Добавить в «Нужное»

Как и любая отчетность, сдаваемая в ИФНС, справка 2-НДФЛ (утв. Приказом ФНС России от 30.10.2015 N ММВ-7-11/485@) проверяется налоговиками. При этом справки 2-НДФЛ проходят двойную проверку: при их представлении и после. Непосредственно при представлении налоговики проверяют справки в том числе на предмет заполнения всех обязательных полей и структуры данных в полях, т. е. справки 2-НДФЛ проходят форматно-логический контроль/контроль заполнения. И представленными считаются только те справки 2-НДФЛ, которые прошли такой контроль (п. 11, 17, 30 Порядка, утв. Приказом ФНС России от 16.09.2011 N ММВ-7-3/576@ (далее – Порядок)).

Что делать, если ИФНС не приняла справку 2-НДФЛ

Проверив при приемке ваши справки 2-НДФЛ, налоговики обязаны выдать Протокол приема сведений о доходах физических лиц (Приложения № 2 и № 3 к Порядку). Из этого протокола вы увидите, какие именно справки 2-НДФЛ не были приняты ИФНС и по какой причине.

Изучив Протокол, вам надо заново заполнить непринятые справки 2-НДФЛ, устранив в них найденные инспекторами ошибки, и представить их в ИФНС. Справки нужно сопроводить реестром.

Если исправленные справки 2-НДФЛ вы представили позже установленного срока

В этом случае вам грозит штраф в размере 200 руб. за каждую не вовремя сданную справку 2-НДФЛ (п. 1 ст. 126 НК РФ). Поэтому имеет смысл не тянуть с представлением справок до последнего дня, установленного для их сдачи, а подать их в ИФНС заранее, чтобы в случае обнаружения в них ошибок у вас была возможность исправить непринятые справки 2-НДФЛ и сдать их в инспекцию без штрафа.

Если налоговики обнаружат ошибки в тех справках 2-НДФЛ, которые они уже приняли

Например, если инспекторы обнаружат, что поле справки 2-НДФЛ «ИНН в Российской Федерации» заполнено, но в нем указан ИНН, присвоенный не тому физлицу, на которого вы подали справку. Тогда вас оштрафуют на 500 руб. за указание недостоверных сведений (п. 1 ст. 126.1 НК РФ, Письма ФНС от 09.03.2016 №№ БС-3-11/959@, БС-3-11/957@, БС-4-11/3697@). Причем штраф в таком размере налагается за каждую справку 2-НДФЛ с неточными данными. К примеру, в 10 справках налоговики нашли неточности, соответственно, штраф составит 5000 руб. (500 руб. х 10). Единственная возможность избежать штрафа в этой ситуации – подать откорректированную справку 2-НДФЛ до того момента, пока ошибку в справке обнаружат инспекторы.

Корректировка справки 2-НДФЛ для ИФНС — это предоставление корректирующих сведений о доходах сотрудников в налоговую. Если ошибки не исправить, то компанию оштрафуют по 500 рублей за каждую справку с ошибкой.

Работодатели, которые в 2020 году выплачивали доходы своим сотрудникам и иным физлицам, до 01.03.2021 уже сдали в налоговые органы сведения о доходах физлиц. Но как сделать корректировку 2-НДФЛ, если допущены ошибки в форме? Разберемся в ситуации подробно.

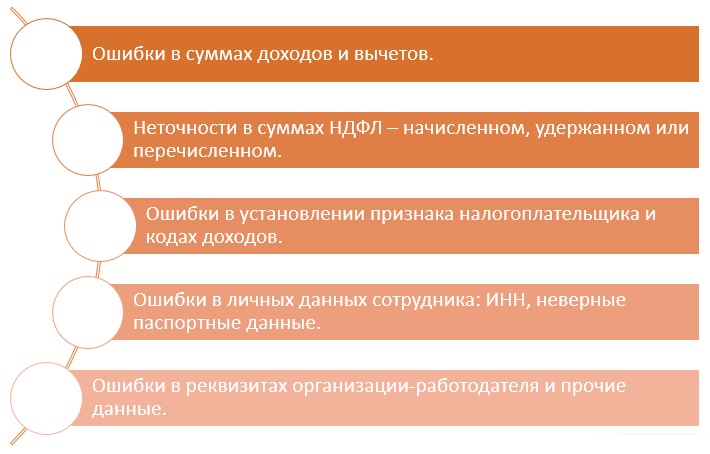

Исправительная отчетность для ИФНС обязательно подается в случаях выявления ошибки в уже предоставленных сведениях. Налоговый орган относит к ошибкам неправильно указанные:

- сумму дохода;

- сумму вычетов;

- начисленный, удержанный и(или) перечисленный налог (руб.);

- признак налогоплательщика;

- личные данные физических лиц и их паспортные данные, ИНН;

- коды доходов;

- реквизиты налогового агента — работодателя;

- иные сведения.

Камеральная проверка справок не проводится. Но если обнаружена ошибка в 2-НДФЛ после сдачи отчетности, налоговый орган письменно уведомляет предприятие о необходимости внести изменения в отчет.

Если вы получили уведомление о неточностях в сданных формах и не исправили недочеты, то за каждую справку, в которой содержится ошибка, налоговики наложат штраф за некорректные сведения. Если же ошибки исправлены вовремя, то штрафные санкции не применяются.

Работаем по новым формам

С 2020 года отчетность о доходах сдают по новым формам. Бланки теперь заполняются в двух вариантах: первый подойдет только для ФНС России, а второй подготовьте по запросу сотрудника.

Бланки отчетов существенно отличаются друг от друга. Важно не перепутать форматы. Если отправить в инспекцию устаревший или неверный формат, то налоговики попросту не примут отчет. К налогоплательщику-нарушителю будут применены штрафные санкции. Отнеситесь с вниманием к тому, как сдать корректирующий 2-НДФЛ за 2020 год в соответствии с требованиями ФНС.

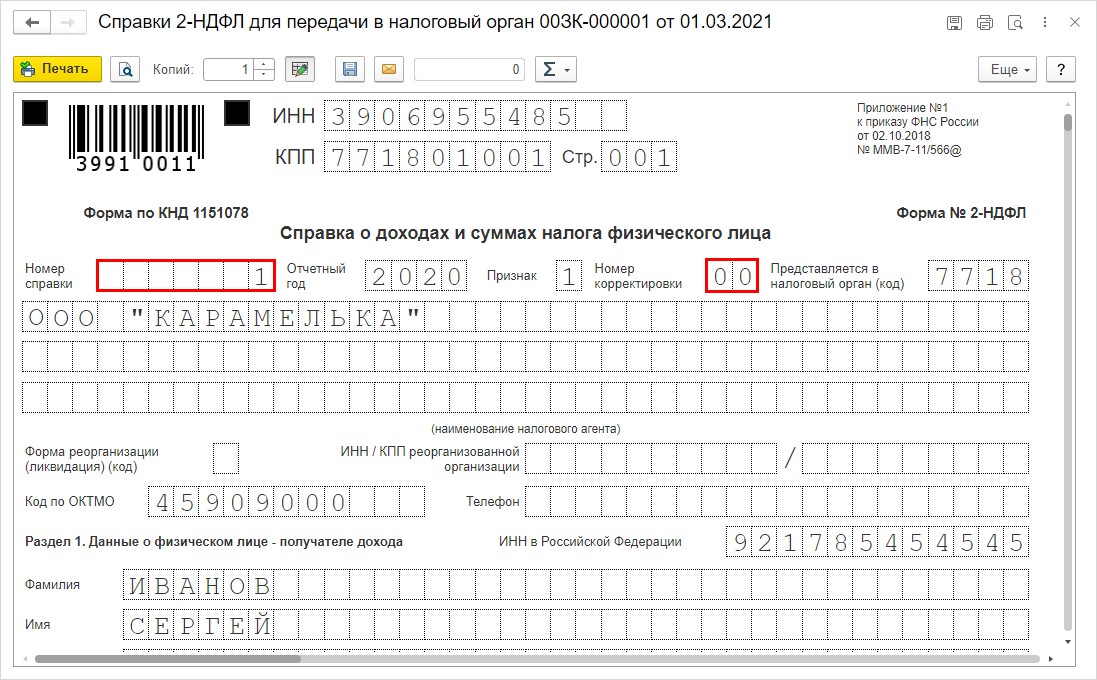

В итоговую справку вносим информацию о доходах работников, начисленных за отчетный год. Если организации требуется подать корректировочную отчетность за более ранние сроки, то заполняйте бланки, соответствующие отчетным периодам. Налоговая инспекция разъясняет, как сдать уточненку по 2-НДФЛ за 2019 год по одному сотруднику — заполнить бланк, утвержденный приказом ФНС №ММВ-7-11/566@ от 02.10.2018.

Особенности заполнения

Во избежание штрафа проверьте уже сданные формы отчетов по подоходному налогу и в случае обнаружения в них неточностей сдайте исправленную отчетность. Даже если неточность допущена в одной справке, придется исправлять. Иначе работодателю грозит штраф в размере 500 рублей.

Учтите особенности, как сдать корректировку по 2-НДФЛ за 2020 год по одному сотруднику: если личные данные сотрудников, например, фамилия или номер и серия паспорта, изменились после подачи сведений, сдавать уточнения не требуется (Письмо ФНС №ГД-4-11/5667@ от 27.03.2018). Кроме того, сотруднику рекомендовано выдавать отчет о доходах и подоходном налоге с уже новыми реквизитами паспорта, и это не нарушение, несмотря на то что в налоговый орган вы отчитались по старым сведениям (Письмо ФНС №ГД-4-11/5667@ от 27.03.2018).

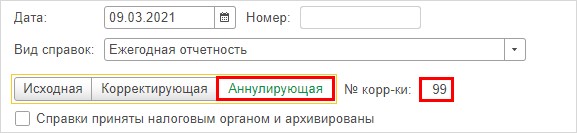

Уточненная отчетность о доходах сотрудника подается по форме, которая действовала в том периоде, за который обнаружена ошибка. Специалисты ФНС неоднократно объясняли, что означает номер корректировки 99 в 2-НДФЛ — это документ, который аннулируется по конкретному физлицу. То есть корректировка 99 в справке 2-НДФЛ не уточняет, а полностью отменяет данные по физлицу в случае ошибочного заполнения документа на лицо, которое не получало в отчетном году доходов. В таком случае в аннулирующей справке сведения в разделах 1 и 2 повторяются из уже сданной, а разделы 3, 4 и 5 не заполняются.

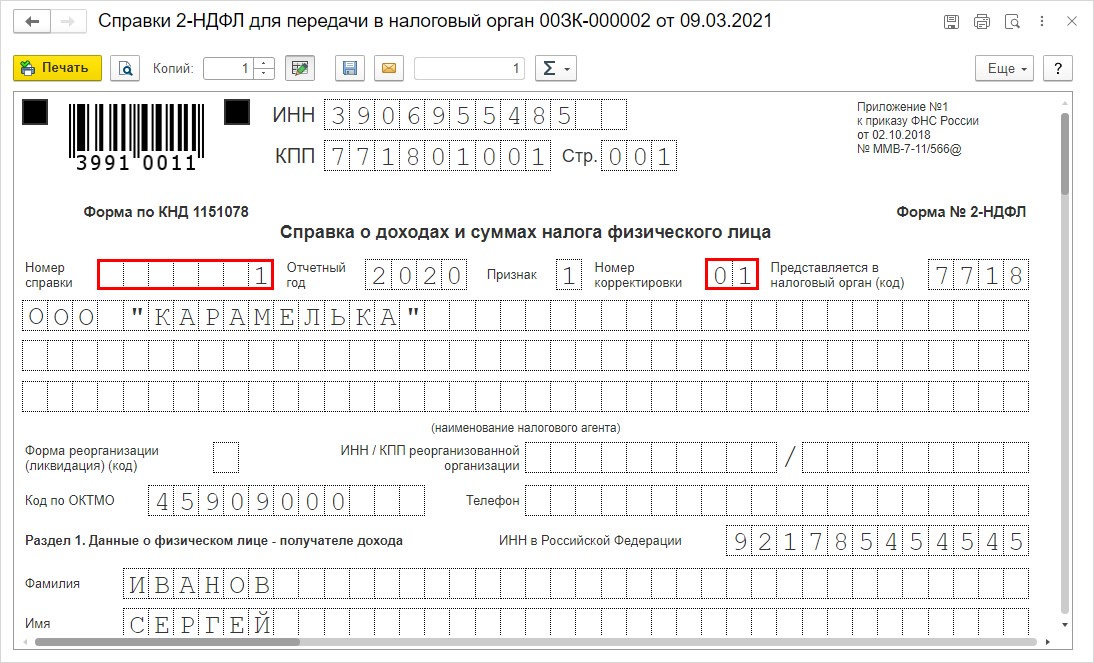

Порядок заполнения и форма по доходам, полученным в 2020 году физлицами, утверждены Приказом ФНС №ММВ-7-11/566@ от 02.10.2018.

Как подготовить корректировку

Сделать корректировку — это заполнить сведения на физлицо заново, но с правильной информацией и реквизитами. Алгоритм, как пересдать 2-НДФЛ по сотруднику в 2021 году в пять шагов:

- В поле № — номер сданной справки, в которой содержатся неточности.

- В поле «от__.___.__» — дату оформления уточняющих сведений.

- В поле «Номер корректировки» — цифру, начиная с 01. Например, 03 означает, что по данному сотруднику вы подаете третью исправленную форму.

- Показатели (сведения), в которых допущена ошибка в ранее предоставленных формах, теперь следует указать корректно.

- Показатели (сведения), которые в ранее предоставленных справках не содержали ошибок, продублируйте.

Образец, как подать корректировку 2-НДФЛ по 1 сотруднику (или нескольким работникам) за 2020 год:

Как проверить сведения отчетности

Прежде чем отправить исправленные сведения в налоговую инспекцию, необходимо проверить информацию. Как правильно сверять отчет, с чем сравнивать информацию — учитывайте важные рекомендации:

- Сведения о доходах и удержаниях должны совпадать с данными бухгалтерского учета организации. Сверьте информацию в справке о подоходном налоге с личной карточкой работника. Также проконтролируйте показатели расчетно-платежных ведомостей, учетных журналов по заработной плате. Информация должна совпадать с помесячными бухгалтерскими данными.

- Если помимо заработной платы и вознаграждений за труд работникам начисляются иные виды доходов, то необходимо включить информацию в корректировку 2-НДФЛ. Пример: организация выплачивает подчиненным дивиденды, распределяет прибыль либо оплачивает оздоровительные путевки. Такие доходы включите в справку 2-НДФЛ по соответствующему коду дохода.

- По разным категориям поступлений применяются разные ставки налогообложения. По каждой ставке придется составить отдельное приложение (п.1.19 Порядка).

- Аналогичные правила действуют для поля признак корректировки в справке 2-НДФЛ. Если налог удержан работодателем вовремя, то указывается признак «1». Если подоходный налог удержать невозможно, то в справке 2-НДФЛ указывают признак «2».

- Сроки сдачи отчетности по разным признакам налогоплательщика уравняли. Отчитайтесь до 1 марта года, следующего за отчетным. Если день сдачи выпал на выходной, то подайте форму в первый рабочий день.

Вычеты и льготы по НДФЛ подтверждают документально. Заявления, справки с места учебы, свидетельства о рождении и другие бумаги необходимо ежегодно собирать с подчиненных. На основании полученных справок корректировать предоставляемые льготы и вычеты.

Как в «Налогоплательщике» сделать корректировку 2-НДФЛ

Описанный алгоритм действий при внесении уточняющей информации одинаков как для предоставления исправлений на бумаге, так и с помощью любых программных продуктов. Это 1С, онлайн-сервисы, бесплатное ПО ФНС «Налогоплательщик ЮЛ». Современная корректировка 2-НДФЛ за 2020 год по нескольким сотрудникам представляется любым способом, на выбор налогоплательщика.

Специализированные сервисы предлагают подробные инструкции, как исправить ошибку в 2-НДФЛ за 2020, советы по заполнению отчетных и корректировочных форм. Внимательно изучите рекомендации по использованию сервисов.

Штрафы за ошибки в 2-НДФЛ

Если налоговики выявят в отчетности ошибки, то налогоплательщика ждут административные взыскания. Суммы штрафных санкций невелики. Но если в компании большая численность сотрудников, а ошибок допущено много, суммы штрафа увеличиваются в разы.

Так, например, за предоставление недостоверных сведений придется заплатить 500 рублей за каждый неверно составленный документ. Такие положения содержатся в п. 1 ст. 126 НК РФ.

Если же отчетность предоставлена в ФНС с опозданием, то придется заплатить по 200 рублей за каждый просроченный отчет (п. 1 ст. 126 НК РФ).

- Опубликовано 02.03.2021 07:01

- Автор: Administrator

- Просмотров: 12273

Что ж, коллеги, на этой теме мы завершаем наш цикл статей по отчету 2-НДФЛ. Несмотря на то, что с 2021 года данный отчет упраздняется, мы всё равно продолжим его сдавать в составе обновленного отчета 6-НДФЛ. Более того, нередко бывают случаи, когда уже сдав отчет и получив положительный протокол, бухгалтер находит ошибку, что влечет за собой корректировку по сотрудникам. Поэтому мы решили подготовить для вас мини-инструкцию о том, что необходимо делать, если вдруг вы попадете в такую ситуацию. Рассмотрим тему на примере программы 1С: Зарплата и управление персоналом, редакции 3.1, однако алгоритм действий справедлив и для программы 1С: Бухгалтерия предприятия ред. 3.0.

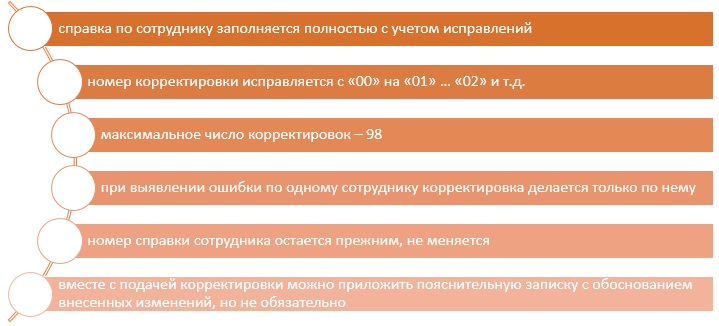

При составлении корректировки следуют основным правилам:

Номер справки по проблемному сотруднику в корректировочном отчете должен совпадать из первичного отчета.

При полном аннулировании справки 2-НДФЛ, в поле номер корректировки устанавливается значение «99».

Корректировочная – исправительная отчетность подается в случае обнаружения ошибок в ранее предоставленных сведениях.

На слайде ниже представлены типичные ошибки в форме 2-НДФЛ:

Запомните самое главное: корректировочная декларация 2-НДФЛ подается только по тому сотруднику, по которому возникли проблемы в первичном отчете.

Далее мы приведем алгоритм ваших действий в зависимости от статуса сданного отчета.

Ситуация № 1: статус первичного отчета 2-НДФЛ «Сдан»,

получен положительный протокол,

однако бухгалтер нашла ошибку и теперь требуется корректировка

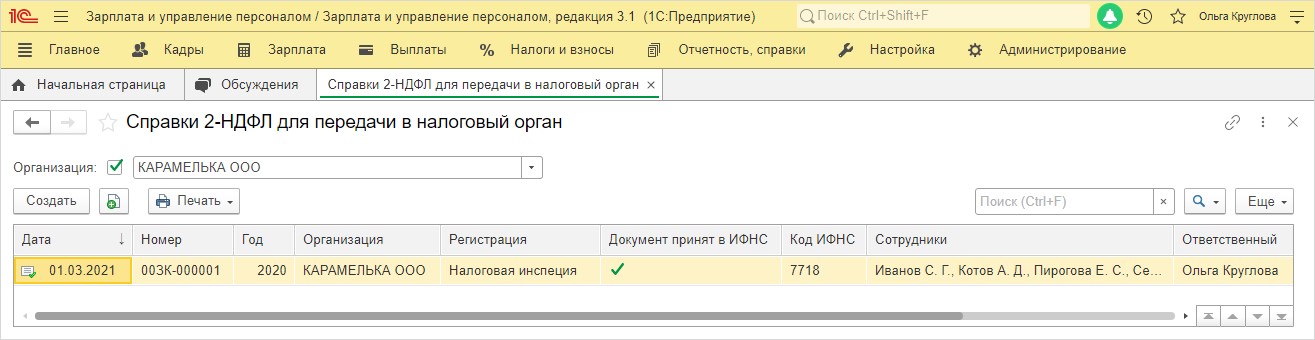

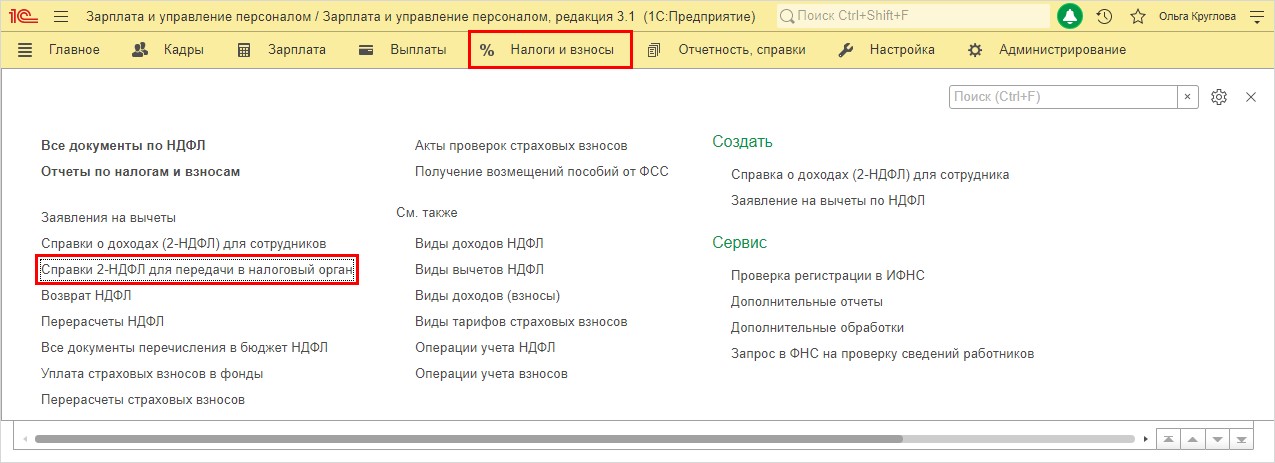

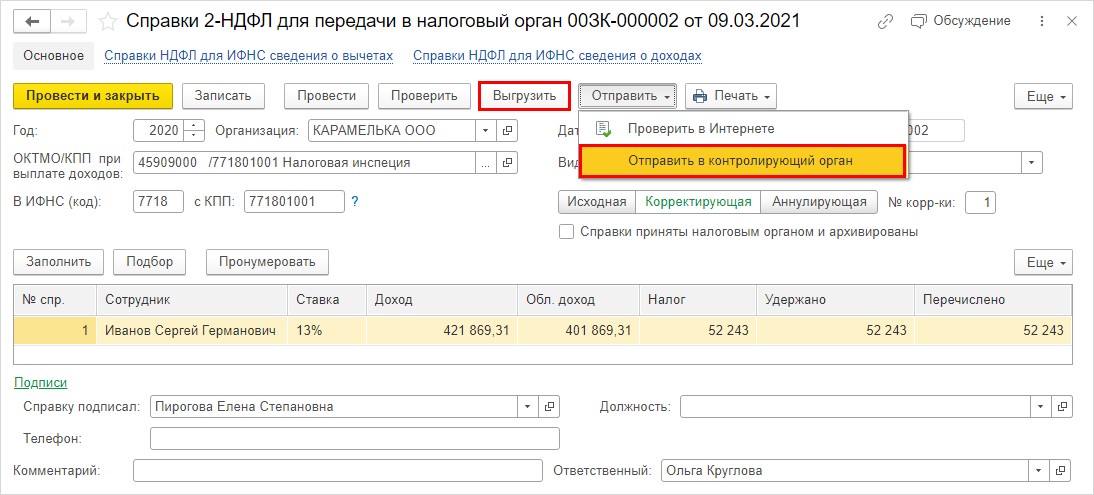

Рассмотрим условный пример: в ООО «Карамелька» бухгалтер передала справки 2-НДФЛ за 2020 год в ИФНС, но в последствии возникла необходимость сделать корректировку по одному сотруднику – Иванову С.Г. В 1С: ЗУП ред. 3.1 стоит отметка о том, что документ принят в ИФНС.

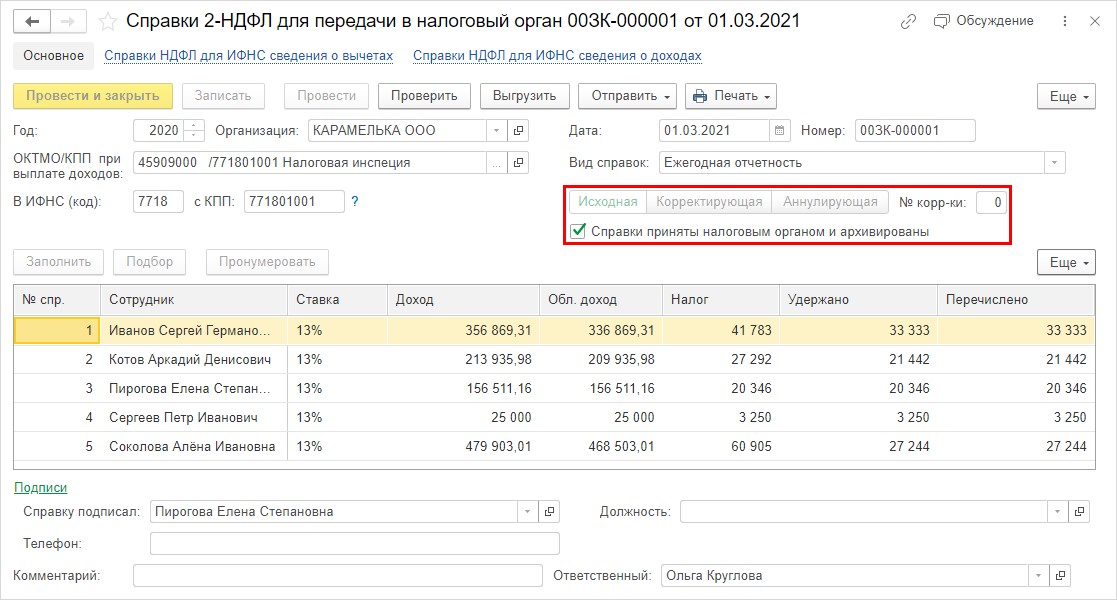

Если установлена галочка в поле «Справки приняты налоговым органом и архивированы», то документ закрыт для редактирования и исправления.

Сразу напомним основное правило отправки любых корректировочных отчетов в 1С: не нужно пытаться откорректировать данные в уже сданном первичном отчете, а уж тем более его снова отправлять!

Любая корректировка – это ВСЕГДА новый отчет в базе 1С!

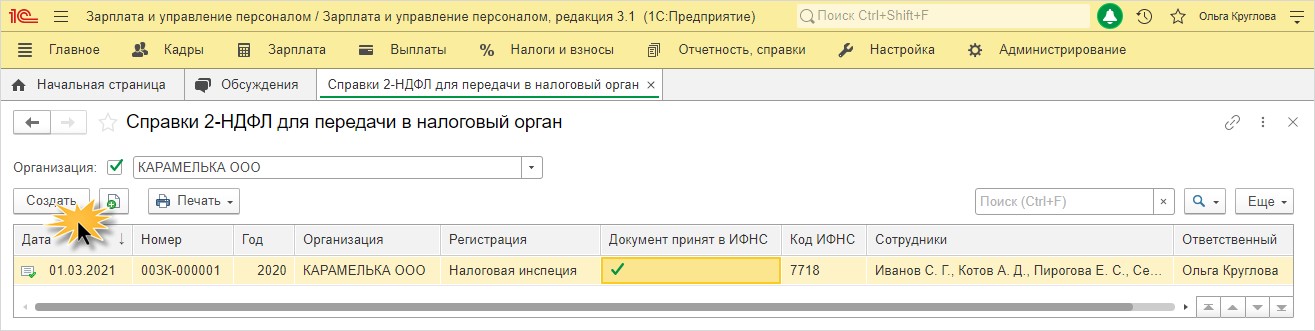

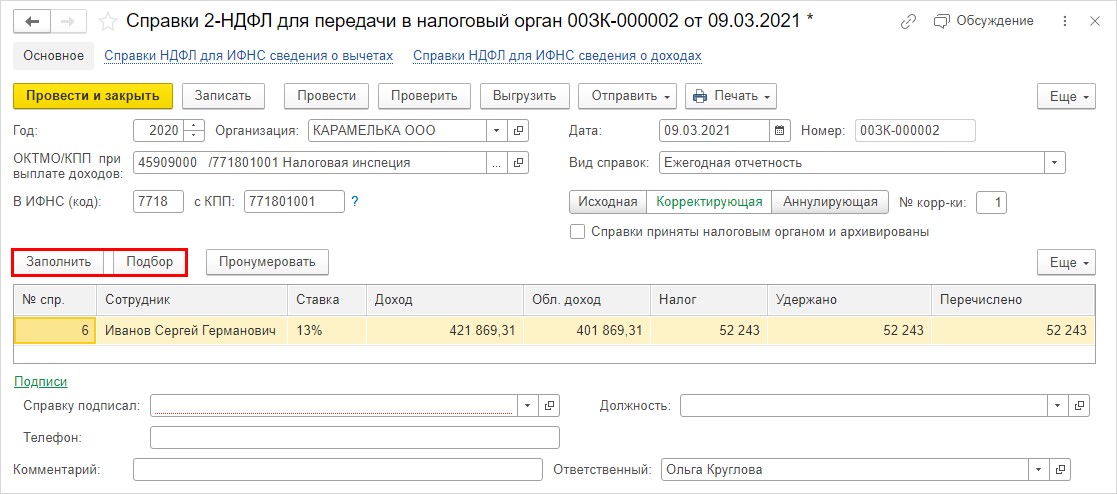

При формировании первичной справки в ИФНС в поле номер корректировки устанавливается значение – «00». Посмотрите номер справки сотрудника, по которому требуется создать корректировку.

Рассмотрим пошагово создание корректирующей справки «2-НДФЛ».

Шаг 1. Перейдите в журнал «Справки 2-НДФЛ для передачи в налоговой орган» – раздела «Налоги и взносы».

Шаг 2. Нажмите кнопку «Создать».

Шаг 3. Выберите тип справки «Корректирующая». Номер корректировки устанавливается автоматически от 1 до 98.

При выборе варианта «Аннулирующая» – номер корректировки автоматически устанавливается 99. Это корректное поведение программы!

Корректирующие справки заполняются автоматически по лицам, по которым данные переданы, а в программу внесены изменения.

Если обнаружена ошибка, для которой автоматическое заполнение не предусмотрено, например, указан не верный адрес, паспортные данные или другие персональные данные, то воспользуйтесь кнопкой «Подбор».

После выбора типа передаваемых сведений – «Корректирующая» с помощью кнопки «Подбор» укажите сотрудника, по которому вносятся изменения.

Автоматически программа выставит следующий номер справки.

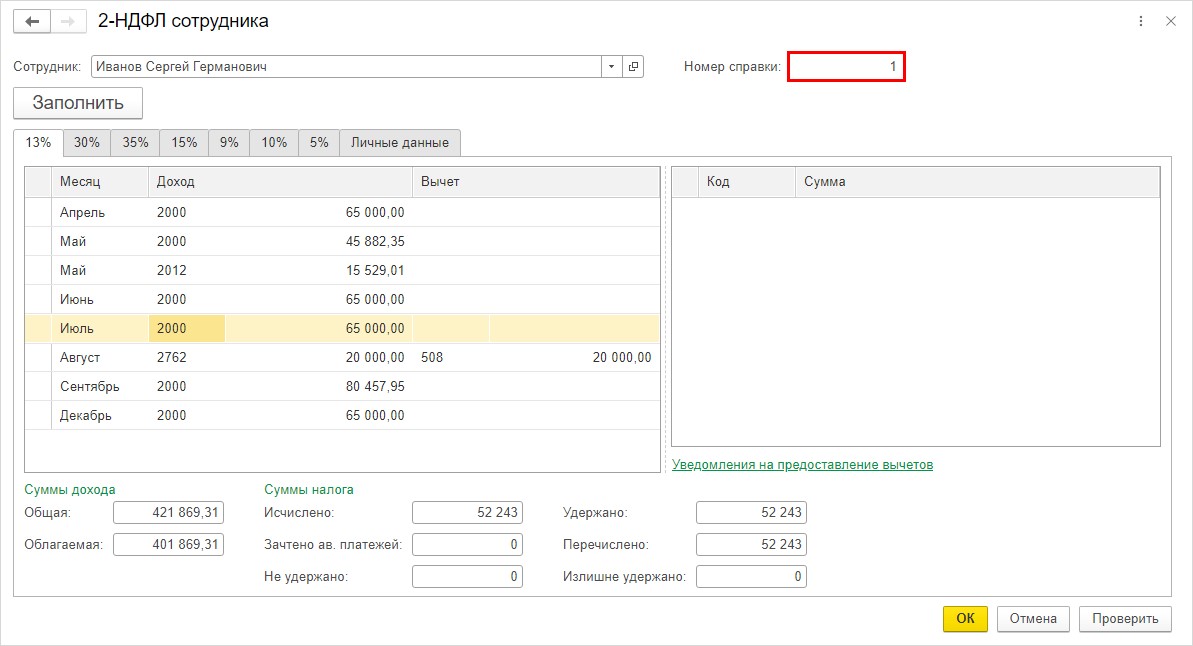

Шаг 4. Но так как нам нужно, чтобы номер справки был первоначально поданный, щелкните на строку сотрудника и, в открывшейся форме справки, измените ее номер.

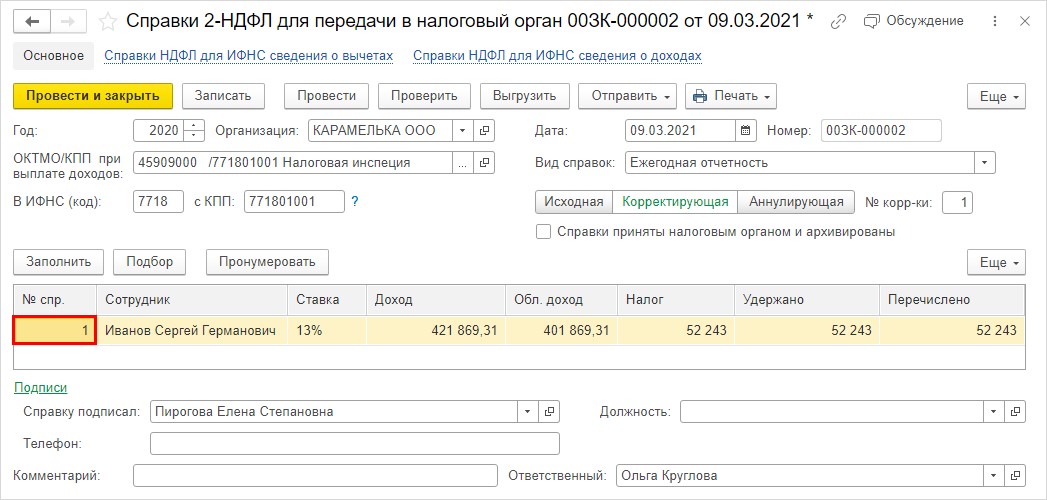

Номер справки изменен в корректируемом отчете.

Напомним, что номер 1 справки у Иванова – это не порядковый номер столбца, а номер справки, присвоенный ему программой.

Если допустим нам было бы необходимо поправить данные, например, по сотруднице Пироговой, то в корректирующем отчете нужно поставить номер справки 3, т.к. в первичном отчете программа ей присвоила этот номер 3.

Шаг 5. Нажмите кнопку «Печать» – «Справка о доходах (2-НДФЛ)».

В печатной форме справки 2-НДФЛ видно, номер справки – сохранен прежний, и установлен номер корректировки – 01.

Шаг 6. Проведите документ, выполните проверку и отправьте в контролирующий орган по кнопке «Отправить» или «Выгрузить», либо отправить с помощью сторонней программы (СБИС, Контур и т.д.).

Ситуация № 2: статус первичного отчета 2-НДФЛ «Сдан частично»

В этом случае внимательно читайте протокол и приложения к нему.

Зачастую в протоколе указаны какие номера справок приняты налоговым органом, а в приложении к протоколу указаны сотрудники и причины, по которым они были отклонены контроллерами.

В этом случае необходимо исправить ошибки в базе 1С, создать корректирующий отчет № 1, заполнить откорректированными сотрудниками, ИСПРАВИТЬ НОМЕРА ИХ СПРАВОК на номера из первичного отчета и отправить снова.

Если опять кто-то из сотрудников не прошел контроль ИФНС, то снова исправляем ошибки в 1С, создаем корректирующий отчет № 2, заполняем откорректированными сотрудниками, ИСПРАВЛЯЕМ НОМЕРА ИХ СПРАВОК на номера из первичного отчета и отправляем снова.

Ситуация № 3: статус первичного отчета 2-НДФЛ «Не сдано»

В таком случае устраняем все ошибки, описанные в протоколе, создаем НОВЫЙ ПЕРВИЧНЫЙ отчет. Тут не следует подавать корректирующую отчетность, поскольку первичный отчет вообще не был принят.

Заполняем новую справку под тем же номером, указав в поле «Номер корректировки» цифру «00» и новую дату.

Если вы не успеете в срок сдать новый отчет, вам грозит штраф по статье 126 НК РФ (200 руб. за каждый документ).

Коллеги, искренне желаем, чтобы такие ситуации у вас происходили как можно меньше!

Авторы статьи: Ольга Круглова

Ирина Плотникова

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Корректирующую декларацию 6-НДФЛ (со справками 2-НДФЛ) необходимо представить, если:

- в первичной декларации обнаружена ошибка;

- госорган прислал уведомление об уточнении.

Как сформировать

- Создайте корректирующий отчет «6-НДФЛ (со справками 2-НДФЛ)».

- В разделах 1 и 2 укажите верные сведения.

- Перейдите в раздел «2-НДФЛ» и добавьте сотрудников, по которым необходимо исправить данные.

В корректирующей справке укажите номер корректировки: следующий по порядку для данного сотрудника или «99» — аннулирующий, если справка отправлена ошибочно и ее нужно отменить.- Как скорректировать 2-НДФЛ за 2020 год и ранее?

-

Заполните справки 2-НДФЛ и нажмите «Проверить».

- Отметьте ФИО сотрудников, по которым внесли изменения, и нажмите «Отправить». В составе отчета будут только отмеченные справки и разделы 1 и 2.

Чтобы отправить корректирующий отчет без справок, нажмите «Отправить», не отмечая фамилии.

Если требуется отправить отчет по всем сотрудникам, сразу нажмите «К отправке».

Отчет считается принятым, когда инспекция пришлет извещение о вводе.

Лицензия, права и роли

- Создайте корректирующий отчет «6-НДФЛ (со справками 2-НДФЛ)».

- В разделах 1 и 2 укажите верные сведения.

- Нажмите «Редактировать справки 2-НДФЛ» и добавьте сотрудников, по которым необходимо исправить данные. Внесите номер корректировки: следующий по порядку для данного сотрудника или «99» — аннулирующий, если справка отправлена ошибочно и ее нужно отменить.

Укажите статус налогоплательщика и паспортные данные. Заполните ставку налога и суммы.- Как скорректировать 2-НДФЛ за 2020 год и ранее?

Если появились вопросы по заполнению, нажмите «Как заполнить».

Нажмите «Проверить отчет» и, если нет ошибок, отправьте документ. Он считается принятым, когда инспекция пришлет извещение о вводе.

Лицензия

- Создайте корректирующий отчет «6-НДФЛ (со справками 2-НДФЛ)».

- В разделах 1 и 2 укажите верные сведения.

- Перейдите в раздел «Редактировать справки 2-НДФЛ» и добавьте сотрудников, по которым необходимо исправить данные. В корректирующей справке укажите номер корректировки: следующий по порядку для данного сотрудника или «99» — аннулирующий, если справка отправлена ошибочно и ее нужно отменить.

- Как скорректировать 2-НДФЛ за 2020 год и ранее?

- Заполните справки 2-НДФЛ и запустите проверку кнопкой

.

- Нажмите «Отправить». Отчет считается принятым, когда инспекция пришлет извещение о вводе.

Лицензия

Нашли неточность? Выделите текст с ошибкой и нажмите ctrl + enter.

Для справок с 2015 года (формат 5.04, 5.05 и 5.06)

При отправке корректировки с 2015 года должны выполняться следующие условия:

- В корректируемых справках в поле «Номер корректировки» должно указываться значение на единицу большее, чем в предыдущей справке (01, 02 и т д.). В аннулирующей справке, которая отправляется взамен ранее представленной, в поле «Номер корректировки» проставляется 99. В первичных справках в нем указывается значение 00.

- В отчет должны входить только те справки, по которым были внесены исправления;

- Номера вновь отправляемых справок должны совпадать с номерами ранее принятых справок;

- Если необходимо отправить одну справку, то при отправке этой справки указывается следующий порядковый номер (например, если было отправлено 10 справок, то забытую нужно отправлять с номером 11);

- Дата формирования корректирующего файла со справками должна быть больше, чем дата первичного файла. То есть в один и тот же день первичный и корректирующий, а также несколько корректирующих отчетов не должны быть отправлены.

Если необходимо откорректировать личные данные (например, паспортные данные работника), то следует отправить отчет с измененными справками, согласно пунктам 1-3. Если на такой отчет из ИФНС поступит отказ с формулировкой «Справка принята ранее с другим ФИО в файле» или «Справка с таким номером принята ранее с другим УдЛичн», то следует обратиться в инспекцию с просьбой принять отчет, не смотря на предупреждения в проверочной программе. Также можно обратиться к инспектору с просьбой удалить некорректные справки, после чего оправить справки с верными данными, сохранив их первоначальную нумерацию.

Для справок за 2014 год и ранее (формат 5.03 и менее)

В старых форматах 2-НДФЛ за 2014 год и ранее нет поля для указания номера корректировки в справках. Корректирующий отчет должен соответствовать следующим условиям:

- В отчет должны входить только те справки, по которым были внесены исправления;

- Номера вновь отправляемых справок должны совпадать с номерами ранее принятых справок;

- Если забыли отправить одну справку, то при отправке этой справки необходимо указать следующий порядковый номер (например, если отправили 10 справок, то забытую нужно отправлять с номером 11).

- Дата формирования корректирующего файла со справками должна быть больше, чем дата формирования первичного. Таким образом, первичный и корректирующий отчеты не следует отправлять в один и тот же день.

Была ли полезна информация?