Скорость обращения денежной массы

Maksim Maksimov

Эксперт по предмету «Деньги»

Задать вопрос автору статьи

Основные характеристики, присущие денежной массе

Определение 1

Денежной массой называют количество денег, которые есть в наличии у экономических субъектов страны.

В состав денежной массы входят:

- наличные деньги (денежные купюры, банкноты);

- безналичный расчет (деньги на счетах в банке).

Наличное обращение денег возможно благодаря наличию специальных денежных знаков. На территории РФ существуют такие формы денежных знаков как банкноты и металлические монеты. Выпуском банкнот и монет занимается Центральный Банк Российской Федерации.

Безналичное денежное обращение – это движение денег между счетами без участия наличных денежных знаков. Безналичные расчеты производятся за счет чеков, кредитных карточек и т.д.

Сдай на права пока

учишься в ВУЗе

Вся теория в удобном приложении. Выбери инструктора и начни заниматься!

Получить скидку 3 000 ₽

Составными элементами денежной массы являются ее агрегаты. Среди денежных агрегатов, которые на сегодняшний день действуют на территории Российской Федерации можно выделить:

- $M_0$, или наличные деньги в обращении. В него входят наличные деньги, которые Банк России выпустил в обращение на территории государства. Однако, в их состав не входят наличные денежные средства, которые находятся в кассах отделений Банка России и других кредитных организаций.

- $M_1$, или деньги. В его состав входят наличные деньги, которые находятся в обращении, за исключением банковской системы (другими словами это агрегат $M_0$), а также деньги, которые находятся на различных видов счетах до востребования резидентов РФ (населения, а также финансовых (за исключением кредитных) и нефинансовых организаций).

- $M_2$, или денежная масса в национальном определении. В его состав входят денежный агрегат $M_1$, а, следовательно, и агрегат $M_0$, а также денежные средства, которые были привлечены за счет срочных депозитов от резидентов РФ.

- $M_2X$ или денежная масса по методологии денежного обзора. Включает агрегат $M_2$ и депозиты в иностранной валюте.

«Скорость обращения денежной массы» 👇

Расчет скорости обращения денежной массы

Определение 2

Скорость обращения денег – это движение денежных масс, как наличных, так и безналичных, в процессе выполнения своих функций.

Скорость обращения зависит от двух показателей:

количество оборотов денежной массы;

продолжительность оборота денежной массы.

Количество оборотов денежной массы – это величина, которая показывает сколько раз одна и та же денежная единица используется на внутреннем рынке за некоторый временной интервал (зачастую год). Рассчитать данный показатель можно по формуле:

$V=ВВП/М,$

- где ВВП – валовый внутренний продукт, руб.;

- $M$ – денежная масса в обращении, руб.

Продолжительность оборота денежной массы – это показатель, который демонстрирует через какой промежуток времени одна и та же денежная единица будет использована во второй раз за отчетный период. В виде формулы записывается в следующей виде:

$t=Д/V, $

- где Д – количество дней в отчетном периоде;

- $V$ – количество оборотов денежной массы за отчетный период.

Рассмотрим применение этих двух показателей на примере.

Пример 1

Согласно статистике, ВВП государства А. составил в 2015 году – 3590 млн. ден. ед., в 2016 году – 3870 млн. ден. ед. Так же известно, что объем денежной массы в обращении составляет соответственно 910 и 955 млн. ден. ед. Рассчитайте количество и продолжительность оборота денежной массы в государстве А.

Решение:

Известно, что на скорость оборота денег влияют количество оборотов денежной массы и продолжительность оборота денежной массы.

Количество оборотов денежной массы вычисляется по формуле:

$V=ВВП/M$

Подставляем данные из условия в формулу и получаем:

$V2015=3590/910=3,95$

$V2016=3870/955=4,05$

Учитывая эти данные, а также тот факт, что отчетный период составляет 1 год, т.е. 365 календарных дней в 2015 году и 366 дней в 2016 году (поскольку год високосный), можно вычислить продолжительность оборота:

$t=Д/V$

Подставляя необходимые значения получаем:

$t2015=365/3,95≈92$

$t2016=366/4,05≈90$

Зачастую високосный год не используется. Вместо этого берется стандартное количество календарных дней – 365. Также, в зависимости от ситуации, может устанавливаться определенный срок отчетного периода, например, квартал – 90 дней и т.д.

Находи статьи и создавай свой список литературы по ГОСТу

Поиск по теме

Дата последнего обновления статьи: 24.07.2022

Денежные обороты: скорость обращения денег

Интенсивный кругооборот денег в стране обусловлен изобилием сделок купли-продажи. Скорость обращения денег – показатель среднегодового количества денежных оборотов, обусловленных использованием средств на приобретение услуг, готовых товаров.

Скорость обращения денег: расчет

Скорость обращения денег (V) рассчитывается как отношение годового ВВП (Y) к среднегодовой массе денег (M): V=Y/M.

В краткосрочной перспективе показатель скорости является постоянным, в долгосрочном периоде – это изменчивая величина, которую можно регулировать. На скорость денежного обращения влияет:

- банковская инфраструктура страны;

- техническое оснащение учреждений, участвующих в денежных схемах;

- экономическая активность.

Чем совершеннее спутниковые, компьютерные связи, техническое оснащение банковских структур, тем интенсивнее оборачиваются деньги и меньше их требуется для стабильного функционирования хозяйства.

Денежная масса, необходимая для платежных операций, зависит от востребованности денег, предложения банками.

Денежные обороты: изменение скорости обращения денег

Изменение скорости обращения денег обусловлено увеличением либо снижением объемов производства – при наращивании производства скорость растет, при сокращении – замедляется. Косвенно обращение денег зависит от фаз экономического цикла. Так, в кризис оборот денежной массы снижается.

При условии стабильности цен в стране может прослеживаться:

- замедление денежных оборотов – признак снижения ВНП;

- ускорение оборачиваемости денег – критерий подъема ВНП.

При ускорении инфляции денежные обороты равнозначно увеличиваются.

Существенное изменение показателя интенсификации движения денежной массы может быть вызвано качественным преобразованием системы обращения денег.

Скорость обращения денег: факторы движения

Для исчисления оборачиваемости денег в экономике используется показатель, определяющий скорость обращения денег. Факторы, влияющие на коэффициент скорости:

- Общеэкономические. Условия – циклическое развитие экономики, движения цен.

- Монетарные:

- изменение структуры платежного кругооборота;

- развитие кредитных сделок;

- интенсивность взаимных расчетов;

- уровень процентных ставок;

- темпы развития производственных объемов;

- экономическое положение в РФ.

Ускоряет денежный кругооборот развитие платежных, расчетных систем. Показатель интенсификации денежной массы отображает уровень инфляции.

При экономическом подъеме оборачиваемость денег будет снижаться.

Время выдачи

3 минуты – 3 дня

Реклама

МФК «Лайм-Займ» (ООО)

Реклама

ООО МФК «Мани Мен»

Реклама

ООО МКК «Академическая»

Реклама

ООО МФК «Вэббанкир»

Оборачиваемость

денежной массы – это

количество оборотов, которые совершает

денежная масса за определенный период.

Показатели

оборачиваемости денежной массы:

-

скорость

обращения денег: зависит

от величины ВВП и денежной массы и

определяется двумя показателями:

а)

количеством оборотов денег в обращении:

определяется по формуле V=ВВП/M2

; V=1/Км

(где ВВП –

валовой внутренний продукт в текущих

ценах;

М2 –

денежная масса в изучаемом периоде,

которая определяется как средние

остатки денег за период;

Км –

уровень монетизации экономики);

–

Количество (число) оборотов безналичных

денег: Vбез=ОС/М2;

ОС- средний остаток денег на счетах в

банках за период, М2–

средний объем денежной массы за период.

Б)

продолжительностью

одного оборота денежной массы в днях

(Vд)

исчисляется как отношение числа

календарных дней в определенном периоде

(Д) к величине предыдущего показателя

(количеству оборота денег Vо ).

-

Изменение

скорости обращения денежной массы

А)

может быть охарактеризовано системой

индексов: Iv=Ivнал*Id;

где Iv-

индекс количества оборотов денежной

массы, Ivнал-

индекс количества оборотов наличной

денежной массы, Id-

индекс доли наличности в общем объеме

денежной массы.

Б)

абсолютное изменение скорости обращения

денежной массы обусловлено влиянием

следующих факторов:

–

изменение скорости обращения наличной

денежной массы:

![]()

–

изменением доли наличности в общем

объеме денежной массы

![]() .

.

3.

индекс-дефлятор ВВП

![]() ,

,

где IМ2 –

индекс объема денежной массы;

Iv –

индекс оборачиваемости денежной массы;

IВВП –

индекс физического объема ВВП.

14.Показатели взаимосвязи денежной массы и инфляции.

Денежной

массой

называют все наличные деньги, которые

находятся в обращении, а также остатки

безналичных средств на счетах физических

и юридических лиц и государства.

Инфляция

—

повышение общего уровня

цен

на

товары

и

услуги.

При инфляции за одну и ту же сумму

денег

по прошествии некоторого времени можно

будет купить меньше товаров и услуг,

чем прежде.

Чтобы

правильно оценить инфляционные процессы,

используют индикаторы, которые отражают

объемы денежной массы, находящейся в

экономике. Этими индикаторами являются

денежные агрегаты, отражающие объемы

предложения денег – англ. Money Supply

(общепринятое сокращение – М).

Специалисты

из МВФ рассчитывают 2 показателя,

связанные с денежной массой: М1, который

является общим для всех стран, и т.н.

“квазиденьги” – более широкое понятие,

включающее сберегательные и срочные

счета в банке, а также максимально

ликвидные финансовые инструменты,

которые обращаются на биржах.

Денежные

агрегаты расположены иерархически –

в состав каждого последующего агрегата

уже включен предыдущий. Наиболее часто

используемые агрегаты:

● М0 =

наличность, имеющаяся в обращении. То

есть все банкноты и монеты. Еще М0 называют

“узкими деньгами” (narrow money).

● М1 =

М0 + чековые, а также вклады до востребования.

Большинство развитых стран также относит

М1 к “узким деньгам”.

● М2 =

М1 + срочные вклады, деньги на расчётных

счетах. Такие страны как Великобритания

и США

относят к М2 банковские депозиты объемом

менее 100 000$.

● М3 =

М2 + срочные сберегательные вклады +

депозиты более 100 000$. Достаточно широкий

показатель банковской денежной массы,

включающий наличные средства, мелкие

и крупные банковские вклады и наличность

в кассе.

● М4 =

общий денежный агрегат, который состоит

из всех денежных агрегатов + общей суммы

кредитов, которые выдали банки + сумму

правительственных заимствований.

Синоним – “широкие деньги” (broad money).

● L =

М3 (или М4) + краткосрочные ценные бумаги,

облигации казначейства и другие ценные

бумаги.

В

случае, когда происходит переполнение

каналов денежного обращения избыточной

денежной массы при отсутствии увеличения

произведенных товаров и услуг, возникает

проблема оценки инфляции. Инфляция, как

правило, измеряется с помощью

индекса-дефлятора ВВП и индекса

потребительских цен. На практике чаще

всего для измерения инфляции применяется

индекс потребительских цен или индекс

покупательной способности денежной

единицы, определяемый как величина,

обратная индексу потребительских цен:

IПСР=1/IПЦ

IПСР

– индекс покупательной способности

рубля; IПЦ

– индекс потребительских цен (ИПЦ).

Индекс

покупательной способности рубля

показывает, во сколько раз обесценились

деньги, т.е. характеризует инфляцию, и

может исчисляться по отношению к денежной

единице текущего и базисного периодов.

Если индекс цен за анализируемый период

повысится, то индекс покупательной

способности рубля снизится, и, наоборот,

если индекс цен за рассматриваемый

период понизится, то индекс покупательной

способности рубля возрастет.

Относительные

показатели инфляции рассчитывают как

темпы роста или снижения покупательной

способности рубля. Относительный

показатель инфляции можно представить

также как величину, обратную индексу

потребительских цен.

При

исчислении индекса изменения цен на

товары и услуги необходимо учитывать

также изменение курса рубля (по отношению

к иностранным валютам, в частности к

доллару США), соответственно должен

корректироваться и индекс покупательной

способности рубля. При этом корректировка

номинального индекса покупательной

способности должна осуществляться

пропорционально доле денежного оборота

в иностранной валюте в общем денежном

обороте страны.

Соседние файлы в предмете [НЕСОРТИРОВАННОЕ]

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

- Понятие денежной массы

- Структура денежной массы

- Что такое денежные агрегаты М0, М1, М2, М3, М4

- Объем денежной массы в России по годам

- Грозит ли нам инфляция денежной массы

- Как движется денежная масса в экономике

- Коэффициент монетизации

- Денежная масса в разных странах

- Контроль за денежной массой

В 2021 году монетарные власти США значительно нарастили денежную массу, увеличив общее количество долларов в мире на 22% (около 9 трлн долларов). Многие эксперты в области финансов и экономики схватились за голову. Еще в середине прошлого года они предрекли раскручивание маховика глобальной инфляции.

По большому счету, именно такое развитие событий мы сейчас и наблюдаем. В ряде развитых стран Запада, к примеру, инфляция впервые за 40 лет превысила 8% в годовом выражении.

Возникает резонный вопрос – неужели чиновники ФРС (американского аналога ЦБ) настолько некомпетентны, что своими действиями поставили под угрозу всю мировую экономику? Конечно же, нет. Экономический анализ мировых кризисов за последние сто лет показывает, что рост и падение ВВП находятся в прямой зависимости от изменения объема денежной массы.

Понятие денежной массы

Простыми словами – это общее количество всех денег в государстве. Причем не только «живых», то есть тех, которые можно пощупать, но и находящихся на банковских счетах и депозитах, оформленных в виде чеков, векселей, облигаций и других денежных «суррогатов».

В отличие от ВВП, который исчисляется преимущественно в долларах, денежная масса (ДМ) выражается в национальной валюте. По состоянию на 1 мая 2022 года ДМ России составляет 68,5 трлн рублей.

Карта «Халва» — универсальный финансовый инструмент. Используйте свои средства, получайте кешбэк с покупок до 10% и доход на остаток собственных средств по карте до 12%, а также открывайте вклады под выгодный процент. Вы можете взять заемные средства и потратить их на покупки в рассрочку 10 месяцев или больше, если оформите подписку «Халва.Десятка». Оформите Халву в пару кликов, и курьер привезет ее вам!

Структура денежной массы

Денежная масса состоит из наличной и безналичной частей.

Первая категория представлена банкнотами и монетами. Принято считать, что чем меньше наличных в структуре ДМ государства, тем более оно развито экономически. На сегодня в России их доля составляет около 20%. Подробно мы освещали современные тенденции отказа от наличности в мире и в нашей стране здесь.

Вторая часть (основная) – это электронные фиатные деньги (то есть без учета криптовалют), которые представляют собой записи в защищенных базах данных различных финансовых учреждений.

Что такое денежные агрегаты М0, М1, М2, М3, М4

Понятие денежной массы (ДМ) неразрывно связано с таким показателем, как ликвидность.

Ликвидность характеризует то, насколько быстро вы можете воспользоваться деньгами, заключенными в ту или иную форму (наличность, деньги на счете, вклады), для оплаты.

В зависимости от уровня ликвидности все денежные средства (ДС) распределяются по группам, которые в свою очередь формируют агрегаты. Каждый агрегат более высокого уровня включает в себя предыдущий и одну из групп ДС.

В целом в мире подход к этому распределению схожий, однако в некоторых странах есть свои нюансы. К примеру, в России выделяют четыре агрегата, а в Великобритании – пять.

- М0 – это вся наличность в экономике страны. Ее ликвидность стопроцентная – бери и покупай.

- М1 – добавляются те ДС, ликвидность которых чуть меньше. Это электронные деньги на счетах в банках и других финансовых организациях, средства на депозитах до востребования (бессрочных), а также другие платежные средства, которые легко трансформировать в обычные деньги.

Может показаться странным, что ликвидность электронных денег ниже, чем у наличных, – мы же оплачиваем покупки в один клик и сразу забираем товар. Однако на самом деле все происходит дольше – в реальности деньги на счет продавца поступают со значительным (до нескольких суток) опозданием. А изменение цифр на экране смартфона – лишь обязательство со стороны банка выполнить перевод позднее.

- М2 – агрегат М1 плюс ДС на краткосрочных депозитах (как физических, так и юридических лиц). Этими средствами уже нельзя расплачиваться в режиме «здесь и сейчас».

М2 – основной агрегат, по которому можно судить о насыщенности экономики деньгами.

- М3 – добавляются ДС на долгосрочных вкладах, а также некоторые другие малоликвидные финансовые инструменты.

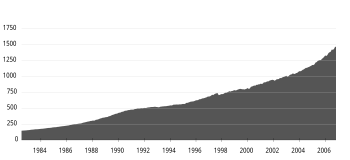

Объем денежной массы в России по годам

За последние 20 лет ДМ в России (агрегат М2) выросла более чем в 40 раз. Так, на 1 января 2002 года ее объем составлял немногим более 1,6 трлн рублей.

С тех пор ЦБ почти постоянно наращивал ДМ в среднем на 15–20% ежегодно. Заметное исключение составил только 2009 год. На фоне общемирового финансового кризиса монетарные власти страны вывели из оборота сумму почти на 20% всех имеющихся на тот момент рублей.

Это стало прямым следствием защитной стратегии ЦБ. Чтобы поддержать курс рубля от пикирования вниз, он использовал механизм интервенций (продажи валютных резервов). Отечественная валюта росла, но при этом «стерилизовалась» – то есть выводилась из экономики, оседая на счетах ЦБ. Это в свою очередь привело к экономической рецессии и падению ВВП почти на 8% (оценочно).

Вмешательство, но не военное. Что такое валютные интервенции

Позднее финансовые власти страны признали ошибочность этой стратегии и во время более поздних кризисов отпускали рубль в «свободное плавание».

Грозит ли нам инфляция денежной массы

До этого мы говорили о номинальной денежной массе – то есть без учета ее реальной покупательной способности. А в случае с рублем (да и практически с любой другой валютой) она, как известно, имеет устойчивую тенденцию к падению.

Далее мы будем говорить о ДМ в динамике, поскольку ее объем в моменте сам по себе нам не говорит ни о чем. Важны направление и темпы изменения этого показателя, поскольку именно он определяет развитие экономики государства

Инфляция понемногу «откусывает» как от ваших накоплений, так и от ДМ страны в целом.

Чтобы оценить реальное изменение покупательной способности ДМ, экономисты ввели такое производное понятие, как реальная дельта денежной массы с учетом инфляции.

Реальная ∆ДМ = Номинальная ∆ДМ (%) – Инфляция (%)

Таким образом, инфляция денежной массы грозит любому государству с активно развивающейся экономикой. Какие-то страны сильнее подвержены обесцениванию ДМ (все развивающиеся государства, в том числе и Россия), какие-то слабее (развитые страны).

Другое дело, если в стране развилась гиперинфляция, как в Российской Федерации в первые годы жизни новорожденного государства. При этом также происходит рост номинальной ДМ, но ВВП, наоборот, падает.

Так, в 1992 году количество рублей в России выросло в 7 раз, но гиперинфляция составила 2500% (цены подпрыгнули в 26 раз!). То есть реальная ДМ сжалась в 3,5 раза.

Тем не менее инфляция в разумных пределах – это нормальное явление. Ее антипод, дефляция, несмотря на снижение цен и временное улучшение благосостояния граждан, на самом деле гораздо губительнее сказывается на экономике государства.

Как движется денежная масса в экономике

В здоровой развивающейся экономике она постоянно растет. Если государство активно осваивает новые внешние рынки, стимулирует внутренний спрос, ему постоянно требуется наращивать объем ДМ.

Происходит своего рода круговорот. Упрощенно он работает следующим образом:

ДМ растет => предприятия получают больше кредитов на лучших условиях => увеличивается товарооборот => предприятия наращивают прибыль и повышают зарплаты => благосостояние сотрудников предприятий улучшается => растет спрос => и т. д.

В Совкомбанке можно оформить кредит наличными на любые цели до 5 млн рублей со ставкой от 6,9%. Выберите удобную программу и рассчитайте ежемесячный платеж на кредитном калькуляторе. Деньги нужны срочно? Достаточно паспорта и любого второго документа. Нужна крупная сумма? Вы можете взять кредит под залог автомобиля или недвижимости. Заполните заявку на сайте и получите быстрое одобрение. Есть доставка!

Коэффициент монетизации

Это показатель демонстрирует, насколько экономика государства нуждается в деньгах для нормального функционирования. Чем он выше, тем лучше. Высокая степень монетизации присуща развитым государствам с надежной финансовой системой, высоким уровнем доверия граждан к денежно-кредитной политике страны и к банкам.

Чтобы вычислить коэффициент монетизации (КМЭ), следует ДМ (агрегат М2) поделить на объем ВВП, выраженный в национальной валюте. Финансовые эксперты считают, что для стабильного развития государства этот показатель должен быть не ниже 50%.

Что касается нашей страны, в новейшей истории коэффициент монетизации ее экономики впервые достиг этого значения только в 2020 году. И то в значительной степени это было связано с тем, что ВВП в этот год сильно «просел». То есть картина не отражает реального положения дел в полной мере.

Тем не менее следует отметить, что в течение последних лет КМЭ России постоянно рос – с 18% в 2001 году до 50,6% в 2021.

Денежная масса в разных странах

В условиях глобальной экономики практически во всех странах мира ДМ ежегодно увеличивается. В абсолютном большинстве случаев эта тенденция коррелирует с изменением ВВП.

Главный передовик как в темпах приращения реальной ДМ, так и в ее абсолютном значении (в долларовом выражении) – несомненно, Китай. За 11 лет с 2008 года он нарастил ее объем в 3,5 раза. Для сравнения, для занимающих вторую позицию США этот показатель за тот же срок вырос всего в 1,75 раза.

Так выглядит пятерка лидеров по объему денежной массы (агрегат М2), переведенной в доллары (данные по состоянию на май 2021 года):

- Китай – $35,53 трлн;

- США – $20,37 трлн;

- ЕС – $17,5 трлн;

- Япония – $10,62 трлн:

- Великобритания – $4,03 трлн;

…

6. Россия – $0,79 трлн.

Контроль за денежной массой

Контроль за ДМ осуществляет Минфин России посредством Центробанка. На последний возложено выполнение комплекса мероприятий для поддержания стабильного роста рублевой массы.

ЦБ управляет объемом ДМ, используя различные финансовые инструменты: валютные интервенции, изменение ключевой ставки и размеров резервов.

Основные направления финансовой политики страны в рамках контроля ДМ:

- управление госдолгом страны;

- проведение эффективной ДКП;

- управление финансовыми рынками;

- распределение вырученных налогов и сборов.

Таким образом, эффективное управление денежной массой – один из трех экономических пазлов (наряду с размером ВВП и управлением инфляцией) в мозаике процветающего суверенного государства.

Денежная масса, или денежное предложение, — совокупность наличных денег, находящихся в обращении, и безналичных средств на счетах, которыми располагают физические и юридические лица и государство[1][2].

Денежные агрегаты[править | править код]

Показателями структуры денежной массы являются денежные агрегаты. Денежными агрегатами называются виды денег и денежных средств, отличающиеся друг от друга степенью ликвидности (возможностью быстрого превращения в наличные деньги).

Денежные агрегаты представляют собой иерархическую систему — каждый последующий агрегат включает в свой состав предыдущий.

В разных странах выделяются денежные агрегаты разного состава. МВФ рассчитывает общий для всех стран показатель М1 и более широкий показатель «квазиденьги» (срочные и сберегательные банковские счета и наиболее ликвидные финансовые инструменты, обращающиеся на рынке)[1].

Центральный банк РФ рассчитывает денежные агрегаты M0, М1, М2, М3[1]:

- М0 = наличные деньги в обращении (монеты, банкноты).

- М1 = М0 + чеки, вклады до востребования (в том числе банковские дебетовые карты), остатки средств в национальной валюте на расчётных счетах организаций, текущих и иных счетах до востребования населения, нефинансовых и финансовых (кроме кредитных) организаций.

- М2 = М1 + срочные вклады.

- М3 = М2 + сберегательные вклады, сертификаты и государственные облигации.

В ряде стран дополнительно выделяют M4. Например, в Великобритании M4 включает в себя объём наличной валюты в обращении, общую сумму кредитов, выданную банками, а также сумму заимствований правительства.[3]

Структура денежной массы[править | править код]

Структура денежной массы постоянно меняется.

В современной денежной системе заметно снизились темпы роста денежной массы и деньги начали работать лучше. В РФ из недостатков денежной системы можно отметить большую долю наличных денег (22 % в 2014 году), когда в развитых странах этот показатель едва достигает 7—10 %.

Соотношение между агрегатами меняется в зависимости от экономического роста.

Изменение объёма денежной массы — результат влияния двух факторов:

- изменение массы денег в обращении;

- изменение скорости их оборота.

Коэффициент монетизации[править | править код]

Важным показателем состояния денежной массы выступает коэффициент монетизации (известный также как финансовая глубина), равный отношению М2 к валовому внутреннему продукту. Этот показатель позволяет ответить на вопрос о достаточности денег в обороте. Оптимальным уровнем монетизации для развитой страны считается как минимум 56—60 %, низкий уровень монетизации экономики может сдерживать внешнеэкономическое развитие[4].

Денежные агрегаты в России[править | править код]

Центральный банк Российской Федерации рассчитывает денежные агрегаты М0 и М2. Агрегат М2 представляет собой объём наличных денег в обращении (вне банков) и остатков средств в национальной валюте на счетах нефинансовых организаций, финансовых (кроме кредитных) организаций и физических лиц, являющихся резидентами Российской Федерации. В таблице представлен денежный агрегат М2 (в млрд рублей) в разные годы, начиная с 2000 года[5]:

| Дата | Наличные деньги (М0) | Безналичные средства | Общая сумма (М2) |

Изм. % | ||

|---|---|---|---|---|---|---|

| сумма | % от М2 | сумма | % от М2 | |||

| 01.01.2000 | 266,1 | 37,24 | 448,4 | 62,75 | 714,6 | |

| 01.01.2001 | 418,9 | 36,41 | 731,7 | 63,59 | 1 150,6 | +61,01 |

| 01.01.2002 | 583,8 | 36,27 | 1 025,6 | 63,73 | 1 609,4 | +39,88 |

| 01.01.2003 | 763,2 | 35,82 | 1 367,3 | 64,18 | 2 130,5 | +32,38 |

| 01.01.2004 | 1 147,0 | 35,79 | 2 058,2 | 64,21 | 3 205,2 | +50,44 |

| 01.01.2005 | 1 534,8 | 35,25 | 2 819,1 | 64,75 | 4 353,9 | +35,84 |

| 01.01.2006 | 2 009,2 | 33,31 | 4 022,9 | 66,69 | 6 032,1 | +38,55 |

| 01.01.2007 | 2 785,2 | 31,05 | 6 185,6 | 68,95 | 8 970,7 | +48,72 |

| 01.01.2008 | 3 702,2 | 28,77 | 9 166,7 | 71,23 | 12 869,0 | +43,46 |

| 01.01.2009 | 3 794,8 | 29,24 | 9 181,1 | 70,76 | 12 975,9 | +0,83 |

| 01.01.2010 | 4 038,1 | 26,45 | 11 229,5 | 73,55 | 15 267,6 | +17,66 |

| 01.01.2011 | 5 062,7 | 25,30 | 14 949,1 | 74,70 | 20 011,9 | +31,07 |

| 01.01.2012 | 5 938,6 | 24,26 | 18 544,6 | 75,74 | 24 483,1 | +22,34 |

| 01.01.2013 | 6 430,1 | 23,46 | 20 975,3 | 76,54 | 27 405,4 | +11,94 |

| 01.01.2014 | 6 985,6 | 22,24 | 24 419,1 | 77,76 | 31 404,7 | +14,59 |

| 01.01.2015 | 7 171,5 | 22,33 | 24 939,1 | 77,67 | 32 110,5 | +2,25 |

| 01.01.2016 | 7 239,1 | 20,22 | 28 570,1 | 79,78 | 35 809,2 | +11,52 |

| 01.01.2017 | 7 715,0 | 20,10 | 30 703,0 | 79,90 | 38 418,0 | +7,29 |

| 01.01.2018 | 8 446,0 | 19,90 | 33 994,0 | 80,10 | 42 440,0 | +10,47 |

| 01.01.2019 | 9 339,0 | 19,80 | 37 770,0 | 80,20 | 47 109,0 | +11,00 |

| 01.01.2020 | 9 658,0 | 18,70 | 42 023,0 | 81,30 | 51 681,0 | +9,71 |

| 01.01.2021 | 12 524,0 | 21,40 | 46 128,0 | 78,60 | 58 652,0 | +13,49 |

| 01.01.2022 | 13 200,0 | 19,90 | 53 053,0 | 80,10 | 66 253,0 | +13,0 |

Денежные агрегаты в Великобритании[править | править код]

Денежный агрегат М4, рассчитываемый Банком Англии

Денежные агрегаты в Великобритании[6][1]:

- М0 — банкноты и монеты в обращении + наличные средства в банках + остатки на счетах банков в Банке Англии;

- М1 — банкноты и монеты в обращении + средства на текущих и депозитных счетах частного сектора, которые могут быть переведены чеком;

- М2 — банкноты и монеты в обращении + беспроцентные банковские депозиты + депозиты строительных обществ + счета Системы национальных сбережений;

- М3 — M1 + все другие банковские депозиты частного сектора + депозитные сертификаты;

- М4 — M1 + бо́льшая часть банковских депозитов частного сектора + вклады/авуары инструментов денежного рынка (объём наличной валюты в обращении, общую сумму кредитов, выданную банками, а также сумму заимствований правительства[3]); агрегат M4 характеризует ликвидность частного сектора.

Денежная масса М1 в разных странах по состоянию на июнь 2007 года[править | править код]

| Страна | Объём денежной массы (М1) на 1 жителя в рублях РФ* |

|---|---|

| Таджикистан | 000 239 (возможно, в данных на сайте Национального банка РТ потерян один ноль) |

| Афганистан | 001 218 |

| Монголия | 003 852 |

| Киргизия | 004 480 |

| Грузия | 004 924 |

| Молдавия | 005 250 |

| Армения | 007 031 |

| Азербайджан | 007 402 |

| Мексика | 009 248 |

| Бразилия | 009 411 |

| Македония | 010 215 |

| Казахстан | 022 077 |

| Румыния | 028 099 |

| Белоруссия | 029 908 |

| Украина | 030 126 |

| Болгария | 038 722 |

| Россия | 040 000 (оценочные данные, данные о величине М1 недоступны) |

| Польша | 066 016 |

| Латвия | 073 770 |

| Литва | 075 882 |

| Эстония | 132 233 |

| Швеция | 618 131 |

| Норвегия | 635 611 |

| Дания | 662 264 |

| Исландия | 940 055 |

(* Данные о денежной массе М1 взяты с сайтов Центральных (Национальных) банков соответствующих стран. Количество населения стран взято из открытых источников в Интернете.)

См. также[править | править код]

- Денежная база

- Денежный мультипликатор

- Денежный рынок

- Спрос на деньги[en]

- Предпочтение ликвидности

Примечания[править | править код]

- ↑ 1 2 3 4 Новый экономический словарь / Под редакцией А. Н. Азрилияна. — М.: Институт новой экономики, 2006. — 1 088 с. — 4000 экз. — ISBN 5-89378-014-0.

- ↑ Пархоменко А. В., Пчелинцев А. Н. Статистика финансов Архивная копия от 19 сентября 2016 на Wayback Machine: Учебное пособие. — ГОУ ВПО «Тамбовский государственный технический университет» (ТГТУ), 2010. ISBN 978-5-8265-0897-8

- ↑ 1 2 Денежный агрегат М4 (Архивная копия от 13 апреля 2014 на Wayback Machine) // РБК.

- ↑ Андрианов В. Рублевая зона — это реально // Банки и деловой мир. 2009. № 8. С. 30—31.

- ↑ Агрегат М2. — Центральный банк Российской Федерации. Дата обращения: 11 февраля 2015. Архивировано 22 сентября 2019 года.

- ↑ Денежные агрегаты в Великобритании (недоступная ссылка — история). — Словарь «Финам». Дата обращения: 27 апреля 2010.

Литература[править | править код]

- Денежные агрегаты / Л. Н. Красавина // Большая российская энциклопедия : [в 35 т.] / гл. ред. Ю. С. Осипов. — М. : Большая российская энциклопедия, 2004—2017.