Калькуляторы

Калькулятор расчета времени переработки

Онлайн-калькулятор расчета переработки — это бесплатный помощник, который рассчитает время, отработанное сверхурочно. Это нужно, чтобы рассчитать заработок за переработку.

Последнее обновление:

2 июня 2022

Фактически отработанное время

часов

минут

Количество часов в соответствии с нормальным графиком

часов

минут

Время, отработанное в выходные и праздничные дни

часов

минут

Как использовать калькулятор

Чтобы узнать, сколько переработал работник, в калькулятор нужно ввести такую информацию:

Шаг 1. Укажите время, которое фактически отработал сотрудник в отчетном периоде. Обратите внимание, что часы и минуты нужно вводить отдельно: для каждого предусмотрено свое поле.

Шаг 2. Теперь введите в калькулятор, сколько часов и минут должен работать сотрудник по его расписанию.

Шаг 3. Осталось указать калькулятору, работал ли он в выходные и праздничные дни, и сколько.

Шаг 4. Нажимать никуда не нужно. Как только все поля будут заполнены, калькулятор переработки автоматически рассчитает время. Результат отобразится прямо под последнем полем калькулятора.

Что считается переработкой

Сверхурочный труд — это далеко не каждая переработка. Например, если работник по своей воле засиживается на рабочем месте, то претендовать на повышенную оплату не стоит. Тогда какие часы следует считать оплачиваемыми?

Важно соблюсти два требования, закрепленные в статье 99 ТК РФ:

- период работы выходит за рамки стандартного рабочего времени специалиста, то есть не совпадает с продолжительностью рабочего дня или смены;

- перерабатывать приходится по настоянию руководства компании, то есть собственная инициатива работника не относится к сверхурочной работе.

Систематически засиживаясь допоздна без соответствующего распоряжения начальства, не следует ждать двойной зарплаты. И работнику, и нанимателю важно помнить о соблюдении трудовой дисциплины. Руководствуйтесь правилами:

- Работодатель уведомляет подчиненного о необходимости привлечения к сверхурочной работе.

- Привлечь специалиста можно только с его письменного согласия. Некоторых сотрудников вообще нельзя привлекать к нестандартному труду (беременные, несовершеннолетние). Отдельные категории специалистов должны быть уведомлены о праве отказаться от такого предложения (инвалиды, например).

- Согласовав нестандартный труд, наниматель издает приказ, в котором закрепляются все необходимые условия. Например, длительность переработки, оплата, условия труда и прочее.

- С приказом знакомят заинтересованных лиц. Затем распоряжение передают в бухгалтерскую службу для расчетов.

Счетный работник начисляет заработную плату с учетом фактического объема переработки, условий оплаты и действующих норм ТК РФ.

Если в трудовом договоре работника прописано, что он трудится по ненормированному рабочему графику, то о переработках речи быть не должно. Повышенная оплата за сверхурочные часы компенсируется дополнительным временем отдыха. То есть вместо денежной выплаты сотруднику при ненормированном рабочем времени положены дополнительные дни к отпуску. Условия о дополнительном времени отдыха должны быть закреплены в коллективном договоре.

Как рассчитываются время переработки

Длительность рабочего времени для каждого специалиста исчисляется в отдельности. Например, стандартом считается 40-часовая рабочая неделя (ст. 90 ТК РФ). Но для некоторых специалистов устанавливается сокращенная продолжительность работы. Например, для учителей или врачей. Для них учет переработанных часов считается не от 40-часовой недели, а от сокращенной нормы.

Объем переработок строго ограничен законодательством. Привлекать к сверхурочному труду нельзя (ч. 6 ст. 99 ТК РФ):

- по 4 часа два дня подряд;

- более 120 часов в год.

Сверхурочные часы следует фиксировать в табелях учета рабочего времени. Порядок отражения переработок зависит от формы табеля, применяемой в организации.

Расчет оплаты за переработку зависит от продолжительности. За первые два часа положена оплата в полуторакратном размере от стандартной оплаты. За остальное время — не менее чем в двойном размере. Нормы регламентированы в ст. 152 ТК РФ.

Работодатель вправе повысить ставки оплаты сверхурочного труда. Конкретный размер надбавок определяется в индивидуальном порядке, в зависимости от финансового положения компании. Но менее, чем закреплено в Трудовом кодексе, заплатить нельзя. Конкретные размеры выплат закрепите локальным актом организации. Минимальной и максимальной суммы выплат законодательство не содержит.

Работник вправе отказаться от повышенной надбавки за сверхурочный труд, заменив деньги дополнительным временем отдыха. Для этого подчиненный должен написать заявление на предоставление отгула. Сделать это нужно не позднее последнего дня месяца или расчетного периода, в котором была переработка.

Расчет при окладе

Оклад или тарифная ставка — самая распространенная форма оплаты труда в России. Наниматель назначает работнику конкретный оклад или ставку за полностью отработанную норму. Расчет переработки рабочего времени при окладе исчисляется исходя из часовой доли оклада или ставки.

Сначала бухгалтер высчитывает стоимость одного часа работы конкретного специалиста. Способов исчисления часовой нормы несколько. Например, достаточно разделить должностной оклад на количество рабочих часов в расчетном месяце. Либо другой вариант: оклад делим на среднегодовую норму рабочего времени (норма раб. ч в год / 12 месяцев).

Способ расчета часовой доли оклада или тарифной ставки должен быть закреплен в локальных актах учреждения. Расчет по среднегодовой норме рабочего времени более выгоден для работников (Письмо Минтруда от 09.08.2002 № 1202-21).

Полученный результат остается умножить на количество переработанных часов с учетом повышающего коэффициента. То есть часовой оклад умножаем на коэффициент 1,5 за 2 первых сверхурочных часа. Остальное время переработки считаем с коэффициентом 2.

Пример расчета

Должностной оклад Морковкина А.П. — 50 000 рублей. В мае 2020 года норма рабочих часов — 144. Переработка в мае составила 5,5 ч.

Производим расчет доплаты за переработку:

- Высчитываем часовой оклад: 50 000 / 144 ч = 347,22 рубля.

- Считаем доплату за первые 2 ч : 347,22 × 1,5 × 2 ч = 1041,66 руб.

- Исчисляем оставшееся время переработки: 5,5 – 2 ч = 3,5 ч.

- Расчет надбавки за остальное время: 347,22 × 2 × 3,5 = 2430,54 руб.

Итого доплата за переработку: 1041,66 + 2430,54 = 3472,20 руб.

Работник вправе отказаться от повышенной оплаты и заменить на дополнительное время отдыха.

Доплату за работу в нестандартных условиях с 11.04.2019 нельзя учитывать при сравнении заработка с МРОТ (Решение Конституционного суда РФ № 17-П от 11.04.2019). Поэтому доплата за ночной, праздничный, выходной или сверхурочный труд начисляется сверх минимального размера оплаты труда.

Расчет при сменном графике

Восьмичасовой рабочий день удобен далеко не для всех компаний. Например, в производственной сфере предприятиям необходимо функционировать круглосуточно. В таких организациях используется сменный режим работы. Условия сменного труда фиксируются в трудовом договоре.

Если работодателю пришлось привлечь работника к труду не в свою смену, то придется оплачивать работу в двойном размере. Если смены выпадают на ночное время, специалистам полагается надбавка как минимум 20 %. Если смена выпала на праздник, то двойная оплата гарантирована. Если рабочая смена выпадает на праздничное ночное время, то работнику полагается сразу две оплаты: отдельно за ночные часы и отдельно за праздничную смену.

Расчет переработки при сменном графике работы производят по аналогичной схеме. Сначала вычисляют стоимость часа работы, а затем умножают на переработанные часы и повышающие коэффициенты. Для сменщиков исключений нет: за первые 2 часа работодатель должен начислить оплату не меньше чем в 1,5 размере. За остальные часы — не менее чем в двойном.

Пример расчета

Зайчиков П.Б. трудится посменно. Продолжительность 1 смены — 12 ч. Стоимость смены — 2400 рублей. Ночные часы оплачиваются в размере 20 % от ставки. В апреле работодатель привлекал Зайчикова к сверхурочной работе дважды: 10 апреля — на 3 ч и 15 апреля на — 4 ч. Причем переработка 15 апреля выпала на ночное время.

Производим расчет:

- Исчисляем стоимость часа: 2400 / 12 ч = 200 руб.

- Доплата за 10.04.2019: 200 × 1,5 × 2ч + 200 × 2 × 1 ч = 600 + 400 = 1000 руб.

- Доплата за 15.04.2019: 200 × 1,5 × 2 ч + 200 × 2 × 2 ч = 600 + 800 = 1200 руб.

- Считаем доплату за ночное время работы: 200 × 4 ч × 20 % = 160 рублей.

Итого: 2360 (1000 + 1200 + 160) рублей.

Расчет при суммированном учете рабочего времени

Если в организации невозможно установить учет времени по сменам или дням, то следует вести суммированный учет рабочего времени. Период, за который будет определяться норма, устанавливается учреждением самостоятельно. Например, месяц, квартал, полугодие или год.

Расчет переработок при суммированном учете рабочего времени производится по окончанию расчетного периода. Повышенные размеры доплат определяются в общем порядке.

Пример расчета

В НКО «Пример» установлен суммированный учет рабочего времени. Расчетный период — квартал. Сотруднику Картошкину И.Н. установлена часовая тарифная ставка 300 рублей. Норма за 1 квартал 2020 г. — 454 ч. По факту Картошкин отработал 462 ч. Производим расчет:

- Исчисляем объем переработки: 462 – 454 = 8 ч.

- Считаем доплату за первые 2 ч: 300 × 1,5 × 2 ч = 900 руб.

- Расчет оставшегося времени: 8 – 2 = 6 ч.

- Исчисляем выплату за остальное время: 300 × 2 × 6 ч = 3600 руб.

Итого сумма доплаты: 4500 (900 + 3600) рублей.

На чтение 11 мин. Опубликовано 14.03.2023

Содержание

- Калькулятор расчета времени переработки

- Как использовать калькулятор

- Что считается переработкой

- Как рассчитываются время переработки

- Расчет при окладе

- Пример расчета

- Расчет при сменном графике

- Пример расчета

- Расчет при суммированном учете рабочего времени

- Пример расчета

- Как рассчитать переработку за месяц

- Закон о сверхурочных

- Определение размера платы за сверхурочные

- Наглядное объяснение расчета переработки

- Калькулятор сверхурочных часов

- Как пользоваться калькулятором

- Стандартный способ расчета

- Расчет с учетом сменного графика работы

- Как работать с калькулятором

Калькулятор расчета времени переработки

Онлайн-калькулятор расчета переработки — это бесплатный помощник, который рассчитает время, отработанное сверхурочно. Это нужно, чтобы рассчитать заработок за переработку.

Как использовать калькулятор

Чтобы узнать, сколько переработал работник, в калькулятор нужно ввести такую информацию:

Шаг 1. Укажите время, которое фактически отработал сотрудник в отчетном периоде. Обратите внимание, что часы и минуты нужно вводить отдельно: для каждого предусмотрено свое поле.

Шаг 2. Теперь введите в калькулятор, сколько часов и минут должен работать сотрудник по его расписанию.

Шаг 3. Осталось указать калькулятору, работал ли он в выходные и праздничные дни, и сколько.

Шаг 4. Нажимать никуда не нужно. Как только все поля будут заполнены, калькулятор переработки автоматически рассчитает время. Результат отобразится прямо под последнем полем калькулятора.

Что считается переработкой

Сверхурочный труд — это далеко не каждая переработка. Например, если работник по своей воле засиживается на рабочем месте, то претендовать на повышенную оплату не стоит. Тогда какие часы следует считать оплачиваемыми?

Важно соблюсти два требования, закрепленные в статье 99 ТК РФ:

- период работы выходит за рамки стандартного рабочего времени специалиста, то есть не совпадает с продолжительностью рабочего дня или смены;

- перерабатывать приходится по настоянию руководства компании, то есть собственная инициатива работника не относится к сверхурочной работе.

Систематически засиживаясь допоздна без соответствующего распоряжения начальства, не следует ждать двойной зарплаты. И работнику, и нанимателю важно помнить о соблюдении трудовой дисциплины. Руководствуйтесь правилами:

- Работодатель уведомляет подчиненного о необходимости привлечения к сверхурочной работе.

- Привлечь специалиста можно только с его письменного согласия. Некоторых сотрудников вообще нельзя привлекать к нестандартному труду (беременные, несовершеннолетние). Отдельные категории специалистов должны быть уведомлены о праве отказаться от такого предложения (инвалиды, например).

- Согласовав нестандартный труд, наниматель издает приказ, в котором закрепляются все необходимые условия. Например, длительность переработки, оплата, условия труда и прочее.

- С приказом знакомят заинтересованных лиц. Затем распоряжение передают в бухгалтерскую службу для расчетов.

Счетный работник начисляет заработную плату с учетом фактического объема переработки, условий оплаты и действующих норм ТК РФ.

Как рассчитываются время переработки

Длительность рабочего времени для каждого специалиста исчисляется в отдельности. Например, стандартом считается 40-часовая рабочая неделя (ст. 90 ТК РФ). Но для некоторых специалистов устанавливается сокращенная продолжительность работы. Например, для учителей или врачей. Для них учет переработанных часов считается не от 40-часовой недели, а от сокращенной нормы.

Объем переработок строго ограничен законодательством. Привлекать к сверхурочному труду нельзя (ч. 6 ст. 99 ТК РФ):

- по 4 часа два дня подряд;

- более 120 часов в год.

Сверхурочные часы следует фиксировать в табелях учета рабочего времени. Порядок отражения переработок зависит от формы табеля, применяемой в организации.

Расчет оплаты за переработку зависит от продолжительности. За первые два часа положена оплата в полуторакратном размере от стандартной оплаты. За остальное время — не менее чем в двойном размере. Нормы регламентированы в ст. 152 ТК РФ.

Работодатель вправе повысить ставки оплаты сверхурочного труда. Конкретный размер надбавок определяется в индивидуальном порядке, в зависимости от финансового положения компании. Но менее, чем закреплено в Трудовом кодексе, заплатить нельзя. Конкретные размеры выплат закрепите локальным актом организации. Минимальной и максимальной суммы выплат законодательство не содержит.

Расчет при окладе

Оклад или тарифная ставка — самая распространенная форма оплаты труда в России. Наниматель назначает работнику конкретный оклад или ставку за полностью отработанную норму. Расчет переработки рабочего времени при окладе исчисляется исходя из часовой доли оклада или ставки.

Сначала бухгалтер высчитывает стоимость одного часа работы конкретного специалиста. Способов исчисления часовой нормы несколько. Например, достаточно разделить должностной оклад на количество рабочих часов в расчетном месяце. Либо другой вариант: оклад делим на среднегодовую норму рабочего времени (норма раб. ч в год / 12 месяцев).

Полученный результат остается умножить на количество переработанных часов с учетом повышающего коэффициента. То есть часовой оклад умножаем на коэффициент 1,5 за 2 первых сверхурочных часа. Остальное время переработки считаем с коэффициентом 2.

Пример расчета

Должностной оклад Морковкина А.П. — 50 000 рублей. В мае 2020 года норма рабочих часов — 144. Переработка в мае составила 5,5 ч.

Производим расчет доплаты за переработку:

- Высчитываем часовой оклад: 50 000 / 144 ч = 347,22 рубля.

- Считаем доплату за первые 2 ч : 347,22 × 1,5 × 2 ч = 1041,66 руб.

- Исчисляем оставшееся время переработки: 5,5 — 2 ч = 3,5 ч.

- Расчет надбавки за остальное время: 347,22 × 2 × 3,5 = 2430,54 руб.

Итого доплата за переработку: 1041,66 + 2430,54 = 3472,20 руб.

Работник вправе отказаться от повышенной оплаты и заменить на дополнительное время отдыха.

Расчет при сменном графике

Восьмичасовой рабочий день удобен далеко не для всех компаний. Например, в производственной сфере предприятиям необходимо функционировать круглосуточно. В таких организациях используется сменный режим работы. Условия сменного труда фиксируются в трудовом договоре.

Если работодателю пришлось привлечь работника к труду не в свою смену, то придется оплачивать работу в двойном размере. Если смены выпадают на ночное время, специалистам полагается надбавка как минимум 20 %. Если смена выпала на праздник, то двойная оплата гарантирована. Если рабочая смена выпадает на праздничное ночное время, то работнику полагается сразу две оплаты: отдельно за ночные часы и отдельно за праздничную смену.

Расчет переработки при сменном графике работы производят по аналогичной схеме. Сначала вычисляют стоимость часа работы, а затем умножают на переработанные часы и повышающие коэффициенты. Для сменщиков исключений нет: за первые 2 часа работодатель должен начислить оплату не меньше чем в 1,5 размере. За остальные часы — не менее чем в двойном.

Пример расчета

Зайчиков П.Б. трудится посменно. Продолжительность 1 смены — 12 ч. Стоимость смены — 2400 рублей. Ночные часы оплачиваются в размере 20 % от ставки. В апреле работодатель привлекал Зайчикова к сверхурочной работе дважды: 10 апреля — на 3 ч и 15 апреля на — 4 ч. Причем переработка 15 апреля выпала на ночное время.

- Исчисляем стоимость часа: 2400 / 12 ч = 200 руб.

- Доплата за 10.04.2019: 200 × 1,5 × 2ч + 200 × 2 × 1 ч = 600 + 400 = 1000 руб.

- Доплата за 15.04.2019: 200 × 1,5 × 2 ч + 200 × 2 × 2 ч = 600 + 800 = 1200 руб.

- Считаем доплату за ночное время работы: 200 × 4 ч × 20 % = 160 рублей.

Итого: 2360 (1000 + 1200 + 160) рублей.

Расчет при суммированном учете рабочего времени

Если в организации невозможно установить учет времени по сменам или дням, то следует вести суммированный учет рабочего времени. Период, за который будет определяться норма, устанавливается учреждением самостоятельно. Например, месяц, квартал, полугодие или год.

Расчет переработок при суммированном учете рабочего времени производится по окончанию расчетного периода. Повышенные размеры доплат определяются в общем порядке.

Пример расчета

В НКО «Пример» установлен суммированный учет рабочего времени. Расчетный период — квартал. Сотруднику Картошкину И.Н. установлена часовая тарифная ставка 300 рублей. Норма за 1 квартал 2020 г. — 454 ч. По факту Картошкин отработал 462 ч. Производим расчет:

- Исчисляем объем переработки: 462 — 454 = 8 ч.

- Считаем доплату за первые 2 ч: 300 × 1,5 × 2 ч = 900 руб.

- Расчет оставшегося времени: 8 — 2 = 6 ч.

- Исчисляем выплату за остальное время: 300 × 2 × 6 ч = 3600 руб.

Итого сумма доплаты: 4500 (900 + 3600) рублей.

Источник

Как рассчитать переработку за месяц

Начальство, привлекая сотрудников к сверхурочным работам, обязано оплачивать дополнительные часы по повышенному тарифу. Объем зарплаты с учетом переработки рассчитывается при помощи простых математических операций.

Закон о сверхурочных

Правила привлечения подчиненных к отработке в нерабочее время устанавливаются и контролируются Трудовым кодексом Российской Федерации. Законодательство не наделяет работодателей правом оставлять сотрудников на дополнительный срок. Исключением являются случаи дестабилизации работы в результате стихийных бедствий. В статье 99 ТК РФ содержится требование получения начальством письменного согласия работника на переработку часов.

Стандартным рабочим временем установлена пятидневная неделя по восемь часов в день. Превышение сорокачасового срока оплачивается работодателем в соответствии с размерами сверхурочных. Первые два часа переработки оцениваются в полтора раза выше обычного времени, за следующие часы платят в двойном размере. Трудовой кодекс устанавливает минимум оплаты, работодатель вправе выплатить работнику большую сумму по своему усмотрению.

Максимальная годовая переработка для отдельного сотрудника составляет 120 часов. Запрещено оставлять работников на срок более четырех часов два дня подряд.

Определение размера платы за сверхурочные

Для расчета переработки необходимо знать тариф заработной платы работника. Посчитать почасовую оплату возможно, если поделить оклад на месячное количество рабочих часов.

Чтобы рассчитать переработку за месяц, необходимо выписать, когда и сколько времени сотрудник отработал сверх нормы, умножить срок на тариф. Два и менее часа работы за день расцениваются в полтора раза больше часовой ставки, за остальные устанавливается двойной размер оплаты. Полученная в результате вычислений на калькуляторе сумма – размер прибыли за сверхурочные.

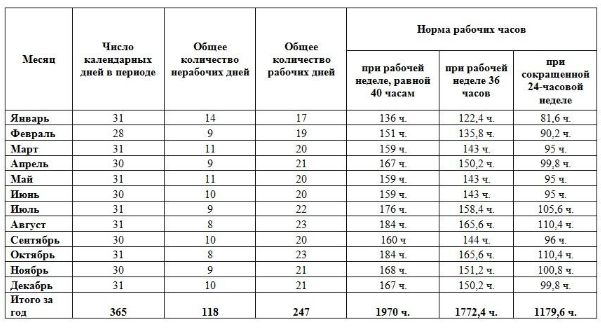

Увидеть приблизительное число отработанных в месяце часов позволяет следующая таблица:

Наглядное объяснение расчета переработки

Для понимания механизма оплаты дополнительных часов работы необходимо разобрать ситуацию на примере расчета переработки.

Сотрудник Назаренко дважды за месяц оставался работать сверх нормы. Пятого марта работник задержался на два часа, пятнадцатого – на четыре. Ежемесячная заработная плата Назаренко составляет двадцать тысяч рублей. За год сотрудник отрабатывает 1970 часов, за март – 159.

Мужчина делит двадцать тысяч на отработанное в течение месяца время и получает свою часовую ставку – 125,79 рубля. Работник вычисляет тариф за сверхурочные, умножает вычисленную сумму на полтора (для выявления заработка за два дополнительных часа) и два (за четыре часа). Получается 188,68 и 251,58. Выявив часовую плату за работу сверх нормы, Назаренко узнает количество прибыли за переработанное время. Для этого сотрудник складывает полученные цифры. При окладе в двадцать тысяч рублей работник получит сверхурочные за 5 марта размером в 377,36 и 880,52 за 15 число (первые два часа плюс дополнительные два, т. е. 377,36+503,16).

Работа сверх нормы выполняется сотрудником с письменного согласия и оплачивается выше обычной. Правила расчета переработки позволяют самостоятельно оценить вложенный труд и вычислить минимальный размер сверхурочных.

Источник

Калькулятор сверхурочных часов

Как пользоваться калькулятором

- Введите стоимость часа работы в своей организации. Если вы её не знаете, нажмите «Вычислить стоимость часа», введите сумму оклада, выберите расчётный год и нажмите на «Подсчёт стоимости часа». Программа вычислит стоимость часа по формуле: сумма оклада / (годовая норма часов по производственному календарю / 12)

- Укажите сколько было отработано сверхурочно часов и минут.

- Нажмите «РАССЧИТАТЬ». Полученный результат покажет как общую сумму, так и отдельно за первые 2 часа и последующие.

Калькулятор расчета сверхурочных часов работает с учетом требований ст. 152 ТК РФ, то есть включает в свой алгоритм дифференциацию оплаты в зависимости от количества сверхурочно отработанных часов.

Стандартный способ расчета

В соответствии со ст. 152 ТК РФ, сверхурочно отработанные часы оплачиваются по схеме, изложенной ниже:

- первые два часа сверхурочной работы – по коэффициенту не ниже 1,5;

- третий и далее часы сверхурочной работы – по коэффициенту 2 и более.

Порядок начисления оплаты устанавливается на локальном уровне посредством коллективного договора, индивидуальных трудовых договоров и соответствующими распоряжениями руководителя предприятия или организации. При этом установленный на локальном уровне порядок не должен ухудшать положение работника по сравнению с размером оплаты, установленным Трудовым кодексом РФ.

Формула расчета сверхурочных часов нормативно не регламентирована, однако, в Письме №16-4/2059436 Министерства Здравоохранения РФ содержится вполне работоспособная формула расчета.

Так, в соответствии с Письмом Минздрава, рассчитать сверхурочные можно посредством совершения арифметической операции О / (ГН/ 12) = ПО, где:

- О – это размер оклада;

- ГН – годовая норма по производственному календарю;

- 12 – месяцы календарного года;

- ПО – размер почасового оклада.

Например, возьмем следующие гипотетические условия.

Грузчик А. отработал сверхурочно 3 часа. Оклад грузчика составляет 15 000 рублей. С учетом 40-часовой рабочей недели грузчик А. за расчетный период отработал 1970 часов. Производим расчет оплаты за сверхурочную работу:

15 000 / (1970/12) = 91 рубль 40 копеек стоимость одного нормо-часа. Далее рассчитываем часы с учетом коэффициента:

- 91,40 × 2 × 1,5 (полуторный коэффициент) = 274 рубля 20 копеек оплата за первых два сверхурочных часа;

- 91,40 × 1 × 2 = 182 рубля 80 копеек за третий сверхурочный час;

- 272,20 + 182,80 = 455 рублей к оплате за 3 сверхурочных часа.

Расчет с учетом сменного графика работы

При расчете размера оплаты сверхурочных часов при сменном графике работы целесообразно использовать суммированный учет рабочих часов в учетном периоде. За учетный период может браться любой промежуток времени от одного месяца до одного года.

Если вернуться к нашему примеру выше о грузчике А. и немного поменять условия, то расчет будет производиться следующим образом.

При прежнем окладе в 15 000 рублей в качестве учетного периода мы возьмем один месяц, в течение которого грузчик отработал 176 часов, в то время как нормо-часы за тот же месяц равны 159.

Итого, сверх нормы грузчик А. отработал 17 часов. Производим расчет:

- вычисляем заработную плату за нормо-часы – 176 × (15000/159) = 16 603,77 за 159 часов;

- вычисляем доплату за часы, отработанные сверх нормы 17 часов. Первые два часа умножаем на полуторный коэффициент, все последующие – на коэффициент 2. Из примера выше мы помним, что час работы грузчика стоит 91,40. Таким образом, 91,40 × 2 × 1,5 = 274,20 руб. за первые два сверхурочных часа и 91, 30 × 15 × 2 = 2848,20 за остальные сверхурочные часы;

- вычисляем оплату за 17 часов, отработанных сверхурочно – 274,20 + 2849,20 равно 3133 рубля к выплате.

Как работать с калькулятором

В общей сложности в калькуляторе пять окон, в которые вам потребуется ввести следующие данные:

- стоимость одного рабочего часа — в первое поле;

- часы и минуты, отработанные в пределах первых двух часов по коэффициенту 1,5;

- часы и минуты, отработанные в пределах последующих часов по коэффициенту 2.

Сразу после заполнения каждого поля будет появляться промежуточный ответ, в который по мере добавления новых значений будут вноситься коррективы до полного окончания расчета.

Источник

Для перехода на спецрежим необходимо соответствовать определенным критериям. И прежде всего, требуется правильно определить показатели выручки.

Когда применяется спецрежим

Переход на уплату ЕСХН является для компаний добровольным и требует соблюдения ряда условий. Организация должна быть признана сельхозпроизводителем, то есть удовлетворять следующим характеристикам (п. 2 ст. 346.2 Налогового кодекса РФ):

– производить сельскохозяйственную продукцию;

– проводить ее первичную и промышленную переработку (в том числе на арендованных основных средствах);

– продавать ее.

При этом доля дохода от реализации произведенной сельхозпродукции, включая продукты первичной переработки из сырья собственного производства, должна составлять не менее 70 процентов в общем доходе. В том случае, если организация самостоятельно не производит сельскохозяйственную продукцию, она не может быть признана сельхозпроизводителем (письмо Минфина России от 7 июля 2011 г. № 03-11-06/1/11). Компания должна сама нести расходы, которые связаны с переработкой, выполняя ее собственными силами без привлечения к процессу третьих лиц. Поэтому спецрежим нельзя применять при производстве продукции из покупного сырья, а также при его переработке на давальческих условиях.

Если отсутствуют доходы В письме ФНС России от 24 ноября 2010 г. № ШС-37-3/16198@ указывается, что главным условием, позволяющим применять ЕСХН, является ведение организацией производственной деятельности и получение доходов от реализации. При этом, если компания не получила их по независящим от нее причинам, например, в связи с гибелью посевов из-за аномальных погодных условий, она все равно утрачивает право на применение спецрежима (письмо ФНС России от 27 июля 2011 г. № ЕД-4-3/12168@). Правда, судьи не поддерживают налоговиков в том, что отсутствие дохода является основанием для утраты права на уплату сельхозналога (определение ВАС РФ от 24 августа 2010 г. № ВАС-11485/10). Кроме того, если хозяйство не имело в первом полугодии доходов, то это еще не означает, что оно утратило право на продолжение применения спецрежима, так как год еще не закончился. Это следует из письма Минфина России от 15 декабря 2008 г. № 03-11-04/1/28. Тем не менее возможность продолжения уплаты ЕСХН в 2014 году при отсутствии доходов в 2013 году предусмотрена лишь для хозяйств, вновь созданных в этом году (подп. 1 п. 4.1 ст. 346.3 Налогового кодекса РФ, письмо Минфина России от 28 января 2013 г. № 03-11-09/11).

Определить период Расчетный период представляет собой год, предшествующий году подачи данных в налоговую инспекцию о переходе на уплату единого сельскохозяйственного налога. В письме Минфина России от 18 марта 2013 г. № 03-11-09/8206 рассмотрена ситуация, когда организация собирается перейти на уплату ЕСХН с 2013 года. В этом случае заявление о переходе должно было быть представлено в период с 20 октября 2012 года по 20 декабря 2012 года. В нем указывается выручка от реализации сельскохозяйственной продукции за 2011 год. С 1 января 2013 года подается не заявление, а уведомление. Оно представляется не позднее 31 декабря (п. 1 ст. 346.3 Налогового кодекса РФ).

Разнести выручку При наличии доходов сельхозпроизводители должны правильно их классифицировать. Рассмотрим основные принципы.

Общий подход

Право на применение спецрежима в виде уплаты единого сельскохозяйственного налога зависит от соотношения доходов. Поэтому важно понимать, какие показатели принимают участие в расчете положенного ограничения по выручке. Перечислим основные правила:

– при расчете стоимостного лимита учитывается выручка только от реализации собственной сельскохозяйственной продукции и продуктов ее первичной переработки;

– в расчете не принимают участие поступления от промышленной переработки;

– положенный лимит выручки определяется за полный календарный год, а не по итогам отчетного периода, которым является полугодие.

Что исключается из расчета

При расчете положенной процентной доли не учитываются доходы от реализации:

– доли в уставном капитале (письмо Минфина России от 3 декабря 2009 г. № 03-11-06/1/51);

– имущественных прав, например уступки прав требования (письмо Минфина России от 13 сентября 2011 г. № 03-11-06/1/13);

– сельскохозяйственной продукции, произведенной на давальческих началах сторонней организацией или сторонним индивидуальным предпринимателем (письма Минфина России от 30 марта 2012 г. № 03-11-06/1/06, от 22 сентября 2011 г. № 03-11-11/238, от 30 июня 2009 г. № 03-11-06/1/28).

Нельзя также учесть поступления:

– от сдачи имущества в аренду или субаренду, если это не основной вид деятельности (письма Минфина России от 18 апреля 2013 г. № 03-11-06/1/13282, от 5 июня 2012 г. № 03-11-06/1/12, от 20 июня 2011 г. № 03-11-06/1/9);

– в качестве возмещения убытков в связи с изъятием объектов недвижимого имущества для размещения олимпийских объектов федерального значения (письмо Минфина России от 14 февраля 2011 г. № 03-11-06/1/3);

– субсидий из бюджета на возмещение затрат по ликвидации последствий засухи (письмо Минфина России от 28 февраля 2011 г. № 03-11-10/06).

Как правильно рассчитать долю дохода Алгоритм расчета доли дохода зависит от того, какие виды переработки сельхозпродукции проводятся в компании. Рассмотрим варианты.

Первичная переработка

Продукция первичной переработки должна соответствовать определенным требованиям. Она удовлетворяет им, если:

– изготавливается из сельскохозяйственного сырья собственного производства;

– прошла технологические операции переработки для сохранения ее качества и обеспечения длительного хранения;

– применяется в виде сырья в промышленной переработке или просто продается.

Что относится к сельскохозяйственной продукции и продукции первичной переработки, указано в Перечне, утвержденном постановлением Правительства РФ от 25 июля 2006 г. № 458 (далее – Перечень).

Компаниям, которые проводят исключительно первичную переработку, для перехода на уплату ЕСХН или подтверждения права его применения достаточно вычислить долю выручки от реализации произведенной сельхозпродукции и продукции ее первичной переработки в общем доходе. Она представляет собой частное от деления двух показателей:

– в числителе дроби стоит сумма доходов от реализации сельхозпродукции, а также продуктов ее первичной переработки;

– в знаменателе – общая выручка от реализации.

Если полученная доля дохода составит 70 процентов и более, значит, организация вправе применять спецрежим.

Пример 1. Хозяйство занимается получением из собственного первичного сырья (молока) продукции первичной переработки – молока питьевого цельного пастеризованного нормализованного (ОКДП 1520111 входит в Перечень). При этом выручка составила 2 355 000 руб., в том числе от продажи:

– молока – 1 185 000 руб.;

– молока пастеризованного – 495 000 руб.;

– услуг по предоставлению в аренду складских помещений – 675 000 руб.

Доход от производства молока и продукта его первичной переработки составит 1 680 000 руб. (1 185 000 + 495 000). В этом случае доля дохода равна 0,713 (1 680 000 руб. / 2 355 000 руб.). Таким образом, компания вправе уплачивать ЕСХН.

Промышленная переработка

Особенность компаний, проводящих промышленную переработку, состоит в том, что часть продукции первичной переработки вместо непосредственной реализации передается в производство для изготовления готовой продукции. К ней относятся полуфабрикаты, пельмени, колбаса, фарш, котлеты и т. п. В соответствии с пунктом 2.2 статьи 346.2 Налогового кодекса РФ сельхозпроизводители, которые занимаются промышленной переработкой, могут включить часть выручки от ее реализации в расчет доли дохода.

Пример 2. Сельхозпроизводитель занимается выращиванием кур и проводит первичную и последующую переработку продукции. Сырьем для промышленной переработки служит мясо птицы. В результате получается готовая продукция – мясные полуфабрикаты. Затраты составили 3 400 000 руб., в том числе:

– на выращивание птицы – 2 000 000 руб.;

– на первичную переработку птицы – 400 000 руб.;

– на получение готовой продукции – 1 000 000 руб.

Общий доход от реализации – 4 000 000 руб., в том числе:

– от реализации мяса – 2 400 000 руб.;

– от продажи полуфабрикатов – 1 600 000 руб.

Шаг 1. На этом этапе в расчет не включается доля выручки от продажи мясных полуфабрикатов. Определяется доля доходов от реализации произведенной сельхозпродукции и продукции ее первичной переработки в общем доходе от реализации. В нашем примере она представляет собой частное от деления двух показателей:

– в числителе дроби стоит сумма доходов от реализации мяса;

– в знаменателе – общая выручка от реализации.

Таким образом, доля дохода без учета промышленной переработки составит 0,6 (2 400 000 руб. : 4 000 000 руб.).

Шаг 2. Определяется доля затрат на производство и первичную переработку в общих расходах на производство продукции промышленной переработки.

При этом в качестве затрат на производство следует взять расходы на выращивание птицы.

Искомая доля определяется как частное от деления двух показателей:

– в числителе дроби стоит сумма расходов на выращивание птицы и на получение ее мяса в качестве сырья для промышленной переработки;

– в знаменателе – общая сумма расходов на производство мясных полуфабрикатов.

Доля затрат составит 0,706 (2 000 000 руб. + + 400 000 руб.) : 3 400 000 руб.

Шаг 3. На этом этапе рассчитывается величина выручки от реализации мяса птицы в доходе от продажи мясных полуфабрикатов. Для этого определяется, какой объем выручки соответствует доле затрат, определенной на предыдущем этапе (шаг 2). Расчетная величина получается путем умножения суммы выручки от реализации мясных полуфабрикатов на долю затрат на производство и первичную переработку в общих расходах на готовую продукцию и равна 1 129 600 руб. (1 600 000 руб. 0,706).

Шаг 4. Определение доли дохода от реализации мяса птицы, входящей в состав мясных полуфабрикатов, в общей величине дохода от реализации. Для этого полученная расчетным путем величина дохода (шаг 3) делится на весь объем выручки. Доля дохода, учитывающая промышленную переработку, составит 0,282 (1 129 000 руб. : 4 000 000 руб.).

Шаг 5. Проводится суммирование показателей долей, рассчитанных для промышленной переработки и без ее учета. Общая доля дохода – 0,882 (0,6 + 0,282).

Шаг 6. Сравнение полученного процента с пороговым значением.

В данном случае полученная доля дохода составляет более 70 процентов. Исходя из установленных требований, делаем вывод: компания вправе применять спецрежим в виде уплаты единого сельскохозяйственного налога.

Опубликовано в журнале «Учет в сельском хозяйстве» № 6, июнь 2013 г.

![]()

Добавить в «Нужное»

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 26 ноября 2018 г.

Содержание журнала № 23 за 2018 г.

Каждая компания обязана вести учет рабочего времени, отработанного ее сотрудниками, для чего, как известно, используется табель. В нем ежедневно отмечается количество фактически проработанных каждым работником часов. При этом переработка определяется по-разному в зависимости от способа учета рабочего времени, применяемого работодателем.

Учет рабочего времени: считаем переработки

Ежедневный учет

Ежедневный (поденный) учет рабочего времени — наиболее типичный для офисных компаний способ учета. Он применяется по умолчанию. При использовании этого способа сверхурочной признается любая работа за рамками ежедневного графика. Конечно, если она произошла по воле работодателя, а не по инициативе самого работника.

Привлечение работника к труду после окончания его рабочего дня (смены) должно быть оплачено в повышенном размерестатьи 99, 152 ТК РФ:

•за первые 2 часа работы — не менее чем в полуторном размере;

•за последующие часы — не менее чем в двойном размере.

Ежедневный учет, как правило, применяется при равной продолжительности ежедневной работы, например 8 часов в день при 40-часовой пятидневной рабочей неделе. Но даже если график составлен так, что в какие-то дни продолжительность рабочего дня иная, принципиально в учете рабочего времени ничего не изменится. Например, 40 часов неудобно делить на 6 дней поровну. Да и 42 часа еженедельного непрерывного отдыха нужно обеспечитьст. 110 ТК РФ. Поэтому на шестидневке суббота всегда короче.

В любом случае при ежедневном учете не требуется, чтобы количество часов, отработанных сотрудником в течение месяца, соответствовало норме рабочего времени за соответствующий месяц. Поясним на примере.

Пример. Подсчет часов переработки при ежедневном учете

Условие. Правилами внутреннего трудового распорядка (ПВТР) для всех работников ООО установлена шестидневная рабочая неделя. Продолжительность работы с понедельника по пятницу составляет 7 часов в день, в субботу — 5 часов, воскресенье — выходной день. Суммированный учет не введен.

Согласно табелю работник А.А. Иванов отработал в сентябре полный месяц в соответствии с графиком, а именно 25 дней/165 часов (20 рабочих дней по 7 часов и 5 рабочих дней (суббот) по 5 часов).

Работник Б.Б. Петров отработал с 1 по 22 сентября, с 24 сентября взял больничный. При этом 3 и 10 сентября он по просьбе руководства задерживался на работе на 2 часа. Всего по табелю он отработал 19 дней/129 часов (13 рабочих дней по 7 часов, 2 рабочих дня по 9 часов (7 по графику + 2 сверх) и 4 рабочих дня (субботы) по 5 часов).

Согласно производственному календарю норма рабочего времени для шестидневки в сентябре 2018 г. — 25 дней/160 часов.

Решение. Количество часов, отработанных А.А. Ивановым в течение сентября (165 часов), превышает установленную норму рабочего времени (160 часов), однако переработки у него не возникло. В таких условиях важно, чтобы соблюдался установленный ПВТР график ежедневной работы и продолжительность рабочего времени не превышала 40 часов в неделюст. 91 ТК РФ.

Б.Б. Петров отработал меньше нормы, при этом его привлекали к работе по инициативе работодателя за пределами установленной продолжительности рабочего дня два раза на 2 часа. Норма рабочего времени уменьшается на дни пропуска по уважительной причине, а сверхурочная работа в норму не входит. Поэтому зарплата Б.Б. Петрову должна быть выплачена за фактически отработанное время, а 4 часа переработки — оплачены в повышенном размере как сверхурочная работа.

Обращаем внимание, что 40 часов в неделю — это верхняя граница нормы. В ПВТР или трудовом договоре может быть установлена и меньшая продолжительность недельной и ежедневной работы. Например, работник может договориться с работодателем, что он работает 5 часов каждый день, и тогда переработкой будут считаться задержки сверх этого времени (по инициативе руководства). Аналогично и в случаях, когда работнику установлено сокращенное рабочее время (например, при вредной работест. 92 ТК РФ).

Еженедельный учет

Принято считать, что есть способ еженедельного учета рабочего времени — когда продолжительность ежедневной работы неодинакова, но выдерживается недельная норма.

Внимание

Привлечь работника сверхурочно без его письменного согласия можно только в определенных случаях, например для устранения последствий производственной аварии или стихийного бедствияст. 99 ТК РФ.

С точки зрения подсчета переработки этот способ ничем не отличается от поденного учета. Ведь исходя из определения сверхурочной работы таковой считаетсяст. 99 ТК РФ:

•либо работа после окончания рабочего дня (смены);

•либо работа сверх нормального числа часов за учетный период при суммированном учете.

Третьего варианта в ТК нет.

Поэтому даже при разной продолжительности рабочих дней в течение недели переработкой все равно будет считаться работа сверх установленной продолжительности конкретного рабочего дня (смены), а не сверх нормы часов за неделюст. 99 ТК РФ. Это нам подтвердил и представитель Роструда.

Определение переработки при отсутствии суммированного учета

|

ДУДОЛАДОВ Игорь Иванович Заместитель начальника отдела контроля рассмотрения территориальными органами обращений, Роструд |

— Если в организации не введен суммированный учет, то выполнение работником трудовой функции за пределами рабочего дня (инициатива работодателя) должно быть квалифицировано как сверхурочная работа независимо от уменьшения продолжительности рабочего времени в другие дни рабочей недели.

Таким образом, определение переработки по итогам недели возможно только при введении суммированного учета с недельным учетным периодом. Хотя по смыслу ТК учетный период должен быть не менее месяцаст. 104 ТК РФ.

При этом работодатель вправе установить такой режим работы, при котором продолжительность рабочего дня в отдельные дни недели будет больше стандартной 8-часовой нормы, а в другие — меньше (в пределах 40 часов в неделю). На наш взгляд, в компании может быть установлен, к примеру, такой график работы:

•понедельник — четверг — 9 часов в день;

•пятница — 4 часа в день.

Однако представитель Роструда с нами не согласен.

Максимально возможная продолжительность рабочего дня при пятидневке

|

ДУДОЛАДОВ Игорь Иванович Заместитель начальника отдела контроля рассмотрения территориальными органами обращений, Роструд |

— Норма рабочего времени на определенные календарные периоды времени исчисляется по расчетному графику пятидневной рабочей недели с двумя выходными днями в субботу и воскресенье исходя из продолжительности ежедневной работы (смены): при 40-часовой рабочей неделе — 8 часов; при продолжительности рабочей недели менее 40 часов — количество часов, получаемое в результате деления установленной продолжительности рабочей недели на 5 днейПорядок, утв. Приказом Минздравсоцразвития от 13.08.2009 № 588н.

Таким образом, ежедневной нормой при 40-часовой пятидневной неделе будет продолжительность рабочего дня не более 8 часов в день. Свыше — сверхурочная работа.

Суммированный учет

А вот если сотруднику установлен суммированный учет рабочего времени, то часы сверх нормального количества рабочих часов за учетный период (не более года, а для «вредников» — не более 3 месяцев) должны быть оплачены как переработкастатьи 99, 152 ТК РФ. Напомним, такой способ учета подходит для тех случаев, когда по условиям работы ежедневная или еженедельная продолжительность рабочего времени не может быть соблюденаст. 104 ТК РФ.

Пример. Подсчет часов переработки при суммированном учете

Условие. Охранник А.А. Иванов работает по графику «сутки через трое». Ему установлен суммированный учет рабочего времени с учетным периодом месяц.

Согласно табелю А.А. Иванов отработал в сентябре полный месяц в соответствии с графиком, а именно 4, 8, 12, 16, 20, 24 и 28 сентября. Всего за месяц получилось 168 часов (7 дн. х 24 ч).

Решение. Согласно производственному календарю норма рабочего времени для 40-часовой рабочей недели в сентябре 2018 г. — 160 часов. На нее и следует ориентироваться в этом случае при определении переработкип. 1 Порядка, утв. Приказом Минздравсоцразвития от 13.08.2009 № 588н. Таким образом, у А.А. Иванова в сентябре 8 часов сверхурочной работы (168 ч – 160 ч). Они должны быть оплачены в повышенном размере: 2 часа — не менее чем в полуторном размере, 6 часов — не менее чем в двойном размерест. 152 ТК РФ.

* * *

Если работник, которому установлен суммированный учет, отработал неполный учетный период (например, болел или был в отпуске), то при определении его нормы рабочего времени в таком периоде время отсутствия по уважительным причинам нужно исключитьПисьмо Роструда от 01.03.2010 № 550-6-1. Таким образом, при подсчете часов переработки за учетный период нужно ориентироваться не на стандартную норму рабочего времени, а на уменьшенную для этого работника.

Понравилась ли вам статья?

- Почему оценка снижена?

- Есть ошибки

- Слишком теоретическая статья, в работе бесполезна

- Нет ответа по поставленные вопросы

- Аргументы неубедительны

- Ничего нового не нашел

- Нужно больше примеров

- Тема не актуальна

- Статья появилась слишком поздно

- Слишком много слов

- Другое

Поставить оценку

Комментарии (0)

Оценивать статьи могут только подписчики журнала «Главная книга» или по демодоступу.

-

я подписчик электронного журнала

-

я не подписчик, но хочу им стать

-

хочу читать статьи бесплатно и попробовать все возможности подписчика

Другие статьи журнала по теме:

Кадры / Оплата труда