Я парикмахер, планирую арендовать кабинет и работать с клиентами на себя. Хочу зарегистрироваться плательщиком НПД и снимать помещение в статусе самозанятой. Но будущий арендодатель сказал, что может заключить со мной договор аренды, только если я буду ИП.

Могу ли я зарегистрировать ИП, чтобы подписать договор аренды, но работать с клиентами как самозанятая? Не будет ли противоречий с законом?

Чтобы арендовать коммерческую недвижимость, вам не обязательно регистрироваться в качестве ИП. Самозанятый может арендовать помещение и как плательщик НПД без статуса индивидуального предпринимателя.

В то же время можно стать ИП, если этого требует арендодатель, платить за аренду как предприниматель и работать с клиентами в статусе самозанятого — тоже ИП.

В вашем случае есть несколько вариантов действий — расскажу о них подробнее.

Вы узнаете

- Могут ли самозанятые арендовать нежилое помещение

- Как самозанятому арендовать помещение

- Влияет ли стоимость аренды на налог

- Можно ли быть ИП и работать в статусе самозанятого

- Что делать вам

Могут ли самозанятые арендовать нежилое помещение

Закон не запрещает арендовать коммерческую недвижимость физлицу без статуса ИП, в том числе самозанятому. Аренда нежилых помещений доступна для вас во всех вариантах: целое помещение, отдельный кабинет, офис или рабочее место. Получать статус ИП для того, чтобы подписать договор аренды, не нужно.

Трудно сказать, почему арендодатель отказывается сотрудничать с самозанятыми и настаивает, чтобы вы были ИП. Возможно, он плохо знаком с этим налоговым спецрежимом или считает, что арендатор-ИП окажется более платежеспособным.

Как самозанятому арендовать помещение

Как составить договор. Договор аренды с самозанятым ничем не отличается от договора с ИП или организацией — в нем будут такие же существенные условия и структура.

Если вы заключите договор с арендодателем как ИП и станете работать в помещении как самозанятая, юридических противоречий не будет. Статусы ИП и плательщика НПД привязаны к личности и неотчуждаемы от нее. В любом случае будет считаться, что подписал договор и обслуживает клиентов один и тот же парикмахер.

Для договора аренды понадобятся паспорта арендатора и арендодателя и правоустанавливающие документы, например договор купли-продажи или свидетельство о наследовании.

Какие документы получить от арендодателя. Кроме подписанного экземпляра договора, арендодатель должен составить с арендатором акт приема-передачи. Он нужен, чтобы документально зафиксировать состояние помещения, его недостатки и наличие каких-либо вещей.

Влияет ли стоимость аренды на налог

Нет, не влияет. Самозанятые платят НПД только со своего месячного дохода и не могут учесть расходы при определении налоговой базы. Это главное отличие от ИП, которые могут уменьшить налоговую базу на сумму арендных платежей, если применяют упрощенную систему налогообложения «Доходы минус расходы» — УСН 15%.

Самозанятый Александр заработал в месяце 100 000 Р, при этом за аренду помещения заплатил 70 000 Р. Налог Алексей заплатит с дохода, то есть со 100 000 Р:

100 000 Р × 0,06 = 6000 Р

У Александра останется 24 000 Р.

Алексей применяет упрощенку «Доходы минус расходы». Ставка налога на этом режиме — 15%. При том же доходе и тех же арендных платежах Алексей заплатит налог с 30 000 Р:

(100 000 Р − 70 000 Р) × 0,15 = 4500 Р

У Алексея останется 25 500 Р и обязанность платить страховые взносы, которой нет у Александра.

Если не принимать в расчет страховые взносы, в этом случае выгоднее быть ИП, чем самозанятым. Аренда помещения настолько дорога, что лучше платить налог по более высокой ставке, лишь бы вычитать аренду из дохода.

Можно ли быть ИП и работать в статусе самозанятого

Вы можете стать ИП и заключить договор аренды, а работать в статусе самозанятого. Но есть тонкости, которые зависят от того, в каком порядке произойдет регистрация самозанятости и ИП.

Сначала стать ИП, а потом зарегистрировать самозанятость. Чтобы стать плательщиком НПД, индивидуальный предприниматель должен отказаться от спецрежима, например от УСН. Для этого он должен встать на учет через приложение «Мой налог» и в течение месяца подать в налоговую уведомление о прекращении применения УСН. Если этого не сделать, самозанятость аннулируют. Налоговая будет считать, что все это время ИП работал на УСН.

Если при регистрации ИП спецрежим не выбирали, значит, уведомлять налоговую не нужно.

За период со дня регистрации и до дня перехода на НПД индивидуальный предприниматель должен рассчитать и заплатить фиксированные страховые взносы.

Сначала стать самозанятым, потом зарегистрировать ИП. В этом случае никаких уведомлений подавать не нужно. Будет считаться, что ИП — плательщик НПД с первого дня регистрации. Страховые взносы тоже платить не нужно.

Для ИП на НПД остаются в силе запреты и ограничения для самозанятых. Например, нельзя нанимать сотрудников по трудовому договору или перепродавать товары.

Что делать вам

У вас есть несколько вариантов, как можно поступить:

- поговорить с арендодателем и убедить подписать с вами договор как с самозанятой;

- отказаться от аренды и поискать другие помещения, владельцы которых сотрудничают с самозанятыми арендаторами;

- зарегистрировать ИП для того, чтобы подписать договор аренды, и дальше работать в статусе самозанятой и платить со всех доходов НПД;

- зарегистрировать ИП на УСН или патенте и продолжить работать в этом статусе без регистрации самозанятости.

Может ли самозанятый арендовать помещение именно для профессиональной деятельности, а не для личных нужд, интересует тысячи людей, участвующих в государственном эксперименте. В статье расскажем, можно ли арендовать такое помещение и какие последствия аренда повлечет для самозанятого.

Право самозанятого на заключение договора аренды

Гражданское законодательство обеспечивает свободу договора — все дееспособные граждане и юридические лица вправе заключить любой договор (ст. 421 ГК РФ, ст. 29, ст. 30 ГК РФ). Положения ст. 651 ГК РФ, определяющей порядок и правила заключения договора аренды, не содержит дополнительных ограничений и требований к сторонам.

При составлении договора необходимо отразить существенные условия совершаемой сделки и прописать дополнительные. Как грамотно составить договор аренды? Оформите пробный бесплатный доступ к КонсультантПлюс и получите алгоритм, который поможет не упустить все важные условия договора аренды.

Кроме того, не содержится ограничений, связанных с использованием помещений, и в законодательстве, устанавливающем требования, которым должен соответствовать самозанятый гражданин. Полный перечень таких требований установлен положениями ч. 2 ст. 4 федерального закона «О проведении эксперимента…» от 27.11.2018 № 422-ФЗ, в соответствии с которыми самозанятый не вправе:

- иметь наемных работников;

- применять спецрежим НПД (налог на профессиональный доход) после достижения суммарного годового дохода в размере 2,4 млн руб.;

- заниматься продажей товаров промышленного производства (т. е. не самостоятельно изготовленных, а приобретенных для перепродажи);

- продавать подакцизные товары и товары, подлежащие обязательной маркировке;

- вести предпринимательскую деятельность на основании договоров комиссии, поручения или агентских договоров;

- добывать и продавать полезные ископаемые;

- доставлять товары с приемом платежей в пользу третьих лиц, за исключением случаев, когда для приема таких платежей используется контрольно-кассовая техника продавца товара;

- одновременно применять другой налоговый режим.

Приведенный перечень ограничений исчерпывающий — самозанятый гражданин вправе осуществлять в ходе своей профессиональной деятельности другие законные действия.

Как самозанятый должен исполнять “Закон о защите прав потребителей” читайте здесь.

Соответственно, гражданин, зарегистрированный в качестве плательщика налога на профессиональный доход, может арендовать как жилое, так и нежилое помещение как для личных и для рабочих нужд.

Особенности аренды помещений для осуществления некоторых видов деятельности

Итак, арендовать помещение для работы в качестве самозанятого законодатель не запрещает. Однако существуют виды деятельности, для осуществления которых необходимо, чтобы помещение отвечало определенным требованиям — пожарным, санитарно-эпидемиологическим и пр.

Например, если самозанятый хочет арендовать помещение, чтобы проводить в нем занятия с несовершеннолетними детьми, ему потребуется получить разрешение от Роспотребнадзора, а сделать это, не имея статуса ИП, не получится.

Кроме того, нужно помнить, что самозанятые не могут получить разрешение, например, на торговлю алкогольной продукцией, соответственно, арендовать помещение для такой деятельности не имеет смысла, хотя и не запрещено.

Может ли самозанятый работать с юрлицами? Ответ вы найдете в нашей статье.

Порядок постановки на учет в качестве самозанятого подробно описан в КонсультантПлюс. Оформите пробный бесплатный доступ и переходите в материал.

Зависит ли размер налога от стоимости аренды помещения?

При аренде нежилого помещения самозанятому стоит помнить о том, что расходы, которые он понесет в связи с оплатой такой аренды, не будут учтены при расчете размера налогооблагаемого дохода. Предприниматели, работающие с применением упрощенной системы налогообложения по принципу «доходы минус расходы», знают, что при определении суммы обязательного платежа полученная ими выручка уменьшается на сумму понесенных расходов, а с полученной разницы уплачивается налог в размере 15%.

В отношении самозанятых такой принцип не работает — налог придется платить со всех доходов, вне зависимости от того, какие расходы возникли в ходе осуществления предпринимательской деятельности.

Итоги

Самозанятый гражданин вправе арендовать помещение для осуществления профессиональной деятельности — закон не содержит запретов в отношении подобных сделок, совершаемых физическими лицами, оказывающими платные услуги, но не имеющими статуса предпринимателя. Ограничения могут возникнуть только в том случае, если к помещению предъявляются определенные требования, соответствие которым проверяется государственными контролирующими органами (например, Роспотребнадзором).

Физическому лицу (в том числе предпринимателю) перешедшему на режим (НПД) для ведения бизнеса может потребоваться офисное или производственное помещение. Арендовать его Самозанятому гражданину законодательство не запрещает. Следовательно, нужно понять, как оформить договорные отношения между сторонами правильно, на основании закона и с наименьшими затратами.

Правила составления Договора аренды нежилого помещения с Самозанятым лицом (предпринимателем) мы рассмотрим в этой статье.

Предлагаем вам актуальный вариант договора аренды с Самозанятым, который вы прямо сейчас можете скачать на странице:

Составляете документ впервые? Боитесь ошибиться? Читайте материал до конца.

Продолжим…

Правовая сторона

Договорные взаимоотношения с Самозанятым регулирует ГК РФ. Основные условия содержания договора аренды устанавливает гл. 34 ГК РФ. Эти нормы не противоречат 422 ФЗ, который контролирует деятельность Самозанятого.

Если площади в аренду сдает организация или ИП, то соглашение обязательно оформляется письменно, именно таковы требования

ст. 609 ГК

. Эта же статья регулирует порядок регистрации соглашения в государственных органах.

Срок действия договора определяется его условиями. Если срок окончания аренды не указан, то он считается бессрочным.

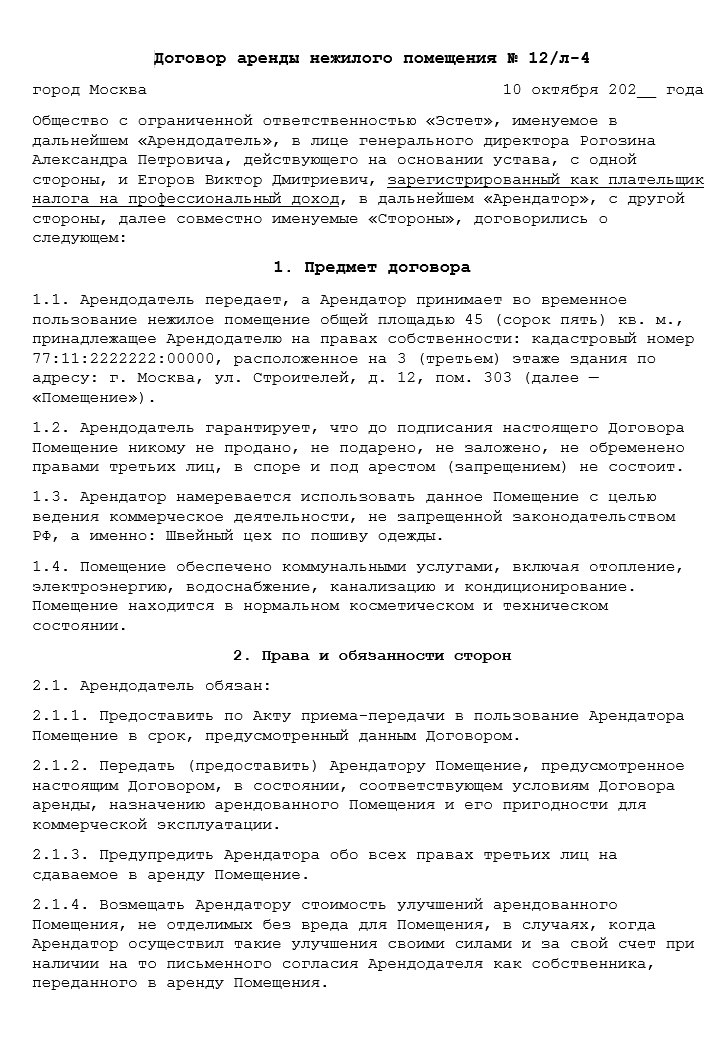

Правила составления документа

Договор аренды рабочего места для Самозанятого не имеет стандартизированной формы. Составляется в простом письменном виде, согласно общим нормам и требованиям к деловой документации. Такой документ можно составить самостоятельно, без привлечения помощи юриста.

Силу документ будет иметь при наличии необходимых реквизитов:

- Наименование организации,

- Название документа и его номер,

- Место составления,

- Дата подписания,

- Наименование сторон,

- Описание события. Обязательно: сумма аренды (без указания арендной платы соглашение не действительно (Ст.654 ГК РФ)) и описание помещения,

- Подпись (должность, расшифровка).

Исполненным соглашение будет считаться после подписания акта приема-передачи, если иное не предусмотрено в договоре.

Печать ставится при наличии или по договоренности сторон. Это не входит в перечень обязательных реквизитов.

Важные разделы договора

Рассмотрим подробнее заполенние отдельных разделов договора:

| Часть | Описание раздела |

| Преамбула | Это вводная часть, которая содержит реквизиты и общую информацию о сторонах сделки: наименование и номер документа, место заключения договора, дата, данные сторон, ответственные лица. Кроме того, нужно обозначить статус Самозанятого и указать, что он является плательщиком НПД. |

| Предмет | Арендодатель обязуется сдать в аренду, за плату, имущество арендатору на определенный/неопределенный срок, для конкретных целей. Подробное описание имущества. Подтверждение прав собственности на объект (данные свидетельства). |

| Права и обязанности сторон | Права арендатора. Снижение платы при ухудшении условий аренды, первоочередное право аренды на новый срок, субаренда (по согласованию), проведение ремонтных работ. При отсутствии срочного капитального ремонта от арендодателя провести работы самостоятельно с последующей компенсацией или расторгнуть договор. Обязанности арендатора. Своевременность платежей, использование имущества согласно договору и цели назначения. Оплата коммунальных услуг, обеспечение порядка. Косметический ремонт. Информирование арендодателя при смене или лишении статуса Самозанятого. Предоставление арендодателю чеков после оплаты. Возвращение имущества в надлежащем виде при прекращении сделки. Права арендодателя. Проверка содержания арендуемого объекта. Право на расторжение договора и компенсацию убытков при серьезных нарушениях. При нарушении сроков оплаты арендодатель может потребовать преждевременной оплаты, но не более чем за 2 месяца. Обязанности арендодателя. Сдача имущества в надлежащем виде, согласно прописанным требованиям. Предоставление доступа к нему в указанный срок. Капитальный ремонт. Компенсация существенных улучшений имущества арендатору. Принять арендуемый объект после прекращения соглашения в указанные сроки. |

| Цена | Сумма аренды указывается за всю площадь или рассчитывается за кв.м. Цифрами и прописью. Устанавливаются сроки, порядок расчетов и способ платежей. Оплата коммунальных услуг, электроэнергии, интернет и пр. Условия изменения платы за аренду – по договоренности, но не более одного раза в год. |

| Ответственность контрагентов | Нарушение пунктов соглашения регулируется законодательством РФ. Если имущество передано с нарушением сроков или есть недочеты, препятствующие деятельности арендатора, то арендодатель должен компенсировать причиненный ущерб. Необходимо обозначить пеню на просрочку по платежам аренды и штраф при несоответствии использования имущества по его назначению. |

| Срок действия и порядок расторжения | Определить срок, на который заключается договор аренды. Условия и сроки по его продлению или расторжению. Если ни одна из сторон не подала на расторжение – договор продлевается без подтверждения с теми же условиями, на тот же срок. |

| Заключительные положения | Решение разногласий переговорами или судебным путем. Гарантии арендодателя, что по имуществу отсутствуют обременения. Условия по внесению изменений и дополнений. Информация о количестве экземпляров договоров. Форс-мажор и пр. |

| Приложение | В зависимости от ситуации: акт приема – передачи, дополнительное соглашение, график платежей, подробное описание имущества, документ с расчетами размера аренды, техническая документация, расписка по принятию предоплаты и пр. |

Пример стр. 1.

ТРУДко, ИНФО

Договор аренды помещения с самозанятым — особенности оформления

После принятия в ноябре 2018 года закона о налоге на профессиональную деятельность у многих фрилансеров возник насущный вопрос — а могут ли они на законных основаниях арендовать помещение для работы. Мы детально разобрались в этом вопросе и подготовили для вас небольшой материал.

Кто такие самозанятые и в чем их ограничивает закон?

Для более точного понимания необходимо разобраться, как закон трактует понятие «самозанятый» и какие ограничения применимы к этой категории налогоплательщиков. В ФЗ-422 сказано, что самозанятые граждане вправе выполнять работу или оказывать услуги самостоятельно и получать за это материальное вознаграждение. Они могут продавать товары или имущественные права, но с определенными ограничениями. В пункте 1 статьи №6 этого закона перечисленные эти ограничения:

- Нельзя продавать подакцизные товары (алкоголь, табачная продукция);

- Нельзя добывать и продавать полезные ископаемые, заниматься лесозаготовкой;

- Нельзя перепродавать товары или имущественные права — для такого вида деятельности нужно оформлять ИП;

- Нельзя работать в интересах третьих лиц. Это могут быть как агентские договоры, так и доставка товара.

Если общий доход самозанятого превысит 2.4 млн. руб., то он автоматически теряет этот статус и должен оплатить НДФЛ как физлицо или сменить налоговой режим.

Самозанятые платят 4% или 6% налога от доходов в зависимости от типа клиента (физлицо или организация).

В законе нет указания на то, что фрилансер может работать только в помещении, которое у него в собственности. Из этого можно сделать вывод что плательщики НПД вправе снять помещение в аренду под свои нужды и использовать его как склад, мастерскую, торговую точку или офис.

Могут ли самозанятые снять помещение в аренду?

Пользователи Jump.Finance часто задают нам этот вопрос. Все зависит от того, чем вы занимаетесь. Более того в каждой сфере есть свои нюансы. Разберем небольшой пример: Алексей по специальности преподаватель английского языка. Он не работает в школе, а занимается репетиторством на дому и получает с этого доход, как самозанятый.

А вот если он захочет арендовать помещение, чтобы проводить занятия с учениками до 18 лет, то для этого ему будет нужно получить разрешение от СЭС и Роспотребнадзора. Но эти ведомства сотрудничают только с организациями, поэтому Алексей сможет получить разрешение, только если оформит ИП (и будет нести ответственность, в соответствии с новым статусом). Однако он вполне может снять небольшой офис, чтобы проводить занятия с лицами старше 18 лет — на это специальное разрешение не нужно.

Для аренды помещения необходимо понимать, что именно вы будете там делать. Если вам нужно помещение чтобы самому производить товары или работать как в офисе, то никаких проблем не возникнет. Вы самостоятельно работаете и несете персональную ответственность за себя и свои действия. А вот если вы оказываете услуги для других людей, то помещение должно соответствовать определенным стандартам безопасности. Особенно это касается тех помещений, в которых находятся дети — к ним требования еще строже. Необходимо пройти проверку в СЭС, МЧС, Роспотребнадзоре, но об этом ниже.

Аренда под парикмахерскую

Самостоятельно парикмахер-фрилансер не может арендовать пустое помещение для того, чтобы оказывать услуги. Есть определенные требования к помещению, касающиеся санитарного состояния и пожарной безопасности. Поэтому деятельность парикмахерских регламентируется контролирующим органами. А они не смогут дать разрешение если у вас нет статуса организации, даже если все соответствует нормам. Да и нанять сотрудников для работы вы не сможете — согласно ФЗ-422 самозанятый не имеет на это права.

Впрочем, законом не запрещено арендовать помещение или его часть в уже работающей парикмахерской, так как за прохождение проверки отвечает арендодатель, который имеет статус организации. При этом самозанятый может договориться о том, что будет выплачивать аренду не фиксированной суммой, а в виде процента с каждого клиента — в таком случае обе стороны будут заинтересованы и нет прямой конкуренции.

Аренда под офис

Фрилансеры, которые занимаются веб-дизайном, копирайтингом, маркетингом или SEO снимают небольшой офис, чтобы увеличить продуктивность. Их цель – не работать дома, так как это мешает другим членам семьи. Плательщик НПД может снять офис в аренду, если он не намерен нанимать персонал, законом это не запрещено. Однако аренда даже маленького офиса может оказаться слишком дорогой. В таком случае стоит рассмотреть вариант коворкинга.

Аренда помещения для торговли

Плательщик НПД может арендовать помещение для торговли. В законе нет запрета на подобную деятельность, здесь больше важно какими именно товарами он будет торговать. Нельзя реализовывать товары, приобретенные для перепродажи, но если гражданин самостоятельно производит продукцию, например, выращивает огурцы на грядке или шьет изделия из кожи, то никаких ограничений нет.

Но плательщик НПД не может по закону заниматься торговлей товарами которое он приобрел для перепродажи — это уже розничный ритейл и здесь нужно как минимум получить статус ИП, а они платят налоги по другой системе.

Самозанятый не сможет приобрести и подключить POS-терминал — для этого также нужен статус организации. Но он и не нужен, так как по закону плательщики НПД освобождены от обязанности использовать ККМ при розничной продажи товаров. А чтобы вести учет денежных средств и рассчитываться с поставщиками можно скачать специальное приложение Jump.Finance.

Аренда класса для репетиторства

Из рассмотренного выше примера мы выяснили, что преподаватель может обучать совершеннолетних студентов в арендованном помещении. А как быть если им нет 18? Выхода два — либо заниматься на дому, либо оформлять ИП и проходить все проверки. К сожалению, сейчас статус плательщиков НПД не предусматривает контактов с надзорными органами. Впрочем, сейчас ситуация не до конца прояснена так как по закону ИП также может уплачивать профналог. Мы отправили запрос в ФНС и нам пришел такой ответ — да действительно самозанятый имеет право арендовать помещение для обучения, но только с совершеннолетними. Также преподаватель может заниматься репетиторством в школе или университете, где он работает — законодательно это не запрещено, главное договориться с администрацией.

Производственные помещения

Аренда цеха или производственного помещения возможна для самозанятых, но здесь есть ряд нормативных актов, обязательный для любого производства. Например, это может быть уровень шума от работающих станков или запыленность, если человек занимается изготовлением одежды, обуви либо изделий из дерева.

Закон, регулирующий аренду нежилого помещения лицом в статусе самозанятого

Все нормы, регламентирующие деятельность самозанятых отражены в ФЗ-422 от 27.11.2018. Для самозанятых нет никаких ограничений для аренды помещения под свои цели, главное не осуществлять деятельность, которая запрещена плательщикам НПД.

Также это подтверждается 421 статьей Гражданского Кодекса Российской Федерации — любые дееспособные граждане вправе заключить договор как с организациями, так и с другими лицами. А 651 статья ГК РФ не содержит запрета самозанятым подписывать договор аренды нежилого помещения. Таким образом, все, кто по закону обязаны платить НПД, вправе это сделать. Причем это может быть нежилой объект, предназначенный для получения дополнительной прибыли – через оказание в этих условиях конкретных услуг (работа самозанятого). Ограничения отсутствуют, если договор аренды не нарушает ФЗ-422.

Нюансы аренды самозанятыми, и что нужно знать

При аренде самозанятым помещения заключается типовой договор аренды. Готовый шаблон можно скачать в интернете и внести небольшие правки. Самое главное нужно указать арендатора, как плательщика НПД. Стандартный договор составляется в двух экземплярах на бумажном носителе. Если срок аренды менее 12 месяцев, то достаточно подписей обеих сторон, иначе согласно статье 651 Гражданского Кодекса необходима дополнительная регистрация в Росреестре.

Это обязательное правило для любого договора аренды. Арендовать помещение можно как у физлица, так и у организации (ИП, ООО). Самозанятый может быть арендодателем, только если помещение жилое, он не имеет права сдавать в аренду коммерческую недвижимость (ст. 6 п. 2 ФЗ-422)

Если помещение будет арендовано под определенный вид деятельности, и это прописывается в договоре, например, для производства продукции, то арендодатель вправе потребовать документ, подтверждающий, что арендатор имеет статус ИП или самозанятого и зарегистрирован как налогоплательщик в Инспекции Федеральной Налоговой Службы.

Обратите внимание: по закону вы можете совмещать как предпринимательство, так и статус самозанятого. Это подробно прописано в ст. 4 п. 1 ФЗ-422

Также при заключении договора не получится снизить налог на сумму арендной платы, так как НПД выплачивается с дохода. Если у вас нет постоянного потока клиентов, то вопрос с временным владением коммерческого помещения должен волновать. Есть высокая вероятность сработать в ноль или понести убытки.

Как самозанятому арендовать помещение?

Алгоритм ничем не отличается от поиска любой недвижимости:

- Ищете подходящее предложение на соответствующих ресурсах, например, Avito или ЦИАН;

- Подбираете наиболее подходящий для вас вариант с учетом расположения и платы;

- Связываетесь с собственником или арендодателем и утончаете всю необходимую информацию;

- Если предложение вас заинтересовало, то назначаете встречу;

- Осматриваете помещение и, если вас все устраивает, заключаете договор аренды.

После заключения договора все что вам нужно, это не забывать своевременно вносить арендную плату и соблюдать условия договора.

Особенности составления договора аренды

Договор составляется по стандартной форме и не отличается от типового договора аренды помещения, за исключением некоторых нюансов:

- В договоре обязательным пунктом выделяетсяя что арендатор, является плательщиком налога на профессиональный доход и его деятельность регламентируется Федеральным законом от 27 ноября 2018 года № 422-ФЗ;

- Указывается цель аренды — предоставление услуг, использование помещения в качестве офиса, мастерской.

Важно помнить, что цель не должна нарушать законодательства. Арендатор в статусе самозанятого не должен заниматься деятельностью, которая запрещена по закону и о который мы говорили выше. В противном случае может возникнуть спорная ситуация с налоговой инспекцией или иными надзорными органами, что грозит арендатору штрафом и обязательством оплаты налога по другой системе налогообложения.

Список документов от арендодателя

Самозанятому не требуются никакие документы от арендодателя после того, как он внес ежемесячную плату. Так как налог не зависит от суммы расходов на аренду, эти платежи не учитываются, и налоговая не требует их документального подтверждения.

Соотношение стоимости аренды и уплаты налога

Многих волнует вопрос: «Скажется ли стоимость временного владения коммерческой недвижимостью на сумму налога?». Ответ прост – нет. В ФЗ-422 четко прописано что налогом облагаются только доходы от профессиональной деятельности. Для большей наглядности разберем следующую ситуацию:

Программист — фрилансер Константин снял офис за 15 000 рублей в месяц. За три месяца он смог заработать 327 000 рублей из них 150 000 он получил от физических лиц, работая на биржах фриланса, а на аренду он потратил 45 000 рублей. Налог нельзя уменьшить из-за расходов по аренде поэтому Константин должен заплатить 150 000 х 4% + 177 000 х 6% = 16620 рублей

Поэтому перед тем, как принимать решение об аренде обязательно посчитайте предстоящие расходы. Аренда не всегда выгодна, особенно для деятельности, связанной с минимальными начальными вложениями. Для фрилансеров на начальном этапе достаточно ноутбука, а значит можно легко работать из дома. Либо найти единомышленников и вскладчину снять за недорого небольшой офис, что по факту будет тем же коворкингом только в локальном варианте.

Подводя итог

Аренда офиса самозанятым возможна если его деятельность не идет вразрез с законом ФЗ-422. Но не всегда выгодна. Аренда целесообразна если вы занимаетесь производством собственной продукции — мастеру ремесленнику часто необходимо много свободного пространства для установки оборудования, которые не всегда может поместиться в квартире или гараже.

Судебная защита прав самозанятых

В какой суд подавать иск на самозанятого при

возникновении противоречий между заказчиком и исполнителем, как решаются

судебные споры между компаниями и самозанятыми, подведомственность судов.

Читать полностью

Самозанятые

Договор комиссии с самозанятым

Кто такой комитент и

комиссионер, может ли самозанятый быть посредником в торговле и открыть

комиссионный магазин, как составить договор при оказании торговых услуг, что

такое договор комиссии.

Читать полностью

Самозанятые

Почасовая оплата самозанятому

Почасовая оплата самозанятому — надо ли в договоре

с налогоплательщиком НПД указывать почасовую оплату, какую опасность для

компаний таят договоры с почасовой оплатой труда, как их нужно составлять.

Читать полностью

Самозанятые

Сколько в России самозанятых

Сколько всего самозанятых в России, какова

статистика по самозанятым в России в разные годы, какое количество самозанятых

имеют статус ИП, сколько самозанятых в Москве.

Читать полностью

Самозанятые

Кредит для самозанятых граждан

Может ли самозанятый взять кредит, какие банки дают кредиты плательщикам НПД, как

взять кредит самозанятому человеку, как самозанятому лучше оформить кредит, что

нужно для получения займа или кредита.

Читать полностью

Самозанятые

Патент для самозанятых

Могут ли налогоплательщики НПД получить патент, сколько стоит патент для самозанятых, где и кому выдают документ, за что можно получить отказ в выдаче патента, за что его могут аннулировать.

Читать полностью

Самозанятые

Самозанятость для арендодателей

Могут ли арендодатели быть самозанятыми, что дает новый налоговый режим НПД владельцам домов и квартир? Какую недвижимость разрешено сдавать в аренду, как официально заниматься такой деятельностью.

Читать полностью

Самозанятые

Штраф за работу без ИП

Что будет, если предприниматель работает нелегально, без оформления ИП. Какой штраф предстоит платить за незаконную предпринимательскую деятельность, если работать без регистрации ИП.

Читать полностью

Самозанятые

Может ли фотограф быть самозанятым

Может ли фотограф получить статус плательщика НПД, как оформить самозанятость. Какие ещё системы налогообложения можно использовать, как отчислять страховые взносы на разных налоговых режимах.

Читать полностью

Самозанятые

Самозанятый нерезидент

Может ли нерезидент быть самозанятым в РФ, граждане каких стран могут получить статус налогоплательщика НПД, как иностранец может зарегистрироваться самозанятым, какие нужны документы.

Читать полностью

Самозанятые

Самозанятый менеджер по продажам

Может ли самозанятый быть менеджером, какие товары и услуги можно продавать самозанятым лицам, что такое собственное производство. Особенности составления договора с самозанятыми менеджерами.

Читать полностью

Самозанятые

Идет ли стаж у самозанятых

Идет ли пенсионный стаж у самозанятых, как самозанятому гражданину получить пенсионный стаж для пенсии, как рассчитать стаж самозанятого для пенсии и размер пенсии 2022, как докупить стаж и баллы.

Читать полностью

Самозанятые

Самозанятый учитель

Может ли учитель быть самозанятым, что для это нужно, какие налоги придется платить. Преимущества и недостатки самостоятельной деятельности, можно ли ее совмещать с официальным трудоустройством.

Читать полностью

Самозанятые

Получают ли самозанятые декретные выплаты?

Положены ли самозанятым декретные выплаты? Не потеряются ли при самозанятости все пособия для беременных и родивших? Эти вопросы волнуют женщин, которые работают на режиме НПД. Узнайте, при каких условиях беременная самозанятая может рассчитывать на все выплаты от государства.

Читать полностью

Самозанятые

Как самозанятому сняться с учета в налоговой?

Если предпринимательская деятельность завершена, самозанятому необходимо сняться с учета в налоговой. Сделать это не сложно, но важно не вызвать лишних вопросов у ИФНС. Разбираемся как прекратить быть самозанятым через приложение.

Читать полностью

Самозанятые

Как сформировать чеки самозанятому

Как формировать чеки самозанятому, чтобы не возникло претензий ни у налоговой, ни контрагентов? При формировании чеков важна ответственность и регулярность. Сведения о каждом поступлении по гражданско-правовым договорам должно быть загружено в приложении «Мой налог».

Читать полностью

Самозанятые

Как самозанятый выставляет счет на оплату

Выставляют ли самозанятые счета на оплату – этот вопрос не очень волнует частных лиц, но беспокоит юридических лиц. Организации привыкли работать со счетами на оплату, договорами и актами, поэтому важно знать, найдут ли они общий язык с новой категорией «контрагентов» – самозанятыми.

Читать полностью

Самозанятые

Самозанятые

Налоги и обязательные платежи самозанятых

Самозанятые, или налогоплательщики НПД, платят только один вид налога – 4% или 6% от доходов. Он заменяет несколько обязательных платежей, однако этот факт одни считают преимуществом, а другие – недостатком. Разбираемся в статье как оплачиваются налоги и обязательные платежи самозанятых.

Читать полностью

Самозанятые

Может ли ИП взять на работу самозанятого?

Все уверяют, что предпринимателю выгодно работать с самозанятым. Как выстроить сотрудничество ИП с самозанятым, чтобы эти выгоды получить и избежать проблем с ФНС и трудовым законодательством. Только актуальная информация от экспертов Jump.Finance.

Читать полностью

Самозанятые

Составление договора с самозанятым

Договор с самозанятым защищает права обеих сторон — и нанимателя, и наемного работника. Соглашение предупреждает применение мошеннических схем, дает возможность в законном порядке решить все возникающие споры.

Читать полностью

Самозанятые

Самозанятые

Чем отличаются самозанятые от ИП?

Между двумя «форматами» предпринимательства – ИП и самозанятыми – есть сходства и различия. Поможем определиться, какой из них подходит именно в вашей ситуации. Приводим полный перечень отличий, плюсов и минусов самозанятости и статуса ИП.

Читать полностью

Самозанятые

Соцконтракт для самозанятых

Как самозанятым лицам получить помощь от государства на развитие собственного дела, как оформить социальный контракт, условия получения субсидий от органов соцзащиты, какие нужны документы.

Читать полностью

Самозанятые

Самозанятость: плюсы и минусы

Выгодно ли быть самозанятым, какие плюсы и минусы самозанятости привлекают и отталкивают физических лиц от самостоятельной деятельности, преимущества и недостатки налогового режима НПД.

Читать полностью

Самозанятые

Расчетный счет для самозанятых

Самозанятость и открытие расчетного счета – совместимы ли эти явления. Как открыть расчетный счет в банк и целесообразной ли это делать? Только актуальная информация от экспертов Jump.Finance.

Читать полностью

Самозанятые

Может ли ИП быть самозанятым

НПД может платить и физическое лицо, и предприниматель. Законом даже предусмотрено совмещения двух статусов: самозанятого и ИП. Выгодно ли такое совмещение и когда его лучше практиковать – вся актуальная информация в нашем материале.

Читать полностью

Самозанятые

Как фрилансеру платить налоги

Должны ли фрилансеры платить налоги: вся информация о низких налогах для фрилансерах, о последствиях за уклонение от налогов. Все о самозанятости как способе легализовать трудовую деятельность фрилансеров.

Читать полностью

Самозанятые

Зачем самозанятому нужна печать

Заказывать или не заказывать печать – самозанятый решает сам. Наличие печати – это право, а не обязанность. Однако есть ситуации, когда ее лучше использовать. Эксперты Jump.Finance расскажут о них.

Читать полностью

Самозанятые

Виды деятельности для самозанятых

Чтобы у самозанятых не было сомнений, сервис Jump.Finance приводит полный перечень видов деятельности, которые доступны для них в 2022 году. Только актуальная информация, взятая из законов в этой сфере.

Читать полностью

Самозанятые

1С для самозанятых

Требования к самозанятому и проверка статуса. Выгоды сотрудничества и договорные нюансы. Учет расчетов с плательщиками НПД в 1С 8.3. Бухгалтерские проводки и особенности налогообложения.

Читать полностью

Самозанятые

Для начала потребуется оформить:

- самозанятость;

- индивидуальное предпринимательство;

- или быть готовым уплачивать 13-ти процентный налог с доходов физических лиц.

Наиболее простым и выгодным вариантом считается оформление самозанятости. Разберемся в ряде нюансов.

Вправе ли самозанятый официально оформить сдачу квартиры в аренду?

Исходя из федерального закона № 422 и письма налоговой службы под номером СД-3-3/458@, можно сделать следующие выводы:

- Самозанятый может официально сдавать квартиру в аренду и уплачивать налоги с полученных доходов.

- Совмещать данную деятельность с основной работой.

Таким образом, деятельность считается вполне легальной, что подтверждают действующие законы и разъяснения налогового органа.

Преимущества сдачи жилья в качестве самозанятого

Пени и штрафы от ФНС – далеко не полный перечень последствий сокрытия доходов от сдачи квартиры. Выход же на легальный путь получения доходов в качестве плательщика налога на профессиональный доход (НПД) убережет от этого и будет характеризоваться следующими преимуществами:

- полностью законная деятельность;

- возможность работы самозанятым в иных направлениях;

- пониженная ставка налога в отличии от аналогичной деятельности физических лиц;

- правовая защищенность за счет составления официального договора.

Раскроем нюансы последних двух пунктов более детально.

Налоги и ограничения

Самозанятый уплачивает налоговые начисления в системе ФНС «Мой налог». Она доступна как в виде приложения для мобильных устройств, так и на сайте ведомства (веб-версия).

Налоговая ставка составляет 6 или 4 процента с полученного дохода в зависимости от статуса арендатора – юридическое или физическое лицо соответственно. Налог может быть автоматически снижен за счет налогового бонуса, который предоставляют плательщикам НПД.

При получении денежных средств за аренду жилья нужно обязательно сформировать чек в системе «Мой налог» и передать его арендатору. Передача чека может быть осуществлена, например, посредством QR-кода или отправки данных на электронную почту плательщика. На основании пробитых чеков за прошлый месяц ФНС автоматически рассчитает сумму налога, подлежащей оплате.

Для страховки рисков многие арендодатели просят новых арендаторов оставить залог. Чек на данную сумму нужно пробивать, только если он не будет возвращен обратно. Этот нюанс сторонам лучше обговорить изначально и по желанию зафиксировать в договоре.

Среди ограничений выделим следующие:

- самозанятый может официально сдать в аренду только жилую недвижимость;

- максимальная сумма дохода плательщика НПД – 2 млн 400 тысяч в год.

Таким образом, нет возможности сдать в аренду нежилые площади. Например, к ним можно отнести складские помещения, гаражные постройки.

Со всего ежегодного дохода, который превышает вышеуказанную максимальную сумму, придётся платить стандартные для физических лиц 13 процентов налога. При этом учитывается доход от всех видов деятельности в качестве самозанятого, а не только от сдачи жилья в аренду.

Нюансы оформления договора аренды жилья самозанятого

Если квартира уже сдаётся, то переоформлять его не обязательно. Достаточно зарегистрироваться в качестве самозанятого и начать платить налоговые платежи.

В договоре важно прописать, кто будет платить за коммунальные услуги.

- Если самозанятый арендодатель берет деньги за коммуналку у арендатора и оплачивает её сам, то данная сумма считается доходом и облагается налогом.

- Если же арендатор будет платить самостоятельно, то данная сумма не будет участвовать при расчете налога самозанятого.

Строгой формы договора не существует. Его можно оформить в произвольном порядке. Главное, чтобы в нём были чётко прописаны условия сотрудничества и данные из документов сторон, которые подтверждают их личности.

Договор необходимо регистрировать в Росреестре только в случаях, когда срок его действия равен или превышает 12 месяцев. Именно по этой причине, стороны зачастую заключают его на меньший срок, а по его истечению просто заново оформляют сделку.

В случаях, когда жильем владеют другие собственники, потребуется их разрешение. Они могут письменно дать его посредством подписания договора аренды или предоставления нотариальной доверенности самозанятому, который сможет официально действовать от их имени.

Также доверенность может потребоваться третьему лицу, которому самозанятый поручил сдавать его жилье. Но это не освобождает его от самостоятельной фиксации дохода в системе «Мой налог», если иное не предусмотрено действующим законодательством и официальными договоренностями с третьей стороной.