Произведем общую оценку структуры бухгалтерского баланса ООО «Техсок» за 9 месяцев 2018 г. и 9 месяцев 2019 г. Источниками данных выступает Бухгалтерский баланс ООО «Техсок» за соответствующие периоды.

Анализ бухгалтерского баланса

Структура актива баланса ООО «Техсок» представлена в табл. 22.

Таблица 22

Структура актива баланса ООО «Техсок» за 9 месяцев 2018 и 9 месяцев 2019 гг.

|

Показатель |

9 мес. 2018 г., тыс. руб. |

9 мес. 2019 г., тыс. руб. |

Структура в валюте баланса |

Абсолютное отклонение в структуре, % |

Относительное отклонение в структуре % |

|

|

9 мес. 2018 г., % |

9 мес. 2019 г., % |

|||||

|

1 |

2 |

3 |

4=Показатель / Валюта баланса * 100 |

5=Показатель / Валюта баланса * 100 |

6 = 5 – 4 |

7 = 5 / 4 * 100 – 100 |

|

Нематериальные активы |

35 |

31 |

0,5 |

0,5 |

0,0 |

0,0 |

|

Основные средства |

1683 |

1507 |

25,5 |

25,7 |

0,2 |

0,8 |

|

Долгосрочные финансовые вложения |

98 |

98 |

1,5 |

1,7 |

0,2 |

13,3 |

|

Запасы |

3915 |

3626 |

59,4 |

61,8 |

2,4 |

4,0 |

|

НДС |

7 |

3 |

0,1 |

0,1 |

0,0 |

0,0 |

|

Дебиторская задолженность |

814 |

543 |

12,3 |

9,3 |

-3,0 |

-24,4 |

|

Денежные средства |

38 |

32 |

0,6 |

0,5 |

-0,1 |

-16,7 |

|

Прочие оборотные активы |

6 |

26 |

0,1 |

0,4 |

0,3 |

300,0 |

|

Валюта баланса |

6596 |

5866 |

100,0 |

100,0 |

0,0 |

0,0 |

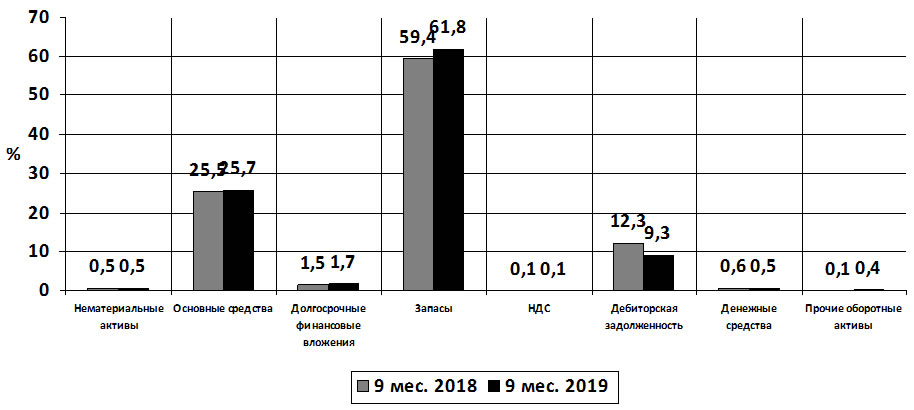

Отразим структуру актива баланса на рис. 3.

Рис. 3. Структура актива баланса ООО «Техсок» за 9 месяцев 2018 и 9 месяцев 2019 гг.

Помощь с анализом в практической части ОНЛАЙН ЗДЕСЬ

На основе данных табл. 22 и рис. 3 следует отметить, что структура актива баланса изменилась не значительно. Как свидетельствуют данные табл. 19 за 9 месяцев 2019 года наибольшую долю в активе баланса занимают запасы (61,8%), что больше аналогичного периода 2018 года на 2,4% и основные средства (25,7%), что больше аналогичного показателя 2018 года на 0,2%. На дебиторскую задолженность на 30 сентября 2019 года приходится 9,3%, что ниже аналогичного показателя 2018 года на 3%. Денежные средства за 9 месяцев 2019 года составляют 0,5%, данный показатель ниже аналогичного показателя денежных средств в 2018 году на 0,1%. Все это конечно отражается на финансовом положении ООО «Техсок», которое к 30 сентября 2019 года имеет меньшее количество денежных средств, чем в аналогичном периоде 2018 года.

Анализ структуры бухгалтерского баланса

Структура пассива баланса ООО «Техсок» представлена в табл. 23.

Таблица 23

Структура пассива баланса ООО «Техсок» за 9 месяцев 2018 и 9 месяцев 2019 гг.

|

Показатель |

9 мес. 2018 г., тыс. руб. |

9 мес. 2019 г., тыс. руб. |

Структура в валюте баланса |

Абсолютное отклонение в структуре, % |

Относительное отклонение в структуре % |

|

|

9 мес. 2018 г., % |

9 мес. 2019 г., % |

|||||

|

1 |

2 |

3 |

4=Показатель / Валюта баланса * 100 |

5 Показатель / Валюта баланса * 100 |

6 = 5 – 4 |

7 = 5 / 4 * 100 – 100 |

|

Уставный капитал |

10 |

10 |

0,2 |

0,2 |

0,0 |

0,0 |

|

Нераспределенная прибыль (непокрытый убыток) |

1209 |

1320 |

18,3 |

22,5 |

4,2 |

23,0 |

|

Займы и кредиты |

1743 |

1918 |

26,4 |

32,7 |

6,3 |

23,9 |

|

Кредиторская задолженность |

3634 |

2618 |

55,1 |

44,6 |

-10,5 |

-19,1 |

|

Валюта баланса |

6596 |

5866 |

100,0 |

100,0 |

0,0 |

0,0 |

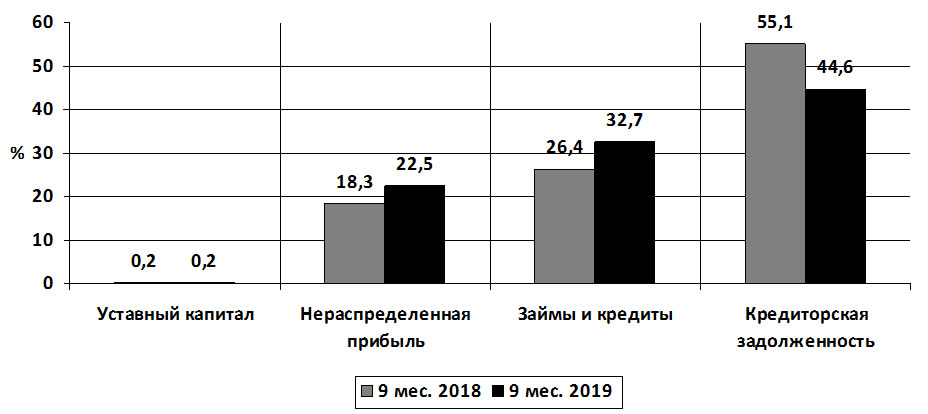

Отразим структуру пассива баланса на рис. 4.

Рис. 4. Структура пассива баланса ООО «Техсок» за 9 месяцев 2018 и 9 месяцев 2019 гг.

Как свидетельствуют данные табл. 23 и рис. 4, к 30 сентября 2019 года в составе пассивов ООО «Техсок» наибольший удельный вес имеет кредиторская задолженность – 44,6%, при этом ее снижение по сравнению с аналогичным показателем 2018 года составило 10,5%, что объясняет снижение доли в балансе дебиторской задолженности, часть которой была направлена на погашение кредиторской задолженности предприятия в 2019 году. Займы и кредиты за 9 месяцев 2019 года составили 32,7% пассива баланса, при этом их рост по сравнению с показателем 2019 года составил 6,3%, что объясняется нехваткой денежных средств у ООО «Техсок» в 2019 году.

Помощь с анализом в практической части ОНЛАЙН ЗДЕСЬ

Анализ динамики бухгалтерского баланса

При этом нераспределенная прибыль предприятия на 30 сентября 2019 года составляет 22,5% от валюты баланса, а ее рост по сравнению с показателем 2018 года составил 4,2%.

Теперь рассмотрим динамику баланса ООО «Техсок». Динамика актива баланса представлена в таблице 24.

Таблица 24

Динамика актива баланса ООО «Техсок» за 9 месяцев 2018 и 9 месяцев 2019 гг.

|

Показатель |

9 мес. 2018 г., тыс. руб. |

9 мес. 2019 г., тыс. руб. |

Отклонение |

|

|

тыс. руб. |

% |

|||

|

1 |

2 |

3 |

4 = 3 – 2 |

5 = 3 / 2 * 100 – 100 |

|

Нематериальные активы |

35 |

31 |

-4,0 |

-11,4 |

|

Основные средства |

1683 |

1507 |

-176,0 |

-10,5 |

|

Долгосрочные финансовые вложения |

98 |

98 |

0,0 |

0,0 |

|

Запасы |

3915 |

3626 |

-289,0 |

-7,4 |

|

НДС |

7 |

3 |

-4,0 |

-57,1 |

|

Дебиторская задолженность |

814 |

543 |

-271,0 |

-33,3 |

|

Денежные средства |

38 |

32 |

-6,0 |

-15,8 |

|

Прочие оборотные активы |

6 |

26 |

20,0 |

333,3 |

|

Валюта баланса |

6596 |

5866 |

-730,0 |

-11,1 |

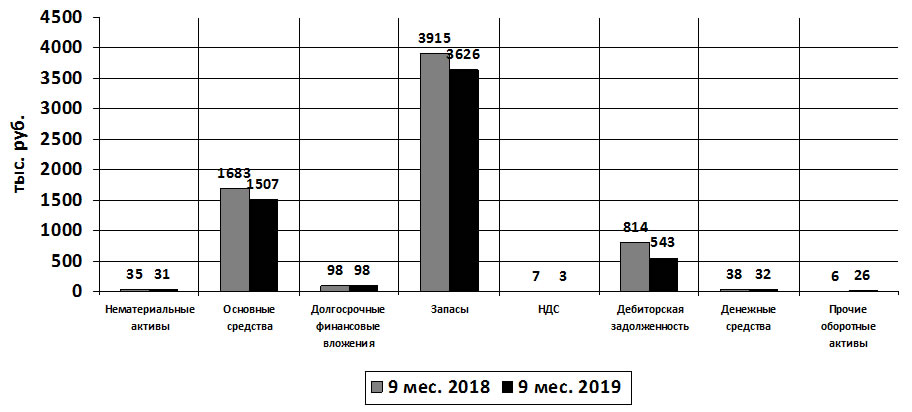

Отразим динамику актива баланса на рис. 5.

Рис. 5. Динамика актива баланса ООО «Техсок» за 9 месяцев 2018 и 9 месяцев 2019 гг.

Динамика баланса ООО «Техсок» за 9 месяцев 2019 года показывает снижение показателя валюты баланса на 730 тыс. руб. или 11,1% в отличие от аналогичного показателя 2018 года и составляет 5866 тыс. руб.

Как свидетельствуют данные табл. 24 и рис. 5, по всем показателям актива баланса произошло снижение. Так показатель нематериальных активов на 30 сентября 2019 года составил 31 тыс. руб., что ниже предыдущего года на 11,4%. Снижение основных средств за 9 месяцев 2019 года произошло на 176 тыс. руб. (10,5%). Долгосрочные финансовые вложения остались без изменений. Снижение запасов произошло на 289 тыс. руб. (7,4%), НДС на 4 тыс. руб. (57,1%).

Помощь с анализом в практической части ОНЛАЙН ЗДЕСЬ

При этом следует отметить существенное снижение дебиторской задолженности ООО «Техсок» за 9 месяцев 2019 года на 271 тыс. руб. (33,3%).

Динамика пассива баланса представлена в таблице 25.

Таблица 25

Динамика пассива баланса ООО «Техсок» за 9 месяцев 2018 и 9 месяцев 2019 гг.

|

Показатель |

9 мес. 2018 г., тыс. руб. |

9 мес. 2019 г., тыс. руб. |

Отклонение |

|

|

тыс. руб. |

% |

|||

|

1 |

2 |

3 |

4 = 3 – 2 |

5 = 3 / 2 * 100 – 100 |

|

Уставный капитал |

10 |

10 |

0,0 |

0,0 |

|

Нераспределенная прибыль (непокрытый убыток) |

1209 |

1320 |

111,0 |

9,2 |

|

Займы и кредиты |

1743 |

1918 |

175,0 |

10,0 |

|

Кредиторская задолженность |

3634 |

2618 |

-1016,0 |

-28,0 |

|

Валюта баланса |

6596 |

5866 |

-730,0 |

-11,1 |

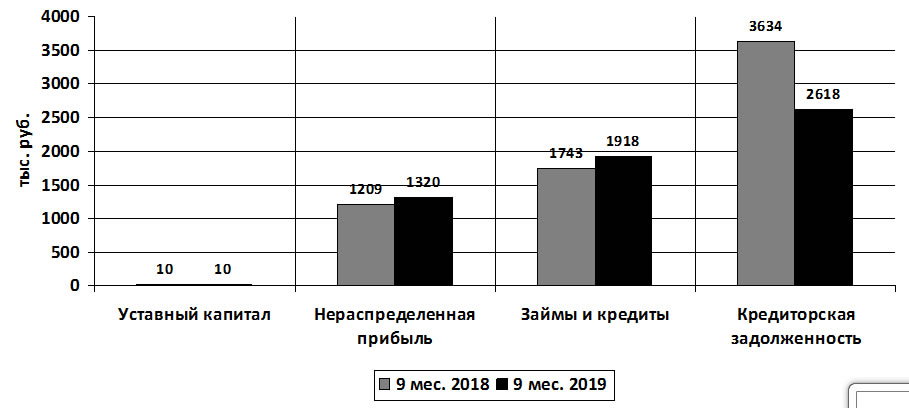

Отразим динамику пассива баланса на рис. 6.

Рис. 6. Динамика пассива баланса ООО «Техсок» за 9 месяцев 2018 и 9 месяцев 2019 гг.

Данные табл. 25 и рис. 6 отмечают динамику роста нераспределенной прибыли ООО «Техсок» на 30 сентября 2019 года по сравнению с аналогичным показателем 2018 года на 111 тыс. руб. (9,2%). При этом займы и кредиты предприятия за 9 месяцев 2019 года увеличились на 175 тыс. руб. (10%).

Следует отметить существенное снижение на 30 сентября 2019 года кредиторской задолженности на 1016 тыс. руб. (28%).

Анализ бухгалтерского баланса предприятия

Произведем общую оценку структуры отчета о прибылях и убытках ООО «Техсок» за 9 месяцев 2018 г. и 9 месяцев 2019 г. Источниками данных выступает Отчет о финансовых результатах ООО «Техсок» за соответствующие периоды.

Структура отчета о прибылях и убытках ООО «Техсок» представлена в табл. 26.

Таблица 26

Структура отчета о прибылях и убытках ООО «Техсок»за 9 месяцев 2018 и 9 месяцев 2019 гг.

|

Показатель |

9 мес. 2018 г., тыс. руб. |

9 мес. 2019 г., тыс. руб. |

Структура в выручке |

Абсолютное отклонение в структуре, % |

Относительное отклонение в структуре % |

|

|

9 мес. 2018 г., % |

9 мес. 2019 г., % |

|||||

|

1 |

2 |

3 |

4=Показатель / Выручка * 100 |

5=Показатель / Выручка * 100 |

6 = 5 – 4 |

7 = 5 / 4 * 100 – 100 |

|

Себестоимость |

20947 |

16212 |

84,7 |

87,9 |

3,2 |

3,8 |

|

Валовая прибыль |

3776 |

2233 |

15,3 |

12,1 |

-3,2 |

-20,9 |

|

Коммерческие расходы |

2392 |

2415 |

9,7 |

13,1 |

3,4 |

35,1 |

|

Прибыль (убыток) от продаж |

1384 |

-182 |

5,6 |

-1,0 |

-6,6 |

-117,9 |

|

Проценты к уплате |

18 |

23 |

0,1 |

0,1 |

0,0 |

0,0 |

|

Прочие доходы |

57 |

451 |

0,2 |

2,4 |

2,2 |

1100,0 |

|

Прочие расходы |

544 |

17 |

2,2 |

0,1 |

-2,1 |

-95,5 |

|

Прибыль (убыток) до налогообложения |

879 |

229 |

3,6 |

1,2 |

-2,4 |

-66,7 |

|

Текущий налог на прибыль |

215 |

78 |

0,9 |

0,4 |

-0,5 |

-55,6 |

|

Чистая прибыль |

664 |

151 |

2,7 |

0,8 |

-1,9 |

-70,4 |

|

Выручка |

24723 |

18445 |

100,0 |

100,0 |

0,0 |

0,0 |

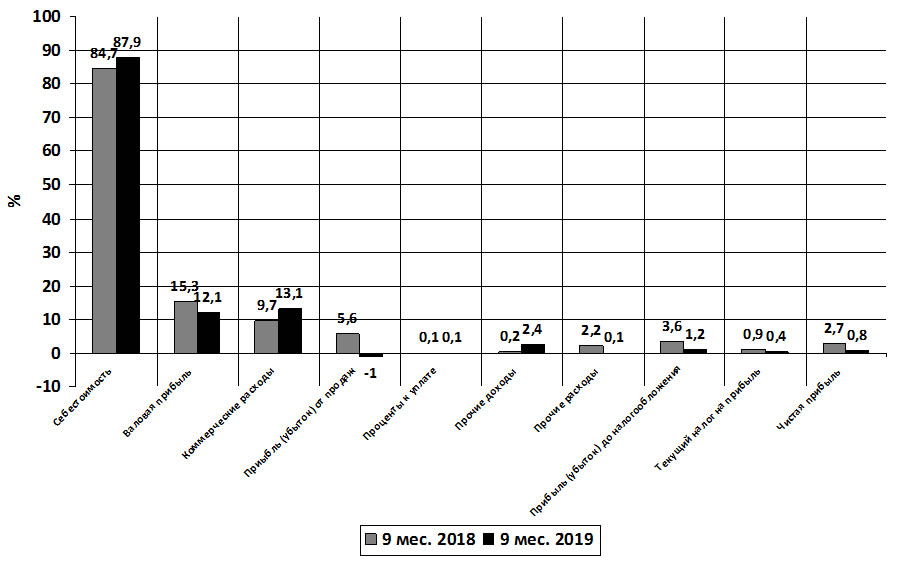

Отразим структуру отчета о финансовых результатах на рис. 7.

Рис. 7. Структура отчета о финансовых результатах ООО «Техсок» за 9 месяцев 2018 и 9 месяцев 2019 гг.

Как свидетельствуют данные табл. 26 и рис. 7, наибольший удельный вес в выручке ООО «Техсок» занимает себестоимость, на 30 сентября 2019 года ее доля составила 87,9%, что обусловлено тем, чтио исследуемое предприятия – оптовое, торговое. При этом ее рост по сравнению с аналогичным показателем 2018 года составил 3,2%. Из-за роста себестоимости валовая прибыль ООО «Техсок» за 9 месяцев 2019 года снизилась на 3,2% и составила12,1% от выручки. Достаточно большую долю в выручке предприятия в 2019 году составляют коммерческие расходы – 13,1%, что связано с достаточно большой долей расходов на продажу, рост этого показателя по сравнению с аналогичным периодом 2018 года составил 3,4%. Данная динамика повлияла на снижение прибыли от продаж. За 9 месяцев 2019 года ООО «Техсок» от продаж получило убыток в размере 182 тыс. руб. При этом доля чистой прибыли на 30 сентября 2019 года составила 0,8%, что ниже показателя предыдущего года на 1,9%.

Помощь с анализом в практической части ОНЛАЙН ЗДЕСЬ

Динамика отчета о прибылях и убытках ООО «Техсок» представлена в табл. 27.

Таблица 27

Динамика отчета о прибылях и убытках ООО «Техсок» за 9 месяцев 2018 и 9 месяцев 2019 гг.

|

Показатель |

9 мес. 2018 г., тыс. руб. |

9 мес. 2019 г., тыс. руб. |

Отклонение |

|

|

тыс. руб. |

% |

|||

|

1 |

2 |

3 |

4 = 3 – 2 |

5 = 3 / 2 * 100 – 100 |

|

Себестоимость |

20947 |

16212 |

-4735 |

-22,6 |

|

Валовая прибыль |

3776 |

2233 |

-1543 |

-40,9 |

|

Коммерческие расходы |

2392 |

2415 |

23 |

1,0 |

|

Прибыль (убыток) от продаж |

1384 |

-182 |

-1566 |

-113,2 |

|

Проценты к уплате |

18 |

23 |

5 |

27,8 |

|

Прочие доходы |

57 |

451 |

394 |

691,2 |

|

Прочие расходы |

544 |

17 |

-527 |

-96,9 |

|

Прибыль (убыток) до налогообложения |

879 |

229 |

-650 |

-73,9 |

|

Текущий налог на прибыль |

215 |

78 |

-137 |

-63,7 |

|

Чистая прибыль |

664 |

151 |

-513 |

-77,3 |

|

Выручка |

24723 |

18445 |

-6278 |

-25,4 |

Отразим динамику отчета о финансовых результатах на рис. 8.

Рис. 8. Динамика отчета о финансовых результатах ООО «Техсок» за 9 месяцев 2018 и 9 месяцев 2019 гг.

На основе данных табл. 27 и рис 8, следует отметить, что за 9 месяцев 2019 года выручка ООО «Техсок» составила 16212 тыс. рублей, что ниже уровня прошлого года на 6278 руб. (25,4%). Данная тенденция сказалась и на снижении себестоимости на 4735 тыс. руб. (22,6%), которая за 9 месяцев 2019 года составила 16212 тыс. руб. При этом валовая прибыль снизилась на 1543 тыс. руб. (40,9%). Коммерческие расходы изменились не существенно, всего на 1%. По результатам 9 месяцев 2019 года, как было указано выше ООО «Техсок» получило убыток от продаж 182 тыс. руб., что связано в первую очередь с существенным ростом коммерческих расходов. Но благодаря тому, что прочие расходы за 9 месяцев 2019 года были не существенные и показали тенденцию к снижению, а прочие доходы наоборот выросли на 394 тыс. руб. (почти в 6 раз), предприятию в 2019 году все таки удалось получить чистую прибыль в размере 151 тыс. руб. Этот показатель ниже аналогичного показателя 2018 года на 513 тыс. руб. (77,3%).

Помощь с анализом в практической части ОНЛАЙН ЗДЕСЬ

Анализ бухгалтерского баланса предприятия

Таким образом, общая оценка структуры и динамики баланса ООО «Техсок» за 9 месяцев 2018 г. и 9 месяце 2019 года позволяет сделать вывод о том, что предприятие в 2019 году снизило свою материально-техническую базу. Увеличение доли запасов говорит о накоплении ООО «Техсок» нереализованной продукции, что может привести в дальнейшем к дополнительным убыткам. Тем не менее, снижение дебиторской задолженности говорит о положительной тенденции по увеличению платежеспособности предприятия. За 9 месяцев 2019 года на предприятии выросла доля нераспределенной прибыли, что говорит о неготовности руководства предприятия использовать высвободившиеся денежные средства на развитие предприятия, не смотря на увеличение нераспределенной прибыли в 2019 году в ООО «Техсок» растет кредиторская задолженность.

По результатам хозяйственной деятельности за 9 месяцев 2019 года ООО «Техсок» получило прибыль существенно меньшую, чем в 2018 году. Это связано, прежде всего, с увеличением коммерческих расходов. Избежать убытка за 9 месяцев 2019 года предприятию помогло увеличение прочих доходов.

Как рассчитать динамику показателей бухгалтерского баланса?

Jack

Гуру

(4479),

закрыт

8 лет назад

Темп роста рассчитывается по формуле “показатель отчетного года/показатель прошлого года*100%”. А по какой формуле рассчитывается динамика показателей?

Лучший ответ

Владимир РА

Гений

(70941)

8 лет назад

Динамикой и является изменение показателей от периода к периоду (горизонтальный анализ).

Остальные ответы

Сергей

Искусственный Интеллект

(155366)

8 лет назад

Причем здесь формулы? Размышляй ЛОГИЧЕСКИ! Этому учила средняя школа.

Сергей Суслов

Высший разум

(241483)

8 лет назад

Абсолютная динамика – это разность между значениями показателя. Например, значение на конец периода минус значение на начало периода. Очень просто.

Наталья

Профи

(833)

8 лет назад

Вот именно.. Абсолютное отклонение : +/-

Относительное: %.

Похожие вопросы

Бухгалтерский баланс отражает состав имущества и обязательств организации на дату его формирования. Как правило, баланс составляют по окончании отчетного периода (квартал, год). В активе отражается имущество, то есть активы предприятия, а в пассиве – собственный капитал и обязательства. Итоги баланса равны, поэтому анализируя данные с помощью расчета различных показателей можно определить:

– структуру и динамику отдельных показателей;

– дать оценку платежеспособности и финансовой устойчивости;

– провести анализ ликвидности баланса.

Структурно-динамический анализ баланса

Для определения структуры баланса рассчитывается удельный вес каждой статьи баланса по отношению к валюте (итогу) баланса. Для этого применяется следующая формула:

Уст=С:Ібаз×100,У_{ст} = С:І_{баз} ×100,

где УстУст – удельный вес статьи баланса

СС – статья баланса

ІбазІ_{баз} – валюта баланса

Так, анализируя структуру баланса можно сделать вывод, что удельный вес заемных средств превышает удельный вес собственного капитала, что характеризует компанию как зависимую от кредиторов и негативно влияет на финансовую устойчивость.

Динамика каждой статьи баланса рассчитывается по формуле:

Иабс=Сср–Сбаз,И_{абс} = С_{ср} – С_{баз},

где СсрС_{ср} – статья баланса в сравниваемом периоде

СбазС_{баз} – статья баланса в базовом (предыдущем) периоде

Так, можно увидеть динамику роста показателя нераспределенной прибыли, что характеризует успешность предприятия.

Также рассчитывается темп прироста каждой статьи баланса, который отражает динамику в процентном выражении по следующей формуле:

Тпр=Сср:Сбаз×100−100Т_{пр} = С_{ср} : С_{баз} ×100-100

Платежеспособность и финансовая устойчивость предприятия

Платежеспособность предприятия по данным баланса рассчитывается путем определения размера собственного оборотного капитала. Такой показатель также называют чистыми текущими активами. Данный показатель определяется как разность между оборотными активами и краткосрочными обязательствами. То есть разность строк баланса:

Ачт=1200–1500А_{чт} =1200–1500

Таким образом, компания располагает собственным оборотным капиталом до тех пор, пока оборотные активы превышают краткосрочные обязательства, и размер превышения характеризует платежеспособность предприятия.

Финансовая устойчивость предприятия определяется путем построения трехфакторной модели:

М=(∆СОС;∆СДИ;∆ОИЗ)М = (∆СОС; ∆СДИ; ∆ОИЗ)

В таблице 1 представлен расчет показателей данной модели.

Таблица 1 – Показатели для определения типа финансовой устойчивости

| Показатели | Формула расчета | Нормативное ограничение |

|---|---|---|

| ΔСОС | (с.1300 – с.1100) – с.1210 | ΔСОС ≥ 0, М=1 ΔСОС < 0, М=0 |

| ΔСДИ | (с. 1300 – с. 1100 + с. 1400) – с. 1210 | ΔСДИ ≥ 0,М=1 ΔСДИ < 0, М=0 |

| ΔОИЗ | (с.1300 – с.1100 + с. 1400 +с. 1500) – с.1210 | ΔОИЗ ≥ 0, М=1 ΔОИЗ < 0, М=0 |

Полученные показатели обеспеченности запасов соответствующими источниками финансирования трансформируются в трехфакторную модель (М):

М=(∆СОС;∆СДИ;∆ОИЗ)М = (∆СОС; ∆СДИ; ∆ОИЗ)

По данной модели можно определить тип финансовой устойчивости, которые представлены в таблице 2.

Таблица 2 – Типы финансовой устойчивости

| Тип финансовой устойчивости | Трехмерная модель |

|---|---|

| 1. Абсолютная финансовая устойчивость | М = (1,1,1) |

| 2. Нормальная финансовая устойчивость | М = (0,1,1) |

| 3. Неустойчивое финансовое состояние | М = (0,0,1) |

| 4. Кризисное (критическое) финансовое состояние | М = (0,0,0) |

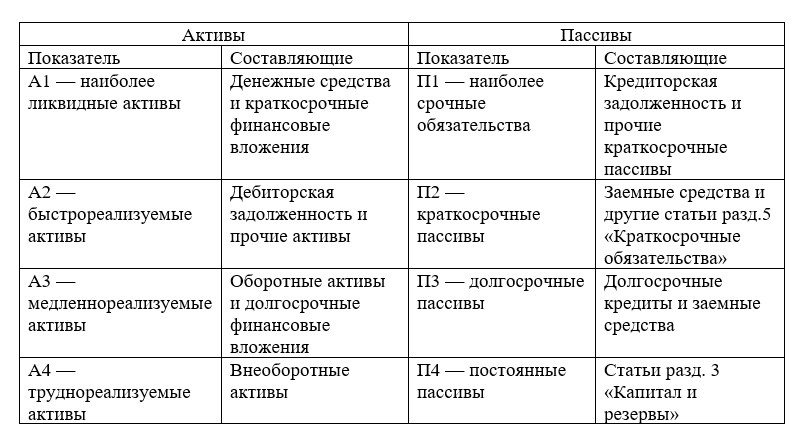

Ликвидность баланса

Благодаря расположению активов и пассивов баланса, можно определить его ликвидность, сопоставляя различные группы активов и пассивов, формируя неравенства. Так, в неравенства сопоставляются следующие группы.

Таблица 3 – Группировка показателей баланса для анализа его ликвидности

А1 (самое ликвидное имущество) > П1(максимально срочные обязательства

А2 (быстрореализуемое имущество) > П2 (краткосрочные обязательства)

А3 (медленнореализуемое имущество) > П3 (долгосрочные заемные обязательства)

А4 (труднореализуемое имущество) < П4 (собственный капитал)

Чем больше неравенств выполняется, тем более ликвидным является баланс компании.

Тест по теме «Анализ бухгалтерского баланса»

Формирование показателей для анализа бухгалтерского баланса организации

Баланс является основным отчетным документом любой организации. Состав его показателей может быть разным у различных компаний, но в основе анализа лежат общие принципы и методики.

Анализ бухгалтерского баланса имеет практическое значение, если он основан на достоверной информации. Чтобы избежать ее искажений (случайных или намеренных), на предприятии должна работать система внутреннего контроля (ст. 19 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ). А для внешнего подтверждения достоверности баланса используется аудиторская проверка (п. 3 закона «Об аудиторской деятельности» от 30.12.2008 № 307-ФЗ). В отдельных случаях это обязательно (ст. 5 закона № 307-ФЗ). Перечень компаний, подпадающих под обязательный аудит отчетности, можно найти на сайте Минфина России.

Все обязательные бухгалтерские отчеты должны соответствовать предъявляемым к ним требованиям: сопоставимости, непротиворечивости и др.

Посмотрите образец заполнения баланса, который подготовили эксперты КонсультантПлюс. Получите пробный доступ к системе и переходите в материал. Это бесплатно.

Подробнее о том, каким требованиям должен соответствовать баланс, см. в материале «Каким требованиям должна удовлетворять бухотчетность».

Рассмотрим, из каких основных этапов состоит анализ бухгалтерского баланса.

Анализ бухгалтерского баланса на примере: предварительный этап

Рассмотрим пример анализа бухгалтерского баланса предприятия. Баланс ООО «Секунда» на 31.12.2022 имеет следующий вид:

|

Наименование показателя |

Код |

На 31.12.2022 |

На 31.12.2021 |

На 31.12.2020 |

|

АКТИВ |

||||

|

Основные средства |

1150 |

320 |

250 |

200 |

|

Запасы |

1210 |

205 |

160 |

115 |

|

Дебиторская задолженность |

1230 |

170 |

190 |

160 |

|

Финансовые вложения (за исключением денежных эквивалентов) |

1240 |

50 |

50 |

– |

|

Денежные средства и денежные эквиваленты |

1250 |

120 |

210 |

25 |

|

БАЛАНС |

1600 |

865 |

860 |

500 |

|

ПАССИВ |

||||

|

Уставный капитал |

1310 |

10 |

10 |

10 |

|

Нераспределенная прибыль |

1370 |

385 |

210 |

85 |

|

Кредиторская задолженность |

1520 |

470 |

640 |

405 |

|

БАЛАНС |

1700 |

865 |

860 |

500 |

Первое прочтение этого отчета можно назвать ознакомительным: по цифрам баланса оценивается общая структура имущества и обязательств, наличие привлеченных средств и др.

В данном случае мы имеем дело с развивающейся компанией: ежегодный рост валюты баланса, появление в структуре активов финансовых вложений, увеличение стоимости ОС (что может свидетельствовать о намерениях компании вкладывать средства в развитие своего производственного потенциала), неуклонное снижение долгов — и всё это без привлечения долгосрочных заемных средств.

Предварительные выводы сделаны — можно приступать к более детальному анализу. Для этого проведем горизонтальный и вертикальный анализ бухгалтерского баланса.

Горизонтальный анализ бухгалтерского баланса

При помощи горизонтального анализа сравним показатели бухгалтерского баланса по отчетным датам (для упрощения примера используем данные на начало и конец отчетного периода):

|

Статья баланса |

На 31.12.2022 |

На 31.12.2021 |

Отклонение (+/–) |

|

|

сумма |

% |

|||

|

Динамика имущества |

||||

|

В том числе: внеоборотные (ОС) |

320 |

250 |

+70 |

+28,00 |

|

оборотные |

545 |

610 |

–65 |

–10,65 |

|

Запасы |

205 |

160 |

+45 |

+28,13 |

|

Дебиторская задолженность |

170 |

190 |

-20 |

–10,53 |

|

Финансовые вложения (за исключением денежных эквивалентов) |

50 |

50 |

– |

– |

|

Денежные средства и денежные эквиваленты |

120 |

210 |

-90 |

–42,86 |

|

Динамика капитала |

||||

|

В том числе: собственный капитал |

395 |

220 |

+175 |

+79,55 |

|

Уставный капитал |

10 |

10 |

– |

– |

|

Нераспределенная прибыль |

385 |

210 |

+175 |

83,33 |

|

заемный капитал |

470 |

640 |

–170 |

–26,56 |

|

Источники средств в расчетах (кредиторская задолженность) |

470 |

640 |

–170 |

–26,56 |

Горизонтальный анализ бухгалтерского баланса показал следующее: за отчетный период внеоборотные активы выросли на 28%, что может свидетельствовать о расширении деятельности и росте экономического потенциала компании. При этом снизились оборотные средства (на 10,65%) — в основном за счет снижения остатков денежных средств (на 42,86%). Произошел рост оборотных средств в запасах на 28,13%, что свидетельствует о снижении ликвидности и может повлиять на платежеспособность компании. Наличие в составе оборотных средств краткосрочных финансовых вложений говорит о желании вкладывать средства с целью получения дополнительной прибыли. Рост валюты баланса также необходимо сопоставлять с темпами инфляции и роста выручки.

Если у вас есть доступ к «КонсультантПлюс», узнайте, как оценить платежеспособность контрагента на основании бухгалтерского баланса. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Определение структуры статей (вертикальный анализ) и удельного веса показателей

С помощью этого вида анализа бухгалтерского баланса исследуем структуру показателей в динамике:

|

Статья баланса |

На 31.12.2022 |

На 31.12.2021 |

Сдвиги в структуре, % |

||

|

сумма |

% к итогу |

сумма |

% к итогу |

||

|

Структура имущества |

|||||

|

В том числе: внеоборотные активы (ОС) |

320 |

36,99 |

250 |

29,07 |

+7,92 |

|

оборотные активы |

545 |

63,01 |

610 |

70,93 |

–7,92 |

|

Запасы |

205 |

37,61 |

160 |

26,23 |

+11,38 |

|

Дебиторская задолженность |

170 |

31,20 |

190 |

31,15 |

+0,05 |

|

Финансовые вложения (за исключением денежных эквивалентов) |

50 |

9,17 |

50 |

9,17 |

– |

|

Денежные средства и денежные эквиваленты |

120 |

22,02 |

210 |

34,43 |

-12,41 |

|

Структура капитала |

|||||

|

В том числе: собственный капитал |

395 |

45,66 |

220 |

25,58 |

+2,02 |

|

заемный капитал |

470 |

54,36 |

640 |

74,42 |

– |

Вертикальный анализ бухгалтерского баланса показал, что в отчетном периоде значительных изменений в общей структуре имущества и капитала не происходило.

Рост внеоборотных активов составил 7,92%. В структуре оборотных активов небольшие структурные сдвиги наблюдаются по строкам «Денежные средства и денежные эквиваленты» (12,41%) и запасы (11,38%). Увеличение оборотных средств в запасах снижает их оборачиваемость, что может негативно отразиться на текущей ликвидности. Удельный вес собственного капитала в валюте баланса составил на конец периода 45,66% — в основном за счет доли нераспределенной прибыли в составе собственного капитала (97,47%). Непокрытые убытки в балансе отсутствуют.

Компания обходится без долгосрочных кредитов и займов, то есть объем и структура собственного капитала позволяют организовать производственный процесс и развиваться без внешних заимствований.

Анализ бухгалтерского баланса с помощью финансовых коэффициентов

С помощью вычисления специальных коэффициентов проводится дальнейший анализ бухгалтерского баланса:

Анализ платежеспособности

|

Коэффициент |

Расчет |

Рекомендуемый диапазон |

|

|

Формула |

Сумма |

||

|

Коэффициент финансовой зависимости. Подробнее о коэффициенте читайте в статье «Коэффициент финансовой зависимости (формула по балансу)» |

Валюта баланса / собственный капитал |

865 / 395 = 2,2 |

≤2,0 |

|

Коэффициент финансовой независимости. Подробнее о коэффициенте читайте в статье «Коэффициент финансовой независимости (формула)» |

Собственный капитал / валюта баланса |

395 / 865 = 0,46 |

≥0,5 |

|

Коэффициент общей платежеспособности |

Валюта баланса / заемный капитал |

865 / 470 = 1,84 |

≥1,0 |

|

Коэффициент задолженности |

Заемный капитал / собственный капитал |

470 / 395 = 1,19 |

≤1,0 |

Анализ ликвидности

|

Коэффициент |

Расчет |

Рекомендуемый диапазон |

|

|

Формула |

Сумма |

||

|

Коэффициент мгновенной ликвидности |

(ДС и ДЭ)*/ КО*** |

120 / 470 = 0,26 |

>0,8 |

|

Коэффициент абсолютной ликвидности |

(ДС и ДЭ + КФВ**) / КО |

(120+50) / 470 = 0,36 |

>0,2 |

|

Коэффициент быстрой ликвидности |

(ДС и ДЭ + КФВ + ДЗ) / КО |

(120 + 50 + 170) / 470 = 0,72 |

≥1,0 |

|

Коэффициент средней ликвидности |

(ДС и ДЭ+ КФВ + ДЗ + Запасы) / КО |

(120 + 50 + 170 + 205) / 470 = 1,16 |

>2,0 |

|

Коэффициент промежуточной ликвидности |

(ДС и ДЭ + КФВ + ДЗ + Запасы + НДС) / КО |

(120 + 50 + 170 + 205) / 470 = 1,16 |

≥1,0 |

|

Коэффициент текущей ликвидности |

Оборотные активы / КО |

545 / 470 = 1,16 |

1,5–2,0 |

* (ДС и ДЭ) — денежные средства и денежные эквиваленты.

** КФВ — краткосрочные фин. вложения.

*** КО — краткосрочные обязательства.

Подробнее о коэффициентах ликвидности читайте в статье «Расчет коэффициента ликвидности (формула по балансу)».

Анализ бухгалтерского баланса с помощью финансовых коэффициентов показал: показатели платежеспособности близки к рекомендуемым. Однако коэффициенты мгновенной, быстрой и текущей ликвидности показывают недостаточность оборотных средств для погашения краткосрочных обязательств на отчетную дату.

Кроме того, необходимо произвести расчет коэффициентов финансовой устойчивости (автономии, маневренности и др.).

Сделать это вам помогут наши статьи:

- «Что показывает коэффициент автономии – формула по балансу?»;

- «Коэффициент маневренности (формула по балансу)»

- и другие материалы рубрики «Анализ хозяйственной деятельности (АХД)».

Трендовый, факторный и сравнительный анализ

В дополнение к указанным выше этапам анализа баланса можно провести трендовый, факторный и сравнительный виды анализа. Они позволят дополнить и расширить объем аналитических данных для принятия необходимых экономических решений.

Благодаря трендовому анализу можно сформировать мнение об основной тенденции изменений тех или иных показателей (прогнозный анализ).

Например, совместное исследование динамики краткосрочной задолженности и денежных средств:

|

Показатель баланса |

На 31.12.2020 |

На 31.12.2021 |

На 31.12.2022 |

|

Кредиторская задолженность |

405 |

640 |

470 |

|

Денежные средства и денежные эквиваленты |

25 |

210 |

120 |

Из приведенных цифр следует, что по отчетным датам характер изменений величины краткосрочных долгов соответствует изменению объема денежных средств, однако свободных денег компании недостаточно для погашения этих долгов.

С помощью факторного анализа определяют характер влияния основных факторов на изменение значения исследуемого показателя. Он проводится по определенной методике анализа бухгалтерского баланса.

Для проведения сравнительного анализа нужна дополнительная информация — данных баланса одной компании недостаточно. Это связано с тем, что при проведении такого вида анализа сопоставляются показатели баланса разных компаний с целью определения их рейтинга.

Специфика анализа баланса отдельных компаний на примере баланса банка (формы 1)

Банки, хотя и относятся к коммерческим компаниям и созданы для извлечения прибыли, обладают специфическими особенностями. Они подчиняются специальным нормам законодательства, ведут особый план счетов и выстраивают иную методологию учетных процессов.

Вместе с тем основные подходы к анализу баланса банка во многом схожи с анализом баланса обычной коммерческой компании. Для банковского баланса также актуальными остаются основные этапы анализа:

- предварительный (чтение баланса, структурирование его статей и т. д.),

- аналитический (описание расчетных показателей структуры, динамики, взаимосвязи показателей баланса);

- заключительный (оценка результатов анализа).

В процессе анализа баланса банка также рассчитываются специальные коэффициенты, но виды их отличаются от рассмотренных ранее:

- коэффициент надежности банка (коэффициент достаточности капитала),

- коэффициент доходности активов (показывает эффективность использования активов и качества по их доходности),

- коэффициент загрузки заемных средств (межбанковские кредиты) и др.

О том, как банки анализируют кредитоспособность своих клиентов, читайте в материале «Методы оценки кредитоспособности клиентов коммерческого банка».

Онлайн-программа для облегчения процесса анализа

Современные средства обработки информации позволяют значительно упростить процесс комплексного анализа бухгалтерского баланса. Расчеты проводятся как с применением стандартных компьютерных программ (например, с помощью Excel, где можно проводить расчеты, составлять таблицы и диаграммы), так и при помощи специализированных программ, позволяющих проводить финансовый анализ онлайн — через интернет.

Применение специализированных программных средств экономит не только время, но и значительно расширяет виды анализа. Они позволяют проводить анализ рыночной устойчивости, деловой активности, балльную оценку финансовой устойчивости и т. д. Кроме того, разработчики специализированных программ предусматривают возможность адаптации и изменения программы в зависимости от целей и задач анализа с учетом специфики того или иного предприятия.

Итоги

Анализ показателей бухгалтерского баланса — объемный и многоэтапный процесс. Его результаты позволяют выявить потенциальные риски, выработать финансовую политику предприятия и способствовать эффективным управленческим решениям. Процесс анализа может быть облегчен с помощью применения специализированных программ.

Анализ баланса может проводиться непосредственно по бухгалтерскому балансу или по агрегированному аналитическому балансу. Рассмотрим шесть этапов анализа бухгалтерского баланса: анализ динамики и структуры баланса, анализ финансовой устойчивости организации, анализ ликвидности баланса и платежеспособности предприятия, анализ состояния активов, анализ деловой активности и диагностика финансового состояния предприятия.

Анализ бухгалтерской отчетности включает анализ всех ее форм, включая пояснительную записку и итоговую часть аудиторского заключения.

В ходе предварительного анализа бухгалтерской отчетности выявляется и оценивается динамика «больных» статей отчетности двух видов:

- свидетельствующих о крайней неудовлетворительной работе коммерческой организации в отчетном периоде и о сложившемся в результате этого плохом финансовом положении (непокрытые убытки, просроченные кредиты и займы и кредиторская задолженность и т.п.);

- свидетельствующих об определенных недостатках в работе организации, которые в случае их регулярного повторения в отчетности нескольких смежных периодов могут существенно отразиться на финансовом положении организации (просроченная дебиторская задолженность, задолженность, списанная на финансовые результаты, взысканные с организации штрафы, пени, неустойки, отрицательный чистый денежный поток и т.п.)

Анализ баланса может проводиться непосредственно по бухгалтерскому балансу или по агрегированному аналитическому балансу, представленному ниже. В скобках указаны статьи (строки) бухгалтерского баланса, которые рекомендуется включать в состав выделенных групп аналитического баланса.

Таблица 1. Агрегированный аналитический баланс

| Условное обозначение | На начало года | На конец года | |

|

Актив |

|||

| 1. Денежные средства и краткосрочные финансовые вложения (стр. 250 + стр. 260) | ДС | ||

| 2. Дебиторская задолженность и прочие оборотные активы (стр. 215 + стр. 240 + стр. 270) | ДЗ | ||

| 3. Запасы и затраты (стр. 210 — стр. 215 + стр. 220) | ЗЗ | ||

| Всего текущих активов (оборотных средств) (стр. 290 — стр. 230) | ОА | ||

| 4. Иммобилизованные средства (внеоборотные активы) (стр. 190 + стр. 230) | ВА | ||

| Итого активов (имущество) (стр. 300) | СВА | ||

|

Пассив |

|||

| 1. Кредиторская задолженность и прочие краткосрочные пассивы (стр. 620 + стр. 630 + стр.650 + стр. 660) | КЗ | ||

| 2. Краткосрочные кредиты и займы (стр. 610) | КК | ||

| Всего краткосрочный заемный капитал (краткосрочные обязательства) (стр. 690 — стр. 640) | КО | ||

| 3. Долгосрочный заемный капитал (долгосрочные обязательства) (стр. 590) | ДО | ||

| 4. Собственный капитал (стр. 490 + стр. 640) | СК | ||

| Итого пассивов (капитал) (стр. 700) | СВК |

В аналитическом балансе сохраняется общая балансовая модель: СВА = СВК или ДС +ДЗ + ЗЗ + ВА = КЗ + КК+ДО + СК.

Рассмотрим этапы анализа баланса.

Первый этап. Анализ динамики и структуры баланса

В ходе анализа целесообразно определить темпы роста наиболее значимых статей (групп) баланса и сравнить полученные результаты с темпами роста выручки от продаж.

Важным направлением анализа является вертикальный анализ баланса, в ходе которого оцениваются удельный вес и структурная динамика отдельных групп и статей актива и пассива баланса.

«Хороший» баланс удовлетворяет следующим условиям:

- валюта баланса в конце отчетного периода увеличивается по сравнению с началом периода, а темпы роста ее выше уровня инфляции, но не выше темпов роста выручки;

- при прочих равных условиях темпы роста оборотных активов выше, чем темпы роста внеоборотных активов и краткосрочных обязательств;

- размеры и темпы роста долгосрочных источников финансирования (собственного и долгосрочного заемного капитала) превышают соответствующие показатели по внеоборотным активам;

- доля собственного капитала в валюте баланса не ниже 50%;

- размеры, доля и темпы роста дебиторской и кредиторской задолженности примерно одинаковые;

- в балансе отсутствуют непокрытые убытки.

При анализе баланса следует учитывать изменения в методологии ведения учета и в налоговом законодательстве, а также положения учетной политики организации.

Второй этап. Анализ финансовой устойчивости организации

Абсолютные показатели финансовой устойчивости:

- наличие реального собственного капитала (чистых активов);

- наличие собственных оборотных средств и чистого оборотного капитала.

Относительные показатели финансовой устойчивости — это коэффициенты финансовой устойчивости (финансовой структуры капитала).

Система основных показателей для анализа финансовой устойчивости:

- Собственный оборотный капитал (собственные оборотные средства): СОС = СК — ВА

- Чистый оборотный капитал: ЧОК = СК + ДО — ВА или ЧОК = ОА — КО

- Чистые активы: ЧА (порядок расчета установлен письмом Минфина России и ФКЦБ. Представленный выше аналитический баланс сформирован так, что СК=ЧА)

- Коэффициент автономии (финансовой независимости, концентрации собственного капитала): кавт = СК /СВК

- Коэффициент финансовой зависимости (концентрации заемного капитала): кфз = ЗК / СВК, где ЗК = КО + ДО

- Соотношение заемных и собственных средств (коэффициент финансового леверижда): кзс = ЗК / СК

- Коэффициент сохранности собственного капитала: кскс = СКк.п. / СКн.п.

- Коэффициент маневренности (мобильности) собственного капитала: кскм = СОС / СК

- Коэффициент обеспеченности собственными оборотными средствами (чистым оборотным капиталом): косс= СОС / ОА

Третий этап. Анализ ликвидности баланса и платежеспособности предприятия

Ликвидность баланса означает наличие оборотных средств в размере, потенциально достаточном для погашения краткосрочных обязательств. Ликвидность баланса является основой платежеспособности организации. Оценка ликвидности баланса может производиться различными методами, в том числе на основе расчета основных коэффициентов ликвидности. В расчет каждого из коэффициентов включаются определенные группы оборотных активов, различающихся по степени ликвидности (т.е. способности трансформироваться в денежные средства в ходе производственно-коммерческого цикла).

Четвертый этап. Анализ состояния активов

В рамках анализа бухгалтерского баланса необходимо провести анализ состава, структуры и эффективности использования внеоборотных и оборотных активов. Для оценки эффективности оборотных активов применяются показатели рентабельности и оборачиваемости.

Для оценки оборачиваемости оборотных средств в целом можно рекомендовать следующие показатели:

- Коэффициент оборачиваемости оборотных средств: коб = N / ОА ср, где N — выручка от продаж; ОА ср — средняя величина оборотных активов.

- Период оборота оборотных средств: По = ОА ср * Д / N, где Д — количество дней в анализируемом периоде.

Анализ динамики, состава и структуры внеоборотных активов по балансу должен быть дополнен анализом основных средств.

Пятый этап. Анализ деловой активности

Оценка деловой активности может быть проведена по следующим направлениям:

1. по уровню эффективности использования ресурсов (уровню и динамике фондоотдачи, производительности труда, рентабельности и других показателей). Наиболее важные в этой группе — показатели оборачиваемости активов и капитала;

2. по соотношению темпов роста прибыли, оборота и авансированного капитала.Деловая активность характеризуется положительно при соблюдении соотношения:

ТРПДН > ТР N > ТРСВК > 100%,

где ТРПДН — темп роста прибыли до налогообложения (либо до уплаты налогов и процентов); ТР N — темп роста оборота (выручки от продаж); ТРСВК — темп роста авансированного капитала (валюты баланса).

Зависимость означает:

- экономический потенциал предприятия растет (масштабы деятельности увеличиваются);

- объем продаж возрастает более высокими темпами по сравнению с ростом авансированного капитала, т.е. ресурсы предприятия используется более эффективно;

- прибыль возрастает опережающими темпами, что свидетельствует об относительном снижении затрат. Данное соотношение называется «золотым правилом экономики предприятия».

3. по специальным показателям, характеризующим деловую активность (коэффициентам устойчивости экономического роста, способности самофинансирования, инвестиционной активности).

Шестой этап. Диагностика финансового состояния предприятия

Наиболее распространенными подходами к диагностике финансового состояния являются: оценка возможности восстановления (утраты) платежеспособности и использование дискриминантных математических моделей вероятности банкротства.

1. Для оценки возможности восстановления (утраты) платежеспособности рассчитываются два базовых показателя:

- коэффициент текущей ликвидности (нормативное значение 2,0);

- коэффициент обеспеченности собственными оборотными средствами (нормативное значение 0,1).

2. Дискриминантные математические модели вероятности банкротства. В современной литературе по финансовому анализу предлагается целый ряд западных и российских моделей. Ниже представлена модифицированная модель Альтмана для производственных предприятий, акции которых не котируются на бирже (запись модели дана в варианте, адаптированном к показателям российского баланса и отчета о прибылях и убытках):

Z = 0,717 * К1, + 0,847 * К2 + 3,107 * К3 + 0,42 * К4 + 0,995 * К5,

где К1 — отношение чистого оборотного капитала к активам;К2 — отношение резервного капитала и нераспределенной (накопленной) прибыли (непокрытого убытка) к активам;К3 — отношение прибыли (убытка) до уплаты налогов и процентов к активам;К4 — отношение капитала и резервов (собственного капитала) к общим обязательствам;К5 — отношение выручки от продаж (нетто) к активам.

Критерии оценки:

- Z

- 1,23

- Z > 2,9 — малая вероятность банкротства.

При этом степень достоверности прогноза составляет: до 1 года — 88%, до 2 лет — 66%, более 2 лет — 29%.

Практика применения этой модели при анализе российских предприятий показала возможность ее использования и наибольшую реальность получаемых значений по сравнению с другими западными моделями.