Основные средства и нематериальные активы — это имущество и нематериальные ценности организации, которое используется в её деятельности и способны приносить организации доход от владения ими и их использования в течение долгого периода времени — не менее 1 года (станки, инструмент, автомобили, недвижимость, патенты на изобретения, лицензионные или авторские права, товарные знаки и так далее).

Со временем станки устаревают, инструмент изнашивается, здания разрушаются, старые патенты заменяются на новые, более технологичные. А если вы, например, захотите продать свой станок или здание, то возникает вопрос — а какова же его реальная стоимость с учетом активного использования? Не может же 3-летняя «Газель» стоить по цене новой. Так мы приходим к необходимости учитывать износ основного средства (нематериального актива) или его обесценивание со временем. С учетом нам поможет амортизация.

Что же такое амортизация?

Амортизация — это процесс периодического переноса начальной стоимости основного средства или нематериального актива на производственные, коммерческие или общехозяйственные расходы — в зависимости от того, как этот актив используется.

Есть несколько способов амортизации, но юрлицам на УСН, вероятно, стоит выбирать самый простой — линейный способ амортизации.

Линейный способ заключается в том, что в течение всего срока полезного использование основное средство или нематериальный актив списываются равными долями. Амортизацию начисляют ежемесячно, начиная со следующего месяца после введения имущества в эксплуатацию, и до тех пор, пока не амортизируют полностью первоначальную стоимость основного средства или нематериального актива.

Как мы можем посчитать амортизацию?

Как видно из формулы, необходимо будет определить первоначальную стоимость и срок полезного использования для расчета ежемесячной суммы амортизации. Если с суммой первоначальной стоимостью проблем нет, то определить срок использования — порой сложная задача.

30 дней Эльбы в подарок

Оцените все возможности онлайн-бухгалтерии бесплатно

Определяем срок полезного использования

Для нематериального актива срок полезного использования устанавливает сама фирма. Это срок в течение которого НМА будет использоваться и тем самым приносить доход.

Для основных средств в бухгалтерском учете предприятие тоже может установить срок использования самостоятельно, но не лишним будет согласовать этот срок с уже разработанными нормами и классификаторами.

Поэтому для определения срока полезного использования мы рекомендуем воспользоваться классификатором основных средств.

Если основное средство относится к нескольким группам амортизации — выбор срока полезного использования рекомендуем делать из диапазона тех групп, к которым оно относится, исходя из предполагаемого времени эксплуатации объекта основных средств.

Таким образом, станет возможным получить сумму ежемесячной амортизации.

Если необходимо определить сумму амортизационных отчислений за период, например, на 01.01.2021, то следует сначала определиться с датой ввода в эксплуатацию, а затем посчитать, сколько ежемесячных сумм амортизации должно было быть произведено. Таким образом, можно ежемесячную сумму амортизации умножить на количество месяцев с момента ввода в эксплуатацию.

Пример расчета

ООО «Ромашка» купила легковой автомобиль за 600 000 руб 22.02.2018 и ввела его в эксплуатацию 10.03.2018.

На 01.01.2021 необходимо определить сумму амортизации за период использования.

Автомобили легковые согласно классификатору относятся к третьей амортизационной группе со сроком полезного использования от 3 до 5 лет. Мы выбираем, например, 5 лет — автомобиль надежный, и мы собираемся долго его эксплуатировать.

Годовая норма амортизации получается равна: 100% / 5 лет = 20 %

Ежегодная сумма амортизации равна 600 000 руб * 20 % = 120 000 руб.

Ежемесячная сумма амортизации равна 120 000 руб / 12 мес. = 10 000 руб.

Ввели основное средство в эксплуатацию 10.03.2018, таким образом, до 01.01.2021 оно эксплуатировалось в течение 9 + 12 + 12 = 33 полных месяцев.

На 01.01.2021 сумма амортизации составит 33 мес. * 10 000 руб = 330 000 руб.

Статья актуальна на

21.01.2022

Этапы расчета амортизации

Способы амортизации

Оптимизация затрат на амортизацию оборудования

С вопросами начисления амортизации сталкивается каждое предприятие, которое приобретает и учитывает в бухгалтерском учете основные средства. Многие компании заинтересованы в том, чтобы как можно скорее отнести стоимость приобретенных основных средств в состав расходов. Очевидно, что чем быстрее стоимость основных средств переносится на себестоимость, тем быстрее сокращается налогооблагаемая база.

В соответствии со ст. 256 Налогового кодекса РФ (далее — НК РФ) амортизируемым имуществом признается имущество, результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности, которые находятся у налогоплательщика на праве собственности и используются им для извлечения дохода (со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 100 000 руб.).

Под основными средствами понимается часть имущества, используемого в качестве средств труда для производства и реализации товаров (выполнения работ, оказания услуг) или для управления организацией первоначальной стоимостью более 100 000 руб.

ЭТАПЫ РАСЧЕТА АМОРТИЗАЦИИ

Определяем первоначальную стоимость основных средств

Первоначальная стоимость основного средства определяется как сумма расходов на его приобретение (а в случае, если основное средство получено налогоплательщиком безвозмездно либо выявлено в результате инвентаризации, — как сумма, в которую оценено такое имущество), сооружение, изготовление, доставку и доведение до состояния, в котором оно пригодно для использования, за исключением налога на добавленную стоимость и акцизов.

В соответствии с Положением по бухгалтерскому учету «Учет основных средств» (ПБУ 6/01)[1] стоимость объектов основных средств погашается посредством начисления амортизации.

Восстановление основных средств может осуществляться с помощью ремонта, модернизации и реконструкции. В этих случаях у предприятия, как правило, появляются затраты — на оплату труда основным производственным работникам, участвующим в выполнении работ, уплату страховых взносов, оплату материальных расходов, оплату работ сторонним организациям и т. п.

Затраты по ремонту объекта основных средств отражаются в бухгалтерском учете по дебету соответствующих счетов учета затрат на производство в корреспонденции с кредитом счетов учета произведенных затрат, и не увеличивают первоначальную стоимость объекта основных средств[2].

Затраты на модернизацию и реконструкцию объекта основных средств после их окончания увеличивают первоначальную стоимость такого объекта, если в результате модернизации и реконструкции улучшаются (повышаются) первоначально принятые нормативные показатели функционирования (срок полезного использования, мощность, качество применения и т. п.) объекта основных средств (п. 26 ПБУ 6/01).

В таком случае соответствующие корректировки вносятся в инвентарную карточку или заводится новая карточка (ранее присвоенный номер сохраняется), в которой отражаются новые показатели.

В случае проведения восстановительных работ может быть изменен и срок полезного использования — это тоже должно быть отражено в инвентарной карточке.

Пересматривать стоимость основных средств можно не чаще одного раза в год. Для этого определяется восстановительная стоимость.

Восстановительная стоимость — это стоимость воспроизводства основного средства при современных условиях (ценах, технологии, автоматизации и т. п.).

Решение о переоценке основных средств утверждается приказом руководства предприятия с указанием перечня основных средств, которые необходимо переоценить.

Определяем срок полезного использования

Амортизация основных средств – это способ распределения их стоимости в течение срока полезного использования.

Срок полезного использования объекта основных средств определяется организацией при принятии его к бухгалтерскому учету исходя из:

• ожидаемого срока использования этого объекта в соответствии с ожидаемой производительностью или мощностью;

• ожидаемого физического износа (зависит от режима эксплуатации (количества смен), естественных условий и влияния агрессивной среды, системы проведения ремонта);

• нормативно-правовых и других ограничений использования этого объекта (например, срок аренды).

Если в результате реконструкции или модернизации первоначально принятые нормативные показатели функционирования объекта основных средств улучшатся (повысятся), организация пересматривает срок полезного использования этого объекта.

Выбираем методику расчета амортизации

Выбранный способ начисления амортизации по группе однородных объектов основных средств применяется в течение всего срока полезного использования объектов, входящих в эту группу.

В течение отчетного года амортизационные отчисления по объектам основных средств начисляются ежемесячно независимо от применяемого способа начисления в размере 1/12 годовой суммы.

Линейный способ расчета амортизации

Для погашения стоимости объектов основных средств определяется сумма амортизационных отчислений. При линейном способе сумма амортизационных отчислений определяется исходя из первоначальной или текущей (восстановительной) стоимости (в случае проведения переоценки) объекта основных средств и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта.

В соответствии со ст. 259 НК РФ вне зависимости от установленного налогоплательщиком в учетной политике для целей налогообложения метода начисления амортизации линейный метод начисления амортизации применяется в отношении зданий, сооружений, передаточных устройств, нематериальных активов, входящих в восьмую–десятую амортизационные группы, независимо от срока ввода в эксплуатацию соответствующих объектов, а также амортизируемых основных средств, используемых налогоплательщиками исключительно при осуществлении деятельности, связанной с добычей углеводородного сырья на новом морском месторождении углеводородного сырья.

В отношении прочих объектов амортизируемого имущества независимо от срока введения объектов в эксплуатацию применяется метод начисления амортизации, установленный налогоплательщиком в учетной политике для целей налогообложения.

Самый распространенный способ начисления амортизации — линейный благодаря простоте расчетов: расчет производится единожды в самом начале, полученная сумма будет одинаковой для всего срока эксплуатации.

Кроме того, такой перенос стоимости оборудования в состав себестоимости является максимально равномерным, в отличие от других методов, когда чаще всего в начале суммы амортизации выше, чем в последующие периоды.

Пример 1

ООО «Альфа» приобрело оборудование стоимостью 150 000 руб., срок его полезного использования — 5 лет (оборудование относится к третьей амортизационной группе).

Определим ежемесячные нормы амортизационных отчислений:

1. Рассчитаем годовую норму амортизации:

100 % / 5 лет = 20 %.

Следовательно, 20 % стоимости оборудования будет ежегодно уходить в счет погашения стоимости оборудования и за 5 лет стоимость полностью будет списана.

2. Определим годовую сумма амортизационных отчислений:

150 000 руб. × 20 % = 30 000 руб.,

т. е. ежегодно в счет амортизации будут списываться 30 000 руб., что за 5 лет покроет всю сумму приобретения данного оборудования.

3. Рассчитаем ежемесячную сумму амортизационных отчислений:

30 000 рублей / 12 мес. = 2500 руб.

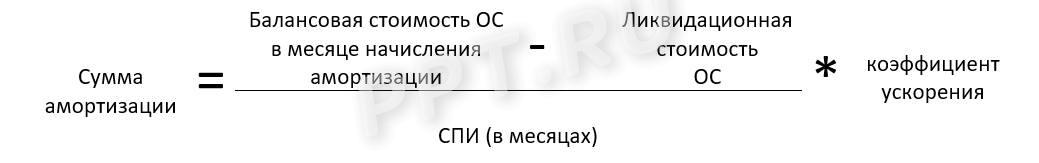

Способ уменьшаемого остатка

При способе уменьшаемого остатка сумма амортизационных отчислений рассчитывается исходя из остаточной стоимости (первоначальной или текущей (восстановительной) стоимости (в случае проведения переоценки) за минусом начисленной амортизации) объекта основных средств на начало отчетного года и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта.

К сведению

Субъекты малого предпринимательства могут применять коэффициент ускорения, равный 2, а по движимому имуществу, составляющему объект финансового лизинга и относимому к активной части основных средств, может применяться коэффициент ускорения в соответствии с условиями договора финансовой аренды не выше 3.

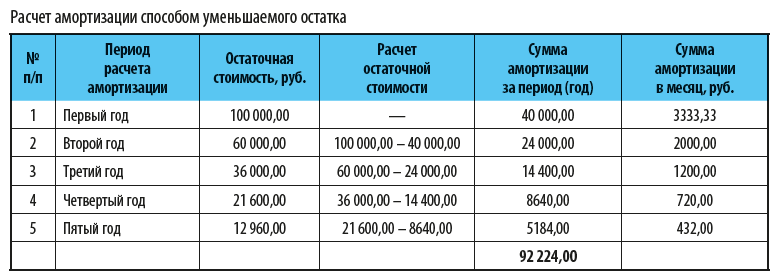

Пример 2

ООО «Альфа» приобрело оборудование стоимостью 100 000 руб., срок полезного использования — 5 лет (оборудование относится к третьей амортизационной группе).

Рассчитаем суммы амортизации по способу уменьшаемого остатка:

1. Рассчитаем годовую норму амортизации:

100 % / 5 лет = 20 %.

Следовательно, 20 % стоимости оборудования будет ежегодно уходить в счет погашения стоимости оборудования, и за 5 лет стоимость полностью будет списана.

2. Применим коэффициент ускорения, равный 2. Тогда годовая норма амортизации составит уже 40 %.

3. В первый год эксплуатации годовая сумма амортизационных отчислений определяется исходя из первоначальной стоимости, сформированной при принятии объекта основных средств к бухгалтерскому учету, — это 40 тыс. руб.:

100 000 × 40 %.

Во второй год эксплуатации амортизация начисляется в размере 40 % от остаточной стоимости на начало отчетного года, т. е. разницы между первоначальной стоимостью объекта и суммой амортизации, начисленной за первый год, и составит 24 тыс. руб.:

(100 тыс. руб. – 40 тыс. руб.) × 40 %.

В третий год эксплуатации амортизация начисляется в размере 40 % от разницы между остаточной стоимостью объекта, образовавшейся по окончании второго года эксплуатации, и суммой амортизации, начисленной за второй год эксплуатации, и составит 14,4 тыс. руб.:

(60 – 24) × 40 %

и т. д. (см. таблицу).

4. По окончании периода осталась несписанной часть первоначальной стоимости оборудования — 7776 руб. (100 000 – 92 224), поэтому необходимо «досписать» эту сумму, например, единовременно включить ее в сумму амортизации (порядок учета таких разниц должен быть отражен в учетной политике компании).

Способ списания стоимости по сумме чисел лет срока полезного использования

В этом случае сумма амортизационных отчислений определяется исходя из первоначальной или текущей (восстановительной) стоимости (в случае проведения переоценки) объекта основных средств и соотношения, в числителе которого — число лет, остающихся до конца срока полезного использования объекта, а в знаменателе — сумма чисел лет срока полезного использования объекта.

К сведению

Как и нелинейный метод начисления амортизации, способ списания стоимости по сумме чисел срока полезного использования оборудования предполагает ускоренное списание в первые годы эксплуатации. Правда, в отличие от способа уменьшаемого остатка, данный способ позволяет списать стоимость полностью.

Пример 3

ООО «Восход» приобрело оборудование стоимостью 150 000 руб., срок его полезного использования — 5 лет, относящийся к третьей амортизационной группе.

Определим суммы амортизации:

1. Сумма чисел лет срока службы оборудования составит

1 + 2 + 3 + 4 + 5 = 15 лет.

2. Амортизация за первый год эксплуатации:

5 / 15 × 150 000 = 50 000 руб.

3. Амортизация за второй год эксплуатации:

4 / 15 × 150 000 = 40 000 руб.

4. Амортизация за третий год эксплуатации:

3 / 15 × 150 000 = 30 000 руб.

5. Амортизация за четвертый год эксплуатации:

2 / 15 × 150 000 = 20 000 руб.

6. Амортизация за пятый год эксплуатации:

1 / 15 × 150 000 = 10 000 руб.

Таким образом, вся сумма, за которую было приобретено оборудование, списана без остатка (50 тыс. руб. + 40 тыс. руб. + 30 тыс. руб. + 20 тыс. руб. + 10 тыс. руб.), но в первые периоды эксплуатации списывались более значительные суммы, чем в последующие годы.

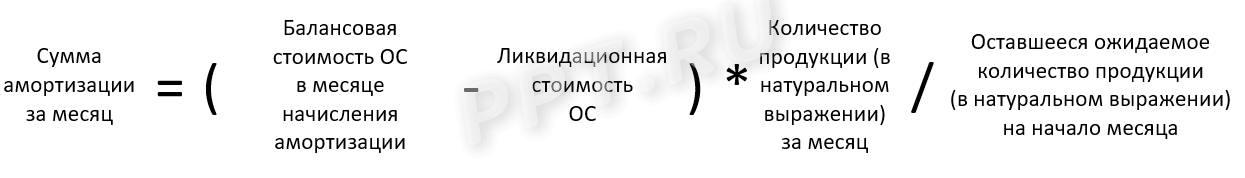

Способ списания стоимости пропорционально объему продукции (работ)

При начислении амортизации по объектам основных средств способом списания стоимости пропорционально объему продукции (работ) годовая сумма амортизационных отчислений определяется исходя из натурального показателя объема продукции (работ) в отчетном периоде и соотношения первоначальной стоимости объекта основных средств и предполагаемого объема продукции (работ) за весь срок полезного использования такого объекта.

Данный метод начисления амортизации особенно актуален, когда есть прямая зависимость износа оборудования от степени активности его использования.

Особенно активно данный метод используется в автохозяйстве, когда списание может осуществляться на каждую тысячу километров; а также при возможности определения количества продукции, планируемой к выпуску на конкретном оборудовании за период его полезного использования.

Пример 4

ООО «Радуга» приобрело оборудование стоимостью 150 000 руб., на котором планируется выпустить 30 000 единиц продукции в период его полезного использования.

Рассчитаем суммы амортизации, если известно, что в первый год эксплуатации планируется выпустить 9000 единиц продукции, во второй год — 10 000, а в третий — 11 000 единиц продукции:

1. Сумма амортизации на выпуск 1 единицы продукции составит:

150 000 руб. / 30 000 ед. = 5 руб.

2. Амортизация оборудования за первый год эксплуатации:

5 руб. × 9000 ед. = 45 000 руб.

3. Амортизация оборудования за второй год эксплуатации:

5 руб. × 10 000 ед. = 50 000 руб.

4. Амортизация оборудования за третий год эксплуатации:

5 руб. × 11 000 ед. = 55 000 руб.

Таким образом, за первые три года эксплуатации и при выпуске всех 30 000 единиц продукции оборудование будет полностью самортизированным (45 тыс. руб. + 50 тыс. руб. + 55 тыс. руб.), т. е. его стоимость будет полностью перенесена в состав себестоимости.

ОПТИМИЗИРУЕМ ЗАТРАТЫ НА АМОРТИЗАЦИЮ ОБОРУДОВАНИЯ

Есть следующие способы оптимизировать затраты на амортизацию:

• Постановка оборудования на учет в качестве составных частей.

• Применение амортизационной премии.

• Применение специального повышающего коэффициента.

Рассмотрим эти способы.

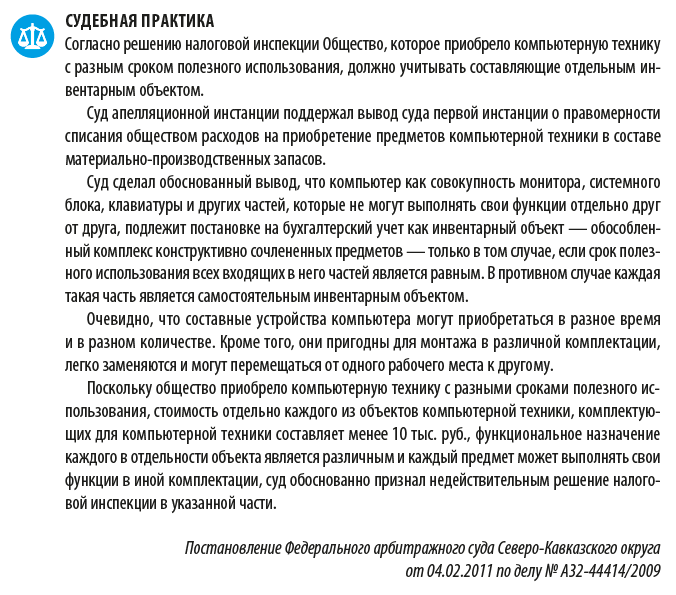

Постановка на учет оборудования в качестве составных частей

Учитывая, что в соответствии со ст. 256 НК РФ амортизируемым имуществом признается имущество с первоначальной стоимостью более 100 000 руб., самый простой способ — приобрести основное средство «частями». Например, не весь компьютер целиком, если его стоимость будет превышать 100 000 руб., а отдельно монитор, системный блок, мышь, клавиатуру и т. д.

В бухгалтерском учете основные средства учитываются по счету 01 «Основные средства», где отображается информация о наличии и движении основных средств организации, находящихся в эксплуатации, запасе, на консервации, в аренде, доверительном управлении.

Амортизация в бухгалтерском учете отражается по счету 02 «Амортизация основных средств», на котором собирается информация об амортизации, накопленной за время эксплуатации объектов основных средств.

Если компания приобретет оборудование дешевле, чем за 100 000 руб., его не нужно учитывать на счете 01, как и применять счет 02, ведь все расходы можно будет единовременно принять к учету.

Пример 5

ООО «Транслогистик» приобрело оборудование (ПК) за 115 000 руб. ПК состоит из системного блока стоимостью 80 000 руб. и монитора с диагональю 27’ стоимостью 35 000 руб.

Если учитывать ПК как «монитор + системный блок», то придется учитывать его в качестве основного средства с отражением на счете 01 и переносом стоимости приобретения через счет 02 «Амортизация». Если же мы учитываем их как самостоятельные объекты, то так как их стоимость по отдельности не превышает 100 000 руб., они не будут являться основными средствами и их стоимость можно сразу списать в расходы.

Мнения о применении такого способа оптимизации амортизации (постановка на учет оборудования не как единого целого, а в качестве составных частей) разнятся. Так, например, Минфин России в письме № 03-03-06/2/110 от 02.06.2010 указывает следующее:

С другой стороны, есть судебная практика с противоположным мнением.

Применение амортизационной премии

В соответствии со ст. 258 НК РФ налогоплательщик имеет право воспользоваться амортизационной премией, т. е. включить в состав расходов отчетного (налогового) периода расходы на капитальные вложения в размере не более 10 % (не более 30 % — в отношении основных средств, относящихся к третьей–седьмой амортизационным группам) первоначальной стоимости основных средств (за исключением основных средств, полученных безвозмездно), а также не более 10 % (не более 30 % — в отношении основных средств, относящихся к третьей–седьмой амортизационным группам) расходов, которые понесены в случаях достройки, дооборудования, реконструкции, модернизации, технического перевооружения и т. д.

Если налогоплательщик использует указанное право, соответствующие объекты основных средств после их ввода в эксплуатацию включаются в амортизационные группы (подгруппы) по своей первоначальной стоимости за вычетом не более 10 % (не более 30 % — в отношении основных средств, относящихся к третьей–седьмой амортизационным группам) первоначальной стоимости, отнесенных в состав расходов отчетного (налогового) периода, а суммы, на которые изменяется первоначальная стоимость объектов в случаях достройки, дооборудования, реконструкции, модернизации, технического перевооружения, частичной ликвидации объектов, учитываются в суммарном балансе амортизационных групп (подгрупп) (изменяют первоначальную стоимость объектов, амортизация по которым начисляется линейным методом) за вычетом не более 10 % (не более 30 % — в отношении основных средств, относящихся к третьей–седьмой амортизационным группам) таких сумм.

Если основное средство, в отношении которого была применена амортизационная премия, реализовано ранее чем по истечении пяти лет с момента введения его в эксплуатацию взаимозависимому с налогоплательщиком лицу, суммы расходов, которые ранее были включены в состав расходов очередного отчетного (налогового) периода, подлежат включению в состав внереализационных доходов в том отчетном (налоговом) периоде, в котором была осуществлена такая реализация.

Пример 6

АО «Рассвет» приобрело оборудование стоимостью 200 000 руб., срок полезного использования — 4 года (третья амортизационная группа).

Рассчитаем суммы амортизации с учетом применения амортизационной премии в соответствии со ст. 258 НК РФ:

1. Так как оборудование относится к третьей амортизационной группе, то максимальный процент премии, который допустимо применить, — 30 %:

200 000 руб. × 30 % = 60 000 руб.

2. Рассчитаем ежемесячные амортизационные отчисления:

(200 000 руб. – 60 000 руб.) / (12 мес. × 4 года) = 2916,67 руб.

3. Рассчитаем ежегодные амортизационные отчисления:

12 мес. × 2916,67 руб. = 35 000,04 руб.

4. Для сравнения рассчитаем амортизационные отчисления, если бы компания не применяла амортизационную премию:

• 200 000,00 / (12 мес. × 4 года) = 4166,67 руб. — ежемесячные суммы;

• 4166,67 × 12 мес. = 50 000 руб. — ежегодные суммы.

5. При применении амортизационной премии годовая сумма амортизационных отчислений составит 35 000,04 руб. против 50 000 руб. при условии неприменения амортизационной премии, что позволит компании снизить себестоимость продукции, выпускаемой с использованием данного оборудования, почти на 15 000 руб.:

50 000 руб. – 35 000,04 руб. = 14 999,96 руб.

Применение специального повышающего коэффициента (не более 2)

Еще один метод оптимизации амортизации находим в ст. 259.3 НК РФ, в соответствии с которой налогоплательщики вправе применять к основной норме амортизации специальный коэффициент, но не выше 2:

1) в отношении амортизируемых основных средств, используемых для работы в условиях агрессивной среды и (или) повышенной сменности.

К сведению

Под агрессивной средой понимается совокупность природных и (или) искусственных факторов, влияние которых вызывает повышенный износ (старение) основных средств в процессе их эксплуатации. К работе в агрессивной среде приравнивается также нахождение основных средств в контакте с взрыво-, пожароопасной, токсичной или иной агрессивной технологической средой, которая может послужить причиной (источником) инициирования аварийной ситуации.

При применении нелинейного метода начисления амортизации указанный специальный коэффициент не применяется к основным средствам, относящимся к первой–третьей амортизационным группам;

2) в отношении собственных амортизируемых основных средств налогоплательщиков — сельскохозяйственных организаций промышленного типа (птицефабрики, животноводческие комплексы, зверосовхозы, тепличные комбинаты);

3) в отношении собственных амортизируемых основных средств налогоплательщиков — организаций, имеющих статус резидента промышленно-производственной или туристско-рекреационной особой экономической зоны либо участника свободной экономической зоны;

4) в отношении амортизируемых основных средств, относящихся к объектам (за исключением зданий), имеющим высокую энергетическую эффективность, в соответствии с перечнем таких объектов, установленным Правительством РФ, или к объектам (за исключением зданий), имеющим высокий класс энергетической эффективности, если в отношении таких объектов в соответствии с законодательством РФ предусмотрено определение классов их энергетической эффективности;

5) в отношении амортизируемых основных средств, относящихся к основному технологическому оборудованию, эксплуатируемому в случае применения наилучших доступных технологий, согласно утвержденному Правительством РФ перечню основного технологического оборудования;

6) в отношении амортизируемых основных средств, включенных в первую–седьмую амортизационные группы и произведенных в соответствии с условиями специального инвестиционного контракта.

Применение специального повышающего коэффициента (не более 3)

В соответствии со ст. 259.3 НК РФ налогоплательщики также вправе применять к основной норме амортизации специальный коэффициент, но не выше 3:

1) в отношении амортизируемых основных средств, являющихся предметом договора финансовой аренды (договора лизинга), — налогоплательщики, у которых данные основные средства должны учитываться в соответствии с условиями договора финансовой аренды (договора лизинга).

Указанный специальный коэффициент не применяется к основным средствам, относящимся к первой–третьей амортизационным группам;

2) в отношении амортизируемых основных средств, используемых только для осуществления научно-технической деятельности;

3) в отношении амортизируемых основных средств, используемых налогоплательщиками исключительно при осуществлении деятельности, связанной с добычей углеводородного сырья на новом морском месторождении углеводородного сырья;

4) в отношении амортизируемых основных средств, используемых в сфере водоснабжения и водоотведения, по перечню, установленному Правительством РФ.

Пример 7

ООО «Гамма» приобрело оборудование стоимостью 150 000 руб., срок полезного использования — 3 года (третья амортизационная группа).

Рассчитаем амортизационные отчисления с учетом возможности применения повышающего коэффициента 2 в соответствии с утвержденной учетной политикой компании:

1. Сумма ежемесячной амортизации при условии применения повышающего коэффициента составит:

150 000 / (12 мес. × 3 года) × 2 = 8333,33 руб.

Таким образом, вся сумма приобретения будет списана не за 3 года, а за полтора (8333,33 руб. × 1,5 года × 12 мес.), в ускоренном режиме с учетом повышающего коэффициента.

При этом, ежегодные суммы амортизации составят:

• 8333,33 руб. × 12 мес. = 100 000 руб. — первый год;

• 8333,33 руб. × 6 мес. = 50 000 руб. — второй год.

2. Если бы компания не применяла повышающий коэффициент, то амортизационные начисления составили бы:

• 150 000 / (12 мес. × 3 года) = 4166,67 — ежемесячные начисления;

• 4166,67 × 12 мес. = 50 000,00 руб.

3. Рассчитаем экономию на налоге на прибыль за счет сокращения налоговой базы на примере первого года эксплуатации:

(100 000 – 50 000 руб.) × 20 % = 10 000 руб.

Заключение

Какой метод амортизации выбрать — каждая компания решает самостоятельно исходя из номенклатуры основных средств, их технического состояния, а также с учетом своего финансового состояния.

Выбор в пользу ускоренной амортизацией обычно делают компании, заинтересованные в скорейшем обновлении основных средств путем замены полностью самортизированных на новые, усовершенствованные объекты.

Амортизационную премию, как правило, используют компании, которые хотят снизить свои затраты при производстве продукции, чтобы повысить ее конкурентоспособность.

[1] Утверждено Приказом Минфина России от 30.03.2001 № 26н (в ред. от 16.05.2016).

[2][2] Пункт 67 Методических указаний по бухгалтерскому учету основных средств, утвержденных Приказом Минфина России от 13.10.2003 № 91н (в ред. от 24.12.2010, с изм. от 23.01.2020; далее — Методические указания).

Статья опубликована в журнале «Справочник экономиста» № 7, 2020.

Добавить в «Нужное»

Амортизация: формула

Бухгалтерская амортизация основных средств (ОС) и нематериальных активов (НМА) начисляется способами, предусмотренными ПБУ 6/01 и ПБУ 14/2007 соответственно. Приведем для амортизационных отчислений формулы расчета при каждом из существующих способов.

Начисление амортизации основных средств

В отношении объектов основных средств предусмотрены следующие способы начисления амортизации (п. 18 ПБУ 6/01):

- линейный способ;

- способ уменьшаемого остатка;

- способ списания стоимости по сумме чисел лет срока полезного использования;

- способ списания стоимости пропорционально объему продукции (работ).

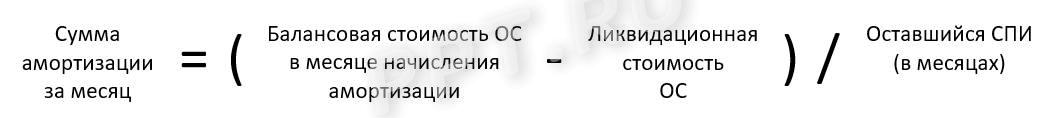

Представим для определения ежемесячной суммы амортизационных отчислений формулы расчета при каждом из указанных способов (п. 19 ПБУ 6/01).

Расчет амортизации основных средств

Линейный способ:

А = С / СПИ / 12

где А – сумма амортизации за месяц;

С — первоначальная или восстановительная (в случае проведения переоценки) стоимость объекта ОС;

СПИ – срок полезного использования объекта ОС в годах.

Способ уменьшаемого остатка:

А = О / СПИ * К / 12

где А – сумма амортизации за месяц;

О – остаточная стоимость объекта ОС на начало года, в котором рассчитывается амортизация;

СПИ – срок полезного использования объекта ОС в годах;

К – коэффициент, установленный организацией (не выше 3).

Способ списания стоимости по сумме чисел лет срока полезного использования:

А = С * ЧЛ / ∑ЧЛ /12

где А – сумма амортизации за месяц;

С — первоначальная или восстановительная (в случае проведения переоценки) стоимость объекта ОС;

ЧЛ – число лет, остающихся до конца срока полезного использования объекта ОС;

∑ЧЛ – сумма чисел лет срока полезного использования объекта ОС;

Способ списания стоимости пропорционально объему продукции (работ):

А = ПС * ОФ / ОП

где А – сумма амортизации за месяц;

ПС – первоначальная стоимость объекта ОС;

ОФ – натуральный показатель объема продукции (работ) в текущем месяце;

ОП – предполагаемый объем продукции (работ) за весь срок полезного использования объекта ОС.

Как найти амортизацию: формула для НМА

В отличие от ОС, в отношении НМА предусматриваются только 3 способа начисления амортизации (п. 28 ПБУ 14/2007):

- линейный способ;

- способ уменьшаемого остатка;

- способ списания стоимости пропорционально объему продукции (работ).

Способ списания стоимости по сумме чисел лет срока полезного использования в отношении НМА не применяется.

При применении линейного способа и способа списания стоимости пропорционально объему продукции для определения суммы амортизации формулы для НМА аналогичны формулам для ОС. Отличие в способах касается только использования метода уменьшаемого остатка. При определении суммы начисленной амортизации формула для ОС предполагает исчисление годовой суммы амортизации, которая затем делится на 12. Соответственно, и остаточная стоимость берется на начало года. А для НМА по формуле рассчитывается только ежемесячная сумма амортизации, т. е. остаточная стоимость берется на начало каждого месяца. Поэтому для ОС при таком способе в течение года сумма ежемесячной амортизации будет одинаковая, а для НМА каждый месяц разная. Кроме того, для ОС в знаменателе формулы используется постоянный показатель СПИ за весь срок полезного использования, а при расчете амортизации НМА – оставшийся срок полезного использования.

Покажем, как найти амортизационные отчисления по формуле уменьшаемого остатка на примере:

Объект ОС и объект НМА имеют первоначальную стоимость 120 000 рублей каждый. Срок полезного использования совпадает и составляет 5 лет. При амортизации применяется способ уменьшаемого остатка. Повышающий коэффициент установлен равным 3.

Таким образом, за первый год амортизация ОС составит: 120 000 рублей / 5 лет * 3 = 72 000 рублей. Следовательно, ежемесячно с 1-го по 12 месяц первого года амортизации ежемесячная сумма отчислений составит 6 000 рублей (72 000 рублей / 12 месяцев).

А для НМА амортизация составит:

- за 1-ый месяц: 120 000 рублей * 3 / 60 месяцев = 6 000 (рублей);

- за 2-ой месяц: (120 000 рублей – 6 000 рублей) * 3 / 59 месяцев = 5 797 (рублей);

- за 3-ий месяц: (120 000 рублей – 6 000 рублей – 5 797 рублей) * 3 / 58 месяцев = 5 597 (рублей) и т.д.

Отражаемые в учете амортизационные отчисления — это, простыми словами, постепенный перенос стоимости основных средств в расходы, отраженные в учете в денежном выражении. Но такое определение не раскрывает в полной мере сущность амортизации. Узнаем, что амортизируют в учете, как рассчитать сумму амортизации и какие способы начисления бывают.

Какое имущество амортизируют

В ФСБУ 6/2020 разъясняется, что такое амортизация основных средств, — это способ учета затрат на приобретение имущества, когда стоимость ежемесячно списывают в расходы в течение срока полезного использования (СПИ).

Для сведения: как применять ФСБУ 6/2020 «Основные средства»

В бухучете амортизируют:

- основные средства;

- нематериальные активы;

- право пользования активом.

Лимиты стоимости амортизированного имущества в бухучете не установлены, но компания вправе установить такие ограничения самостоятельно (п. 5 ФСБУ 6/2020, п. 3 ПБУ 14/2007, п. 17 ФСБУ 25/2018).

В налоговом учете амортизируется имущество с первоначальной стоимостью от 100 000 рублей и сроком полезного использования больше 12 месяцев. К амортизируемому имуществу в НУ относят основные средства и НМА (ст. 256 НК РФ).

Дополнительно: нормы амортизации по группам основных средств

Что такое амортизация простыми словами

Ответим на вопрос блока на примере.

Организация купила станок для производства мебели. Она планирует использовать его в течение 10 лет — это срок полезного использования, его переводят в месяцы. Стоимость станка — 10 млн рублей, доставка из Москвы в Санкт-Петербург — 20 000 руб. Компания не вправе затраты на приобретение оборудования и его доставку принять к расходной части единовременно. Стоимость станка, доставки поделится, например, равными долями на весь предполагаемый период использования — 10 лет.

Амортизация основных фондов — это отнесение осуществленных затрат на приобретение оборудования на себестоимость произведенной продукции. Ежемесячно кусочек от осуществленных затрат на покупку станка фирма отнесет к расходам, например, на счет учета 20 «Основное производство».

Способы начисления амортизации

В бухгалтерском учете, на основании п. 35, 36 ФСБУ 6/2020, выделяют несколько способов начисления амортизации:

- линейный;

- уменьшаемого остатка;

- списания стоимости пропорционально объему продукции (работ).

В налоговом учете ст. 259 НК РФ выделяет линейный и нелинейный способы.

Что понимают под амортизационными отчислениями

Для бухучета амортизационные отчисления — вид издержек производства, на которые систематически переносят стоимость основных средств и иных активов на себестоимость продукции, работ, услуг в связи с утратой их первоначальных характеристик. Амортизация основных средств в экономике — это ежемесячное отнесение части стоимости оборудования, его доставки, установки на сч. 20, 26 и т. д.

Согласно ФСБУ 6/2020, понятие амортизационных отчислений трактуется как постепенное погашение стоимости основного средства (п. 27 ФСБУ 6/2020). Начисляются они по всем видам имущества, учтенного в составе ОС, за исключением (п. 28 ФСБУ 6/2020):

- инвестиционной недвижимости, отражаемой по переоцененной стоимости;

- земельных участков, объектов природопользования и др.;

- законсервированных или не используемых организацией, предназначенных для целей реализации законодательства РФ.

По ранее действовавшим нормам амортизация не начислялась по ОС, находящимся в простое или временно неиспользуемым.

Фактически амортизационные отчисления расходуются на восстановление в течение срока полезного использования ОС денежных сумм, эквивалентных стоимости ранее купленного основного средства.

В налоговом учете амортизируемое имущество — это имущество и объекты интеллектуальной собственности, которые соответствуют следующим критериям (п. 1 ст. 256 НК РФ):

- они принадлежат организации (за исключением ситуаций, приведенных в п. 1 ст. 256, п. 1, 10 ст. 258 НК РФ, ч. 1 ст. 2 Федерального закона № 382-ФЗ от 29.11.2021). К примеру, если договор лизинга заключен до 2022 г. и предмет лизинга учитывается на балансе лизингополучателя, то он вправе делать по нему начисления;

- используются в деятельности, направленной на получение дохода, но не потребляются в ходе производства как сырье и материалы и не реализуются как товар;

- первоначальная стоимость превышает 100 000 руб.;

- срок полезного использования — более 12 месяцев.

В некоторых случаях основное средство следует исключить из состава амортизируемого имущества, например, если оно находится на реконструкции больше 12 месяцев и не используется (п. 3 ст. 256 НК РФ).

Амортизируемым имуществом признаются и неотделимые улучшения в объекты ОС, которые произведены арендатором с согласия арендодателя или ссудополучателем с согласия ссудодателя (п. 1 ст. 256 НК РФ).

Когда начинается и заканчивается амортизация

Начисления по объекту ОС необходимо начинать:

- с даты признания в бухучете;

- с 1-го числа месяца, следующего за месяцем признания ОС, но закрепив такой вариант в учетной политике (пп. «а» п. 33 ФСБУ 6/2020, информационное сообщение Минфина России № ИС-учет-29 от 03.11.2020, п. 7 ПБУ 1/2008).

Наличие государственной регистрации не влияет на дату начала амортизационных начислений по ОС в бухучете. Исключение — случаи, когда госрегистрация является обязательным условием для использования имущественного объекта по назначению.

Прекращаются начисления:

- с даты списания ОС;

- с 1-го числа месяца, следующего за месяцем списания ОС, если это установлено учетной политикой (пп. «б» п. 33 ФСБУ 6/2020, п. 7 ПБУ 1/2008).

ФСБУ 6/2020 не содержит требования об обязательном ежемесячном начислении амортизации. Делать это вы можете на конец установленного в организации отчетного периода.

Начисления производятся независимо от результата деятельности организации (п. 29 ФСБУ 6/2020).

Начисляемые амортизационные отчисления планируются, исходя из показателя к концу срока амортизации (п. 32 ФСБУ 6/2020, информационное сообщение Минфина России № ИС-учет-29 от 03.11.2020):

балансовая стоимость объекта ОС = ликвидационная стоимость.

Начинать начисление амортизации в налоговом учете требуется с 1-го числа месяца, следующего за месяцем, в котором объект введен в эксплуатацию (п. 4 ст. 259 НК РФ).

Прекращение начислений зависит от того, какой метод начисления амортизации вы применяете.

Как определить срок полезного использования

Под сроком полезного использования в бухучете понимают период, во время которого объект применяют для выполнения целей деятельности компании. В налоговом учете СПИ устанавливают в месяцах в пределах для амортизационной группы. Минимальный срок — на месяц больше нижней границы группы. Максимальный срок совпадает с верхней границей.

К примеру, границы для третьей группы — от 3 до 5 лет: минимальный СПИ составляет 37 месяцев (3 года × 12 месяцев + 1 месяц), а максимальный — 60 (5 лет × 12 месяцев).

Амортизационную группу в НУ определяют в классификации по наименованию, ключевым словам или ОКОФ (ПП РФ № 1 от 01.01.2002). Если ОКОФ 9-значный, то отбросьте последнюю цифру и ищите в классификации по комбинации ХХХ.ХХ.ХХ.Х. Если и так не нашли ОС, то снова отбросьте последнюю цифру и продолжайте поиск. Если и после этого нет результата, то это означает, что объекта нет в классификации.

Если ОКОФ 12-значный, то замените последнюю цифру кода на 0: ХХХ.ХХ.ХХ.ХХ.ХХ0. Если не нашли объект, то отбросьте последние 3 цифры и ищите ОС как для 9-значного кода.

Если объекта ОС нет в классификации, то попросите определить СПИ технических специалистов, которые отвечают за эксплуатацию этого объекта. В таком случае срок полезного использования определяют по техническому паспорту, пользовательской инструкции, рекомендациям производителя (письмо Минфина № 03-03-06/1/12533 от 27.02.2019).

Амортизационная премия

Амортизационная премия (или АП) — это возможность, которую предоставили законодатели для единовременного отражения расхода в налоговом учете части первоначальной стоимости основного средства, расходов на достройку, дооборудование, реконструкцию, модернизацию и т. д.

Если компания использовала инвестиционный налоговый вычет (п. 4 ст. 286.1 НК РФ), то она не вправе применить амортизационную премию (п. 9 ст. 258 НК РФ) в части расходов, которые она учитывает при определении размера вычета для данного объекта ОС (п. 7 ст. 258 НК РФ).

НК РФ установлены размеры АП:

| Амортизационная группа | Размер АП |

|---|---|

| III-VII | До 30% от первоначальной стоимости ОС и расходов на достройку, дооборудование и т. д. |

| I, II, VIII, IX | Не более 10% |

Применять или нет АП, решает компания, это не обязанность, а право. Если фирма приняла решение использовать АП, то необходимо закрепить ее в учетной политике (например, письмо Минфина России № 03-03-06/1/88491 от 09.10.2020).

Применять АП ко всем ОС не обязательно, организация вправе выделить группу ОС или отдельный объект. Определяет величину АП компания самостоятельно.

Минфин России опубликовал письмо № 03-03-06/1/22577 от 21.04.2015, в котором сказано, что если компания не воспользовалась правом применения АП при вводе ОС в эксплуатацию, то после начала эксплуатации применить АП нельзя. Если право используется, то ОС при вводе в эксплуатацию включаются в амортизационные группы по первоначальной стоимости минус сумма амортизационной премии (письмо Минфина России № 03-03-06/1/19228 от 28.05.2013).

Расходы АП относят к косвенным расходам периода, на который приходится дата начала амортизации по объекту ОС.

Компания, на основании п. 9 ст. 258 НК РФ, не вправе применить АП к объектам ОС, полученным безвозмездно.

Как рассчитать амортизационные отчисления

При признании объекта ОС в бухгалтерском учете определяются следующие элементы (п. 37 ФСБУ 6/2020):

- срок полезного использования;

- ликвидационная стоимость;

- способ начисления амортизации.

В налоговом учете начисления делаются, исходя из СПИ и стоимости (первоначальной или остаточной), — в зависимости от выбранного метода.

В БУ и НУ виды амортизационных отчислений отличаются. В БУ выделяют следующие способы начисления (п. 35, 36 ФСБУ 6/2020):

- линейный;

- уменьшаемого остатка;

- пропорционально количеству продукции (объему работ).

Для всех ОС, входящих в одну группу, устанавливается единый способ начисления амортизации.

Элементы пересматриваются в конце каждого года и при наступлении обстоятельств, которые влияют на них. Например, после улучшения или восстановления ОС (п. 37 ФСБУ 6/2020).

Вы вправе выбрать один из следующих способов начисления амортизации основных средств в налоговом учете (пункт 1 статьи 259 Налогового кодекса РФ):

- линейный;

- нелинейный.

Выбранный метод начисления и порядок использования амортизационных отчислений необходимо отразить в учетной политике для целей налогообложения. Они применяются ко всему амортизируемому имуществу, кроме того, которое амортизируется только линейным способом (п. 1, 3 ст. 259 НК РФ):

- здания, сооружения, НМА, входящие в 8-10 амортизационные группы (то есть СПИ превышает 20 лет);

- основные средства, используемые в добыче углеводородного сырья на новом морском месторождении.

Метод начисления изменяется с линейного на нелинейный или обратно с начала года. Но есть ограничение: переход между методами возможен раз в пять лет, не чаще (п. 1 ст. 259 НК РФ).

Линейная амортизация

В бухучете линейный способ применяйте к ОС, для которых СПИ определяется периодом, когда объект приносит выгоды.

В налоговом учете при расчете линейным методом отчисления необходимо делать ежемесячно, отдельно по каждому основному средству (п. 2 ст. 259 НК РФ). То есть при линейном методе амортизационные отчисления отражают часть стоимости амортизируемого имущества, которая учитывается в расходах равномерно в течение срока полезного использования.

Нелинейная амортизация

К нелинейному способу в БУ относят способ уменьшаемого остатка. Он применяется к ОС, для которых СПИ определили периодом.

И способ пропорционально количеству выпущенной продукции (объему работ), который применяется, когда СПИ установлен в натуральных единицах (штуках, тоннах и т. д.). Нельзя рассчитывать амортизацию на основе выручки или иных поступлений от продажи продукции, полученной от использования этого ОС.

В налоговом учете амортизацию нелинейным способом начисляйте по амортизационной группе, а не по отдельному основному средству, как при линейном методе (п. 2 ст. 259 НК РФ).

Как найти амортизацию в бухучете — формулы

При линейном методе ежемесячная сумма отчислений определяется так (п. 35 ФСБУ 6/2020):

К концу срока амортизации балансовая стоимость ОС должна стать равной его ликвидационной стоимости.

Для определения отчислений способом уменьшаемого остатка ФСБУ 6/2020 не регламентирует четких формул. Для этого метода формулу расчета амортизации необходимо разработать самостоятельно, с учетом требований п. 32, 35 ФСБУ 6/2020, взяв за основу формулу, применяемую до вступления в силу стандарта с использованием коэффициента в размере не выше 3, и закрепить ее в учетной политике.

Компании вправе использовать такую формулу:

При утверждении формулы необходимо учитывать следующие требования:

- чтобы сумма отчислений за каждый последующий период была меньше, чем за предшествующий;

- по истечении СПИ стоимость ОС самортизирована до установленной ликвидационной стоимости.

При способе, пропорциональном количеству продукции или объему работ, начисления делаются так, чтобы распределить амортизационную стоимость объекта ОС на весь срок его полезного использования между различными периодами пропорционально объему выпуска продукции или работ в натуральном выражении.

Формула такая:

Читайте также:

- счет 01 в бухгалтерском учете;

- счет 02 в бухгалтерском учете.

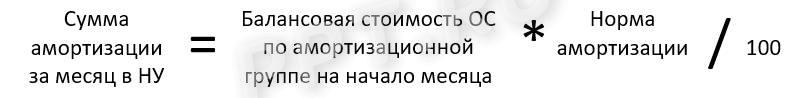

Как найти сумму амортизации в налоговом учете

Для расчета отчислений по ОС требуется узнать норму амортизации. Порядок ее определения зависит от используемого метода.

При применении линейного метода она рассчитывается так:

Норма амортизации = 1 / срок полезного использования ОС (в мес.) × 100%.

При применении нелинейного метода норма амортизационных отчислений установлена НК РФ для каждой группы ОС.

Ежемесячная сумма отчислений рассчитывается по формуле (п. 2 ст. 259.1 НК РФ):

Амортизация в месяц = первоначальная (восстановительная) стоимость ОС × норма амортизации.

Для нелинейного метода пунктом 5 ст. 259.2 НК РФ норма амортизации устанавливается для конкретной амортизационной группы.

По п. 4 ст. 259.2 НК РФ, сумма начислений за месяц для каждой группы амортизационных отчислений определяется по такой формуле.

Подведем итог, амортизация — это ежемесячное распределение стоимости актива, его доставки, установки на затраты предприятия в течение срока полезного использования.

Текущая версия страницы пока не проверялась опытными участниками и может значительно отличаться от версии, проверенной 31 июля 2022 года; проверки требуют 9 правок.

У этого термина существуют и другие значения, см. Амортизация.

| Бухгалтерский учёт |

|---|

|

| Ключевые понятия |

|

| Стандарты бухгалтерского учёта |

|

| Финансовая отчётность |

|

| Области бухгалтерского учёта |

|

| Аудит |

| Финансовый контроль |

Амортиза́ция (через фр. amortir — «ослаблять, смягчать», от лат. amortisatio — «ослабление»[1]) в бухгалтерском учёте — процесс переноса по частям стоимости основных средств и нематериальных активов по мере их физического или морального износа на себестоимость производимой продукции (работ, услуг).

В процессе производства ряд ресурсов (оборотный капитал — труд, сырьё, электричество, ГСМ) полностью преобразуется или уничтожается при каждом производственном цикле. Их стоимость полностью входит (переносится) в состав себестоимости конечной продукции. Другая часть ресурсов (основные средства — оборудование, здания, сооружения, земля, животные, сады), участвует в нескольких производственных циклах, зачастую длительно сохраняя при этом свою натуральную форму. Но через некоторое время основные средства будут нуждаться в ремонте, модернизации или замене, в том числе из-за морального износа. Вполне очевидно, что стоимость основных средств, их ремонта или замены должна равномерно переноситься на себестоимость всей продукции, в выпуске которой они принимают участие. Так как точно определить это количество крайне трудно или невозможно, обычно исходят из нормативного срока службы. Например, если станок без ремонта должен проработать 10 лет, то каждый год на продукцию надо перенести 1/10 стоимости станка (или 1/120 в месяц). Эту долю стоимости основных средств, распределённую на оговорённый период, и называют амортизацией. Для целей упрощения и стандартизации учёта, основные средства группируются и для каждой группы устанавливается свой норматив амортизационных отчислений.

Из амортизационных отчислений формируется специальный фонд, который используется для замены, модернизации или ремонта основных средств.

Терминология[править | править код]

Амортизационные отчисления — отчисления части стоимости основных фондов для возмещения их износа. Амортизационные отчисления включаются в издержки производства или обращения. Производятся коммерческими организациями на основе установленных норм и балансовой стоимости основных фондов, на которые начисляется амортизация.

Амортизационные отчисления производятся по определённым нормам относительно балансовой стоимости объекта основных фондов. Чтобы найти амортизационный период, надо 100 разделить на норму амортизации.

Норма амортизации — это установленный годовой процент возмещения стоимости изношенной части основных средств.

Амортизация в российской практике[править | править код]

Амортизация в бухгалтерском учёте[править | править код]

Согласно российским стандартам бухгалтерского учёта (ФСБУ 6/2020), существуют три способа начисления амортизации для бухгалтерского учёта по объектам основных средств:

- Линейный способ — происходит равномерное начисление амортизации с первоначальной до остаточной стоимости (в конце срока службы) в течение всего срока использования. Текущая остаточная стоимость определяется вычитанием суммарной накопленной амортизации основного средства из первоначальной стоимости.

- Способ уменьшаемого остатка — производится таким образом, чтобы суммы амортизации объекта основных средств за одинаковые периоды уменьшались по мере истечения срока полезного использования этого объекта. При этом организация самостоятельно определяет формулу расчета суммы амортизации за отчетный период, обеспечивающую систематическое уменьшение этой суммы в следующих периодах.

- Способ списания стоимости пропорционально количеству продукции (работ) — амортизация начисляется на основе какого-либо натурального показателя (например, машино-час использования оборудования)[2]

Амортизация в налоговом учёте[править | править код]

Данный термин употребляется в аналогичном значении и в налоговом учёте, представляя собой законодательно установленные лимиты амортизационных отчислений, учитываемых в составе расходов, позволяющих сократить налогооблагаемую базу налога на прибыль.

В соответствии с действующим российским налоговым законодательством (глава 25 Налогового кодекса РФ) для целей налогового учёта имущество подразделяется на амортизируемое и неамортизируемое. К амортизируемому имуществу относят имущество предприятия, организации и предпринимателя, представленное в виде результатов интеллектуальной деятельности, имущества, или иных объектов интеллектуальной собственности, которые находятся у налогоплательщика на праве собственности, используются им для извлечения дохода[3]. В отличие от неамортизируемого имущества его стоимость погашается путём начисления амортизации.

Имущество признается амортизируемым если его срок службы больше 12 месяцев и его первоначальная стоимость более 100 тыс. руб. (до 1 января 2016 года — более 40 тыс. руб.). В соответствии со сроками полезного использования амортизируемого имущества его распределяют по амортизационным группам[4], у каждой из которых свой срок полезного использования:

- I группа — имущество со сроком полезного использования от 1 до 2 лет,

- II группа — срок полезного использования 2—3 года,

- III группа — 3—5 лет,

- IV группа — 5—7 лет,

- V группа — 7—10 лет,

- VI группа — 10—15 лет,

- VII группа — 15—20 лет,

- VIII группа — 20—25 лет,

- IX группа — 25—30 лет,

- X группа — свыше 30 лет…

Для целей российского налогового учёта по налогу на прибыль может применяться два способа начисления амортизации:

- Линейный способ

- Нелинейный способ

При этом остаточная стоимость будет находиться по формуле:

Компания может самостоятельно выбрать метод амортизации, если иное не установлено законодательством в отношении определённых объектов. Обязательным условием является применение выбранного метода амортизации к группе однородных объектов в течение всего срока полезного использования.

Пример. Составить график ежемесячных амортизационных отчислений нелинейным способом при норме амортизации 2,7% по приобретенному основному средству на сумму (без НДС) 200 000 рублей и со сроком полезного использования 7 лет.

| Месяц начисления

амортизации |

Ежемесячная

сумма амортизации |

Годовая сумма амортизации |

| 1 | 5400,0 | 55992,8 |

| 2 | 5254,2 | |

| 3 | 5112,3 | |

| 4 | 4974,3 | |

| 5 | 4840,0 | |

| 6 | 4709,3 | |

| 7 | 4582,2 | |

| 8 | 4458,4 | |

| 9 | 4338,1 | |

| 10 | 4220,9 | |

| 11 | 4107,0 | |

| 12 | 3996,1 | |

| 13 | 3888,2 | 40316,9 |

| 14 | 3783,2 | |

| 15 | 3681,1 | |

| 16 | 3581,7 | |

| 17 | 3485,0 | |

| 18 | 3390,9 | |

| 19 | 3299,3 | |

| 20 | 3210,2 | |

| 21 | 3123,6 | |

| 22 | 3039,2 | |

| 23 | 2957,2 | |

| 24 | 2877,3 | |

| 25 | 2799,6 | 29029,6 |

| 26 | 2724,0 | |

| 27 | 2650,5 | |

| 28 | 2578,9 | |

| 29 | 2509,3 | |

| 30 | 2441,6 | |

| 31 | 2375,6 | |

| 32 | 2311,5 | |

| 33 | 2249,1 | |

| 34 | 2188,4 | |

| 35 | 2129,3 | |

| 36 | 2071,8 | |

| 37 | 2015,8 | 20902,3 |

| 38 | 1961,4 | |

| 39 | 1908,5 | |

| 40 | 1856,9 | |

| 41 | 1806,8 | |

| 42 | 1758,0 | |

| 43 | 1710,5 | |

| 44 | 1664,4 | |

| 45 | 1619,4 | |

| 46 | 1575,7 | |

| 47 | 1533,1 | |

| 48 | 1491,8 | |

| 49 | 1451,5 | 15050,4 |

| 50 | 1412,3 | |

| 51 | 1374,2 | |

| 52 | 1337,1 | |

| 53 | 1301,0 | |

| 54 | 1265,8 | |

| 55 | 1231,6 | |

| 56 | 1198,4 | |

| 57 | 1166,0 | |

| 58 | 1134,6 | |

| 59 | 1103,9 | |

| 60 | 1074,1 | |

| 61 | 1045,1 | 10836,8 |

| 62 | 1016,9 | |

| 63 | 989,4 | |

| 64 | 962,7 | |

| 65 | 936,7 | |

| 66 | 911,4 | |

| 67 | 886,8 | |

| 68 | 862,9 | |

| 69 | 839,6 | |

| 70 | 816,9 | |

| 71 | 794,9 | |

| 72 | 773,4 | |

| 73 | 752,5 | 27871,1 |

| 74 | 732,2 | |

| 75 | 712,4 | |

| 76 | 693,2 | |

| 77 | 674,5 | |

| 78 | 656,3 | |

| 79 | 638,6 | |

| 80 | 621,3 | |

| 81 | 604,5 | |

| 82 | 588,2 | |

| 83 | 572,3 | |

| 84 | 556,9 |

Примечания[править | править код]

- ↑ Малый академический словарь Евгеньевой А. П. «Смягчение действия толчков, ударов при помощи особых устройств. От лат. amortisatio — ослабление»

- ↑ Герасименко, 2011, с. 127.

- ↑ Лукаш Ю. А. Имущество организации амортизируемое. Энциклопедический словарь – справочник руководителя предприятия. Дата обращения: 9 января 2011. Архивировано 18 февраля 2012 года.

- ↑ Амортизируемое имущество. Финансовая, бухгалтерская и налоговая терминология. Дата обращения: 9 января 2011. Архивировано 3 февраля 2010 года.

Литература[править | править код]

- Алексей Герасименко. Финансовая отчетность для руководителей и начинающих специалистов. — М.: «Альпина Паблишер», 2011. — 440 с. — ISBN 978-5-9614-1665-7.

- Томшинская И. Н. Бухгалтерский и налоговый учет в коммерческих организациях

- Амортизация, погашение долгов // Энциклопедический словарь Брокгауза и Ефрона : в 86 т. (82 т. и 4 доп.). — СПб., 1890—1907.

Ссылки[править | править код]

- Статья «Амортизация или что такое реализм»

- «Экономика предприятия», Т. И. Юркова, С. В. Юрков