Оценивать эффективность работы предприятия не всегда легко. Для этого используют множество маркетинговых и финансовых метрик, каждая из которых имеет значение при определенных условиях. Один из таких параметров – выручка.

В этой статье рассмотрим, что такое выручка, какие функции она выполняет, из каких элементов состоит, как рассчитывается и в чем разница между выручкой и прибылью, доходами, ведь эти понятия часто путают начинающие бизнесмены.

Что такое выручка

В классическом понимании выручка – это средства, полученные компанией от продажи товаров или услуг. Она может выражаться в виде наличных денег или находиться на счету компании. В обоих случаях ее размер складывается из сумм всех чеков за период.

В некоторых случаях к выручке относятся и другие средства, которые получила организация в ходе коммерческой деятельности. Так, различают три вида выручки в зависимости от источников ее получения.

- Выручка от основной деятельности – включает полученные деньги за продажу продуктов по основному направлению деятельности.

- Инвестиционная выручка – заработок, полученный в результате вложения средств в другие проекты, продажи заранее приобретенных материальных и нематериальных активов, долгосрочных ценных бумаг.

- Финансовая выручка – результат участия организации в краткосрочных финансовых вложениях, выпуска таких же ценных бумаг, предоставления краткосрочных кредитов под процент.

Выручка не может быть отрицательной. Она всегда больше 0 (получены какие-то деньги) или равна ему (выручка отсутствует).

Зачем рассчитывать выручку

Размер выручки интересует не только владельца бизнеса или акционеров компании, но и ее партнеров, инвесторов, кредиторов. Ориентируется на сумму вырученных средств и управляющий аппарат.

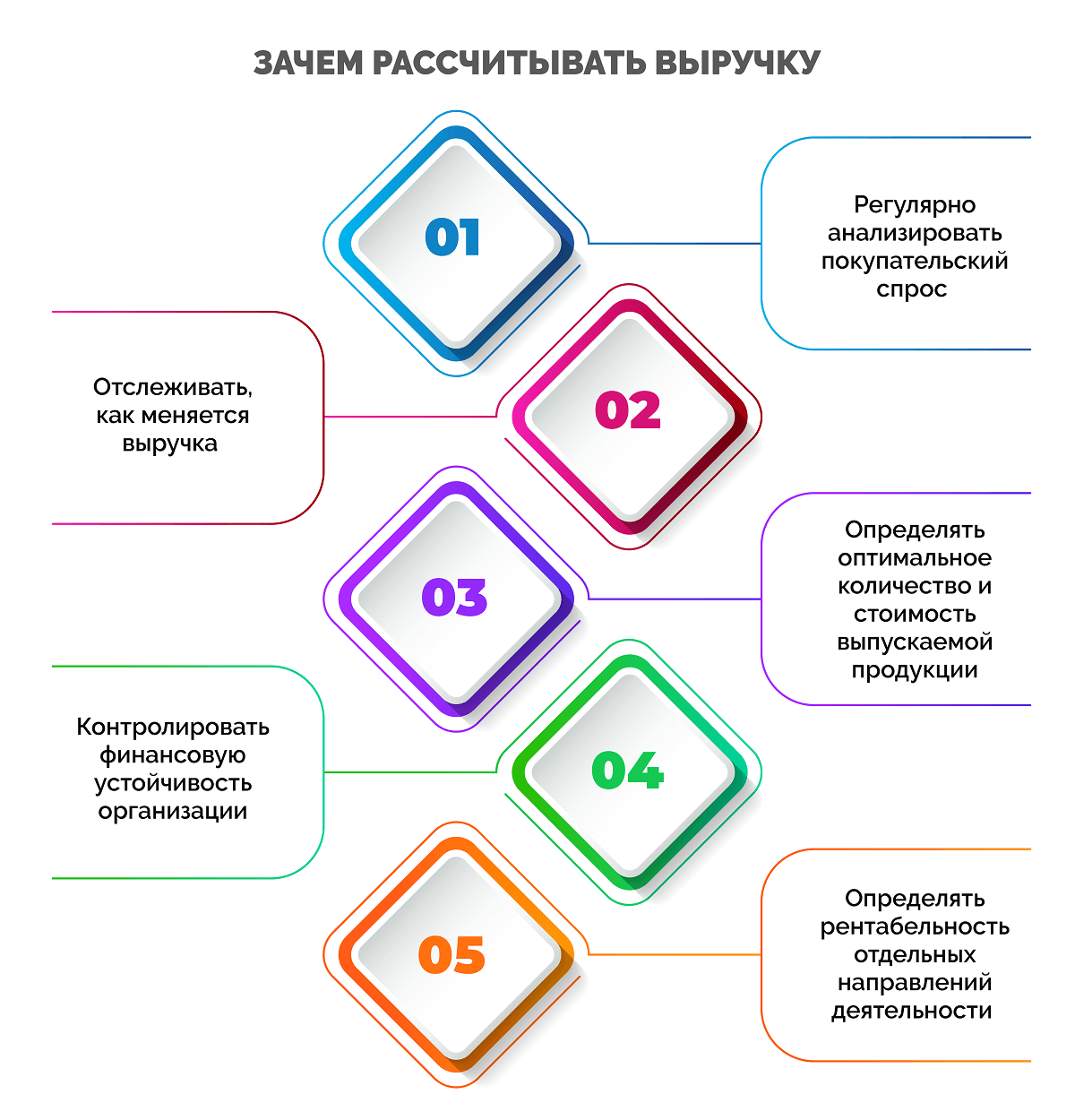

Рассчитывать выручку нужно, чтобы:

- регулярно анализировать покупательский спрос на те или иные продукты компании для определения ценовой политики и корректировки ассортимента;

- отслеживать, как меняется выручка с течением времени, для планирования производства, закупок и продаж;

- определять оптимальное количество и стоимость выпускаемой продукции, которую гарантированно раскупят;

- контролировать финансовую устойчивость организации, вовремя рассчитываться с поставщиками и кредиторами, выплачивать заработную плату и премии;

- определять рентабельность отдельных направлений деятельности компании, производства или всего предприятия.

Выручка отражает эффективность продаж, поэтому важно ее контролировать. Отсутствие дохода – сигнал к тому, что нужно пересмотреть политику компании, найти уязвимые места и что-то изменить в работе.

Функции выручки

Данный финансовый показатель – основа для компенсации всех затрат бизнеса. Если фирма работает, расходует средства, но не имеет финансовой выручки, это приводит к долгам и в конечном итоге к банкротству.

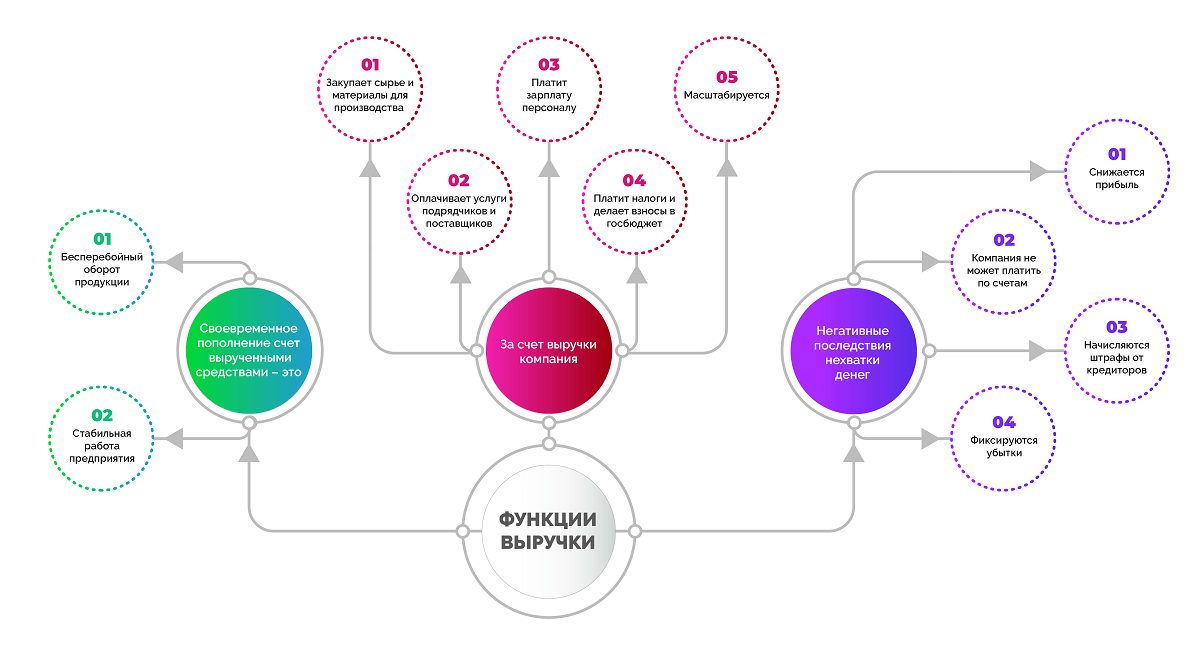

Своевременное пополнение счета вырученными средствами – это:

- бесперебойный оборот продукции;

- стабильная работа предприятия.

За счет выручки и дохода компания:

- закупает сырье и материалы для производства или готовые товары для перепродажи;

- оплачивает услуги подрядчиков, поставщиков и других контрагентов;

- платит зарплату персоналу;

- платит налоги и делает обязательные взносы в государственный бюджет;

- масштабируется.

При регулярном получении выручки в достаточном объеме бизнес имеет возможность нормально работать и развиваться. Если же вырученных средств не хватает или доход поступает с опозданием, это приводит к ряду негативных последствий:

- снижается прибыль;

- компания не может платить по счетам и выполнять обязательства перед контрагентами;

- начисляются штрафы от кредиторов;

- фиксируются убытки.

Жизнеспособность бизнеса, который не получает выручку своевременно и в достаточной сумме, ставится под угрозу, поскольку работа и развитие предприятия неразрывно связана с расходами.

Методы расчета выручки

Бухгалтерский учет предполагает два метода определения суммы выручки:

- По оплате (кассовый) – учет вырученных средств осуществляется в день их поступления в кассу или зачисления на расчетный счет.

- По отгрузке (метод начисления) – выручка учитывается в момент перехода права собственности (при поставке/отгрузке) без детализации даты оплаты.

Не все организации могут учитывать вырученные средства по первому методу. Ограничения связаны со сферой работы и суммой выручки. Кассовый метод недоступен для:

- кредитных и финансовых организаций, банков;

- компаний, которые контролируют зарубежные организации;

- фирм, занимающихся добычей углеводородного сырья;

- компаний, деятельность которых основана на договоре доверительного управления имуществом или простого товарищества;

- предприятий, среднеквартальная выручка которых за последний год не превышает 1 млн руб. без учета НДС.

Предприниматель имеет право сам выбирать способ фиксации дохода, если организация не входит в перечень тех, которые обязаны учитывать вырученные средства исключительно по отгрузке.

В случае, если в учетной политике закреплен кассовый метод учета, но в очередном квартале сумма выручки превысила 1 млн р., компания обязана перейти на метод начисления, а также пересчитать по нему всю выручку с начала года и налоговые отчисления.

Плюсы и минусы методов учета выручки

Рассмотрим положительные и отрицательные стороны каждого метода учета вырученных средств в виде таблицы.

|

Плюсы |

Минусы |

|

|

Кассовый метод (по оплате) |

Налогом облагается меньшая сумма дохода за счет учета лишь фактически вырученных средств |

Прибыль для уплаты налога снижается только в момент оплаты. Не учитываются важные активы (имущество, ТМЦ и пр.). Отсутствие учета отгрузки товаров не позволяет контролировать кредиторскую и дебиторскую задолженности в расчетах с контрагентами. Доходы и расходы могут относиться к разным отчетным периодам. |

|

Метод начисления (по отгрузке) |

Уменьшает доход для целей налогообложения. |

Доходом считается вся выручка, в т. ч. за отгруженные, но неоплаченные товары. |

Методы расчета выручки в бухгалтерском учете

В бухгалтерском учете применяются все те же методы расчета: кассовый и метод начисления. Принцип их уже описан выше в статье.

Особенность в том, что в бухучете выручкой считают не поступления денежных средств от любой продажи, а только поступления от основной деятельности компании.

Выручка по правилам бухучета исчисляется в денежном эквиваленте и признается в размере, равном сумме полученных денежных средств, стоимости имущества или величине дебиторской задолженности. При этом в отчетности не отражается НДС и другие косвенные налоги.

Составляющие выручки

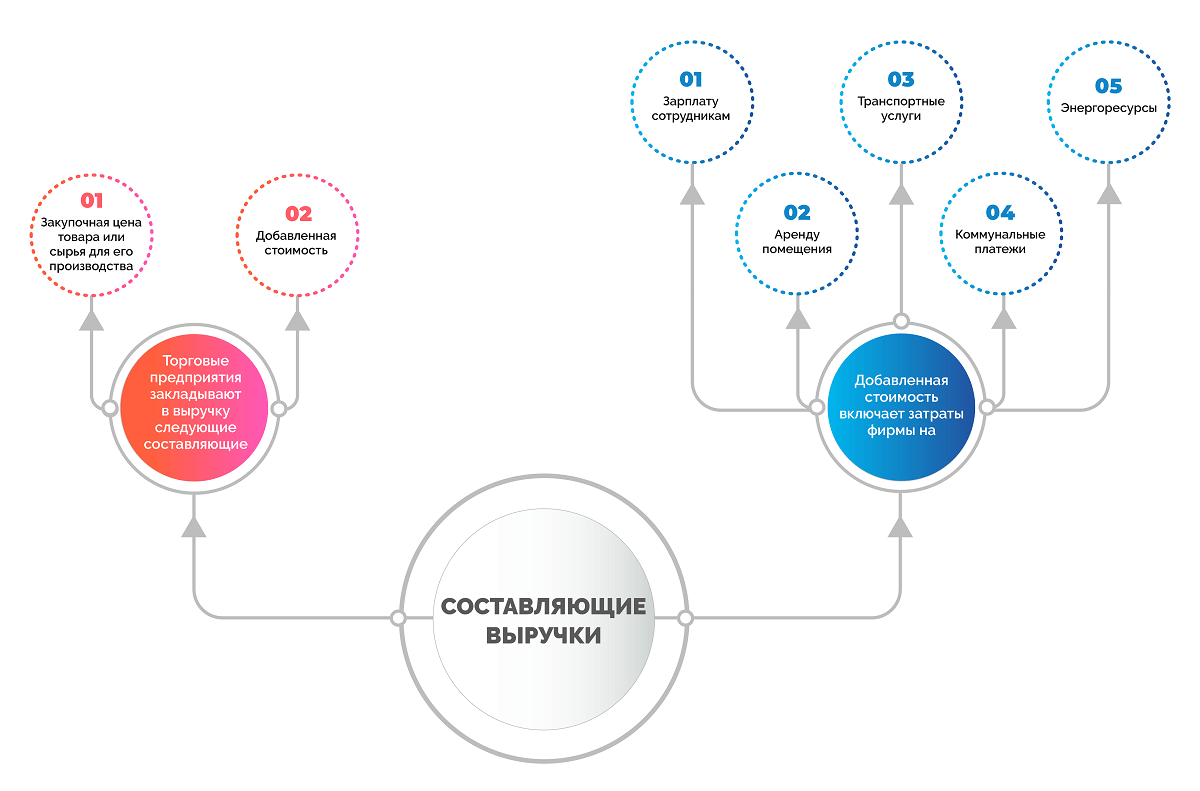

Торговые предприятия закладывают в выручку следующие составляющие:

- закупочная цена товара или сырья для его производства;

- добавленная стоимость.

Добавленная стоимость включает затраты фирмы на:

- зарплату сотрудникам;

- аренду помещения;

- транспортные услуги;

- коммунальные платежи;

- энергоресурсы и т. д.

В бухгалтерском учете составляющими выручки также являются дебиторская задолженность и прочие активы, которые были переданы в компанию в качестве оплаты. При этом авансовые платежи выручкой не считаются.

Основные источники выручки

Некоторые ошибочно считают, что выручка – это только деньги в кассе. На самом деле, в зависимости от деятельности предприятия, доход может поступать на счет из разных источников.

- Основная деятельность – продажа товаров и услуг.

- Финансовая деятельность – доход от операций с финансами, например, проценты по депозиту.

- Инвестиционная деятельность – доход от операций с ценными бумагами, акциями, незадействованными активами компании, например, продажа части акций.

Общая выручка считается как сумма доходов, полученных из каждого источника.

Как рассчитать выручку: формула и примеры

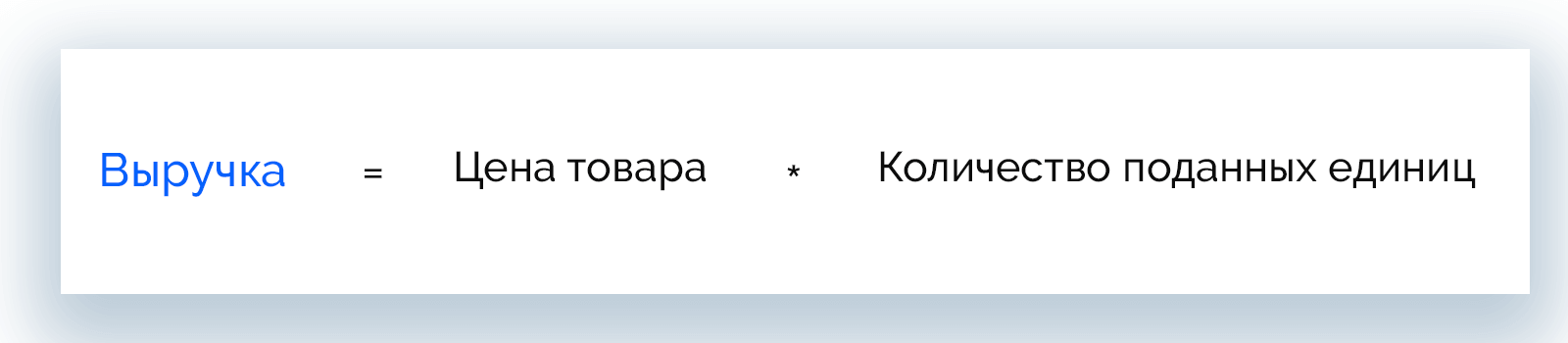

Для расчета выручки торговые предприятия применяют общую формулу, которая дает понимание суммы, полученной от продажи определенного количества товара.

Выручка = Цена товара * Количество поданных единиц

Вот, как это выглядит на примере розничного магазина.

Магазин «Олимп» за день продал:

- 8 кг сахара по 50 р.;

- 2 кг колбасы по 350 р.;

- 16 батонов по 20 р.;

- 7 пакетов молока по 70 р.

Рассчитаем выручку магазина за рабочий день:

Выручка = 8 * 50 + 2 * 350 + 16 * 20 + 7 * 70 = 1 910 р.

Если в течение дня цена товара изменилась, то рассчитывается выручка для товара, проданного по старой цене, затем по новой, полученные результаты суммируются.

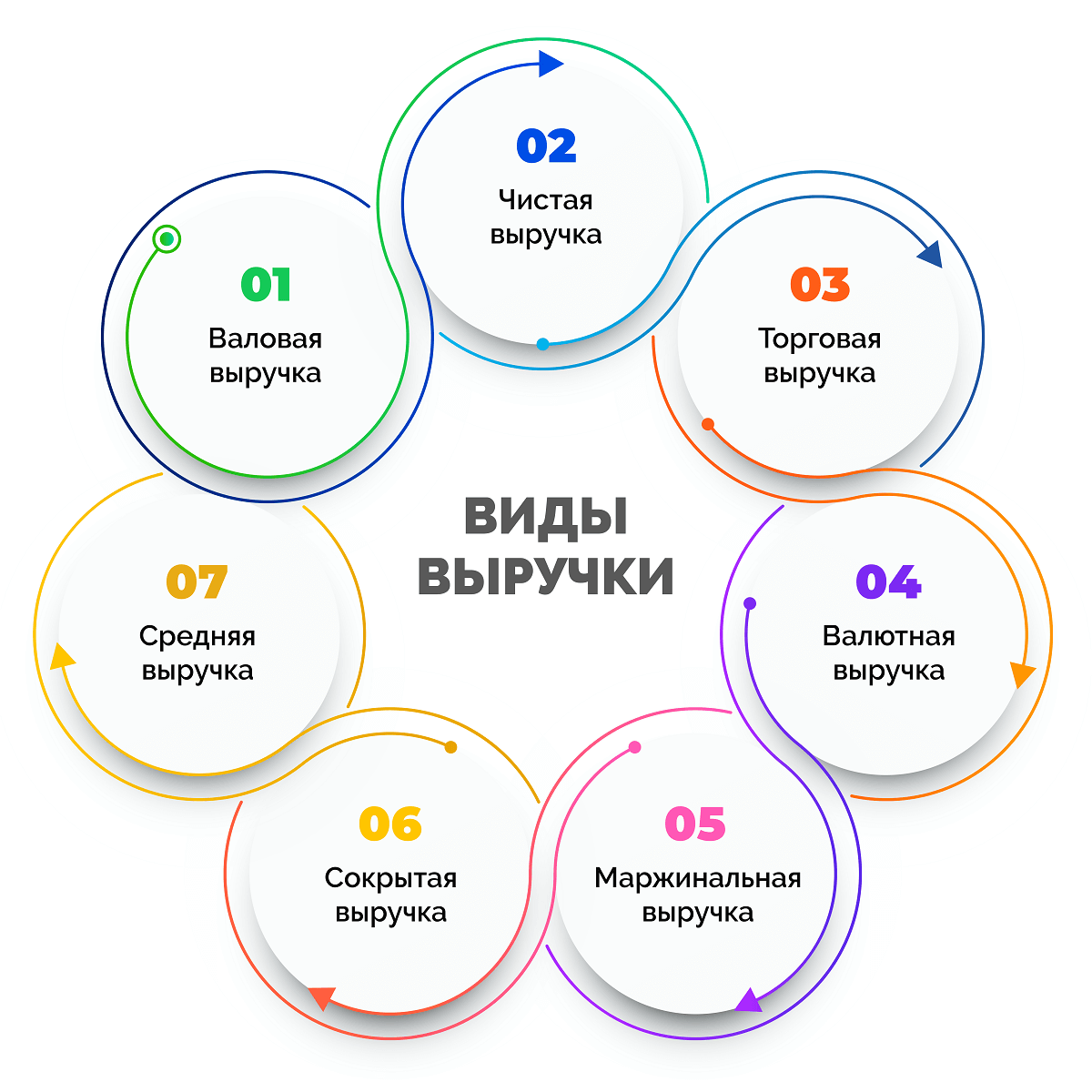

Виды выручки

В зависимости от составляющих выручки, различают несколько ее видов:

- валовая;

- чистая;

- торговая: от реализации услуг ломбардов;

- валютная:

- маржинальная;

- сокрытая;

- средняя.

Читайте далее отдельно по теме о каждом виде выручки.

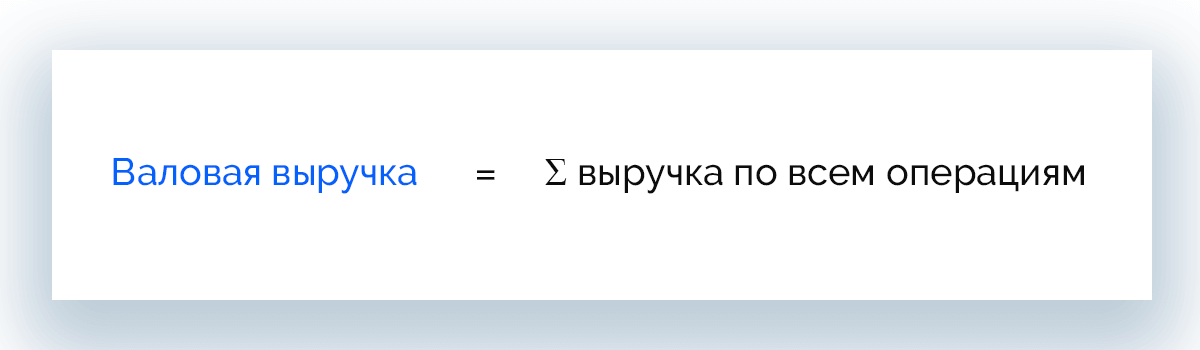

Валовая выручка

Валовая выручка имеет множество названий: общая, совокупная, выручка-брутто. Она включает абсолютно все поступления денег на счет и/или в кассу, в т. ч. от продажи товаров, незадействованных активов, инвестиций, вложений в ценные бумаги и т. д.

Валовая выручка = Ʃ выручка по всем операциям

Пример. Предприятие за месяц реализовало товары на сумму 150 000 р., получило дивиденды в размере 30 000 р., а также доход 40 000 р. за сдачу в аренду неиспользуемой площади. Месячная валовая выручка составит:

150 000 + 30 000 + 40 000 = 220 000 р.

Полную совокупную выручку предприятие может использовать для расчета по обязательным платежам с партнерами, контрагентами, кредиторами, сотрудниками, государством.

Чистая выручка

Чистая выручка или выручка-нетто – разница между валовой выручкой и обязательными издержками. Служит основой для формирования внутреннего бюджета и показателем прибыльности бизнеса.

Анализируя чистую выручку, можно получить представление о размере будущей прибыли, рентабельности проекта и всей компании.

Чистая выручка = Валовая выручка – НДС – Акцизы – Скидки клиентам – Стоимость возвращенных товаров

Пример. Продовольственный магазин за день работы получил в кассу 350 000 р. Из этих денег предстоит заплатить НДС в размере 70 000 р., акциз на алкоголь и табачную продукцию на сумму 67 000 р. Один покупатель сделал возврат товара на сумму 430 р. Также были проданы акционные товары, скидка на которые суммарно составила 2 100 р. Рассчитаем размер чистой выручи.

350 000 – 70 000 – 67 000 – 2 100 – 430 = 210 470 р.

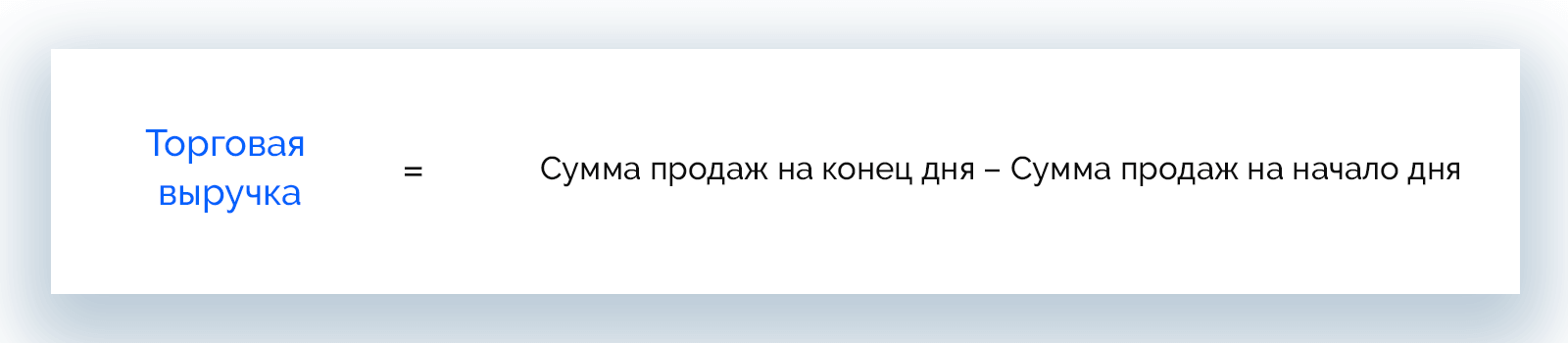

Торговая выручка

Торговая / розничная выручка или выручка от реализации продукции – ее получают прежде всего розничные торговые предприятия и общепиты. При этом возможен как наличный расчет с клиентами, так и безнал.

Торговая выручка рассчитывается по данным кассового аппарата, с которого в конце рабочего дня снимаются показания.

Торговая выручка = Сумма продаж на конец дня – Сумма продаж на начало дня

Пример. Кафе «Олимп» перед открытием зафиксировало суммарную выручку 1 245 300 р. После закрытия в конце дня сумма полученного дохода составила 1 462 200 р. Рассчитаем торговую выручку кафе за рабочий день.

1 462 200 – 1 245 300 = 216 900 р.

Выручка от реализации услуг ломбардов

Это сумма, полученная от клиентов за оказанные услуги хранения и оценки имущества, которое принято ломбардом в обеспечение долга, а также проценты от предоставленных краткосрочных займов.

Выручку от реализации услуг ломбардов можно считать разновидностью торговой выручки.

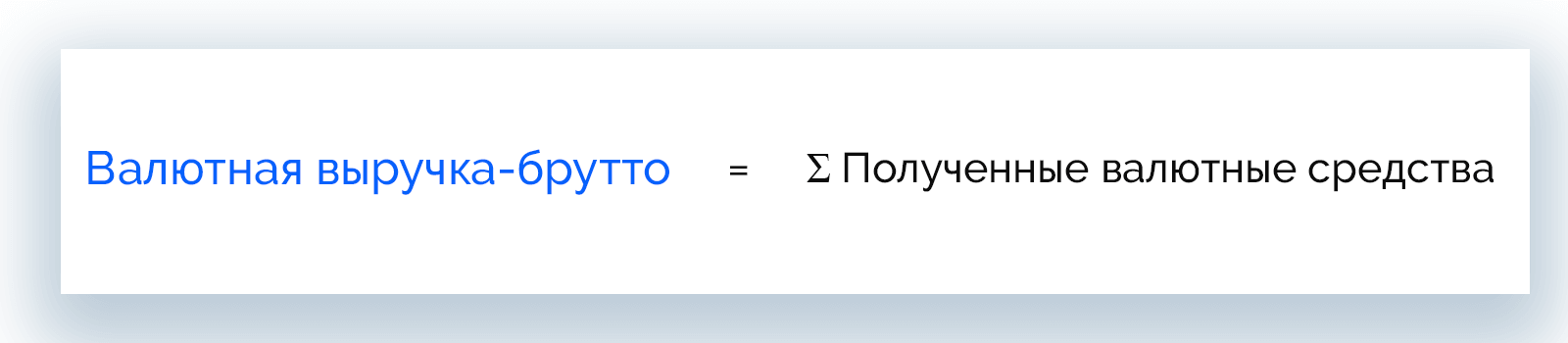

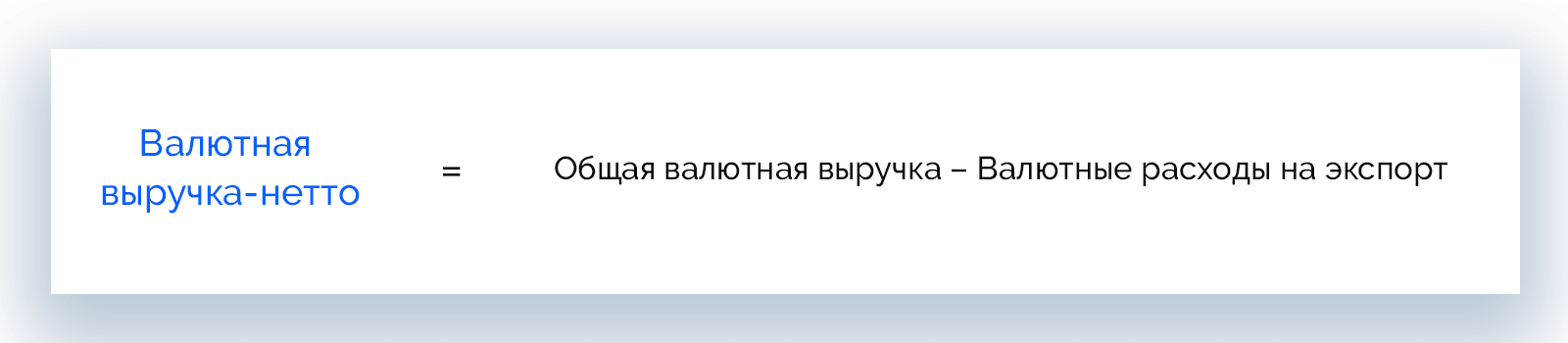

Валютная выручка

Когда компания ведет экспортную деятельность и получает оплату в иностранной валюте, у нее появляется валютная выручка. В таких условиях должен быть открыт валютный счет в банке, при котором банковская организация открывает дополнительный транзитный счет для зачисления платежей в иностранной валюте.

Валютная выручка-брутто = Ʃ Полученные валютные средства

Валютная выручка-нетто = Общая валютная выручка – Валютные расходы на экспорт

Пример. Компания поставляет за границу оборудование. За второй квартал 2021 года было продано 6 станков по $15 000. Экспортные издержки составили $2 500 на каждый станок.

Общая валютная выручка = 6 * 15 000 = 90 000 $

Чистая валютная выручка = 90 000 – 2 500 * 6 = 75 000 $

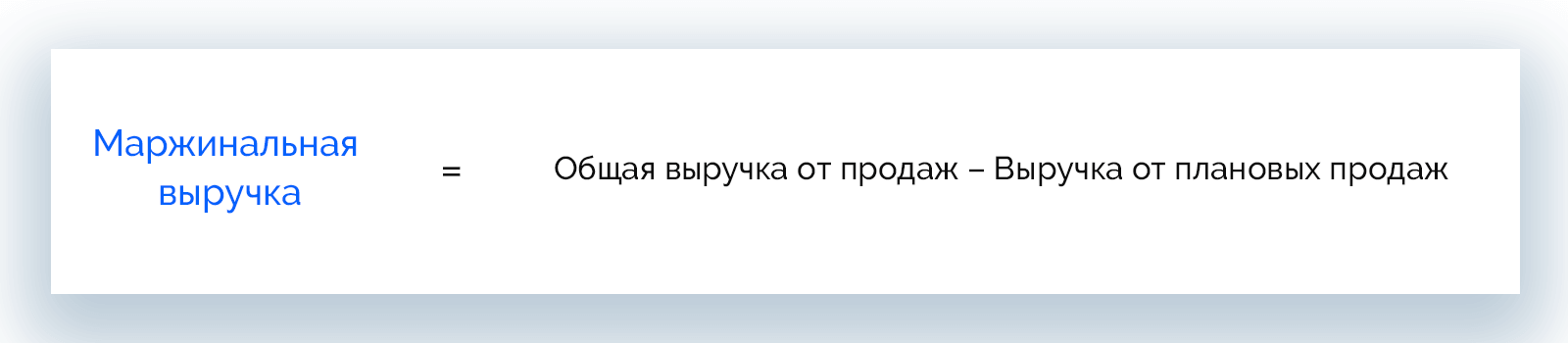

Маржинальная выручка

Маржинальная выручка образуется как результат реализации одного дополнительного товара или услуги.

Маржинальная выручка = Общая выручка от продаж – Выручка от плановых продаж

Пример. Менеджер по продажам перевыполнил план, реализовав в течение месяца 40 единиц техники стоимостью 50 000 р. каждая. Норма составляла 30 единиц.

Маржинальная выручка = 40 * 50 000 – 30 * 50 000 = 500 000 р.

Сокрытая выручка

Сокрытой называют выручку, которая не была отражена в бухгалтерской отчетности или скрывалась под видом неосуществленных операций.

Выручку скрывают, как правило, с целью ее использования в незаконном денежном обороте или прямого воровства.

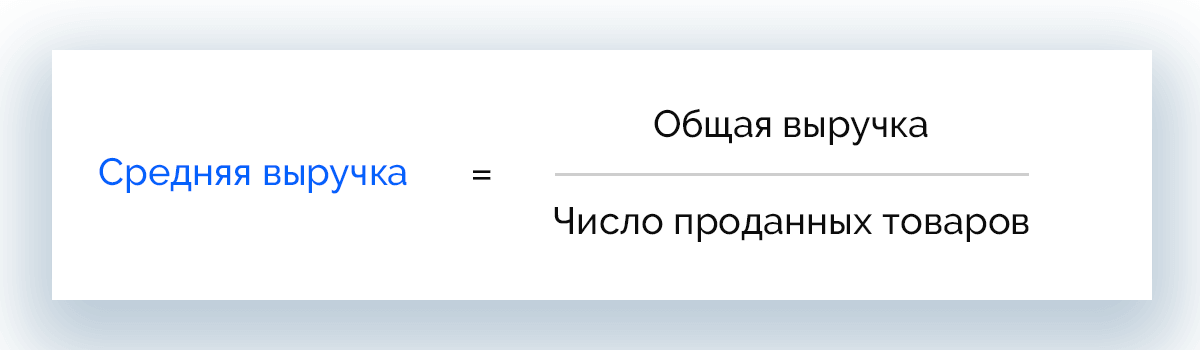

Средняя выручка

Средняя выручка рассчитывается в основном для мониторинга динамики продаж в разных периодах и понимания, насколько эффективно осуществляется реализация товаров и/или услуг.

Средняя выручка = Общая выручка / Число проданных товаров

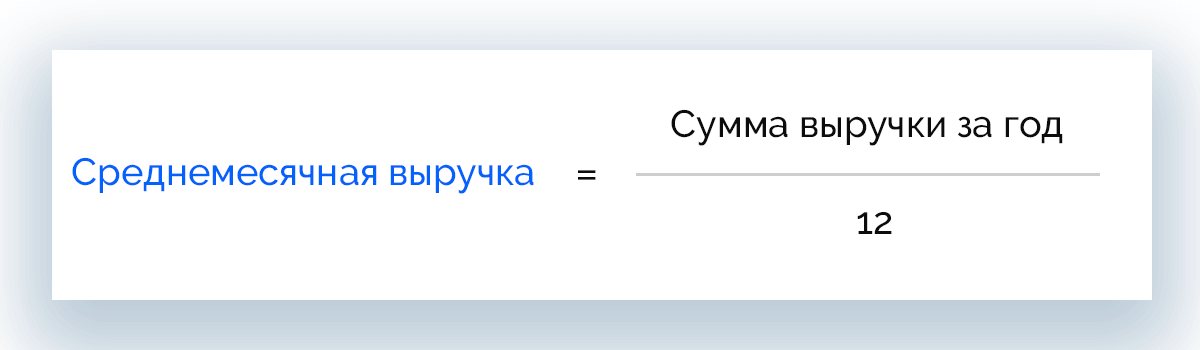

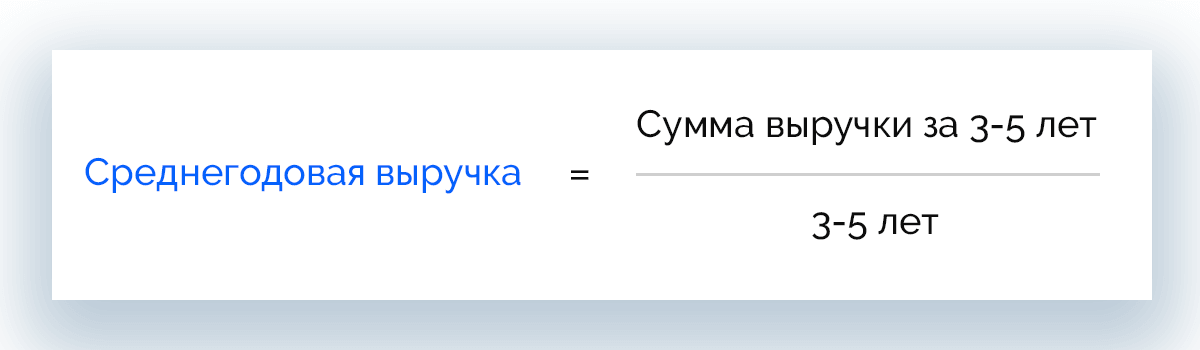

Также рассчитывают среднемесячную и среднегодовую выручку по следующим формулам:

Среднемесячная выручка = Сумма выручки за год / 12

Среднегодовая выручка = Сумма выручки за 3-5 лет / 3-5 лет

Последние два расчета дают понимание о том, будут ли продажи эффективными в долгосрочной перспективе.

Различия между выручкой, доходом и прибылью

Многие считают синонимами понятия «выручка», «доход» и «прибыль». Эти термины хоть и неразрывно связаны, не являются одним и тем же, а имеют массу принципиальных различий.

Основные отличия выручки от прибыли и дохода удобно представить в виде таблицы.

|

Выручка |

Доход |

Прибыль |

|

Деньги от продаж по основному направлению деятельности предприятия |

Доход = Выручка + Все поступления, которые влияют на размер капитала |

Прибыль = Доход – Издержки |

|

Всегда больше или равна 0 |

Всегда больше или равна 0 |

Может быть отрицательной |

|

Может быть реальной и потенциальной |

Может быть реальным и потенциальным |

Только реальная |

|

Показывает, насколько эффективна основная деятельность |

Показывает, насколько эффективно работает организация в целом |

Служит конечным результатом работы компании |

|

Деньги |

Деньги или имущество |

Абсолютное значение |

|

Основной источник формирования внутренних финансовых ресурсов предприятия |

Имеет отношение к физическим и юридическим лицам |

Учитывает все расходы организации |

Взаимосвязь выручки и видов прибылей

Выручка лежит в основе различных видов прибыли и служит одним из основных показателей результативности работы компании. Рассмотрим возможные взаимосвязи.

- Маржинальная прибыль – составляет разницу между выручкой и переменными расходами и показывает, насколько эффективно реализуются товары и услуги.

- Операционная прибыль – рассчитывается как маржинальная прибыль минус постоянные расходы, отражает эффективность основного вида деятельности предприятия.

- Прибыль до налогообложения – это операционная прибыль за вычетом внереализационных расходов. Именно к последним относятся неустойки, штрафы, издержки на проведение финансовых операций и пр.

- Чистая прибыль – конечный финансовый результат, образуется путем вычета всех затрат из выручки компании.

Выручка в бухгалтерской отчетности

Выше в статье уже было сказано, что бухгалтерский учет понимает под выручкой только доход, полученный в результате основной деятельности компании. Все остальные финансовые поступления фиксируются в рамках других статей доходов.

Выручка по стандартам МСФО и РСБУ

Отражение выручки в бухучете согласно стандартам МСФО и РСБУ происходит по-разному в зависимости от критерий ее признания. Так, в России этот вопрос в национальном масштабе регулирует норматив ПБУ 9/99, в международном – IFRS 15.

Существует ряд условий, при выполнении которых в бухучете признается выручка:

- компания, согласно договору, имеет законное право на получение выручки;

- размер выручки фиксирован;

- своевременно отгружен товар или оказана услуга;

- реализация товара или услуги служит основанием для роста экономических выгод предприятия;

- можно просчитать расходы на реализацию услуги или товара.

Если любое из этих условий не выполняется, по бухгалтерским документам вместо выручки будет признана кредиторская задолженность.

Процесс признания выручки в МСФО включает 5 шагов:

- Признание коммерческого соглашения с прописанными условиями предоставления услуг или поставки товаров, а также их оплаты.

- Фиксация обязательств, которые предстоит выполнить в рамках контракта.

- Фиксация договорной стоимости.

- Перераспределение на обязанности к выполнению стоимости каждой договорной операции.

- Признание выручки по факту выполнения каждой операции.

Договоры с отсрочкой оплаты в МСФО и РСБУ учитываются по-разному.

- МСФО – применяется метод дисконтирования, согласно которому договоры приравниваются к финансовым соглашениям.

- РСБУ – применение метода дисконтирования не практикуется.

Отражение общей выручки в бухгалтерских документах:

- МФСО – отчет о прибылях и убытках, в млн рублей;

- РСБУ – отчет о финансовых результатах, в тыс. рублей.

Выручка в консолидированном балансе

Консолидированный баланс сводят преимущественно крупные предприятия, которым присуща сложная структура капитала. В этом документе выручка отражается не только общей суммой, но также расписываются доходы с каждого источника получения прибыли, например:

- розничная продажа энергоресурсов;

- оптовая продажа энергоресурсов;

- розничная продажа мощностей;

- оптовая продажа мощностей;

- продажа горячей воды;

- прочая выручка.

Благодаря подробным данным можно определить направления, которые приносят компании большую часть дохода.

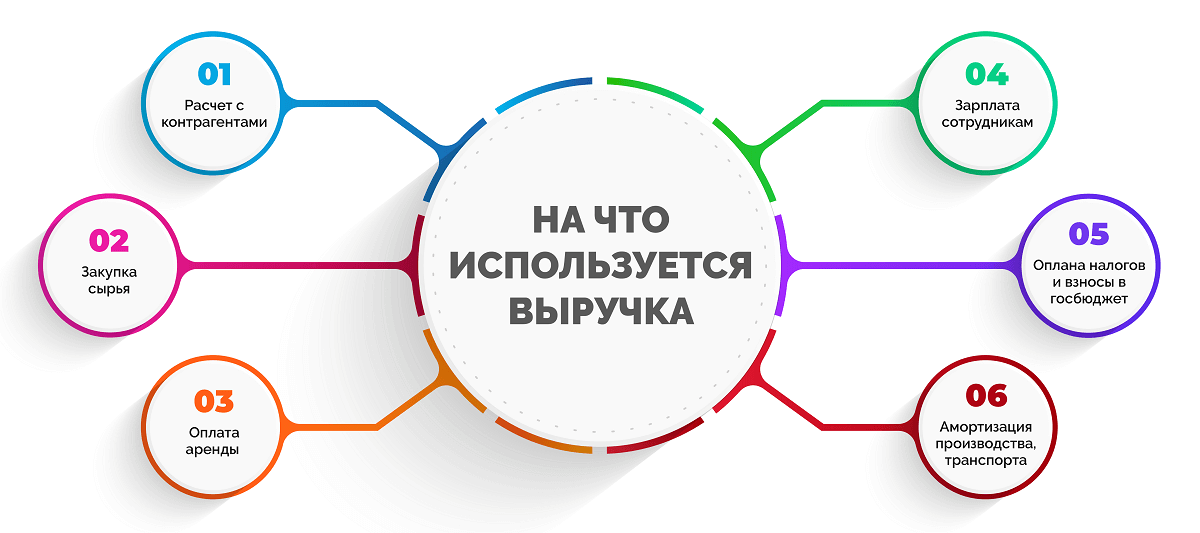

На что используется выручка

Получение выручки – одновременно завершение одной операции и начало целого ряда распределительных процессов. Компании используют доходы на формирование собственного капитала, а также:

- расчет с контрагентами;

- закупку сырья, материалов, комплектующих, запчастей, энергоресурсов для ведения основной деятельности;

- оплату аренды и коммунальных платежей;

- выплату зарплаты сотрудникам;

- оплату налогов и взносов в государственный бюджет;

- амортизацию производства, транспорта.

Все это достигается путем своевременного получения выручки. Если по какой-то причине получение вырученных средств задерживается, компания может потерпеть убытки.

Анализ выручки

Отслеживая показатель выручки, можно оценить эффективность работы компании, ее полезность для региональной и даже национальной экономики. При росте общей выручки можно сделать вывод о востребованности товаров или услуг, реализуемых предприятием.

Для мониторинга динамики выручки применяют горизонтальный анализ, в рамках которого показатели сравниваются по периодам.

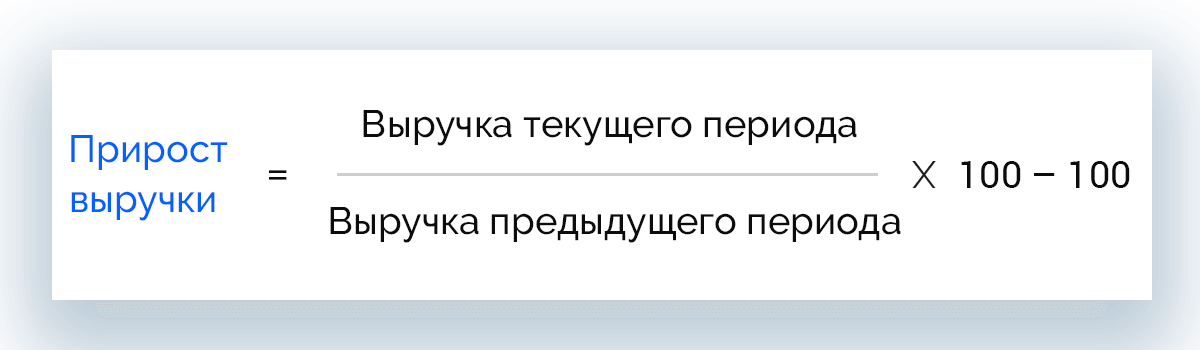

Также анализируют прирост выручки, который рассчитывают по формуле:

Прирост выручки = Выручка текущего периода / Выручка предыдущего периода * 100 – 100

В данном случае динамика может быть положительной или отрицательной.

Структурный анализ

Структурный анализ обычно проводится после горизонтального и предполагает определение удельного веса прибыли и издержек в общей массе доходов. При этом базой для расчета может служить выручка или совокупные доходы. Определяют:

- валовую прибыль;

- прибыль от продаж;

- чистую прибыль.

В качестве дополнительных параметров рассчитывают:

- коэффициент достаточности выручки для компенсации издержек на поддержание деятельности компании:

Кдв = Выручка / (Себестоимость продаж + Коммерческие расходы + Управленческие расходы)

- коэффициент операционного риска – позволяет оценить влияние накладных расходов:

Кор = Валовая прибыль / Чистая прибыль

Оптимально, чтобы этот коэффициент был меньше 2,5. Если значение превышает 5, это говорит о критически высоких затратах.

Внутренний анализ

Внутри организации выручка рассчитывается более детально. Чаще определяют:

- общую выручку;

- среднюю выручку;

- предельную выручку.

На основании полученных данных проводится подробный внутренний анализ доходов, устанавливается точка безубыточности, составляется план производства, определяется, насколько целесообразно увеличивать выпуск товаров.

Анализ взаимосвязи выручки и прибыли

Выручка и прибыль неразрывно связаны, но о прямой зависимости этих величин говорить не приходится, поскольку имеет место т. н. эффект операционного рычага. Речь о следующем: когда растет выручка, прибыль растет еще интенсивнее. Это связано с присутствием постоянных расходов компании в структуре затрат.

Рассчитывается как соотношение валовой маржи и прибыли предприятия.

Эффект рычага показывает, на сколько вырастет прибыль при росте выручки на 1%.

Обязательный аудит

Компании подлежат обязательному аудиту при следующих условиях:

- организация является акционерным обществом;

- организация является государственной и занимается решением масштабных задач либо осуществляет специфическую деятельность;

- проводятся торги с участием ценных бумаг;

- годовая выручка превышает 400 млн рублей;

- балансовые активы предприятия составляют 60 млн рублей на конец года.

Причины снижения выручки

Нередко компании сталкиваются с проблемой снижения выручки. Рассмотрим главные причины, по которым предприятии теряют доход.

- Договоры с клиентами заключены или продлены неверно.

- Не соблюдаются пункты контракта, связанные с качеством и ассортиментом товара, объемом поставок, сроками отгрузки.

- Клиенты отказываются от новых поставок из-за избытка товара на складах.

- Нарушения и ошибки при проведении расчетов с контрагентами.

- Плохо изучен покупательский спрос.

- Плохое исследование рынков сбыта.

- Отсутствие запасов продукции.

- Реализация товаров с истекшими сроками годности.

- Невыполнение заказов повышенной срочности.

- Неквалифицированные или пассивные маркетологи.

- Непродуманная реклама.

Способы увеличения выручки

Повысить выручку компания может, если будет:

- улучшать качество продукции и наращивать объемы, готовые к отгрузке;

- рационально задействовать площади, мощности, материалы;

- сдавать в аренду или продавать неиспользуемые материальные активы, оборудование;

- контролировать диверсификацию производства;

- стимулировать рост рыночных показателей;

- снижать себестоимость единицы продукции;

- снижать внепроизводственные расходы и потери;

- увеличивать производительность труда персонала;

- внедрять инновации и повышать технологический уровень производства.

Часто задаваемые вопросы

Составляется прогноз по итогам выручки за прошлые периоды и фактических продаж. Учитываются также различные факторы влияния: инфляция, спад/расширение производства, колебания спроса и т. д.

Объем выручки – это понятие, которое включает все финансовые требования компании к клиентам (как оплаченные, так и неоплаченные) за определенный период.

Самый простой способ – специальные сайты, которые платно предоставляют информацию о финансовых показателях компаний. Для этого на сайте нужно указать название или ИНН предприятия. В отношении розничных магазинов хорошо работает вариант подсчета среднего чека. В этом случае нужно совершить покупку в конце рабочего дня и узнать, сколько чеков было пробито за день (порядковый номер покупателя указывается в чеке). Умножив это число на сумму среднего чека, можно узнать примерную выручку магазина, а затем при необходимости подсчитать его прибыль.

Простыми словами прибыль – это чистые деньги, которые получает предприятие в результате своей работы. Обычно падение этого показателя связано с высокой себестоимостью товаров или услуг. Снизить ее можно путем закупки более дешевых (но не уступающих по качеству) материалов, комплектующих, сырья.

Необходимая валовая выручка – это средства, которые понадобятся предприятию для осуществления основной деятельности. Этот термин касается предприятий, работающих в сферах электроснабжения, водоотведения, водоснабжения и используется в нормативных актах правительственного назначения.

- Строка 2110 формы №2 «Отчет о финансовых результатах».

- Годовая оборотно-сальдовая ведомость, счет 90: из общей суммы вычесть значение счета 90.30 (НДС).

- Программа «1С бухгалтерия»: Финансы – Отчеты по финансам – Анализ доходов и расходов.

В точке безубыточности (порог рентабельности) компания уже окупила вложенные средства, но еще не получила прибыль. Определить выручку, которую нужно получить до момента нарастания прибыли, можно так:

- в натуральном измерении: Постоянные затраты / (Цена единицы товара – Переменные затраты);

- в деньгах: Выручка * Постоянные затраты / (Выручка – Переменные затраты).

Заключение

Выручка – один из важнейших показателей работы коммерческой организации. Ее планирование и анализ позволяют контролировать объемы прибыли, учитывать нюансы, которые имеют значение при формировании ее размеров, а также постоянно держать руку на пульсе.

Алексей Ефремов

Финансовый консультант

Все статьи автора

Нашли ошибку в тексте? Выделите нужный фрагмент и нажмите

ctrl

+

enter

«Анализ финансового состояния организации»

1.1. Среднемесячная

выручка (К1) рассчитывается как отношение

выручки, полученной

организацией за отчетный период, к

количеству

месяцев в отчетном

периоде:

К1 = Валовая

выручка организации по оплате / Т,

К1 (2005) =

187402*1,18/12=18427,9

К1 (2006) =

240842*1,18/12=23682,8

К1 (2007) =

237428*1,18/12=23347,1

где Т – количество

месяцев в рассматриваемом отчетном

периоде.

Среднемесячная

выручка вычисляется по валовой

выручке,

включающей

выручку от реализации за отчетный период

(по оплате),

НДС, акцизы и

другие обязательные платежи. Она

характеризует объем

доходов организации

за рассматриваемый период и определяет

основной

финансовый ресурс организации, который

используется для

осуществления

хозяйственной деятельности, в том

числе для

исполнения

обязательств перед фискальной системой

государства,

другими

организациями, своими работниками.

Среднемесячная выручка,

рассматриваемая

в сравнении с аналогичными показателями

других

организаций,

характеризует масштаб бизнеса организации.

1.2. Доля денежных средств в выручке (к2) организации

рассчитывается

как доля выручки организации, полученная

в денежной

форме, по отношению

к общему объему выручки:

Денежные

средства в выручке

К2 =

————————————-

Валовая

выручка организации по оплате

К2

(2005) = 187402*1,18/187402*1,18=1

К2

(2006) = 240842*1,18/240842*1,18=1

К2

(2007) = 237428*1,18/237428*1,18=1

Данный показатель

дополнительно характеризует

финансовый

ресурс организации

с точки зрения его качества (ликвидности).

Доля

денежных средств

отражает уровень бартерных (зачетных)

операций в

расчетах и в этой

части дает представление о

конкурентоспособности

и степени

ликвидности продукции организации, а

также об уровне

менеджмента и

эффективности работы маркетингового

подразделения

организации. От

величины этого показателя в значительной

мере

зависит возможность

своевременного исполнения организацией

своих

обязательств,

в том числе исполнение обязательных

платежей в

бюджеты и

внебюджетные фонды.

1.3.

Среднесписочная численность работников

(К3). Данный

показатель

определяется в соответствии с

представленными

организацией

сведениями о среднесписочной численности

работников и

соответствует

строке 850 приложения к бухгалтерскому

балансу

(форма N 5 по ОКУД).

К3

(2005) = 941

К3

(2006) = 916

К3

(2007) = 860

1.4.

Степень платежеспособности общая (К4)

определяется как

частное от

деления суммы заемных средств

(обязательств)

организации на

среднемесячную выручку:

К4 = (стр.

690 + стр. 590) / К1

К4 (2005) =

(30398+94)/18427,9= 1,65

К4 (2006) =

(26832+4753)/23682,8 = 1,33

К4 (2007) =

(50562+71)/23347,1 = 2,17

Данный показатель

характеризует общую ситуацию

с

платежеспособностью

организации, объемами ее заемных

средств и

сроками возможного

погашения задолженности организации

перед ее

кредиторами.

Структура

долгов и способы кредитования

организации

характеризуются

распределением показателя

“степень

платежеспособности

общая” на коэффициенты задолженности

по

кредитам банков

и займам, другим организациям, фискальной

системе,

внутреннему

долгу. Перекос структуры долгов в

сторону товарных

кредитов от

других организаций, скрытого кредитования

за счет

неплатежей

фискальной системе государства и

задолженности по

внутренним

выплатам отрицательно характеризует

хозяйственную

деятельность

организации.

1.5.

Коэффициент задолженности по кредитам

банков и займам

(К5) вычисляется

как частное от деления суммы

долгосрочных

пассивов и

краткосрочных кредитов банков и

займов на

среднемесячную

выручку:

К5 = (стр.

590 + стр. 610) / К1

К5

(2005) = (94+9681)/ 18427,9=0,53

К5

(2006) = (4753+15417)/ 23682,8=0,85

К5

(2007) = (71+10064)/ 23347,1 =0,43

1.6.

Коэффициент задолженности другим

организациям (К6)

вычисляется как

частное от деления суммы обязательств

по строкам

“поставщики

и подрядчики”, “векселя к уплате”,

“задолженность

перед дочерними

и зависимыми обществами”, “авансы

полученные” и

“прочие

кредиторы” на среднемесячную

выручку. Все эти строки

пассива баланса

функционально относятся к

обязательствам

организации

перед прямыми кредиторами или ее

контрагентами:

К6

= (стр. 621+625) / К1

К6

(2005) = (1788+2536)/ 18427,9=0,23

К6

(2006) = (1039+3320)/ 23682,8=0,18

К6

(2007) = (1910+10136)/ 23347,1=0,52

1.7.

Коэффициент задолженности фискальной

системе (К7)

вычисляется как

частное от деления суммы обязательств

по строкам

“задолженность

перед государственными внебюджетными

фондами” и

“задолженность

перед бюджетом” на среднемесячную

выручку:

К7

= (стр. 623 + стр. 624) / К1

К7

(2005) = (24376+7124)/18427,9=1,71

К7

(2006) = (1066+3457)/ 23682,8= 0,19

К7

(2007) = (1255+4206)/23347,1=0,23

1.8.

Коэффициент внутреннего долга (К8)

вычисляется как

частное от

деления суммы обязательств по строкам

“задолженность

перед персоналом

организации”, “задолженность

участникам

(учредителям)

по выплате доходов”, “доходы

будущих периодов”,

“резервы

предстоящих расходов”, “прочие

краткосрочные

обязательства”

на среднемесячную выручку:

К8

= (стр. 622 + стр. 630 + стр. 640 +

+ стр. 650

+ стр. 660) / К1

К8

(2005) = 4674 /18427,9=0,25

К8

(2006) = 2533/ 23682,8=0,11

К8

(2007) =3210/ 23347,1=0,14

Степень

платежеспособности общая и распределение

показателя по

виду задолженности

представляют собой значения

обязательств,

отнесенные к

среднемесячной выручке организации,

и являются

показателями

оборачиваемости по соответствующей

группе

обязательств

организации. Кроме того, эти показатели

определяют, в

какие средние

сроки организация может рассчитаться

со своими

кредиторами при

условии сохранения среднемесячной

выручки,

полученной в

данном отчетном периоде, если не

осуществлять никаких

текущих расходов,

а всю выручку направлять на расчеты

с

кредиторами.

1.9.

Степень платежеспособности по текущим

обязательствам (К9)

определяется

как отношение текущих заемных средств

(краткосрочных

обязательств)

организации к среднемесячной выручке:

К9 =

стр. 690 / К1

К9

(2005) = 50562/18427,9=2,74

К9

(2006) = 26832/23682,8=1,13

К9

(2007) = 30398/23347,1=1,3

Данный показатель

характеризует ситуацию с текущей

платежеспособностью

организации, объемами ее краткосрочных

заемных

средств и сроками

возможного погашения текущей

задолженности

организации

перед ее кредиторами.

1.10.

Коэффициент покрытия текущих

обязательств оборотными

активами (К10)

вычисляется как отношение стоимости

всех оборотных

средств в виде

запасов, дебиторской задолженности,

краткосрочных

финансовых

вложений, денежных средств и прочих

оборотных активов к

текущим

обязательствам организации:

стр.

290

К10

= ——–

стр.

690

К10

(2005) = 46787/50562=0,93

К10

(2006) = 72765/26832=2,71

К10

(2007) = 80295/30398=2,64

Данный

коэффициент показывает, насколько

текущие обязательства

покрываются

оборотными активами организации.

Кроме того,

показатель

характеризует платежные возможности

организации при

условии погашения

всей дебиторской задолженности (в

том числе

“невозвратной”)

и реализации имеющихся запасов (в

том числе

неликвидов).

Снижение данного показателя за

анализируемый период

свидетельствует

о снижении уровня ликвидности активов

или о росте

убытков организации.

Соседние файлы в предмете [НЕСОРТИРОВАННОЕ]

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

Показатель чистой прибыли: кто, где и зачем его рассчитывает

Чистая прибыль и коммерческая деятельность — понятия, неразрывно связанные между собой. Ради прибыли создаются новые производства, интенсивно используются материальные и трудовые ресурсы, изыскиваются эффективные способы наращивания доходности коммерческой деятельности.

Чистая прибыль — один из важных итоговых показателей работы любой фирмы. В получении чистой прибыли заинтересовано не только руководство и собственники компаний. Хорошие показатели чистой прибыли привлекают новых инвесторов, способствуют принятию положительных решений о выдаче фирме кредитов, а также укреплению авторитета компании в рыночных условиях хозяйствования.

Именно чистая прибыль позволяет фирмам развивать материальную базу, вкладывать средства в расширение производства, совершенствование технологий и освоение передовых приемов и методов работы. Все это приводит к выходу компании на новые рынки сбыта, расширению объемов продаж и, как следствие, приросту чистой прибыли.

Как провести анализ чистой прибыли узнайте из статьи «Порядок проведения анализа чистой прибыли предприятия».

В расчете чистой прибыли принимают участие множество финансовых показателей, и формула ее расчета не так проста, как кажется на первый взгляд. В бухотчетности любой компании чистая прибыль отражена в строке 2400 отчета о финансовых результатах (ОФР), и все показатели графы 2 этого отчета участвуют в определении чистой прибыли.

О структуре и назначении ОФР узнайте из этой публикации.

Подробный алгоритм расчета чистой прибыли приведен в следующем разделе.

Как посчитать чистую прибыль?

Вопрос, как рассчитать чистую прибыль компании, встает перед каждым коммерсантом. Самый распространенный алгоритм расчета чистой прибыли — построчное заполнение ОФР, итоговой строкой которого является показатель чистой прибыли.

Схематично формулу расчета чистой прибыли (ЧП) в упрощенном варианте можно представить в следующем виде:

ЧП = В – СС – УР – КР + ПД – ПР – НП,

где:

В — выручка;

СС — себестоимость продаж;

УР и КР — управленческие и коммерческие расходы;

ПД и ПР — прочие доходы и расходы;

НП — налог на прибыль.

В строках ОФР это выглядит следующим образом:

Стр. 2400 = стр. 2110 – стр. 2120 – стр. 2210 – стр. 2220 + стр. 2310 + стр. 2320 – стр. 2330 + стр. 2340 – стр. 2350 – стр. 2410 ± стр. 2430 ± стр. 2450 ± стр. 2460.

Более подробная информация о формировании строки 2400 отчета о финансовых результатах, в том числе расчетный пример, есть в системе КонсультантПлюс. Получите пробный доступ к системе бесплатно.

Расчет чистой прибыли начинается с определения выручки (В) и себестоимости продаж (СС). Это основные исходные показатели для расчета чистой прибыли.

Формулу расчета валовой прибыли узнайте здесь.

Затем полученная разница корректируется на величину коммерческих (КР) и управленческих (УР) расходов, которые компания понесла за тот же период.

О коммерческих расходах подробнее узнайте из материала «Бухгалтерские проводки на коммерческие расходы».

В результате несложных математических действий с этими показателями выявляется прибыль от продаж (строка 2200 ОФР). Затем в целях расчета чистой прибыли показатель прибыли от продаж претерпевает дальнейшие уточнения: его увеличивают на сумму прочих доходов (ПД) и уменьшают на величину прочих расходов (ПР).

Что включают в прочие доходы, расскажем в этой публикации.

После таких действий определяется еще один вид прибыли — прибыль до налогообложения (строка 2300 ОФР). Ее также уточняют, чтобы получить показатель чистой прибыли: из нее вычитают сумму текущего налога на прибыль и учитывают влияние изменений отложенных налоговых обязательств (ОНО), отложенных налоговых активов (ОНА) и прочее влияние, не нашедшее отражение в предыдущих строках ОФР.

В результате перечисленных корректировок и уточнений определяется чистая прибыль компании. Расчеты чистой прибыли возможны за любой период работы: смену, сутки, неделю, декаду, месяц и т. д. Главное, чтобы все участвующие в расчете чистой прибыли показатели были рассчитаны за один и тот же период времени.

О том, каким еще способом определяется чистая прибыль, расскажем в следующем разделе.

Влияние основных показателей деятельности компании на чистую прибыль

Чистая прибыль является многокомпонентным показателем — это видно из состава ее расчетной формулы. При этом каждый участвующий в расчете параметр также сложносоставной. Например, выручка фирмы может подразделяться по разным направлениям деятельности или географическим сегментам, но весь ее объем должен найти свое отражение в формуле расчета чистой прибыли.

О том, как связаны выручка и валовый доход фирмы, см. статью «Как правильно рассчитать валовый доход?».

Такой показатель, как себестоимость, в тех или иных компаниях может иметь различную структуру и по-разному влиять на чистую прибыль. Так, не стоит ожидать большой чистой прибыли, если на производимую компанией продукцию тратятся суммы, равные или превышающие объем полученной выручки (такое возможно при материалоемких или трудоемких производствах либо применении устаревших технологий).

Влияние на чистую прибыль коммерческих и управленческих расходов очевидно: они уменьшают ее. Величина такого уменьшения напрямую зависит от способности менеджмента компании рационально подходить к структуре и объемам данного вида издержек.

Однако даже при нулевой или отрицательной прибыли от продаж, на которую влияют перечисленные выше показатели, можно получить чистую прибыль. Это связано с тем, что, помимо прибыли от основной деятельности, фирма может зарабатывать дополнительный доход. Об этом речь пойдет в следующем разделе.

Роль прочих доходов и расходов в формировании чистой прибыли

Зачастую основная деятельность компании не приносит ей желаемой чистой прибыли. Особенно часто это происходит на первоначальном этапе становления фирмы. В этом случае большим подспорьем могут послужить полученные компанией дополнительные доходы.

Например, можно получать прибыль от участия в других компаниях или успешно вкладывать свободные денежные средства в ценные бумаги. Полученный доход будет способствовать увеличению чистой прибыли. Даже обычный договор с банком об использовании остатка денег на расчетных счетах фирмы за определенный процент позволит компании получить дополнительный доход, что обязательно скажется на показателе ее чистой прибыли.

Но если фирма использует в работе заемные средства, начисленные за пользование кредитом проценты могут значительно снизить показатель чистой прибыли — о таком влиянии факта привлечения заемных средств на чистую прибыль забывать не стоит. Сумма процентов по заемным обязательствам (даже рассчитанная по рыночной ставке) может серьезно уменьшить чистую прибыль, а в определенных случаях привести к убыткам и банкротству.

Могут ли с главбуха взыскать долги фирмы при банкротстве, узнайте по ссылке.

Значительное влияние на чистую прибыль оказывают разнообразные доходы и расходы, не связанные с основной деятельностью фирмы. К примеру, сдача в аренду неиспользуемых площадей или оборудования может принести неплохой дополнительный доход и положительно сказаться на показателе чистой прибыли. Чистая прибыль возрастет, если реализовать активы компании, не используемые в ее деятельности.

При этом не стоит забывать о необходимости постоянного контроля за составом и величиной прочих расходов — при их росте чистая прибыль снижается. Например, чистая прибыль может снизиться в результате чрезмерного расходования денег на благотворительность и в иных аналогичных случаях.

Как расходы на благотворительность отразить в бухучете, расскажем в этом материале.

Чистая прибыль предприятия — это показатель, рассчитываемый по-разному

Чистая прибыль, формула расчета которой была описана в предыдущих разделах, может быть определена и иным способом. Например:

Стр. 2400 = стр. 2300 – стр. 2410

Чистая прибыль, формула расчета которой приведена выше, равна прибыли до налогообложения за вычетом налога на прибыль.

Такой алгоритм расчета чистой прибыли носит упрощенный характер и может использоваться, например, малыми предприятиями, которые вправе не применять ПБУ 18/02 «Учет расчетов по налогу на прибыль».

ВАЖНО! Критерии малых предприятий приведены в ФЗ от 24.07.2007 № 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации».

Подробнее о критериях для малых предприятий см. в этой статье.

Информация об отложенных налоговых активах и обязательствах формируется в бухучете и требуется для отражения разниц, возникающих между налоговым и бухгалтерским учетом.

Итоги

Чистая прибыль представляет собой комплексный показатель, включающий все виды полученных фирмой доходов с учетом произведенных расходов. Если издержки компании превышают совокупность выручки от продаж и дополнительных прочих доходов, то можно говорить об отсутствии чистой прибыли и убыточности деятельности компании.

Чистая прибыль позволяет коммерсантам расширять свой бизнес, осваивать новые технологии и рынки сбыта, что, в свою очередь, позитивно сказывается на величине прироста чистой прибыли.

Для каждой коммерческой организации выручка от реализации продукции является показателем, позволяющим определить устойчивость ее финансового положения и состояние оборотных средств. Своевременное поступление выручки является важным условием для непрерывного процесса производства. Что представляет собой данный показатель? Как посчитать выручку от реализации продукции и правильно отобразить ее в бухгалтерском учете? Ответы на эти и другие вопросы – в нашем материале.

Что такое выручка от реализации продукции?

Выручка от реализации продукции представляет собой денежный доход, полученный организацией от покупателей за проданную продукцию. Показатель выражает денежные отношения между производителями и потребителями товаров. Выручка от реализации продукции определяется исходя из количества реализованной продукции и ее стоимости. В целях налогообложения ее признают доходом от реализации.

Выручка не является прибылью, в «Отчете о финансовых результатах» для нее отведена отдельная строка. Руководитель организации должен обеспечить бесперебойное поступление выручки, так как без этого бизнес попросту не сможет функционировать.

На величину выручки от реализации продукции влияют такие факторы:

- внутренние (объем производства, ассортимент выпускаемых товаров, их качество и конкурентоспособность, уровень применяемых цен, себестоимость, соблюдение договорных условий и др.);

- внешние (нарушение условий контракта, перебои в работе транспорта и др.).

Расчет выручки по формуле

Рассмотрим, как найти выручку от реализации продукции по формуле. При проведении расчетов необходимо учитывать объем продаж в текущее время и цены. Общая формула выручки от реализации продукции выглядит так:

В = Q × P

Здесь:

Q – количество проданных товаров;

P – цена реализации.

Формулу можно использовать для оценки деятельности организации и построения долгосрочных планов.

На практике учет выручки от реализации продукции, работ и услуг осуществляется двумя методами:

- кассовым методом (если моментом реализации признан факт поступления денег на расчетный счет продавца);

- методом начисления (если моментом признания доходов признан факт отгрузки товаров).

Примеры расчета выручки

Примеры расчета выручки от реализации продукции разными способами приведены далее.

Пример 1

ООО «Электрод» занимается производством светильников. За отчетный год была реализована такая продукция:

- светильник «Элла» – 700 штук по цене 250 руб.;

- светильник «Тереза» – 600 штук по цене 340 руб.;

- светильник «Миранда» – 400 штук по цене 600 руб.

Расчет годовой выручки будет происходить таким образом:

В = (700 × 250) + (600 × 340) + (400 × 600) = 619 тыс. руб.

Пример 2

ИП Петров А.А. применяет кассовый метод учета доходов и расходов. 25 января 2018 г. предприниматель доставил покупателю товары на общую сумму 180 тыс. руб. 5 марта 2018 г. ИП договорился с покупателем о взаимозачете на сумму 106,2 тыс. руб. (в т. ч. НДС – 16,2 тыс. руб.). Какую выручку должен отразить предприниматель?

На дату договора о взаимозачете с покупателем (5 марта 2018 г.) ИП обязан учесть доходы в сумме погашенной задолженности (без НДС): 106 200 – 16 200 = 90 000 руб.

Пример 3

12 февраля 2018 г. ООО «Тепломаш» отгрузило ООО «Рябина» товары на сумму 600 тыс. руб. ООО «Рябина» рассчиталось с ООО «Тепломаш» 3 апреля 2018 г., перечислив деньги на его расчетный счет. ООО «Тепломаш» использует при учете доходов метод начисления, поэтому вся выручка будет отображена в бухгалтерском и налоговом учете в феврале.

Отражение в бухгалтерском учете

Для учета выручки от реализации продукции предназначен счет 90 «Продажи». Счет состоит из нескольких субсчетов. Проводки по выручке от реализации продукции составляются с целью определения финансового результата от реализации. Обязательные условия, при которых выручка признается в бухучете, приведены в ПБУ 9/99.

Пример 1

ООО «Рубеж» продало запчасти на сумму 354 тыс. руб. (в т. ч. НДС – 54 тыс. руб.). Выручка учитывается в момент отгрузки. Себестоимость товаров – 210 тыс. руб., расходы на реализацию – 35 тыс. руб. Покупатель перечислил деньги продавцу.

Проводки по выручке от продажи готовой продукции будут следующими:

- Дт 62 Кт 90 –– выручка от продажи готовой продукции отражена в день отгрузки- 354 тыс. руб.

- Дт 90 Кт 68 – отражена сумма НДС – 54 тыс. руб.

- Дт 90 Кт 43 – отображена фактическая себестоимость запчастей – 210 тыс. руб.

- Дт 90 Кт 44 – списаны расходы на продажу – 35 тыс. руб.

- Дт 51 Кт 62 – от покупателей поступили денежные средства за полученную продукцию 354 тыс.руб.

Расчет финансового результата: 354 000 – 54 000 – 210 000 – 35 000 = 55 000 (руб.).

После того, как проводками отражена выручка от реализации готовой продукции, учтем финрезультат:

- Дт 90 Кт 99 – получена прибыль 55 тыс.руб.

Пример 2

Организация продала запчасти на сумму 354 тыс. руб. (в т. ч. НДС – 54 тыс. руб.). Выручка учитывается в момент оплаты, а расходы на продажу полностью списываются на себестоимость проданных товаров. Себестоимость запчастей составляет 210 тыс. руб., затраты на реализацию – 35 тыс. руб. Покупатель перечислил 300 тыс. руб.

Проводки будут такими:

- Дт 45 Кт 43 – списана сумма фактической себестоимости отгруженных товаров – 210 тыс. руб.

- Дт 51 Кт 62 – покупатели перечислили деньги в оплату товаров – 300 тыс. руб.

- Дт 62 Кт 90 – в бухгалтерском учете отражена выручка от продажи готовой продукции по проводке – 300 тыс. руб.

- Дт 90 Кт 68 – отражена сумма НДС. Расчет происходит следующим образом: (300 000 : 118 × 18) = 45 762 руб.

- Дт 90 Кт 45 – отражена сумма фактической себестоимости продукции, выручка от реализации которой признана в бухучете. Расчет происходит следующим образом: (210 000 × 300 000 : 354 000) = 177 966 руб.

- Дт 90 Кт 44 – списана сумма расходов на продажу 35 тыс.руб.

Рассчитаем финансовый результат: 300 000 – 45 762 – 177 966 – 35 000 = 41 272 руб.

- Дт 90 Кт 99 – отражена прибыль от реализации 41 272 руб.

Планирование выручки

Руководитель организации или специальные службы могут осуществлять планирование выручки от реализации продукции, работ, услуг. В условиях нестабильной экономической ситуации более эффективным будет квартальное планирование, нежели годовое.

Для планирования выручки от реализации продукции используют такие методы:

- Метод прямого счета. Применяется в случае гарантированного спроса. Продукция производится в объеме, предусмотренном предварительно оформленными заказами. Выручка рассчитывается путем умножения объема реализованной продукции на ее цену.

- Расчетный метод. Применяется в условиях неопределенности спроса на выпускаемые товары. Учитываются перспективы их реализации.

Анализ выручки

Анализ выручки от реализации продукции позволяет решать такие задачи:

- определять обоснованность показателя бизнес-плана по продаже товаров;

- определять степень выполнения плана по объему и ассортименту проданных изделий;

- устанавливать влияние отдельных факторов на величину отклонения фактического объема продаж от планового;

- выявлять резервы дальнейшего увеличения реализации.

Одним из эффективных методов экономического анализа является факторный анализ выручки от реализации продукции. Он помогает определить влияние конкретных факторов на изменение выручки. В процессе анализа большое внимание уделяется таким факторам: объему продажи товаров, отпускным ценам, себестоимости, структуре реализуемой продукции.

Путаетесь в определении таких терминов, как выручка, прибыль, доход и оборот? Денис Скоков, начальник управления по работе с малым бизнесом в «Райффайзенбанке», максимально кратко объясняет, в чем между ними разница.

Недавно мы провели исследование и выяснили, что больше 50% наших клиентов в малом и микробизнесе ведут бухгалтерию самостоятельно. Плюсы очевидны — экономия. Минусов может и не быть, если предприниматель разбирается в финансовом и бухгалтерском учетах. Иногда это критично.

Вот случай из реальной практики, хорошо иллюстрирующий важность финансовой грамотности предпринимателя. Однажды при заполнении бухгалтерского баланса собственник бизнеса указал остаток денежных средств на счете, стоимость товаров, величину дебиторской и кредиторской задолженности, а в основных средствах написал словами: «Ниссан».

Как думаете, сошлись у предпринимателя активы с пассивами, и что на это сказала бы налоговая?

Путаница в терминах может привести к переплатам или недоимкам, которые грозят налоговыми штрафами. Каждый должен хорошо понимать и уметь отличать друг от друга основные показатели финансовой деятельности: выручку, прибыль, доход, оборот и товарооборот.

Выручка, доход и валовая прибыль

Выручка – объем денежных средств, полученных от реализации товаров, работ, услуг. Может определяться методом «по отгрузке», то есть в момент фактической отгрузки товара или оказания услуги, а может «кассовым» методом, то есть в момент получения оплаты. Кроме средств, полученных непосредственно за продажу товаров и услуг, она может также включать доходы от продажи ценных активов и другие поступления.

В соответствии с положением по бухгалтерскому учету «доходами организации признается увеличение экономических выгод в результате поступления активов (денежных средств, иного имущества) и (или) погашения обязательств, приводящее к увеличению капитала этой организации, за исключением вкладов участников (собственников имущества)».

Выручка — это показатель финансового благосостояния и отправная точка для расчета прибыли предприятия. Она может быть нулевой или положительной величиной, но никогда – отрицательной.

Понятия «выручка» и «оборот» в общем случае тождественны. При этом зачастую «оборот» может быть использован для обозначения безналичного оборота компании, то есть поступлений денежных средств на расчетный счет за реализованные товары, работы и услуги.

В любом случае и выручка, и доход, и оборот — «валовые» характеристики, не учитывающие издержки (расходы) компании.

Валовая прибыль равна разнице между выручкой и расходами (издержками) по основному виду деятельности (себестоимостью проданных товаров или услуг). Финансовый результат, учитывающий расходы по всем направлениям деятельности компании, называется чистой прибылью (положительный финансовый результат) или чистым убытком (отрицательный).

Оборот компании, оборот торговли и выручка

Часто путаница возникает в понятиях «оборот» и «товарооборот». Мы уже выяснили, что оборот компании – это деньги, которыми располагает предприятие, этот термин относится к экономике. Товарооборот – понятие из области бухучета, им обозначают объем средств, вырученный от продажи товаров или услуг.

Товарооборот следует отличать от выручки – помимо непосредственного дохода от торговли, она может включать другие виды поступлений и доходы от реализации имущества. Таким образом, выручка может быть либо больше товарооборота, либо равна ему.

![]()

Фото: Unsplash

Кроме того, важно, каким образом вы рассчитываете выручку – по методу начисления или кассовым методом. Как было сказано ранее, в первом случае доход или расход учитываются в том периоде, к которому они относятся, во втором – когда они непосредственно оплачены. Если продажа оформляется в рассрочку или отложенным платежом, то, в случае расчета кассовым методом, выручка и товарооборот также могут различаться.

Отличие прибыли от оборота

Если в том, что вы назовете выручку оборотом, нет ничего страшного, то отличать прибыль от оборота очень важно, например, чтобы не переплачивать налог на прибыль.

Отличие очень простое. Чтобы рассчитать прибыль, нужно из выручки (оборота) отнять все возможные издержки и расходы организации, включая налоги, зарплаты, аренду и так далее.

Таким образом, понятие «оборот» характеризует, каким объемом средств компания располагает в принципе, а прибыль — это то, сколько денег компания может вложить в собственное развитие.

Отличие расхода от убытка

Расходы – это все деньги, которые компания тратит на производство и продажу своего продукта. К ним относятся материальные издержки, зарплаты и прочие выплаты сотрудникам, расходы на ремонт оборудования и помещений, арендная плата, налоги.

Когда расходы превышают доходы компании, образуется убыток.