Подотчетное лицо потеряло кассовый чек и представило авансовый отчет без него. Принимать ли бухгалтеру такой документ? Какие последствия ждут компанию в случае положительного решения? Ответы на эти и другие вопросы обсудим в данной статье.

Какими документами можно оправдать оплату

С ситуацией, когда подотчетное лицо потеряло кассовый чек, сталкиваются многие практикующие бухгалтеры. Принять к налоговому и бухгалтерскому учету расходы, неподтвержденные документально, нельзя. Об этом гласят нормы налогового законодательства (ст. 252 НК РФ) и закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ (ст. 9). При этом первичные документы должны содержать обязательные реквизиты, предусмотренные п. 2 ст. 9 закона 402-ФЗ. Кроме того, неподтвержденные первичкой расходы нельзя учесть в базе при расчете прибыли (письмо УФНС по Москве от 12.04.2006 № 20-12/29007).

Посмотрите, что изменилось в расчетах с подотчетниками с 30.11.2020.

При совершении операций с денежной наличностью все юридические лица и ИП (за исключением случаев, предусмотренных пп. 2, 3, 5–7 ст. 2 закона «О применении ККТ» от 22.05.2003 № 54-ФЗ) обязаны выдать чек ККТ или БСО покупателю (п. 2 ст. 1.2 закона 54-ФЗ).

Чек ККТ (БСО) — первичный учетный документ, отпечатанный с применением специально предназначенной автоматизированной техники или же сформированный в электронной форме в момент расчета между продавцом и клиентом.

Документ должен содержать данные о расчете, а также обязательные реквизиты, предусмотренные п. 4.7 закона 54-ФЗ. Однако действующее законодательство не говорит о том, что чек ККМ является единственным первичным документом, подтверждающим факт расходования средств, а Налоговый кодекс не устанавливает перечня таких подтверждающих бумаг. Следовательно, если подотчетник предоставил иные подтверждающие документы, например: товарный чек, акт выполненных работ, товарную накладную и прочие бумаги, оформленные в соответствии с нормами законодательства, то они могут быть приняты к учету.

Подробнее о порядке заполнения первички читайте в материале «Первичный документ: требования к форме и последствия ее нарушения».

Пример 1

Сотруднику Никитину О. А. было выдано 83 548 руб. на закупку товаров от поставщика за наличный расчет. Товары он сдал на склад, о чем свидетельствует приходная накладная, подписанная кладовщиком. Авансовый отчет с приложением документов — ТОРГ-12, ТТН, счета-фактуры и квитанции к ПКО — передан в бухгалтерию. При этом кассовый чек был утерян.

При проверке авансового отчета бухгалтер запросил у поставщика подписанный акт сверки. Сумма оплаты в нем была отражена. Авансовый отчет был принят у работника.

Образец заполнения авансового отчета см. в статье «Образец заполнения авансового отчета в 2021 году».

Можно ли принять расходы по авансовому отчету и принять к вычету НДС, если нет кассового чека, разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно переходите в Готовое решение.

Сложнее обстоит дело в ситуации, когда утерян весь пакет подтверждающих первичных документов.

Что делать, если утерян весь пакет подтверждающих документов

В данном случае налогоплательщик может выбрать один из трех вариантов:

- Если сотрудник фактически предоставил закупленные товары, а сами документы потерял, то такие затраты можно принять на основании бумаг, косвенно подтверждающих понесенные затраты (п. 1 ст. 252 НК РФ).

Однако есть вероятность спора с налоговиками и необходимости отстаивать свою позицию в суде.

В данном случае понадобится приложить к авансовому отчету следующие бумаги:

- Объяснительную записку работника с указанием даты покупки, количества товара, суммы и места действия, а также с описанием причин утраты документов.

- Дубликат квитанции к ПКО, товарной накладной, заверенную копию листа книги кассира-операциониста и (или) z-отчета кассира-операциониста за день покупки, а также акт сверки, то есть копии и дубликаты документов, прямо или косвенно подтверждающих факт покупки (постановление ФАС Московского округа от 07.09.2010 № КА-А40/10200-10-2 по делу № А40-106307/09-4-729, постановление ФАС Поволжского округа от 31.07.2008 по делу № А06-7444/07).

ВНИМАНИЕ! Если руководитель уверен, что работник исполнил поручение, и авансовый отчет был им утвержден, то документ нужно принять к бухучету.

Пример 2

Офис-менеджеру было выдано 1 340 руб. на закупку канцтоваров. Канцелярию работник сдал, а первичку потерял, в связи с чем написал объяснительную записку. Бухгалтер запросил у продавца дубликат товарной накладной, копию z-отчета кассира-операциониста и акт сверки. Подотчетная сумма фигурировала во всех документах, и авансовый отчет был принят.

- С целью минимизации налоговых рисков можно принять косвенно подтвержденные расходы к бухучету за счет чистой прибыли компании, не учитывая их при подсчете налогооблагаемой прибыли.

ВАЖНО! Если же подтвердить расходы документально не получится, то выданная в подотчет сумма будет считаться доходом сотрудника. С нее необходимо удержать НДФЛ, а также рассчитать страховые взносы.

Пример 3

Программисту компании «Флагман» было выдано 5 380 руб. на оплату интернета для компании. Он оплатил услугу в размере 4 980 руб. и комиссию в сумме 400 руб. через терминал. Однако при заполнении авансового отчета обнаружил, что чек терминала утерян.

Работник написал объяснительную записку с указанием даты, места и потраченной суммы, а также обстоятельств утери чека. Бухгалтер запросил акт выполненных работ и акт сверки у провайдера. В документах фигурировала сумма в 4 980 руб. Чтобы не спорить с налоговиками, руководитель предприятия решил учесть расходы за счет чистой прибыли организации, а сумму комиссионных включить в доход сотрудника.

Бухгалтер удержал НДФЛ в размере 52 руб. (400 × 13%) и рассчитал страховые взносы в сумме 120 руб. (22% — страховая часть, 5,1% — ФФОМС и 2,9% — страховые взносы на случай временной нетрудоспособности и в связи с материнством).

- Удержать сумму, выданную в подотчет, из заработной платы сотрудника.

Если сотрудник не представил документов или косвенного подтверждения целевого расходования средств, организация вправе потребовать возврата подотчетных сумм. Выбрав данный способ, работодатель избавит себя от необходимости оплаты налогов. К такому мнению пришли судьи в постановлении ВАС РФ от 05.03.2013 № 13510/12.

Пример 4

Директору ООО «Мериада» в течение 2021 года выдавались суммы в подотчет на закупку ГСМ. Однако по истечении срока представления авансового отчета документов он никаких не предоставил и подотчетные денежные средства не вернул. В результате проверки налоговики переквалифицировали всю сумму в доходы работника и рассчитали НДФЛ. Суд в данном вопросе поддержал проверяющих (см. постановление ФАС Северо-Западного округа от 09.06.2014 № А26-5684/2013).

Итоги

Принимать или не принимать авансовый отчет у сотрудника, потерявшего чек ККМ, — решать только работодателю. Приняв расходы к учету без документов, подтверждающих факт покупки, предприятию придется отстаивать свою позицию в суде.

Что нужно прилагать к авансовому отчету

Требуется ли в принципе сопровождать авансовый отчет какими-либо документами? В п. 6.3 указания ЦБ РФ от 11.03.2014 № 3210-У говорится, что соответствующий отчет должен быть предъявлен бухгалтеру либо руководителю фирмы вместе с «прилагаемыми подтверждающими документами», но не уточняется, какими именно.

В п. 26 положения о командировках, утвержденного постановлением Правительства РФ от 13.10.2008 № 749, указано, что по возвращении из командировки сотрудник фирмы должен представить работодателю авансовый отчет и приложить к нему документы, подтверждающие наем жилья, расходы по проезду и иным статьям.

Прилагать документы к авансовому отчету, которые подтверждают корректность расходования работником выданных денежных средств, нужно обязательно. Не считая указанного требования законодателя, на то есть и иные причины. В частности, суммы, выданные работнику под отчет и использованные им на оговоренные при выдаче цели, могут быть приняты компанией-работодателем к уменьшению налогооблагаемой базы (при наличии их в требуемой законом комплектности — нужны бумаги, подтверждающие как факт оплаты товаров или услуг, так и их получение).

РАЗЪЯСНЕНИЯ от КонсультантПлюс:

Можно ли принять к учету авансовый отчет с товарным чеком, но без кассового? Изучите материал, получив пробный доступ к системе К+ бесплатно.

В главных нормативных актах, устанавливающих необходимость формирования авансовых отчетов, ничего не сказано о том, что к соответствующему документу должны прилагаться кассовые чеки. Вместе с тем следует отметить, что в структуре формы АО-1, предлагаемой постановлением Госкомстата РФ от 01.08.2001 № 55 в качестве унифицированной формы для составления авансового отчета (как и в ее аналоге, применяемом для бюджетных учреждений, — форме 0504505, утвержденной приказом Минфина РФ от 30.03.2015 № 52н), есть графы, куда нужно вносить сведения о документах, подтверждающих расходы. В форме АО-1 необходимо фиксировать название данных документов, их номера и даты, в форме 0504505 — номера, даты, а также содержание расходов.

Подробнее о заполнении формы АО-1 читайте в статье «Унифицированная форма № АО-1 — Авансовый отчет (скачать)».

ОБРАТИТЕ ВНИМАНИЕ! В настоящее время большинство продавцов должны использовать онлайн-ККТ и выдавать покупателям кассовый чек, соответствующий всем требованиям закона “О ККТ” от 22.05.2003 № 54-ФЗ. Работать без ККТ и выдавать иные документы о расчете могут только лица, освобожденные от применения ККТ. Если продавец свою кассовую обязанность игнорирует, закон нарушает он, а не покупатель. Поэтому покупатель не должен нести негативных последствий отсутствия у него чека ККТ, а также не обязан (да и не имеет возможности) проверять, правомерно ли продавец не использует ККТ и выдает ему другой документ. Поэтому прилагать к авансовому отчету любой из нижеперечисленных документов, подтверждающих оплату, можно и сейчас. Но следует помнить, что это сопряжено с опеределенными рисками. В основном, по части подтверждения расходов для целей налогообложения.

Итак, к документам, которые содержат необходимые для первички реквизиты (номер, дату, содержание расходов), кроме кассового чека, относятся:

- бланк строгой отчетности (в том числе, например, авиабилет);

- квитанция ПКО;

- товарный чек.

Рассмотрим, каковы требования к оформлению каждого из упомянутых документов.

Авансовый отчет без кассового чека: прилагаем БСО

Итак, авансовый отчет без кассового чека можно дополнить БСО. Чтобы к расходам не было претензий, БСО должен отвечать требованиям закона.

В настоящее время большинство продавцов должны формировать БСО с помощью автоматизированных устройств, по сути, приравненных к онлайн-ККТ, а такие БСО равнозначны чекам ККТ.

Подробнее читайте в статье «Бланк строгой отчетности вместо кассового чека (нюансы)».

Авансовый отчет без кассового чека: прилагаем квитанцию ПКО

Авансовый отчет без кассового чека может быть дополнен также квитанциями приходных кассовых ордеров.

ПКО, подобно БСО, состоит из 2 элементов — основной части и отрывной квитанции. Работнику, заплатившему за товар либо услуги подотчетными денежными средствами, отдается второй элемент. Именно его нужно прилагать к авансовому отчету.

Важно, чтобы квитанция ПКО соответствовала следующим основным требованиям:

- печать поставщика (при наличии таковой) должна проставляться одновременно на обоих элементах ПКО — таким образом, на квитанции она будет видна примерно наполовину;

- в графе «Сумма» квитанции ПКО величина денежных средств должна фиксироваться цифрами, в графе ниже — прописью.

Еще один нюанс: ПКО должны составляться исключительно по форме КО-1, которая была введена в оборот Госкомстатом постановлением от 18.08.1998 № 88. Поэтому работнику, прежде чем брать квитанцию ПКО, желательно убедиться, что в оригинале ордера есть отметка о соответствии документа форме КО-1.

И самое главное: квитанция к ПКО подтверждает только факт оплаты. Подтвердить с ее помощью вид расходов, к примеру, наименование приобретенных ТМЦ, услуг проблематично. Поэтому помимо квитанции к приходнику к авансовому отчету должен прилагаться документ о виде понесенных расходов: товарная накладная, акт и т.п.

Пример оформления формы КО-1 смотрите в материале «Приходный кассовый ордер – бланк и образец».

Дополняем авансовый отчет товарным чеком

Еще один возможный сценарий обоснования расходов по отчетным средствам — использование товарного чека в качестве документа, дополняющего авансовый отчет. Товарный чек можно сделать приложением к АО, если он подтверждает факт заключения договора и факт совершения платежа (ст. 493 ГК РФ, письма Минфина от 16.08.2017 № 03-01-15/52653, от 06.05.2015 № 03-11-06/2/26028).

Для товарного чека законодательно не утверждена какая-либо форма, но есть требования к реквизитам. Он должен содержать:

- порядковый номер, дату составления;

- название фирмы либо Ф. И. О. индивидуального предпринимателя — поставщика товаров или услуг;

- ИНН поставщика;

- перечень товаров, услуг, оплаченных работником подотчетными денежными средствами, их количество;

- сумму, которую работник внес в кассу поставщика в рублях;

- должность, Ф. И. О., инициалы сотрудника, выдавшего товарный чек, его подпись.

Как правило, товарный чек содержит полную делализацию оплаченных ТМЦ, значит, дополнять его накладной не требуется.

Можно ли учесть расходы на покупку товаров для налога на прибыль, если приложенный к авансовому отчету товарный чек имеет пороки, например, в нем отсутствует номер? Ответ на этот вопрос от экспертов-практиков вы найдете в КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в материал.

Итоги

Составление авансового отчета обязательно сопровождается приложением к нему документов, подтверждающих осуществленные расходы. Такими документами могут быть не только кассовые чеки, но также БСО, квитанция к ПКО и товарные чеки. Оформление ПКО происходит на бланке утвержденной формы, а к реквизитам БСО и товарных чеков, не имеющих подобных форм, существуют определенные требования.

МОДА

Получить положительное аудиторское заключение

Главная HELP НДФЛ Авансовый отчет: когда в оправдательных нет кассового чека. Риски для НДФЛ и налога на прибыль.

Авансовый отчет: когда в оправдательных нет кассового чека. Риски для НДФЛ и налога на прибыль.

Дата публикации: 07.06.2018 13:25

Авансовый отчет: в оправдательных нет кассового чека. Риски для НДФЛ и налога на прибыль

Согласно положениям статьи 252 НК РФ налогоплательщики в целях налогообложения налогом на прибыль организаций уменьшают полученные доходы на осуществленные ими обоснованные и документально подтвержденные расходы (за исключением расходов, указанных в статье 270 НК РФ).

Согласно положениям статьи 252 НК РФ налогоплательщики в целях налогообложения налогом на прибыль организаций уменьшают полученные доходы на осуществленные ими обоснованные и документально подтвержденные расходы (за исключением расходов, указанных в статье 270 НК РФ).

При этом под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством Российской Федерации, либо документами, оформленными в соответствии с обычаями делового оборота, применяемыми в иностранном государстве, на территории которого были произведены соответствующие расходы, и (или) документами, косвенно подтверждающими произведенные расходы (в том числе таможенной декларацией, приказом о командировке, проездными документами, отчетом о выполненной работе в соответствии с договором). Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

В соответствии с положениями статьи 9 Федерального закона от 06.12.2011 N 402-ФЗ “О бухгалтерском учете” каждый факт хозяйственной жизни подлежит оформлению первичным учетным документом. Формы первичных учетных документов утверждает руководитель экономического субъекта по представлению должностного лица, на которое возложено ведение бухгалтерского учета. При этом каждый первичный учетный документ должен содержать все обязательные реквизиты, установленные частью 2 статьи 9 Закона N 402-ФЗ.

Таким образом, с целью формирования данных налогового учета необходимо наличие надлежащим образом оформленных оправдательных документов, подтверждающих понесенные расходы. При этом следует отметить, что НК РФ не регламентирует перечень документов или мероприятий, подтверждающих производственный характер.

По вопросу обложения налогом на доходы физических лиц сумм оплаты организацией стоимости топлива, приобретаемого сотрудниками, сообщаем.

При определении налоговой базы по налогу на доходы физических лиц в соответствии с пунктом 1 статьи 210 НК РФ учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло.

При определении налоговой базы по налогу на доходы физических лиц в соответствии с пунктом 1 статьи 210 НК РФ учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло.

Статья 41 НК РФ определяет доход как экономическую выгоду в денежной или натуральной форме, учитываемую в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить, и определяемую для физических лиц в соответствии с главой 23 “Налог на доходы физических лиц” НК РФ.

Согласно подпункту 1 пункта 2 статьи 211 НК РФ к доходам, полученным налогоплательщиком в натуральной форме, в частности, относится оплата (полностью или частично) за него организациями товаров (работ, услуг).

В целях освобождения от обложения налогом на доходы физических лиц сумм оплаты организацией стоимости топлива, приобретаемого сотрудниками для нужд организации, в организации должны иметься документы, подтверждающие факт осуществления соответствующих расходов для служебных целей, а также суммы произведенных в этой связи расходов.

При отсутствии документального подтверждения осуществленных расходов у сотрудников в соответствии с положениями статьи 211 НК РФ могут возникать доходы в натуральной форме. Соответственно, оснований для освобождения от налогообложения доходов, полученных работниками в таком случае, не имеется.

ПИСЬМО Минфина РФ от 14 мая 2018 г. N 03-03-06/1/31933

Добавить в «Нужное»

Авансовый отчет без подтверждающих документов

Как быть, если к авансовому отчету приложены документы с недостатками? Можно ли по нему возмещать расходы?

Если работник приложил к авансовому отчету документы с неустранимыми недостатками или не приложил документы вовсе (например, потерянный чек ККТ второй раз получить не удастся), это не значит, что нельзя утвердить авансовый отчет. Ведь товары (работы, услуги) могут быть реально приобретены подотчетником. В этом случае бухгалтер все равно проверяет авансовый отчет, а руководитель принимает решение, утвердить его или нет подп. 6.3 п. 6 Указания ЦБ № 3210-У.

Если будет решено утвердить авансовый отчет и принять к учету и оплатить подотчетнику приобретенные товары (работы, услуги) без подтверждающих документов или с документами, имеющими недостатки, вы не сможете учесть возмещенные подотчетнику суммы в «прибыльных» расходах, а входной НДС по ним принять к вычету.

Что касается НДФЛ и взносов во внебюджетные фонды, то даже при существенных недостатках документов деньги, выданные работнику под отчет, не будут его доходом, если товары (работы, услуги) приняты к учету. Если же нет ни документов, ни доказательств приобретения товаров (работ, услуг), подотчетная сумма — доход работника Постановления Президиума ВАС от 03.02.2009 № 11714/08, от 05.03.2013 № 14376/12.

![]() Форум для бухгалтера:

Форум для бухгалтера:

Составленный, проверенный и утвержденный авансовый отчет является основанием для принятия к учету расходов, которые произвело подотчетное лицо. На что нужно обратить особое внимание при составлении авансового отчета, какие изменения в законодательстве на него повлияли — речь об этом пойдет в сегодняшней статье.

Тезисы об авансовых отчетах:

- Неважно, как именно были выданы денежные средства — наличными, перечислены на личную карту или потрачены с корпоративной банковской карты. Отчет нужен в любом случае.

- Работник обязательно прикладывает к отчету подтверждающие документы (пункт 6.3 Указания ЦБ № 3210).

- Если работник потратил свои деньги для служебных целей, он имеет право на компенсацию расходов (статья 164 ТК РФ). Основание — заявление работника, либо приказ руководителя компании. Достаточно одного документа (пункт 6.3 Указания ЦБ № 3210).

- Остаток неиспользованных денег подотчетное лицо возвращает работодателю. Перерасход компенсирует работодатель.

Рассмотрим оформление авансового отчета через призму типичных ошибок.

Ошибка 1. Отсутствие локальных нормативных актов

Законодательно обязанность разрабатывать ЛНА по подотчету не закреплена, но на практике документ пригодится как работникам — они будут четко знать регламент работы с подотчетными средствами, так и работодателям — руководитель сможет отслеживать соблюдение правил и сроков.

Рекомендуем установить в ЛНА следующие сроки и правила:

- Срок подачи заявления на выдачу подотчетных сумм, его форму (если нужно).

- Порядок согласования и срок рассмотрения заявления уполномоченным лицом (не обязательно руководителем).

- Срок предоставления отчета, его можно дифференцировать — в зависимости от целей или групп работников (например: администрация, рабочие).

- Срок проверки авансового отчета бухгалтерией и его утверждения руководителем;

- Сроки расчета (выплаты перерасхода или возврата остатка);

- Форму авансового отчета.

Обычно такие правила объединяют в Положении о расчетах с подотчетными лицами. Оно поможет решить конфликтную ситуацию внутри организации, защитит компанию при проверке, обоснует права работника и работодателя в суде.

Обратите внимание: с 30.11.2020 отменен 3-дневный срок для авансового отчета подотчетным лицом (Указание Банка России от 05.10.2020 № 5587-У). Срок сдачи авансового отчета устанавливается руководителем, индивидуальным предпринимателем (пункт 6.3 Указания ЦБ № 3210). Выдавать новый аванс, даже если не израсходован предыдущий, с 30 ноября 2020 тоже можно.

Ошибка 2. Некорректное оформление авансового отчета

Ранее для составления авансового отчета использовалась унифицированная форма № АО-1. Но с 1 января 2013 года компании вправе разрабатывать свои формы первичных документов. Главное, чтобы в них присутствовали обязательные реквизиты согласно пункту 2 статьи 9 Закона «О бухгалтерском учете»:

- наименование документа;

- дата составления документа;

- наименование экономического субъекта, составившего документ;

- содержание факта хозяйственной жизни;

- величина натурального и/или денежного измерения факта хозяйственной жизни с указанием единиц измерения;

- наименование должности лица, совершившего сделку, операцию и ответственного за ее оформление;

- подписи лиц с указанием их фамилий и инициалов.

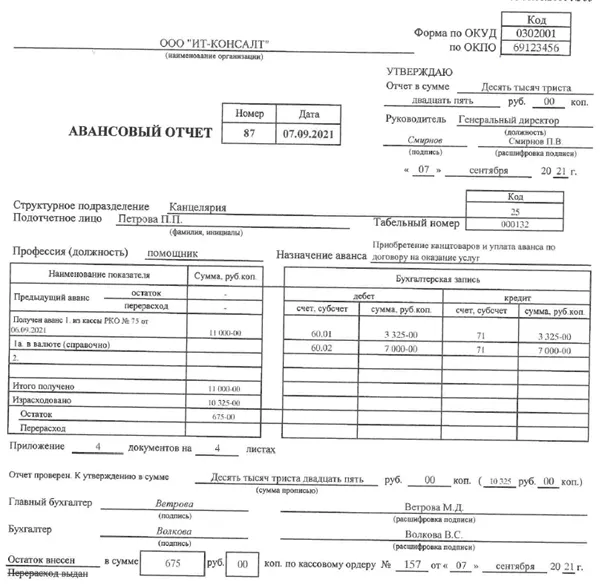

Составление авансового отчета

Зачастую бухгалтера используют унифицированную форму, тем более, что она предусмотрена программами учета. По правилам подотчетное лицо должно заполнять часть отчета, где указываются приложенные документы, суммы в них и вид расхода. Но чаще это делает сам бухгалтер.

Шапку отчета — с наименованием компании, ее данными, можно не заполнять от руки, а сразу сделать частью бланка. Так удобнее. Заполнять отчет смешанным способом — автоматизировано и вручную закон не запрещает.

Если вы применяете «стандартный» отчет АО-1, то заполнять его следует так:

1. Указать дату составления авансового отчета, структурное подразделение (если есть), в котором работает сотрудник, ФИО, табельный номер, должность и назначение выданного аванса (например, «на покупку материалов»).

2. Заполнить таблицы (см. рис. 1):

- В таблице слева указываются данные о предыдущем авансе, суммы выданных средств с разбивкой: из кассы, со счета, в рублях и валюте, а также сумма остатка или перерасхода.

- В таблице справа указываются общие суммы расходов в разбивке по счетам учета затрат.

Рис. 1

3. Далее указывается количество приложений к авансовому отчету, то есть документов, которые подтверждают расходы и следуют подписи ответственных лиц.

Осталось обратить внимание на строку с утвержденной суммой отчета. Она может отличаться от суммы, которую указал сотрудник. Причины — нет подтверждающих документов на расход, документы оформлены ненадлежащим образом, не хватает документов (например, прилагается товарный чек, но нет кассового).

Бухгалтер сверяет сведения, которые указал работник (на оборотной стороне отчета) с оригиналами документов.

Не важно какой документ используется у вас — АО-1 или собственный бланк, печать организации на авансовом отчете не нужна.

Если в авансовом отчете допущена ошибка, ее можно исправить (в соответствии с частью 7 статьи 9 Закона № 402-ФЗ, пунктом 4.2 Положения о документах и документообороте в бухгалтерском учете, пунктом 16 Положения № 34н):

- согласовать внесение исправлений со всеми лицами, составившими и подписавшими отчет;

- аккуратно зачеркнуть ошибочную запись одной чертой;

- написать рядом (сбоку, сверху) верные данные;

- указать дату исправления (например, «Исправлено 26.01.2021») и заверить новую запись подписями лиц, составивших и подписавших авансовый отчет.

В форме АО-1 есть отрезной корешок. Он подтверждает факт передачи от работника бухгалтеру отчета и документов к нему — эта часть передается подотчетному лицу.

Ошибка 3. Неверное оформление приложенных документов

Конкретный перечень документов, подтверждающих расходы, которые работник должен приложить к авансовому отчету, не определен законодательством.

Как минимум, это будут кассовые чеки. Пунктом 6.1 статьи 4.7 Федерального закона № 54-ФЗ установлены требования к чекам (наличие реквизитов):

- наименование организации и ИНН;

- дата, время и место (адрес) осуществления расчета;

- должность и ФИО кассира (продавца), выбившего фискальный кассовый чек (ФКЧ);

- наименование документа и признак расчета;

- регистрационный номер ККТ и заводской номер фискального накопителя;

- адрес сайта, где проверяют ФКЧ;

- номер смены и порядковый номер ФКЧ за смену;

- наименование товаров (работ, услуг), количество, цена за единицу, стоимость с учетом скидок — обязательно с 01 февраля 2021-го года;

- форма расчета;

- ставка и сумма НДС;

- система налогообложения;

- код товара;

- QR-код.

В отдельных случаях к авансовому отчету можно не прикладывать бумажные кассовые чеки.

- Товарного чека (иного документа) для подтверждения оплаты достаточно, если это позволяет 54-ФЗ. Например, работник был в командировке в отдаленной местности, где законом разрешено вести расчеты без применения ККТ (пункты 3 и 8 статьи 2 Федерального закона 54-ФЗ).

- БСО (бланк строгой отчетности) также могут стать подтверждением расхода. В них тоже должны быть обязательные реквизиты (пункт 6.1 статьи 4.7 Федерального закона № 54-ФЗ) и печатать их необходимо с применением онлайн-кассы (статья 1.1, п. 2 статьи 2 Закона 54-ФЗ, п. 8 статьи 7 Закона № 290-ФЗ от 03.07.2016).

- Работнику могут выдать электронный фискальный чек. Он должен содержать реквизиты, предусмотренные приказом ФНС от 14.09.2020 № ЕД-7-20/662@. Его можно распечатать и приложить к авансовому отчету. Электронный документ или ссылку на него тоже нужно передать бухгалтеру, например, на электронную почту.

Документы, в которых отсутствуют обязательные реквизиты, принимать к учету нельзя, возместить (учесть) расходы по ним тоже. Поэтому сотруднику либо придется заново запросить документы, оформленные надлежащим образом либо придется вернуть деньги работодателю (нет документов = нет расхода).

Бухгалтер также не должен принимать документы, которые:

- выцвели (либо повреждены), реквизиты в них нечитаемы (либо утрачены);

- содержат операции, которые не соответствуют характеру подотчета, к примеру, даты оплаты гостиницы не совпадают с датами командировки.

Без подтверждающих документов можно учесть только один вид командировочных расходов — суточные.

Другими документами, подтверждающими расходы, могут стать: акты, накладные, билеты, договоры аренды, путевые листы и т. д.

Подробнее о документах, которые потребуются для учета командировки — читайте в другой статье.

Ошибка 4. Неверный учет расходов в бухучете

В бухгалтерском учете расчеты с подотчетными лицами учитываются на счете 71. Записи на счетах учета делаются на основании утвержденного авансового отчета и приложенных к нему документов.

Типовые проводки выглядят так:

|

Содержание операции |

Дебет |

Кредит |

|

Выданы деньги под отчет из кассы (такая же проводка делается при выплате перерасхода) |

71 |

50 |

|

Перечислены средства под отчет со счета организации (ИП) на карту работника (такая же проводка при переводе перерасхода) |

71 |

51 |

|

Израсходованы сотрудником средства по корпоративной карте (если есть возможность оперативного контроля за движением средств, например, сразу видно, по карте какого сотрудника прошло списание) |

71 |

55 |

|

Если нет оперативного контроля, то сначала средства, использованные по корпкарте, отражаются, как переводы в пути (57 счет) и затем относятся на конкретное подотчетное лицо |

71 57 |

57 55 |

|

Расходы в командировке (суточные, проживание, проезд и др. подобные) отнесены на счета учета затрат |

20, 26, 44 и др. |

71 |

|

Оприходованы материалы (товары), купленные подотчетным лицом |

10 (41) |

60 |

|

Отражена оплата материалов (других покупок, оплата услуг, работ), совершенная подотчетником |

60 (76) |

71 |

|

Возвращен в кассу неизрасходованный остаток подотчетной суммы |

50 |

71 |

|

Подотчетник вернул остаток на расчетный счет (переводом) |

51 |

71 |

Если бухгалтер допустил в проводках ошибку, то порядок исправления зависит от периода, в котором была обнаружена ошибка:

- Ошибка совершена в текущем году — исправления вносят тем периодом, когда была совершена ошибка. Сторнируют неверную запись и делают правильную.

- Если ошибка обнаружена после окончания года, но до утверждения годовой отчетности — исправление делается 31 декабря отчетного года — сторно и верная проводка.

- Если ошибка обнаружена после утверждения отчетности — ошибку исправляют текущим годом. Например, ошибку 2020 года исправляем 2021-м годом, сторно неверной проводки и правильную проводку делаем в месяце ее обнаружения.

Курс «Кадровый учет и делопроизводство»

Научим вести кадровый учёт без ошибок и штрафов!