Дата публикации: 31.05.2022 02:16

Электронный сервис «Проверить статус налогоплательщика налога на профессиональный доход» (НПД), размещенный на сайте ФНС России, позволит узнать, зарегистрирован ли человек в качестве «самозанятого». Сервис бесплатный и не требует регистрации в нем. Для получения информации о статусе «самозанятого» достаточно ввести его ИНН и указать дату, на которую нужно узнать статус.

Напомним, что физические лица, в том числе индивидуальные предприниматели, изъявившие желание перейти на специальный налоговый режим «Налог на профессиональный доход», обязаны встать на учет в налоговом органе в качестве налогоплательщика НПД (ч. 1 ст. 5 Федерального закона от 27.11.2018 № 422-ФЗ).

Для подтверждения постановки на учет, а также получения информации о сумме полученных доходов, облагаемых НПД, в мобильном приложении и веб-кабинете «Мой налог», реализована возможность сформировать в электронной форме следующие справки:

– о постановке на учет (снятии с учета) физического лица в качестве налогоплательщика налога на профессиональный доход (КНД 1122035);

– о состоянии расчетов (доходах) по налогу на профессиональный доход (КНД 1122036).

«Самозанятые» также могут через мобильное приложение уполномочить на реализацию установленных Законом № 422-ФЗ прав и исполнение обязанностей операторов электронных площадок и (или) кредитные организации, которые осуществляют информационный обмен с налоговыми органами.

Ежедневно в России оформляют самозанятость 8,5 тысячи человек, эти данные есть на сайте ФНС. Самозанятость — специальный налоговый режим, который позволяет любому человеку официально работать на себя. Налог на профессиональный доход у самозанятых составляет 4 %, если заказчик — физлицо и 6 %, если заказчик — юрлицо или ИП.

Самозанятыми могут быть, например, дизайнеры, копирайтеры, парикмахеры. Бизнесу выгодно сотрудничать с ними при проектной работе. Плюс для заказчика в том, что о своих доходах они отчитываются сами и за них не надо платить налог. Самозанятость важно проверять. Если окажется, что у исполнителя отсутствует статус, вам придется платить за него НДФЛ и страховые взносы как за физлицо.

Проверка самозанятого

Рассмотрим пример. Компания нанимает коуча для выступления на хакатоне. Коуч оказывается лжесамозанятым: утверждает, что у него есть статус, но на самом деле его нет. Руководитель верит ему на слово и не проверяет перед тем, как заключить договор. После перечисления исполнителю вознаграждения в размере 100 тысяч рублей в компанию приходит уведомление от налоговой с требованием выплатить за него НДФЛ и страховые взносы:

- НДФЛ (13 %) — 14 943 рубля.

- Пенсионное страхование (22 %) — 25 288 рублей.

- Медицинское страхование (5,1 %) — 5 863 рубля.

Итого: 46 094 рубля. Такая крупная сумма вышла потому, что заказчик заплатил деньги физлицу, а не самозанятому. Если компания вовремя ее не оплатит, то ФНС может начислить штраф — 20 % от суммы налога и страховых взносов (ст. 122 НК РФ).

Иногда самозанятые сами не знают, что лишились статуса. Допустим, если при подписании договора самозанятость была актуальна, а во время выполнения работы аннулировалась. Это может произойти из-за того, что фрилансер превысил ежегодный лимит по заработку, получив более 2,4 млн рублей от заказчиков. Проверка исполнителя до подписания договора и перед оплатой поможет не допустить эту ситуацию.

Проверьте статус самозанятого в Контур.Фокусе

Попробовать бесплатно

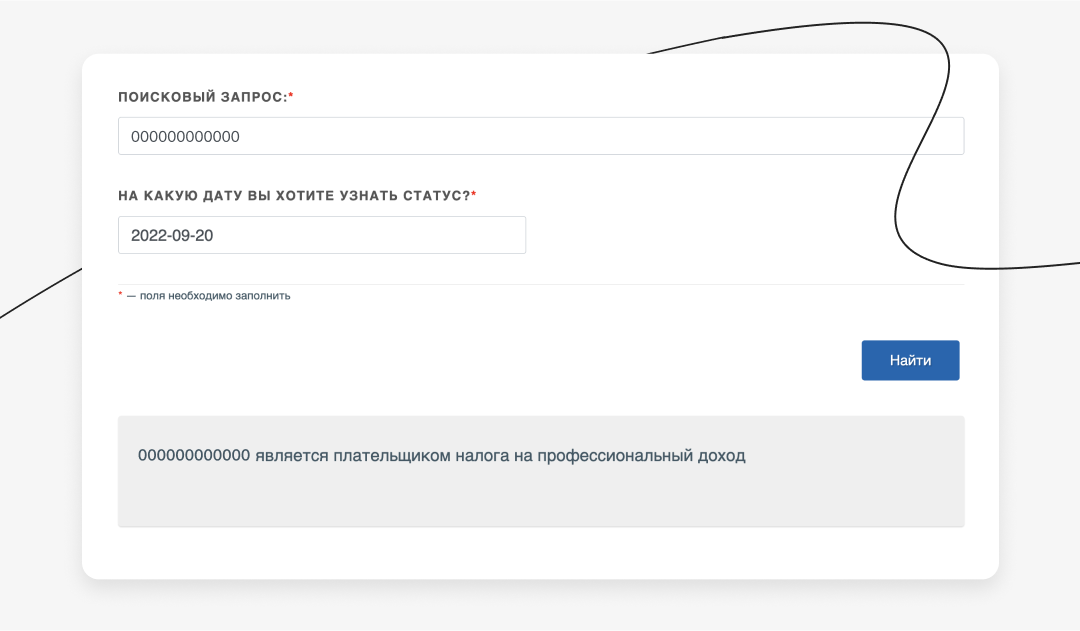

На сайте Федеральной налоговой службы (ФНС)

Чтобы проверить, является ли контрагент самозанятым, можно обратиться к сервису ФНС. Узнайте ИНН исполнителя и введите его на сайте налоговой. Также нужно указать дату, на которую вы хотите уточнить статус самозанятого. Никаких других данных о физлице, кроме информации о статусе, сайт налоговой не выдаст.

Узнать самозанятость в ФНС

Попросить у исполнителя справку

Самозанятый может получить справку в приложении «Мой налог». Она формируется несколько секунд и приходит в виде документа с подписью ФНС. Документ можно сохранить или отправить заказчику в электронном виде.

Как дополнительно проверить самозанятого

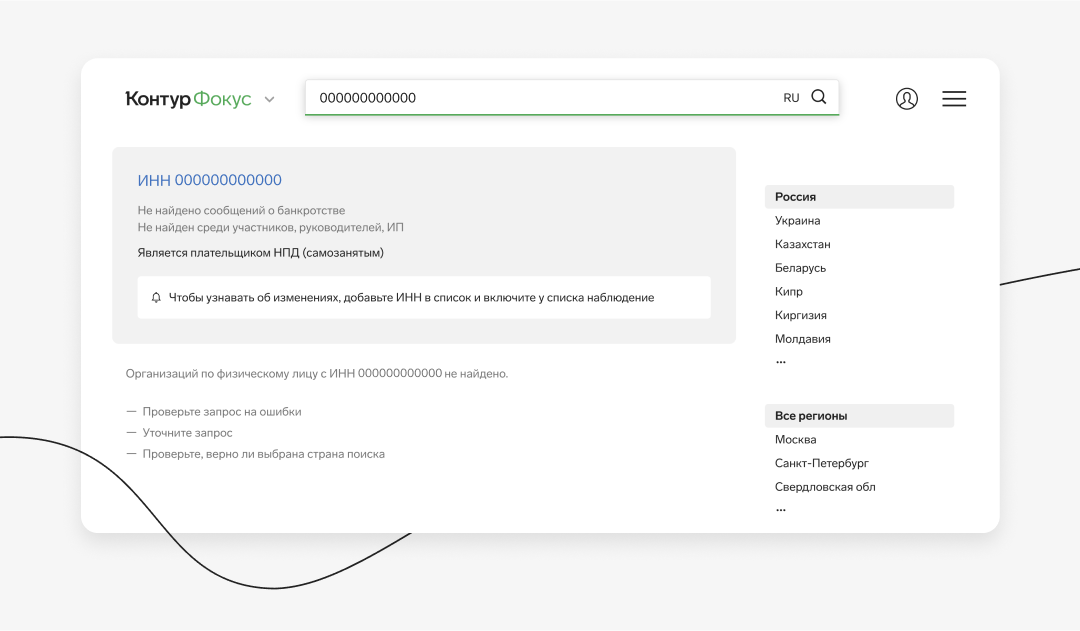

Чтобы быть уверенным в добросовестности самозанятого, нужно не только узнать, есть ли у него статус, но и получить другие важные сведения. Например, не находится ли он в розыске, нет ли у него задолженностей по налогам. Всю эту информацию можно найти в Контур.Фокусе. Особенность сервиса в том, что, помимо информации о статусе плательщика НПД, он предоставляет отчет о проверке физлица. В нем содержатся следующие сведения:

- информация о действительности паспорта;

- задолженности по налогам;

- исполнительные производства контрагента;

- нахождение в розыске, реестре дисквалифицированных лиц ФНС, списке террористов и экстремистов;

- связи физлица с ИП и юрлицами;

- банкротство.

Перед тем как заказать отчет, нужно запросить у самозанятого согласие на обработку персональных данных. Подробные отчеты доступны на тарифе «Премиум». Но в демоверсии Фокуса вы можете проверить бесплатно, оформил ли исполнитель самозанятость. Достаточно ввести его ИНН.

Проверка самозанятого в Фокусе

Если хотите узнать о качестве работы самозанятого, рекомендуем поискать информацию о нем на сайтах для фрилансеров. Многие самозанятые регистрируются там, чтобы продвигать услуги. В анкете, как правило, есть отзывы заказчиков, информация об опыте работы и специализации. Примеры сайтов:

- Profi.ru.

- Weblancer.

- FL.ru.

- Freelance.ru.

Проверьте статус самозанятого в Контур.Фокусе

Попробовать бесплатно

Если исполнитель — ИП

Для заказчика такая сделка безопасна, так как вся ответственность будет лежать на индивидуальном предпринимателе. Если у налоговой возникнут вопросы, она обратится непосредственно к нему.

Если исполнитель — физическое лицо

Начинать сотрудничество с таким контрагентом невыгодно: компания станет налоговым агентом физлица и ей придется заплатить 13 % НДФЛ и страховые взносы (ст. 226 НК РФ). Еще хуже, если исполнитель, у которого нет самозанятости — гражданин другого государства. В таком случае заказчику будет необходимо оплатить налоги в размере 30 % от выплаты по договору.

Обязанность самозанятого сообщать о потере статуса

Самозанятый может потерять статус в двух случаях: если он сам снялся с регистрации или заработал более 2,4 млн рублей в год. В законе не прописано, что он должен предупреждать заказчика об утрате статуса. Однако вы можете сами включить в договор условие, что исполнитель обязан сообщить о том, что потерял статус. Так вы обезопасите себя от уплаты налога.

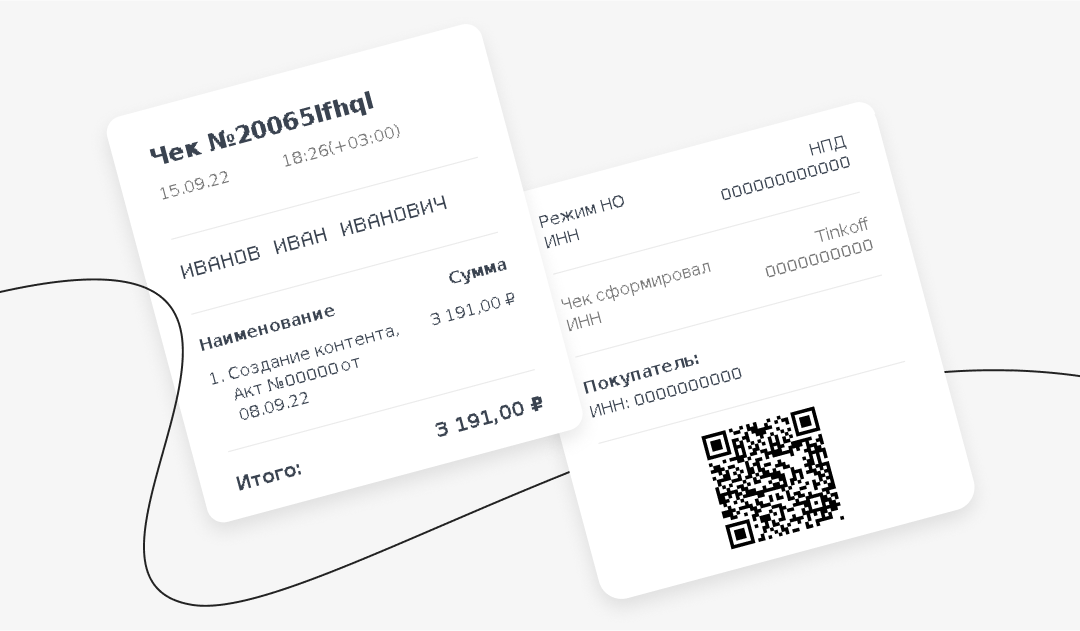

Чек за работу самозанятого

Такое может случиться, если вы перечислили самозанятому деньги за работу, а он не заплатил налог и не прислал вам чек. Чек — это основной документ в работе самозанятого. Он передается заказчику плательщиком НПД при получении вознаграждения. С помощью чека самозанятый докладывает налоговой о своем доходе и освобождает работодателя от уплаты НДФЛ.

Если самозанятый не предоставил заказчику чек, ФНС посчитает, что он платил ему как физлицу, и удержит налоги и взносы с компании.

Проверять самозанятых граждан важно так же, как контрагентов со статусом ИП и юрлиц. Если компания пренебрегает проверкой, ей не избежать проверок, убытков или даже штрафов. Например, если оказалось, что у контрагента не было самозанятости, а заказчик об этом не знал и перечислил ему вознаграждение, но не уплатил налоги и взносы, то ФНС начислит штраф. Как мы упоминали выше, он составит 20 % от суммы налога и страховых взносов (ст. 122 НК РФ).

Проверьте статус самозанятого в Контур.Фокусе

Попробовать бесплатно

Как проверить статус самозанятого и зачем это нужно

Бизнесу удобно и выгодно сотрудничать с самозанятыми, но нельзя забывать о рисках. Расскажем, какую роль в безопасном сотрудничестве играет проверка статуса самозанятого и как это сделать.

В чем выгода сотрудничества с самозанятыми

Плательщики налога на профессиональный доход самостоятельно регистрируют свой доход и уплачивают налог в бюджет.

С помощью самозанятых удобно закрывать потребности в дополнительном персонале для выполнения разовых или проектных задач. Но чтобы не возникало претензий со стороны налоговой, важно убедиться, что у исполнителя есть актуальный статус плательщика НПД.

Подробнее о правилах, которых необходимо придерживаться бизнесу, чтобы сотрудничество с самозанятыми оставалось безопасным и выгодным, писали здесь.

Зачем нужно проверять статус самозанятого

Статус плательщика НПД может отсутствовать по разным причинам:

-

исполнитель никогда не получал статуса самозанятого и умышленно ввел заказчика в заблуждение;

-

исполнитель без предупреждения снялся с учета;

-

исполнитель утратил статус, так как нарушил требования закона № 422-ФЗ.

Если право на применение режима утратил исполнитель со статусом ИП, то у заказчика проблем не возникнет. ИП всегда самостоятельно платят налоги с суммы вознаграждения на любом налоговом режиме.

Если же исполнитель – физлицо:

-

При перечислении вознаграждения придется удержать НДФЛ и перечислить в бюджет. Если оплата уже произведена, а исполнитель больше не выходит на связь, то следует известить налоговую о невозможности удержать НДФЛ.

-

С суммы вознаграждения нужно заплатить страховые взносы в размере 30% от выплаты.

-

Сведения о заключенных и расторгнутых договорах ГПХ нужно отразить в новой форме ЕФС-1 и сдать ее в установленные сроки.

Если вовремя не обнаружить потерю статуса исполнителем, то можно просрочить сроки уплаты налога, страховых взносов и сдачи отчетности. За просрочки предусмотрены штрафы и пени.

Поэтому очень важно перед началом сотрудничества и перед каждой выплатой проверять статус самозанятого.

Как проверить статус самозанятого

Проверить статус самозанятого можно двумя способами:

-

Запросить у исполнителя справку по форме КНД 1122035 из приложения «Мой налог».

-

Воспользоваться специальным сервисом налоговой. Для проверки необходимо указать ИНН исполнителя и дату, на которую нужно уточнить статус.

Сотрудничество с самозанятыми через сервис Наймикс позволит минимизировать все риски: сервис автоматически проверяет статус исполнителя перед каждой выплатой, формирует чеки и направляет заказчику. В случае, если статус изменился, деньги не будут перечисляться.

Электронный документооборот позволяет подписывать документы без личного присутствия и автоматически формировать полный пакет в логике Договор-Акт-Чек.

Как бизнесу можно себя подстраховать

Лучше заранее прописать все спорные моменты в договоре.

Например, если исполнитель снимется с учета или лишится статуса плательщика НПД, то обязан в течение трех дней известить об этом заказчика. В противном случае исполнитель обязан возместить все убытки, понесенные заказчиком.

Бесплатный чек-лист: как работать с самозанятыми

Снизьте риски получить штраф

Забирайте чек-лист

Заполните форму ниже — пришлем его на ваш e-mail

Реклама: ООО «НАЙМИКС», ИНН: 5047217640

Добавить в «Нужное»

Статус самозанятого

Спецрежим в виде уплаты налога на профессиональный доход (НПД) действует с 2019 года. Перейти на уплату НПД может любой гражданин, работающий сам на себя (то есть не имеющий работников). Иметь статус предпринимателя для этого не надо. В то же время граждане, зарегистрированные в качестве предпринимателей, не имеющие наемных работников, могут одновременно зарегистрироваться в качестве самозанятого с целью снижения налоговой нагрузки. То есть человек будет одновременно предпринимателем и иметь статус самозанятого.

Проверить самозанятого по ИНН

Если человек зарегистрировался в качестве самозанятого лица, то сведения об этом будут содержаться в специальном реестре самозанятых граждан 2020 – 2021 г. Такой реестр ведет Федеральная налоговая служба (ст. 5 Закона от 27.11.2018 № 422-ФЗ). Самозанятый в любой момент может распечатать из мобильного приложения «Мой налог» или из Личного кабинета на сайте ФНС справку, подтверждающую постановку на учет в качестве самозанятого.

Проверка самозанятого на сайте ФНС

Как проверить самозанятого? Для проверки статуса самозанятого (плательщика налога на профессиональный доход) ФНС разместила на своем сайте специальный сервис. Достаточно указать ИНН человека и дату, на которую вы хотите сделать проверку. В ответ сервис онлайн покажет вам, имеет ли человек с таким ИНН статус самозанятого на указанную дату. Сервис является бесплатным.

Сервис удобен для организаций и предпринимателей, которые хотят заключить гражданско-правовой договор с самозанятым гражданином (или уже заключили). Ведь с доходов, выплачиваемых самозанятым, не нужно удерживать НДФЛ и не нужно уплачивать страховые взносы. А значит, важно понимать, зарегистрирован ли человек как самозанятый (плательщик налога на профессиональный доход) на дату выплаты дохода или уже потерял этот статус.

Как получить статус самозанятого лица в России

Для этого нужно пройти процедуру регистрации в качестве самозанятого лица. Подробно об этом мы рассказали здесь.

А о том, как предпринимателю получить статус самозанятого, мы рассказали отдельно.

Форум для бухгалтера:

Как проверить статус самозанятого, чтобы не попасть на штраф

Сделать это можно двумя способами.

Зачем проверять статус самозанятого

Компания может работать с исполнителем вне зависимости от того, есть у него статус самозанятого или нет. Но это означает для неё разные расходы и обязанности.

При сотрудничестве с человеком без статуса самозанятого организация становится его налоговым агентом и обязана за него перечислить налог на доходы физических лиц (ставка 13%) и страховые взносы в Пенсионный фонд (22%) и Фонд ОМС (5,1%). Технически налог необходимо вычитать из гонорара, но обычно заказчик и исполнитель договариваются о сумме на руки, и все прочие выплаты идут поверх неё. То есть для компании фрилансер без статуса самозанятого обходится в гонорар плюс 40,1%.

Самозанятый сам платит налог за себя. И ставка ниже — всего 6%. Обычно сумма всё равно ложится на плечи работодателя — на этот процент увеличивается гонорар. Но разница между 6 и 40% весьма внушительная.

Поэтому сотрудничество с самозанятыми выглядит привлекательно. Но чтобы всё прошло гладко, надо убедиться, что у исполнителя есть этот статус. Если окажется, что нет, то у налоговой будут претензии в связи с тем, что компания не выполняла обязанности налогового агента.

А статуса может не оказаться по разным причинам. Например, если человек попросту соврал, потому что компания написала в условиях, что исполнитель должен быть самозанятым. Или он передумал и отказался от этого налогового режима, а заказчику не сказал. Или нарушил правила и лишился возможности быть самозанятым. Поэтому важно удостовериться, что сюрпризов не будет.

Как проверить статус самозанятого

Есть два способа.

1. Попросить у исполнителя справку о постановке на учёт в качестве самозанятого

Этим вы совсем не обяжете его, потому что бегать и собирать документы не нужно. Справка оформляется в приложении «Мой налог» буквально в пару кликов и совершенно бесплатно.

А вы благодаря бумаге сможете убедиться, что самозанятый действительно имеет такой статус на дату выдачи справки. (Вот так выглядит образец.)

2. Воспользоваться сервисом налоговой

На сайте ФНС есть специальный сервис, с помощью которого можно проверить статус человека. Для этого нужно знать только его ИНН.

Если вы не знаете ИНН, но вам известны паспортные данные, номер налогоплательщика можно выяснить тоже на сайте налоговой.

Как ещё можно подстраховаться

Есть дополнительные способы уберечь компанию от проблем.

Пропишите в договоре обязанность сообщать о потере статуса самозанятого

Укажите в бумагах конкретные сроки, в течение которых исполнитель должен сообщить, что перестал быть самозанятым. А за нарушение этого правила предусмотрите, например, штраф. Обычно необходимость платить дисциплинирует сама по себе. Но если дело дойдёт до взыскания, хотя бы можно будет компенсировать штраф от налоговой.

Следите, чтобы самозанятый вовремя высылал чеки

Само их наличие подтверждает, что исполнитель — самозанятый. В противном случае он бы не смог оформить чек в приложении «Мой налог». Так что если он тянет с отправкой документов, это повод насторожиться.