Планирование притока денежных средств — важная составляющая финансового менеджмента, обеспечения нормального функционирования компании.

В результате эффективного планирования финансовых поступлений:

- определяют уровень обеспеченности компании денежными средствами для исполнения своих обязательств;

- контролируют ликвидность и платежеспособность предприятия;

- исключают кассовые разрывы, необоснованное использование дополнительных заемных средств;

- балансируют поступление и расход денежных средств;

- инициируют разработку и реализацию организационных и финансово-экономических мероприятий по балансированию платежных средств.

Чтобы обеспечить эффективность планирования, нужно знать специфику отрасли, стратегические планы развития и текущее финансовое положение компании.

При планировании притока денежных средств в компанию финансисты часто сталкиваются со следующей проблематикой:

- показатели в разрезе краткосрочных периодов (месяц, неделя) трудно спрогнозировать с высокой точностью, поэтому используют агрегированные показатели;

- лишь незначительная часть договоров содержит строго регламентированные сроки отгрузки и оплаты заранее определенного ассортимента продукции;

- большинство договоров с покупателями рамочные. Объем и сроки денежных поступлений от реализации продукции устанавливают в дополнительных соглашениях, заявках и счетах, которые на этапе планирования отсутствуют;

- на момент формирования плана уже существуют договоренности, которые обеспечат компании приток денежных средств, но они не подкреплены документально. Это бизнес-планы по развитию новых сегментов бизнеса, договоры на стадии согласования с покупателями, заявки на участие в тендерах и электронных торгах на поставку произведенной продукции.

Учитывая важную роль планирования притока денежных средств, в данной статье рассмотрим, как преодолеть перечисленные проблемы и составить план денежных поступлений с понедельной детализацией.

ПРИМЕР ПЛАНИРОВАНИЯ ПОСТУПЛЕНИЙ ДЕНЕЖНЫХ СРЕДСТВ С УЧЕТОМ СПЕЦИФИКИ БИЗНЕСА

Как сформировать план поступлений денежных средств с учетом специфики бизнеса, покажем на примере компании ООО «Альфа». Компания имеет следующие статьи денежных средств:

- от сдачи в аренду собственного недвижимого имущества (складские и торговые помещения);

- от продажи продукции собственного производства через официальных дилеров и ритейл;

- от реализации невостребованных запасов сырья, неликвидных материалов;

- проценты по депозиту, размещенному в банке.

В планируемом периоде прогнозируют поступление денежных средств по новому направлению бизнеса — грузоперевозкам. План составляют поэтапно.

ЭТАП 1

Планируют поступления денежных средств по договорам и графикам платежей.

Это наиболее простой и самый точный способ планирования. Требуется выполнить два шага.

Шаг 1. Организуют реестр договоров в форме, удобной для финансового планирования. В реестр (табл. 1) важно внести следующую информацию:

- статус договора — действующий, завершен в связи с окончанием срока действия или расторгнут по иным причинам. Например, договор с ООО «Жемчужина» аннулирован — финансовых поступлений не ожидают;

- исполнители по договору — для уточнения сведений и возложения ответственности за предоставленные показатели;

- перечень договоров по статьям поступлений (аренда, проценты к получению и др.).

Каждый договор в табл. 1 отображают по статьям поступлений. Например, с ООО «Виктория» заключено два договора: первый — на аренду (договор № 184), второй — дилерский (договор № 51).

Для удобства оперирования договорами, взятыми на учет в финансовой службе, им присваивают собственную последовательную нумерацию (столбец «№ договора — финслужба»).

Чтобы ускорить заполнение реестра, исключить ошибки и дубликаты наименований, для граф «Контрагент», «Статья поступлений», «Исполнитель», «Статус договора» настроено заполнение списком: вкладка Данные → Работа с данными → Проверка данных. В окне «Проверка вводимых значений» указывают тип данных Список, в поле Источник — предварительно проработанный перечень аналитик.

Шаг 2. На основании реестра договоров формируют график поступлений денежных средств (табл. 2). График организуют так, чтобы в дальнейшем была возможность отфильтровать показатели и просуммировать денежные поступления по статьям и неделям.

Таблицу 2 заполняют на основании графиков платежей, которые:

- прописаны непосредственно в тексте договора, в разделе порядка расчетов;

- подшиты к договорам в качестве отдельных приложений;

- вытекают из свершившихся событий:

– предоплата в течение 10 дней от даты подписания договора;

– оплата долга за партию продукции через 20 дней от даты приема-передачи продукции и т. д.

Поставлена цель недельного планирования. Поэтому если срок оплаты аренды до 10-го числа месяца, следующего за отчетным, то при внесении в график экономист выбирает соответствующую неделю: 08.07–14.07.2019; 05.08–11.08.2019; 09.09–15.09.2019.

Чтобы ускорить внесение графиков, с помощью функции «ВПР» автоматизирован ввод данных на основании номера договора для граф:

- Дата вступления договора в действие: =ВПР(B2;Договоры!$A$2:$H$16;3) (рис. 1);

- Дата окончания договора: =ВПР(B2;Договоры!$A$2:$H$16;4);

- Статус договора: =ВПР(B2;Договоры!$A$2:$H$16;8);

- Статья поступлений: =ВПР(B2;Договоры!$A$2:$H$16;6);

- Исполнитель: =ВПР(B2;Договоры!$A$2:$H$16;7).

При внесении графиков поступлений контролируют сроки действия и статусы договоров.

|

Таблица 2. График поступлений денежных средств (фрагмент) |

||||||||

|

Контрагент |

№ договора — финслужба |

Дата вступления договора в действие |

Дата окончания договора |

Статус договора |

Статья поступлений |

Неделя |

Сумма платежа, тыс. руб. |

Исполнитель |

|

ООО «Вертикаль» |

13 |

17.12.2018 |

31.12.2019 |

Действующий |

Аренда |

08.07–14.07.2019 |

7 |

Отдел аренды |

|

ООО «Виктория» |

14 |

10.01.2019 |

31.12.2019 |

Действующий |

Аренда |

08.07–14.07.2019 |

10 |

Отдел аренды |

|

ООО «Магистраль» |

16 |

10.01.2019 |

31.12.2019 |

Действующий |

Аренда |

08.07–14.07.2019 |

12,3 |

Отдел аренды |

|

ООО «Вертикаль» |

13 |

17.12.2018 |

31.12.2019 |

Действующий |

Аренда |

05.08–11.08.2019 |

7 |

Отдел аренды |

|

ООО «Виктория» |

14 |

10.01.2019 |

31.12.2019 |

Действующий |

Аренда |

05.08–11.08.2019 |

10 |

Отдел аренды |

|

ООО «Магистраль» |

16 |

10.01.2019 |

31.12.2019 |

Действующий |

Аренда |

05.08–11.08.2019 |

12,3 |

Отдел аренды |

|

ООО «Вертикаль» |

13 |

17.12.2018 |

31.12.2019 |

Действующий |

Аренда |

09.09–15.09.2019 |

7 |

Отдел аренды |

|

ООО «Виктория» |

14 |

10.01.2019 |

31.12.2019 |

Действующий |

Аренда |

09.09–15.09.2019 |

10 |

Отдел аренды |

|

ООО «Магистраль» |

16 |

10.01.2019 |

31.12.2019 |

Действующий |

Аренда |

09.09–15.09.2019 |

12,3 |

Отдел аренды |

|

ПАО «ТанДем» |

21 |

01.04.2019 |

31.12.2019 |

Действующий |

Продажи Торговые сети |

01.07–07.07.2019 |

25,6 |

Отдел по работе с торговыми сетями |

|

… |

||||||||

|

ПАО «Флагман» |

22 |

01.04.2019 |

31.12.2019 |

Действующий |

Продажи Торговые сети |

22.07–28.07.2019 |

180,7 |

Отдел по работе с торговыми сетями |

|

ПАО «Банк “Модуль”» |

11 |

20.11.2018 |

31.12.2019 |

Действующий |

Проценты к получению |

22.07–28.07.2019 |

30 |

Финансовая служба |

Согласно данным табл. 2 план поступлений процентов по депозиту составляет 30 тыс. руб., поступления от аренды — 87,9 тыс. руб. От реализации продукции через торговые сети планируют получить 639,2 тыс. руб.

Если графики отгрузки и платежей в договорах отсутствуют, компания работает под оперативные заказы покупателей, приток финансовых средств планируют от факта за:

- аналогичный период прошлого года;

- последний отчетный период текущего года с учетом коэффициента сезонности и других факторов.

ЭТАП 2

Планируют поступления от факта прошлого периода.

В таблице 3 от факта прошлого года спланированы поступления на третий квартал текущего года. При планировании притока денежных средств учитывают следующие факторы:

- положение в отрасли в целом и на региональном рынке, где действует компания;

- силу собственного бренда;

- порядок расчетов — в оптовом сегменте не менялся в течение года и в третьем квартале изменения не планируют. Период отсрочки не удлиняли, переход на предоплату не проводили;

- по сравнению с аналогичным периодом прошлого года ожидаются поступления на 15 % выше, так как в текущем году расширили дилерскую сеть, привлекли к сотрудничеству новых оптовых покупателей. Так, в июле с учетом роста в 15 % приток составит 4048 тыс. руб.;

- с учетом повышения цен на 3, 5 и 7 % в июле, августе и сентябре соответственно поступления возрастут за квартал до 10 010,52 тыс. руб.;

- с целью стимулирования сбыта и упрочения конкурентных позиций в июле и сентябре запланированы маркетинговые акции, что увеличит приток до 5003,33 и 2532,37 тыс. руб. соответственно.

|

Таблица 3. План поступлений по каналу «Дилерская сеть» |

||||

|

Показатель |

Июль |

Август |

Сентябрь |

Квартал |

|

Объем продаж в дилерской сети — факт прошлого года |

3 520 000 |

2 840 000 |

1 960 000 |

8 320 000 |

|

Объем продаж с учетом роста дилерской сети |

4 048 000 |

3 266 000 |

2 254 000 |

9 568 000 |

|

Объем продаж, скорректированный на плановое повышение цен |

4 169 440 |

3 429 300 |

2 411 780 |

10 010 520 |

|

Объем продаж, скорректированный на маркетинговые акции |

5 003 328 |

3 429 300 |

2 532 369 |

10 964 997 |

|

План недельных поступлений |

1 250 832 |

685 860 |

633 092 |

843 461 |

Чтобы получить недельный прогноз поступлений, показатель за месяц делят на количество недель. Условно принимают: июль — 4 недели (5 003 328 руб. / 4 = 1 250 832 руб.), август — 5 недель, сентябрь — 4 недели. Всего — 13 недель в квартале. Максимальные недельные поступления по дилерскому каналу запланированы на июль.

ЭТАП 3

Включают предварительные договоренности и бизнес-планы в прогноз финансовых поступлений.

Потоки денежных средств, которые на дату планирования не подкреплены договорами или не являются для компании стабильными источниками поступлений, включены в табл. 4. Придерживаются недельного планирования.

Чтобы получить плановые показатели, организуют работу с исполнителями, затребуют бизнес-планы, планы мероприятий по реализации неликвидных ТМЦ или неиспользуемого оборудования, информацию о стадиях договорного процесса и воронки продаж с новыми клиентами. Исключают приписки, когда для получения повышенных бонусов приукрашены показатели предварительных договоренностей с покупателями.

Важный момент: показатели должны быть максимально приближены к реальным, так как от исполнения плана поступлений зависит исполнение плана расходов.

|

Таблица 4. Договоренности и бизнес-планы |

||||

|

Статья поступлений |

Неделя |

Сумма платежа, тыс. руб. |

Исполнитель |

Примечание |

|

Реализация Грузоперевозки |

22.07–28.07.2019 |

50 |

Отдел по работе с дилерской сетью |

Запуск нового направления в бизнесе |

|

Реализация Грузоперевозки |

05.08–11.08.2019 |

70 |

Отдел по работе с дилерской сетью |

Запуск нового направления в бизнесе |

|

Реализация Грузоперевозки |

19.08–25.08.2019 |

70 |

Отдел по работе с дилерской сетью |

Запуск нового направления в бизнесе |

|

Реализация Грузоперевозки |

02.09–08.09.2019 |

100 |

Отдел по работе с дилерской сетью |

Запуск нового направления в бизнесе |

|

Реализация Грузоперевозки |

23.09–29.09.2019 |

100 |

Отдел по работе с дилерской сетью |

Запуск нового направления в бизнесе |

|

Продажи Торговые сети |

19.08–25.08.2019 |

250 |

Отдел по работе с торговыми сетями |

Расширение присутствия в ритейле |

|

Продажи Торговые сети |

23.09–29.09.2019 |

250 |

Отдел по работе с торговыми сетями |

Расширение присутствия в ритейле |

|

Реализация ТМЦ |

15.07–21.07.2019 |

65 |

Финансовая служба |

Реализация неликвидов |

|

Реализация ТМЦ |

19.08–25.08.2019 |

140 |

Финансовая служба |

Реализация непрофильных активов |

Планирование поступлений в компании «Альфа» на следующий квартал:

- новое бизнес-направление «Грузоперевозки» — планируют доставлять продукцию покупателям собственным автотранспортом. Условия расчетов — два раза в месяц (5-го и 25-го числа). Предварительно договорились, что продукцию будут доставлять двум дилерам — ООО «Магистраль» и ООО «Мастер».

Исходя из среднего объема заказываемой продукции в рассматриваемый период и расстояния до места выгрузки, платежи в период 23.09–29.09.2019 составят 100 тыс. руб.;

- ведут переговоры с ритейлером ООО «Сигма» о заключении договора на поставку продукции. Идет согласование пробного ассортимента. Ориентировочно поступления от продажи 19.08–25.08.2019 и 23.09–29.09.2019 составят по 250 тыс. руб. в каждом периоде;

- от реализации низколиквидных ТМЦ (запчасти, которые были закуплены ошибочно) — 65 тыс. руб.;

- от реализации сырья и материалов, которые остались невостребованными после отказа компании от непрофильного бизнеса, — 140 тыс. руб.

Для граф «Статья поступлений» и «Исполнитель» настраивают заполнение списком. При необходимости табл. 4 детализируют: указывают наименование контрагента, проект договора, по которому ведут переговоры, и т. д.

ЭТАП 4

Формируют и анализируют общий план денежных поступлений

После поэтапной проработки поступлений по каналам и сегментам продаж составляют общий (сводный) план поступлений денежных средств (табл. 5).

|

Таблица 5. Сводный план денежных поступлений |

|||||||||||

|

Статья поступлений |

01.07–07.07.2019 |

08.07–14.07.2019 |

15.07–21.07.2019 |

22.07–28.07.2019 |

29.07–04.08.2019 |

05.08–11.08.2019 |

… |

Итого июль |

Итого август |

Итого сентябрь |

Всего за квартал |

|

Аренда |

0 |

29 300 |

0 |

0 |

0 |

29 300 |

29 300 |

29 300 |

29 300 |

87 900 |

|

|

Продажи Торговые сети |

25 600 |

293 400 |

74 200 |

246 000 |

0 |

0 |

639 200 |

250 000 |

250 000 |

1 139 200 |

|

|

Продажи Дилерская сеть |

1 250 832 |

1 250 832 |

1 250 832 |

1 250 832 |

685 860 |

685 860 |

5 003 328 |

3 429 300 |

2 532 368 |

10 964 996 |

|

|

Реализация Грузоперевозки |

0 |

0 |

0 |

50 000 |

0 |

70 000 |

50 000 |

140 000 |

200 000 |

390 000 |

|

|

Реализация ТМЦ |

0 |

0 |

65 000 |

0 |

0 |

0 |

65 000 |

140 000 |

0 |

205 000 |

|

|

Поступления по операционной деятельности |

1 276 432 |

1 573 532 |

1 390 032 |

1 546 832 |

685 860 |

785 160 |

5 786 828 |

3 988 600 |

3 011 668 |

12 787 096 |

|

|

Проценты к получению |

0 |

0 |

0 |

30 000 |

0 |

0 |

30 000 |

0 |

0 |

30 000 |

|

|

Поступления по финансовой деятельности |

0 |

0 |

0 |

30 000 |

0 |

0 |

30 000 |

0 |

0 |

30 000 |

|

|

Всего план поступлений оптимистичный |

1 276 432 |

1 573 532 |

1 390 032 |

1 576 832 |

685 860 |

785 160 |

5 816 828 |

3 988 600 |

3 011 668 |

12 817 096 |

|

|

Всего план поступлений пессимистичный |

1 150 069 |

1 433 779 |

1 241 739 |

1 414 449 |

617 274 |

681 574 |

5 240 035 |

3 521 170 |

2 645 931 |

11 407 136 |

|

|

Отклонение, +/– |

–126 363 |

–139 753 |

–148 293 |

–162 383 |

–68 586 |

–103 586 |

–576 793 |

–467 430 |

–365 737 |

–1 409 960 |

|

|

Отклонение, % |

–9,9 |

–8,9 |

–10,7 |

–10,3 |

–10 |

–13,2 |

–9,9 |

–11,7 |

–12,1 |

–11 |

Суммирование по статьям поступлений выполнено следующим образом:

- Поступления от Аренды. С помощью функции «СУММЕСЛИМН» выполняют суммирование одновременно по двум условиям — Статья поступлений и Неделя (рис. 2) — на основании Графика поступлений:

=СУММЕСЛИМН(График!$H$2:$H$17;График!$F$2:$F$17;$A2;График!$G$2:$G$17;B1);

- Продажи Торговые сети. Аналогично с помощью функции «СУММЕСЛИМН» выполняют суммирование по условиям Статья поступлений и Неделя, но на основании двух источников данных — табл. 2 и 7:

=СУММЕСЛИМН(График!$H$2:$H$17;График!$F$2:$F$17;$A3;График!$G$2:$G$17;B1);

СУММЕСЛИМН(Перспектива!$C$2:$C$10;Перспектива!$A$2:$A$10;$A3;Перспектива!$B$2:$B$10;B$1);

- Продажи Дилерская сеть — берут план недельных поступлений из табл. 3;

- Реализация Грузоперевозки и Реализация ТМЦ — на основании табл. 4 (рис. 3):

=СУММЕСЛИМН(Перспектива!$C$2:$C$10;Перспектива!$A$2:$A$10;$A5;Перспектива!$B$2:$B$10;B$1);

=СУММЕСЛИМН(Перспектива!$C$2:$C$10;Перспектива!$A$2:$A$10;$A6;Перспектива!$B$2:$B$10;B$1);

- Проценты к получению — на основании Графика поступлений:

=СУММЕСЛИМН(График!$H$2:$H$17;График!$F$2:$F$17;$A8;График!$G$2:$G$17;B1).

Настройка суммирования в сводном плане (см. табл. 5) зависит от специфики статей поступлений отдельно взятого бизнеса.

Просуммировав показатели, анализируют план поступлений:

- главная статья финансового притока — это выручка от продаж готовой продукции в дилерской сети. Квартальный план — 10 965 тыс. руб. На втором месте продажи готовой продукции в ритейле. Аренда принесет низкий объем поступлений — менее 1 %. В следующем квартале приток денежных средств по новому бизнес-направлению также низкий — 390 тыс. руб., или 3 %;

- поскольку продажи готовой продукции ООО «Альфа» имеют сезонный характер, то приток финансовых средств максимален в июле (5816,8 тыс. руб.), идет на снижение к концу планового периода;

- при понедельном анализе приток максимален с 22 по 28 июля — за счет поступлений от операционной и финансовой деятельности. Сниженные поступления в период с 16 по 22 сентября (633,1 тыс. руб.), так как на обозначенной неделе планируют получить только выручку из дилерской сети за реализованную продукцию.

План поступлений сравнивают с планом расхода денежных средств. Как дефицит, так и избыток финансового потока отрицательно влияют на бизнес.

Негативные последствия дефицитного денежного потока:

- снижение ликвидности и платежеспособности компании;

- рост просроченной кредиторской задолженности поставщикам сырья и материалов, включая штрафные санкции;

- увеличение периода оборота оборотных средств;

- привлечение дорогостоящих кредитных ресурсов;

- снижение рентабельности собственного капитала и активов компании.

Отрицательные последствия избыточного финансового потока:

- потеря реальной стоимости временно неиспользуемых денежных средств из-за инфляции;

- потеря потенциальной прибыли из-за неиспользования части денежных активов.

Дефицитный денежный поток восполняют за счет:

- оптимизации оборотного капитала;

- снижения текущих расходов по операционной деятельности;

- сокращения инвестиционной программы;

- привлечения дополнительного собственного или заемного капитала.

Избыточный денежный поток балансируют за счет:

- наращивания инвестиционной активности компании;

- расширения или диверсификации деятельности;

- досрочного погашения долгосрочных кредитов.

В процессе оптимизации денежных потоков их выравнивают и синхронизируют.

Платежный оборот ускоряют за счет следующих мероприятий:

- ужесточают политику востребования кредиторской задолженности;

- ужесточают процедуру оценки кредитоспособности дебиторов для снижения процента неплатежеспособных покупателей;

- сокращают период отсрочки платежа, предоставляемого покупателям;

- увеличивают размер скидок оптовым покупателям за предоплату или досрочное погашение задолженности;

- применяют факторинг, овердрафт и другие финансовые инструменты.

Замедляют отток денежных средств из компании за счет:

- сокращения расчетов с поставщиками по предоплате;

- увеличения срока товарного кредита, предоставляемого поставщиками и подрядчиками;

- приобретения долгосрочных активов в лизинг;

- перевода краткосрочных кредитов в долгосрочные.

ЭТАП 5

Планируют оптимистичный и пессимистичный сценарий поступлений.

Спрогнозировать финансовый приток с высокой точностью сложно. Чтобы обезопасить компанию от внезапных кассовых разрывов, планируют одновременно несколько сценариев финансовых поступлений — оптимистичный и пессимистичный.

Пессимистичный план поступлений ниже на 11 % и составляет на квартал 11 407,1 тыс. руб. (табл. 5 и 6). Для его расчета используют аналогичные источники данных (табл. 2–4), но вводят коэффициенты надежности поступлений (Кнп). Учитывают:

- рыночную ситуацию в отрасли;

- планы постоянных партнеров и дилеров по наращиванию объемов закупок (Кнп = 0,95 — ритейл);

- собственные конкурентные преимущества и силу конкурентов (Кнп = 1 — аренда);

- законодательные ограничения (Кнп = 0,7 — ТМЦ);

- непрофессионализм коммерческого персонала, высокую текучесть кадров в отделе продаж (Кнп = 0,9 — дилеры);

- риски выхода на новые рынки и запуска нового бизнеса (Кнп = 0,7 — грузоперевозки).

|

Таблица 6. Пессимистичный план финансовых поступлений, тыс. руб. (фрагмент) |

|||||||

|

Статья поступлений |

Коэффициенты надежности поступлений* |

01.07–07.07.2019 |

08.07–14.07.2019 |

15.07–21.07.2019 |

22.07–28.07.2019 |

… |

Всего за квартал |

|

Аренда |

1 |

0 |

29,3 |

0 |

0 |

87,9 |

|

|

Продажи Торговые сети |

0,95 |

24,3 |

278,7 |

70,5 |

233,7 |

1082,2 |

|

|

Продажи Дилерская сеть |

0,9 |

1125,7 |

1125,7 |

1125,7 |

1125,7 |

9868,5 |

|

|

Реализация Грузоперевозки |

0,5 |

0 |

0 |

0 |

25,0 |

195,0 |

|

|

Реализация ТМЦ |

0,7 |

0 |

0 |

45,5 |

0 |

143,5 |

|

|

Поступления по операционной деятельности |

1150,1 |

1433,8 |

1241,7 |

1384,4 |

11 377,1 |

||

|

Проценты к получению |

1 |

0 |

0 |

0 |

30,0 |

30,0 |

|

|

Поступления по финансовой деятельности |

0 |

0 |

0 |

30,0 |

30,0 |

||

|

Всего план поступлений |

1150,1 |

1433,8 |

1241,7 |

1414,4 |

11 407,1 |

*Коэффициенты условные.

Расходную часть платежного календаря рекомендуем также планировать исходя из оптимистичного и пессимистичного сценариев (или иметь перечень статей расхода, по которым можно быстро сократить финансирование без ущерба для компании).

ЭТАП 7

Ведем понедельный контроль плановых поступлений, при необходимости планы уточняем.

Необходимо контролировать согласованность плановых и фактических поступлений, выявлять разовые отклонения и системные тенденции. На основании графика (см. табл. 2) построена сводная табл. 7. Ее удобно использовать для контроля входящего денежного потока. Условно 2-го августа финансист компании проводит план-фактный анализ поступлений за июль.

Фактические поступления за июль (см. табл. 7):

- проценты по депозиту — 30 тыс. руб. (получены в полном объеме);

- от торговых сетей — 520 тыс. руб. (за счет снижения поступлений по договору № 22). Фактически поступило 322 тыс. руб. вместо плановых 441,2 тыс. руб. Затребуют подробные объяснения причин в отделе по работе с торговыми сетями;

- от аренды — 60 тыс. руб. вместо плановых 29,3 тыс. руб., так как арендные платежи поступили от трех новых арендаторов, с которыми на момент планирования договоров еще не было. В этом случае план финансовых поступлений уточняют.

|

Таблица 7. График поступлений, руб. |

||||

|

Статья поступлений/Договор |

Период |

Общий итог |

||

|

июль |

август |

сентябрь |

||

|

Аренда |

29 300 |

29 300 |

29 300 |

87 900 |

|

13 |

7000 |

7000 |

7000 |

21 000 |

|

14 |

10 000 |

10 000 |

10 000 |

30 000 |

|

16 |

12 300 |

12 300 |

12 300 |

36 900 |

|

Продажи Торговые сети |

639 200 |

639 200 |

||

|

21 |

198 000 |

198 000 |

||

|

22 |

441 200 |

441 200 |

||

|

Проценты к получению |

30 000 |

30 000 |

||

|

11 |

30 000 |

30 000 |

||

|

Общий итог |

698 500 |

29 300 |

29 300 |

757 100 |

Уточнения финансовых поступлений рассмотрим на примере оптимистичного плана. Основная масса работы по планированию проведена в апреле–мае. Ввиду динамичного развития предприятия заключены новые договоры с арендаторами и заказчиками. График оплат по договорам (см. табл. 2) дополнили, одновременно убрали прогнозы по предварительным договоренностям (см. табл. 4).

Фрагмент уточненного графика поступлений — в табл. 8.

|

Таблица 8. Уточненный график поступлений (фрагмент) |

||||||||

|

Контрагент |

№ договора — финслужба |

Дата вступления договора в действие |

Дата окончания договора |

Статус договора |

Статья поступлений |

Неделя |

Сумма платежа, тыс. руб. |

Исполнитель |

|

ООО «Объектив» |

26 |

01.07.2019 |

31.12.2019 |

Действующий |

Аренда |

05.08–11.08.2019 |

15,4 |

Отдел аренды |

|

ООО «Панорама» |

27 |

01.08.2019 |

31.12.2019 |

Действующий |

Аренда |

05.08–11.08.2019 |

41,2 |

Отдел аренды |

|

ООО «Объектив» |

26 |

01.07.2019 |

31.12.2019 |

Действующий |

Аренда |

09.09–15.09.2019 |

15,4 |

Отдел аренды |

|

ООО «Мастер» |

29 |

10.08.2019 |

31.12.2019 |

Действующий |

Реализация Грузоперевозки |

12.08–18.08.2019 |

36,5 |

Отдел по работе с дилерской сетью |

|

ООО «Триумф» |

30 |

10.08.2019 |

31.12.2019 |

Действующий |

Реализация Грузоперевозки |

12.08–18.08.2019 |

41,2 |

Отдел по работе с дилерской сетью |

|

ООО «Магистраль» |

37 |

25.08.2019 |

31.12.2019 |

Действующий |

Реализация Грузоперевозки |

09.09–15.09.2019 |

14,7 |

Отдел по работе с дилерской сетью |

|

ООО «Мегаполис» |

38 |

25.08.2019 |

31.12.2019 |

Действующий |

Реализация Грузоперевозки |

09.09–15.09.2019 |

16,2 |

Отдел по работе с дилерской сетью |

|

… |

||||||||

|

ООО «Магистраль» |

37 |

25.08.2019 |

31.12.2019 |

Действующий |

Реализация Грузоперевозки |

23.09–29.09.2019 |

41,2 |

Отдел по работе с дилерской сетью |

Как видно из табл. 8, добавилась статья поступлений «Реализация Грузоперевозки» и новые договоры (например, с заказчиками ООО «Триумф» и ООО «Магистраль»). Сумма плановых поступлений по грузоперевозкам составляет на квартал 940 900 руб., аренда возросла до 209 400 руб.

Сводная таблица поступлений на основании уточненного графика с недельной разбивкой представлена в табл. 9.

Как видно из уточненного графика, финансовый поток от аренды максимален с 9 по 15 сентября — 94,2 тыс. руб. По грузоперевозкам наиболее существенные поступления планируют в период с 23 по 29 сентября — 517,4 тыс. руб.

Договоры, которые принесут высокие финансовые потоки:

- по аренде:

– договор № 27 (новый арендатор ООО «Панорама») — 82,4 тыс. руб.;

– договор № 16 (постоянный арендатор ООО «Магистраль») — 36,9 тыс. руб.;

- по грузоперевозкам:

– договор № 33 (ООО «Норма») — 110,5 тыс. руб.;

– договор № 35 (ООО «Электросети») — 270,1 тыс. руб.

В отношении крупных клиентов, которые обеспечивают компании стабильно высокий приток денежных средств:

- мониторят их финансовое состояние и вероятность банкротства. Даже если клиенты работают с компанией исключительно по предоплате, банкротство клиента будет означать сокращение финансовых поступлений;

- разрабатывают программу скидок для постоянных клиентов, организуют приоритетное обслуживание, создают отдельное подразделение для сопровождения стратегических клиентов;

- улучшают качество продаваемого продукта (услуги);

- организуют систему реагирования на негативные отзывы, фиксируют обращения клиентов и процесс решения их проблем.

При необходимости уточняют предварительные договоренности и бизнес-планы, не подкрепленные соглашениями (см. табл. 4).

Проанализировав уточненные показатели, формируют сводный план поступлений с учетом новых показателей (табл. 10).

|

Таблица 10. Уточненный свод плановых поступлений, руб. |

||||

|

Статья поступлений |

Итого июль |

Итого август |

Итого сентябрь |

Всего за квартал |

|

Аренда |

29 300 |

85 900 |

94 200 |

209 400 |

|

Продажи Торговые сети |

639 200 |

250 000 |

250 000 |

1 139 200 |

|

Продажи Дилерская сеть |

5 003 328 |

3 429 300 |

2 532 368 |

10 964 996 |

|

Реализация Грузоперевозки |

0 |

193 100 |

747 800 |

940 900 |

|

Реализация ТМЦ |

65 000 |

140 000 |

0 |

205 000 |

|

Поступления по операционной деятельности |

5 736 828 |

4 098 300 |

3 624 368 |

13 459 496 |

|

Проценты к получению |

30 000 |

0 |

0 |

30 000 |

|

Поступления по финансовой деятельности |

30 000 |

0 |

0 |

30 000 |

|

Всего план оптимистичный уточненный |

5 766 828 |

4 098 300 |

3 624 368 |

13 489 496 |

|

Всего план оптимистичный утвержденный |

5 816 828 |

3 988 600 |

3 011 668 |

12 817 096 |

|

Отклонение, +/– |

–50 000 |

109 700 |

612 700 |

672 400 |

|

Отклонение, % |

–0,9 |

2,7 |

16,9 |

5 |

В июле поступления будут ниже на 50 тыс. руб., в августе и сентябре — выше на 109,7 и 612,7 тыс. руб. соответственно. За счет грузоперевозок в сентябре ожидается существенное увеличение поступлений — на 16,9 %. Это важно для сезонного бизнеса. Всплеск поступлений хорошо визуализирован на графике (см. рис. 4 в «Сервисе форм»; код доступа — на с. 119):

- 09.09–15.09.2019 — 957 692 руб.;

- 23.09–29.09.2019 — 1 400 492 руб.

В целом за квартал поступления вырастут на 5 %. Главное место будут занимать продажи в дилерской сети (81,3 %), на втором месте — продажи в торговые сети (8,4 %).

Поступления от грузоперевозок составят 940,9 тыс. руб. (7 %), что выше первоначального плана в 390 тыс. руб. (3 %). Новое направление бизнеса показывает положительные результаты. Это вывод на основании заключенных договоров, а не свершенных сделок. Поэтому по завершении периода проводят план-фактный анализ.

Ввиду увеличения плановых поступлений финансовым специалистам компании нужно спланировать увеличение расходов по операционной, инвестиционной или финансовой деятельности. Например, направить временный излишек денежных средств на депозит, чтобы воспользоваться им в межсезонье (декабрь–февраль).

ВМЕСТО ЗАКЛЮЧЕНИЯ

В динамичных условиях ведения бизнеса жесткий план ограничивает перспективы компании. Нужна гибкая система планирования, которая позволит синхронизировать поступление и расходование денежных средств. Гибкость обеспечат уточненные графики поступлений и планирование от предварительных договоренностей.

Статья опубликована в журнале «Планово-экономический отдел» № 6, 2019.

Содержание

- Структура ОДДС

- Методы составления отчета о движении денежных средств

- Косвенный метод

- Прямой метод

- Свободный/чистый денежный поток и другие показатели отчета

- Формирование отчета о движении денежных средств в виде прогноза

- Пример формирования прогнозного отчета о движении денежных средств

Отчет о движении денежных средств (ОДДС) – один из основных отчетов, которые входят в финансовую отчетность. Формирование ОДДС дает инвесторам понимание, как работает компания, откуда поступают деньги и как они расходуются.

Важно понимать, что отчет о прибылях и убытках (ОПУ), баланс и ОДДС – взаимосвязаны. В ОПУ содержится описание, как активы и обязательства использовались в течение отчетного периода. Формированием ОДДС выявляется приток и отток денежных средств (далее – поток), и, в окончательном итоге, раскрывается сумма, имеющаяся в компании в наличии; эта сумма дополнительно отражается и в балансе.

Как правило, основная отрасль определяет надлежащий уровень потоков. Сравнение потока компании со своими конкурентами в отрасли – это хороший способ оценки ситуации с потоком. Компания, которая не генерирует такую же сумму денег, как и конкуренты, неизбежно проигрывает. Даже в компании, прибыльной по стандартам бухгалтерского учета, может произойти так, что наличных денег будет недостаточно для оплаты счетов. Сопоставление суммы полученных денег с существующей задолженностью, известное как коэффициент операционного денежного потока, дает представление о возможности компании обслуживать свои займы и выплаты процентов. При небольшом снижении квартального потока угроза неоплаты кредита выше, чем при более высоких уровнях потоков.

В отличие от заявленных доходов, поток оставляет мало места манипуляциям. Техника составления отчета о движении денежных средств отлична от методик ОПУ и баланса, т.к. не учитывает сумму будущих выплат и поступлений, связанных с кредитованием.

Составление ОДДС аналитикам и инвесторам помогает ответить на следующие и аналогичные им вопросы:

- Насколько отличаются чистая прибыль и потоки?

- Генерируется достаточное количество денег для погашения существующих долгов по мере их возникновения?

- Генерируется достаточное количество денег от основной/оперативной деятельности для поддержания бизнеса?

- Владеет компания необходимым количеством денег, чтобы воспользоваться новыми инвестиционными возможностями?

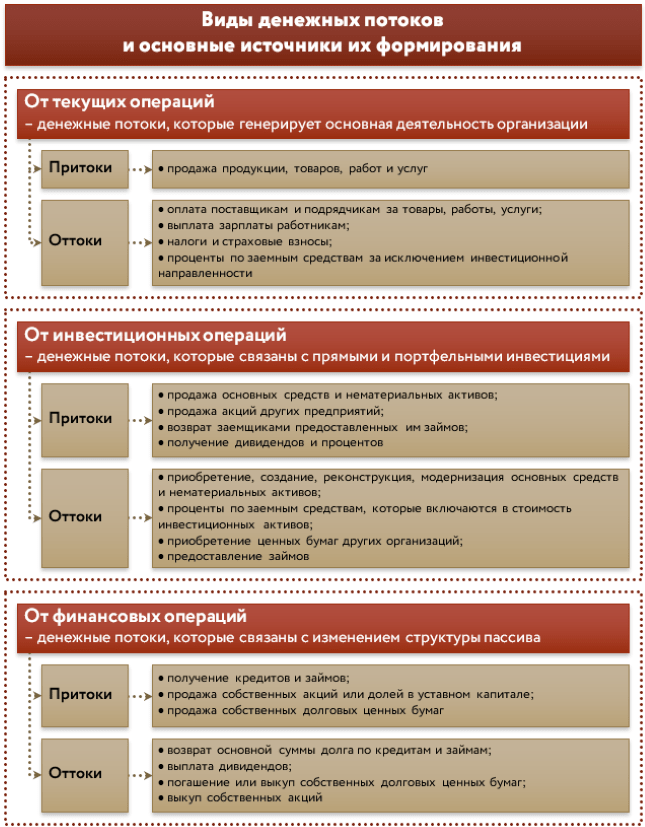

Структура ОДДС

Составление отчета о движении денежных средств реализуется путем ранжирования денежного потока на 3и компонента, через которые деньги поступают и выплачиваются компанией:

- Основная/операционная деятельность

- Инвестиции

- Финансирование

Денежный поток от основной/операционной деятельности – это денежный поток, который связан с обычными операциями, такими как продажи и операционные расходы, минус налоги.

Этот компонент включает:

Приток (+)

- Проценты (от долговых инструментов других организаций)

- Выручка от реализации товаров и услуг

- Дивиденды (от акций других организаций)

Отток (-)

- Платежи поставщикам

- Платежи сотрудникам

- Налоговые платежи

- Платежи кредиторам

- Платежи по другим расходам

Например, амортизация не является денежным расходом: это сумма, которая вычитается из общей стоимости актива. Именно поэтому она возвращается в выручку для расчета денежного потока. Исключением является случай, когда актив продается – тогда доход от актива учитывается в ОДДС.

В балансовом отчете изменения задолженности дебиторов от предыдущего до следующего периода должны также отражаться в потоке. Вариант, когда задолженность дебиторов уменьшается, означает, что в компанию поступило больше наличных денег от клиентов, оплачивающих свои счета – эта сумма добавляется к чистым продажам. Если дебиторская задолженность растет от одного отчетного периода до следующего, сумму увеличения нужно вычесть из чистого объема продаж, поскольку, хотя эта сумма и является выручкой, она не является денежными средствами.

Рост запасов свидетельствует о том, что компания потратила большую сумму на покупку большего количества сырья. Если запасы были оплачены денежными средствами, рост стоимости запасов минусуется из чистых продаж. Сокращение запасов будет, наоборот, добавлено к чистым продажам. Если запасы были приобретены в кредит, рост кредиторской задолженности произойдет в балансе, а сумма увеличения будет добавлена к чистым продажам.

Такая же логика применима и к уплате налогов, и к выплате заработной платы, и к предоплатам по страхованию. Если что-то было погашено, то разницу в стоимости необходимо вычесть из чистой прибыли. Если есть сумма задолженности, то разницу в стоимости нужно прибавить к чистой прибыли.

Движение от инвестиционной деятельности – направленное течение, возникающее в результате инвестирования, например, при приобретении или распоряжении основными и оборотными средствами.

Этот компонент включает:

Приток (+)

- Реализация ОС

- Поступление основного долга по кредитам, выданным прочим компаниям

- Продажа долевых/долговых ценных бумаг (прочих компаний)

Отток (-)

- Приобретение ОС

- Кредитование прочих организаций

- Приобретение долговых/долевых ценных бумаг (прочих компаний)

Изменения в стоимости оборудования, активах или инвестициях связаны с денежными средствами по инвестированию. Как правило, денежные потоки по инвестированию являются оттоками, так как деньги используются для покупки нового оборудования, зданий либо краткосрочных активов, таких как ценные бумаги. Когда компания продает актив, транзакция рассматривается как поступление денежных средств по инвестированию.

Движение по финансовой деятельности – это поток, который возникает из-за увеличения (уменьшения) денежных средств при выпуске (или возврате) дополнительных акций, долгосрочной/краткосрочной задолженности в процессе работы фирмы.

Этот компонент включает:

Приток (+)

- Выпуск долговых ценных бумаг

- Продажа долевых ценных бумаг

Отток (-)

- Выкуп долгосрочной задолженности

- Дивиденды акционерам

- Выкуп собственных акций

Изменения в сумме задолженности, дивидендах или займах учитываются в движении денежных средств по финансированию. В указанный раздел относятся полученные денежные средства по финансированию – например, полученные при увеличении капитала, а также выплачиваемые средства, например, дивиденды. Таким образом, если компания размещает облигации, она получает денежное финансирование; когда держателям облигаций выплачиваются проценты, то компания сокращает свои денежные средства.

Данные для отчета о движении денежных средств могут быть получены из трех источников:

- Выборочные данные по транзакциям

- Сравнительные балансы

- Текущие отчеты о ПУ

Некоторые инвестиционные и финансовые данные не отражаются в отчете, так как они не требуют их использования. Хотя эти статьи, как правило, не включены в отчет, они могут присутствовать в виде примечаний к отчетам.

Подводя итоги главе о структуре, отметим, что порядок составления отчета о движении денежных средств предусматривает, в первую очередь, расчет потока по основной/операционной части. Следующий этап – потоки от инвестиционной и финансовой деятельности.

Далее в статье рассмотрим методы составления ОДДС.

Методы составления отчета о движении денежных средств

Отчет о движении денежных средств может быть представлен двумя способами:

- Косвенным методом

- Прямым методом

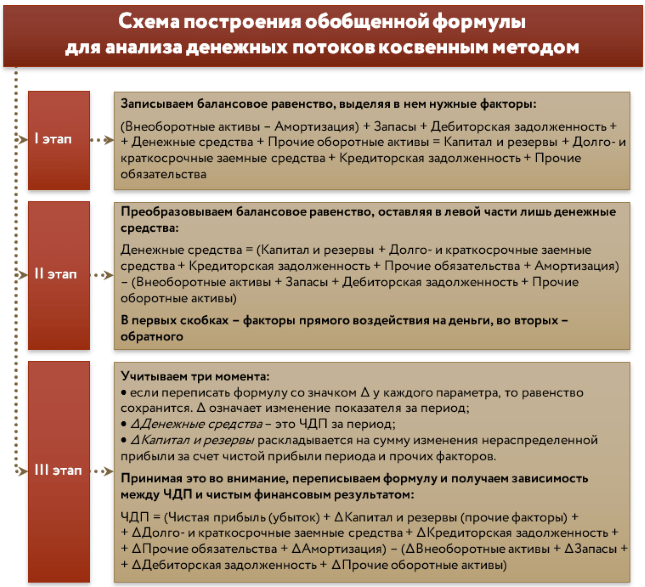

Косвенный метод

Косвенный метод наиболее предпочтителен для компаний, поскольку он сверяет движение денежных средств с чистой прибылью, полученной от основной/операционной деятельности. Он подробно будет рассмотрен в специальной статье.

Прямой метод

Прямой метод представляет денежные потоки от различных видов деятельности посредством расчета оттоков и притоков денежных средств. Тем не менее, это тот метод, который предпочитают меньшинство компаний, поскольку для его подготовки требуется дополнительная информация.

Денежный поток от основной деятельности прямым методом

По прямому методу чистый денежный поток от основной деятельности определяется путем расчета денежных поступлений от продажи, вычета денежных выплат за покупки, операционных расходов, процентов и налогов, а также добавления процентов и дивидендов. Далее рассмотрим каждый из этих компонентов.

Основным компонентом ОДДС являются поступления денежных средств от продаж. Это денежные средства, которые фактически получены за период от покупателей. Они определяются по формуле:

Поступления денежных средств от продаж = Продажи + Уменьшение (или – Увеличение) дебиторской задолженности

Оплата денежными средствами закупок является самым важным компонентом оттока денежных средств в ОДДС. Это денежные средства, которые фактически затрачены на закупки у поставщиков в течение отчетного периода. Определяются по формуле:

Денежные средства, затраченные на закупки = Себестоимость проданных товаров + Увеличение (или – Сокращение) запасов + Уменьшение (или – Увеличение) кредиторской задолженности

Оплата операционных расходов – это отток денежных средств, который связан с продажами, с исследованиями и разработками (НИОКР) и другими такими обязательствами, как кредиторская задолженность и выплата заработной платы. Определяется по формуле:

Платежи по операционным расходам = Операционные расходы + Увеличение (или – Уменьшение) предоплаченных расходов + Сокращение (или – Рост) начисленных обязательств

Денежные проценты – это проценты, выплачиваемые держателям долговых обязательств. Определяется по формуле:

Оплаченные проценты = Выплаты процентов – Увеличение (или + Сокращение) процентов к уплате + Начисление премии по облигациям (или – Скидка)

Оплата денежных средств по налогам – это фактически денежные средства, уплаченные в виде налогов. Определяем по формуле:

Платежи денежных средств по налогу на прибыль = Налог на прибыль + Сокращение (или – Увеличение) налога к оплате

В приведенной ниже таблице показано, как чистый денежный поток от операционной деятельности рассчитывается с использованием прямого метода.

| Денежный поток от операционной деятельности (Прямой метод) | |

|---|---|

| тыс. руб. | |

| Продажи | 300 000 |

| Увеличение дебиторской задолженности | 10 000 |

| Поступления | 310 000 |

| Себестоимость проданных товаров | (167 000) |

| Увеличение запасов | (25 000) |

| Увеличение кредиторской задолженности | 10 000 |

| Оплаты по закупкам | (182 000) |

| Оплаты расходов на продажу | (35 000) |

| Оплата НИОКР | (1 500) |

| Рост предоплаченных расходов | (2 000) |

| Оплаты по операционным расходам | ( 38 500) |

| Оплаты процентов | (5 000) |

| Увеличение процентов к уплате | 2 500 |

| Оплаченные проценты | (2 500) |

| Налог на прибыль | (28 150) |

| Увеличение налога к оплате | 1 500 |

| Денежные платежи по налогу на прибыль | (26 650) |

| Чистый денежный поток от операционной деятельности | 60 350 |

Табл. 1. Правила составления отчета о движении денежных средств прямым методом (пример). Операционная/основная деятельность.

Движение денежных средств от инвестирования и финансовой деятельности рассчитывается так же, как и в косвенном методе.

Хотя описанные методы и отличаются, результаты всегда одинаковы, то есть, различные способы составления отчета о движении денежных средств должны приводить к одному и тому же результату. Независимо от методов формирования отчетов о движении денежных средств, денежный поток разбивается на три компонента – операционная, инвестиционная и финансовая деятельность.

Также не стоит забывать, что между изменениями в активах и изменениями в движении денежных средств существует обратная связь.

Свободный/чистый денежный поток и другие показатели отчета

Формирование показателей отчета о движении денежных средств сводится обычно к расчету показателя свободного денежного потока. Свободный/чистый денежный поток – это сумма денежных средств, которая останется в компании после того, как она оплатит все свои расходы, включая чистые капитальные затраты. Чистые капитальные затраты – это затраты, которые компания должна ежегодно нести на приобретение или модернизацию основных средств, таких как здания и оборудование, чтобы продолжать работать.

Свободный/чистый денежный поток = Денежный поток от основной деятельности – Чистые капитальные затраты (Общие капитальные затраты – Доходы от налогообложения от продажи активов)

Показатель свободного/чистого денежного потока показывает инвесторам способность компании погасить задолженность, увеличить свои сбережения и увеличить акционерную стоимость.

Цена свободного/чистого денежного потока – это параметр оценки капитала, используемый для сравнения рыночной цены на одну акцию компании с долевым объемом свободного/чистого денежного потока. Этот параметр очень похож на оценочный параметр цены денежного потока, но считается более точным из-за того, что использует свободный/чистый денежный поток, который исключает капитальные затраты (CAPEX) из общего основного/операционного денежного потока компании. Это показывает фактический денежный поток, доступный для финансирования развития, не связанного с активами. Компании используют этот показатель, когда им необходимо увеличить свои активы либо в целях развития своего бизнеса, либо для того, чтобы просто поддерживать приемлемый уровень свободного/чистого денежного потока.

Устойчивое последовательное генерирование свободного/чистого денежного потока – это очень выгодное инвестиционное качество, поэтому инвесторы всегда ищут компанию, которая показывает устойчивые и растущие потоки. Консервативные инвесторы могут сделать еще один шаг, расширив то, что включено в число потоков. Например, помимо капитальных затрат, они также могут включить дивиденды на сумму, которая будет вычтена из потока, чтобы получить о нем более полное представление. Этот показатель можно было бы сравнить с продажами.

В практическом плане, если компания имеет историю выплаты дивидендов, она не может легко приостановить или прекратить их выплачивать, не вызывая у акционеров реального отрицательного отношения. Даже снижение дивидендных выплат проблематично для многих акционеров. В целом рынок считает, что дивидендные выплаты должны относиться к той же категории, что и капитальные затраты, а точнее – к категории необходимых денежных затрат. Главное здесь – поиск стабильных уровней. Такой подход показывает не только способность компании генерировать поток, но также сигнализирует о том, что компания должна иметь возможность продолжать финансирование своих операций.

Одним из показателей отчета является показатель «денежный поток на акцию». Он рассчитывается следующим образом:

Денежный поток на акцию = (Движение денежных средств от операций – Дивиденды по привилегированным акциям) / Обыкновенные акции

Показатель «Приток компании на акцию» полезен, поскольку он информирует аналитика о том, насколько хорошо позиционируется компания, когда речь идет о финансировании будущего роста за счет существующей деятельности. Компании, которые в состоянии самостоятельно финансировать свой собственный рост, могут не обращаться к внешним долговым или фондовым рынкам. Это ведет к тому, что затраты по займам невелики и, как правило, обычно привлекаются акционерами.

Поток на акцию также показывает, сколько денег может быть предоставлено для будущих дивидендных выплат. Разумеется, нужно учитывать перспективы роста и потребности в финансировании фирмы при рассмотрении вопроса о том, можно ли выплачивать дивиденды, но поток на акцию информирует пользователей отчетности о том, будут ли осуществляться выплаты дивидендов.

Еще одна полезная группа показателей, полученная из отчета, представляет собой семейство показателей потоков к долгу. Выражая операционные потоки как кратные долгам, аналитики получают информацию о том, генерируют ли достаточные потоки бизнес для обслуживания платежей по долгам. Можно рассчитать потоки к текущим срокам погашения долга, который представляет собой получение достаточного количества денег для погашения задолженности, которая относится к периоду одного года.

Поток к погашению долга = Движение средств от операций Текущие долговые ценные бумаги

Аналогичным показателем является отношение потока к общему долгу, которое относится к числу коэффициентов, используемых кредитными рейтинговыми агентствами при оценке компании. Это соотношение рассчитывается как:

Поток к общей задолженности = Поток от операций Общий долг

Еще один показатель – коэффициент выплаты дивидендов. Очевидно, что его используют только в компаниях, выплачивающих дивиденды. Инвесторы, вкладывающие свои средства в акции компаний, выплачивающих дивиденды, предпочитают компании с постоянным и/или постепенно увеличивающимся коэффициентом выплаты дивидендов. При этом будем иметь в виду, что очень высокие коэффициенты дивидендов следует рассматривать скептически.

Вопрос: можно ли поддерживать уровень дивидендов? Многие инвесторы, изначально привлеченные высокодоходными акциями, бывают разочарованы по итогу значительного понижения дивидендов. Если это произойдет, цена акций, скорее всего, снизится.

Пойдем далее и заметим, что коэффициенты выплаты дивидендов сильно различаются между компаниями. Стабильные, крупные, зрелые компании («голубые фишки») имеют более крупные дивидендные выплаты. Коммерческие учреждения, ставящие во главу угла развитие, склонны удерживать свои денежные средства в целях расширения, и поэтому имеют скромные коэффициенты выплат или предпочитают не выплачивать дивиденды. Наконец, инвесторы должны помнить, что дивиденды фактически получают деньгами, а не прибылью.

Формирование отчета о движении денежных средств в виде прогноза

Формирование отчета о движении денежных средств в виде прогноза демонстрирует компании, будет ли у нее достаточно денег для ведения своей деятельности. Прогноз движения денежных средств является одним из наиболее важных бизнес инструментов для любой организации.

Прогнозный отчет о движении денежных средств аналогичен бюджету движения денежных средств (ДДС). Бюджет ДДС – это оценка притока и оттока денежных средств бизнеса за определенный период времени. Предприятия используют прогнозы продаж и производства для создания бюджета ДДС, а также предположения о необходимых расходах и дебиторской задолженности. Если у компании недостаточно ликвидности для работы, она должна привлечь больше денежных средств путем выпуска акций или привлечения кредита.

Пример формирования прогнозного отчета о движении денежных средств

Предположим, например, ОАО «Одежда» производит обувь и оценивает продажи на уровне 30 000 тыс. руб. в июне, июле и августе. По розничной цене 6000 рублей за пару компания оценивает 5000 пар продаж обуви каждый месяц. ОАО «Одежда» прогнозирует, что 80% продаж будут оплачены в текущем месяце, а остальные 20% в течение 2-х месяцев после продажи. Предполагается, что начальный остаток денежных средств в июле составит 200 тыс. руб., а в бюджете ДДС прогнозируется, что поступления будут осуществляться равными суммами по 24 000 тыс. руб. (30 000 х 80%). Компания также прогнозирует приток 10 000 тыс. руб. от продаж, произведенных ранее в этом году.

ОАО «Одежда» также нужно рассчитать производственные затраты, необходимые для производства обуви и удовлетворения потребностей клиентов. Компания ожидает, что начальный запас будет 1000 пар обуви, а это означает, что в июле должно быть выпущено 4000 пар. При условии, что стоимость производства равна пятьсот рублей за пару, то компания потратит: 500 х 4000 = 2 000 тыс. руб. на себестоимость продаж, что является издержками производства. Компания также рассчитывает заплатить 6 000 тыс. руб., не связанных напрямую с производством.

С помощью бюджета ДДС вычисляется приток и отток денежных средств в течение месяца и определяется сальдо на конец. В данном примере составление отчета о движении денежных средств в июле:

Начальное сальдо денежных средств = 200

Приток денежных средств = 24 000 + 10 000= 34 000

Отток денежных средств = – (2 000 + 6 000) = – 8000

Конечное сальдо денежных средств = 26 200

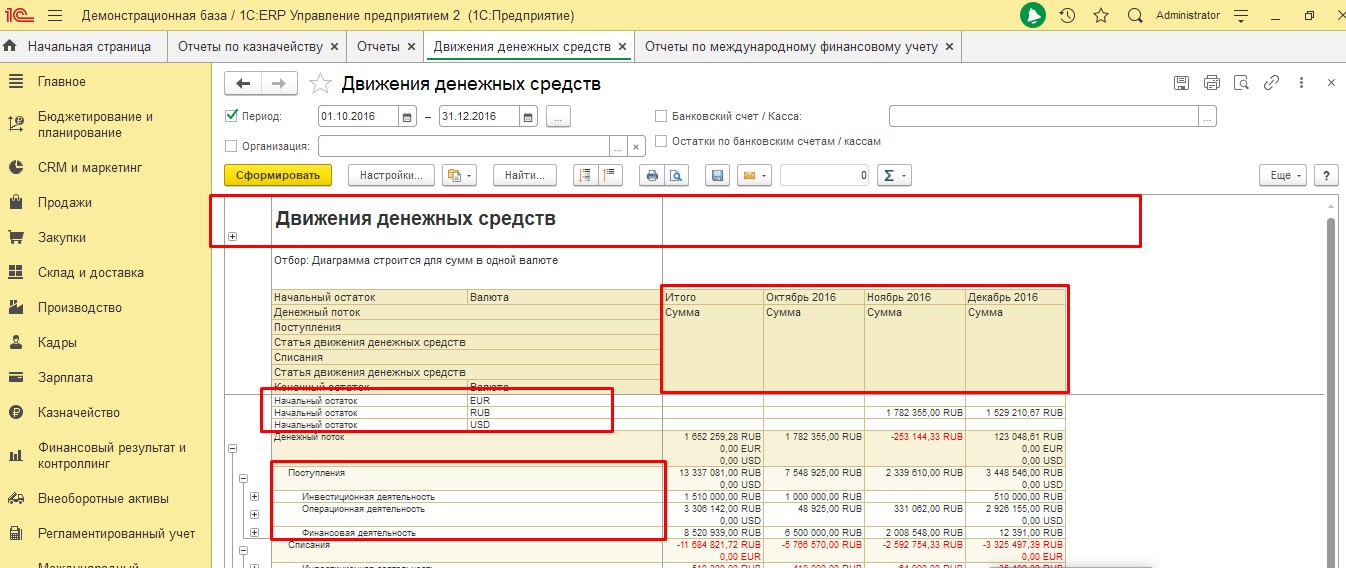

Составление отчета о движении денежных средств оптимально автоматизировать с помощью специализированных программных продуктов, например, на основе «WA:Финансист».

Рисунок 1. Фрагмент отчета «Исполнение БДДС» в программном решении «WA: Финансист».

Кроме того, возможно представление отчета о движении денежных средств в формате отчета по МСФО:

Рисунок 2. Фрагмент отчета «Консолидированный отчет о движении денежных средств» в программном продукте «WA: Финансист».

Один из главных разделов финансовой отчетности — это отчет о движении денежных средств. Рассказываем, из чего он состоит и что инвестор может найти в нем полезного

В этом тексте про ОДДС вы узнаете:

- Что это

- Структура

- Методы заполнения

- Возможности

Что такое отчет о движении денежных средств

Отчет о движении денежных средств (ОДДС, в англоязычных источниках — Cash Flow Statement) — один из основных документов, составляющих финансовую отчетность компании наряду с балансом, отчетом о прибылях и убытках и отчетом об изменениях в капитале.

Отчет о движении денежных средств — неотъемлемая часть годовой финансовой отчетности по российскому стандарту бухгалтерской отчетности (РСБУ). Компании, отчитывающиеся по международным стандартам финансовой отчетности (МСФО), заполняют ОДДС за каждый период отчетности, хотя ОДДС может не включаться в состав сокращенной отчетности по МСФО.

Если баланс детально показывает стоимость имущества и обязательств компании, отчет о прибыли — состав доходов и расходов, отчет об изменении капитала — за счет чего менялась стоимость имущества акционеров, то отчет о движении денежных средств позволяет детально увидеть, как по счетам компании проходили потоки «живых» денег — поступления и платежи.

В силу этого только отчет о движении денежных средств позволяет инвестору непосредственно увидеть сумму капитальных затрат, производимых компанией.

Отчет о движении денежных средств тесно увязан со статьей баланса, на которой учитываются деньги компании. Разница поступлений и платежей, отмеченная в отчете о движении денежных средств, будет и разницей между размером денежных средств на счетах компании в начале и в конце периода. Например, на начало на счетах компании было ₽10 млрд. В отчете о движении денежных средств зафиксировано, что в течение года у нее были поступления на сумму ₽60 млрд, а платежи — на сумму ₽50 млрд. Это значит, что ОДДС покажет чистое увеличение денежных средств и их эквивалентов на ₽10 млрд, а в балансе на конец года размер денежных средств и эквивалентов будет отмечен как ₽20 млрд.

ОДДС позволяет увидеть детализацию поступлений и платежей, причем группируя эти денежные потоки по их экономическому смыслу, что немаловажно для финансового анализа и принятия решений инвестором. Кроме того, с помощью отчета о движении денежных средств инвестор может увидеть, как компания зарабатывает «живые» деньги, проходящие по ее банковским счетам. Это позволит оценить реальные возможности компании по выплате дивидендов, по обеспечению займов и финансирования своей деятельности.

Структура отчета о движении денежных средств

Поступление денег на счет компании — это не всегда ее доходы. Доходом для компании будут деньги, поступившие за проданную продукцию. Но взятый кредит — это не доход компании, хотя это, несомненно, денежное поступление. Точно так же уменьшение денег на счетах после возврата компанией кредита не будет расходом при расчете прибыли. Чтобы денежные операции были разделены по смыслу, отчет о движении денежных средств состоит из трех основных разделов:

- Движение денежных средств от операционной деятельности;

- Движение денежных средств от инвестиционной деятельности;

- Движение денежных средств от финансовой деятельности.

В разделе, где учитываются денежные потоки от операционной деятельности, показываются результаты от платежей и поступлений компании от основной производственной и торговой деятельности. По РСБУ этот раздел называется «Денежные потоки от текущих операций». В этом разделе будут учтены поступления от продажи товаров и оказания услуг, а также платежи, составляющие расходы компании — за покупку материалов, оплата счетов за электроэнергию, оплата транспортных расходов, зарплаты работников и т. п.

Итогом этого раздела будет сумма чистых денежных средств, полученных от операционной (основной) деятельности. Он может считаться двумя методами — прямым и косвенным. Соответственно, заполнение статей этого раздела может вестись также прямым и косвенным методом. Мы еще вернемся к этому ниже.

В разделе «Движение денежных средств от инвестиционной деятельности» будут отмечены покупка компанией долгосрочных активов — оборудования, земли, лицензионных прав на месторождения и товарные знаки, а также затраты на строительство сооружений и зданий. Кстати говоря, эти затраты называются капитальными, или CAPEX (англ. capital expenditure). Помимо CAPEX, во втором разделе отчета о движении денежных средств, будут учтены деньги, отправленные на банковские депозиты, на покупку облигаций и акций, учреждение дочерних компаний и пр. Соответственно, в этом разделе будут отмечены и деньги, снятые с депозитов и вырученные за продажу облигаций и акций. Итогом второго раздела ОДДС будет сумма чистых денежных средств, полученных (выплаченных) от инвестиционной деятельности.

В разделе «Движение денежных средств от финансовой деятельности» будут отмечаться как денежные поступления взятые компанией кредиты и займы. В этом же разделе учитываются возврат взятых кредитов и выплата дивидендов акционерам компании. Аналогично предыдущим разделам ОДДС третьего раздела будет сумма чистых денежных средств, полученных (выплаченных) от финансовой деятельности.

Итогом всего отчета о движении денежных средств станет чистое увеличение (или уменьшение) денежных средств и их эквивалентов. Этот итог будет равен разнице между суммой денежных средств и их эквивалентов компании на конец и начало отчетного периода.

Методы заполнения ОДДС

Как мы уже говорили, есть два метода заполнения такого важного раздела ОДДС, как «Движение денежных средств от операционной деятельности»:

- прямой метод;

- косвенный метод.

Прямой метод

Прямой метод — это метод составления отчета о движении денежных средств, при котором платежи и поступления, которые связаны со статьями доходов и расходов компании, учитываются непосредственно. С бухгалтерской точки зрения в этот раздел попадают те операции, которые корреспондируют с балансовыми счетами денежных средств (расчетный счет и касса).

Этот метод называется еще «сверху вниз», то есть в отчете о движении денежных средств статьи поступлений и платежей будут идти в том же порядке, что и при расчете прибыли в отчете о прибыли и убытках. В ОДДС будут показаны аналогичные статьи денежных доходов и затрат — поступления от продажи товаров, платежи поставщикам, платежи на оплату труда.

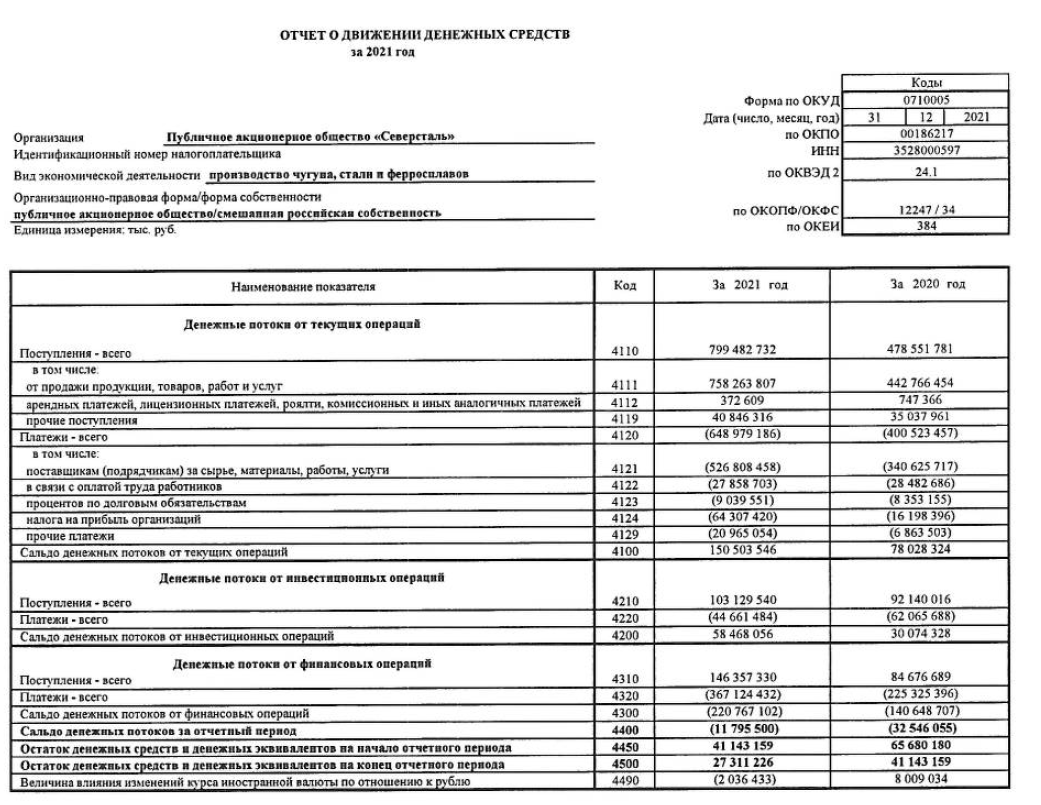

Отчет о движении денежных средств по РСБУ «Северстали» за 2021 год

Главное отличие ОДДС и отчета о прибыли и убытках в том, что в ОДДС отражаются только денежные статьи. Такая статья затрат, как амортизация в отчете о движении денежных средств, прямым методом отображаться не будет, поскольку амортизация не проходит как платежи по счетам в этом периоде. Это так называемая неденежная статья расходов.

Разделы ОДДС «Движение денежных средств от инвестиционной деятельности» и «Движение денежных средств от финансовой деятельности» заполняются только прямым методом. РСБУ также требует использования только прямого метода заполнения отчета о движении денежных средств.

Косвенный метод

Косвенный метод — это метод составления отчета о движении денежных средств, при котором в разделе денежные потоки от операционной деятельности, указываются не сами платежи и поступления, а специальные корректировки прибыли. Этот метод называется иногда «снизу вверх». Дело в том, что раздел ОДДС «Денежные потоки от операционной деятельности» заполняется от прибыли компании — нижней, итоговой строки отчета о прибылях и убытках.

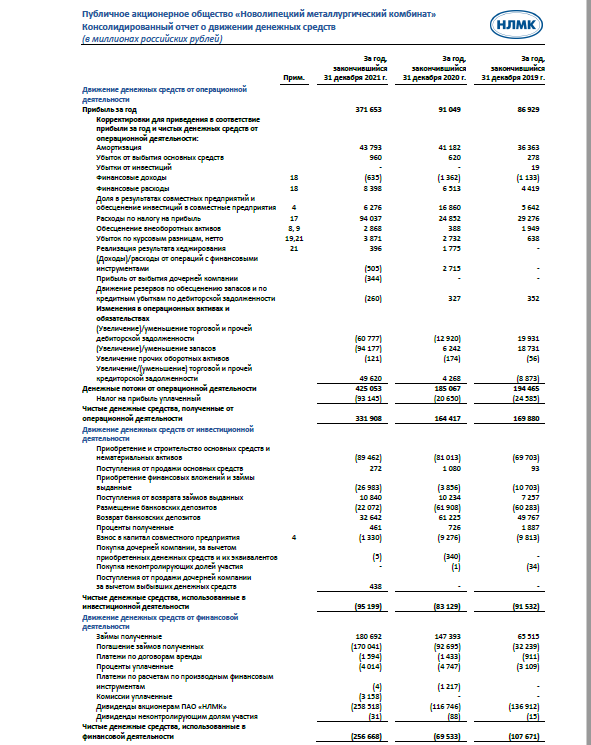

Отчет о движении денежных средств по МСФО Новолипецкого металлургического комбината за 2021 год

При заполнении этого раздела используются различные корректировки статей затрат и доходов из отчета о прибыли и убытке. То, что для компании доход, здесь учитывается со знаком минус, а то, что было затратами, здесь будет учитываться со знаком плюс. То есть чтобы отразить итог потока от операционной деятельности косвенным методом, к чистой прибыли прибавляются неденежные затраты (амортизация, отрицательные курсовые разницы, переоценка запасов и задолженностей). Неденежные доходы, такие, например, как положительная переоценка активов, наоборот, при заполнении вычитаются.

Кроме того, денежные расходы, учтенные как прочие или финансовые в отчете о прибылях и убытках, в ОДДС приводятся со знаком плюс. А вот денежные доходы, учтенные как прочие или финансовые, будут в ОДДС отмечены со знаком минус.

Для чего производятся такие, казалось бы, сложные действия? Во-первых, такой косвенный метод позволяет увидеть именно денежные поступления и платежи по операционной деятельности как итог расчетов. Во-вторых, и это самое важное, данный метод сразу позволяет сопоставить эти денежные итоги с неденежными статьями и косвенными доходами и расходами. То есть для инвестора косвенный метод сразу предлагает возможность анализа вопреки кажущейся сложности расчета. В отчетностях компаний по МСФО чаще всего встречается именно косвенный метод заполнения отчета о движении денежных средств.

Какие возможности для анализа дает отчет о движении денежных средств

Две возможности мы уже упоминали ранее:

- отчет о движении денежных средств непосредственно показывает размер производимых компанией капитальных затрат;

- косвенный метод заполнения отчета о движении денежных средств позволяет инвестору сопоставить именно денежный итог операционной деятельности с неденежными статьями или косвенными затратами и доходами. Это дает представление о финансовой устойчивости бизнеса компании, ее способности платить дивиденды.

Кроме того, сравнивая итоги движения денежных средств от операционной деятельности с другими разделами отчета о движении денежных средств, инвестор может оценить, насколько компания способна самостоятельно генерировать денежный поток. Сравнение такого самостоятельно сгенерированного потока с инвестиционным потоком поможет оценить возможности развития компании, финансирования капитальных затрат.

ОДДС позволяет быстро рассчитать такой специальный показатель, как свободный денежный поток, или FCF.

Свободный денежный поток

— это разница между чистым денежным потоком от операционной деятельности (итог первого раздела ОДДС) и капитальными затратами (первые статьи раздела о движении средств от инвестиционной деятельности).

Свободный денежный поток — это, по своей сути, остающиеся в распоряжении компании заработанные деньги на счетах. Определение этого показателя дает возможность инвестору понять такие моменты, как:

- возможность самостоятельного развития;

- необходимость и возможности компании в привлечении кредитов;

- реальную возможность компании выплачивать дивиденды.

Сопоставление по этим моментам может помочь инвестору принять инвестиционное решение при выборе акций конкурирующих компаний.

Следите за новостями компаний в нашей группе в сети «ВКонтакте»

Свободный денежный поток. Средства, оставшиеся у компании после уплаты всех операционных расходов.

Поддержкой и одновременно показателем эффективной работы предприятия служит сбалансированный денежный поток, когда денежных притоков достаточно для покрытия всех обязательных расходов (оттоков ДС). Для такого равновесия необходимо четкое планирование движений ДС, что может быть достигнуто только путем их постоянного анализа и мониторинга.

Именно планирование ДДС позволяет не только обеспечивать текущую деятельность компании, но и выделить часть бюджета на ее развитие, постоянно поддерживая конкурентоспособность бизнес-структуры.

Что такое анализ ДДС и для чего он нужен

При оценке ДДС предприятия обычно анализируют и составляют следующие виды стандартных отчетов:

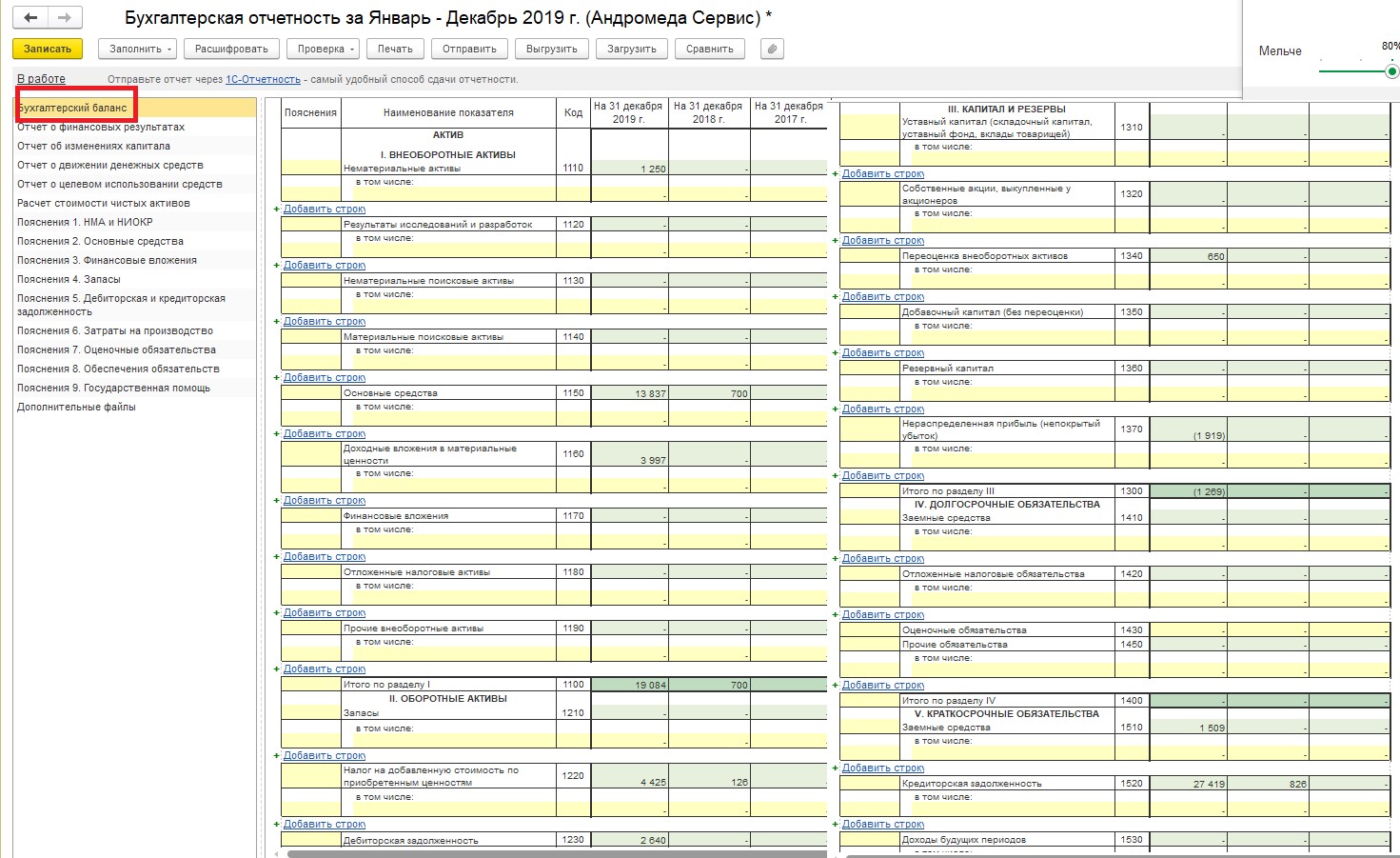

- Бухгалтерская отчетность (баланс – форма 1);

- Отчет о движении денежных средств (ОДДС) или 4 форма – бухгалтерской отчетности;

- БДДС (бюджет о ДДС);

- ББЛ (бюджет по балансовому листу).

Основной отчет анализа ДС – это ОДДС, в одном из методов анализа которого используется в качестве вспомогательного тот же Бухбаланс. К двум последним прибегают при планировании финансовых потоков компании.

ОДДС – отчет о движении (оттоках/притоках) ДС в разрезе трех направлений: операционного, инвестиционного и финансового. Его составляют либо прямым, либо косвенным методом.

- На основании первого ОДДС формируется путем внесения в него всех движений по трем направлениям. Притоки складываются из поступлений ДС, например, выручки от реализаций, пришедших авансов и пр., оттоки – из выбытия ДС, к примеру, оплат за что-либо, возвратов долгов банкам и пр.

Информационной базой для получения аналитики по ДДС является выручка компании. - Следующий метод получения аналитики по ДДС основан на корректировке чистой прибыли посредством вычислений (дельты) статей баланса. Базой для анализа является прибыль (чистый доход) компании.

Проведение анализа указанных видов отчетности с позиции разных методик позволяет сделать выводы, как и куда расходовались ДС компании, а также определить источники их поступления и посмотреть на одни и те же вопросы «под разными углами».

Комплексная автоматизация от ведущего IT-интегратора 1С. Оценка проекта бесплатно!

Для оценки данных отчетности по ДС используют несколько способов:

- горизонтальный;

- вертикальный;

- коэффициентный (факторный);

- план-фактный.

Заметим, если методы анализа – это, скорее, индивидуальные способы построения отчетов (анализ ДДС путем структурирования), то способы анализа – это варианты анализа уже имеющейся отчетности.

- Горизонтальный способ анализа предоставляет возможность оценить объемы прироста или уменьшения потоков ДС в разрезе периодов, сравнивая их с базовым. Производится в суммовом выражении и может быть детализирован до вида операции.

- Вертикальный анализ позволяет производить оценку структуры ДС и их потоков. Чаще всего оценка проводится в разрезе видов деятельности на предприятии (текущих, инвестиционных и финансовых средств).

- Коэффициентный (факторный) анализ позволяет оценить состояние результирующего показателя относительно других факторов (величин). Именно данным способом можно выявить факторы, оказывающие отрицательное влияние на ДДС. Результирующий показатель имеет прямую зависимость от выбора метода анализа: прямого или косвенного. При прямом методе анализа – оценивают чистый денежный поток (ЧДП), а при косвенном – чистый финансовый результат (ЧФР).

- План-фактный анализ позволяет оценить степень исполнения запланированного уровня показателей ДДС путем сопоставления плановых и фактических данных.

Составлять отчетность для анализа ДДС в ручном режиме – довольно трудоемкая и длительная процедура. На сегодняшний день существует множество прикладных решений, позволяющих автоматизировать данный процесс. 1С также предлагает целую линейку автоматизированных систем, где данная функциональность поддерживается. Примеры:

- 1С:ERP Управление предприятием;

- 1С:Управление холдингом;

- Финансист_

С целью автоматизации учета движения ДС в программных продуктах 1С с каждой хозяйственной операции сопоставляется вид деятельности через статью движения ДС. Благодаря этому процесс составления (ОДДС) существенно упрощается, и его можно формировать в любой момент времени и на любую дату.

Прямой метод составления отчета ДДС и его анализ

Основан на вычислении сальдо движения отрицательных и положительных денежных потоков посредством кассового метода оценки хозяйственных операций, связанных с ДДС. Расчет согласно косвенному методу аналогичен расчету, используемому в балансовом методе анализа, и вычисляется, как сальдо ДС на начало периода (ДСн.п.) минус оттоки (ОТ) ДС за период плюс притоки ДС (ПР) за период. Получаем сальдо на конец периода (ДС к.п.):

ДСк.п.= ДСн.п. + ПР – ОТ

Именно так происходит построение ОДДС или 4-ой формы баланса, а на основании всех хозяйственных операций по ДДС производятся записи в отчете, которые группируются в разрезе видов деятельности и статей движения ДС.

Порядок анализа на основе ОДДС позволяет оценить финансовую мощность компании и является своеобразным индикатором качества финансово-хозяйственной деятельности.

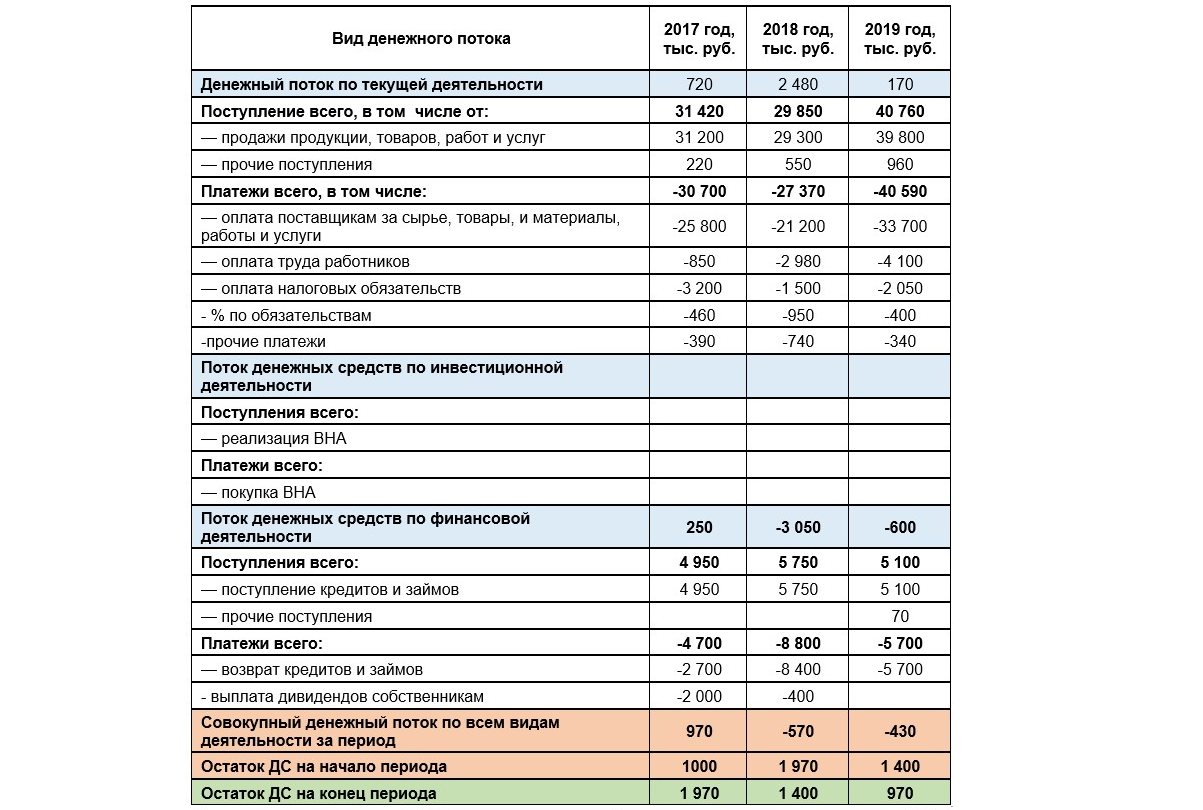

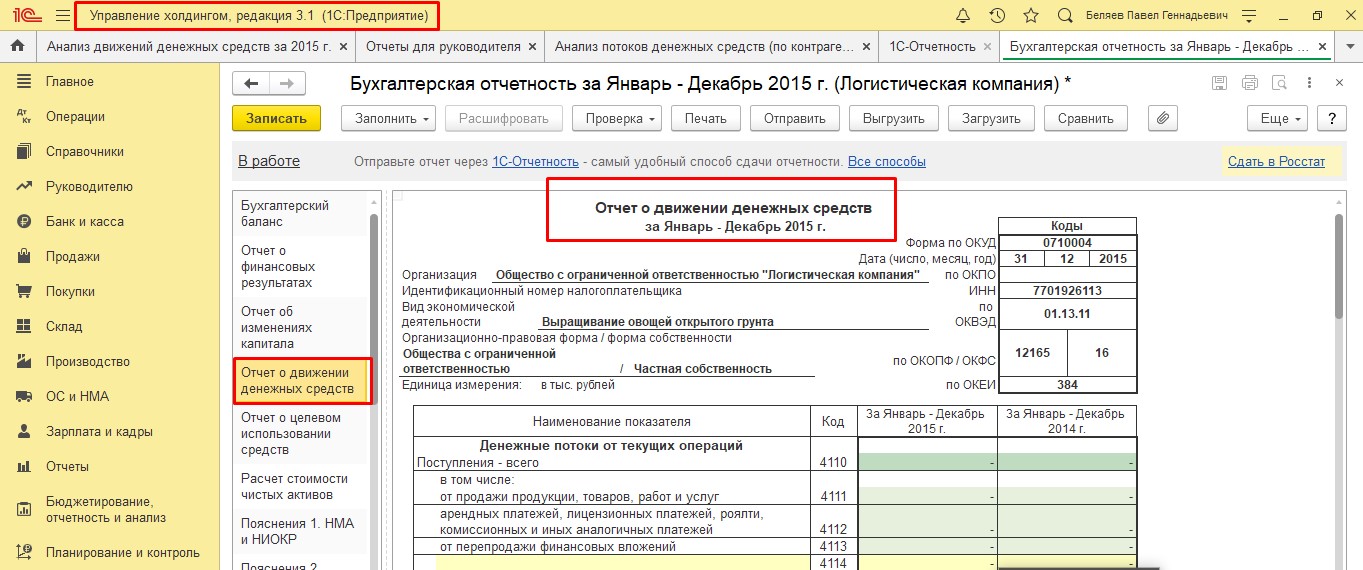

Перед нами отчет ОДДС, составленный на основании движения ДС (наличных и безналичных). Информация в отчет попадает из документов поступления и списания ДС согласно статье движения ДС. Например, поступление оплаты от клиента за товар будет отражено в строке «Поступление всего» раздела «Денежные потоки по текущей деятельности».

Внедрение 1С:ERP 2

Внедрение инновационной системы от 1С:Центра компетенции по ERP-решениям. Проведем бесплатный аудит!

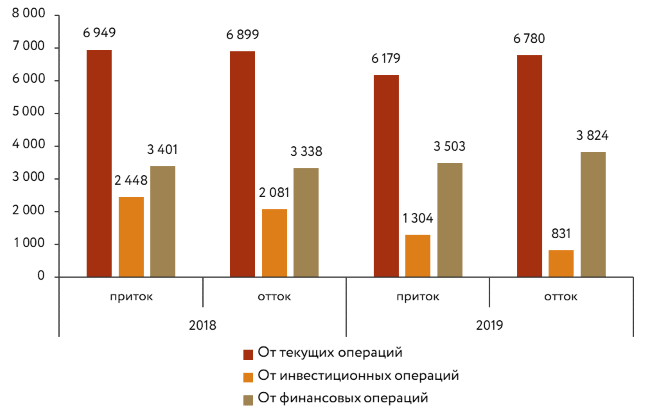

На основе оценки данного ОДДС можно увидеть, что эффективность деятельности предприятия ухудшилась в три раза, а также оно понизило свою платежеспособность: по сравнению с 2017 годом объем совокупного дохода упал на 1540 тыс.рублей в 2018 году, и на 1400 тыс.рублей в 2019 году.

Если оценить изменение в структуре денежных потоков в разрезе видов деятельности, то можно увидеть что снижение объема совокупного денежного дохода произошло в основном из-за отрицательного сальдо, о чем свидетельствует финансовый анализ деятельности компании. Так как для покрытия кассовых разрывов привлекались заемные ДС, возникли дополнительные расходы в виде % по долговым обязательствам.

Применяя вертикальный анализ, при анализе отчетов, составленных прямым методом, можно проанализировать приход и расход ДС, чистые денежные потоки в разрезе видов деятельности компании, а также какой из этих видов более выгоден для компании экономически. В 1С:ERP есть несколько видов отчетов.

Отчет, изображенный выше, составляется прямым методом. Используя данный отчет можно проанализировать денежные средства в валютах, которые использует компания в различных временных периодах. Отчет позволяет сгруппировать показатели по видам деятельности, притокам и оттокам. Каждый вид деятельности можно проанализировать по статье движения денежных средств.

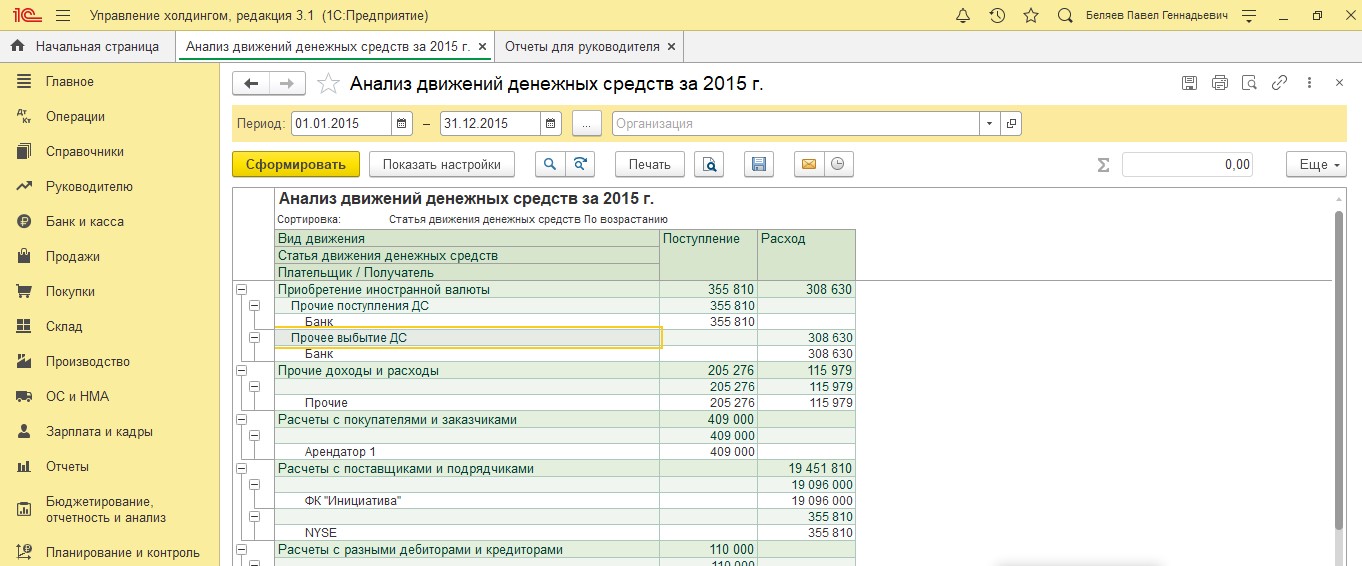

В 1С:УХ в отчете «Анализ ДДС» можно провести анализ поступлений и расходов по видам деятельности в разрезе статей ДДС и контрагентов.

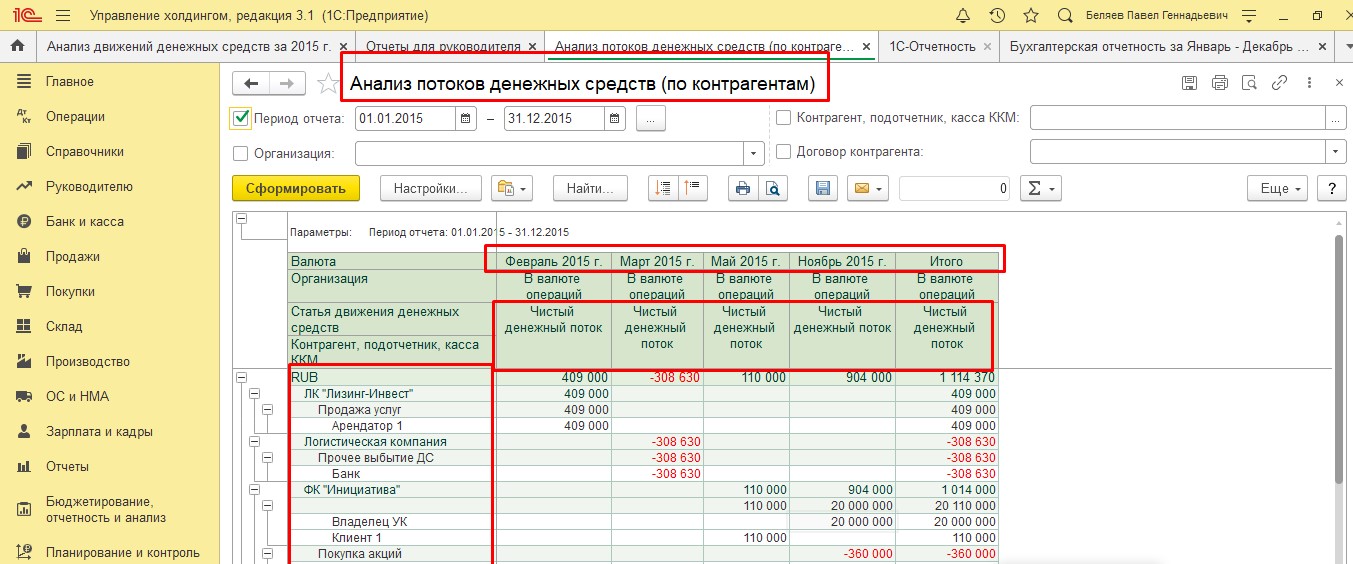

Используя горизонтальный метод анализа отчетов ДДС, составленных прямым методом, можно оценить увеличение или уменьшение притоков и оттоков ДС. Показатели отчета можно анализировать, сравнивая различные периоды. В отчете «Анализ потоков средств» можно проводить горизонтальный анализ в разрезе:

- валют;

- контрагентов;

- притоков, оттоков, чистых денежных потоков;

- статей ДДС;

- организаций.

В данном отчете можно отдельно проанализировать притоки, оттоки и чистые денежные потоки по периодам. Отчет очень удобен тем, что отрицательные денежные потоки формируются красным цветом.

Примеры реальных проектов внедрения на базе ERP, победители конкурса 1С:Проект года

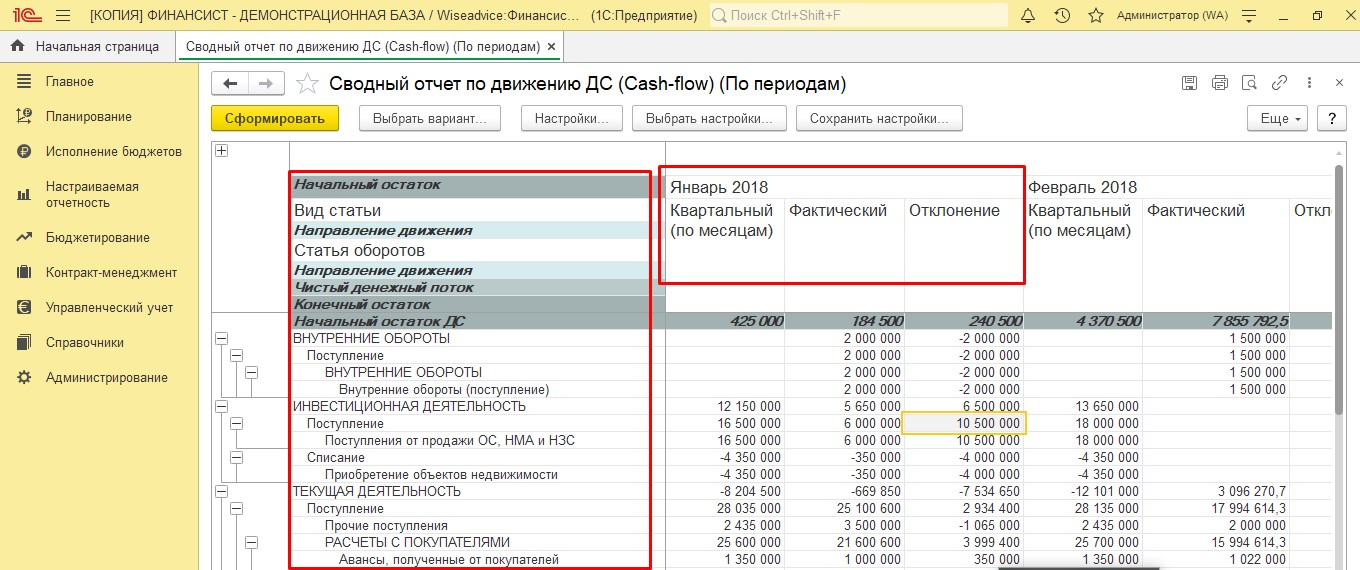

В программном продукте WA:Финансист для этих целей можно воспользоваться отчетом «Сводный отчет по движению ДС (Cash-flow)». Он строится прямым методом и позволяет провести вертикальный и горизонтальный анализ по периодам в разрезе многих показателей. Отчет формируется классическим методом по статьям оборотов, по видам деятельности, с указанием начального и конечного остатка, с расчетом чистого денежного потока, позволяя проводить план-фактный анализ с расчетом отклонений плановых показателей от фактических.

Косвенный метод составления отчета ДДС и его анализ

Данная методика применима только к оценке операционного контура. В ее основе лежит установка взаимосвязи объема чистого доходарасхода (ЧД) дельтой (изменением – ∆) остатков ДС, между оборотным капиталом и чистой прибылью/убытком компании, а также понимание, почему при наличии прибыли в компании есть нехватка ДС.

Оценка посредством косвенного метода производится как определение величины ЧД от операционной деятельности и амортизационных отчислений (АМ), скорректированной на величину дельты кредиторской (КЗ) и дебиторской (ДЗ) задолженностей и запасов производства (ЗПпр).

Для вычисления дельты (изменения) величины оборотных и внеоборотных активов здесь используют:

- Бухбаланс;

- Отчет о фин.результатах;

- Расшифровки к отчетности.

Согласно формуле производится расчет изменения ДС при оценке ДДС косвенным методом:

∆ДС=ЧД (убыток)-АМ+∆КЗ-∆ДЗ-∆ ЗПпр

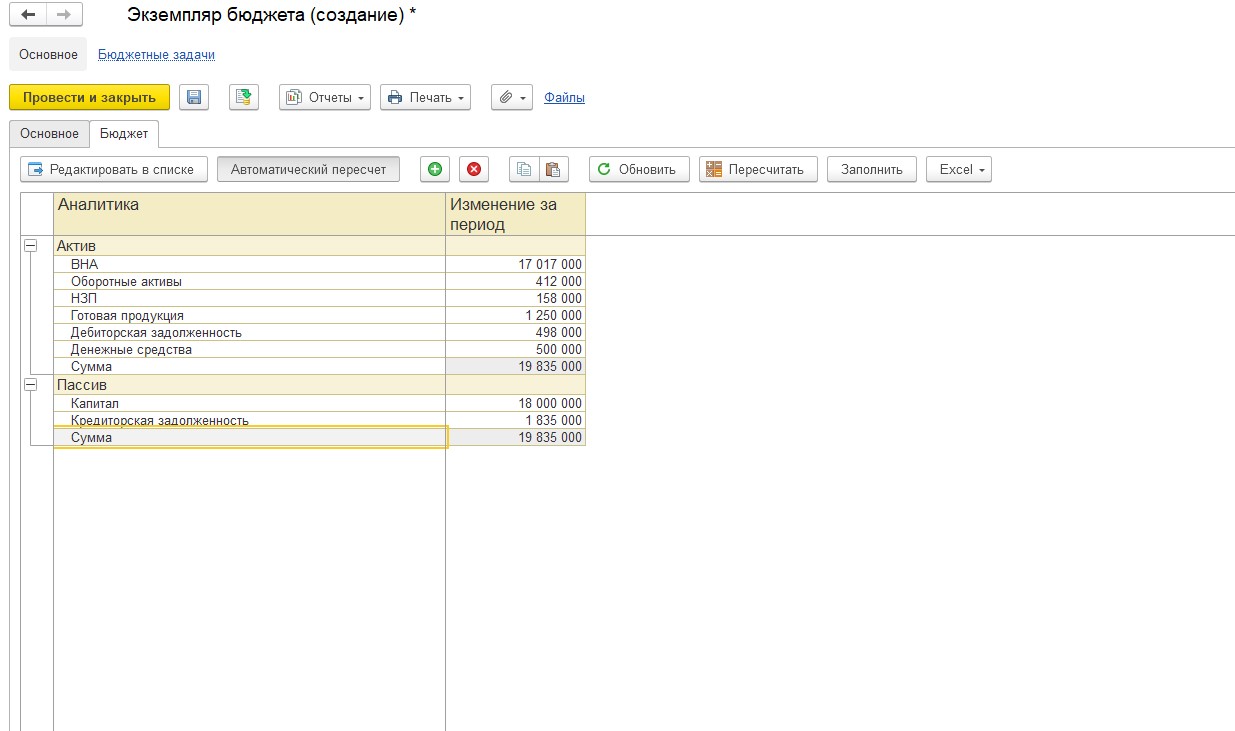

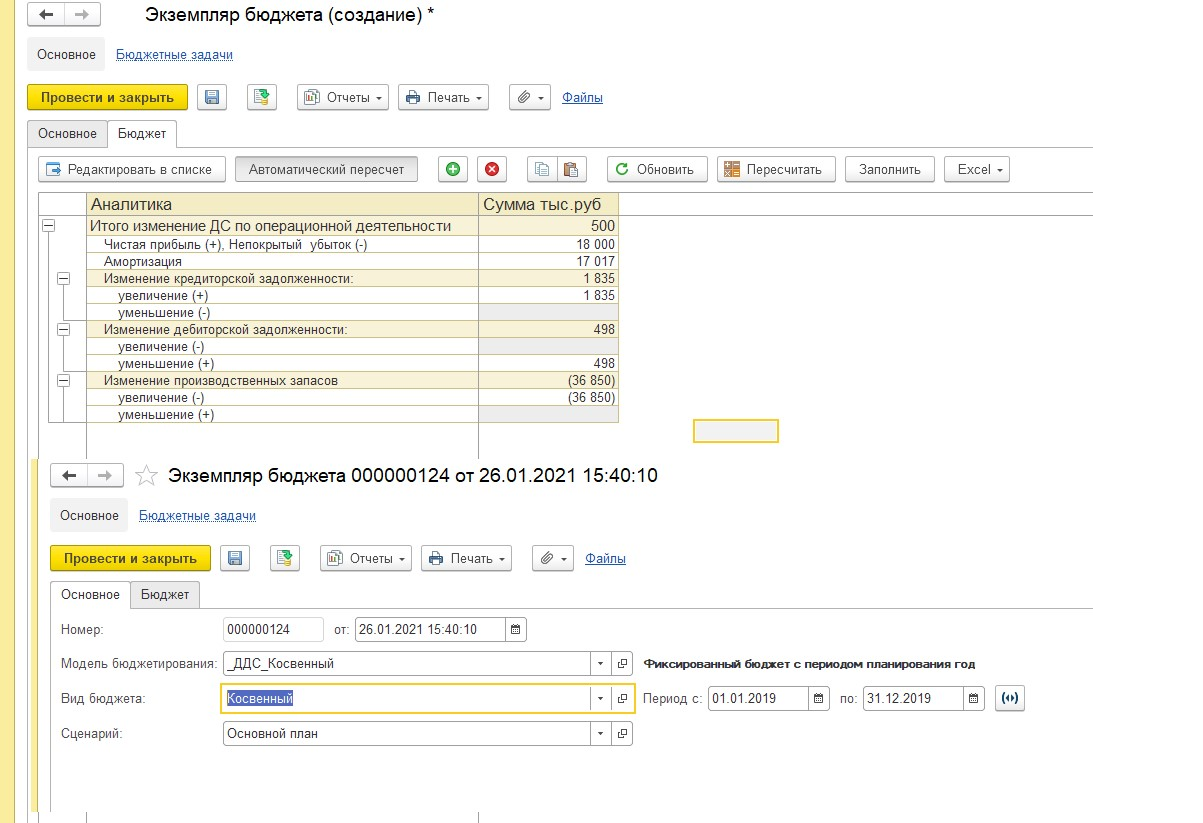

В системах 1С:ERP, 1С:УХ, 1С:Финансисит косвенный метод использует механизм стандартных (регламентированных) отчетов, ОДДС, ББЛ и БДДС. Рассмотрим построение ОДДС (раздел «ПлатежиПоступления по текущей деятельности»).

- На основании данных бухгалтерской отчетности (Форма – 1, бухгалтерский баланс) вычисляем изменение объема ДДС в разрезе статей баланса.

- С помощью бухгалтерской отчетности (раздел «Регламентированный учет» – «Регламентированные отчеты» в 1С:ERP) вручную производим вычисление ∆ показателей актива и пассива баланса посредством формул, указанных выше.

Для фиксации результата можно вручную заполнить итоговую таблицу с результатами вычислений. Для автоматического расчета дельты показателей настраивается документ «Экземпляр бюджета» раздела «Бюджетирования и планирования», который заполняется согласно фактическим данным.

На основании полученных данных можно заполнить уже сам отчет ОДДС. Например, сумма из строка «Капитал» 18 000 тыс.рублей перейдет в строку «Чистая прибыль (+); Непокрытый убыток (-) – с положительным знаком. Аналогично распределяем все остальные данные. На основании полученной информации составляется отчет ДДС по операционному контуру.

Заполнив ОДДС, мы поняли, что изменение величины ДС за период составило 500 т.р., что сопоставимо с данными бухгалтерии. Посредством подсистемы «Бюджетирования» можно планировать движение ДС и получать информацию о фактических данных, а также производить план-фактный анализ движения ДС. В 1С:УХ и 1С:Финансист предусмотрены аналогичные механизмы анализа ДДС косвенным методом – регламентированные отчеты в рамках подсистем бюджетирования и планирования.

Оперативные консультации без предоплаты от 1С:Центра компетенции по ERP-решениям

Коэффициенты, применяемые при анализе ДДС

Для анализа ДДС применяется ряд коэффициентов. В рамках анализа коэффициентов денежных потоков происходит сравнение базисных значений коэффициентов и значений, которые получились при расчетах. Есть много коэффициентов, которые используются при анализе ДДС. В этой статье перечислим самые основные:

- Коэффициент достаточности чистого денежного потока помогает определить достаточность собственных ДС для погашения обязательств. Данный коэффициент не имеет норматива, но чем выше значение этого коэффициента, тем больше возможность предприятия осуществлять деятельность за счет собственных ДС. Этот коэффициент можно рассчитать по формуле:

Чистый денежный поток/(Выплаты по кредитам и займам + Дивиденды + Изменение запасов за период)

- Коэффициент платежеспособности показывает, сможет ли предприятие обеспечить свою деятельность за счет притоков по компании или нет.

Нормативное значение этого коэффициента ≥1.

Коэффициент платежеспособности = Притоки ДС /Оттоки ДС

- Интервал самофинансирования показывает, в течение которого времени организация может вести хозяйственную деятельность за счет собственных средств. Этот показатель рассчитывается в днях. Формула расчета этого коэффициента:

Интервал самофинансирования = Средний остаток денежных средств за определенный период + Краткосрочная дебиторская задолженность + Краткосрочные финансовые вложения / Среднедневной остаток ДС

Различия между методиками составления и анализа отчетов ДДС

Максимально распространены и привычны для пользователей и финансистов отчеты ДДС, составленные прямым методом, поскольку он используется в отчетности РСБУ.

Он очень точно отражает деление ДДС по видам деятельности, но его минус – он не устанавливает связи между движениями денег и результатом бизнеса (чистой прибылью или убытком).

Применение косвенного метода на практике – явление более редкое. При этом он позволяет проследить связь между движениями денег и модификацией оборотного капитала, иллюстрируя связи потоков и результатов. Также с его помощью можно установить, что именно оказало существенное влияние на оттоки и откуда были наибольшие притоки.