Как рассчитать доходность и окупаемость инвестиций в коммерческую недвижимость

Прежде чем инвестировать немалые деньги в арендный бизнес, нужно рассчитать доходность, примерный срок окупаемости, взвесить возможные риски. Рассказываем и показываем, как это сделать.

Заниматься продажей самому, нанять риелтора или обратиться в брокерскую компанию?

Продайте свой бизнес с Риал Групп

10+ лет опыта

3 000+ совершенных сделок

30 000+ база клиентов

Продать бизнес

Доходность и окупаемость инвестиций в недвижимость: примеры и формулы

Мы уже писали, что покупка коммерческой недвижимости для сдачи в аренду — выгодный способ инвестирования. Каждый разумный инвестор хочет просчитать доходность своих инвестиций в недвижимость и выбрать самый выгодный объект, который быстро окупится, не преподнесет «сюрпризов» и обеспечит стабильный доход. Поэтому сегодня мы расскажем, как это сделать, дадим необходимые формулы и примеры их применения.

Что такое доходность и по какой формуле ее рассчитывают

Доходность инвестиций — это отношение полученной прибыли к общей сумме вложений, выраженное в процентах. В виде формулы выглядит так:

Сумма вложений состоит из первоначальных и дополнительных инвестиций. В случае с коммерческой недвижимостью первоначальные инвестиции — это цена недвижимости, по которой вы ее купили. Дополнительные расходы могут появиться, если сразу не найдется арендатор: собственнику придется самому оплачивать коммунальные услуги.

Инвестиционная прибыль — это сумма выплат, полученных от арендатора и разница между ценой продажи и ценой покупки объекта. Но это, если вы оцениваете общий доход уже после продажи недвижимости. Перед покупкой обычно берут прибыль за год и оценивают годовую доходность вложений.

Рассчитать доходность и ориентироваться на нее удобно, когда вы выбираете между объектами с разной ценой. Приведем пример.

У вас есть выбор:

1) купить автомойку с арендатором за 35 000 000 рублей и годовой прибылью 5 000 000 рублей;

2) купить столовую с арендатором за 20 000 000 рублей с годовой прибылью 3 000 000 рублей.

Без опыта выгоду трудно сравнить навскидку. Применим формулу расчета доходности инвестиций, чтобы рассчитать годовой показатель:

Хотя прибыль в год от столовой более скромная, с учетом цены объекта получается, что это более выгодное вложение (доходность выше).

Годовая доходность в процентах позволяет не только сравнить объекты инвестирования (в какой выгоднее вложиться), но и спрогнозировать окупаемость коммерческой недвижимости. Выбирая объект из нашего примера с годовой доходностью 15%, вы можете рассчитывать, что 100% вложений вернутся к вам менее, чем за 7 лет (100/15=6 ⅔). Можно пойти и другим путем: стоимость недвижимости разделить на ежемесячную чистую прибыль, которую вы будете от нее получать. В приведенных выше примерах про автомойку и столовую для просчета их окупаемости можно было бы 35 млн. рублей разделить на 5 млн., а 20 млн. — на 3 млн. Вот только прибыль за год, которая рассчитывается из арендной ставки, редко является «чистой прибылью». И сейчас вы поймете, почему.

Пользоваться приведенной формулой доходности было бы очень просто, если бы мы могли считать суммой вложений цену объекта, а инвестиционным доходом — ежемесячную арендную плату, умноженную на 12 месяцев. К сожалению, в реальности все несколько сложнее.

Числитель дроби в формуле — инвестиционная прибыль — в реальной жизни склонен уменьшаться или расти за счет:

|

потери

|

|

|

|

|

|

|

|

|

|

|

Естественно, потери увеличивают срок окупаемости коммерческой недвижимости. Но можно свести их риск к минимуму, воспользовавшись услугами брокерской компании «Риал Групп».

Каким образом мы защитим ваш бизнес от потерь

1. Найдем надежного арендатора, за которым не нужно будет «бегать», чтобы своевременно получать платежи.

2. Заключим выгодный для вас и грамотный с юридической точки зрения договор, который не позволит арендатору требовать снижения ставки.

3. Если арендатор все же съедет, поможем найти нового — бесплатно и быстро.

Риски объекта

Ну и конечно, нельзя покупать недвижимость, даже с отличными показателями доходности, не оценив предварительно риски. Это может быть риск утери ликвидности, юридические риски ограничения или лишения прав на приобретенный объект, риски, связанные с местом постройки (природоохранная зона, нарушение правил застройки и т.п.), другие особенности, которые не спешит «рекламировать» продавец.

«Риал Групп» тщательно проверяет объекты, прежде чем предлагать их покупателям. Выбирая арендный бизнес в нашем каталоге, вы можете быть уверены в его ликвидности и надежности.

Как рассчитывать доходность инвестиций, чтобы зарабатывать больше

Это проще, чем кажется.

Зачем рассчитывать доходность

Накупить ценных бумаг и сколько‑то на них заработать довольно просто. Инвестору даже не надо никуда ходить — брокеры переехали в мобильные приложения, через которые можно приобрести разные активы на разных рынках.

Пока инвестор не знает, сколько именно он зарабатывает, ему трудно сохранить деньги или выгодно их вкладывать в будущем. Человек может думать, что у него отличные результаты, но внимательный расчёт покажет: не такие уж и отличные, особенно в сравнении с другими инструментами, поэтому нужно подумать о смене активов. Или наоборот: реальная доходность хорошая, и стоит продолжать в том же духе.

Для того чтобы всё это понять, нужно разобраться с относительной доходностью портфеля и подсчитать, сколько процентов годовых получает инвестор.

Как рассчитать годовую доходность инвестиций

Профессионалы используют сложные формулы вроде коэффициента Шарпа или коэффициента Трейнора. Частному инвестору это может пригодиться, но для начала будет достаточно таблички в Excel и нескольких чисел из приложения брокера.

Если инвестор завёл табличку и вносит туда все движения денег, даты, выплаты дивидендов и комиссии, то сможет всё удобно посчитать. Базовая формула выглядит так:

Прибыль (или убыток) по сделке + дивиденды − комиссии = доходность

Учесть активы

Допустим, инвестор девять месяцев подряд покупал и продавал ценные бумаги. Он знает, сколько денег пришло и ушло, помнит даты операций и не забыл всё подписать. В итоге у него есть простая таблица:

Инвестор покупал и продавал активы, вносил деньги на счёт и выводил их, поэтому правильно сначала посчитать чистую доходность. Достаточно просто подставить формулу ЧИСТВНДОХ (или XIRR, это то же самое).

Получается, что инвестор заработал 18,66% годовых. Это неплохо, потому что индекс S & P 500 за то же время вырос на 19,6%.

Заплатить комиссии

Брокеры берут процент с каждой операции, разве что конкретные суммы варьируются — лучше всего уточнить это в своём договоре со специалистом. Часто комиссии уже «вшиты» в отчёты, но иногда они идут дополнительной строкой. В таком случае лучше отдельно прописывать их в табличке.

Предположим, что инвестор платит 0,3% после каждой покупки или продажи актива. Если он учёл показатель заранее, то не придётся использовать новые формулы, сойдёт та же ЧИСТВНДОХ. Окажется, что заработано меньше.

Вычислить годовые проценты

Но инвестор рассчитал доходность портфеля только за то время, что вкладывал деньги. Это меньше года, а сравнивать объёмы прибыли принято в процентах годовых. Нужно добавить ещё одну формулу:

Чистая доходность × дни в году / дни инвестирования = годовая доходность

В нашем случае инвестор торговал ценными бумагами 236 дней. Применим формулу:

Годовая доходность вложений — 26,49%. Если инвестор сравнит её, например, с депозитами, то выяснится: прибыльность его активов выше в четыре‑пять раз, поэтому выгоднее продолжать размещать деньги таким способом. При этом индекс S & P 500 принёс 30,3% годовых за тот же период в 2021 году — возможно, что целесообразнее вложиться в фонды, которые за ним следуют.

Как рассчитать доходность инвестиций в будущем

Ни один аналитик, профессиональный инвестор или ясновидящий не сможет ответить точно. Но можно хотя бы попытаться оценить этот показатель с помощью исторической доходности.

Итак, инвестор заработал 18,66% годовых в 2021 году. Он изучил доходность своих активов за предыдущие 5–10 лет и понял: в среднем такой портфель приносил 13% годовых.

Не факт, что в будущем всё повторится. Тренды в экономике меняются, компании попадают под жёсткое регулирование, и всегда есть угроза кризиса.

Но инвестор всё учёл и предполагает, что в следующие 10 лет доходность сохранится на среднем уровне.

Деньги инвестора остаются на счету, потому что он копит на квартиру детям. Все полученные дивиденды человек реинвестирует обратно. В этом случае подключается магия сложного процента:

| Сумма на счёте, рубли | Доходность | Годовая прибыль, рубли | |

| 2022 | 90 400 | 13% | 10 400 |

| 2023 | 102 152 | 13% | 11 752 |

| 2024 | 115 431,76 | 13% | 13 279,76 |

| 2025 | 130 437,89 | 13% | 15 006,13 |

| 2026 | 147 394,81 | 13% | 16 956,92 |

| 2027 | 166 556,14 | 13% | 19 161,33 |

| 2028 | 188 208,44 | 13% | 21 652,30 |

| 2029 | 212 675,54 | 13% | 24 467,10 |

| 2030 | 240 323,36 | 13% | 27 647,82 |

| 2031 | 271 565,39 | 13% | 31 242,03 |

Если бы инвестор каждый год забирал прибыль и вновь вкладывал ту же сумму, то за 10 лет заработал бы 104 000 рублей. Но действия принесли ему 191 565 рублей — почти вдвое больше. Это называется сложным процентом, или капитализацией процентов.

Как не стоит считать доходность

Формулы чистой доходности и учёт комиссий позволяют увидеть «честные» числа. Потому что интуитивный способ расчёта — разделить нынешнюю стоимость портфеля на вложения — не поможет. Это подходит только в случае, если инвестор приобрёл активы, а ровно через год продал.

В реальности человек почти наверняка докупает в портфель что‑то новое или продаёт бумаги. Рассчитать доходность каждой отдельной инвестиции будет просто, но для всего портфеля, да ещё и с учётом комиссий, легче использовать формулы и табличку.

Как учитывать налоги от инвестиций

Налоги за инвестора в России платит брокер — поэтому можно даже не сразу заметить, что их списали. Но полезно всё-таки знать, сколько придётся отдать государству. Это зависит от того, какие активы и на какой срок приобретать.

Если акция, облигация или пай ETF куплены больше трёх лет назад, то можно смело их продавать и не платить налог на прибыль. Допустим, инвестор с планами на квартиру, которую он хочет купить через 10 лет, может вложиться и не волноваться, что обязательные отчисления повлияют на доходность.

Но если активы придётся продавать раньше, то налог с них всё-таки удержат — 13%. Кроме тех случаев, когда инвестор зафиксировал убыток: продал дешевле, чем купил. Если прибыль есть, то налог нужно заплатить, но только с разницы между покупкой и продажей.

Например, инвестор приобрёл акции компании «Первая» за 80 000 рублей, а в следующем году продал их за 100 000. За обе операции он отдал 0,3% комиссии брокеру, что тоже учитывается при расчётах. Заплатить придётся столько:

(100 000 − 300 − 80 000 − 240) × 0,13 = 2 529,8 рубля

Помимо этого, предстоят отчисления государству по дивидендам и купонам, тот же подоходный взнос в 13%. Допустим, дивиденды компании «Первая» составили 7 000 рублей — с инвестора удержат 910, что тоже отразится на доходности.

С учётом налогов инвестор потеряет 3% доходности своего портфеля — довольно много, и теперь вложение в индекс S & P 500 с годовой прибылью в 30,3% выглядит ещё более разумным. Хотя и это значение будет немного меньше — из‑за комиссий фондов и налогов.

Что стоит запомнить

- Если инвестор не считает доходность, то он не понимает, удачно ли вложил деньги и стоит ли изменить инвестиционный портфель.

- Рассчитывать прибыль, потери на комиссиях и налогах проще, если вести простейшую таблицу‑дневник в Excel.

- Инвестору лучше всего определять доходность с помощью формулы ЧИСТВНДОХ — она позволит учесть нерегулярные движения денег на брокерском счёте.

- Иногда выгоднее вложиться в несколько фондов или индексов, чем составлять собственный инвестиционный портфель.

Читайте также 🧐📈

- Как разобраться в финансовой отчётности компаний, если вы только начали инвестировать

- Стоит ли начинать инвестировать во время пандемии и кризиса

- Почему надо инвестировать в разных валютах, если хочется больше зарабатывать

- Как компании-единороги помогают грамотным инвесторам понять, где деньги

- Как пользоваться мультипликаторами, чтобы инвестировать в прибыльные и надёжные акции

Любая коммерческая организация работает ради получения прибыли. Считается, что чем она выше, тем лучше для бизнеса. Но все не так однозначно. Чтобы оценить, насколько эффективно функционирует предприятие, нужно разбираться в видах прибыли, которые в комплексе помогают составить целостную картину о финансовых делах и управлении компании.

Что такое прибыль

Понять, что такое прибыль, проще всего на примере. Представим, что пекарня продает хлебобулочных изделий на 10000 р. в день. За месяц продается товара на сумму 300000 р. Однако за этот период бизнес тратит около 210000 р. на закупку сырья, транспорт, амортизацию оборудования, оплату труда сотрудников, аренду помещения, оплачивает налоги и коммунальные услуги. Если из общей суммы вычесть все затраты, это и будет прибыль компании. В нашем случае 90000 р.

Прибыль – это разница между суммарным заработком компании и всеми расходами.

Если бизнес работает в разных сферах, оптимально рассчитывать прибыль по каждому виду деятельности. Это дает понимание об их рентабельности и эффективности компании в целом.

Чем прибыль отличается от выручки

Собственники малого и среднего бизнеса не всегда понимают разницу между выручкой и прибылью, считая эти слова синонимами. Однако термины существенно отличаются.

Выручка – это сумма, которую предприятие получило персонально от клиентов за проданные товары или оказанные услуги.

Если вернуться к описанному выше примеру с пекарней, то сумма в 10000 р. и 300000 р. – это и есть выручка компании за день и месяц соответственно. То есть это заработок до вычета всех платежей.

Есть нюанс. Выручкой считаются средства, полученные за выполненные обязательства. То есть, если клиент оплатил товар/услугу, которую еще не получил, бизнес не может записать деньги как выручку, хоть они и лежат на его счету в банке. Выручкой эта сумма сможет стать только после того, как клиент получит то, за что заплатил, и отразит это в первичной бухгалтерской документации.

Выручка – сумма, полученная от продаж.

Прибыль – сумма, оставшаяся после вычета издержек.

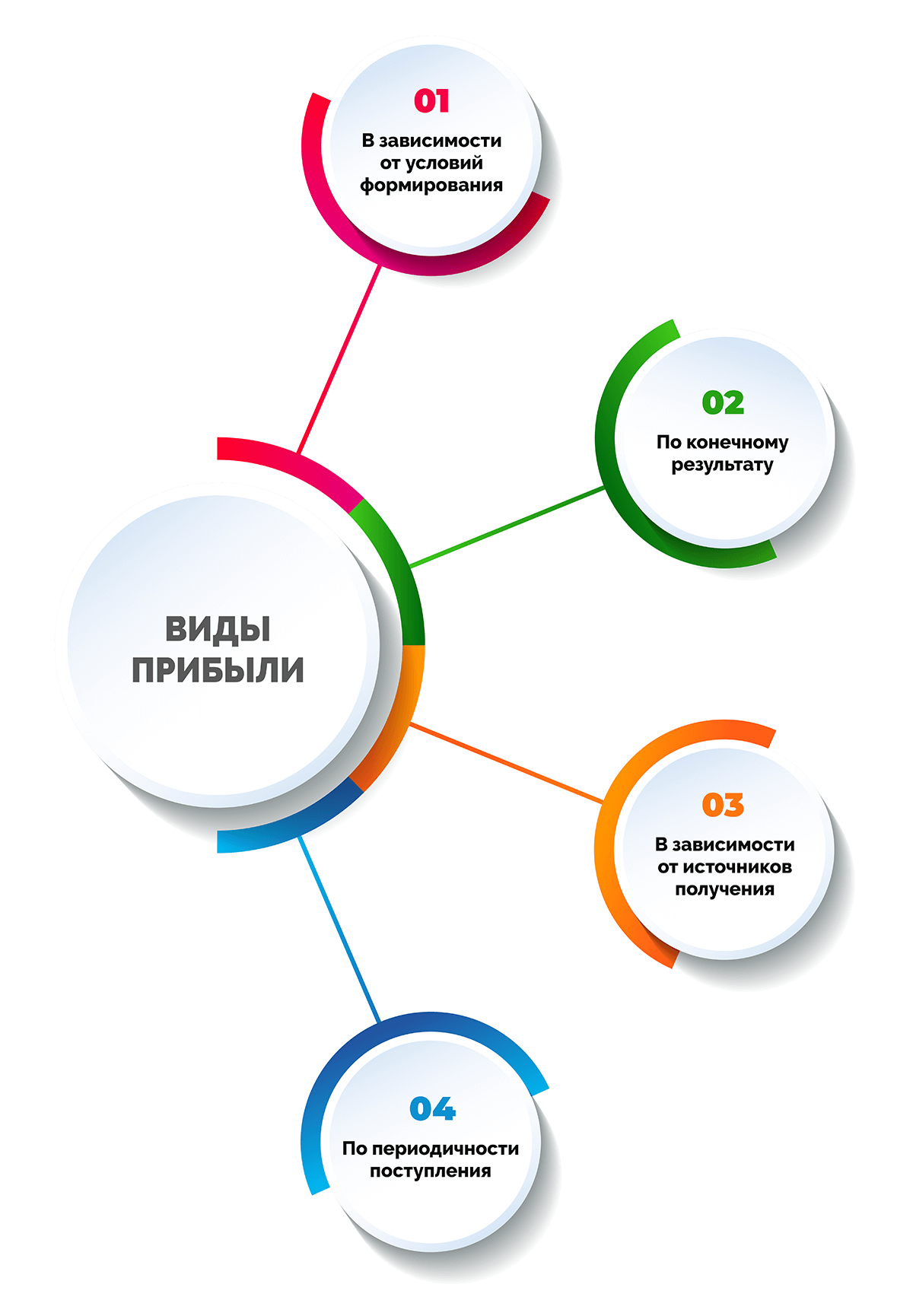

Виды прибыли

Существует много видов прибыли в зависимости от того, какие расходы вычитаются из общей суммы, а также ряда других признаков. Подобное разделение необходимо для проведения глубокого анализа и получения детальных сведений о финансовом состоянии бизнеса.

Все виды прибыли можно разделить на несколько больших категорий. Читайте далее о каждой из них.

В зависимости от условий формирования

При расчете прибыли из выручки вычитают расходы по различным статьям, что позволяет получить целый ряд видов дохода.

Валовая прибыль

Рассчитывается отдельно для каждого продукта и показывает, насколько целесообразно его производить. Включает сумму налоговых отчислений. Рассчитывается как:

Валовый доход = Выручка от реализации – Себестоимость

Простыми словами, валовая прибыль помогает понять, какие линейки продукции/услуги стоит развивать, а от каких направлений деятельности лучше отказаться.

Операционная (прибыль от продаж)

Показывает сумму за вычетом операционных расходов (в т. ч. текущих затрат и амортизации), отражает успешность бизнеса в разрезе основной деятельности.

Операционная прибыль = Выручка – Затраты по основной деятельности

Затраты по основной деятельности = Постоянные + Прямые + Переменные (Косвенные)

Рассчитывают операционный доход и в другом порядке:

Операционная прибыль = Маржинальный доход – Постоянные расходы

Чистая

Это реальные деньги, которые получает бизнес, и главный показатель финансовой успешности проекта. Для вычисления используется следующая формула:

Чистая прибыль = Общая выручка – (Затраты по основной деятельности + Прочие доходы + Прочие расходы + Налог на прибыль + Проценты по кредитам + Амортизационные расходы)

Чистый доход можно направить на развитие компании или использовать на другие нужды бизнеса.

Маржинальная

Это прибыль, которая обеспечивает достижение компанией точки безубыточности и отражает рентабельности бизнеса.

Маржинальная прибыль = Выручка компании – Переменные затраты

Рассчитывать маржинальный доход необходимо ежемесячно, чтобы отслеживать динамику показателей и вовремя вносить изменения в бизнес-процессы.

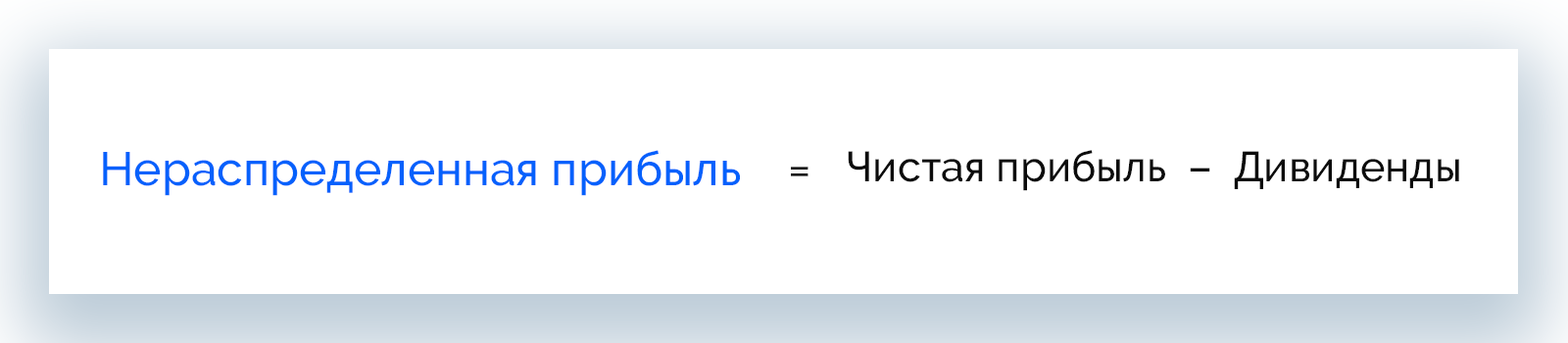

Нераспределенная

Этот вид прибыли не тратится, а остается на счету компании в течение всего периода ее существования.

Нераспределенная прибыль = Чистая прибыль – Дивиденды

Сумма нераспределенного дохода может уменьшаться вследствие увеличения уставного капитала, отчислений части средств в резервный фонд и других факторов.

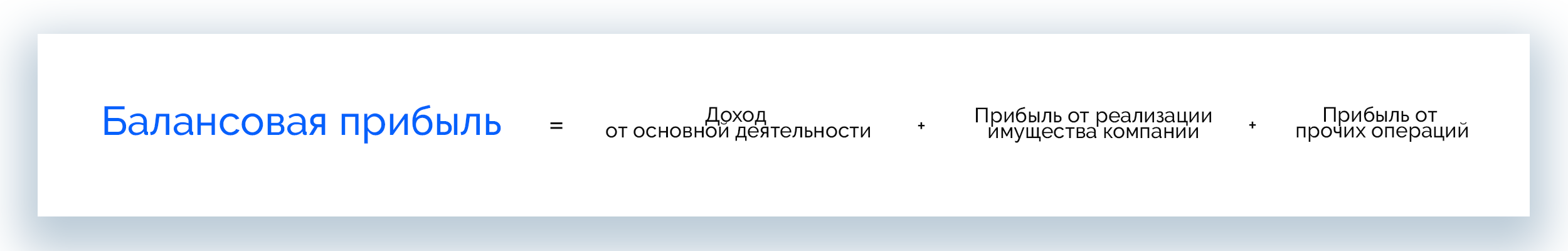

Балансовая

Отражает выгодность сделок за определенный период, а также позволяет получить картину финансового состояния бизнеса путем сравнения нескольких периодов. Рассчитывается как:

Балансовая прибыль = Доход от основной деятельности + Прибыль от реализации имущества компании + Прибыль от прочих операций

Балансовый доход – основа налогообложения.

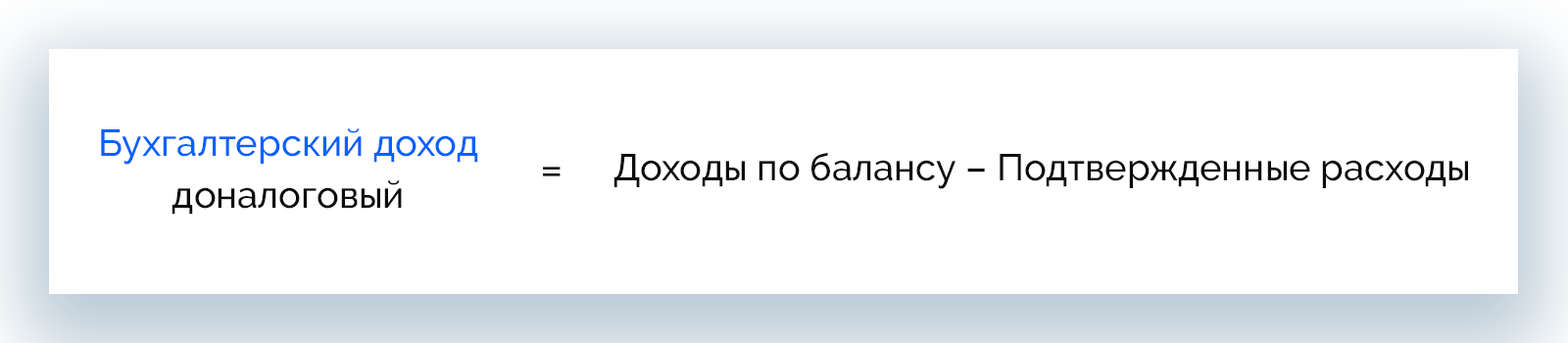

Бухгалтерская или доналоговая

Этот вид дохода нужен для оценки финансовых дел предприятия на конкретном этапе. Бухгалтерская прибыль рассчитывается исключительно по данным, отраженным в периодической отчетности.

Бухгалтерский доход = Доходы по балансу – Подтвержденные расходы

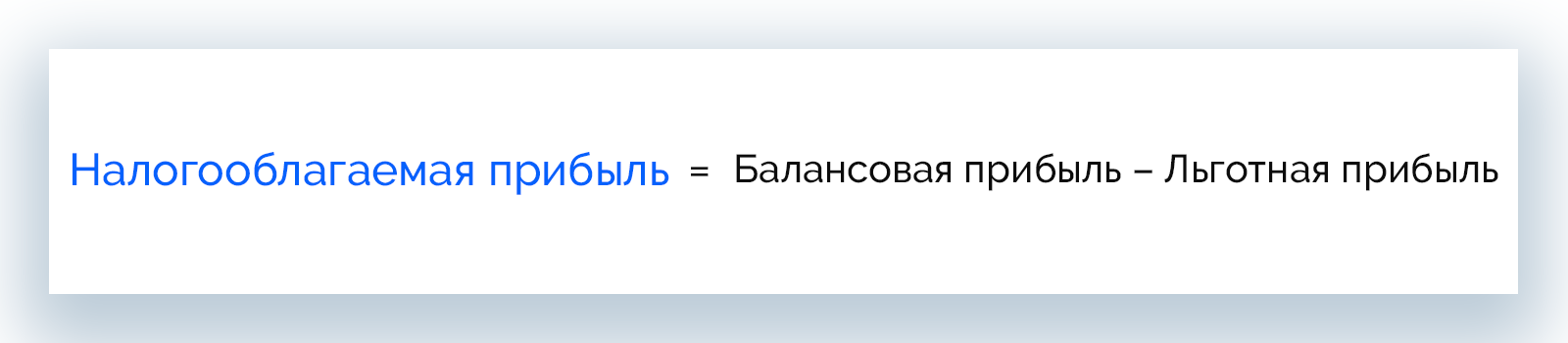

Налогооблагаемая

Сюда относятся все доходы организации, которые облагаются налогом на прибыль. Рассчитывают налогооблагаемый доход только компании с общей системой налогообложения.

Налогооблагаемая прибыль = Балансовая прибыль – Льготная прибыль

Льготным доходом считаются деньги, которые фирма перечисляет на личные карты и счета в рамках благотворительности, в помощь ликвидации последствий чрезвычайных ситуаций (стихийных бедствий) и т. д.

Экономическая

В отличие от бухгалтеров, экономисты учитывают не только явные расходы, но и альтернативные. С учетом этого расчет экономического дохода – это способ лучше оценить работу управляющего аппарата, а также выстроить бизнес-процессы с учетом интересов акционеров.

Экономическая прибыль = Чистая прибыль – Неявные затраты

Неявные затраты – это незапланированные расходы, неполученная прибыль, расходы на связь, освещение и т. д.

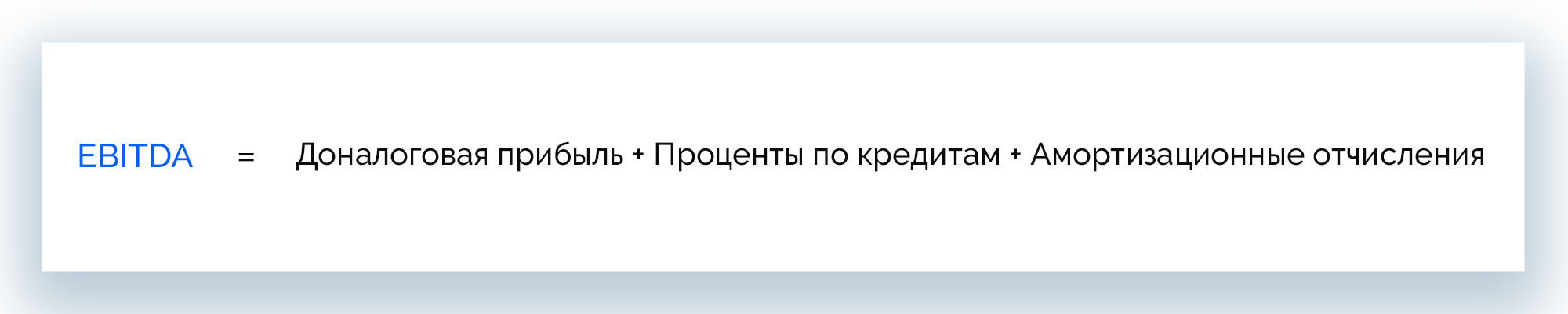

EBITDA

Доход до вычета налогов, процентов и амортизации. Рассчитан на сторонних лиц, которые интересуются бизнесом с точки зрения инвесторов, кредиторов.

EBITDA = Доналоговая прибыль + Проценты по кредитам + Амортизационные отчисления

По конечному результату

Прибыль делится на 3 вида в зависимости от достигнутого результата:

- предусмотренная/нормативная/запланированная;

- максимальная или минимально допустимая;

- упущенная/недополученная/отрицательная.

Рассмотрим каждый вид подробнее.

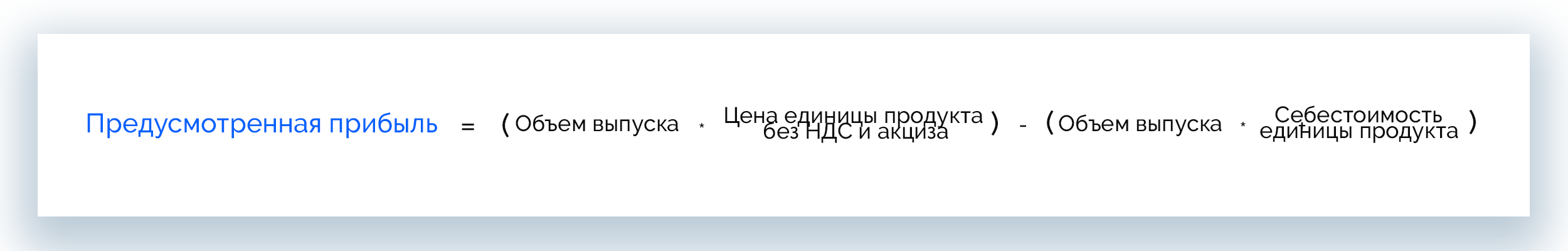

Предусмотренная или нормативная (запланированная)

Полностью покрывает потребности компании, обеспечивает реализацию плана по развитию, предусматривает выполнение взятых на себя обязательств в полном объеме.

Расчет этого вида дохода происходит следующим образом:

Прибыль = (Объем выпуска * Цена единицы продукта без НДС и акциза) – (Объем выпуска * Себестоимость единицы)

Максимальная или минимально допустимая

Максимальной считается прибыль при таком объеме выпускаемой продукции, когда максимальный доход равен максимальным расходам. Производство расширяют до тех пор, пока эти значения не сравняются.

Минимально допустимый доход – самая низкая прибыль, которая требуется для продолжения работы бизнеса и предотвращения банкротства.

Упущенная (недополученная) или отрицательная (убыточная)

Упущенной или недополученной прибылью считается сумма, которую компания должна была получить по итогу несостоявшейся сделки. Рассчитывается она приблизительно на основании бухгалтерских показателей расходов и доходов за прошлые периоды.

Отрицательной считается прибыль, при которой сумма издержек предприятия превышает ее совокупный доход. При таком условии фирма работает бесплатно, себе в убыток и движется в сторону банкротства.

В зависимости от источников получения

Современные компании используют все доступные возможности для приумножения прибыли. Классифицировать ее можно в зависимости от источников формирования.

- Доходы от финансовой деятельности. Это результат выгодного вложения капитала в краткосрочном периоде, например, прибыль, полученная вследствие колебания курса валют.

- Доходы от операционной деятельности. Компания тратит средства на закупку сырья, оплату труда персонала, несет другие расходы, необходимые для работы бизнеса. А также получает доход от сбыта произведенных товаров/услуг, который и является прибылью от операционной деятельности.

- Доходы от инвестиционной деятельности. Средства, полученные благодаря инвестициям в производство, которые повлекли рост продаж и увеличение прибыли. Также сюда относится результат долгосрочных финансовых вложений: дивиденды, проценты по выданным займам, депозиты.

По периодичности поступления

Бизнес может получать доходы в разные периоды и в разных объемах, поэтому прибыль бывает:

- нормированная – регулярно получаемый доход при работе компании в нормальном режиме;

- сезонная – прибыль, которую фирма получает ежегодно только в определенное время;

- чрезмерная – сверхприбыль бизнеса;

- предельная (добавочная) – такую прибыль компании получают при дополнительной реализации продукции.

Разница между чистой и нераспределенной прибылью

Часто под чистым и нераспределенным доходом понимают одно и то же. Эти определения действительно близки по смыслу. Оба вида прибыли определяются по сумме дохода компании минус налог на прибыль. Для предприятий с упрощенной системой налогообложения из дохода организации вычитают налог УСН.

Разница между нераспределенной и чистой прибылью в периоде учета. Так, чистый доход рассчитывается за отчетный год, а нераспределенный – за год и весь предыдущий период существования компании.

Отличия бухгалтерской и экономической прибыли

С помощью этих показателей руководство может оценить, насколько эффективно функционирует компания и ее управленческий аппарат. Они же помогают потенциальным инвесторам увидеть перспективы вложения средств, чтобы в будущем сделать доходы выше.

Бухгалтерская и экономическая прибыли уже были рассмотрены выше, теперь разберем, в чем принципиальная разница между ними.

Экономическая прибыль меньше бухгалтерской

Экономический доход отражает фактическое положение дел в компании, поскольку, в отличие от бухгалтерской прибыли, представляет собой доход, из которого исключены все виды издержек, в т. ч. альтернативные.

Относительно нормального дохода экономическая прибыль бывает двух видов:

- положительная – деятельность компании можно считать успешной, а инвестиции в такой бизнес имеют все шансы на окупаемость;

- отрицательная – предприятие работает себе в убыток, а вложенные в него средства не дают инвестору ожидаемого результата.

Что касается бухгалтерской прибыли, то она предполагает вычет из валового дохода только явных расходов, т. е. тех, которые отражены в бухгалтерских документах.

Экономическая прибыль всегда меньше или равна бухгалтерской, а разницу между этими показателями составляет сумма неявных издержек.

Какие издержки могут быть неявными

Неявные издержки, которые еще называют альтернативными, – это абстрактные значения неполученной в процессе работы прибыли, непроизведенные расходы, которые пришлось понести для достижения производственных целей и т. д. Говоря проще, это потенциальная выгода, которая могла бы положительно повлиять на окупаемость инвестированных средств, но была упущена.

Каждая коммерческая организация в процессе работы несет неявные расходы, которые отрицательно влияют на показатель экономической прибыли. Совпадения с бухгалтерским доходом могут быть лишь теоретические. По факту при анализе 99,9% предприятий наблюдается отличие между этими показателями.

Что такое нормальная прибыль

При оценке компании с точки зрения инвестиционной привлекательности используют показатель нормальной прибыли. Он отражает размер дохода, получаемый инвесторами от текущей работы предприятия, при котором они не стремятся изъять вложенный капитал и прекратить финансирование данного бизнеса.

Нормальную прибыль рассчитывают наряду с экономической и бухгалтерской и используют в комплексном анализе финансового состояния фирмы. При этом могут быть обнаружены следующие отклонения:

- положительный доход – превышает нормальную прибыль, это говорит о хорошей работе бизнеса, его инвестиционной привлекательности, а инвесторы получают доход выше среднерыночного;

- отрицательный доход – не дотягивает до показателя нормальной прибыли, в этом случае компания не способна окупить вложенные в нее инвестиции, а инвесторы не получают ожидаемый доход.

О чем говорит различие

Расчет величины неявных расходов – основная задача, предшествующая принятию управленческих решений. В зависимости от того, насколько бухгалтерская прибыль отличается от экономической, можно оценить показатели дохода за заданные периоды. Что показывает значение неявных расходов:

- эффективность или неэффективность работы компании в конкретных направлениях деятельности;

- эффективность управленческого аппарата и решений, которые он принимает;

- динамику развития бизнеса.

Именно размер неявных расходов позволяет оценить эффективность дополнительных вложений в бизнес.

Что такое финансовые результаты

Если компания функционирует, вкладывает деньги в производство, выпускает товары или оказывает услуги, у нее должны быть финансовые результаты. Они позволяют оценивать эффективность ведения предпринимательской деятельности в целом или развития определенных направлений.

Финансовые результаты – это:

- прибыль – положительная разница между доходами и расходами;

- убыток – когда расходы превышают доходы.

Определять финансовые результаты можно как за бухгалтерские периоды (например, за месяц, квартал, полугодие, год), так и по каждой операции или конкретному направлению деятельности.

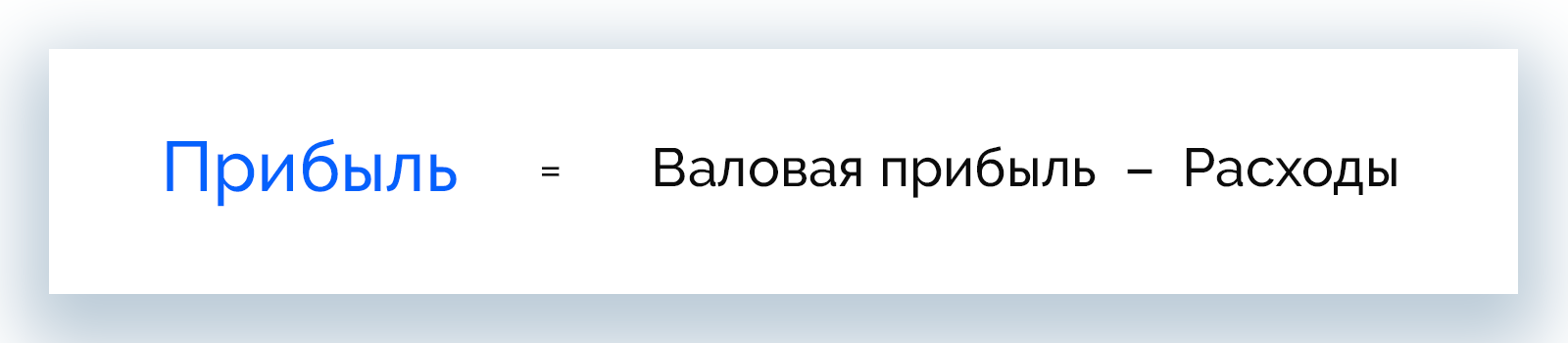

Формула прибыли и как вести расчеты

Ведение предпринимательской деятельности предполагает регулярный подсчет прибыли. Для этого используется простая формула:

Прибыль = Валовая прибыль – Расходы

Формулу валовой прибыли рассматривали в данной теме выше, на этот показатель влияет размер общей выручки предприятия и себестоимость проданного товара или оказанных услуг.

Чтобы избежать путаницы в понятиях, разберемся с терминами.

Выручка

Это составляющая дохода организации, которая отражает только ту сумму, которая была получена напрямую от продаж.

Простыми словами, выручка – это «грязная прибыль». Она включает налоги, пошлины, акцизы, стоимость труда работников, коммунальных услуг, транспорта, аренду помещения, амортизацию – все те статьи расходов, которые впоследствии будет вычтены для расчета чистой прибыли.

Расходы

Предпринимателю всегда нужно внимательно просчитывать расходы, поскольку от размера этой суммы зависит рентабельность бизнеса. Различают:

- операционные расходы – деньги, которые необходимо потратить на поддержание работы предприятия, выпуск и реализацию продукции/услуг: закупка сырья, материалов, инструментов, спецодежды, топлива, оплата услуг подрядчиков, з/п сотрудников, амортизация, налоги, отчисления в соц. фонды, аренда, транспорт, обучение персонала, командировочные, реклама, рабочие онлайн сервисы и ПО;

- дополнительные расходы – деньги, которые могут внепланово потребоваться, но к производственной деятельности прямо не относятся: лизинг, проценты по кредитам, штрафы, благотворительность, корпоративные мероприятия, форс-мажоры, использование патентов.

Не путайте расходы с затратами

Говоря о расходах или затратах, часто подразумевают одно и то же, но между этими понятиями есть разница, о которой стоит знать.

Затраты – это стоимость потребленных ресурсов. Компания затрачивает средства на покупку сырья, оплату электроэнергии, топлива, труда рабочих и т. д. Несмотря на то, что деньги со счета предприятия списались, это не говорит об уменьшении его экономических выгод. А значит, расход признавать рано.

Затраты становятся расходами, когда права на активы, на которые были потрачены средства, переходят к покупателю в результате продажи товара или услуги.

Пока активы остаются в бизнесе, пусть и в другой форме (материалы, трудовые ресурсы и т. д.), они считаются затратами и не должны вычитаться из доходов.

Доходы

Доходом считаются средства, благодаря которым капитал компании возрастает. К нему не относятся лишь вклады учредителей.

Любые полученные активы являются доходом. Это могут быть не только финансовые, но и материальные, трудовые и другие ресурсы. Доходы появляются и при уменьшении суммы обязательств компании перед партнерами.

Доходы слабо коррелируют со временем поступления денег в компанию. Финансовые средства могут зачисляться на счет организации в момент получения дохода, раньше него или позже. При планировании платежей нужно учитывать этот момент, чтобы не потрать то, что еще не получено.

Пример расчета прибыли и рентабельности предприятия

Понять, как рассчитать прибыль предприятия, лучше всего на примере.

Предположим, что ООО «Альфа» получило заказ на выпуск 5000 единиц продукции сверх основного объема, который составляет 30000 единиц. Реализуется товар по цене 20 рублей за единицу. Нужно определить минимальную стоимость заказанного товара, чтобы прирост прибыли составил 15000 рублей.

|

Показатели |

Текущий |

Прогноз |

|

Количество продукции |

30 000 |

35 000 |

|

Реализация |

600 000 |

669 700 |

|

Прямые материалы |

80 000 |

94 500 |

|

Прямой труд |

120 000 |

144 000 |

|

Непостоянные накладные затраты (30% от прямого труда) |

36 000 |

43 200 |

|

Постоянные накладные затраты |

60 000 |

65 000 |

|

Всего (расходы) |

296 000 |

346 700 |

|

Расходы реализации и администрирования (всего): |

65 000 |

69 000 |

|

Переменные (в т. 0,4 руб. за 1 ед.) |

45 000 |

49 000 |

|

Постоянные |

20 000 |

20 000 |

|

Чистая прибыль |

239 000 |

254 000 |

Предполагается, что договор на дополнительное производство товара уже был заключен, соответственно, затраты практически не изменятся. Из изменений:

- заказчик оплатит транспорт;

- потребуется обработка продукции, что увеличит прямые затраты на 25%;

- дополнительные 5000 р. будут потрачены на использование спец. оснастки.

Чтобы рассчитать плановые показатели, понадобятся предварительные расчеты.

|

Показатели |

Удельные затраты (на ед.) |

|

Прямые материалы (80 000/30 000) |

2,7 |

|

Прямой труд (120 000/30 000) |

4,0 |

|

Непостоянные расходы реализации и администрирования (60 000/50 000) |

1,2 |

Спрогнозируем показатели прибыли и расходов:

Прямые материалы = 2,7 × 35 000 = 94 500.

Прямой труд = 120 000 + (5 000 × (4,0 × 1,2)) = 144 000.

Переменные накладные расходы = 144 000 × 0,3 = 43 200.

Постоянные накладные расходы = 60 000 + 5 000 = 65 000.

Переменные торговые расходы = 45 000 + (5 000 × (1,2 – 0,4)) = 49 000.

Чистая прибыль = (239 000 + 15 000) = 254 000.

Цена за единицу дополнительно произведенного товара = (669 700 – 600 000) : 5 000 = 13,94 р.

Как видно из расчета, минимальная цена единицы дозаказанного товара при заданных условиях составляет 13,94 р., что на 6,06 р. меньше текущей.

Функции и роль полученной прибыли

Прибыль отражает экономический результат работы компании, это ее главная функция, но есть и дополнительные:

- оценочная – позволяет оценить хозяйственную деятельность организации, уровень ее развития;

- стимулирующая – выступает стимулом для улучшения результатов ведения бизнеса;

- воспроизводительная – показывает, насколько прибыль превышает расходы;

- контрольная – помогает отслеживать и вовремя корректировать показатели компании;

- фискальная – служит основной для отчисления средств в гос. бюджет.

Роль прибыли в том, чтобы в денежном эквиваленте отразить результат работы предприятия, показать качество продукции, ее востребованность на рынке и успешность у потребителей.

Динамика прибыли

Прибыль необходимо оценивать не только в одном конкретном периоде, но также и в динамике, это помогает анализировать показатели и планировать работу компании в будущем.

Отслеживают значения в первую очередь по следующим показателям:

- выручка;

- валовая прибыль;

- прибыль от продаж;

- чистая прибыль.

Если дела в компании идут хорошо, наибольший рост наблюдается по показателю чистой прибыли, за ним следует прибыль от продаж, затем валовая. Меньше всего меняется выручка. Изменения в этой цепочке приводят к снижению чистой прибыли.

Планирование прибыли

Любой бизнес начинается с планирования. Финансовые показатели прогнозируют по результатам анализа рынка, с учетом результатов работы действующих организаций из нужной сферы. На этом этапе необходимо добиться идеальных показателей по всем статьям финансирования и обязательных выплат, стабильного притока чистой прибыли в компанию.

Работа по планированию строится на трех ключевых факторах, которые определяют прибыльность бизнеса: объем продаж, наценка, сумма затрат на выпуск продукта.

Для понимания свободы действий в отношении объемов продаж и цены необходимо изучить рыночный спрос, аудиторию потенциальных потребителей, предельно снизить производственные издержки.

На основании результатов анализа можно выяснить, стоит ли продолжать вкладывать деньги в данный бизнес в том виде, который есть, или необходимо ставить вопрос о его реорганизации, пока убытки не перешагнули критическую черту.

Анализ показателей прибыли предприятия

В ходе анализа можно узнать финансовое состояние компании, поэтому его проводят перед принятием управленческих решений.

Рассчитывая различные показатели прибыли, удается оценить рентабельность предприятия и целесообразность вложения в него средств. Анализ проводится несколькими методами.

- Горизонтальный или по времени. Прибыль рассматривают в разрезе конкретного периода, затем эти периоды сравнивают по годам. Например, январь-март 2020 года и январь-март 2021 года.

- Вертикальный (структурный). Предполагает разбивку выручки на составляющие и анализ каждой из них. Например, постоянные расходы, себестоимость, налоги, платежи по кредитам и т. д.

- Конкурентный. Показатели компании сравниваются с аналогичными данными конкурентных организаций. Чаще анализируют операционную прибыль. Ориентироваться можно на статистику Росстата или конкретные цифры, которые может подсказать финансовый консультант.

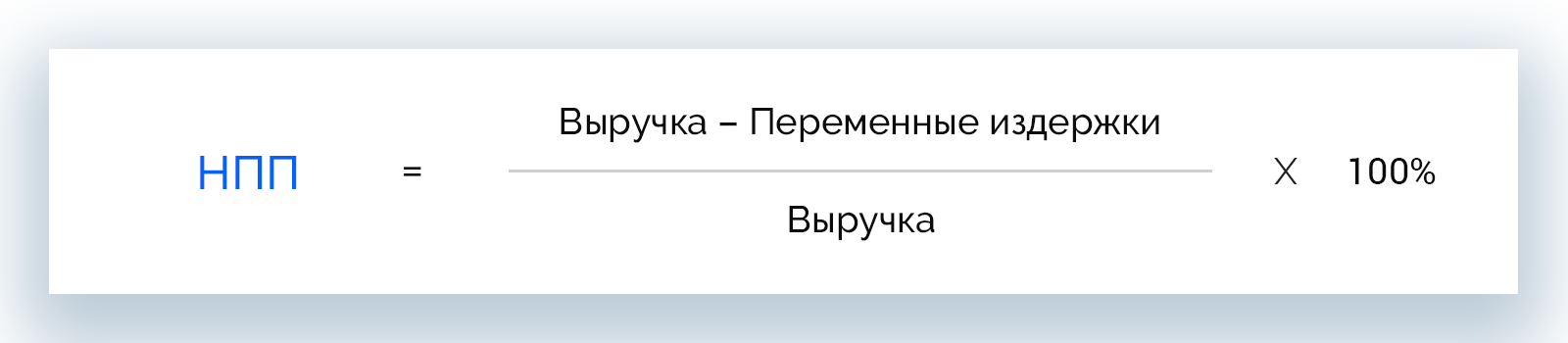

Норма предельной прибыли

Норма предельной прибыли – это доход, в который включены все виды расходов. С помощью нее можно определить, издержки какого типа стоит сократить, чтобы компания стала работать эффективнее. Показатель рассчитывается по формуле:

НПП = Выручка – Переменные издержки / Выручка * 100%

Норма предельной прибыли не всегда прямо коррелирует с чистой прибылью, поскольку на нее также влияют постоянные и переменные расходы.

Если известна НПП по каждой категории продуктов, можно повысить общую прибыль компании. Для этого нужно:

- продвигать товары/услуги с высоким числом НПП;

- сокращать расходы на выпуск продукции с низкой НПП;

- удерживать значение НПП на среднем уровне для товаров, которые только начали производить.

Чтобы управлять прибылью предприятия грамотно и эффективно, в рамках политики компании нужно:

- учитывать точку окупаемости;

- контролировать рентабельность продуктов;

- отслеживать прибыльность по ключевым клиентам;

- избегать продаж по слишком низким ценам.

Рассмотрим эти методы детальнее.

Точки окупаемости и безубыточности

Точка окупаемости – это значение прибыли, по достижении которого инвестированные в компанию средства окупаются. Чтобы ее рассчитать, требуется информация о размере вложений в бизнес, а также суммы прибыли и расходов за конкретный период.

Точка безубыточности показывает момент, при котором бизнес уже не работает в убыток, но еще и не получает прибыль, т. е. расходы равны выручке от продажи товаров или услуг. Для расчета необходимы сведенья о сумме выручки, основных издержек, постоянных и переменных расходов.

Рентабельность продукта

Рентабельность рассчитывают для каждого вида продукта, будь то услуга или товар. Однако вычисления не могут быть точными, поскольку производственные и трудовые ресурсы участвуют в выпуске разных продуктов, а не одного. При расчете ориентируются на «распределенные» или фактические расходы (примерные).

Рентабельность по ключевым клиентам

На крупных клиентов приходятся продажи около 5% всей выпускаемой продукции. Такие заказчики, как правило, более требовательны, и работа с ними предполагает дополнительные расходы. Важно регулярно рассчитывать НПП по каждому постоянному или оптовому клиенту.

К чему приводят слишком низкие цены

Когда продажи падают, некоторые бизнесмены пытаются привлечь клиентов путем снижения цен, не предполагая, что это приведет к резкому падению рентабельности вместо ожидаемого роста прибыли.

В некоторых случаях снижение цен может принести положительный результат, но необходимо грамотно к этому подойти:

- снижать цены на короткий период (акции, скидки);

- снижать цены для новых сегментов целевой аудитории, потребителей из других регионов и стран;

- продавать товары/услуги с низкой себестоимостью.

В противном случае слишком низкие цены приведут к тому, что бизнес станет нерентабельным.

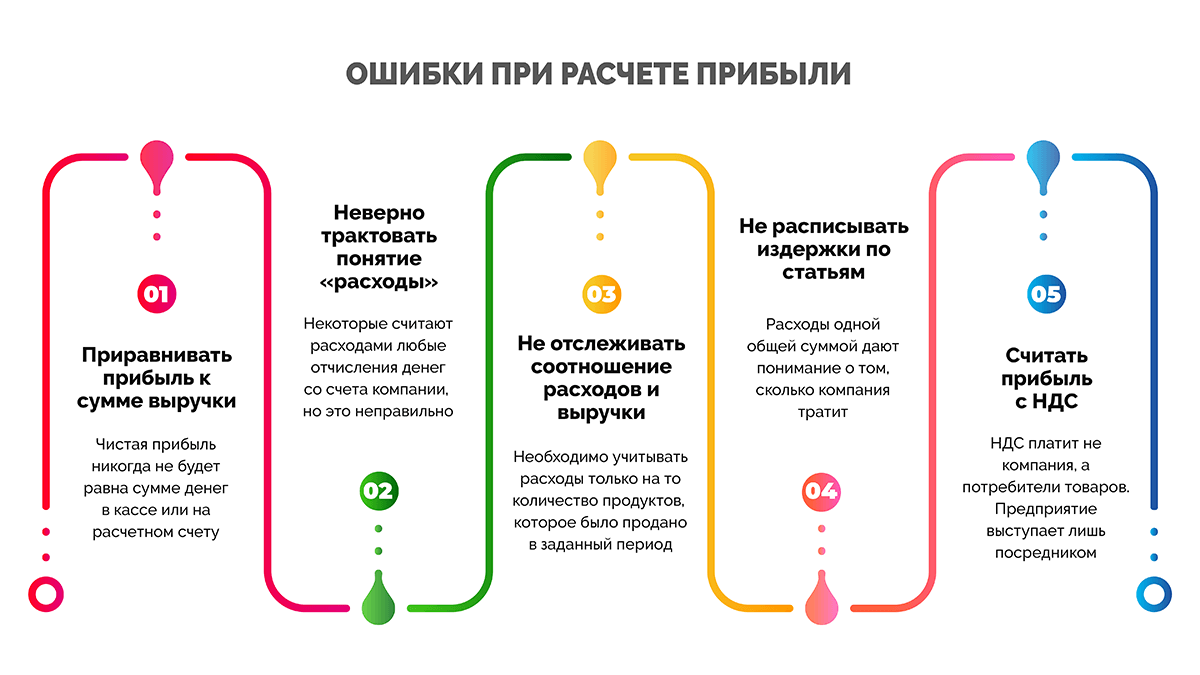

Ошибки при расчете прибыли

Правильный расчет чистой прибыли – основа эффективной работы предприятия. Однако некоторые бизнесмены испытывают трудности с подсчетами, которые связаны с рядом особенностей. Их необходимо знать и учитывать в процессе вычислений. Рассмотрим распространенные ошибки, которые мешают правильно рассчитывать прибыль компании.

Приравнивать прибыль к сумме выручки

Выше мы уже описывали разницу между прибылью и выручкой и знаем, что это абсолютно разные понятия, которые нельзя сопоставлять. Чистая прибыль никогда не будет равна сумме денег в кассе или на расчетном счету, ведь бизнес несет массу расходов, которые вычитают из этой суммы.

Неверно трактовать понятие «расходы»

Некоторые считают расходами любые отчисления денег со счета компании, но это неправильно.

Расходы можно признать только в том случае, если активы компании переходят в собственность другой организации. Чаще всего это происходит в момент продажи, а расходом является себестоимость.

Не отслеживать соотношение расходов и выручки

Необходимо учитывать расходы только на то количество продукции, которая была продана в заданный период. Например, было выпущено 1,5 млн гаек, из них за январь продано 1,2 млн единиц. Значит, в расходы за январь можно записать себестоимость 1,2 млн гаек.

Не расписывать издержки по статьям

Расходы одной общей суммой дают понимание о том, сколько компания тратит, но не позволяют провести анализ издержек. Когда прибыль падает, важно понимать, на что уходят средства: то ли сотрудники пьют много кофе, то ли подорожала закупка сырья. Выяснить это позволяет разбивка расходов на статьи или категории и их анализ.

Переменные и постоянные расходы

Эти категории могут использовать предприятия, деятельность которых строится в одном направлении.

Постоянные расходы есть всегда и не зависят от суммы выручки. Это зарплата сотрудников, аренда помещения и т. д. – то, на что бизнес тратит деньги даже при отсутствии выручки.

Сумма переменных расходов определяются суммой выручки. Главный вид переменных расходов – себестоимость. Чем больше продаж, тем они больше.

Прямые и косвенные расходы

Разделение на эти категории подходит бизнесу, который работает в нескольких направлениях.

Прямые расходы относятся непосредственно к конкретному направлению деятельности. Например, в каждом магазине сети будут свои прямые расходы на закупку товара.

Косвенные расходы распространяются на деятельность компании в целом и не могут быть отнесены к одному из направлений. Сюда можно отнести издержки на маркетинг, рекламу, развитие корпоративного сайта.

Считать прибыль с НДС

НДС платит не компания, а потребители товаров. Предприятие выступает лишь посредником, который перечисляет полученные от покупателей деньги государству. Соответственно, эти деньги не принадлежат бизнесу и не должны учитываться при подсчете прибыли и издержек.

Заключение

Прибыль – ключевой показатель эффективности работы компании. Его разновидности позволяют проводить детальный финансовый анализ для составления целостной картины положения дел в организации. Несмотря на простоту расчета, множество нюансов создают сложности при вычислении прибыли, однако многих ошибок можно избежать, если подойти к вопросу грамотно и основательно.

Олег Вершинин

Специалист по продукту

Все статьи автора

Нашли ошибку в тексте? Выделите нужный фрагмент и нажмите

ctrl

+

enter

Общий подход к оценке эффективности инвестиционных проектов

Срок окупаемости инвестиций

Коэффициент эффективности инвестиций

Чистая приведенная стоимость

Внутренняя норма прибыли

Дисконтированный срок окупаемости инвестиций

Индекс рентабельности инвестиций

В условиях снижения инвестиционных возможностей бизнеса важен точный анализ эффективности инвестиций. Чтобы уменьшить инвестиционные риски, обусловленных большим числом допущений, используется комплекс показателей инвестиционного анализа, каждый из которых имеет свои плюсы и минусы. В статье рассмотрим проблемы и способы повышения качества оценки инвестиционных проектов, а также алгоритм проведения инвестиционного анализа на примере.

Общий подход к оценке эффективности инвестиционных проектов

В основе принятия решений инвестиционного характера лежит оценка экономической эффективности инвестиций. Она зависит от совокупности следующих факторов:

• способность инвестиционного проекта приносит доходы, т. е. положительные денежные потоки в будущем в течение всего срока функционирования проекта;

• размер единовременных и будущих расходов, требующихся для реализации проекта;

• размер и соотношение собственных и заемных источников финансирования проекта;

• стоимость собственного и заемного капитала;

• фактор времени (учитывается разная стоимость будущих денежных потоков).

При прогнозном анализе этих факторов могут возникнуть сложности:

• инвестиционные расходы могут осуществляться как единовременно, так и на протяжении длительного периода времени;

• помимо капитальных затрат могут быть необходимы финансовые расходы на пополнение оборотных средств для реализации проекта;

• расчет результатов реализации инвестиционного проекта проводится в пределах прогнозного периода, в то время как срок полного функционирования проекта в большинстве случаев превышает время прогнозного периода;

• длительный период инвестиционного проекта приводит к росту неопределенности при оценке всех аспектов инвестиций, т. е. к росту инвестиционного риска.

Поэтому для оценки эффективности инвестиционного проекта используется система показателей, так или иначе отражающих соотношение полученных результатов и понесенных затрат в зависимости от интересов всех участников инвестиционного проекта или конкретного участника в отдельности.

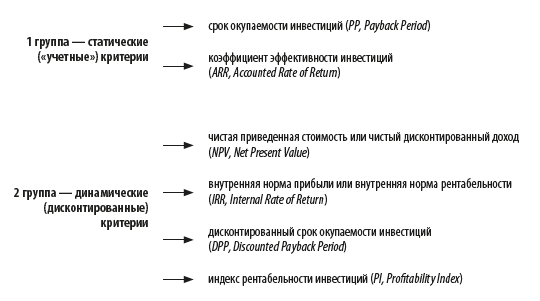

Итак, комплексный инвестиционный анализ предполагает расчет и последующую оценку следующих показателей:

Рассмотрим подробно методику расчета данных показателей, а также сложности и проблемы их практического использования.

Срок окупаемости инвестиций (PP, Payback period)

Срок окупаемости инвестиций — это период времени с момента начала реализации инвестпроекта до момента, когда доходы от инвестиций становятся равными первоначальным инвестиционным затратам, понесенным в виде капитальных вложений, и инвестиционным расходам на пополнение оборотных средств. Экономический смысл показателя заключается в определении срока, за который инвестор может вернуть вложенный инвестированный капитал.

Алгоритм расчета срока окупаемости зависит от равномерности распределения прогнозируемых доходов от инвестиций:

• если доход распределен по годам равномерно, то срок окупаемости рассчитывается делением общих инвестиционных затрат на величину годового дохода, обусловленного ими. При получении дробного числа оно округляется в сторону увеличения до ближайшего целого.

• если доходы распределены неравномерно, а в большинстве случаев так оно и есть, то срок окупаемости рассчитывается прямым подсчетом числа лет, в течение которых инвестиции будут покрыты кумулятивным чистым доходом, т. е. доходом, рассчитанным нарастающим итогом.

Общая формула расчета показателя срока окупаемости инвестиций:

РР = n, при котором Рn > IC, (1)

где n — число временных периодов (календарных лет, месяцев);

Рn — кумулятивный чистый доход от реализации инвестпроекта;

IC — инвестированный капитал.

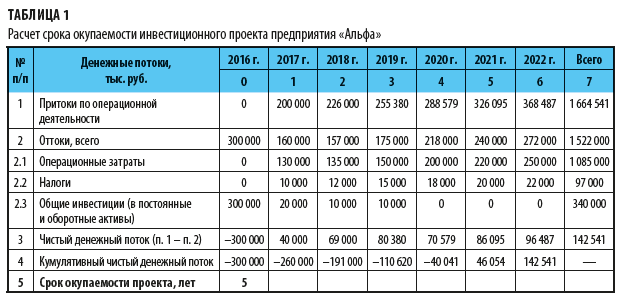

Рассмотрим пример расчета срока окупаемости инвестиций предприятия «Альфа». Данные о денежных потоках и определенный срок окупаемости проекта представлены в табл. 1.

Период первоначальных инвестиционных затрат, в котором еще нет притоков от операционной деятельности, принимается за нулевой.

Показатель чистого денежного потока (№ 3) определяется как разность между притоками по операционной деятельности (№ 1) и всеми оттоками (№ 2) по каждому периоду в отдельности. Показатель кумулятивного чистого денежного потока представляет собой сумму всех чистых денежных потоков, рассчитанных нарастающим итогом за весь период проекта.

Таким образом, срок окупаемости инвестиций наступает в тот момент, когда кумулятивный чистый денежный поток становится положительным. В рассмотренном примере он равен 5 годам.

Как видим, показатель срока окупаемости инвестиций очень прост в расчете и понимании. Однако он имеет ряд недостатков, которые необходимо учитывать при проведении инвестиционного анализа.

Ключевой недостаток этого показателя заключается в том, что он не учитывает разность стоимости денежных средств во времени, т. е. не делает различия между инвестиционными проектами с одинаковым общим размером положительных денежных потоков (доходов), но с разным распределением их по времени.

Еще один важный недостаток этого показателя — он не учитывает фактор влияния доходов, полученных в периоды после срока окупаемости, на общую эффективность инвестиций.

В связи с этим показатель срока окупаемости инвестиций дает лишь первичную (общую) оценку инвестиционного проекта и не может служить основой для принятия инвестиционных решений.

Коэффициент эффективности инвестиций (ARR, Accounted Rate of Return)

Коэффициент эффективности инвестиций показывает общую рентабельность проекта и используется для предварительной оценки привлекательности инвестиций.

У этого показателя есть две особенности:

• во-первых, как и срок окупаемости инвестиций (РР), он не предполагает расчет дисконтированных денежных потоков;

• во-вторых, за показатель чистых положительных потоков принимается бухгалтерская прибыль (за вычетом фискальных платежей), которая применяется в среднегодовом исчислении.

Рассчитывается показатель эффективности инвестиции (ARR) так: среднегодовая чистая прибыль за весь период инвестиционного проекта сопоставляется со средней величиной инвестиционных затрат. Далее возможны два варианта расчета:

1) если предполагается, что по истечении срока реализации инвестпроекта все капитальные вложения будут списаны, то средняя величина инвестиционных затрат рассчитывается как среднее арифметическое первоначальных и итоговых инвестиций;

2) если проект предполагает наличие остаточной (ликвидационной) стоимости активов, то ее стоимость исключается из величины итоговых инвестиций. В этом случае показатель эффективности инвестиции (ARR, %) рассчитывается по формуле:

ARR = Pav / (1/2 × (IC0 + (ICn – RV))) × 100 %, (2)

где Pav — среднегодовая чистая прибыль, рассчитанная за весь срок инвестпроекта;

IC0 — первоначальная величина инвестированного капитала;

ICn — общая величина инвестированного капитала;

RV — остаточная (ликвидационная) стоимость инвестпроекта.

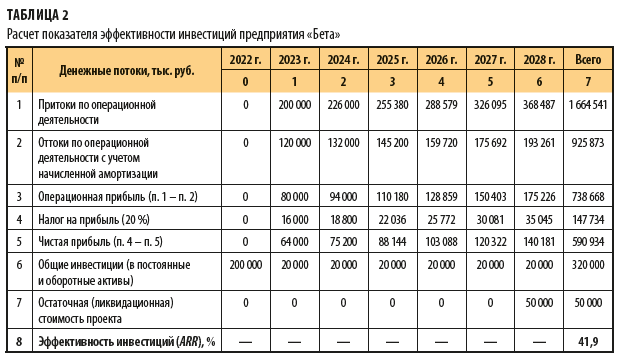

Рассмотрим на примере порядок расчета показателя эффективности инвестиций (ARR).

Данные о денежных потоках, инвестированном капитале, остаточной (ликвидационной) стоимости инвестпроекта и рассчитанном показателе ARR представлены в табл. 2.

Используя данные табл. 2 и формулу 2, рассчитаем показатель эффективности инвестиций (ARR):

1) сначала рассчитаем среднегодовую чистую прибыль весь срок инвестпроекта (Pav):

(64 000 тыс. руб. + 75 200 тыс. руб. + 88 144 тыс. руб. + 103 088 тыс. руб. + 120 322 тыс. руб. + 140 181 тыс. руб.) / 6 лет = 98 489 тыс. руб.;

2) далее рассчитаем показатель эффективности инвестиций (ARR):

98 489 тыс. руб. / (1/2 × (200 000 тыс. руб. + (320 000 тыс. руб. – 50 000 тыс. руб.))) × 100 % = 41,9 %.

Показатель эффективности инвестиций (ARR) используется, как правило, для оценки привлекательности инвестпроекта — он сравнивается с показателями рентабельности инвестированного и (или) собственного капитала.

Материал публикуется частично. Полностью его можно прочитать в журнале «Справочник экономиста» № 4, 2022.

Вы открыли брокерский счет, внесли деньги, купили акции, и — о чудо! — в первый же день портфель вырос на 1%. Хорошее начало, но радоваться рано.

Для акций на современном рынке считается нормальным изменение цены на 1% в день в любую сторону без видимых причин. Просто какой-то фонд купил акций чуть больше, чем готовы были предложить инвесторы по текущей цене. Или какой-то алгоритмический робот по-своему интерпретировал ситуацию и заключил лишнюю сотню сделок.

Поэтому из заработанного за день 1% никак не следует, что за год заработок составит 365%. И полученный в результате то прибыльных, то убыточных дней 1% за неделю не гарантирует дохода в 52% годовых. Даже 1% за месяц не позволяет сделать достоверный вывод об итоговой доходности в 12% за год.

Например, 5 мая к 16:00 по московскому времени индекс РТС вырос по отношению к предыдущему закрытию основных торгов на 1,76%. Однако с начала мая его рост составил не 5%, как можно было бы ожидать, а всего 2,96%. Более того, с начала года он вырос всего на 10,2% и с начала мая успел даже побывать в убытке.

Поэтому доходность инвестиционного портфеля достаточно легко посмотреть в брокерском приложении — нередко она отображается прямо на главной странице. С точки зрения стратегии оценка доходности портфеля имеет смысл только на относительно длительном промежутке времени, как минимум от года.

Но и этот результат не должен слишком радовать или расстраивать. Профессиональные управляющие иногда рекламируют свои услуги, рассказывая о достигнутых в прошлые годы результатах — например, насколько им в какое-то время удалось опередить биржевые индексы. Однако, даже показывая доходность за целый год, добросовестный участник торгов всегда оговаривается: «Результаты прошлых периодов не гарантируют аналогичной доходности в будущем».

Зачем же тогда измерять доходность? Как понять, эффективно ли мы управляем своими вложениями? Для этого надо сравнить свой результат с эталоном.

Кого опережать будем?

На доходность инструментов влияет их класс: она может быть фиксированной, как у облигаций и банковских вкладов, или же плавающей, как у акций, у которых рост легко сменяется временными убытками. Чем более диверсифицирован портфель, тем меньше риск убытка и тем понятнее вероятный результат на длительном временном промежутке. Вместе с тем при расчете доходности следует учитывать и ликвидность инструмента: например, доллары или акции «Газпрома» легко продать практически в любой момент по более-менее предсказуемой цене. Но, скажем, акции компании третьего эшелона могут дожидаться покупателя несколько дней, и какой в итоге окажется цена сделки, предполагать невозможно. А для немедленной продажи может потребоваться очень большая скидка к текущей рыночной цене.

Понять, насколько успешна та или иная инвестиционная деятельность, помогают бенчмарки. Как правило, в качестве базы используют несколько вариантов: ставка по депозиту в надежном банке, доходность относительно безрисковых вложений — например, ОФЗ на сопоставимый период. Также полезно, чтобы доходность инвестиций обгоняла инфляцию. Правда, в последнем случае стоит учитывать факт, что «общая инфляция по стране» может не отражать структуру ваших личных трат — даже ЦБ отмечает, что «наблюдаемая» инфляция зачастую сильно превосходит официальную.

Но депозит или облигации — инструменты с низким риском, а значит, низкодоходные. Инвестор, который вкладывается в акции, должен зарабатывать больше — это премия за больший риск. Если портфель из акций приносит доходность на уровне депозита, значит, с портфелем что-то не так.

Сколько должен приносить такой портфель? Ориентиром служит биржевой индекс. Если акции в вашем портфеле за год подорожали на 5%, а индекс биржи, на которой они обращаются, вырос на 15%, возможно, стоит подумать о выборе другого инструмента. И наоборот, если портфель принес 15% годовых, а индекс вырос только на 5% — вы молодец.

Однако и здесь стоит сделать две поправки.

- Структура индекса периодически пересматривается. И если у какой-то компании дела начинают идти плохо, то вес ее акций снижается и может со временем уйти в ноль. При этом инвестор в реальном портфеле получил бы убыток, но в индексе он никак не отражается, составителям индекса ведь не нужно продавать бумагу, чтобы уменьшить ее вес. То есть на самом деле индекс отражает лишь моментальную динамику цен наиболее ликвидных акций, и на длительном периоде доходность «индексного» портфеля обязательно окажется ниже доходности самого индекса.

- Существует и прямо противоположная поправка: индекс не отражает дивидендную доходность — притом, что сейчас, например, у некоторых российских компаний она довольно высокая, достигает 9% годовых и даже больше.

Наконец, существует главный бенчмарк: приносит ли портфель доходность, соответствующую целям. Если поставлена цель через десять лет заработать миллион, а за первые два года портфель принес только две сотни, возможно, стоит в чем-то пересмотреть стратегию, чтобы потом не пришлось расстраиваться слишком сильно. Или пересмотреть цели. И наоборот: если текущая доходность очень высока и в перспективе перекрывает цели с лихвой, может быть, есть смысл подстраховаться и часть портфеля переложить в менее рисковые инструменты.

Начать инвестировать

Даниил ЖЕЛОБАНОВ для Banki.ru

Остальные уроки по инвестициям вы можете найти в нашем разделе Обучение.