Если у вас образовалась переплата по страховым взносам, в течение трёх лет вы можете распорядиться ею по своему усмотрению. Рассказываем, что можно сделать с переплатой и какие изменения грядут с 2021 года.

Как узнать про переплату и что с ней делать

Переплата может возникнуть по разным причинам, например, когда вы:

- ошиблись в расчётах и перечислили больше, чем нужно;

- не применили пониженный тариф и после уплаты пересчитали взносы;

- неправильно заполнили в платёжном поручении сумму или перепутали КБК;

- уплатили взносы по требованию, а налоговики или соцстрах списали эти же суммы с расчётного счёта.

Выявить переплату можно самостоятельно, но она не всегда совпадает со сведениями налоговиков и соцстраха.

Самый простой способ сверить суммы с ИФНС — запросить справку о состоянии расчётов по налогам и сборам (КНД 1160080). Заказать и получить её можно в электронном виде через спецканалы связи, в личном кабинете юрлица или ИП на сайте ФНС. Отрицательные суммы в справке — это долг перед бюджетом, положительные — переплата.

Чтобы сверить расчёты по взносам от несчастных случаев, обратитесь в территориальное отделение соцстраха за актом сверки по форме 21-ФСС РФ. Заказать его можно в электронном виде через сайт госуслуг.

Пользователи интернет-бухгалтерии “Моё дело«могут заказать акт сверки с налоговой и фондами в личном кабинете, результат придёт туда же. Электронную подпись всем пользователям мы оформляем бесплатно!

Не спешите обращаться в ИФНС за возвратом или зачётом, если не установили из-за чего возникла переплата. Бывает, что взносы уже заплатили, а отчёт за этот период еще не сдали, поэтому в справке числится переплата. После того, как вы отчитаетесь, налоговая отразит начисления и такая переплата «закроется».

Согласно п. 1.1 ст. 78 НК РФ излишне уплаченные взносы можно:

- зачесть по тому же виду взносов в счёт предстоящих платежей или задолженности, в том числе по пеням и штрафам;

- вернуть на расчётный счёт.

Распорядиться переплатой можно в течение трёх лет со дня перечисления в бюджет лишних взносов.

Подарок для наших читателей — чек-листы с вариантами законной оптимизации налогообложения на ОСНО и УСН. Больше сорока способов легально снизить налоговую нагрузку!

Методы оптимизации налогов

Как законно снизить налоговую нагрузку

Получите бесплатные чек-листы для ОСНО и УСН!

Оставьте заявку в форме ниже, и мы вышлем вам их

Особенности зачёта и возврата страховых взносов в 2020 году

При возврате и зачёте действуют следующие правила.

- Взносы нельзя зачесть в счёт налогов и других видов взносов. Например, переплатой по пенсионным взносам не получится «перекрыть» долг по взносам в соцстрах или по налогу при УСН.

- Взносы можно зачесть в счет будущих платежей, задолженности, пеней, штрафов по таким же взносам. Например, переплату пенсионных взносов можно направить на погашение пеней по ним.

- Если есть задолженность по взносам, сначала нужно сделать зачёт, чтобы её погасить. Остаток можно вернуть или зачесть в счёт предстоящих платежей.

- При ликвидации организации переплату можно вернуть, пока компанию не исключили из ЕГРЮЛ. Подать заявление от имени ликвидированного юрлица нельзя, а бывшим собственникам бизнеса переплату не возвращают (п. 4 ст. 49 НК РФ, письмо Минфина № 03-02-07/1/24222 от 12.04.2018).

- ИП имеет право на возврат переплаты даже после его закрытия.

- Порядок возврата излишне перечисленных взносов ИП за себя такой же, как для работодателей.

В п. 6.1 ст. 78 НК РФ говорится, что нельзя вернуть пенсионные взносы, если ПФ успел разнести их по индивидуальным счетам застрахованных физлиц. Но Конституционный Суд в Постановлении № 32-П от 31.10.2019 признал этот запрет недопустимым и обязал законодателей внести изменения в НК РФ.

Проектом Федерального закона N 953961-7 в Налоговый кодекс планируется внести соответствующие поправки. Они должны вступить в силу с 1 января 2021 года, но разнесённую переплату можно вернуть уже сейчас. Это действует только в том случае, если человек, за которого переплатили взносы, ещё не вышел на пенсию.

За 2 квартал 2020 года малый бизнес из пострадавших от коронавируса отраслей освободили от уплаты страховых взносов за работников (кроме платежей в соцстрах от несчастных случаев). Точнее, на апрель, май и июнь установили тариф 0%. Если вы имеете право на такое освобождение, но уже заплатили взносы по обычной ставке, переплату налоговики пообещали зачесть в счёт предстоящих начислений без вашего обращения в ИФНС.

Моё дело Бюро

Справочно-правовая система для бухгалтеров, юристов, кадровиков и профессиональный консалтинг

Как подать заявление

По излишне уплаченным пенсионным, медицинским и социальным взносам на случай временной нетрудоспособности нужно обращаться в налоговую инспекцию. Организациям — в ИФНС по месту своего нахождения, а ИП — по месту жительства.

Формы заявлений утверждены Приказом ФНС России № ММВ-7-8/182 от 14 февраля 2017 г.:

- о возврате — приложение № 8 (КНД 1150058);

- о зачёте — приложение № 9 (КНД 1150057).

Бланки одинаковы для ИП и юрлиц. По каждому виду взносов нужно заполнить отдельное заявление. Срок подачи — 3 года с даты перечисления взносов, из-за которых образовалась переплата (п. 7 ст. 78 НК РФ). То есть в 2020 г. можно вернуть или зачесть взносы, которые вы переплатили в 2017 году и позже.

Заявление можно подать:

- в бумажном виде — отнести в налоговую лично или через представителя с доверенностью, отправить Почтой России письмом с описью вложения;

- в электронном виде — через спецоператоров связи, через личный кабинет юрлица или ИП на сайте ФНС, или через сервис «Моё дело», если у вас есть учётная запись.

По переплате взносов от несчастных случаев нужно обращаться в отделение соцстраха, в котором вы состоите на учёте. Заявление подают в бумажном или электронном виде по формам, утвержденным приказом ФСС РФ № 457 от 17.11.2016:

- 22-ФСС — о зачёте;

- 23-ФСС — о возврате.

Если заявление не подавать, ФСС может самостоятельно зачесть переплату в счёт предстоящих платежей или задолженности по пеням и штрафам.

Сроки возврата

Налоговики возвращают переплату страховых взносов в течение месяца со дня получения заявления. В этот срок они должны:

- провести с вами сверку взаиморасчётов (при необходимости);

- зачесть переплату или её часть в счёт погашения долга (если есть долг);

- принять решение о возврате, на которое отводится 10 рабочих дней;

- передать его в казначейство для оплаты;

- после принятия решения сообщить о нём заявителю в течение 5 рабочих дней.

Если вы сдавали отчёт РСВ или корректировку, в которых показали излишне уплаченные взносы, то решение о возврате примут через 10 рабочих дней со дня, следующего после окончания камеральной проверки. Срок её проведения — 3 месяца со дня представления расчёта по страховым взносам.

Если при «камералке» налоговики обнаружат нарушения законодательства о налогах и сборах, то срок будет отсчитываться с даты, следующей за вступлением в силу решения по проверке.

Соцстрах возвращает излишне уплаченные взносы от несчастных случаев в тот же срок — в течение месяца с момента получения заявления.

Как учитывать возврат страховых взносов

Возвращённые взносы и проценты за просрочку возврата не считаются доходом для налога на прибыль. В состав доходов при УСН они тоже не включаются.

Моё дело Бюро

Справочно-правовая система для бухгалтеров, юристов, кадровиков и профессиональный консалтинг

- Опубликовано 27.01.2021 08:10

- Автор: Administrator

- Просмотров: 40918

Расчет по страховым взносам сам по себе считается одним из сложных отчетов в учете заработной платы. А уж его корректировка – тем более. При всей внимательности в процессе заполнения отчета допустить ошибку можно очень даже легко. В этой статье мы не только расскажем о наиболее популярных ошибках в РСВ, которые влекут за собой необходимость подачи корректировок, но и покажем, как это сделать на примере программы 1С: ЗУП ред. 3.1

Итак, порядок заполнения формы отчета «Расчет по страховым взносам» регулируется Приказом ФНС России от 18.09.2019 N ММВ-7-11/470@ “Об утверждении формы расчета по страховым взносам, порядка ее заполнения, а также формата представления расчета по страховым взносам в электронной форме и о признании утратившим силу приказа Федеральной налоговой службы от 10.10.2016 N ММВ-7-11/551@”; (Зарегистрировано в Минюсте России 08.10.2019 N 56174)

В практике бухгалтера нередко возникают ситуации, когда необходимо сделать уточнение по расчету страховых взносов (РСВ).

Условно виды исправлений можно разделить на три типа:

1. Если уменьшилась база и исчисленные страховые взносы;

2. Ошибки в персональных данных сотрудника;

3. Прочие ошибки данных.

Ситуации могут быть различны:

• исправление неточности или ошибки в расчете;

• изменение данных, в результате сторно расчетов за период, сведения за который переданы.

Так же можно выделить ситуации, когда выявляется ошибки в персональных данных сотрудников (раздел 3):

• ошибка ФИО, ошибочный или неверный СНИЛС и т.п.;

• изменение паспортных данных сотрудника и другие подобные ситуации.

Каждый вариант уточнения имеет свои особенности.

При внесении изменений и уточнении сведений по страховым взносам, следует руководствоваться Письмом Федеральной налоговой службы от 2 апреля 2020 г. № БС-4-11/5624@ О представлении уточненных расчетов по страховым взносам.

Разберем ситуации на примерах.

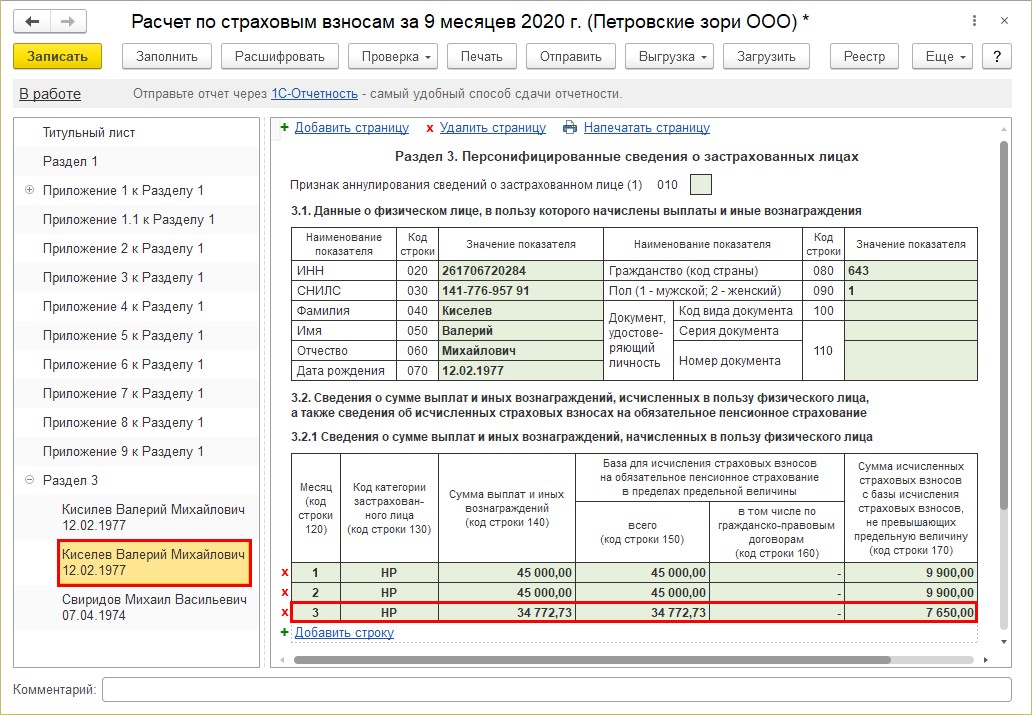

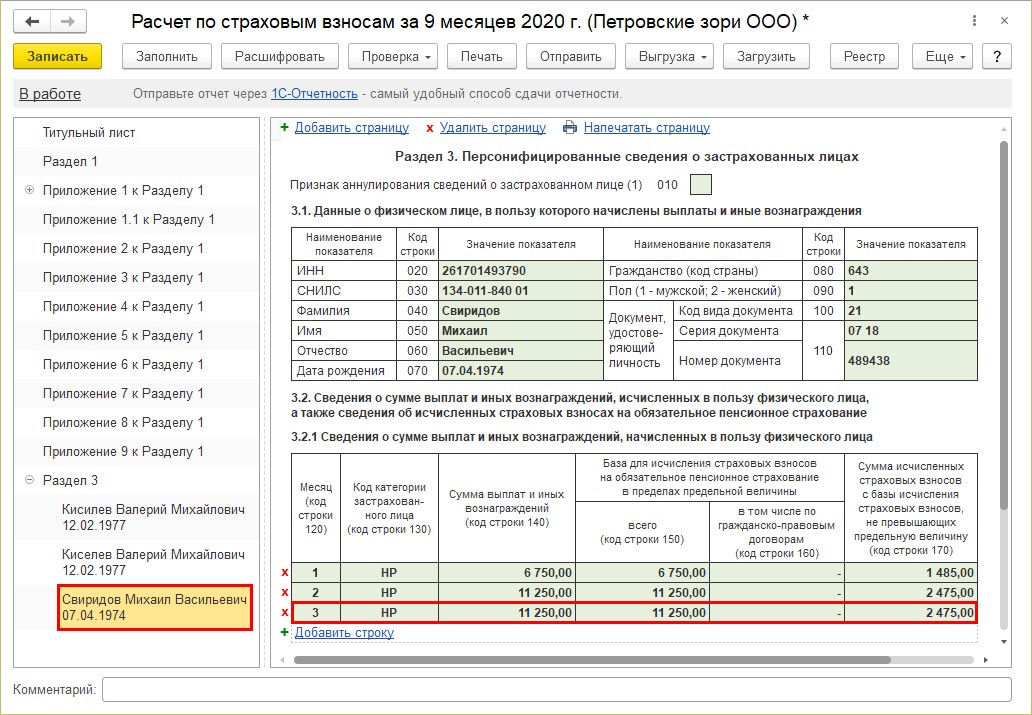

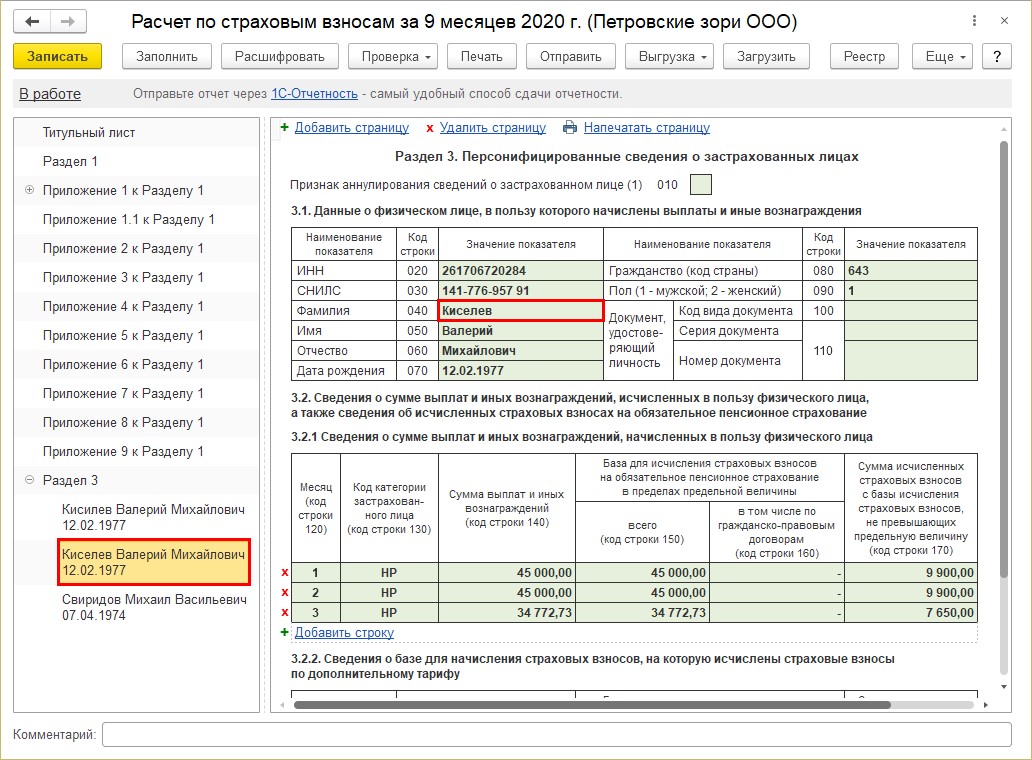

Рассмотрим первичный расчет по страховым взносам за 9 месяцев.

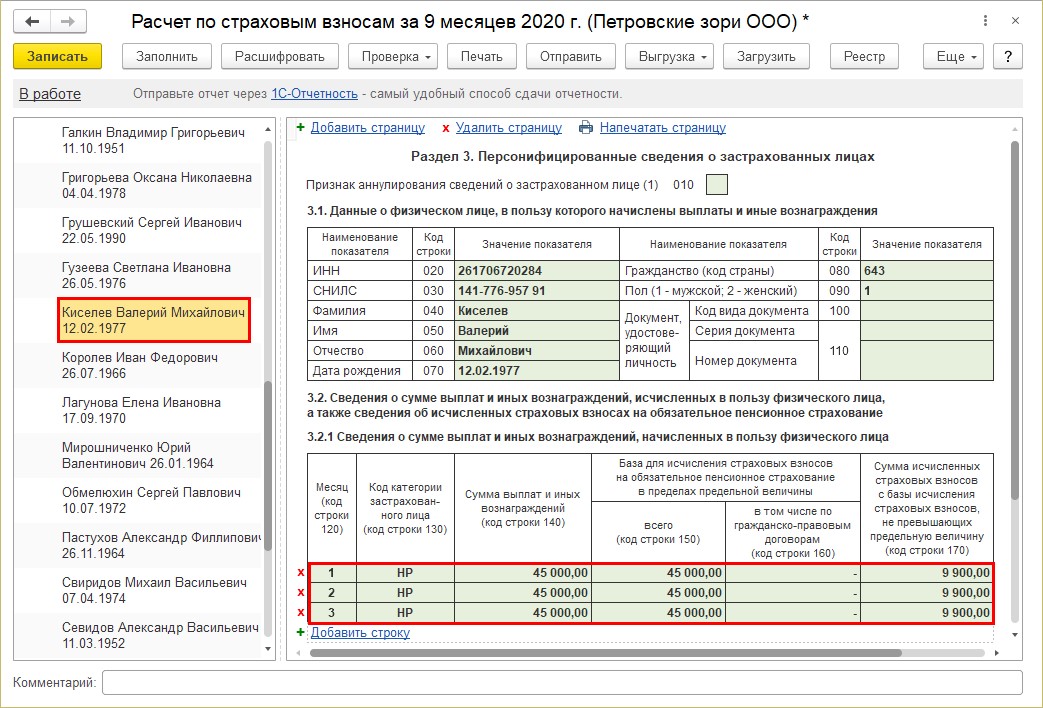

В разделе 3.2.1 отражены суммы доходов физического лица. По каждому сотруднику отдельно сформированы листы.

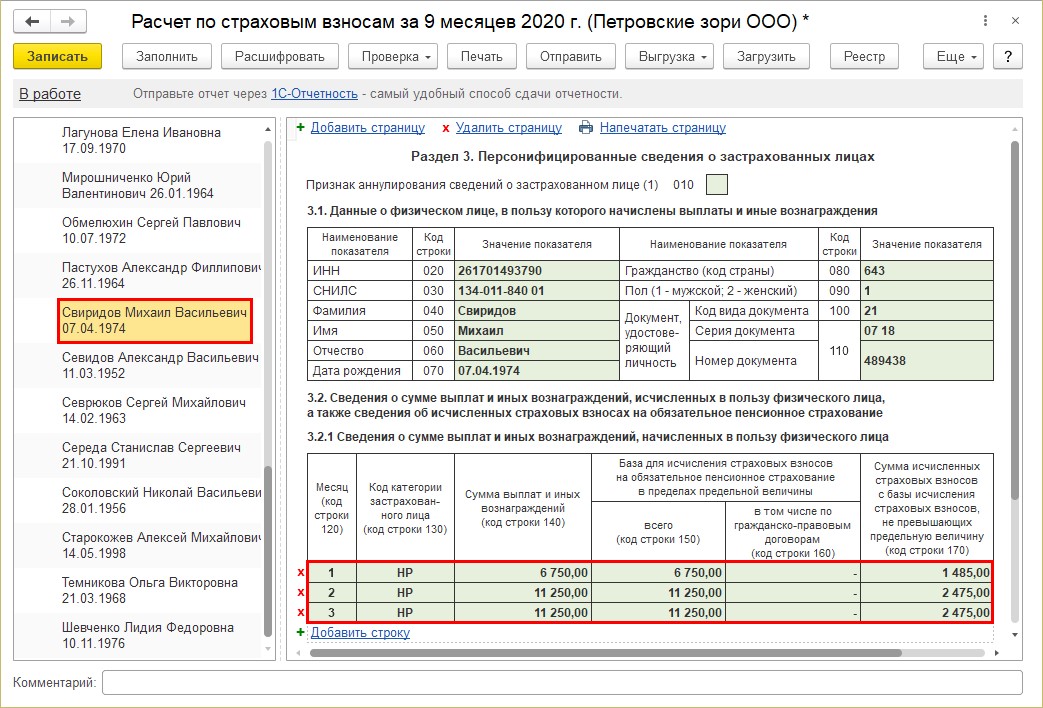

Ошибки в начислениях и персональных данных у нас будут у сотрудников Киселева В.М. и Свиридова М.В.

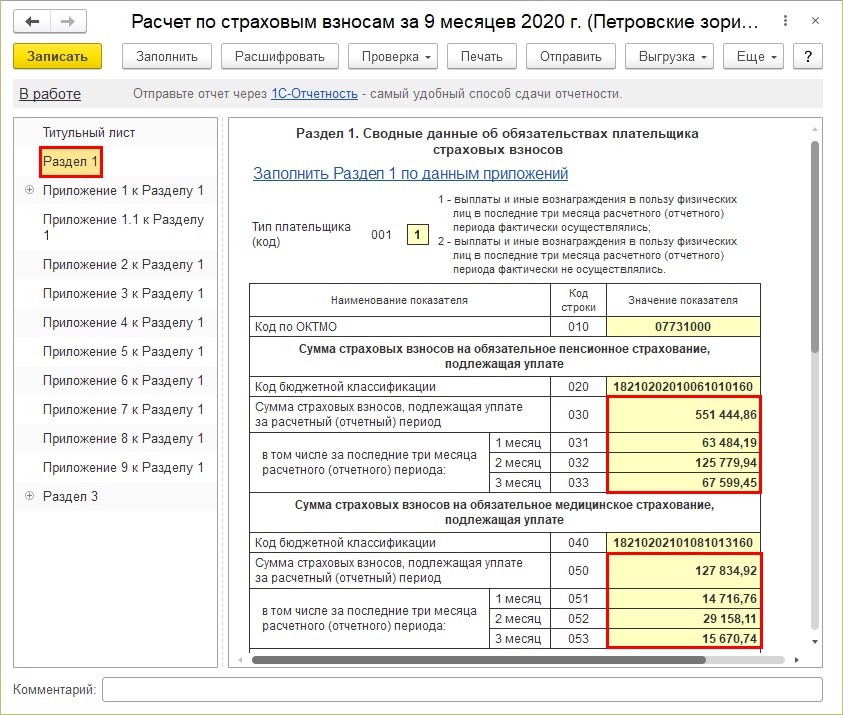

В разделе 1 отчета отражены суммы в разрезе страховых взносов и с детализацией по месяцам начисления.

Ситуация № 1: корректировка РСВ в результате сторно начисления

Рассмотрим пример, когда изменяется расчетная база и, соответственно, сумма страховых взносов за период, за который уже отчитались.

Одним из примеров может быть ситуация, когда происходит перерасчет (сторно), например, в 4 квартале, и затрагиваются суммы 3 квартала.

Если за 3 квартал отчет сдан, то подается уточнение сведений, т.е. корректировочный отчет.

Но не во всех случаях сторно приводит к подаче корректировки.

Если сумма сторнируемого дохода меньше начисленной суммы в текущем периоде, то корректировка не требуется. Если сторнируемая сумма прошлого периода превышает текущее начисление по сотруднику, то необходимо уточнение.

Рассмотрим на конкретных примерах.

Разберем параллельно две ситуации.

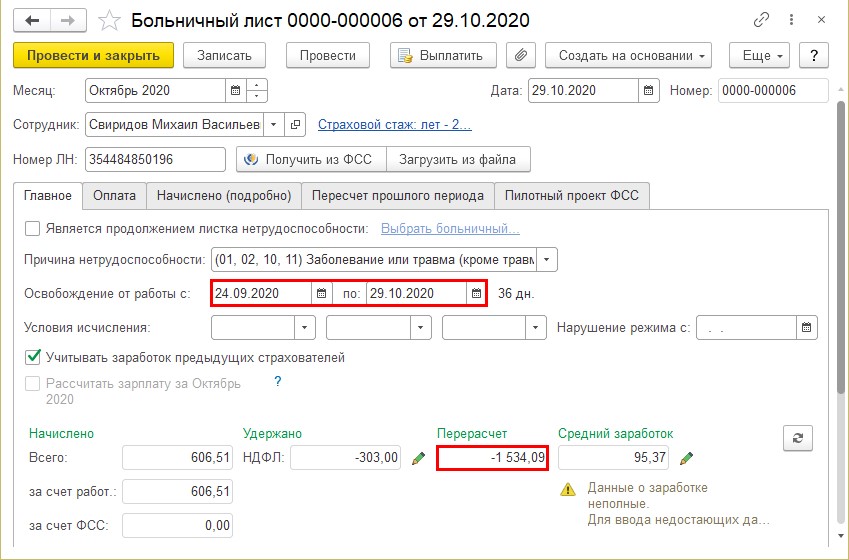

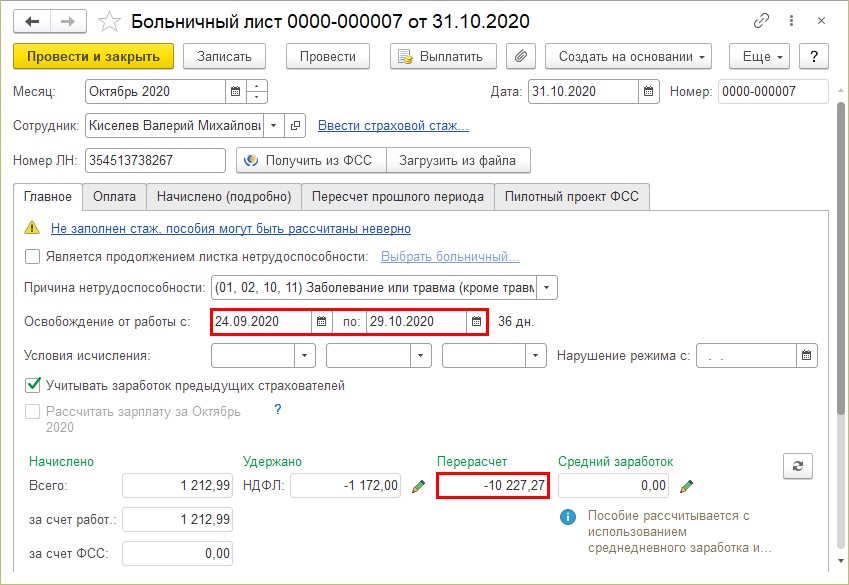

В октябре месяце сотрудники Свиридов М.В. и Киселев В.М. предоставили больничные листы. Зарплата за сентябрь месяц уже начислена и РСВ за 9 месяцев уже сдан. В обеих ситуациях дата начала болезни затрагивает сентябрь: с 24.09.2020 года по 29.10.2020 года.

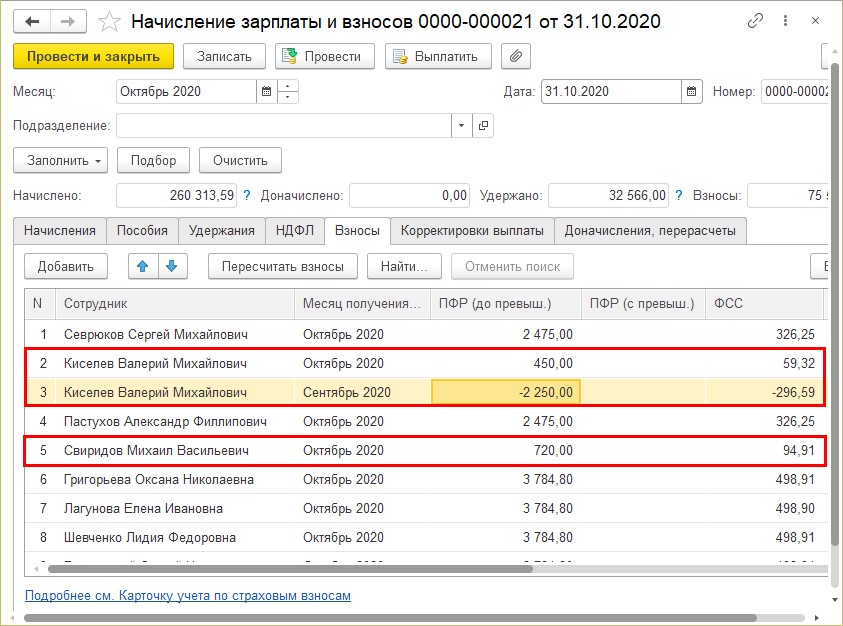

У обоих сотрудников, произошел перерасчет оплаты труда прошлого периода – за сентябрь. И этот «минус» отразился в октябре.

Но у сотрудника Свиридова М.В. за октябрь начислена оплата больше (4806,82 руб.), чем сторнируемая сумма (1534, 09 руб.). А у Киселева В.М. начислено в октябре меньше (2045,45 руб.), чем сторно за сентябрь (10227,27 руб.).

В результате, у сотрудника Киселева В.М. программа пересчитала страховые взносы за сентябрь, т.к. сторно зарплаты за сентябрь больше текущего начисления и в этом случае изменилась база исчисления страховых взносов сентября. Если сторнируемая сумма не превышает текущее начисление (как у сотрудника Свиридов М.В.) – перерасчета не происходит и уточнение РСВ делать не нужно.

У Киселева В.М. сторно за сентябрь больше начисленной зарплаты в октябре, поэтому произошло изменение базы расчета страховых взносов, требующее корректировки РСВ.

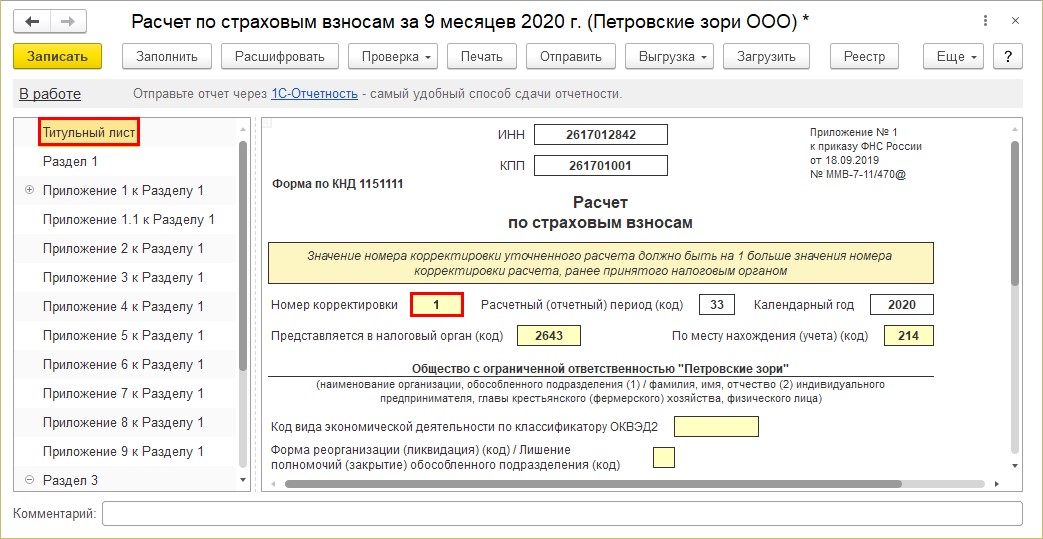

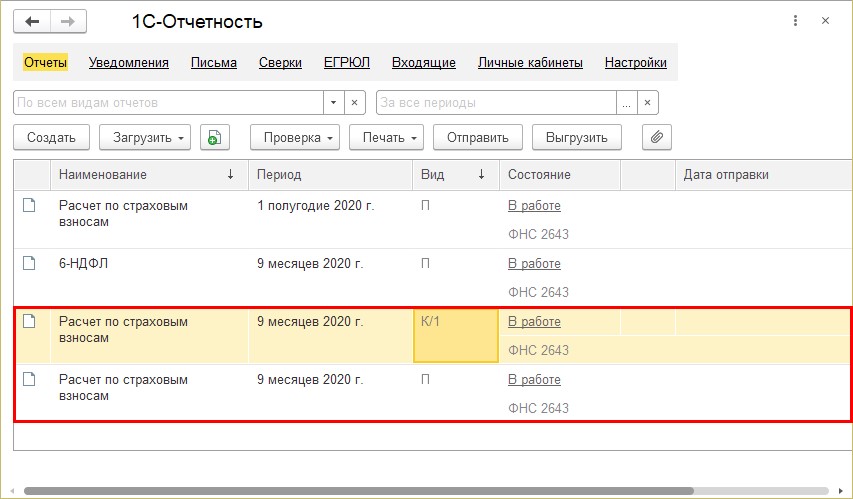

Создадим корректировочный отчет «Расчет по страховым взносам».

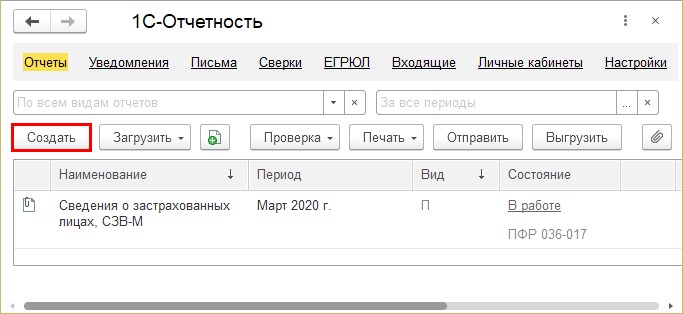

Шаг 1. Зайдите в раздел «Отчетность, справки» – «1С – Отчетность».

Шаг 2. Создайте новый отчет РСВ и на титульном листе укажите номер корректировки «1».

Шаг 3. После проведения больничных и начисления зарплаты за октябрь сформируйте корректировочный отчет по кнопке «Заполнить».

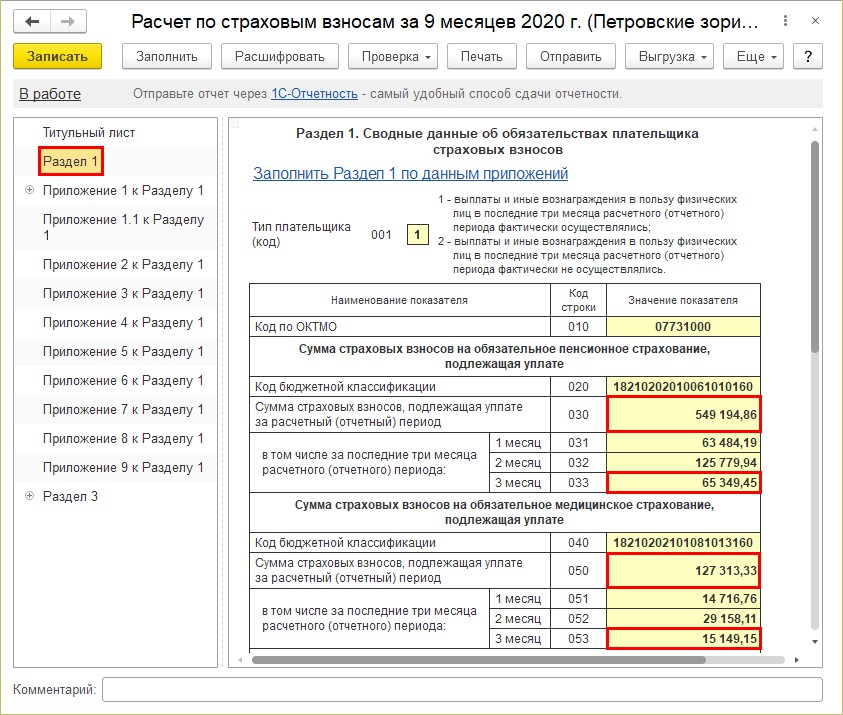

В разделе 1 отражается сумма взносов, с учетом изменения – общая сумма и тот месяц, который затронул перерасчет. В нашем примере это 3 месяц периода – сентябрь.

В разделе 3 показываются только те сотрудники, по которым изменилась сумма дохода и взносы. Остальные сотрудники не повторяются.

В таблице 3.1 показываются персональные данные, которые остались без изменения – при условии, что в них не было ошибки и исправления.

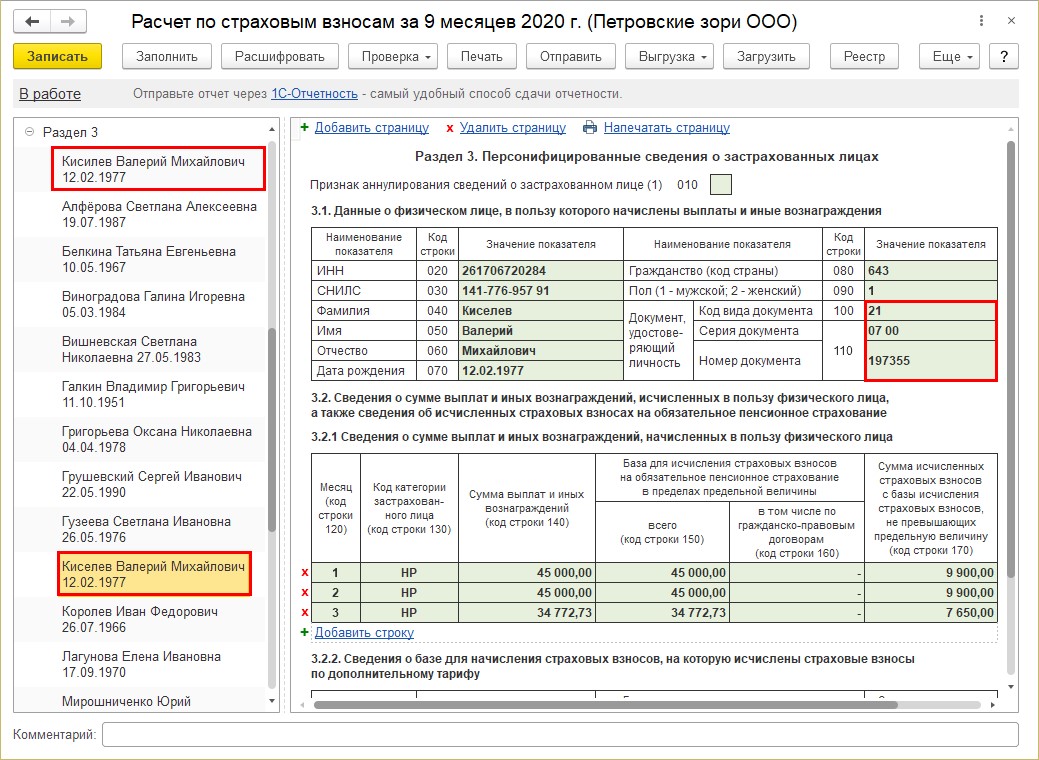

В нашем примере появился лист по сотруднику Киселеву В.М., на котором в разделе 3.2.1 отражена сумма уточнения за сентябрь. Т.е. вместо 45000 руб. мы видим базу с учетом сторнируемой суммы – 34722,73 руб.

По сотруднику Свиридов М.В. суммы остались без изменения, т.к. сторно сентября не превышало начисленную зарплату в октябре и уточнение не требуется.

Сделаем вывод:

• Корректировка НЕ ТРЕБУЕТСЯ, если сторно-доход за 3 квартал перекрывается доходом за 4 квартал, т.е. сумма сторно-дохода меньше дохода текущего месяца.

• Корректировка ТРЕБУЕТСЯ, если перерасчет был выполнен после сдачи отчета и сторно-доход 3 квартала больше суммы дохода текущего месяца.

В журнале сохраняются все созданные виды отчетов с пометками, например К/1 – корректировочный 1.

Ситуация № 2: Корректировка РСВ в связи с изменением персональных данных

Зачастую возникают ситуации, когда допущена ошибка в персональных данных – ошибка в ФИО или СНИЛС.

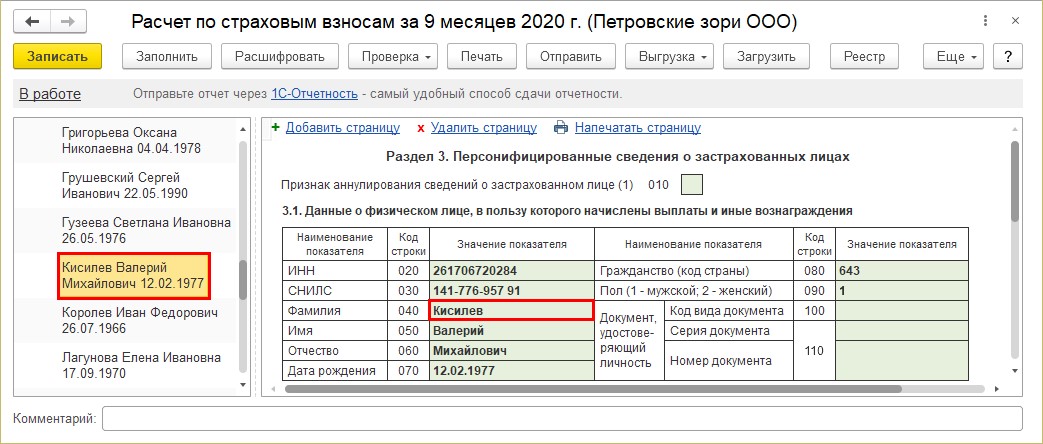

Мы решили рассмотреть и такой пример. В программе изначально введена фамилия сотрудника с ошибкой и, соответственно, первичный отчет РСВ был сформирован и сдан с неверными персональными данными.

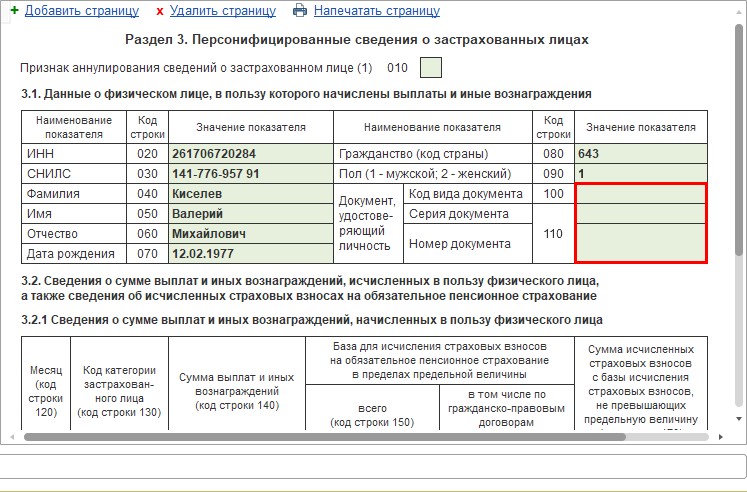

Согласно разъяснениям ФНС, уточнение делается следующим образом:

При приеме уточненного расчета по страховым взносам за соответствующий расчетный (отчетный) период сопоставляются персонифицированные сведения, отраженные плательщиком в первичном расчете, по совокупности реквизитов «СНИЛС», «Фамилия, Имя, Отчество».

В случае необходимости корректировки по отдельным застрахованным лицам показателей, указанных в подразделе 3.2. «Сведения о сумме выплат и иных вознаграждений, начисленных в пользу физического лица, а также сведения об исчисленных страховых взносах на обязательное пенсионное страхование» расчета (далее – подраздел 3.2), у которых на дату представления уточненного расчета изменились персональные данные («СНИЛС», «Фамилия, Имя, Отчество») заполнение расчета осуществляется в порядке, соответствующим разъяснениям, изложенным в письме ФНС России от 28.06.2017 N БС-4-11/12446@.

В частности, по каждому застрахованному физическому лицу, по которому на момент представления уточненного расчета изменились персональные данные («СНИЛС», «Фамилия, Имя, Отчество») в соответствующих строках подраздела 3.1 «Данные о физическом лице, в пользу которого начислены выплаты и иные вознаграждения» расчета (далее – подраздел 3.1), указываются персональные данные, отраженные в первоначальном расчете, в строках подраздела 3.2 расчета суммовые показатели заполняются значением «0».

Одновременно по указанному застрахованному физическому лицу заполняются подраздел 3.1 расчета с указанием актуальных на дату представления уточненного расчета персональных данных и строки подраздела 3.2 расчета согласно установленному порядку.

Перейдем к конкретному примеру.

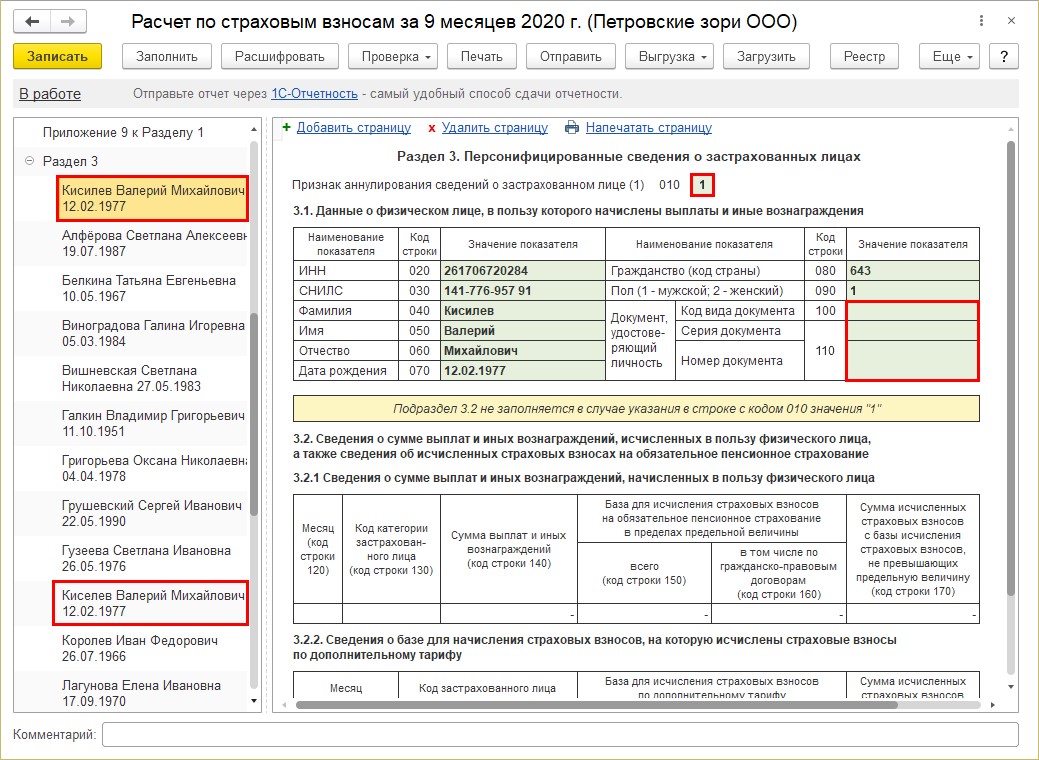

Так, у сотрудника Киселева В.М. фамилия написана с ошибкой – КисИлев В.М. и это обнаружилось уже после формирования и сдачи отчета. Персонифицированные сведения о застрахованных лицах отражены в 3 разделе отчета.

Рассмотрим формирование корректирующего РСВ пошагово.

Шаг. 1. Создайте отчет в разделе «Отчетность, справки» – «1С – отчетность».

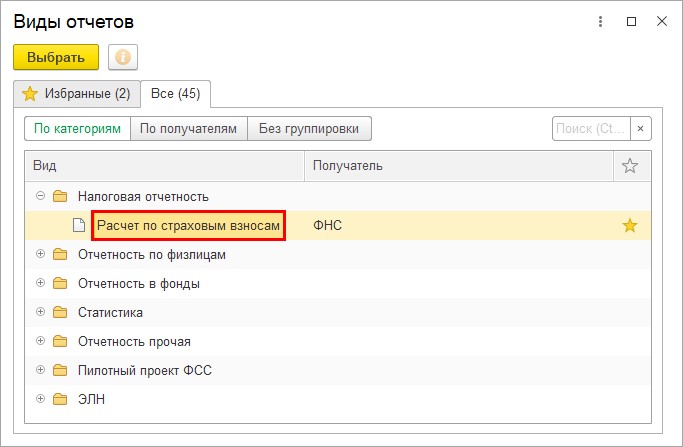

Шаг 2. В разделе «Налоговая отчетность» выберите отчет «Расчеты по страховым взносам».

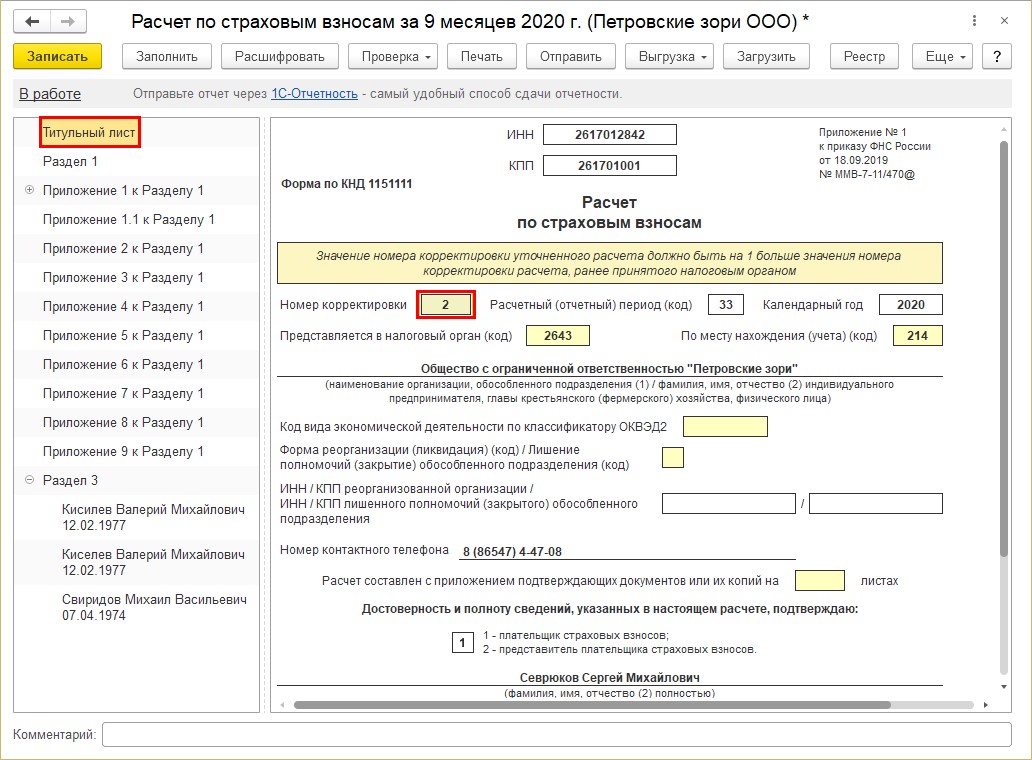

Шаг 3. На титульном листе отчета установите номер корректировки. Если корректировки уже вносились, то устанавливается следующий номер (2, 3 и т.д.). Пусть в нашем случае будет корректировка № 2.

Шаг 4. После исправления ошибки в фамилии (или СНИЛС) сформируйте отчет – кнопка «Заполнить».

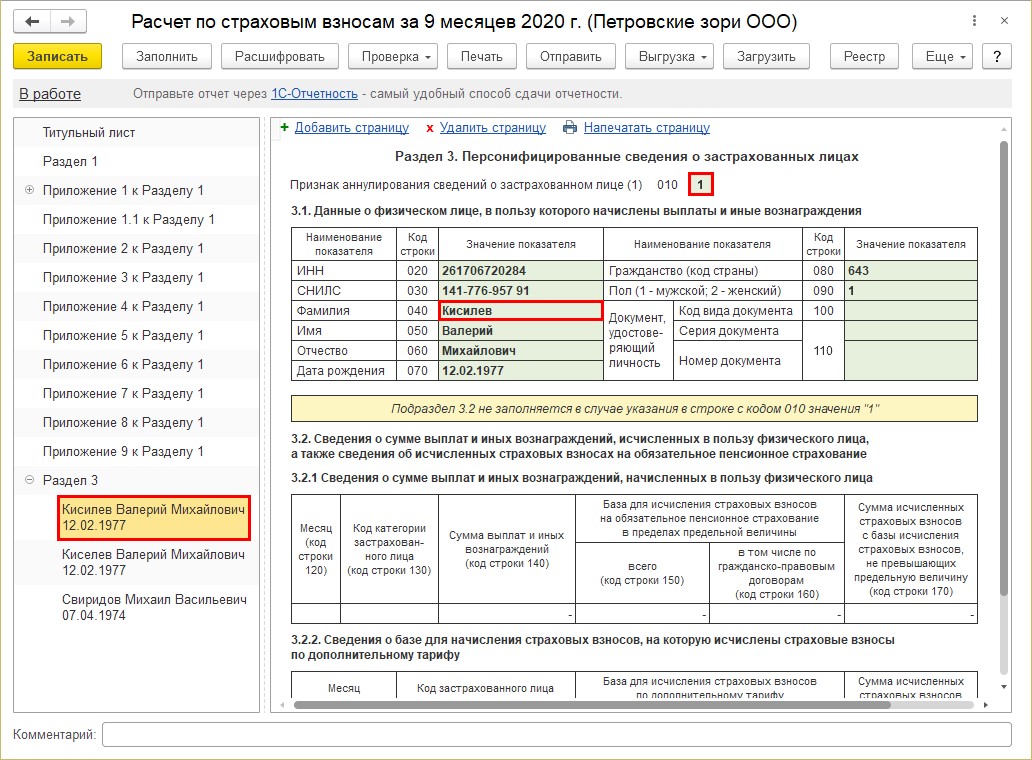

При изменении персональных данных в разделе 3 формируется по каждому сотруднику два листа:

• первый лист – с установленным признаком аннулирования сведений – цифра «1», где отражаются «старые» сведения», отменяющая ошибочные данные. Раздел 3.2 – не заполняется;

• второй лист – уточненные, новые данные.

И на следующем листе отражаются исправленные данные с указанием данных о доходах по «верному» сотруднику, мы исправили фамилию КисЕлев В.М.

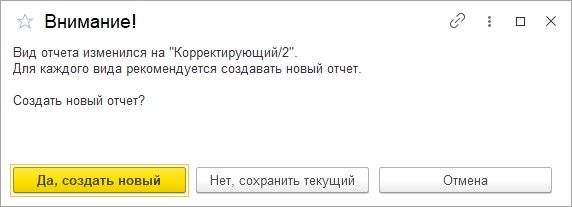

При сохранении корректирующего отчета программа спросит создать новый отчет или сохранить текущий. Отвечаем «Да, создать новый» и тогда в журнале сохранятся отдельно все корректировки.

Таким несложным способом создается корректировка для изменения ошибочных данных о физлицах.

Ситуация № 3: Корректировка РСВ в случае прочих ошибок персональных данных

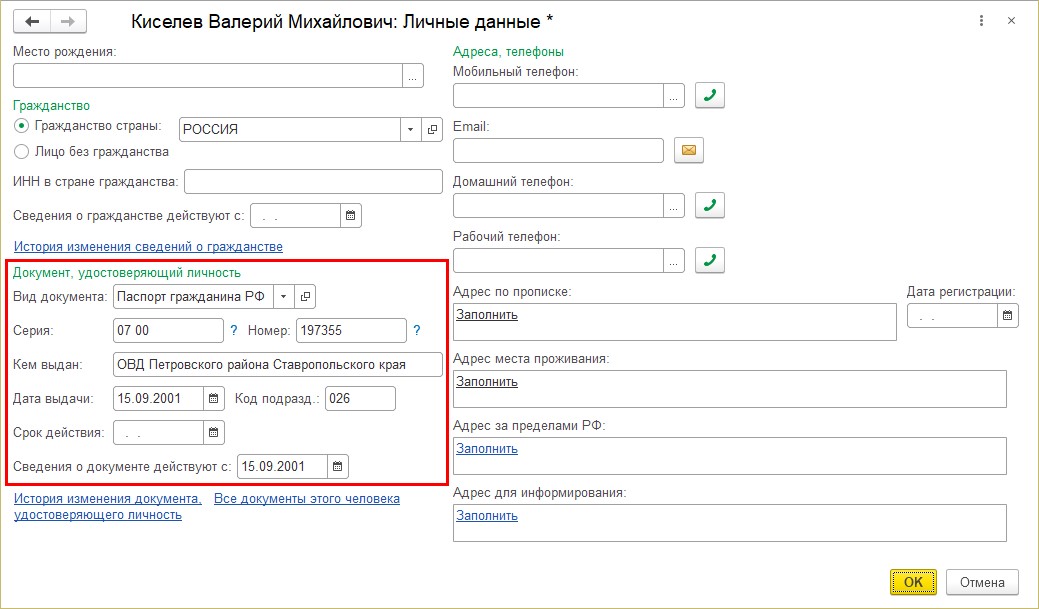

Рассмотрим еще одну частую ошибку при заполнении формы РСВ – неверное заполненные или незаполненные паспортные данные.

В этом случае исправление происходит немного в другой форме – на титульном листе указывается номер корректировки, а в разделе 3 повторяются общие данные по всему списку сотрудников и вносится исправление по сотруднику с ошибкой. Рассмотрим на примере.

В разделе 3 отчета РСВ по сотруднику Киселеву М.В. при передаче отчета не указали паспортные данные.

Перейдите в раздел «Кадры» справочник «Сотрудники» и на вкладке «Личные данные» дополните сведения о Кисилеве В.М.

Сохраните данные сотрудника и сформируйте еще один отчет «Расчеты по страховым взносам». На титульном листе установите номер корректировки (следующий порядковый» и нажмите «Заполнить».

В разделе 3 отобразятся все сотрудники повторно, а по исправляемому сотруднику два листа – первый лист с установленным признаком аннулирования – «1». Раздел 3.2. при этом не заполняется.

И второй лист – с исправленными данными сотрудника и с перенесенными сведениями о его доходах в разделе 3.2.

Таким образом, правильное устранение ошибки в первичных документах ведет к нормальному заполнению корректировочного расчета по страховым взносам.

Автор статьи: Ольга Круглова

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Контроль начисления и уплаты страховых взносов с 2017 года по большей части осуществляется ФНС. У ФСС также есть право администрировать часть платежей, исчисляемых с заработной платы работников. В каких случаях взносы могут быть доначислены и как отразить суммы по акту проверки в учете?

Вопрос: Какие действия должен предпринять налоговый орган для переквалификации договора ГПХ в трудовой договор для целей доначисления страховых взносов?

Посмотреть ответ

Кто проверяет?

Итак, правом осуществлять проверки законодатель наделяет налоговую службу и ФСС. Проверки могут быть как камеральными, так и выездными.

Отказ принять к зачету суммы выплат — не повод для доначисления страховых взносов

Страховые взносы проверяются:

- на обязательное пенсионное страхование – ФНС;

- на обязательное медицинское страхование – ФНС;

- на случай временной нетрудоспособности и в связи с материнством («больничные») – ФНС;

- страхование от несчастных случаев на производстве и профзаболеваний (взносы «на травматизм») – ФСС.

На заметку! Получатель и администратор взносов может не совпадать. Например, получатель взносов по ОПС – Пенсионный фонд, на случай временной нетрудоспособности – ФСС. Контроль полноты и срочности уплаты взносов осуществляет ФНС.

ВАЖНО! Жалоба в вышестоящий орган на решение налогового органа о доначислении страховых взносов от КонсультантПлюс доступна по ссылке

Чаще всего проводятся плановые проверки по графику, соответствующему нормам федерального законодательства. Однако если фирма подвергается реорганизации, ликвидируется либо в контролирующий орган поступает жалоба от работника, проводится внеплановая проверка.

За периоды до 2017 года проверки проводят ФСС и ПФР.

Причины доначисления взносов

Доначисление взносов, как правило, является следствием занижения базы при расчетах.

На практике чаще всего возникают ошибки по следующим ниже причинам:

- Неверное применение ставок расчета. Так, на ОПС действующая ставка 22%, на ОМС – 5,1%, на обязательное соцстрахование — 2,9%, а взносы «на травматизм» зависят от вида деятельности компании. Их величина может составить от 0,2 до 8,5%.

- Неправильное использование предельных величин базы для исчисления страховых взносов на текущий год. Подобная ситуация может возникнуть, если фирма крупная, заработная плата работников достаточно высока и в какой-то момент может превысить установленные правительственным постановлением лимиты по отношению к одному работнику. В таких случаях по пенсионным взносам базовый тариф устанавливается на уровне 10%, а по взносам в ФСС начисление происходит только в пределах лимита (ст. 425 НК РФ). Ошибки затрагивают базу по ОПС и по ОСС.

- Ошибки включения выплат в базу по взносам. В общем смысле это доходы работника, облагаемые взносами. Перечень доходов приведен в ст. 420 НК РФ, а в ст. 422 содержится аналогичный перечень сумм, не включаемых в базу. К примеру, не облагается взносами материальная помощь только в размере до 4000 руб., может быть ошибочно не включена в базу компенсация за неиспользованный отпуск при увольнении и пр.

Причиной доначисления могут стать также счетные ошибки, неверный перенос данных с предыдущих периодов, а то и умышленное уклонение от уплаты взносов.

На основании акта компания обязана исчислить дополнительную сумму в фонды, отразить ее в учете и произвести уплату либо решать вопрос в судебном порядке.

Как отразить доначисление в отчетности?

Доначисление необходимо отразить:

- в расчете по страховым взносам, который сдается в ФНС;

- в форме 4-ФСС, которая сдается в Фонд соцстрахования.

В обоих случаях сдается корректировочная отчетность, где в соответствующем поле указывается номер корректировки.

При уплате дополнительно начисленных взносов (соответственно «на травматизм» — в ФСС, остальные – в ФНС) и возможных пеней по ним важно обратить внимание на актуальные реквизиты платежа. Как правило, они указываются в акте проверки. Если произошла ошибка, платеж может быть отнесен к невыясненным и обязанность по доплате взносов исполнена не будет. Необходимо подать заявление об уточнении платежа.

Какие проводки нужно сделать?

В бухгалтерском учете исправление ошибок регулируется ПБУ 22/2010. Ошибка текущего года исправляется в том месяце, в котором она выявлена (п. 5). Если ошибка имеет отношение к отчетному периоду, ее исправляют проводкой Дт 20, 25, 44 и др. Кт 69 (по соответствующим субсчетам взносов).

Если речь идет о предшествующем отчетном годе, отчетность по которому уже подписана, то Дт 91 Кт 69 – при несущественной ошибке (п. 14 ПБУ). Если ошибка существенная, а отчетность за год уже подписана, применяют проводку Дт 84 Кт 69 (п. 9 ПБУ).

Вместе с тем право определять существенность ошибки остается за организацией (п. 3 ПБУ), в связи с чем многие, особенно небольшие фирмы, используют для доначисления проводку Дт 91 Кт 69 (в разрезе субсчетов, отражающих виды взносов).

Вопрос об отражении штрафов по акту до конца не отрегулирован. Многие специалисты относят штраф на сч. 91 как прочий расход, а пеню – на 99. Вместе с тем инструкция по применению плана счетов (Приказ №94н 31/10/2000), а также письма Минфина (см. №03-03-06/1/42 от 29/01/2007) позволяют говорить о том, что на счете 99 в течение года отражаются суммы причитающихся налоговых санкций. В связи с этим представляется возможным учитывать пени и штрафы проводкой Дт 99 Кт 69.

К примеру, если по акту проверки за прошлый период доначислены взносы в размере 300 рублей (несущественная ошибка), делается проводка Дт 91/2 Кт 69 — 300 руб. Штраф организации в размере 200 руб. и пени в размере 150 руб. будут учтены Дт 99 Кт 69 — 350 руб. Дт 69 Кт 51 – 650 руб. произведена доплата по акту проверки и погашены санкции.

Интересный нюанс! По мнению налоговиков, ошибки в расчете при исчислении страховых взносов по ОМС не могут служить отказом в приеме отчета. При этом они ссылаются на ст. 431 НК РФ п. 7 (Письмо ФНС от 19/02/18 г. №ГД-4-11/3209@). Вместе с тем, при проверке, на основании ст. 88 НК РФ, налоговый орган сообщит об ошибке, и ее можно будет исправить уточненным расчетом, который подается в 5-дневный срок. По отношению к взносам ОПС это правило не действует.

Тезисно

- Администрированием взносов с заработной платы занимается ФНС, за исключением взносов на травматизм, которые администрирует ФСС. Причинами доначисления взносов могут быть: неверная трактовка законодательных норм, арифметические ошибки, злостная халатность.

- Доначисление взносов по акту проверки ведет за собой необходимость:

- отразить новые данные в учете;

- подать уточненные расчеты в ФНС и ФСС;

- уплатить взносы по правильным реквизитам, наряду с пенями и штрафами.

- В бухгалтерском учете дополнительные суммы взносов за прошлые годы отражаются чаще всего по Дт 91. Если ошибка существенная, берется Дт 84 счета. Счета корреспондируют со сч. 69 в разрезе субсчетов, отражающих взносы.

- Санкции отражают либо по Дт 91, либо по Дт 99 счета. Этот вопрос необходимо отрегулировать в учетной политике.

Добавить в «Нужное»

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 5 февраля 2018 г.

Содержание журнала № 4 за 2018 г.

За переплатой по взносам, исчисленным за периоды до 01.01.2017, нужно обращаться в ПФР и ФСС. А вот за переплатой по взносам, исчисляемым с 01.01.2017 по правилам НК РФ, нужно идти уже в ИФНС. При этом процедура возврата (зачета) аналогична той, что применяется в отношении налогов. Но есть и некоторые особенности.

Зачет и возврат переплаченных страховых взносов

Возврат переплаты за периоды до 2017 г.

Излишне уплаченные или взысканные взносы за периоды до 01.01.2017 нельзя зачесть в счет уплаты взносов, исчисляемых с 01.01.2017Письма Минфина от 01.03.2017 № 03-02-07/2/11564; ФНС от 25.09.2017 № ГД-4-11/19256@. Их можно лишь вернуть, но только при отсутствии задолженности также за периоды до 2017 г.ч. 3 ст. 21 Закона от 03.07.2016 № 250-ФЗ (далее — Закон № 250-ФЗ)

Соответственно, если такая задолженность есть, то сначала нужно ее погасить либо добиться или дождаться ее списания как безнадежной ко взысканиюч. 3 ст. 4 Закона от 03.07.2016 № 243-ФЗ. И только после этого следует просить вернуть переплату.

Решение о возврате такой переплаты принимают внебюджетные фонды: по взносам на пенсионное и медицинское страхование — ПФР, а по взносам на соцстрахование — ФССч. 1 ст. 21 Закона № 250-ФЗ. Поэтому за ее возвратом надо обращаться в фонды, даже когда «старые» взносы:

•излишне взысканы ИФНС после 01.01.2017 (в том числе по решениям о привлечении (об отказе в привлечении) к ответственности, которые успели вынести фонды в 2017 г.). Ведь, напомним, с 2017 г. взысканием задолженности по таким взносам занимаются налоговые органыч. 2 ст. 4 Закона от 03.07.2016 № 243-ФЗ;

•излишне уплачены в результате подачи после 01.01.2017 в фонды уточненных расчетов за периоды до 01.01.2017ст. 20, ч. 2 ст. 21, ст. 23 Закона № 250-ФЗ.

Фонд в течение 10 рабочих дней со дня получения вашего заявления (завершения камеральной проверки уточненного расчета) примет решение о возврате и направит его в ИФНС, а она в течение 3 рабочих дней сформирует и направит заявку на возврат денег в орган казначействач. 1, 2 ст. 21 Закона № 250-ФЗ; Письма ФНС № ГД-4-8/20655@, ФСС № 02-11-10/06-02-4386П от 13.10.2017; ПФР № НП-30-26/15844, ФНС № ГД-4-8/20020@ от 04.10.2017.

По мнению Минфина, при просрочке возврата вам переплаты по «старым» взносам выплата процентов не предусмотренаПисьмо Минфина от 01.03.2017 № 03-02-07/2/11564.

Возврат взносов, взысканных с 01.01.2017 по ошибке

У некоторых плательщиков переплата образуется из-за того, что ИФНС взыскивает несуществующую недоимку за периоды до 2017 г., появившуюся из-за получения от фондов ошибочного сальдо по взносам по состоянию на 01.01.2017.

2017 г. внес сумятицу в ряды плательщиков страховых взносов: куда сдавать отчетность, куда платить взносы, к кому обращаться за возвратом переплаты?..

За такой переплатой логично было бы идти в ИФНС и возвращать ее с процентамипп. 1.1, 2, 5 ст. 79 НК РФ. Поскольку это ошибочно взысканные суммы в 2017 г., а не излишне взысканные «старые» взносы, которые были доначислены в результате контрольных мероприятий и которые удалось оспорить.

Однако ФНС и Минфин считают, что эти спорные суммы должны возвращаться как переплата по «старым» взносам — по решению фондов и без выплаты процентовПисьма ФНС от 27.07.2017 № ЕД-4-8/14778; Минфина от 19.07.2017 № 03-02-07/2/46152@, от 01.03.2017 № 03-02-07/2/11564.

Если вы только выявили, что по данным ИФНС числится ошибочное сальдо по взносам по состоянию на 01.01.2017, то обратитесь в ИФНС с заявлением о корректировке. Налоговики проведут сверку с фондами и подправят остаткиПисьма ПФР № НП-30-26/13859, ФНС № ЗН-4-22/17710@ от 06.09.2017; ФСС № 02-11-10/06-02-3959П, ФНС № ЗН-4-22/18490@ от 15.09.2017. Но имейте в виду, что фонды могут инициировать с вами сверку расчетов.

По итогам сверки просите направить верные данные в ИФНС в электронном виде. Ведь сальдо по взносам корректируется только электронно. И если вы принесете эти сведения в инспекцию на бумаге, она их, скорее всего, не примет.

Что можно сделать с переплатой за периоды с 2017 г.

При появлении переплаты по страховым взносам, исчисляемым за периоды с 1 января 2017 г., вы можете обратиться в ИФНС за ее возвратом или зачетом в счет предстоящих платежей по взносамп. 1.1 ст. 78, п. 1.1 ст. 79 НК РФ.

Но если у вас есть недоимка по тому же взносу (пеням, штрафам), то переплата сначала направляется на ее погашение. ИФНС, как правило, делает это самостоятельно. Но если этого не произошло, вы вправе обратиться к ней с заявлением и на такой зачет. Вернуть или направить на предстоящие платежи можно будет лишь оставшуюся суммупп. 1.1, 5, 6, 14 ст. 78, п. 1.1 ст. 79 НК РФ.

В итоге распорядиться переплатой по взносам можно так.

| Переплата по взносам, начисленным за периоды с 2017 г. | Зачет в счет недоимки | Зачет в счет предстоящих платежей | Возврат | |

| Излишне уплаченные суммы (переплаченные из-за ошибки в сумме платежки либо в результате подачи уточненного расчета) | Взносы на социальное страхование | + | + | + |

| Взносы на пенсионное страхование, еще не отраженные на лицевом счете физлица | + | + | + | |

| Взносы на пенсионное страхование, уже отраженные на лицевом счете физлица | + | + | – | |

| Излишне взысканные суммы (принудительно списанные ИФНС со счета либо добровольно уплаченные на основании акта налоговой проверки, решения по результатам налоговой проверки, налогового требованияПисьмо ФНС от 24.12.2013 № СА-4-7/23263 (п. 11); Постановление Президиума ВАС от 24.04.2012 № 16551/11; Определение ВС от 20.07.2016 № 304-КГ16-3143) | + | – | + |

Обратите внимание, если вы указали сумму пенсионных взносов в расчете по страховым взносам (раздел 3), перечислили эти взносы в бюджет и ПФР уже отразил их в лицевом счете физлица (на основании переданных ИФНС данных), а потом вы пересчитали взносы в сторону уменьшения, то эти суммы переплаты вам не вернутп. 6.1 ст. 78, п. 1.1 ст. 79 НК РФ; п. 35 Инструкции, утв. Приказом Минтруда от 21.12.2016 № 766н; п. 5.2 Порядка, утв. ФНС № ММВ-23-1/20@, Правлением ПФР № 4И 21.09.2016. Их можно только зачесть в счет предстоящих платежей по взносам на пенсионное страхование по тому же физлицупп. 1.1, 6.1 ст. 78 НК РФ. Это нам ранее подтверждали и специалисты ФНС (см.

Справка

Страхователи могут уточнить платеж на перечисление страховых взносов, поступивший в бюджетную систему, если была допущена ошибка в следующих реквизитах платежкипп. 7, 9 ст. 45 НК РФ; Порядок, утв. Приказом ФНС от 25.07.2017 № ММВ-7-22/579@:

•статус плательщика (поле 101);

•ИНН или КПП плательщика (поля 60 и 102);

•КБК (поле 104);

•ОКТМО (поле 105);

•основание платежа (поле 106);

•налоговый период (поле 107);

•номер и дата документа (поля 108 и 109);

•тип платежа (поле 110).

Например, при перечислении взносов за декабрь 2017 г. вы указали в качестве основания платежа «ЗД» (добровольное погашение задолженности) вместо «ТП» (платежи текущего года) или в качестве периода — «МС.11.2017» (взносы за ноябрь) вместо «МС.12.2017» (взносы за декабрь).

Если взнос перечислялся до 01.01.2017 в ПФР или ФСС, то заявление об уточнении платежа нужно подавать также в органы ПФР или ФСС, а если после 01.01.2017 — в налоговые органы, то заявление подается в ИФНС.

Исключение — платежи на перечисление пенсионных взносов, суммы которых уже отражены ПФР на лицевом счете физлица. Их уточнять нельзяпп. 7, 9 ст. 45 НК РФ.

Как можно зачесть переплату

Излишне уплаченные суммы взносов (пеней, штрафов) зачитываются по соответствующему бюджету государственного внебюджетного фонда РФ, в который они были зачислены, в счетп. 1.1 ст. 78 НК РФ:

•предстоящих платежей по этому же взносу;

•задолженности по этому же взносу;

•задолженности по пеням и штрафам по этому же взносу.

Таким образом, пенсионные взносы (пени и штрафы по ним) можно зачесть только в счет пенсионных взносов (пеней, штрафов по ним), медицинские — в счет медицинских, а социальные — в счет социальных.

Причем если ИП переплатил за себя фиксированные пенсионные и медицинские взносы, то их вряд ли зачтут в счет взносов также на пенсионное и медицинское страхование, исчисляемых с выплат в пользу работников, и наоборот. Эти взносы не являются взносами одного и того же вида.

Каков срок на обращение в ИФНС

Почему-то на многие действия отводится именно 1 месяц. Например, месяц дается жениху и невесте, чтобы решить, будет ли все-таки свадьба, а налоговикам — на возврат переплаты

Обратиться в ИФНС за зачетом или возвратом переплаченных взносов можно в течение 3 летпп. 7, 14 ст. 78, пп. 3, 9 ст. 79 НК РФ:

•по излишне уплаченным суммам — со дня уплаты взноса;

•по излишне взысканным суммам — со дня, когда стало известно об излишнем взыскании.

Заметим, что для излишне взысканных сумм 3-летний срок установлен лишь с 14 декабря 2017 г.ст. 2 Закона от 14.11.2017 № 322-ФЗ Ранее он был 1 месяц (в случае пропуска срока за возвратом нужно было обращаться в суд). При этом обратной силы поправкам не придали. Но они все равно имеют такую силу, поскольку предусматривают дополнительные гарантии защиты прав плательщиков взносовп. 3 ст. 5 НК РФ.

Соответственно, в пределах 3 лет вы можете обратиться в ИФНС за возвратом и тех взносов, которые были излишне взысканы до внесения указанных поправок в НК РФ — в период с 1 января по 13 декабря 2017 г.

Как подать заявление на зачет и возврат

Составьте заявление по одной из двух утвержденных ФНС форм: одна — для зачета, другая — для возвратаприложения № 8, 9 к Приказу ФНС от 14.02.2017 № ММВ-7-8/182@. И подайте его в ИФНС по месту учетапп. 2, 4, 14 ст. 78, пп. 2, 9 ст. 79 НК РФ; приложение № 2 к Приказу ФНС от 23.05.2017 № ММВ-7-8/478@:

•или на бумаге (по почте или лично);

•или в электронной форме по утвержденному ФНС формату (через оператора или личный кабинет).

Если переплат несколько (например, по разным взносам либо по взносу и по пеням), то составьте несколько заявлений.

К заявлению приложите документы, подтверждающие уплату или взыскание взносов в излишней сумме (расчет, платежки, акт сверки, решение вышестоящего органа или суда и т. п.).

Перед обращением за зачетом или возвратом переплаты лучше сверить свои данные с данными ИФНС, получив справку о состоянии расчетов с бюджетом или акт сверки. Поскольку в случае расхождений в сумме ИФНС не станет исполнять ваше заявление и, скорее всего, предложит пройти сверку.

В какой срок происходят зачет и возврат

Сначала ИФНС примет решение по вашему заявлению. На это отводится 10 рабочих днейп. 6 ст. 6.1, пп. 4, 8, 14 ст. 78, пп. 2, 9 ст. 79, пп. 2, 10 ст. 88 НК РФ; Письма Минфина от 15.05.2017 № 03-02-08/30790, от 15.05.2017 № 03-02-08/30802; п. 11 Информационного письма Президиума ВАС от 22.12.2005 № 98:

•или со дня получения заявления;

•или со дня подписания акта сверки, если по предложению ИФНС проводилась совместная сверка;

•или со дня завершения камеральной проверки уточненного расчета по взносам (истечения 3-месячного срока, установленного для такой проверки), если переплата возникла на основании этого расчета, а заявление подано вместе с расчетом либо до окончания его проверки (истечения установленного для такой проверки срока). Поэтому во избежание возникновения недоимки при перечислении очередных платежей по страховым взносам (когда вы собираетесь уменьшить их на сумму переплаты) учитывайте, что решение о зачете примут лишь после камеральной проверки расчета.

О принятом решении о зачете ИФНС должна вам сообщить в течение 5 рабочих днейпп. 9, 14 ст. 78 НК РФ.

Внимание

Если вы обращались в ИФНС за зачетом переплаты, то взносы, на которые вы ее направили, будут считаться уплаченными на дату принятия ИФНС решения о зачетеподп. 4 п. 3, п. 9 ст. 45 НК РФ.

Если же вы просили вернуть переплату, то деньги вам должны прийти на счет в течение 1 месяцапп. 6, 14 ст. 78, пп. 5, 9 ст. 79, пп. 2, 10 ст. 88 НК РФ; п. 11 Информационного письма Президиума ВАС от 22.12.2005 № 98:

•или со дня получения ИФНС вашего заявления;

•или со дня завершения камеральной проверки уточненного расчета по взносам (истечения 3-месячного срока, установленного для такой проверки), если переплата возникла на основании этого расчета.

Когда положены проценты за просрочку

Рассчитать проценты, полагающиеся при возврате переплаты по страховым взносам, вам поможет калькулятор:

сайт издательства «Главная книга» → Калькуляторы → Калькулятор процентов за несвоевременный возврат налогов и взносов

Проценты начисляются в двух случаяхпп. 2, 10, 12, 14 ст. 78, пп. 5, 7, 9 ст. 79 НК РФ:

•при просрочке возврата излишне уплаченных сумм взносов (со следующего дня после истечения установленного для возврата месячного срока);

•при возврате излишне взысканных сумм взносов (со дня, следующего за днем их взыскания или добровольной уплаты).

А вот при просрочке зачета проценты не положены.

ИФНС должна самостоятельно начислить проценты и дать распоряжение органу казначейства на их выплату. Если она этого не сделала, то обратитесь либо к ней с письмом-требованием о их выплате, либо в УФНС с жалобой о их невыплате.

Напомним, что проценты начисляются исходя из ставки рефинансирования, действующей в периоде, за который они рассчитываются (например, сейчас с 20 000 руб. сумма процентов составит 4,25 руб. в день (20 000 руб. х 7,75% / 365 дн.)).

* * *

Если у вас образовалась переплата по соцстраховским пособиям из-за превышения суммы таких расходов над суммой начисленных взносов на обязательное соцстрахование, то возмещение этих расходов происходит иначе.

ИФНС сама, без заявления с вашей стороны, зачитывает такую переплату в счет предстоящих платежей по взносамп. 9 ст. 431 НК РФ; Письмо Минфина от 16.05.2017 № 03-15-07/29348. А при желании получить возмещение живыми деньгами нужно обращаться в ФССч. 2 ст. 4.6 Закона от 29.12.2006 № 255-ФЗ.

Понравилась ли вам статья?

- Почему оценка снижена?

- Есть ошибки

- Слишком теоретическая статья, в работе бесполезна

- Нет ответа по поставленные вопросы

- Аргументы неубедительны

- Ничего нового не нашел

- Нужно больше примеров

- Тема не актуальна

- Статья появилась слишком поздно

- Слишком много слов

- Другое

Поставить оценку

Комментарии (0)

Оценивать статьи могут только подписчики журнала «Главная книга» или по демодоступу.

-

я подписчик электронного журнала

-

я не подписчик, но хочу им стать

-

хочу читать статьи бесплатно и попробовать все возможности подписчика

Другие статьи журнала по теме:

Страховые взносы – расчет / уплата / отчетность

Страховые взносы – расчет / уплата / отчетность