Возможные ошибки

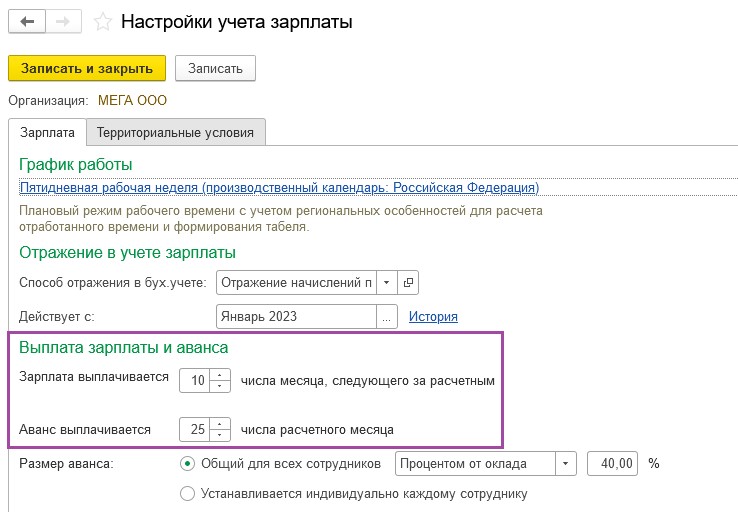

Ошибки при расчёте НДФЛ в конфигурациях могут возникнуть из-за того, что в документах на начисление и выплату зарплаты проставлена неправильная дата выплаты дохода.

При создании документов дата проставляется автоматически из настроек программы. Если фактическая дата выплаты другая, её нужно исправить во всех созданных документах либо же создать новый документ с правильной датой.

Разберем пошаговое создание документов на расчёт зарплаты и НДФЛ в облачных версиях 1С:Бухгалтерия и 1С:ЗУП от Scloud.

Расчёт НДФЛ в 1С:Бухгалтерия

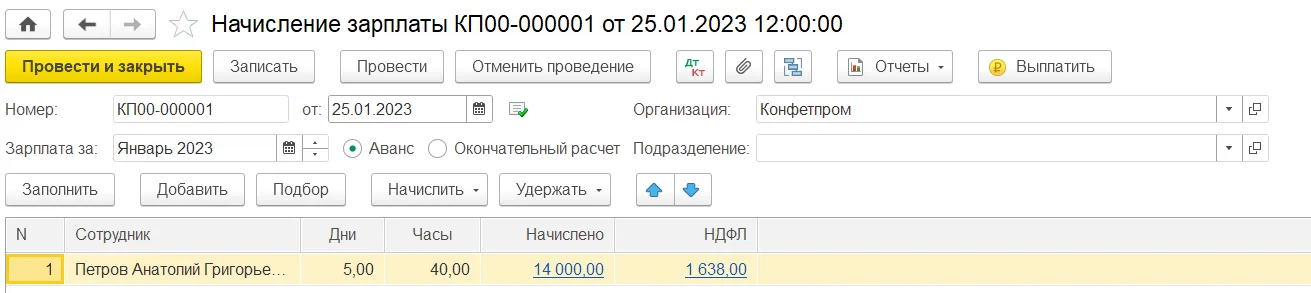

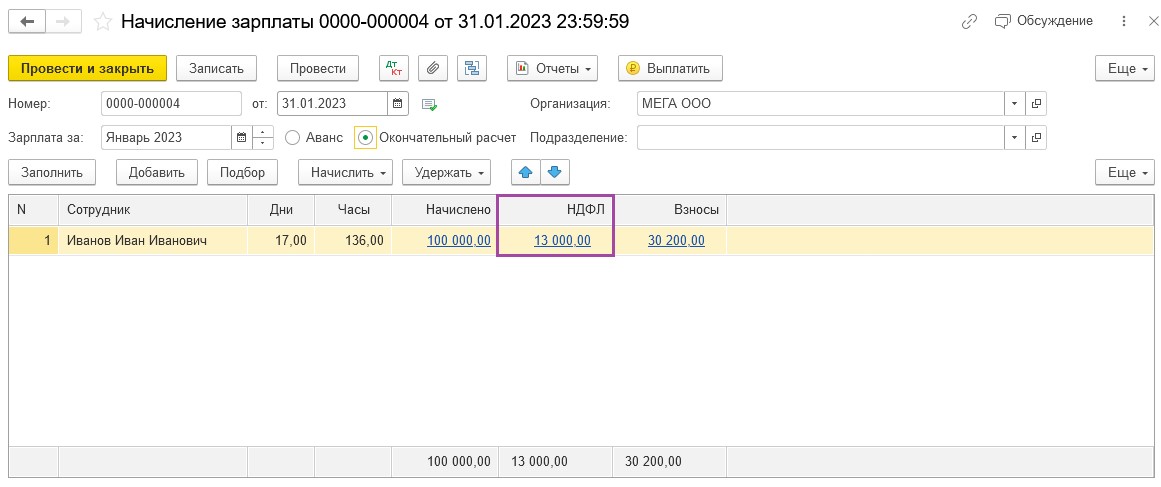

Для расчёта НДФЛ и начисления аванса или зарплаты перейдите в раздел «Зарплата и кадры» → «Все начисления». Создайте документ «Начисление зарплаты», в созданном документе нужно отметить «Аванс» или «Окончательный расчёт».

Снова вопрос по работе в 1С?

Не тратьте время на поиски — закажите консультацию у специалиста Scloud!

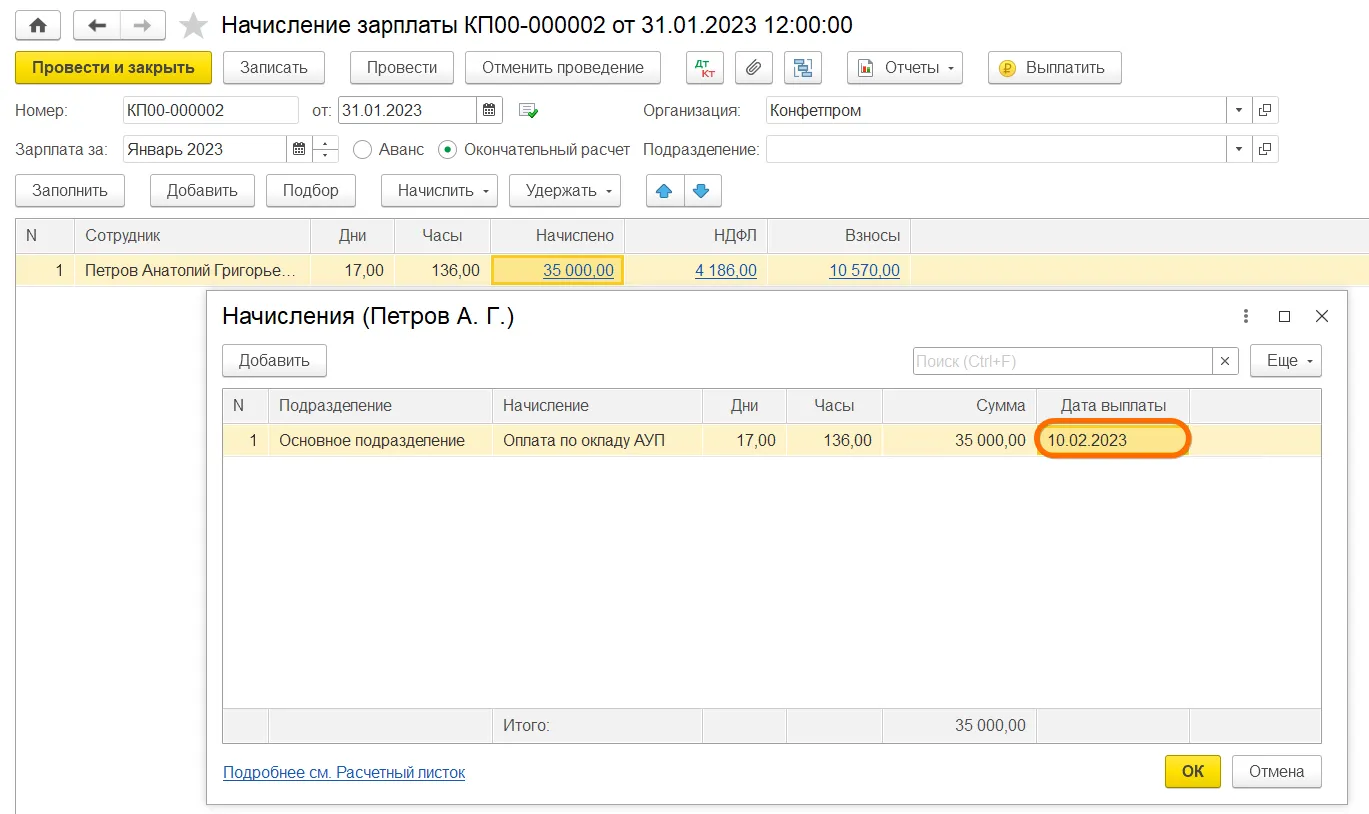

После этого важно проверить дату выплаты – программа могла подтянуть неправильную дату из настроек – и изменить её на правильную дату.

Если вы меняли дату у конкретного сотрудника в уже заполненном документе, нажмите на сумму выплаты сотрудника. При нажатии откроется окно с начислениями: проверьте дату выплаты в окне и измените её на верную, если необходимо.

После всех изменений заново заполните документ: обновится сумма выплат и НДФЛ. Проведите и закройте документ.

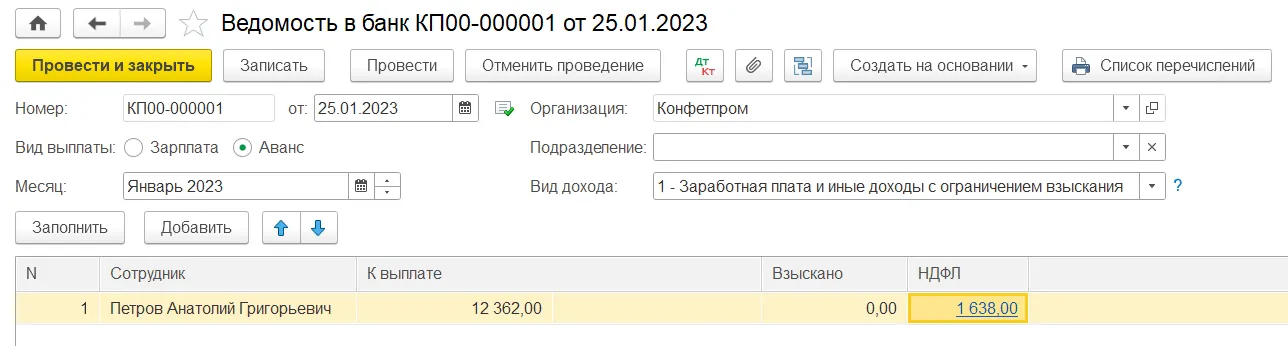

После расчёта нужно создать ведомость на выплату средств. Для этого перейдите в «Зарплата и кадры» → «Зарплата» → «Ведомость в кассу/банк» и создайте ведомость.

Тип ведомости определяется по способу выплаты аванса или зарплаты. В созданном документе выберите «Аванс» или «Зарплата», проверьте дату выплаты и измените дату при необходимости.

Заполните документ: выплаты и НДФЛ должны посчитаться корректно.

Если возникла ошибка в расчётах, проверьте дату в документе «Начисление зарплаты»: дата в ведомости должна совпадать с датой в документе, либо в ведомости должна стоять более поздняя дата. Из-за неправильных дат НДФЛ может рассчитаться некорректно.

Расчёт НДФЛ в 1С:Зарплата и управление персоналом

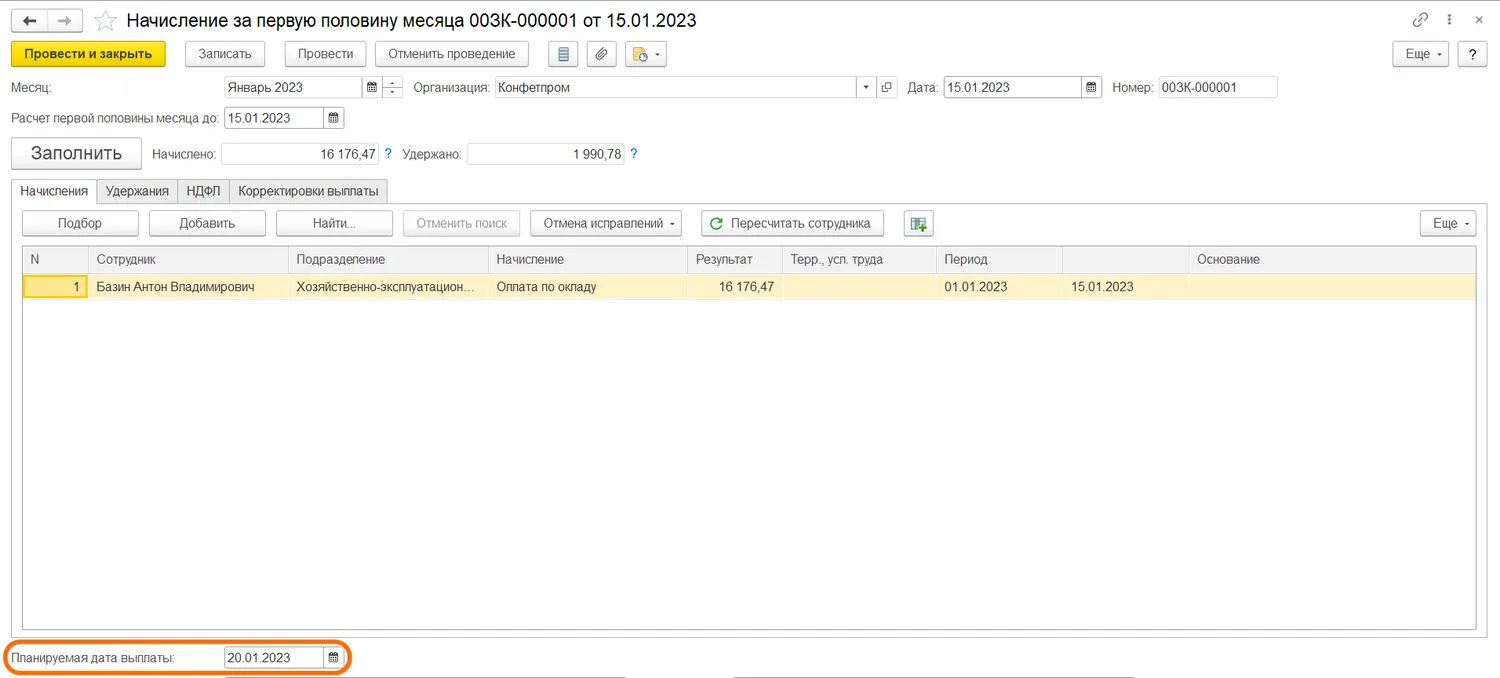

Для расчёта НДФЛ с аванса создайте документ в разделе «Зарплата» – «Начисление за первую половину месяца». Чтобы рассчитать НДФЛ с оставшейся части зарплаты, создайте документ в разделе «Зарплата» – «Начисление зарплаты и взносов».

Заполните документ.

Бесплатная книга по зарплатному учету в 1С!

Получите бесплатную книгу от консультантов Scloud

Направим книгу Вам на почту!

Просто заполните форму ниже:

Проверьте дату выплаты в документе и в начислениях сотрудников. Посмотреть дату выплаты у сотрудника можно в окне «Начисления», которое откроется при нажатии на сумму выплаты в таблице документа.

После проверки заново заполните документ: обновятся суммы выплат и НДФЛ. Для завершения работы с документом проведите и закройте документ.

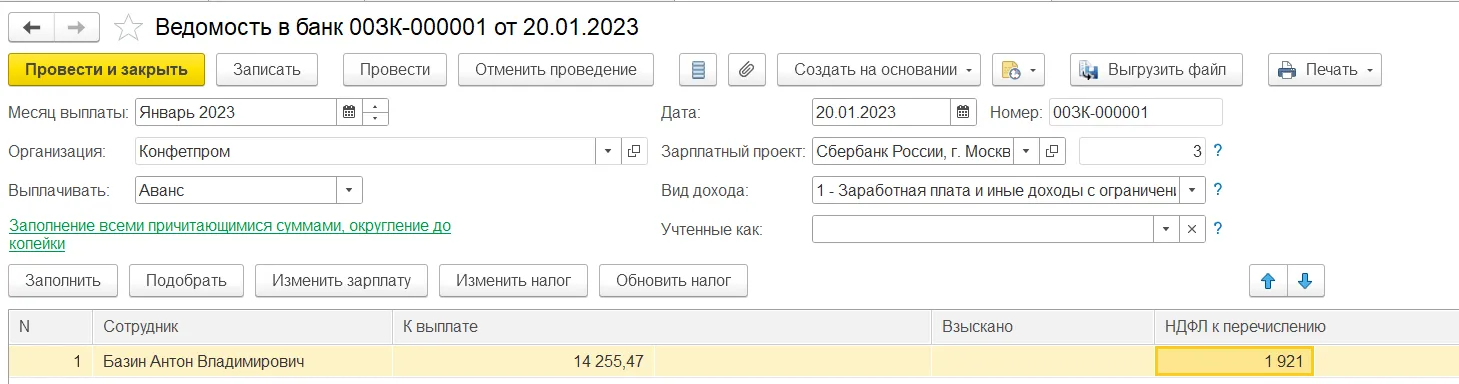

После расчёта также нужно создать ведомость на выплату средств. Перейдите в раздел «Выплаты» → «Ведомость в банк/на счета/в кассу» и создайте нужную ведомость.

Тип ведомости зависит от того, как выплачивается зарплата в организации. В документе в пункте «Выплачивать» нужно выбрать «Аванс» или «Зарплата за месяц», чтобы программа понимала, какую сумму рассчитывать.

После этого проверьте дату выплаты: если дата в документе верная, убедитесь что она совпадает с датой выплаты в документе «Начисление зарплаты», либо в ведомости стоит более поздняя дата. Тогда НДФЛ рассчитается корректно.

Заполните ведомость, проведите и закройте документ.

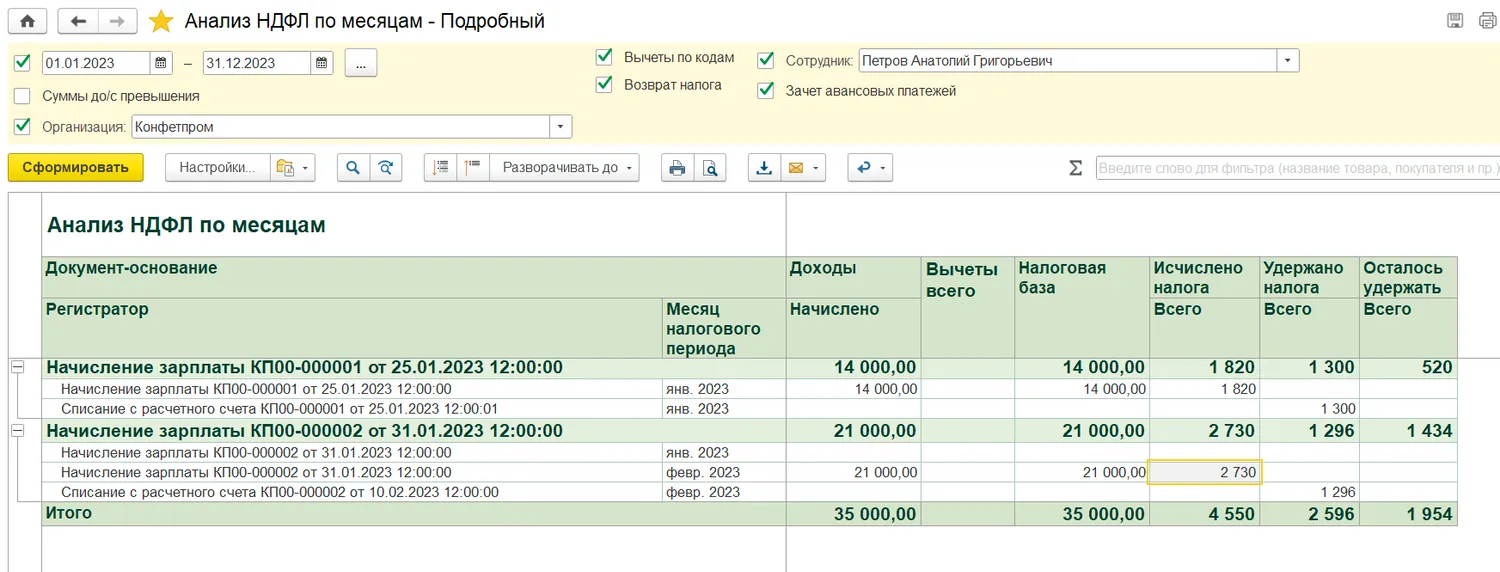

Анализ НДФЛ

Чтобы убедиться, что НДФЛ рассчитан верно, создайте аналитический отчёт в разделе «Налоги и взносы» → «Отчёты по налогам и взносам» → «Анализ НДФЛ по месяцам». В обеих конфигурациях отчёт создается из того же раздела.

Неправильная дата выплаты – распространенная ошибка при расчёте НДФЛ.

Но также бывают и редкие ошибки, которые не решить без анализа базы и исправления учёта НДФЛ. В таком случае можно обратиться к консультантам Scloud – они определят возможные ошибки в расчётах и предложат решение проблемы.

Снова вопрос по работе в 1С?

Не тратьте время на поиски — закажите консультацию у специалиста Scloud!

Реклама: ООО «СервисКлауд», ИНН: 7104516184, erid: LjN8JuPU5

Рассказываем, как в «1С:Бухгалтерии 8» корректируются данные налогового учета при применении УСН.

Примечание:

* О том, как исправить ошибки текущего года и прошлых лет при применении общей системы налогообложения, читайте в статьях:

- Исправление ошибки отчетного года в «1С:Бухгалтерии 8»

- Исправление ошибок прошлых лет в «1С:Бухгалтерии 8»

- Удаление ошибочного документа поступления в “1С:Бухгалтерии 8”

Общие принципы корректировки налогового учета

Общие принципы корректировки налогового учета

Общие принципы корректировки налогового учета и отчетности изложены в статьях 54 и 81 НК РФ и не зависят от применяемой системы налогообложения – общей или упрощенной.

В соответствии с пунктом 1 статьи 81 НК РФ налогоплательщик, обнаруживший в представленной им в налоговый орган декларации неотражение или неполноту отражения сведений, а также ошибки:

- обязан внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную налоговую декларацию, если ошибки (искажения) привели к занижению суммы налога, подлежащей уплате;

- вправе внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную налоговую декларацию, если ошибки (искажения) не привели к занижению суммы налога, подлежащей уплате.

К ошибкам (искажениям), которые не привели к занижению суммы налога, подлежащей уплате при применении УСН, можно отнести неотражение или занижение расходов, а также завышение доходов. И, конечно, образовавшуюся в результате указанных ситуаций переплату по налогу налогоплательщик заинтересован вернуть или зачесть в счет будущих платежей. Это можно сделать путем подачи уточненной декларации либо, в некоторых случаях, путем внесения изменений в данные налогового учета в текущем периоде.

В общем случае ошибки (искажения), относящиеся к прошлым налоговым (отчетным) периодам и обнаруженные в текущем налоговом (отчетном) периоде, исправляются путем перерасчета налоговой базы и суммы налога за тот период, в котором указанные ошибки (искажения) были совершены (п. 1 ст. 54 НК РФ).

В то же время налогоплательщик вправе провести пересчет налоговой базы и суммы налога в том налоговом (отчетном) периоде, в котором выявлены ошибки (искажения), если:

- невозможно определить период совершения этих ошибок (искажений);

- такие ошибки (искажения) привели к излишней уплате налога.

Комментируя право налогоплательщика на исправление ошибок (искажений) в текущем периоде, контролирующие органы обращают внимание на факт существования налоговой базы в текущем периоде. Если в текущем отчетном (налоговом) периоде организация понесла убыток, то в этом периоде перерасчет налоговой базы невозможен, поскольку налоговая база признается равной нулю (п. 8 ст. 274 НК РФ, письмо Минфина России от 24.03.2017 № 03-03-06/1/17177).

Что касается условия об излишней уплате налога в прошлом периоде, то, по мнению Минфина России, оно не выполняется, если в указанном периоде у организации образовался убыток, или налоговая база была равна нулю. Поэтому в таких ситуациях исправления необходимо вносить в периоде совершения ошибки (письмо от 07.05.2010 № 03-02-07/1-225).

Приведенные разъяснения относятся к корректировке налоговой базы по налогу на прибыль. Несмотря на это, считаем, что и при УСН также нельзя «править» налоговый учет в текущем периоде, если ошибка в расчете налоговой базы допущена в «нулевой» или «убыточной» декларации, или если в текущем периоде получен убыток.

Согласно статье 346.24 НК РФ налоговый учет при УСН – это учет доходов и расходов в книге учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения (далее – КУДиР).

В «1С:Бухгалтерии 8» отчет Книга доходов и расходов УСН (раздел Отчеты) заполняется автоматически на основании специальных регистров накопления. Записи в регистры учета для целей УСН вводятся, как правило, автоматически при проведении документов, которыми регистрируются хозяйственные операции. Для ручной регистрации записей регистров служит документ Запись книги учета доходов и расходов (УСН) (раздел Операции – УСН).

Датой получения доходов признается день поступления денежных средств, а также день оплаты налогоплательщику иным способом – кассовый метод (п. 1 ст. 346.17 НК РФ).

Порядок признания расходов зависит от условий, изложенных в пункте 2 статьи 346.17 НК РФ, обязательным из которых является их фактическая оплата.

Таким образом, при исправлении ошибок (искажений), допущенных при отражении (неотражении) хозяйственных операций в учете организации, применяющей УСН, налоговый учет корректируется в соответствии с положениями статьи 346.17 НК РФ, то есть с учетом фактора оплаты.

Корректировка бухгалтерского учета и отчетности

Корректировка бухгалтерского учета и отчетности

Исправление ошибок (искажений), допущенных при отражении (неотражении) хозяйственных операций, влечет за собой, как правило, одновременную корректировку как налогового, так и бухгалтерского учета. Исключение составляют индивидуальные предприниматели (ИП), которые бухгалтерский учет вести не обязаны (ст. 6 Федерального закона от 06.12.2011 № 402?ФЗ).

В бухгалтерском учете ошибки и их последствия необходимо исправлять в соответствии с Положением по бухгалтерскому учету «Исправление ошибок в бухгалтерском учете и отчетности» (ПБУ 22/2010), утв. приказом Минфина России от 28.06.2010 № 63н.

Порядок исправления ошибки и корректировки бухгалтерской отчетности зависит от существенности ошибки и момента ее обнаружения. Например, существенная ошибка прошлых лет, выявленная после даты подписания бухгалтерской отчетности, может привести к тому, что в ряде случаев организации придется представлять пересмотренную бухгалтерскую отчетность или, что гораздо серьезнее, исправлять сравнительные показатели бухгалтерской отчетности путем ретроспективного пересчета (п. 9, 10 ПБУ 22/2010).

При этом следует учитывать, что не являются ошибками неточности или пропуски в отражении фактов хозяйственной деятельности в бухгалтерском учете (отчетности), выявленные в результате получения новой информации, недоступной на момент его отражения (п. 2 ПБУ 22/2010). На указанные ситуации, которые не являются ошибками, положения ПБУ 22/2010 не распространяются, а это значит, что в бухгалтерском учете такие искажения нужно исправлять на момент их выявления без ретроспективного пересчета. Не всегда, правда, понятно, каким образом определить критерий доступности информации.

В любом случае, субъектам малого предпринимательства (а к ним относится большинство упрощенцев) разрешено исправлять все ошибки прошлых лет в упрощенном порядке, который установлен для несущественных ошибок, то есть учитывать в составе прочих доходов или расходов текущего отчетного периода без ретроспективного пересчета (п. 9 ПБУ 22/2010).

Корректировка реализации отчетного года

Корректировка реализации отчетного года

В «1С:Бухгалтерия 8» редакции 3.0 существуют механизмы автоматической корректировки данных налогового и бухгалтерского учета (в упрощенном порядке) через специальные документы. Рассмотрим, как в программе можно отразить корректировку реализации отчетного года при применении УСН.

Пример 1

ООО «Ромашка» применяет УСН с объектом налогообложения «доходы, уменьшенные на величину расходов».

В декабре 2016 года на расчетный счет ООО «Ромашка» поступили денежные средства на сумму 25 000,00 руб. в качестве предоплаты от оптового покупателя. В этом же месяце данному покупателю реализовано 50 единиц товара на сумму 25 000,00 руб. Указанный товар полностью оплачен поставщику.

В феврале 2017 года оптовый покупатель обнаружил скрытый дефект в 10 единицах товара. По согласованию с ООО «Ромашка» покупатель вместо возврата некачественного товара утилизировал его, а от ООО «Ромашка» покупателю передан скорректированный первичный документ.

Корректировки в учете ООО «Ромашка» были внесены до представления налоговой декларации по УСН за 2016 год и до подписания бухгалтерской отчетности за 2016 год.

Поступление денежных средств от оптового покупателя регистрируется в программе документом Поступление на расчетный счет (раздел Банк и касса – Банковские выписки) с видом операции Оплата от покупателя. Организация, применяющая УСН, в поле Аванс в НУ должна в явном виде указать порядок учета авансов для целей налогового учета. По условиям Примера 1 в данном поле надо указать значение: Доход УСН, выбрав его из предложенного программой списка.

При проведении документа формируется бухгалтерская проводка:

- Дебет 51 Кредит 62.02

- – на сумму предоплаты (25 000,00 руб.).

Сумма 25 000,00 руб. фиксируется в регистре Книга учета доходов и расходов (раздел I) в качестве дохода УСН.

Реализация товаров в оптовой торговле отражается стандартным документом Реализация (акт, накладная) с видом операции Товары (накладная).

При проведении документа формируются бухгалтерские проводки:

- Дебет 90.02.1 Кредит 41.01

- – на себестоимость товара (12 500,00 руб.);

- Дебет 62.02 Кредит 62.01

- – на зачтенную сумму предоплаты (25 000,00 руб.);

- Дебет 62.01 Кредит 90.01.1

- – на сумму выручки от реализации товара (25 000,00 руб.).

Для целей налога, уплачиваемого в связи с применением УСН, вводятся записи в регистры накопления Книга учета доходов и расходов (раздел I), Расшифровка КУДиР и Расходы при УСН.

Поскольку проданный товар оплачен поставщику, то сумма 12 500,00 руб. фиксируется в регистре Книга учета доходов и расходов (раздел I) в качестве расходов УСН.

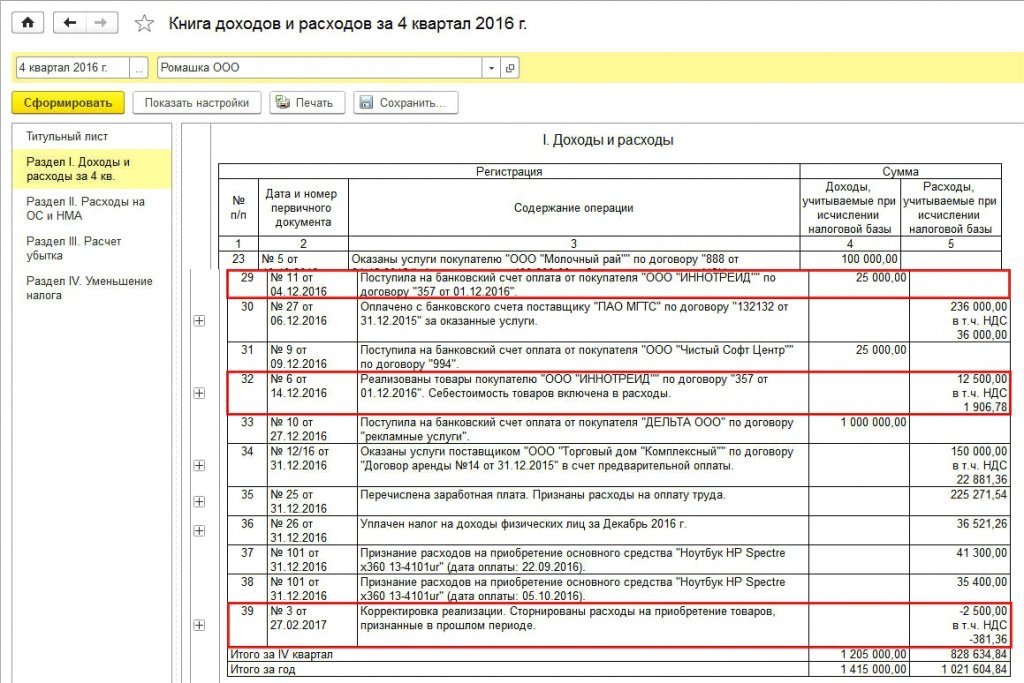

Суммы доходов и расходов от результата совершения данной сделки, отраженные в регистре Книга учета доходов и расходов (раздел I), автоматически попадают в Раздел I КУДиР за 2016 год:

- в графу «Доходы, учитываемые при исчислении налоговой базы» – сумма оплаты за реализованный товар (25 000,00 руб.);

- в графу «Расходы, учитываемые при исчислении налоговой базы» – себестоимость проданного товара, оплаченная поставщику (12 500,00 руб.).

Допустим, в феврале 2017 года бухгалтерская служба ООО «Ромашка» получила информацию о том, что покупатель обнаружил брак принятого на учет товара и утилизировал его по договоренности с продавцом.

В этом случае в программе необходимо отразить изменения в бухгалтерском и налоговом учете и сформировать соответствующий первичный документ*.

Примечание:

* Эксперты 1С рассказывали о порядке исправления и корректировки первичных учетных документов средствами программы, а также о том, как отразить внесенные изменения в учете продавца и покупателя, в статье Исправление и корректировка первички в „1С:Бухгалтерии 8″ (ред. 3.0).

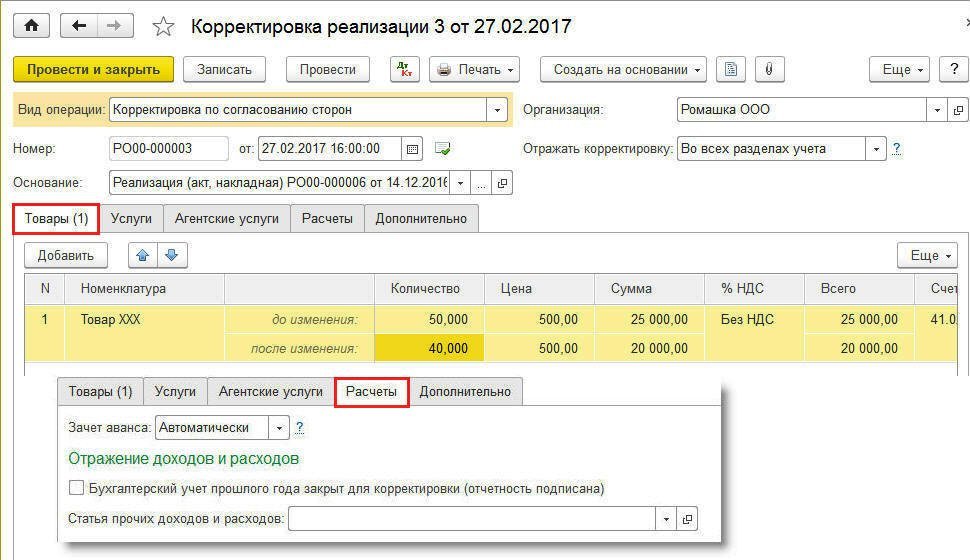

Для корректировки данных бухгалтерского и налогового учета, а также для формирования исправленных первичных документов, переданных покупателю, в «1С:Бухгалтерии 8» предназначен документ Корректировка реализации (раздел Продажи). Документ удобнее всего формировать на основании документа Реализация (акт, накладная) (кнопка Ввести на основании). На закладке Главное в поле Вид операции доступны следующие операции:

- Корректировка по согласованию сторон – регистрирует согласованное между продавцом и покупателем изменение стоимости ранее реализованных товаров, работ и услуг, то есть независимое событие, которое относится к текущему периоду. Если поставщик является плательщиком НДС, то он должен в данном случае выставить покупателю корректировочный счет-фактуру;

- Исправление в первичных документах – используется для отражения исправления ошибок, допущенных поставщиком при оформлении документов. Исправление в первичных документах не является независимым событием и относится к тому же периоду, что и сам исправляемый документ. Поставщик-плательщик НДС, исправляя первичные документы, выставляет покупателю исправленный счет-фактуру.

Правильная квалификация указанных операций чрезвычайно важна для целей учета НДС. На бухгалтерские проводки и записи в регистры налогового учета для целей УСН выбранный вид операции в документе Корректировка реализации не влияет.

По условиям Примера 1 на момент продажи товара у ООО «Ромашка» отсутствовали сведения о наличии в нем скрытых дефектов.

Поэтому в документе Корректировка реализации следует выбрать вид операции Корректировка по согласованию сторон, которая достоверно отражает суть хозяйственной операции (рис. 1).

Рис. 1. Корректировка реализации

В поле Отражать корректировку необходимо оставить установленное по умолчанию значение Во всех разделах учета, тогда после проведения документа будут сформированы движения по регистрам бухгалтерского и налогового учета.

Табличная часть закладки Товары заполняется автоматически на основании выбранного документа Реализация (акт, накладная). Каждой строке исходного документа соответствуют две строки в документе корректировки:

- до изменения;

- после изменения.

В строку до изменения переносится количество и суммы из исходного документа, и эта строка не редактируется. В строке после изменения нужно указать исправленные количественные показатели, при этом новые суммовые показатели пересчитаются автоматически.

Форма документа Корректировка реализации на закладке Расчеты видоизменяется в зависимости от периода внесения изменений в документ-основание.

Если документ Корректировка реализации корректирует реализацию:

- текущего года – дополнительные параметры для отражения доходов и расходов от корректировки указывать не требуется, поскольку все корректировки будут вноситься в текущем году.

- прошлого года – на закладке Расчеты в группе Отражение доходов и расходов появляется дополнительный параметр: Бухгалтерский учет прошлого года закрыт для корректировки (отчетность подписана).

По условиям Примера 1 исправления в данные учета вносятся в 2017 году, но до подписания бухгалтерской отчетности за 2016 год, поэтому флаг Бухгалтерский учет прошлого года закрыт для корректировки (отчетность подписана) устанавливать не нужно.

Несмотря на то, что документ Корректировка реализации датирован февралем 2017 года, после проведения документа часть проводок формируется датой 31.12.2016, а именно:

- СТОРНО Дебет 90.02.1 Кредит 41.К

- – на себестоимость бракованного товара (-2 500,00 руб.);

- СТОРНО Дебет 76.К Кредит 90.01.1

- – на сумму выручки от реализации товара (-5 000,00 руб.);

- Дебет 99.01.1 Кредит 90.09

- – на сумму корректировки финансового результата (2 500,00 руб.).

Скорректированные таким образом данные бухгалтерского учета автоматически попадут в бухгалтерскую отчетность за 2016 год.

На дату документа Корректировка реализации (27.02.2017) формируются следующие бухгалтерские проводки:

- СТОРНО Дебет 41.К Кредит 41.01

- – на сумму корректировки товара (-2 500,00 руб.);

- СТОРНО Дебет 62.01 Кредит 76.К

- – на сумму корректировки расчетов с покупателем (-5 000,00 руб.);

- Дебет 62.01 Кредит 62.02

- – на выделение аванса, полученного от покупателя (5 000,00 руб.).

Счет 76.К «Корректировка расчетов прошлого периода» служит для учета результата корректировки расчетов с контрагентами, которая была выполнена после завершения отчетного периода. Задолженность по расчетам с контрагентами учитывается на счете с даты операции, которая подлежит корректировке, по дату корректирующей операции.

Счет 41.К «Корректировка товаров прошлого периода» служит для учета результата корректировки товарных остатков, которая была выполнена после завершения отчетного периода. Корректировка товарных остатков и (или) их стоимости учитывается на счете с даты операции, которая подлежит корректировке, по дату корректирующей операции. Нетрудно заметить, что суммы по счетам 76.К и 41.К проходят транзитом, для чего же тогда они нужны? Благодаря специальным счетам 76.К и 41.К информация по расчетам с контрагентами и остаткам по товарам попадает в нужный раздел отчетности, но при этом данная информация не может быть использована до момента отражения корректировки. Когда этот момент наступает – расчеты с контрагентами и остатки по товарам переносятся на «обычные» счета расчетов или товаров.

Например, товары, оприходованные на счет 41.К в результате корректировки прошлого года, отражаются по строке 1210 «Запасы» бухгалтерского баланса, но не могут быть использованы в проводках до момента отражения корректировки в текущем году.

Для целей налога, уплачиваемого в связи с применением УСН, в регистры накопления Книга учета доходов и расходов (раздел I), Расшифровка КУДиР и Расходы при УСН также вводятся корректирующие записи.

В регистре Книга учета доходов и расходов (раздел I) сторнируется расход УСН на сумму 2 500,00 руб., а в Разделе I отчета Книга доходов и расходов УСН за 2016 год запись об уменьшении расхода автоматически отражается последней строкой (рис. 2).

Рис. 2. Книга доходов и расходов за IV квартал 2016 года

На признание доходов документ Корректировка реализации никак не влияет, поскольку при УСН применяется кассовый метод, и доходы признаются в момент получения денежных средств от покупателя.

Для формирования отдельного первичного документа, фиксирующего новую стоимость проданных товаров, можно воспользоваться одной из печатных форм, которые предлагает программа в составе команд, вызываемых по кнопке Печать:

- Соглашение об изменении стоимости;

- Универсальный корректировочный документ (УКД) со статусом 2.

В печатной форме соглашения (УКД) указываются номер и дата корректировки, а также номер и дата первоначального акта об оказании услуг (УПД).

При выборе вида операции Исправление в первичных документах в документе Корректировка реализации доступны печатные формы первичных документов:

- Товарная накладная (ТОРГ-12) с внесенными исправлениями;

- Универсальный корректировочный документ (УКД) со статусом 2.

При автоматическом заполнении налоговой декларации по УСН за 2016 год выполненная корректировка отразится в составе показателей Раздела 2.2.

Десять единиц товара, оприходованного в результате корректировки и фактически утилизированного покупателем, необходимо списать. В зависимости от условий конкретной хозяйственной операции бракованный товар списывается либо на прочие расходы, либо на расчеты по претензиям, предъявленным поставщику, либо на расчеты с персоналом по возмещению материального ущерба.

Корректировка реализации прошлых лет

Корректировка реализации прошлых лет

Теперь рассмотрим, как в бухгалтерском и налоговом учете отражается корректировка реализации прошлых лет. Изменим условия предыдущего примера:

Пример 2

Информация об обнаружении покупателем брака в товаре поступила в ООО «Ромашка» в мае 2017 года после представления налоговой декларации по УСН и после подписания бухгалтерской отчетности за 2016 год. Организация вносит необходимые изменения в данные бухгалтерского и налогового учета и представляет в налоговый орган уточненную налоговую декларацию по УСН за 2016 год.

В этом случае на закладке Расчеты документа Корректировка реализации нужно установить флаг Бухгалтерский учет прошлого года закрыт для корректировки (отчетность подписана) и указать статью прочих доходов и расходов, например, Прибыль (убыток) прошлых лет.

После проведения документа Корректировка реализации с указанными настройками сформируются следующие бухгалтерские проводки:

- Дебет 41.01 Кредит 91.01

- – на сумму прочих доходов, выявленных в результате корректировки реализации товара (2 500,00 руб.);

- Дебет 91.02 Кредит 62.01

- – на сумму прочих расходов (5 000,00 руб.);

- Дебет 62.01 Кредит 62.02

- – на выделение аванса, полученного от покупателя (5 000,00 руб.).

Дата проводок соответствует дате документа Корректировка реализации (май 2017 года).

В налоговом учете, по сравнению с Примером 1, ничего не поменяется: в регистре Книга учета доходов и расходов (раздел I) сторнируются расходы на приобретение товаров, признанные в прошлом периоде, а в Разделе I отчета Книга доходов и расходов УСН за 2016 год запись об уменьшении расхода отражается последней строкой. Но, в отличие от Примера 1, декларация по УСН была представлена до внесенных корректировок.

Поскольку завышены расходы прошлого налогового периода, а, значит, занижена сумма налога, то организация обязана представить уточненную декларацию по УСН за 2016 год.

При автоматическом заполнении уточненной налоговой декларации выполненная корректировка отразится в составе показателей Раздела 2.2.

Для дополнительного начисления налога, уплачиваемого в связи с применением УСН, в связи с увеличением налоговой базы, которое произошло в результате внесенных в налоговый учет исправлений, в периоде обнаружения ошибки (в мае 2017 года) в программу нужно ввести бухгалтерскую запись с помощью документа Операция:

- Дебет 99.01.1 Кредит 68.12

- – на сумму доначисленного налога (2 500,00 х 15 % = 375 руб.).

Такую проводку нужно делать только в том случае, когда сумма налога, исчисленного за налоговый период в общем порядке (с учетом внесенных корректировок), превышает величину минимального налога.

Если причитающиеся суммы налогов уплачиваются в сроки, более поздние по сравнению с установленными законодательством о налогах и сборах, то организация должна самостоятельно исчислить и уплатить пени (п. 1 ст. 75 НК РФ).

Корректировка расходов отчетного года

Корректировка расходов отчетного года

Рассмотрим, как в программе «1С:Бухгалтерия 8» редакции 3.0 можно исправить техническую ошибку, допущенную при регистрации документа поступления текущего года, если налогоплательщиком применяется упрощенная система налогообложения с объектом «Доходы минус расходы».

Пример 3

В октябре 2016 года организация ООО «Ромашка» заключила с арендодателем договор аренды офисного помещения. В этом же месяце в адрес арендодателя ООО «Ромашка» выплатило 200 000,00 руб. (в т. ч. НДС 18 %), из которых 100 000,00 руб. составляет арендная плата за IV квартал, и 100 000,00 руб. – обеспечительный платеж в сумме 100 000,00 руб.

В декабре 2016 года в учете ООО «Ромашка» ошибочно учтены затраты на аренду офисного помещения в сумме 200 000,00 руб.

В феврале 2017 года ошибка была обнаружена и исправлена. Корректировки в учете ООО «Ромашка» были внесены до представления налоговой декларации по УСН за 2016 год и до подписания бухгалтерской отчетности за 2016 год.

Затраты на аренду офисного помещения отражены в программе с помощью документа Поступление (акт, накладная) с видом операции Услуги (акт). В результате проведения документа были сформированы бухгалтерские проводки:

- Дебет 60.01 Кредит 60.02

- – на сумму зачтенной предоплаты за аренду помещения (200 000 руб.);

- Дебет 26 Кредит 60.01

- – на стоимость аренды помещения (200 000 руб.).

Сумма 200 000,00 отражена в регистре Книга учета доходов и расходов (раздел I) в качестве расхода УСН.

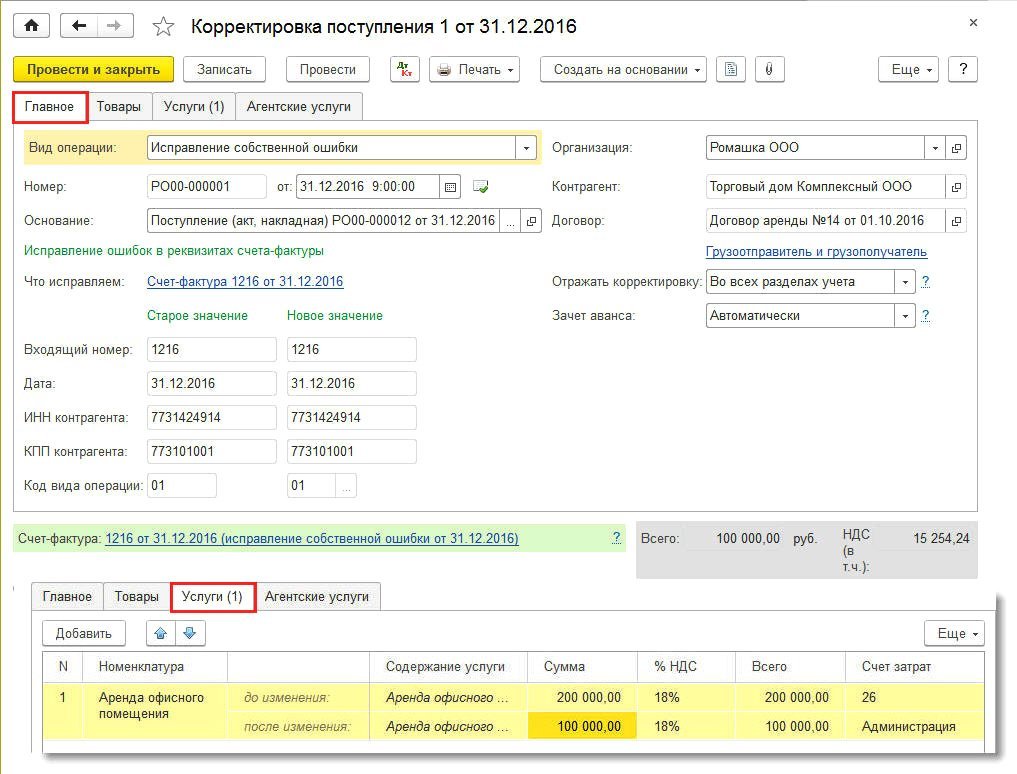

Для отражения ошибок в учете, допущенных пользователем при регистрации полученных от поставщика первичных документов, воспользуемся документом Корректировка поступления, который сформируем на основании документа Поступление (акт, накладная).

Форма документа Корректировка поступления на закладке Главное видоизменяется в зависимости от выбранного вида операции, а также от периода внесения изменений в документ-основание.

Согласно пункту 6 ПБУ 22/2010 ошибку отчетного года, выявленную после окончания этого года, но до даты подписания бухгалтерской отчетности за этот год, следует исправлять записями по соответствующим счетам бухгалтерского учета за декабрь отчетного года. Поэтому в нашем случае документ Корректировка поступления следует датировать декабрем 2016 года (поле от).

На закладке Главное в поле Вид операции доступны следующие операции:

- Исправление в первичных документах;

- Корректировка по согласованию сторон;

- Исправление собственной ошибки. Данная операция предназначена для исправления ошибок ввода данных, допущенных пользователем при регистрации первичных документов и (или) полученного счета-фактуры, и позволяет исправить ошибочно введенные реквизиты счета-фактуры, в том числе и суммовые показатели. Исправление относится к тому же периоду, что и сам некорректно введенный документ.

Поскольку по условиям Примера 3 в учете организации была допущена техническая ошибка, то необходимо выбрать вид операции Исправление собственной ошибки (рис. 3).

Рис. 3. Корректировка поступления

Табличная часть на закладке Услуги заполняется автоматически по документу, указанному в поле Основание. В строке после изменения нужно указать исправленные суммовые показатели.

После проведения документа Корректировка поступления сформируются следующие бухгалтерские проводки:

- Дебет 60.02 Кредит 60.01

- – на образовавшуюся сумму аванса поставщику (100 000,00 руб.), выплаченного в качестве обеспечительного платежа;

- СТОРНО Дебет 26 Кредит 60.01

- – на ошибочное завышение стоимости аренды помещения (-100 000,00 руб.).

Для целей налога, уплачиваемого в связи с применением УСН, вводятся корректирующие записи в ре-

гистры накопления Книга учета доходов и расходов (раздел I) и Расшифровка КУДиР.

В регистре Книга учета доходов и расходов (раздел I) сторнируется расход УСН на сумму 100 000,00 руб., а в Разделе I отчета Книга доходов и расходов УСН за 2016 год запись об уменьшении расхода автоматически отражается в хронологическом порядке по дате документа Корректировка поступления, то есть 31.12.2016.

Корректировка расходов прошлых лет

Корректировка расходов прошлых лет

Для упрощения учета по налогу, уплачиваемому в связи с применением УСН, в программе «1С:Бухгалтерия 8» редакции 3.0 реализован следующий механизм автоматической корректировки налогового учета в документе Корректировка поступления.

Если ошибки (искажения) привели:

- к завышению расходов прошлого налогового периода, то изменения в данные налогового учета вносятся за тот налоговый период, к которому относятся данные расходы. В этом случае необходимо представить уточненную декларацию за прошлый налоговый период;

- к занижению расходов прошлого налогового периода, то изменения в данные налогового учета вносятся в текущем периоде, то есть датой корректировки. Уточненную декларацию за прошлый налоговый период представлять не требуется, но программа не проверяет, был ли убыток в прошлом налоговом периоде.

Согласно этим правилам, если корректировка реализации была связана с увеличением количества проданных товаров, то корректировки в налоговом учете будут вноситься всегда в текущем периоде, независимо от периода внесения изменений.

При этом необходимо иметь в виду следующее: если ошибка, связанная с занижением расходов прошлого налогового периода, автоматически исправлена в текущем периоде, но при этом получен убыток в текущем периоде или в том периоде, к которому относится ошибка, то пользователю придется скорректировать данные налогового учета вручную и представить уточненную декларацию за прошлый налоговый период.

Пример 4

Техническая ошибка, допущенная в учете ООО «Ромашка» и описанная в Примере 3, обнаружена после представления налоговой декларации по УСН и после подписания бухгалтерской отчетности за 2016 год. Организация вносит необходимые изменения в данные бухгалтерского и налогового учета и представляет в налоговый орган уточненную налоговую декларацию по УСН за 2016 год.

Для исправления ошибок, которые привели к завышению затрат прошлого налогового периода, также используется документ Корректировка поступления с видом операции Исправление собственной ошибки. Отличие заключается в том, что дата документа основания и дата корректировочного документа относятся к разным годам: в поле от документа Корректировка поступления укажем дату обнаружения ошибки, например, 22.05.2017.

После этого форма документа Корректировка поступления на закладке Главное видоизменяется: в области реквизитов Отражение доходов и расходов появляется поле Статья прочих доходов и расходов:. В этом поле нужно указать нужную статью – Прибыль (убыток) прошлых лет, выбрав ее из справочника Прочие доходы и расходы.

Порядок заполнения табличной части Услуги не отличается от порядка, описанного в Примере 3.

После проведения документа Корректировка поступления сформируются бухгалтерские проводки, датированные 22.05.2017:

- Дебет 60.02 Кредит 60.01

- – на образовавшуюся сумму аванса поставщику (100 000,00 руб.), выплаченного в качестве обеспечительного платежа;

- Дебет 60.01 Кредит 91.01

- – на сумму прочего дохода, выявленного в результате корректировки поступления прошлого года (100 000,00 руб.).

А в налоговом учете для целей УСН выполненные корректировки отражаются следующим образом:

- в регистре накопления Книга учета доходов и расходов (раздел I) сторнируются расходы на аренду, признанные в прошлом периоде;

- в Разделе I отчета Книга доходов и расходов УСН за 2016 год запись об уменьшении расхода отражается последней строкой, а в отчет Книга доходов и расходов УСН за 2017 год указанная корректировка не попадает;

- при автоматическом заполнении уточненной налоговой декларации по УСН за 2016 год выполненная корректировка отразится в составе показателей Раздела 2.2.

А теперь рассмотрим пример, когда расходы, относящиеся к прошлому налоговому периоду, увеличиваются.

Пример 5

В октябре 2016 года организация ООО «Ромашка» заключила с арендодателем договор аренды офисного помещения. В этом же месяце в адрес арендодателя ООО «Ромашка» выплатило арендную плату за IV квартал в сумме 200 000,00 руб. (в т. ч. НДС 18 %).

В декабре 2016 года в учете ООО «Ромашка» ошибочно учтены затраты на аренду офисного помещения в сумме 100 000,00 руб. Данная техническая ошибка обнаружена после представления налоговой декларации по УСН за 2016 год и после подписания бухгалтерской отчетности за 2016 год. По данным налогового учета в 2016 году доходы превышали расходы.

После проведения документа Корректировка поступления сформируются бухгалтерские проводки:

- Дебет 60.01 Кредит 60.02

- – на сумму зачтенной предоплаты за аренду помещения (100 000 руб.);

- Дебет 91.02 Кредит 60.01

- – на сумму прочего расхода, выявленного в результате корректировки поступления прошлого года (100 000,00 руб.).

Для целей налога, уплачиваемого в связи с применением УСН, вводятся корректирующие записи в ре-

гистры накопления Книга учета доходов и расходов (раздел I), Расшифровка КУДиР и Расходы при УСН.

При этом в регистре Книга учета доходов и расходов (раздел I) в текущем периоде отражается расход на аренду в сумме 100 000,00 руб.

Соответственно, указанная сумма отражается в Разделе I отчета Книга доходов и расходов УСН за 2017 год в составе расходов, учитываемых при исчислении налоговой базы. Уточненную декларацию за 2016 год представлять не требуется.

Если документы вида Корректировка реализации и Корректировка поступления не подходят для корректировки данных налогового учета при УСН, то следует использовать документ Запись книги учета доходов и расходов (УСН).

Для ввода записи в Раздел I книги учета доходов и расходов нужно вручную заполнить закладку I. Доходы и расходы, где указать сведения, соответствующие аналогичным полям КУДиР – дату и № первичного документа, содержание, доходы и расходы, учитываемые при расчете налога УСН. Можно ввести записи и в Раздел II КУДиР, используя закладки II. Расчет расходов на приобретение ОС и II. Расчет расходов на приобретение НМА.

{“id”:13943,”url”:”/distributions/13943/click?bit=1&hash=fa1a68c0b374f03ef7c98a801a20c4fde732f5ad4316b0bd53bd0cea0bb7d159″,”title”:”u041au0430u043a u043fu0440u043eu0434u0432u0438u0433u0430u0442u044c u0431u0440u0435u043du0434u044b u0438 u0442u043eu0432u0430u0440u044b u0432 u044du043fu043eu0445u0443 u043cu0430u0440u043au0435u0442u043fu043bu0435u0439u0441u043eu0432″,”buttonText”:””,”imageUuid”:””,”isPaidAndBannersEnabled”:false}

В связи с тем, что с начала 2023 года датой получения дохода стал день получения зарплаты, НДФЛ приходится удерживать как с аванса, так и с оставшейся ее части. Такие изменения сказались на том, что в базе 1С при расчете налога стали возникать ошибки. Поэтому необходимо разобраться в том, как устранить эту проблему.

Какие ошибки могут возникнуть?

Как правило, ошибки связаны с тем, что не совпадают даты фактических расчетов с работниками и формирования документов. В 1С дата проставляется в автоматическом режиме на момент создания документа. Если по факту зарплата выдается в другой день, во всех документах даты необходимо править вручную. Также можно сформировать новый документ с нужной датой. Чтобы было понятно, разберем на примере, как формировать документы на расчет зарплаты и НДФЛ в “1С: Бухгалтерия” и “1С: ЗУП”.

Начисляем НДФЛ в «1С:Бухгалтерия»

Чтобы рассчитать зарплату и аванс, а также начистить НДФЛ, необходимо выполнить следующие действия:

- зайти в блок “Зарплата и кадры”;

- кликнуть по строке “Все начисления”;

- сформировать документ “Начисление зарплаты”;

- выбрать из меню “Аванс” либо “Окончательный расчет”.

На этом этапе важно обратить внимание на дату выплаты, которая подтянулась автоматически. В случае необходимости достаточно просто ее поменять. Иногда бухгалтеры меняют дату выплаты по определенному работнику в уже сформированном документе. В этом случае, чтобы удостовериться в правильности даты, достаточно кликнуть по сумме, которая будет выплачиваться работнику. На экране отобразятся начисления. Здесь можно поменять дату выплаты.

После того как все даты будут исправлены, документ придется заполнить вновь. В результате сумма начисленного заработка и НДФЛ пересчитаются. Далее документ проводится и закрывается щелчком по соответствующей кнопке. Для выплаты зарплаты необходима ведомость. Она создается после завершения всех расчетов и проверки дат. Для формования документа выполняются следующие действия: в блоке “Зарплата и кадры”, подразделе “Зарплата” следует кликнуть по строке “Ведомость в кассу/банк”, после чего и формируется ведомость.

В созданном документе достаточно указать тип выплаты «Аванс» или «Зарплата» и проверить даты. Если необходимо, их можно исправить. После заполнения документа зарплата и налог пересчитаются. Если обнаружится ошибка в расчетах, это говорит о том, что в ведомости и в документе “Начисление зарплаты” указаны неправильные даты. А это чревато некорректным начислением НДФЛ. Чтобы исправить ситуацию, достаточно зайти в соответствующий документ и сверить день его формирования с датой, которая указана в ведомости. Они должны совпадать, также ведомость может датироваться одним из последующих дней.

Начисляем НДФЛ в «1С:ЗУП»

Методика расчета зарплатного в данном решении определяется видом выплат для сотрудников:

- если налог начисляется на аванс, то в блоке “Зарплата” создается форма “Начисление за первую половину месяца”;

- для расчета налога на остальную часть заработка в блоке “Зарплата” формируется форма “Начисление зарплаты и взносов”.

Далее пользователю можно приступать к заполнению формы. При этом он должен датироваться тем же числом, каким проводились начисления по работникам. Увидеть даты можно, кликнув по сумме заработка сотрудника. После сверки и корректировки дат можно приступать к заполнению документа. В результате будет проведен перерасчет заработка и налога. На этом работа с формой закончена. Остается его провести и завершить.

На следующем этапе формируются ведомости на выдачу зарплаты. Сделать это можно в блоке “Выплаты”, подразделе “Ведомость в банк/на счета/в кассу”. Дальнейший порядок действий зависит от вида расчетов с сотрудниками:

- для выдачи аванса в строке “Выплачивать” указывается “Аванс”;

- для перечисления остальной части заработка – “Зарплата за месяц”.

Здесь важно также сверить даты: они должны быть одинаковыми в этом документе и в форме “Начисление зарплаты”. Также ведомость может датироваться более поздним днем. В каждом из случаев НДФЛ начисляется правильно. После заполнения и проведения ведомости, работу с ней можно завершить.

Проверка НДФЛ

Конфигурации позволяют проанализировать правильность начисленного налога. Для этого достаточно сформировать аналитический отчет. Такая опция в блоке “Налоги и взносы”. После перехода в подраздел “Отчеты по налогам и взносам” следует кликнуть по строке “Анализ НДФЛ по месяцам”. На экране отобразится запрашиваемый отчет.

- Опубликовано 16.02.2023 20:54

- Автор: Administrator

- Просмотров: 33485

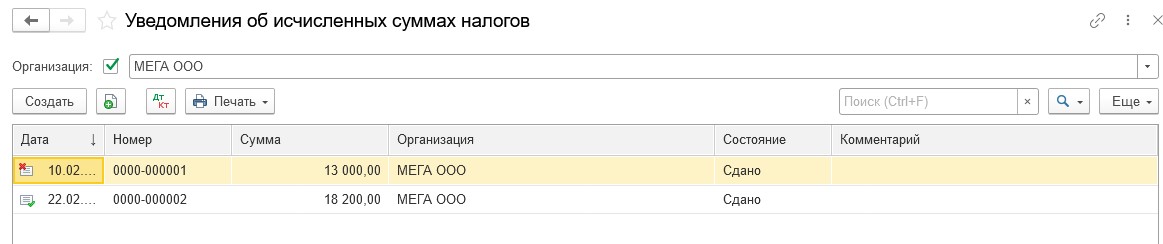

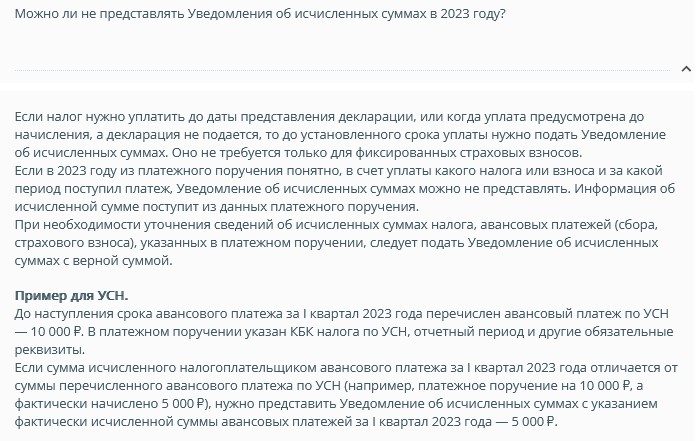

С 2023 года в жизни налогоплательщиков появилась масса новых отчетов. Одним из них является Уведомление об исчисленных суммах налогов. Хоть инспекторы и не считают данный документ отчетом, но как его ни назови, а представлять все равно придется. У него есть свои сроки, требования к заполнению, штрафы за непредставление и даже нюансы по исправлению ошибок. Сегодня мы хотели бы остановиться на последнем пункте, а именно на исправлении ошибок в Уведомлениях в программе 1С: Бухгалтерии предприятия ред. 3.0. Как говорится, не ошибается тот, кто ничего не делает. Делитесь с коллегами, сохраняйте в закладки, эта статья точно пригодится абсолютно каждому бухгалтеру!

В статье рассмотрим несколько ситуаций, с которыми на сегодняшний день столкнулись наши клиенты.

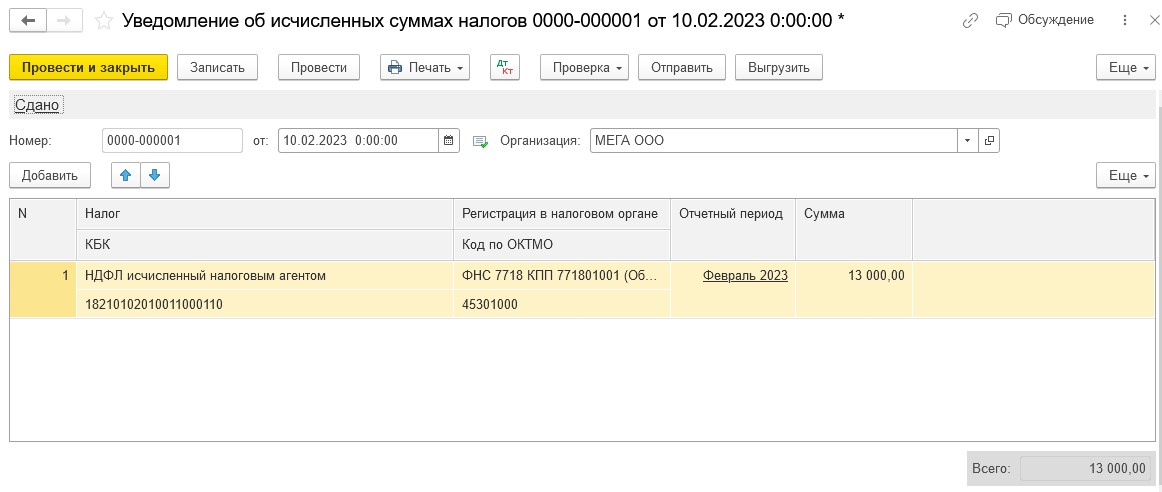

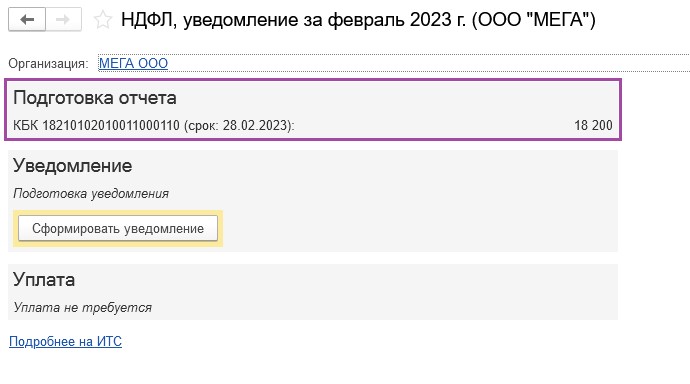

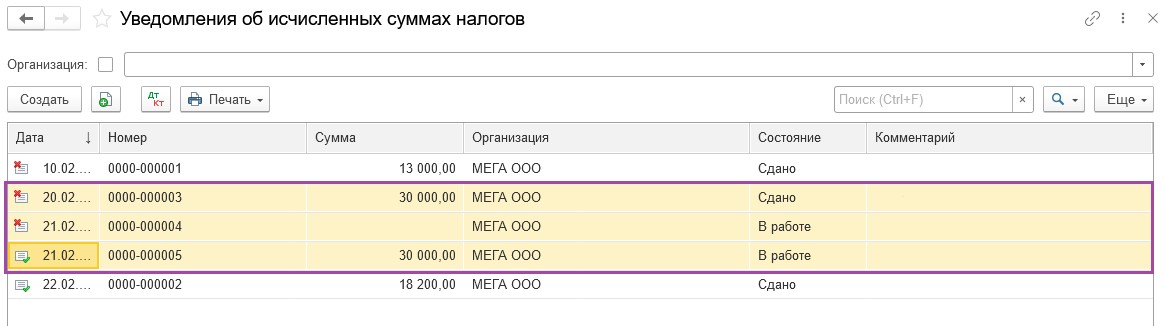

Ситуация № 1 – Допущена ошибка в сумме

Представим следующую ситуацию.

Организация выплачивает заработную плату сотрудникам 10 и 25 числа.

Компания должна отправить Уведомление по НДФЛ за февраль 2023г. до 27 февраля 2023 года.

Одновременно с выплатой заработной плата за январь 2023 года, бухгалтер, чтоб не забыть, сразу отправила Уведомление по НДФЛ за февраль 2023 года. Сумма налога в документе была равна 13 000 рублей. Именно эта сумма фигурировала в Начислении заработной платы за январь 2023 года. Других выплат физлицам компанией не производилось.

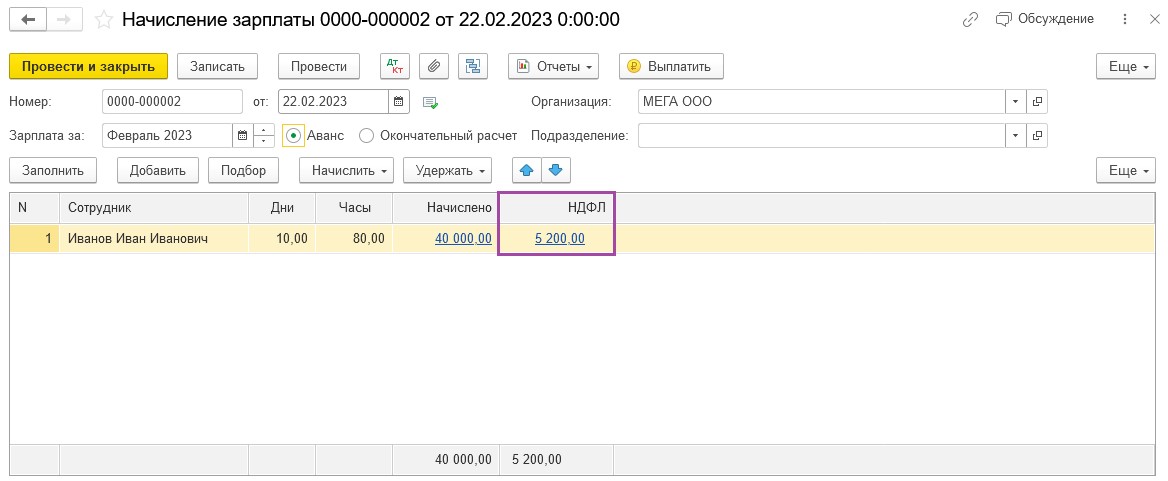

Но бухгалтер не учла того, что аванс за февраль 2023г., в связи с праздничными днями, она должна будет выплатить 22.02.2023г.

А как мы знаем, Уведомление по НДФЛ за февраль 2023г. подается налогоплательщиком за период с 23 января по 22 февраля. А это значит, что сумма налога в поданном ранее документе не верная.

Посмотрим начисление аванса и увидим, что НДФЛ с аванса составил 5 200р.

Понятно, что Уведомление придется пересдавать, ведь налоговую инспекцию организация дезинформировала, но как это сделать?

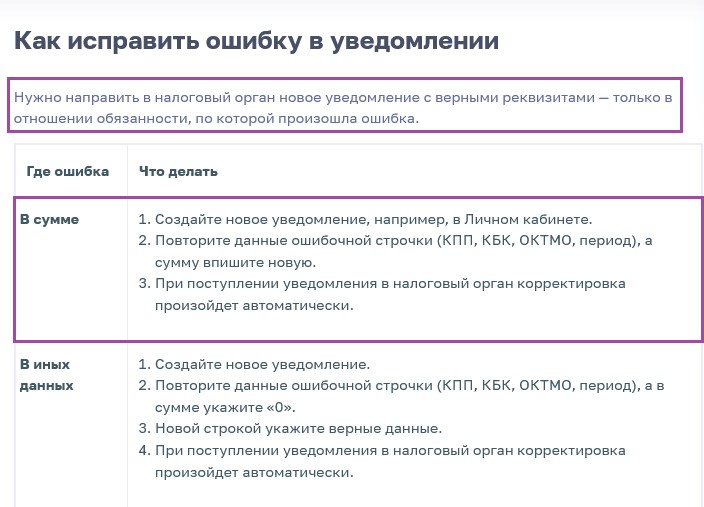

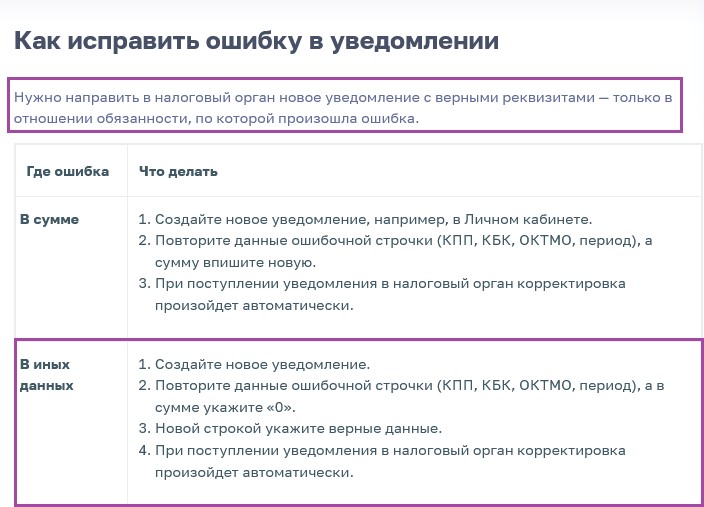

На странице ФНС, посвященной ЕНС, имеется следующая информация:

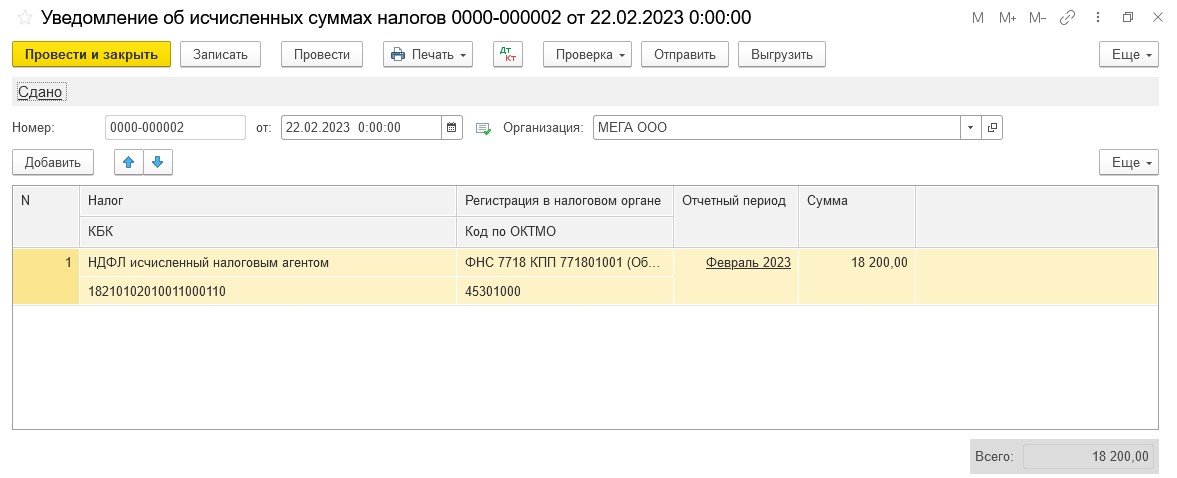

В нашем случае ошибка допущена в сумме. А это значит, что нам требуется подать новое Уведомление и указать в нем верную сумму.

Сумма налога, которую нужно показать в Уведомлении составит 18 200р.

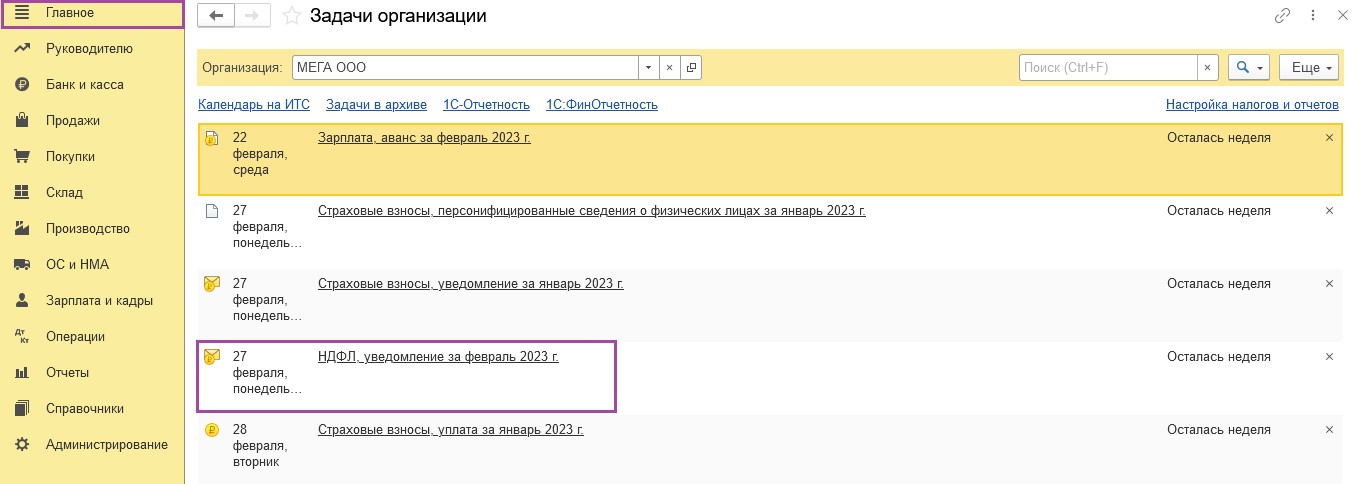

Заходим снова в «Задачи организации» и находим ссылку на нужное нам Уведомление.

Программа предлагает нам создать Уведомление на сумму 18200р.

Формируем новое Уведомление и отправляем в налоговую инспекцию.

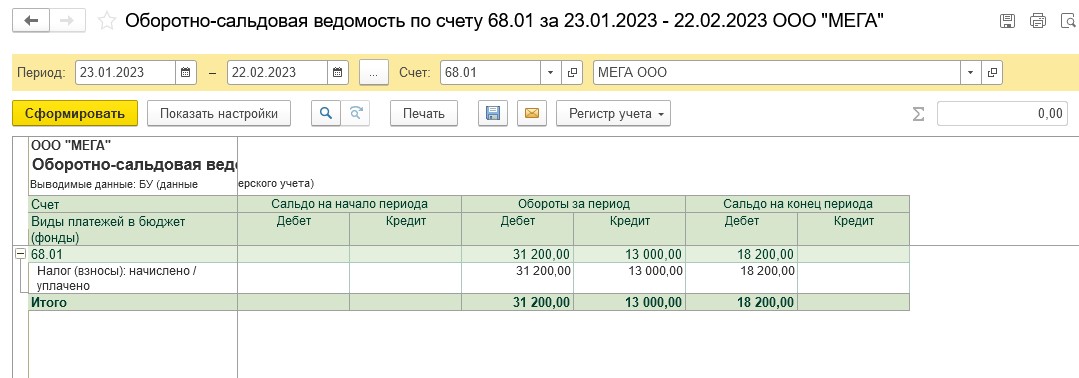

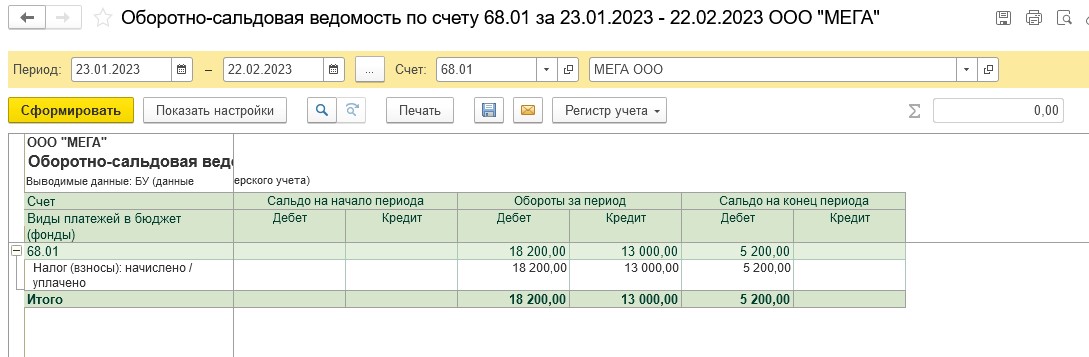

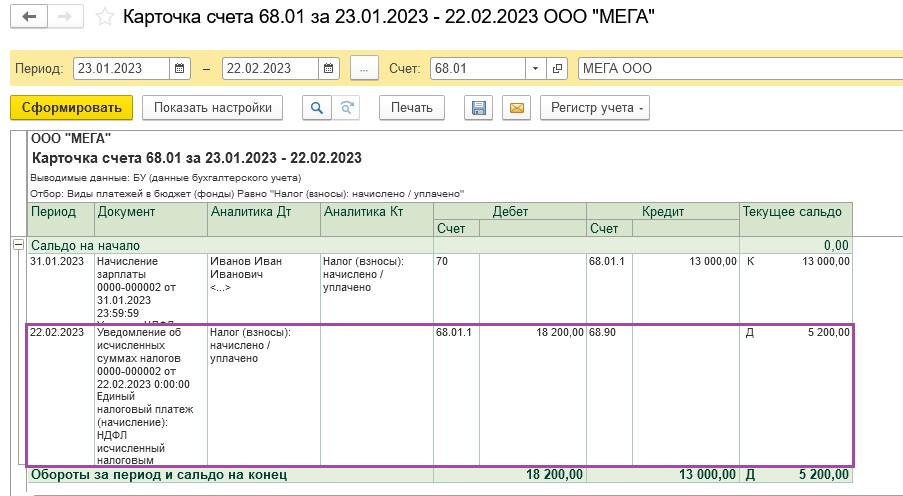

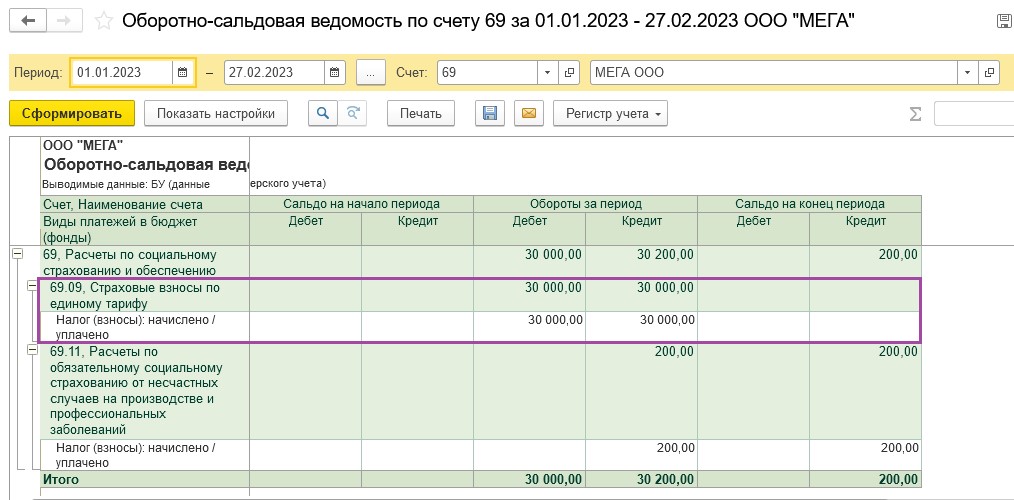

Но теперь в Оборотно-сальдовой ведомости по счету 68.01 отражены некорректные данные.

Все дело в том, что Уведомление создает записи в регистрах и записи по счетам учета.

А так как в программе у нас в настоящий момент числятся два Уведомления (ошибочное и верное), то соответственно и записи по счетам учета и регистрам задвоились.

К сожалению, после подачи нового Уведомления предыдущее Уведомление автоматически в программе не сторнируется. Поэтому пользователям придется самостоятельно отслеживать данную ситуацию и вручную удалять ненужные Уведомления, во избежание искажения данных на счетах бухгалтерского учета и в регистрах.

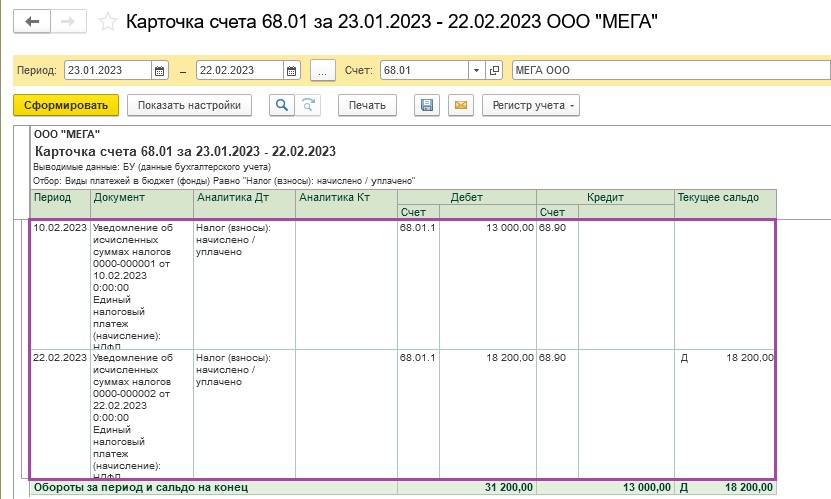

Перейдем в раздел «Операции» – «Единый налоговый счет» – «Уведомления» и пометим на удаление ошибочно поданное Уведомление.

Сформируем повторно Оборотно-сальдовую ведомость по счету 68.01.

Видим, что по состоянию на 22 февраля данные в учете отражены корректно.

Информация на счетах учета не задвоена.

Напомним, что начисление аванса (документ «Начисление зарплаты» с признаком «Аванс») в программе не создает бухгалтерских проводок, поэтому НДФЛ на счете 68.01 удержанный с доходов сотрудников за февраль 2023 года появится только при проведении в учете документа «Начисление зарплаты» с признаком «Окончательный расчет».

Теперь проанализируем еще одну ситуацию, когда требуется исправить ошибку в Уведомлении:

Ситуация № 2 – Допущена ошибка в КБК

Снова обратимся к сайту ФНС и посмотрим, каким образом рекомендовано поступать налогоплательщикам в такой ситуации.

Наша ошибка является ошибкой в иных данных. То есть способом, который мы рассмотрим ниже будут исправляться все ошибки, кроме неверной суммы. Будем действовать в соответствии с рекомендациями инспекторов.

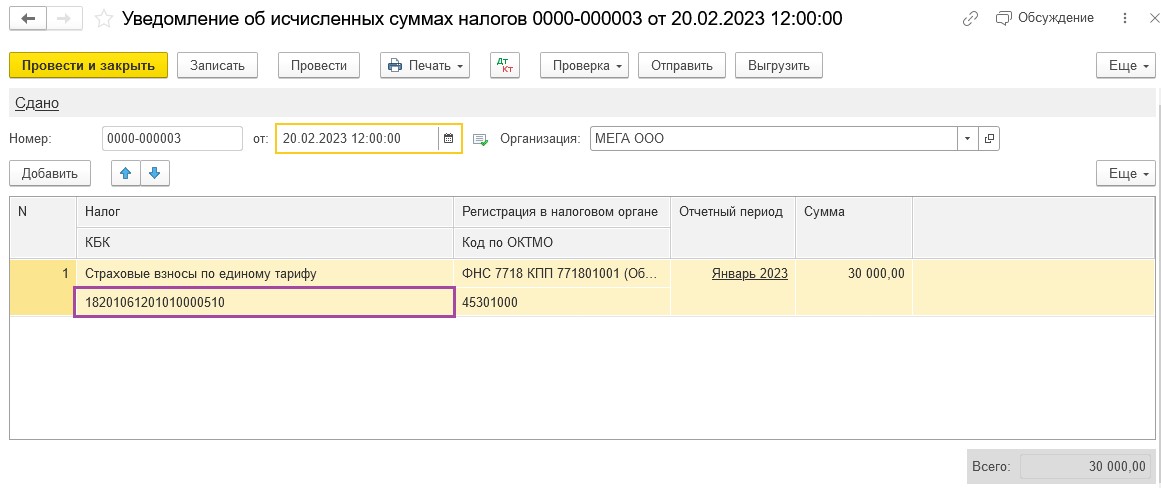

Представим, что нам требуется подать Уведомление по страховым взносам за январь 2023 года. Срок представления такого Уведомления 27.02.2023г.

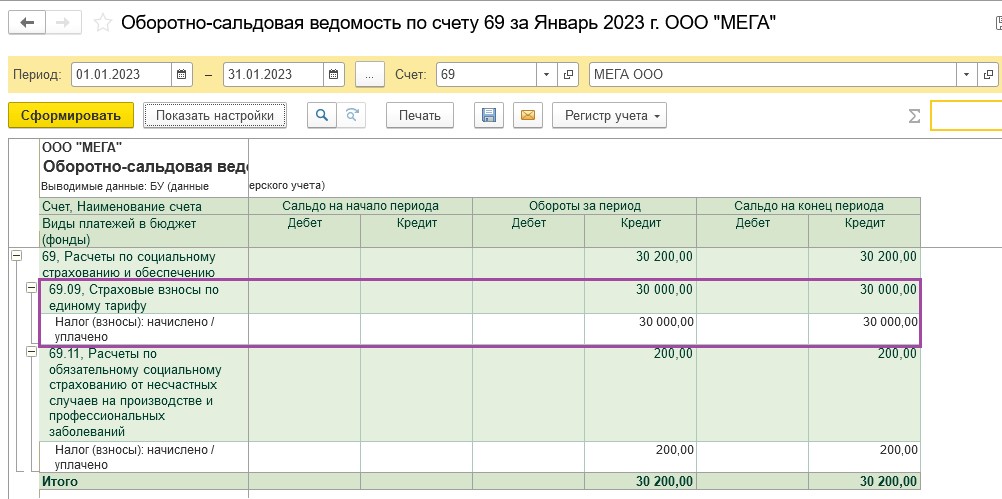

Сформируем Оборотно-сальдовую ведомость по счету 69 за январь 2023г. Страховые взносы по единому тарифу составили 30 000р.

В нашем примере Уведомление с верной суммой было отправлено в налоговую инспекцию с неверным КБК.

Ошибочно в Уведомлении указали КБК для перечисления ЕНП – 18201061201010000510. Но инспекторы не приняли такой документ, так как при подаче Уведомления должны быть указаны коды, которые соответствуют определенному налогу или взносу. Для НДФЛ КБК – 18210102010011000110, а для страховых взносов КБК – 18210201000011000160.

Также обратите внимание, что с 2023 года разделения по видам взносов для страхователя не существует. Все взносы начисляются по единому тарифу и имеют один КБК. Делить страховые взносы по видам страхования (как это было до 2023 года) не нужно.

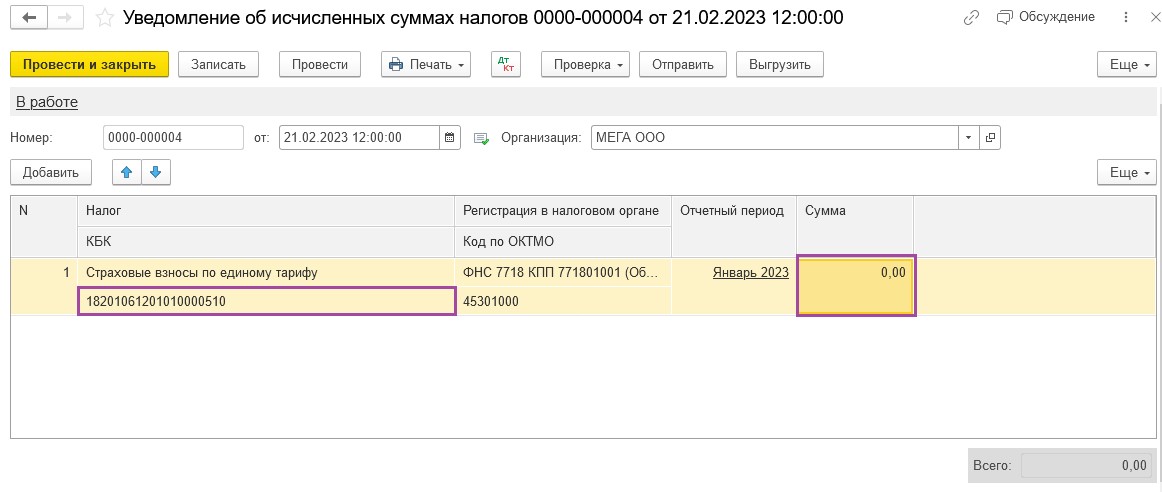

Создадим в программе новое Уведомление («Операции» – «Единый налоговый счет» – «Уведомления») и заполним его в точности, как ошибочное, но сумму проставим 0.

А вот, что касается рекомендации инспекторов: «Новой строкой укажите верные данные», то на сегодняшний день, при подаче одного Уведомления с двумя строками (сумма «0» по неверному КБК и сумма по верному КБК), наши клиенты столкнулись с ситуацией, когда поданное по такой рекомендации Уведомление некорректно отразилось на ЕНС.

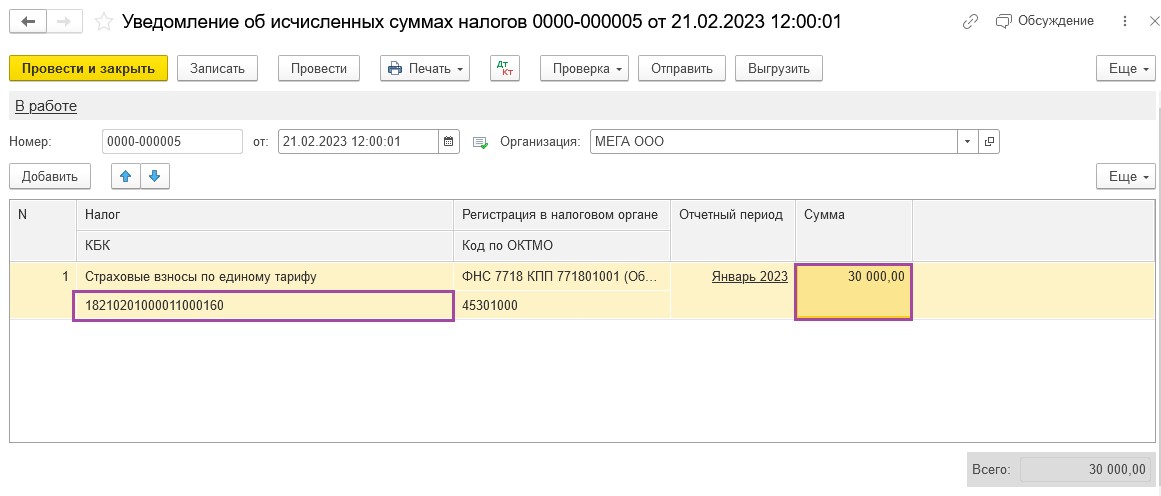

Исправить ошибку удалось, отправив отдельное Уведомление с нулевой суммой, а затем еще одно Уведомление с верными данными.

Возможно, в будущем эту ситуацию исправят и рекомендации на сайте ФНС будут корректными. Но на данный момент имейте в виду этот нюанс.

Вернемся к нашему примеру и отправим в налоговый орган Уведомление с суммой «0».

Далее создадим еще одно Уведомление, в котором укажем верное КБК и необходимую сумму. На основании этого Уведомления инспекторы самостоятельно скорректируют данные.

Не забудьте удалить первое ошибочное Уведомление и второе корректировочное Уведомление. В программе должно остаться только одно верное Уведомление.

Еще раз сформируем Оборотно-сальдовую ведомость по счету 69. Данные отражены корректно.

Подводя итог всему вышесказанному, можно сделать такой вывод: лучше всего подавать Уведомление из «Задачи организации» («Главное» – «Задачи» – «Задачи организации»). Ведь именно этот способ автоматизирован разработчиками программы, а это значит, что Уведомление заполнится автоматически, что позволит пользователям избежать случайных ошибок.

Но при исправлении ошибок пользователю придется формировать Уведомление самостоятельно («Операции» – «Единый налоговый счет» – «Уведомления») и выбирать верные реквизиты. Хотя программа все равно подскажет, как сделать правильно.

И помните, что исправить ошибку можно только до подачи налоговой декларации или расчета. Так как после получения налоговых данных, инспекторы уже не будут нуждаться в информации, которая указывается налогоплательщиком в Уведомлении. Все сведения налоговики возьмут из деклараций или расчетов.

И в заключении хотим ответить на часто задаваемый вопрос:

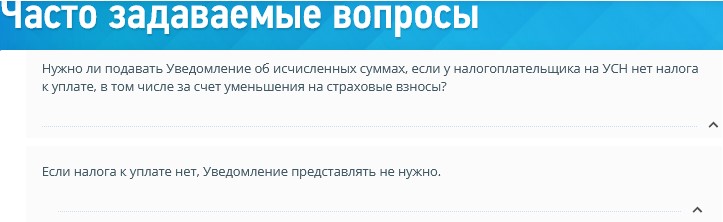

Нужно ли подавать Уведомление, если у налогоплательщика нет налога к уплате?

На этот вопрос ФНС в разделе «Часто задаваемые вопросы» ответила отрицательно.

То есть не нужно представлять Уведомление, если налога к уплате нет.

Мы рекомендуем почаще заглядывать на страницу с ФНС Часто задаваемыми вопросами, так как инспекторы постоянно пополняют базу данных с ответами, а это однозначно поможет избежать ошибок. Кроме того, инспекторы в ответах публикуют не только теоретические аспекты, которые зачастую и так известны налогоплательщикам, но и приводят примеры.

Автор статьи: Марина Аленина

Понравилась статья? Подпишитесь на рассылку новых материалов