Корректировка бухгалтерского баланса за прошлый год — это исправление ошибки после сдачи финансового отчета в ИФНС. Для разных ситуаций порядок отличается.

Правила и сроки утверждения финансовых отчетов

В соответствии с законом № 402-ФЗ, бухотчетность, в общем случае, подписывается руководителем компании. Затем отчеты утверждаются владельцами (собственниками, учредителями, акционерами) фирмы.

Срок сдачи финотчетов в ФНС — до 31 марта года, следующего за отчетным. Аналогичный срок установлен и для иных контролирующих госорганов, например Минюста. Для утверждения финотчетов установлены иные даты. Так, например, учредители ООО утверждают финотчетность в период с 1 марта по 30 апреля следующего года (ст. 34 14-ФЗ от 08.02.1998). А вот собственники акционерных обществ вправе провести данную процедуру еще позже — с марта по июнь включительно (ст. 88 208-ФЗ от 26.12.1995).

В большинстве случаев в ФНС предоставляются сведения, которые еще не утвердили на собрании учредителей. Таким образом, становится закономерным вопрос, можно ли сдавать уточненный баланс за 2021 год, если обнаружена существенная погрешность в учете, — это зависит от того, утвержден баланс и остальные формы или еще нет. После того как бухотчетность утверждена владельцами компании, вносить исправления нельзя. Разрешается сдать заново только бухгалтерскую отчетность, которая еще не прошла утверждение.

В ч. 5 ст. 18 закона 402-ФЗ о бухучете внесли изменения по корректировке годовых финотчетов. По новым правилам, скорректированную бухотчетность сдают до 31 июля или в течение 10 рабочих дней после того, как исправят отчетные показатели по аудиторскому заключению и заново утвердят бухгалтерские отчеты.

Степень существенности ошибок

По правилам, уточнение уже раскрытой в составленной финансовой отчетности информации необходимо в следующих случаях — только если обнаружили существенные ошибки. Если бухгалтер нашел незначительную помарку или неточность, то, независимо от срока выявления, исправительные записи вносятся текущим периодом. То есть отчетный прошлый период не затрагивается и новые исправительные финотчеты не составляются.

При незначительных помарках внесение исправлений в бухгалтерскую отчетность не допускается. Коррективы вносятся только по существенным ошибкам.

В ПБУ 22/2010 сказано, что существенной признается ошибка, которая в отдельности или в совокупности с другими ошибками за один и тот же отчетный период повлияет на экономические решения пользователей, принимаемые ими на основе бухгалтерской отчетности, составленной за этот отчетный период. Существенность ошибки определяется организацией самостоятельно с учетом ее величины и характера соответствующей статьи (статей) бухгалтерской отчетности.

Порядок определения существенности закрепляют в учетной политике:

«Ошибка признается существенной, если ее значение искажает показатель любой строки отчета более чем на 10%».

Чтобы скорректировать учетные данные, применяется ретроспективный пересчет показателей бухгалтерской отчетности, составленной по итогам года. Показатели финотчетов подлежат пересчету с условием, как если бы выявленная ошибка никогда бы не совершалась. Субъекты, ведущие упрощенный бухучет, вправе не применять ретроспективный метод пересчета.

Корректировка после сдачи отчета

Порядок внесения изменений в уже сданный годовой финансовый отчет регламентирован на законодательном уровне, в принципе, как и правила составления бухотчетности. Приказ Минфина № 63н от 28.06.2010, или ПБУ 22/2010, устанавливает ключевые правила исправления ошибок в бухгалтерском учете и отчетности за прошлые периоды после отчетной даты.

Алгоритм действия зависит от момента выявления ошибки, от степени ее существенности, значительности и от того, была утверждена финотчетность владельцами компании или нет. Для одной ситуации корректировка невозможна, а для другой проводится в обязательном порядке.

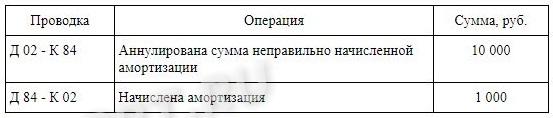

Разберемся, какие действия предпринять бухгалтеру в каждом случае и надо ли сдавать уточненный баланс, если показатели изменились, но отчетность уже утверждена. В этом случае бухгалтер корректирует записи уже в текущем периоде, не изменяя данные отчетного года и не сдавая уточненный баланс с приложениями. По правилам, при проведении корректировок финансовой отчетности компании с ней не может быть осуществлена бухгалтерская операция в прошлом, закрытом периоде. Проводка составляется с использованием счета 84 «Нераспределенная прибыль или непокрытый убыток» в корреспонденции со счетом, по которому была обнаружена существенная неточность. Для примера возьмем ситуацию, когда неправильно начислена амортизация. Проводка выглядит так:

Дата выявления ошибки

Мы определились, что направлять измененный отчет в ФНС после его утверждения не нужно. Теперь рассмотрим, как исправить ошибку «до утверждения». В этом случае обязательно сдайте уточненный баланс, форму 2 и другие отчеты. Но изменения следует вносить с учетом даты обнаружения ошибки. Законодатели в ПБУ 22/2010 предусмотрели несколько ситуаций. Рассмотрим каждую из них.

Ситуация № 1. Нашли ошибку до или во время составления финотчетности

В таком случае бухгалтер корректирует записи в отчетном периоде. Иными словами, если ошибка найдена в момент составления бухгалтерской отчетности, то неверная запись (операция, проводка) исправляется. Следовательно, в отчет войдут корректные данные, и корректировка бухгалтерской отчетности после сдачи в налоговую не потребуется.

Ситуация № 2. Неточность выявлена до сдачи финансовой отчетности в ФНС

Годовой отчет составлен, но еще не отправлен на проверку в госорганы и не передан на утверждение владельцам. Если ошибка выявлена в этот период, то сделайте все необходимые коррективы для нормализации бухгалтерской отчетности. Бухгалтер обязан исправить неточность и переформировать бухбаланс. Причем исправительные проводки вносятся последним месяцем отчетного периода (декабрь). Неправильная версия отчета подлежит замене на достоверный экземпляр.

Ситуация № 3. Корректировка бухгалтерской отчетности после направления в ИФНС

Отчет сформирован и отправлен в ФНС. После сдачи в отчете обнаружили существенное нарушение. Бухгалтер исправляет найденную ошибку, исправления в бухучете регистрирует декабрем. Затем формирует финотчет повторно, но уже с изменениями, и предоставляет его учредителям на рассмотрение. Бланки отчетных документов используются те же, только проставляется номер корректировки. Например, для подачи первого корректирующего отчета проставляют «001».

Как сдать уточненку

Порядок внесения изменений и предоставления исправляющей финотчетности зависит от конечного получателя, то есть от того, кому адресован исправленный экземпляр отчета.

Если отчитываемся в ФНС, то действуйте в соответствии с установленными алгоритмами заполнения отчетных форм. Иными словами, при подготовке корректирующего финотчета используйте тот же бланк и те же правила заполнения, что и при первичной отправке информации в ФНС. Налоговики поясняют, если отчет не принят в обработку, нужно корректировочный или первичный отправить в ИФНС, — первичный, поскольку инспектор еще не принял и не приступил к проверке отчетности.

О том, какие формы бухотчетов необходимо составлять в обязательном порядке, читайте в отдельной статье «Формы бухгалтерской отчетности».

А вот что значит «отчет принят, требуется корректировка» — это означает, что налоговая приняла сформированный годовой отчет, но его надо исправить. Если уже сдали некорректную отчетность и налоговики приняли ее, отправьте корректировку с номером по порядку и сопроводите ее пояснительной запиской. В документе раскройте следующую информацию:

- характер выявленной ошибки;

- сумму отклонений в денежном выражении, а при необходимости и в количественном выражении;

- способ исправления.

Информацию раскройте по каждой статье бухучета, в которой были выявлены значительные неточности. Такую пояснительную записку направляют в ФНС вместе с корректирующим отчетом.

Организации и индивидуальные предприниматели ежегодно сдают бухгалтерскую отчётность. Никто не застрахован от совершения ошибок, особенно там, где речь идёт не об автоматизированной работе. Именно по этой причине налогоплательщиками разрешается сдавать уточнённую отчётность.

Корректировка и уточнение бухгалтерской отчётности — основная тема сегодняшней статьи. Мы рассмотрим, в каких случаях нужно сдавать корректирующую отчётность, как вносить изменения в документы и как сдавать их исправленные версии.

Можно ли сдать уточняющую бухгалтерскую отчётность

Бухгалтерская отчётность должна быть подписана не только главным бухгалтером, но и руководителем компании, и именно после подписания документа последним, отчёт считается составленным. Такие правила установлены в законе № 402-ФЗ, который регулирует бухгалтерский учёт.

Стоит упомянуть, что в первичные учётные документы, которые являются основой для составления отчётности, можно вносить изменения. Лица, которые вносят изменения в документ должны оставить свои реквизиты, дату внесения исправлений и подписи. Что же касается бухгалтерской отчётности, исправления вносить можно только до утверждения документов в налоговой.

Согласно закону, обязательный экземпляр отчётности должен быть подан в ИФНС в течение трёх месяцев после окончания отчётного периода. За этот период принимается календарный год, соответственно, отчётность должна быть подана до 31 марта. В некоторых случаях это другая дата (для иных контролирующих органов, для финансовых отчётов, др.).

В большинстве случаев в налоговую подаются документы, которые ещё не прошли процедуру утверждения, как она регламентирована в законе о финансовом учёте. А, как уже было сказано выше, внести исправления в неё можно как раз до этого момента.

Вывод из вышесказанного такой: если владельцы компании утвердили отчётность, исправить её нельзя. Если же есть возможность внести исправления, то должностное лицо направляет в ИФНС уточняющую форму бухгалтерской отчётности со всеми исправлениями.

В каких случаях нужно сдавать корректирующую бухгалтерскую отчётность

Познакомимся с очередным важным документом — ПБУ 22/2010. В документе описаны правила исправления ошибок в бухгалтерской отчётности. Из документа мы должны усвоить термин «существенная ошибка», который поможет разграничить то, что нужно исправлять в отчётности, а что нет.

Существенная ошибка — это такая ошибка, которая может повлиять на экономические решения пользователей, основанных на отчёте, где эта ошибка допущена. Именно такие ошибки индивидуальный предприниматель или организации обязаны исправить до того момента, когда документ будет утверждён. Объяснение может показаться сложным, но на самом деле оно чётко устанавливает грань, за которой ошибки нужно исправлять.

Приведём пример.

Участникам организации была представлена отчётность за предыдущий отчётный период, после чего была выявлена существенная ошибка. Неточность искажала показатели других строк более, чем на 10%. Так как отчётность ещё не прошла процедуру утверждения, её можно исправить, то есть подавать новый уточняющий документ. В нём обязательно указывается информация, что он заменяет первоначально поданную отчётность. Она же подлежит повторному представлению тем же участникам организации.

Теперь попробуем сказать проще: исправлять нужно только те ошибки, которые считаются существенными, и только до момента утверждения отчётного документа.

Внесение корректировок после утверждения

Ключевые правила внесения корректировок установлены ПБУ 22/2010, об этом мы уже сказали выше. В документе описан не только механизм выявления существенных недочётов, но и порядок их исправления. Порядок этот зависит от самой ошибки, то есть играет роль дата выявления, степень существенности и т.д.

Вносить корректировки можно не всегда: если отчётность уже утвердили, включать какие-либо изменения в отчётность за прошедший отчётный период нельзя. Бывает и такая ситуация, что отчётность уже сдана, а отчётные данные за этот период изменились. Если документ утвердили, в таком случае бухгалтер вносит изменения в отчётности за текущий период, а корректирующую отчётность за прошлый не сдаёт. В записях при этом бухгалтер использует счёт учёта нераспределённой прибыли.

Бухгалтер может прибегнуть к ретроспективному пересчёту — он рассчитывает сравнительные показатели путём исправления показателей отчётности, как если бы ошибка допущена не была. Это относится к показателям начиная с того периода, в котором и были обнаружены недочёты.

Дата выявления ошибки и внесение корректировок

Если ошибка была выявлена до утверждения, то её исправление в отчётности за этот период является обязательством. То есть перед организацией или индивидуальным предпринимателем в этом случае не стоит выбор: подавать корректирующие документы или делать перерасчёт за текущий период. ПБУ 22/2010 предусматривает разные сценарии, вкратце расскажем о них.

Сценарий 1. Ошибка выявлена до или во время заполнения отчёта

Если неточность выявляется во время заполнения отчёта или до начала заполнения, то соответствующие исправления нужно внести именно за этот налоговый период.

Исправления вносятся непосредственно в документ: в электронном формате достаточно исправить одно значение на другое.

Сценарий 2. Ошибка выявлена после заполнения отчёта

Если ошибка выявляется после заполнения отчёта, но до его отправки в контролирующий орган, можно поступить по-разному. Можно внести исправления в заполняемый документ, если есть такая возможность. Также можно просто составить новый документ с достоверными сведениями.

Сценарий 3. Ошибка выявлена после направления в налоговую инспекцию

Если готовый отчёт был отправлен в налоговую инспекцию, но учредители выявили неточность, бухгалтер должен составить корректирующую отчётность с соответствующим кодом, например, «001». Впоследствии этот документ также направляется в ИФНС.

Сдача уточнённой бухгалтерской отчётности

Заполнение уточнённой версии отчёта должно быть сделано в соответствии с правилами заполнения той формы, о которой идёт речь. Заполняют тот же бланк, но уже с корректными данными, указывая только что подаваемый документ является уточняющим.

Форму можно сопроводить пояснительной запиской, в которой подробно будет описана суть выявленных ошибок, а также характер внесённых изменений.

Срок сдачи отчётности за прошедший год составляет 3 месяца, то есть сдать отчёт нужно до 31 марта. Уточнённую отчётность нужно подавать в течение десяти рабочих дней, следующих за внесением исправлений.

Удобный сервис для отправки отчетности 1С-Отчетность поможет избежать ошибок. Перед отправкой документа сервис проверит правильность заполнения, укажет на недочеты и поможет их исправить.

ФНС разъяснила, что делать компании, если в представленной в налоговый орган бухгалтерской отчетности обнаружена ошибка.

Напомним, Федеральный закон от 28.11.2018 № 444-ФЗ внес поправки в закон о бухучете (от 06.12.2011 № 402-ФЗ). Согласно поправкам, обязательный экземпляр годовой бухгалтерской отчетности сдается в налоговый орган по месту нахождения экономического субъекта. Одновременно упраздняется требование представлять бухгалтерскую отчетность в орган статистики. Поправки также определили, что с 1 января 2020 года обязательные экземпляры бухгалтерской отчетности составляют государственный информационный ресурс бухгалтерской отчетности (ГИР БО). ФНС обязана вести этот ресурс и обеспечивать доступ к нему заинтересованным лицам. Кроме того, Федеральный закон от 26.07.2019 № 247-ФЗ внес в закон о бухучете поправки, уточняющие положения о порядке и сроках исправления ошибок в представленной бухгалтерской отчетности.

ФНС в связи с этим отмечает, что если существенная ошибка в бухгалтерской (финансовой) отчетности выявлена после представления последней в налоговый орган, но до даты ее утверждения в установленном законодательством порядке, то у организации будет возможность представить скорректированную отчетность взамен ранее представленной.

Так, исправленную отчетность можно представить не позднее чем через 10 рабочих дней со дня, следующего за днем внесения самого исправления либо за днем утверждения годовой бухгалтерской (финансовой) отчетности.

То есть срок представления скорректированной отчетности для обществ с ограниченной ответственностью – 10 рабочих дней после 30 апреля, для акционерных обществ – 10 рабочих дней после 30 июня.

Такие разъяснения приводит ФНС на своем сайте, отвечая на вопросы налогоплательщиков.

Уже почти десять лет, как при составлении финансовой отчетности мы руководствуемся, в том числе, и Положением по бухгалтерскому учету «Исправление ошибок в бухгалтерском учете и отчетности» (ПБУ 22/2010), утвержденным приказом Минфина России от 28.06.2010 № 63н.

В нем вполне понятно и доступно (ну, почти доступно) разъяснено, как поступать при обнаружении ошибки как текущего года, так и прошлых лет.

Но до сих на форумах, и довольно часто, коллеги делятся одной и той же проблемой: — Только сейчас обнаружили, что уже второй (или третий) год, и далее варианты:

— неправильно начисляем амортизацию по основному средству;

— не так, как положено, распределяем транспортные расходы;

— ремонт отражаем, как модернизацию (или наоборот);

— и тому подобное.

Примеров выявленных ошибок много, а вопрос один: — Считаем, что надо внести изменения в баланс и другие формы финансовой отчетности за прошлый (или позапрошлый) год. Как это правильно сделать, и что написать в сопроводительном письме к исправленным формам?

Однозначно на такой вопрос ответить нельзя. Вносить изменения в сданную налоговикам (в прошлые годы) финансовую отчетность необходимо только в определенных ПБУ 22/2010 случаях.

Как было сказано у классика: Мамаша, я готов разделить ваше горе, но по пунктам (из к/фильма «Шырли-Мырли»).

Сейчас постараемся разъяснить тоже по пунктам, когда это обязательно, а когда нет нужды.

Управленческий учет: с нуля до настройки в 1С, Excel и Google-таблицах

Уметь настраивать и вести управленку — значит быть полезным для руководителей. Научитесь понимать, откуда приходят и куда уходят деньги компании на курсе повышения квалификации от «Клерка».

Пункт 1. Каков статус организации, бухгалтер которой обнаружил ошибку прошлого года?

Тут два варианта.

1.1.Организация имеет право применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность.

Такое право (не обязанность), в первую очередь, дано организациям, являющимся субъектами малого предпринимательства и отчетность которых не подлежит обязательному аудиту (п. п. 4 и 5 ст. 6 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете»).

Исключения из этого общего правила (когда, допустим, аудит не обязателен, а право применять упрощенные методы и формы субъект малого предпринимательства не имеет) приведены в тех же самых пунктах.

И в этом случае выявленная ошибка исправляется записями в регистрах бухгалтерского учета за тот период (месяц и день) в котором она стала известна (п. 9 ПБУ. Следовательно, последствия исправления этой ошибки (изменение величины дебиторской или кредиторской задолженности, финансового результата, стоимости чистых активов и т. д., и т. п., и пр.) будут отражены в отчетности за текущий год. Прибыль (или убыток), возникшие в результате такого исправления ошибки, отражаются в составе прочих доходов (или расходов) текущего отчетного периода (п. 14 ПБУ 22/2010).

1.2Организация обязана составлять полную отчетность по формам, предусмотренным приложениями №№ 1 и 2 к приказу Минфина России от 02.07.2010. № 66н «О формах бухгалтерской отчетности организаций».

Вот здесь необходимо определить, является данная ошибка существенной, либо нет.

Ранее существенной признавалась сумма, отношение которой к общему итогу соответствующих данных за отчетный год составляло не менее 5% [п. 1 Указаний о порядке составления и представления бухгалтерской отчетности, утвержденных Приказом Минфина России от 22.07.2003 № 67н (утратили силу)].

Те же 5% от общей суммы показателя признаются существенными для раздельного отражения в финансовой отчетности доходов (п. 18.1 Положения по бухгалтерскому учету «Доходы организации» ПБУ 9/99, утвержденного приказом Минфина России от 06.05.99 № 32н), и расходов (п. 21.1 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденного приказом Минфина России от 06.05.99 № 33н).

Сейчас же ошибка признается существенной, если она (вне зависимости от суммы) в отдельности или в совокупности с другими ошибками за один и тот же отчетный период может повлиять на экономические решения пользователей, принимаемые ими на основе бухгалтерской отчетности, составленной за этот отчетный период (п. 3 ПБУ 22/2010).

Это определение зачастую приводит в затруднение бухгалтеров-практиков с большим опытом работы, в том числе и автора.

Мы, ветераны учетного фронта, до сих пор никак не можем привыкнуть, что бухгалтер является не контролером, приставленным государством в организацию следить за сохранностью государственного же имущества.

Если честно, то бухгалтер (главный, старший и просто) — счетовод (пусть и высококвалифицированный), нанятый владельцами организации (в лице ее руководителя) для анализа себестоимости, своевременной и правильной уплаты налогов, составления грамотной финансовой отчетности. И отчетность нужна, в первую очередь собственникам. Они на основании данной отчетности принимают решения, можно ли полученную прибыль потратить на уплату дивидендов, либо в первую очередь направить ее на развитие производства, хватит ли имеющихся средств на новое строительство, или придется брать кредиты, да и есть ли смысл в продолжении работы, либо пора делить, что есть, и разбегаться, иначе через год ликвидация компании обойдется еще дороже.

Также к заинтересованным пользователям отчетности можно отнести и банки-кредиторы, которые на ее основании будут отслеживать (с той или иной степенью достоверности) судьбу выданных ими взаймы средств и вероятность их своевременного возврата.

Интерес к отчетности могут проявить и потенциальные инвесторы, готовые вложить свои средства с целью получить прибыль с минимальным для себя риском.

Налоговые инспекции рассматривают финансовую отчетность, в первую очередь, как один из инструментов по контролю за правильностью начисления налогов. Хотя, по мнению автора, в связи со все более увеличивающейся разницей в правилах ведения бухучета и порядком исчисления налогов, взаимоувязка показателей форм бухгалтерской отчетности с налоговыми декларациями все более затруднительна.

Хотя не секрет, что и до сих пор налоговики довольно часто «достают» сдавшую отчетность организацию вопросами типа — А почему это у вас значение строки 2210 «Выручка» Отчета о финансовых результатах не совпадает со значениями строк 010 «Реализация» Налоговых деклараций по налогу на добавленную стоимость за тот же год?

И каждый раз письменно или устно приходится объяснять, что это разные показатели, которые рассчитываются по разным правилам, и что иногда они могут совпадать, но далеко не всегда обязаны.

То есть все зависит не от суммы, а, в первую очередь, от характера ошибки и влияния ее на финансовые показатели организации.

И признание ошибки существенной зависит от того, как этот факт (обнаружения ошибки и ее исправления) повлиял, допустим, на сумму чистой прибыли, что, в свою очередь, сказалось и на сумме дивидендов. Или, например, изменилась сумма просроченной кредиторской задолженности, что должно повлиять на условия предоставленного кредита. И т. д., и т. п., и пр.

Исходя из вышесказанного, организация самостоятельно может и должна определить параметр существенной ошибки, закрепив его в своей учетной политике.

Можно остановиться на тех же 5%, и признавать существенной ошибку, размер которой равен или превышает эту цифру соответствующего показателя за год.

Можно за ориентир взять п. 1 ст. 15.11 КоАП РФ, согласно которому грубым нарушением требований к бухгалтерскому учету признается искажение показателя финансовой отчетности не менее, чем на 10%.

Также никто не запретит, например, указать в учетной политике, что искажение показателя менее, чем на 10% (или на 3%, или на 5%, на 7,83%) признается несущественной ошибкой. Если показатель искажен на большую сумму, то признание такой ошибки существенной (или нет) определяется в каждом конкретном случае на основании справки-расчета, составленной бухгалтером и утвержденной руководителем. Право выбора — за руководством.

Здесь также два варианта.

1.2.1 Ошибка признана несущественной

Как и субъект малого предпринимательства, не обязанный проводить ежегодный аудит (см. п. 1.1) организация исправляет эту ошибку соответствующими проводками в период ее обнаружения (п. 14 ПБУ 22/2010). Возникшие в результате прибыль (или убыток) отражаются в составе прочих доходов или расходов текущего отчетного периода, то есть проводками по балансовому счету 91 «Прочие доходы и расходы».

1.2.2. Ошибка признана существенной

Сейчас уже март (а то и апрель) 2020 года. Финансовая отчетность за 2019 год сдана в налоговую инспекцию*, и, может быть, утверждена собственниками**.

*Финансовая отчетность за 2019 год должна быть сдана в налоговую инспекцию по месту нахождения организации не позднее 31.03.2020 (подп. 5 п. 1 ст. 23 НК РФ)

**Срок утверждения годовой финансовой отчетности за 2019 год собственниками общества с ограниченной ответственностью — март-апрель 2020 года (ст. 34 Федерального закона от 08.02.98 № 14-ФЗ «Об обществах с ограниченной ответственностью»).

Срок утверждения годовой финансовой отчетности акционерами акционерного общества март-июнь 2020 года (п. 1 ст. 47 Федерального закона от 26.12.95 № 208-ФЗ «Об акционерных обществах»).

В этом случае исправление ошибок производится записями в регистрах бухгалтерского учета за тот период, в котором была выявлена ошибка. При этом выявленная сумма прибыл (убытка) отражается проводками в корреспонденции с балансовым счетом 84 «Нераспределенная прибыль (непокрытый убыток»)” (подп. 1 п. 9 ПБУ 22/2010).

И уже при составлении отчетности за 2020 год (в январе-марте 2021 года) в соответствующих строках форм финансовой отчетности в графах «по состоянию на 31.12.2020» (в Балансе или Отчете о движении капитала) или «за 2020 год» (в Отчете о финансовых результатах или Отчете о движении денежных средств) те либо иные показатели должны быть указаны в новых суммах (с учетом исправления ошибки). То есть производится их ретроспективный пересчет (подп. 2 п. 9 ПБУ 22/2010).

Исправление подписанной руководством организации финансовой отчетности при выявлении существенной ошибки за прошлый год в обязательном порядке должен быть произведен в том, и только в том случае, если отчетность налоговикам уже сдана, но собственники (акционеры) ее еще не утвердили (п. п. 7 и 8 ПБУ 22/2010).

В 2020 году это может произойти, если информация о существенной ошибке поступит до утверждения отчетности собственниками.

Если позже — никто не вправе заставить нас переделать и пересдать уже утвержденную отчетность.

Ошибки — да, есть. Но мы их исправим в установленном порядке, и в установленный срок.

Подавать или нет уточненные налоговые декларации за 2019 год — это уже из другой оперы. Тут вариантов много, и в рамках данной статьи их рассматривать не будем.

Но еще раз повторим. Даже если и налоговики, получив от вас в апреле или позже уточненную налоговую декларацию по тому или иному налогу за 2019 год, потребуют и еще и исправленную бухгалтерскую отчетность, не спешите выполнять их требования. Поинтересуйтесь только, на основании какого законодательного или нормативно-правового акта у них возникло такое желание. Обычно такого вопроса бывает достаточно.

Существенные и несущественные ошибки

От ошибок никто не застрахован. И от ошибок в бухгалтерской отчетности тоже. Давайте разберемся, как их исправлять. А самое главное, узнаем, сдают ли уточненный баланс.

Порядок действий при исправлении ошибок в бухгалтерской отчетности прописан в ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности» (утв. приказом Минфина от 28.06.2010 № 63н).

Прежде всего, он зависит от того, существенная ошибка или нет. Уровень существенности компания устанавливает сама и закрепляет в своей учетной политике.

Несущественные ошибки исправляют в месяце, когда их нашли (п. 14 ПБУ 22/2010). Сообщать о корректировках по инстанциям не требуется.

Пример исправления несущественной ошибки прошлого года из “КонсультантПлюс”:

В мае отчетного года бухгалтер обнаружил, что в октябре предыдущего года он неверно отразил выручку от реализации товара: 100 000 руб. (в том числе НДС 20% – 16 666,67 руб.) вместо 120 000 руб. (в том числе НДС 20% – 20 000 руб.). Ошибка признана несущественной.

На дату обнаружения ошибки бухгалтер сделал такие исправительные записи:

Посмотреть пример полностью. Пробный доступ к системе предоставляется бесплатно.

На порядок исправления существенных ошибок влияет период их обнаружения: это может быть год совершения ошибки или следующий год. Во втором случае важно, произошло это до или после подписания отчетности, представления ее внешним пользователям, утверждения. Этот порядок мы и рассмотрим далее. Начнем с действий с утвержденной отчетностью.

ВАЖНО! Не забывайте утверждать отчетность, иначе фирму могут оштрафовать на крупную сумму.

Отчетность подписана, представлена внешним пользователям (в ИФНС, акционерам или участникам) и утверждена

В бухучет исправления вносятся в периоде обнаружения ошибки. Как правило, исправления вносят через счет 84. Порядок исправлений описан в п. 9 ПБУ 22/2010.

Утвержденная бухгалтерская отчетность не пересматривается и повторно никому из пользователей не представляется. При этом сведения об ошибке (характер и суммы корректировок) потребуется раскрыть в пояснениях к отчетности за период обнаружения и исправления ошибки (пп. 10, 15 ПБУ 22/2010).

Примеры исправления существенных ошибок из “КонсультантПлюс”:

1. В мае текущего года бухгалтер обнаружил, что начиная с сентября прошлого отчетного года неверно рассчитывается и начисляется амортизация по одному из объектов ОС: 600 000 руб. в месяц вместо 680 000 руб. в месяц. В результате сумма недоначисленной амортизации за прошлый год составила 320 000 руб. Отчетность за прошлый год утверждена. На конец отчетного года у организации отсутствовали незавершенное производство и остатки готовой продукции на складе.

Ошибка признана существенной и исправлена таким образом:

Посмотреть примеры полностью.

Отчетность подписана, представлена внешним пользователям, но не утверждена

В бухучете исправления проводят декабрем года совершения ошибки.

При этом составляется пересмотренная отчетность. Проще говоря, отчетность с ошибкой заменяется на правильную. Эта пересмотренная отчетность заново представляется по всем адресам, куда попала ошибочная. В пересмотренной отчетности нужно указать, что она заменяет первоначально представленную, и пояснить основания для пересмотра. Представить пересмотренную отчетность пользователям нужно в разумные сроки после внесения в нее исправлений (п. 8 ПБУ 22/2010).

Отчетность подписана, но не представлена и не утверждена

Корректировки в бухучет вносятся декабрем года совершения ошибки. Отчетность нужно сформировать заново и переподписать ее у руководителя (п. 7 ПБУ 22/2010). Пользователям вы представите уже правильную отчетность. Полагаем, так же можно поступить и с несущественными ошибками.

Ошибку выявили до подписания отчетности

Если это произошло до конца года совершения ошибки, исправления вносятся в месяце обнаружения ошибки, если по окончании года — в декабре. Отчетность формируется по верным данным. Существенность ошибки в данном случае значения не имеет (пп. 5, 6 ПБУ 22/2010).

ВАЖНО! Организации, которые вправе применять упрощенные бухучет и отчетность, могут исправлять существенные ошибки прошлых лет, в т. ч. выявленные после утверждения отчетности, в том же порядке, который предусмотрен для исправления несущественных, т. е. без ретроспективного пересчета (п. 9 ПБУ 22/2010).

См. также: «Штрафы за несдачу отчетности (таблица)».