Исправление электронного счета-фактуры

Исправленный счет-фактура. Общие сведения

В каких случаях выписывается исправленный

счет-фактура?

Ситуации, при которых налогоплательщиком производится

выписка исправленного счета-фактуры, определены

в статье 419 Налогового кодекса РК.

Исправленный счет-фактура выписывается в случае необходимости

внесения изменений, дополнений и исправления ошибок в

ранее выписанном счете-фактуре. При этом внесение изменений не

допускает замену поставщика или получателя товаров работ,

услуг.

Чаще всего выписка исправленного счета-фактуры связана с

выявленными ошибками в ранее выписанном счете-фактуре.

Следует отличать случаи исправления ошибки от ситуаций

корректировки оборота. Корректировка оборота по реализации не

связана с ошибками – она производится в случаях, указанных в

статье 383 НК

РК (возвраты, скидки, изменение цены и

пр.). При корректировке размера облагаемого

оборота выписывается дополнительный ЭСФ.

В случае исправления ошибки – исправленный

ЭСФ.

При выписке исправленного счета-фактуры, аннулируемый документ

становится недействительным. Исправленный СФ замещает

такой документ с учетом новых сведений.

В случае, если к аннулируемому документы ранее были выписаны

дополнительные счета-фактуры (один или несколько), то их

необходимо заново выписать для исправленного счета-фактуры.

Таким образом восстановить «цепочку» документов.

Документ показан не полностью. Для дальнейшего просмотра необходимо иметь активную подписку на сайте. Авторизуйтесь или оформите подписку.

- (437108)

База знаний

Комментировать материалы сайта могут зарегистрированные пользователи.

Вход с помощью STSL

- Учёт.kz

- Главные события месяца

Дополнительный и исправленный ЭСФ – отличия

При выписке счетов-фактур бывают случаи, когда требуется исправить ранее выписанный счет-фактуру.

Существует 2 способа исправления счетов-фактур:

- путём выписки исправленного счёта-фактуры;

- путём выписки дополнительного счёта-фактуры.

Выбор способа зависит от вносимых изменений и дополнений:

|

Исправленный ст. 419 НК РК |

Дополнительный ст. 420 НК РК |

Срок выписки

|

|

В случае необходимости внесения изменений и дополнений |

В случаях: корректировка размера оборота в соответствии со статьей 383:

|

|

| исправление ошибок (без замены поставщика или получателя) | несоблюдения требований статьи 197 НК РК (финансовый лизинг) | |

| *первоначальный счет-фактура аннулируется автоматически | * положения настоящей статьи не применяются в случае изменения размера облагаемого (необлагаемого) оборота в результате исправления ошибок |

Таким образом, при возврате товара и изменении условий сделки, выписывается дополнительный счёт-фактура. Для исправления ошибок (договор, доверенность, наименование товара и т.д.) нужно выписывать исправленный счёт-фактуру, при этом ранее выписанный счет-фактура аннулируется автоматически.

Тема месяца

Главные новости

Главные новости

Главное

Главные новости

Главные новости

Авторские материалы, размещенные на сайте,

выражают экспертное мнение и носят рекомендательный характер.

Материалы основаны на нормативных актах, действительных на момент публикации.

Как исправить ошибку в исправленном ЭСФ, выписанному к основному?

ТОО, ОУР, плательщик НДС.

ТОО выписал исправленный ЭСФ к основному ЭСФ.

В исправленном ЭСФ допущена ошибка – не указан договор с покупателем.

1. Возможно ли выписать исправленный ЭСФ к исправленному ЭСФ?

2. При выписке исправленного ЭСФ необходимо указывать ссылку на основной или исправленный ЭСФ?

Согласно ст.419 НК РК исправленный счет-фактура выписывается в случае необходимости внесения изменений и (или) дополнений в ранее выписанный счет-фактуру, а также исправления ошибок, не влекущих замену поставщика и (или) получателя товаров, работ, услуг.

Чаще всего …

Для получения полного доступа к просмотру Вы можете:

Авторизоваться, если Вы подписчик

Оформить подписку и задавать

вопросы каждый день.

Тарифы

Купить доступ

Этот

документ придет на Вашу электронную почту сразу после оплаты.

200 тенге

Есть вопросы?

Получите профессиональную консультацию

Антон Киселев

Как исправить ЭСФ

Как исправить выписанную электронную счет-фактуру? Существует три способа, все зависит от того, какая была допущена ошибка. Оттуда и названия ЭСФ, это «Исправленная» и «Дополнительная».

Разберем ситуацию, когда мы используем «Исправленную» ЭСФ.

Исправленной счет-фактурой мы можем воспользоваться практически во всех случаях, кроме, исправления оборота и поставщика. То есть, если вам необходимо изменить количество товара, цену, сумму, выбрать совершенно другого поставщика, исправленную ЭСФ выписывать нельзя.

Если вам необходимо изменить реквизиты (адрес, улицу, договор и т.д), исправить дату оборота (в течении срока исковой давности), наименование товара, вид контрагента, тогда, аннулируя основную счет-фактуру, мы выписываем «Исправленную».

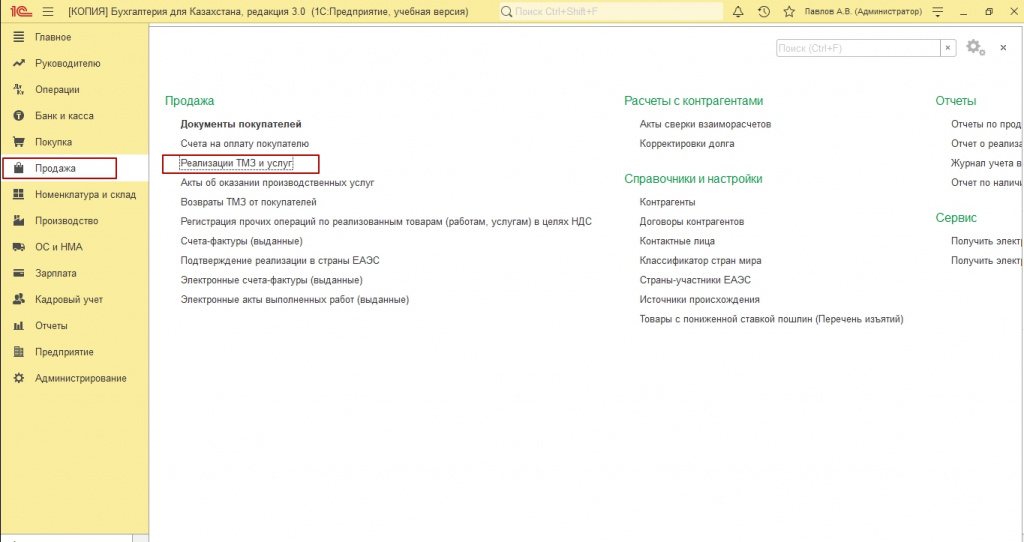

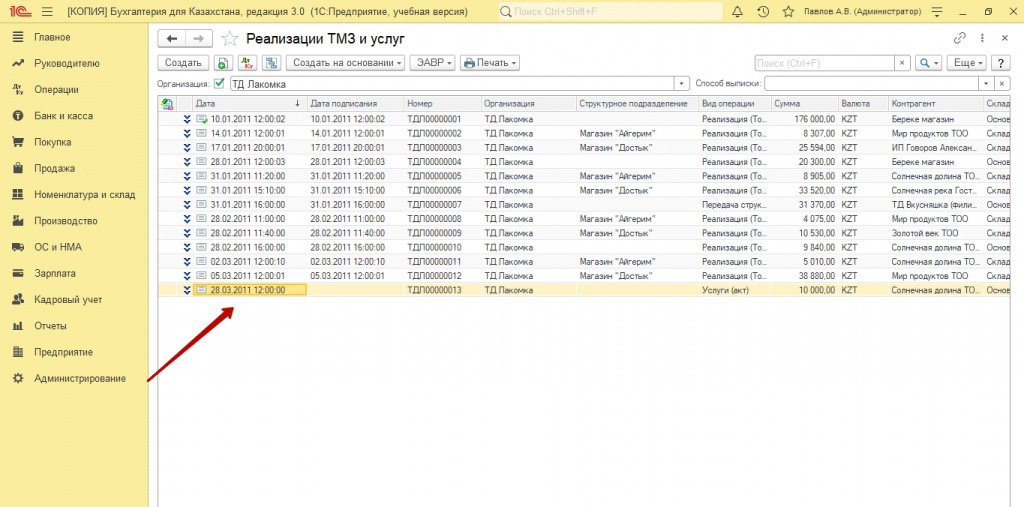

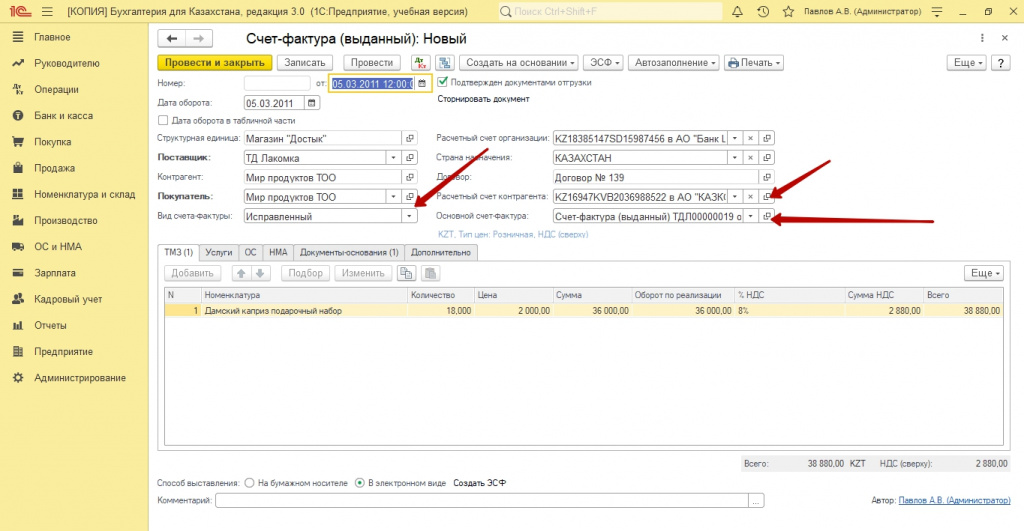

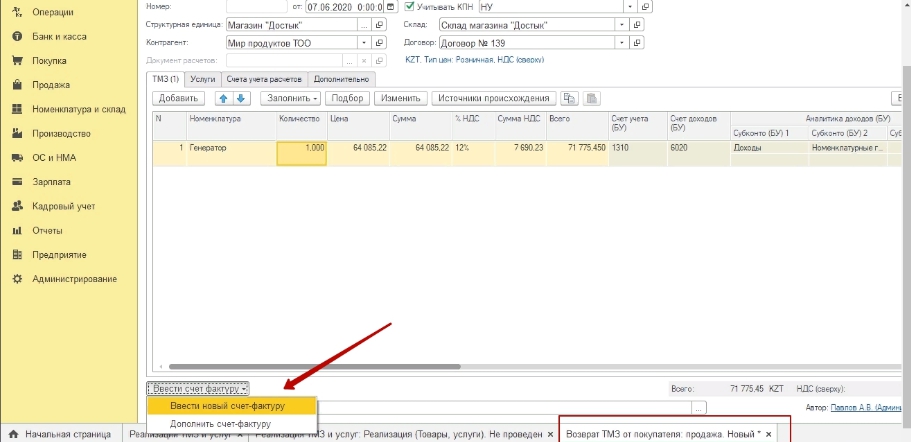

Если вам необходимо выписать «Исправленную» ЭСФ, переходим в базу 1С и находим необходимую реализацию.

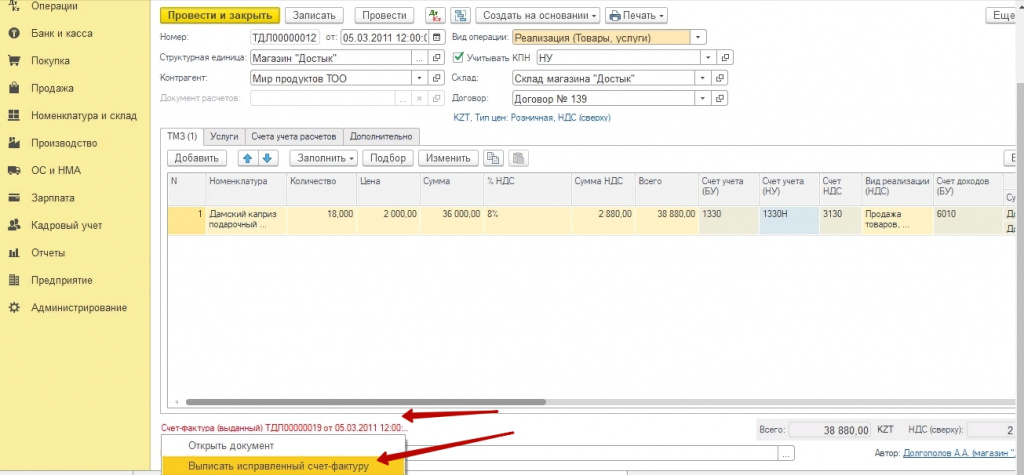

Далее открываем документ, в нижней части нажимаем правой кнопкой мыши «Счет –фактура выданная», и выбираем «Выписать исправленную счет-фактуру».

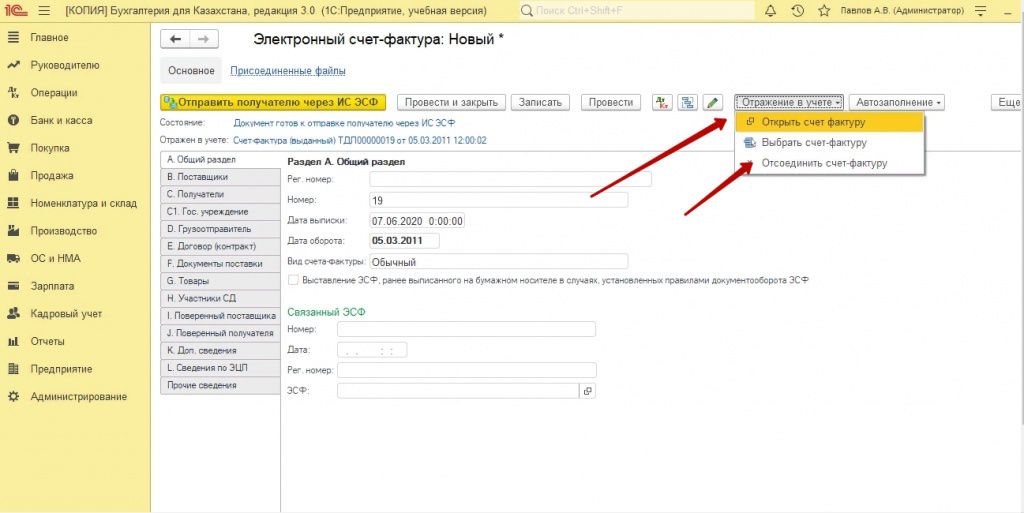

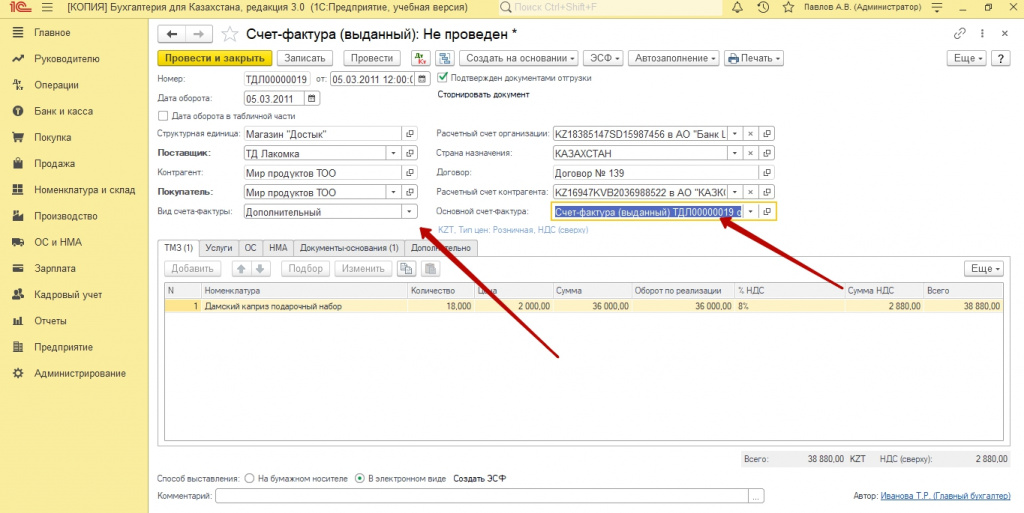

Сформируется исправленная счет-фактура, обратите внимание на ее реквизиты, вид «Исправленная», в соседней колонке, автоматически подтягиваются реквизиты основной счет-фактуры. Проводим документ, не формируем ЭСФ, возвращаемся в документ реализации и исправляем необходимую информацию.

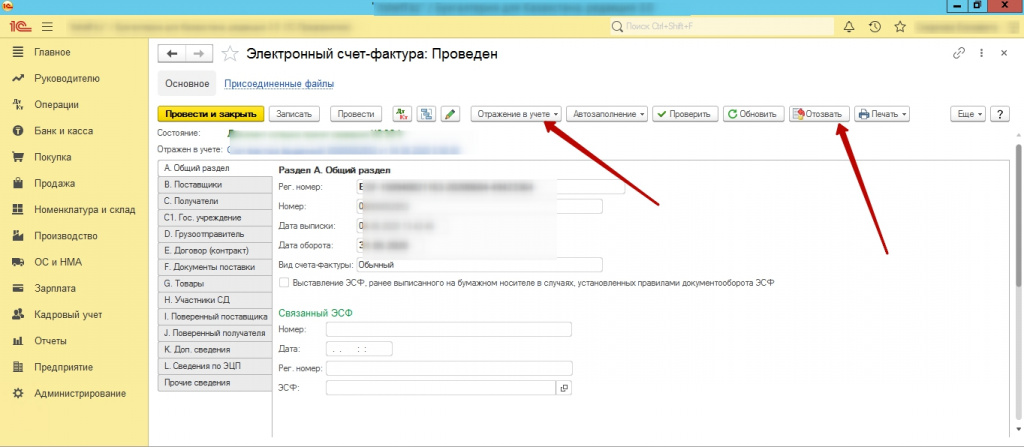

Измененный документ проводим, затем снова открываем счет-фактуру, как правило, в ней изменения формируются автоматически, на основании реализации ТМЗ и услуг. Проверяем и переходим к созданию ЭСФ, созданную ЭСФ отправляем контрагенту. Как указывалось, выше, исправленная ЭСФ аннулирует основную ЭСФ. Если вы обратитесь к журналу счетов-фактур, то увидите статус у основной ЭСФ – «Аннулирован», в самой счет-фактуре, в правом верхнем углу, будет указано каким документом аннулирована ЭСФ. Если вы решите отозвать исправленную счет-фактуру, то автоматически становится действительной основанная ЭСФ.

Второй способ исправить счет-фактуру, это выписать «Дополнительную». Дополнительная ЭСФ выписывается именно в случаях, касающихся изменения оборота. В частности, это возврат, изменения суммы и количества товара, которая в свою очередь, ведет к изменению оборота. Дополнительная ЭСФ, выписывается в срок 15 дней, со дня оборота.

Для формирования дополнительной счет-фактуры, вам необходимо перейти в ЭСФ, которую вам необходимо изменить. Открепите ее, от реализации ТМЗ и услуг. Теперь вы можете вносить данные в первичный документ. После того, как вы сохраните все изменения, вы можете создать новую эсф, при этом обязательно в счет-фактуре, укажите вид – дополнительная, и обязательно укажите данные, основной счет фактуры.

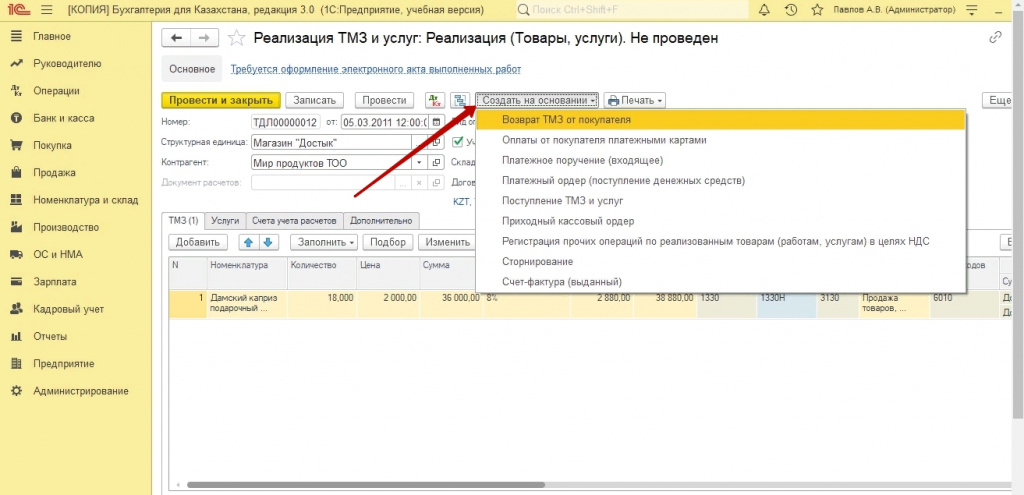

Если вам необходимо оформить возврат, вы должны на основании «Реализации ТМЗ и услуг», создать документ «Возврат ТМЗ». И уже на сновании возврата, выбрать формирование дополнительной счет-фактуры.

Хочется отметить, что очень часто, сформировать возвратную счет-фактуру трудно. В частности, в 1С, возвращается эсф с ошибкой, не соответствия суммы, речь идет именно о тиынах. То есть малейшее несоответствие дополнительной возвратной с/ф основной, эсф не будет принята порталом. В таких случаях, мы всегда рекомендуем, сформировать и отправить возвратную счет-фактуру, с портала ИС ЭСФ.

Еще одним способом исправить счет-фактуру, является отзыв. То есть в ЭСФ, вы выбираете в меню «Отозвать», указываете причину отзыва и выбираете ключ подписи. После этого, ЭСФ будет отозвано и перестанет существовать в системе ИС ЭСФ. То есть, на данную счет-фактуру вы более не сможете выписать никаких дополнительных и исправленных. Теперь, ваша задача, открепить ЭСФ, затем нажать кнопку записать. Перейти в первичный документ реализации, сделать необходимые изменения и выписать новую основную счет-фактуру. Помним о том, что у нас есть только 15 дней со дня оборота.

При отзыве, номер новой счет-фактуре остается тот же, исправленная счет фактуру, не может быть выписана в один день, под одинаковым номером, в разные дни может. Если изменяем номер, старайтесь исправить на следующий порядковый, изучив журнал выданных ЭСФ.

Надеемся наша статья была полезной. Желаем удачи!

Бухгалтер-консультант компании «ITSheff» Смирнова Е.А.

С необходимостью формирования исправлений в счете-фактуре чаще всего сталкиваются организации, работающие с НДС. Проблема заключается в том, что Налоговый Кодекс РФ не содержит определения данного понятия. Соответственно, бухгалтеры часто допускают ошибки, приводящие к штрафам или другим неприятным последствиям. Чтобы этого избежать, важно понимать правовую природу данного процесса, отличие исправлений от коррекции и правила оформления правок в электронном документе. Разберем эти вопросы в деталях.

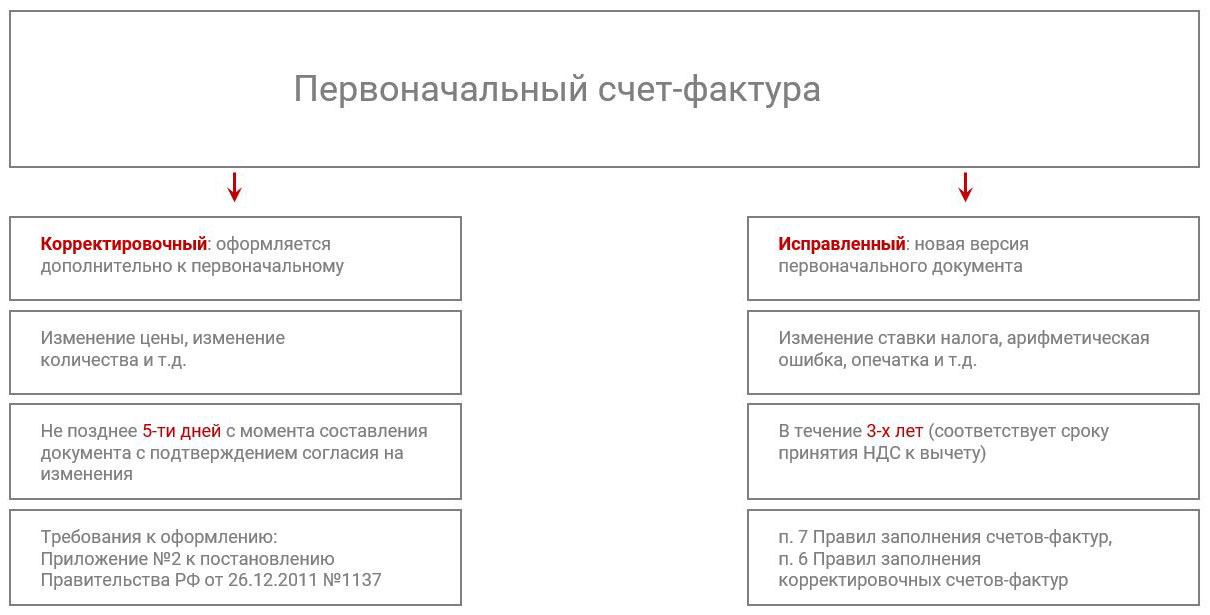

Что такое исправленный ЭСФ и чем он отличается от корректировочного?

Начнем с того, что постановлением Правительства РФ от 26.12.2011 № 1137 предусмотрено две формы счета-фактуры: основная и корректировочная. Обе содержат графу для внесения поправок.

Приглашаем на

бесплатный вебинар!

06 июня в 11:00 мск

1 час

Из этого следует, что исправленный ЭСФ – это оригинальный документ, который в силу объективных причин необходимо было изменить. К правомерным критериям для внесения правок относятся:

- Технические ошибки;

- Неверно указанные суммы;

- Опечатки.

Важно отметить, что исправлению подлежат только те моменты, которые реально искажают смысл документа и приводят к изменению налогового вычета. Это закреплено в п. 2 ст. 169 НК РФ

Алгоритм работы с исправленными и корректирующими счетами-фактурами не различается для документов на бумажном носителе и для электронных версий. То есть, если первоначальный документ создавался в электронном виде, то все исправленные и корректировочные СФ должны быть также в электронном виде.

Корректировочный ЭФС прямо предусмотрен законодательством и необходим в ситуациях, когда изменились объективные условия сделки. Например, продавец и покупатель подписали дополнительное соглашение об изменении цены. Такое решение предполагает, что стоимость НДС также подлежит пересчету. Соответственно, требуется составить корректировочный счет-фактуру.

Важно отметить, что формирование корректировочного ЭСФ и внесение в него или оригинальный документ исправлений – не считается нарушением и не влечет ответственности. Естественно, если правки были сделаны до подачи первички в органы ФНС.

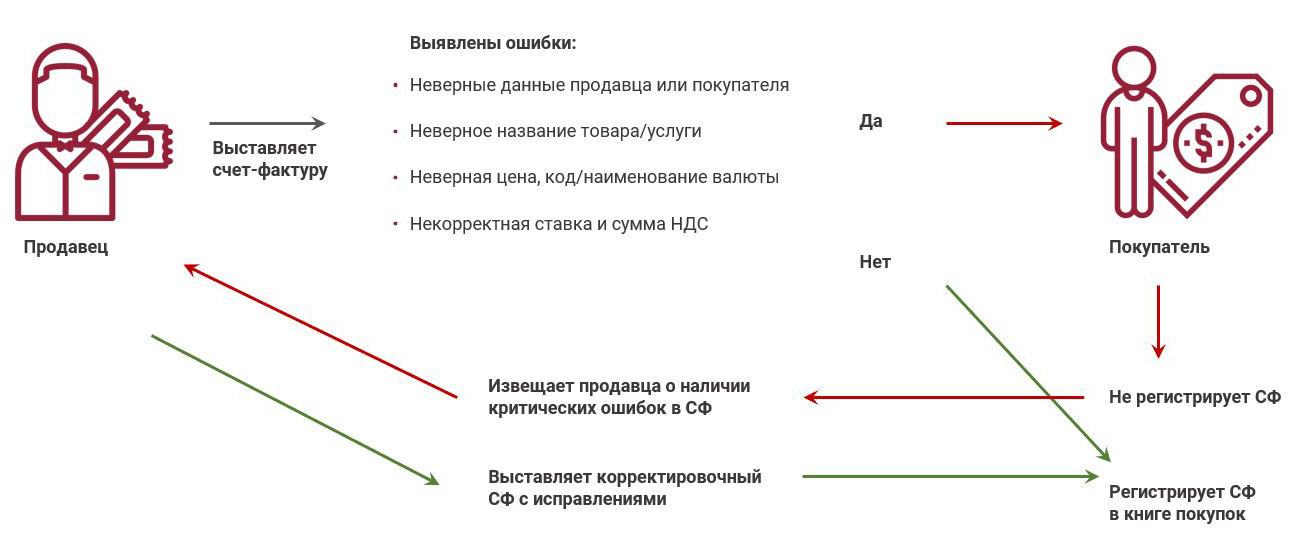

Для наглядности посмотрите инфографику:

В каких случаях выписывается исправленный ЭСФ?

Поскольку вопрос не имеет четкого законодательного урегулирования, имеет смысл обратиться к юридической практике. Наиболее часто потребность во внесении изменений возникает в следующих случаях:

- Опечатка в дате составления влияет на период работы с НДС и может привести к невозможности его получения;

- Неполные или недостоверные реквизиты сторон, например, ошибочный ИНН, наименование контрагента, отсутствующие фамилии – фактически такая ошибка не дает возможности установить стороны, соответственно, с точки зрения закона, сделка не считается действительной, НДС не возвращается;

- Отсутствует наименование отправителя и получателя груза в случаях, когда ими выступают логистические компании;

- Нет платежных реквизитов – такая ошибка приводит к невозможности отследить платеж и проверить его подлинность;

- Не указано или неправильно указано наименование валюты и ее код;

- Неправильно прописан или отсутствует объект оплаты: товары/услуги;

- Ошибка в цене услуги или количестве товара;

- Неправильно указана ставка, что влечет недействительность последующих операций по исчислению налогов и суммы НДС;

- Для импортных товаров отсутствуют или указаны с ошибками: страна происхождения, номер таможенной декларации.

В других ситуациях выписка исправленного ЭСФ не требуется, поскольку остальная информация не влияет на возможность правильно интерпретировать информацию из документа и исчислить налоговые обязательства по нему.

С детальными разъяснениями по этим ошибкам можете ознакомиться в письмах Минфина от 02.08.2019 № 03-07-11/58375, от 19.04.2017 № 03-07-09/23491, от 18.09.2014 № 03-07-09/46708, от 25.04.2011 № 03-07-08/124, от 11.03.2012 № 03-07-08/68, а также в постановлении Президиума ВАС от 25.02.2009 № 13893/08.

Как выписать исправленный ЭСФ?

Законодательством не установлено ограничений или конкретных требований касательного того, как происходит выписка исправленного электронного счета-фактуры. Это значит, что вносить правки можно неограниченное количество раз.

Например, в качестве контрагенты вместо фирмы «Слава» указана компания «Клава». После выявления этой ошибки самостоятельно или контрагентом создается новая форма исходного документа и выставляется второй стороне. Проще говоря, если ошибка обнаружена не налоговой, просто переделывается документ.

Необходимые документы

Если ошибки выявлены уже после регистрации счета-фактуры, для внесения изменений покупатель в письменном виде обязан обратиться к продавцу с заявлением о необходимости исправления документа.

Продавец исправляет счет-фактуру в соответствии с порядком, предусмотренным подп. «б» п. 1, п. 7 Правил заполнения счета-фактуры. Алгоритм следующий:

- Создаете новый документ ЭСФ;

- Указываете в строке 1 дату и номер ЭСФ, выставленного с ошибкой;

- В строке 1а – регистрационные данные нового документа;

- Внесите необходимые правки.

Применение правил заполнения счета-фактуры уместно, только если документ уже официально зарегистрирован, во всех остальных случаях выставьте новый счет-фактуру без отсылок к варианту с опечатками.

Особенности заполнения и регистрации исправленного ЭСФ

Оформить отзыв ошибочного счета-фактуры невозможно, если документ числится в регистрационных журналах. Поэтому придется не только вносить новые документы, но и добавлять аннулирование неправильного ЭСФ. Бухгалтерии следует учитывать и то, что существуют четкие критерии по регистрации исправленного счета-фактуры. Это важно учитывать для возможности получения НДС.

Типичная ситуация, когда ЭСФ с правками поступает в том же квартале, что и оригинальный документ. В этом случае поставщик услуг или товара регистрирует исправленный и ошибочный счет-фактуру. Первичный документ вносится со знаком «минус».

Например, 02.02.2020 предприятие «К» продало партию товара. Через неделю обнаружилось, что в счет-фактуре указан неверный ИНН получателя. Соответственно, предприятие «К» выписало исправленный ЭСФ и зарегистрировало его 19.02.2020. Этой же датой регистрируется и первичный документ, но в отрицательном значении. Соответственно, баланс в книге продаж по ошибочному документу сводится к нулю, и остается только новый, исправленный ЭСФ. Для покупателя или получателя услуг процедура аналогична, но, если ошибка выявлена до регистрации неправильного счет-фактуры, в книгу покупок вносится информация только о правильном ЭСФ.

Рассмотрим другой пример. Покупатель получил счет-фактуру в первом квартале 2020, а ошибку выявил только во втором. В этом случае информация о документах регистрируется в дополнительном листе книги покупок.

Как и в предыдущем случае, регистрируется исправленный и оригинальный документ со знаком «минус». Аннулировать баланс крайне важно, поскольку в дальнейшем это будет иметь прямое значение для исчисления НДС.

Хотя по закону допускается, что можно отправить контрагенту счет-фактуру с опечатками, на практике лучше заранее перепроверить документ. Последствия носят сугубо технический характер и добавляют ненужной работы. Кроме того, если ошибка будет выявлена поздно, могут возникнуть проблемы с налоговыми органами. Например, если стоимость товара была занижена по отношению к рыночной, данный факт может быть рассмотрен, как попытка незаконно уменьшить сумму налогообложения. Это предполагает административную, а в некоторых случаях – и уголовную ответственность.

Подключение 1С-ЭДО от официального партнера 1С. Комплект документов от 250 руб./мес.

Как принимать исправленный ЭСФ?

Внесение изменений в счет-фактуру – это не проблема, но каждая дополнительная ЭСФ предполагает трату времени и лишние записи. Практика показывает, что бухгалтерские книги, полные исправлений, вызывают особый интерес у проверяющих инстанций. Также, это хоть и небольшие, но все же лишние расходы. Поэтому, принимая счет-фактуру, особенно после исправлений, рекомендуется внимательно проверить все реквизиты документов. Причем информация не просто должна быть на своем месте, но и соответствовать действительности.

В то же время, работать без единой ошибки не может никто. При цифровом документообороте намного проще вносить правки в документы. К тому же в разы увеличивается скорость обмена данными. Это позволяет быстро выявлять ошибки и править их сразу. Наша компания специализируется на разработке и внедрении безбумажных технологий и внедрении ЭДО для обмена документами с контрагентами. Если вас заинтересовали их возможности, свяжитесь с нами, оставив заявку на сайте или по телефону. Мы с радостью проконсультируем вас и предложим оптимальный вариант сотрудничества.

Подводим итог

Далеко не всегда счет-фактуру можно составить правильно с первого раза. Это связано как с особенностями конкретной сферы хозяйственной деятельности, в которой работает компания, так и с человеческим фактором. Более того, нередки случаи, когда продавец или поставщик делает ошибки по вине контрагента. Например, покупатель допустил ошибку при указании банковских реквизитов или пропустил цифру в идентификаторе налогоплательщика.

Поэтому законодатель лояльно относится и дает возможность субъектам хозяйственной деятельности самостоятельно вносить правки. Для этого используется либо корректировочный счет-фактура, либо исправленный. Не стоит путать эти два типа документов, поскольку их предназначение кардинально отличается. Нельзя отразить изменение цены товара в виде исправления, если оно произошло в связи с подписанием договора между продавцом и покупателем. Для этого следует использовать корректировочный счет-фактуру, иное противоречит действующему законодательству. Но если речь идет о реальных исправлениях ошибок, то необходимо составлять исправленный счет-фактуру.

Помимо описанных в статье инструкций и рекомендаций, запомните еще одно правило: каждый ЭСФ подписывается квалифицированной цифровой подписью. Сколько бы изменений вы ни вносили в один и тот же документ, каждый раз его нужно визировать с помощью КЭП.