1.

Скачать форму:

2.

Правила составления налоговой отчетности “Декларация по налогу на добавленную стоимость (форма 300.00)”

2.1.

Глава 1. Общие положения

2.2.

Глава 2. Пояснение по заполнению декларации (форма 300.00)

2.2.1.

Раздел “Общая информация о плательщике НДС”

2.2.2.

Раздел “Начисление НДС”

2.2.3.

Раздел “Сумма НДС, относимого в зачет”

2.2.4.

Раздел “Расчеты по НДС за налоговый период”

2.2.5.

Раздел “Требование о возврате суммы превышения НДС”

2.2.6.

Раздел “Ответственность налогоплательщика”

2.3.

Глава 3. Пояснение по заполнению формы 300.01 – Оборот по реализации, облагаемый по нулевой ставке

2.3.1.

Раздел “Оборот по реализации, облагаемый по нулевой ставке”

2.3.2.

Раздел “Сумма НДС, относимого в зачет и использованного для целей оборота, облагаемого по нулевой ставке”

2.4.

Глава 4. Пояснение по заполнению формы 300.02 – Обороты по реализации товаров, работ, услуг и импорт, освобожденные от налога на добавленную стоимость

2.4.1.

Раздел “Обороты по реализации, освобожденные от НДС”

2.4.2.

Раздел “Импорт, освобожденный от НДС”

2.5.

Глава 5. Пояснение по заполнению формы 300.03 – Импорт товаров, по которым изменен срок уплаты налога на добавленную стоимость

2.6.

Глава 6. Пояснение по заполнению формы 300.04 – Импорт товаров, налог на добавленную стоимость по которым уплачивается методом зачета

2.7.

Глава 7. Пояснение по заполнению формы 300.05 – Работы, услуги, приобретенные от нерезидента

2.7.1.

Раздел “Работы и услуги, приобретенные от нерезидента”

2.7.2.

Коды видов облагаемого оборота по реализации работ и услуг, приобретенных от нерезидента

2.8.

Глава 8. Пояснение по заполнению формы 300.06 – Корректировка размера, облагаемого и освобожденного оборотов, а также суммы налога на добавленную стоимость, отнесенного в зачет

2.8.1.

Раздел “Корректировка размера облагаемого и освобожденного оборота”

2.8.2.

Раздел “Корректировка суммы НДС, отнесенного в зачет”

2.9.

Глава 9. Пояснение по заполнению формы 300.07 – Реестр счетов-фактур по реализованным товарам, работам, услугам в течение отчетного налогового периода

2.10.

Глава 10. Пояснение по заполнению формы 300.08 – Реестр счетов-фактур (документов на выпуск товаров из госматрезерва) по приобретенным товарам, работам, услугам в течение отчетного налогового периода

2.11.

Глава 11. Пояснение по заполнению формы 300.09 – Сведения по суммам налога на добавленную стоимость, предъявленным к возврату

Авторские материалы, размещенные на сайте,

выражают экспертное мнение и носят рекомендательный характер.

Материалы основаны на нормативных актах, действительных на момент публикации.

ТОО, ОУР, плательщик НДС

Пропущены для отражения в учете и в форме 300.00 за 2 квартал несколько ЭСФ от поставщиков.

Как отразить в дополнительной форме 300.00 неучтенные ЭСФ от поставщиков?

В соответствии с положениями п. 1 ст. 211 Налогового кодекса РК налогоплательщик (налоговый агент) вправе внести изменения и дополнения в налоговую отчетность путем составления …

Для получения полного доступа к просмотру Вы можете:

Авторизоваться, если Вы подписчик

Оформить подписку и задавать

вопросы каждый день.

Тарифы

Купить доступ

Этот

документ придет на Вашу электронную почту сразу после оплаты.

200 тенге

Есть вопросы?

Получите профессиональную консультацию

- Главная

- Полезная информация

- Особенности отражения ЭСФ от поставщиков, полученных, исправленных и дополнительных в «1С:Предприятие. Бухгалтерия для Казахстана», редакции 3.0

12.09.2018

Общая информация

Отражение в конфигурации полученных ЭСФ

Отражение в конфигурации дополнительных ЭСФ

Отражение в конфигурации исправленных ЭСФ

Общая информация

Согласно статье 37 Закона Республики Казахстан от 25 декабря 2017 года № 121-VI «О введении в действие Кодекса Республики Казахстан «О налогах и других обязательных платежах в бюджет» (Налоговый кодекс)» счет-фактура в электронной форме (ЭСФ) выписывается в информационной системе электронных счетов-фактур (ИС ЭСФ) в порядке и по форме, которые определены уполномоченным органом. ЭСФ выписывают:

- налогоплательщики в случаях, предусмотренных нормативными правовыми актами Республики Казахстан, принятыми в целях реализации международных договоров, ратифицированных Республикой Казахстан;

- налогоплательщики, подлежащие налоговому мониторингу;

- налогоплательщики, являющиеся в соответствии с таможенным законодательством Республики Казахстан уполномоченным экономическим оператором, таможенным представителем, таможенным перевозчиком, владельцем складов временного хранения, владельцем таможенных складов;

- плательщики налога на добавленную стоимость по услугам международной перевозки грузов.

Вышеуказанные налогоплательщики вправе выписывать счет-фактуру на бумажном носителе в случае:

- отсутствия по месту нахождения налогоплательщика в границах административно-территориальных единиц Республики Казахстан сети телекоммуникаций общего пользования. Информация об административно-территориальных единицах Республики Казахстан, на территории которых отсутствуют сети телекоммуникаций общего пользования, размещается на Интернет-ресурсе уполномоченного органа;

- возникновения в информационной системе электронных счетов-фактур технических ошибок, подтвержденных уполномоченным органом. После устранения технических ошибок счет-фактура, выписанный на бумажном носителе, подлежит регистрации в информационной системе электронных счетов-фактур в течение пятнадцати календарных дней с даты устранения технических ошибок».

Отражение в конфигурации «Бухгалтерия для Казахстана», ред. 3.0 полученных ЭСФ

Полученные ЭСФ могут быть загружены в конфигурацию двумя способами:

- Получение через API ИС ЭСФ («Прямой обмен»). Для получения документов «Электронный счет-фактура» с помощью «Прямого обмена», необходимо нажать на кнопку «Получить из ИС ЭСФ», в форме списка документов «ЭСФ»

- Получение через импорт XML файла. Для получения документов «Электронный счет-фактура», через импорт XML файла, необходимо выгрузить XML файлы электронных счетов-фактур из Desktop-приложения ИС ЭСФ или Web-приложения ИС ЭСФ. Затем нажать на кнопку «Загрузить из XML» в форме списка документов «ЭСФ»

Полученные ЭСФ от поставщиков необходимо отразить в бухгалтерском учете. Рассмотрим цепочку создания и регистрации документов в конфигурации «1C: Предприятие8. Бухгалтерия для Казахстана», редакция 3.0 при получении ЭСФ в следующих ситуациях:

- ЭСФ получены от поставщиков раньше, чем поступили товары (работы и услуги);

- ЭСФ получены от поставщиков позже, чем поступили товары (работы и услуги).

В первом случае, когда ЭСФ получен раньше, чем поступили товары, работы и услуги, на основании входящего ЭСФ заполняются ссылочные поля для создания данных в документ «Счет-фактура (полученный)».

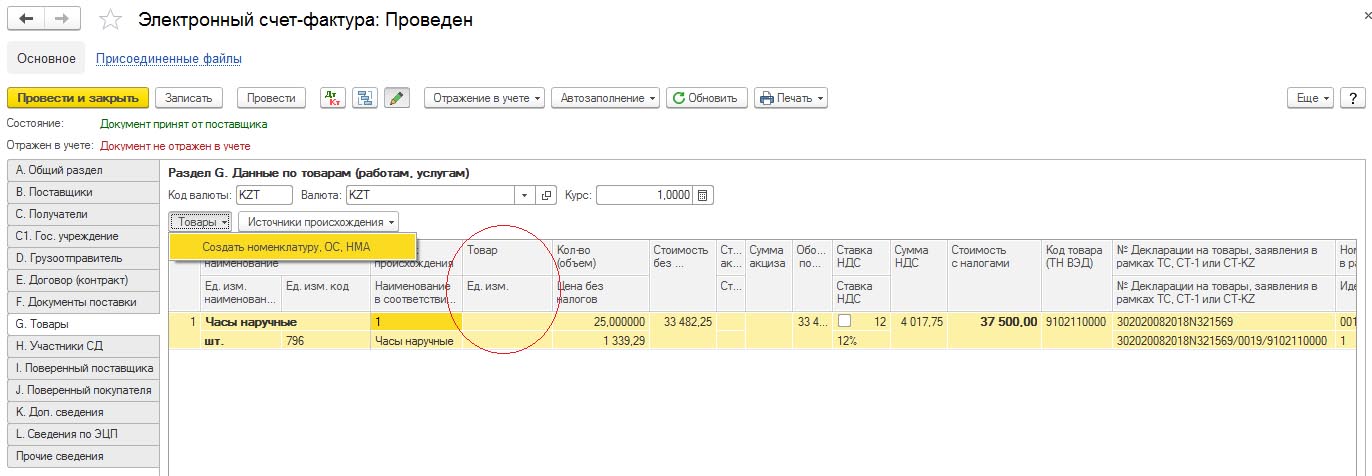

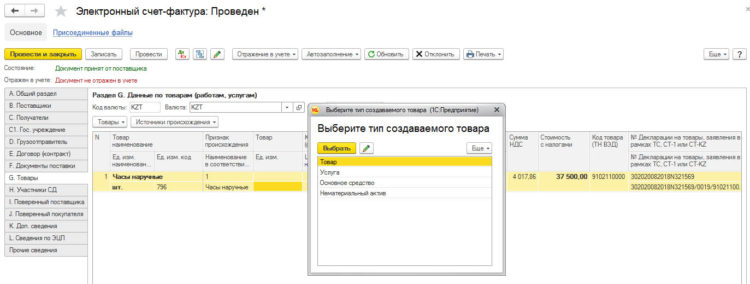

Обратите внимание на то, что во входящем документе ЭСФ в разделе G «Товары» в графе «Товар» могут быть не заполнены номенклатурные позиции и ссылочные поля. Такое бывает в случаях, если реализуемое наименование товаров поставщика отличается от наименования товаров, созданных получателями в программе. Заполнить данную графу необходимо по кнопке «Товары» – «Создать номенклатуру, ОС, НМА» и выбрать тип создаваемого товара.

Из предложенного списка выбираем «Товар» нажимаем на кнопку «Выбрать».

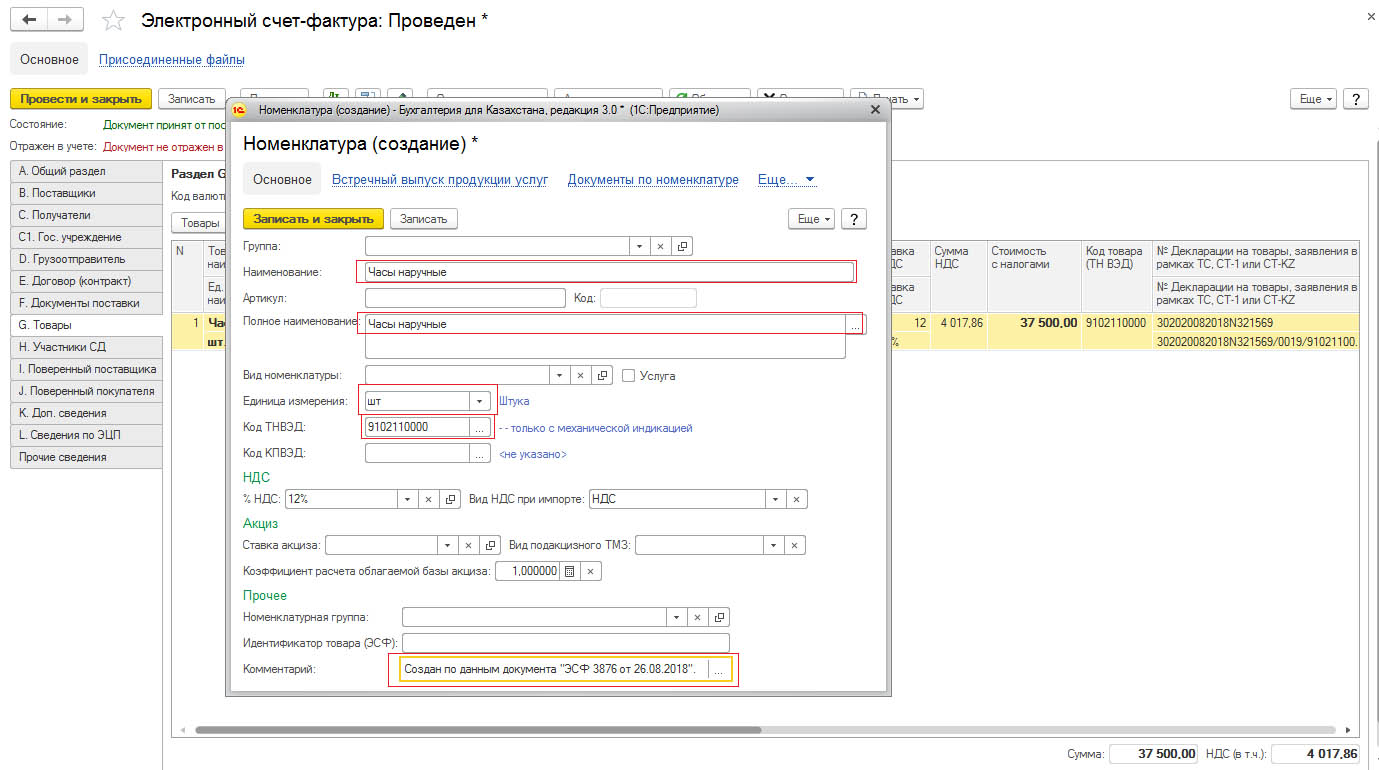

С помощью данной команды открывается заполненная карточка номенклатуры, в строке «Комментарий» выводится сообщение, что номенклатура создана по данным документа ЭСФ.

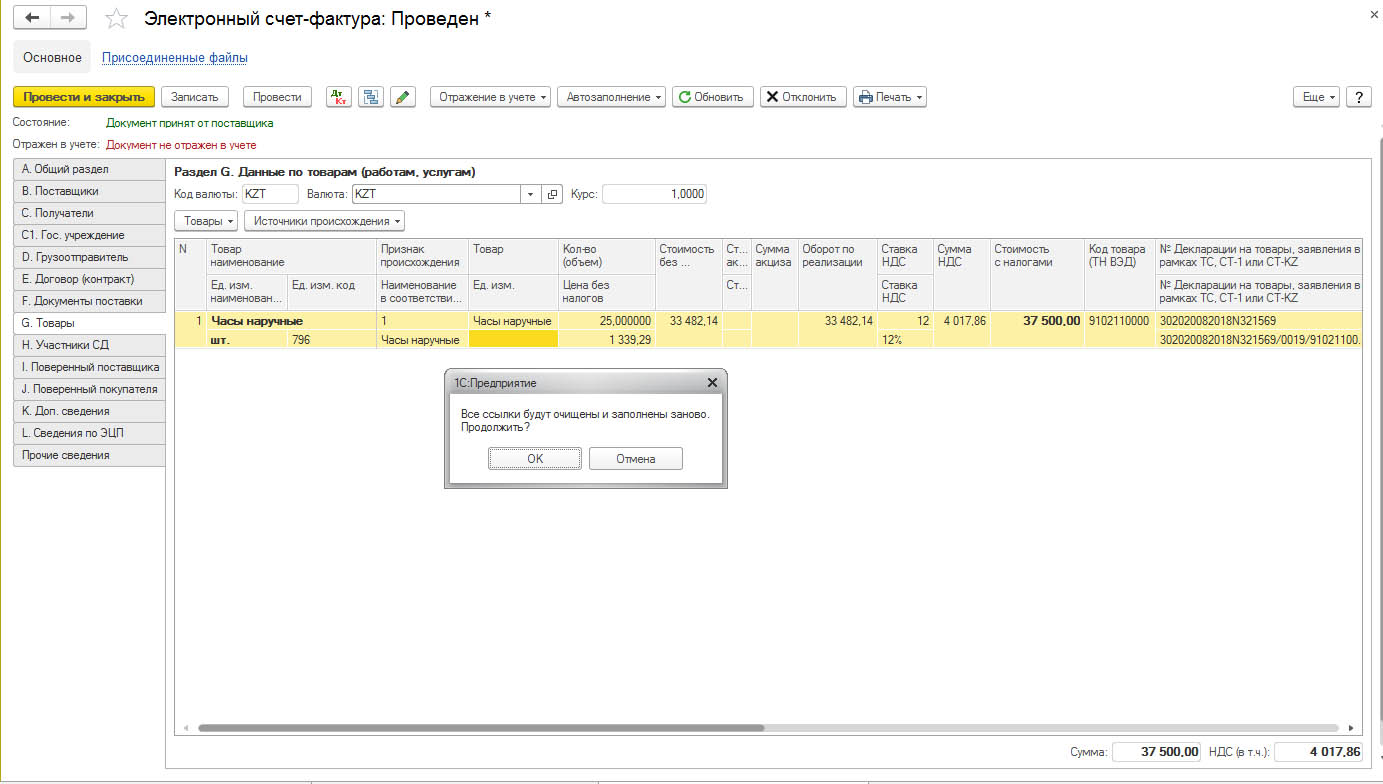

С помощью кнопки «Автозаполнение» в форме ЭСФ необходимо перезаполнить ссылочные поля (товар, единица измерения, контрагент, договор контрагента), программа при этом выдаст сообщение, что ссылки будут очищены и заполнены заново.

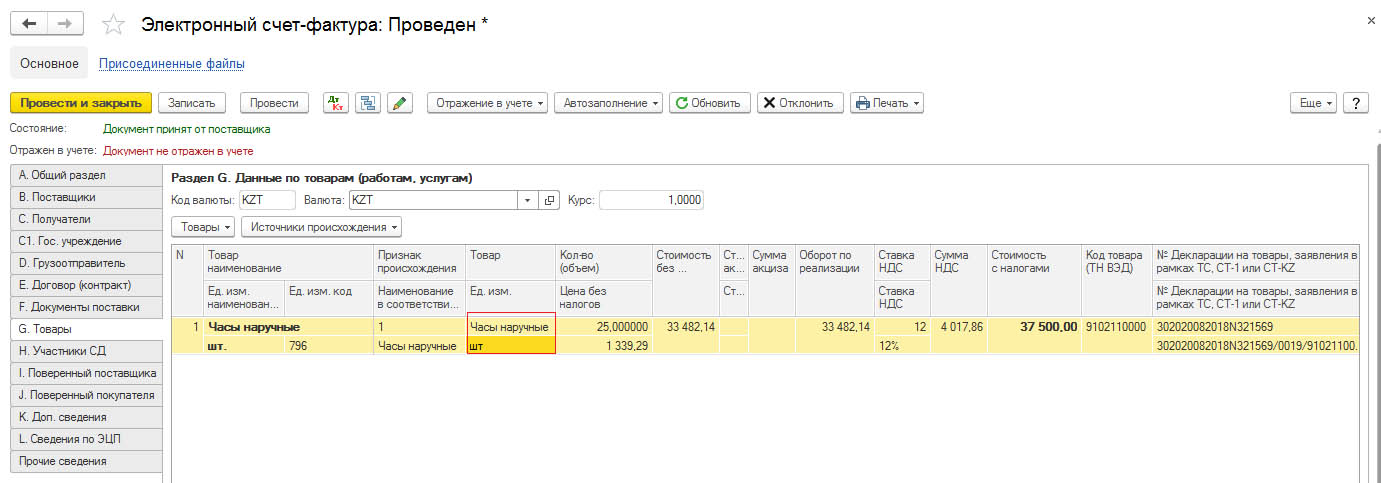

После нажатия кнопки «ОК» в документе перезаполняются ссылочные поля. В нашем примере заполнились ссылочные поля «Товар» и «Единица измерения».

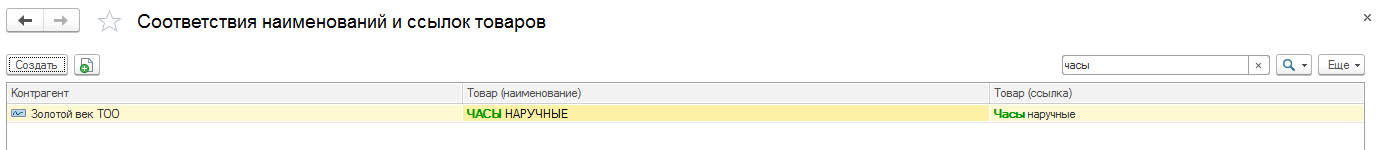

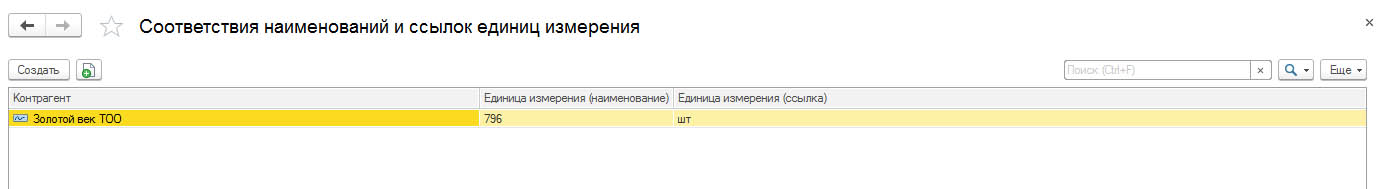

В следующий раз, при получении таких товаров от поставщика соответствие будет устанавливаться автоматически на основании регистров сведений – «Соответствия наименований и ссылок товаров» и «Соответствия наименований и ссылок единиц измерения».

Регистр сведений «Соответствия наименований и ссылок товаров»

Регистр сведений «Соответствия наименований и ссылок единиц измерения»

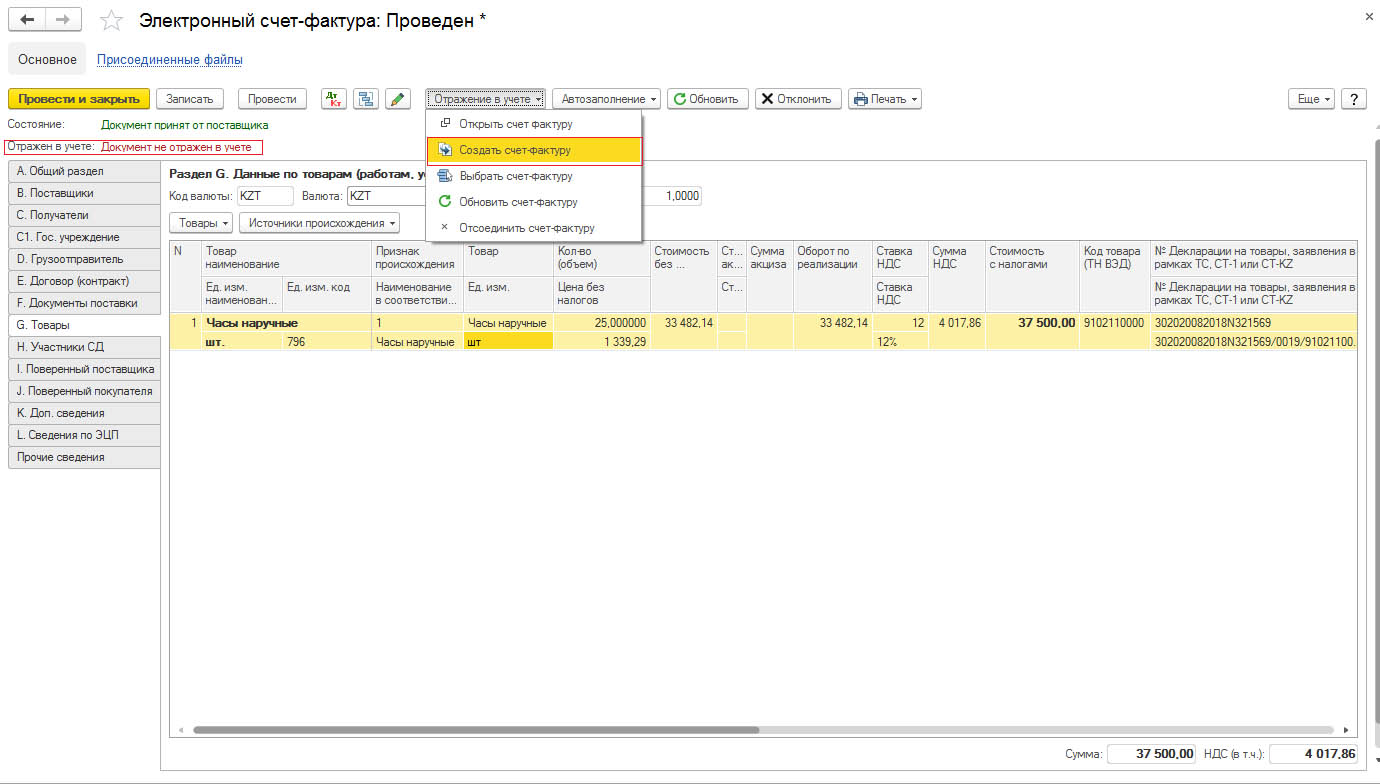

На основании входящего ЭСФ создаём документ «Счет-фактура (полученный)» с помощью кнопки «Отражение в учете» – «Создать счет-фактуру» или с помощью гиперссылки «Документ не отражен в учете» в форме ЭСФ.

Таким образом, в программе будет создан документ «Счет-фактура (полученный)» полностью заполненный всеми необходимыми реквизитами. Уже на основании документа «Счет-фактура (полученный)» регистрируются документы поступления.

Рассмотрим случай, когда ЭСФ выписывается поставщиком позже, чем поступили товары (работы, услуги). В этом случае поступление товаров, работ, услуг оформляется документами «Поступление ТМЗ и услуг», в которых будут отсутствовать сведения о счете-фактуре.

Часто возникают ситуации, когда организацией в текущем квартале получены товары (работы, услуги), а ЭСФ предоставлены в следующем квартале. На основании статьи 401 пункта 1 Налогового кодекса НДС, относимый в зачет, учитывается в том налоговом периоде, на который приходится наиболее поздняя из следующих дат:

- дата получения товаров, работ, услуг;

- дата выписки счета-фактуры или иного документа, являющегося основанием для отнесения в зачет налога на добавленную стоимость в соответствии с пунктом 1 статьи 400 Налогового кодекса. Следовательно, при получении организациями ЭСФ после приобретения товаров, работ, услуг, НДС будет отнесён в зачет по дате выписки ЭСФ (исключение составляет приобретение электрической и (или) тепловой энергии).

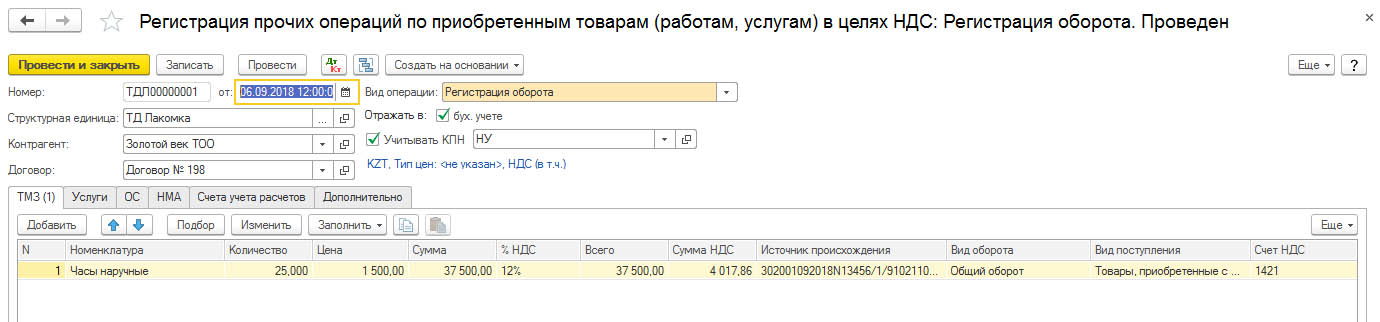

Для того, чтобы отложить принятие НДС к зачету, необходимо на основании документов поступления создать документ «Регистрация прочих операций по приобретенным товарам (работам, услугам) в целях НДС» с видом операции «Регистрация оборота», в котором дата документа должна соответствовать дате выписки ЭСФ поставщиком.

Пример

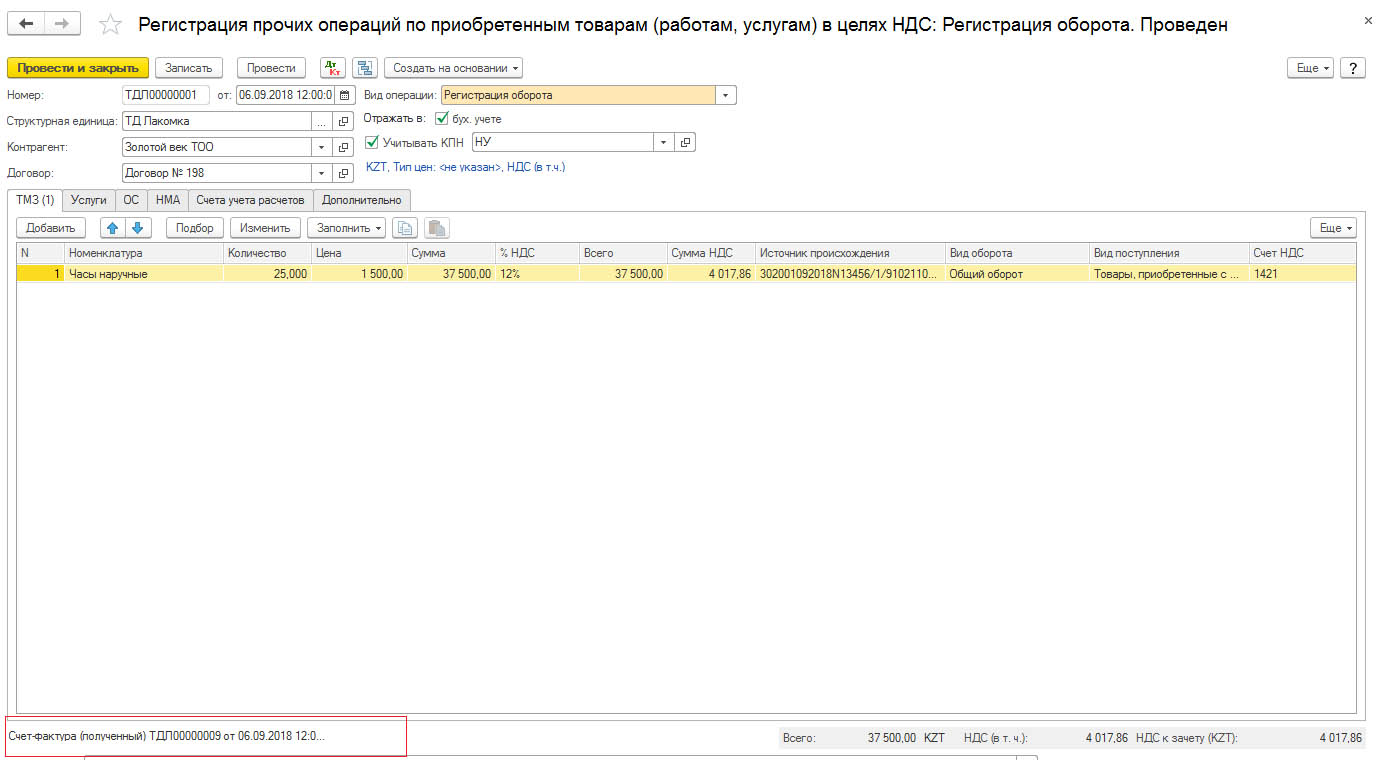

Предположим, организацией по накладной получены товары 30 августа 2018 года, а ЭСФ поставщик предоставил 06 сентября 2018 года. Приобретение товаров организация оформляет документом «Поступление ТМЗ и услуг» от 30 августа 2018 года. В нашем примере, у организации должна быть сформирована следующая цепочка документов: «Поступление ТМЗ и услуг» – «Регистрация прочих операций по приобретенным товарам (работам, услугам) в целях НДС» – «Счет-фактура (полученный)» – «Электронный счет-фактура».

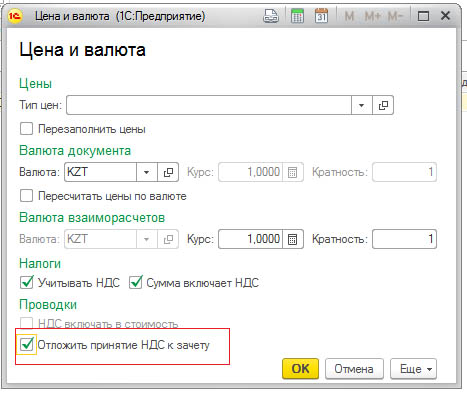

При оформлении операции приобретения в документе «Поступление ТМЗ и услуг» по гиперссылке «Цена и валюта» необходимо включить признак «Отложить принятие НДС к зачету».

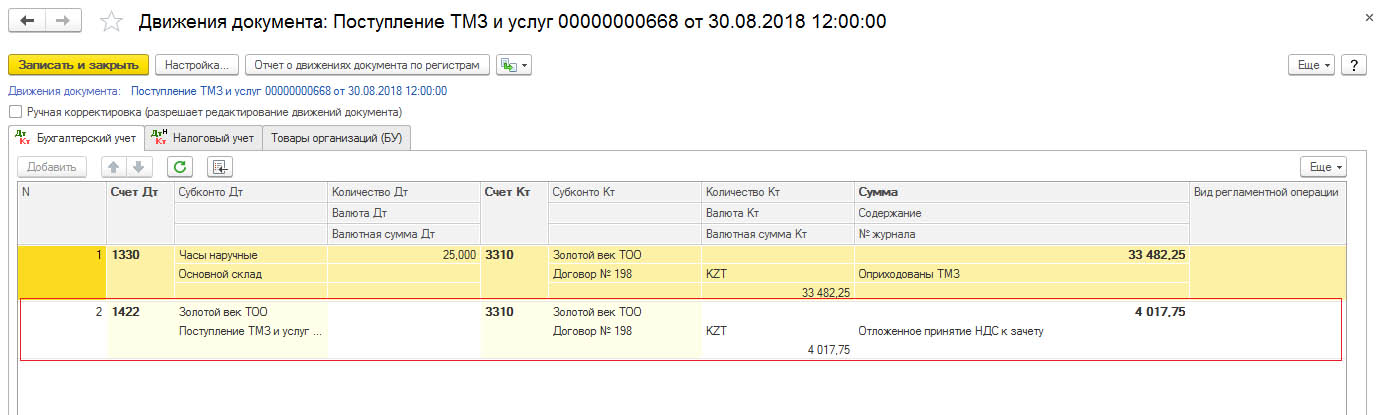

После проведения документа «Поступление ТМЗ и услуг» в бухгалтерском учете будут сформированы проводки по отложенному НДС к зачету в дебет счета 1422 «Налог на добавленную стоимость (отложенное принятие к зачету)», движения в регистре накопления «НДС к возмещению» формироваться не будут.

Далее, на основании документа «Поступление ТМЗ и услуг» создается документ «Регистрация прочих операций по приобретенным товарам (работам, услугам) в целях НДС» с видом операции «Регистрация оборота», в котором дата документа должна соответствовать дате полученного ЭСФ.

При проведении документ «Регистрация прочих операций по приобретенным товарам (работам, услугам) в целях НДС» формирует бухгалтерские проводки в кредит счета 1422 «Налог на добавленную стоимость (отложенное принятие к зачету)» и движения в регистр накопления «НДС к возмещению».

В документе «Регистрация прочих операций по приобретенным товарам (работам, услугам) в целях НДС» с помощью кнопки «Ввести счет-фактуру» создается документ «Счет-фактура (полученный)».

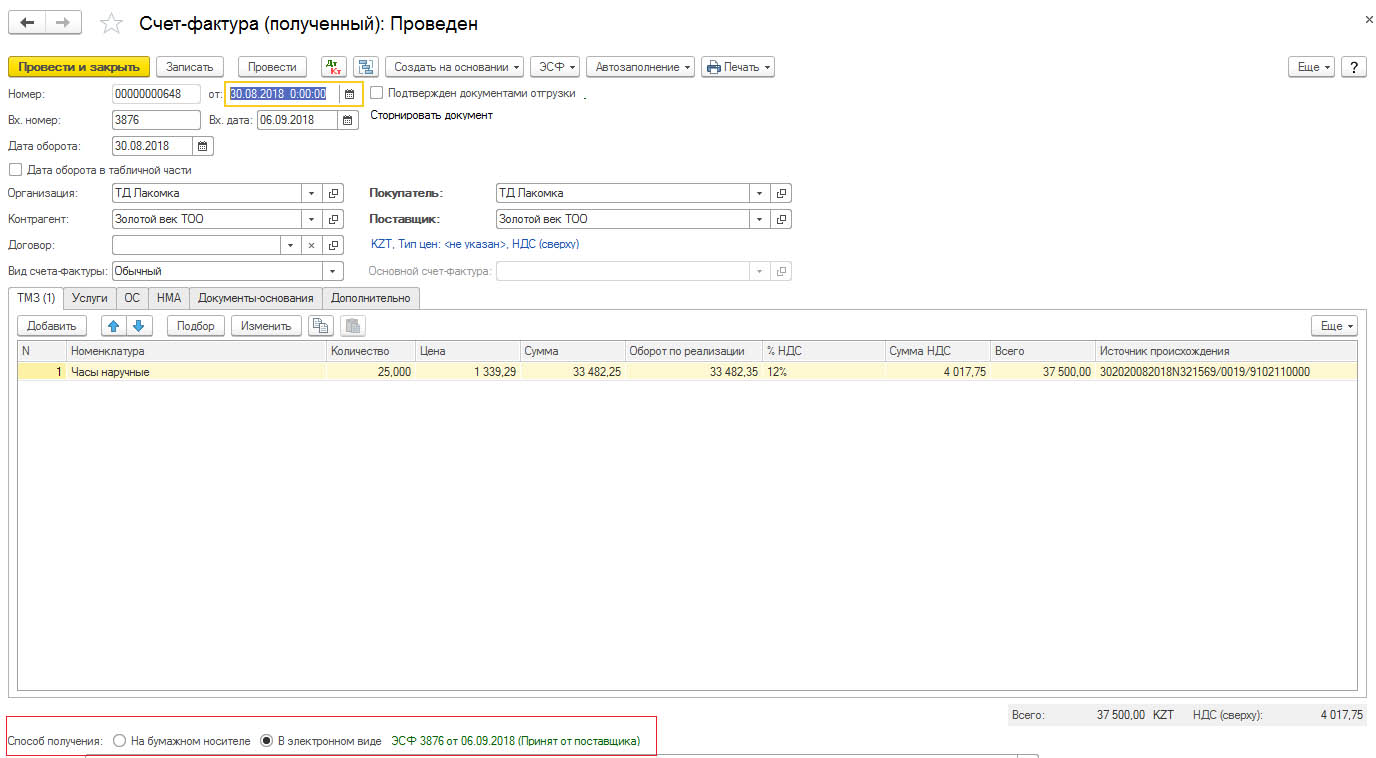

В документе «Счет-фактура (полученный)» выбираем способ получения «В электронном виде» и по гиперссылке «ЭСФ» отбираем из журнала электронных документов входящую ЭСФ от поставщика.

Важно, для корректного отражения сведений о поставщике, договора с поставщиком, сведений о товарах, работах, услугах, единице измерения в ЭСФ необходимо заполнить ссылочные поля.

Отражение в конфигурации «Бухгалтерия для Казахстана», ред. 3.0 дополнительных ЭСФ

Дополнительный счет-фактура в электронном виде выписывается в соответствии с пунктами 25-28 «Правил выписки счета-фактуры в электронной форме в информационной системе электронных счетов-фактур», утвержденных Приказом Министра финансов от 23 февраля 2018 года № 270, а также с учетом положений, предусмотренные статьей 420 Налогового кодекса РК.

Дополнительный счет-фактура должен:

- соответствовать требованиям, установленным главами 46 и 47действующего Налогового кодекса РК к выписке счетов-фактур;

- содержать следующую информацию:

- пометку о том, что счет-фактура является дополнительным;

- порядковый номер и дату выписки дополнительного счета-фактуры;

- порядковый номер и дату выписки счета-фактуры, к которому выписывается дополнительный счет-фактура;

- сумму корректировки размера оборота в случае его изменения;

- сумму корректировки налога на добавленную стоимость в случае его изменения;

- дату совершения оборота на сумму корректировки размера оборота – при выписке в электронной форме;

- отметку «несоблюдение статьи 197 Налогового кодекса» в случае, установленном подпунктом 2) пункта 1 статьи 420 Налогового кодекса.

Дополнительный счет-фактура выписывается не ранее даты совершения оборота и не позднее пятнадцати календарных дней после указанной даты совершения оборота.

По дополнительному счету-фактуре, выписанному в электронной форме, получатель товаров, работ, услуг вправе в течение десяти календарных дней со дня получения такого дополнительного счета-фактуры указать несогласие с выпиской такого счета-фактуры согласно порядку документооборота счетов-фактур, выписываемых в электронной форме.

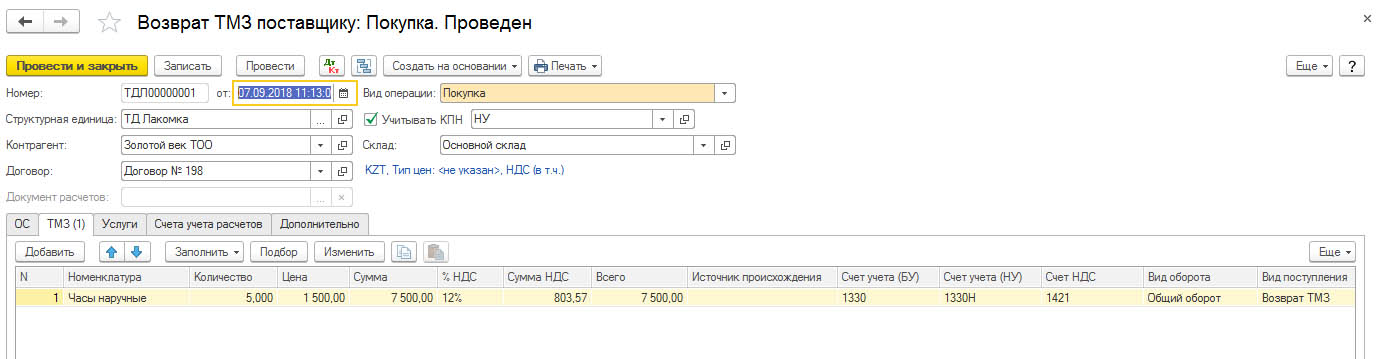

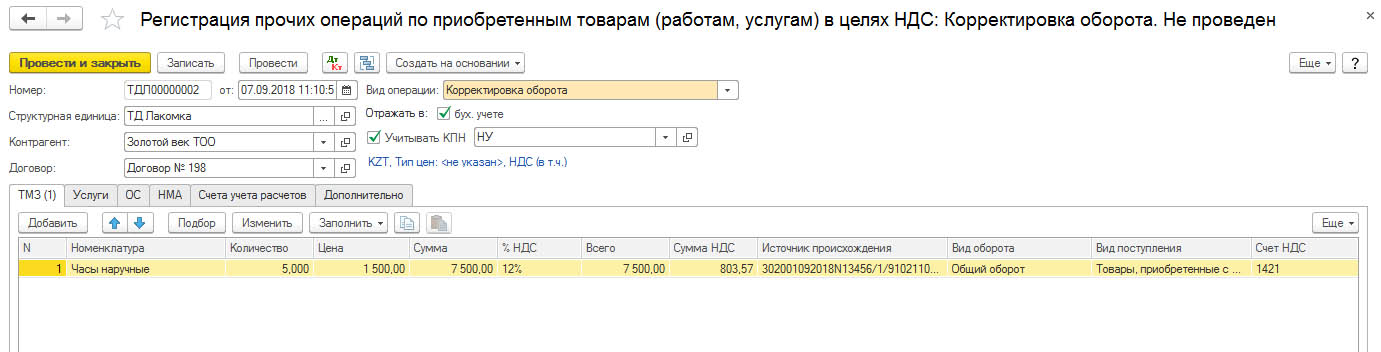

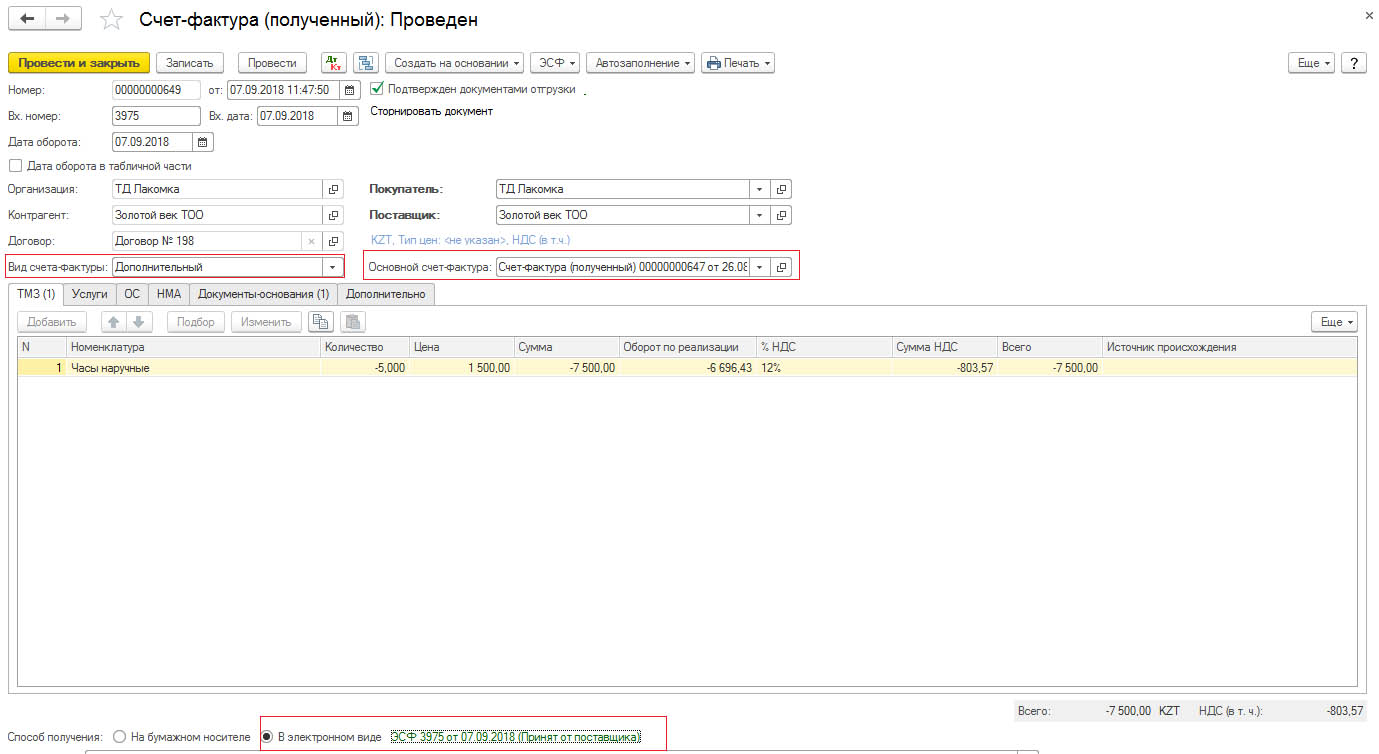

В программе отражение дополнительного счета-фактуры оформляется с помощью следующих документов:

«Возвраты ТМЗ поставщикам»

«Регистрация прочих операций по приобретенным товарам (работам, услугам) в целях НДС» с видом операции «Корректировка оборота»

В вышеперечисленных документах, при создании документа «Счет-фактура (полученный)» автоматически будет указан вид счета-фактуры «Дополнительный». Если документ возврата или регистрации прочих операций оформлен на основании документа поступления, то в документе будет указан основной счет-фактура, к которому выписывается дополнительный.

В декларации по НДС ф.300.00 сумма корректировки размера облагаемого (необлагаемого) оборота включается в облагаемый (необлагаемый) оборот того налогового периода, на который приходится дата наступления случаев, предусмотренных пунктом 2 статьи 383 Налогового кодекса. Такая дата является датой совершения оборота на сумму корректировки.

При выписке дополнительного счета-фактуры, такой счет-фактура и облагаемый оборот по нему подлежит отражению в Декларации по НДС (форма 300.00) за налоговый период, в котором был совершен оборот по корректировке. То есть, дополнительный счет-фактура должен быть отражен в декларации по НДС в том периоде, когда выписан дополнительный счет-фактура.

Отражение в конфигурации «Бухгалтерия для Казахстана», ред. 3.0 исправленных ЭСФ

Статья 419 Налогового кодекса регламентирует положения внесения изменений в счет-фактуру. Согласно данной статье исправленный счет-фактура выписывается в случае необходимости внесения изменений и (или) дополнений в ранее выписанный счет-фактуру, исправления ошибок, не влекущих замену поставщика и (или) получателя товаров, работ, услуг.

При выписке исправленного счета-фактуры ранее выписанный счет-фактура аннулируется!

Исправленный счет-фактура должен:

- соответствовать требованиям, установленным главой 46 и 47действующего Налогового кодекса РК к выписке счетов-фактур;

- содержать следующую информацию:

- пометку о том, что счет-фактура является исправленным;

- порядковый номер и дату выписки исправленного счета-фактуры;

- порядковый номер и дату выписки первичного счета-фактуры;

- порядковый номер и дату выписки аннулируемого счета-фактуры.

По исправленному счету-фактуре, выписанному в электронной форме, получатель товаров, работ, услуг вправе в течение десяти календарных дней со дня получения такого исправленного счета-фактуры указать несогласие с выпиской такого счета-фактуры согласно порядку документооборота счетов-фактур, выписываемых в электронной форме. Дата выписки исправленного электронного счета-фактуры не должна превышать срока исковой давности, установленного статьей 48 Налогового кодекса – 5 лет. Значит, исправление ошибок в ранее выписанном электронном счете-фактуре возможно в течение срока исковой давности, установленного налоговым законодательством, то есть в течение 5 лет с момента выписки счета-фактуры.

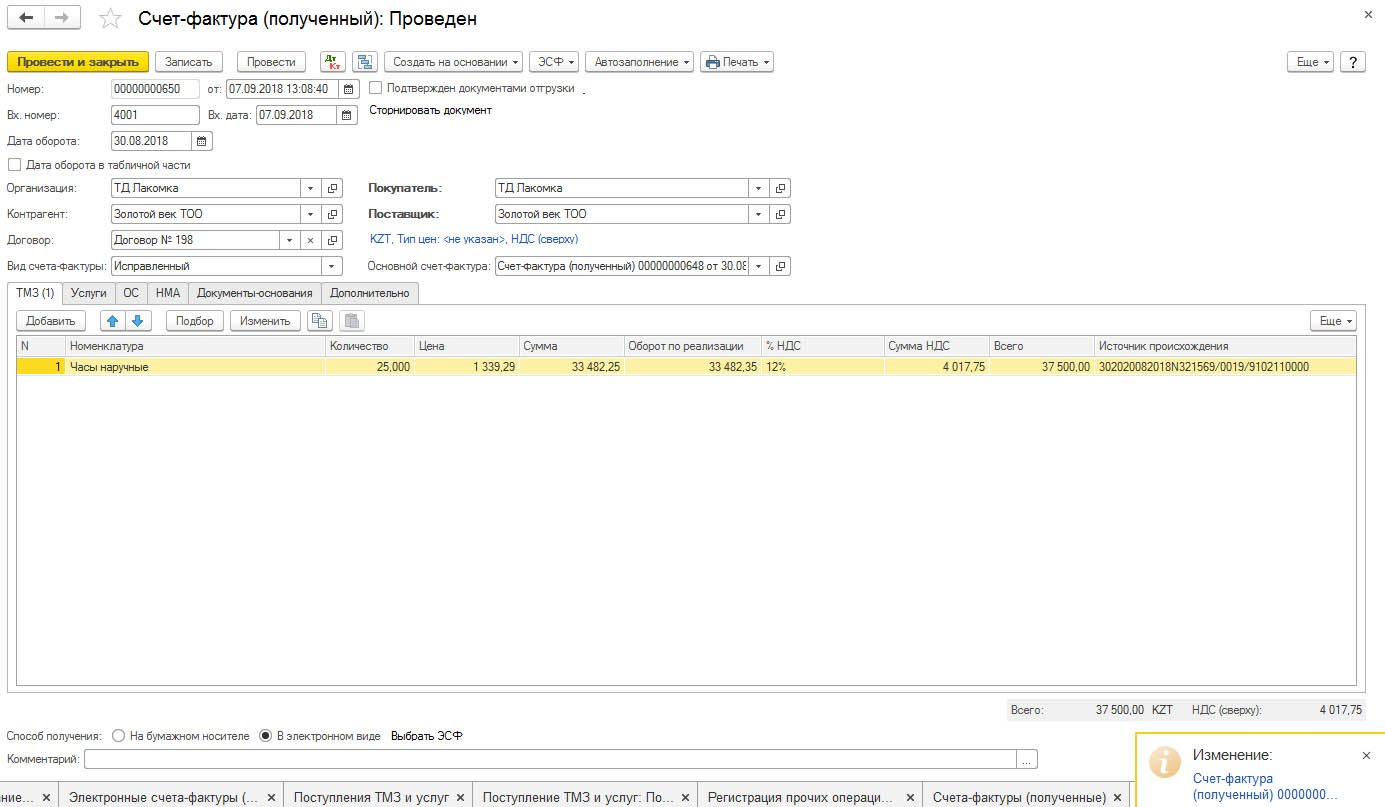

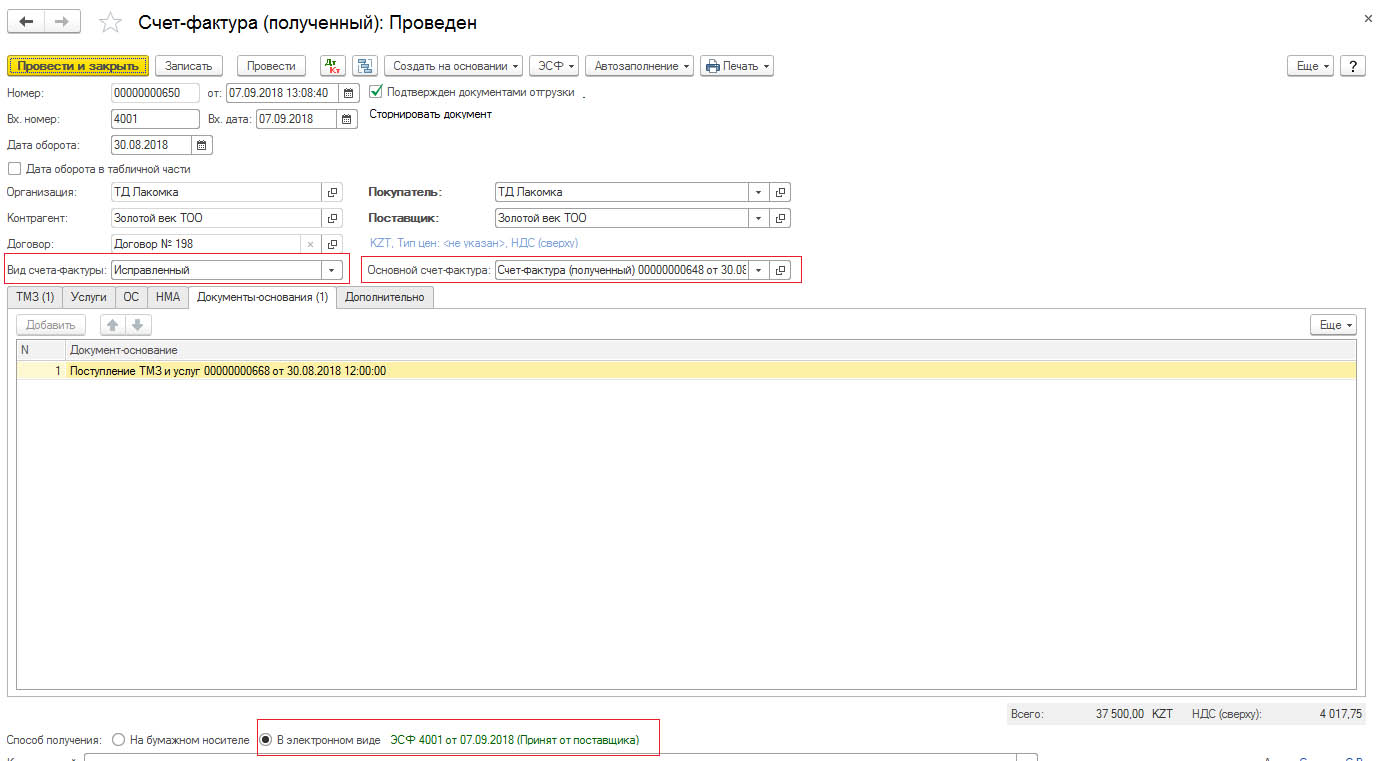

В программе отражение исправленного счета-фактуры происходит с помощью создания нового документа «Счет-фактура (полученный)», с видом счета-фактуры – «Исправленный». При формировании исправленного ЭСФ поле «Дата оборота» заполняется датой совершения оборота аннулируемого ЭСФ.

Документ «Счет-фактура (полученный)» необходимо зарегистрировать с ранее созданным документом, по которому отражалась поставка товара (работ, услуг). Для этого в документе «Счет-фактура (полученный)» на закладке «Документы-основания» выбирается нужный документ – «Поступление ТМЗ и услуг»; «Поступление доп. расходов»; «Регистрация прочих операций по приобретенным товарам (работам, услугам) в целях НДС» и так далее.

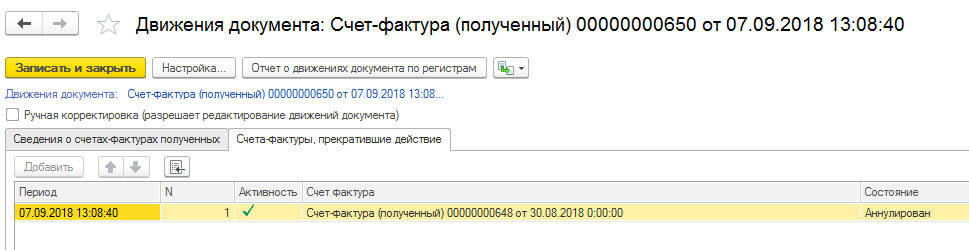

Таким образом, основной счет-фактура будет аннулирован. По кнопке «Показать движения документа» будет отражена информация о счетах-фактурах, прекративших действие.

При выписке исправленного счета-фактуры, такой счет-фактура подлежит отражению в дополнительной Декларации по НДС (форма 300.00) за налоговый период, в котором был отражен аннулированный счет-фактура.

Общие правила

Существуют правила, которым нужно следовать, если в ЕФС-1 была обнаружена ошибка. При этом порядок исправления ошибки будет зависеть от того, какие сведения были указаны неверно: о трудовой деятельности сотрудника, его страховом стаже или начисленных взносах на травматизм.

Исправленные сведения подаются в территориальное отделение СФР.

По общим правилам для исправления неточностей, которые вы обнаружили сами, заполните корректировочную форму отчета ЕФС-1. В такой отчет в любом случае входит титульный лист. Вместе с ним нужно предоставить отдельные разделы ЕФС-1.

Также сотрудники СФР могут самостоятельно обнаружить ошибки в отчете и направить вам уведомление об их устранении. В таком случае у организации есть пять дней на исправление ошибки.

Проверка СФР: коды ошибок

При обнаружении ошибок СФР направляет в адрес компании уведомление и протокол, в котором содержится информация об ошибках и их существенности.

Например, «коды результата» 20 и 30 указывают на несущественность ошибок и несоответствий в поданном отчете. ЕФС-1 в этом случае считается принятым. Однако, если были обнаружены ошибки с кодом 30, то придется перепроверить данные и подать уточненные сведения в течение пяти дней.

Код 50 говорит о серьезной ошибке, которая требует исправления. При получении такого протокола отчет считается не принятым. То есть нужно будет пересдать ЕФС-1.

Все коды результатов и проверок указаны в приложениях 4 – 7 к постановлению Правления ПФ от 31.10.2022 № 246п.

Например, код «50» указывается, если в отчете обнаружены такие ошибки как:

-

ИНН из одних нулей (код ВС.ЕФС-СЗВ-ТД.1.14).

-

ИНН не соответствует сведениям о страхователе (код ВС.Б-СТРАХОВАТЕЛЬ.1.2).

-

СНИЛС из одних нулей (код ВС.ЕФС-СЗВ-ТД.1.15).

Чтобы сдавать отчетность без ошибок, воспользуйтесь сервисом для отправки отчетности в электронном виде СБИС. В программу встроен специальный помощник по заполнению отчетов. Кроме того сервис сам заполняет поля, которые рассчитываются из предыдущих отчетов.

Подключиться к СБИС

Как исправить ошибки в подразделе 1.1

При исправлении ошибок по трудовой деятельности в составе отчета нужно подать подраздел 1.1 раздела 1 и подраздел 1 раздела 1 ЕФС-1.

Если нужно отменить ранее предоставленные сведения по сотруднику, то пропишите в строке корректировочного отчета все первоначальные сведения, а в поле «признак отмены» поставьте знак «Х».

Если есть необходимость корректировки ранее предоставленных сведений, а не их полной отмены, то сначала отмените ранее заведенную запись, также указав в графе 11 признак «Х», а затем в следующей строке укажите верные данные.

В подразделе 1.1 также указываются сведения о выборе способа ведения трудовой книжки. Если нужно исправить дату подачи заявления о продолжении ведения трудовой книжки или предоставлении сведений о трудовой деятельности, то в строке с данными укажите дату, которая была в первоначальном отчете, а в графе 11 проставьте знак «Х». А в следующей строке укажите уже правильную дату подачи заявления.

Если же сотрудник не подавал заявление о ведении трудовой книжки в электронном виде, а графа «Дата подачи заявления…» была ошибочно заполнена, то в корректирующем отчете нужно указать ранее проставленную дату и поставить знак «Х» в поле «Признак отмены».

Таким образом, исправляются любые ошибки в этом разделе, например, если была допущена ошибка в имени или фамилии сотрудника, в формулировке основания увольнения или приема на работу и т. д.

Как исправить ошибки в подразделе 1.2

Если организация указала неверные сведения в подразделе 1.2 раздела 1 ЕФС-1, то, помимо указанного раздела, в корректировочную форму войдет подраздел 1. Если ошибки в этом разделе затрагивают сведения на сотрудников с особыми условиями труда, то также подается подраздел 2 раздела 1 отчета ЕФС-1.

В таком случае можно выбрать один из типов формы «Корректирующая» или «Отменяющая» и указать это в поле «Тип сведений» знаком «Х».

Соответственно, если нужно исправить данные в подразделе 2 раздела 1 отчета ЕФС-1, то также следует выбрать тип формы – «Корректирующая» или «Отменяющая» и отметить в нужном поле «Х».

В один отчет ЕФС-1 не могут включаться одновременно типы форм «Исходная» и «Корректирующая» по одному и тому же лицу за один и тот же период.

Упростите себе работу — перейдите на КЭДО

Поможет чек-лист с понятными инструкциями.

Забирайте бесплатный чек-лист — переходите на КЭДО безболезненно

Чтобы получить чек-лист, заполните форму:

Как исправить ошибки в разделе 2

Можно ошибиться и указать неверные сведения по взносам на травматизм в разделе 2 отчета ЕФС-1. Если такие ошибки привели к занижению суммы взносов к уплате, то сдайте уточненные сведения.

В корректировочной форме укажите номер корректировки «001», «002» и т.д., а также код отчетного периода и год, за который подаются корректирующие сведения.

Если ошибки в разделе 2 отчета ЕФС-1 не занижают сумму взносов, то уточненные сведения можно не подавать.

А избежать ошибок поможет специальный сервис для сдачи электронной отчетности СБИС. Подача электронной отчетности станет делом нескольких минут. Система следит, чтобы цифры сходились не только в одном документе, но и между разными отчетами так, как этого требуют госорганы. В систему уже заложены все актуальные соотношения, по которым отчеты проверяют сами госорганы.

Сдавайте отчетность с первого раза

Ответственность

Так как форма ЕФС-1 содержит в себе данные, которые относятся к нескольким видам взносов и сведений о сотрудниках, то и ответственность зависит от того, в каком разделе были допущены ошибки.

Так, за серьезные ошибки в подразделе 1.1 раздела 1 должностное лицо компании могут оштрафовать по ст. 15.33.2 КоАП. Такая же ответственность грозит должностному лицу при непредоставлении или несвоевременном предоставлении подразделов 1.2 и 2 раздела 1 ЕФС-1.

За несоблюдение электронной формы отчета на компанию может быть наложен штраф в размере 1 000 руб. (ст. 17 закона от 01.04.1996 № 27-ФЗ).

При предоставлении неверных сведений и других ошибок по разделу 2 ЕФС-1, штрафовать будут по нормам ст. 26.30 закона от 24.07.1998 № 125-ФЗ. В частности, такой штраф составит 5% отсуммы начисленных за последние 3 месяца страховых взносов на травматизм. Должностное лицо может быть привлечено к ответственности по ст. 15.33 КоАП и оштрафовано на сумму от 300 до 500 руб.

Когда не будет штрафов

Нормами ст. 24 закона от 24.07.1998 № 125-ФЗ предусмотрена возможность освобождения от штрафов. Компанию не привлекут к ответственности в случае, если:

-

Корректировка подана до того, как СФР выявил ошибки и сообщил об этом, а сумма недоимки и пени были оплачены раньше подачи уточненных сведений.

-

Корректировка подана за период выездной проверки в случае, если в рамках такой проверки ошибка и недоплата не были обнаружены.

С ЕФС-1 отлично справится программа, которая автоматически все проверит до того, как направит отчетность в СФР.

Воспользуйтесь сервисами компании Бизнес Легко. Облачная бухгалтерия, отчетность через интернет, ЭДО – все это и многое другое вы получите, воспользовавшись услугами компании.

Упростите себе работу — перейдите на КЭДО

Поможет чек-лист с понятными инструкциями.

Забирайте бесплатный чек-лист — переходите на КЭДО безболезненно

Чтобы получить чек-лист, заполните форму:

Реклама: ООО «БИЗНЕС ЛЕГКО», ИНН: 9724022968, erid: LjN8KXZ1V

Как исправить ошибку 30 в ЕФС-1? С начала 2023 года таким вопросом задаются специалисты, заполняющие эту новую отчетную форму. Расскажем, что означает данный код ошибки и как следует поправить отчет, чтобы его приняли в Социальном фонде.

Какую часть отчета проверить

Код ошибки 30 при проверке ЕФС-1 сигнализирует о том, что в подраздел 1.1 закралась ошибка. В таком случае система, контролирующая правильность заполнения формы, выдает предупреждение, что представленные сведения нужно скорректировать.

Напомним, какие сведения отражаются в этом подразделе:

О том, как заполнить ЕФС-1 при заключении ГПХ, мы рассказали в этой статье. А какие есть нюансы по срокам сдачи этого отчета по договорам-ГПХ смотрите здесь.

Список условий, при нарушении которых возникает ошибка с кодом 30, приведен в постановлении Правления ПФ РФ от 31.10.2022 № 246п (расшифровка ошибок с кодом 30 в ЕФС-1).

Что проверить в подразделе 1.1, если Социальный фонд отказался его принимать, расскажем далее.

А о том, что означает ошибка 50 в ЕФС-1 и как ее исправить, смотрите здесь.

Ошибочное заполнение графы 5

Заполнение графы 5 производится только по штатным сотрудникам. В отношении исполнителей по договору ГПХ ее оставляют пустой. Нарушение этого правила вызывает ошибку с кодом 30.

Алгоритм внесения информации в графу 5 детализирован в пункте 4.6 Правил заполнения ЕФС-1, утвержденных постановлением Правления ПФ РФ от 31.10.2022 № 245п (далее — Правила).

Детальнее узнать о документе, официально фиксирующем на предприятии штатную расстановку, вы можете на нашем сайте:

- «Унифицированная форма № Т-3 — штатное расписание (бланк)»;

- «За штатное расписание бывает штраф»;

- «Приказ о внесении изменений в штатное расписание в связи с увеличением МРОТ».

Отсутствие обязательного кода в графе 6

Если система, проверяющая ЕФС-1, обнаружит в графе 3 мероприятие по договору ГПХ (начало или окончание договора), но не обнаружит специального ГПХ-кода в графе 6, то выдаст ошибку 30.

При отражении в отчете сведений по договорам ГПХ в графе 6 должно стоять два кода, обозначающих:

- занятие, соответствующее занимаемой должности (профессии), виду трудовой деятельности;

- вид договора ГПХ.

Специальный ГПХ-код берется из таблицы:

Ошибку с тем же кодом система выдаст и в ситуации незаполненной графы 6:

Инструкция по заполнению графы 6 приведена в пункте 4.7 Правил.

Инструкция по заполнению графы 6 приведена в пункте 4.7 Правил.

Избыточная информация в графе 7

Графу 7 нужно оставлять пустой, если в подразделе 1.1 отражается мероприятие по договору ГПХ. При наличии в этой графе любого слова или фразы проверяющая система выдаст ошибку с кодом 30.

К исполнителю договора ГПХ не может применяться стандартная процедура увольнения — она предусмотрена ТК РФ только для штатных сотрудников, которые трудятся у работодателя по трудовому договору. В связи с этим по кадровому мероприятию «Окончание договора ГПХ» графу 7 заполнять не нужно (п. 4.8 Правил).

Одновременное незаполнение граф 3 и 5

Ошибкой 30 обозначается ситуация, когда в табличной части подраздела 1.1 не заполнен ни один из элементов «Должность» или «Сведения» для конкретных видов кадровых мероприятий.

Некорректное заполнение графы 7

Пунктом 4.8 Правил предусмотрено, что в графе 7 при увольнении работника должна быть сформулирована причина увольнения и код, подобранный из специального классификатора. При отсутствии в классификаторе нужной кодировки можно применить код «иное», но с обязательным указанием реквизитов НПА, служащего основанием для расторжения трудового договора.

Если в графе 7 указать код «иное» без дополнительной обязательной информации, система выдаст ошибку 30.

Отрицательный протокол с ошибкой 30: что делать

Как исправить ошибку 30 в ЕФС-1? Чтобы фонд принял отчет, следует провести работу над ошибками: тщательно проверить правильность заполнения формы, исправить ошибки, устранить неточности, убрать из таблицы избыточные данные, дополнить обязательными сведениями. Затем нужно заново сформировать подраздел 1.1 и представить отчет в Социальный фонд.

В таком же порядке нужно действовать при исправлении прочих ошибок с кодом 30:

И в этих ситуациях ошибка исправляется отправкой подраздела 1.1 с исправленными данными.

Как подать корректирующую ЕФС-1, узнайте из Готового решения системы КонсультантПлюс. Получите подробную инструкцию, оформив бесплатный доступ к системе.

Итоги

Неточности, пропуски или избыточная информация в табличной части подраздела 1.1 формы ЕФС-1 может спровоцировать формирование отрицательного протокола с кодом 30. В таком случае следует выявить ошибки, сформировать подраздел с верными данными и отправить отчет в Социальный фонд.