Неважно — сменили сотрудники свои бумажные книжки на электронные или нет, бухгалтеру все равно нужно отправлять по ним данные по форме СЗВ-ТД в Пенсионный фонд. Расскажем про ошибки в СЗВ-ТД и о том, как их исправить, а еще про штрафы для нарушителей.

Действующая форма СЗВ-ТД

С 1 июля 2021 года отчет сдается по форме, утвержденной постановлением Правления ПФР 25.12.2019 № 730п в редакции постановления от 27.10.2020 № 769п.

Кто сдает

Форму обязаны сдавать все работодатели, как компании, так и ИП, если у них есть наемные работники, включая совместителей, иностранцев, дистанционщиков и надомников.

Когда сдавать

Форму заполняют и сдают, если произошло кадровое событие:

1. Прием или увольнение работника.

Срок подачи отчета — на следующий день после издания приказа.

2. Иное событие:

- перевод на другую постоянную работу,

- присвоение нового разряда, квалификации,

- переименование работодателя,

- запрет занимать должность по решению суда,

- заявление работника о выборе электронной или бумажной трудовой книжки.

Срок подачи отчета — не позже 15-го числа месяца, следующего за месяцем, в котором проведено кадровое мероприятие (подано заявление о выборе трудовой книжки).

Способ подачи отчета в ПФР

Форму на бумажном носителе могут сдать работодатели с численностью персонала не больше 25 человек.

Все остальные сдают отчет электронным способом.

Сдавайте электронную отчетность в ПФР и другие госорганы через сервис Астрал Отчет 5.0 — быстро, удобно, надежно.

Штраф за несдачу отчета

Если ПФР обнаружит, что отчет сдан с ошибками, он отправит запрос о представлении исправлений. На корректировку недочетов у работодателя будет 5 дней (п. 38 р. IV приказа Минтруда от 22.04.2020 № 211н).

Если отчет вовремя не сдан, ПФР может передать информацию в ГИТ. А уже инспектор ГИТ составит протокол об административном нарушении.

В 2021 году за несдачу отчета предусмотрены санкции по ст. 15.33.2 КоАП РФ: должностному лицу грозит штраф в размере от 300 до 500 рублей. Но нужно учитывать, что при проведении проверки инспектор ГИТ может найти другие нарушения, которые могут обойтись работодателю значительно дороже.

Если работодатель сам обнаружил ошибки в ранее сданном отчете и внес исправления, то никаких санкций ему не грозит.

Типовые ошибки в СЗВ-ТД и способы их исправления

Ошибки в отчете можно условно поделить на 3 группы:

1. Ошибки, в результате которых, отчет считается непринятым

Таким ошибкам ПФР присваивает код 50.

Например: неверно указали регистрационный номер работодателя в ПФР (50.ВС.Б-СТРАХОВАТЕЛЬ.1.1) или его ИНН (50.ВС.Б-СТРАХОВАТЕЛЬ.1.2).

Примечание: все коды ошибок вы можете найти в Приложениях 1-4 к постановлению № 730п.

Способ исправления: подать отчет заново с верными сведениями.

2. Ошибки, в результате которых ПФР принимает поданные сведения только частично

Таким ошибкам ПФР присваивает код 30.

Например: неверно указан СНИЛС работника (30.ВСЗЛ.ОП.1.1), пропущено наименование должности работника (30.ЭТК.СЗВ-ТД.1.5).

Порядок исправления таких ошибок будет зависеть от того, какой протокол получен из ПФР — положительный или отрицательный.

Протокол отрицательный: нужно сформировать и сдать отчет заново с корректными данными.

Протокол положительный: нужно отменить ошибочные данные, и внести правильные.

На этом случае остановимся подробнее.

Способы исправления

Вариант 1. Что делать, если вамнужно отменить запись в отчете целиком.

Например: в ранее сданном отчете ошибочно указана запись о приеме на работу.

Действуем так:

- формируем новый отчет;

- переносим в него данные из первичного отчета;

- ошибочное событие помечаем символом «Х» в графе 11.

- подписываем и отправляем отчет.

Вариант 2. Нужно исправить ошибку в строке кадрового мероприятия. Например: не указали должность сотрудника, но все остальные сведения внесены верно.

Действуем так:

- формируем новый отчет;

- вписываем кадровое мероприятие, которое требует корректировки, как оно было указано в первичном отчете;

- помечаем его символом «Х» в графе 11;

- в следующей строке вносим верную информацию;

- подписываем и отправляем отчет.

Иногда отчет с исправлениями не проходит. Тогда можно поступить следующим способом:

- Создать новый отчет и отменить в нем ошибочные сведения (путем проставления символа «Х»).

- Отправить отчет в ПФР.

- Получить положительный протокол.

- Сформировать новый отчет, указав верные сведения и снова отправить его в фонд.

3. Ошибки, когда отчет считается принятым

Таким ошибкам ПФР присваивает код 20.

Например: указан неверный КПП страхователя (20.ВС.Б-СТРАХОВАТЕЛЬ.1.3).

Ваш отчет принят, можно не переживать. Исправьте сведения о страхователе в программе, чтобы последующие отчеты уходили с верными реквизитами.

Иногда даже исправлять ничего не нужно.

Например: в вашем отчете указан работник, по которому уже отчитался другой работодатель. Это бывает, если работник трудится где-то еще, а вид и дата кадрового события у вас и другого работодателя совпадают.

Просто проверьте данные и убедитесь, что у вас в учете все в порядке.

Астрал Отчет 5.0 дает подсказки для каждого поля или графы при заполнении отчета. Даже если вы заполняете его впервые — не допустите ошибок. Попробуйте прямо сейчас.

Сервисы для сдачи электронной отчетности

Сдавайте электронную отчетность с космической скоростью!

Выгодные тарифы для любого бизнеса

Оставьте заявку на подключение и наш специалист свяжется с вами

Корректировка и отмена сведений

- Исправить или отменить принятые сведения

- Если отчет СЗВ-ТД принят частично

Исправить или отменить принятые сведения

У отчета по форме СЗВ-ТД нет понятия «корректирующая форма». Чтобы исправить отправленные и принятые сведения, необходимо сначала отменить это принятое мероприятие, а затем отправить новое с корректными данными. Для этого:

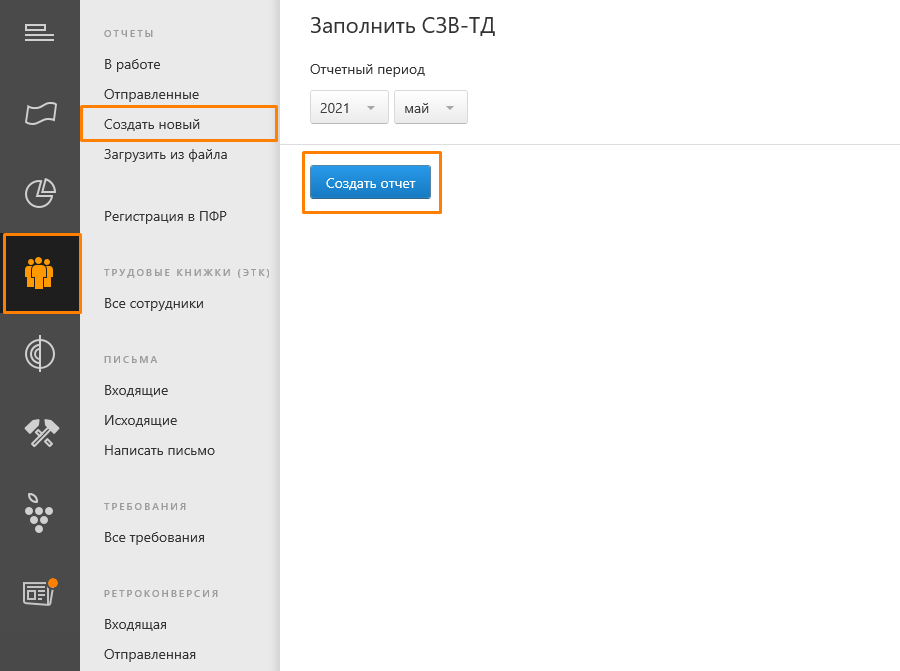

- Создайте новый отчет СЗВ-ТД.

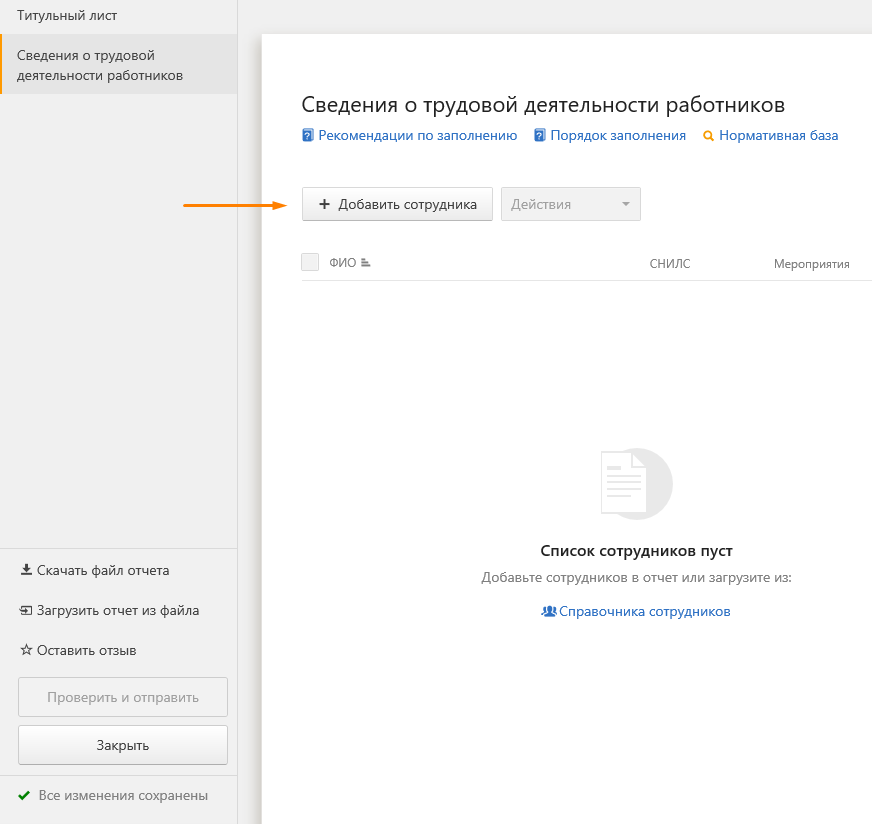

- Выберите в отчет СЗВ-ТД сотрудника с ошибочными сведениями.

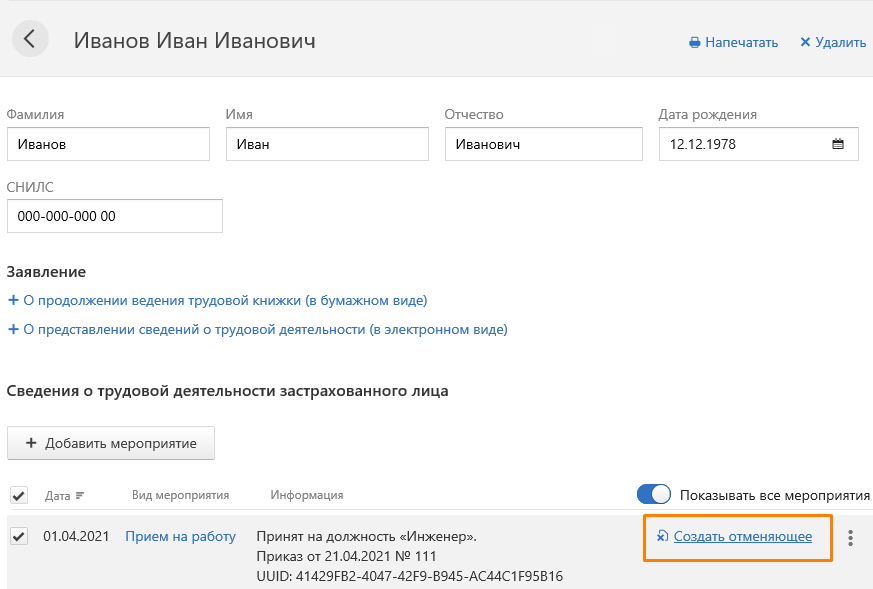

- Зайдите в карточку сотрудника и найдите мероприятие с ошибочными сведениями.

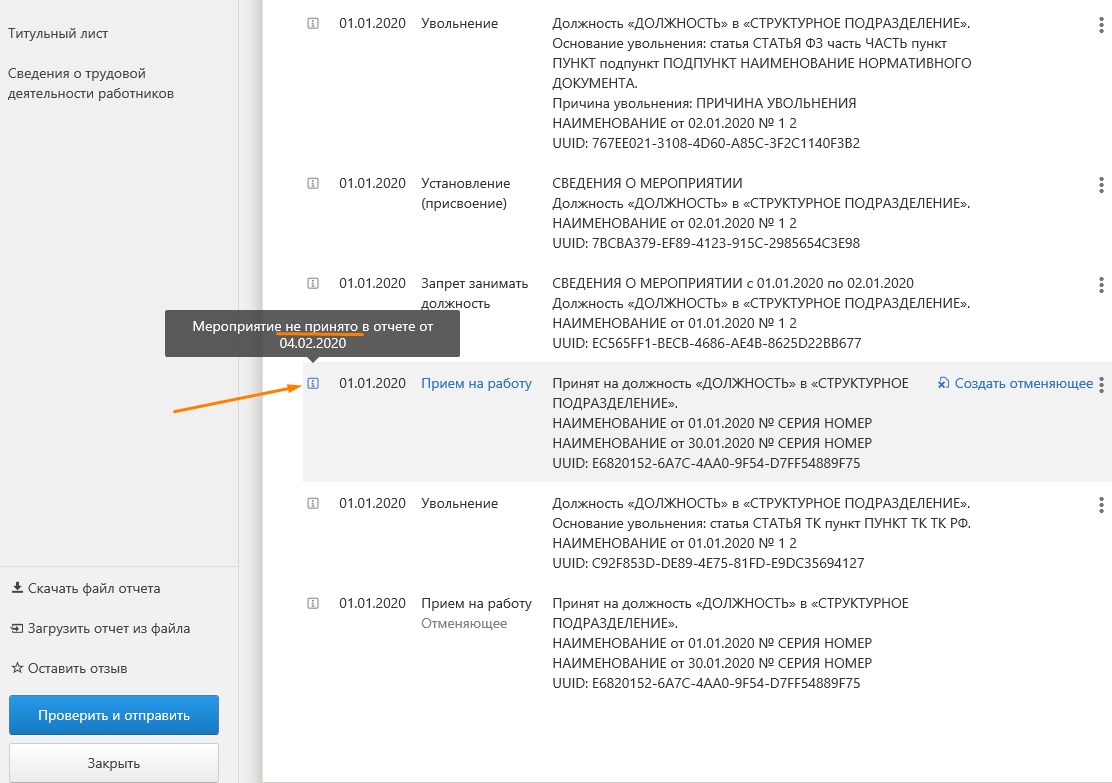

- Наведите курсор мыши на строку с мероприятием, в котором есть ошибка, и нажмите «Создать отменяющее».

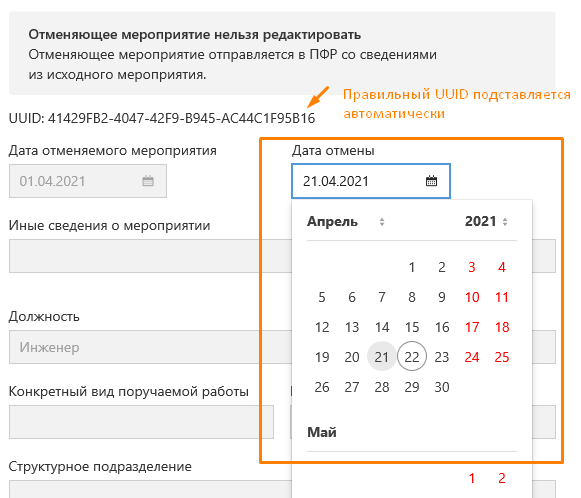

- Укажите дату отмены. Все остальные данные подставятся автоматически — UUID отменяющего мероприятия будет совпадать с UUID исходного мероприятия по правилам заполнения.

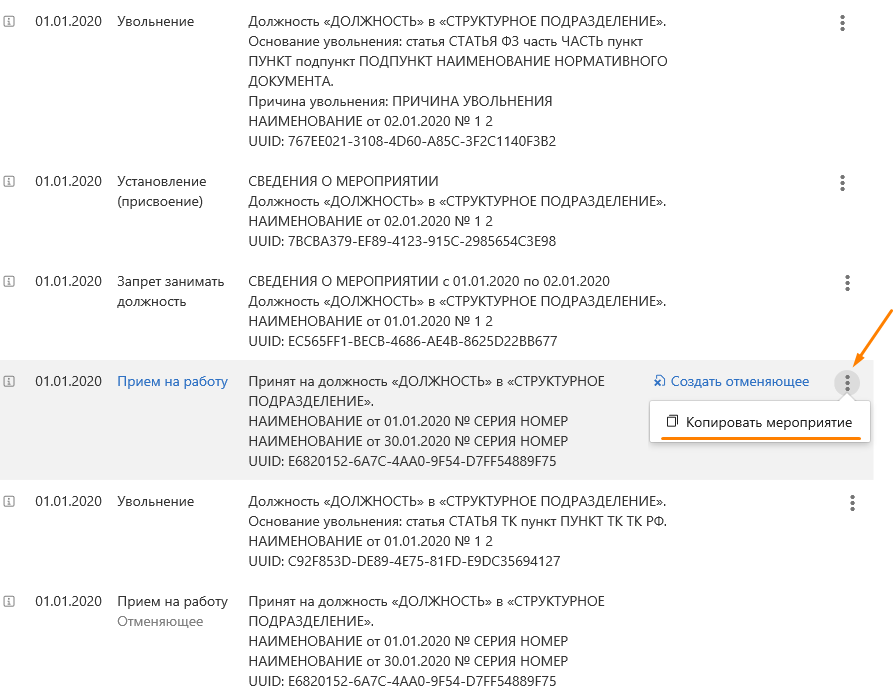

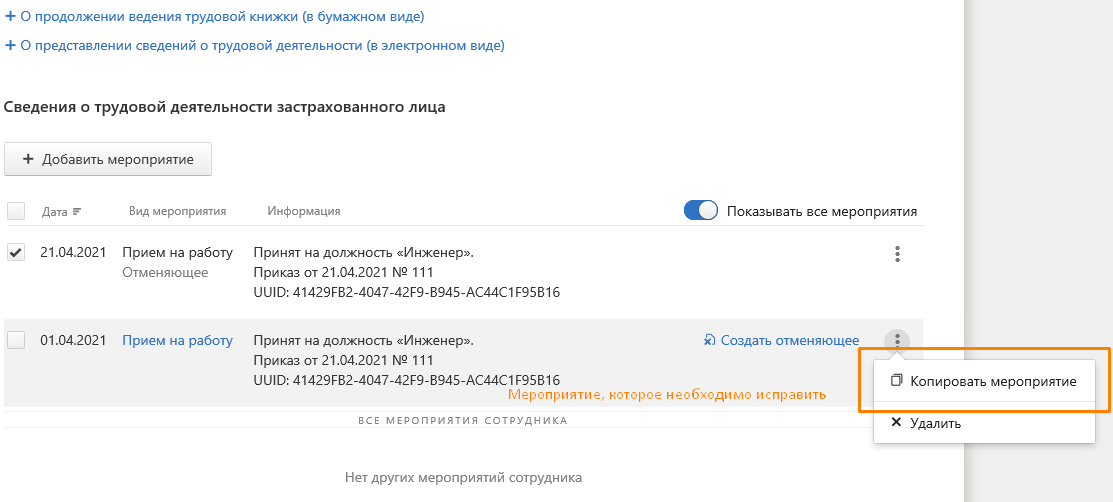

- Чтобы не заполнять повторно одни и те же сведения, скопируйте мероприятие, которое хотите исправить, с помощью действия «Копировать мероприятие».

Нельзя просто исправить ранее созданное и отправленное мероприятие. Каждое мероприятие имеет уникальное значение UUID. Если вы просто исправите сведения в уже отправленном мероприятии и отправите их повторно, то такое мероприятие не будет принято!

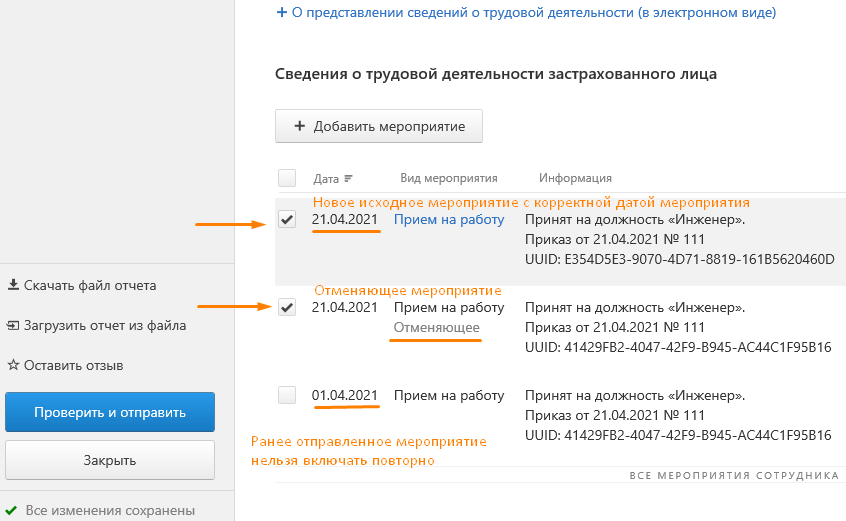

- Убедитесь, что снята галочка у первого исходного мероприятия с ошибочными сведениями.

- Сформируйте и отправьте отчет. В отчете должны быть:

- Отменяющее мероприятие на основе исходного мероприятия с ошибочными данными.

- Новое исходное мероприятие (с новым значением UUID) с корректными данными.

Если отчет СЗВ-ТД принят частично

Если отчет СЗВ-ТД был принят частично, вам необходимо исправить ошибки только в ошибочных сведениях. Не надо переотправлять принятые сведения, так как на них придет отказ с формулировкой «По застрахованному лицу мероприятия не приняты. Ранее учтено мероприятие с таким же GUID».

Чтобы исправить ошибки:

- Создайте новый отчет СЗВ-ТД.

- Выберите в отчет СЗВ-ТД сотрудника с ошибочными сведениями.

- Зайдите в карточку сотрудника и найдите не принятое мероприятие с ошибкой. Если навести курсор на значок

, появится статус мероприятия.

- Выберите действие «Копировать мероприятие» у данного мероприятия.

- Будет создано новое мероприятие с заполненными сведениями. Исправьте в нем ошибки, которые были указаны в протоколе. Если ошибки были связаны с личными данными сотрудника, исправьте только личные данные. Проверьте, что мероприятие включено в отчет галочкой.

- Сформируйте и отправьте отчет.

В Экстерне появились подсказки, как отменить или исправить сведения в отправленном отчете СЗВ-ТД.

Как исправить сведения в принятом СЗВ-ТД

Если отчет СЗВ-ТД принят, но вы обнаружили ошибку в сведениях, например, указали неверную дату мероприятия или дату приказа-основания, в этом случае отправленные и принятые сведения надо отменить, а затем отправить новые с корректными данными.

На странице принятого отчета в Экстерне теперь появляется подсказка, как исправить в нем сведения со ссылкой на подробную инструкцию.

Как исправить сведения в частично принятом СЗВ-ТД

Если отчет СЗВ-ТД принят частично, то надо исправить ошибки только в тех сведениях, которые были не приняты. В этом случае в Экстерне появится подсказка с пояснениями, что для этого нужно сделать в сервисе.

Как исправить сведения в непринятом СЗВ-ТД

Если отчет СЗВ-ТД полностью не принят, его можно загрузить на редактирование, чтобы не перезаполнять данные, исправить критичные ошибки и повторить отправку. Пошаговая инструкция будет в подсказке Экстерна.

Инструкция по корректировке СЗВ-М

Можно ли сдать корректировку по СЗВ-М и как внести корректировку в СЗВ-М? С такими вопросами рано или поздно сталкиваются все специалисты, в обязанности которых входит ежемесячное оформление и представление этого отчета в ПФР.

Если у вас появилась необходимость подправить данные СЗВ-М, предлагаем следующую последовательностью действий:

Шаг 1: предварительный

Прежде чем решать, как сделать корректировку СЗВ-М, убедитесь, что данные персонифицированного учета, которые вы собираетесь корректировать, приняты в ПФР:

Ранее мы рассказывали, какими способами можно представить СЗВ-М.

Шаг 2: выбор типа формы

Если вы убедились, что исходный отчет принят фондом, можно приступать непосредственно к корректировочным процедурам.

Корректировка СЗВ-М в 2022 году производится по тем же правилам, что действовали в предыдущие периоды.

Сначала определите, что следует сделать:

- дополнить сведения в исходном СЗВ-М;

- отменить (обнулить) сведения из представленного в ПФР отчета.

В зависимости от этого выбирайте необходимый тип формы СЗВ-М для корректировки:

Тип формы «Дополняющая» выбирается в том случае, когда вы забыли отразить в исходном СЗВ-М данные по застрахованному лицу (или нескольким лицам), а все остальные сведения исходного отчета верны (не содержат ошибок).

Тип формы «Отменяющая» применяется при обнаружении в исходном СЗВ-М:

- лишних данных (например, указаны данные по сотруднику, который давно уволен);

- ошибочной/неточной информации (к примеру, неверные персональные сведения сотрудников).

Шаг 3: заполнение корректировочной формы

После того как вы определились с объемом исправлений и выбрали нужный тип формы, можно приступать к оформлению корректировочной СЗВ-М.

Для корректировки используйте тот бланк, на котором подавали исходный отчет:

- с мая 2021 года — утв. постановлением Правления ПФ РФ от 15.04.2021 № 103п;

- по апрель 2021 года — постановлением Правления ПФ РФ от 01.02.2016 № 83п.

В уточненке:

- в разделах 1 и 2 заполните реквизиты страхователя и отчетный период аналогично исходному СЗВ-М, который корректируете;

- в разделе 3 «Тип формы (код)» проставьте выбранный тип формы (например, вам нужно отменить ранее представленные сведения):

Корректировка сведений в СЗВ-М в части персональных данных застрахованных лиц производится в разделе 4 «Сведения о застрахованных лицах». В этом разделе укажите сведения, которые нужно отменить. К примеру, так выглядит раздел 4 корректировочного отчета, если в исходный СЗВ-М включен лишний сотрудник:

Скачайте образец корректирующей СЗВ-М

Если же необходимо исправить ошибочные данные о сотруднике, сначала нужно представить форму СЗВ-М с типом «Отменяющая» (аналогично представленному выше образцу), а затем — форму СЗВ-М с типом «Дополняющая», в которой указать верные сведения. Так следует поступать, к примеру, если причиной оформления корректировки СЗВ-М явилась ошибка в фамилии застрахованного лица.

В корректирующую форму СЗВ-М включаются сведения только по тем, сотрудникам, данные по которым подлежат исправлению. Сведения по остальным сотрудникам, включенным в исходную СЗВ-М и изначально указанные верно, повторно вносить не нужно.

Посмотрите, как и какие ошибки можно исправить в отчете СЗВ-М.

Как сдать корректировочный СЗВ-М и в какой срок

После заполнения корректирующей формы отчета возникает следующий вопрос: как сдать корректировку СЗВ-М? Она представляется по тем же правилам, что и исходный отчет — в электронной или бумажной форме (п. 2 ст. 8 закона № 27-ФЗ):

Узнайте, как поступить, если файл электронного СЗВ-М не соответствует XSD-схеме.

Сроки представления корректировочного СЗВ-М законодательно не регламентируются, но лучше не затягивать с этим мероприятием и представить его сразу после обнаружения ошибок, иначе можно нарваться на штраф.

Наказание за корректировку

Работодатель может обнаружить ошибки сам или узнать о них из уведомления ПФР. Он готов скорректировать сведения, но у него могут возникнуть опасения: возможна ли корректировка СЗВ-М без штрафа.

Информация, представленная на рисунке, поможет разобраться с этим вопросом:

В течение какого времени ПФР может привлечь работодателя к ответственности за ошибку в СЗВ-М? Ответ на этот вопрос смотрите в КонсультантПлюс. Пробный доступ к системе можно получить бесплатно.

Посмотрите, по каким реквизитам перечислить штраф по СЗВ-М.

Работодатель ликвидирован — кто корректирует данные?

Вносить корректировки в СЗВ-М необходимо при выявлении в исходных данных неточностей и ошибок. Если этого не сделать, персонифицированные сведения, формируемые на лицевых счетах застрахованных лиц, будут недостоверными.

Право работодателей как страхователей дополнять и уточнять сведения из СЗВ-М закреплено в ст. 15 закона «Об индивидуальном (персонифицированном) учете…» от 01.04.1996 № 27-ФЗ.

Работодатели уточняют сведения в СЗВ-М после того, как самостоятельно обнаружат неверные или неполные сведения в исходном СЗВ-М, либо после получения из ПФР уведомления об устранении выявленных специалистами фонда при проведении проверки СЗВ-М расхождений.

Неполные или недостоверные сведения в персонифицированных сведениях подлежат обязательной корректировке даже в том случае, если на момент их обнаружения работодатель уже ликвидирован или его деятельность прекращена по причинам, предусмотренным законодательством. В таких случаях уточнения в персонифицированные сведения вносят специалисты Пенсионного фонда (п. 17 Порядка, утв. постановлением Правления ПФР от 15.10.2019 № 519п).

Итоги

СЗВ-М с неверными, неполными или отсутствующими данными необходимо скорректировать. Сделать это следует на обычном бланке отчета, проставив в разделе 3 нужный тип формы: дополняющая или отменяющая. При этом в разделе 4 отражаются данные о застрахованных лицах, которые подлежат корректировке. За представление в ПФР корректировочного отчета финансовые санкции не предусмотрены, если работодатель выявил и устранил ошибки самостоятельно или не позднее 5 рабочих дней с момента получения от фонда уведомления. Это касается отменяющих сведений.

Как и в любой другой отчет, в форму СЗВ-СТАЖ могут закрасться ошибки. В таком случае стоит как можно быстрее устранить ошибки и подать в ПФР верные сведения о стаже и уплаченных за сотрудника взносах. Ведь иначе на его индивидуальном лицевом счете будут учтены неверные сведения, а это может помешать при оформлении пенсии.

Кратко про форму СЗВ-СТАЖ

СЗВ-СТАЖ — это форма персонифицированной отчетности. Она раскрывает Пенсионному фонду информацию о стаже сотрудника и уплаченных за него взносах, что в будущем влияет на размер его пенсии. Поэтому важно, чтобы отчет содержал только достоверные сведения.

Сама форма СЗВ-СТАЖ и порядок ее заполнения утверждены Постановлением Правления ПФ РФ от 06.12.2018 № 507П. Сдают форму вместе с описью по форме ОДВ-1.

Сдают отчет все организации и обособленные подразделения, ИП с работниками, адвокаты и нотариусы. Форму заполняют на каждое застрахованное лицо с которым был заключен трудовой договор, гражданско-правовой договор, договор авторского заказа или лицензионный договор. При этом факт выплат по договору или его срок значения не имеют. Сдать отчет нужно в любом случае, даже если сотрудник ничего не заработал, а договор действовал один день.

СЗВ-СТАЖ сдают один раз в год. Отчитаться нужно до 1 марта года следующего года. То есть за 2021 год, форму нужно подать до 1 марта 2022 года. Срок переносится на следующий рабочий день, если 1 марта выпадает на праздник или выходной.

Но есть ситуации, когда отчет сдают в иные сроки:

- в течение трех дней после получения от работника заявления об увольнении и выходе на пенсию;

- в течение месяца со дня утверждения ликвидационного баланса при ликвидации компании;

- до даты предоставления отчета о результатах конкурсного производства при банкротстве организации.

Подробнее про СЗВ-СТАЖ читайте в нашей статье “СЗВ-СТАЖ — отчетность для всех работодателей в 2021 году”.

Корректировка СЗВ-СТАЖ через форму СЗВ-КОРР

Для исправления ошибок в СЗВ-СТАЖ не нужно повторно сдавать эту же форму. Законодатель предусмотрел отдельный отчет — СЗВ-КОРР, который отправляют, чтобы исправить ранее учтенные сведения о застрахованном лице на его индивидуальном лицевом счете (ИЛС). Об этом говорит п. 4.1 Приложения №5 к Постановлению Правления ПФ РФ от 06.12.2018 № 507П.

Данный пункт прописан не просто так. Например, если СЗВ-СТАЖ был не принят ПФР по причине ошибок формально-логистического контроля, то повторно нужно сдать СЗВ-СТАЖ с признаком «Исходная», а не СЗВ-КОРР, так как фактически сведения на ИЛС внесены не были.

Кроме того, сведения по застрахованному лицу могли не внести на его ИЛС из-за ошибок в ФИО и СНИЛС или при отсутствии необходимых показателей. По такому сотруднику также нужно сдавать не СЗВ-КОРР, а дополняющий СЗВ-СТАЖ с ОДВ-1.

Важно! С помощью СЗВ-КОРР можно также исправить ошибки, которые были допущены еще до 2017 года, когда была актуальна форма РСВ-1.

Бланк формы закреплен в Приложении №3 к Постановлению Правления ПФ РФ от 06.12.2018 № 507П. СЗВ-КОРР всегда сдается вместе с описью по форме ОДВ-1 (Приложение №2 к Постановлению Правления ПФ РФ от 06.12.2018 № 507П).

Порядок сдачи СЗВ-КОРР

СЗВ-КОРР — это корректирующий отчет, поэтому конкретного срока сдачи у него нет. Сдать корректировку в территориальный орган ПФР нужно сразу, как только была обнаружена ошибка в СЗВ-СТАЖ.

Если ошибку найдет территориальный ПФР, то работодатель получит соответствующее уведомление. Срок на исправление — 5 рабочих дней с момента получения письма.

Сдать СЗВ-КОРР можно “на бумаге”, если у работодателя менее 25 сотрудников. Если же количество персонала составляет 25 человек и более, то форма сдается только в электронном виде.

Важно! СЗВ-КОРР сдают в ПФР. Поэтому, если выявленные ошибки влияют и на другие отчеты, то по ним также нужно подать соответствующие корректировки. Например, ошибка может быть связана с расчетом страховых взносов. В таком случае нужно сдать СЗВ-КОРР в ПФР, и корректировку по РСВ в налоговую.

Типы сведений в СВЗ-КОРР

СЗВ-КОРР содержит несколько типов сведений. В зависимости от типа меняется содержание и порядок заполнения отчета.

СЗВ-КОРР с типом «КОРР»

«КОРР» — корректирующий. Такой тип применяют, чтобы внести корректировку в СЗВ-СТАЖ.

Страхователь обязательно заполняет Разделы 1-2 и один или несколько разделов 3-6 из формы. Таким образом можно:

- скорректировать данные на ИЛС застрахованного лица о его заработке и иных выплатах — графы 1 — 6 Раздела 4;

- дополнить данные на ИЛС информацией о доначисленных страховых взносах — графы 7 — 11 Раздела 4;

- скорректировать данные на ИЛС застрахованного лица в части сведений о сумме выплат и вознаграждений, с которых начислены страховые взносы по дополнительному тарифы — раздел 5;

- скорректировать данные на ИЛС застрахованного лица в части периодов работы — Раздел 6.

СЗВ-КОРР с типом «ОТМН»

«ОТМН» — отменяющий. Такой тип отчета используют для отмены ранее внесенных о застрахованном лице сведений. Порядок заполнения зависит от редактируемого периода:

- отмена сведений до 2016 года — заполняют Разделы 1, 2 и 3;

- отмена сведений с 1 января 2017 года и по настоящий день — заполняют только Раздел 1 и 2.

После сдачи отменяющего СЗВ-КОРР данные о застрахованном лице за указанный в отчете период будут отменены.

СЗВ-КОРР с типом «ОСОБ»

«ОСОБ» — особый. Некоторые сотрудники из-за ошибки могут не попасть в отчет СЗВ-СТАЖ. В таком случае ПФР не получит данные об их стаже и заработке. Чтобы исправить ошибку, сдают отчет СЗВ-КОРР с типом сведений «ОСОБ».

Порядок заполнения СЗВ-КОРР

СЗВ-КОРР состоит из заголовка и 6 разделов. Сложностей при заполнении возникнуть не должно, но мы разберем весь процесс по порядку.

Заголовок

В заголовке формы заполняем всего три строчки.

В графе «Отчетный период, в котором предоставляются сведения» ставим 0 и пишем текущую дату. Например:

В графе «Отчетный период, за который корректируются сведения» ставим 0 и пишем год, в котором корректируем информацию. Например:

Важно! Указываем «0», так как корректируем данные за периоды от 1 января 2017 года. Коды других периодов можно узнать в Приложении к Порядку заполнения СЗВ-СТАЖ, ОДВ-1, СЗВ-КОРР, СЗВ-ИСХ, утвержденному Постановлением Правления ПФ РФ от 06.12.2018 № 507П.

Про типы сведений мы уже говорили выше, поэтому в соответствующей графе указываем один из возможных вариантов:

- КОРР;

- ОТМН;

- ОСОБ.

Раздел 1

Здесь указываем основные сведения о работодателе: регномер в ПФР, ИНН и КПП. При этом сведения могут отличаться в отчетном и корректируемом периоде. Скорее всего данные в периодах будут совпадать, но в некоторых случаях они могут изменяться.

Раздел 2

Здесь заполняем сведения о застрахованном лице, по которому вносим исправления: ФИО и номер СНИЛС.

Раздел 3

Используем для исправления ранее внесенных данных или добавления сведений о «забытых» сотрудниках.

Код категории застрахованного лица, который указывается в графе 1, можно найти в Приложении к Порядку заполнения СЗВ-СТАЖ, ОДВ-1, СЗВ-КОРР, СЗВ-ИСХ, утвержденному Постановлением Правления ПФ РФ от 06.12.2018 № 507П. Например, НР — наемный работник, ИП — индивидуальный предприниматель и так далее.

Важно! Код «БЕЗР» указывается только при подаче сведений за отчетные периоды по 2016 год включительно, кроме СЗВ-КОРР с типом «ОСОБ».

В графе 2 «Тип договора» указываем один из двух вариантов: трудовой или гражданско-правовой.

Графы 3 и 4 заполняем только по отчетным периодам по 2001 год включительно. За более ранние периоде их заполнять не нужно.

Графу 5 заполняем только по лицам, на заработок которых начислялись страховые взносы по дополнительным тарифам.

Раздел 4

Заполняем раздел, если необходимо скорректировать данные о заработке, иных доходах застрахованного лица, начисленных и уплаченных страховых взносах и страховом стаже работника.

В графе 1 указываем код месяца, за который подаем корректировку. Обычно код месяца — это первые три буквы соответствующего периода. Например, январь — янв, февраль — фев, апрель — апр и так далее. Исключения март с кодом «мрт» и ноябрь с кодом «нбр». Нужный код можно найти в Приложении к Порядку заполнения СЗВ-СТАЖ, ОДВ-1, СЗВ-КОРР, СЗВ-ИСХ, утвержденному Постановлением Правления ПФ РФ от 06.12.2018 № 507П.

В графе 2 указываем скорректированную сумму выплат за период. Для разных периодов правила заполнения различаются:

- 1996 — 2001 гг. — указываем сумму общих начислений, учитываемых при назначении пенсии;

- 2002 — 2009 гг. — графу 2 не заполняем;

- 2010 г. по настоящее время — указываем общую сумму выплат.

Дальше сумма в графе 2 разбивается по графам 3 — 6. В графе 3 указываем часть суммы, на которую начислены страховые взносы, входящие в базу для начисления страховых взносов, не превышающую предельную. В графе 4 из графы 3 отдельно выделяем сумму, причитающуюся застрахованным лицам по договорам ГПХ.

Аналогично заполняем графы 5 и 6, но только для сумм вознаграждения, входящих в базу для начисления взносов, превышающую предельную.

Графы 7 и 8 заполняем при корректировке сведений за период по 31 декабря 2000 года включительно. В графу 7 вписываем сумму доначисленных взносов, уплачиваемых работодателем по фиксированному для него тарифу. А в графу 8 вносим сумму взносов, уплачиваемых тарифов, установленных для работающих граждан.

Для корректировки данных за период 2002 — 2013 гг. заполните графы 9 и 10. А для периодов с 2014 года заполните графу 11. Кроме того, графу 9 нужно заполнить сведениями о доначисленных страховых взносах по дополнительному тарифу.

Графы 12 и 13 заполните скорректированными сведениями только в том случае, если вы не осуществляли выплаты в пользу физических лиц.

Раздел 5

Раздел заполняется по сотрудникам, занятым на отдельных видах работ, и выплаты которым облагаются по дополнительному тарифу. Такие виды перечислены в п. 1 — 18 ч. 1 ст. 30 Федерального закона от 28.12.2013 № 400-ФЗ. Например, подземные работы, гражданская авиация и так далее.

В графе 1 указываем код месяца, за который вносим корректировку.

В графу 2 впишите код оценки условий труда. Узнать его можно из Приложения к Порядку заполнения СЗВ-СТАЖ, ОДВ-1, СЗВ-КОРР, СЗВ-ИСХ, утвержденному Постановлением Правления ПФ РФ от 06.12.2018 № 507П.

По графе 3 пропишите сумму выплат в пользу физических лиц, занятых на работах, указанных в п. 1 ч. 1 ст. 30 ФЗ от 28.12.2013 № 400-ФЗ. А по графе 4 — занятых на работах, перечисленных в п. 2 — 18 ч. 1 ст. 30 ФЗ от 28.12.2013 № 400-ФЗ.

Раздел 6

В этой части отчета указываем корректировки, связанные со сроками работы застрахованных лиц. Порядок заполнения аналогичен Разделу 3 формы СЗВ-СТАЖ.

В графах 1 и 2 указываем начало и конец периода, за которые проводим корректировку.

В графу 3 вносим код территориальных условий труда. Узнать его можно из Приложения к Порядку заполнения СЗВ-СТАЖ, ОДВ-1, СЗВ-КОРР, СЗВ-ИСХ, утвержденному Постановлением Правления ПФ РФ от 06.12.2018 № 507П. Например, РКС — районы Крайнего Севера, МКС — местность, приравненная к районам Крайнего Севера и так далее.

Код особых условий труда, дающих право на досрочной назначение пенсии, вписываем в графу 4. Узнать код также можно в Приложения к Порядку заполнения форм. Например, код ЗП12А — подземные работы с вредными условиями труда и горячих цехах, ЗП12Б — работы с тяжелыми условиями труда и так далее.

В графу 5 впишите код основания исчисления страхового стажа. А в графе 6 можно указать дополнительные сведения. Узнать код и перечень дополнительных сведений можно из Приложения к Порядку заполнения СЗВ-СТАЖ и СЗВ-КОРР.

Код-основание досрочного выхода на пенсию внесите в графу 7, тут же в графе 8 можно указать дополнительные сведения, руководствуясь Приложением к Порядку заполнения СЗВ-СТАЖ и СЗВ-КОРР.

В графе 9 указывайте сведения об увольнении сотрудника или сведения о периодах, засчитываемых в трудовой стаж безработным.

Важно! В графе 9 за отчетные периоды с 2017 года указываем “БЕЗР”, если проводим корректировку сведений о страховом стаже лица, имеющего период получения пособия по безработице и иные периоды, перечисленные в п. 4 ч. 1 ст. 12 ФЗ от 28.12.2013 № 400-ФЗ.

Скачать образец СЗВ-КОРР

Штрафы по СЗВ-КОРР

Конкретного срока сдачи СЗВ-КОРР нет, так как это корректирующий отчет. Но сдать его лучше сразу, как только обнаружили ошибку, иначе есть риск нарваться на штраф.

Территориальный орган ПФР может назначить организации штраф 500 рублей за каждое застрахованное лицо, если обнаружит ошибки в отчете (ст. 17 ФЗ от 01.04.1996 № 27-ФЗ) до того, как работодатель предоставит корректировку. Кроме того, штраф 300 — 500 рублей могут назначить сотруднику работодателя, ответственного за подготовку и подачу СЗВ-СТАЖ (ст. 15.33.2 КоАП РФ).

А вот если компания окажется «быстрее» Пенсионного Фонда — найдет ошибку самостоятельно и исправит ее, то оснований для штрафа не будет.

Рекомендуем вам облачный сервис Контур.Бухгалтерия. Ведите персонифицированный учет по сотрудникам прямо в нашей программе. На основании внесенных вами данных отчет будет заполняться автоматически. Кроме того, система проверит все логические соотношения. Новичкам мы дарим бесплатный пробный период на 14 дней.

, появится статус мероприятия.

, появится статус мероприятия.