Как исправить ОКТМО в 6-НДФЛ? Процедура исправления ошибочно указанного кода потребует от налогового агента оформления еще 2 дополнительных отчетов. Что это за отчеты и как их заполнить, поясним на примере.

Неправильный ОКТМО в 6-НДФЛ: причины и последствия

Возможными причинами указания в отчете 6-НДФЛ неверного ОКТМО являются:

- технические погрешности (изначальное занесение в используемую налоговым агентом программу для подготовки 6-НДФЛ ошибочного кода);

- заблуждение налогового агента относительно указываемого в 6-НДФЛ ОКТМО — такие ситуации, к примеру, возможны в случае наличия у коммерсанта обособленных подразделений или совмещения предпринимателем вмененки с иными режимами налогообложения;

- другие причины (невнимательность исполнителей и т. д.).

Последствия отражения в 6-НДФЛ неверного ОКТМО зависят от того, когда и кто обнаружил эту погрешность:

- налоговый агент до истечения крайнего срока подачи 6-НДФЛ — претензий контролеров можно избежать (как это сделать, расскажем в следующем разделе);

- налоговый агент после окончания срока сдачи 6-НДФЛ или инспекторы во время камеральной проверки — негативные последствия ошибочного ОКТМО в 6-НДФЛ можно смягчить.

Как следует из письма ФНС России от 09.08.2016 № ГД-4-11/14515, любой недостоверно отраженный в 6-НДФЛ реквизит может стать поводом для наказания налогового агента.

Детализацию погрешностей в 6-НДФЛ, подлежащих штрафу, см. в статье «За какие ошибки по НДФЛ оштрафуют?».

Перечень кодов можно найти в Общероссийском классификаторе ОК033-2013, утвержденном приказом Росстандарта от 14.06.2013 № 159-ст. Таблица с кодами ОКТМО очень объемная, поэтому не всегда просто в ней ориентироваться. Указать правильный ОКТМО в расчете 6-НДФЛ вам поможет наш специальный сервис. Здесь достаточно ввести ИНН, если вы ИП или организация, либо адрес. Система быстро обработает запрос и выдаст нужный код.

Учитывая, что ошибочный ОКТМО не служит причиной неуплаты НДФЛ в бюджет, налоговый агент может рассчитывать на смягчение наказания (ст. 112 НК РФ). Но в любом случае неверный ОКТМО необходимо исправить — о схеме исправления расскажем в следующем разделе.

Действия налогового агента, если неверно указан ОКТМО в 6-НДФЛ

Исправление неверного ОКТМО в 6-НДФЛ заключается в следующем:

- обнулить первичный 6-НДФЛ с ошибочным ОКТМО — для этого оформить и передать контролерам корректировочный отчет, в котором указать ОКТМО из первичного 6-НДФЛ (ошибочный), а в 1-м и 2-м разделах во всех ячейках проставить нули;

- заполнить снова первичный 6-НДФЛ, указав в нем верный ОКТМО, — в 1-м и 2-м разделах отчета отразить фактическую суммовую и календарную информацию.

Такой алгоритм действий рекомендовали сами контролеры в письме ФНС от 12.08.2016 № ГД-4-11/14772. Письмо касалось прежней формы 6-НДФЛ (действовавшей до 2021 года), но актуально и в отношении новой формы, которая утверждена приказом ФНС от 15.10.2020 № ЕД-7-11/[email protected] (в ред. от 29.09.2022) и применяется, начиная с отчетности за 2023 год.

Как заполнить 6-НДФЛ за 2023 год, рассказали эксперты КонсультантПлюс. Оформите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Нюансы оформления корректировочной декларации подскажет этот материал.

Приведенный в следующем разделе пример поможет разобраться с оформлением 6-НДФЛ взамен отчета с ошибочным ОКТМО.

Исправляем неверный ОКТМО (пример)

Описанную в предыдущем разделе схему исправления ошибочного ОКТМО в 6-НДФЛ покажем на примере.

Пример

23.07.2023 ООО «Промтехнология» отослало 6-НДФЛ за 2 квартал в инспекцию. ОКТМО на титульном листе выглядел следующим образом:

В первом разделе разместилась соответствующая информация о суммах удержанного НДФЛ с разбивкой по срокам перечисления, приходящимся на 1 квартал.

Во 2-м разделе ООО «Промтехнология» отразило следующие данные:

- доход начисленный (стр. 110, 112) — 2 250 000 руб.;

- число получателей дохода (стр. 120) — 15 чел.;

- вычеты (стр. 130) — 36 000 руб.;

- НДФЛ рассчитанный (стр. 140) — 287 820 руб.;

- НДФЛ удержанный (стр. 160) — 201 014 руб.

Позднее выяснилось, что вместо ОКТМО 92601405 ошибочно указан код 92601415.

Специалисты ООО «Промтехнология» в неотложном порядке оформили корректирующий отчет, в котором:

- на 1-м листе проставили № корректировки 001;

- в ячейках, предназначенных для отражения ОКТМО, — ошибочный код 92601415;

- в разделах 1 и 2 во всех ячейках проставили нули.

Титульный лист от первоначального варианта стал отличаться только заполнением поля «Номер корректировки».

Раздел 2 от исходного варианта отличался существенно.

Обнулили также и всю информацию, отраженную в разделе 1.

После того как корректировочный отчет поступил контролерам, специалисты ООО «Промтехнология» приступили к следующему шагу. Он заключался в оформлении вновь первичного 6-НДФЛ — как будто ошибок никто в ОКТМО не допускал. При этом:

- на титульном листе в поле «Номер корректировки» проставили 000 (подается первичный отчет, а не корректировка);

- ОКТМО указали правильный — 92601405;

- разделы 1 и 2 заполнили всей необходимой суммовой и календарной информацией.

Образцы заполнения титульных данных и 1-го раздела 6-НДФЛ представлены ниже.

В результате таких действий специалистов ООО «Промтехнология» ошибка в ОКТМО отчета 6-НДФЛ была устранена.

ВАЖНО! С 2023 года ежемесячно следует сдавать уведомления об исчисленных налогах по НДФЛ налоговго агента. Если в уведомлении допущена ошибка в ОКТМО, то исправить ее следует аналогичным образом: обнулить сумму по неверному ОКТМО и подать верные сведения.

Как заполнить уведомление об исчисленных налогах, рассказали эксперты КонсультантПлюс. Оформите пробный бесплатный доступ к системе и переходите в Типовую ситуацию.

Итоги

Чтобы исправить ошибочный ОКТМО в 6-НДФЛ, необходимо обнулить первоначальный отчет, подав корректировку с ошибочным ОКТМО и нулевыми показателями 1-го и 2-го разделов. Затем сформировать новый первичный отчет, в котором отразить верный ОКТМО и все фактические данные (о доходах, НДФЛ и т. д.). Аналогчино следует исправить ошибку в ОКТМО в уведомлении об исчисленных налогах.

Неверный ОКТМО

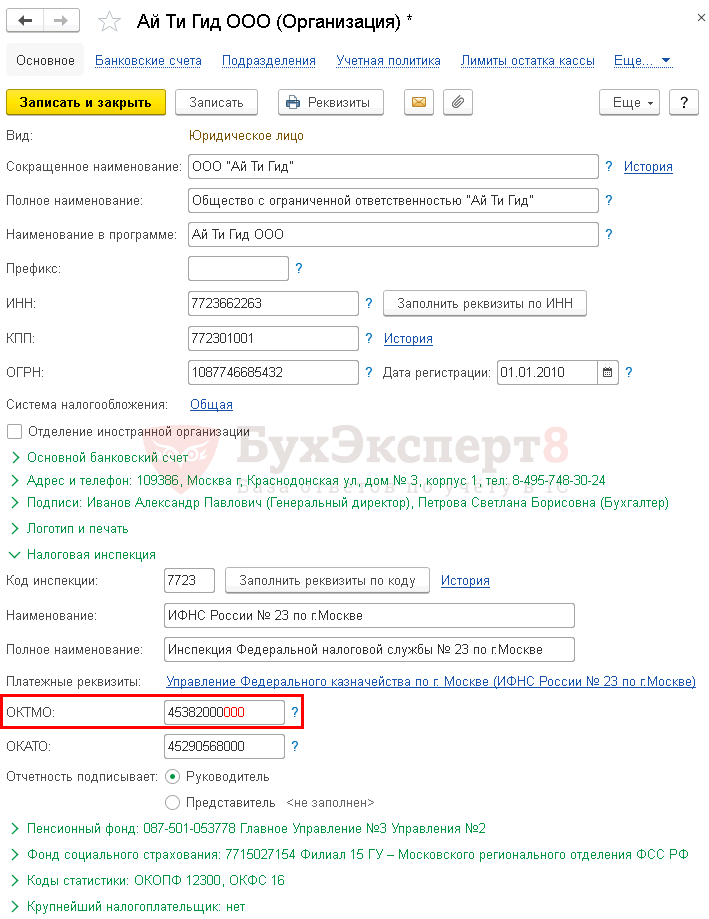

Отчетность с лишними нулями в коде ОКТМО приниматься не будет!

В коде ОКТМО не должно быть лишних нулей. Наличие трех лишних нулей на конце, к примеру — 45382000000, является неверным.

ОКТМО может состоять из 11 символов.

Но чаще всего ОКТМО — из 8 цифр, последние 3 цифры заполняются только по населенным пунктам, которые входят в состав муниципальных образований:

- г. Москва 8 цифр:

- ОКТМО Тверского района – 45382000

- ОКТМО Пресненского района — 45380000

- г. Москва п. Внуково 11 цифр:

- ОКТМО п. Внуково — 45317000106

Неверный ОКТМО в отчетности

В расчете 6-НДФЛ ОКТМО корректировке не подлежит!

6-НДФЛ:

- необходимо сдать уточненный 6-НДФЛ корректировка № 1 с этим же неверным ОКТМО и нулевыми показателями;

- после представить первичный расчет 6-НДФЛ с верным ОКТМО и верными показателями.

Вся отчетность, кроме 6-НДФЛ:

- Необходимо сдать уточненную отчетность корректировка № 1 с этим же неверным ОКТМО и нулевыми показателями.

- Получить извещение о вводе, запросить справку о состоянии расчетов или акт сверки в режиме оффлайн и проверить ушла ли задолженность с неверного ОКТМО.

- После представить уточненную отчетность корректировка № 2 с верным ОКТМО и верными показателями.

См. также:

- Полезные ссылки для бухгалтера

- Порядок заполнения элемента справочника Организация

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Оцените публикацию

(2 оценок, среднее: 5,00 из 5)

Загрузка…

Назад к статье

Дополнительные материалы

Назад к статье

Топ-вопросов

Дата публикации: 07.09.2016 12:36 (архив)

В Межрайонной ИФНС России № 8 по Удмуртской Республике состоялся семинар на тему: «Налогообложение малого бизнеса».

В рамках семинара главный государственный налоговый инспектор отдела работы с налогоплательщиками А.А. Адамов обратил внимание на письмо ФНС России от 12.08.2016 № ГД-4-11/14772, в котором установлен временный порядок внесения изменений в статью 81 Налогового кодекса РФ.

Согласно пункту 6 статьи 81 Налогового кодекса РФ при обнаружении налоговым агентом в поданном им в налоговый орган расчете факта не отражения или неполноты отражения сведений, а также ошибок, приводящих к занижению или завышению суммы налога, подлежащей перечислению, налоговый агент обязан внести необходимые изменения и представить в налоговый орган уточненный расчет в порядке, установленном данной статьей.

Если при заполнении расчета по форме 6-НДФЛ налоговым агентом допущена ошибка в части указания КПП или ОКТМО, то при обнаружении данного факта налоговый агент представляет в налоговый орган по месту учета два расчета по форме 6-НДФЛ, а именно:

- уточненный расчет к ранее представленному с указанием соответствующих КПП или ОКТМО и нулевыми показателями всех разделов расчета;

- первичный расчет с указанием правильного КПП или ОКТМО.

При этом если расчет по форме 6-НДФЛ с указанием правильного КПП или ОКТМО налоговым агентом представлен после срока, установленного абзацем 3 пункта 2 статьи 230 Налогового кодекса РФ, то учитывая положения статей 81, 111 Налогового кодекса РФ, мера ответственности за совершение налогового правонарушения, предусмотренная пунктом 1.2 статьи 126 Налогового кодекса РФ, не применяется.

Вышеизложенный порядок представления уточненных расчетов по форме 6-НДФЛ рекомендуется применять до вступления в силу приказа ФНС России об утверждении новой формы расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом.

После предоставления уточненных расчетов по форме 6-НДФЛ с указанием правильных ОКТМО и КПП, налогоплательщик может подать заявление на уточнение ошибочно заполненных реквизитов расчетных документов в соответствии с пунктом 7 статьи 45 Налогового кодекса РФ.

Ошибка в налоговом периоде

В документе указали неверный период. Например, месяц вместо квартала.

Что делать. Подать новое уведомление с правильным периодом. Например, отчетный период при уплате налога на имущество за 2022 год для ИП — год. В уведомлении указывают: ГД.00.2022.

Ошибка в КБК или ОКТМО

Уведомление об исчисленных суммах подают по налогам:

- организации на ОСН — по транспортному, земельному налогам, налогу на имущество, агентскому налогу на прибыль;

- организации и ИП на спецрежиме — по УСН, ЕСХН, страховым взносам, НДФЛ.

Что делать. Если указали неправильный код бюджетной классификации (КБК) или общероссийский классификатор территорий муниципальных образований (ОКТМО), надо сформировать уведомление с правильными реквизитами и повторно отправить на проверку.

Уведомление подали после отчетности или вместе с ней

Иногда компания забывает отправить уведомление. О нем вспоминают, когда подают декларацию. В итоге уведомление уходит вместе с декларацией или после нее.

Что делать. Сдать декларацию без предварительного уведомления. Декларации содержит сведения о налогах, которую инспектор может использовать для распределения денег с ЕНП. Если направить уведомление после налоговой отчетности, ФНС вышлет сообщение об отказе. Но не потому, что документ содержит ошибку, а потому, что он не нужен.

Уведомление после или вместе с декларацией подают только при сдаче отчета по кадастровому имуществу. С 2023 года его не нужно вносить в декларацию.

Пример

Организация подала уведомление по страховым взносам за март 2023 года вместе с расчетом страховых взносов (РСВ) за I квартал 2023.В этом случае отправлять уведомление бесполезно — начисления за март инспекторы возьмут из квартального РСВ.

Ошибки в уведомлении за 2022 год

Компания на УСН выплачивает авансовые платежи. По итогам года она подает уведомление по ЕНП на всю сумму налога.

Что делать. Если компания рассчиталась с бюджетом за I, II и III кварталы 2022 года, сумму уплаченных налогов не нужно включать в уведомление. Туда вписывают лишь сумму годового налога за вычетом авансовых платежей.

Неверные реквизиты в платежке-уведомлении

Компания в платежке по НДФЛ указала только квартал года или дату уплаты, но забыла поставить период уплаты. Налоговики не смогли определить, к какому сроку отнести платеж.

Что делать. В 2023 году действует период перехода на единый налоговый счет. Компании могут самостоятельно выбирать способ уплаты налогов:

- вносить деньги на единый налоговый счет на конкретные КБК;

- уведомлять налоговиков, какие суммы и когда нужно списать.

Чтобы налоговики могли правильно перечислить деньги на единый налоговый счет, нужно внимательно заполнить реквизиты — КБК, ОКТМО и период уплаты налога.

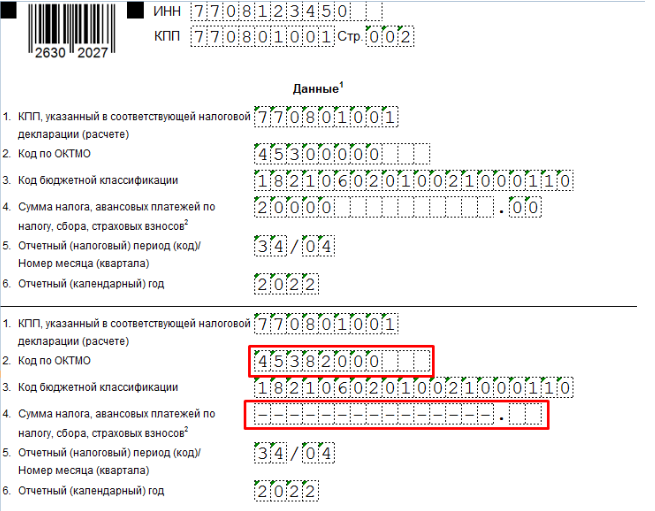

Чтобы исправить ошибки в КБК, ОКТМО или периоде, направьте уведомление с исправленными реквизитами. Придется заполнить два блока в новом уведомлении:

- в первом блоке повторить реквизиты из неверного уведомления, кроме суммы — здесь поставить 0;

- во втором блоке — во всех строках указать верные данные.

Пример

ООО «Мадагаскар» при заполнении уведомления по налогу на имущество за 2022 год неверно указало ОКТМО — 4530000 вместо 45382000. Сумма налога на имущество равна 20 000 ₽.Что исправить ошибку, поочередно вписали: ОКТМО, который указали с ошибкой и нулевую сумму налога на имущество; правильное ОКТМО и сумму налога.

Пример исправленного уведомления с ошибкой в ОКТМО

В уточненном уведомлении указана не новая сумма, а разница

Организация ошибочно указала заниженную сумму налога на прибыль — 50 000 ₽ вместо начисленных 57 000 ₽. И следом подала уточненное уведомление на разницу — 7 000 ₽. Это неверно.

Что делать. При заполнении уведомления нужно помнить правило — одно уведомление подается по одному сроку уплаты. В корректирующем уведомлении указывается полная сумма оплаты к данному сроку. Новое уведомление аннулирует предыдущее.

В корректировочном уведомлении необходимо указать полную сумму налога — 57 000 ₽.

Коротко, увлекательно и с пользой о деньгах — в нашем телеграм-канале @life_profit. Присоединяйтесь!

ФНС разъяснила, надо ли представлять уточненный расчет по страховым взносам, если работодатель ошибся в коде ОКТМО.

В письме от 01.10.2018 № БС-4-11/19100@ ведомство отмечает, что расчет по страховым взносам в том числе содержит код муниципального образования/межселенной территории/населенного пункта, на территории которого плательщик уплачивает страховые взносы.

Коды ОКТМО содержатся в классификаторе, утвержденном приказом Росстандарта от 14.06.2013 № 159-ст.

Сдавать уточненный расчет НК РФ требует при обнаружении в сданной отчетности факта неотражения или неполноты отражения сведений, а также ошибок, приводящих к занижению суммы взносов.

Если обнаруженные ошибки не приводят к занижению суммы страховых взносов, то работодатель вправе внести необходимые изменения в расчет и представить уточненный расчет.

Это значит, что если работодатель обнаружил ошибку в ОКТМО, то он сам решает, сдавать уточненный расчет или нет. Делать это не обязательно.