Узнайте о секретах заполнения типового документа Корректировка поступления вида операции Исправление в первичных документах.

Данная статья поможет понять, каким образом осуществить исправление документов и ошибок в 1С 8.3, в т. ч. как исправить:

- ошибки прошлых лет в 1С;

- поступления прошлого и текущего периода в бухгалтерском учете;

- ошибки по налогу на прибыль;

- ошибки по НДС, в т.ч. регистрировать исправительные счета-фактуры;

- проводки, когда типовой документ делает неверные записи.

Создание и заполнение документа

Содержание

- Документ Корректировка поступления

- Алгоритм исправления ошибок в БУ

- Ошибки текущего года, выявленные до окончания отчетного года

- Ошибки прошлых лет, выявленные до подписания отчетности

- Несущественные ошибки прошлого года, выявленные после подписания отчетности

- Существенные ошибки прошлого года, выявленные до даты представления отчетности или даты утверждения отчетности

- Существенные ошибки прошлых лет, выявленные после утверждения отчетности

- Алгоритм исправления ошибок в НУ

- Ошибка текущего года не приводит к занижению налога

- Ошибка текущего года приводит к занижению налога

- Ошибка прошлого года не приводит к занижению налога

- Ошибка прошлого года приводит к занижению налога

- Алгоритм исправления ошибок по НДС

- Суммовая ошибка в книге покупок обнаружена в текущем периоде

- Суммовая ошибка в книге покупок обнаружена в следующем периоде

Документ Корректировка поступления

Документ Корректировка поступления используется для:

- исправления:

- технических ошибок, допущенных при вводе первички в базу;

- ошибок, допущенных поставщиком в первичных документах;

- корректировки суммы или количества приобретенных товаров, работ, услуг по согласованию сторон, в т. ч. оформления возврата товаров поставщику.

Основные способы создания документа Корректировка поступления:

- на основании документов по кнопке Создать на основании:

- Поступление (акт, накладная),

- Корректировка поступления,

- Поступление доп.расходов,

- Возврат товаров поставщику.

- из журнала документов:

- Покупки – Корректировка поступления.

Виды операций документа Корректировка поступления в 1С 8.3:

- Корректировка по согласованию сторон:

- регистрируется корректировочный счет-фактура.

- Исправление в первичных документах:

- регистрируется исправительный счет-фактура.

- Исправление собственной ошибки:

- первичные документы оформлены правильно, ошибку совершил бухгалтер при вводе информации в базу.

Особенности заполнения:

- вкладка Главное – основные настройки;

- вкладка Товары – корректировка, исправление стоимости или количества приобретенных материальных ценностей;

- вкладка Услуги – корректировка, исправление стоимости или количества приобретенных нематериальных ценностей;

- Исправление № от — данные входящего исправленного документа;

- Получен – дата отражения исправлений в учете;

- Основание – исправляемый документ;

- Отражать корректировку – где вносятся изменения:

- Во всех разделах учета – формируются проводки по БУ, НУ и движения по регистрам НДС;

- Только в учете НДС – формируются только движения по регистрам НДС;

- Только в печатной форме – проводки и движения не формируются.

Рассмотрим, как в 1С 8.3 исправить ошибки в бухгалтерском учете (исправление документов и проводок), налоговом учете (налог на прибыль), по НДС: исправление счета-фактуры.

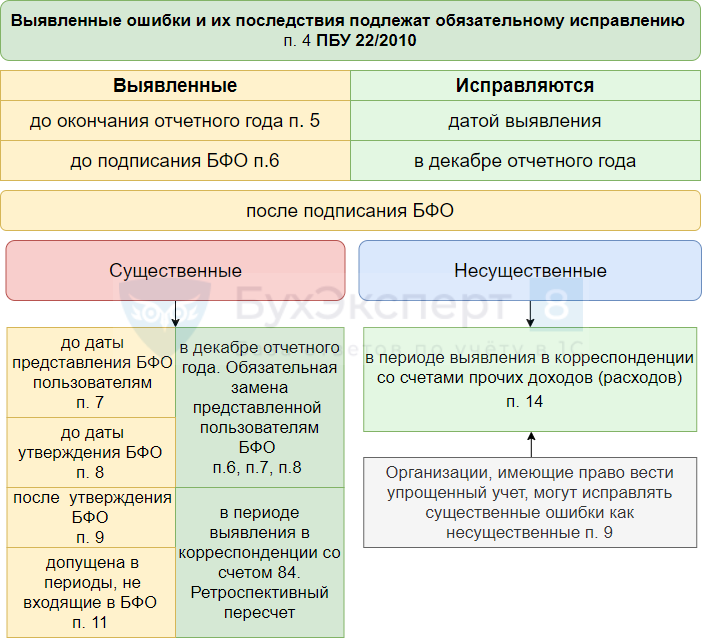

Алгоритм исправления ошибок в БУ

Подробнее об исправлении ошибок в бухгалтерском учете

Ошибки текущего года, выявленные до окончания отчетного года

По алгоритму 1С исправления вносятся в бухгалтерском учете (БУ) в периоде обнаружения ошибки (п. 5 ПБУ 22/2010):

- «закрытый» период открывать не нужно, т.к. проводки в БУ будут формироваться датой обнаружения ошибки:

- в корреспонденции со счетами и субконто, что указаны на вкладке Товары – как и в первичном документе;

- в корреспонденции со счетами и субконто, что указаны на вкладке Услуги, либо в Дт 90.02 – переключатель в разделе Отражение доходов и расходов.

- в бухгалтерской отчетности ошибка будет отражена по строкам текущих расходов.

Практикум по исправлению в БУ ошибки текущего года

Ошибки прошлых лет, выявленные до подписания отчетности

Как исправить ошибки прошлых лет в 1С 8.3? По алгоритму 1С, если дата выявления ошибки прошлый год, то корректировка прошлых периодов в 1С 8.3 осуществляется всегда по дате обнаружения ошибки и через 91 счет.

В этой ситуации в соответствии с п. 6 ПБУ 22/2010 исправления должны быть внесены в декабре прошлого года, поэтому придется откорректировать дату и счета учета в проводках:

- необходимо открыть «закрытый» период, т.к. проводки в БУ будут формироваться 31 декабря;

- в проводках документа Корректировка поступления установить флажок Ручная корректировка:

- изменить дату проводок в БУ на 31 декабря.

Для Услуг:

- изменить корреспонденцию со счетом 91 на текущие счета учета доходов/расходов в БУ 90.02, 90.07, 90.08;

- добавить проводку по исправлению фин.результата:

- Дт 90.09 Кт 99.01.1

либо - Дт 99.01.1 Кт 90.09

Проводки в БУ будут сделаны в «закрытом» периоде, но граница последовательности не нарушается – особенность документа Корректировка поступления.

При этом если появился остаток в БУ на субсчетах 90 (91), то его нужно закрыть:

- запустить Реформацию баланса в процедуре Закрытия месяца за декабрь прошлого года.

Бухгалтерскую отчетность необходимо переформировать. Ошибка будет отражена по тем же строкам что и доходы/расходы по операции.

Несущественные ошибки прошлого года, выявленные после подписания отчетности

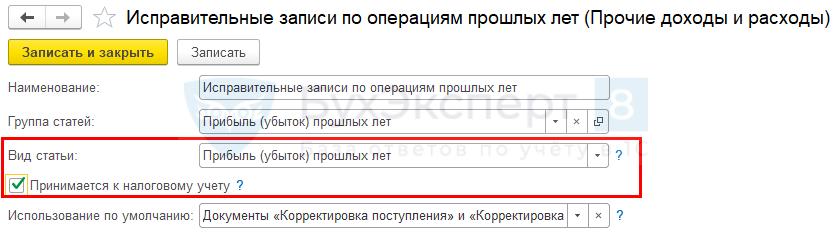

По алгоритму 1С, если дата выявления ошибки прошлый год, то исправление ошибок прошлых лет в 1С осуществляется всегда по дате обнаружения ошибки и через 91 счет — как для несущественных ошибок (п. 14 ПБУ 22/2010):

- «закрытый» период открывать не нужно, т.к. проводки в БУ будут формироваться датой обнаружения ошибки:

- всегда в корреспонденции со счетом 91;

- субконто к счету 91 – Статья прочих доходов и расходов, подставляется по умолчанию;

- в бухгалтерской отчетности за текущий год ошибка будет отражена по строкам Прочих доходов/расходов.

Подробнее Практикум по исправлению в БУ несущественной ошибки прошлого года, выявленной после подписания отчетности

Существенные ошибки прошлого года, выявленные до даты представления отчетности или даты утверждения отчетности

Алгоритма для исправления существенных ошибок в 1С не заложено, но принцип корректировки прошлого года 1С 8.3 такой же как для Ошибок прошлого года, выявленных до подписания отчетности:

- необходимо открыть «закрытый» период, т.к. проводки в БУ будут формироваться 31 декабря;

- в проводках документа Корректировка поступления установить флажок Ручная корректировка:

- изменить дату проводок в БУ на 31 декабря.

для Услуг:

- изменить корреспонденцию со счетом 91 на текущие счета учета доходов/расходов в БУ 90.02, 90.07, 90.08;

- добавить проводку по исправлению финансового результата 90.09 / 99.01.1.

Проводки в БУ будут сделаны в «закрытом» периоде, но граница последовательности не нарушается – особенность документа Корректировка поступления

При этом если появился остаток в БУ на субсчетах 90 (91), то его нужно закрыть:

- запустить Реформацию баланса в процедуре Закрытие месяца за декабрь прошлого года.

Сформируйте исправленный экземпляр бухгалтерской отчетности и представьте его всем пользователям. Ошибка будет отражена по тем же строкам, что и доходы/расходы по операции.

Подробнее Практикум по исправлению в БУ существенной ошибки прошлого года, выявленной до даты представления отчетности или даты утверждения отчетности

Существенные ошибки прошлых лет, выявленные после утверждения отчетности

Алгоритма для такой корректировки поступления прошлого периода в 1С не заложено, но можно воспользоваться механизмом для исправления Несущественных ошибок прошлого года, выявленных после подписания отчетности.

По алгоритму 1С исправление ошибок прошлых лет в 1С осуществляется только через 91 счет, а в этой ситуации исправление существенной ошибки должно быть сделано через 84 счет (п. 9 ПБУ 22/2010):

- «закрытый» период открывать не нужно, т.к. проводки в БУ будут формироваться датой обнаружения ошибки;

- в проводках документа Корректировка поступления установить флажок Ручная корректировка:

- изменить корреспонденцию со счетом 91 на счет 84 только в бухгалтерском учете на дату выявления ошибки;

- в текущей бухгалтерской отчетности ретроспективно поправить вручную входящие остатки по изменившимся счетам на 31 декабря.

Либо для исправления существенной ошибки через 84 счет можно воспользоваться документом Операция, введенная вручную.

Но! решение лучше принимать в зависимости от необходимых правок в НУ и НДС.

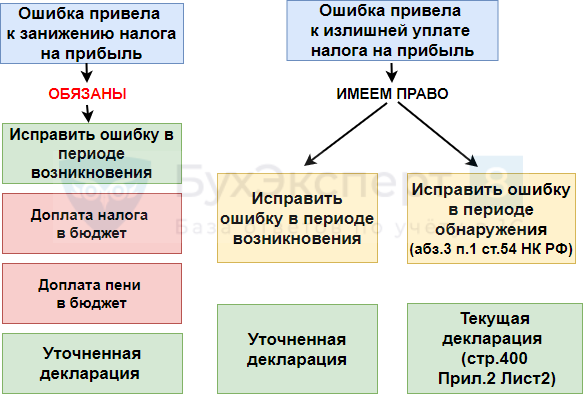

Алгоритм исправления ошибок в НУ

Подробнее об исправлении ошибок в налоговом учете для налога на прибыль

Ошибка текущего года не приводит к занижению налога

По алгоритму 1С исправления вносятся в налоговом учете (НУ) в текущем периоде по правилам абз. 3 п. 1 ст. 54 НК РФ:

- «закрытый» период открывать не нужно, т. к. проводки в НУ будут формироваться датой обнаружения ошибки:

- в корреспонденции со счетами и субконто, что указаны на вкладке Товары – как и в первичном документе;

- в корреспонденции со счетами и субконто, что указаны на вкладке Услуги, либо в Дт 90.02 – переключатель в разделе Отражение доходов и расходов;

- в текущей декларации ошибка будет отражена по тем же строкам, что и доходы/расходы в декларации за период ошибки.

Подробнее Практикум по исправлению в НУ ошибки текущего года, которая не приводит к занижению налога на прибыль

Ошибка текущего года приводит к занижению налога

По алгоритму 1С исправления вносятся в НУ в текущем периоде. Но это не верно!

При занижении налога мы должны представить уточненную декларацию за период возникновения ошибки — за прошлый отчетный период. Поэтому тут два варианта исправления ошибки.

Вариант 1. Ручная корректировка даты проводки в НУ документа

- в проводках документа Корректировка поступления установить флажок Ручная корректировка;

- изменить дату проводки в налоговом учете на дату возникновения ошибки.

Дата меняется только для проводки доходов/расходов в НУ:

- повторите процедуру Закрытия месяца для ранее закрытого периода;

- налог на прибыль будет начислен автоматически.

Плюсы варианта:

- все расходы в НУ в периоде ошибки будут разнесены верно;

- налог на прибыль будет пересчитан автоматически;

- уточненная декларация по налогу на прибыль за период ошибки будет автоматически заполнена программой.

Минусы варианта:

- придется перезакрывать ранее закрытый период.

Подробнее Практикум по исправлению в НУ ошибки текущего года, которая приводит к занижению налога на прибыль, при ручном варианте корректировки проводок документа Корректировка поступления

Вариант 2. Ручное заполнение уточненной декларации

При проведении документа Корректировка поступления ничего корректировать не нужно:

- проводку по исправлению доходов/расходов в НУ оставляем датой обнаружения ошибки и «влезать» в НУ прошлого периода не нужно.

Плюсы варианта

- не нужно перепроводить ранее закрытый период – все останется как было;

- налог на прибыль будет автоматически рассчитан в периоде исправления.

Минусы варианта

- сумма расходов в НУ за предыдущий отчетный период будет отражена не корректно. Она станет правильной только в периоде исправления ошибки нарастающим итогом;

- уточненную декларацию по налогу на прибыль за период ошибки придется формировать вручную;

- в проводках документа Корректировка поступления установить флажок Ручная корректировка;

- изменить дату проводки в налоговом учете на дату возникновения ошибки.

Дата меняется только для проводки доходов/расходов в НУ. В БУ необходимо оставить все как есть:

- повторите процедуру Закрытия месяца для ранее закрытого периода:

- налог на прибыль будет начислен автоматически.

Подробнее Практикум по исправлению в НУ ошибки текущего года, которая приводит к занижению налога на прибыль, при ручном варианте заполнения уточненной декларации

Ошибка прошлого года не приводит к занижению налога

По алгоритму 1С исправления ошибок прошлых лет в 1С вносятся в НУ в текущем периоде по правилам абз. 3 п. 1 ст. 54 НК РФ.

- «закрытый» период открывать не нужно, т.к. проводки в НУ будут формироваться датой обнаружения ошибки:

- в корреспонденции со счетом 91;

- статья Прочих доходов и расходов на вкладке Главное должна быть вида Прибыль (убыток) прошлых лет:

- в декларации по налогу на прибыль ошибки будут автоматически попадать в стр. 300 (301). Необходимо сумму ошибки вручную перенести в стр. 400 (401).

По итогам текущего года убедитесь, что декларация с прибылью (Письмо Минфина РФ от 13.04.2016 N 03-03-06/2/21034), иначе нельзя воспользоваться правилами п. 1 ст. 54 НК РФ и учесть ошибку прошлых лет в текущем периоде. Если декларация оказалась убыточной, то исправить ошибку можно только подав уточненку за предыдущий период.

Подробнее Практикум по исправлению в НУ ошибки прошлого года, которая не приводит к занижению налога на прибыль

Ошибка прошлого года приводит к занижению налога

По алгоритму 1С исправления ошибок прошлых лет в 1С вносятся в НУ в прошлый период:

- необходимо открыть «закрытый» период, т.к. проводки в НУ будут формироваться датой ошибки;

- в проводках документа Корректировка поступления установить флажок Ручная корректировка:

- Кт 90.01.1 – увеличение налоговой базы в составе доходов от реализации – не верно! Необходимо откорректировать проводку в корреспонденции со счетами 90.02, 90.07, 90.08 (91.02) – должен быть счет учета текущих расходов, а не выручки.

- Дт 90.09 Кт 99.01.1 – финансовый результат корректировки.

Проводка в НУ будет сделана в «закрытом» периоде, но граница последовательности не нарушается – особенность документа Корректировка реализации.

При этом появится остаток в НУ на субсчетах 90 (91) и счете 99, который нужно закрыть:

- запустить Реформацию баланса в процедуре Закрытие месяца за декабрь прошлого года;

- доначислить налог на прибыль за прошлый год с помощью документа Операция, введенная вручную датой обнаружения ошибки – по правилам БУ.

- уточненная декларация по налогу на прибыль сформируется автоматически.

Подробнее Практикум по исправлению в НУ ошибки прошлого года, которая приводит к занижению налога на прибыль

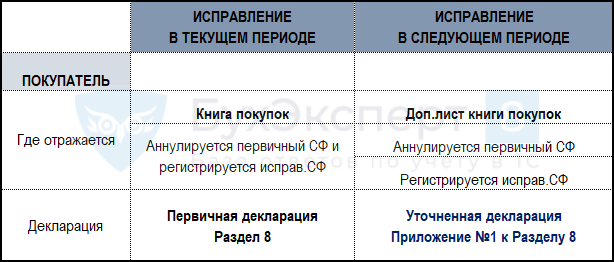

Алгоритм исправления ошибок по НДС

Рассмотрим алгоритм исправления ошибок НДС в 1С 8.3 в учете покупателя.

Суммовая ошибка в книге покупок обнаружена в текущем периоде

По алгоритму 1С исправления осуществляются в текущей Книге покупок:

- зарегистрируйте Исправительный счет-фактуру (ИСФ);

- автоматически в Книге покупок текущего периода:

- аннулируется первичный (дефектный) СФ;

- принятие НДС к вычету по ИСФ с помощью документа Формирование записей книги покупок:

- регистрируется исправительный СФ.

- текущая декларация по НДС будет сформирована автоматически:

- Раздел 8;

- Раздел 3 данные указаны верно, с учетом исправленной ошибки.

Суммовая ошибка в книге покупок обнаружена в следующем периоде

По алгоритму 1С исправления вносятся с помощью Дополнительного листа книги покупок:

- зарегистрируйте Исправительный счет-фактуру (ИСФ);

- автоматически в Доп.листе книги покупок прошлого периода:

- аннулируется первичный СФ;

- принятие НДС к вычету по ИСФ с помощью Формирование записей книги покупок:

- регистрируется исправительный СФ.

- уточненная декларация по НДС в 1С будет сформирована автоматически:

- Раздел 8 в поле Ранее представленные сведения переключатель Актуальны;

- Приложение 1 к Разделу 8 переключатель Неактуальны;

- Раздел 3 данные указаны верно в уточненке по НДС в 1С, с учетом исправленной ошибки.

Подробнее Практикум по исправлению НДС суммовой ошибки, обнаруженной в следующем периоде, в книге покупок

См. также:

- Исправление ошибок в учете

- Исправление ошибок в БУ

- Исправление ошибок в НУ

- Исправление ошибок по НДС

- Порядок исправления ошибок в 1С

- Документ «Корректировка поступления» вид операции «Исправление собственной ошибки»

- Документ «Корректировка реализации» вид операции «Исправление в первичных документах»

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

До начала статьи стоит отметить, что для того, чтобы начать использовать документы: Корректировка реализации и «Корректировка поступления 1С» в конфигурации системы 1С:Бухгалтерия – нужно открыть настройки функционала, перейти на вкладку «Торговля» и убрать «галочку» около пункта «Исправительные и корректировочные документы».

1. Пример ошибок в конфигурации системы 1С:Предприятие

Для начала будет приведён пример, заданы исходные условия, основываясь на которых возникла ошибка.

Пусть существует некая компания, в которой применяется общий режим налогообложения. И эта компания платит НДС. При этом 01.01.2016 бухгалтерией было допущено две ошибки во время ввода первичного документа в 1С: акта по оказанию услуг, который был выдан другой компанией.

Первая ошибка была связана с указанием некорректной цены за услугу. А вторая ошибка связана с тем, что во время регистрации счёта-фактуры в 1С, который передал поставщик, был неверно введён его номер.

Акт по оказанию услуг должен быть зарегистрирован внутри конфигурации системы 1С:Бухгалтерия при помощи документа «Поступление», с использованием операции «Услуги». А в строке «Сумма», внутри таблицы, по ошибке было указано на тысячу рублей меньше, чем должно было.

А полученный счёт-фактура в 1С зарегистрирован в документации при помощи прописывания его даты и номера. Однако, была допущена ошибка и записан не тот номер.

Главные ошибки в бухгалтерском и налоговом учете в 1С

Обзор частых ошибок в бесплатном вебинаре.

Получите бесплатное видео с экспертным обзором!

Оставьте заявку в форме ниже, и мы вышлем вам запись:

2. Последствия наличия ошибок в конфигурации системы 1С Бухгалтерия

Затраты по купленной услуге в бухучёте считают общехозяйственной статьёй расходов, которая записывается на 26 учётный счёт.

Внутри документа «Поступление» с вышеописанными ошибками будет такое содержание, как показано на скриншоте ниже:

Во время проводки документа внутри бухучёта, а также для системы обложения налогами, учитывается цена услуг, без учёта НДС для дебета 26 счёта «Общехозяйственные расходы 1С». После этого выделяется сумма с дебета счёта в 1С 19.04 «НДС по приобретённым услугам», которая была заявлена поставщиком. И эта же сумма учитывается в кредите счёта 60.01 «Расчёты с поставщиками и подрядчиками».

При помощи документа была сформирована запись в регистр с накоплениями НДС при помощи этого регистра формируются записи внутри книги с покупками.

Получаем, что из-за ошибки в указании стоимости услуг, величина расходов была занижена, соответственно была занижена и сумма по заявленному НДС, получается, что задолженность перед поставщиком тоже была уменьшена.

Сам документ счёт-фактура основывается на документе «Поступление». Получается, что в нём также прописана некорректная и сумма, и НДС.

Ниже представлен скриншот с готовым счётом-фактурой 1С Предприятие, в котором находится некорректный номер:

Внутри конфигурации системы 1С: Бухгалтерия величина НДС может быть принята для вычета одним из способов:

-

При помощи документации по регламенту «Формирование записей книги покупок».

-

При помощи документа «Счёт-фактура», если поставить там «галочку» около «Отразить вычет НДС в книге покупок датой получения».

Ниже показан скриншот с примером проводки счёта-фактуры в 1С:

В документации в бухучёте была выбрана величина НДС и сформирована запись для регистра «НДС покупки в 1С», однако, из-за ошибки она была ниже, чем должна была бы, а также счёт-фактура 1С:Предприятие был неверно пронумерован.

Далее представлено то, как будет выглядеть книга покупок по первому кварталу:

Деньги за услугу были переданы лишь на следующий квартал. А «Платёжное поручение» было некорректно сформировано из-за «Поступление».

Далее демонстрируется документ «Списание с расчётного счёта 1С:Бухгалтерия»:

Однако, после перепроверки уже во втором квартале, ошибки были обнаружены, а НДС-отчёты в 1С первого квартала сданы уже были.

Бесплатно рассчитаем цену установки 1С на вашем предприятии. Поможем выбрать и установим 1С специально под задачи вашего бизнеса. Быстро и качественно обучим ваших сотрудников азам работы с 1С.

Рассчитать стоимость

3. Исправление ошибок в 1С

Для начала нужно понять, как такие ошибки будут исправляться в принципе.

Опираясь на пункт 5 ПБУ 22/2010 «Исправление ошибок в бухучёте и отчётности», если ошибка была найдена до конца года, то она должна быть исправлена записями для конкретных счетов бухучёта для того месяца, в котором была определена неполадка.

Согласно пункту 1 статьи 54 НК, если были найдены какие-либо некорректные моменты в налоговой базе, которые касаются предыдущих налоговых периодов, то в нынешнем налоговом периоде нужно произвести расчёт заново, но за тот период, в котором были найдены ошибки.

Однако, есть исключения. Одно из них – это то, что плательщик налогов может проводить перерасчёт и в том периоде, когда ошибки были выявлены.

В нашей ситуации получилось, что величина расходов стала ниже. Но, дабы налогообложение было корректно сделано на прибыль – прибыль, которая должна облагаться налогом, была увеличена, а налог был уплачен излишне. Из-за этого правку по обложению налогом можно ввести и в данном отчётном периоде.

Однако стоит учесть нюансы с НДС: для этого нужно обратить внимание на постановление Правительства № 1137 от 26.12.2011. Исправляя неточности, будем опираться на 4 пункт «Правил ведения книги покупок», если нужно ввести перемены в книгу с покупками.

Основой для исправления ошибок будет служить документ «Корректировка поступления 1С», а видом операции будет избран «Исправление собственной ошибки 1С».

На первой странице конфигурации системы 1С:Бухгалтерия нужно открыть вкладку «Главное» и избрать основание, а основанием будет служить тот документ, который содержит ошибку, в котором и будет происходить корректировка.

В этом случае нужно поправить номер на корректный. Во вкладке также можно выбрать то, в каких местах будут учтены изменения:

-

Лишь в учёте НДС.

-

В каждом из учётных разделов.

Аналогично есть возможность избрать счета по отображению затрат и расходов.

Далее демонстрируется скриншот с заполненной вкладкой «Главное» внутри документации «Корректировка поступления 1С»:

Для случая, если нужно поправить показатели, которые содержат денежные суммы, то нужно будет воспользоваться следующими закладками, а именно: «Агентские услуги», «Товары» и «Услуги».

Так как в нашем примере неверные данные были введены в акт об оказании услуг, то нужно использовать закладку «Услуги» и внести туда корректную сумму.

Далее демонстрируются внесения этих изменений:

Во время проводки документа в бухучёте пропадает ошибочная проводка по вычету НДС и формируется корректная. Также ещё будут выделены, согласно дебету счёта 19.04, недостающие средства, предъявленные поставщиком НДС, а также увеличена сумма расходов в дебете 26 счёта «Общехозяйственные расходы 1С» для налогового учёта и бухучёта.

Также будет увеличена сумма по кредиту счёта 60.01 – величина долга перед поставщиком.

Ниже представлен скриншот с отображением проводок документа «Корректировка поступления 1С»:

Помимо бухгалтерских и налоговых проводок документом будут сформированы записи по регистрам накопления. В НДС регистре 1С зафиксируется приход на корректную сумму НДС, после чего эта сумма отразится в книге покупок и учтётся расход этой суммы.

Для регистра «НДС Покупки в 1С» сформируются две записи:

-

Неправильный документ с некорректным счётом-фактурой с НДС, который был принят к вычету.

-

Вычет корректной суммы НДС для счёта-фактуры с верными реквизитами.

Исправления будут внесены в предыдущий налоговый период с НДС, а в новых правках будет выставлена отметка о том, что добавлен ещё один лист с указанием периода правок.

Ниже можно увидеть готовые записи для регистров накопления в документе «Корректировка поступления 1С»:

Стоит отметить, что для проводки документа внутри системы 1С создастся ещё один счёт-фактура, в котором будет содержаться метка «исправление собственной ошибки 1С».

Ниже можно увидеть, как рядом отображены корректные и нет документы:

Внутри формы с исправленным счётом-фактурой в 1С будет находиться дата, в которую сделали правку, а также там будет располагаться ссылка на документ, который подвергся правкам.

И внутри формы документа содержатся значения реквизитов, которые были получены от поставщика, и правильное значение, и неправильное, как можно увидеть в примере ниже:

Чтобы проверить, что все действия выше были верны, нужно сформировать книгу с покупками по первому кварталу, то есть, за тот период, в который была допущена ошибка. В нашем отчёте прописываем нужный отрезок времени.

Далее заходим в настройки отчёта, ставим «галочку» около пункта «Формировать дополнительные листы» и проставляем способ формировки – за нынешний период.

На скрине можно увидеть, как выглядят настройки отчёта «Книга покупок в 1С»:

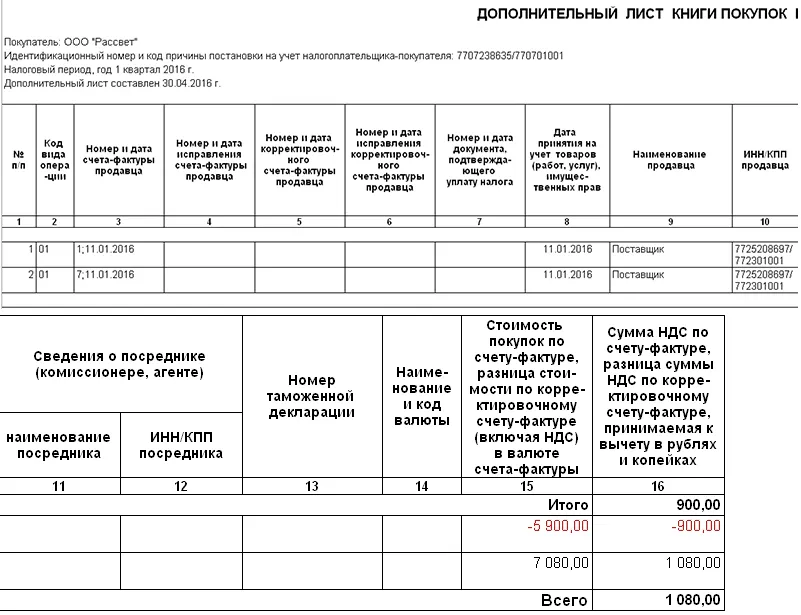

Рассмотрим дополнительный лист внутри книги покупок в 1С. В нём будут прописаны дата его составления, а также налоговый период в 1С. В разделе таблицы отражается конечная сумма НДС за период налогообложения.

Также в добавочном листе содержатся две следующие строки:

-

Неправильный номер счёта-фактуры и некорректная сумма услуги.

-

Правильный номер счёта-фактуры и корректная сумма услуги.

Ниже представлен этот дополнительный лист по книге покупок в 1С с исправлениями:

Обслуживаем программы 1С: получите персонального программиста для решения всех своих задач.

Главные ошибки в бухгалтерском и налоговом учете в 1С

Обзор частых ошибок в бесплатном вебинаре.

Получите бесплатное видео с экспертным обзором!

Оставьте заявку в форме ниже, и мы вышлем вам запись:

При получении от поставщика корректировочных документов (если исходный документ и корректировка находятся в разных отчетных периодах) в программе необходимо сделать соответствующую операцию, которая выполняется с помощью документов «Корректировка поступления» и «Корректировочный счет-фактура».

Документ корректировки удобно оформить на основании документа поставки.

Корректировка поступления заполняется автоматически. На первой закладке вы увидите следующие реквизиты: организация, контрагент, партнер, соглашение, договор и склад. Также здесь указывается вид корректировки. Выберите нужный вариант:

- исправление ошибок (если поставщиком были допущены ошибки – неправильно указаны реквизиты, присутствуют ошибки в количестве и ценах и т. п.);

- корректировка по согласованию сторон (например, когда поставщик изменил цену и покупатель согласен с этими изменениями).

На второй закладке укажите сведения о товарах после корректировки. Здесь можно менять как суммовые, так и количественные показатели.

Для примера во второй строке уменьшите количество, а в третьей – сумму.

На закладке «Расхождения по кнопке» заполните таблицу.

Количественные расхождения в учете можно отразить двумя способами.

Рассмотрим более подробно второй способ.

В нижней части формы расположена легенда.

По гиперссылке можно зарегистрировать счет-фактуру.

Документ заполняется автоматически, проведите его.

На закладке «Дополнительно» укажите дату платежа, менеджера, подразделение, вариант налогообложения, а также данные о входящем документе поставщика.

Несмотря на проведенный документ корректировки в ведомости по товарам на складах ничего не изменилось.

Это говорит о том, что для отражения складских изменений нужно провести инвентаризацию, то есть в данном случае оформить списание недостач.

Теперь выберите второй вид корректировки в документе.

Скорректируйте количество во второй строке документа.

Отнесите разницу на прочие активы / пассивы: для этого в нижней части формы выберите статью и аналитику доходов.

В отчете вы увидите, что изменилось сальдо взаиморасчетов с контрагентом.

И что программа зарегистрировала прочий доход.

Создание документа корректировки продажи

Необходимость создания корректировок к документу реализации может возникнуть как по инициативе поставщика, так и по инициативе покупателя. Чтобы включить функционал корректировок реализации, перейдите в раздел «НСИ и администрирование», выберите пункт «Продажи».

Поставьте флажок рядом с полем «Корректировки реализаций».

Документы корректировки удобно оформить на основании документов продажи, но есть и другой способ. Откройте список документов корректировки (раздел «Продажи», пункт «Корректировки реализаций»).

Создайте новый документ.

Выберите документ-основание.

После того как вы укажете документ реализации, корректировка заполняется автоматически данными из исходного документа.

Доступно несколько видов операций:

- исправление ошибок. Если необходимо исправить ошибку в реквизитах документа (например, неправильно указаны данные организации, контрагента и т. п.);

- корректировка по согласованию сторон. Если нужно изменить количество или стоимость товаров по взаимному согласию (например, сделать скидки);

- реализация перепоставленного товара. Если была обнаружена недопоставка и требуется дополнительная поставка товара;

- возврат недопоставленного товара. Если необходим возврат перепоставленного товара по согласованию сторон.

Выбор типа операции определяется способом отражения корректировки в бухгалтерском учете. Зафиксированные расхождения можно отразить как корректировку выручки и складских остатков, либо списать на доходы и расходы. Выберите второй вариант – корректировка по согласованию сторон.

У одной из товарных позиций уменьшите количество и цену. На скриншоте представлены данные до внесения изменений.

Данные после внесения изменений.

Заполните расхождения на одноименной закладке.

В данном случае присутствует недостача. Чтобы ее отразить в учете, можно использовать несколько вариантов (мы выбрали третий вариант).

На закладке «Основное» обязательно укажите дату платежа (то есть дату возврата суммовой разницы покупателю). Остальные реквизиты подтянутся из документа продажи.

Оформите корректировочный счет-фактуру.

Появится форма нового документа, где все реквизиты заполнены. Проведите и закройте документ.

Из документа корректировки можно распечатать печатные формы.

И сформировать отчеты.

Напомню, для того, чтобы в программе можно было пользоваться документами Корректировка поступления и Корректировка реализации, необходимо в настройках функциональности программы на закладке Торговля включить флажок Исправительные и корректировочные документы.

Рассмотрим пример.

Организация «Рассвет» применяет общий режим налогообложения – метод начисления и Положение по бухгалтерскому учету (ПБУ) 18/02 «Учет расчетов по налогу на прибыль организаций». Организация является плательщиком НДС.

В январе 2016 года при вводе в программу первичного документа, предъявленного сторонней организацией акта об оказании услуг, бухгалтер-операционист допустил две ошибки. Во-первых, указал неверную стоимость услуги, а во-вторых, при регистрации полученного от поставщика счета-фактуры, ошибся в указании его номера.

Полученный от поставщика акт об оказании услуг регистрируется в программе с помощью документа Поступление с видом операции Услуги. В графе «Сумма» табличной части документа вместо правильных 6 000 рублей было указано 5 000 рублей.

Полученный счет-фактура регистрируется в «подвале» документа путем указания его номера и даты. Вместо «настоящего» номера 7 был указан номер 1.

Расходы на приобретенную услугу в бухгалтерском учете относятся к общехозяйственным расходам (счет учета 26).

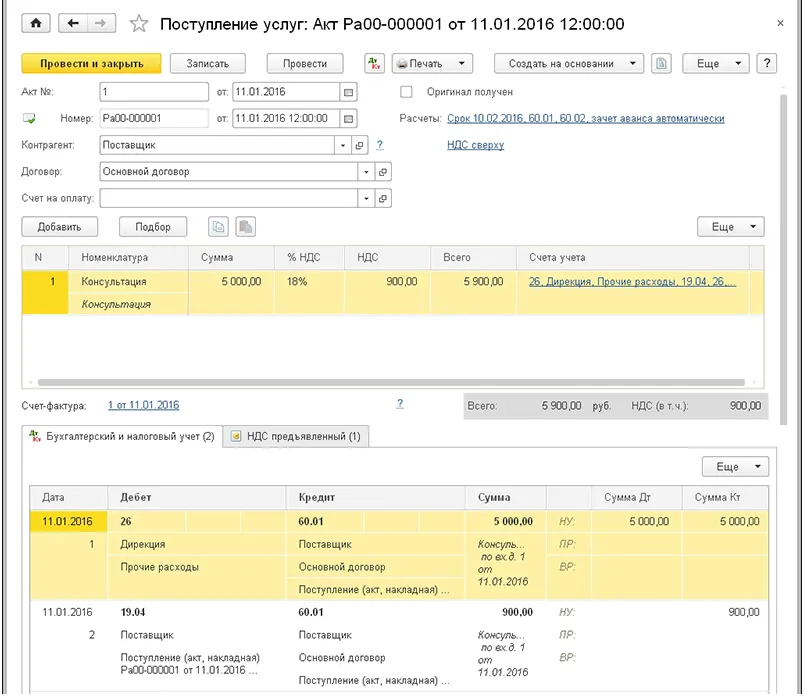

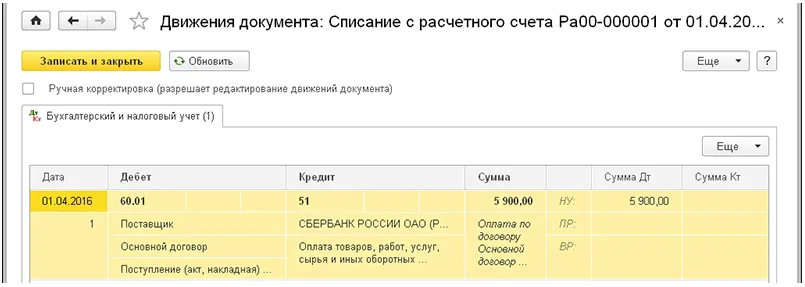

Документ Поступление с вышеперечисленными ошибками и результат его проведения представлены на Рис. 1.

Рисунок 1.

При проведении документ в бухгалтерском учете и в целях налогообложения прибыли учел стоимость услуг без НДС по дебету счета 26 «Общехозяйственные расходы», выделил по дебиту счета 19.04 «НДС по приобретенным услугам» сумму предъявленного поставщиком НДС в корреспонденции с кредитом счета 60.01 «Расчеты с поставщиками и подрядчиками». Также документ сформировал запись в регистр накопления НДС предъявленный, который является основанием для формирования записей в книгу покупок.

Следовательно, в результате допущенной ошибки при указании стоимости услуги в бухгалтерском учете и в целях налогообложения прибыли занижена сумма расходов, занижена сумма предъявленного НДС и занижена задолженность перед поставщиком.

Документ Счет-фактура полученный формируется в программе на основании документа Поступление и, как следствие, содержит неправильные сумму и сумму НДС.

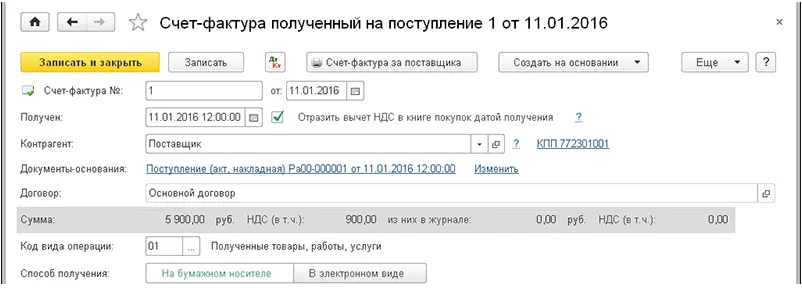

Сформированный с неправильным номером документ Счет-фактура полученный приведен на Рис. 2.

Рисунок 2.

В программе сумма НДС может приниматься к вычету либо с помощью регламентного документа Формирование записей книги покупок, либо непосредственно в документе Счет-фактура полученный, при включенном флажке Отразить вычет НДС в книге покупок датой получения.

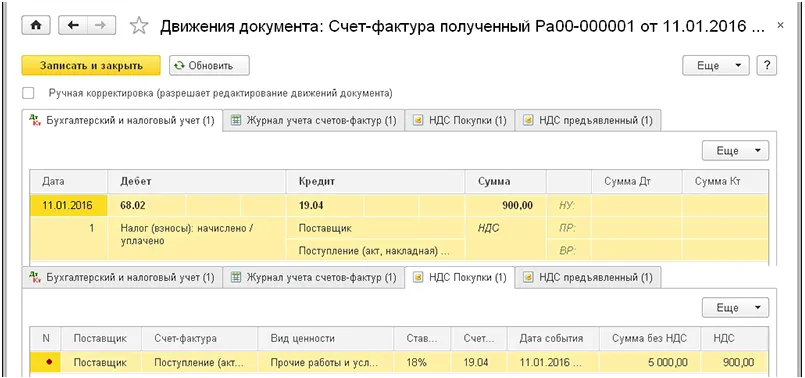

Результат проведения документа Счет-фактура полученный приведен на Рис. 3.

Рисунок 3.

Документ при проведении в бухгалтерском учете принял к вычету сумму НДС и сформировал запись в регистр НДС Покупки (в книгу покупок), соответственно, с заниженной суммой НДС и ошибочным номером счета-фактуры.

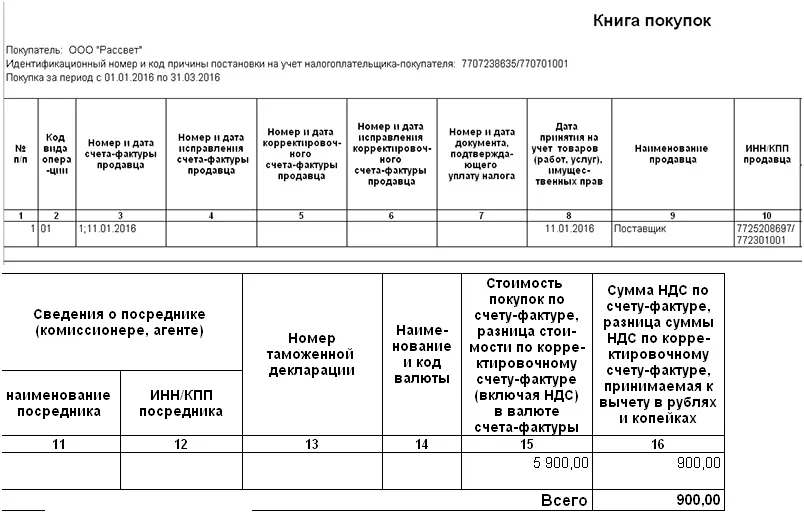

Книга покупок за первый квартал показана на Рис. 4.

Рисунок 4.

Стоимость услуги была оплачена поставщику только в следующем квартале. Документ Платежное поручение был создан на основании ошибочного документа Поступление.

Проводка соответствующего документа Списание с расчетного счета, созданного при получении выписки с расчетного счета, показана на Рис. 5.

Рисунок 5.

Наконец, в результате проведенной с поставщиком сверки взаиморасчетов, во втором квартале данная ошибка была обнаружена. Отчетность по НДС за первый квартал на данный момент уже была сдана.

Давайте вначале вспомним, как должна исправляться такая ошибка в бухгалтерском и налоговом учете.

В соответствии с п. 5 ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности», ошибка отчетного года, выявленная до окончания этого года, исправляется записями по соответствующим счетам бухгалтерского учета в том месяце отчетного года, в котором выявлена ошибка.

В соответствии с п. 1 ст. 54 НК РФ, при обнаружении ошибок (искажений) в исчислении налоговой базы, относящихся к прошлым налоговым (отчетным) периодам, в текущем налоговом (отчетном) периоде перерасчет налоговой базы и суммы налога производится за период, в котором были совершены указанные ошибки (искажения).

Правда из этого правила есть исключения. В соответствии с тем же самым пунктом НК РФ, налогоплательщик вправе провести перерасчет налоговой базы и суммы налога за налоговый (отчетный) период, в котором выявлены ошибки (искажения), относящиеся к прошлым налоговым (отчетным) периодам, когда допущенные ошибки (искажения) привели к излишней уплате налога.

Как мы уже говорили, в результате допущенной ошибки, была занижена сумма расходов. Следовательно, в целях налогообложения прибыли, была завышена налогооблагаемая база (прибыль) и, соответственно, это привело к излишней уплате налога. Поэтому исправления в целях налогообложения прибыли можно произвести в текущем отчетном периоде, как и в бухгалтерском учете.

А вот для того, чтобы разобраться, как нам поступить с НДС, мы обратимся к Постановлению Правительства Российской Федерации № 1137 от 26.12.2011 года. В соответствии с п. 4 Правил ведения книги покупок, при необходимости внесения изменений в книгу покупок (после окончания текущего налогового периода) аннулирование записи по счету-фактуре, корректировочному счету-фактуре производится в дополнительном листе книги покупок за налоговый период, в котором были зарегистрированы счет-фактура, корректировочный счет-фактура, до внесения в них исправлений.

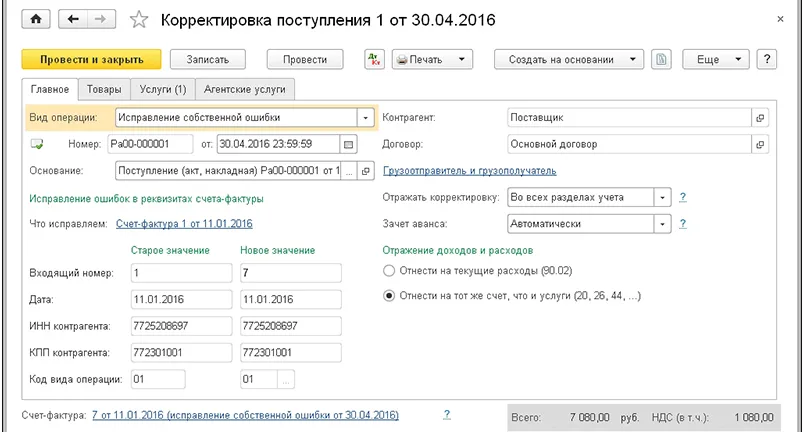

Для исправления описанной нами ошибки мы воспользуемся документом Корректировка поступления и в качестве вида операции выберем Исправление собственной ошибки.

На закладке Главное необходимо выбрать основание – это тот документ поступления, в котором допущена ошибка, который мы будем корректировать (в нашем случае это документ Поступление (акт, накладная) № 1 от 11.01.2016 г.). Чуть ниже, при выборе основания, автоматически отражается ссылка на исправляемый документ Счет-фактура полученный и его реквизиты.

Нам необходимо исправить входящий номер (новое значение равняется 7). На данной закладке можно выбрать, где будет отражаться корректировка: только в учете НДС или во всех разделах учета (мы хотим внести исправления в бухгалтерский учет, в учет по налогу на прибыль и в учет НДС). Также можно выбрать счета для отражения доходов и расходов.

Заполненная закладка Главное документа Корректировка поступления представлена на Рис. 6.

Рисунок 6.

Если для исправления ошибки, необходимо исправлять какие-то суммовые показатели, то тогда могут понадобиться закладки: Товары, Услуги, Агентские услуга.

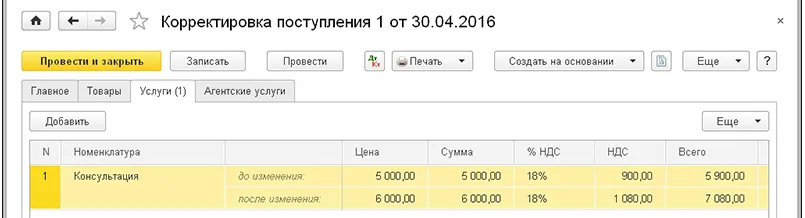

Так как в нашем примере ошибка допущена при вводе в программу акта об оказании услуг, мы воспользуемся закладкой Услуги и укажем правильную цену – 6 000 рублей.

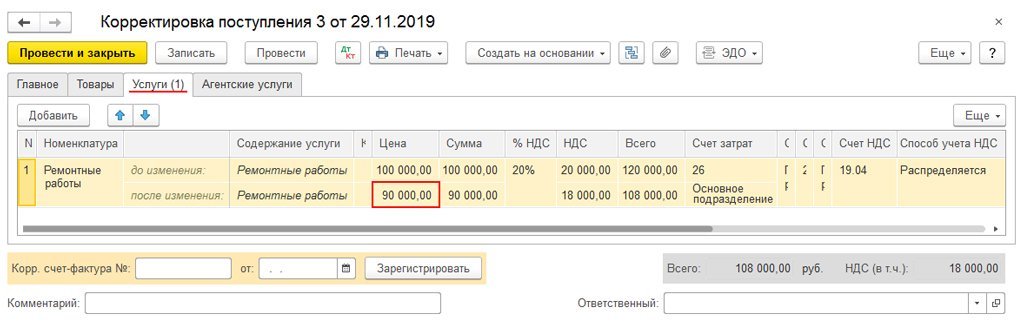

Закладка Услуги документа Корректировка поступления представлена на Рис. 7.

Рисунок 7.

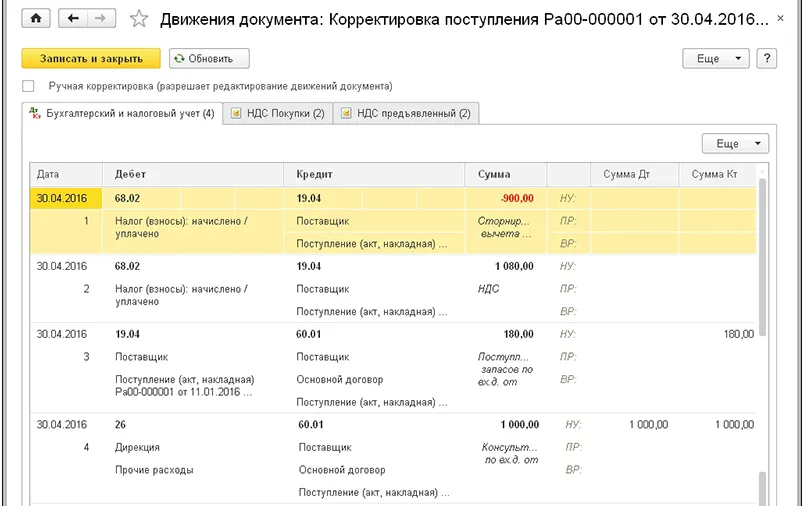

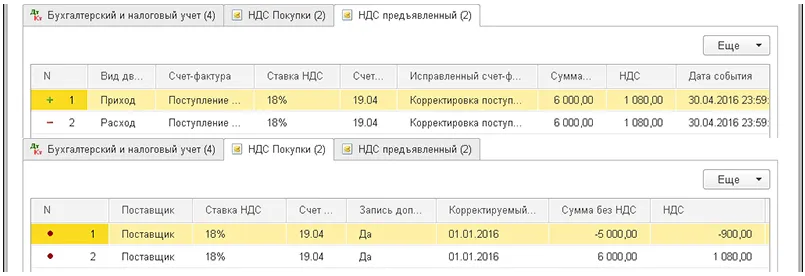

При проведении документ в бухгалтерском учете сторнирует ошибочную проводку по вычету НДС (Дт 68.02 – Кт 19.04) на сумму 900 рублей и сформирует правильную проводку на сумму 1 080 рублей. Дополнительно выделит по дебету счета 19.04 недостающую сумму предъявленного поставщиком НДС (180 рублей), увеличит по дебету счета 26 «Общехозяйственные расходы» в бухгалтерском и налоговом учете сумму расходов на услугу (1 000 рублей) и, соответственно, увеличит по кредиту счета 60.01 сумму задолженности поставщику (1 180 рублей).

Проводки документа Корректировка поступления представлены на Рис. 8.

Рисунок 8.

Кроме проводок в бухгалтерском и налоговом учете документ сформирует записи в регистрах накопления по НДС.

В регистре НДС предъявленный (суммы НДС, предъявленные поставщиками) будет зафиксирован приход на правильную сумму НДС, и, так как эта сумма НДС непосредственно документом регистрируется в книге покупок, сразу же будет отражен ее расход.

В регистре НДС Покупки будут сформированы две записи. Первая запись – это сторно не правомерно принятой к вычету суммы НДС с ошибочным номером счета-фактуры. А вторая запись – это вычет правильной суммы НДС по счету-фактуре с правильными реквизитами. Так как исправления вносятся в прошлый налоговый период по НДС, в сформированных записях будет проставлен признак дополнительного листа и прописан соответствующий корректируемый период.

Сформированные документом Корректировка поступления записи в регистры накопления представлены на Рис. 9.

Рисунок 9.

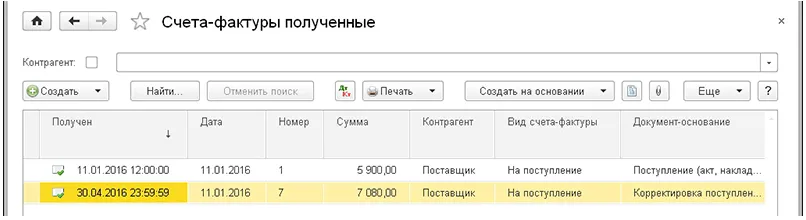

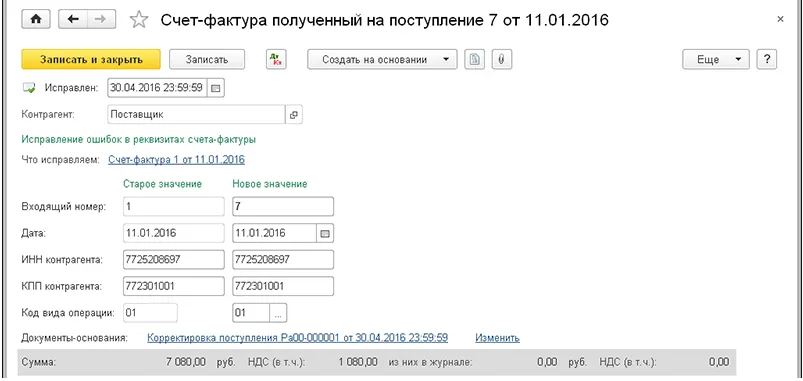

Также при проведении документа в программе будет создан (зарегистрирован) новый документ Счет-фактура полученный с пояснением «исправление собственной ошибки» (смотри Рис. 6). Данный документ можно просмотреть в списке документов Счет-фактура полученный. Ошибочный и исправленный документы показаны на Рис. 10.

Рисунок 10.

Форма исправленного документа Счет-фактура полученный содержит дату исправления и ссылку на исправляемый документ. Также в форме документа присутствуют значения реквизитов полученного от поставщика счета-фактуры до исправления ошибки и после ее исправления (Рис. 11).

Рисунок 11.

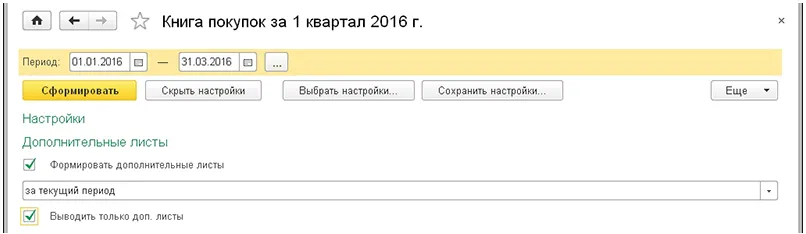

Давайте, для проверки корректности наших действий, сформируем книгу покупок за первый квартал – налоговый период, в котором была допущена ошибка.

В формируемом нами отчете укажем нужный период. В настройках отчета включим флажок «Формировать дополнительные листы» и укажем вариант формирования – за текущий период.

Настройки отчета Книга покупок показаны на Рис. 12.

Рисунок 12.

Посмотрим дополнительный лист книги покупок.

Как и положено, в дополнительном листе указывается номер дополнительного листа, налоговый период и дата составления. В графе 16 табличной части приводится итоговая сумма НДС за налоговый период до составления дополнительного листа.

В дополнительном листе присутствуют, как мы и ожидали, две строки: сторно по счету-фактуре с ошибочными номером и суммами и исправленная запись с правильным номером счета-фактуры и правильными суммами.

Дополнительный лист книги покупок за первый квартал представлен на Рис. 13.

Рисунок 13.

Одна из частых ситуаций, особенно у налогоплательщиков, ведущих раздельный учет НДС, когда до окончания налогового периода производится корректировка стоимости товаров (работ, услуг), например, в результате ретроспективной скидки, частичного возврата товаров или отказа от работ. В статье эксперты 1С рассказывают, как в этих случаях зарегистрировать в программе «1С:Бухгалтерия 8» редакции 3.0 полученные счета-фактуры.

Корректировка приобретения в сторону уменьшения: нормативное регулирование

Корректировочный счет-фактура, выставленный продавцом покупателю при изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав в сторону уменьшения (в том числе в случае уменьшения цены (тарифа) и (или) уменьшения количества (объема) отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав), является документом, служащим основанием для принятия продавцом сумм налога к вычету (п. 1 ст. 169 НК РФ).

Корректировочный счет-фактура выставляется не позднее 5 календарных дней со дня составления документов (дополнительного соглашения, иного первичного документа), подтверждающих согласие (факт уведомления) покупателя на изменение стоимости отгруженных товаров (работ, услуг, имущественных прав) (п. 3 ст. 168 НК РФ).

Согласно пункту 8 статьи 169 НК РФ форма корректировочного счета-фактуры и порядок его заполнения, а также формы и порядок ведения книг покупок и книг продаж устанавливаются Правительством РФ.

В Постановлении Правительства РФ от 26.12.2011 № 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость» утверждена форма корректировочного счета-фактуры и порядок ее заполнения (Приложение № 2 к Постановлению).

При получении от поставщика корректировочного счета-фактуры на уменьшение стоимости товаров покупатель:

- выполняет восстановление НДС на разницу между суммами налога, исчисленными исходя из стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав до и после такого уменьшения. Восстановление НДС производится покупателем в налоговом периоде, на который приходится наиболее ранняя из следующих дат: дата получения первичных документов на изменение стоимости товаров (работ, услуг, имущественных прав) либо дата получения корректировочного счета-фактуры (пп. 4 п. 3 ст. 170 НК РФ);

- регистрирует корректировочный счет-фактуру в книге продаж.

В то же время следует учитывать, что если до момента получения корректировочного счета-фактуры сумма входного НДС к вычету не предъявлялась (т. е. полученный счет-фактура на приобретенные товары (работы, услуги, имущественные права) в книге покупок не регистрировался), то заявление к вычету суммы налога с учетом произведенной корректировки (т. е. регистрация полученного счета-фактуры в книге покупок на уменьшенную (скорректированную) сумму НДС) не противоречит действующему законодательству. Очевидно, что в этом случае полученный корректировочный счет-фактура на уменьшение стоимости в книге продаж регистрироваться не будет.

Аналогичный подход к регистрации счетов-фактур Минфин России рекомендовал применять покупателям при недопоставке товаров (письма Минфина России от 12.05.2012 № 03-07-09/48, от 10.02.2012 № 03-07-09/05).

Корректировка в сторону уменьшения в текущем периоде в «1С:Бухгалтерии 8» (ред. 3.0)

Рассмотрим пример отражения в программе «1С:Бухгалтерия 8» редакции 3.0 корректировки приобретения в сторону уменьшения в текущем налоговом периоде, если входной НДС к вычету не принят.

Пример

Организация ООО «Стиль», осуществляющая операции, облагаемые и не облагаемые НДС:

- 10.10.2019 – приобрела партию товаров для перепродажи согласно заключенному договору поставки с ООО «ТФ-Мега» на общую сумму 360 000,00 руб. (в т. ч. НДС 20 % – 60 000,00 руб.);

- 31.10.2019 – в связи с выполнением условий договора получила от ООО «ТФ-Мега» ретроспективную скидку на приобретенные товары в размере 5 %, т. е. в размере 18 000,00 руб. (в т. ч. НДС 20 % – 3 000,00 руб.);

- 20.11.2019 – произвела в офисе компании ремонтные работы силами подрядной организации ООО «Дельта» стоимостью 120 000,00 руб. (в т. ч. НДС 20 % – 20 000,00 руб.);

- 29.11.2019 – согласовала с ООО «Дельта» уменьшение стоимости принятых работ на 10 %, т. е. на 12 000,00 руб. (в т. ч. НДС 20 % – 2 000,00 руб.) по причине обнаружения скрытых дефектов.

Кроме того, в IV квартале 2019 года организация ООО «Стиль»:

- отгрузила товары, облагаемые НДС, в режиме оптовой торговли на сумму 720 000,00 руб. (в т. ч. НДС 20 % – 120 000,00 руб.);

- отгрузила товары, освобождаемые от НДС, в режиме оптовой торговли на сумму 120 000,00 руб.;

- реализовала товары в режиме ЕНВД на сумму 80 000,00 руб.

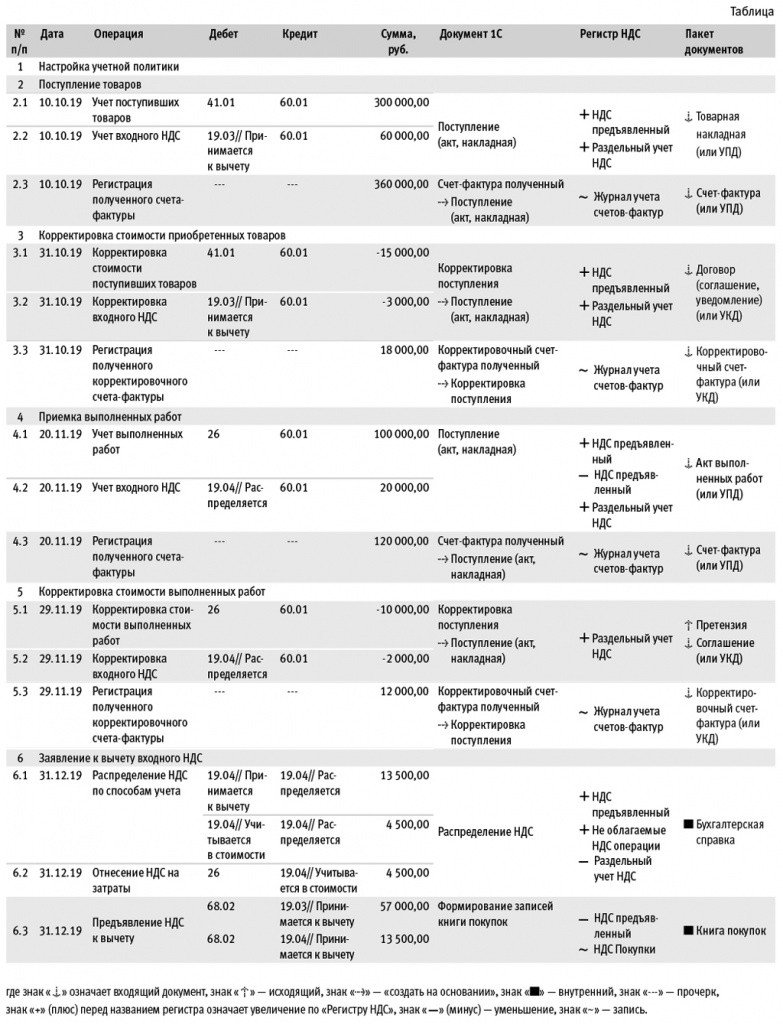

Последовательность операций приведена в таблице.

Настройка учетной политики

В связи с тем, что организация ведет раздельный учет предъявленных сумм НДС при осуществлении операций по реализации товаров (работ, услуг), как облагаемых НДС, так и освобождаемых от налогообложения, необходимо произвести соответствующие настройки учетной политики.

На закладке НДС формы Учетная политика (раздел Главное – подраздел Настройки – Налоги и отчеты) следует установить флаг Ведется раздельный учет входящего НДС по способам учета.

После выполнения настроек в табличной части документов учетной системы Поступление (акт, накладная) появится возможность отражения информации о выбранном способе учета входного НДС, который может принимать значения:

- Принимается к вычету;

- Учитывается в стоимости;

- Блокируется до подтверждения 0 %;

- Распределяется.

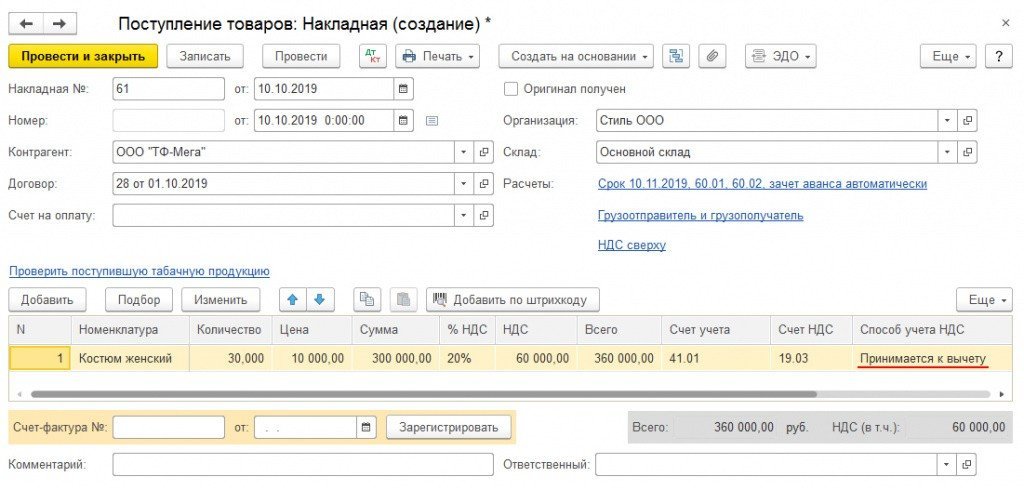

Поступление товаров

Поступление товаров от продавца (операции 2.1 «Учет поступивших товаров», 2.2 «Учет входного НДС») в программе регистрируется с помощью документа Поступление (акт, накладная) с видом операции Товары (накладная) (раздел Покупки – подраздел Покупки), рис. 1.

Рис. 1. Отражение в учете поступивших товаров

Поскольку приобретенные товары предназначены для перепродажи, т. е. для осуществления облагаемой НДС операции, в поле Способ учета НДС табличной части документа указывается значение Принимается к вычету.

После проведения документа в регистр бухгалтерии вводятся бухгалтерские записи:

Дебет 41.01 Кредит 60.01

– на стоимость приобретенных товаров;

Дебет 19.03 Кредит 60.01

– на сумму НДС, предъявленную продавцом по приобретенным товарам. При этом у счета 19.03 указывается третье субконто, отражающее способ учета НДС, – Принимается к вычету.

В регистр накопления НДС предъявленный вносится запись с видом движения Приход и событием Предъявлен НДС поставщиком. Одновременно вводится запись с видом движения Приход в регистр накопления Раздельный учет НДС. Запись производится для возможности использования данных о приобретенных товарах в случае изменения назначения их использования.

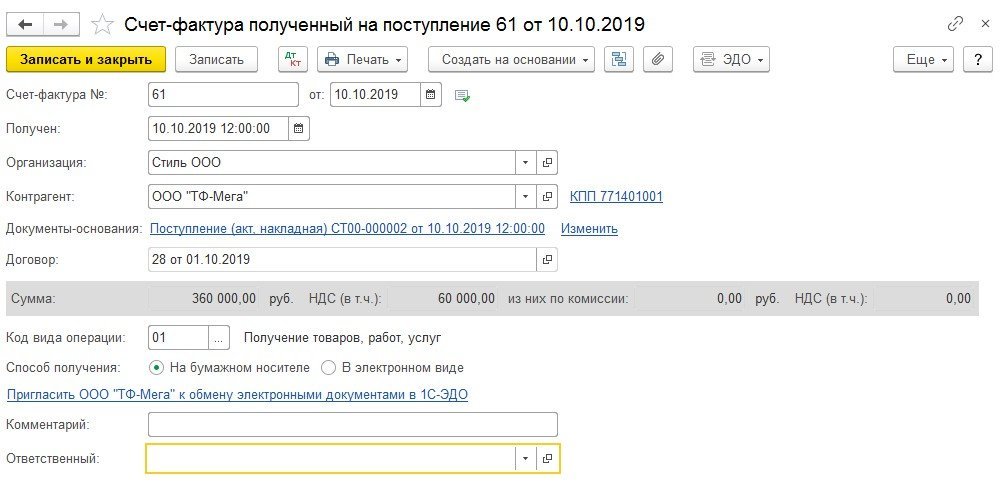

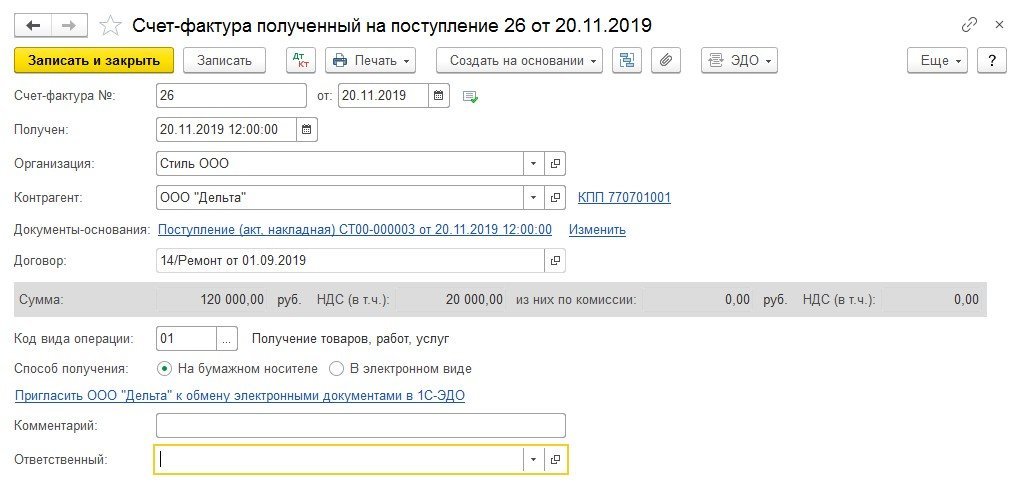

Для регистрации полученного счета-фактуры (операция 2.3 «Регистрация полученного счета-фактуры») необходимо в поля Счет-фактура № и от документа Поступление (акт, накладная) (рис. 1) ввести соответственно номер и дату входящего счета-фактуры и нажать кнопку Зарегистрировать. При этом автоматически будет создан документ Счет-фактура полученный (рис. 2), а в форме документа-основания появится гиперссылка на созданный счет-фактуру.

Рис. 2. Счет-фактура полученный на поступление товаров

Поля документа Счет-фактура полученный будут заполнены автоматически на основании сведений из документа Поступление (акт, накладная).

Кроме того:

- в поле Получен будет проставлена дата регистрации документа Поступление (акт, накладная), которую при необходимости следует заменить на дату фактического получения счета-фактуры. Если с продавцом заключено соглашение об обмене счетами-фактурами в электронной форме, то в поле будет проставлена дата отправки файла электронного счета-фактуры оператором ЭДО, указанная в его подтверждении;

- в строке Документы-основания будет стоять гиперссылка на соответствующий документ поступления;

- в поле Код вида операции будет отражено значение 01, которое соответствует приобретению товаров (работ, услуг), имущественных прав согласно Приложению к приказу ФНС России от 14.03.2016 № ММВ-7-3/136@.

Поскольку организация ведет раздельный учет, в документе Счет-фактура полученный отсутствует строка со значением Отразить вычет НДС в книге покупок датой получения, т. е. отсутствует возможность упрощенного заявления к вычету входного НДС.

Заявление к вычету суммы входного НДС производится с помощью регламентной операции Формирование записей книги покупок (раздел Операции – подраздел Закрытие периода – Регламентные операции НДС).

В результате проведения документа Счет-фактура полученный вносится регистрационная запись в регистр Журнал учета счетов-фактур. Несмотря на то, что с 01.01.2015 налогоплательщики, не являющиеся посредниками (экспедиторами, застройщиками), не ведут журнал учета полученных и выставленных счетов-фактур, записи регистра Журнал учета счетов-фактур используются для хранения необходимой информации о полученном счете-фактуре.

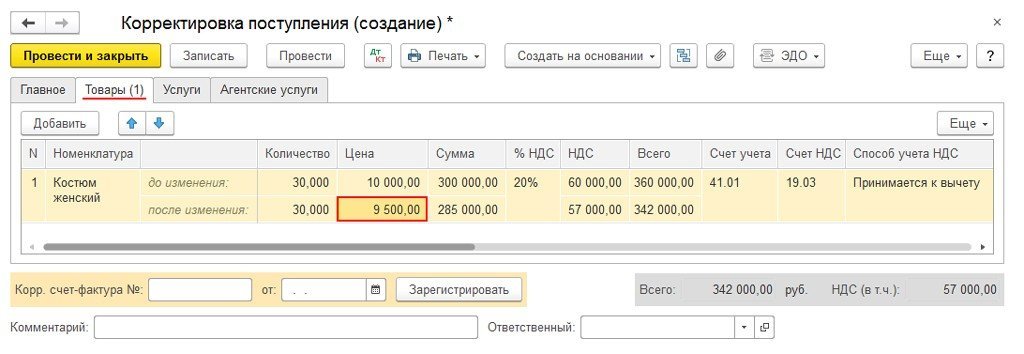

Корректировка стоимости приобретенных товаров

Для отражения операций 3.1 «Корректировка стоимости поступивших товаров», 3.2 «Корректировка входного НДС» необходимо создать документ Корректировка поступления с видом операции Корректировка по согласованию сторон.

Данный документ можно создать на основании документа Поступление (акт, накладная) (рис. 1) по кнопке Создать на основании. На закладке Главное необходимо указать (рис. 3):

- в полях Документ № и от – номер и дату документа, служащего основанием для корректировки стоимости приобретенных товаров;

- в поле Отражать корректировку – значение Во всех разделах учета, поскольку корректировка вносится в стоимостные показатели.

На закладке Товары следует указать в строке после изменения скорректированные показатели (см. рис. 3). После проведения документа Корректировка поступления в регистр бухгалтерии вводятся следующие бухгалтерские записи:

Дебет 19.03 Кредит 60.01

– СТОРНО на разницу в сумме входного НДС;

Дебет 41.01 Кредит 60.01

– СТОРНО на разницу в стоимости приобретенных товаров.

Поскольку до момента корректировки сумма входного НДС к вычету не заявлялась (не выполнялась регламентная операция Формирование записей книги покупок), то в регистр НДС предъявленный вносится запись с видом движения Приход для корректировки в сторону уменьшения суммы НДС, предъявленной поставщиком.

Одновременно аналогичная корректирующая запись с видом движения Приход вносится и в регистр накопления Раздельный учет НДС.

Для регистрации полученного корректировочного счета-фактуры (операция 3.3 «Регистрация полученного корректировочного счета-фактуры») необходимо в поля Корр. счет-фактура № и от документа Корректировка поступления (см. рис. 3) ввести соответственно номер и дату входящего корректировочного счета-фактуры и нажать кнопку Зарегистрировать.

Рис. 3. Корректировка стоимости поступивших товаров

При этом автоматически будет создан документ Корректировочный счет-фактура полученный, а в форме документа-основания появится гиперссылка на созданный счет-фактуру.

Поля документа Корректировочный счет-фактура полученный будут заполнены автоматически на основании сведений из документа Корректировка поступления.

Кроме того:

- в поле Получен будет проставлена дата регистрации документа Корректировка поступления, которую при необходимости следует заменить на дату фактического получения корректировочного счета-фактуры. Если с продавцом заключено соглашение об обмене счетами-фактурами в электронной форме, то в поле будет проставлена дата отправки файла электронного счета-фактуры оператором ЭДО, указанная в его подтверждении;

- в строке Документы-основания будет стоять гиперссылка на соответствующий документ корректировки поступления;

- в поле Код вида операции будет отражено значение 18, которое соответствует получению корректировочного счета-фактуры в связи с изменением стоимости отгруженных товаров в сторону уменьшения, в том числе в случае уменьшения цен (тарифов) отгруженных товаров (Приложение к приказу ФНС России от 14.03.2016 № ММВ-7-3/136@).

В результате проведения документа Корректировочный счет-фактура полученный будет внесена запись в регистр сведений Журнал учета счетов-фактур для хранения необходимой информации о полученном счете-фактуре.

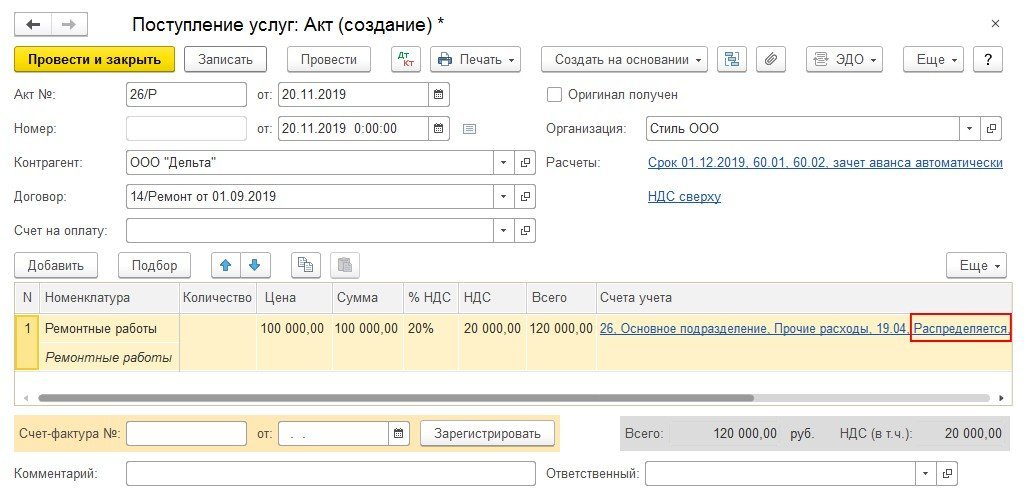

Приемка выполненных работ

Для выполнения операций 4.1 «Учет выполненных работ», 4.2 «Учет входного НДС» необходимо создать документ Поступление (акт, накладная) с видом документа Услуги (акт) (раздел Покупки – подраздел Покупки), рис. 4.

Рис. 4. Отражение в учете выполненных работ

Поскольку услуга по ремонту офисного помещения относится ко всей деятельности организации, то сумму предъявленного подрядной организацией НДС необходимо распределять. Для этого в документе Поступление (акт, накладная) в графе Счета учета табличной части следует установить для способа учета НДС значение Распределяется.

В результате проведения документа Поступление (акт, накладная) в регистр бухгалтерии будут введены бухгалтерские записи:

Дебет 26 Кредит 60.01

– на стоимость выполненных ремонтных работ, составляющую 100 000,00 руб.;

Дебет 19.04 Кредит 60.01

– на сумму НДС, предъявленную подрядной организацией и составляющую 20 000,00 руб. При этом у счета 19.04 появится третье субконто, отражающее способ учета НДС, – Распределяется.

В регистр НДС предъявленный вводятся записи с видом движения Приход с событием Предъявлен НДС Поставщиком и с видом движения Расход с событием НДС подлежит распределению на сумму НДС, предъявленную подрядной организацией и подлежащую распределению.

Одновременно на списанную в регистре НДС предъявленный сумму налога вводится запись в регистр Раздельный учет НДС с видом движения Приход.

Для регистрации полученного от подрядной организации счета-фактуры (операция 4.3 «Регистрация полученного счета-фактуры») необходимо в поля Счет-фактура № и от документа Поступление (акт, накладная) (см. рис. 4) ввести номер и дату входящего счета-фактуры и нажать кнопку Зарегистрировать. При этом автоматически будет создан документ Счет-фактура полученный (рис. 5), а в форме документа-основания появится гиперссылка на созданный счет-фактуру.

Рис. 5. Счет-фактура полученный на выполненные работы

В результате проведения документа Счет-фактура полученный будет внесена запись в регистр сведений Журнал учета счетов-фактур для хранения необходимой информации о полученном счете-фактуре.

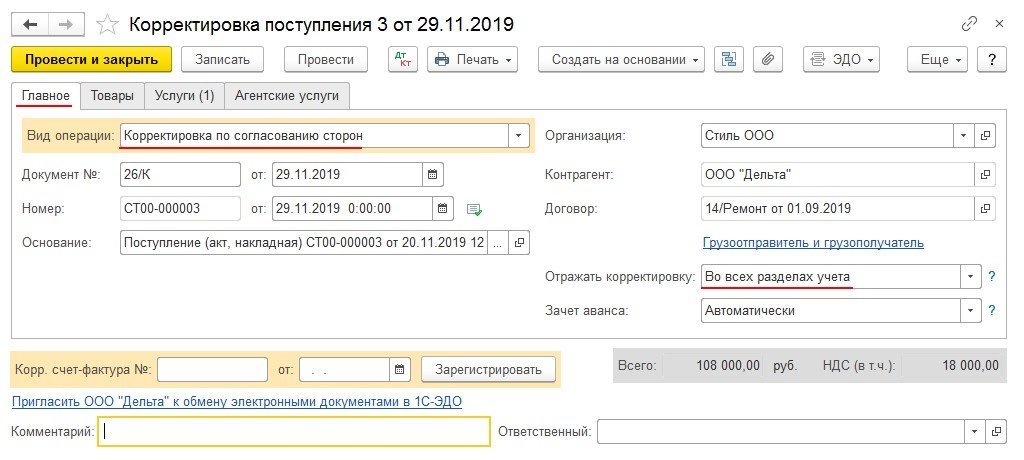

Корректировка стоимости выполненных работ

Для отражения операций 5.1 «Корректировка стоимости выполненных работ», 5.2 «Корректировка входного НДС» необходимо создать документ Корректировка поступления с видом операции Корректировка по согласованию сторон.

Данный документ можно создать на основании документа Поступление (акт, накладная) (рис. 4) по кнопке Создать на основании.

На закладке Главное необходимо указать (рис. 6):

- в полях Документ № и от – номер и дату документа, служащего основанием для корректировки стоимости выполненных работ;

- в поле Отражать корректировку – значение Во всех разделах учета, поскольку корректировка вносится в стоимостные показатели.

Рис. 6. Корректировка стоимости выполненных работ

На закладке Услуги следует указать в строке после изменения скорректированные показатели.

После проведения документа Корректировка поступления в регистр бухгалтерии вводятся следующие бухгалтерские записи:

Дебет 19.04 Кредит 60.01

– СТОРНО на разницу в сумме входного НДС;

Дебет 26 Кредит 60.01

– СТОРНО на разницу в стоимости выполненных работ.

Согласно пункту 4.1 статьи 170 НК РФ пропорция для распределения входного НДС определяется исходя из стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав за налоговый период.

Поскольку корректировка стоимости подрядных работ была произведена до окончания текущего налогового периода (до выполнения регламентных операций Распределение НДС и Формирование записей книги покупок), то в регистр накопления Раздельный учет НДС вносится запись с видом движения Приход для отражения уменьшения стоимости выполненных работ и суммы входного НДС.

Для регистрации полученного корректировочного счета-фактуры (операция 5.3 «Регистрация полученного корректировочного счета-фактуры») необходимо в поля Корр. счет-фактура № и от документа Корректировка поступления (см. рис. 6) ввести соответственно номер и дату входящего корректировочного счета-фактуры и нажать кнопку Зарегистрировать. При этом автоматически будет создан документ Корректировочный счет-фактура полученный, а в форме документа-основания появится гиперссылка на созданный счет-фактуру.

Заявление к вычету входного НДС

Обратите внимание, если до момента получения корректировочного счета-фактуры на уменьшение стоимости налогоплательщик-покупатель предъявил к вычету сумму входного НДС по приобретенным товарам (работам, услугам, имущественным правам), т. е. зарегистрировал полученный счет-фактуру в книге покупок, то он в соответствии с подпунктом 4 пункта 3 статьи 170 НК РФ должен восстановить излишне принятую к вычету сумму налога (т. е. зарегистрировать полученный корректировочный счет-фактуру в книге продаж). Если до момента получения корректировочного счета-фактуры сумма входного НДС к вычету не предъявлялась (т. е. полученный счет-фактура в книге покупок не регистрировался), то налогоплательщик может заявить к вычету сумму налога по приобретенным товарам (работам, услугам, имущественным правам) с учетом произведенной корректировки (т. е. зарегистрировать полученный счет-фактуру в книге покупок на уменьшенную (скорректированную) сумму НДС). Очевидно, что в этом случае полученный корректировочный счет-фактура на уменьшение стоимости в книге продаж регистрироваться не будет.

Поскольку организация ООО «Стиль» ведет раздельный учет НДС, то перед заявлением налогового вычета ей необходимо произвести распределение входного НДС по приобретенным товарам (работам, услугам, имущественным правам), используемым для осуществления как облагаемых налогом, так и не подлежащих налогообложению (освобожденных от налогообложения) операций в соответствии с пунктами 4 и 4.1 статьи 170 НК РФ.

Автоматическое распределение суммы входного НДС (операции 6.1 «Распределение НДС по способам учета», 6.2 «Отнесение НДС на затраты») производится регламентной операцией Распределение НДС (раздел Операции – подраздел Закрытие периода – Регламентные операции НДС).

Распределение предъявленной суммы НДС производится по тем приобретенным товарам (работам, услугам), имущественным правам, по которым в способе учета НДС указано значение Распределяется.

Для расчета пропорции распределения НДС необходимо выполнить команду Заполнить. После выполнения этой команды на закладке Выручка от реализации будет автоматически рассчитана сумма выручки (стоимость отгруженных товаров (работ, услуг, имущественных прав)) от деятельности, облагаемой НДС и не облагаемой налогом. При этом отдельно будет указана сумма выручки по виду деятельности, облагаемой ЕНВД, и по виду деятельности, облагаемой по ставке 0 % (кроме экспорта несырьевых товаров). А из суммы выручки по деятельности, облагаемой НДС, будет выделена в том числе выручка от реализации на экспорт несырьевых товаров.

В программе показатели пропорции для распределения НДС за IV квартал 2019 года будут рассчитаны следующим образом:

- выручка от облагаемой деятельности (стоимость отгруженных товаров, работ, услуг, имущественных прав) без учета НДС – 600 000,00 руб.;

- выручка от не облагаемой НДС деятельности (не ЕНВД) – 120 000,00 руб.;

- выручка от не облагаемой НДС деятельности (ЕНВД) – 80 000,00 руб.

Автоматическое распределение суммы входного НДС будет отражено на закладке Распределение документа Распределение НДС. Согласно рассчитанной пропорции:

- доля НДС, принимаемая к налоговому вычету, будет составлять 75 % (600 000,00 руб. / (600 000,00 руб. + 120 000,00 руб. + 80 000,00 руб.) х 100 %),

- доля НДС, включаемая в стоимость приобретений, будет составлять 25 % ((120 000,00 руб. + 80 000,00 руб.) / (600 000,00 руб. + 120 000,00 руб. + 80 000,00 руб.)).

При расчете суммы НДС, подлежащей налоговому вычету, а также суммы НДС, включаемой в стоимость, будет учтена корректировка стоимости и входного НДС в сторону уменьшения, произведенная до момента проведения процедуры распределения и заявления НДС к вычету.

Таким образом, сумма НДС по ремонтным работам будет распределена следующим образом:

- принимается к налоговому вычету – 13 500,00 руб. ((20 000,00 руб. – 2 000,00 руб.) х 75 %);

- учитывается в стоимости работ – 4 500,00 руб. ((20 000,00 руб. – 2 000,00 руб.) х 25 %), из которых 2 700,00 руб. отнесены к деятельности с основной системой налогообложения и 1 800,00 руб. – к деятельности, облагаемой ЕНВД.

После проведения документа Распределение НДС в регистре бухгалтерии будут сделаны следующие записи:

- суммы входного НДС по приобретенным подрядным работам перенесены с кредита счета 19.04 с третьим субконто Распределяется в дебет счета 19.04 с третьими субконто Принимается к вычету и Учитывается в стоимости в соответствии с рассчитанной пропорцией;

- часть суммы входного НДС, подлежащая включению в стоимость подрядных работ, будет списана с кредита счета 19.04 с третьим субконто Учитывается в стоимости в дебет счета 26.

В регистр НДС предъявленный будет введена запись с видом движения Приход с событием НДС распределен на сумму НДС, предъявленную подрядчиком и подлежащую вычету после распределения.

В регистре Не облагаемые НДС операции будет зафиксирована сумма НДС, не принимаемая к налоговому вычету и относящаяся к деятельности с основной системой налогообложения.

В регистр Раздельный учет НДС будет внесена запись с видом движения Расход на сумму НДС, предъявленную подрядчиком с учетом корректировки стоимости.

Регистрация полученных счетов-фактур на приобретенные товары и выполненные ремонтные работы в книге покупок (операция 6.3 «Предъявление НДС к вычету») производится регламентной операцией Формирование записей книги покупок (раздел Операции – подраздел Закрытие периода – Регламентные операции НДС) с помощью команды Создать.

Данные для книги покупок о суммах налога, предъявляемых к вычету в текущем налоговом периоде, отражаются на закладке Приобретенные ценности.

Для заполнения документа по данным учетной системы целесообразно использовать команду Заполнить.

После проведения документа формируются проводки:

Дебет 68.02 Кредит 19.03 с третьим субконто «Принимается к вычету»

– на сумму НДС, подлежащую вычету по приобретенным товарам;

Дебет 68.02 Кредит 19.04 с третьим субконто «Принимается к вычету»

– на сумму НДС, подлежащую вычету по подрядным работам.

В регистр НДС предъявленный на суммы НДС, принятые к вычету, вводятся записи с видом движения Расход.

В регистр НДС Покупки вводится запись для книги покупок, отражающая принятие НДС к вычету.

На основании записей регистра НДС Покупки формируется книга покупок за IV квартал 2019 года (раздел Отчеты – подраздел НДС).

Рис. 7. Книга покупок за IV квартал 2019 года

В книге покупок за IV квартал 2019 года будут зарегистрированы:

- счет-фактура № 61 от 10.10.2019, выставленный поставщиком по приобретенным товарам. При регистрации данного счета-фактуры в графе 15 будет отражена стоимость товаров из графы 9 строки «Всего к оплате» счета-фактуры (рис. 2), а в графе 16 – сумма НДС, принимаемая к налоговому вычету и рассчитанная с учетом произведенной корректировки стоимости;

- счет-фактура № 26 от 20.11.2019, выставленный подрядчиком по выполненным ремонтным работам. При регистрации данного счета-фактуры в графе 15 будет отражена стоимость товаров из графы 9 строки «Всего к оплате» счета-фактуры (рис. 5), а в графе 16 – сумма НДС, принимаемая к налоговому вычету и рассчитанная с учетом произведенной корректировки стоимости и сформированной пропорции для распределения за IV квартал 2019 года.

Обратите внимание, сумму НДС, рассчитанную с учетом корректировки стоимости и пропорции для распределения, налогоплательщик-покупатель может заявить к вычету и в последующих налоговых периодах в пределах 3 лет после принятия на учет приобретенных товаров (работ, услуг), имущественных прав в соответствии с пунктом 1.1 статьи 172 НК РФ. Подробнее см. ответы О.С. Думинской (ФНС России) на сайте 1С:ИТС.