Продолжим разбираться в хитросплетениях, неоднозначностях и тонкостях счетов-фактур: как и когда следует внести исправления в счет-фактуру, чем отличается исправленный счет-фактура от корректировочного, можно ли вместо исправленного принять корректировочный…

Вопросов очень много: что принимать. когда отражать, как влияют на налоговые обязательства. Тема горячая. Актуальная. Обсуждаемая и часто комментируемая контролерами — Минфином и ФНС.

Обсудим?

Итак, если в счете-фактуры поставщик допустил критичные ошибки, он должен их исправить. В случае, если они могут явиться препятствием в получении покупателем налогового вычета. О существенных и незначительных ошибках в статье «Ущербный счет-фактура. Или пригодный?»

При обнаружении критичных ошибок в счете-фактуре нужно обратиться к продавцу о внесении исправлений в счет-фактуру. И ваш деловой партнер должен их исправить.

Как исправить ошибки в счет-фактуре

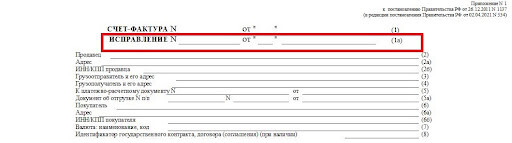

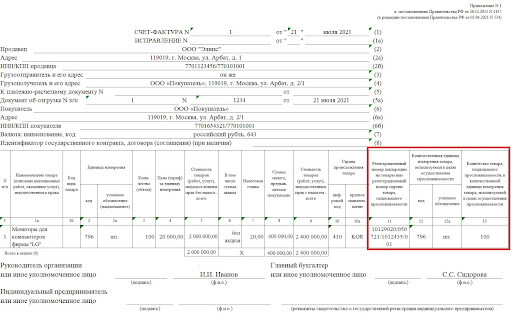

Исправленный — это новый счет-фактура с верными данными заполненной строкой 1а. По сути- это уточненный документ.

Важно: 1. В строке 1 указываются номер и дата составления счета-фактуры с ошибками.

2. В строке 1а указываются порядковый номер и дата исправления первоначального (ошибочного) счета-фактуры («исправление № 1 от «__»_____2019г.).

Остальные строки и графы заполняются как в первоначальном счете-фактуре, но с правильными значениями.

Исправленный счет-фактура составляется в двух экземплярах: и для покупателя, и для продавца.

Если дефектный счет-фактура был зарегистрирован в книге покупок (у покупателя) и в книге продаж ( у продавца), его следует аннулировать и зарегистрировать исправленный.

Отражение исправления в учете и отчетности

1. Если исправление происходит в одном квартале:

Продавец в книге продаж текущего периода аннулирует запись по ошибочному счету-фактуре и регистрирует исправленный счет-фактуру. Аннулирование выполнятся путем повторной регистрации документа в книге продаж с отрицательными показателями.

Покупатель вносит аналогичные записи в своей книге покупок.

2. Если исправляется счет-фактура, составленный в предыдущем периоде, то продавец и покупатель вносят такие же записи, но только в дополнительных листах к книге продаж (книге покупок) того периода, в котором был зарегистрирован ошибочный (первоначальный) счет-фактура. И так же в доплисты вносятся две записи: аннулируется прежний счет-фактура и регистрируется исправленный.

Если в результате исправлений итоговые данные книги продаж (книги покупок) изменились, надо сдать уточненную декларацию. А при увеличении суммы НДС к уплате за исправляемый период нужно доплатить налог и пени.

Симметричность важна и при несущественных ошибках

Не исключено, что осторожный покупатель будет настаивать на внесении продавцом исправления в документ даже в случае несущественной ошибки в счет-фактуре.

Важно: даже если это ошибки технические (номер, дата документа и прочие) – продавец должен зарегистрировать исправленый документ в книге продаж. Чтобы сведения исправленного счета-фактуры из книги продаж, были включены в налоговую декларацию.

Иначе проверочная программа АСК НДС-2 выявит разрыв и в вычете покупателю будет отказано.

Обратите внимание: Минфин в письме от 6 мая 2019 г. N 03-07-11/32905 допустил, что если продавец исправит несущественную ошибку (недочет), счет-фактуру в книге продаж он может не регистрировать. Но для применения вычета у покупателя зеркальность актуальных счетов-фактур должна быть соблюдена.

Для надежности полезно запросить у продавца заверенные копии соответствующих листов из его книги продаж.

Проверьте актуальность формы

Исправленный счет-фактура должен быть составлен по форме, действующей на дату составления первоначального (ошибочного) счета-фактуры. Мнение контролеров в письмах ФНС от 07 сентября 2018 г. № СД-3-3/3806@ и Минфина от 6 мая 2019 г. № 03-07-11/32905.

Такой нетрадиционный УПД

Если ваш контрагент применяет УПД (универсальный передаточный документ) обязательно убедитесь в том, что полученный от него документ в той части, в которой он заменяет счет-фактуру:

- полностью соответствует формату счета-фактуры, утвержденному действующим законодательством,

- в нем заполнены все необходимые реквизиты,

- и они указаны верно.

Форма УПД была утверждена введена 6 лет назад письмом ФНС от 21.10.2013 N ММВ-20-3/96@. С тех пор внесена масса существенных изменений в правила заполнения счет-фактуры, утвержденные постановлением № 1137. Форма УПД отстает. И актуализировать ее никто не спешит.

Минфин и ФНС в своих письмах советуют самостоятельно дополнить УПД, объединяющий в себе форму счета-фактуры и первичного учетного документа, показателями, необходимыми для выполнения требований, установленных статьей 169 Налогового кодекса и Правилами заполнения счета-фактуры, применяемого при расчетах по налогу на добавленную стоимость, утвержденными постановлением Правительства РФ N 1137. ( письма Минфина и ФНС от 22 апреля 2019 г. № ЕД-4-15/7638, от 14 сентября 2017 г. № ЕД-4-15/18322.

Совет: если вы применяете УПД, стоит переработать его форму, приведя в соответствие с действующей формой счета-фактуры. И закрепить форму этого первичного документа в приложении к учетной политике.

Если продавец выдал вам УПД – внимательно проверьте документ на предмет его соответствия актуальной форме счета-фактуры. И каждый из ее реквизитов.

В противном случае вычет НДС на основании УПД по устаревшей форме с неполным указанием реквизитов налоговая аннулирует.

Исправление ошибки в счет-фактуре не стоит путать с порядком выставления корректировочного счета-фактуры.

Для целей НДС — исправление ошибки и корректировка – два совершенно разных понятия. И необходимо четко понимать когда требуется исправить ранее выставленный счет-фактуру, а когда к нему готовить корректировку.

Корректировка и исправление ошибки – две большие разницы

Совершенно разные операции с совершенно разными основаниями, своими правилами документального оформления и отражения в учете и отчетности.

Итак, условия корректировки:

1.Корректировка – только в случае изменения стоимости.

Корректировочный счет-фактура выставляется только в случае, когда меняют стоимость уже отгруженных товаров, выполненных работ, оказанных услуг, переданных имущественных прав.

Изменение стоимости может быть вызвано причинами:

- выявлена недопоставка товара,

- после отгрузки продавец предоставил покупателю ретро-скидку,

- продажа товаров по предварительной цене с последующим пересчетом,

- изменение цены в судебном порядке по заявлению одной из сторон.

2.Корректировка в обязательном порядке оформляется первичным документом. По которому стороны договорились уменьшить или увеличить цену товара, или уточнили его количество.

Это может быть изменение (дополнение) к договору, соглашение, или другой документ, подтверждающий факт уведомления об изменении условий сделки и подтверждающий согласие покупателя.

Важно: Дата этих документов должна быть более поздняя, чем дата отгрузки. Ими подтверждается факт, что изменение произошло уже после отгрузки.

Первичными документами могут явиться, к примеру, 1) акт об установлении расхождения по количеству и качеству при приемке ТМЦ по форме № ТОРГ-2, 2) акт об изменении цены, подписанный сторонами, 3) вступившее в законную силу решение суда и другие

В случае отсуствия первичного документа- основания, выставлять корректировочный счет-фактуру не надо. Так считает Минфин в письме от 9 февраля 2018 г № 03-03-06/1/7833.

Если при выставлении счета-фактуры изначально были допущены несоответствия или ошибки, в том числе арифметические, в стоимости, в сумме, — такие документы не оформляются. Выставление корректировочного счета-фактуры в этом случае будет неправомерным. Для устранения ошибки оформляется исправленный счет-фактура.

Срок выставления корректировочного счета-фактуры

По общему правилу продавец должен выставить корректировочный счет-фактуру в течение пяти календарных дней с даты составления документов, подтверждающих согласие или уведомление покупателя на изменение стоимости отгруженных товаров.

Ответственность за нарушение срока выставления не предусмотрена. Но задерживать документ, подтверждаюший право вычета у покупателя, добросовестный партнер не станет.

Срок для заявления вычета по корректировочному счету-фактуре

Покупатель вправе заявить вычет в любом периоде после получения корректировочного счета-фактуры, но не позднее 3-х лет с момента его составления. При этом совершенно не важно, когда покупателем был заявлен к вычету НДС по первоначальному счету-фактуре. Это закрепляет пункт 10 статьи 172 Налогового кодекса.

Отражение корректировки — по своим правилам

Итак, документы об изменении стоимости ранее отгруженных товаров составлены, согласие покупателя на изменение стоимости получено, корректировочный счет- фактура выставлен.

Задача – правильно отразить корректировку в учете.

А основные правила такие:

- В учете отражается возникшая разница.

- Корректируется налоговая база текущего периода. Независимо от того, в каком периоде были отгружены товары. Налоговая база, исчисленная в момент отгрузки, корректировке не подлежит.

Если стоимость отгруженных товаров увеличилась, то в текущем периоде (периоде корректировки):

- продавец включает возникшую разницу в налоговую базу текущего периода, независимо от того, в каком периоде были отгружены сами товары;

- покупатель заявляет к вычету разницу между суммами НДС, исчисленными до и после корректировки.

Если стоимость отгруженных товаров уменьшилась, то в текущем периоде (периоде корректировки):

- продавец заявляет к вычету разницу между суммами НДС, исчисленными до и после корректировки;

- покупатель восстанавливает сумму НДС в размере разницы между суммами НДС до и после корректировки.

Кто-то помнит, что до 2013 года корректировочные счета-фактуры нужно было регистрировать в доплистах. Причем за тот период, когда была отгрузка. Это вызывало необходимость представления в налоговый орган уточненных налоговых деклараций за период отгрузки товаров. Доплачивать разницу в НДС и пени.

С 1 июля 2013 года этого не требуется. Теперь возникшие разницы отражаются в налоговой базе текущего периода. Поэтому декларации уточнять не следует, и пени начисляться не будут.

Изменились реквизиты, Что с корректировкой?

Если с момента первоначальной отгрузки до момента корректировки изменились основные реквизиты продавца или покупателя, к примеру, адрес. В этом случае в корректировочном счете-фактуре указываются новые реквизиты – те, которые действуют на момент выставления корректировочного счета-фактуры.

Совет: при подписании своего согласии об изменении цены, покупателю и продавцу целесообразно уточнить свои реквизиты. Если обязанность уведомления об этом не закреплена условиями договора.

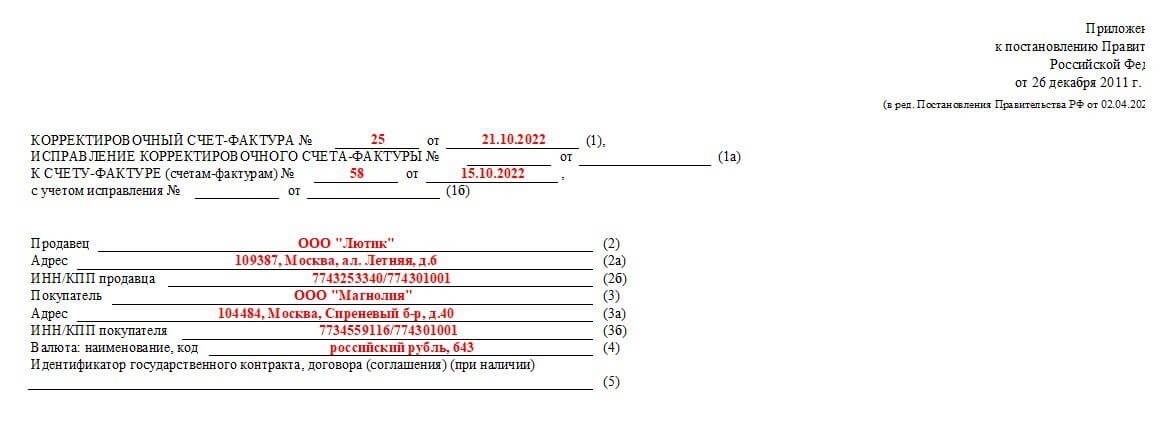

О единой (сводной) корректировке

Налоговым кодексом предусмотрена возможность формирования единых (сводных) корректировочных счетов — фактур. Естественно, выставленных в адрес одного и того же покупателя.

Продавец может подсобрать счета-фактуры, которые попадают под корректировку, и внести данные по ним в единый корректировочный счет-фактуру. При этом, корректировочный счет-фактура будет всего один, и записей по нему в книгах у продавца и покупателя будет всего по одной.

Выставление единого корректировочного счета-фактуры – это не обязанность, а право выбора продавца. Для кого-то это удобно. Для сокращения количества документов и упрощения учета.

Можно совмещать оба варианта выставления корректировочных счетов-фактур – отдельные или единые. Закреплять вариант выбора в учетной политике не требуется.

В едином корректировочном счете-фактуре может быть указано, что по одним позициям стоимость увеличилась, а по другим – уменьшилась. В этом случае необходимо отдельно просуммировать данные и отразить отдельно их в итоговых строках «Всего увеличение (сумма строк В)» и «Всего уменьшение (сумма строк Г)». Такой корректировочный счет-фактуру продавец и покупатель регистрируют дважды: в книгах покупок и книгах продаж соответственно.

Корректировка за корректировкой

Корректировка стоимости товаров может осуществляться неоднократно. При этом в каждой последующей корректировке продавец выставляет покупателю корректировочный счет-фактуру, в который вносятся данные предыдущего корректировочного счета-фактуры. И отражает разницу ( увеличение или уменьшение) уже между ними.

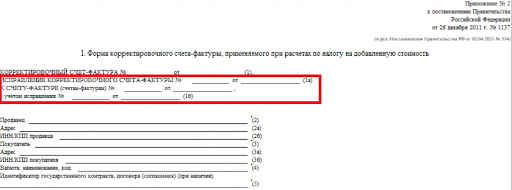

Номер и дата предыдущего корректировочного счета-фактуры вносятся в строку 1б последующего (нового) корректировочного счета-фактуры.

Новый корректировочный счет-фактура также регистрируется в текущем периоде на сумму разницы. Записи по предыдущему корректировочному счету-фактуре не аннулируются, остаются как есть в том периоде.

Возврат товаров

С 1 апреля 2019 г. возврат товаров – как полный, так и частичный оформляется только корректировочными счетами-фактурами.

Почему: постановлением правительства № 15 от 19 января 2019 г. внесены изменения в пункт 3 Правил ведения книги продаж, исключившие обязанность выставления покупателем счетов-фактур по принятым на учет товарам в случае их возврата продавцу.

На возврат товаров продавец (!) должен выставить корректировочный счет-фактуру. Именно он по корректировочным счетам-фактурам будет принимать НДС к вычету.

Минфин в письме от 10 апреля 2019 г. № 03-07-09/25208 предупредил: если при возврате принятого на учет товара покупатель выставит счет-фактуру в старом порядке, продавец потеряет право на вычет. Поэтому, будьте внимательны!

По возврату есть еще одно письмо Минфина от 8 апреля 2019 г. № 03-07-09/24636: если возврат будет оформлен самостоятельно заключенным договором купли-продажи (или поставки), то НДС можно принять к вычету по счету-фактуре покупателя, вернувшего товар. При этом в договоре первоначальный покупатель должен выступать продавцом, а первоначальный продавец — покупателем.

Что будет, если вместо исправленного счета-фактуры выставить корректировочный?

Так как правила регистрации корректировочных и исправленных счетов-фактур в книгах покупок и книгах продаж, а также порядок применения налоговых вычетов по ним существенно различны — риски несут как покупатель, так и продавец.

Давайте разбираться.

Да, возможно корректировка это удобно: на требуется перепахивать прошедшие периоды, заполнять доплисты и готовить уточненки. В каком периоде получили документ – в том же и отразили в учете.

Но по установленным законодательно правилам корректировочный счет-фактура может быть выставлен при соблюдении трех условий: 1) после отгрузки меняется стоимость сделки 2) об этом достигнуто соглашение сторон 3) в наличии первичный документ – основание для корректировки.

Если одно из условий не выполняется – нужно исправлять ранее выданный счет-фактуру. Оформление корректировочного счета-фактуры будет неправомерным. И признавать вычеты на его основании рискованно. Об этом предупредил Минфин в письме от 18 декабря 2017 г. № 03-07-11/84472. Такие же разъяснения содержатся и в иных многочисленных письмах контролеров Минфина и ФНС.

Риски продавца.

1.Если в результате исправления ошибки стоимость отгрузки уменьшилась — в случае неправомерного выставленного корректировочного счета-фактуры — продавцу грозит отказ в налоговом вычете на сумму разницы между НДС, доначисление налога, пении привлечение к налоговой ответственности за неполную уплату налога.

2.Если в результате исправления ошибки стоимость отгрузки увеличена — в случае неправомерного выставленного корректировочного счета-фактуры — продавцу грозит доначисление налога, пени и штраф в связи с недоплатой НДС за период отгрузки.

3. За нарушение порядка ведения учета и отсутствие исправленных счетов-фактур продавца могут привлечь к налоговой ответственности по статье 120 Налогового кодекса и к административной по статье 15.11 КоАП за грубое нарушение правил ведения учета и объектов налогообложения.

Риски покупателя.

Если в результате исправления ошибки стоимость отгрузки увеличена, покупатель — по полученному от продавца неправомерно выставленному корректировочному счету-фактуры – теряет право на вычет положительной разницы между суммами НДС в периоде внесения корректировки.

Поэтому требуйте от продавца исправить ошибки путем выставления не корректировочных, а исправленных счетов-фактур. С соблюдением правильного порядка их отражения в учетных регистрах и налоговой отчетности.

Ненадежный поставщик

Небрежность или невнимательность поставщика может серьезно подвести покупателя и оставить его без вычета.

Не раз бизнес пытался оспорить в суде конституционность норм Налогового кодекса, которые ставят право на получение налогоплательщиком налоговых вычетов в зависимость от соблюдения налогового законодательства его контрагентами. Но, к большому сожалению, судьи КС РФ ничего неконституционного в этих нормах не нашли.

Российская судебная практика подтверждает, что ответственность бизнеса – безгранична. Проверка потенциальных контрагентов уже вменена в обязанность. С суровой платой за неисполнение: 1) обвинение в соучастии и 2) отказ в уменьшении налоговой базы и признании вычетов.

Спорить, конечно, можно. Но с учетом пробюджетной позиции судов, это не всегда продуктивно.

Поэтому важно просчитывать риски и вовремя принимать меры, обеспечивая безопасность своего бизнеса. Быть в тренде происходящих событий. Знать приемы и понимать верные ходы.

В свежем письме от 6 мая 2019 г № 03-07-11/32905 Минфин еще раз предупредил, что исправленный счет-фактура, не зарегистрированный продавцом в книге продаж, лишает покупателя права на вычет по НДС.

Ставить в зависимость свое законное право на вычет от порядочности или настроения поставщика — неосмотрительно и рискованно. Стоит подстраховаться. В договор с поставщиком – как проверенным партнером, так и выбранным впервые – полезно внести обязательное условие об обмене документами — представлении продавцом заверенных копий:

— доплистов книги продаж (в случае исправления счетов-фактур) и

— текущих листов книги продаж (в случае выставления корректировочных счетов-фактур).

И еще. Целесообразно в договорах с поставщиками прописать и иные дополнительные меры ответственности, бодрящие контрагента. К примеру:

- внести условие о неустойке за непредставление в установленные сроки оформленных надлежащим образом документов : счетов-фактур, заверенных копий листов книги продаж и других;

- включить в договор условие о заверениях об обстоятельствах ( согласно статьи 431.2 Гражданского кодекса);

- закрепить в договоре ответственность контрагента возместить имущественные потери, возникшие в результате нарушения им законодательства или обязательств и гарантий по договору. В этом случае в договоре обязательно нужно указать основание для возмещения потерь;

и другие полезные условия, приведенные в статье «Договор с контрагентом. Управляем рисками».

Если контрагент порядочный — он не будет упорствовать принять дополнительные условия к договору. Для него эти условия не влекут никаких осложнений и проблем.

Если контрагент уклоняется от представления документов или отказывается подписывать предложенную редакцию договора – это повод призадуматься о причинах его противодействия и оценить целесообразность выбора для исполнения договора именно этого контрагента.

Если недобросовестный продавец будет «динамить» с представлением документов — дополнительные меры ответственности помогут взыскать с него ущерб в гражданско-правовом споре. Не дожидаясь налоговой проверки и ее результатов.

Резюмируем. И советы.

1.Ошибки в счетах — фактурах не должны быть исключительно проблемой бухгалтера. Инициируйте приказ об ответственных лицах (менеджерах) за правильность оформления документов на поставку вцелом и счетов -фактур в частности.

2.Подучите персонал, разьясните правила составления счетов-фактур для сотрудников, ответственных за закупку товаров. Потренируйте на ошибках, чтобы «дожимали» поставщиков и приносили вам корректные документы.

С корректировками и исправлениями посложнее, тут без бухгалтера не обойтись.

3.Вносите в договоры с поставщиками условие об оплате в части окончательного расчета только после получения надлежащим образом оформленных документов: счетов-фактур и заверенных копий учетных регистров, подтверждающих начисление налогов.

4.Обеспечьте иными четкими условиями договоров с поставщиками гарантии представления верных документов и правильного отражения их в учете. Перечисленных в статье «Договор с контрагентом. Управляем рисками».

5.Займите требовательную позицию, не принимайте роль просителя. С отдельными поставщиками , возможно, за вычет придется побороться ив суде. А почему бы и не да.)

Надежных вам поставщиков, коллеги!

Безупречных счетов – фактур!

Легких и бесспорных налоговых вычетов!

-

Что такое исправленный счёт-фактура

-

Когда нужно исправить счёт-фактуру

-

Какую форму счёт-фактуры используют при исправлении

-

Особенности заполнения исправленного счёта-фактуры

-

Как зарегистрировать исправленный счёт-фактуру

-

Исправление счёта-фактуры при прослеживаемости товаров

Что такое исправленный счёт-фактура

В Налоговом Кодексе РФ отсутствует такое понятие как «исправительный счёт-фактура». На практике применяются 4 типа счетов-фактур (СФ):

- стандартный — выставляется плательщиком НДС после отгрузки товара или выполнения работ (услуг);

- авансовый — выписывают при получении предоплаты за поставку товаров, оказание услуг или выполнение работ;

- корректировочный — применяется при изменении количества, объёма или стоимости товаров (услуг или работ);

- исправленный. Про него мы расскажем дальше.

В Налоговом Кодексе РФ отсутствует такое понятие как «исправительный счёт-фактура». На практике применяются 4 типа счетов-фактур (СФ): С обычным вариантом вопросов нет. Проблемы, особенно у неопытного бухгалтера, могут возникнуть с разницей между корректировочного и исправленного СФ. У них похожие по смыслу наименования, но разные причины для выставления:

- корректировку проводят по обоюдному согласию сторон, когда изменяется количество, объём отгружаемых товаров или выполненных работ (услуг). Также причиной может стать согласованное изменение стоимости определённой партии товаров или этапа работ;

- исправления делают при обнаружении ошибок технического характера. Например, неправильно указан адрес, наименования поставщика, допущена опечатка при указании цены или названия товара.

Различия, как видно, есть, и довольно существенные. Поэтому бухгалтеру важно чётко понимать, в каких случаях выставляется исправленный счёт-фактура. Ошибки возникают и в отгрузочных, и в авансовых, и в корректировочных СФ. Везде, где присутствует человеческий фактор, есть вероятность неправильного внесения данных — из первичных документов или бухгалтерской базы данных, используемой для учёта хозяйственных операций.

Бухгалтеру при выставлении счетов-фактур следует ориентироваться на Постановление Правительства РФ от 26.12.2011 №1137. Согласно документу, есть две утверждённые формы СФ:

- стандартная (Приложение 1);

- корректировочная (Приложение 2).

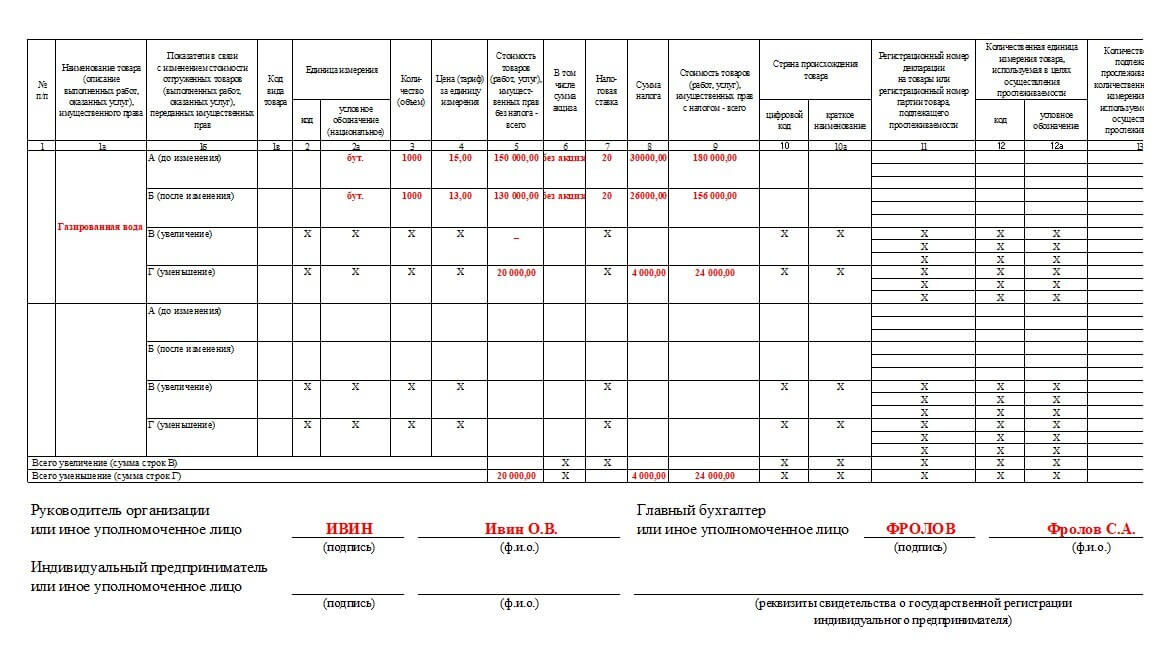

Специального бланка для исправительной СФ нет. Но, есть отдельное поле для внесения изменений в каждую из счетов-фактур:

Поле для исправлений в стандартном СФ

Поле для исправлений в корректировочном СФ

С 01.07.2021 г. внесены изменения в формы СФ в связи с введением механизма прослеживаемости товаров. С 1 октября 2021 года применение обновлённых форм обязательно.

Когда нужно исправить счёт-фактуру

Инициатором изменений в документе может выступать любая сторона хозяйственных взаимоотношений. Важно понять, в каких случаях нужна исправительный счёт-фактура, а когда можно обойтись и без него. Например, неточное наименование товаров (работ, услуг) может быть не столь критично. Но есть реквизиты, которые нельзя поменять без последствий — артикул поставляемого товара, дата, код валюты, и т.д.

Также причинами для оформления исправительного СФ могут выступать:

- ошибочно указанная дата оформления исходного документа (число, месяц, год);

- реквизиты поставщика, покупателя, указанные неверно (ИНН, наименование, юр. адрес);

- реквизиты грузоотправителя, грузополучателя, не соответствующие действительности;

- неправильно указанные название, код валюты;

- некорректное количество товара, единица измерения, цена, включая НДС.

Отдельно рассматривают ошибки, связанные с внесением обязательных реквизитов при торговле импортными товарами. Например, неверно указана страна происхождения, регистрационный номер таможенной декларации. В идеале, при своевременном обнаружении ошибок дефектный документ заменяют на правильно оформленный. Но на практике приходится иметь дело и с исправлениями, на которые указала налоговая инспекция. Тогда без оформления исправленного счёта-фактуры не обойтись.

Ошибки в счетах-фактурах обнаруживаются быстро — когда происходит приёмка товаров и работы. Недостача товара, брак, некачественно выполненная работа служат основанием для корректировки документа. Что в этом случае делать — выставлять исправительную счет-фактуру или предоставить заменённую СФ с внесёнными новыми данными, будет зависеть от договорённости между контрагентами. Так, при изменении цены из-за колебания курса валют могут потребоваться неоднократные исправления одного счёта-фактуры.

Более детально с разъяснениями по требованиям и ошибкам заполнения СФ можно ознакомиться в следующих письмах Минфина России:

Какую форму счёт-фактуры используют при исправлении

Так как отдельного бланка для исправленного счёт-фактуры не предусмотрено, бухгалтеру нужно применять стандартную форму СФ. Создаётся новый документ, в котором прописывается номер, дата неправильного счёта-фактуры и номер исправления по порядку. Если СФ оформляется в текущем квартале, после регистрации в книге продаж и покупок нового документа туда же вносят исходный (исправляемый) документ, но с отрицательными цифрами, — для исключения задвоения суммы налога.

Исправление допустимо делать для коррекции ранее выданных счетов-фактур на отгрузку, аванс или корректировку. В том числе и к нескольким документам сразу.

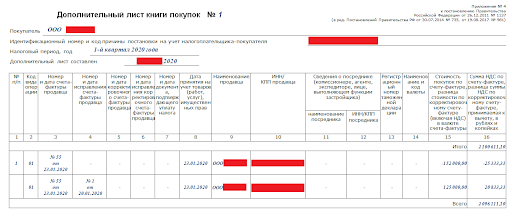

В каких случаях выставляется исправленный счёт-фактура и вносятся изменения в декларацию по НДС? Когда документы по учёту уже не принимаются (период закрыт), а декларация по налогу уже отправлена в ИФНС. Бухгалтер должен заполнить дополнительный лист книги покупок или продаж и внести две дополнительных записи — об аннулировании первичного документа покупок (продаж) и внесения исправленного СФ.

После этого оформляют корректировочную декларацию по НДС за прошлый период, и, при необходимости, перечисляют недостающую сумму НДС в бюджет.

Если ошибка не повлияла на итоговую сумму НДС, скорректированную декларацию по налогу сдавать не нужно.

Особенности заполнения исправленного счёта-фактуры

В специальную строку бланка СФ вписывают номер и дату вносимых изменений. Порядок действий одинаков — как для документов на бумажном носителе, так и в электронном виде. При расчётах основной акцент делается на корректности финальной суммы НДС, подлежащей уплате по проведённым сделкам.

Строка в отгрузочном (стандартном) счёте-фактуре всего одна, она всегда находится под заголовком. Корректировочный СФ содержит две строки для исправления: первая — под сведения, которые указывают на исправления, вторая — под реквизиты изначального корректировочного счёта-фактуры.

Никаких других особенностей по оформлению нет. Если есть понимание, в каких случаях выставляется исправленный счет-фактура, всё остальное будет просто. Оформление исправленного СФ происходит так же, как и стандартного, просто неверные данные меняют на правильные. Если документооборот ведётся в электронном формате, то и исправления вносятся так же.

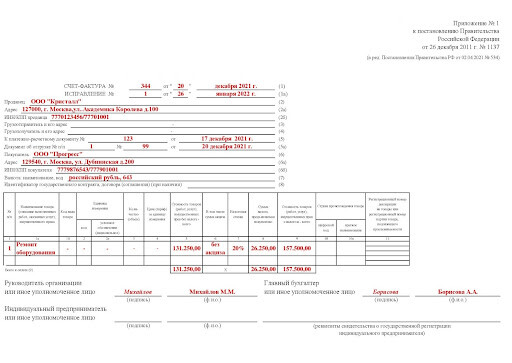

Пример: 20 декабря 2021 года ООО «Кристалл» выставил счёт-фактуру №344 заказчику — ООО «Прогресс» на ремонт оборудования в сумме 157 500 рублей. В январе 2022 года выявилась ошибка — неправильно указали ИНН заказчика. Исправленный СФ сделали 26 января 2022 года:

Образец заполнения исправленного счёта-фактуры

Как зарегистрировать исправленный счёт-фактуру

Расскажем о регистрации документов в зависимости от срока обнаружения ошибок. Так, при своевременном выявлении неправильного СФ, до внесения его в учётную базу, лучше всего запросить скорректированный вариант документа. Такой способ не подойдёт при электронном оформлении счёта-фактуры с одновременным списанием товарных позиций со склада.

Особенности внесения информации о счёте-фактуре внутри отчётного периода:

- продавец вносит данные исправленного счёта-фактуры в книгу продаж. Туда же ещё раз включается ошибочный документ с минусовыми числовыми значениями. Тогда итоговая сумма по исправительным операциям станет равной последнему, корректному значению;

- покупатель отражает исправления в книге покупок. Алгоритм тот же. В результате, налоговая инспекция получает достоверные сведения о базе налогообложения: без задвоения сумм расходов.

По истечении отчётного периода и сдачи декларации по НДС:

- и покупатель, и продавец оформляют дополнительный лист книги покупок или продаж соответственно. В него вносят информацию по такому же принципу — сначала окончательный вариант с верными реквизитами, а затем исходный с минусом.

Оформление дополнительного листа книги покупок

Важно учитывать, что исправлению согласно пункта 2 статьи 169 НК РФ подлежат только те сведения, от которых зависит исчисление суммы налогового вычета и идентификация стороны сделки. Прочие ошибки не служат основанием отказа в принятии к вычету суммы НДС.

Исправление счёта-фактуры при прослеживаемости товаров

Есть две особенности СФ, используемых при движении товаров, подлежащих отслеживанию:

- они выписываются строго в электронном виде. Соответственно, и исправительные СФ должны оформляться электронно;

- обязательны к заполнению графы 11, 12, 12а, 13 в счетах-фактурах. Нужно обращать особое внимание на правильность этих данных.

Обязательные к заполнению графы СФ при прослеживаемости товаров

Во всём остальном исправления вносятся в общем порядке.

Если поставщик доставил бракованный товар или решил сделать скидку, то необходимо выставить корректировочный счет‑фактуру. Этот документ меняет налоговую базу после сдачи отчетности, не нарушая закона.

Как правильно его оформить и отразить в учете — в нашем материале.

Содержание:

- В каких случаях выставляется корректировочный счет‑фактура

- Когда корректировочный счет‑фактура не нужен

- Порядок заполнения корректировочного счета‑фактуры

- Регистрация в книгах покупок и продаж

- Проверка в налоговой: коды ошибок

- Повторная корректировка

В каких случаях выставляется корректировочный счет‑фактура

Корректировочный счет‑фактура применяется, когда изменился объем или цена товаров или услуг:

- покупатель возвращает партию товаров или ее часть независимо от того, приняты товары на учет или нет;

- продавец предоставил покупателю скидки за выполнение определенных условий договора;

- в процессе приемки покупатель нашел недостачу или несоответствие по качеству товаров и услуг;

- покупатель обнаружил некачественные товары, которые он успел принять на баланс, но продавцу их не возвращает, а утилизирует собственными силами;

- продавец отгрузил покупателю товары по предварительным ценам. Впоследствии их пересмотрели с учетом цен, по которым продукцию продали конечным потребителям;

- при возврате товаров от покупателя, не являющегося плательщиком налога на добавленную стоимость, если товары уже были приняты им на учет.

Сторонам сделки надо заранее договориться. Согласие может быть оформлено в виде дополнительного соглашения, уведомления или первичным документом, например актом об установленном расхождении.

Корректировочный счет‑фактуру нужно составить в течение пяти дней после подписания соглашения об изменении условий сделки. За нарушение сроков выставления наказания нет.

Штрафы

Если не оформить корректировочный счет‑фактуру при увеличении цены продавца, налоговая может оштрафовать по ст. 120 НК РФ. Размер штрафа зависит от периода и налоговых последствий. А покупатель потеряет часть вычета по НДС.

При уменьшении цены продавец теряет часть вычета по НДС, а покупателя могут оштрафовать по статье 120 НК РФ, если он не восстановит налог.

Когда корректировочный счет‑фактура не нужен

Есть ситуации, когда надо внести исправления в первоначальный счет‑фактуру, а не выписывать корректировочный.

Вот эти случаи:

- допустили технические ошибки в ИНН продавца или покупателя, в наименовании или количестве отгруженных товаров, сумме НДС или налоговой ставке;

- предоставление покупателю различных финансовых поощрений и премий, не влияющих на фактическую стоимость реализованного товара;

- определение окончательной стоимости товара (услуг) по итогам корректировок. В этом случае в отгрузочный счет‑фактуру вносятся исправления;

- если продавец знает, что цена и количество отгружаемой продукции будут уточнены в течение 5 дней с даты реализации, то ему достаточно дождаться этих изменений и выписать счет‑фактуру с учетом новых цен или уточненного количества.

Порядок заполнения корректировочного счета‑фактуры

Корректировочный счет‑фактура выписывается в двух экземплярах. Если нужно исправить несколько счетов, то оформляется единый документ. Отличий в бланке и порядке заполнения при этом нет.

Строка 1 — порядковый номер и дата составления.

Строка 1а — номер и дата исправления корректировочного счета‑фактуры. Заполняется только в случае дополнительных правок.

Строка 1б — порядковый номер и дата документа, по которому оформляют исправления. Если корректируются несколько документов, то указывают номер и даты каждого из них.

Строка 2-2б — наименование, юридический адрес, ИНН/КПП поставщика.

Строка 3-3б — наименование, юридический адрес, ИНН/КПП покупателя.

Строка 4 — валюта расчетов и ее шифр переносятся из строки 7 первичного счета‑фактуры.

Строка 5 — идентификатор государственного контракта, договора (соглашения). Указывается при его наличии.

Переходим к основной части: здесь необходимо внести данные из счета‑фактуры и изменившиеся показатели. В корректировочный счет‑фактуру вносятся только те товары или услуги, по которым изменилась цена или количество.

Столбец 1 — порядковый номер корректируемой записи из исходного счета‑фактуры.

Столбец 1а — название товара, работ или услуги, по которым проводится увеличение либо уменьшение стоимости.

Столбец 1в — заполняется только при формировании документов в отношении товаров из ЕАЭС, в других случаях ставится прочерк.

Столбцы 2, 2а — код единицы измерения и ее национальное наименование, заполняется при наличии.

По каждому наименованию товара (услуги) есть 4 строки показателей:

А — до изменения;

Б — после изменения;

В — увеличение;

Г — уменьшение.

3А — количество переносится из графы 3 первичного счета‑фактуры.

3Б — новое количество, если меняется. Если не было изменений, то переносится из графы 3А.

4А — цена переносится из графы 4 первичного счета‑фактуры.

4Б — новая цена с учетом подписанного соглашения. Если цена не менялась, то данные берем из графы 4А.

5А — стоимость товара без НДС из графы 5 первичного счета‑фактуры.

5Б — общая стоимость без НДС после изменений.

5В — разница ячеек А-Б, если она меньше нуля. В противном случае ставим прочерк.

5Г — разница ячеек А-Б, если она больше нуля. Если нет, то прочерк.

6А — сумму акцизов берем из графы 6 первичного счета‑фактуры.

6Б — сумма акцизов после изменения цены или количества.

6В — разница ячеек А-Б, если она меньше нуля. В противном случае ставим прочерк.

6Г — разница ячеек А-Б, если она больше нуля. Если нет, то прочерк.

7А — ставка НДС.

8А — сумма налога переносится из графы 7 первичного счета‑фактуры.

8Б —сумма НДС после изменений.

8В — разница ячеек А-Б, если она меньше нуля. В противном случае ставим прочерк.

8Г — разница ячеек А-Б, если она больше нуля. Если нет, то прочерк.

9А — первоначальная стоимость товаров, услуг с налогом из графы 9 отгрузочного счета‑фактуры.

9Б — окончательная стоимость с налогом после изменений.

9В — разница ячеек А-Б, если она меньше нуля. В противном случае ставим прочерк.

9Г — разница ячеек А-Б, если она больше нуля. Если нет, то прочерк.

10-10А — заполняются только по товарам не из России.

11 — данные отдельных товаров: когда подлежат прослеживаемости, если товар ввезен на территорию РФ из страны ЕАЭС.

12, 12а, 13 — оформляются по товарам, подлежащим прослеживаемости.

Заполненный документ подписывается руководителем, главным бухгалтером или уполномоченными им лицами.

Регистрация в книгах покупок и продаж

Корректировочные счета‑фактуры надо зарегистрировать в книге покупок или книге продаж, в зависимости от того, как изменилась стоимость.

Если она выросла, то продавец вписывает в книгу продаж, при снижении цены — в книгу покупок.

У покупателя наоборот: при уменьшении суммы — в книгу продаж, при увеличении — в книгу покупок.

Продавец

- Увеличение стоимости. Возникшую разницу необходимо включить в налоговую базу текущего отчетного периода.

- Уменьшение стоимости. У продавца появляется право на вычет суммы НДС, излишне начисленной по первоначальному счету-фактуре.

Покупатель

- Увеличение стоимости. У покупателя появляется право на вычет дополнительно предъявленной суммы НДС.

- Уменьшение стоимости. У покупателя возникает обязанность восстановить сумму НДС, излишне принятую к вычету по первоначальному счету-фактуре.

Проверка корректировочного счета‑фактуры в налоговой: коды ошибок

Подписанный документ необходимо направить в налоговую инспекцию на проверку. Если сотрудники найдут расхождения, то направят запрос по разъяснению расхождений. В запросе будет указан числовой код ошибки. Сейчас действуют девять кодов возможных ошибок — от 1 до 9.

Код ошибки 1

Возникает в четырех случаях:

- контрагент не отразил счет‑фактуру по сделке;

- сдал нулевую декларацию по НДС;

- не отчитался;

- ошибся в реквизитах счета‑фактуры, из-за чего программа не смогла его идентифицировать.

Код ошибки 2

Если внутри декларации расходятся данные об одной и той же операции, то возникает код ошибки 2. Речь идет о несоответствии между операциями в книгах покупок и продаж.

Код ошибки 3

Указывает на расхождения между сведениями в разделах 10 и 11 декларации по НДС и возникает при несоответствии между выставленным и полученным счетами-фактурами.

Код ошибки 4

Если ошиблись в конкретной графе книги покупок или книги продаж, налоговики ставят код 4. В квадратных скобках после этого кода они указывают номер графы, например 4[19] или 4[3]. Речь идет о графах таблицы расхождений, а не самой книги покупок или продаж.

Код ошибки 5

Означает, что в разделах 8–12 декларации есть счет‑фактура без даты. Либо его дата превышает квартал, за который сдали отчетность.

Код ошибки 6

Возникает, если к вычету НДС указана сумма, зарегистрированная в счете-фактуре более трех лет назад.

Код ошибки 7

Заявили вычет на основании счета‑фактуры, который составили раньше даты государственной регистрации продавца или покупателя. Налоговики считают такие сделки фиктивными и поэтому снимают вычеты.

Код ошибки 8

В разделах 8–12 декларации по НДС указан неверный код вида операции. Это одна их самых частых ошибок.

Код ошибки 9

Указывает на ошибки при аннулировании исходящих счетов-фактур. Возникает в двух случаях:

- в книге продаж нет записи, которую вы отменяете;

- сумма аннулированного НДС оказалась больше суммы налога, что отразили по первоначальному счету-фактуре.

На исправление ошибок дается 10 дней после получения запроса. В налоговую надо предоставить все необходимые пояснения и документы. Штрафов за ошибки в корректировочных счетах-фактурах нет, но покупателю могут отказать в вычете НДС.

Повторный корректировочный счет‑фактура

Проводить корректировку стоимости товаров и услуг можно сколько угодно раз.

Продавец указывает данные предыдущего документа: дата и номер, разница между новыми сведениями и первой корректировкой. В строку «До изменения» переносятся данные из предыдущего корректировочного счета‑фактуры.

Документ регистрируется продавцом и покупателем в книгах продаж и покупок на указанную в нем сумму разницы. При этом не аннулируются записи предыдущего корректировочного счета‑фактуры.

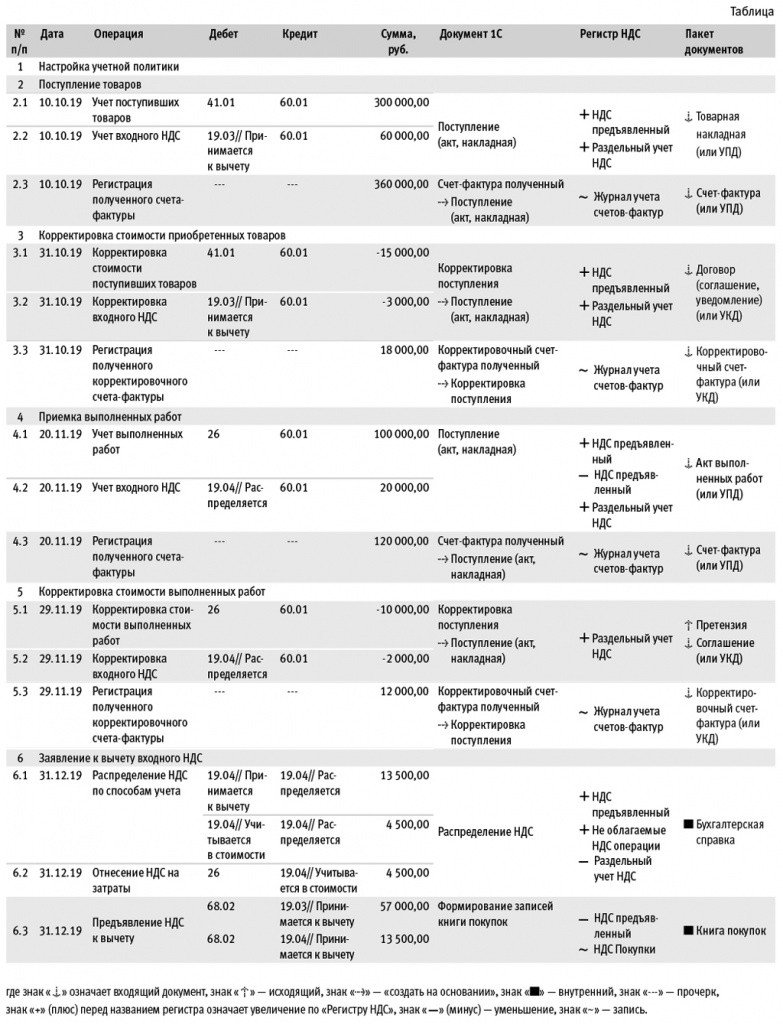

Одна из частых ситуаций, особенно у налогоплательщиков, ведущих раздельный учет НДС, когда до окончания налогового периода производится корректировка стоимости товаров (работ, услуг), например, в результате ретроспективной скидки, частичного возврата товаров или отказа от работ. В статье эксперты 1С рассказывают, как в этих случаях зарегистрировать в программе «1С:Бухгалтерия 8» редакции 3.0 полученные счета-фактуры.

Корректировка приобретения в сторону уменьшения: нормативное регулирование

Корректировочный счет-фактура, выставленный продавцом покупателю при изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав в сторону уменьшения (в том числе в случае уменьшения цены (тарифа) и (или) уменьшения количества (объема) отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав), является документом, служащим основанием для принятия продавцом сумм налога к вычету (п. 1 ст. 169 НК РФ).

Корректировочный счет-фактура выставляется не позднее 5 календарных дней со дня составления документов (дополнительного соглашения, иного первичного документа), подтверждающих согласие (факт уведомления) покупателя на изменение стоимости отгруженных товаров (работ, услуг, имущественных прав) (п. 3 ст. 168 НК РФ).

Согласно пункту 8 статьи 169 НК РФ форма корректировочного счета-фактуры и порядок его заполнения, а также формы и порядок ведения книг покупок и книг продаж устанавливаются Правительством РФ.

В Постановлении Правительства РФ от 26.12.2011 № 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость» утверждена форма корректировочного счета-фактуры и порядок ее заполнения (Приложение № 2 к Постановлению).

При получении от поставщика корректировочного счета-фактуры на уменьшение стоимости товаров покупатель:

- выполняет восстановление НДС на разницу между суммами налога, исчисленными исходя из стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав до и после такого уменьшения. Восстановление НДС производится покупателем в налоговом периоде, на который приходится наиболее ранняя из следующих дат: дата получения первичных документов на изменение стоимости товаров (работ, услуг, имущественных прав) либо дата получения корректировочного счета-фактуры (пп. 4 п. 3 ст. 170 НК РФ);

- регистрирует корректировочный счет-фактуру в книге продаж.

В то же время следует учитывать, что если до момента получения корректировочного счета-фактуры сумма входного НДС к вычету не предъявлялась (т. е. полученный счет-фактура на приобретенные товары (работы, услуги, имущественные права) в книге покупок не регистрировался), то заявление к вычету суммы налога с учетом произведенной корректировки (т. е. регистрация полученного счета-фактуры в книге покупок на уменьшенную (скорректированную) сумму НДС) не противоречит действующему законодательству. Очевидно, что в этом случае полученный корректировочный счет-фактура на уменьшение стоимости в книге продаж регистрироваться не будет.

Аналогичный подход к регистрации счетов-фактур Минфин России рекомендовал применять покупателям при недопоставке товаров (письма Минфина России от 12.05.2012 № 03-07-09/48, от 10.02.2012 № 03-07-09/05).

Корректировка в сторону уменьшения в текущем периоде в «1С:Бухгалтерии 8» (ред. 3.0)

Рассмотрим пример отражения в программе «1С:Бухгалтерия 8» редакции 3.0 корректировки приобретения в сторону уменьшения в текущем налоговом периоде, если входной НДС к вычету не принят.

Пример

Организация ООО «Стиль», осуществляющая операции, облагаемые и не облагаемые НДС:

- 10.10.2019 – приобрела партию товаров для перепродажи согласно заключенному договору поставки с ООО «ТФ-Мега» на общую сумму 360 000,00 руб. (в т. ч. НДС 20 % – 60 000,00 руб.);

- 31.10.2019 – в связи с выполнением условий договора получила от ООО «ТФ-Мега» ретроспективную скидку на приобретенные товары в размере 5 %, т. е. в размере 18 000,00 руб. (в т. ч. НДС 20 % – 3 000,00 руб.);

- 20.11.2019 – произвела в офисе компании ремонтные работы силами подрядной организации ООО «Дельта» стоимостью 120 000,00 руб. (в т. ч. НДС 20 % – 20 000,00 руб.);

- 29.11.2019 – согласовала с ООО «Дельта» уменьшение стоимости принятых работ на 10 %, т. е. на 12 000,00 руб. (в т. ч. НДС 20 % – 2 000,00 руб.) по причине обнаружения скрытых дефектов.

Кроме того, в IV квартале 2019 года организация ООО «Стиль»:

- отгрузила товары, облагаемые НДС, в режиме оптовой торговли на сумму 720 000,00 руб. (в т. ч. НДС 20 % – 120 000,00 руб.);

- отгрузила товары, освобождаемые от НДС, в режиме оптовой торговли на сумму 120 000,00 руб.;

- реализовала товары в режиме ЕНВД на сумму 80 000,00 руб.

Последовательность операций приведена в таблице.

Настройка учетной политики

В связи с тем, что организация ведет раздельный учет предъявленных сумм НДС при осуществлении операций по реализации товаров (работ, услуг), как облагаемых НДС, так и освобождаемых от налогообложения, необходимо произвести соответствующие настройки учетной политики.

На закладке НДС формы Учетная политика (раздел Главное – подраздел Настройки – Налоги и отчеты) следует установить флаг Ведется раздельный учет входящего НДС по способам учета.

После выполнения настроек в табличной части документов учетной системы Поступление (акт, накладная) появится возможность отражения информации о выбранном способе учета входного НДС, который может принимать значения:

- Принимается к вычету;

- Учитывается в стоимости;

- Блокируется до подтверждения 0 %;

- Распределяется.

Поступление товаров

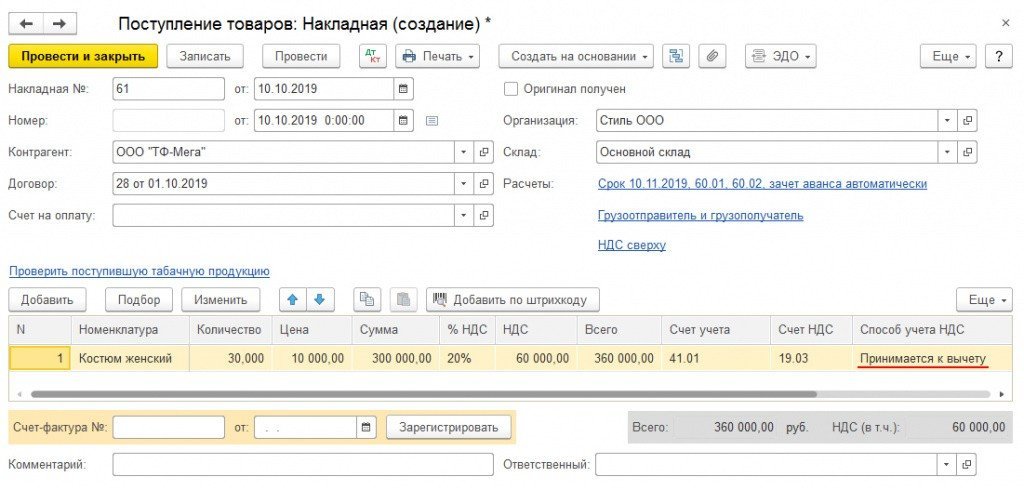

Поступление товаров от продавца (операции 2.1 «Учет поступивших товаров», 2.2 «Учет входного НДС») в программе регистрируется с помощью документа Поступление (акт, накладная) с видом операции Товары (накладная) (раздел Покупки – подраздел Покупки), рис. 1.

Рис. 1. Отражение в учете поступивших товаров

Поскольку приобретенные товары предназначены для перепродажи, т. е. для осуществления облагаемой НДС операции, в поле Способ учета НДС табличной части документа указывается значение Принимается к вычету.

После проведения документа в регистр бухгалтерии вводятся бухгалтерские записи:

Дебет 41.01 Кредит 60.01

– на стоимость приобретенных товаров;

Дебет 19.03 Кредит 60.01

– на сумму НДС, предъявленную продавцом по приобретенным товарам. При этом у счета 19.03 указывается третье субконто, отражающее способ учета НДС, – Принимается к вычету.

В регистр накопления НДС предъявленный вносится запись с видом движения Приход и событием Предъявлен НДС поставщиком. Одновременно вводится запись с видом движения Приход в регистр накопления Раздельный учет НДС. Запись производится для возможности использования данных о приобретенных товарах в случае изменения назначения их использования.

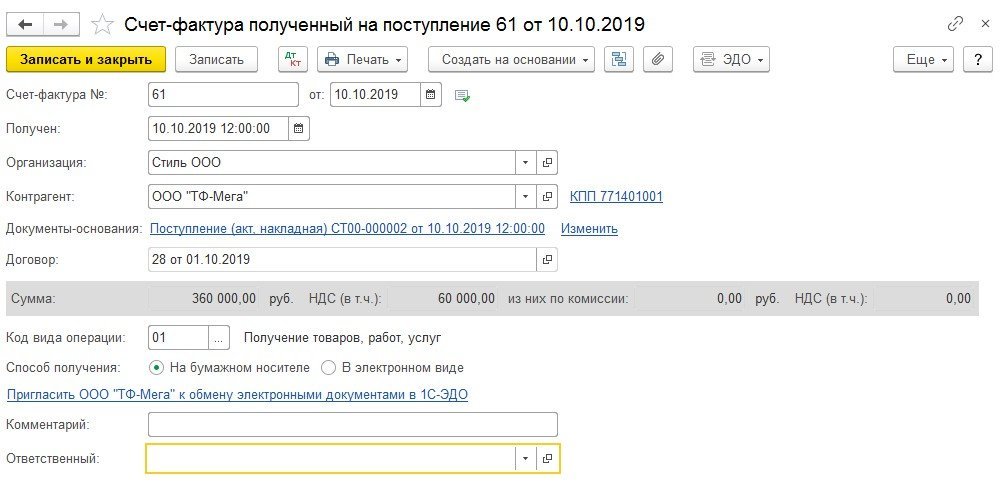

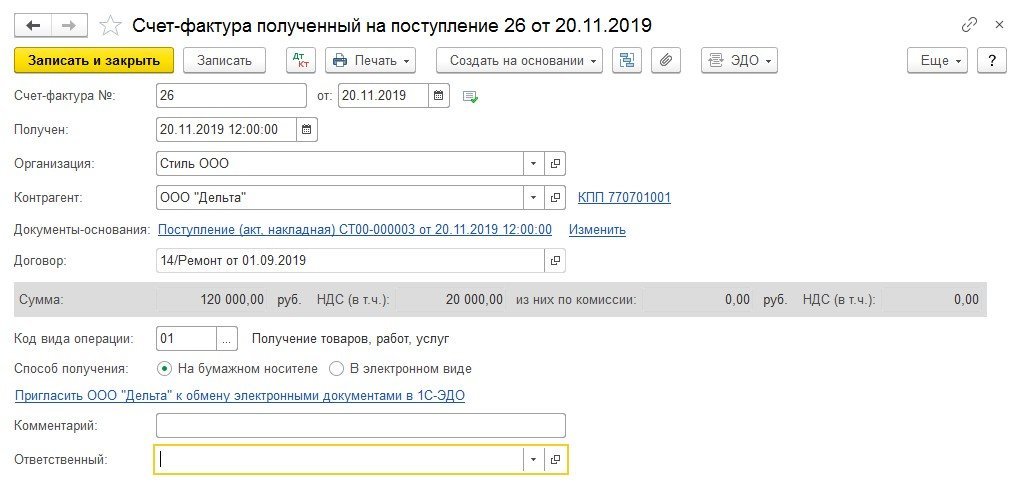

Для регистрации полученного счета-фактуры (операция 2.3 «Регистрация полученного счета-фактуры») необходимо в поля Счет-фактура № и от документа Поступление (акт, накладная) (рис. 1) ввести соответственно номер и дату входящего счета-фактуры и нажать кнопку Зарегистрировать. При этом автоматически будет создан документ Счет-фактура полученный (рис. 2), а в форме документа-основания появится гиперссылка на созданный счет-фактуру.

Рис. 2. Счет-фактура полученный на поступление товаров

Поля документа Счет-фактура полученный будут заполнены автоматически на основании сведений из документа Поступление (акт, накладная).

Кроме того:

- в поле Получен будет проставлена дата регистрации документа Поступление (акт, накладная), которую при необходимости следует заменить на дату фактического получения счета-фактуры. Если с продавцом заключено соглашение об обмене счетами-фактурами в электронной форме, то в поле будет проставлена дата отправки файла электронного счета-фактуры оператором ЭДО, указанная в его подтверждении;

- в строке Документы-основания будет стоять гиперссылка на соответствующий документ поступления;

- в поле Код вида операции будет отражено значение 01, которое соответствует приобретению товаров (работ, услуг), имущественных прав согласно Приложению к приказу ФНС России от 14.03.2016 № ММВ-7-3/136@.

Поскольку организация ведет раздельный учет, в документе Счет-фактура полученный отсутствует строка со значением Отразить вычет НДС в книге покупок датой получения, т. е. отсутствует возможность упрощенного заявления к вычету входного НДС.

Заявление к вычету суммы входного НДС производится с помощью регламентной операции Формирование записей книги покупок (раздел Операции – подраздел Закрытие периода – Регламентные операции НДС).

В результате проведения документа Счет-фактура полученный вносится регистрационная запись в регистр Журнал учета счетов-фактур. Несмотря на то, что с 01.01.2015 налогоплательщики, не являющиеся посредниками (экспедиторами, застройщиками), не ведут журнал учета полученных и выставленных счетов-фактур, записи регистра Журнал учета счетов-фактур используются для хранения необходимой информации о полученном счете-фактуре.

Корректировка стоимости приобретенных товаров

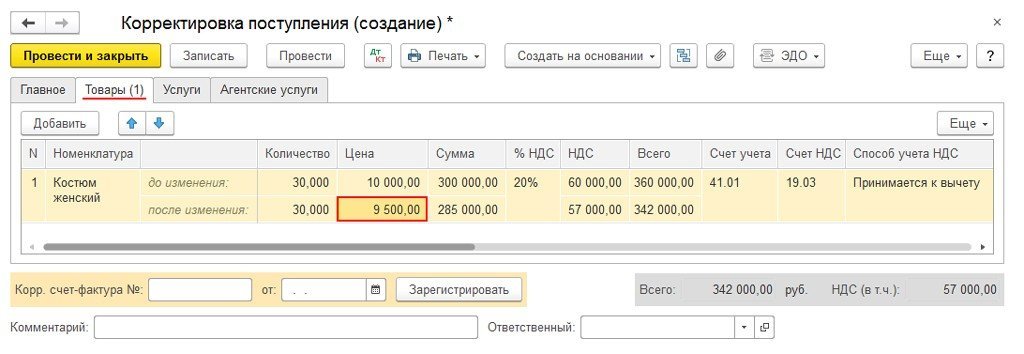

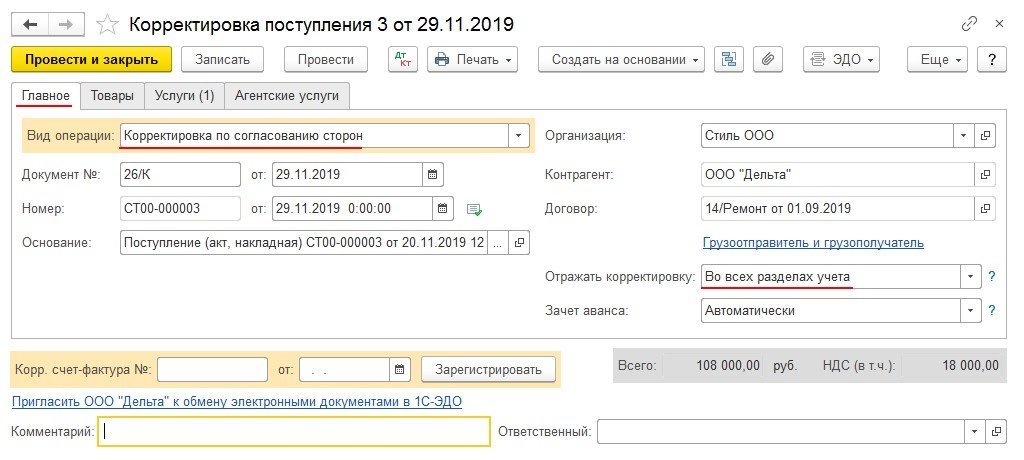

Для отражения операций 3.1 «Корректировка стоимости поступивших товаров», 3.2 «Корректировка входного НДС» необходимо создать документ Корректировка поступления с видом операции Корректировка по согласованию сторон.

Данный документ можно создать на основании документа Поступление (акт, накладная) (рис. 1) по кнопке Создать на основании. На закладке Главное необходимо указать (рис. 3):

- в полях Документ № и от – номер и дату документа, служащего основанием для корректировки стоимости приобретенных товаров;

- в поле Отражать корректировку – значение Во всех разделах учета, поскольку корректировка вносится в стоимостные показатели.

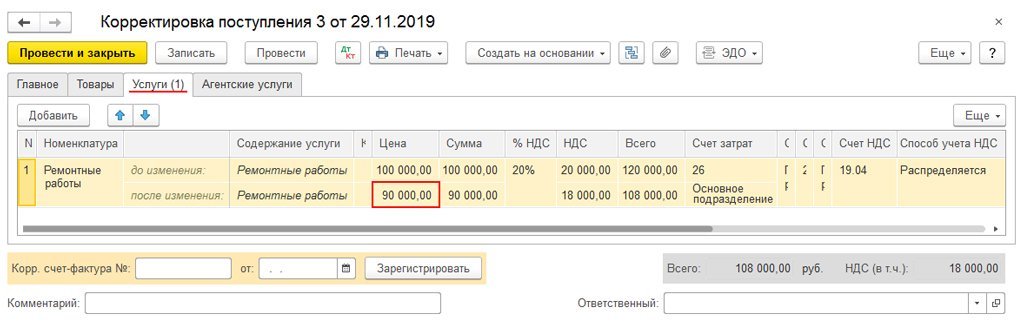

На закладке Товары следует указать в строке после изменения скорректированные показатели (см. рис. 3). После проведения документа Корректировка поступления в регистр бухгалтерии вводятся следующие бухгалтерские записи:

Дебет 19.03 Кредит 60.01

– СТОРНО на разницу в сумме входного НДС;

Дебет 41.01 Кредит 60.01

– СТОРНО на разницу в стоимости приобретенных товаров.

Поскольку до момента корректировки сумма входного НДС к вычету не заявлялась (не выполнялась регламентная операция Формирование записей книги покупок), то в регистр НДС предъявленный вносится запись с видом движения Приход для корректировки в сторону уменьшения суммы НДС, предъявленной поставщиком.

Одновременно аналогичная корректирующая запись с видом движения Приход вносится и в регистр накопления Раздельный учет НДС.

Для регистрации полученного корректировочного счета-фактуры (операция 3.3 «Регистрация полученного корректировочного счета-фактуры») необходимо в поля Корр. счет-фактура № и от документа Корректировка поступления (см. рис. 3) ввести соответственно номер и дату входящего корректировочного счета-фактуры и нажать кнопку Зарегистрировать.

Рис. 3. Корректировка стоимости поступивших товаров

При этом автоматически будет создан документ Корректировочный счет-фактура полученный, а в форме документа-основания появится гиперссылка на созданный счет-фактуру.

Поля документа Корректировочный счет-фактура полученный будут заполнены автоматически на основании сведений из документа Корректировка поступления.

Кроме того:

- в поле Получен будет проставлена дата регистрации документа Корректировка поступления, которую при необходимости следует заменить на дату фактического получения корректировочного счета-фактуры. Если с продавцом заключено соглашение об обмене счетами-фактурами в электронной форме, то в поле будет проставлена дата отправки файла электронного счета-фактуры оператором ЭДО, указанная в его подтверждении;

- в строке Документы-основания будет стоять гиперссылка на соответствующий документ корректировки поступления;

- в поле Код вида операции будет отражено значение 18, которое соответствует получению корректировочного счета-фактуры в связи с изменением стоимости отгруженных товаров в сторону уменьшения, в том числе в случае уменьшения цен (тарифов) отгруженных товаров (Приложение к приказу ФНС России от 14.03.2016 № ММВ-7-3/136@).

В результате проведения документа Корректировочный счет-фактура полученный будет внесена запись в регистр сведений Журнал учета счетов-фактур для хранения необходимой информации о полученном счете-фактуре.

Приемка выполненных работ

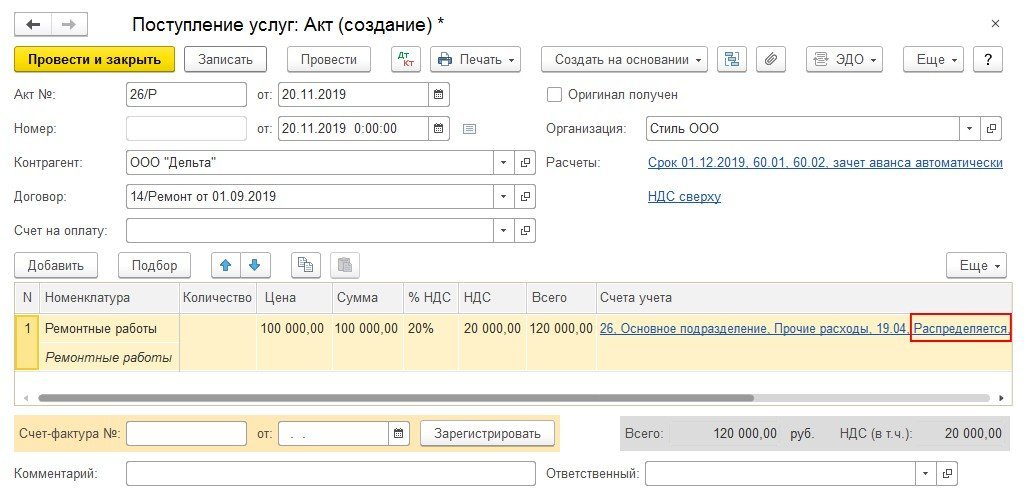

Для выполнения операций 4.1 «Учет выполненных работ», 4.2 «Учет входного НДС» необходимо создать документ Поступление (акт, накладная) с видом документа Услуги (акт) (раздел Покупки – подраздел Покупки), рис. 4.

Рис. 4. Отражение в учете выполненных работ

Поскольку услуга по ремонту офисного помещения относится ко всей деятельности организации, то сумму предъявленного подрядной организацией НДС необходимо распределять. Для этого в документе Поступление (акт, накладная) в графе Счета учета табличной части следует установить для способа учета НДС значение Распределяется.

В результате проведения документа Поступление (акт, накладная) в регистр бухгалтерии будут введены бухгалтерские записи:

Дебет 26 Кредит 60.01

– на стоимость выполненных ремонтных работ, составляющую 100 000,00 руб.;

Дебет 19.04 Кредит 60.01

– на сумму НДС, предъявленную подрядной организацией и составляющую 20 000,00 руб. При этом у счета 19.04 появится третье субконто, отражающее способ учета НДС, – Распределяется.

В регистр НДС предъявленный вводятся записи с видом движения Приход с событием Предъявлен НДС Поставщиком и с видом движения Расход с событием НДС подлежит распределению на сумму НДС, предъявленную подрядной организацией и подлежащую распределению.

Одновременно на списанную в регистре НДС предъявленный сумму налога вводится запись в регистр Раздельный учет НДС с видом движения Приход.

Для регистрации полученного от подрядной организации счета-фактуры (операция 4.3 «Регистрация полученного счета-фактуры») необходимо в поля Счет-фактура № и от документа Поступление (акт, накладная) (см. рис. 4) ввести номер и дату входящего счета-фактуры и нажать кнопку Зарегистрировать. При этом автоматически будет создан документ Счет-фактура полученный (рис. 5), а в форме документа-основания появится гиперссылка на созданный счет-фактуру.

Рис. 5. Счет-фактура полученный на выполненные работы

В результате проведения документа Счет-фактура полученный будет внесена запись в регистр сведений Журнал учета счетов-фактур для хранения необходимой информации о полученном счете-фактуре.

Корректировка стоимости выполненных работ

Для отражения операций 5.1 «Корректировка стоимости выполненных работ», 5.2 «Корректировка входного НДС» необходимо создать документ Корректировка поступления с видом операции Корректировка по согласованию сторон.

Данный документ можно создать на основании документа Поступление (акт, накладная) (рис. 4) по кнопке Создать на основании.

На закладке Главное необходимо указать (рис. 6):

- в полях Документ № и от – номер и дату документа, служащего основанием для корректировки стоимости выполненных работ;

- в поле Отражать корректировку – значение Во всех разделах учета, поскольку корректировка вносится в стоимостные показатели.

Рис. 6. Корректировка стоимости выполненных работ

На закладке Услуги следует указать в строке после изменения скорректированные показатели.

После проведения документа Корректировка поступления в регистр бухгалтерии вводятся следующие бухгалтерские записи:

Дебет 19.04 Кредит 60.01

– СТОРНО на разницу в сумме входного НДС;

Дебет 26 Кредит 60.01

– СТОРНО на разницу в стоимости выполненных работ.

Согласно пункту 4.1 статьи 170 НК РФ пропорция для распределения входного НДС определяется исходя из стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав за налоговый период.

Поскольку корректировка стоимости подрядных работ была произведена до окончания текущего налогового периода (до выполнения регламентных операций Распределение НДС и Формирование записей книги покупок), то в регистр накопления Раздельный учет НДС вносится запись с видом движения Приход для отражения уменьшения стоимости выполненных работ и суммы входного НДС.

Для регистрации полученного корректировочного счета-фактуры (операция 5.3 «Регистрация полученного корректировочного счета-фактуры») необходимо в поля Корр. счет-фактура № и от документа Корректировка поступления (см. рис. 6) ввести соответственно номер и дату входящего корректировочного счета-фактуры и нажать кнопку Зарегистрировать. При этом автоматически будет создан документ Корректировочный счет-фактура полученный, а в форме документа-основания появится гиперссылка на созданный счет-фактуру.

Заявление к вычету входного НДС

Обратите внимание, если до момента получения корректировочного счета-фактуры на уменьшение стоимости налогоплательщик-покупатель предъявил к вычету сумму входного НДС по приобретенным товарам (работам, услугам, имущественным правам), т. е. зарегистрировал полученный счет-фактуру в книге покупок, то он в соответствии с подпунктом 4 пункта 3 статьи 170 НК РФ должен восстановить излишне принятую к вычету сумму налога (т. е. зарегистрировать полученный корректировочный счет-фактуру в книге продаж). Если до момента получения корректировочного счета-фактуры сумма входного НДС к вычету не предъявлялась (т. е. полученный счет-фактура в книге покупок не регистрировался), то налогоплательщик может заявить к вычету сумму налога по приобретенным товарам (работам, услугам, имущественным правам) с учетом произведенной корректировки (т. е. зарегистрировать полученный счет-фактуру в книге покупок на уменьшенную (скорректированную) сумму НДС). Очевидно, что в этом случае полученный корректировочный счет-фактура на уменьшение стоимости в книге продаж регистрироваться не будет.

Поскольку организация ООО «Стиль» ведет раздельный учет НДС, то перед заявлением налогового вычета ей необходимо произвести распределение входного НДС по приобретенным товарам (работам, услугам, имущественным правам), используемым для осуществления как облагаемых налогом, так и не подлежащих налогообложению (освобожденных от налогообложения) операций в соответствии с пунктами 4 и 4.1 статьи 170 НК РФ.

Автоматическое распределение суммы входного НДС (операции 6.1 «Распределение НДС по способам учета», 6.2 «Отнесение НДС на затраты») производится регламентной операцией Распределение НДС (раздел Операции – подраздел Закрытие периода – Регламентные операции НДС).

Распределение предъявленной суммы НДС производится по тем приобретенным товарам (работам, услугам), имущественным правам, по которым в способе учета НДС указано значение Распределяется.

Для расчета пропорции распределения НДС необходимо выполнить команду Заполнить. После выполнения этой команды на закладке Выручка от реализации будет автоматически рассчитана сумма выручки (стоимость отгруженных товаров (работ, услуг, имущественных прав)) от деятельности, облагаемой НДС и не облагаемой налогом. При этом отдельно будет указана сумма выручки по виду деятельности, облагаемой ЕНВД, и по виду деятельности, облагаемой по ставке 0 % (кроме экспорта несырьевых товаров). А из суммы выручки по деятельности, облагаемой НДС, будет выделена в том числе выручка от реализации на экспорт несырьевых товаров.

В программе показатели пропорции для распределения НДС за IV квартал 2019 года будут рассчитаны следующим образом:

- выручка от облагаемой деятельности (стоимость отгруженных товаров, работ, услуг, имущественных прав) без учета НДС – 600 000,00 руб.;

- выручка от не облагаемой НДС деятельности (не ЕНВД) – 120 000,00 руб.;

- выручка от не облагаемой НДС деятельности (ЕНВД) – 80 000,00 руб.

Автоматическое распределение суммы входного НДС будет отражено на закладке Распределение документа Распределение НДС. Согласно рассчитанной пропорции:

- доля НДС, принимаемая к налоговому вычету, будет составлять 75 % (600 000,00 руб. / (600 000,00 руб. + 120 000,00 руб. + 80 000,00 руб.) х 100 %),

- доля НДС, включаемая в стоимость приобретений, будет составлять 25 % ((120 000,00 руб. + 80 000,00 руб.) / (600 000,00 руб. + 120 000,00 руб. + 80 000,00 руб.)).

При расчете суммы НДС, подлежащей налоговому вычету, а также суммы НДС, включаемой в стоимость, будет учтена корректировка стоимости и входного НДС в сторону уменьшения, произведенная до момента проведения процедуры распределения и заявления НДС к вычету.

Таким образом, сумма НДС по ремонтным работам будет распределена следующим образом:

- принимается к налоговому вычету – 13 500,00 руб. ((20 000,00 руб. – 2 000,00 руб.) х 75 %);

- учитывается в стоимости работ – 4 500,00 руб. ((20 000,00 руб. – 2 000,00 руб.) х 25 %), из которых 2 700,00 руб. отнесены к деятельности с основной системой налогообложения и 1 800,00 руб. – к деятельности, облагаемой ЕНВД.

После проведения документа Распределение НДС в регистре бухгалтерии будут сделаны следующие записи:

- суммы входного НДС по приобретенным подрядным работам перенесены с кредита счета 19.04 с третьим субконто Распределяется в дебет счета 19.04 с третьими субконто Принимается к вычету и Учитывается в стоимости в соответствии с рассчитанной пропорцией;

- часть суммы входного НДС, подлежащая включению в стоимость подрядных работ, будет списана с кредита счета 19.04 с третьим субконто Учитывается в стоимости в дебет счета 26.

В регистр НДС предъявленный будет введена запись с видом движения Приход с событием НДС распределен на сумму НДС, предъявленную подрядчиком и подлежащую вычету после распределения.

В регистре Не облагаемые НДС операции будет зафиксирована сумма НДС, не принимаемая к налоговому вычету и относящаяся к деятельности с основной системой налогообложения.

В регистр Раздельный учет НДС будет внесена запись с видом движения Расход на сумму НДС, предъявленную подрядчиком с учетом корректировки стоимости.

Регистрация полученных счетов-фактур на приобретенные товары и выполненные ремонтные работы в книге покупок (операция 6.3 «Предъявление НДС к вычету») производится регламентной операцией Формирование записей книги покупок (раздел Операции – подраздел Закрытие периода – Регламентные операции НДС) с помощью команды Создать.

Данные для книги покупок о суммах налога, предъявляемых к вычету в текущем налоговом периоде, отражаются на закладке Приобретенные ценности.

Для заполнения документа по данным учетной системы целесообразно использовать команду Заполнить.

После проведения документа формируются проводки:

Дебет 68.02 Кредит 19.03 с третьим субконто «Принимается к вычету»

– на сумму НДС, подлежащую вычету по приобретенным товарам;

Дебет 68.02 Кредит 19.04 с третьим субконто «Принимается к вычету»

– на сумму НДС, подлежащую вычету по подрядным работам.

В регистр НДС предъявленный на суммы НДС, принятые к вычету, вводятся записи с видом движения Расход.

В регистр НДС Покупки вводится запись для книги покупок, отражающая принятие НДС к вычету.

На основании записей регистра НДС Покупки формируется книга покупок за IV квартал 2019 года (раздел Отчеты – подраздел НДС).

Рис. 7. Книга покупок за IV квартал 2019 года

В книге покупок за IV квартал 2019 года будут зарегистрированы:

- счет-фактура № 61 от 10.10.2019, выставленный поставщиком по приобретенным товарам. При регистрации данного счета-фактуры в графе 15 будет отражена стоимость товаров из графы 9 строки «Всего к оплате» счета-фактуры (рис. 2), а в графе 16 – сумма НДС, принимаемая к налоговому вычету и рассчитанная с учетом произведенной корректировки стоимости;

- счет-фактура № 26 от 20.11.2019, выставленный подрядчиком по выполненным ремонтным работам. При регистрации данного счета-фактуры в графе 15 будет отражена стоимость товаров из графы 9 строки «Всего к оплате» счета-фактуры (рис. 5), а в графе 16 – сумма НДС, принимаемая к налоговому вычету и рассчитанная с учетом произведенной корректировки стоимости и сформированной пропорции для распределения за IV квартал 2019 года.

Обратите внимание, сумму НДС, рассчитанную с учетом корректировки стоимости и пропорции для распределения, налогоплательщик-покупатель может заявить к вычету и в последующих налоговых периодах в пределах 3 лет после принятия на учет приобретенных товаров (работ, услуг), имущественных прав в соответствии с пунктом 1.1 статьи 172 НК РФ. Подробнее см. ответы О.С. Думинской (ФНС России) на сайте 1С:ИТС.