В 2022–2024 годах действует временный порядок признания курсовых разниц для целей налогообложения прибыли (Федеральный закон от 26.03.2022 № 67-ФЗ). Отрицательные курсовые разницы в 2022 году признаются в расходах по прежним правилам, в то время как исчисленные суммы положительной курсовой разницы следует накапливать до момента прекращения (исполнения) требований (обязательств) (письмо Минфина России от 12.07.2022 № 03-03-06/1/66936). Такие особенности учета могут привести к формированию искусственного убытка в 2022 году, а в периоде погашения задолженности – к значительному увеличению налоговой обязанности.

Во избежание такого перекоса организация может не включать в расходы 2022 года суммы отрицательных курсовых разниц от переоценки требований и обязательств, не погашенных по состоянию на конец 2022 года, а добровольно отложить их на будущее (Федеральный закон от 19.12.2022 № 523-ФЗ). А по мнению Минфина России, положительные и отрицательные курсовые разницы, возникшие по каждому не погашенному на 31.12.2022 валютному требованию (обязательству) следует учитывать свернуто (письмо от 22.12.2022 № 03-03-10/126074).

Эксперты 1С на примере программы «1С:Бухгалтерия 8» редакции 3.0 рассказывают о вариантах корректировки курсовых разниц по окончании 2022 года.

Федеральным законом от 26.03.2022 № 67-ФЗ изменен порядок признания курсовых разниц, возникающих при переоценке требований и обязательств, стоимость которых выражена в иностранной валюте. С 01.01.2022 положительные курсовые разницы признаются в доходах только при погашении задолженности (пп. 7.1 п. 4 ст. 271 НК). Отрицательные курсовые разницы признаются в расходах только при погашении задолженности с 01.01.2023 (пп. 6.1 п. 7 ст. 272 НК). Оба изменения действуют до 31.12.2024.

Минфин России разъясняет, что правила исчисления сумм курсовых разниц не изменились, а временный порядок признания курсовых разниц касается исключительно даты признания дохода (расхода) для целей налогообложения прибыли (письма от 12.07.2022 № 03-03-06/1/66936, от 14.07.2022 № 03-03-06/3/67959, от 11.08.2022 № 03-03-06/1/77909). В частности, исчисленные суммы положительной курсовой разницы следует суммировать до момента прекращения (исполнения) требований (обязательств). При этом отрицательные курсовые разницы, возникающие в 2022 году по этой же задолженности, как и прежде, включаются во внереализационные расходы на последнее число текущего месяца и на дату погашения (исполнения) требования (обязательства). Именно такой порядок учета курсовых разниц поддерживается в «1С:Бухгалтерии 8» начиная с версии 3.0.122.

Указанные особенности учета курсовых разниц могут привести к формированию налогового убытка по итогам 2022 года. Соответственно, если размер накопленной положительной разницы существенный, это может привести к значительному увеличению налоговой обязанности в периоде погашения (исполнения) требования или обязательства.

Федеральный закон от 19.12.2022 № 523-ФЗ предоставляет организациям право не включать в расходы 2022 года суммы отрицательных курсовых разниц от переоценки требований и обязательств, не погашенных по состоянию на конец 2022 года (новый пп. 6.2 п. 7 ст. 272 НК в ред. Закона № 523-ФЗ). В этом случае указанные расходы будут считаться отложенными до момента погашения задолженности. Если организация примет решение отложить расходы, ей следует:

-

внести изменение в учетную политику для целей налогообложения, согласно которому отрицательная курсовая разница, возникшая в 2022 г. в отношении не прекращенного по состоянию на 31.12.2022 валютного требования или обязательства, признается в расходах только на дату его прекращения (исполнения);

-

уведомить налоговую инспекцию в произвольной форме о выборе такого варианта учета указанных отрицательных курсовых разниц не позднее подачи налоговой декларации за 2022 год (т.е. до 27.03.2023 включительно) или при подаче уточненной декларации за последний отчетный период 2022 года. Принятое решение не может быть изменено.

В письме от 22.12.2022 № 03-03-10/126074 Минфин России обращает внимание, что объекты налогообложения, являющиеся базой для исчисления налогов, должны иметь экономическое обоснование. Показателем, влияющим на реальный финансовый результат по итогам 2022 года, является именно изменение стоимости непрекращенного валютного требования (обязательства) в связи с изменением курса валюты к рублю на конец года в сравнении с 01.01.2022 либо датой возникновения требования (обязательства) в течение 2022 года. Поэтому налогоплательщик должен сравнивать между собой положительные и отрицательные курсовые разницы, возникшие по каждому не погашенному на 31.12.2022 валютному требованию (обязательству). При исчислении базы по налогу на прибыль за 2022 год следует учитывать превышение отрицательных курсовых разниц над положительными. При превышении положительных курсовых разниц над отрицательными они будут учтены при исчислении налоговой базы в налоговом периоде, в котором происходит погашение соответствующей задолженности. Иными словами, курсовые разницы, исчисленные по каждому не погашенному на 31.12.2022 валютному требованию (обязательству), Минфин России обязывает учитывать свернуто.

Указанные разъяснения Минфина России направлены письмом ФНС России от 26.12.2022 № СД-4-3/17561@ для использования в работе.

Начиная с версии 3.0.130 в «1С:Бухгалтерии 8» поддерживаются два способа корректировки финансового результата для целей налога на прибыль за 2022 год:

-

путем переноса на будущее расходов по курсовым разницам в отношении каждой не погашенной на конец 2022 года задолженности (в соответствии с Законом № 523-ФЗ);

-

путем свертки курсовых разниц в отношении каждой не погашенной на конец 2022 года задолженности, в результате которой превышения отрицательных курсовых разниц над положительными учитываются в расходах, а превышения положительных разниц над отрицательными переносятся на будущее (согласно письму Минфина России от 22.12.2022 № 03-03-10/126074).

Перенос на будущее расходов по курсовым разницам по непогашенной задолженности

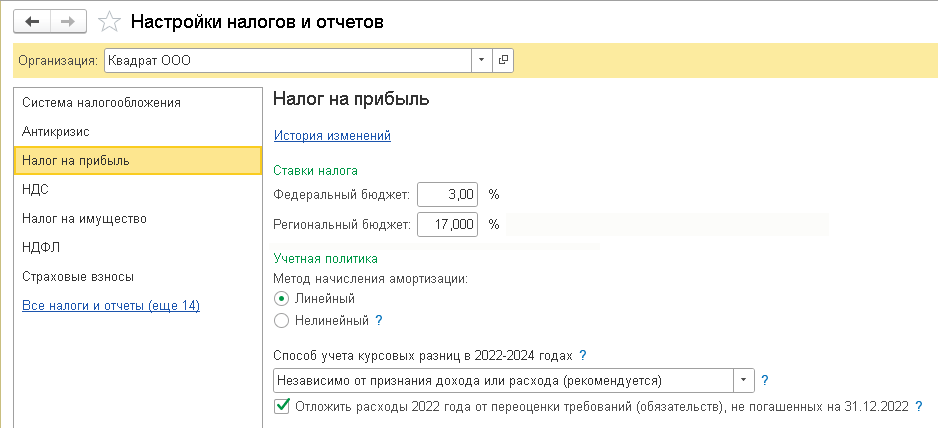

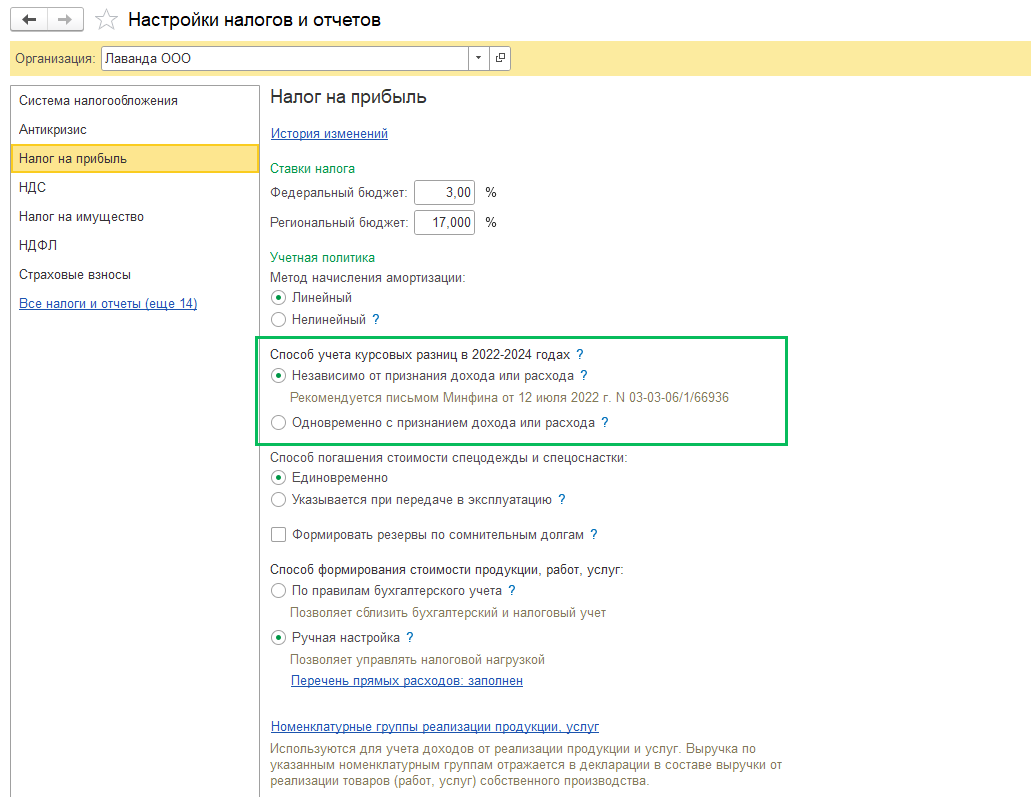

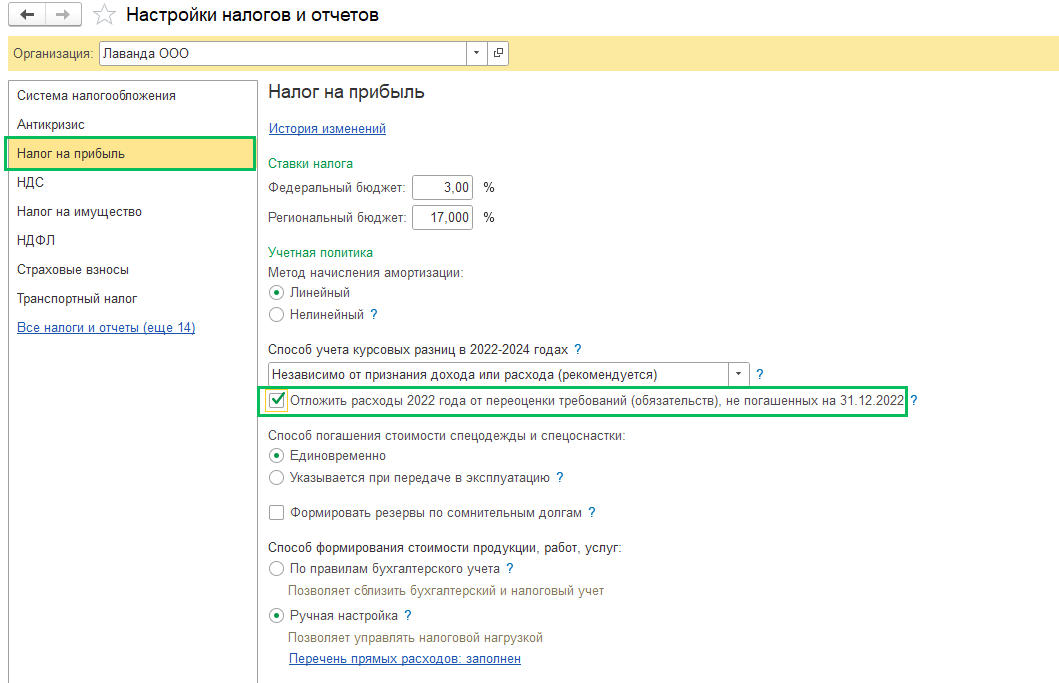

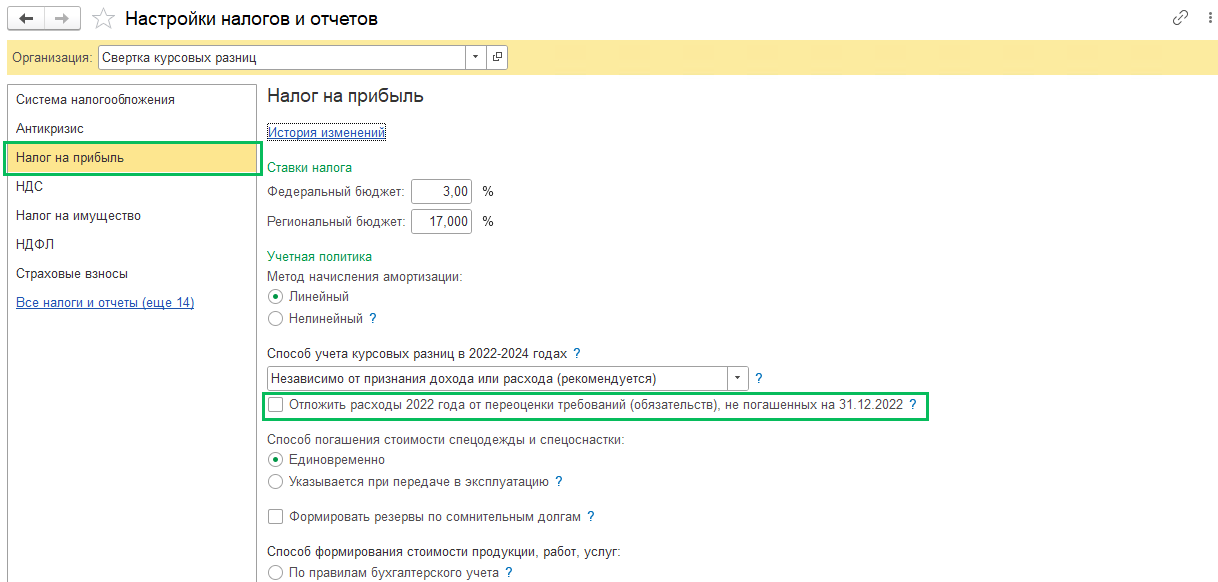

Чтобы отложить расходы 2022 года от переоценки требований (обязательств), не погашенных на 31.12.2022, в настройках по налогу на прибыль (раздел Главное – Настройки – Налоги и отчеты – Налог на прибыль) следует установить одноименный флаг (рис. 1).

Рис. 1. Настройка отложенных расходов по отрицательным курсовым разницам

Уменьшение расходов по курсовым разницам отражается 31.12.2022 при выполнении регламентной операции Переоценка валютных средств, входящей в обработку Закрытие месяца за декабрь 2022 года, и учитывается в годовой декларации по налогу на прибыль. Перепроводить документы с начала года не требуется.

В Справку-расчет переоценки валютных средств за декабрь 2022 г. добавлены разделы с расшифровкой сумм отложенных расходов по курсовым разницам.

Рассмотрим на примере порядок переноса на будущее расходов по курсовым разницам по не погашенной на конец 2022 года задолженности.

Пример 1

Организация (применяет ОСНО и правила ПБУ 18/02, ставка налога на прибыль – 20 %) решила отложить расходы в виде отрицательных курсовых разниц от переоценки требований и обязательств, не погашенных на конец 2022 года, воспользовавшись правом, предоставленным Законом № 523-ФЗ (см. рис. 1).

В учете организации отражены следующие хозяйственные операции*:

- 15.11.2022 – поступление услуг от исполнителя (далее – поставщик) на сумму 1000 у.е., курс у.е. составляет 60 руб.;

- 15.11.2022 – оказание услуг заказчику (далее – покупатель) на сумму 1000 у.е., курс у.е. – 60 руб.;

- 30.11.2022 – переоценка валютных требований и обязательств, курс у.е. – 55 руб.;

- 01.12.2022 – перечисление частичной оплаты поставщику в сумме 600 у.е., курс у.е. – 55 руб.;

- 01.12.2022 – поступление частичной оплаты от покупателя на сумму 600 у.е., курс у.е. – 55 руб.;

- 31.12.2022 – переоценка валютных требований и обязательств, курс у.е. – 70 руб.

* В описании Примера 1 для облегчения восприятия расчетов принято допущение, что все указанные операции не облагаются НДС. Для всех указанных операций курс условной единицы не привязан к курсу конкретной валюты и устанавливается отдельным соглашением с контрагентами.

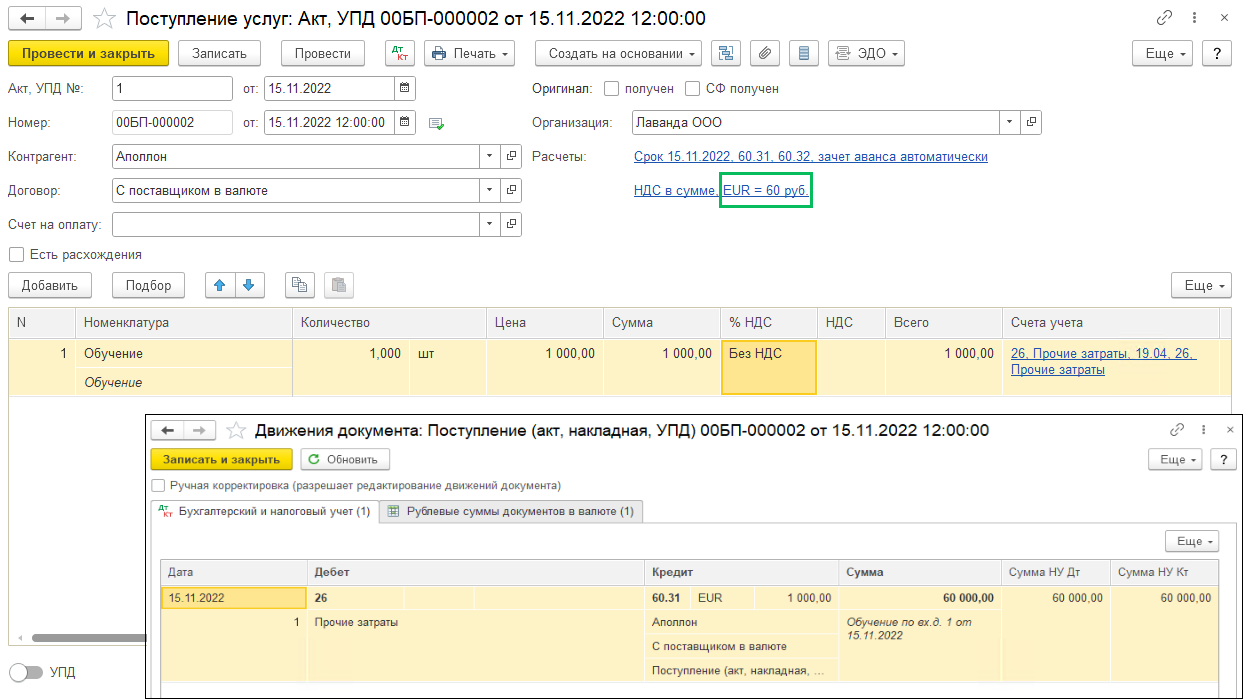

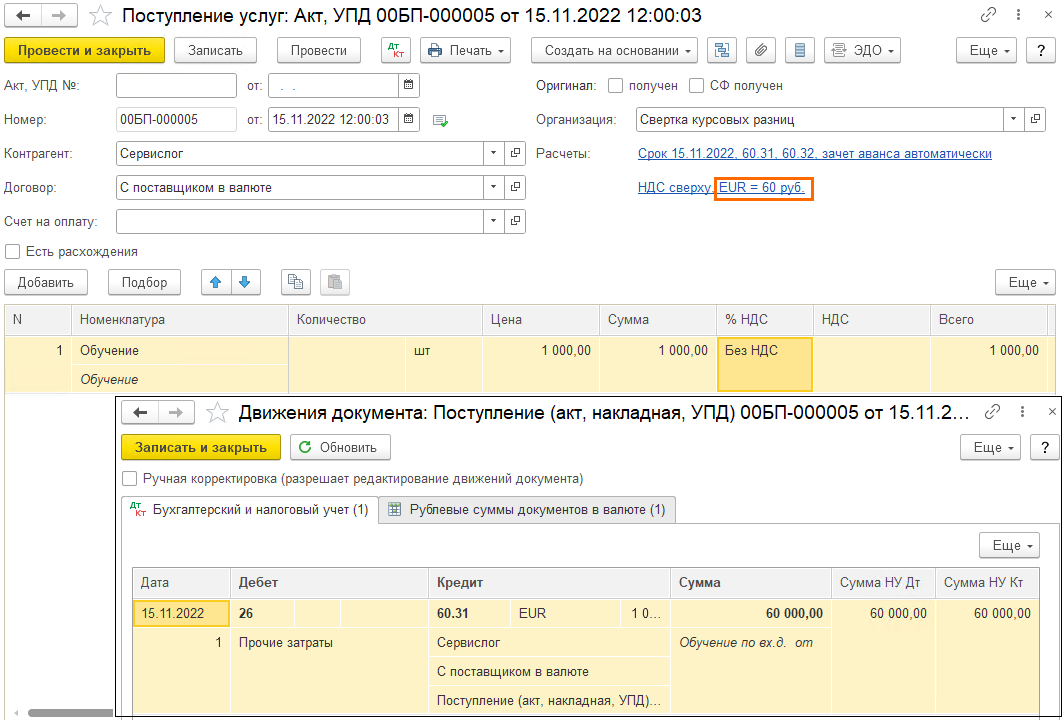

Поступление услуг 15.11.2022, курс у.е. 60 руб.

Поступление услуг по договору, заключенному в условных единицах, отражается стандартным документом программы Поступление (акт, накладная, УПД) с видом операции Услуги (раздел Покупки).

В шапке документа следует указать контрагента-поставщика и договор с ним. В карточке договора должно быть указано, что расчеты осуществляются в валюте (в условных единицах), а оплата – в рублях. Поскольку по условиям Примера 1 курс условной единицы не привязан к курсу конкретной валюты, в справочнике Валюты следует ввести новую валюту (например, Условная единица). В карточке новой валюты следует указать, что курс валюты вводится вручную.

В форме Расчеты в качестве счетов расчетов с контрагентом по умолчанию устанавливаются счета: 60.31 «Расчеты с поставщиками и подрядчиками (в у.е.)» и 60.32 «Расчеты по авансам выданным (в у.е.)».

При проведении документа поступления формируется проводка:

Дебет 26 (20, 44) Кредит 60.31

– на стоимость полученной услуги в сумме 60 000 руб. (1 000,00 у.е. х 60, где 60 – курс у.е. на дату подписания акта 15.11.2022).

В налоговом учете рублевая оценка обязательства не отличается, соответствующая сумма учитывается в ресурсах: Сумма Дт НУ: 26 (20, 44) и Сумма Кт НУ: 60.31.

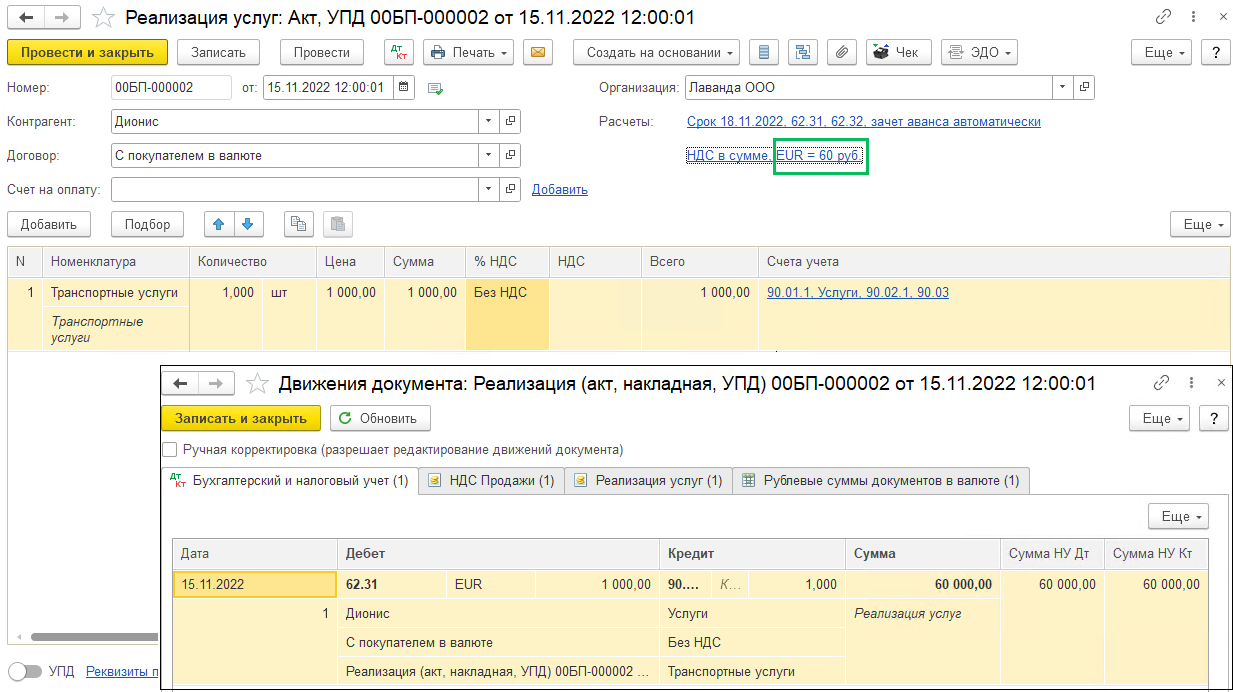

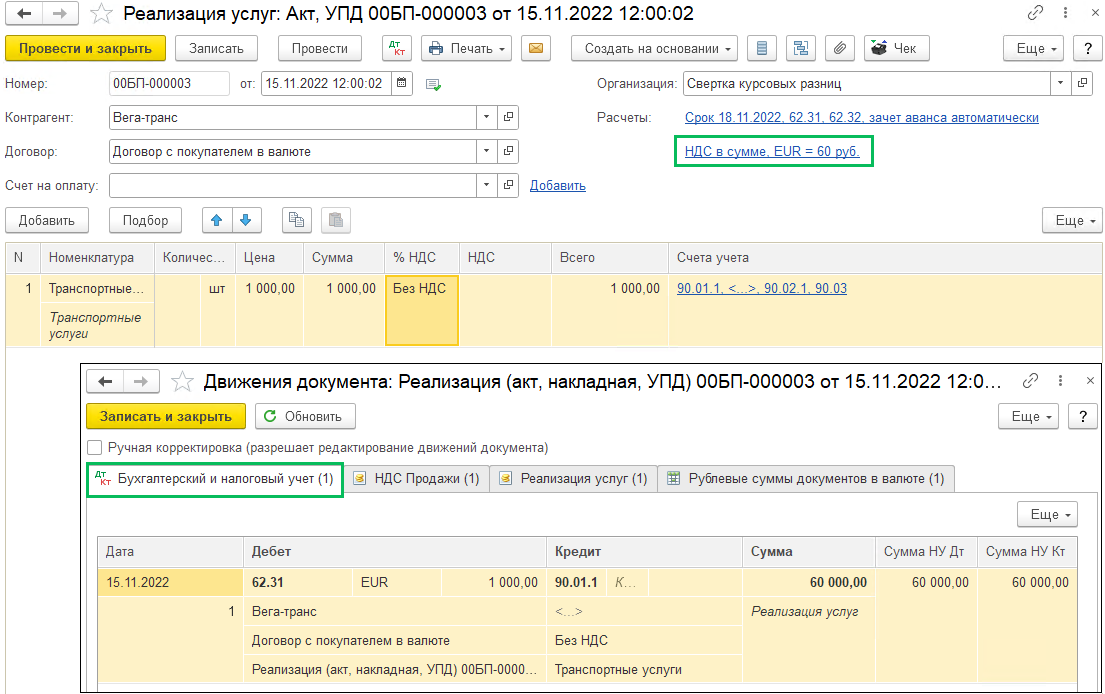

Оказание услуг 15.11.2022, курс у.е. 60 руб.

Оказание услуг покупателю отражается стандартным документом Реализация (акт, накладная, УПД) с видом операции Услуги (раздел Продажи).

В шапке документа следует указать контрагента-заказчика и договор с ним, заключенный в условных единицах.

В форме Расчеты в качестве счетов расчетов с контрагентом по умолчанию устанавливаются счета: 62.31 «Расчеты с покупателями и заказчиками (в у.е.)» и 62.32 «Расчеты по авансам полученным (в у.е.)».

При проведении документа поступления формируется проводка:

Дебет 62.31 Кредит 90.01.1

– на стоимость оказанной услуги в сумме 60 000 руб. (1 000,00 у.е. х 60, где 60 – курс у.е. на дату подписания акта 15.11.2022).

В налоговом учете рублевая оценка требования не отличается, соответствующая сумма учитывается в ресурсах: Сумма Дт НУ: 62.31 и Сумма Кт НУ: 90.01.1.

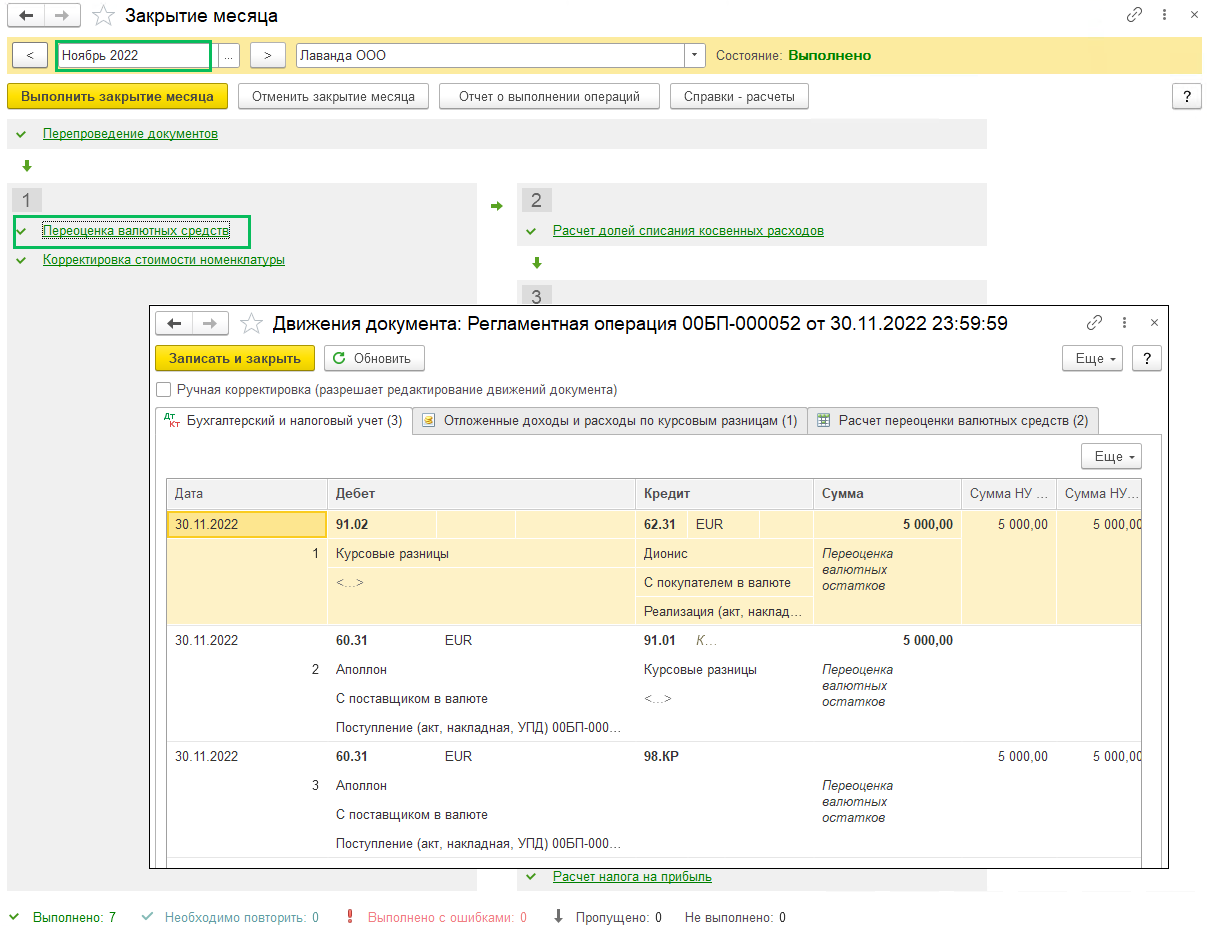

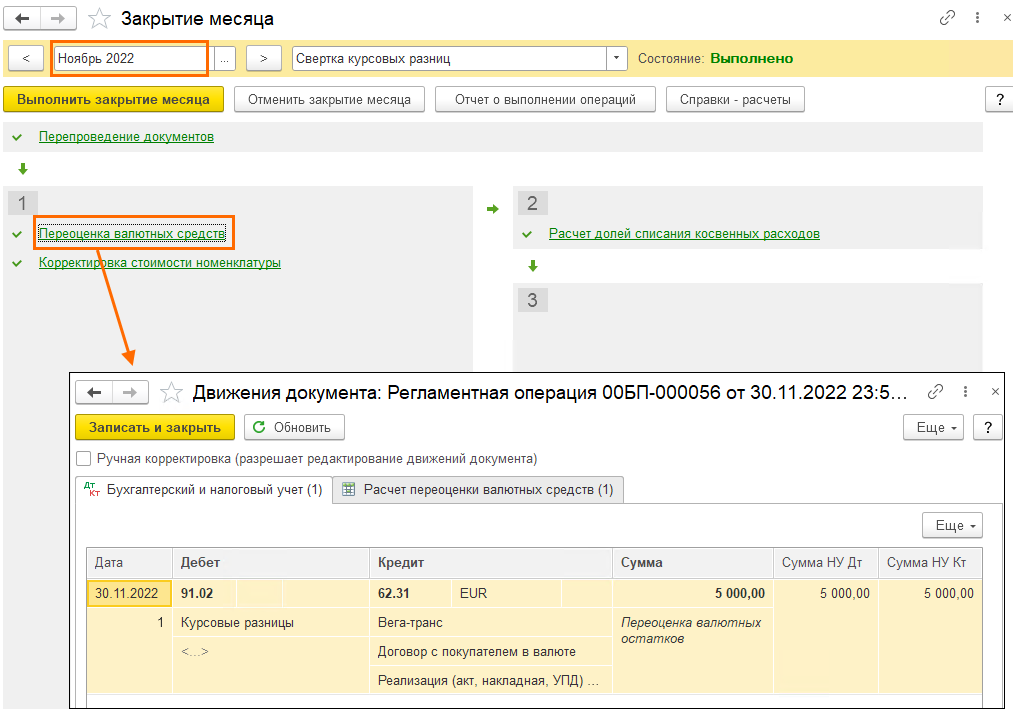

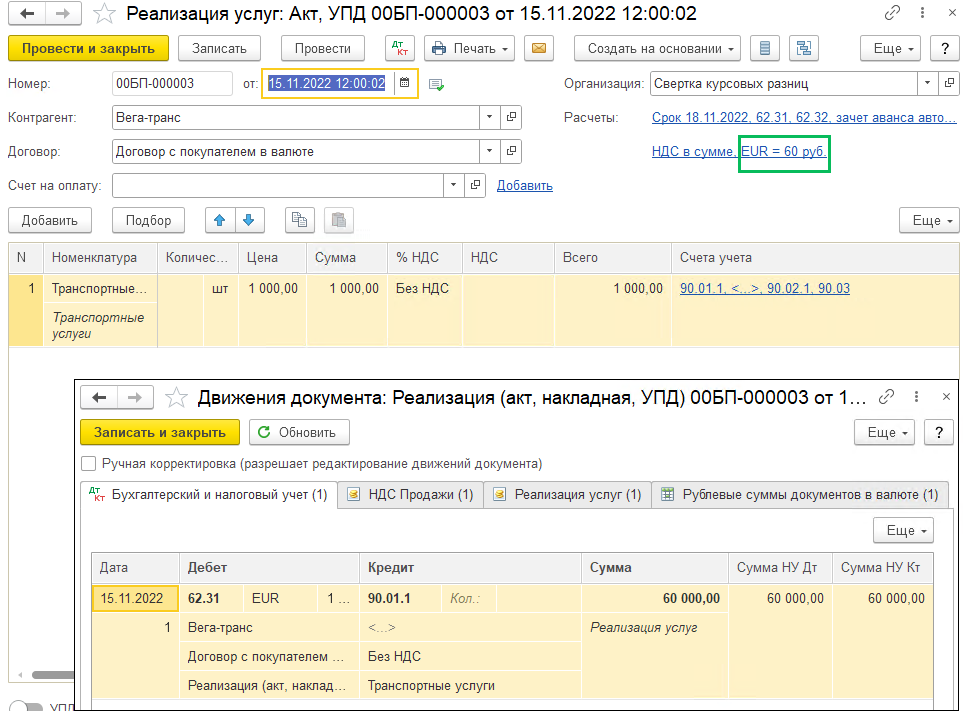

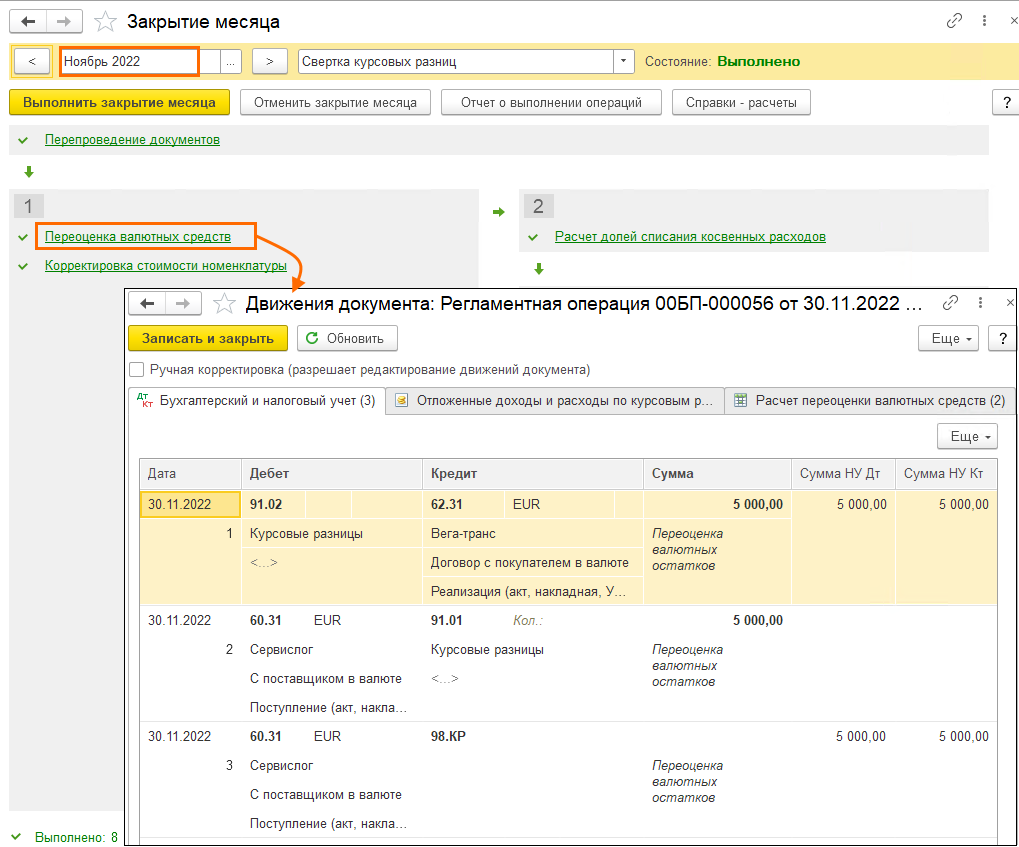

Переоценка валютных средств 30.11.2022, курс у.е. 55 руб.

При выполнении регламентной операции Переоценка валютных средств за ноябрь формируются записи регистра бухгалтерии:

Дебет 91.02 Кредит 62.31

– на сумму отрицательной курсовой разницы, связанной с переоценкой требования. В бухгалтерском учете эта сумма составляет 5 000 руб. (1 000,00 у.е. х (60 – 55), где 1 000,00 у.е. – общая сумма задолженности покупателя; 60 – курс у.е. на дату оказания услуги 15.11.2022; 55 – курс у.е. на дату переоценки 30.11.2022).

В налоговом учете переоценка требования в условных единицах выполняется аналогичным образом, также учитывается в расходах, сумма 5 000 руб. вводится в ресурсы: Сумма Дт НУ: 91.02 и Сумма Кт НУ: 62.31.

Дебет 60.31 Кредит 91.01

– на сумму положительной курсовой разницы, связанной с переоценкой обязательства. В бухгалтерском учете эта сумма составляет 5 000 руб. (1 000,00 у.е. х (60 – 55), где 1 000,00 у.е. – общая сумма задолженности перед поставщиком; 60 – курс у.е. на дату получения услуги 15.11.2022; 55 – курс у.е. на дату переоценки 30.11.2022).

В налоговом учете переоценка обязательства в условных единицах выполняется аналогичным образом. При этом положительная курсовая разница учитывается как отложенный доход, сумма 5 000 руб. вводится в ресурсы: Сумма Дт НУ: 60.31 и Сумма Кт НУ: 98.КР.

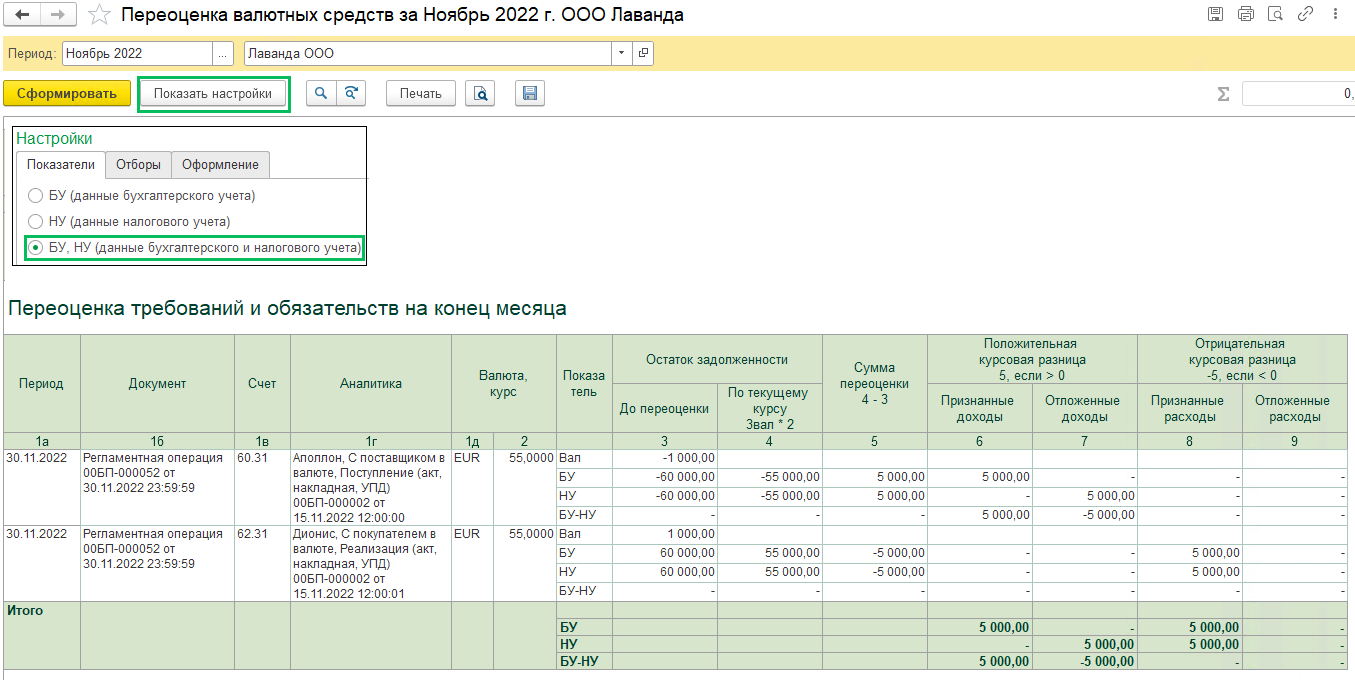

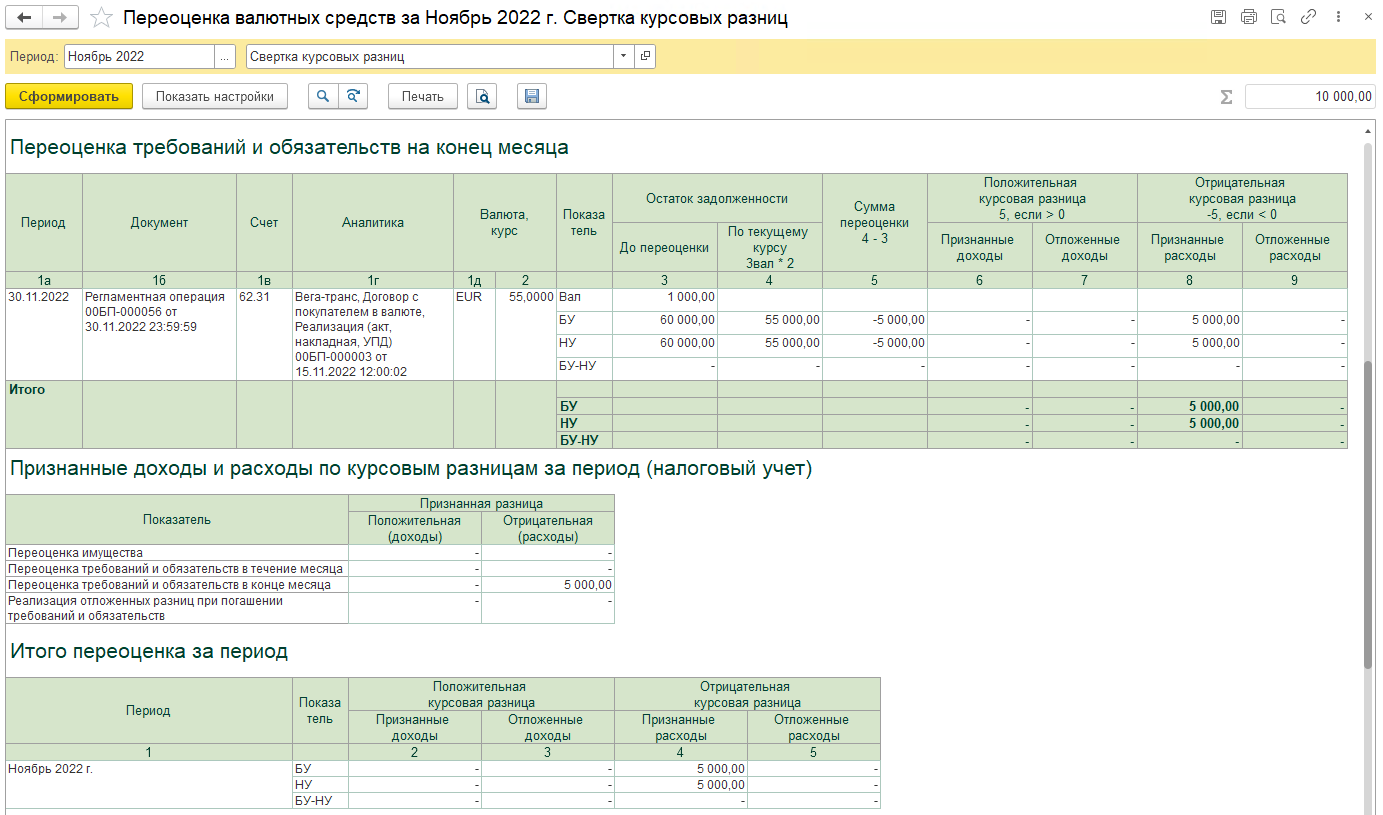

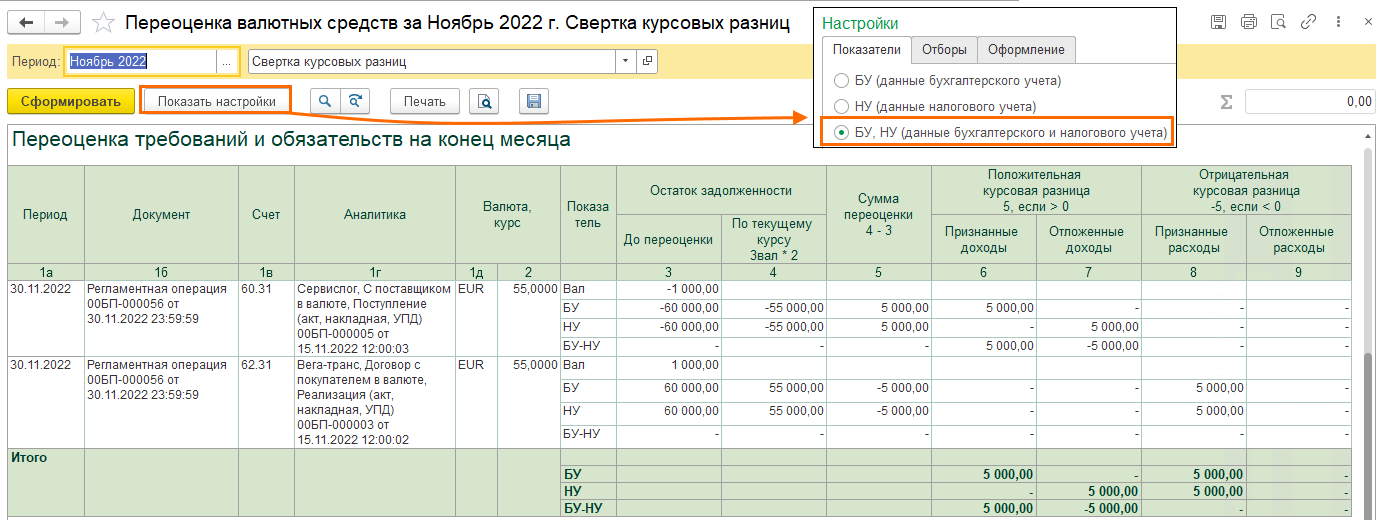

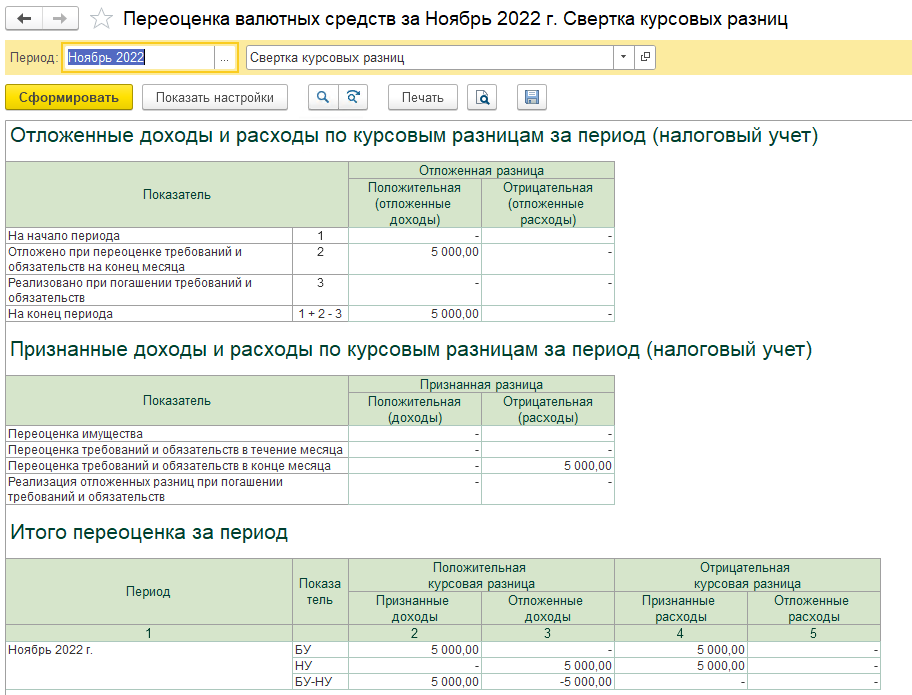

Детальный расчет курсовых разниц за ноябрь 2022 года по данным бухгалтерского и налогового учета (далее – БУ и НУ) можно проанализировать с помощью Справки-расчета переоценки валютных средств.

Разница в оценке доходов будущих периодов в сумме 5 000 руб. трактуется как налогооблагаемая временная разница.

При выполнении регламентной операции Расчет отложенного налога по ПБУ 18 за ноябрь по виду актива и обязательства Доходы будущих периодов признается отложенное налоговое обязательство (ОНО) в сумме 1 000 руб. (5 000 руб. х 20 %).

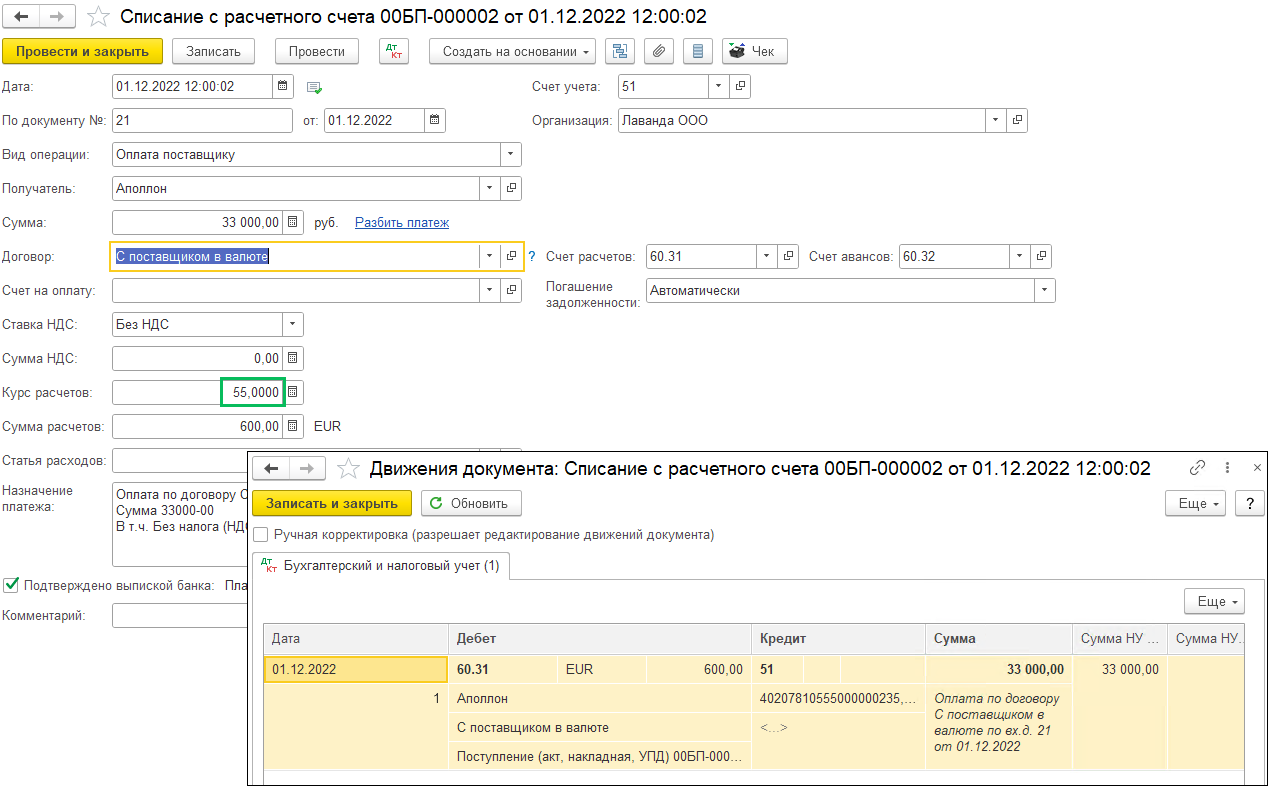

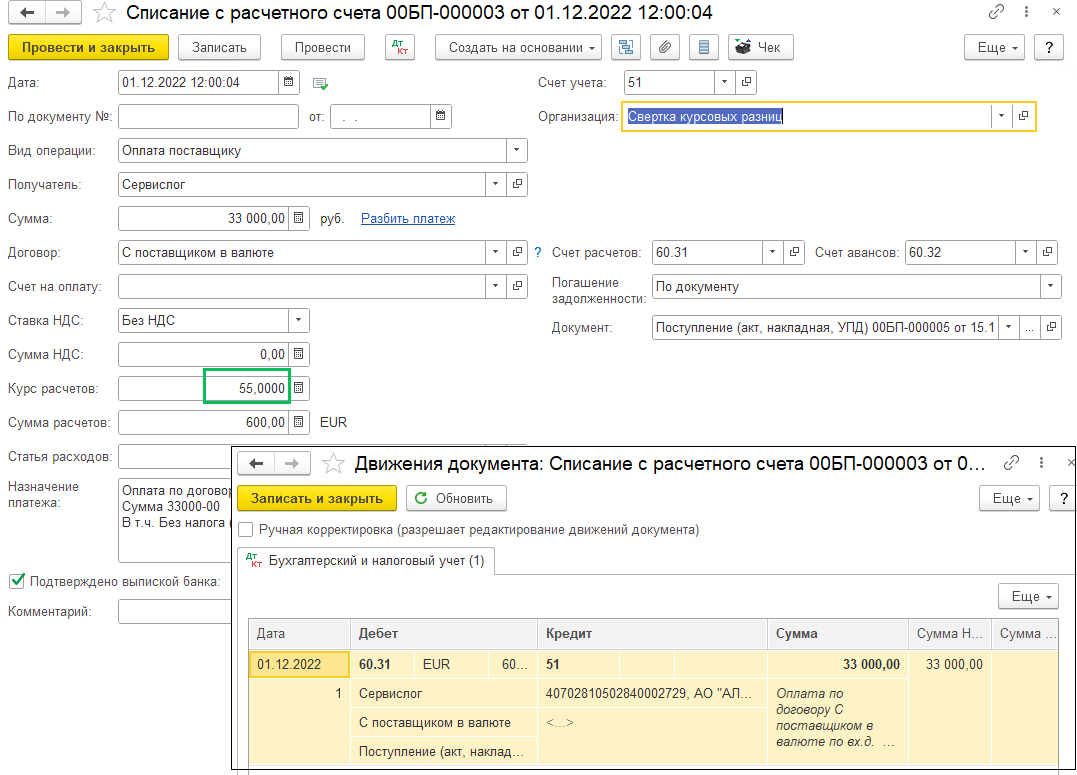

Частичная оплата поставщику 01.12.2022, курс у.е. 55 руб.

Перечисление частичной оплаты за оказанные исполнителем услуги регистрируется документом Списание с расчетного счета с видом операции Оплата поставщику (раздел Банк и касса).

При проведении документа формируется проводка:

Дебет 60.31 Кредит 51

– на сумму перечисленной частичной оплаты, которая в бухгалтерском и налоговом учете составляет 33 000 руб. (600,00 у.е. х 55, где 55 – курс у.е. на дату списания денежных средств с расчетного счета 01.12.2022).

В налоговом учете рублевая сумма частичной оплаты учитывается в ресурсе: Сумма Дт НУ: 60.31.

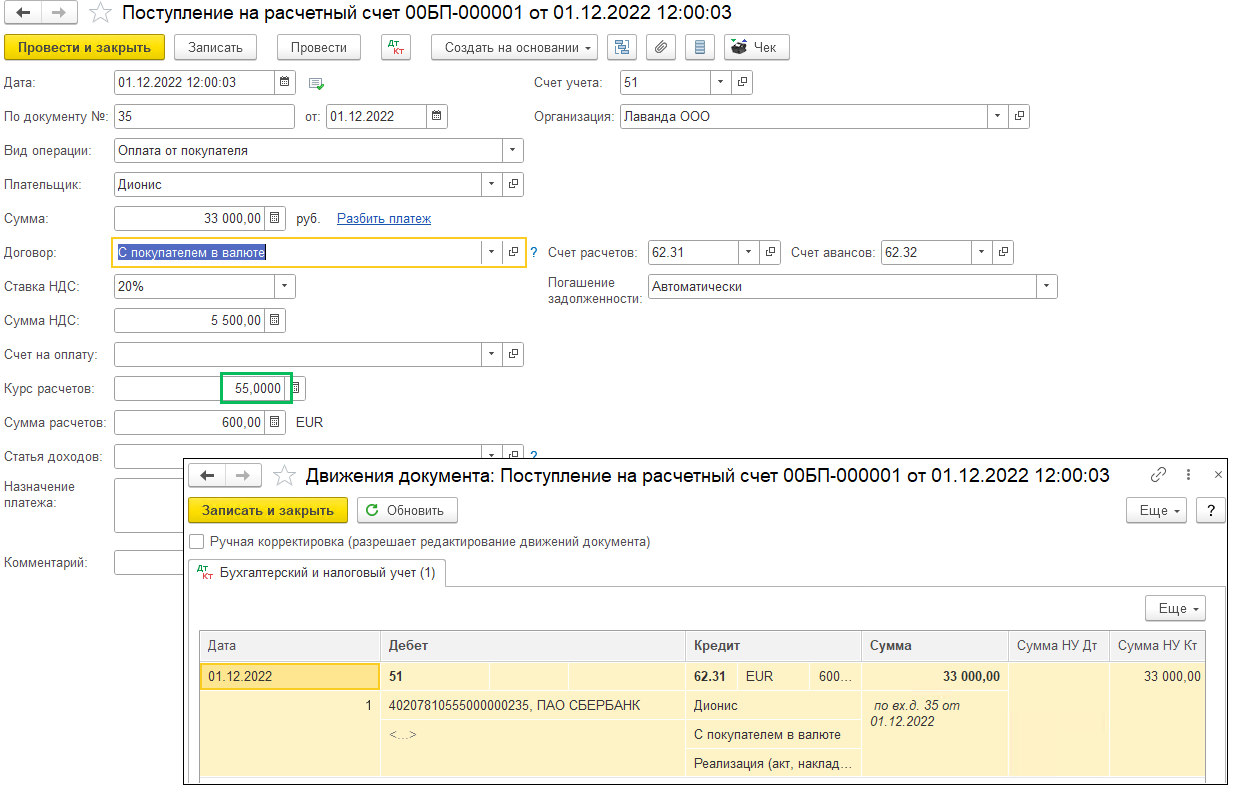

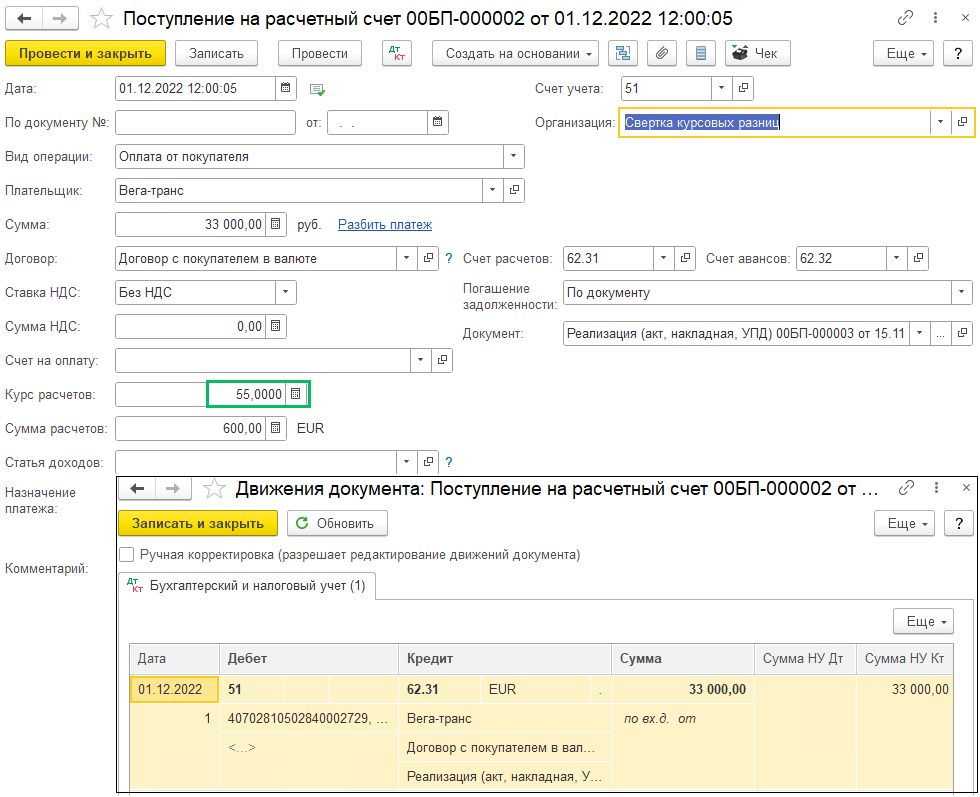

Частичная оплата от покупателя 01.12.2022, курс у.е. 55 руб.

Поступление частичной оплаты от заказчика регистрируется документом Поступление на расчетный счет с видом операции Оплата от покупателя (раздел Банк и касса).

При проведении документа формируется проводка:

Дебет 51 Кредит 62.31

– на сумму поступившей частичной оплаты, которая в бухгалтерском и налоговом учете составляет 33 000 руб. (600,00 у.е. х 55, где 55 – курс у.е. на дату поступления денежных средств 01.12.2022).

В налоговом учете рублевая сумма частичной оплаты учитывается в ресурсе: Сумма Кт НУ: 62.31.

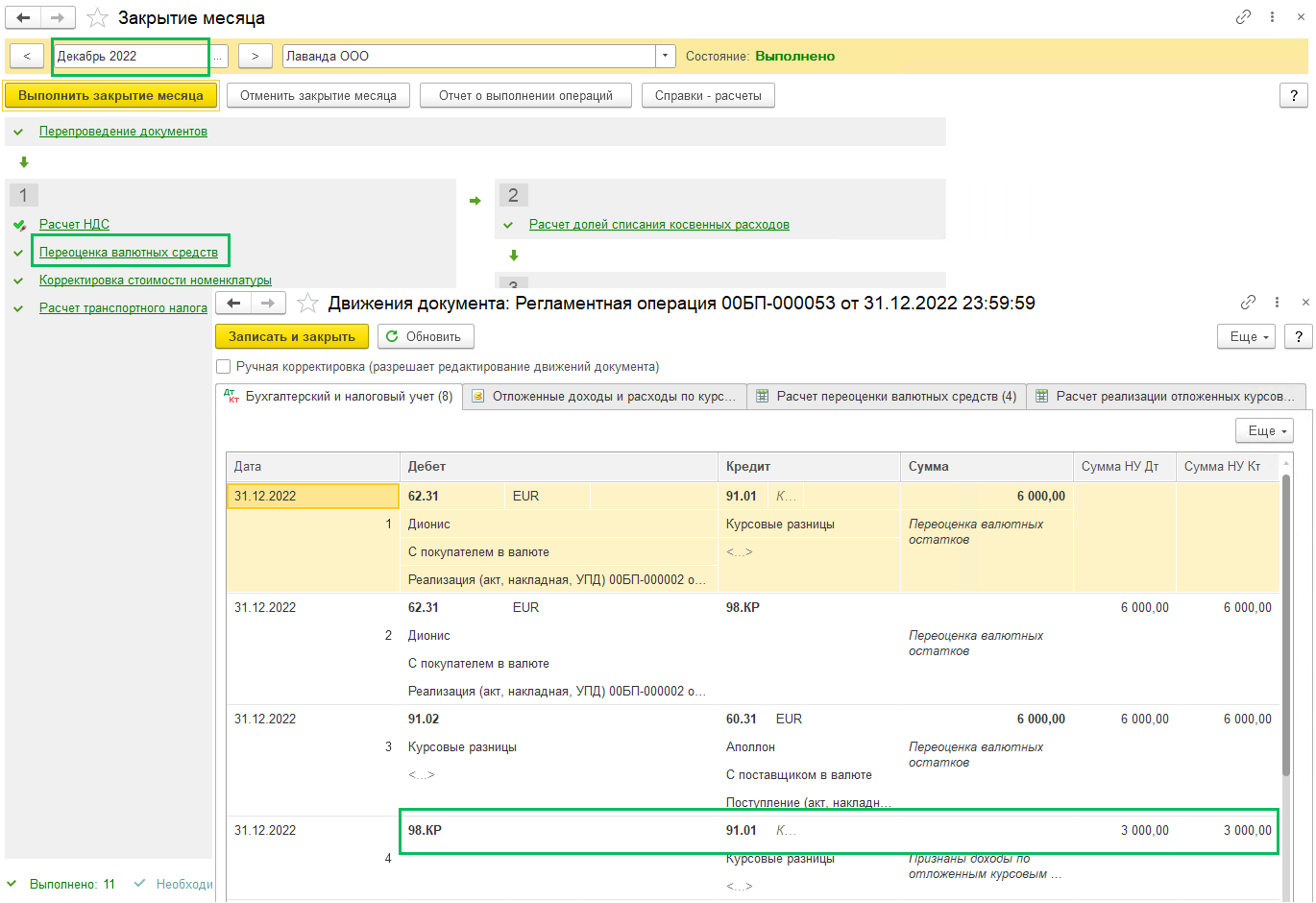

Переоценка валютных средств 31.12.2022, курс USD 70

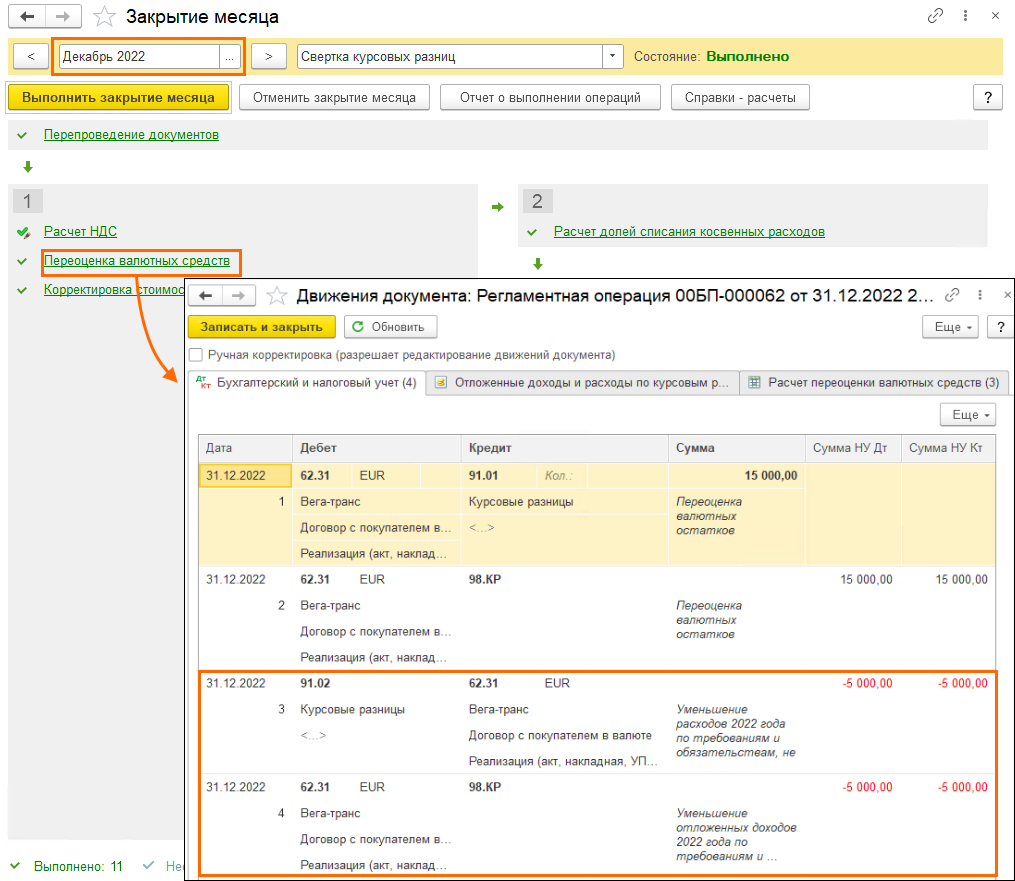

В декабре 2022 года при выполнении регламентной операции Переоценка валютных средств формируются две группы проводок (стандартные проводки и корректировочные – по переносу признанных расходов на будущее).

Стандартными проводками в отношении каждой непогашенной задолженности отражаются доходы и расходы по курсовым разницам, рассчитанные за текущий месяц (точно так же, как они рассчитывались и в других месяцах):

Дебет 62.31 Кредит 91.01

– на сумму положительной курсовой разницы, связанной с переоценкой требования. В бухгалтерском учете эта сумма составляет 6 000 руб. (400,00 у.е. х (70 – 55), где 400 у.е. – общая сумма задолженности покупателя; 55 – курс у.е. на дату частичной оплаты услуг 01.12.2022; 70 – курс у.е. на дату переоценки 31.12.2022).

В налоговом учете положительная курсовая разница учитывается как отложенный доход, сумма 6 000 руб. вводится в ресурсы: Сумма Дт НУ: 62.31 и Сумма Кт НУ: 98.КР.

Дебет 91.02 Кредит 60.31

– на сумму отрицательной курсовой разницы, связанной с переоценкой обязательства. В бухгалтерском учете эта сумма составляет 6 000 руб. (400,00 у.е. х (70 – 55), где 400 у.е. – общая сумма задолженности перед поставщиком; 55 – курс у.е. на дату частичной оплаты услуг 01.12.2022; 70 – курс у.е. на дату переоценки 31.12.2022).

В налоговом учете сумма отрицательной курсовой разницы также учитывается в расходах и вводится в ресурсы: Сумма Дт НУ: 91.02 и Сумма Кт НУ: 60.31.

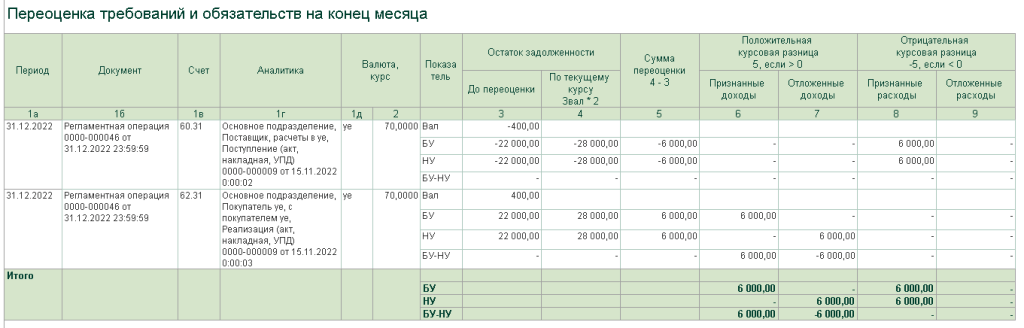

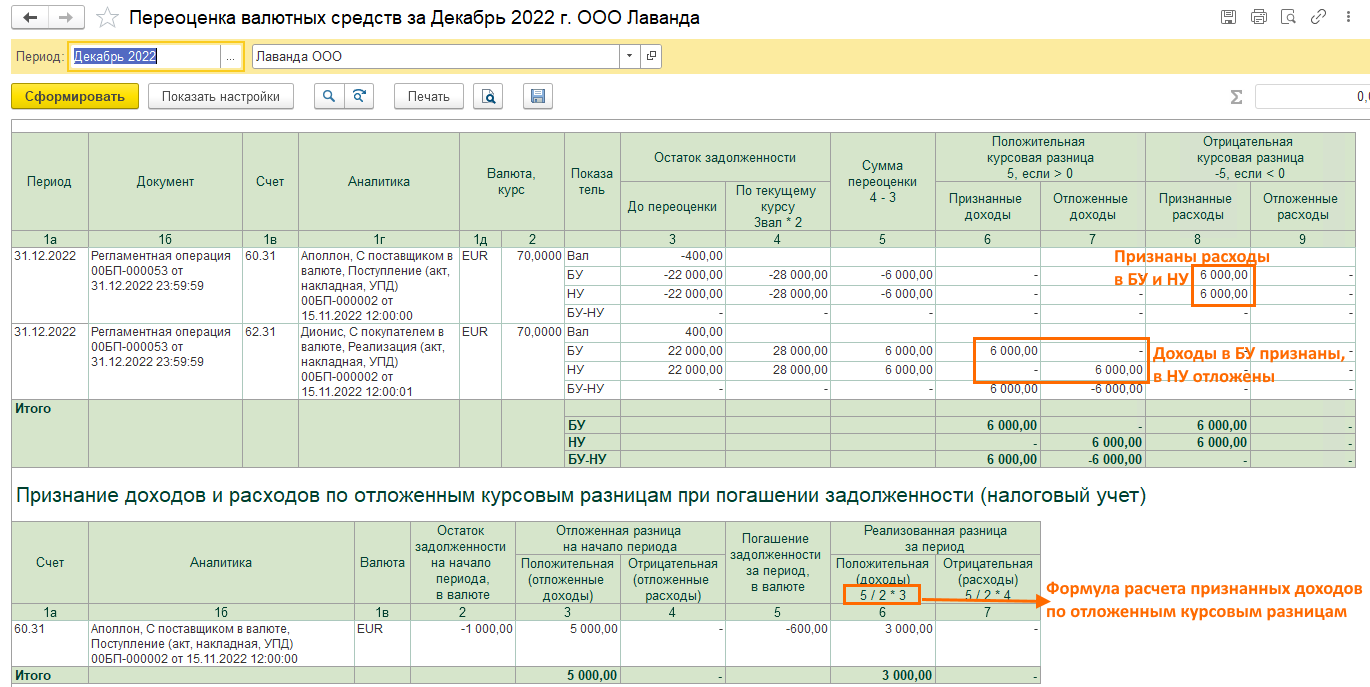

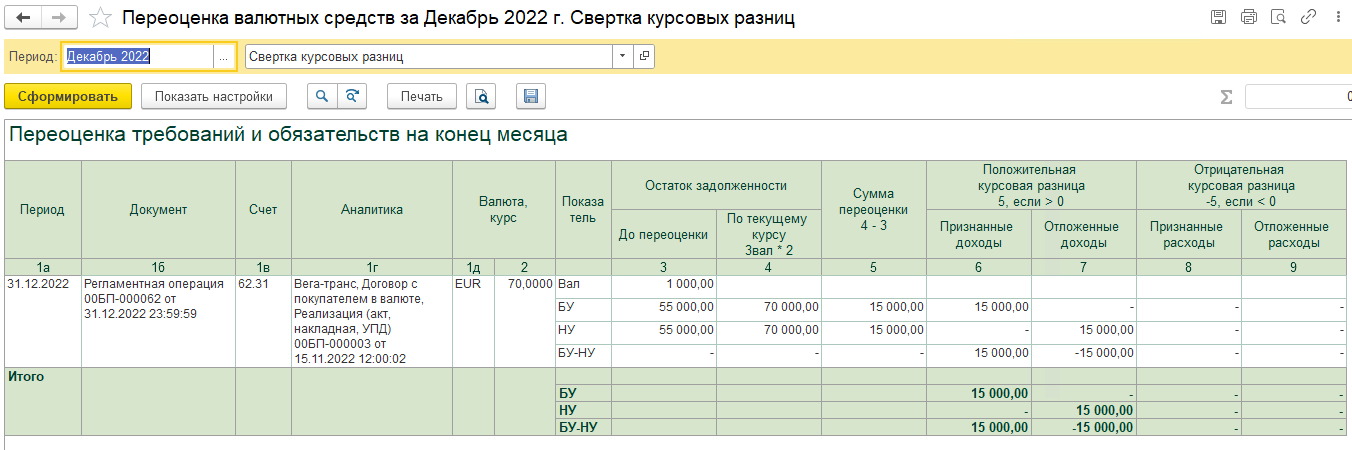

Пересчет задолженности по данным БУ и НУ можно проанализировать с помощью Справки-расчета переоценки валютных средств за декабрь 2022 года в разделе Переоценка требований и обязательств на конец месяца (рис. 2).

Рис. 2. Переоценка требований и обязательств на конец декабря

Поскольку в декабре 2022 года обязательство частично погашено, то в налоговом учете по отложенной в прошлом периоде положительной курсовой разнице признается доход. Напомним, на конец ноября 2022 непризнанная сумма положительной курсовой разницы составляла 5 000 руб. Сумма признанного дохода рассчитывается как отношение погашенной задолженности к сумме общей задолженности и составляет 3 000 руб. (600 у.е. / 1 000 у.е. х 5 000 руб.). Рассчитанное таким образом значение вводится в ресурсы: Сумма Дт НУ: 98.КР и Сумма Кт НУ: 91.01.

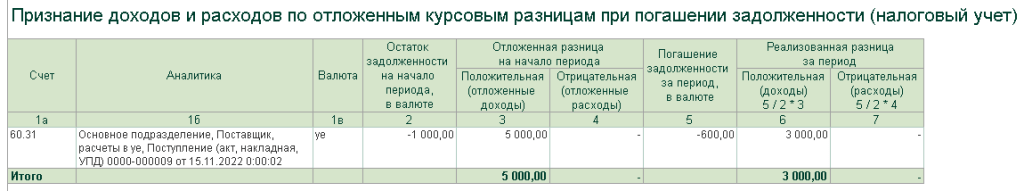

Детальный расчет курсовой разницы, признанной в доходах для целей НУ, приведен в Справке-расчете переоценки валютных средств за декабрь 2022 года в отдельном разделе Признание доходов и расходов по отложенным курсовым разницам при погашении задолженности (налоговый учет), рис. 3.

Рис. 3. Признание доходов по отложенным курсовым разницам

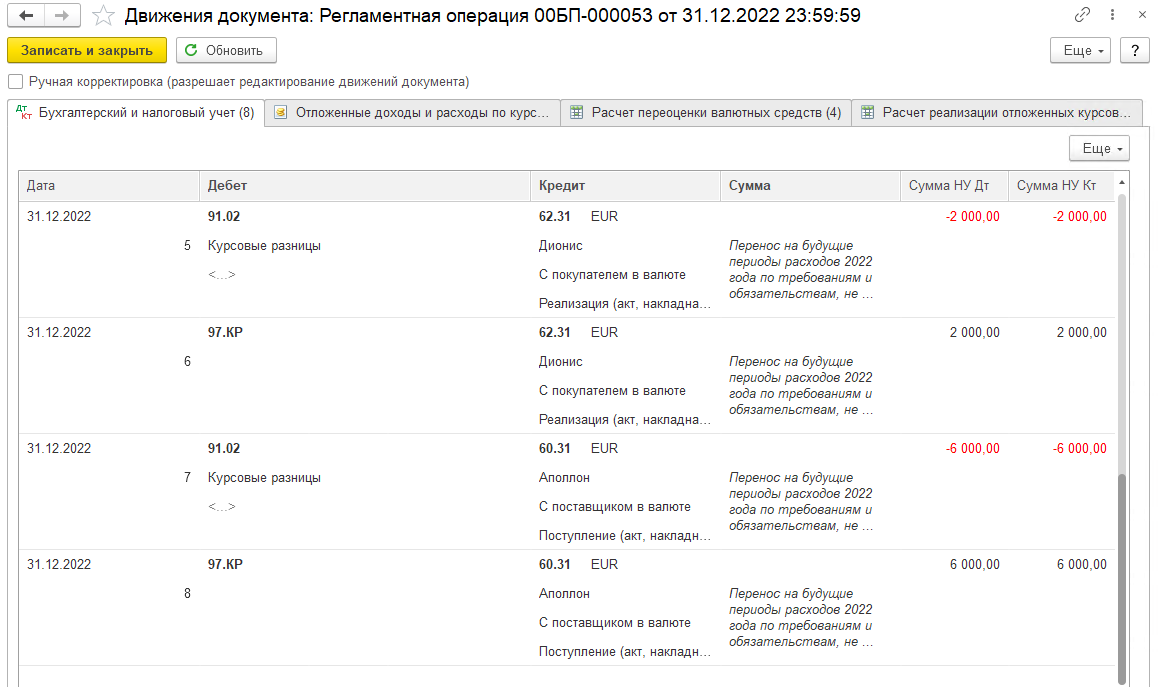

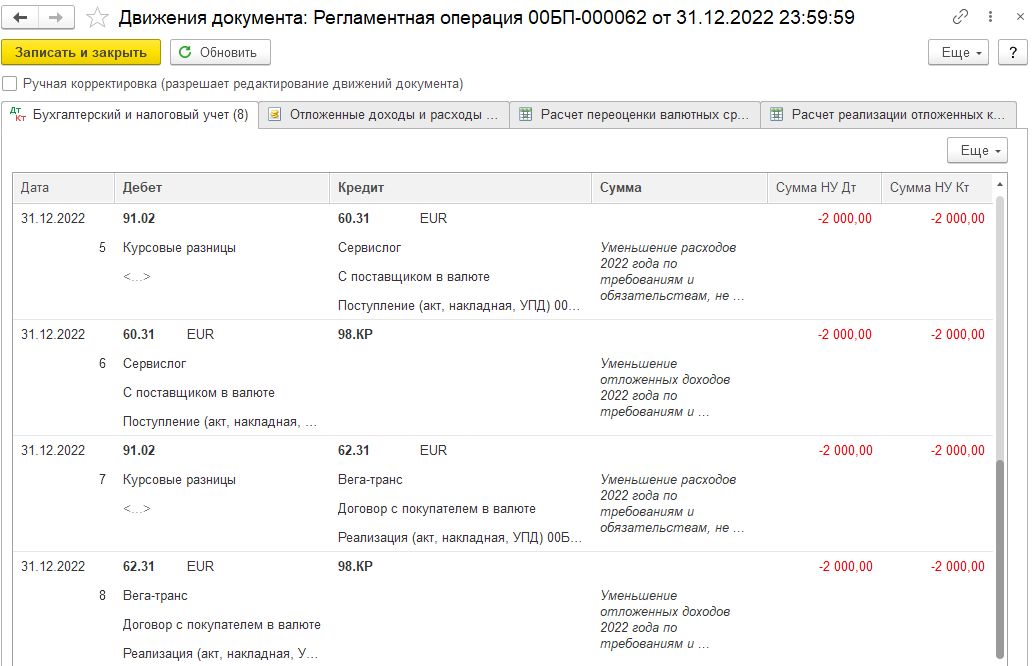

Следующая группа записей регистра бухгалтерии относится к реализации положений Закона № 523-ФЗ (пп. 6.2 п. 7 ст. 272 НК РФ) и распространяется только на налоговый учет:

СТОРНО Сумма Дт НУ: 91.02 и Сумма Кт НУ: 62.31

– на сумму отрицательной курсовой разницы, связанной с переоценкой требования и исключенной из состава расходов (2 000 руб.). Поскольку в декабре 2022 года требование частично погашено, то исключается только часть ранее признанных расходов – пропорционально непогашенной части задолженности. Напомним, на конец ноября 2022 года признанная сумма отрицательной курсовой разницы составляла 5 000 руб. Сумма отложенного расхода рассчитывается как отношение остатка задолженности к сумме общей задолженности и составляет 2 000 руб. (400 у.е. / 1 000 у.е. х 5 000 руб.).

Сумма Дт НУ: 97.КР и Сумма Кт НУ: 62.31

– на сумму перенесенной на будущее отрицательной курсовой разницы, связанной с переоценкой непогашенного требования (2 000 руб.).

СТОРНО Сумма Дт НУ: 91.02 и Сумма Кт НУ: 60.31

– на сумму отрицательной курсовой разницы, связанной с переоценкой обязательства и исключенной из состава расходов (6 000 руб.);

Сумма Дт НУ: 97.КР и Сумма Кт НУ: 60.31

– на сумму отрицательной курсовой разницы, связанной с переоценкой обязательства и перенесенной на будущее (6 000 руб.).

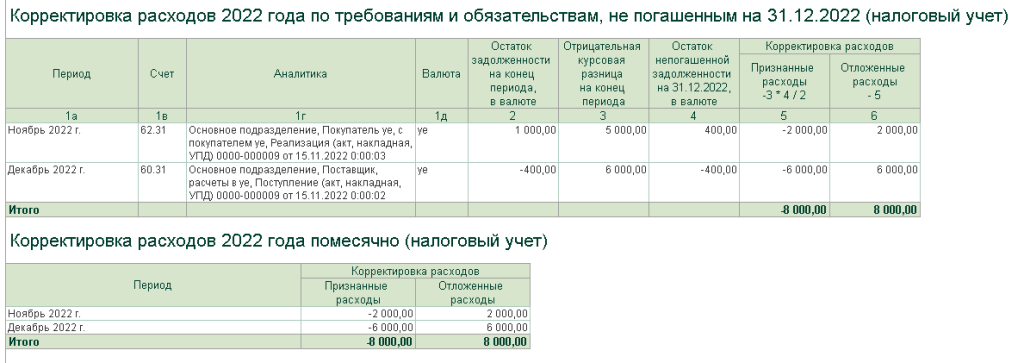

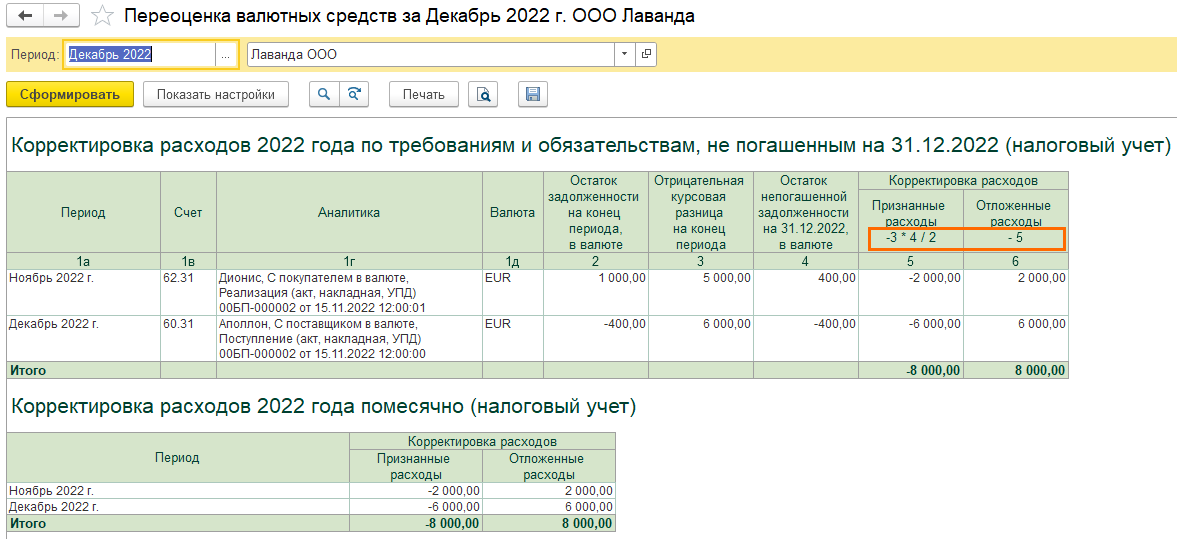

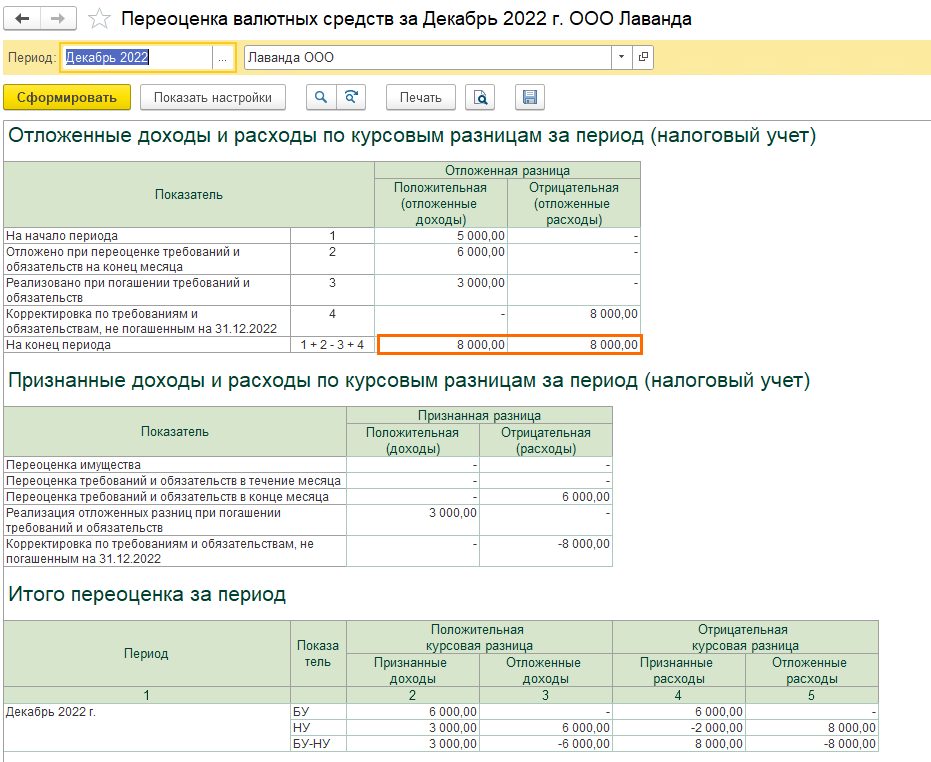

Детальный расчет отложенных отрицательных курсовых разниц иллюстрируется в дополнительных разделах Справки-расчета переоценки валютных средств за декабрь 2022 года (рис. 4):

-

Корректировка расходов 2022 года по требованиям и обязательствам, не погашенным на 31.12.2022 (налоговый учет);

-

Корректировка расходов 2022 года помесячно (налоговый учет).

Рис. 4. Корректировка расходов 2022 года в налоговом учете

Обратите внимание, что результаты корректировки по каждому непрекращенному требованию (обязательству) в регистре бухгалтерии отражаются сводно за все прошлые месяцы 2022 года. Также сводно вводятся записи и в регистр Отложенные доходы и расходы по курсовым разницам.

В новых разделах Справки-расчета переоценки валютных средств за декабрь 2022 года корректировки расходов в налоговом учете отражаются с детализацией по месяцам 2022 года. Поэтому раздел Корректировка расходов 2022 года помесячно (налоговый учет) удобно использовать при составлении уточненных деклараций за отчетные периоды 2022 года.

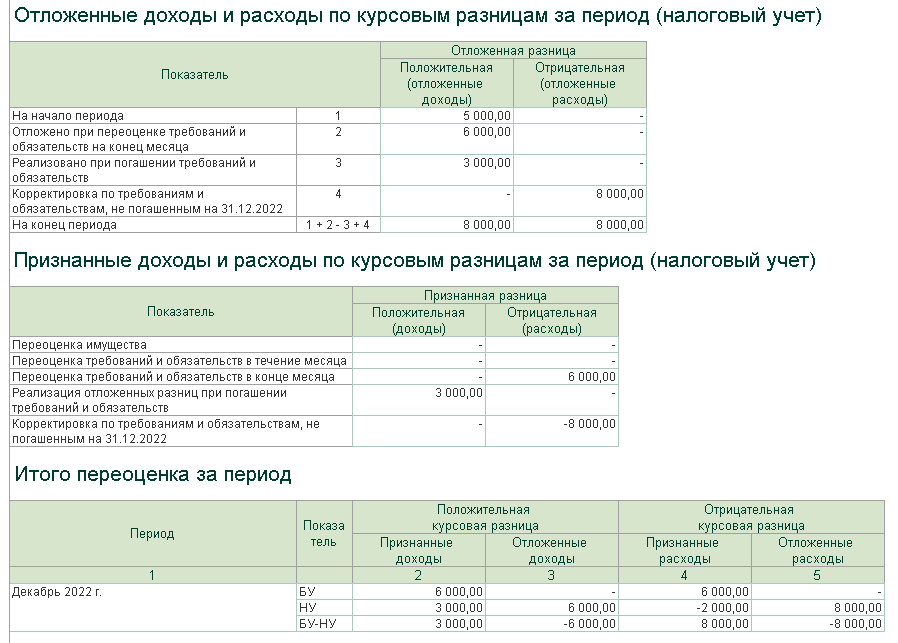

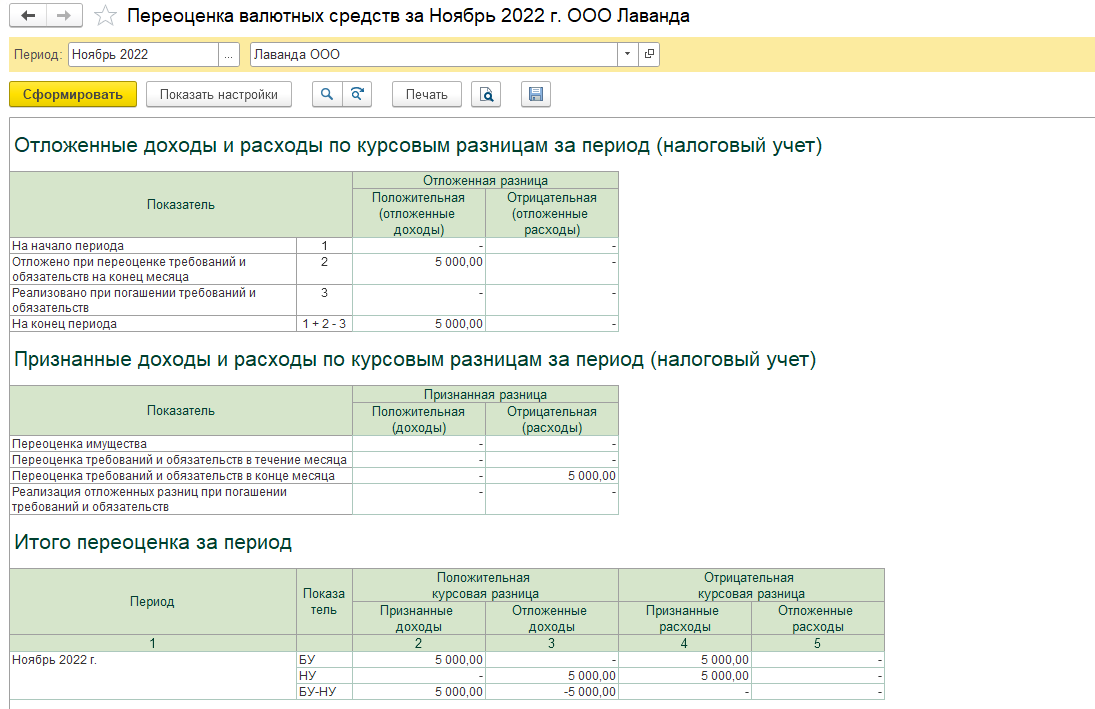

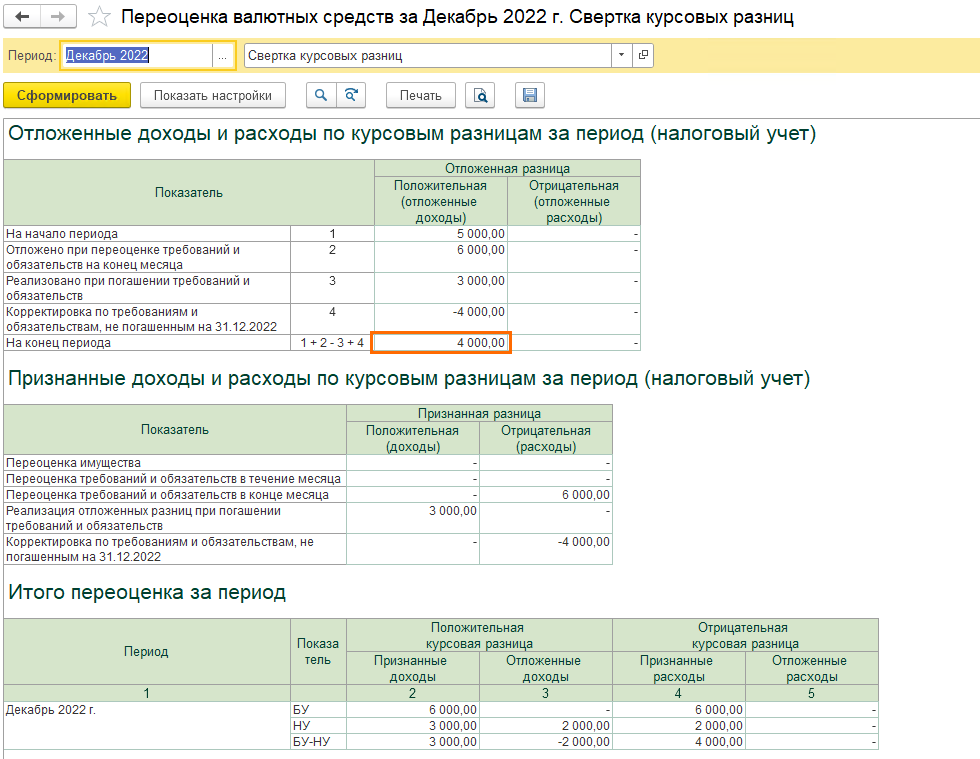

В следующих разделах Справки-расчета переоценки валютных средств за декабрь 2022 приводятся итоговые данные по отложенным и признанным доходам и расходам за текущий месяц (рис. 5):

-

Отложенные доходы и расходы по курсовым разницам за период (налоговый учет). Данный раздел удобно использовать для дополнительного контроля при расчете отложенного налога;

-

Признанные доходы и расходы по курсовым разницам за период (налоговый учет);

-

Итого переоценка за период.

Рис. 5. Итоговые данные по переоценке (Пример 1)

Разница в оценке доходов будущих периодов в сумме 8 000 руб. трактуется как налогооблагаемая временная разница. Разница в оценке расходов будущих периодов (8 000 руб.) – как вычитаемая временная разница.

При выполнении регламентной операции Расчет отложенного налога по ПБУ 18 за декабрь по виду актива и обязательства Доходы будущих периодов признается ОНО в сумме 1 600 руб. (8 000 руб. х 20 %), а по виду актива и обязательства Расходы будущих периодов – отложенный налоговый актив (ОНА) на такую же сумму.

Свертка положительных и отрицательных курсовых разниц по непогашенной задолженности

Если организация не использует право, предоставленное Законом № 523-ФЗ (т.е. в настройках по налогу на прибыль отключен флаг Отложить расходы 2022 года от переоценки требований (обязательств), не погашенных на 31.12.2022), то начиная с версии 3.0.130 в «1С:Бухгалтерии 8» автоматически применяется корректировка курсовых разниц согласно письму Минфина РФ от 22.12.2022 № 03-03-10/126074 (путем свертки положительных и отрицательных курсовых разниц). В этом случае никаких дополнительных настроек программы не требуется.

Результат от переоценки требований и обязательств сворачивается таким образом, что по каждой задолженности, не погашенной на конец 2022 года, для целей налога на прибыль определяется только один показатель – либо расход, либо отложенный доход по курсовым разницам. Расход получается, если общая сумма расходов за год превышает общую сумму отложенных доходов. Отложенный доход – если сумма отложенных доходов больше суммы расходов.

В результате свертки расходы уменьшаются на сумму отложенных доходов, что увеличивает налоговую базу по налогу на прибыль за 2022 год. Поскольку сравнение расходов и отложенных доходов выполняется по итогам года, свертка отражается 31.12.2022 при выполнении регламентной операции Переоценка валютных средств за декабрь 2022 года и учитывается только в годовой декларации по налогу на прибыль.

В Справку-расчет переоценки валютных средств за декабрь 2022 года добавлены дополнительные разделы с расшифровкой сумм свертки.

Изменим условия Примера 1 и рассмотрим порядок свертки курсовых разниц.

Пример 2

Организация (применяет ОСНО и правила ПБУ 18/02, ставка налога на прибыль – 20 %) решила не откладывать расходы в виде отрицательных курсовых разниц от переоценки требований и обязательств, не погашенных на конец 2022 года (не применять положения пп. 6.2 п. 7 ст. 272 НК РФ в ред. Закона № 523-ФЗ).

Остальные условия остаются прежними.

Отражение хозяйственных операций №№ 1–5 для Примера 1 и Примера 2 не отличается.

Переоценка валютных средств 31.12.2022, курс USD 70

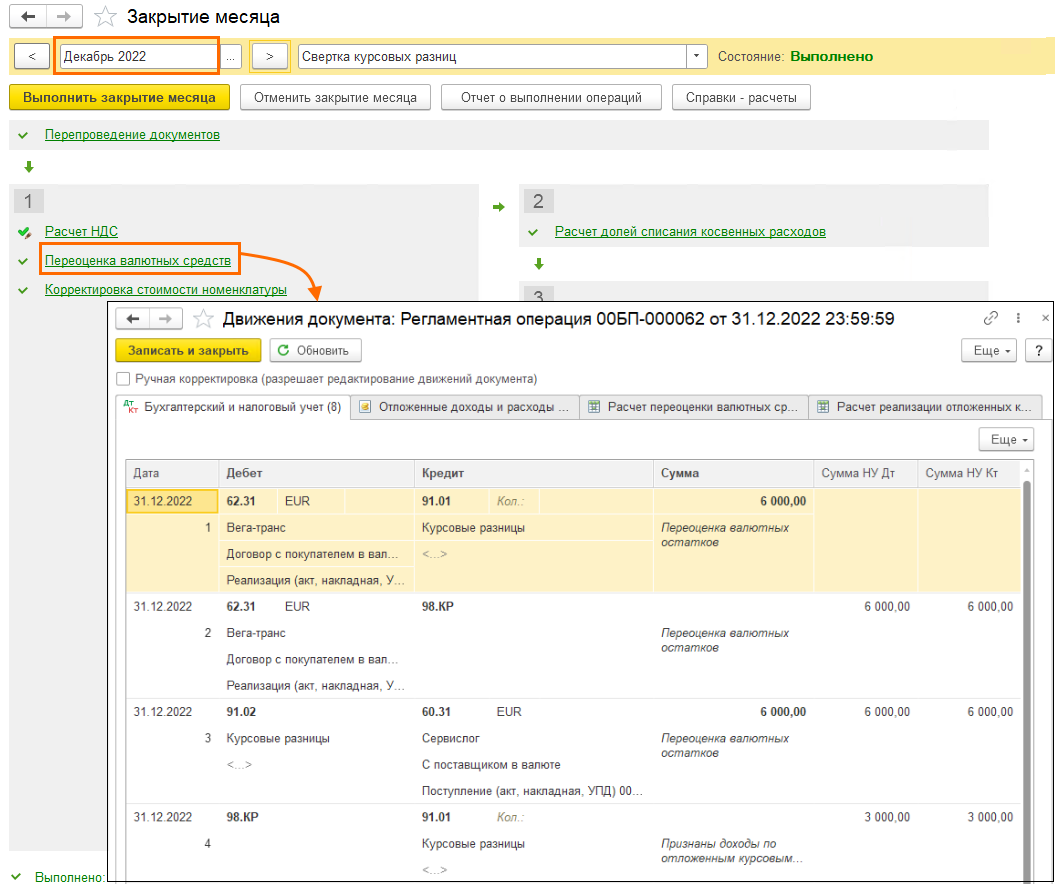

В декабре 2022 года при выполнении регламентной операции Переоценка валютных средств также формируются две группы проводок (стандартные проводки и корректировочные – по свертке положительных и отрицательных курсовых разниц).

Стандартные проводки аналогичны проводкам, приведенным в Примере 1:

Дебет 62.31 Кредит 91.01

– на сумму положительной курсовой разницы, связанной с переоценкой требования (6 000 руб.).

В налоговом учете положительная курсовая разница учитывается как отложенный доход, сумма 6 000 руб. вводится в ресурсы: Сумма Дт НУ: 62.31 и Сумма Кт НУ: 98.КР.

Дебет 91.02 Кредит 60.31

– на сумму отрицательной курсовой разницы, связанной с переоценкой обязательства (6 000 руб.).

В налоговом учете отрицательная курсовая разница в сумме 6 000 руб. также учитывается в расходах и вводится в ресурсы: Сумма Дт НУ: 91.02 и Сумма Кт НУ: 60.31.

Поскольку в декабре 2022 года обязательство частично погашено, в налоговом учете по положительной курсовой разнице, отложенной в ноябре, признается доход в сумме 3 000 руб., которая вводится в ресурсы: Сумма Дт НУ: 98.КР и Сумма Кт НУ: 91.01.

Корректировочные записи регистра бухгалтерии относятся к реализации позиции Минфина России, изложенной в письме от 22.12.2022 № 03-03-10/126074, и распространяются только на налоговый учет.

Для расчета результатов свертки проанализируем все непогашенные требования и обязательства по состоянию на 31.12.2022.

По задолженности покупателя:

-

на конец ноября 2022 года сумма отрицательной курсовой разницы, признанная в расходах, составляла 5 000 руб. В декабре 2022 года задолженность частично погашена (на сумму 600 у.е.). Доля расходов, приходящаяся на непогашенное требование, рассчитывается как отношение остатка задолженности к сумме общей задолженности и составляет 2 000 руб. (400 у.е. / 1 000 у.е. х 5 000 руб.);

-

сумма отложенных положительных курсовых разниц, приходящаяся на непогашенное требование, составляет 6 000 руб.;

-

отложенные доходы превышают признанные расходы, поэтому вся сумма расходов (2 000 руб.) сторнируется, на эту же сумму уменьшаются отложенные доходы.

По задолженности перед поставщиком:

-

на конец ноября сумма отложенной положительной курсовой разницы составляла 5 000 руб. В декабре обязательство частично исполнено, по отложенной положительной курсовой разнице признан доход в сумме 3 000 руб., остаток отложенной положительной курсовой разницы составляет 2 000 руб.;

-

сумма отрицательной курсовой разницы, признанная в расходах, приходящаяся на неисполненное обязательство, составляет 6 000 руб.;

-

признанные расходы превышают отложенные доходы, поэтому вся сумма отложенных доходов (2 000 руб.) сторнируется, на эту же сумму уменьшаются признанные расходы.

Полученные результаты свертки отражаются в специальных ресурсах регистра бухгалтерии:

СТОРНО Сумма Дт НУ: 91.02 и Сумма Кт НУ: 60.31

– на сумму отрицательной курсовой разницы, связанной с переоценкой неисполненного обязательства (2 000 руб.);

СТОРНО Сумма Дт НУ: 60.31 и Сумма Кт НУ: 98.КР

– на сумму положительной курсовой разницы, связанной с переоценкой неисполненного обязательства (2 000 руб.);

СТОРНО Сумма Дт НУ: 91.02 и Сумма Кт НУ: 62.31

– на сумму отрицательной курсовой разницы, связанной с переоценкой непрекращенного требования (2 000 руб.);

СТОРНО Сумма Дт НУ: 62.31 и Сумма Кт НУ: 98.КР

– на сумму отрицательной курсовой разницы, связанной с переоценкой непрекращенного требования (2 000 руб.).

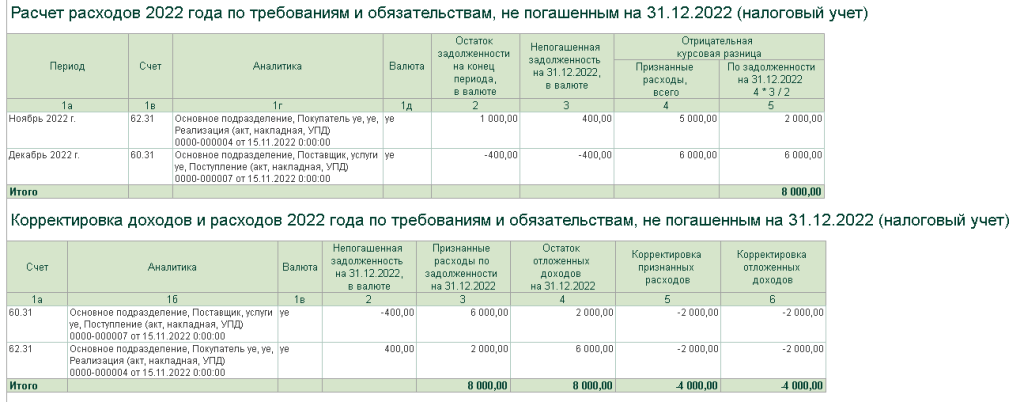

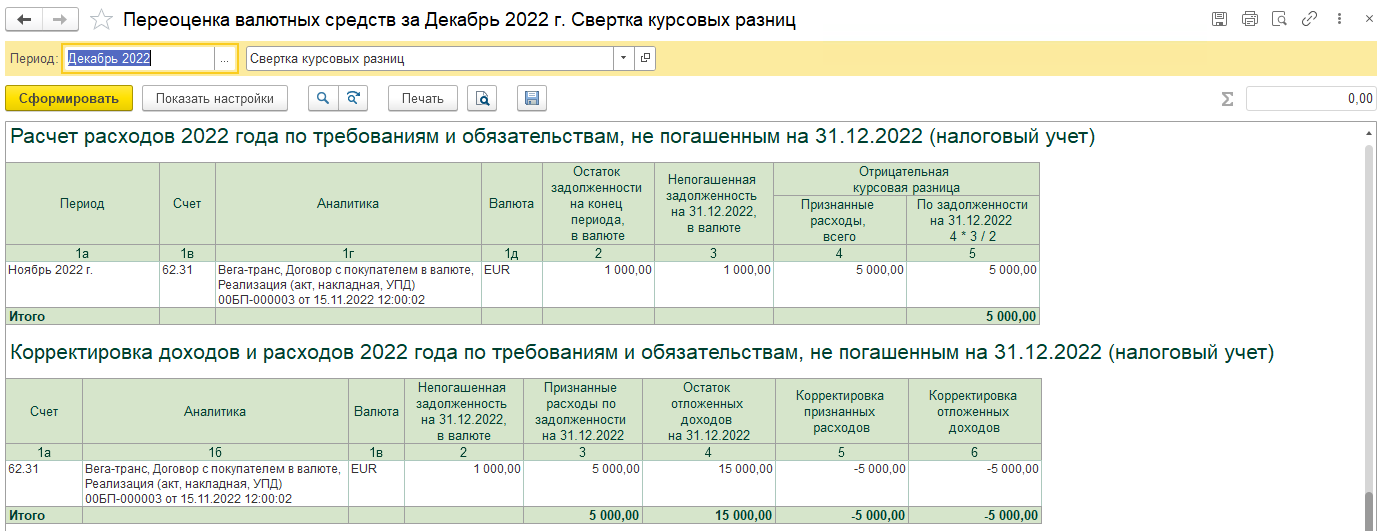

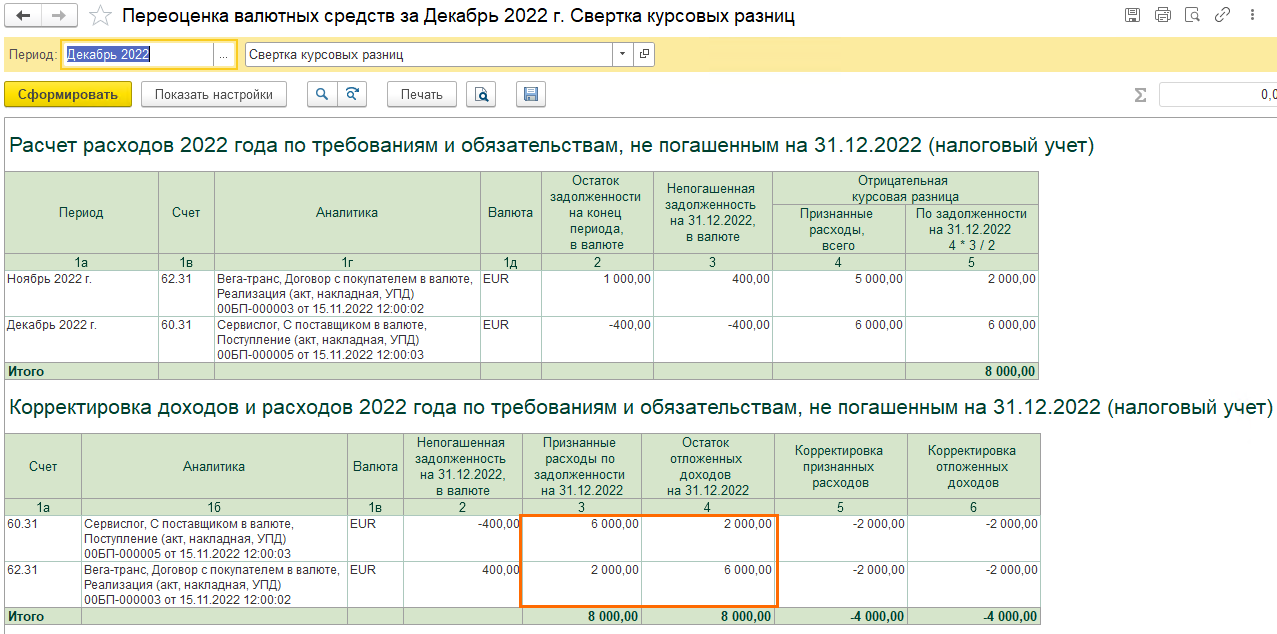

Детальный расчет свертки курсовых разниц приведен в дополнительных разделах Справки-расчета переоценки валютных средств за декабрь 2022 года (рис. 6):

-

Расчет расходов 2022 года по требованиям и обязательствам, не погашенным на 31.12.2022 (налоговый учет);

-

Корректировка доходов и расходов 2022 года по требованиям и обязательствам, не погашенным на 31.12.2022 (налоговый учет).

Рис. 6. Корректировка доходов и расходов 2022 года в налоговом учете

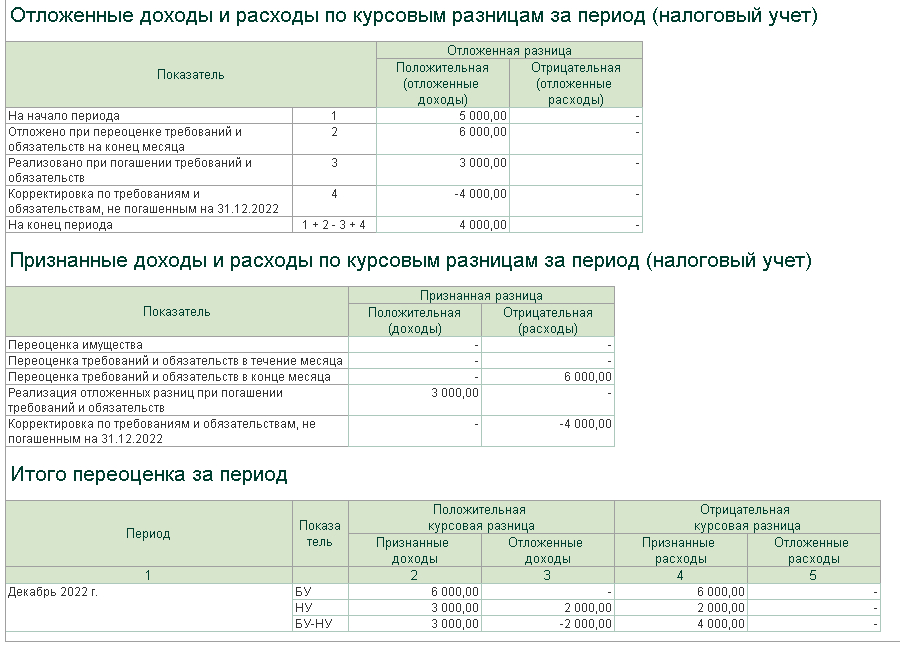

Итоговые данные по отложенным и признанным доходам и расходам за декабрь 2022 года приведены на рисунке 7.

Рис. 7. Итоговые данные по переоценке (Пример 2)

Разница в оценке доходов будущих периодов в сумме 4 000 руб. трактуется как налогооблагаемая временная разница.

При выполнении регламентной операции Расчет отложенного налога по ПБУ 18 за декабрь по виду актива и обязательства Доходы будущих периодов признается ОНО в сумме 800 руб. (4 000 руб. х 20 %).

От редакции. В 1С:Лектории 26.01.2023 состоялась онлайн-лекция «Налог на прибыль, актуальные вопросы. Подготовка отчетности за 2022 год»:

- Налог на прибыль. Практика применения. Ответы на вопросы (О.Д. Хороший, начальник отдела налогообложения прибыли организаций Департамента налоговой и таможенно-тарифной политики Минфина России)

- Новые возможности учета по налогу на прибыль в 1С:Бухгалтерии 8 (Е. Калинина, эксперт 1С)

- Ответы на вопросы (Е. Калинина, эксперт 1С)

Внимание! В решениях 1С указанные изменения законодательства и рекомендации Минфина России поддерживаются с выходом очередных версий. О сроках см. в «Мониторинге законодательства» здесь и здесь.

На период с 2022 года до 2024 установлен временный порядок признания курсовых разниц в НУ Федеральным законе №67-ФЗ от 26.03.2022

С 2022 до 2024 года положительная курсовая разница по требованиям и обязанностям признаются только при погашении задолженности

С 2023 до 2024 года отрицательные курсовые разницы по требованиям и обязательствам признаются только при погашении задолженности

Обращаем ваше внимание!

-

Правила признания курсовых разниц меняются только для требований и обязательств, то есть по счетам расчетов с контрагентами (счета 60, 62, 76), подотчетными лицами (счет 71), по кредитам и замам (счета 66, 67), а также по депозитным счетам в валюте (счет 55.23).

-

Правила не поменялись для счетов 50, 52, 57.

Алгоритм расчета курсовых разниц в 2022 году в БП с релиза 3.0.122:

- Ежемесячно в рамках закрытия месяца происходит переоценка задолженности, учитываются курсовые разницы

Отрицательные в составе внереализационных расходов

Положительные в составе внереализационных доходов только при погашении задолженности

Если погашения задолженности не было, то непризнанные в доходах положительные курсовые разницы откладываются и учитываются обособленно. Для этого в План счетов были добавлены счета:

97.КР “Отложенные расходы по курсовым разницам” и 98.КР “Отложенные доходы по курсовым разницам”

- Суммы БУ и НУ могут отличаться, если ведется учет по ПБУ 18/02, то может быть признан отложенный налог по видам активам и обязательств: с 2022 года доходы будущих периодов, а с 2023 года расходы будущих периодов.

В настройке Налоги и отчеты (раздел Главное) во вкладке Налог на прибыль можно выбрать Способ учета курсовых разниц в 2022-2024 годах:

– Независимо от признания дохода или расхода (установлен по умолчанию)

– Одновременно с признанием дохода или расхода

Если вы меняете способ, то вам необходимо перезакрыть период, начиная с января 2022 года. При этом подавать уточненную декларацию не требуется.

! Обращаем внимание, что все изменения, вносимы в учетную политику мы рекомендуем делать через гиперссылку История изменений – Создать, чтобы не затронуть прошлые периоды.

Как исключить отрицательные курсовые разницы из расходов 2022 года? 523-ФЗ от 19.12.2022

Согласно Федеральному закону 523-ФЗ от 19.12.2022 организации могут решить отложить включение отрицательных курсовых разниц по непогашенным требованиям и обязательствам в расходы 2022 года. В таком случае расходы будут отложены до погашения требования и обязательства. Организациям, принявшим решение отложить признание отрицательных разниц необходимо:

-

Отправить в ФНС уведомление в свободной форме в срок до 27.03.2023 (включительно) или при подаче уточненной декларации за последний отчетный период 2022 года.

-

Внести соответствующие изменения в учетную политику в части НУ

-

Подать уточненные декларации по налогу на прибыль за периоды, когда отрицательные курсовые разницы, возникшие с 01.01.2022, исключены из расходов (п. 6.2 п. 7 ст. 272 НК РФ)

Это право налогоплательщика, а не его обязанность. Но принятое решение отменить будет нельзя. Функционал отложенных расходов по КР реализован в 1С БП с релиза 3.0.130?

Как это реализовано в 1С:

Регламентная операция Переоценка валютных остатков за декабрь 2022 (Закрытие месяца) делает корректировку расходов за 2022 год и в результате получаем:

- Проводки:

Дт 91.02 Кт счета задолженности – СТОРНО ранее признанных расходов

Дт 97.КР Кт счета задолженности – признаны отложенные расходы

Сумма будет сводная за весь период

- Движения по регистру Отложенные доходы и расходы по курсовым разницам (на всю сумму за год)

Проанализировать результаты выполненной регламентной операции можно в Справке-расчете Переоценка валютных средств за декабрь 2022 года, рассматривайте данные по НУ детально по месяцам 2022 года

С релиза БП 3.0.130 в разделе Главное – Налоги и отчеты – Налог на прибыль появилась возможность поставить галку Отложить расходы 2022 года от переоценки требований (обязательств), не погашенных на 31.12.2022

Устанавливайте галку, если приняли решение отложить расходы согласно 523-ФЗ

В примерах использованы следующие курсы валют:

15.11.2022 60 рублей/EUR

30.11.2022 55 рублей/EUR

01.12.2022 55 рублей/EUR

31.12.2022 70 рублей/EUR

В 2022 году отражены следующие операции:

Поступление услуг 15.11.2022, курс 60 рублей/EUR:

Реализация услуги 15.11.2022, курс 60 рублей/EUR:

При проведении регламентной операции Переоценка валютных средств в рамках Закрытия месяца произошла переоценка, курс к концу ноября в примере упал до 55 рублей/EUR. Требования и обязательства уцениваются, и по расчетам с покупателем возникает отрицательная курсовая разница, которая признается и в БУ, и в НУ в расходах. Отрицательные курсовые разницы будут учитываться весь год, так как мы не можем знать будут ли обязательства и требования погашены до конца года.

По расчетам с поставщиком возникает положительная курсовая разница, признается в БУ в доходах, в НУ эта курсовая разница откладывается (счет 98.КР).

Расшифровку выполненной переоценки в ноябре можно посмотреть из Справки-расчета переоценки валютных средств. Из-за того, что курс валюты упал, мы получили положительную курсовую разницу по расчетам с поставщиком и отрицательную курсовую разницу по расчетам с покупателем.

Если в настройках справки установить отображение показателей по БУ и НУ, то вы сможете увидеть больше данных, в том числе отложенная разница, признанная разница и итог за период

Отдельно в Справке-расчете есть аналитика для НУ, где фиксируется отложенная разница и признанная разница, учтенная в расходах. А также в самом низу Справки-расчета мы увидим итог за период.

В декабре произведена частичная оплата поставщику, курс расчетов 55 рублей/EUR:

А также получена частичная оплата от покупателя, курс расчетов 55 рублей/EUR:

В декабре при выполнении Закрытия периода выполняется регламентная операция Переоценка валютных средств. Курс вырос с 55 до 70 рублей/EUR. По расчетам с покупателями получаем положительную курсовую разницу, в БУ признается доход, в НУ доход откладывается до погашения задолженности и отражается по счету 98.КР.

По расчетам с поставщиком в БУ и НУ признается расход по отрицательным курсовым разницам.

Так как в этом месяце произошло погашение задолженности, то отложенный доход, появившийся в ноябре, признается пропорционально сумме погашенной задолженности:

Погашенная задолженность/сумма задолженности*сумма отложенного дохода

600/1000*5000=3000 – признан доход в НУ по отложенным курсовым разницам

Расшифровку этих расчетов увидите в Справке-расчете Переоценка валютных средств:

Проводки регламентной операции, начиная 5-ой, выполняются в соответствии с законом 523-ФЗ: переносятся на будущие периоды расходы по требованиям и обязательствам в НУ (счет 97.КР).

В Справке-расчете Переоценка валютных средств появляется новая таблица Корректировка расходов 2022 года по требованиям и обязательствам, не погашенным на 31.12.2022. Если задолженность частично погашена, то откладывается только часть ранее признанных расходов пропорционально непогашенной задолженности, формулы расчета в названиях столбцов.

В следующей таблице видно формирование и признание в НУ отложенных доходов и расходов курсовым разницам. Отложенная положительная курсовая разница на сумму 8000, и отложенная отрицательная курсовая разница на сумму 8000 рублей. Признана за период положительная курсовая разница в сумме 3000 рублей, признана отрицательная курсовая разница на сумму 6000 и скорректирована на сумму 8000 рублей. В самой последней таблице Итого переоценка за период можно увидеть разницу между БУ и НУ (для этого в настройках Справки-расчета выведите показатели БУ и НУ). Если ваша организация применяет ПБУ 18, то анализировать эти разницы не стоит, так как не все из представленных разниц влияют на отложенный налог. Рекомендуем обращать внимание на показатели в графе На конец периода в таблице Отложенные доходы и расходы по курсовым разницам за период (НУ).

Письмо Минфина №03-03-10/126074 от 22.12.2022. Свертка курсовых разниц

Согласно Письму Минфина №03-03-10/126074 от 22.12.2022

на конец года организация обязана уменьшить расходы от переоценки непогашенных требований и обязательств на сумму отложенных доходов. Расход по непогашенным требованиям и обязательствам признается только в сумме превышения отрицательных курсовых разниц над положительными. А сумма превышения положительных курсовых разниц над отрицательными откладываются до погашения этого требования (обязательства).

ФНС отразила мнение Минфина в своем письме от 26.12.2022 № СД-4-3/17561@ и указывается, что это письмо является дополнением к письму ФНС от 07.10.2022 № СД-4-313426@. Таким образом алгоритм расчета курсовых разниц, который действовал до этого применим, но в декабре 2022 года необходимо выполнить свертку положительных и отрицательных курсовых разниц по непогашенных требованиям и обязательствам.

В 1С Бухгалтерия предприятия с релиза 3.0.130.22 поддержаны положения Письма Минфина №03-03-10/126074 от 22.12.2022. Если организация добровольно не переносит расходы в виде отрицательных курсовых разниц (Главное – Налоги и отчеты – Налог на прибыль – галка Отложить расходы 2022 года от переоценки требований (обязательств), не погашенных на 31.12.2022), то в конце года организация обязана сделать свертку положительных и отрицательных курсовых разниц по непогашенных требованиям и обязательствам.

Свертка происходит в рамках регламентной операции Переоценка валютных средств в рамках Закрытия месяца в декабре 2022 года.

Рассмотрим на примере, организация не переносит расходы по курсовым разницам (галка в настройке налогов и отчетов не стоит):

15.11.2022 была проведена реализация услуг, курс 60 RUB/EUR

В конце ноября при выполнении закрытия месяца выполнена переоценка валютных остатков, курс на 30.11.2022 55 RUB/EUR, так как курс упал, то отражены расходы в БУ и НУ

Справка-расчет переоценки валютных средств (в настройках выводятся показатели БУ и НУ):

В декабре 2022 года (курс 70 RUB/EUR) проводится регламентная операция Переоценка валютных средств, где программа делает свертку курсовых разниц по требованиям и обязательствам, не погашенным до конца 2022 года. Проводки 1 и 2 как и в любом другом месяце, так как курс вырос, то отражаются доходы в БУ, в НУ возникает отложенный доход и отражается на счете 98.КР.

Проводки 3 и 4 сделаны в соответствии с Письмом Минфина: в НУ признанный расход сторнируется, так как доход превышает расход и на эту же сумму уменьшаются отложенные доходы.

В Справке-расчете переоценка валютных средств за декабрь 2022 года видно, как просчитана сумма переоценки: остаток задолженности по текущему курсы за минусом остаток задолженности до переоценки. Выведите в настройке отчета показатели БУ и НУ для отображения всех таблиц в справке.

Как рассчиталась сумма расхода, который отсторнировался в проводках, можно увидеть в таблице Расчет расходов 2022 года по требованиям и обязательствам, не погашенным на 31.12.2022 (НУ)

А сумму корректировки можно увидеть в таблице Корректировка доходов и расходов 2022 года по требованиям и обязательствам, не погашенным на 31.12.2022. В таблице видно, что доходы (графа 4) превышают расходы (графа 3), поэтому корректировка расходов происходит на полную сумму (графа5), и на эту же сумму корректируются отложенные доходы(графа 6).

Рассмотрим еще один пример, где организация также не откладывает расходы по отрицательным курсовым разницам и в конце года должна провести свертку курсовых разниц. Только здесь рассмотрим также и ситуации, когда требования и обязательства погашаются в течение года

15.11.2022 было поступление услуг (курс 60 RUB/EUR):

И реализация покупателю:

В конце ноября при выполнении закрытия месяца выполнена переоценка валютных остатков, курс на 30.11.2022 55 RUB/EUR, так как курс упал, то отражены расходы в БУ и НУ по покупателю, а по поставщику в БУ отражен доход по положительной курсовой разнице, а в НУ откладывается (счет 98.КР)

Справка-расчет переоценки валютных средств (в настройках выводятся показатели БУ и НУ):

В правке также видна аналитика по отложенным и признанным доходам и расходам и итоги переоценки за месяц

01.12.2022 (курс 55 RUB/EUR) наша организация проводит частичную оплату поставщику:

А также получили частичную оплату от покупателя в этот же день

В декабре при проведении Закрытия месяца в регламентной операции Переоценка валютных средств проводки 1-3 стандартные, так как курс вырос (на 31.12.2022 70 RUB/EUR), по покупателю признается в БУ положительная курсовая разница в доходах, а в НУ она откладывается на счет 98.КР. По поставщику в БУ и НУ признается отрицательная курсовая разница в составе расходов.

В 3 проводке признаются доходы в НУ по отложенным курсовым разницам, так как в декабре произошло частичное погашение задолженности.

Свертка курсовых разниц представлена в проводках 5-8.

5 – в НУ ранее признанные в расходах курсовые разницы по поставщику уменьшаются частично

6 – на эту же сумму уменьшились в НУ отложенные доходы по курсовым разницам по поставщику

7 – по покупателю уменьшаются признанные расходы по курсовым разницам в НУ

8 – на эту же сумму уменьшились в НУ отложенные доходы по курсовым разницам по покупателю

В Справке-расчет переоценки валютных средств можно проследить в таблицах Расчет расходов 2022 года по требованиям и обязательствам, не погашенным на 31.12.2022 (НУ) и Корректировка доходов и расходов 2022 года по требованиям и обязательствам, не погашенным на 31.12.2022 (НУ) расчет сумм корректировки.

Как рассчитаны суммы для свертки:

По поставщику были признаны расходы 6000 рублей (графа 3), остаток отложенных доходов составил 2000 рублей (графа 4). На меньшую из этих сумм и происходит корректировка отложенных доходов и признанных расходов.

По покупателю были признаны расходы 2000 рублей (графа 3), остаток отложенных доходов составил 6000 рублей (графа 4). На меньшую из этих сумм и происходит корректировка отложенных доходов и признанных расходов.

В последних трех таблицах справки-расчета показаны признанные и отложенные доходы и расходы, а также итог за период. Видим, что возникают разницы между БУ и НУ, но рекомендуем смотреть в таблицу Отложенные доходы и расходы по курсовым разницам за период (НУ) в строку На конец периода. Именно эта сумма будет участвовать в расчете налога на прибыль как налогооблагаемая временная разница (можно увидеть в Справке-расчете отложенного налога на прибыль в графе 7)

Учет курсовых разниц в 2022-2024 годах

Как известно, задолженность в иностранной валюте подлежит пересчету в рубли на дату погашения этой задолженности (дату поступления / перечисления валюты) и на последнее число текущего месяца (кроме авансов).

Курсовые разницы, возникающие при пересчете указанной задолженности в рубли (кроме авансов), в налоговом учете включаются в состав внереализационных доходов или внереализационных расходов (п. 11 ст. 250, пп. 5 п. 1 ст. 265, пп. 7 п. 4 ст. 271, пп. 6 п. 7 ст. 272 НК РФ в ред. до Закона 67-ФЗ).

Поправки, внесенные Законом 67-ФЗ в ст.271 НК РФ и применяемые с 1 января 2022 года, устанавливают, что датой получения дохода в виде положительной курсовой разницы, возникшей в 2022 — 2024 годах по требованиям (обязательствам), в том числе по требованиям по договору банковского вклада (депозита), стоимость которых выражена в иностранной валюте (за исключением авансов) признается дата прекращения (исполнения) требований (обязательств) (пп.7.1 п.4 ст.271 НК РФ).

При этом аналогичные изменения в ст.272 «Дата признания расходов» в отношении отрицательных курсовых разниц, учитываемых в расходах, применяются с 1 января 2023 года (пп.6.1 п.7 ст.272 НК РФ).

Отсюда следует вывод — если в 2022 году при переоценке «валютного» долга/обязательства на последний день месяца возникает:

- положительная курсовая разница (например, переоценили долг покупателя за реализованные товары в иностранной валюте) в целях налогообложения не учитывается возникший доход от дооценки.

- отрицательная курсовая разница (например, у налогоплательщика вырос долг за приобретенные товары), то курсовую разницу следует учесть в расходах.

С 2023 года и положительные, и отрицательные курсовые разницы, возникающие от переоценки требований/обязательств, учитываются только на дату их погашения (на дату платежа).

Новые правила признания положительной курсовой разницы в 2022-2024 году применяются только при переоценке требований и обязательств.

В отношении курсовых разниц при переоценке валютных ценностей изменений не было (Письмо Минфина России от 02.06.2022 г. N 03-03-06/1/52094).

Разъяснения Минфина по применению нового порядка отражения курсовых разниц в налоговой базе по прибыли в течение 2022 года претерпели изменения. К тому же в конце года на законодательном уровне был принят «альтернативный вариант» учета отрицательных курсовых разниц по непогашенным на 31.12.2022 обязательствам (требованиям) (Федеральный закон от 19.12.2022 № 523-ФЗ).

Поэтому в 2022 году возможны 3 варианта учета курсовых разниц:

- по «июльскому» Письму Минфина РФ;

- по «декабрьскому» Письму Минфина РФ;

- по Федеральному закону от 19.12.2022 N 523-ФЗ.

Давайте разберемся с каждым вариантом и найдем самый безопасный с точки зрения налоговых рисков.

Курсовые разницы: «июльская» инструкция от Минфина РФ

В июле 2022 года появились четкие разъяснения Минфина о порядке учета курсовых разниц в 2022 году — Письмо Минфина России от 12 июля 2022 г. N 03-03-06/1/66936.

Минфин разъяснил, что в целях налога на прибыль в соответствии с новым временным порядком положительные курсовые разницы в 2022-2024 годах и отрицательные курсовые разницы в 2023-2024 годах, начисленные по требованиям (обязательствам), стоимость которых выражена в иностранной валюте, учитываются только по мере прекращения (исполнения) данных требований (обязательств).

Сам порядок исчисления курсовых разниц, установленный в п. 8 ст.271 и п. 10 ст.272 НК РФ, не изменился.

При учете курсовых разниц по требованиям (обязательствам) в валюте в 2022 году следует исходить из следующего:

- на последнее число текущего месяца по требованиям (обязательствам) в валюте определяется курсовая разница в порядке, установленном положениями главы 25 НК РФ;

- исчисленная отрицательная курсовая разница на последнее число текущего месяца учитывается в составе внереализационных расходов (пп. 5 п. 1 ст. 265 НК РФ, пп. 6 п.7 ст. 272 НК РФ);

- исчисленная положительная курсовая разница на последнее число текущего месяца не учитывается в составе внереализационных доходов. Подобные суммы положительной курсовой разницы суммируются до момента прекращения (исполнения) требований (обязательств);

- при прекращении требования (обязательства) в валюте накопленная положительная курсовая разница, возникшая при их переоценке, учитывается в составе внереализационных доходов на дату прекращения (исполнения) требований (обязательств), выраженных в иностранной валюте.

Если говорить упрощенно: на последний день каждого месяца мы «берем» курсовые разницы от переоценки требований/обязательств, получившихся по данным бухучета:

- если разница отрицательная — учитываем ее в «налоговых» расходах,

- если положительная — «записываем сумму в блокнотик».

На дату оплаты признаем получившиеся курсовые разницы (любые) и учитываем в доходах все положительные суммовые разницы, «записанные в блокнотике».

Соответственно с 2023 года в «блокнотик» на последний день каждого месяца необходимо записывать не только положительные, но и отрицательные курсовые разницы, которые будут накапливаться и признаваться в доходах/расходах на дату платежа.

Приведем пример учета курсовых разниц в соответствии с данными разъяснениями.

Пример 1.

Организация оказала иностранной компании услуги 10.10.2022 года, стоимость услуг 100 евро. Курс ЦБ РФ (условно) на 10.10.2022 г.- 82 руб.

По данным бухгалтерского учета отражены курсовые разницы по сч.91:

| Курс | Курсовая разница | Расход (д-т 91) -ОКР | Доход (к-т 91)-ПКР | |

|---|---|---|---|---|

| 10.10.2022 | 82 | – | ||

| 31.10.2022 | 94 | 9400-8200=+1200 | 1200 | |

| 30.11.2022 | 96 | 9600-9400=+200 | 200 | |

| 31.12.2022 | 74 | 7400-9600=-2200 | 2200 | |

| 31.01.2023 | 66 | 6600-7400=-800 | 800 | |

| 28.02.2023 | 67 | 6700-6600=+100 | 100 | |

| 31.03.2023 | 66 | 6600-6700=-100 | 100 | |

| 15.04.2023 (заплатили) | 68 | 6800-6600=+200 | 200 |

Что должно быть в декларациях по налогу на прибыль?

В декларации по прибыли за 2022:

- отражен внереализационный расход в виде отрицательной курсовой разницы (ОКР) — 2200 руб. (на 31.12),

- положительные курсовые разницы (ПКР) на 31.10 и 30.11 в декларации не отражаются. Эти ПКР — 1400 руб. записаны в «блокнотик» («сч.98 в налоговом учете») на 31.12.2022 г. (1200+200).

В декларации по прибыли за 1-й квартал 2023 года курсовые разницы не отражаются (не было оплаты долга).

В «блокнотике» записано:

- ОКР, возникшие в 1-м квартале — 900 руб. (800+100)

- ПКР нарастающим итогом — 1500 руб. (1400 руб. 2022 года + 100 руб.).

В декларации за полугодие 2023 года (на дату оплаты) будет отражен:

- внереализационный доход в виде положительных курсовых разниц, в т.ч. на дату погашения требования — 1700 руб. (1500 (из «блокнотика») +200),

- «записанный в блокнотик» внереализационный расход в виде отрицательных курсовых разниц — 900 руб.

«Декабрьская» позиция Минфина по курсовым разницам

Действующим законодательством о налогах и сборах не предусмотрено уменьшение в 2022 году суммы признанных для целей налога на прибыль организаций расходов в виде отрицательных курсовых разниц на исчисленные положительные курсовые разницы, по которым момент признания в доходах не наступил (как совокупно между всеми требованиями и обязательствами, так и совокупно между месяцами внутри отчетного (налогового) периода по налогу на прибыль организаций) (Письмо ФНС от 7 октября 2022 г. N СД-4-3/13426@).

Причем указанная позиция ФНС была согласована с Минфином России и доведена до нижестоящих налоговых органов и налогоплательщиков.

Но в декабре 2022 года Минфин пересмотрел свою позицию по учету курсовых разниц в 2022 году. В Письме от 22 декабря 2022 г. N 03-03-10/126074 (в дополнение к письму от 23.09.2022 N 03-03-10/92239) Минфин России указал, что «…положительные и отрицательные курсовые разницы, возникшие по каждому непрекращенному (неисполненному) на 31 декабря 2022 года требованию (обязательству), стоимость которого выражена в иностранной валюте, сравниваются между собой и при исчислении налоговой базы по налогу на прибыль за 2022 год учитывается превышение отрицательных курсовых разниц над положительными. При превышении положительных курсовых разниц над отрицательными, они будут учитываться при исчислении налоговой базы в налоговом периоде, в котором происходит погашение соответствующего требования (обязательства).».

Письмом от 26 декабря 2022 г. N СД-4-3/17561@ ФНС направила данные разъяснения финансового ведомства для использования в работе и для сведения налогоплательщиков в дополнение к письму ФНС России от 07.10.2022 N СД-4-3/13426@.

Свою позицию Минфин объяснил тем, что учет только отрицательных курсовых разниц искажает налоговую базу. «В соответствии с пунктом 3 статьи 3 Кодекса налоги и сборы должны иметь экономическое основание и не могут быть произвольными. Соответственно и объекты налогообложения, являющиеся базой для исчисления налогов, должны иметь экономическое обоснование. Объектом обложения налогом на прибыль признается прибыль, полученная налогоплательщиком, исчисляемая как полученные доходы, уменьшенные на величину произведенных расходов.

Переоценка требования (обязательства), выраженного в иностранной валюте, влечет значимый для целей налогообложения один экономический результат, возникающий из данного обязательства. Противоположный подход к применению по итогам налогового периода 2022 года указанных выше норм, который позволял бы учитывать накопительным итогом отрицательные курсовые разницы из требования (обязательства), выраженного в иностранной валюте, возникающие на конец соответствующих месяцев 2022 года без их корректировки на положительные курсовые разницы, возникшие из этого требования (обязательства) по итогам иных соответствующих месяцев 2022 года, и тем самым кратно увеличивать внереализационные расходы в размере большем, чем действительное изменение требования (обязательства), не соответствует положениям пункта 3 статьи 3 Кодекса и формирует искусственный несуществующий убыток.

В связи с изложенным показателем, влияющим на реальный финансовый результат (прибыль) по итогам налогового периода 2022 года, является именно изменение стоимости непрекращённого требования (обязательства), стоимость которого выражена в иностранной валюте, в связи с изменением курса иностранной валюты к рублю Российской Федерации на конец года в сравнении с 1 января 2022 года либо датой возникновения требования (обязательства) в течение 2022 года.».

Приведем пример, как пересчитать курсовые разницы за 2022 год и соответственно учесть курсовые разницы в 2023 году, если налогоплательщик решит исполнить «декабрьские» «пожелания» Минфина.

Пример 2.

Возьмем условия Примера 1.

По данным бухгалтерского учета отражены курсовые разницы по сч.91:

| Курс | Курсовая разница | Расход (д-т 91) -ОКР | Доход (к-т 91)-ПКР | |

|---|---|---|---|---|

| 10.10.2022 | 82 | – | ||

| 31.10.2022 | 94 | 9400-8200=+1200 | 1200 | |

| 30.11.2022 | 96 | 9600-9400=+200 | 200 | |

| 31.12.2022 | 74 | 7400-9600=-2200 | 2200 | |

| 31.01.2023 | 66 | 6600-7400=-800 | 800 | |

| 28.02.2023 | 67 | 6700-6600=+100 | 100 | |

| 31.03.2023 | 66 | 6600-6700=-100 | 100 | |

| 15.04.2023 (заплатили) | 68 | 6800-6600=+200 | 200 |

Что должно быть в декларациях по налогу на прибыль?

В декларации по прибыли за 2022:

- Сравниваем сумму ОКР (2200 руб.), признанных в расходах за 2022 год с суммой ПКР (1400=1200 + 200).

- Поскольку ОКР больше ПКР, в расходах в декларации за 2022 год в качестве отрицательных курсовых разниц учитываем разницу — 800 руб. (2200 — 1400).

Соответственно в «блокнотике» на 31.12.2022 г. у нас нет накопленных ПКР за 2022 год.

В декларации по прибыли за 1-й квартал 2023 года курсовые разницы не отражаются (не было оплаты долга).

В «блокнотике» записано: ОКР, возникшие в 1-м квартале — 900 руб. (800+100) и ПКР, возникшая в 1-м квартале — 100 руб.

В декларации за полугодие 2023 года будет отражен:

- внереализационный доход в виде положительных курсовых разниц на дату погашения требования — 300 руб. (100 (из «блокнотика») + 200), и «записанный в блокнотик» внереализационный расход в виде отрицательных курсовых разниц — 900 руб.

Для проверки «остатков» положительных курсовых разниц, накопленных в «блокнотике» на 31.12.2022 г. (остатков на «сч. 98 в налоговом учете») можно определить «абсолютную курсовую разницу», сравнив курс на дату признания дохода/расхода или на 31.12.2021 г., если требование/обязательство возникло до 01.01.2022 г., с курсом на 31.12.2022 г.

В нашем примере, на 31.12.2022 г. будет «абсолютная ОКР» = (74 — 82) * 100 евро = 800 руб., т.е. в декларации по налогу на прибыль должно быть отражено ОКР в сумме 800 руб., а в «блокнотике» должен быть «ноль» суммы ПКР.

По нашему мнению, если налогоплательщик решит исполнить «декабрьское» письмо Минфина, то отразить пересчет отрицательных разниц нужно в декларации за 2022 год, т.е. представлять уточненные декларации за отчетные периоды 2022 года не нужно. Ведь финансовое ведомство не настаивает на пересчете суммы признанных отрицательных курсовых разниц по требованиям и обязательствам, которые «закрылись» на 31.12.2022 года. А значит его интересует лишь конечный результат пересчета за 2022 год. В противном случае, налогоплательщиков «попросили» бы уточнить суммы курсовых разниц по итогам отчетных периодов даже по «закрывшимся» обязательствам.

Но обязаны ли налогоплательщики исполнять «декабрьское» письмо Минфина РФ?

По мнению юристов «Правовест Аудит», приведенное «декабрьское» разъяснение Минфина не соответствует нормам НК РФ.

В тоже время «июльское» разъяснение финансового ведомства основано на правильном применении положений пп. 7.1 п. 4 и п. 8 ст. 271, пп.6.1 п. 7 и п. 10 ст. 272 НК РФ и его применение не влечет «формирования искусственного несуществующего убытка», как это указано в письме Минфина РФ от 22.12.2022 № 03-03-10/126074. Потому что учтенные («накопительным итогом» на конец соответствующего месяца 2022 года) расходы в виде отрицательных курсовых разниц могут и должны быть компенсированы учетом для целей исчисления налога на прибыль, сформированными в том же порядке («накопительным итогом» на конец соответствующего месяца 2022 года) доходами в виде положительных курсовых разниц в момент прекращения (исполнения) требований (обязательств), то есть только лишь позднее, чем учтены соответствующие расходы.

При этом следует заметить, что согласно пояснительной записке к проекту федерального закона, которым были внесены изменения в порядок налогового учета курсовых разниц, предложение учитывать в 2022-2024 годах курсовую разницу, начисленную по требованиям (обязательствам) выраженным в иностранной валюте, при расчете налоговой базы по мере погашения указанной задолженности, было направлено на реализацию первоочередных антикризисных мер поддержки в условиях совершения иностранными государствами недружественных действий в отношении российских лиц и с целью исключения влияния на налоговые обязательства по налогу на прибыль расчетных величин, зависящих от изменения курса рубля к иностранным валютам. В этой связи представляется, что заложенный в законе принцип «незеркального» в 2022 году налогового учета отрицательных и положительных курсовых разниц является действительным выражением воли законодателя, направленной на улучшение положения налогоплательщиков-организаций, а письмо Минфина РФ от 22.12.2022 № 03-03-10/126074 — противоречащим ему. Но велика вероятность: если налогоплательщик не пересчитает отрицательные курсовые разницы за 2022 год по «декабрьскому» Письму Минфина, налоговые органы будут доначислять налог на прибыль. А как решит дело суд — предсказать трудно.

Чимидов Вадим

Советник государственной гражданской службы РФ II класса, руководитель направления налоговой практики и арбитражных споров

Внимание! Представители Минфина на семинарах говорят о том, что ФНС не согласна с их «декабрьской» позицией по курсовым разницам и собирается оспаривать данное Письмо.

Поэтому даже при выполнении «декабрьских» разъяснений Минфина у налогоплательщиков нет 100% гарантии отсутствия налоговых рисков.

Если налоговые органы на местах будут придерживаться норм НК РФ, т.е. посчитают «правильными» июльские разъяснения Минфина, то получится, что пересчитав отрицательные курсовые разницы по «декабрьскому» письму Минфина налогоплательщики «завысят прибыль» 2022 года и соответственно «занизят прибыль» 2023 года на дату оплаты. В этом случае налоговые органы смогут доначислить налог на прибыль за 2023 год с «правильной» суммы внереализационного дохода, невзирая на излишне начисленный налог на прибыль по итогам 2022 года.

Автор поддерживает «декабрьский» подход Минфина, поскольку «июльский» порядок отражения курсовых разниц в налоговом учете, действительно нарушает экономический смысл признания доходов и расходов при изменении суммы долга в иностранной валюте.

Например, если при оказании услуг вы признали выручку 8200 руб. (стоимость услуг 100 у.е., а курс 82 руб.), а на последний день следующего месяца курс валюты вырос до 200 руб. (положительную разницу для налогообложения мы не признали), а в следующем месяце курс иностранной валюты упал до 100 руб. и мы признали отрицательную курсовую разницу в сумме 10000 руб.((100-200)*100 у.е), то получится, что бюджет должен налогоплательщику за то, что он оказал услуги с расчетами в иностранной валюте: у нас отражена выручка 8200 руб. и расход −10000 руб., т.е. по итогу убыток 1800 руб., в то время, как ожидаемая оплата составляет, например, 10 000 руб. (100 у.е по текущему курсу 100 руб.). Но формально «декабрьский» метод Минфина действительно не соответствует нормам НК РФ.

По мнению автора, чтобы налогоплательщику прийти к тем же результатам, что и при пересчете отрицательных разниц по «декабрьскому» письму Минфина в целях налогового учета в «особый период» следовало определять курсовые разницы «по-новому», т.е. брать курс иностранной валюты на последний день месяца или на дату платежа (исполнения требования/обязательства) и сравнивать его с курсом иностранной валюты на дату последней переоценки, результаты которой были отражены в налоговом учете. Но сегодня мы не будем обсуждать эту «альтернативную версию».

Что делать с курсовыми разницами за 2022 год?

Самый безопасный вариант:

воспользоваться N 523-ФЗ от 19.12.2022 (пп.6.2 п.7 ст.272 НК РФ) и учесть отрицательные разницы в 2022 году только на дату платежа (об этом ниже).

Менее безопасный вариант:

пересчитать суммы отрицательных разниц за 2022 год по обязательствам и требованиям, оставшимся на 31.12.2022 г. как написал МФ в декабрьском письме. Результаты перерасчета следует учесть в декларации за 2022 год (без представления «уточненок»).

Самый рискованный вариант:

следовать июльским разъяснениям Минфина, т.е. НЕ пересчитывать курсовые разницы по декабрьскому письму.

Пересчет курсовых разниц за 2022 год по 523-ФЗ от 19.12.2022

В соответствии с пп. 6.2 п.7 статьи 272 НК РФ, введенным Федеральным законом от 19.12.2022 N 523-ФЗ налогоплательщик может применить в 2022 году особый порядок учета отрицательных курсовых разниц (такой же, как и в 2023 году).

Налогоплательщик МОЖЕТ признать отрицательные курсовые разницы от переоценки требований и обязательств, выраженных в иностранной валюте, на дату прекращения (исполнения) требований (обязательств):

- по отрицательной курсовой разнице, возникшей в 2022 году, по не прекращенным по состоянию на 31 декабря 2022 года требованиям (обязательствам), в том числе по требованиям по договору банковского вклада (депозита), стоимость которых выражена в иностранной валюте (за исключением авансов);

- если налогоплательщиком принято решение о применении порядка учета расходов в соответствии с настоящим подпунктом и в срок, установленный для подачи налоговой декларации по налогу за налоговый период 2022 года, либо при подаче уточненной декларации за последний отчетный период 2022 года в налоговый орган направлено уведомление в произвольной форме о принятии такого решения, т.е. в уточненной декларации за 9 (11) месяцев 2022 г.

При этом принятое налогоплательщиком решение не может быть изменено. Применение налогоплательщиком указанного порядка, повлекшее увеличение сумм авансовых платежей по налогу за отчетные периоды 2022 года, не влечет начисление пеней за просрочку исполнения налогоплательщиком обязанности по уплате соответствующих авансовых платежей, при условии уплаты налога за 2022 год не позднее установленного срока уплаты налога. Эти положения не применяются банками.

Если организация приняла решение о пересчете отрицательных курсовых разниц, учтенных в расходах, то результаты пересчета нужно отразить в декларации за 2022 год, уточненные декларации за отчетные периоды 2022 года представлять не нужно (Письмо ФНС от 01.03.2023 года № СД-4-3/2369@).

Учет курсовых разниц в 2022 году в соответствии с пп.6.2 п.7 ст.272 НК РФ-самый безопасный вариант для налогоплательщиков, но наименее выгодный.

Приведем пример, как пересчитать курсовые разницы за 2022 год и соответственно учесть курсовые разницы в 2023 году, если налогоплательщик решит пересчитать ОКР за 2022 год в соответствии с пп.6.2 п.7 ст.272 НК РФ (523-ФЗ от 19.12.2022).

Пример 3.

Возьмем условия Примера 1.

По данным бухгалтерского учета отражены курсовые разницы по сч.91:

| Курс | Курсовая разница | Расход (д-т 91) -ОКР | Доход (к-т 91)-ПКР | |

|---|---|---|---|---|

| 10.10.2022 | 82 | – | ||

| 31.10.2022 | 94 | 9400-8200=+1200 | 1200 | |

| 30.11.2022 | 96 | 9600-9400=+200 | 200 | |

| 31.12.2022 | 74 | 7400-9600=-2200 | 2200 | |

| 31.01.2023 | 66 | 6600-7400=-800 | 800 | |

| 28.02.2023 | 67 | 6700-6600=+100 | 100 | |

| 31.03.2023 | 66 | 6600-6700=-100 | 100 | |

| 15.04.2023 (заплатили) | 68 | 6800-6600=+200 | 200 |

Что должно быть в декларациях по налогу на прибыль?

1) В декларации по прибыли за 2022 курсовые разницы не отражаются (не было оплаты долга).

В «блокнотике» на 31.12.2022 года записаны курсовые разницы, возникшие в 2022 году: ОКР (сч. 97 в налоговом учете) — 2200 руб. и ПКР (сч. 98 в налоговом учете) — 1400 руб. (1200 + 200).

2) В декларации по прибыли за 1-й квартал 2023 года курсовые разницы не отражаются (не было оплаты долга).

В «блокнотике» нарастающим итогом записано: ОКР — 3100 руб. (2200 «из блокнотика» + 900 (800+100), возникшие в 1-м квартале и ПКР-1500 руб. (1400 «из блокнотика» + 100, возникшая в 1-м квартале).

В декларации за полугодие 2023 года будет отражен:

- внереализационный доход в виде положительных курсовых разниц на дату погашения требования −1700 руб. (1500 (из «блокнотика») +200), и «записанный в блокнотик» внереализационный расход3100 руб.

Определение курсовых разниц при частичной оплате

Минфин разъяснил, что случае частичного погашения в 2022-2024 годах требований (обязательств) доходы в виде соответствующей положительной курсовой разницы, подлежат учету на дату частичного погашения таких требований (обязательств) в размере, соответствующем доле погашаемой части требования (обязательства).

Соответствующие отрицательные курсовые разницы в случае частичного погашения в 2022 году требований (обязательств) учитываются в общем порядке, а в 2023-2024 годах — на дату частичного погашения таких требований (обязательств) также в размере, соответствующем доле погашаемой части требования (обязательства).

В 2022-2024 годах на дату частичного погашения требований (обязательств), стоимость которых выражена в иностранной валюте, как и при применении старого порядка, действовавшего до 2022 года, переоценке подлежит погашаемая часть требований (обязательств) с отражением в составе доходов (расходов) соответствующих курсовых разниц. Оставшаяся часть непогашенных требований (обязательств), стоимость которых выражена в иностранной валюте, переоценивается в общем порядке, установленном положениями НК РФ (Письма Минфина России от 17.01.2023 г. N 03-03-06/1/2512, от 10.10.2022 г. N 03-03-06/1/97642).

Таким образом при частичной оплате для расчета суммы курсовых разниц, которые учитываются в доходах/расходах, нужно взять долю погашенного обязательства/требования и применить к накопленным курсовым разницам «из блокнотика».

Например, если долг составляет 100 евро, а заплатили 60 евро, то в 2023 году нужно признать в доходах/расходах 60% от полученной курсовой разницы на дату платежа и от накопленных курсовых разниц в «блокнотике».

Подробные примеры учета курсовых разниц в целях налога на прибыль при частичной оплате и «правило проверки» накопленных положительных курсовых разниц на 31.12.2022 года по не закрывшимся требованиям/обязательствам по «декабрьскому» письму Минфина вы можете посмотреть в материалах Круглого стола (видео, конспект и презентация спикера). Там же вы найдете разъяснения по другим важным изменениям НК РФ и иным актуальным вопросам НДС и налога на прибыль.

Итак, мы рассмотрели правила учета курсовых разниц в 2023 году и возможные варианты учета курсовых разниц в декларации за 2022 год. Оцените возможные налоговые риски и выберите приемлемый для вас вариант.

Не забывайте, что лучшая профилактика налоговых рисков и ошибок — углубленная проверка налогового учета, в т.ч. отдельных операций. Ее можно заказать в качестве отдельной услуги (налоговый аудит), включить в техзадание на проведение финансового аудита или сразу провести комплексный аудит со страховкой от налоговых претензий.

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 23 января 2023 г.

Содержание журнала № 3 за 2023 г.

Из-за разных правил учета положительных и отрицательных курсовых разниц в 2022 г. бюджет, по всей видимости, недополучил налоговых доходов. Законодатели спохватились лишь в декабре. Сначала внесли поправки в НК РФ об особом порядке признания в 2022 г. отрицательных разниц по не прекращенным на 31.12.2022 валютным обязательствам (требованиям). А затем и Минфин изменил свое мнение об учете таких разниц для целей расчета налога на прибыль за 2022 г.

Нюансы налогового учета курсовых разниц в 2022 г. по правилам НК РФ

Курсовые разницы, возникшие в 2022 г. по валютным требованиям или обязательствам, в том числе банковским вкладам и депозитам, признаются в налоговом учетеподп. 7.1 п. 4 ст. 271, подп. 6 п. 7 ст. 272 НК РФ:

•во внереализационных доходах (положительные разницы) — по временным правилам: только на дату погашения соответствующей задолженности;

•во внереализационных расходах (отрицательные разницы) — в обычном порядке: на последнее число текущего месяца и/или на дату прекращения (исполнения) требования или обязательства в зависимости от того, что произошло раньше.

Однако для отрицательных разниц, которые возникли в 2022 г. по тем валютным требованиям или обязательствам, которые по состоянию на 31.12.2022 не были погашены, законодатели предусмотрели особый порядок учета. Так, компания в 2022 г. может отказаться от обычного ежемесячного признания в расходах отрицательных курсовых разниц и учесть их позже — на дату прекращения задолженности (по аналогии с положительными разницами, и тогда все изменения курса валюты по требованию или обязательству будут отражены в «прибыльной» базе единовременно)подп. 6.2 п. 7 ст. 272 НК РФ.

В результате отказа от ежемесячного учета отрицательных разниц увеличатся авансы за отчетные периоды 2022 г., но пени не начислят, если вовремя уплатить налог за год.

Применение этого спецпорядка — дело добровольное. Если вы решите его применять, вам нужноподп. 6.2 п. 7 ст. 272, ст. 313 НК РФ:

•направить в ИФНС уведомление, составленное в произвольной форме, не позднее срока сдачи «прибыльной» декларации за 2022 г. (или при подаче уточненки за последний отчетный период 2022 г.);

•закрепить в налоговой учетной политике выбранный вариант учета отрицательных разниц в 2022 г.

Изменить свое решение после подачи уведомления компания уже не сможет.

Мы уточнили у специалиста Минфина, достаточно ли для применения новой спецнормы уведомить ИФНС или, помимо этого, придется исключать учтенные ранее отрицательные разницы из «прибыльных» расходов и сдавать уточненки за соответствующие периоды.

Конец ознакомительного фрагмента статьи

Комментарии (0)

Наши эксперты ответили на вопрос в сервисе «Клерк.Консультации». Юзер спросил: «1С:Предприятие 8.3 (8.3.17.1851) конфигурация Бухгалтерия предприятия, редакция 3.0 (3.0.99.21). Закупаем товар в Китае. Расчет в USD. В программе не корректно считаются курсовые разницы. По акту сверки в рублях долг. Если считать в USD, то все корректно…»

Наши эксперты ответили на вопрос в сервисе «Клерк.Консультации». Юзер спросил: «1С:Предприятие 8.3 (8.3.17.1851) конфигурация Бухгалтерия предприятия, редакция 3.0 (3.0.99.21). Закупаем товар в Китае. Расчет в USD. В программе некорректно считаются курсовые разницы. По акту сверки в рублях долг. Если считать в USD, то все корректно.

Например ситуация…ждем три поставки: январь, февраль, март. В каждой поставке по 5 счетов. Директор оплачивает счета не четко к поставке, а, например, 2 счета с января, 3 счета с февраля, 1 счет с марта. И все это оплачивает одной суммой. Потом через неделю платит одной суммой 1 счет с января и 2 счета с марта… и т. д.

Правильно ли я понимаю, что курсовые разницы встают неправильно из-за того, что платим вразнобой. И чтобы исправить ситуацию, надо создать три договора в 1 с. И платежи разбить в ручную. Чтобы, например, из первой оплаты получилось 3 платежки в 1с (отдельно январь, отдельно февраль и отдельно март). Правильно?»

Ответ: Да, все верно. Программа зачитывает платежи методом ФИФО, т. е. видит самое раннее поступление товаров по этому договору, которое еще не оплачено, и закрывает его.

Аналогично зачет аванса тоже будет идти по тому же принципу. Если разбить по договорам зачет оплат, то переоценка будет производится в разрезе каждого договора отдельно.

Растерялись при выборе 1С?

Не знаете, как настраивать и работать в программе?

Оставьте контакты в форме ниже

Мы свяжемся с вами и обязательно поможем