Документы, которыми можно провести корректировки учета по НДФЛ

Содержание

- Документы, которыми можно провести корректировки учета по НДФЛ

- Документ «Перерасчет НДФЛ»

- Документ «Операция учета НДФЛ»

- Пример 1. Перерасчет НДФЛ в связи с утратой права на вычет

- Пример 2. Перерасчет НДФЛ по причине ошибочного обложения НДФЛ

- Пример 3. Перемещение доходов в другой период из-за неправильного формирования Ведомости

- Пример 4. Неудержанный НДФЛ

- Пример 5. Возврат НДФЛ уволенному сотруднику, если в месяце увольнения начислена отрицательная сумма

- Способ исправления с использованием «Возврата НДФЛ»

- Способ корректировки без использования «Возврата НДФЛ»

Документы, которыми можно провести корректировки учета по НДФЛ

Корректировки в учете по НДФЛ можно сделать с помощью следующих документов:

- Перерасчет НДФЛ (Налоги и взносы – Перерасчет НДФЛ) – документ, позволяющий зарегистрировать перерасчет исчисленного НДФЛ (в том числе за прошлые налоговые периоды).

- Операция учета НДФЛ (Налоги и взносы – См. также – Операции учета НДФЛ) – документ, позволяющий сделать ручную корректировку в учете по НДФЛ;

- Перенос данных (Администрирование – См. также – Переносы данных) – документ, которым можно зарегистрировать корректировки любых регистров, в том числе по НДФЛ. Сведения вносятся непосредственно в регистры, поэтому корректировка более трудоемка, чем корректировка специализированным документом. Поэтому корректировку этим документом детально рассматривать не будем.

Документ «Перерасчет НДФЛ»

Документ Перерасчет НДФЛ делает движения не только в учете по НДФЛ, но и по взаиморасчетам с сотрудниками — по регистрам накопления:

- Бухгалтерские взаиморасчеты с сотрудниками

- Взаиморасчеты с сотрудниками

- Зарплата к выплате

- Начисления удержания по сотрудникам.

Именно поэтому для корректировки исчисленного налога в большинстве случаев нужно пользоваться именно этим документом.

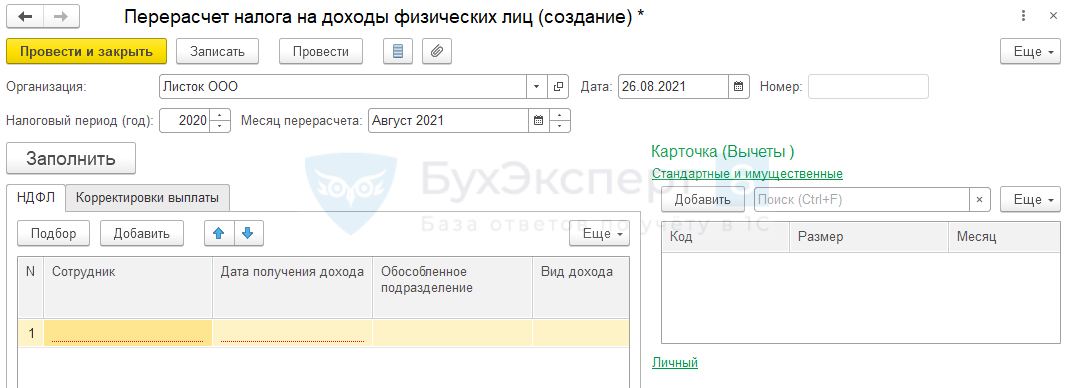

В шапке документа важно правильно указать:

- В поле Налоговый период (год) — год, за который нужно пересчитать налог;

- В поле Месяц перерасчета — месяц, в котором будет отражен перерасчет в зарплатных отчетах и бухгалтерском учете.

По кнопке Заполнить программа выполняет перерасчет налога за указанный в шапке налоговый период по всем лицам, получавшим доход, и если ранее налог был исчислен не верно, то в документе появляются строки на вкладке НДФЛ.

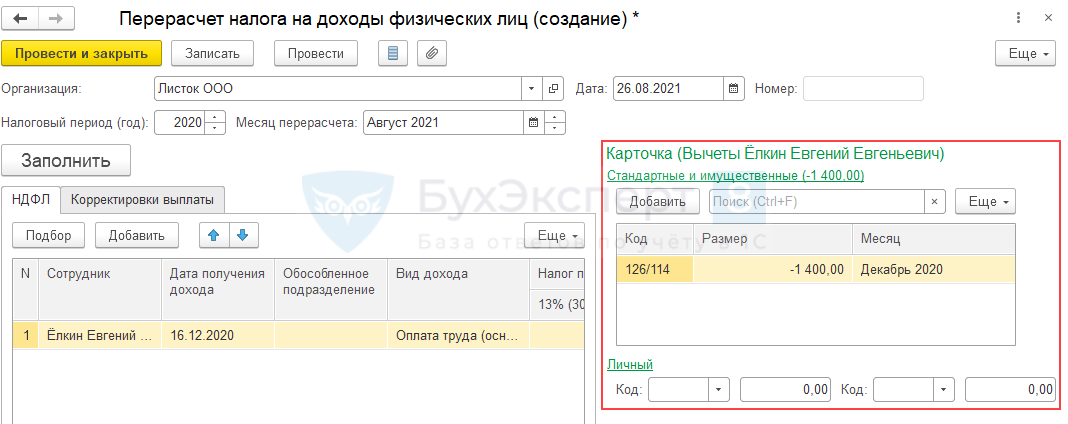

В правой части формы располагается информация о перерасчете вычетов: стандартных, имущественных и личных.

Вкладка Корректировка выплаты заполняется:

- Если в результате перерасчета НДФЛ получился отрицательный, то вкладка заполняется аналогичной отрицательной суммой. Эта сумма отобразится в зарплатной отчетности как НДФЛ к зачету в счет будущих платежей.

- Если в результате перерасчета НДФЛ доначислен (положительная сумма), и при этом по сотруднику есть незачтенный НДФЛ к зачету в счет будущих платежей, то вкладка заполняется положительной суммой на сумму зачета. В зарплатных отчетах эта сумма отобразиться как Зачтено излишне удержанного НДФЛ.

Оптимальным вариантом использования документа Перерасчет НДФЛ будет именно автоматический пересчет налога. Если НДФЛ ранее исчислен неверно, нужно найти причину ошибки, устранить ее и затем провести автоматический перерасчет исчисленного налога в документе.

Документ «Операция учета НДФЛ»

Документ Операция учета НДФЛ позволяет зарегистрировать движения по всем основным регистрам учета НДФЛ.

Этот документ можно использоваться для отражения доходов и налогов, которые не отображены в ЗУП 3 другими документами (например, когда начисление и выплата проходят в базе Бухгалтерии). Также данный документ удобно использовать для корректировок.

Заполняется документ только вручную.

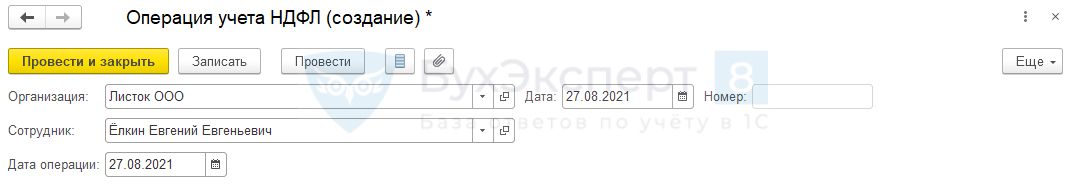

В шапке документа указываются Организация, Сотрудник (физическое лицо), а также Дата операции.

Дата операции — это дата формирования сведений для целей учета НДФЛ. В регистры попадает в колонку Период.

Данные в документе Операция учета НДФЛ заполняются на нескольких вкладках. Рассмотри каждую подробнее.

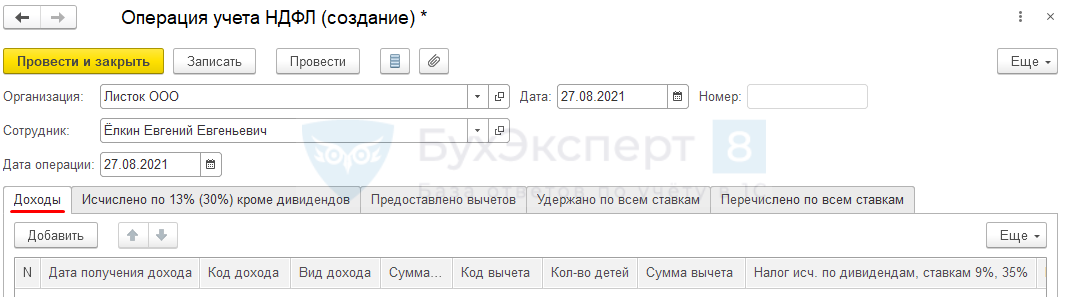

Вкладка «Доходы»

На вкладке Доходы можно внести корректировки в регистр Учет доходов для целей исчисления НДФЛ, а также в регистр Расчеты налогоплательщиков с бюджетом по НДФЛ в части исчисления налога по дивидендам, ставкам 9%, 35%.

Вкладка Доходы имеет следующие графы:

- Дата получения дохода — дата фактического получения дохода в соответствии со статьей 223 НК РФ;

- Код дохода — числовой код дохода, выбирается из справочника Виды доходов НДФЛ;

- Вид дохода — категория дохода. Выбирается из списка, состав которого зависит от Кода дохода;

- Сумма дохода — сумма полученного дохода;

- Код вычета — числовой код вычета, предоставляемый к данному доходу (определяется по Коду дохода);

- Сумма вычета — сумма вычета по коду вычета, указанному в соответствующем поле;

- Налог исч. по дивидендам, ставкам 9%, 15% — сумма НДФЛ, исчисленного по перечисленным критериям с доходов до превышения. Эта сумма на вкладке Исчислено по 13% (30%) кроме дивидендов не указывается;

- Налог по дивидендам с превышения — сумма НДФЛ, исчисленного по дивидендам и прочим доходам по ставкам 9%, 15% с доходов сверх превышения.

- Налог на прибыль для дивидендов — сумма налога на прибыль, которая зачитывается в счет уменьшения НДФЛ;

- Строка Раздела 2 Расчета 6-НДФЛ —позволяет указать в каких строках Раздела 2 отчета 6-НДФЛ (с 2021 года) будет отражен доход.

- Обособленное подразделение — заполняется, если доходы отражаются по обособленному подразделению;

- Доход из источников за пределами РФ — флажок устанавливается, если обособленное подразделение находится за пределами РФ.

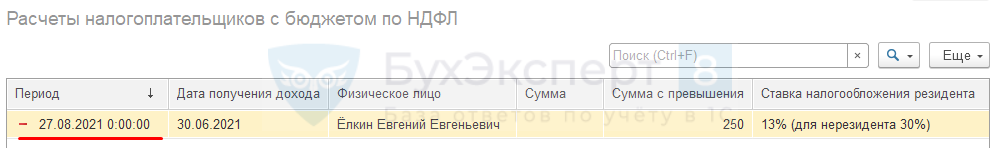

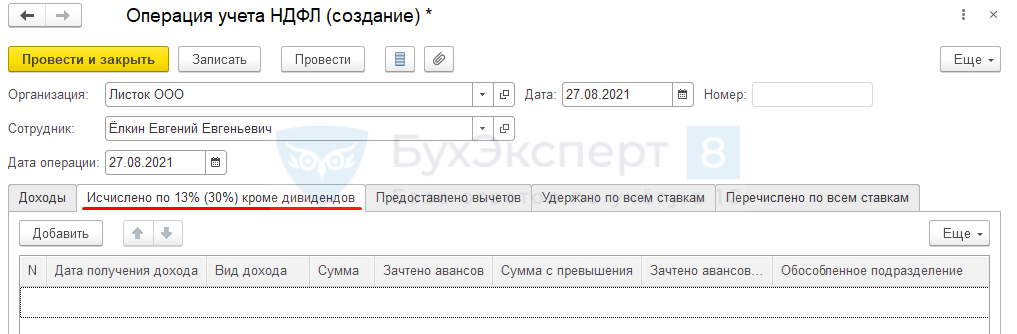

Вкладка «Исчислено по 13% (30%) кроме дивидендов»

На вкладке Исчислено по 13% (30%) кроме дивидендов корректируется регистр Расчеты налогоплательщиков с бюджетов по НДФЛ: информация об исчисленном налоге по ставке 13% (для нерезидента 30%) за исключением НДФЛ с дивидендов.

Вкладка Исчислено по 13% (30%) кроме дивидендов имеет следующие графы:

- Сумма — сумма исчисленного НДФЛ с доходов до превышения;

- Зачтено авансов — сумма авансовых платежей по патенту, зачтенных при начислении налога с доходов до превышения.

- Сумма с превышения — сумма исчисленного НДФЛ с доходов сверх превышения;

- Зачтено авансов (в счет превышения) — сумма авансовых платежей по патенту, зачтенных при начислении налога с доходов сверх превышения.

- Соотв. ст. 226.1 НК РФ

Остальные графы совпадают с аналогичными графами вкладки Доходы.

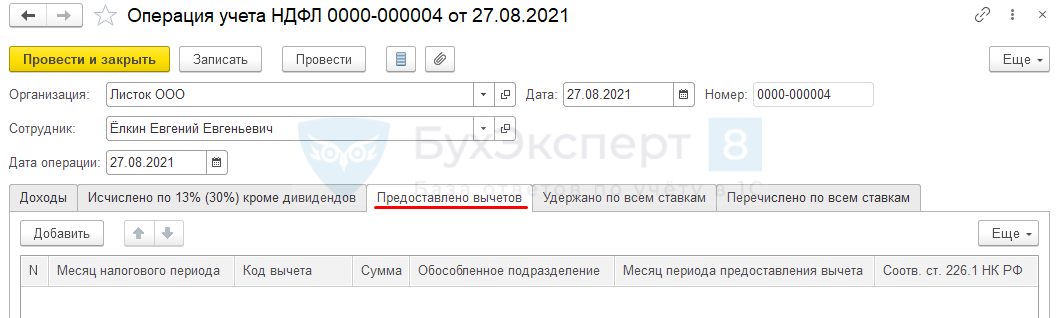

Вкладка «Предоставлено вычетов»

Данные, указанные на вкладке Предоставлено вычетов формируют движения по регистру Предоставленные стандартные и социальные вычеты (НДФЛ).

Вкладка Предоставлено вычетов имеет графы:

- Месяц налогового периода — месяц, в котором регистрируется предоставление вычета;

- Код вычета — числовой код вычета, выбирается из справочника Виды вычетов НДФЛ;

- Сумма вычета — сумма предоставленного вычета;

- Месяц периода предоставления вычета — месяц, за который предоставляется вычет.

- Соотв. ст. 226.1 НК РФ

Остальные графы совпадают с аналогичными графами вкладки Доходы.

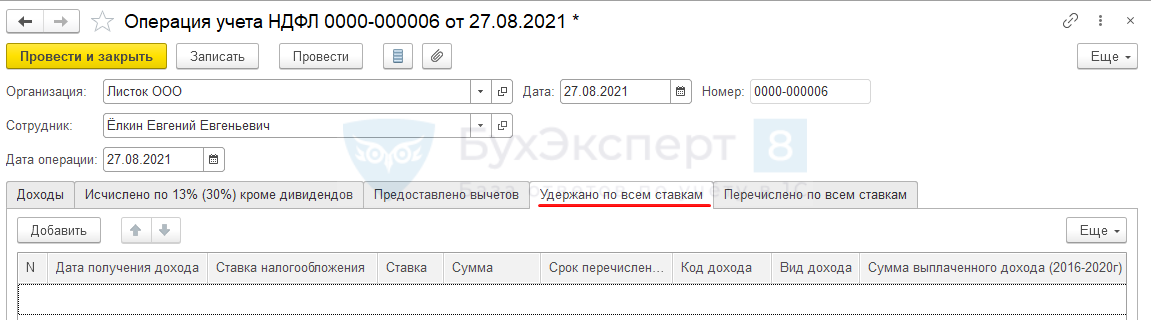

Вкладка «Удержано по всем ставкам»

Данные, указанные на вкладке Удержано по всем ставкам, регистрируют удержание НДФЛ по:

- регистру накопления Расчеты налогоплательщиков с бюджетов по НДФЛ(по виду движения Расход);

- регистру накопления Расчеты налоговых агентов с бюджетом по НДФЛ (по виду движения Приход);

- оборотному регистру НДФЛ к перечислению;

- оборотному регистру НДФЛ перечисленный.

То, что документ при заполнении вкладки Удержано по всем ставкам делает движения по регистру НДФЛ перечисленный – ошибочное поведение программы.

Чтобы обойти ошибку, следует, если корректируете удержанный НДФЛ на вкладке Удержано по всем ставкам, в этом же документе корректировать и перечисление этого налога на вкладке Перечислено по всем ставкам.

На вкладке Удержано по всем ставкам присутствуют следующие графы:

- Ставка налогообложения — группа ставок по НДФЛ, выбирается из предопределенного списка;

- Ставка — ставка, применимая к доходу, с которого производится удержание;

- Сумма — сумма удержанного налога;

- Срок перечисления — крайний срок перечисления НДФЛ в бюджет, выбирается из списка;

- Сумма выплаченного дохода (2016-2020) — сумма дохода, с которого необходимо перечислить НДФЛ в бюджет. Заполняется для сумм, удержанных до 2021 года;

- Соотв. ст. 226.1 НК РФ – специальное поле, которое используется только для дивидендов. Флажок влияет на срок перечисления НДФЛ.

- Документ основание — документ, которым был начислен доход, с которого производится удержание.

Остальные графы совпадают с аналогичными графами вкладки Доходы.

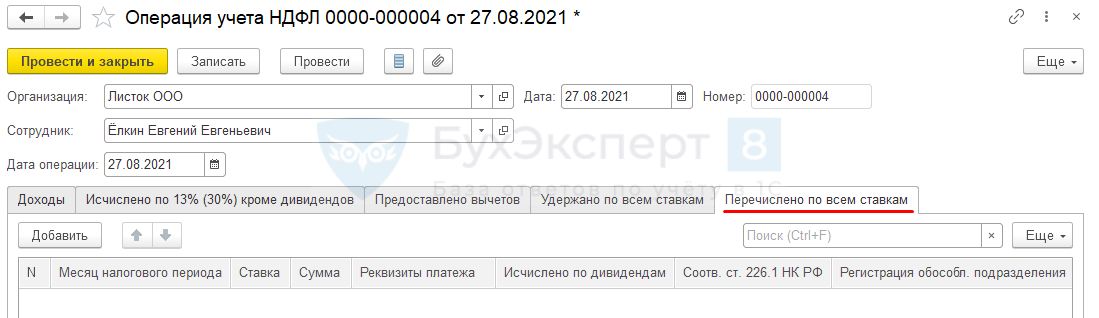

Вкладка «Перечислено по всем ставкам»

Данные вкладки Перечислено по всем ставкам регистрируют перечисление НДФЛ в бюджет. Движения по регистру накопления Расчеты налоговых агентов с бюджетом по НДФЛ с видом движения Расход.

Вкладка Перечислено по всем ставкам имеет графы:

- Месяц налогового периода — месяц, за который происходит перечисление НДФЛ;

- Ставка — ставка, по которой исчислен и удержан налог;

- Сумма — сумма уплаченного налога;

- Реквизиты платежа— реквизиты платежного поручения, по которому прошло перечисление НДФЛ в бюджет;

- Исчислено по дивидендам – флажок устанавливается, если перечисляется налог, исчисленный по дивидендам;

- Соотв. ст. 226.1 НК РФ – специальное поле, которое используется только для дивидендов. Флажок влияет на срок перечисления НДФЛ.

- Регистрация обособл. подразделения — налоговый орган, в который перечислен налог. Заполняется только для перечислений по обособленному подразделению.

Пример 1. Перерасчет НДФЛ в связи с утратой права на вычет

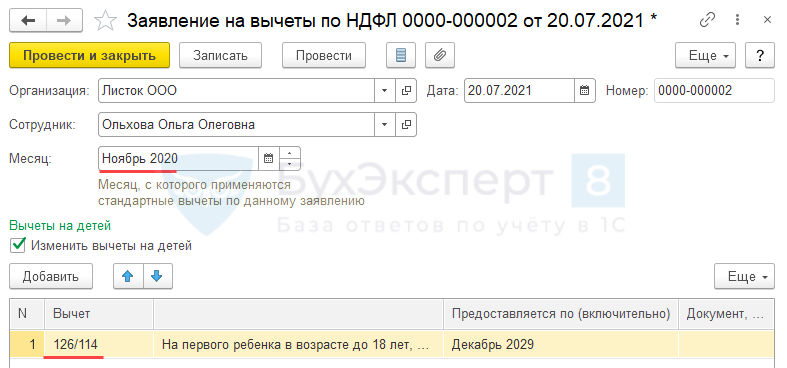

Сотруднице Ольховой О. О. предоставлялся вычет в двойном размере, как одинокому родителю по коду вычета 134. В Июле 2021 года выяснилось, что с Ноября 2020 года право на двойной вычет утеряно в связи со вступлением в брак.

Необходимо отразить перерасчет налога Ольховой О. О. в Июле 2021 года.

Введем для Ольховой О. О. новое Заявление на вычеты по НФДЛ (Налоги и взносы – Заявления на вычеты – Заявление на вычеты по НДФЛ), в котором укажем, что с Ноября 2020 сотруднице следует предоставлять вычет по коду 126.

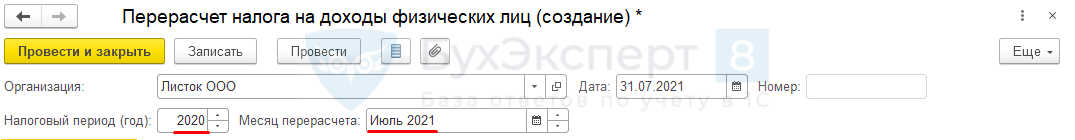

Затем введет документ Перерасчет НДФЛ. В шапке документа укажем в поле Налоговый период (год) тот год, налог за который необходимо пересчитать – 2020. В поле Месяц перерасчета укажем Июль 2021 – месяц, в котором мы проводим доначисление.

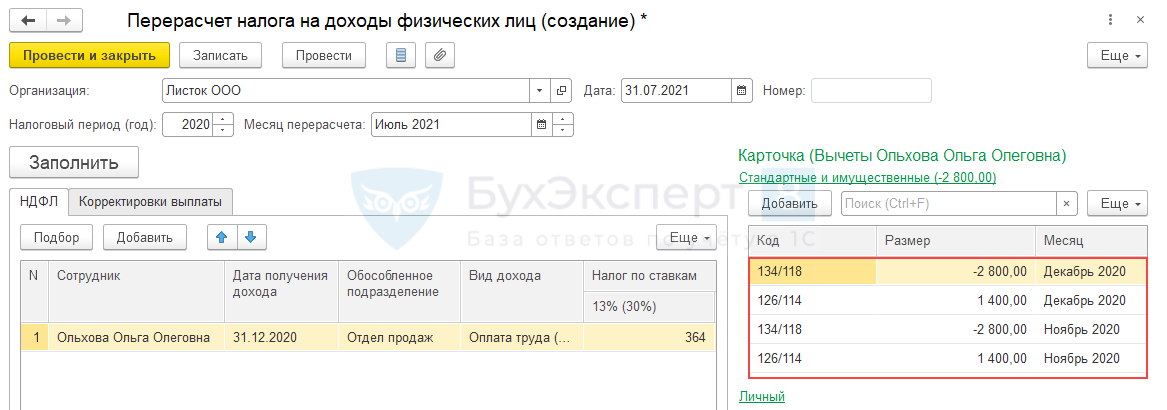

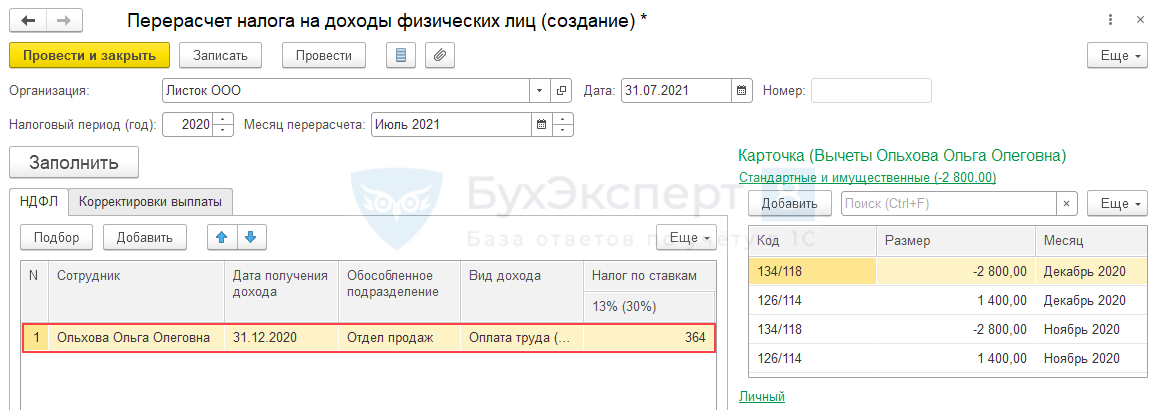

По кнопке Заполнить в документе автоматически появляется перерасчет налога по Ольховой О.О. В таблице в правой части формы отображается сторнирование вычета по коду 134 и применение вычета по коду 126.

В таблице НДФЛ появилась строка, в которой отображается сумма доначисленного налога.

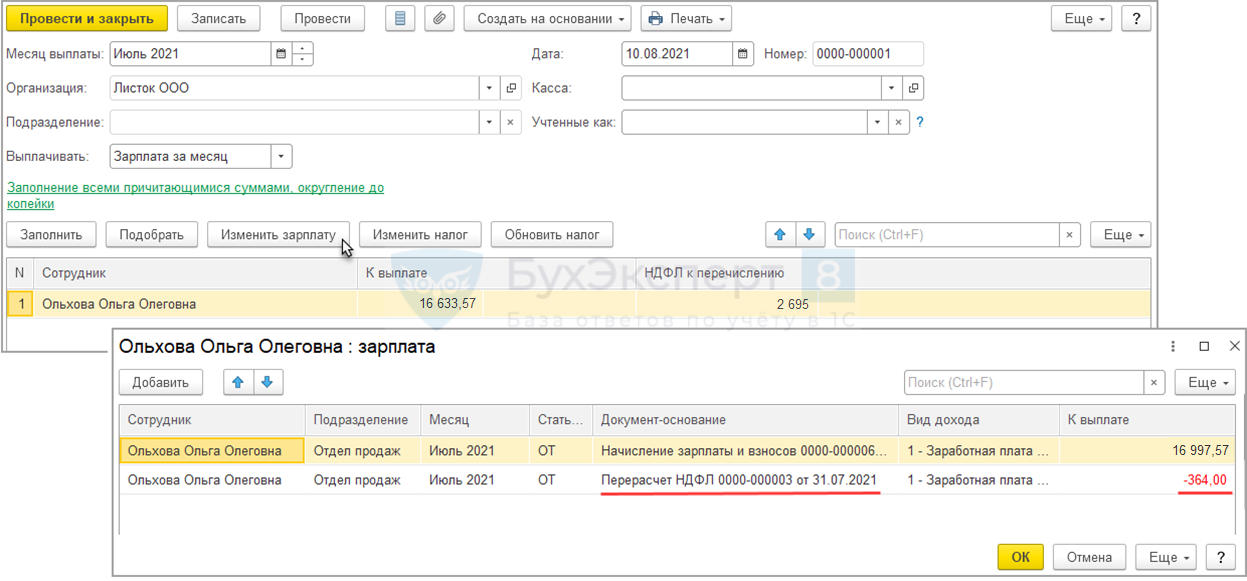

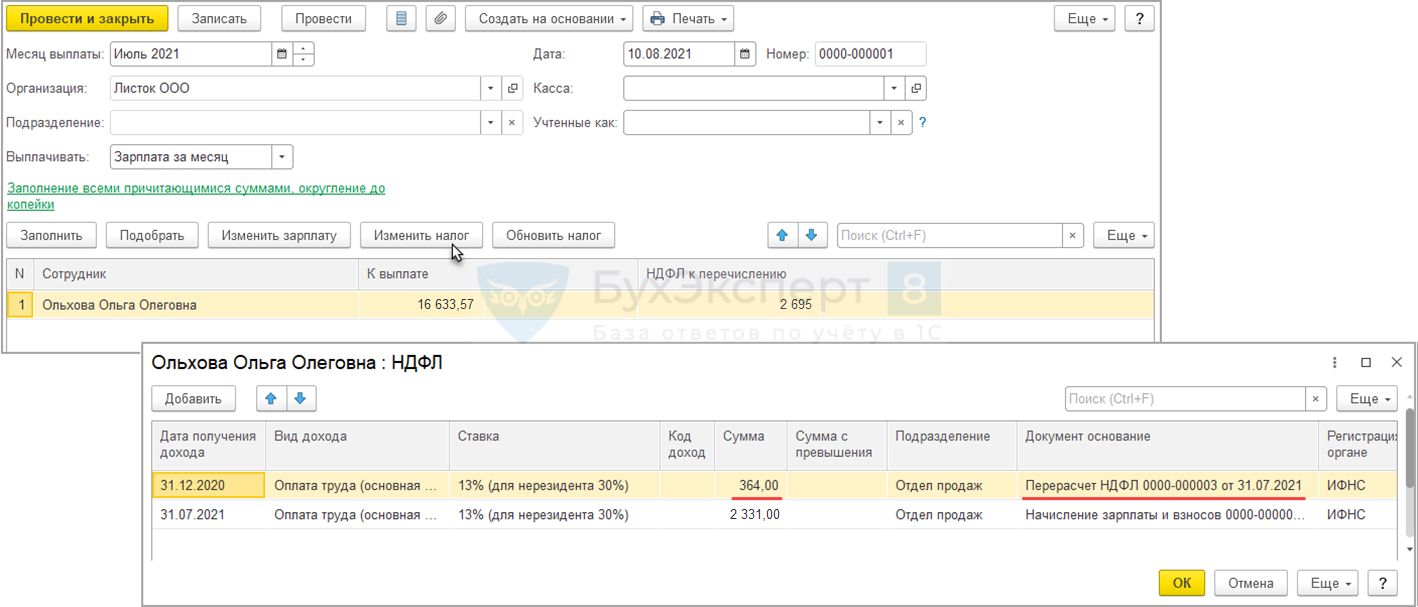

Исчисленная в документе Перерасчет НДФЛ сумма налога будет удержана при ближайшей выплате дохода. В нашем примере это выплата заработной платы за Июль 2021.

Сумма по документу-основанию Перерасчет НДФЛ уменьшит сумму к выплате.

И увеличит сумму НДФЛ к перечислению.

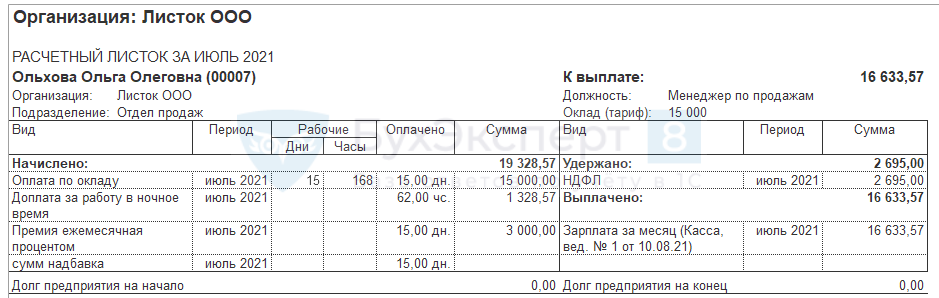

В Расчетном листке сотрудницы за Июль 2021 видно, что взаиморасчеты с работницей корректно закрылись в ноль.

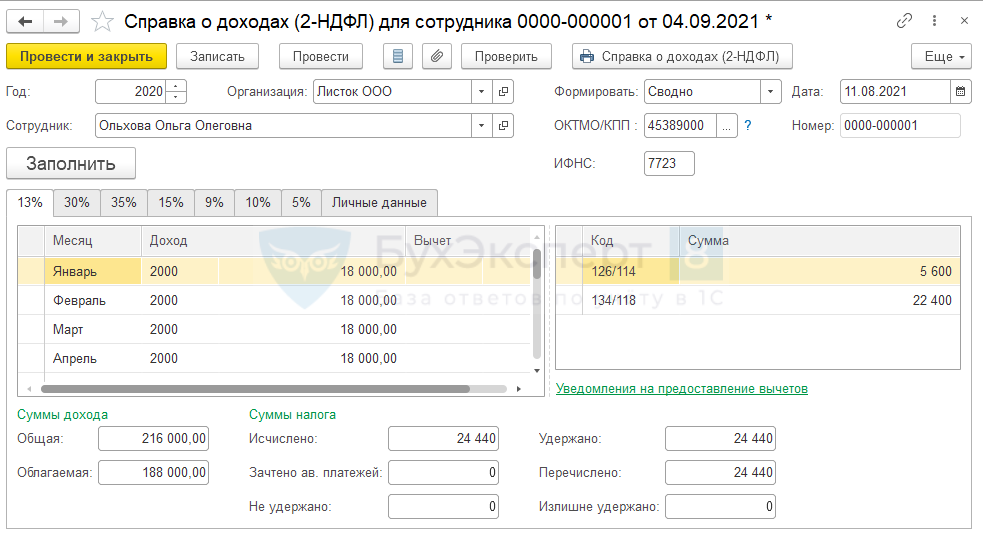

В отчетности по НДФЛ суммы перерасчета отразятся в отчетах за 2020 год.

Пример 2. Перерасчет НДФЛ по причине ошибочного обложения НДФЛ

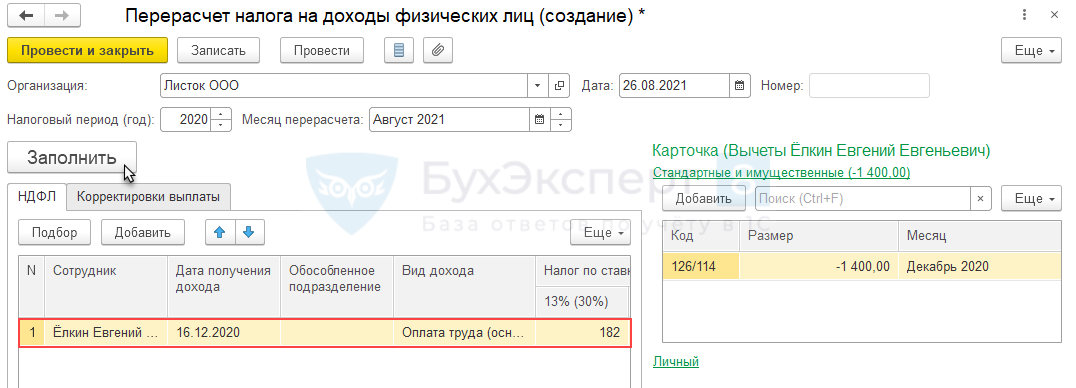

Сотруднику Тополеву Т. Т. в Декабре 2020 года было проведено начисление, которое ошибочно было настроено как облагаемое НДФЛ. Необходимо отразить перерасчет налога в Августе 2021 за Декабрь 2020 года и отразить возврат НДФЛ.

В первую очередь следует исправить данные о доходах сотрудника в 2020 году. Есть два пути, чтобы это сделать:

- перенастроить начисление, в котором было ошибочно указано, что оно облагается НДФЛ, и перепровести документ, которым это начисление было выполнено. Перепроведение нужно для того, чтобы исключить начисление из облагаемой базы сотрудника.

- Отсторнировать доход документом Операция учета НДФЛ.

Мы воспользуемся вариантом 2.

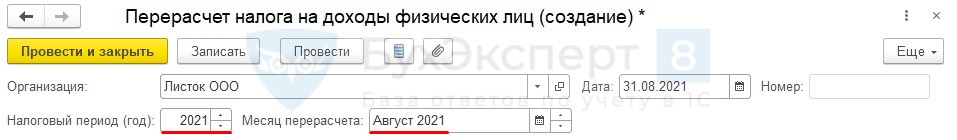

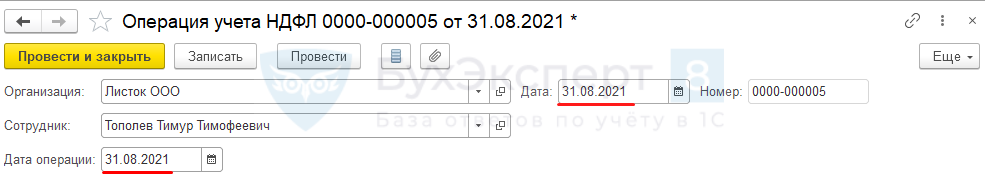

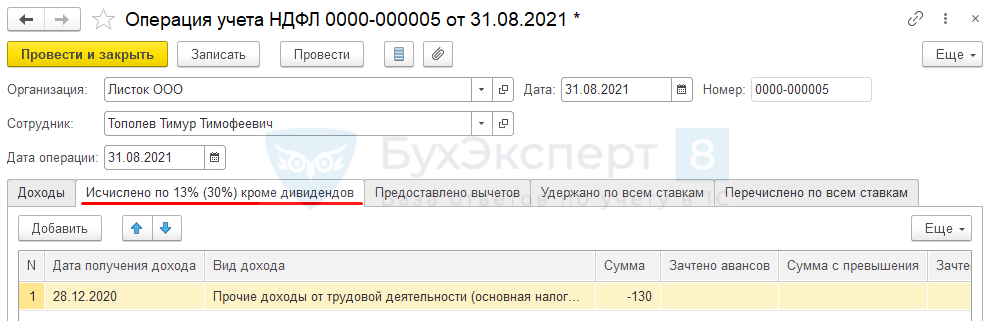

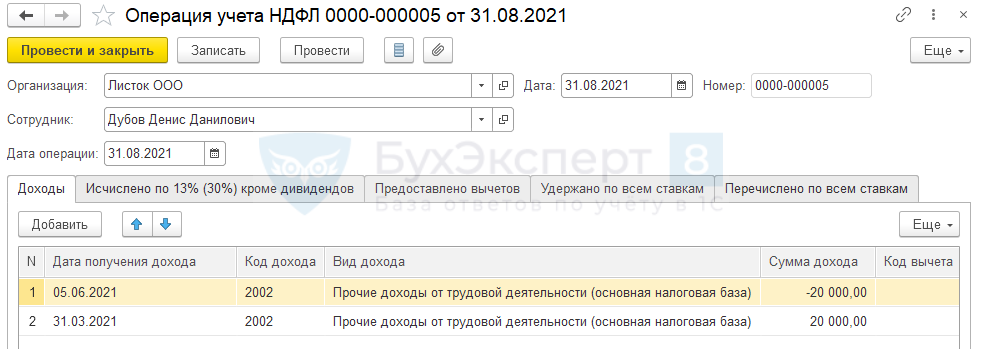

Создадим документ Операция учета НДФЛ. В шапке укажем Дату документа и Дату операции – 31.08.2021 г.

На вкладке Доходы заполним строку со сторно дохода.

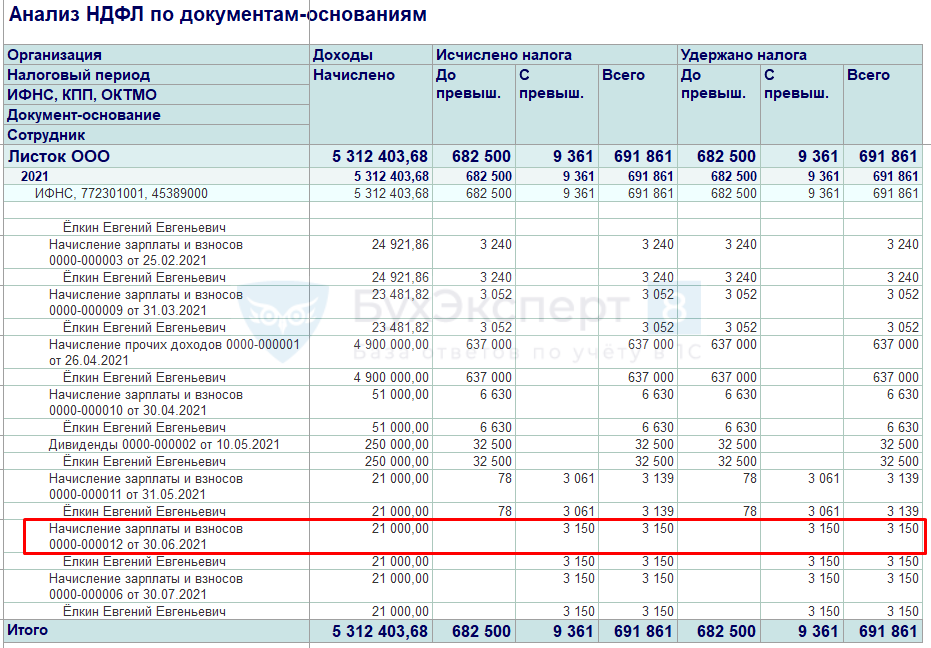

Чтобы правильно заполнить вкладку можно использовать расшифровки в аналитических отчетах по НДФЛ.

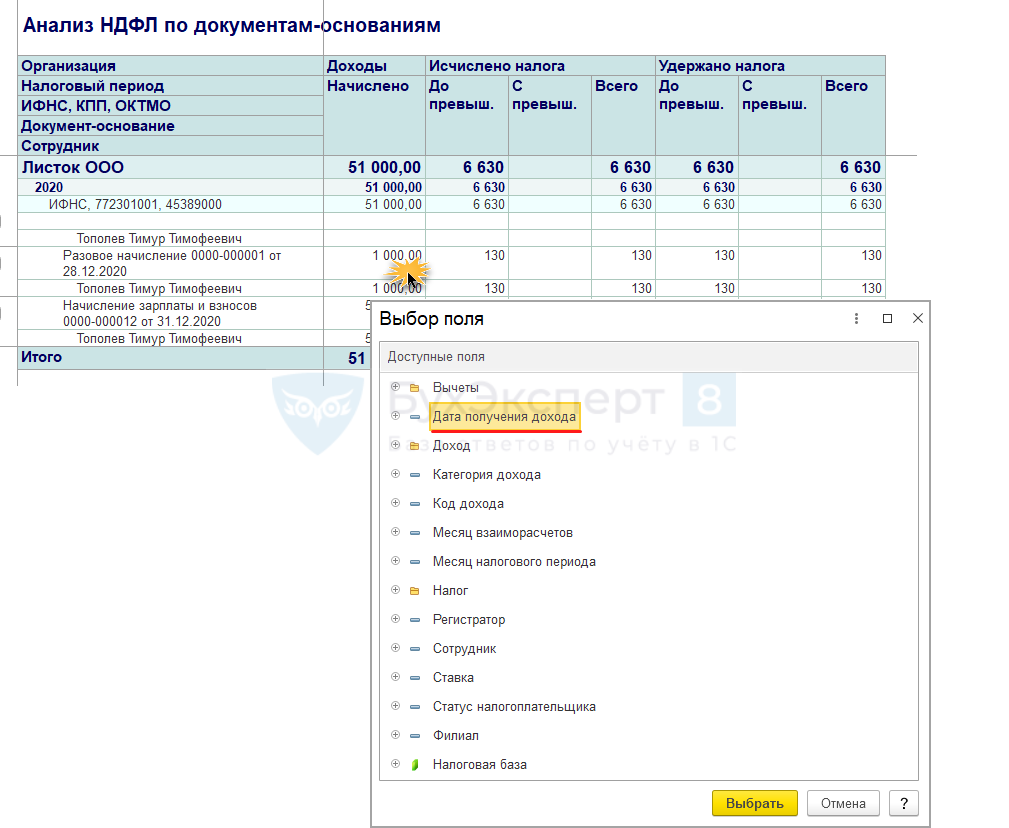

Например, в отчете Анализ НДФЛ по документам-основаниям (Налоги и взносы – Отчеты по налогам и взносам) выведем расшифровку по полю Дата получения дохода. Для этого щелкнем двойным щелчком мыши на нужную сумму дохода и выберем поле Дата получения дохода.

Откроется расшифровка.

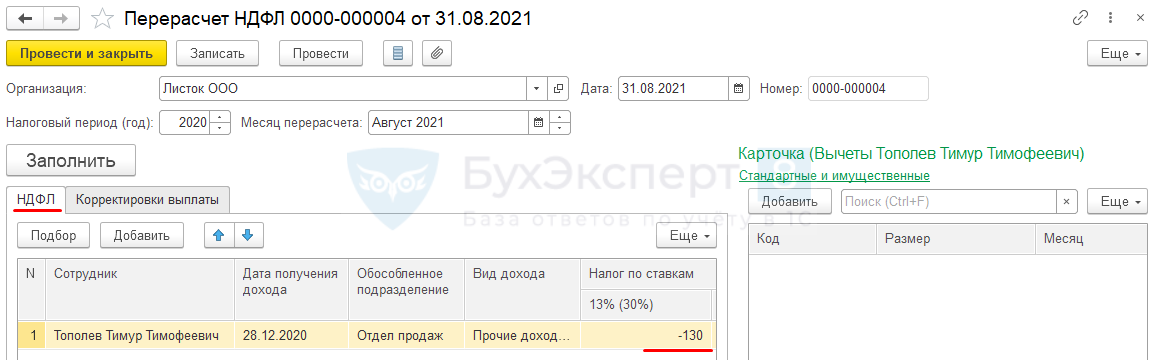

Теперь необходимо зарегистрировать уменьшение исчисленного налога. Это нужно сделать именно документом Перерасчет НДФЛ, а не Операция учета НДФЛ. Рассмотрим почему.

Если мы введем сторно исчисленного налога в документе Операция учета НДФЛ на вкладке Исчислено по 13% (30%) кроме дивидендов.

то это сторно исчисленного налога не отразится в Расчетном листке.

Не отразится этот НДФЛ и в другой зарплатной отчетности (Полный свод начислений, удержаний и выплат, и. т.д.). Не попадет в документ Отражение зарплаты в бухучете (Зарплата – Отражение зарплаты в бухучете), а значит не отразится в проводках. Также автоматически не заполнится документ Возврат НДФЛ (Налоги и взносы — Возврат НДФЛ).

Поэтому потребуется ввести именно Перерасчет НДФЛ.

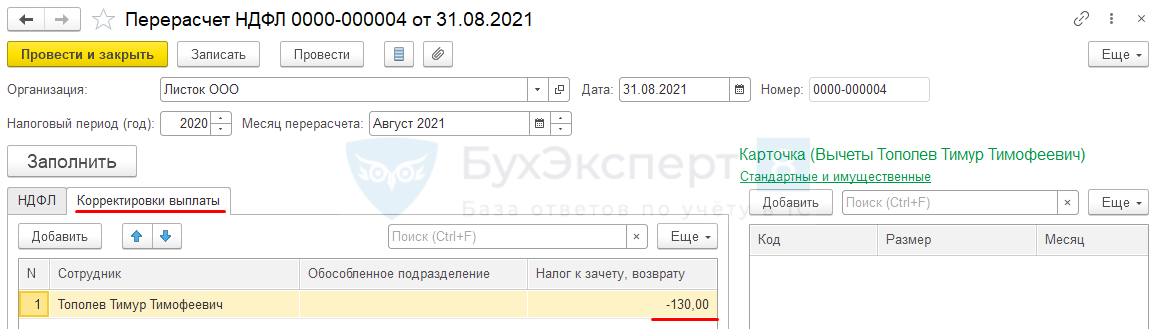

По кнопке Заполнить на вкладке НДФЛ отразится сторно исчисленного налога.

Поскольку сумма исчисленного налога отрицательная, то заполнится также и вкладка Корректировка выплаты.

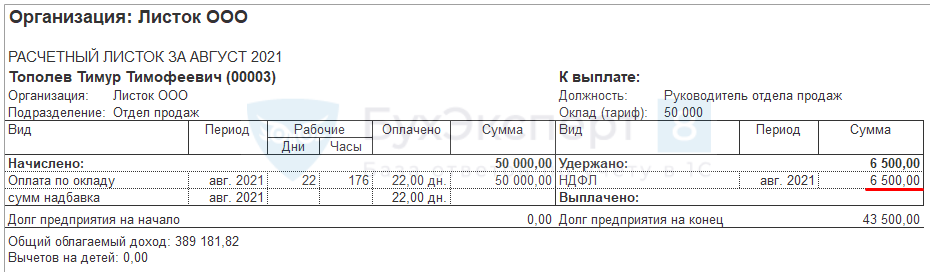

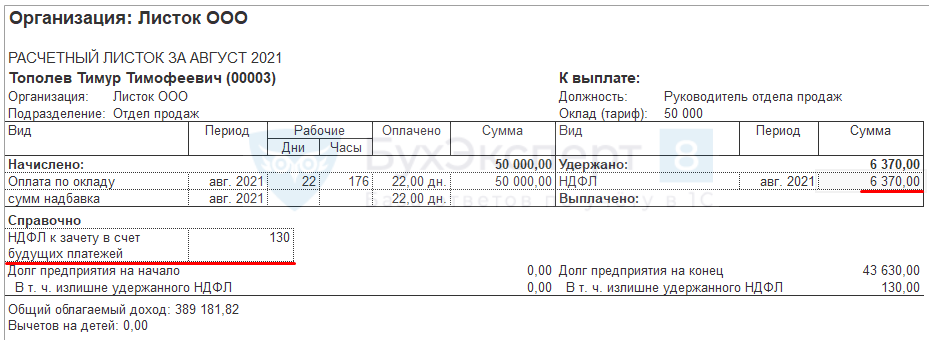

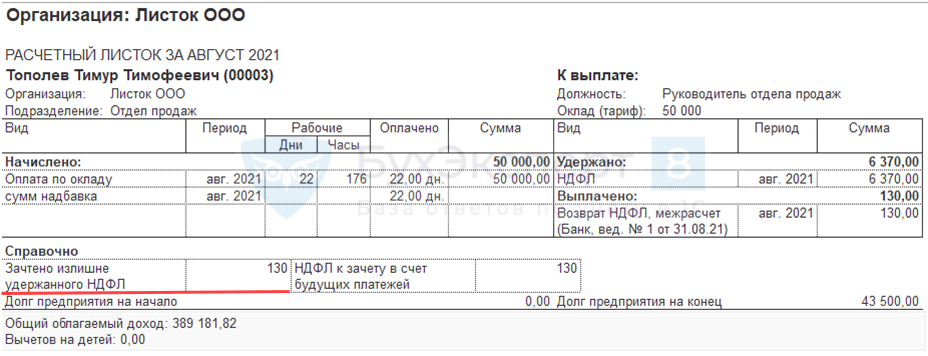

Проанализируем Расчетный листок. Сумма исчисленного НДФЛ уменьшена:

- 6 500 (исходный НДФЛ) – 130 (НДФЛ из док. «Перерасчет НДФЛ») = 6 370 руб.

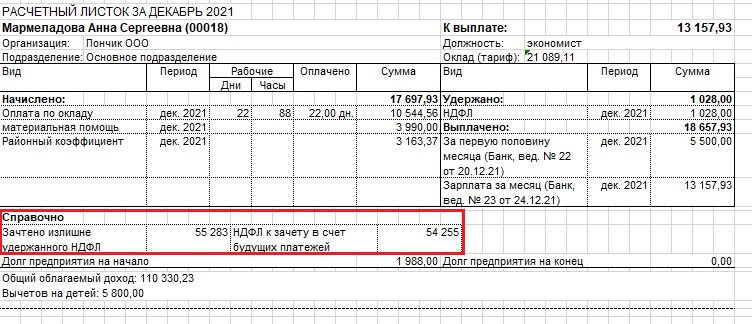

Также данные с вкладки Корректировка выплаты будут выведены в разделе Справочно как НДФЛ к зачету в счет будущих платежей.

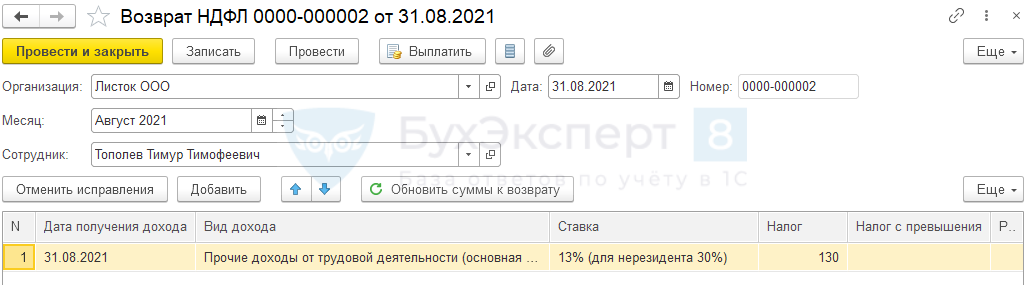

Заполним документ Возврат НДФЛ. Он заполнится автоматически.

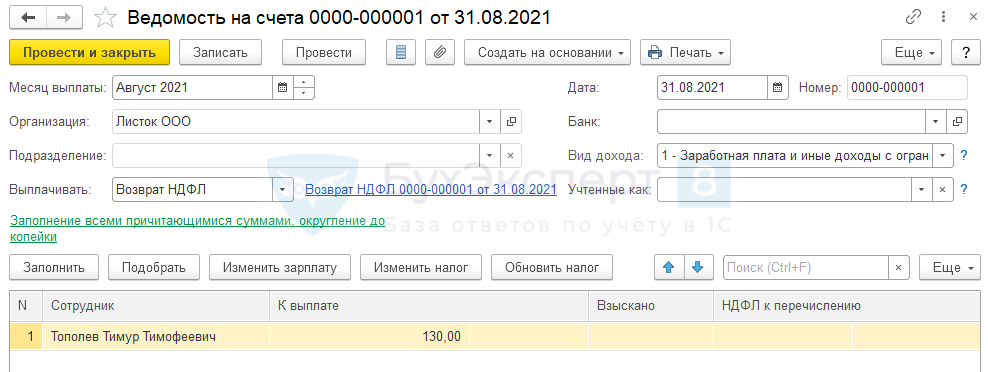

Выплату Возврата НДФЛ проведем в межрасчет через банк в соответствии со ст. 231 НК РФ.

В Расчетном листке сумма возращенного налога будет отражена в строке Зачтено излишне удержанного НДФЛ в разделе Справочно.

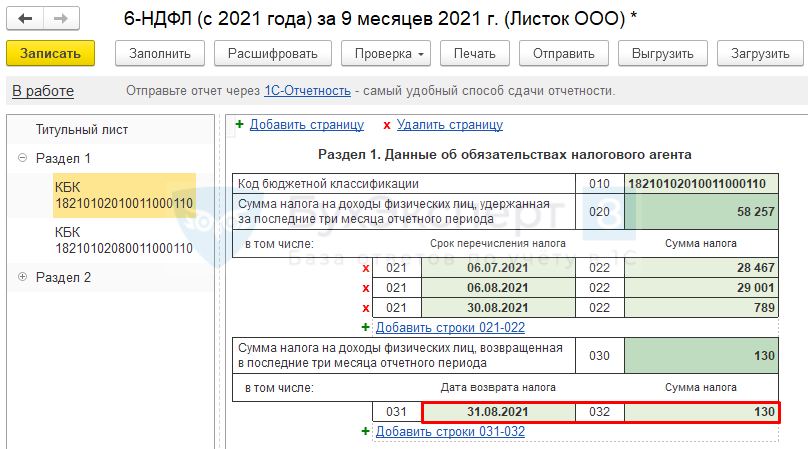

В 6-НДФЛ (с 2021 года) возврат налога будет отражен в отчёте за 9 месяцев 2021 года на дату фактического возврата.

Обратите внимание, что Дата возврата налога в 6-НДФЛ (с 2021 года) заполняется в ЗУП 3 с ошибкой:

- Вывод ошибочной даты возврата НДФЛ в разделе 1 отчета 6-НДФЛ (с 2021 года) в ЗУП 3

Пример 3. Перемещение доходов в другой период из-за неправильного формирования Ведомости

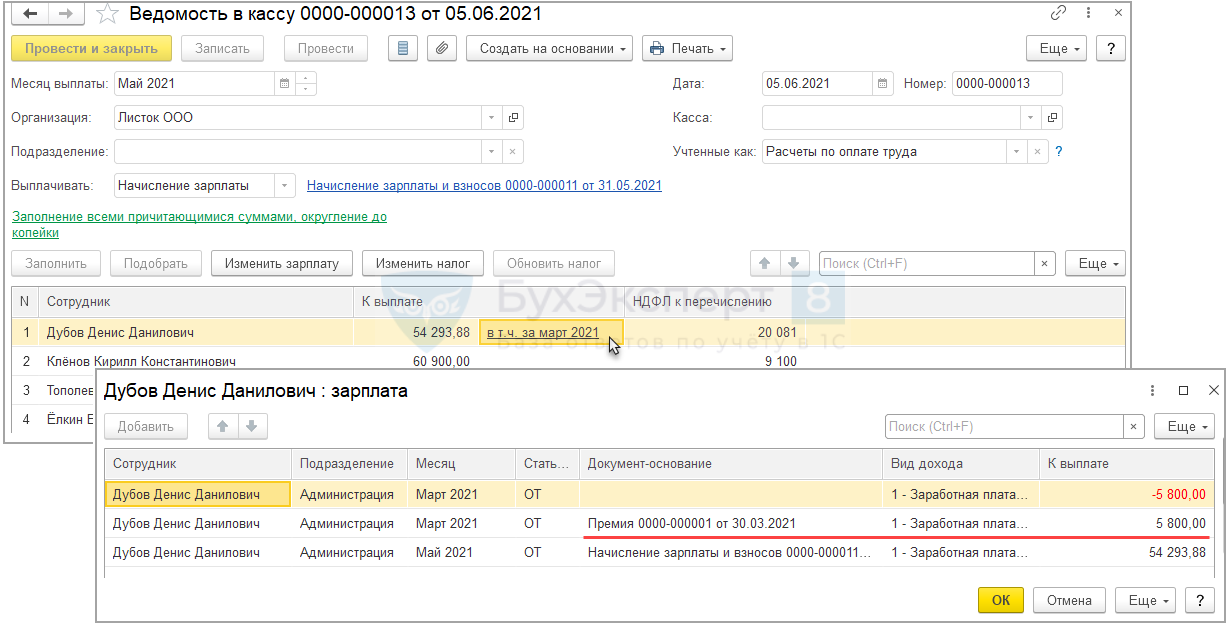

Сотруднику Дубову Д. Д. было проведено начисление Премии в Марте 2021 года. Выплата премии произошла 31.03.2021. Из-за ошибки при формировании документов Ведомость, сумма по документу-основанию Премия подтянулась в Ведомость от 05.06.2021 г. на выплату зарплаты за Май 2021 года.

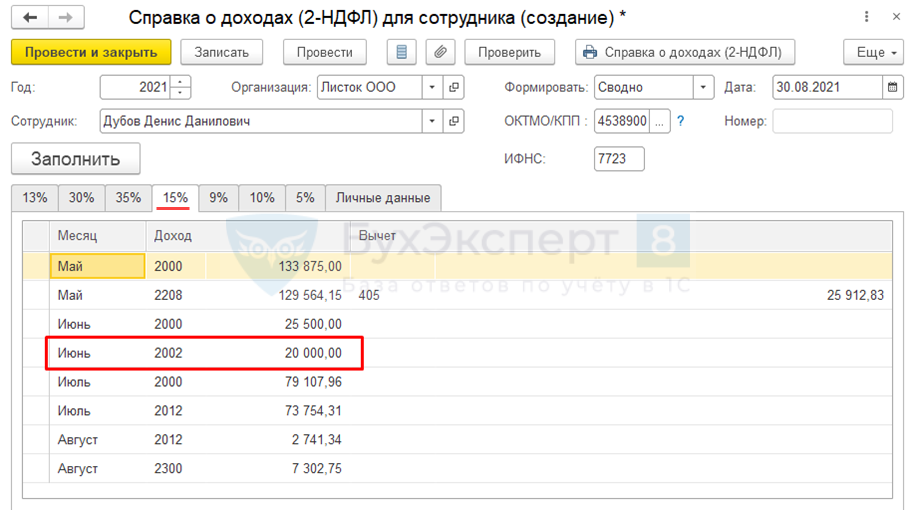

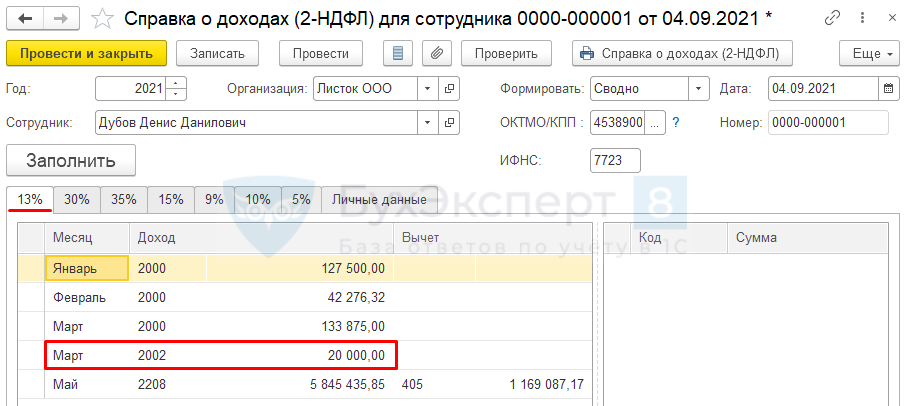

После этого премия в отчетах по НДФЛ стала относиться к Июню 2021 года. К тому же, поскольку в Мае 2021 года доход Дубова превысил 5 млн. руб., сумма премии в справке 2-НДФЛ попадает на вкладку 15%.

Перенесем доход обратно на верную дату получения дохода (31.03.2021 г.).

Сформируем документ Операция учета НДФЛ и отразим обратное перемещение дохода:

- На ошибочную дату получения дохода (05.06.2021) введем сумму дохода с минусом;

- На верную дату получения дохода (31.03.2021) введем положительную сумму дохода.

Чтобы правильно заполнить вкладку можно использовать расшифровки в аналитических отчетах по НДФЛ.

После этого доход снова будет корректно относиться к Марту 2021 года.

Пример 4. Неудержанный НДФЛ

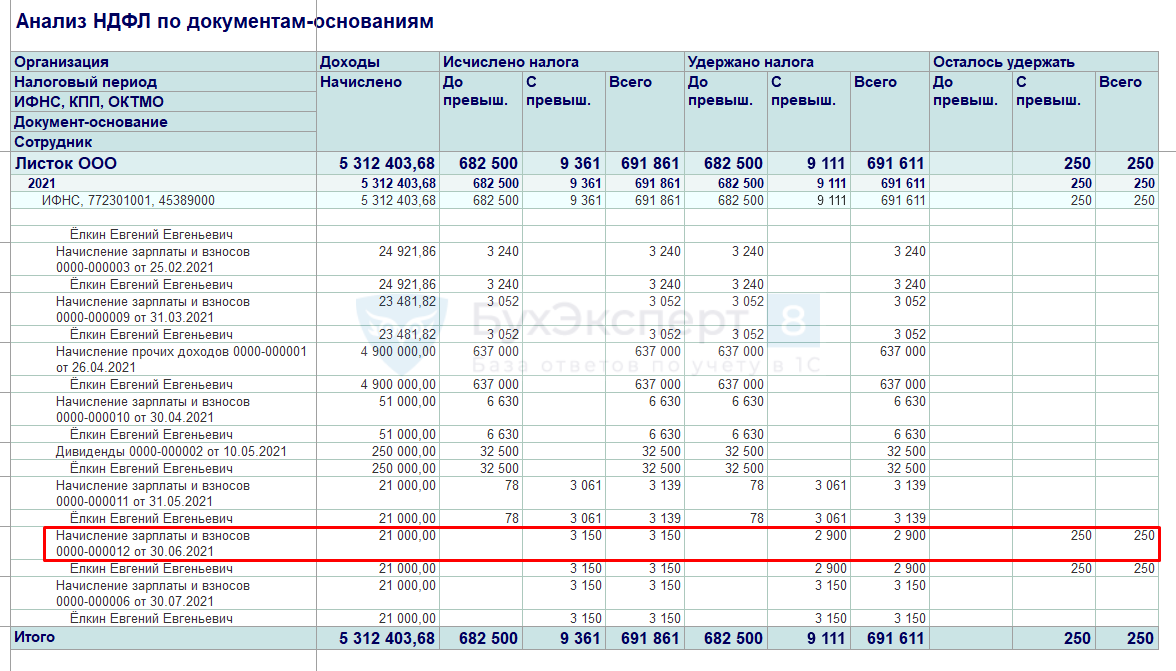

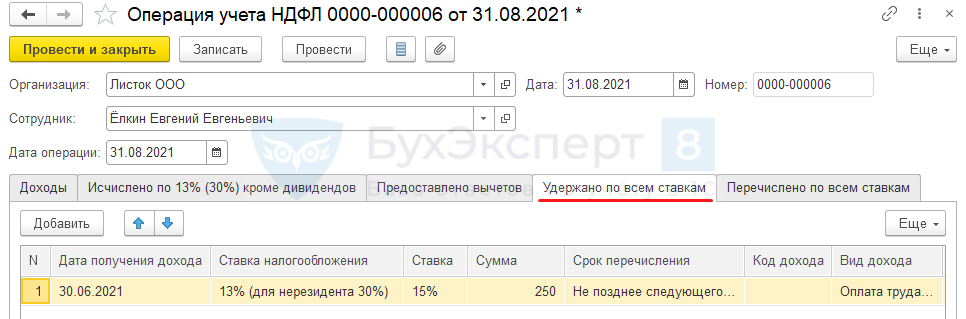

По сотруднику Ёлкину Е. Е. обнаружена ошибка в удержанном НДФЛ. В Июне 2021 года по сотруднику удержание НДФЛ в ЗУП 3 отражено не полностью. Необходимо зарегистрировать удержание остатка суммы.

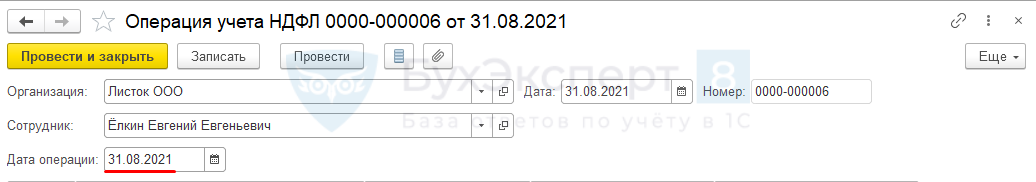

Введем документ Операция учета НДФЛ. Дата операции – это текущая дата на момент корректировки 31.08.2021 г.

Заполним вкладку Удержано по всем ставкам.

Чтобы правильно заполнить данные можно использовать расшифровки в аналитических отчетах по НДФЛ.

Поскольку в документе есть проблема: при удержании налога создаются движения по регистру Перечисленный НДФЛ, то этим же документом следует зарегистрировать и перечисление НДФЛ. Заполним вкладку Перечислено по всем ставкам.

Обратите внимание, что в графе Реквизиты платежа следует указать реквизиты именно того платежного поручения, которым был перечислен этот налог. В нашем примере НДФЛ был перечислен вовремя, вместе с другим НДФЛ с зарплаты за Июнь 2021 года, поэтому указаны соответствующие реквизиты платежки.

Теперь сумма НДФЛ удержана полностью.

Пример 5. Возврат НДФЛ уволенному сотруднику, если в месяце увольнения начислена отрицательная сумма

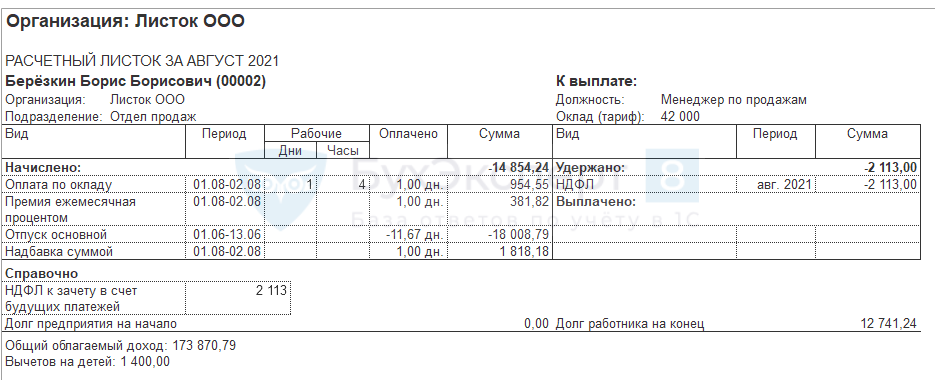

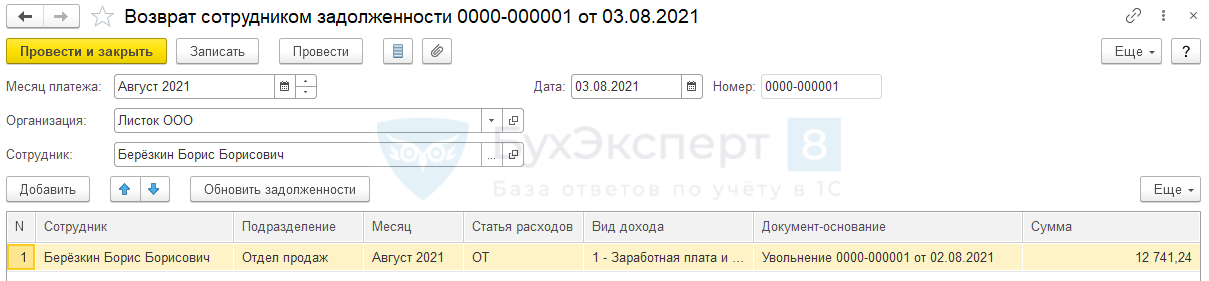

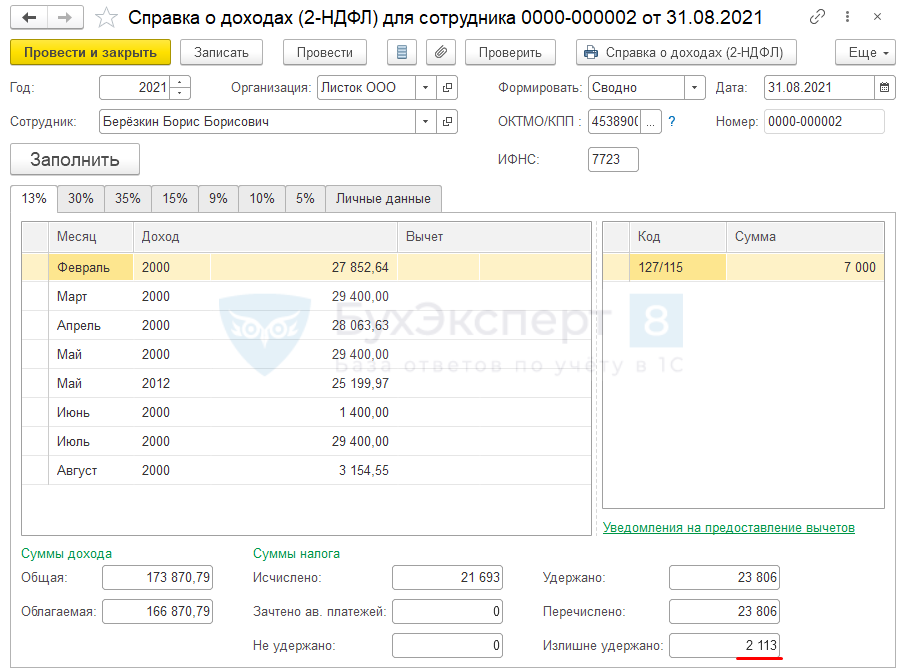

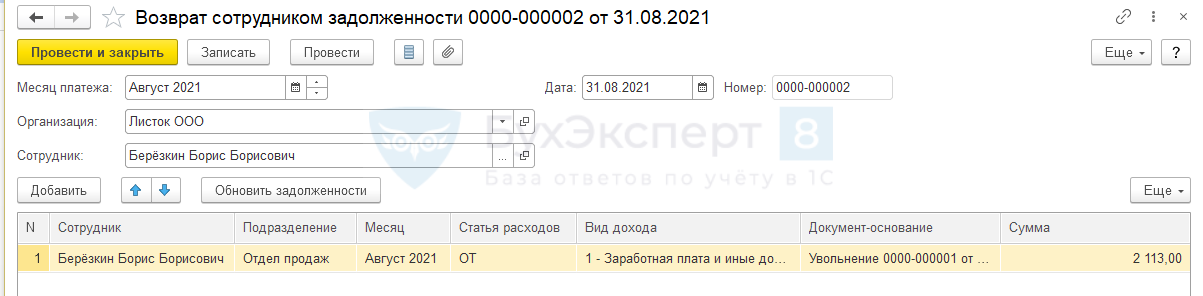

Сотрудник Березкин Б.Б. уволен 02.08.2021. При увольнении произошло удержание за использованный авансом отпуск и общая сумма начислений получилась отрицательной.

Сотрудник вернул долг в кассу организации.

Однако в учете по НДФЛ остался излишне удержанный налог.

Необходимо внести исправления, чтобы излишне удержанных сумм не было.

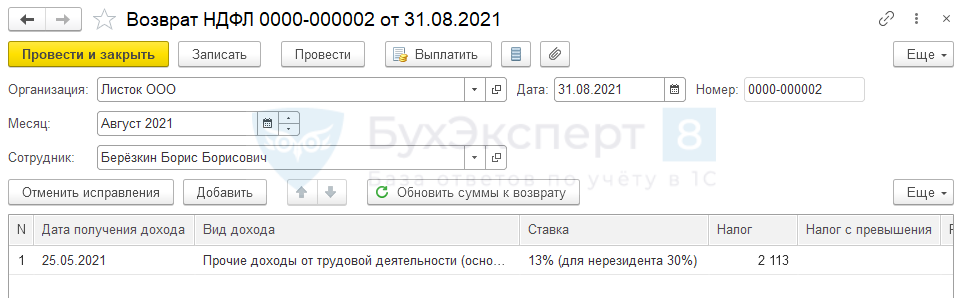

Способ исправления с использованием «Возврата НДФЛ»

Рассмотрим методическую сторону данного вопроса.

Уплачивать в бюджет можно только удержанный НДФЛ. Удержать отрицательную сумму налога нельзя. Если возникает излишне удержанный налог, то мы его должны зачесть или вернуть. Зачет налога — это уменьшение удержания НДФЛ по этому сотруднику в следующих месяцах. Но в данном случае у сотрудника не будет других доходов, и зачесть НДФЛ мы уже не сможем. Поэтому требуется вернуть сотруднику НДФЛ в соответствии со ст. 231 НК РФ.

Сформируем документ Возврат НДФЛ. Документ заполнится автоматически.

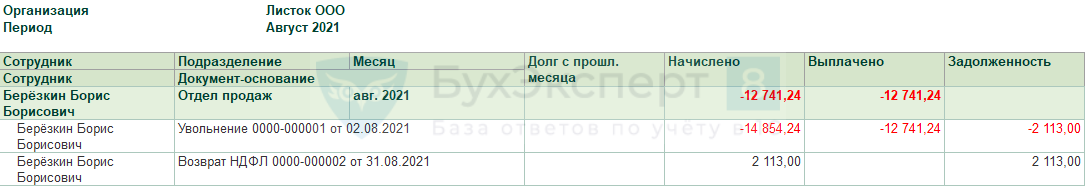

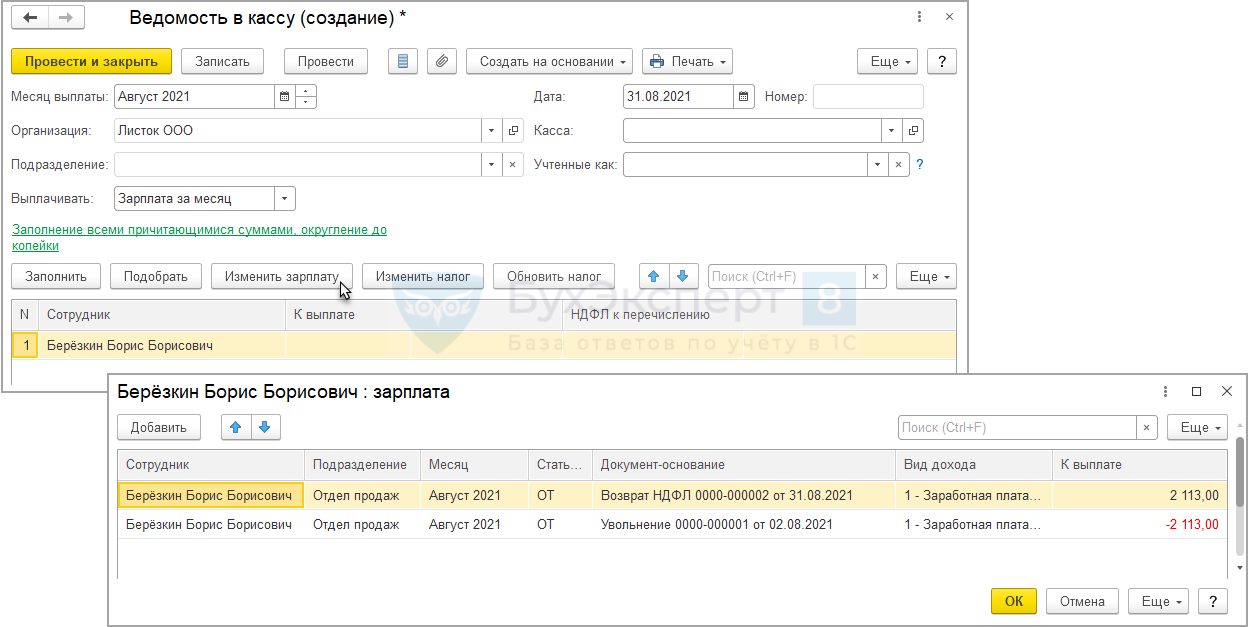

Теперь образовался долг организации перед сотрудником и долг сотрудника перед организацией на сумму излишне удержанного налога. Эту пересортицу можно увидеть в отчете Задолженность по зарплате (Выплаты – Отчеты по выплатам – Задолженность по зарплате).

Скорректировать взаиморасчеты можно двумя способами.

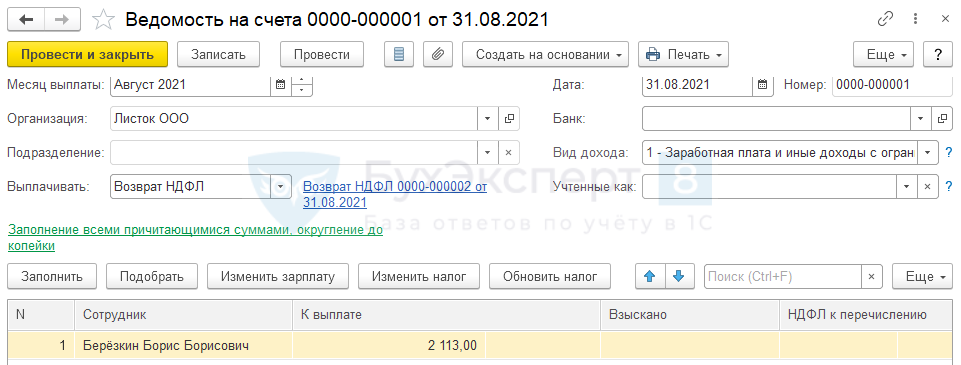

Рекомендуемый способ

Проведем выплату возвращенного налога через банк, как предписано в ст. 231 НК РФ. Сотрудник должен будет вернуть выплаченную сумму, либо за ним останется задолженность.

Взаимозачет задолженности

Проведем взаимозачёт задолженности при помощи «технической» Ведомости. Подберем сотрудника в Ведомость по кнопке Подбор. При общей нулевой сумме к выплате в расшифровке выплаты по кнопке Изменить зарплату отразится пересортица.

Способ корректировки без использования «Возврата НДФЛ»

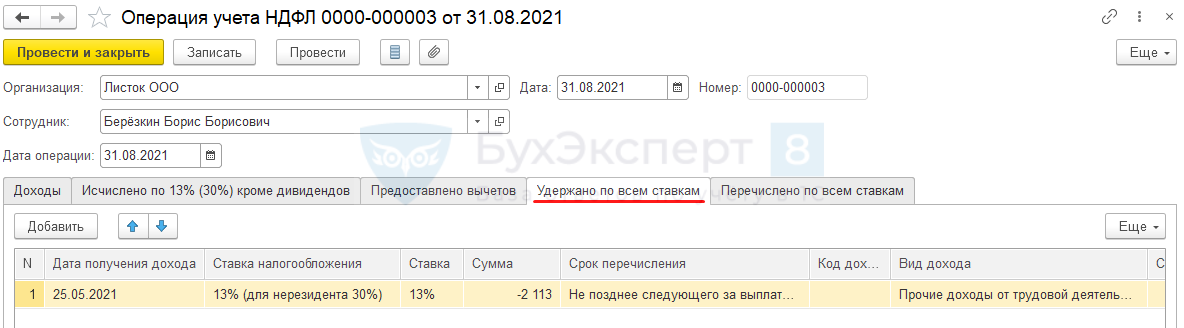

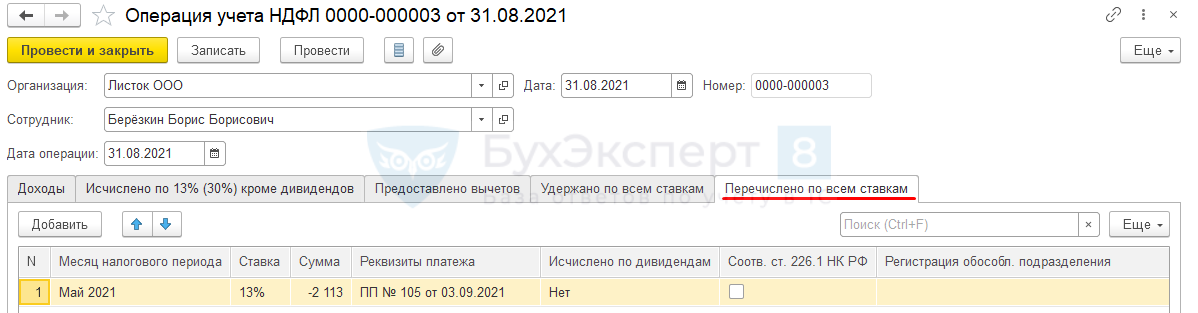

Если по каким-то причинам решено не отражать суммы как Возврат НДФЛ, то можно провести корректировку документом Операция учета НДФЛ.

Мы не рекомендуем данный способ, поскольку он противоречит НК РФ.

Принцип корректировки, тот же, что в Примере 4.

Заполним вкладку Удержано по всем ставкам. Сумма удержания будет со знаком минус.

Заполним вкладку Перечислено по всем ставкам. Сумма перечисления также будет со знаком минус.

Обратите внимание, что в графе Реквизиты платежа следует указать реквизиты именно того платежного поручения, по которой платеж был фактически уменьшен на сумму НДФЛ Берёзкина.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Содержание

Рекомендации по ведению учета

-

Контролировать последовательность начислений и выплат, вводить документы по датам в хронологии.

-

Проводить начисления не заранее, а только перед непосредственной выплатой.

-

Не пересчитывать и не перепроводить документы после их выплаты

-

После начисления ЗП не вводить межрасчетные документы за этот же месяц. В случае необходимости, предварительно отменить проведение начисления ЗП

-

Плановая дата выплаты должна совпадать с фактической

-

По возможности контролировать чтобы аванс не оказывался больше зарплаты (ввод неявок задним числом)

-

При сторнировании начислений проверять суммы в учете НДФЛ

Общая схема исправления учета НДФЛ

Данный вариант исправления подходит для исправления большинства ситуаций. ВНИМАНИЕ! Не забудьте сохранить резервную копию базы перед началом исправлений.

1. Выплаты – Все ведомости на выплату зарплаты. Распроводим все ведомости до первой проблемной.

2. Начисления – Все начисления. Также распроводим начисления авансов и начислений зарплаты до проблемного месяца.

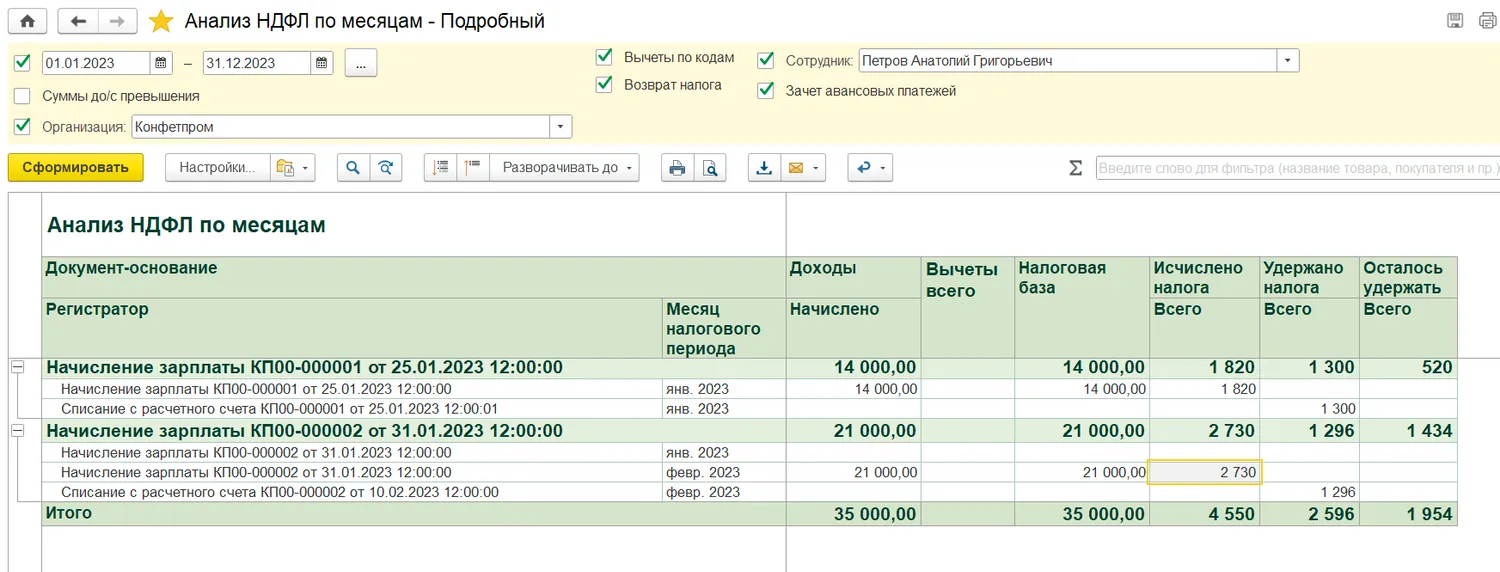

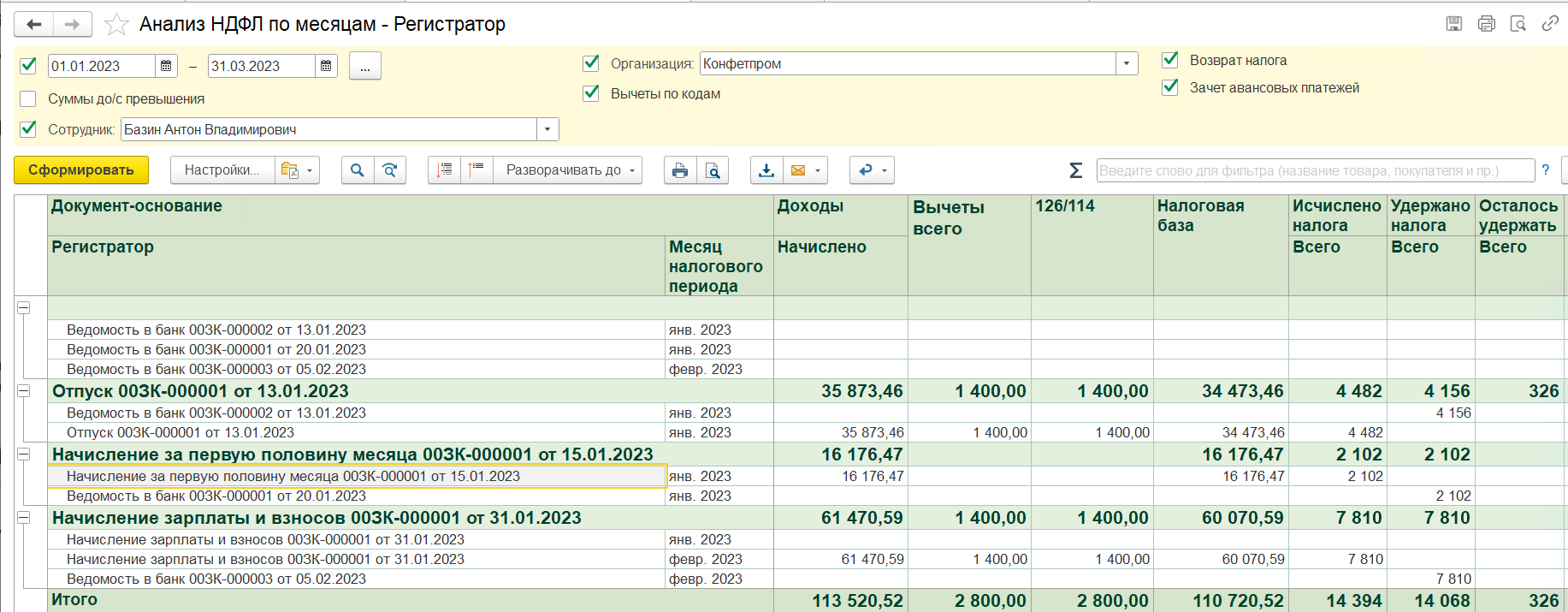

3. Проверяем корректность исчисленного НДФЛ пользуясь данными о налоговой базе из отчета Анализ НДФЛ по месяцам.

4. Если исчисленный налог рассчитан неверно, заходим в документы начислений и нажимаем кнопку Пересчитать налог.

5. Далее выделяем в соответствующей ведомости проблемных сотрудников и нажимаем кнопку Обновить налог.

6. Проверяем отчетом, равна ла в данном месяце сумма удержанного налога налогу исчисленному.

7. Если равенства нет, удаляем и заново подтягиваем в ведомость проблемных сотрудников. При необходимости после перезаполнения сохранить сумму выплаты не меняем общую сумму выплаты в ведомости! Это приведет к тому, что программа пропорционально изменит в расшифровке ВСЕ составляющие выплаты, включая и сумму выплаченного аванса. Проваливаемся в расшифровку (пустое поле справа от суммы выплаты) и там по кнопке Добавить

добавляем строку с заполненным сотрудником подразделением и разницей между вновь сформированной суммой и фактически прошедшей по банку, чтобы выйти на последнюю в итоге.

8. Действия 2-7 повторяем по всем последующим начислениям и ведомостям последовательно, проводя их в хронологическом порядке.

Откуда берутся движения по НДФЛ в программе

В программе ЗУП цепочка НДФЛ состоит из двух элементов:

Документ начисления, он же документ-основание (Начисление за первую половину месяца, Начисление зарплаты, Отпуск, Больничный и.т.д.) – Ведомость на выплаты (Ведомость в банк, на счета, в кассу).

Движения исчисления НДФЛ в регистрах создаются документами-основаниями (Премия, Начисление зарплаты, Отпуск, Больничный и.т.д.), движения по удержанию НДФЛ выполняются документами Ведомости, Операция учета НДФЛ, Начисление дивидендов.

Также не следует забывать, что если данные переносились из другой программы, например из ЗУП 2.5 в ЗУП 3, информация о движениях исчисленного и удержанного налога старых периодов будет содержаться в специальных документах переноса (Администрирование – Переносы данных). Как правило, документы переносов, которые содержат движения регистров по этому налогу, так и называются – НДФЛ. Любые документы начислений и выплат, введенные параллельно с периодами перенесенных данных, создадут дублирующие движения

по НДФЛ.

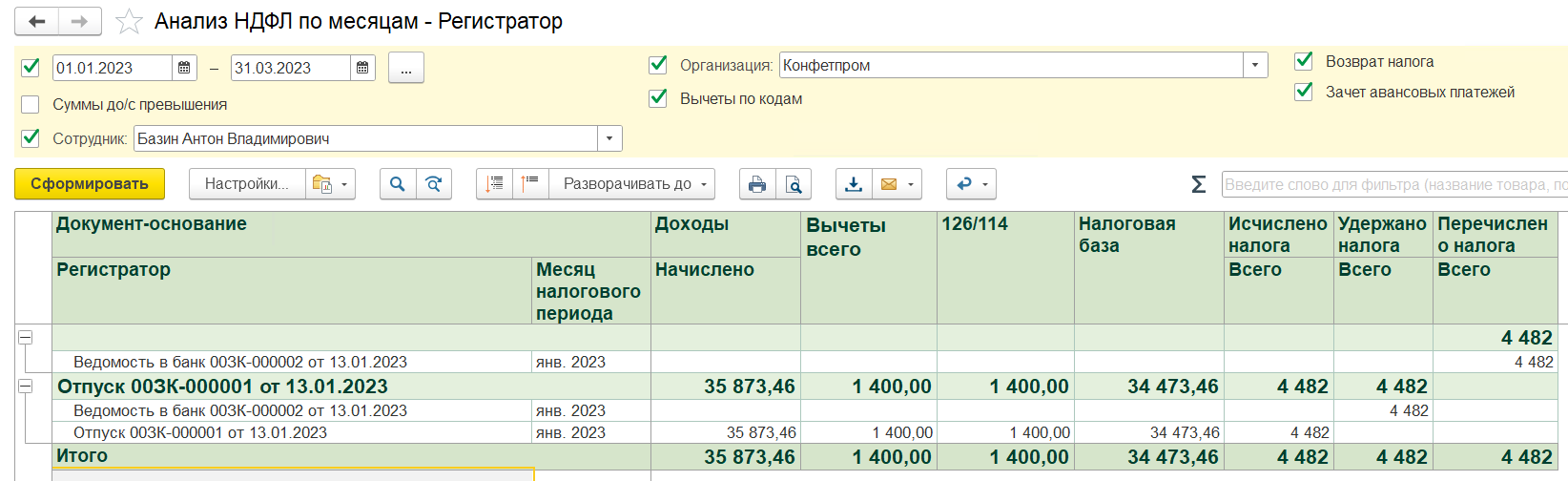

Чем отследить неверные движения

Для того, чтобы получить детальную информацию о движениях налога по конкретным сотрудникам, а также документам-регистраторам этих движений нам потребуется воспользоваться аналитическим отчетом Анализ НДФЛ по месяцам. В программе уже настроено несколько его вариантов, но мы немного доработаем их, убрав лишнюю информацию и добавив то, что нужно нам для удобства поиска. Также вы получите навык работы с любыми другими отчетами в 1С, так как принципы их построения и редактирования во всех конфигурациях примерно одинаковы.

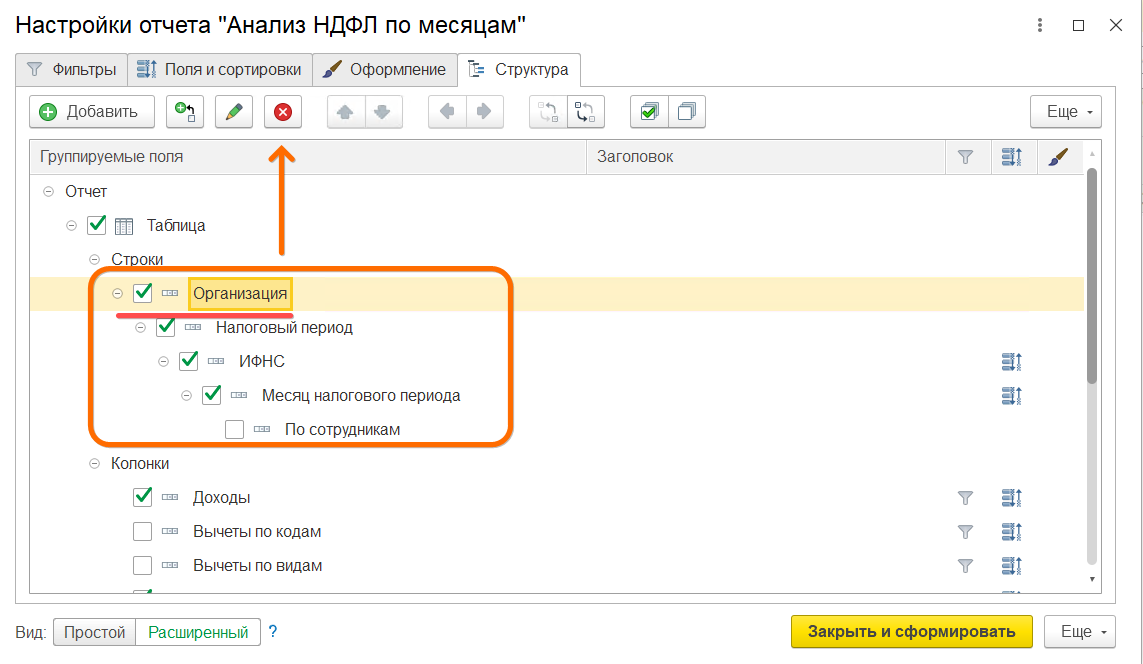

Для создания расширенного отчета вам необходимо открыть:

Налоги и взносы – Отчеты по налогам и взносам – Анализ НДФЛ по месяцам

1. Нажимаем кнопку Настройки

2. Нажимаем кнопку Расширенный

3. Заходим на вкладку Структура

4. Самый быстрый и простой вариант детального отчета можно получить так. Под надписью Строки нажимаем на первый элемент (Организация) и нажимаем Delete на клавиатуре или иконку Удалить. Удалится вся цепочка подчиненных друг другу элементов отчета.

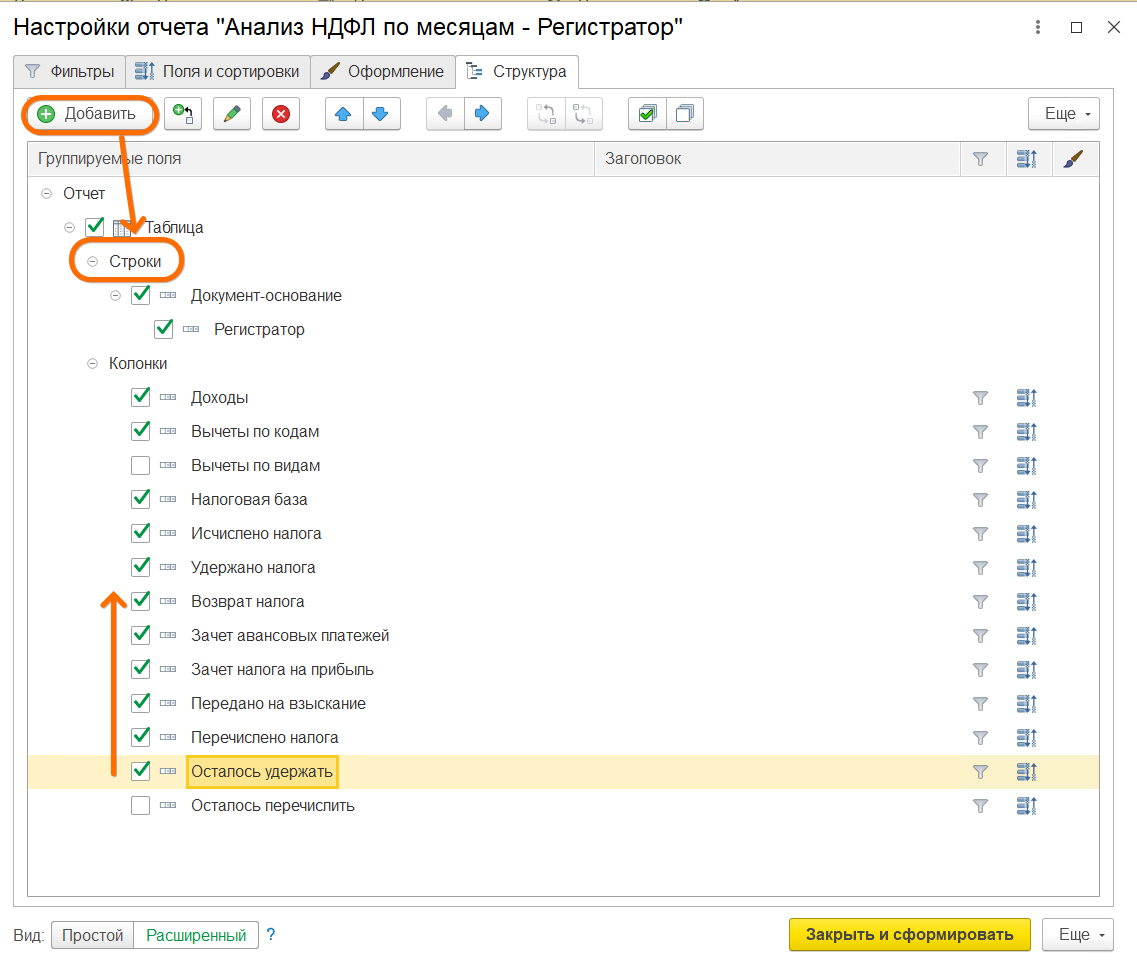

5. Нажимаем на надпись Строки, затем Добавить – Документ-Основание. Затем снова Добавить – Регистратор. Чуть ниже ставим галочку на поле Осталось удержать и стрелками ↑↓

подтягиваем это поле под поле Удержано налога. Это разница между исчисленным и удержанным налогом за период. Иногда помогает сразу понять в чем проблема. Должно получиться следующее:

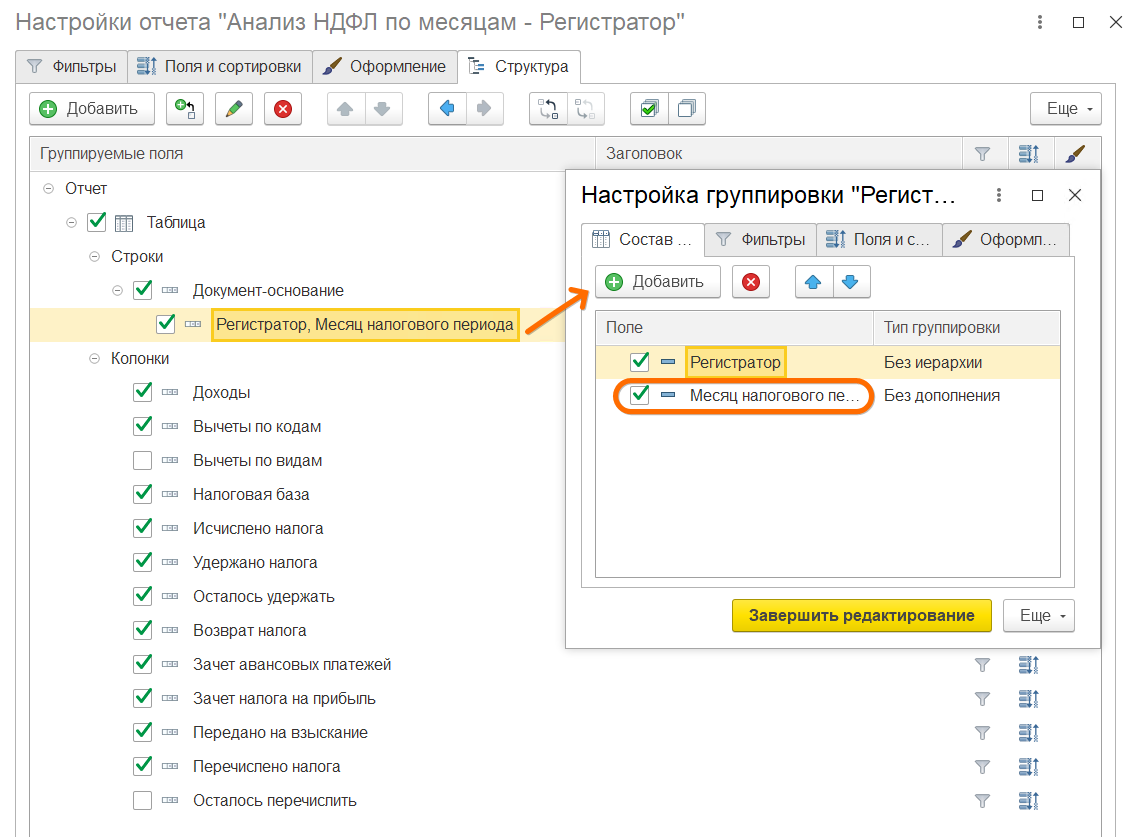

Если в вашей организации зарегистрировано несколько ИФНС (велся учет обособленных подразделений или была смена налоговой), нелишне будет сделать цепочку уже из трех элементов: ИФНС – Документ-основание – Регистратор. Это поможет определить по каким налоговым прошло исчисление и удержание НДФЛ.

Также провалимся в поле Регистратор и добавим там поле Месяц налогового периода, которое позволит нам сразу видеть в каких месяцах учтен исчисленный и удержанный НДФЛ. В частности оно позвоит нам понимать вычет какого месяца был применен к документу.

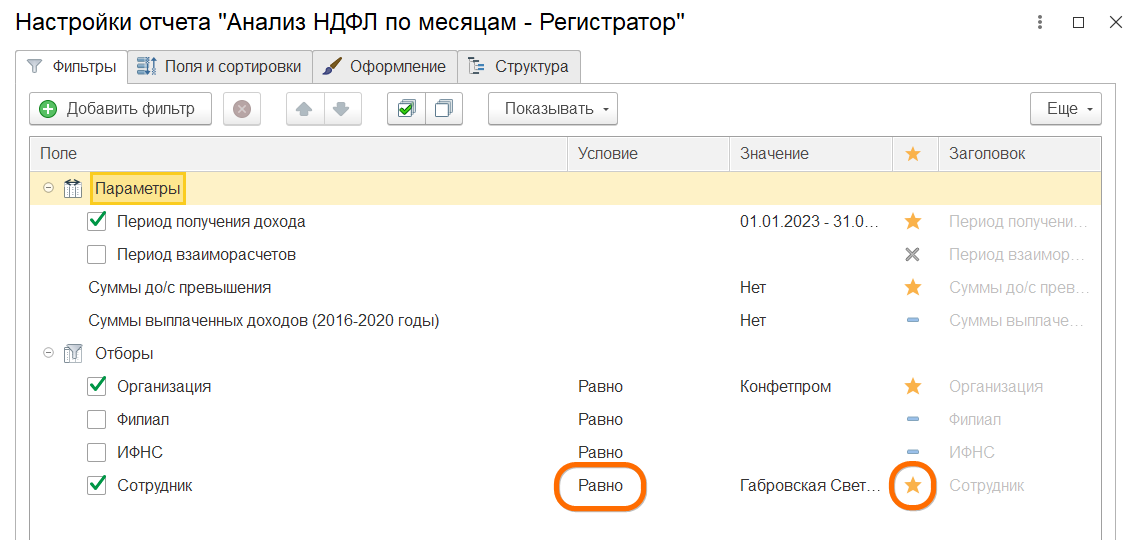

На вкладке Фильтры добавим отбор по сотруднику в шапку нашего отчета

6. Теперь сохраним измененный нами вариант отчета для дальнейшего использования и добавим по необходимости в Избранное.

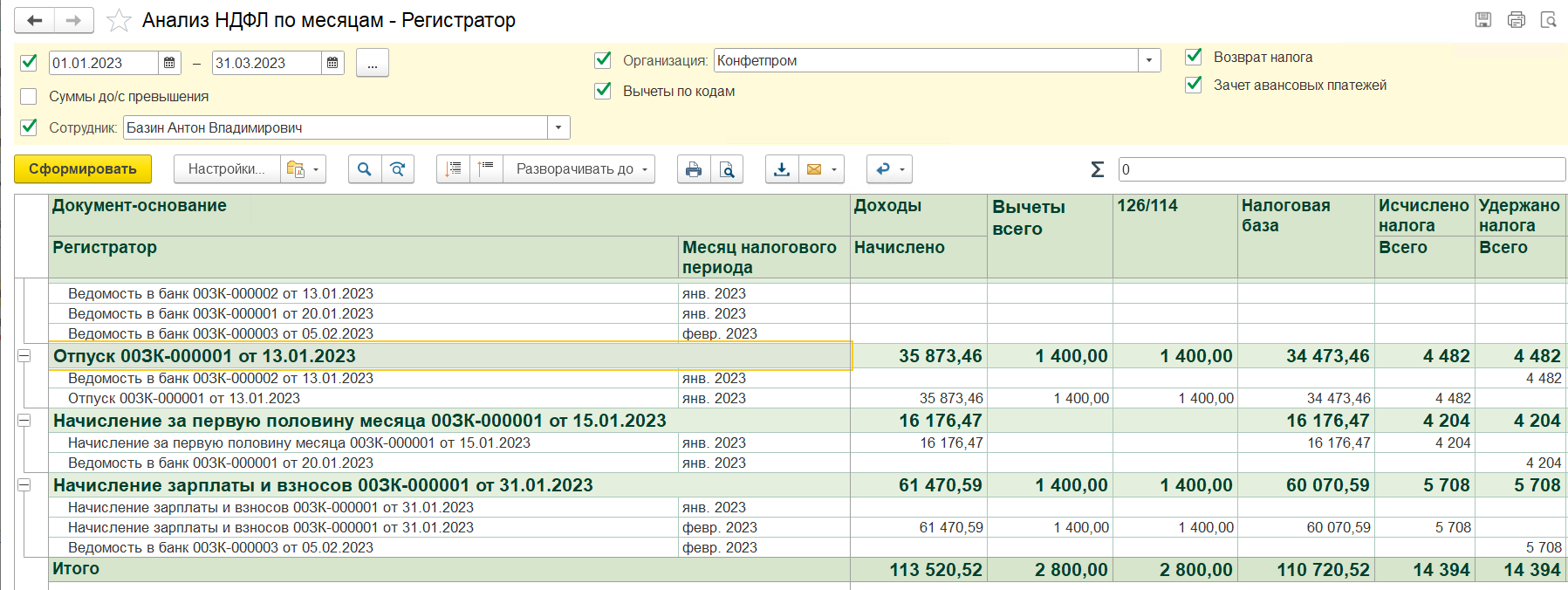

Как созданный отчет отображает движения НДФЛ (пример исправления учета)

Мы получили отчет, который достаточно подробно выводит информацию как по сотрудникам, так и по конкретным документам, делающим те или иные движения по НДФЛ. Он отразит нам какие документы в каком месяце налогового периода сделали те или иные движения по НДФЛ.

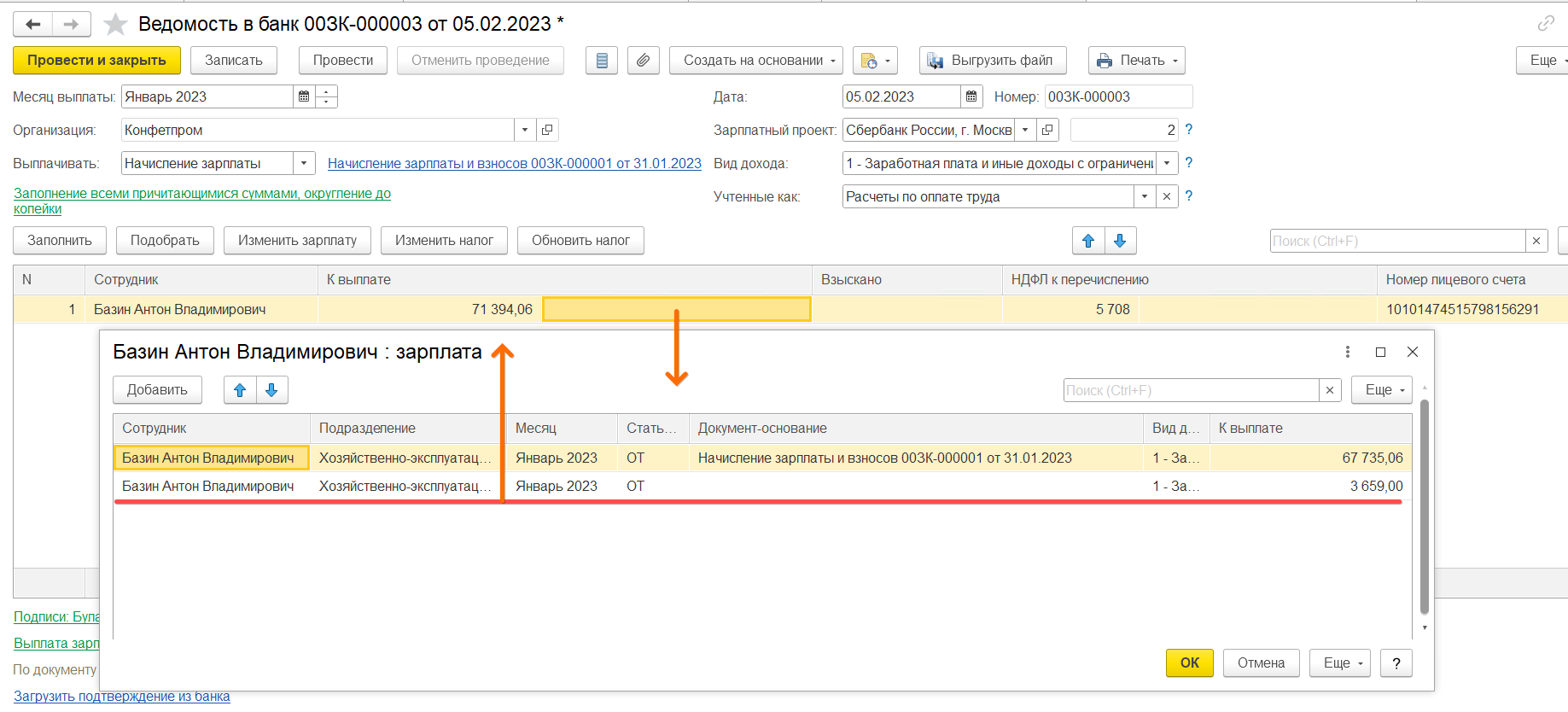

Разберем ситуацию с зарплатой и отпускными января отдельного сотрудника с использованием такого отчета. Все ведомости в примере были фактически оплачены, поэтому суммы выплат нам надо будет в ведомостях сохранить.

Суммы фактических выплат соруднику по январским начислениям:

· 29107,46 – отпускные 13.01

· 14074,47 – аванс 20.01

· 71394,06 – конечная зарплата 05.02

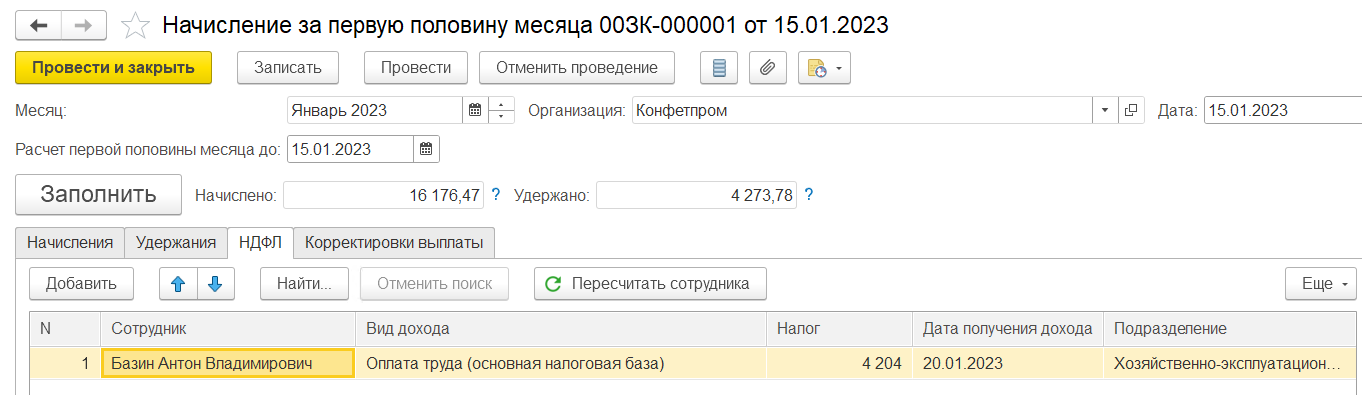

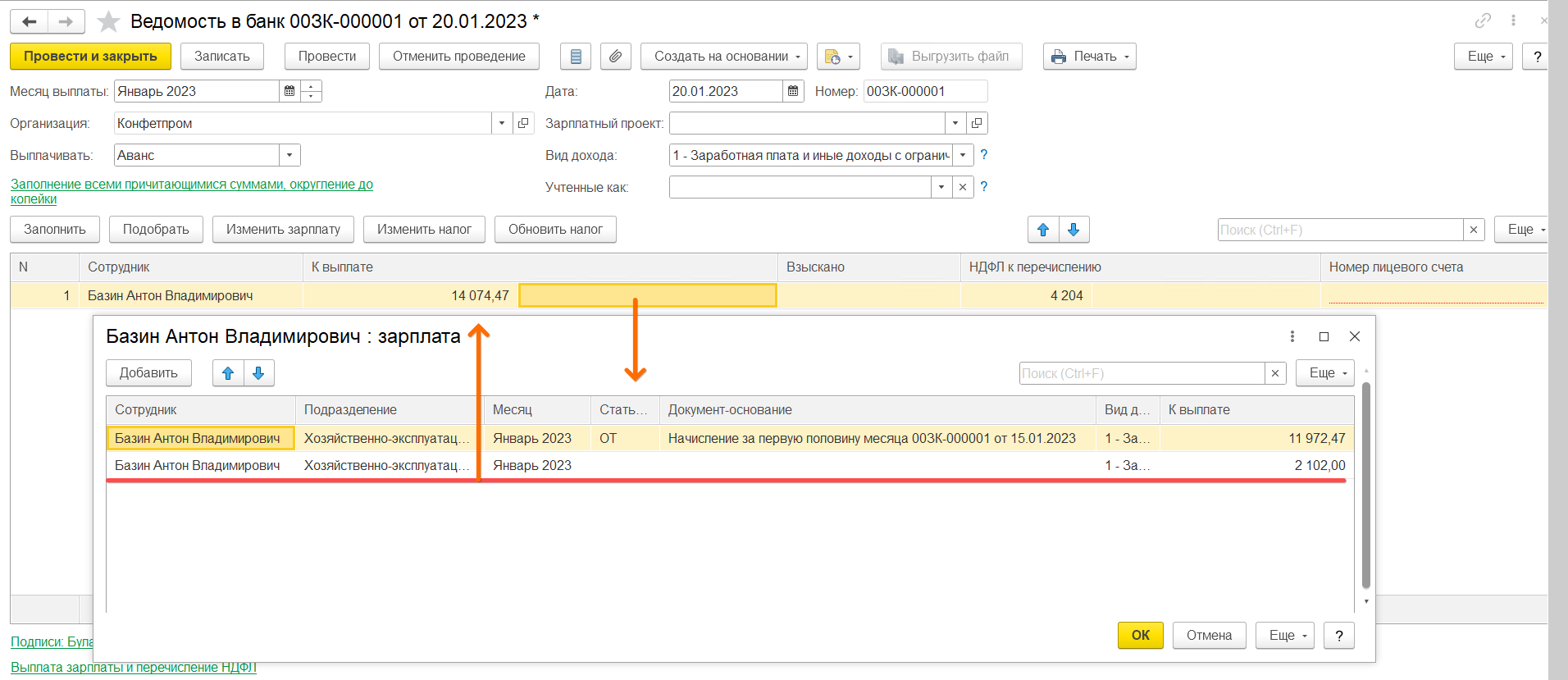

Видим, что по отпускным имеется недоудержанный налог, исчислено 4482, удержано 4156. Распроводим все документы начислений и ведомостей до отпуска (это необходимо делать, так как в них могут содержаться перерасчеты предыдущих периодов). Сверяем налоговую базу с суммой исчисленного налога – верно.

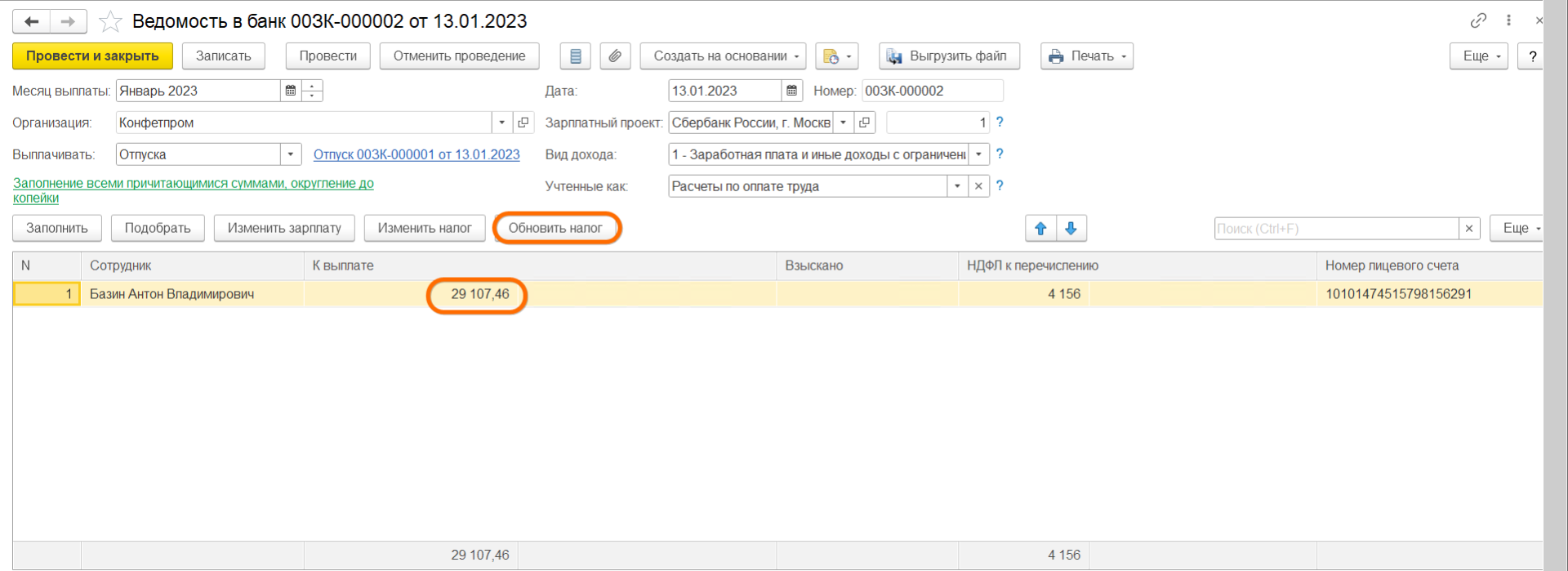

В ведомости на выплату отпуска нажимаем Обновить налог

по сотруднику. Ничего не меняется. При этом сумма к выплате и сумма налога вместе дают 33263,46, что меньше, чем исчисленная по документу-основанию Отпуск

35873,46.

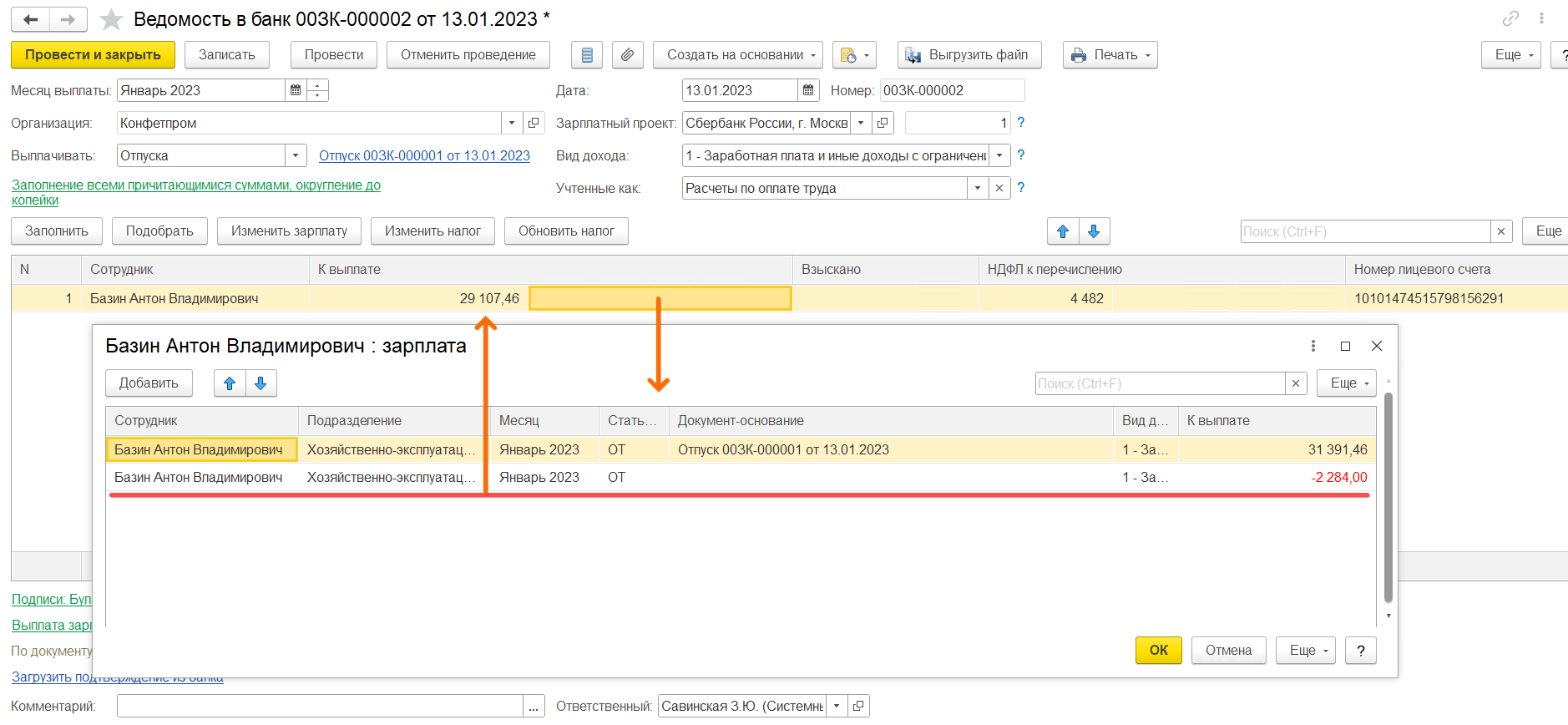

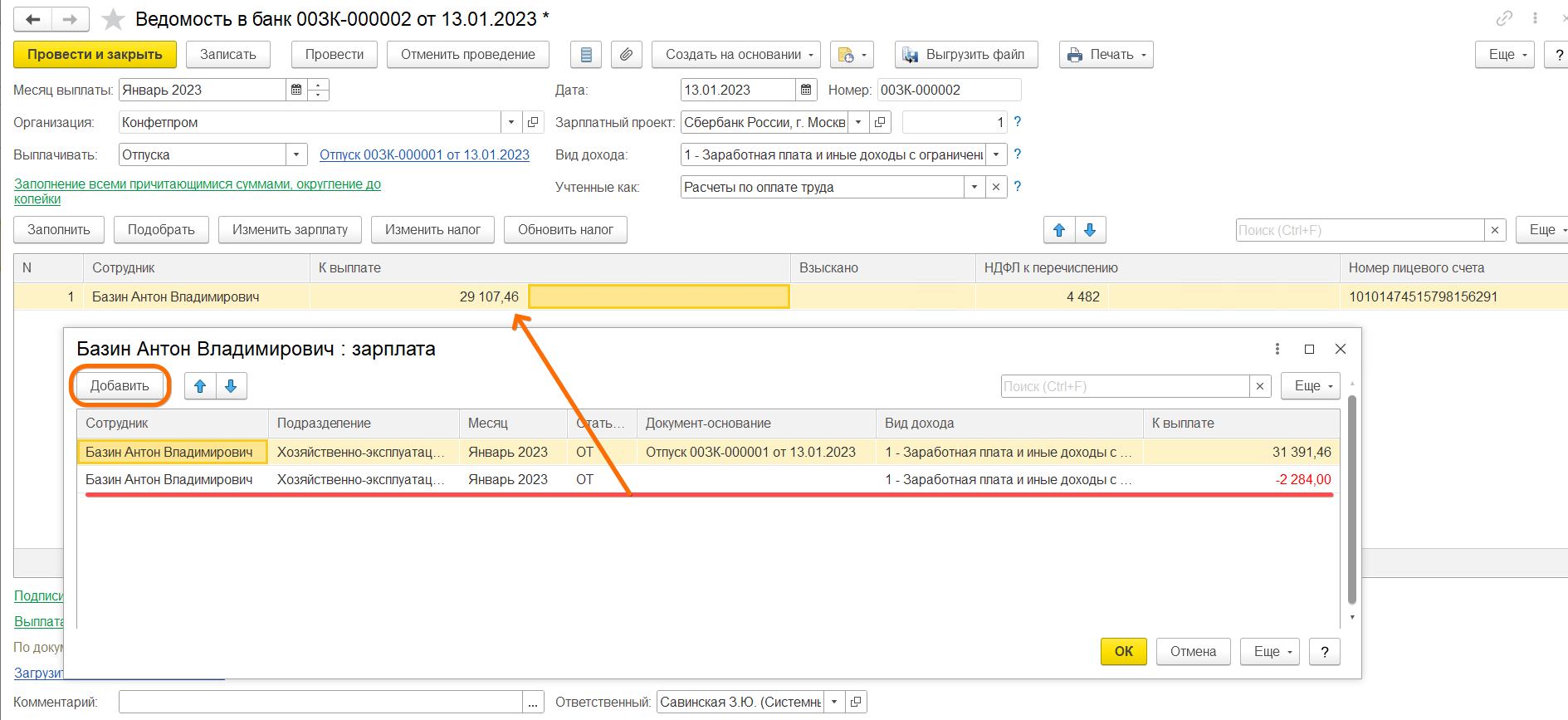

Значит, имела место недоплата. Запоминаем сумму к выплате 29107,46, затем удаляем и подтягиваем сотрудника в ведомость заново. Теперь сумма к выплате 31391,46. Проваливаемся в расшифровку выплаты (поле справа от поля К выплате). Добавляем там строку с сотрудником подразделением и отрицательной суммой -2284.

Налог теперь удержан верно (так как в выплате учлась вся налоговая база по документу-основанию). Разница между этими суммами 2284.

Теперь нам надо внсти исправления в ведомость так, чтбы сохранить сумму выплаченной зарплаты и корректно учесть всю сумму НДФЛ к удержанию. Проваливаемся в расшифровку выплаты справа от поля К выплате и добавляем там новую строку с ФИО сотрудника, его подразделением и отрицательной суммой разницы -2284. Сумма к выплате стала соответствовать фактической. А налог при этом не изменился (так как суммы, внесенные без документа-основания не изменяют налоговую базу и затем производится обратный перерасчет в следующих ведомостях).

Проводим нашу ведомость, формируем заново отчет для проверки. Теперь налог по отпуску удержан полностью.

Далее перезаполняем и проводим начисление аванса. Налог поменялся.

Затем также перезаполнением проверяем ведомость на аванс. Точно так же, внесением дополнительной строки в расшифровку выплаты добиваемся ее соответствия фактической выплате.

Затем пересчитываем НДФЛ сотрудника в конечном начислении зарплаты. В нашем случае он измениться не должен, так как начисленные суммы в целом не менялись, а стало быть не изменилась и налоговая база.

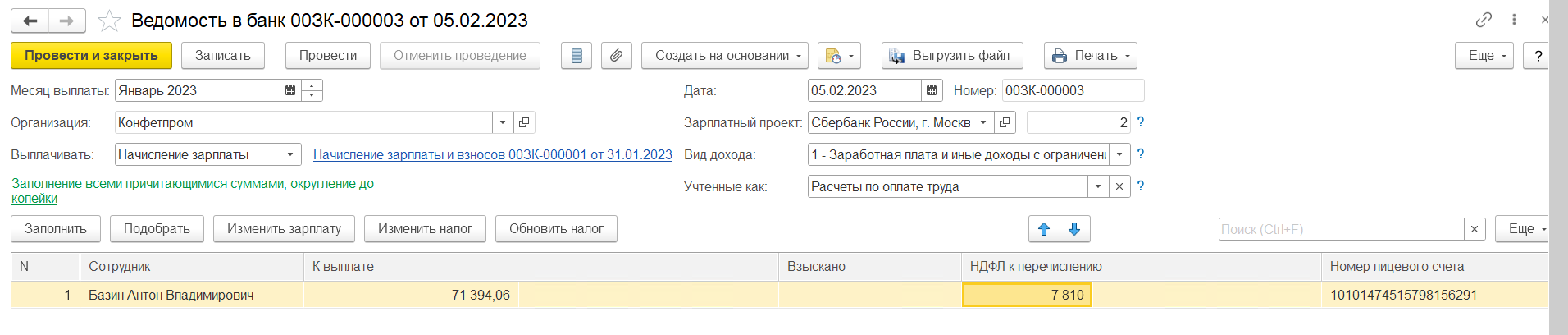

Последний шаг – ведомость на выплату зарплаты.

Запоминаем фактическую сумму к выплате 71394,06 и заново подтягиваем сюда сотрудника. Теперь сумма 67735,06 (разница 3659). Вносим эту разницу отдельной строкой в расшифровку выплаты (справа от поля К выплате). Сумма к выплате сохранена.

Проводим ведомость, формируем отчет. Как видим, суммы начислений остались теми же, а исчисленный и удержанный ведомостями налог изменился.

Проверяем корректность исчисления и удержания налога нарастающим итогом, умножая налоговую базу нас ставку:

110720,52 * 0,13 = 14394.

Наиболее частые причины несовпадения сумм исчисленного и удержанного налога и советы по исправлению

В ведомости суммы выплаты сотруднику есть, но отсутствует на документ-основание

Т.е., сумма получается выданной безосновательно и пока она для программы считается просто переплатой/недоплатой без ссылки на конкретный документ-основание и месяц выплаты, ни о каком корректном удержании НДФЛ речи идти не будет. С таких сумм НДФЛ не удерживается. Любой факт выдачи денег в программе без привязанного документа-основания подразумевает их дальнейший вычет из зарплаты сотрудника в следующем же месяце. Сам факт корректной выплаты (например, премии с авансом) никак не отменяет и не заменяет необходимости верного оформления этой выплаты в программе. А проверить это вы сможете, дважды щелкнув на пустое поле в ведомости справа от суммы выплаты и провалившись в расшифровку выплаты. Если колонка Документ-основание пуста, значит, такая строка выплаты не сделает никаких движений по удержанию НДФЛ.

Исправление: Два пути.

1. Заново подтянуть сотрудника еще раз в ведомость. Если помимо данной ведомости ошибок нет, он должен подтянуться с привязкой к нужному документу-основанию и налогом. Если же он не подтягивается, а налог удержать все же надо, используем второй вариант.

2. Провалиться сразу в пустующее поле Документ-основание

и выбрать его. Например, мы знаем, что данная сумма, это выплата по отпуску. Проваливаемся, выбираем тип документа Отпуск – программа при этом даст нам выбрать из списка конкретный документ отпуска. После чего нажимаем внизу Ок, выходим из расшифровки и нажимаем в ведомости кнопку Обновить налог.

Некорректное отражение в ведомости на конечную выплату суммы уже выплаченного аванса

Большинство ошибок имеют причину в некорректном заполнении Ведомости.

Ведомость (за исключением авансовых) должна:

· Содержать сумму НДФЛ

· Содержать в расшифровке ссылку на документ-основание (их может быть несколько (Начисление зарплаты, Премия и.т.д.) и тот самый вид дохода, который используется в документе, который рассчитал этот налог

· В расшифровке суммы НДФЛ должна быть на ИФНС (самая последняя колонка)

· Если был выплачен аванс, в расшифровке суммы на конечную выплату должна быть отдельная строка аванса с отрицательной суммой.

Когда аванс был выплачен, а в конечной ведомости расшифровка содержит только сумму к текущей выплате:

· Программа уменьшит НДФЛ пропорционально сумме выплаты

· НДФЛ удержанный рассчитается не со всей суммы а лишь с суммы выплаты без учета аванса

· В Ведомости за следующий месяц попадут суммы не своего периода.

· В Ведомости за следующий месяц будет сумма прошлого периода, которая не попала в прошлую Ведомость за вычетом НДФЛ

Правильным будет такой набор строк в расшифровке:

· Строка с документом-основанием и с отрицательной суммой уже выплаченного аванса

· Строка (строки) с документом-основанием с полной суммой причитающихся доходов за вычетом НДФЛ

Исправление:

1. Быстро: Вручную добавляем в расшифровку выплаты в ведомости нужную строку отрицательной суммы аванса, а в строке с документом-основанием для выплаты изменяем сумму выплаты на полную за вычетом НДФЛ.

2. Точно. При распроведенных последующих ведомостях (чтобы исключить их возможное влияние) заново подтягиваем сотрудника в данную. Проверяем корректность суммы и ее расшифровку.

Правки начислений задним числом

В документе начислений задним числом уже после заполнения ведомости были внесены изменения, а ведомость по сотруднику не перезаполнили и НДФЛ там не обновился.

Исправление: заходим в ведомость и обновляем налог для данного сотрудника. Если он уже не был скорректирован программой в последующих ведомостях, он изменится согласно тем правкам, которые были внесены в документ-основание.

Налог был исчислен по одной ИФНС, а удержан по другой

Ситуация актуальна для организаций, которые либо имеют обособленные подразделения, либо в середине года просто меняли ИФНС и что-то оформили в программе неверно.

Исправление: Проверив в каких месяцах и по каким документам имеется расхождение, делаем следующее:

1. Проверяем в настройках имеющихся регистраций ИФНС с какого месяца они будут применены к конкретному подразделению/всей организации. Если этот месяц указан неверно, то дальнейшие действия успехом не увенчаются.

Для проверки зайдите в Настройка – Организации (Реквизиты организации) – вкладка Основное – и проверьте ссылку История изменений на предмет месяца перехода, если был переход с одной ИФНС на другую. То же самое проверьте в карточках обособленных подразделений.

2. Все затронутые ошибкой документы начислений просто перепроводим, этого достаточно для обновления привязки к нужной ИФНС.

Единственная проблема может возникнуть с документами Увольнение, которые на сегодняшний день будут блокироваться отчетами СЗВ-ТД и, соответственно, не дадут изменить в себе никаких движений по НДФЛ, если он был в них исчислен, пока, не будут распроведены отчеты СЗВ-ТД.

3. Документы ведомостей перепровести недостаточно, привязку к ИФНС нужно обновить внутри них, и есть два пути.

Первый: заходим в каждой ведомости в расшифровку каждой суммы, удержанной не туда и в самом конце находим колонку Регистрация в налоговом органе. Выбираем в ней правильную ИФНС, проводим документ.

Второй: Выделяем в ведомости строки с проблемными доходами и нажимаем кнопку Обновить налог. ИФНС по таким доходам сменится на правильную, но, учтите, что это может привести к изменению удержанного налога, если присутствовали иные проблемы с его удержанием.

Несоответствие дат предполагаемой выплаты в документе-основании и ведомости

Так, налог с премии, в документе которой указана дата выплаты 15 марта, не будет удержан ведомостью с датой 10 марта. Программа не сможет произвести выплату раньше начисления, соответственно, и налог по конкретному документу-основанию удержать не сможет. Причем в этой ситуации, программа даже не скорректирует вам данную сумму НДФЛ в следующих месяцах.

Исправление: Исправляем либо дату выплаты, указанную в документе-основании, либо дату ведомости с выплатой по нему, чтобы устранить конфликт с выплатой до начисления

ВАЖНО: в данный момент даже дата выплаты, большая, чем дата предполагаемой выплаты, будет приводить к некорректному расчету НДФЛ в следующем месяце, поэтому следите за их точным совпадением.

Движения налога продублированы другими документами помимо ведомостей и документов начислений

Уже есть документы Администрирование – Перенос данных (НДФЛ) или Налоги и взносы – Операция учета НДФЛ, в которых есть либо движения исчисления налога, либо движения удержания, либо внесены данные по регистрам НДФЛ, и эти движения накладываются на движения документов, которые вы сами создаете в программе. Как правило, отчет Анализ НДФЛ по месяцам, который мы настроили ранее, без труда эти документы покажет, и останется лишь выбрать, какие движения оставить, а какие удалить.

Возможные ошибки

Ошибки при расчёте НДФЛ в конфигурациях могут возникнуть из-за того, что в документах на начисление и выплату зарплаты проставлена неправильная дата выплаты дохода.

При создании документов дата проставляется автоматически из настроек программы. Если фактическая дата выплаты другая, её нужно исправить во всех созданных документах либо же создать новый документ с правильной датой.

Разберем пошаговое создание документов на расчёт зарплаты и НДФЛ в облачных версиях 1С:Бухгалтерия и 1С:ЗУП от Scloud.

Расчёт НДФЛ в 1С:Бухгалтерия

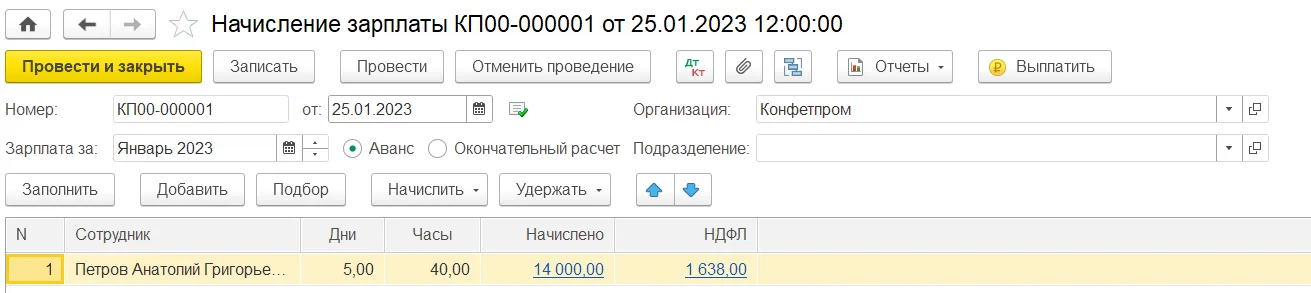

Для расчёта НДФЛ и начисления аванса или зарплаты перейдите в раздел «Зарплата и кадры» → «Все начисления». Создайте документ «Начисление зарплаты», в созданном документе нужно отметить «Аванс» или «Окончательный расчёт».

Снова вопрос по работе в 1С?

Не тратьте время на поиски — закажите консультацию у специалиста Scloud!

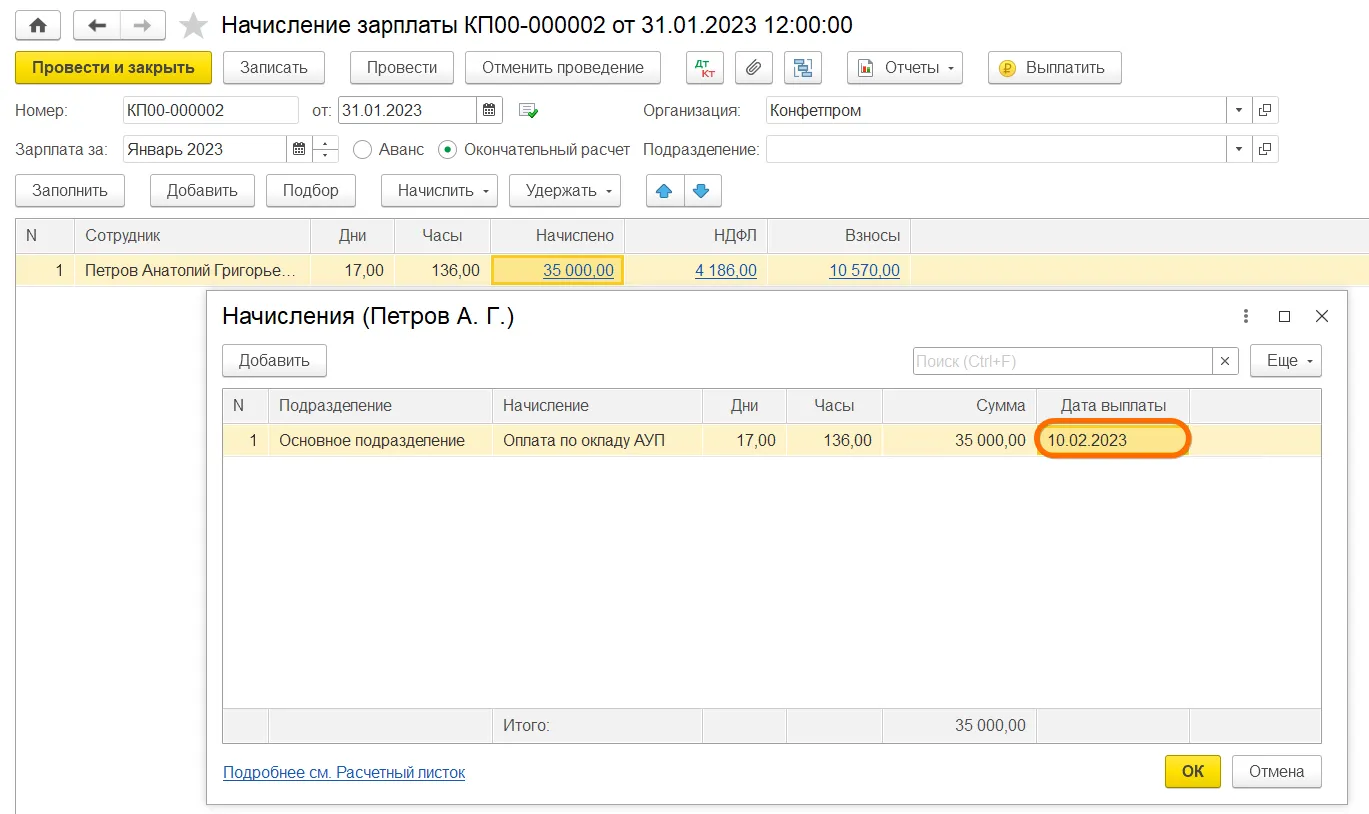

После этого важно проверить дату выплаты – программа могла подтянуть неправильную дату из настроек – и изменить её на правильную дату.

Если вы меняли дату у конкретного сотрудника в уже заполненном документе, нажмите на сумму выплаты сотрудника. При нажатии откроется окно с начислениями: проверьте дату выплаты в окне и измените её на верную, если необходимо.

После всех изменений заново заполните документ: обновится сумма выплат и НДФЛ. Проведите и закройте документ.

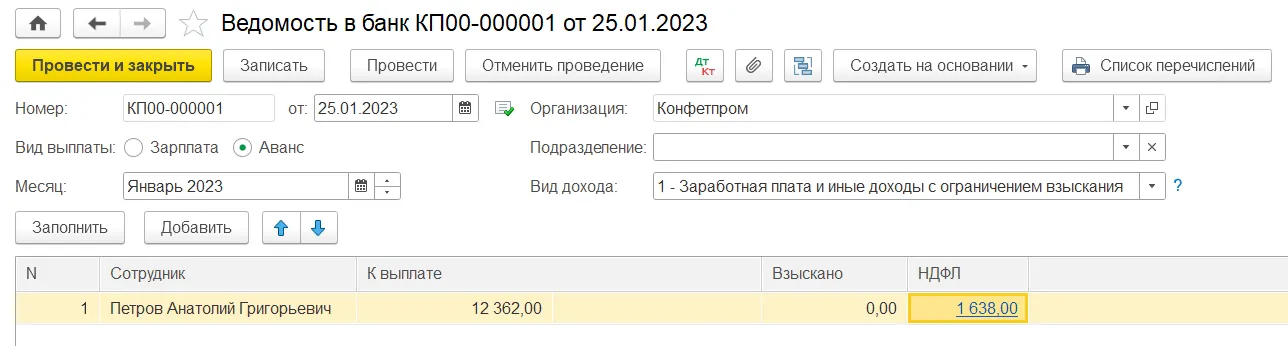

После расчёта нужно создать ведомость на выплату средств. Для этого перейдите в «Зарплата и кадры» → «Зарплата» → «Ведомость в кассу/банк» и создайте ведомость.

Тип ведомости определяется по способу выплаты аванса или зарплаты. В созданном документе выберите «Аванс» или «Зарплата», проверьте дату выплаты и измените дату при необходимости.

Заполните документ: выплаты и НДФЛ должны посчитаться корректно.

Если возникла ошибка в расчётах, проверьте дату в документе «Начисление зарплаты»: дата в ведомости должна совпадать с датой в документе, либо в ведомости должна стоять более поздняя дата. Из-за неправильных дат НДФЛ может рассчитаться некорректно.

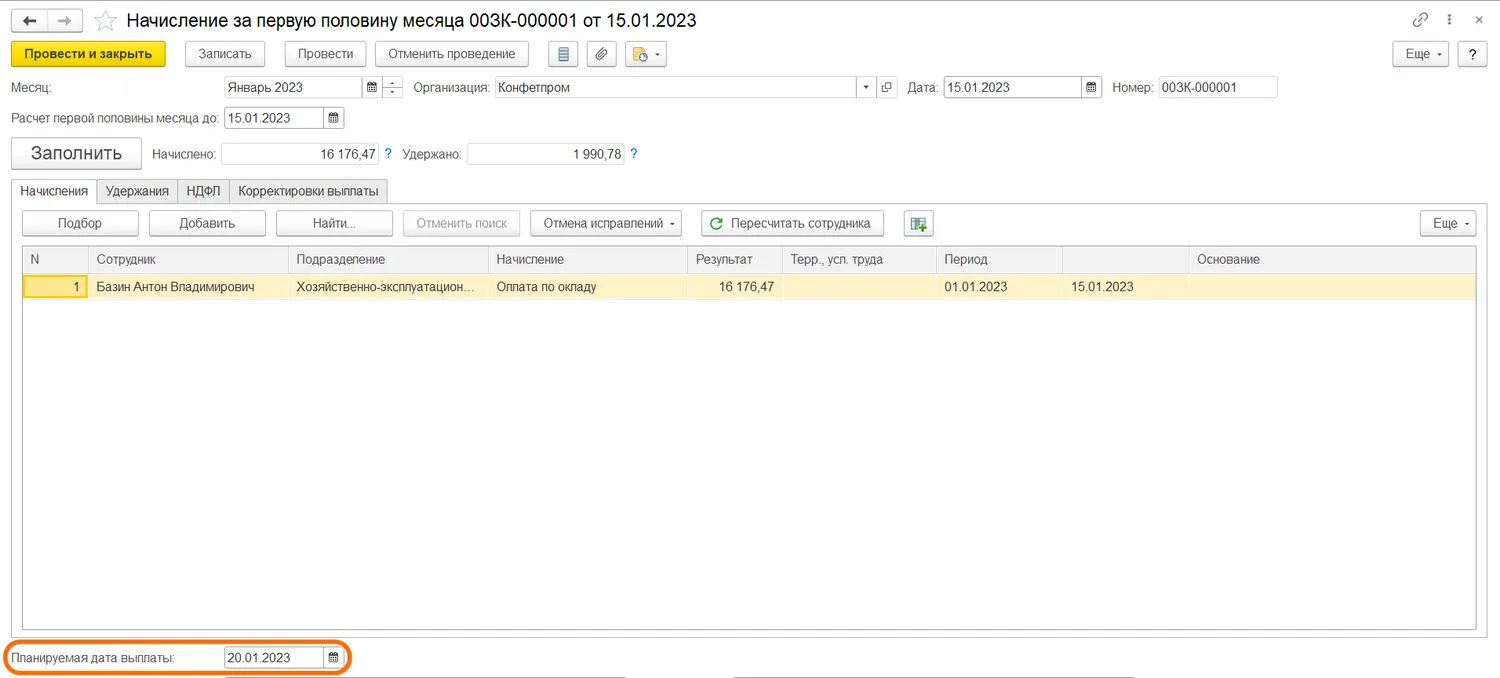

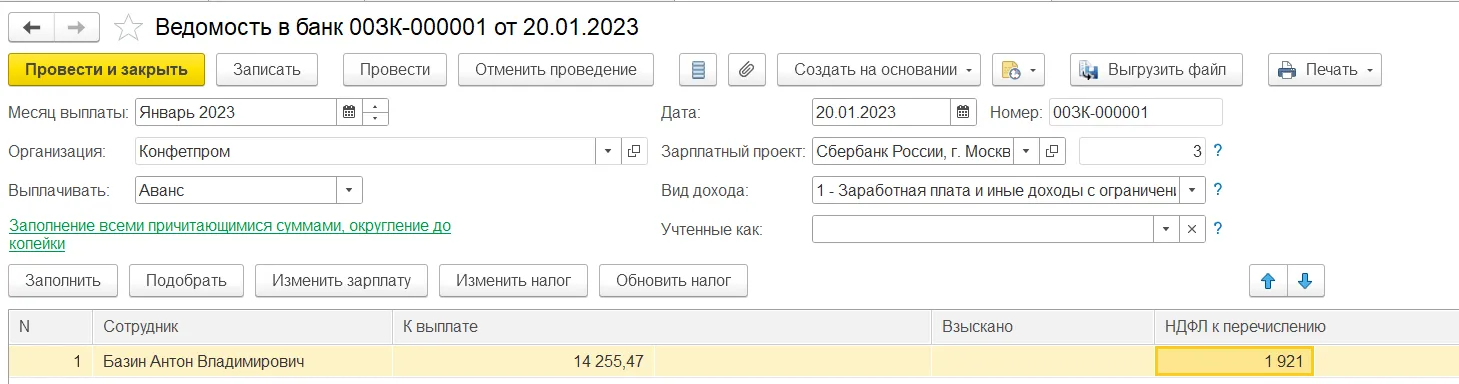

Расчёт НДФЛ в 1С:Зарплата и управление персоналом

Для расчёта НДФЛ с аванса создайте документ в разделе «Зарплата» – «Начисление за первую половину месяца». Чтобы рассчитать НДФЛ с оставшейся части зарплаты, создайте документ в разделе «Зарплата» – «Начисление зарплаты и взносов».

Заполните документ.

Бесплатная книга по зарплатному учету в 1С!

Получите бесплатную книгу от консультантов Scloud

Направим книгу Вам на почту!

Просто заполните форму ниже:

Проверьте дату выплаты в документе и в начислениях сотрудников. Посмотреть дату выплаты у сотрудника можно в окне «Начисления», которое откроется при нажатии на сумму выплаты в таблице документа.

После проверки заново заполните документ: обновятся суммы выплат и НДФЛ. Для завершения работы с документом проведите и закройте документ.

После расчёта также нужно создать ведомость на выплату средств. Перейдите в раздел «Выплаты» → «Ведомость в банк/на счета/в кассу» и создайте нужную ведомость.

Тип ведомости зависит от того, как выплачивается зарплата в организации. В документе в пункте «Выплачивать» нужно выбрать «Аванс» или «Зарплата за месяц», чтобы программа понимала, какую сумму рассчитывать.

После этого проверьте дату выплаты: если дата в документе верная, убедитесь что она совпадает с датой выплаты в документе «Начисление зарплаты», либо в ведомости стоит более поздняя дата. Тогда НДФЛ рассчитается корректно.

Заполните ведомость, проведите и закройте документ.

Анализ НДФЛ

Чтобы убедиться, что НДФЛ рассчитан верно, создайте аналитический отчёт в разделе «Налоги и взносы» → «Отчёты по налогам и взносам» → «Анализ НДФЛ по месяцам». В обеих конфигурациях отчёт создается из того же раздела.

Неправильная дата выплаты – распространенная ошибка при расчёте НДФЛ.

Но также бывают и редкие ошибки, которые не решить без анализа базы и исправления учёта НДФЛ. В таком случае можно обратиться к консультантам Scloud – они определят возможные ошибки в расчётах и предложат решение проблемы.

Снова вопрос по работе в 1С?

Не тратьте время на поиски — закажите консультацию у специалиста Scloud!

Реклама: ООО «СервисКлауд», ИНН: 7104516184, erid: LjN8JuPU5

- Опубликовано 12.06.2022 18:52

- Автор: Administrator

- Просмотров: 22858

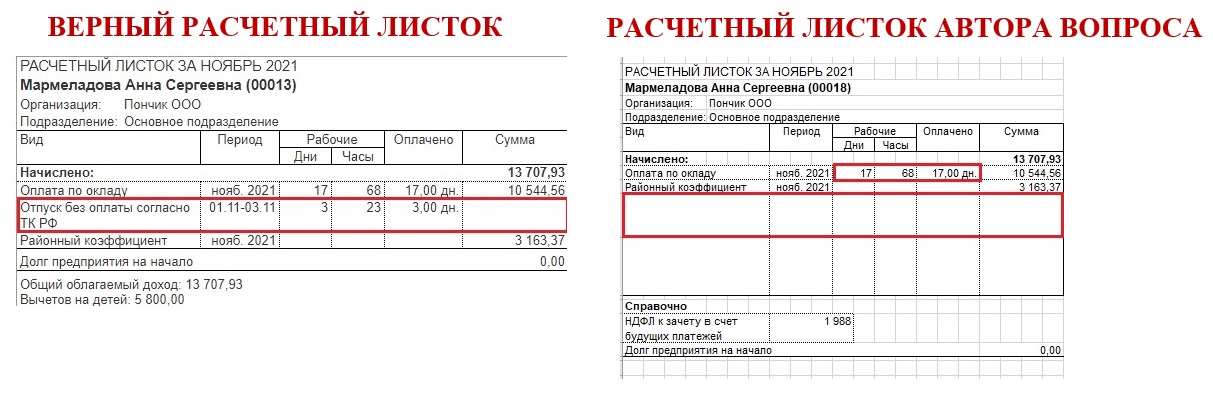

«У меня неверно считается НДФЛ! Помогите разобраться!» Ежедневно этот вопрос на линии консультации 1С попадает в ТОП самых популярных. И как вы думаете, что в этом случае делает консультант 1С? Проверяет настройки налога? Ставит галочку ручной корректировки и исправляет его на верное значение? А вот и нет! Сначала консультант открывает расчетный лист по сотруднику, анализирует его в целом на предмет ошибок и перепроверяет расчет НДФЛ на калькуляторе. А затем уже вместе с бухгалтером рассуждает, что же могло привести к неверному расчету налога. На самом деле в 99% случаев ошибки НДФЛ – это нарушение хронологической последовательности ввода документов самим пользователем в программу 1С. А ручные корректировки налога только усугубляют ситуацию. В данной статье мы постараемся вас убедить в этом.

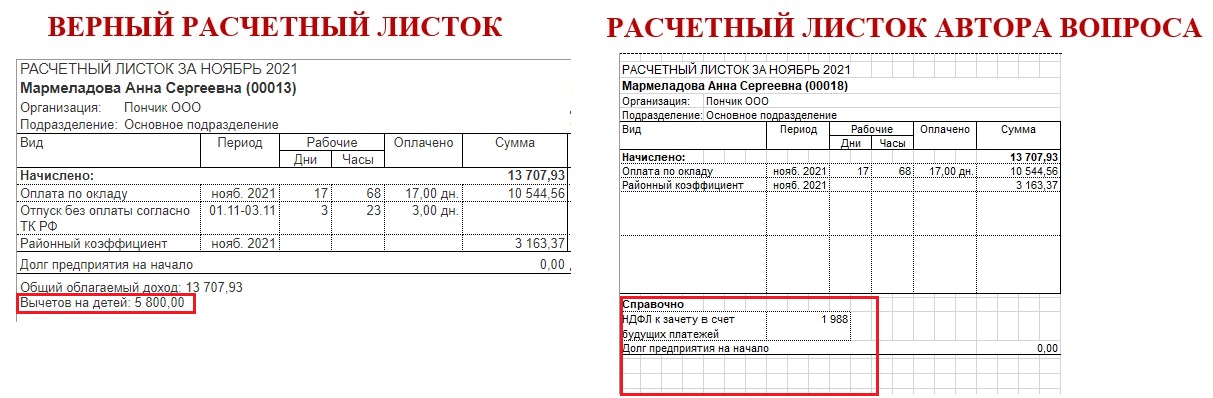

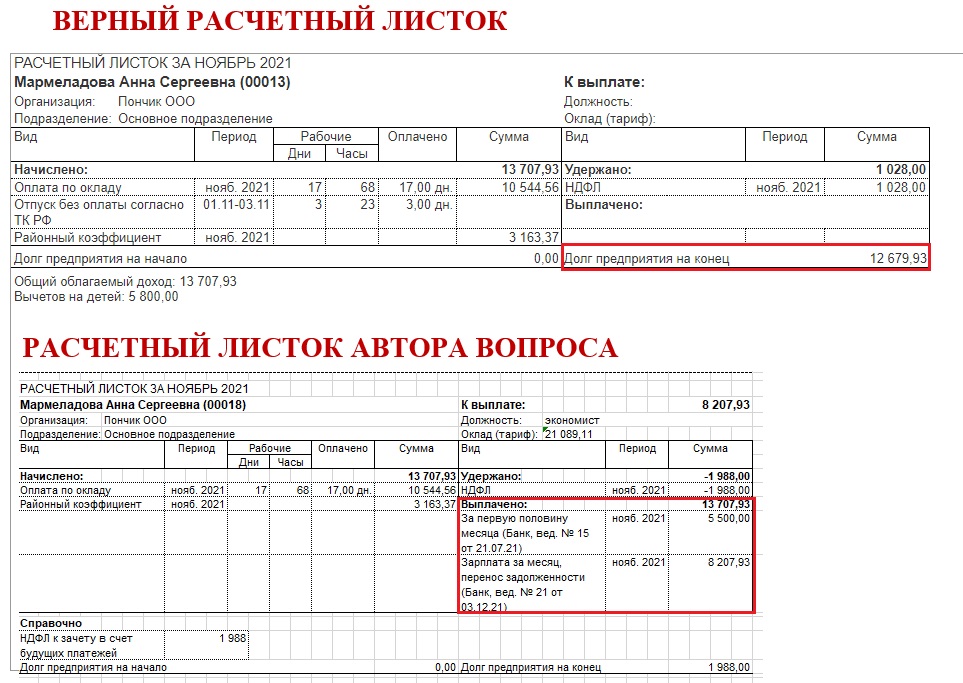

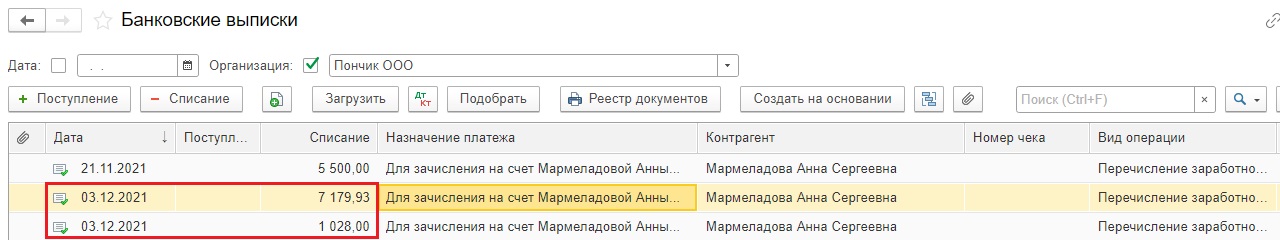

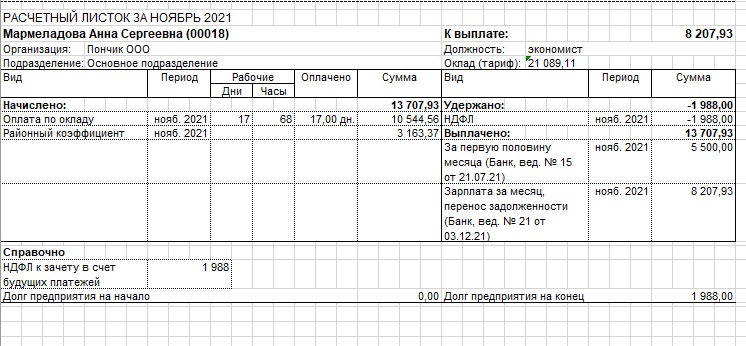

Приведем пример из наших персональных консультаций, наглядно демонстрирующий, что порой ситуация совсем не такая, как вам кажется на первый взгляд. Сразу предупреждаем, что ФИО сотрудника и наименование организации в расчетном листке изменены на несуществующие в целях сохранения конфиденциальности.

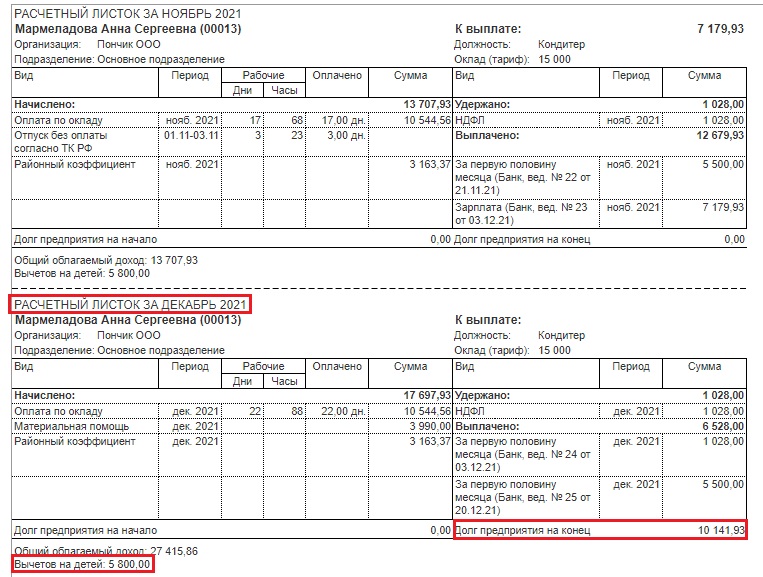

Вопрос пользователя звучит так: «Подскажите, пожалуйста, каким должен быть верный алгоритм работы в программе 1С: Бухгалтерия предприятия ред. 3.0 с отрицательно исчисленным НДФЛ?

Ситуация следующая: работник в ноябре находился в отпуске без содержания. Работнику предоставляются вычеты на троих детей. За ноябрь исчислен НДФЛ в размере минус 1988 руб.

За декабрь в документе «Начисление зарплаты» начислено 13707,93 руб., минус вычеты 5800 руб., НДФЛ начислен в размере 1028 руб. В ведомости в банк на выплату зарплаты программа ставит НДФЛ 0 (ноль) рублей. В тоже время в отчете «Анализ зарплаты» у организации перед сотрудником отражен долг в размере 1988 руб. (излишне удержанный и перечисленный НДФЛ).

Как быть в данной ситуации? Какой верный алгоритм работы программы, в каком документе она учитывает отрицательный НДФЛ за ноябрь? Мы должны выплатить сотруднику 1988 руб., чтоб закрыть долг организации?»

Друзья, у вас есть уникальная возможность почувствовать себя в роли консультанта 1С! Интересно, сколько вы найдете ошибок в этой ситуации? И совпадут ли они с нашим разбором?

Итак, поехали! Будем разбирать каждую ошибку, исходя из имеющихся данных.

Ошибка № 1 – Отпуск без сохранения зарплаты в ноябре

Автор вопроса пишет, что сотрудник в ноябре был в отпуске без сохранения зарплаты. Однако, в расчетном листке мы этот отпуск не видим. Хотя он там должен быть.

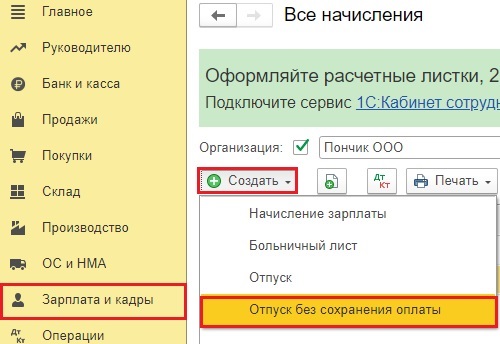

Специально смоделируем ситуацию в 1С: Бухгалтерии предприятия ред. 3.0.

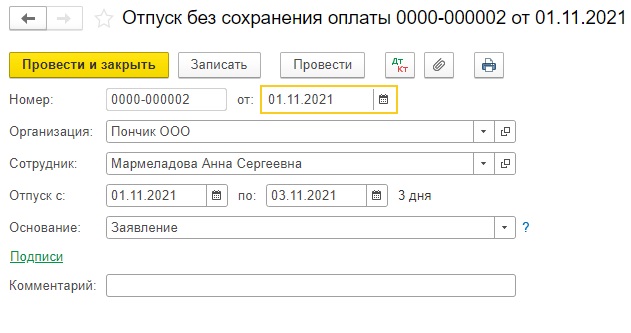

В производственном календаре в ноябре 2021 г. 20 рабочих дней. В расчетном листке автора у сотрудника указано, что отработано 17 дней. Значит 3 дня сотрудник был в неоплачиваемом отпуске.

В разделе «Зарплата и кадры» – «Все начисления» по кнопке «Создать» введем «Отпуск без сохранения зарплаты».

Пусть наша сотрудница с 1 по 3 ноября была в этом отпуске.

Начислим заработную плату за ноябрь и сформируем расчетный листок.

Видим, что отпуск без сохранения попал в расчетный лист. Более того именно на его основании программа вместо 20 рабочих дней в ноябре посчитала, как и положено, 17 дней.

Также смеем предположить, что из-за отсутствия у автора введенного документа отпуска 17 рабочих дней, указанных в его расчетном листке, были проставлены вручную в начислении заработной платы.

Ошибка № 2 – Вычет на детей в ноябре

Автор вопроса пишет, что «Работнику предоставляются вычеты на троих детей». Однако, если обратиться к расчетному листку автора мы видим, что вычета там нет. А он должен быть, ведь у нас есть налогооблагаемый доход за ноябрь в размере 13707,93 рубля.

Хорошо, предположим, что вычет за ноябрь по какой-то необъяснимой причине не применился. Однако согласно законодательства вычеты не сгорают, а переносятся на следующий месяц.

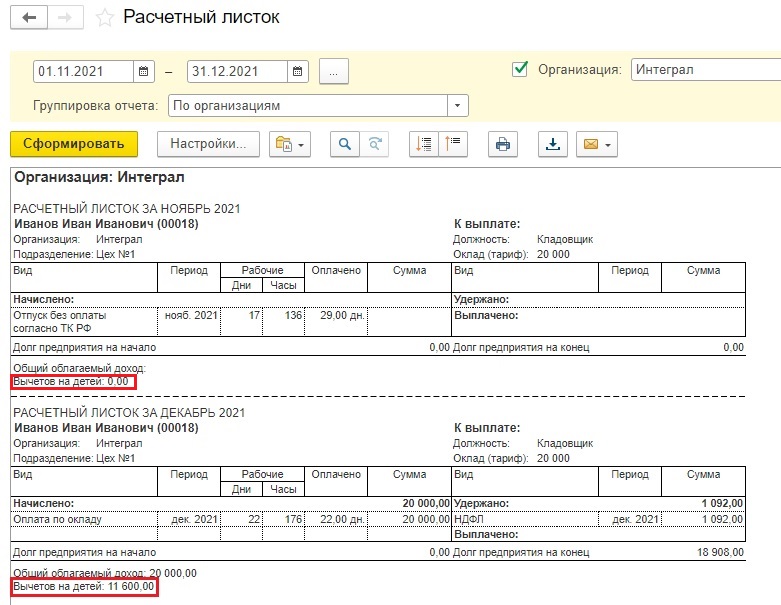

Приведем пример из нашей недавней статьи «Задвоился вычет по НДФЛ – как исправить ошибку в программах 1С?»: у сотрудника там тоже вычет на троих детей (1400+1400+3000=5800 руб.), в ноябре работник полностью был в отпуске без сохранения зарплаты. Вычет в ноябре не применился, так как нет начисленного дохода, зато в декабре применился и за ноябрь, и за декабрь в размере 5800+5800=11600 руб.

Следовательно, у автора вопроса точно такая же ситуация должна была произойти в учете. Посмотрим расчетный лист за декабрь.

Видим, что вычет в декабре стандартный, 5800 рублей. Никакого задвоения нет.

Это значит то, что вычет не применился в ноябре – это точно ошибка пользователя. И связана она скорее всего с несоблюдением хронологической последовательности ввода документов.

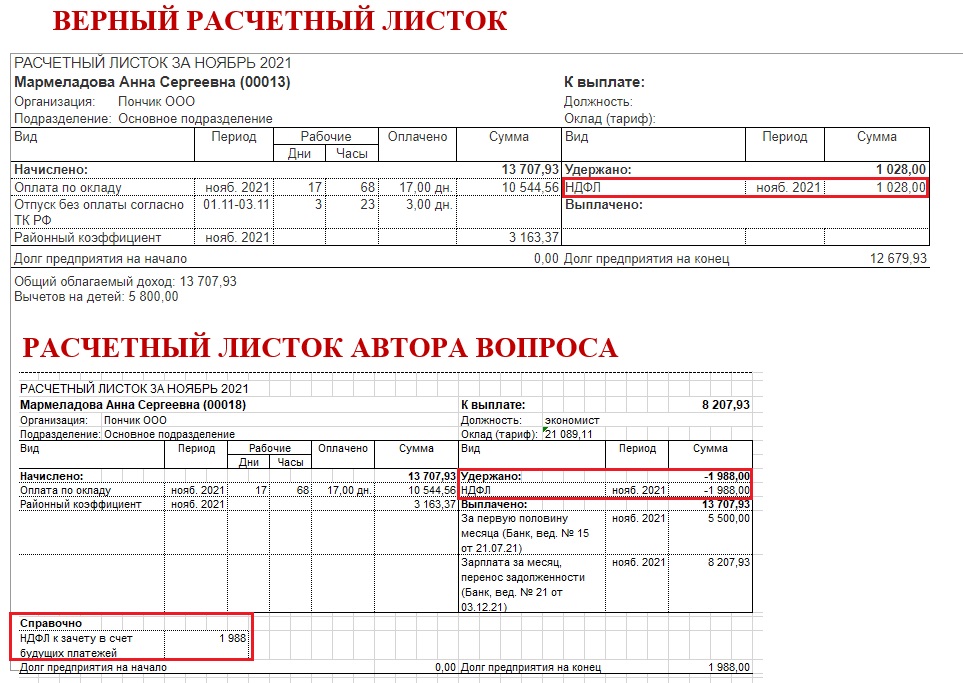

Ошибка № 3 – Расчет НДФЛ за ноябрь

Давайте теперь внимательно посмотрим на оба расчетных листка и посчитаем НДФЛ.

За ноябрь сотрудник работал, у него есть налогооблагаемая база в размере 13707,93 рублей. Почему при этом у автора вопроса НДФЛ отрицательный – непонятно.

Посчитаем верный НДФЛ за ноябрь: (13707,93 – 5800 (вычеты)) * 13% = 1028 руб.

Даже если не применять вычет за ноябрь, расчет НДФЛ все равно будет положительный: 13707,93 * 13% = 1782 руб.

То есть хоть как считай, а НДФЛ за ноябрь есть, и он положительный. А у автора вопроса он отрицательный. И исправлять тут нужно не ручными корректировками НДФЛ, а полным перезаполнением документов по заработной плате, начиная с ноября.

Итак, что необходимо сделать?

Надо распровести все документы по сотруднице с ноября и по текущий момент, а лучше удалить, и заново всё начислить в правильной хронологической последовательности:

– сначала делаем ведомость на выплату аванса,

– затем подтягиваем эту ведомость на выплату аванса в банковскую выписку или в РКО,

– далее формируем документ начисления зарплаты за месяц,

– затем создаем ведомость на выплату окончательного расчета,

– снова подтягиваем ведомость на выплату зарплаты в банковскую выписку или в РКО, – перечисляем НДФЛ и проводим именно эту банковскую выписку после всех вышеперечисленных манипуляций.

Выполнили эти манипуляции за ноябрь, проверили все суммы и только после этого переходим в декабрь и делаем то же самое.

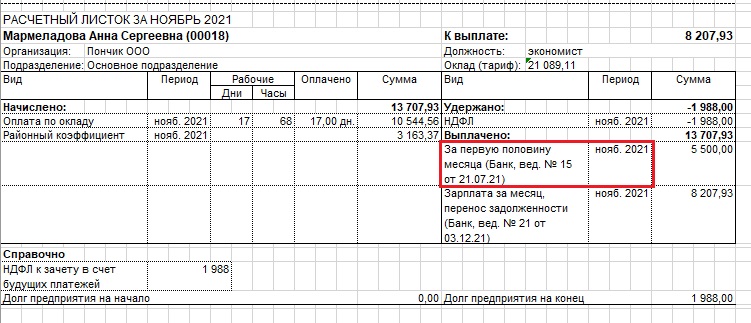

Ошибка № 4 – Выплата зарплаты за ноябрь

А вот теперь мы плавно подошли к новой проблеме: что делать с выплатами зарплаты?

Если отрицательный НДФЛ мы перепровели и эта проблема устранилась, то достаточно посмотреть на расчетный листок и понять, что у нас произошла переплата сотруднику.

В целом за ноябрь сотруднику необходимо было заплатить 12679,93 руб.

(13707,93 – 5800 (вычеты)) * 13% = 1028 руб. – это сумма НДФЛ

13707,93 – 1028 = 12679,93 руб. на руки к выплате за ноябрь

Из-за отрицательного НДФЛ программа естественно всю сумму начисления поставила к выплате на руке. Получается, что переплата и составила 13707,93 – 12679,93 = 1028 руб.

Это период прошлого года, возврат излишне выплаченной зарплаты от сотрудника провести невозможно.

Придется хитрить, чтобы выровнять учет выплаченной заработной платы.

Итак, по правилам за ноябрь нужно выплатить всего 12679,93 рубля.

Эта сумма состоит из аванса (5500 рублей) и окончательного расчета (7179,93 рубля).

Кстати, обратите внимание еще на одну ошибку в расчетном листке: дата ведомости за ноябрь 2021 г. июльская (21.07.2021 г.)

Невозможно в июле выплатить аванс за ноябрь. Поэтому скорее всего это просто опечатка.

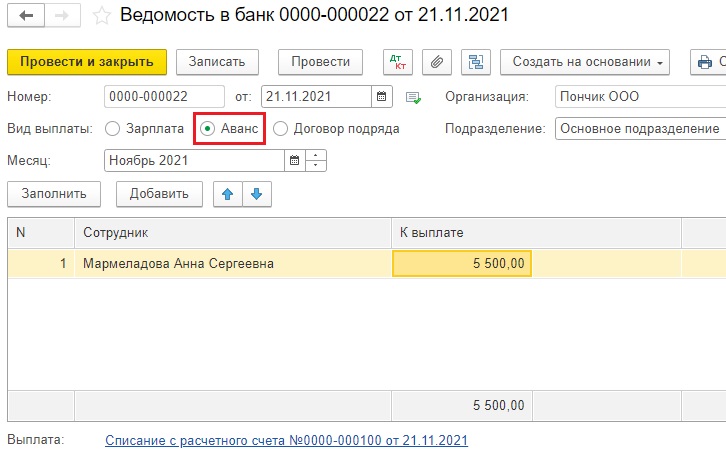

Итак, ведомость на аванс оставляем как есть в сумме 5500 руб.

А вот суммы, выплаченные 3 декабря, лучше разбить на две отдельные ведомости:

– первая ведомость будет за ноябрь 2021 г. на корректную сумму окончательного расчета 7179,93 руб. Обратите внимание, что в этой же ведомости удерживается корректный НДФЛ за ноябрь в размере 1028 руб.

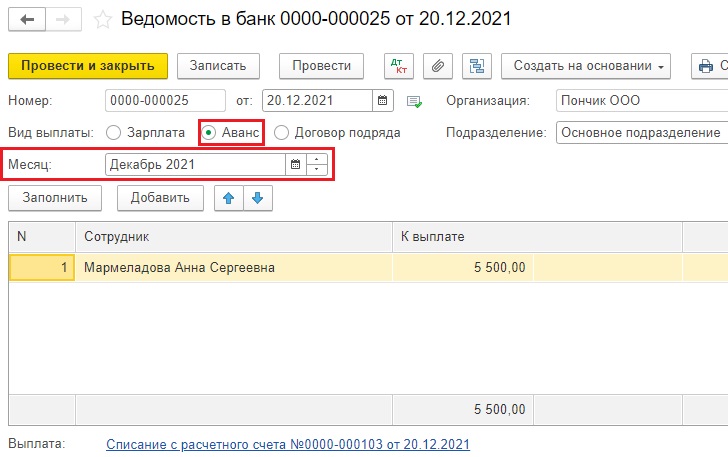

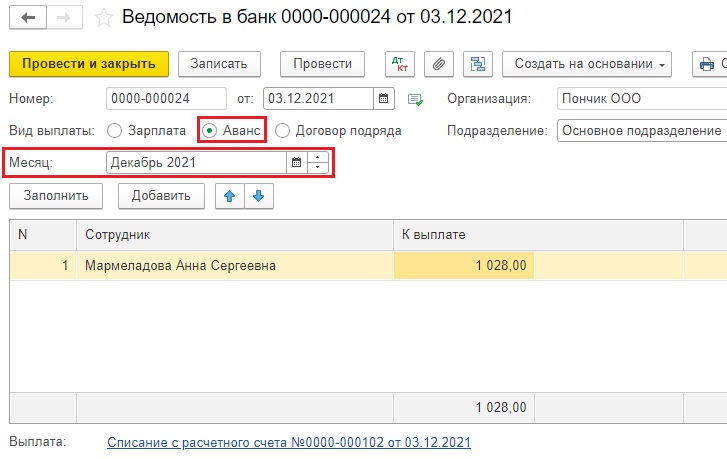

– вторая ведомость будет на сумму переплаты 1028 рублей и оформим мы ее как аванс за декабрь.

Таким образом 3 декабря у нас будет проведена и выплачена 1 ведомость окончательного расчета за ноябрь и 1 ведомость аванса за декабрь.

Так как выплата заработной платы была оформлена одной платежкой, то лучше создать еще одну платежку, что было 2 списания с расчетного счета одной датой, в каждое из которых вы подтянете свою ведомость.

И это не будет грубой ошибкой. Мы же не меняем общую сумму выплаты сотруднице в этот день. Просто вместо одной платежки на 8207,93 рублей у нас будут две в размере 7179,93+1028.

Не переживайте за нарушение нумерации платежек. Контроллеры не ругают за это.

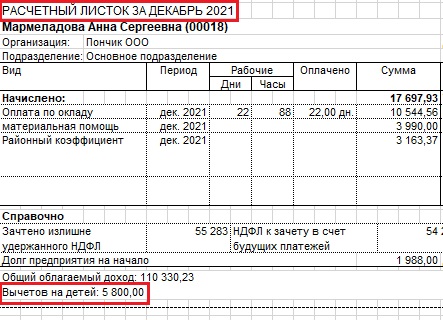

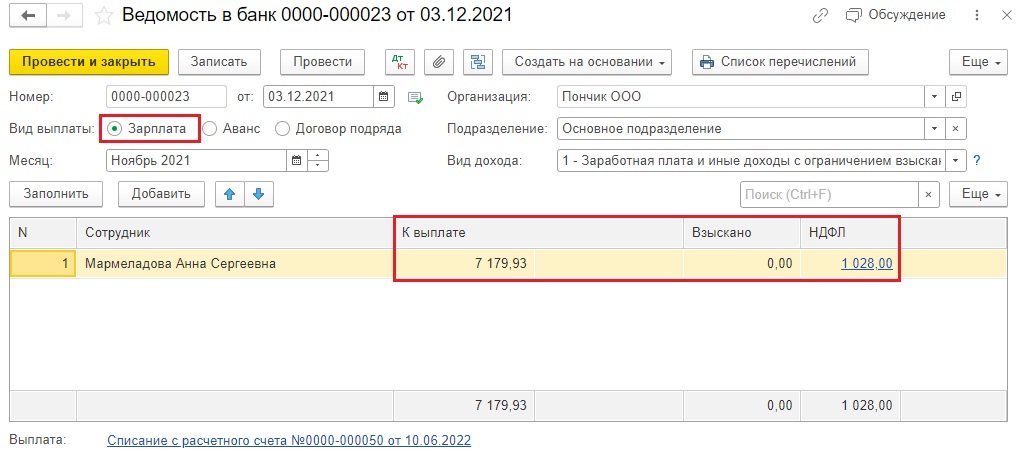

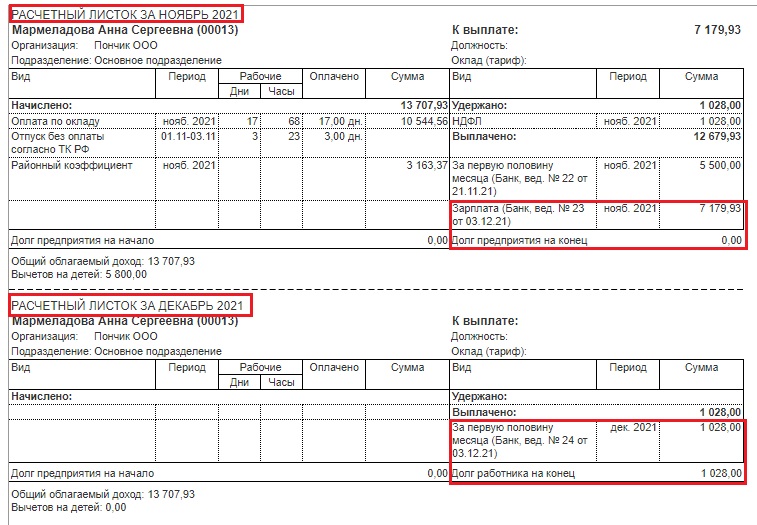

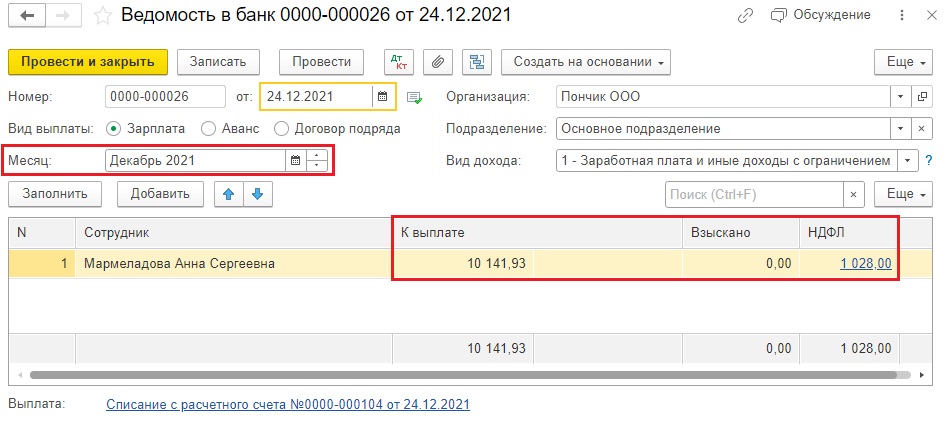

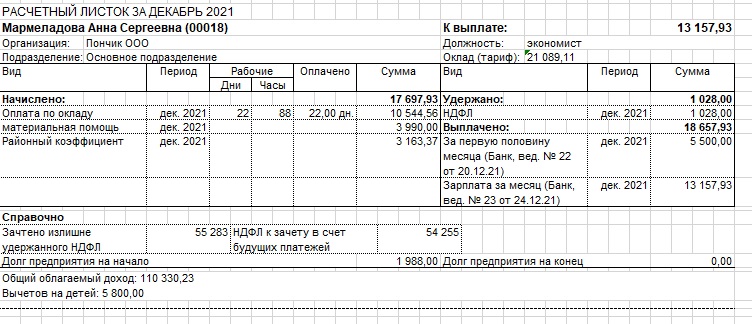

Теперь перейдем к расчетному листку за декабрь.

Посмотрим на расчетный лист автора вопроса.

Видим, что в нем какие-то странные суммы излишне зачтенного НДФЛ, а также НДФЛ к зачету в счет будущих платежей.

Это следствие хаотичного и непоследовательного проведения документов по зарплате.

Обратите внимание, что несмотря на ошибки НДФЛ в поле «Справочно» сам НДФЛ за декабрь рассчитался верно:

(17697,93 (всего начислено) – 3990 (необлагаемая НДФЛ мат.помощь) – 5800 (вычеты))*13% = 1028 руб.

Однако всё равно, чтобы убрать все недочеты за декабрь необходимо проделать аналогичные действия, как и в ноябре, а именно: перезаполнить начисление и выплату заработной платы.

Начнем с аванса за декабрь. 5500 рублей оставляем как есть.

Далее начислим зарплату за декабрь и сформируем расчетный листок.

Видим, что несмотря на то, что у нас два аванса за декабрь, программа верно учла оба аванса и сумма к окончательному расчету вполне корректная:

17697,93 (всего начислено) – 1028 (НДФЛ) = 16669,93 руб. на руки сотруднику;

из них уже выплачены авансы:

16669,93 – 1028 (аванс № 1) – 5500 (аванс № 2) = 10141,93 руб. на руки

При формировании ведомости на окончательный расчет программа верно предлагает к выплате эту сумму. НДФЛ удерживается тоже корректный.

И всё бы ничего, но согласно расчетного листка автора вопроса в этот день сотруднику заплатили не 10141,93 руб., а 13157,93 руб.

Переплата составляет 3016 руб. Теперь нужно оформить это как аванс за январь.

И таким образом необходимо перезаполнить все документы до текущего периода, где в текущем месяце программа сама вам выровняет сумму окончательного расчета у сотрудника и ваши мучения закончатся.

Ну и вишенка на торте: еще одна ошибка заключается в несоблюдении сроков выплаты зарплаты.

Работодатель обязан выплачивать заработную плату не реже чем каждые полмесяца (ч. 6 ст. 136 ТК РФ). При этом в локальном нормативном акте, трудовом договоре можно зафиксировать положения о выплате заработной платы чаще чем два раза в месяц (Письмо Минтруда России от 28.11.2016 N 14-1/В-1180).

За невыплату или неполную выплату в установленный срок заработной платы и других выплат, осуществляемых в рамках трудовых отношений (если указанные действия не содержат уголовно наказуемого деяния), предусмотрена ответственность по ч. 6 ст. 5.27 КоАП РФ в виде предупреждения или штрафа в размере:

– от 10 000 до 20 000 руб. – для должностных лиц;

– от 1 000 до 5 000 руб. – для индивидуальных предпринимателей;

– от 30 000 до 50 000 руб. – для юридических лиц.

В нашем закрытом клубе для бухгалтеров девочки решают задачки гораздо сложнее этих!

Коллеги, напишите, пожалуйста, в комментариях понравился ли вам разбор таких ситуаций? Продолжать писать статьи в таком ключе?

Авторы статьи: Ольга Круглова

Ирина Плотникова

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Не так давно столкнулся с задачей: Реализовать прогрессивную шкалу начисления НДФЛ (налог на доход физических лиц) в 1С: Предприятие ЗУП 2.5 (Зарплата и управление персоналом). Начиная с 2021 года при доходе более 5 млн рублей ставка налога для резидентов – 15%, для доходов до 5млн включительно – 13%.

Дело в том, что ЗУП 2.5 уже не поддерживается 1С, следовательно, необходимо внести изменения в алгоритмы начислений самостоятельно. Расширения не работают, т.к. совместимость не позволяет, поэтому снимаем конфигурацию с поддержки.

Где в ЗУП 2.5 начисляется НДФЛ?

Основная проблема корректировки алгоритма заключается в том, что документов, где производится расчет НДФЛ несколько. При этом не всегда в каждом документе будет начисление НДФЛ, иногда НДФЛ может быть начислен ранее.

Ниже перечислю основные документы, где начисляется налог на доходы физических лиц:

- Начисление дивидендов организаций

- Начисление зарплаты сотрудникам организаций

- Начисление отпуска сотрудникам организаций

- Начисление по больничному листу

- Перерасчет НДФЛ

- Премии сотрудников организаций

- Регистрация разовых начислений сотрудников организаций

Функция расчета НДФЛ

Основная функция расчета суммы налога на доход физических лиц находится в общем модуле “Проведение расчетов” – “Получить данные НДФЛ по регистратору” (стр. 4389).

Для изменения алгоритма начислений необходимо добавить собственную функцию:

// Описание Исчисляет НДФЛ согласно прогрессивной шкале, начиная с 2021 г.

// Возвращает: Число – сумма налога. Функция ПолучитьПрогрессивныйНДФЛ_2021(СуммаДохода, СтавкаДляРезидента, МесяцРасчетов)

Если Год(МесяцРасчетов) < 2021 ИЛИ СуммаДохода <= 5000000 Тогда

Возврат Окр(СуммаДохода * СтавкаДляРезидента);

Иначе

Возврат Окр(650000 + (СуммаДохода – 5000000) * 0.15);

КонецЕсли;

КонецФункции // ПолучитьПрогрессивныйНДФЛ_2021()

Далее в основной процедуре исчисления заменяем:

Окр(ОблагаемыйДоходДляИсчисленияНалога * ВыборкаРасчетов.СтавкаДляРезидента)

на

ПолучитьПрогрессивныйНДФЛ_2021(ОблагаемыйДоходДляИсчисленияНалога, ВыборкаРасчетов.СтавкаДляРезидента, ВыборкаРасчетов.МесяцНалоговогоПериода)

Больше статей на моем сайте: kefimov.ru.