Устранение разрыва между регистрами взаиморасчетов с партнерами

В помощник Закрытие месяца включена процедура контроля и устранения разрывов расчетов с партнерами по данным регистров оперативного учета. Процедура выполняется только для онлайн взаиморасчетов.

Решаемые задачи:

- Устранить разрывы между остатками по регистрам взаиморасчетов, появившиеся из-за пользовательских и системных ошибок.

- Свернуть развернутое сальдо в рамках одного объекта расчетов и аналитики без участия пользователя.

- Сделать возможным автоматический переход на онлайн взаиморасчеты.

- Обеспечить механизм, при помощи которого в будущем можно будет корректировать ошибки взаиморасчетов в открытом периоде.

Примеры ошибок, создавшие разрывы в остатках:

- Вводом остатков введен остаток, как по долгу, так и по предоплате в рамках одного объекта расчетов и аналитики взаиморасчетов.

- По одному договору числился остаток предоплаты, по другому договору остаток задолженности. Поиском и удалением дублей объединили два договора в один. Аналогично для партнеров, контрагентов и направлений деятельности.

- По различным причинам не было произведено оффлайн распределение взаиморасчетов.

- Произошли ошибки в онлайн распределении взаиморасчетов.

- При офлайн взаиморасчетах при детализации по договорам введена уменьшающая корректировка реализации/приобретения по уже оплаченной накладной, при наличии на договоре другого долга по другой накладной.

- Некорректно произведенные корректировки регистров.

Разрывами признаются выявленные отличия между остатками оперативных регистров взаиморасчетов (регистры Расчеты с клиентами, Расчеты с поставщиками) и остатками финансовых регистров взаиморасчетов (регистры Расчеты с клиентами по срокам, Расчеты с поставщиками по срокам).

Исправление ошибок, как и актуализация расчетов, будет выполняться с первого месяца, на который есть задание к закрытию месяца по взаиморасчетам.

Список проблем отражается в рабочем месте Закрытии месяца (Финансовый результат и контроллинг – Закрытие месяца).

Рисунок 1 — Регламентные операции по закрытию месяца

По гиперссылке Подробнее выводится детальная информация по обнаруженным ошибкам. Для каждой проблемы регистрируется тип расчетов, объект расчетов и аналитика. В поле Описание проверки выводится описание способов исправления.

Рисунок 2 — Пример проблем некорректных остатков по финансовым регистрам взаиморасчетов

Если необходимо восстановить движения внутри документов, то их нужно перепровести вручную. Автоматическое устранение ошибок в процессе выполнения этапа закрытия месяца движения документов не изменяет, а приводит остатки по регистрам к состоянию отсутствия разрывов взаиморасчетов за счет формирования документов Корректировка регистров на суммы разрывов. В результате закрытия месяца будут сформированы корректировки регистров со служебными операциями.

Рисунок 3 — Корректировка регистров

Поле Операция в документе недоступно для редактирования, заполняется автоматически и отделяет служебные корректировки от ручных. Поле Организация видно только в служебных операциях, созданных закрытием месяца или переходом на онлайн взаиморасчеты.

Для целей оперативного и управленческого учета по скорректированным записям взаиморасчетов будут добавлены балансирующие их записи по регистрам прочих доходов и расходов, активов и пассивов.

Помощник исправления развернутого сальдо по видам запасов и ГТД (обработка)

Обработка позволяет исправить развернутое сальдо по видам запасов, которое осталось после штатной обработки перепроведения документов.

Рисунок 4 — Помощник исправления развернутого сальдо (обработка)

При закрытии месяца в ERP необходимо закрывать развернутое сальдо по видам запасов и ГТД, в противном случае программа может некорректно посчитать себестоимость. Для этого разработана типовая обработка перепроведения документов по видам запасов, ее можно увидеть в механизме закрытия месяца.

Рисунок 5 — Помощник исправления остатков

Нужно учитывать, что из-за особенностей учета и самой программы не всегда эта обработка отрабатывает на 100%, т.е.после проведения документов по видам запасов могут остаться еще некоторое количество документов с развернутым сальдо.

Рисунок 6 — Отчет Наличие развернутого сальдо

Можно пользуясь отчетом Наличие развернутого сальдо, заходя в каждый документ, открывая Виды запасов исправлять номер ГТД на нужный или вид запасов на нужный, при этом на эти действия может потребоваться много времени на выполнение.

Как правило проставление видов запасов и номеров в ГТД происходит не в хаотичном порядке, а руководствуясь наличием положительных остатков по организации из того же отчета Развернутое сальдо. там где есть остаток и такое ГТД или вид запасов ставите в документ, где эти остатки отрицательные.

Рисунок 6 — Виды запасов

Чтобы сделать это быстрее достаточно выполнить данную обработку:

- она найдет все документы с отрицательными остатками по видам запасов;

- поменяет в табличной части Виды запасов “неправильный” вид запасов на тот, по которому есть остаток и перепроведет документ.

Получается, что обработка сделает все то же самое, что обычно делается вручную, но в автоматическом режиме и гораздо быстрее.

Для данной обработки не имеет значение когда поступил товар раньше или позже его расхода, главное, что он поступил или есть в остатке в текущем месяце.

Обработка просто смотрит на остаток и подставляет его.

Если методология работы на вашем предприятии не позволяет использовать такой подход, то лучше не используйте данную обработку.

Например, товары одной организации предоставляются для реализации клиентам другой организации и на момент продажи товара конечному клиенту в текущей организации товара может не быть.

А далее в конце месяца или более короткого периода вы оформляете продажи товара из той организации где товар есть в ту организацию, где его нет, но он был продан клиенту, эти продажи можно оформить по фактам недостач товара на каждый день, неделю или месяц, т.е. теоретически товар в той организации может появиться уже после его продажи. Отрицательных остатков на конец месяца не будет, препятствовать закрытию месяца не будет. Это всего лишь один из вариантов образования отрицательных остатков, то есть приходов после расходов.

Например, у вас есть договоренность с поставщиком, что накладные он выставляет не на каждую поставку, а только раз в месяц на общий объем поставок и как следствие у себя в учете мы имеем точно такую же картину.

То есть, здесь заранее сделано допущение, что товар по документам может прийти в течение месяца.

Действия:

- Выполнять обработку имеет смысл только после выполнения штатной обработки по перепроведению документов по видам запасов. Потому что штатное перепроведение отработает все механизмы программы и наиболее корректно заполнит виды запасов.

- Далее вы указываете период исправления и организацию и заполняете развернутое сальдо кнопкой Заполнить развернутое сальдо.

- Далее необходимо (не менее 3-х раз) выполнить перепроведение документов с перезаполнением видов запасов и в 99% случаев этого функционала достаточно чтобы закрыть развернутое сальдо.

Рисунок 7 — Помощник исправления развернутого сальдо по видам запасов и ГТД

В случае если после нескольких повторов ситуация не меняется, то:

- нажать кнопку Исправить автоматически, и программа переставит в строках виды запасов и номер ГТД на более корректные, при необходимости строка будет разбита на 2 и тогда можно увидеть изменение количества и добавление новой строки;

- нажать кнопку Записать изменения, происходит запись изменений и перепроведение документов.

После выполнения записи можно заполнить развернутое сальдо заново и посмотреть что осталось. При необходимости повторить все действия заново.

Дополнительно есть кнопка Перепровести документы с перезаполнением видов запасов. Она делает тоже самое что и штатная обработка, поэтому ее наличие обусловлено только дополнительным удобством и напоминанием, что в первую очередь надо делать перепроведение.

Успешное закрытие развернутого сальдо зависит от множества факторов. Корректности ввода данных, произведенных доработок, отсутствия дублей в видах запасов, отсутствия отрицательного сальдо, данный инструмент для автоматизации ручной работы.

Настройки 1C:ERP мы осуществляем в рамках услуги Аренда 1С:ERP или осуществляем отдельно поддержку 1С:ERP с привлечением квалифицированных консультантов 1С:ERP.

Skip to content

Если Вы обнаружили неверное сальдо на своём едином налоговом счёте, то Вам нужно связаться с ФНС. Налоговики описали в разделе «Часто задаваемые вопросы», что для этого нужно делать.

Есть 2 способа уточнить сальдо ЕНС:

- приехать в ИФНС лично, чтобы провести очную сверку

- отправить запрос на проверку сальдо в личном кабинете

Если налоговики найдут основания для корректировки, они проведут её и сообщат Вам об этом.

Также Вы сможете написать инспекторам о несоответствии через сервис оперативной помощи на сайте налоговой. Заполните необходимые поля в заявке:

- ИНН

- номер телефона

- название фирмы или ФИО физического лица

- проблема, которую нужно решить — «Не согласен с сальдо ЕНС, необходима актуализация»

Ведомство объяснило, что, обработав заявку, налоговики позвонят Вам и, если понадобится, запустят процедуру сверки сведений.

Просим учесть, что даже при минусовом сальдо ЕНС Вам не грозит принудительное взыскание, пока инспекторы не завершат индивидуальные сверки со всеми российскими налогоплательщиками. Читайте подробнее в статье «Будет ли применяться принудительное взыскание задолженности на ЕНС».

Читайте также Налоговики ответили, необходимы ли нулевые уведомления об исчисленных налогах

Добрый день, Любовь!

Дело в том, что счет 000 является служебным и может использоваться только в случае ввода начальных остатков. Применение его при ведении текущего учета не допускается.

Далее допускается два варианта исправления ошибок в бухгалтерском учете (если мы говорим об исправлении именно в текущем периоде):

– списание на 91 счет, как Вам посоветовала Наталья, таким образом исправляются ошибки, которые признаются несущественными (критерии существенности должны быть определены в учетной политике), такое правило закреплено в п. 14 ПБУ 22/2010 “Исправление ошибок в бухгалтерском учете и отчетности”

– списание на 84 счет – такой метод применяется в том случае, если ошибки признаются существенными.

В случае с 91 счетом, как Вы верно заметили, пострадают показатели текущего отчетного периода.

В случае с 84 счетом – ФНС после предоставления отчетности запросит пояснения, почему не сходятся показатели нераспределенной прибыли в балансе (разница между 2019 и 2018 годами) и суммы чистой прибыли в отчете о фин. результатах за 2019 год. Вам придется каким-то образом пояснить им сложившуюся ситуацию.

Ну а дальше – из двух зол выбирайте то, которое ближе.

Также стоит учесть величину суммы, о которой идет речь, и насколько из-за этой ошибки были искажены показатели бух. отчетности прошлых лет (существенная или несущественная ошибка)

При расчетах с контрагентами у вас может сформироваться развернутое сальдо по дебету и кредиту на взаиморасчетных счетах:

- 60 «Расчеты с поставщиками и подрядчиками»;

- 62 «Расчеты с покупателями и заказчиками»;

- 76 «Расчеты с разными дебиторами и кредиторами».

В этом случае на сумму развернутого сальдо на странице «Деньги» появится взаимная задолженность по контрагенту.

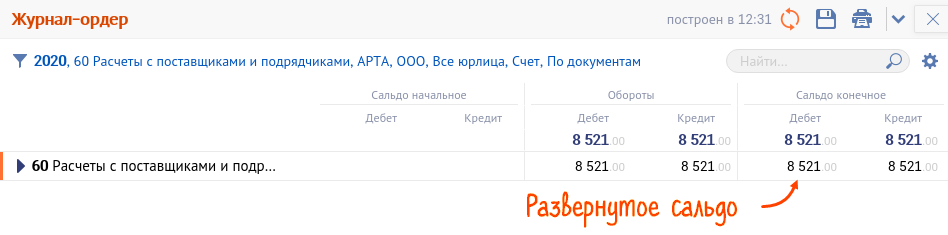

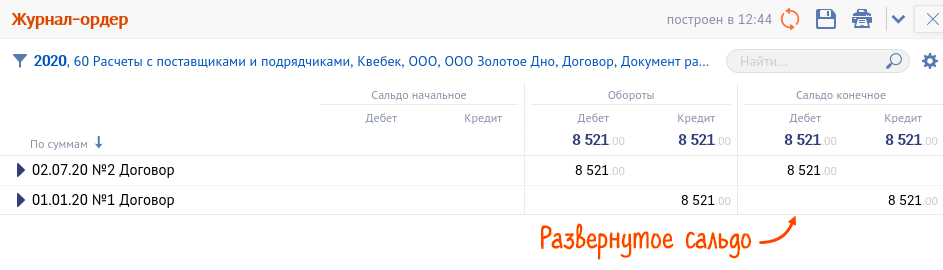

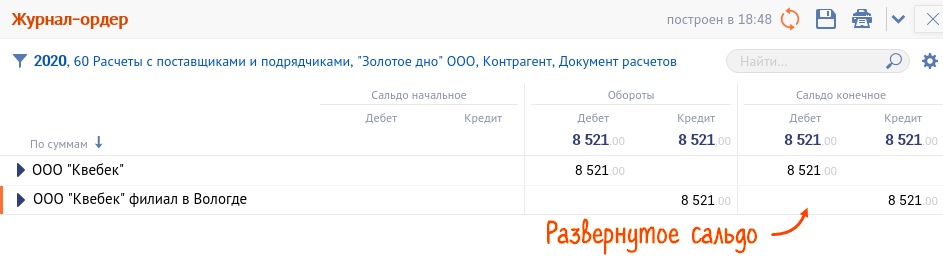

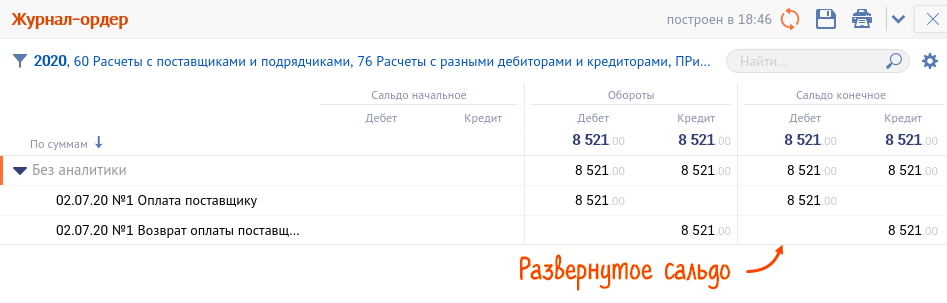

Чтобы проверить есть ли сальдо по счету, сформируйте «Журнал-ордер» и выберите в фильтре детализацию по документам расчетов и по договорам. Распространенные причины развернутого сальдо:

- складской документ не связан с оплатой;

- в складском документе и в оплате указаны разные договоры;

- в складском документе и в оплате выбраны разные контрагенты;

- возврат не связан с документом-основанием.

Если вам не нужно связывать платежи с конкретными документами, зачтите долги по методу FIFO в отчете «Акт сверки» или «Сальдо по счету».

На примере счета 60 «Расчеты с поставщиками» рассмотрим, как исправить ошибки.

Если в «Журнале-ордере» отображается сальдо на одинаковую сумму по кредиту и по дебету счета 60 «Расчеты с поставщиками и подрядчиками», платеж не связан с документом «Поступление».

Как исправить ошибку

Свяжите оплату со складским документом, СБИС сформирует проводку на зачет аванса.

Если в «Журнале-ордере» отображается сальдо по счету 60 «Расчеты с поставщиками и подрядчиками» по разным договорам, в документах «Поступление» и «Оплата поставщику» договоры не совпадают.

Как исправить ошибку

Выберите одинаковый договор в документах «Поступление» и «Оплата поставщику».

В «Журнале-ордере» отображается сальдо по счету 60 «Расчеты с поставщиками и подрядчиками» по двум контрагентам. Например, документ «Поступление» оформили по головной организации, а «Оплата поставщику» по филиалу.

Как исправить ошибку

- свяжите оплату с поступлением. Если это оплата третьему лицу — СБИС укажет в поле «За кого» контрагента из документа «Поступление», сформирует проводку на зачет аванса.

- объедините карточки контрагентов, если создали две разные для одного контрагента.

- в документе «Оплата поставщику» укажите того же контрагента, что и в «Поступление», если они не совпадают.

Если в «Журнале-ордере» отображается сальдо по счету 76-09 «Прочие расчеты с разными дебиторами и кредиторами» и по счету 60-02 «Расчеты по авансам выданным», это значит, что вы оформили «Возврат оплаты поставщиком», но не связали платеж с документом-основанием.

Как исправить ошибку

- свяжите возврат с оплатой — СБИС изменит проводки по документу возврата;

- поменяйте тип платежа — «Оплата поставщику» на «Оплата прочим лицам».

Лицензия

Любой тариф сервиса «Бухгалтерия и учет».

Права и роли

Нашли неточность? Выделите текст с ошибкой и нажмите ctrl + enter.

Что такое существенная ошибка в бухгалтерском учете?

Основной нормативный акт, регулирующий порядок исправления ошибок в учете — ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности» (утверждено приказом Минфина от 28.10.2010 № 63н). Согласно ПБУ ошибкой не может быть неточность в учете или отчетности, возникшая из-за появления сведений уже после внесения в учет факта хозяйственной деятельности.

ПБУ 22/2010 делит ошибки в учете на существенные и несущественные. Существенная ошибка — та, которая сама по себе или в совокупности с другими ошибками за отчетный период способна повлиять на экономические решения пользователей, принимаемых на основе бухотчетности за этот отчетный период.

Законодательство не устанавливает фиксированный размер существенной ошибки — налогоплательщик должен выявить его самостоятельно в абсолютном или процентном выражении. Уровень существенности, свыше которого ошибка считается существенной, должен быть указан в учетной политике.

Чиновники в некоторых нормативных актах рекомендовали установить уровень существенности равным 5% от показателя статьи отчетности или суммарного размера актива или обязательства (п. 1 приказа Минфина от 11.05.2010 № 41н, п. 88 приказа Минфина от 28.12.2001 № 119н, в настоящее время эти приказы утратили силу). Мы предлагаем установить одновременно и абсолютный, и относительный показатель определения существенной ошибки. Абсолютный показатель фирма может установить в произвольном размере.

Пример формулировки для учетной политики:

Ошибка признается существенной, если сумма искажений превышает … тыс. руб. или величина ошибки составляет 5% от общего размера актива (обязательства), значения показателя бухгалтерской отчетности.

О том, чем нужно руководствоваться при составлении бухгалтерской учетной политики, читайте в материале «ПБУ 1/2008 «Учетная политика организации» (нюансы)».

Если отдельная ошибка не является существенной, согласно установленному критерию, но в отчетном периоде аналогичных ошибок много — например, бухгалтер неправильно принимает к учету средства индивидуальной защиты, — то рассматривать эти ошибки нужно в совокупности, поскольку суммарно они могут быть признаны существенными.

Для существенных ошибок в бухгалтерском учете установлены отдельные правила исправления.

Исправление ошибок в бухгалтерской документации

Алгоритм исправления неточностей в бухучете зависит от того, где была совершена ошибка — в первичке и регистрах или в самой отчетности, сроков выявления ошибки и от того, является ли она существенной.

Существуют следующие способы исправления в первичке и регистрах:

- Корректурный — используется в бумажных документах; неправильные сведения зачеркивают так, чтобы можно было прочесть первоначальную информацию, и рядом делают верную запись. Исправление должно быть заверено Ф. И. О. и подписью ответственного лица, датой и печатью компании (п. 7 ст. 9 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ).

ВНИМАНИЕ! Есть ряд документов, исправления в которых недопустимы. К ним относятся кассовые и банковские документы.

- «Красное сторно» — применяется в случае неправильной проводки счетов. При рукописном вводе ошибочная проводка повторяется красными чернилами, при этом выделенные красным суммы при подсчете итогов нужно вычитать. В итоге неверная запись аннулируется, а вместо нее нужно сделать новую проводку с верными счетами и суммой. Если учет ведется в типовой компьютерной программе, то обычно достаточно сделать проводку с той же корреспонденцией, но сумму указать со знаком минус. Запись в регистрах будет вычитаться и нивелировать неверную проводку. Далее следует сделать верную.

- Дополнительная проводка — используется если первоначальная корреспонденция счетов была правильной, но с неверной суммой, либо если операция не была зафиксирована вовремя. Компания на недостающую сумму составляет дополнительную проводку, а если первоначальная сумма была завышена, то делает проводку на необходимую разницу с применением красного сторно. Также бухгалтер обязан составить справку-пояснение о причине исправления.

О том, как составить такую справку, читайте в статье «Бухгалтерская справка об исправлении ошибки – образец».

Способы исправления ошибок в бухгалтерском учете за 2022 год

Порядок исправлений зависит от существенности ошибки и периода выявления:

- Ошибки 2022 года, выявленные до конца 2022 года, исправляем в том месяце, в котором они были выявлены.

- Несущественную ошибку, допущенную в 2021 году, но выявленную в 2022-м, уже после утверждения отчетности за 2021 год, исправляем записями по соответствующим счетам бухучета в том месяце 2022 года, в котором ошибку выявили; прибыль или убыток, полученные в результате исправления ошибки, относим на счет 91.

- Ошибка 2022 года, которую обнаружили в 2023 году, но до даты подписания бухотчетности за 2022 год, исправляем путем внесения записи в операции бухучета за декабрь 2022 года. Аналогично исправляются и существенные ошибки в учете, которые были обнаружены после подписания отчетности за 2022 год, но до даты ее предоставления госоргану или собственникам (акционерам).

- Если ошибка 2022 года существенная, а отчетность за 2022 год уже подписана и предоставлена собственникам (акционерам) и госорганам, но не утверждена, исправляем ее учетными записями, которые будут датированы декабрем 2022 года. При этом в новом варианте бухотчетности нужно указать, что эта отчетность заменяет первоначально предоставленную и указать основания для замены.

ВНИМАНИЕ! Новую отчетность нужно обязательно представить всем адресатам, кому представлялась предыдущая неисправленная отчетность.

- Существенная ошибка за 2022 год выявлена после утверждения бухотчетности за 2022 год — исправляем записями по счетам бухучета уже в 2023 году. В проводках будет задействован счет 84.

Пример:

Бухгалтер ООО «Перспектива» в мае 2023 года обнаружил, что не отразил в операциях за 2022 год арендную плату в размере 100 000 руб. Это существенная ошибка согласно учетной политике ООО «Перспектива», к тому же она выявлена после утверждения отчетности за 2022 год. Бухгалтер сделает проводку:

Дт 84 Кт 76 на сумму 100 000 руб. — выявлен ошибочно не отраженный расход за 2022 год.

Кроме того, ООО «Перспектива» должно сдать уточненку по налогу на прибыль за 2022 год.

Также при исправлении существенной ошибки, обнаруженной после утверждения годовой отчетности, нужно произвести ретроспективный перерасчет показателей бухгалтерской отчетности — это процедура приведения показателей отчетности в соответствующий вид так, как будто ошибка не была допущена. Например, если после ретроспективного пересчета данных показатель прибыли за 2022 год уменьшился с 200 000 руб. до 100 000 руб., то в отчетах 2023 года в графах сравнительных данных за 2022 год следует указывать уже не 200 000 руб. (по утвержденному отчету), а 100 000 руб. (по исправлению). Эту процедуру разрешено не делать компаниям, применяющим упрощенные способы ведения бухучета.

О том, какую отчетность сдают компании, ведущие учет упрощенным способом, читайте в материале «Упрощенная бухгалтерская финансовая отчетность – КНД 0710096».

Информацию о выявленных существенных ошибках прошлых лет, которые были исправлены в отчетном периоде, нужно обязательно указывать в пояснительной записке к годовой бухотчетности. Юрлицо должно указать характер ошибки, сумму корректировки по каждой статье отчетности и корректировку вступительного сальдо. Если организация указывает информацию о прибыли, приходящейся на 1 акцию, то в пояснительной записке также указывается сумма корректировки по данным о базовой и разводненной прибыли на 1 акцию.

Какие еще сведения нужно указывать в пояснительной записке, рассказывается в статье «Составляем пояснительную записку к бухгалтерскому балансу (образец)».

В соответствии с письмом Минфина от 22.01.2016 № 07-01-09/2235 организация имеет право самостоятельно разработать алгоритм исправления ошибок в учете и отчетности на основании действующего законодательства. Выбранный порядок рекомендуем закрепить в учетной политике.

Исправление ошибок в налоговом учете

Если положения ПБУ 22/2010 являются актуальными для юрлиц, поскольку самозанятое население не обязано вести бухучет, то порядок исправления ошибок в налоговом учете касается и предпринимателей, и организации.

Согласно ст. 314 НК РФ исправлять ошибки в налоговых регистрах нужно корректурным способом: должна быть подпись лица, исправившего регистр, дата и обоснование исправления.

Порядок исправления ошибок в налоговом учете подробно расписан в ст. 54 НК РФ.

Если ошибка в расчете налоговой базы за прошлые годы была обнаружена в текущем отчетном периоде, то нужно провести перерасчет налоговой базы и суммы налога за период совершения ошибки.

Если определить период совершения ошибки нельзя, то перерасчет производится в том отчетном периоде, в котором найдена ошибка.

Ошибки в налоговом учете, в результате чего налоговая база была занижена, а значит, и недоплачен налог в бюджет, нужно не только исправить, но и предоставить в ИФНС уточненку за период совершения ошибки (ст. 81 НК РФ). Однако если ошибка обнаружена в ходе налоговой проверки, то подавать уточненку не нужно. При этом сумма недоимки или переплаты будет зафиксирована в материалах проверки, и налоговики внесут эти данные в карточку лицевого счета компании. Если же фирма передаст в налоговый орган уточненку, то данные в карточке задвоятся.

Если на конец года имеет место спор с ИФНС и велика вероятность доначислений налогов (штрафных санкций), то в бухотчетности надо признать оценочное обязательство. Подробнее об этом – в материале «Налоговый спор = оценочное обязательство».

В том случае, когда компания переплатила налог из-за собственной ошибки, она может подать уточненку или же не исправлять ошибку (например, сумма переплаты незначительная). Еще один вариант, которым может воспользоваться фирма, — уменьшить налоговую базу в периоде обнаружения ошибки на величину завышения налоговой базы в предыдущем периоде. Так можно сделать при расчете транспортного налога, НДПИ, УСН и налога на прибыль.

ВНИМАНИЕ! Таким способом нельзя воспользоваться при выявлении ошибок по расчету НДС, поскольку исправлять завышенный НДС можно только путем сдачи уточненки за период совершения ошибки.

Если фирма работала в убыток и выявила ошибку в прошлом периоде, которая увеличит убыток, то эти расходы включать в расчет налога за нынешний период нельзя. Компании следует подать уточненку с новыми суммами расходов и убытка (письмо Минфина от 23.04.2010 № 03-02-07/1-188).

Что делать, если выявлены ошибки в первичных документах, детально разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно переходите в Путеводитель по налогам.

Штрафы за ошибки в учете

Ошибки в бухгалтерском учете и при составлении отчетности чреваты для компании штрафом. Причем с 10.04.2016 размеры штрафов за неправильное ведение учета выросли — со вступлением в силу закона от 30.03.2016 № 77-ФЗ.

Ст. 15.11 КоАП в новой редакции содержит следующий перечень нарушений и наказаний за них:

|

Новая редакция ст. 15.11 КоАП |

Старая редакция (действует по нарушениям, совершенным до 10.04.2016) |

|

Искажения в учете, которые привели к занижению налогов и сборов на 10% и больше |

Искажения в учете, которые привели к занижению налогов и сборов на 10% и больше |

|

Искажения любой статьи бухотчетности на 10% и больше |

Искажения любой статьи бухотчетности на 10% и больше |

|

Фиксация мнимого, притворного объекта бухучета или не совершившегося события |

– |

|

Ведение счетов бухучета вне регистров |

– |

|

Составление бухотчетности не на основе сведений из регистров бухучета |

– |

|

Отсутствие первички, регистров учета или аудиторского заключения |

– |

|

Штраф за нарушение, выявленное впервые: от 5 000 до 10 000 руб. |

Штраф за нарушение, выявленное впервые: от 2 000 до 3 000 руб. |

|

Штраф за повторное нарушение: от 10 000 до 20 000 руб. или дисквалификация ответственного должностного лица на срок до 2 лет |

– |

|

Оштрафовать могут в течение 2 лет с момента нарушения |

Оштрафовать могут в течение 1 года с момента нарушения |

Таким образом, чиновники расширили перечень нарушений в бухучете и отчетности, за которые будут отныне штрафовать, и увеличили санкции, а также срок, в течение которого компанию могут наказать.

Итоги

Ошибки в бухгалтерском и налоговом учете — головная боль бухгалтера, поскольку это означает перерасчет статей бухотчетности и сумм уплаченных налогов. А если ошибку выявили налоговики на проверке, то компания еще и заплатит штраф, а должностное лицо будет дисквалифицировано (в случае если нарушения выявлялись неоднократно).