Одна из самых неприятных ситуаций при работе в программе 1С:Бухгалтерия это появление “красноты” в различных оборотно-сальдовых ведомостях. Очень часто пользователи, впервые столкнувшиеся с такой ошибкой, не знают с чего начать поиск причин ее возникновения и как следствие – путей ее исправления.

Я предлагаю вам рассмотреть такую проблемную ситуацию в оборотно-сальдовой ведомости по счету 10.01. Но у вас она может возникнуть и по 41 счету и по 43. Очень много неприятных моментов связано с аналогичной ошибкой по 60 или 62 счету. Но корень зла у всех один – некорректная работа с субконто.

Что же такое субконто? Информации об этом таинственном термине в интернете можно найти очень много. На всякий случай повторим здесь еще раз. Субконто – это некий аналитический показатель или уточнение, в разрезе которого ведется учет на том или ином счете бухгалтерского учета. Например, если речь идет о счете 60 или 62, то логично, что эти счета необходимо вести в разрезе контрагентов, 10 и 41 счет надо детализировать, т.е. уточнять в разрезе номенклатуры.

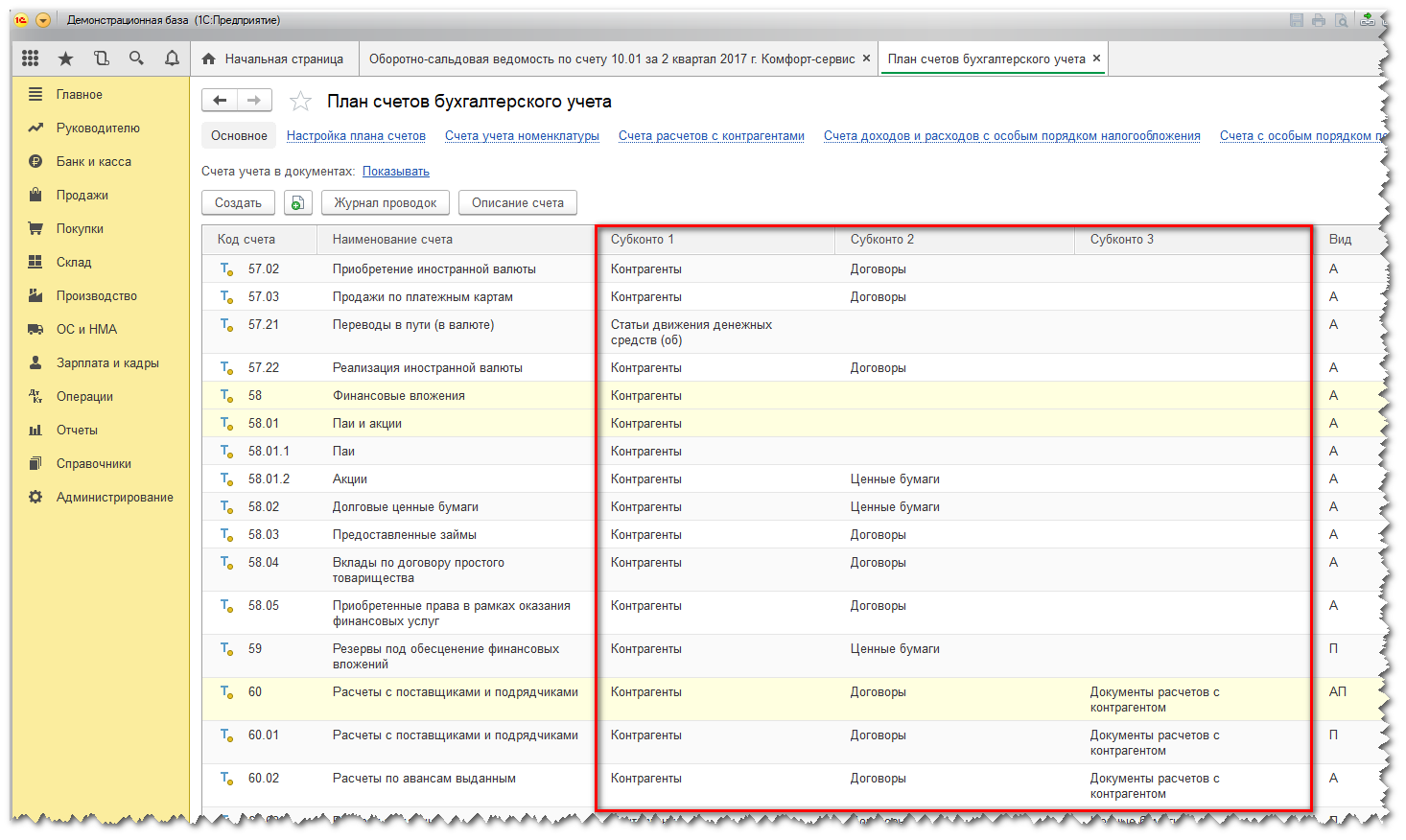

В программе 1С:Бухгалтерия у каждого счета в плане счетов указаны субконто. На счете их не может быть более трех:

Вот в этой детализации и надо искать ошибку.

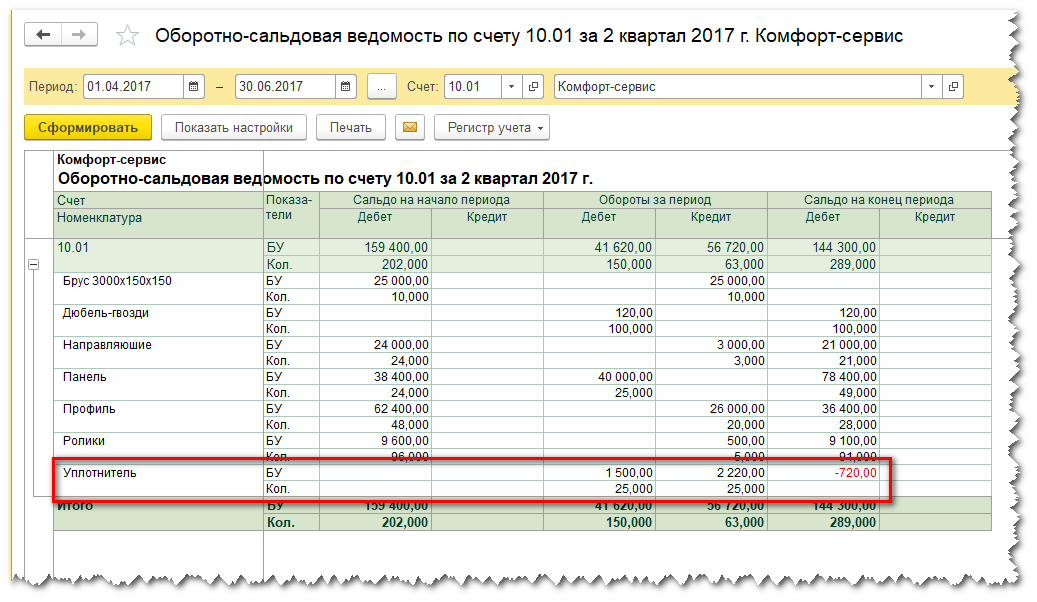

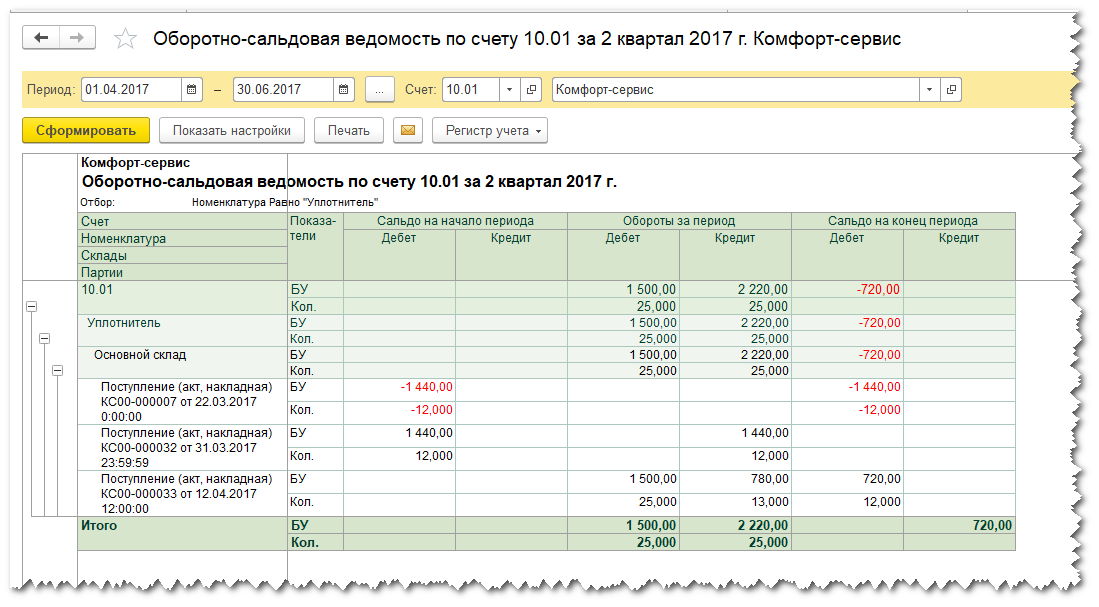

Итак, рассмотрим один небольшой пример. Отработав 2 квартал, бухгалтер формирует ОСВ по счету 10.01, с детализацией по номенклатуре и довольно часто с унынием наблюдает вот такую картину:

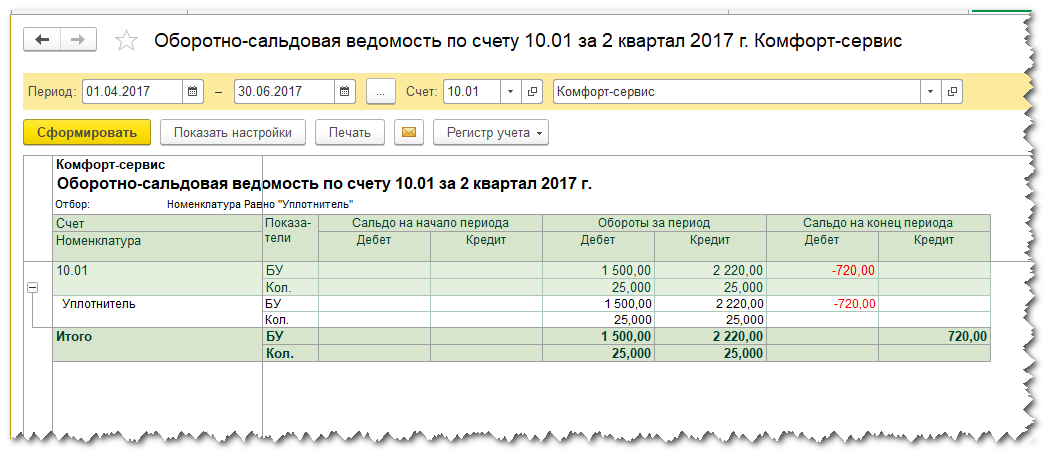

Т.е. по одной из номенклатурных позиций сложилась странная ситуация: остатков на начало периода нет. Пришли 25 единиц материала, списано тоже 25 единиц, но программа почему то списывает данную позицию по какой то другой цене, вследствие чего в оборотке по БУ образовалось отрицательное сальдо. Для того, чтобы немного упростить работу с отчетом, сделаем отбор по одной номенклатурной позиции:

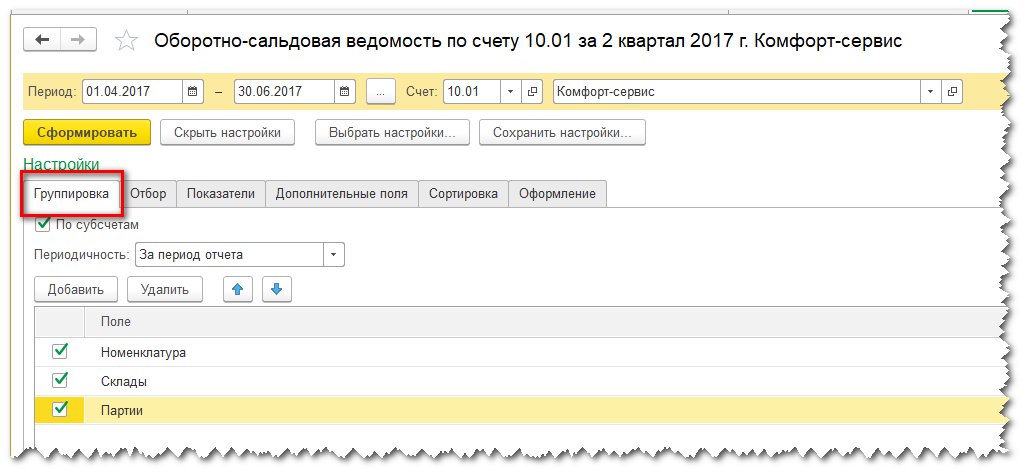

Если мы посмотрим в план счетов, то увидим, что у счета 10.01 три субконто: номенклатура, склады и партии, поэтому давайте детализируем ОСВ по всем трем субконто. Для этого перейдем в настройки отчета и на закладке Группировка установим флажки на всех трех показателях:

Сформировав отчет, мы увидим совершенно другую картину:

Т.е. на самом деле при детализации 10 счета мы видим, что в прошлом периоде произошла ошибка и хотя нам казалось что остатков по данной номенклатуре нет, программа видит остатки по поступлению от 31 марта и при списании данного материала в апреле как и положено по методу ФИФО сначала списывает запасы по той партии, которые поступили раньше.

Причины возникновения такой путаницы, как правило, одинаковые – мы часто вынуждены возвращаться в прошлый период, чтобы поправить даты и время документов поступления или списания.

Чаще всего ошибку легко исправить простым перепроведением документов и программа сама выстроит все документы в хронологической последовательности. Для такого простого решения надо просто регулярно анализировать оборотно-сальдовые ведомости по разным счетам в конце квартала или месяца.

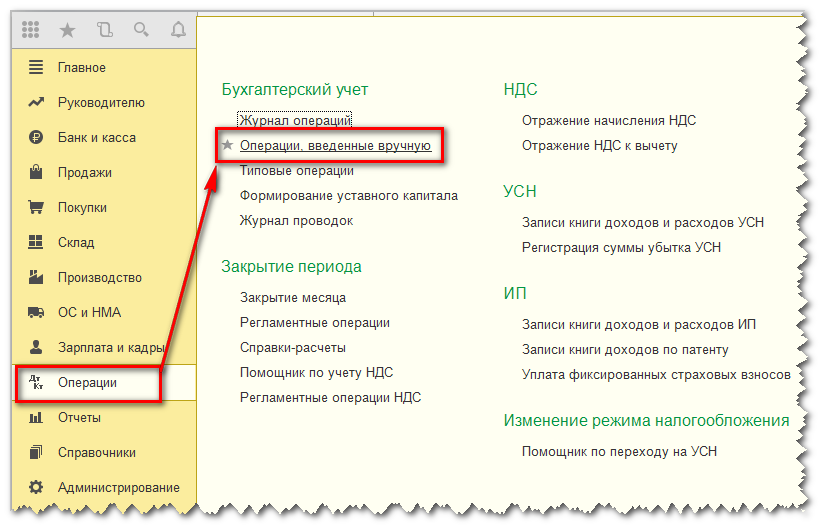

Однако иногда бухгалтер обнаруживает ошибку в уже закрытом периоде, менять данные в котором конечно не хотелось бы. Тогда тут к моему великому сожалению, поправить ситуацию можно только операцией введенной вручную. Мои клиенты все знают, что я большой противник ручных проводок, но в данной ситуации без этого не обойтись.

И формировать ручную проводку надо очень аккуратно, внимательно и правильно заполняя все субконто в счетах учета. Итак, в разделе Операции открываем список операций введенных вручную:

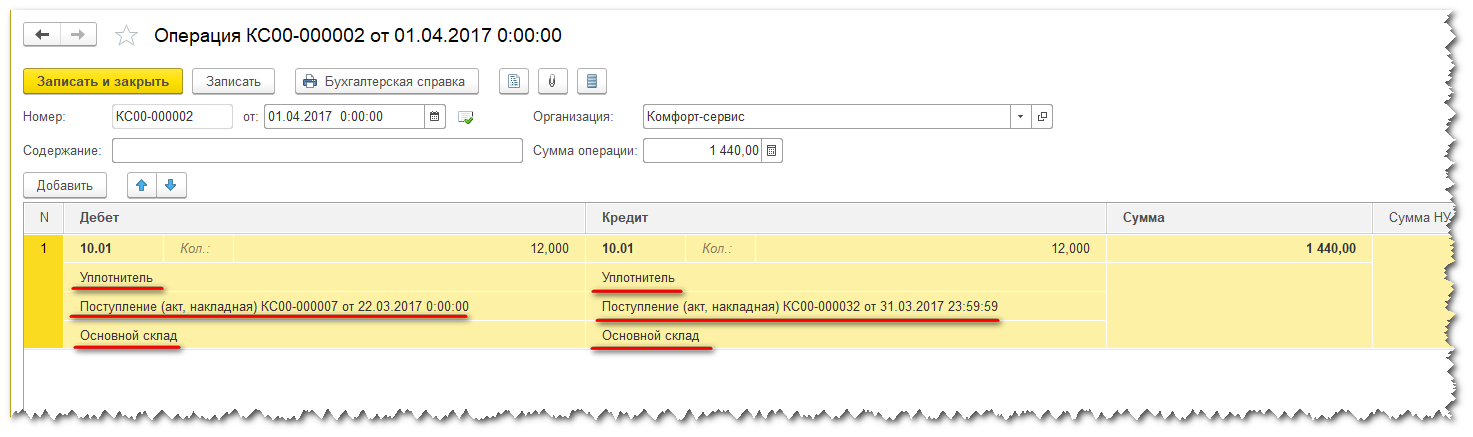

Создаем новую операцию, например, 01 апреля и внимательно проставляем счета учета, субконто, количество и сумму операции в соответствии с той ситуацией, которая сложилась в ОСВ:

После этого перепроводим документы текущего периода и переформируем оборотно-сальдовую ведомость. Получается вот такая замечательная картина:

Таким образом, наша ошибка исправлена и никакого сальдо по данной номенклатуре у нас нет.

Итак, для своевременно устранения ошибок и комфортной работы в программе, анализируйте отчеты с максимальной детализацией и тогда программа 1С:Бухгалтерия станет для вас помощником, а не врагом, с которым вы ежедневно сражаетесь.

Работайте в 1С с удовольствием.

С вами была ваш консультант, Виктория Буданова. Спасибо что вы с нами.

С 2023 года в жизни налогоплательщиков появилась масса новых отчетов. Одним из них является уведомление об исчисленных суммах налогов. Хоть инспекторы и не считают этот документ отчетом, но как его не назови, представлять его все равно придется. У него есть свои сроки, требования к заполнению, штрафы за непредставление и даже нюансы по исправлению ошибок.

Сегодня мы хотели бы остановиться на последнем пункте, а именно на исправлении ошибок в уведомлениях в программе 1С: Бухгалтерии предприятия ред. 3.0.

Как говорится, не ошибается тот, кто ничего не делает.

Делитесь с коллегами, сохраняйте в закладки, эта статья точно пригодится абсолютно каждому бухгалтеру!

В статье рассмотрим несколько ситуаций, с которыми на сегодняшний день столкнулись наши клиенты.

О том, как отправить уведомление по ЕНП за февраль, мы написали в этом разборе.

Ситуация № 1 – Допущена ошибка в сумме

Представим следующую ситуацию.

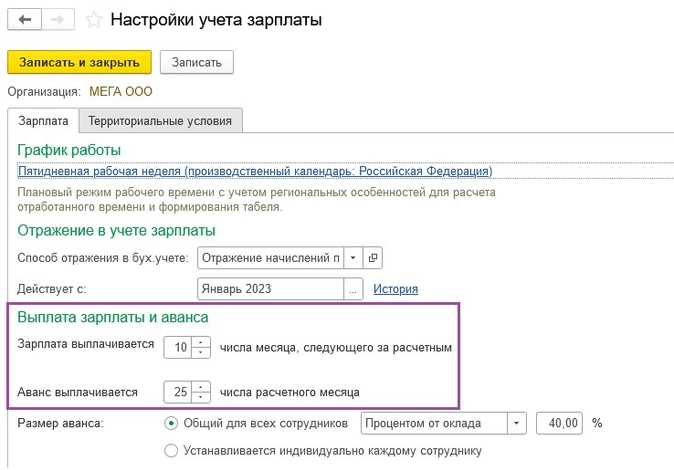

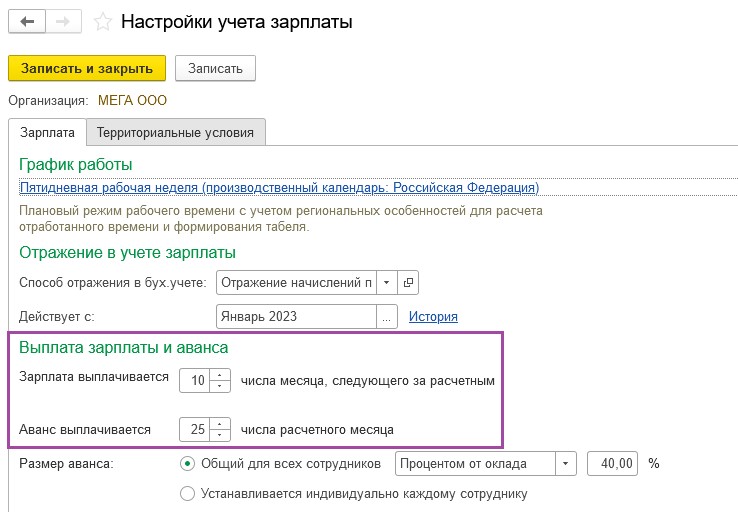

Организация выплачивает заработную плату сотрудникам 10 и 25 числа.

Компания должна отправить уведомление по НДФЛ за февраль 2023 до 27 февраля 2023 года.

Если сложно — приходите на курс, профи помогут с ЕНП и ЕНС.

В 2023 году много важных нюансов по НДС: как учесть их все и правильно сдать отчетность? Больше того, ошибки с этим налогом ― прямой путь к штрафам и даже уголовной ответственности.

Вывод простой: для работы с НДС нужна особая квалификация. «Клерк» предлагает именно такую.На

курсе повышения квалификации по НДС научитесь всем нюансам учета и отчетности по этому налогу, а еще получите официальное удостоверение.

Старт потока уже совсем скоро, присоединяйтесь.

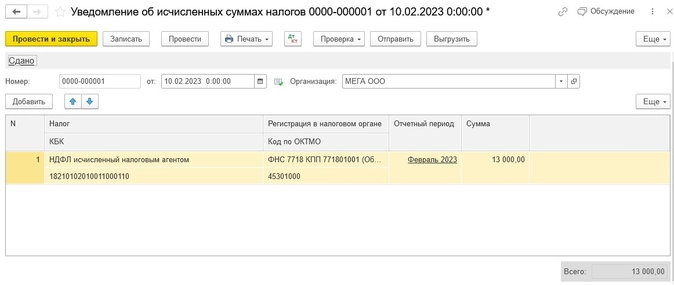

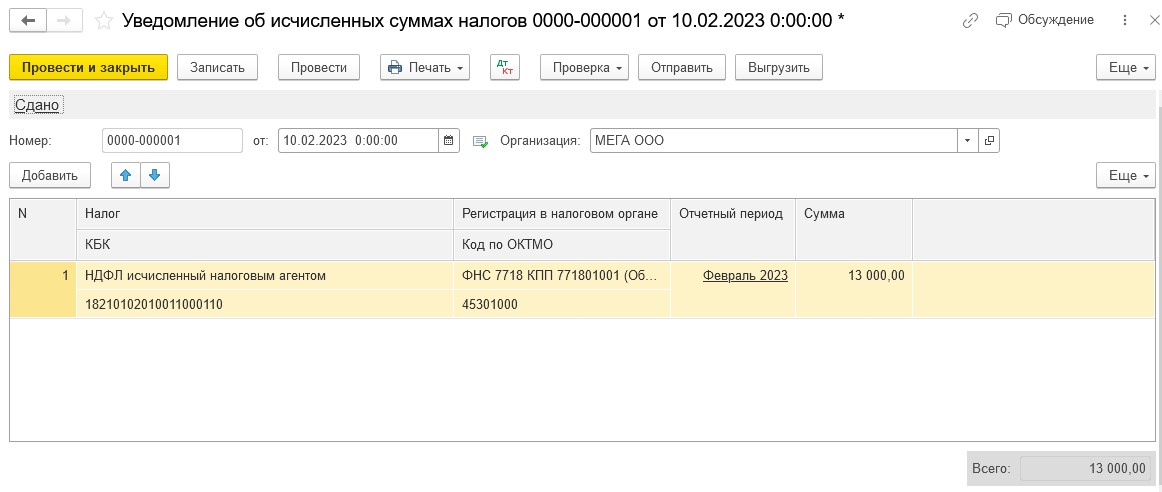

Одновременно с выплатой заработной плата за январь 2023 года, бухгалтер, чтоб не забыть, сразу отправила уведомление по НДФЛ за февраль 2023 года.

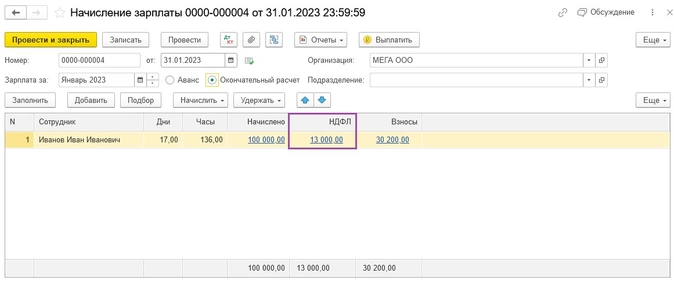

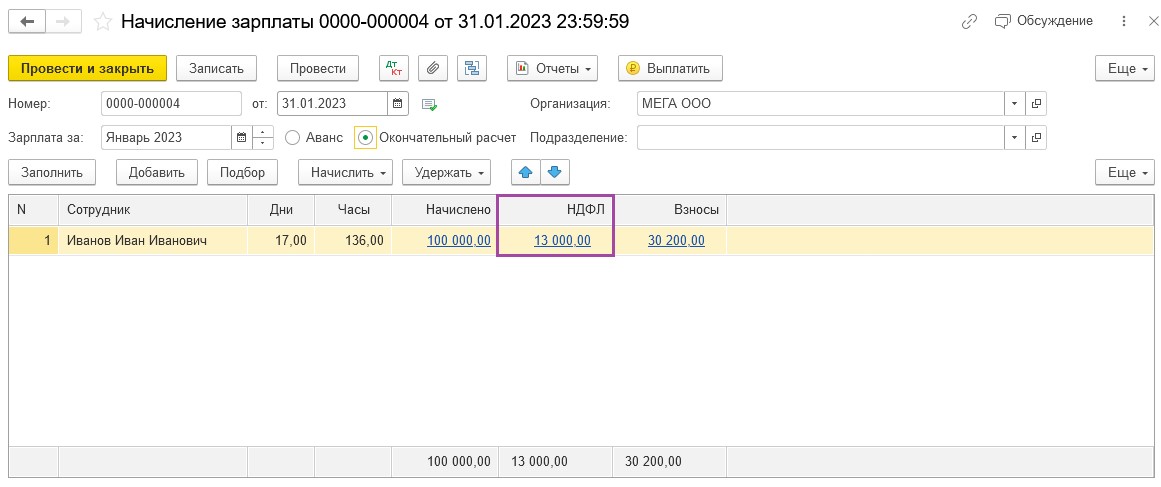

Сумма налога в документе была равна 13 000 рублей. Именно эта сумма фигурировала в начислении заработной платы за январь 2023 года.

Других выплат физлицам компанией не производилось.

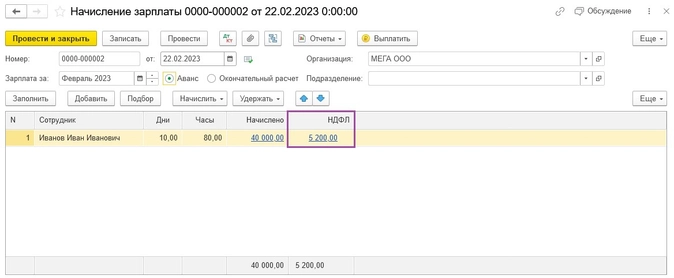

Но бухгалтер не учла того, что аванс за февраль 2023, в связи с праздничными днями, она должна будет выплатить 22.02.2023.

А как мы знаем, уведомление по НДФЛ за февраль 2023 подается налогоплательщиком за период с 23 января по 22 февраля. А это значит, что сумма налога в поданном ранее документе не верная.

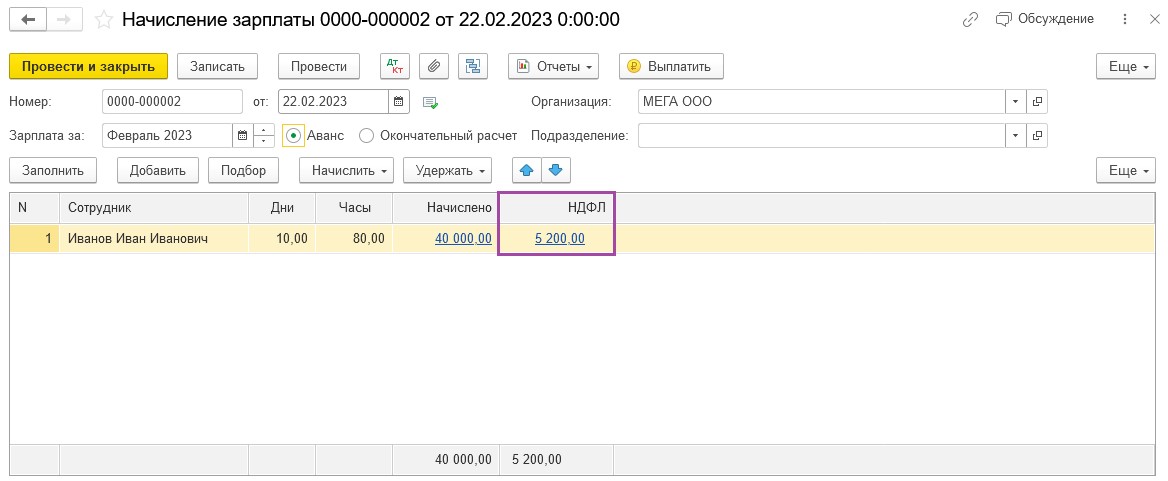

Посмотрим начисление аванса и увидим, что НДФЛ с аванса составил 5 200 руб.

Понятно, что уведомление придется пересдавать, ведь налоговую инспекцию организация дезинформировала, но как это сделать?

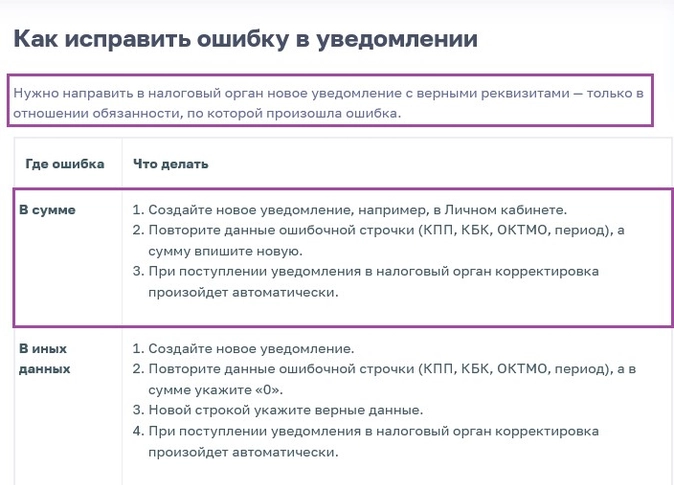

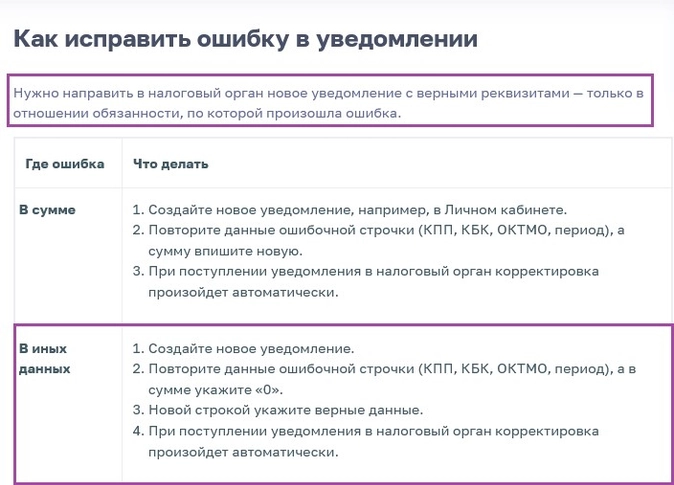

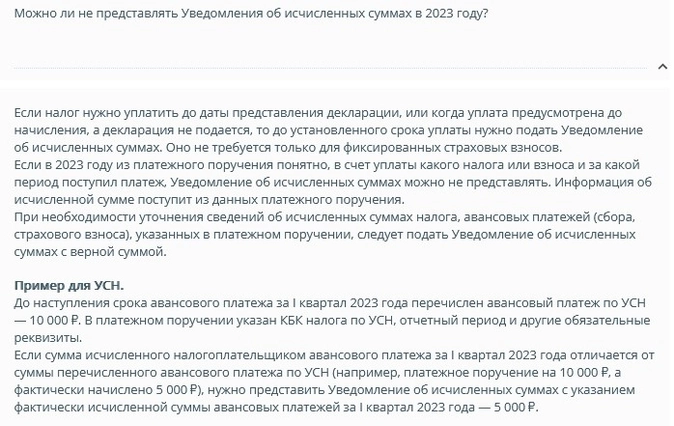

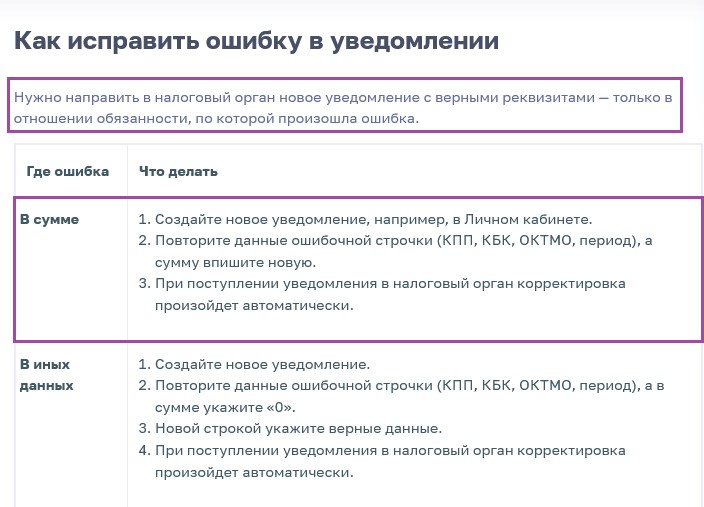

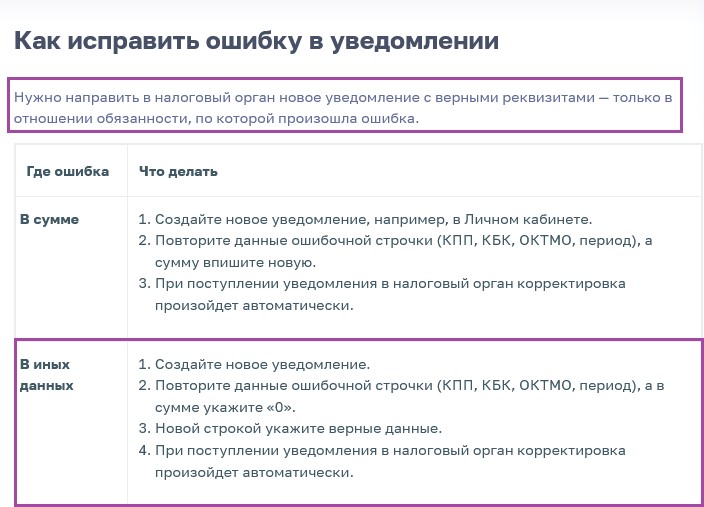

На странице ФНС, посвященной ЕНС, имеется следующая информация:

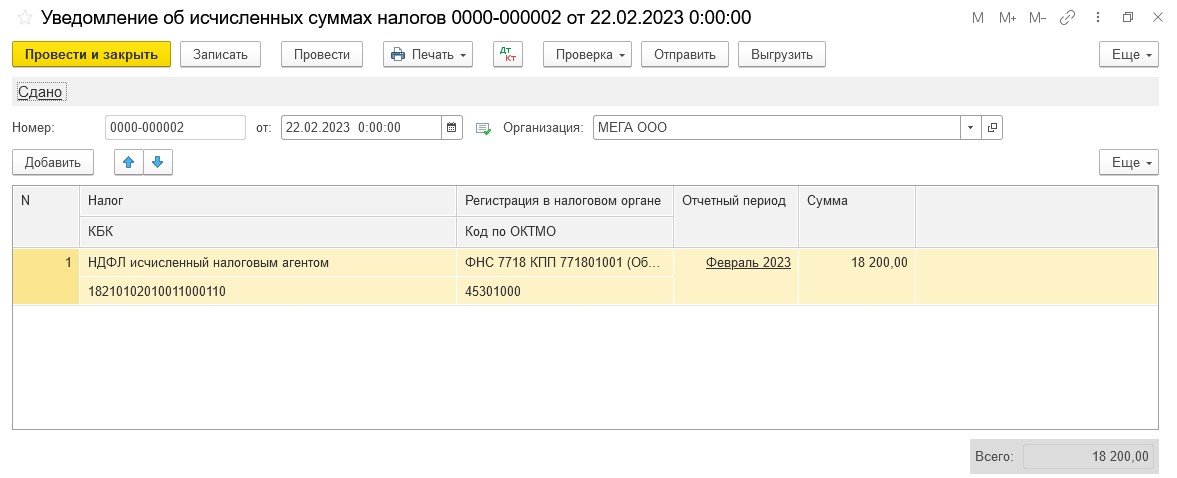

В нашем случае ошибка допущена в сумме. А это значит, что нам требуется подать новое уведомление и указать в нем верную сумму.

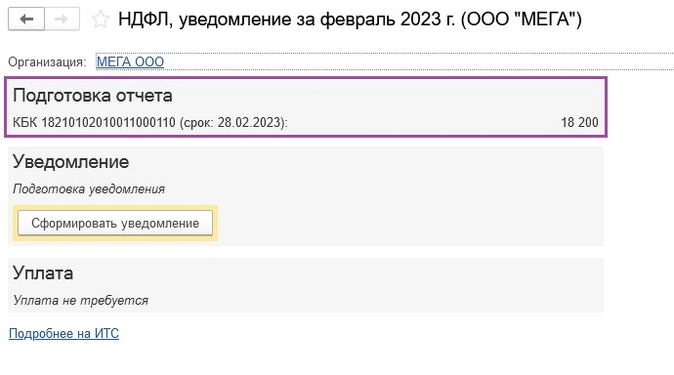

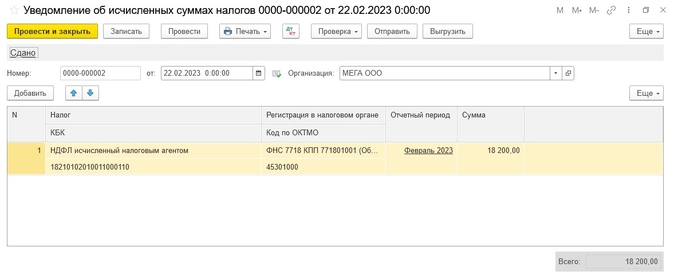

Сумма налога, которую нужно показать в уведомлении, составит 18 200 руб.

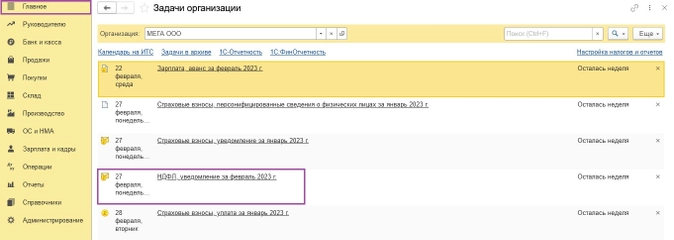

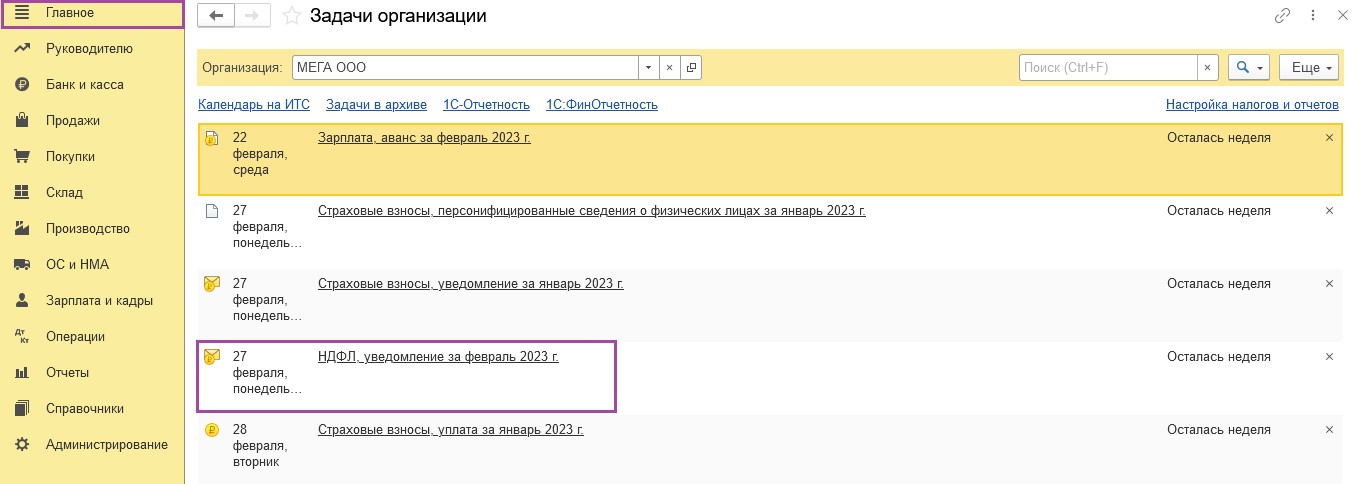

Заходим снова в «Задачи организации» и находим ссылку на нужное нам уведомление.

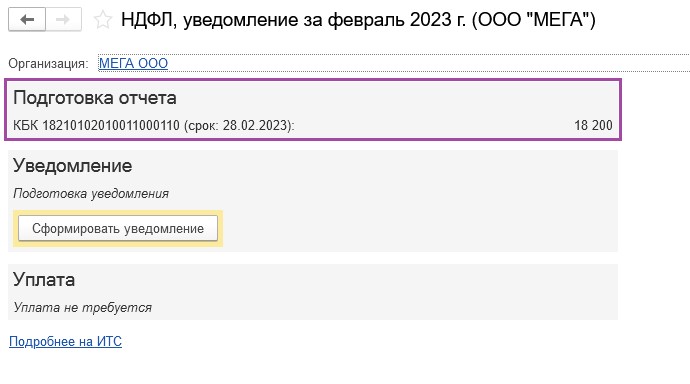

Программа предлагает нам создать уведомление на сумму 18200 руб.

Формируем новое уведомление и отправляем в налоговую инспекцию.

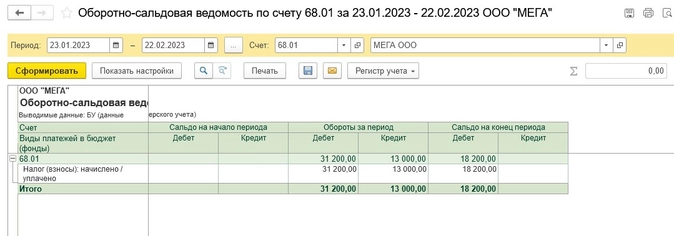

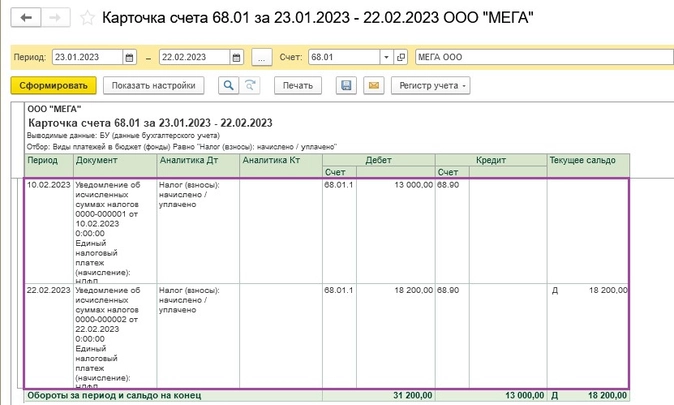

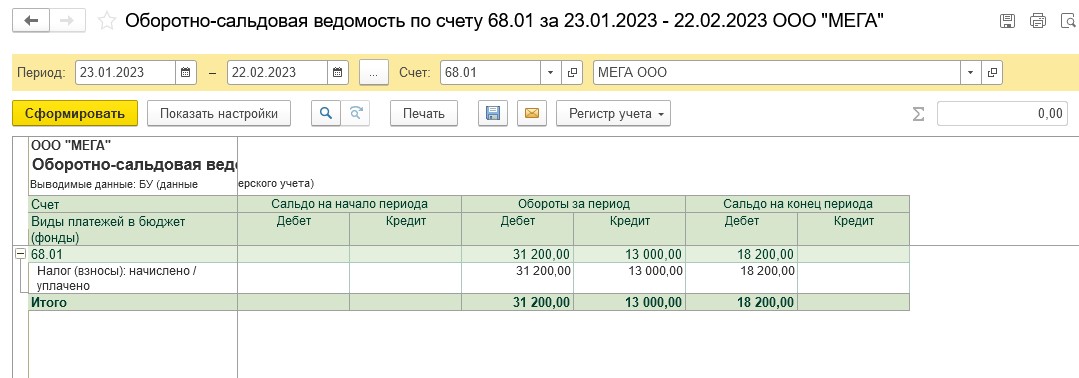

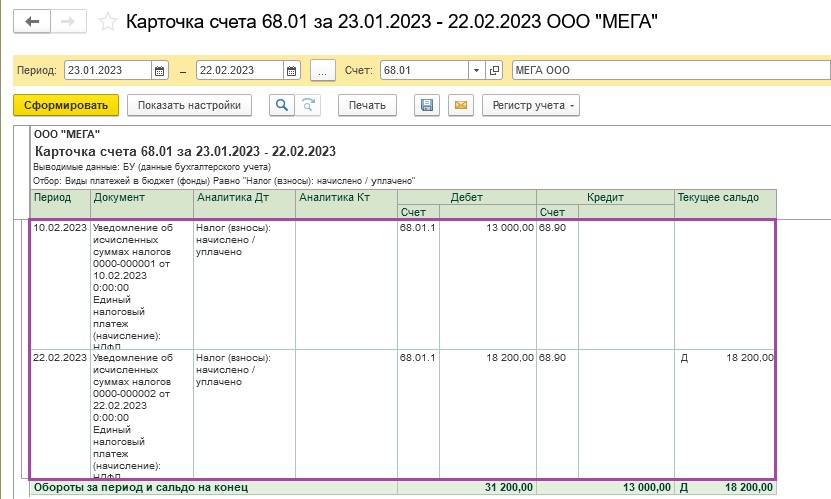

Но теперь в оборотно-сальдовой ведомости по счету 68.01 отражены некорректные данные.

Все дело в том, что уведомление создает записи в регистрах и записи по счетам учета.

А так как в программе у нас в настоящий момент числятся два уведомления (ошибочное и верное), то соответственно, и записи по счетам учета и регистрам задвоились.

К сожалению, после подачи нового уведомления предыдущее автоматически в программе не сторнируется.

Поэтому пользователям придется самостоятельно отслеживать эту ситуацию и вручную удалять ненужные уведомления, во избежание искажения данных на счетах бухгалтерского учета и в регистрах.

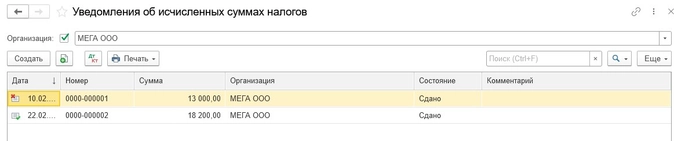

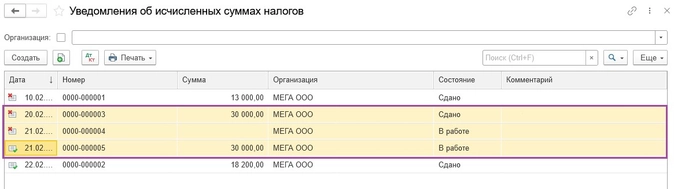

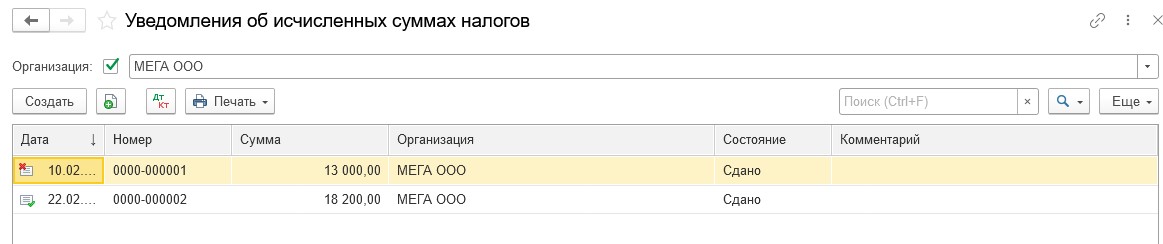

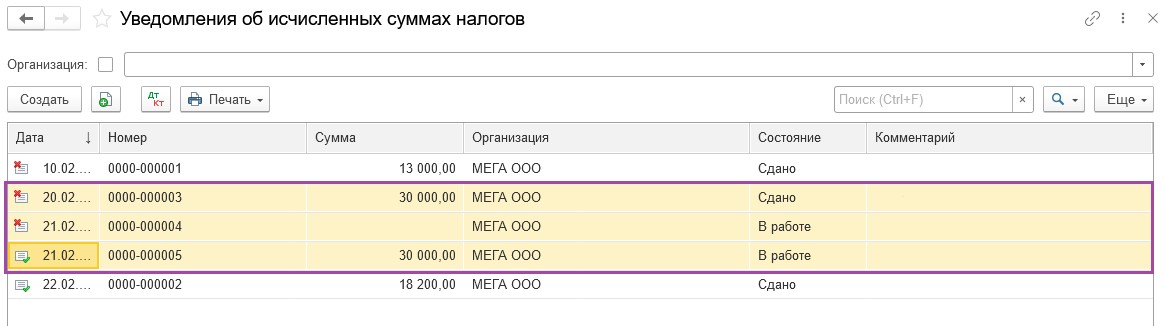

Перейдем в раздел «Операции» – «Единый налоговый счет» – «Уведомления» и пометим на удаление ошибочно поданное уведомление.

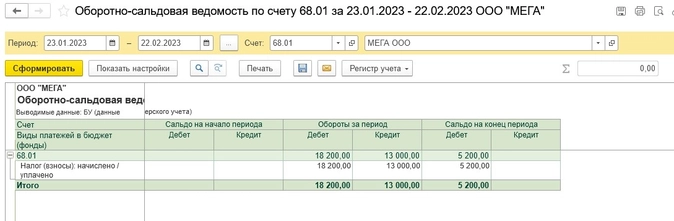

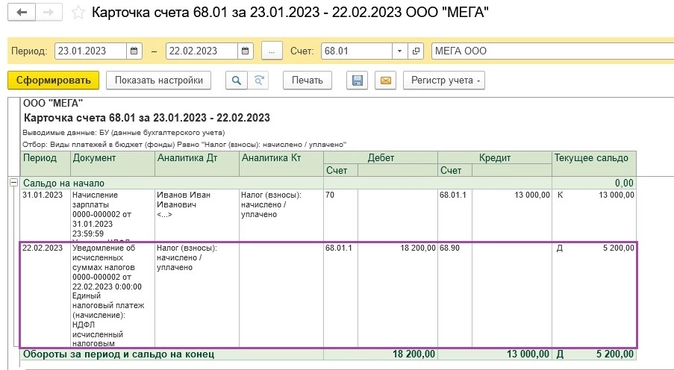

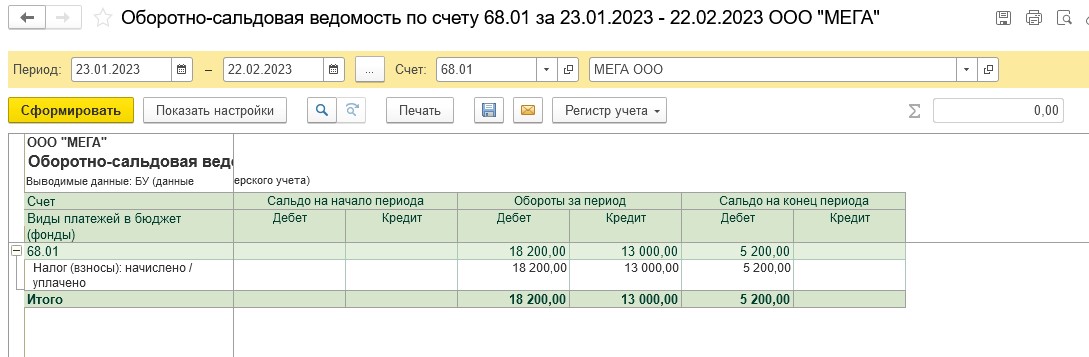

Сформируем повторно оборотно-сальдовую ведомость по счету 68.01.

Видим, что по состоянию на 22 февраля данные в учете отражены корректно.

Информация на счетах учета не задвоена.

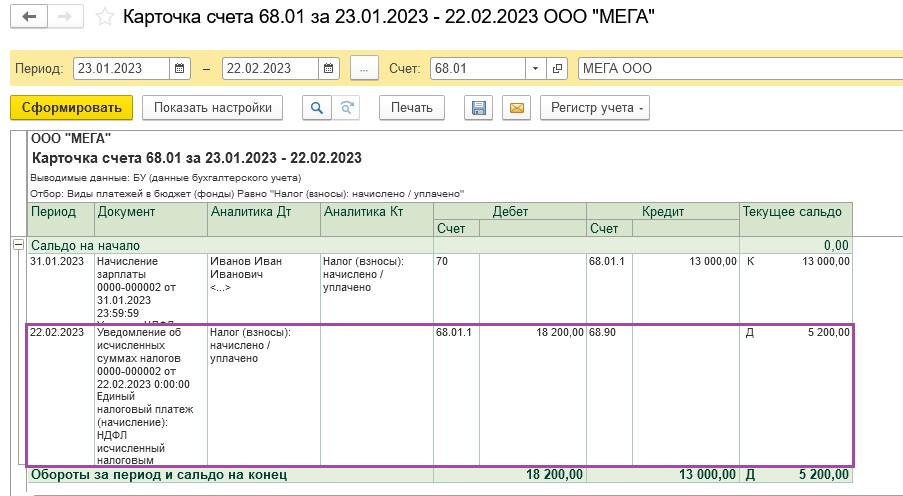

Напомним, что начисление аванса (документ «Начисление зарплаты» с признаком «Аванс») в программе не создает бухгалтерских проводок, поэтому НДФЛ на счете 68.01 удержанный с доходов сотрудников за февраль 2023 года появится только при проведении в учете документа «Начисление зарплаты» с признаком «Окончательный расчет».

Теперь проанализируем еще одну ситуацию, когда требуется исправить ошибку в уведомлении.

Ситуация № 2 – Допущена ошибка в КБК

Снова обратимся к сайту ФНС и посмотрим, каким образом рекомендовано поступать налогоплательщикам в такой ситуации.

Наша ошибка является ошибкой в иных данных. То есть способом, который мы рассмотрим ниже будут исправляться все ошибки, кроме неверной суммы.

Будем действовать в соответствии с рекомендациями инспекторов.

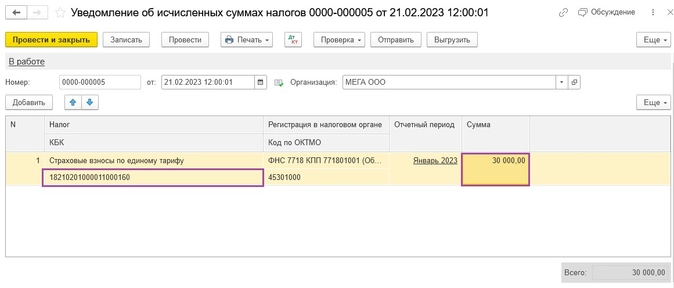

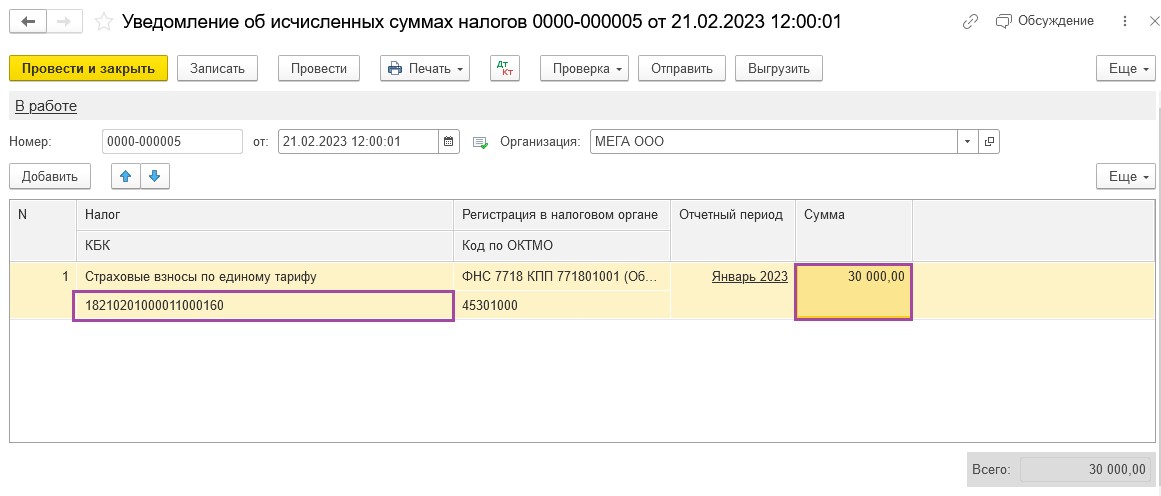

Представим, что нам требуется подать уведомление по страховым взносам за январь 2023 года. Срок представления такого уведомления 27.02.2023.

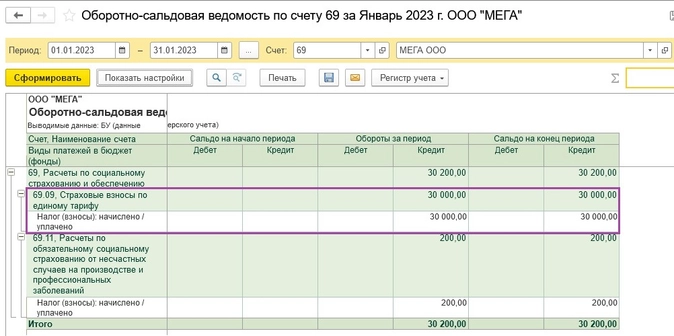

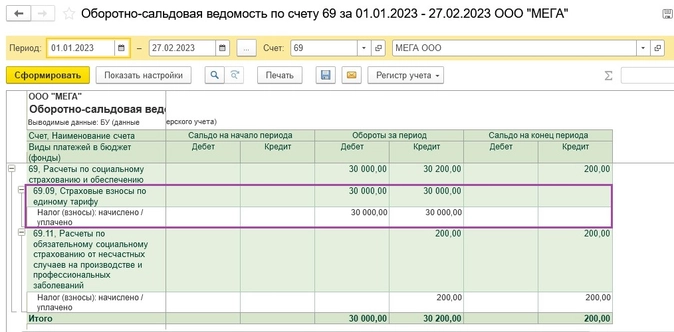

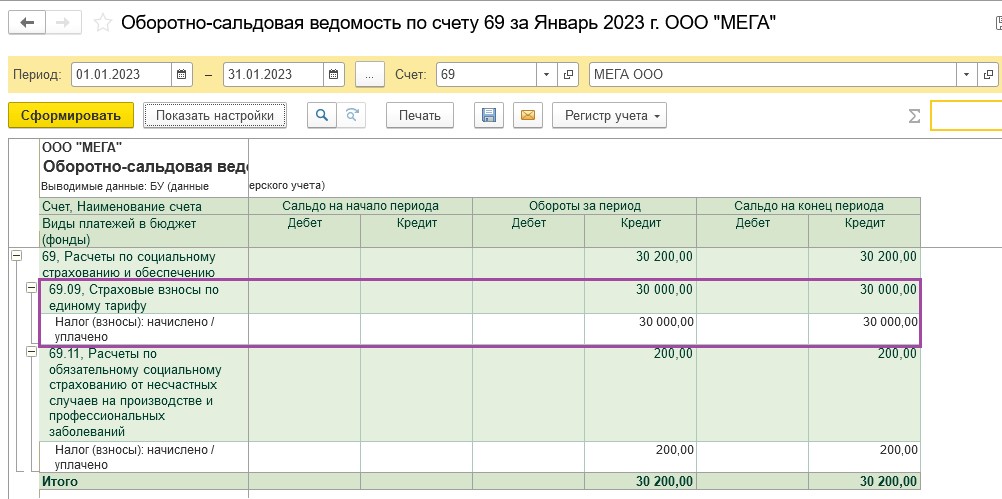

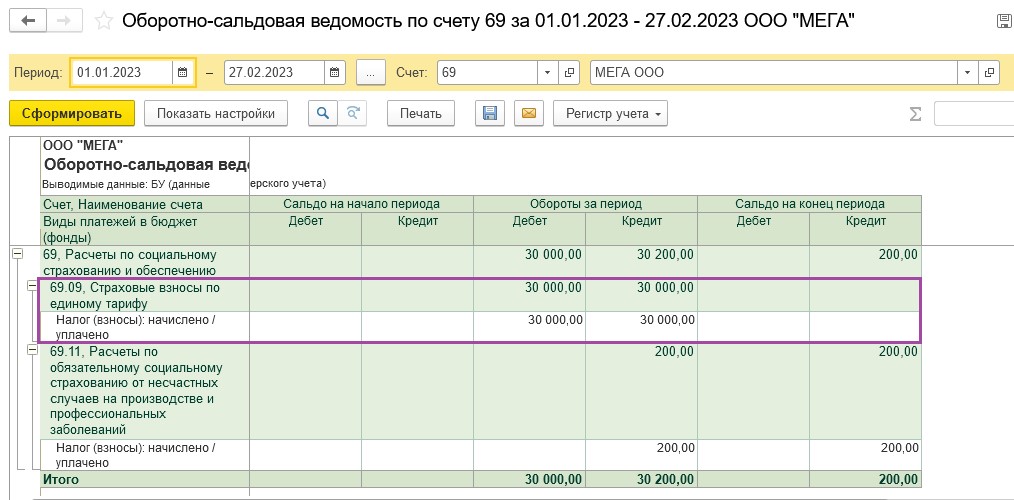

Сформируем оборотно-сальдовую ведомость по счету 69 за январь 2023.

Страховые взносы по единому тарифу составили 30 000 руб.

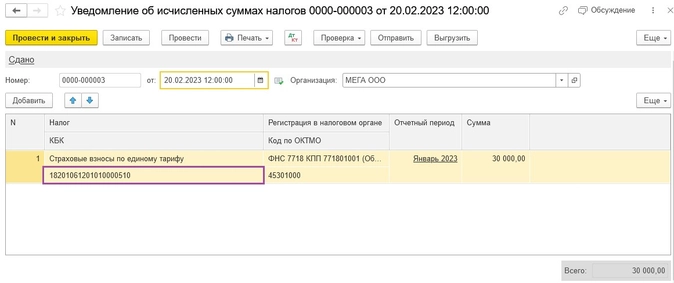

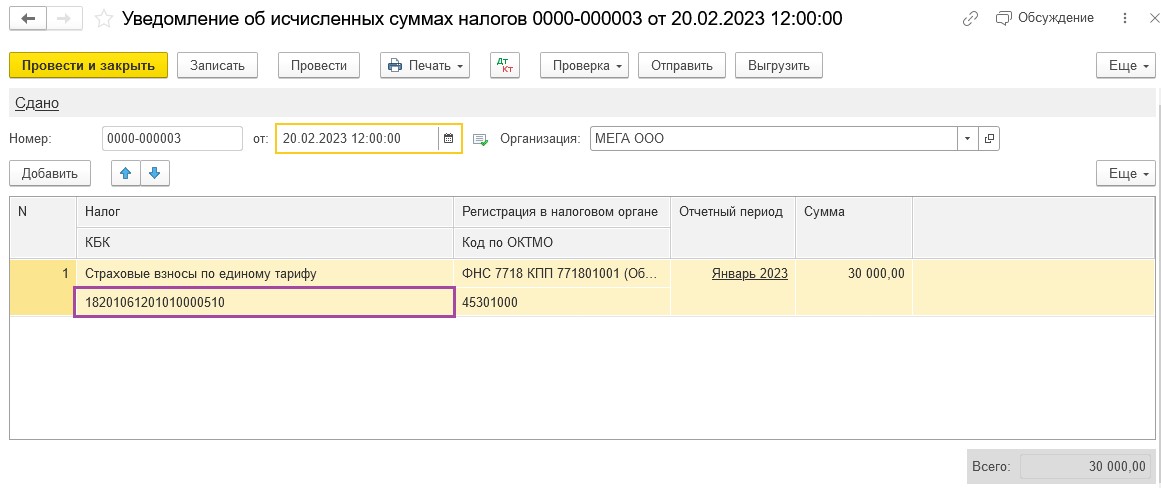

В нашем примере уведомление с верной суммой было отправлено в налоговую инспекцию с неверным КБК.

Ошибочно в уведомлении указали КБК для перечисления ЕНП – 18201061201010000510.

Но инспекторы не приняли такой документ, так как при подаче уведомления должны быть указаны коды, которые соответствуют определенному налогу или взносу.

Для НДФЛ КБК – 18210102010011000110, а для страховых взносов КБК – 18210201000011000160.

Также обратите внимание, что с 2023 года разделения по видам взносов для страхователя не существует.

Все взносы начисляются по единому тарифу и имеют один КБК.

Делить страховые взносы по видам страхования (как это было до 2023 года) не нужно.

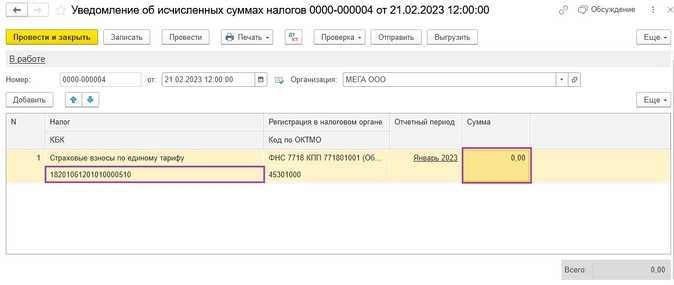

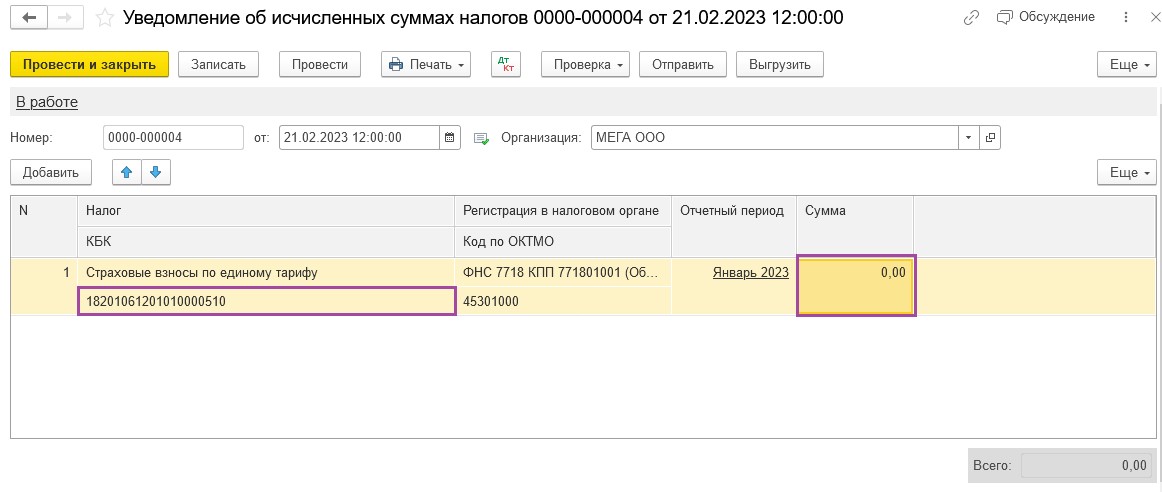

Создадим в программе новое уведомление («Операции» – «Единый налоговый счет» – «Уведомления») и заполним его в точности, как ошибочное, но сумму проставим 0.

А вот, что касается рекомендации инспекторов: «Новой строкой укажите верные данные», то на сегодняшний день, при подаче одного Уведомления с двумя строками (сумма «0» по неверному КБК и сумма по верному КБК), наши клиенты столкнулись с ситуацией, когда поданное по такой рекомендации Уведомление некорректно отразилось на ЕНС.

Исправить ошибку удалось, отправив отдельное уведомление с нулевой суммой, а затем еще одно уведомление с верными данными.

Возможно, в будущем эту ситуацию исправят и рекомендации на сайте ФНС будут корректными. Но на данный момент имейте в виду этот нюанс.

Вернемся к нашему примеру и отправим в налоговую уведомление с суммой «0».

Далее создадим еще одно уведомление, в котором укажем верное КБК и необходимую сумму.

На основании этого уведомления инспекторы самостоятельно скорректируют данные.

Не забудьте удалить первое ошибочное уведомление и второе корректировочное.

В программе должно остаться только одно верное уведомление.

Еще раз сформируем оборотно-сальдовую ведомость по счету 69. Данные отражены корректно.

Подводя итог всему вышесказанному, можно сделать такой вывод: лучше всего подавать уведомление из «Задачи организации» («Главное» – «Задачи» – «Задачи организации»).

Ведь именно этот способ автоматизирован разработчиками программы, а это значит, что уведомление заполнится автоматически, что позволит пользователям избежать случайных ошибок.

Но при исправлении ошибок пользователю придется формировать уведомление самостоятельно («Операции» – «Единый налоговый счет» – «Уведомления») и выбирать верные реквизиты. Хотя программа все равно подскажет, как сделать правильно.

И помните, что исправить ошибку можно только до подачи налоговой декларации или расчета.

Так как после получения налоговых данных, инспекторы уже не будут нуждаться в информации, которая указывается налогоплательщиком в уведомлении. Все сведения налоговики возьмут из деклараций или расчетов.

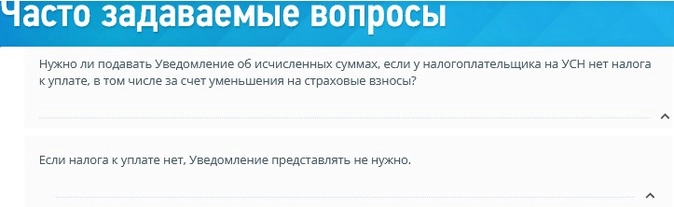

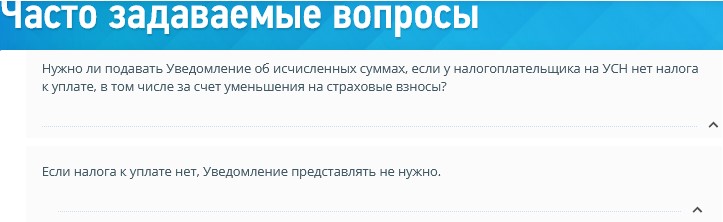

И в заключении хотим ответить на часто задаваемый вопрос:

Нужно ли подавать уведомление, если у налогоплательщика нет налога к уплате?

На этот вопрос ФНС в разделе «Часто задаваемые вопросы» ответила отрицательно.

То есть не нужно представлять уведомление, если налога к уплате нет.

Мы рекомендуем почаще заглядывать на страницу с ФНС Часто задаваемыми вопросами, так как инспекторы постоянно пополняют базу данных с ответами, а это однозначно поможет избежать ошибок.

Кроме того, инспекторы в ответах публикуют не только теоретические аспекты, которые зачастую и так известны налогоплательщикам, но и приводят примеры.

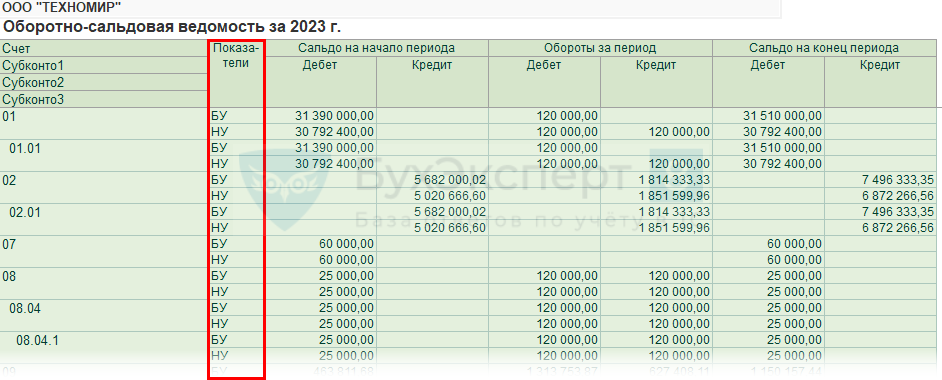

Почему в стандартных отчетах 1С (например, ОСВ) не выводятся данные налогового учета?

Содержание

- Налоговый учет по налогу на прибыль

- Налоговый учет по НДФЛ, ПСН и УСН

- Проверка налогового учета по регистрам при отсутствии показателя НУ

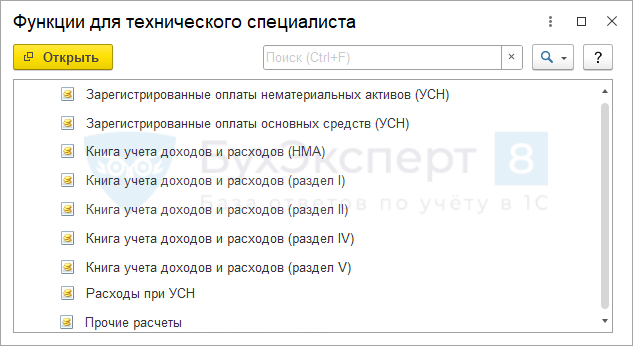

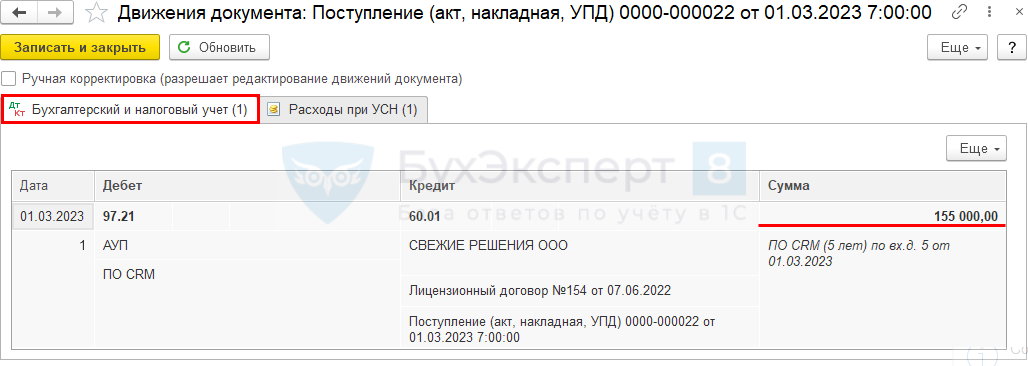

Способ ведения налогового учета в программе 1С БП зависит от системы налогообложения ОСНО/УСН/ПСН и уплачиваемого на ней налога.

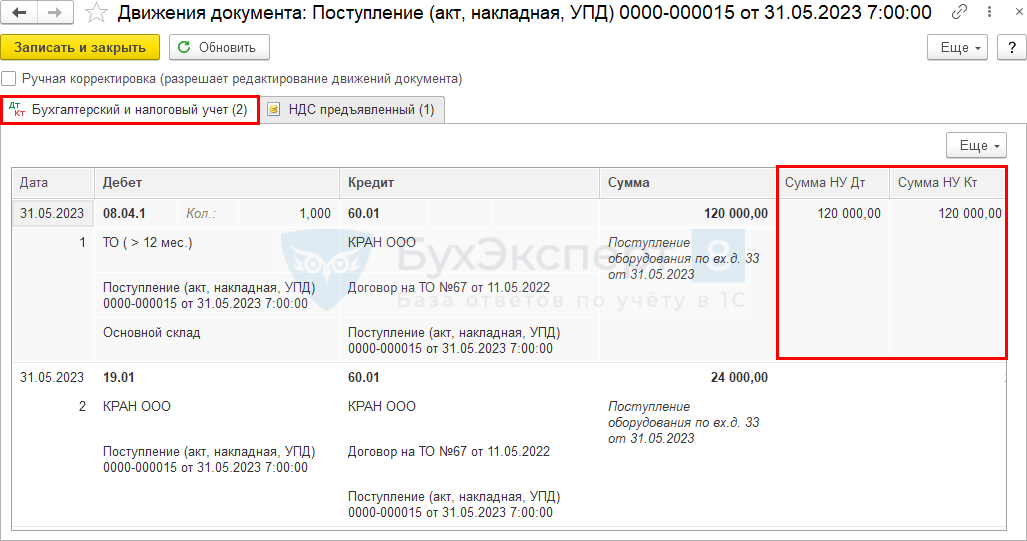

Налоговый учет по налогу на прибыль

Организации на ОСНО (налог на прибыль) — налоговый учет ведется на основе плана счетов параллельно с бухгалтерским.

При проведении документов формируются проводки в бухгалтерских регистрах по счетам в НУ.

Эти суммы можно вывести в стандартных отчетах по бухгалтерским счетам.

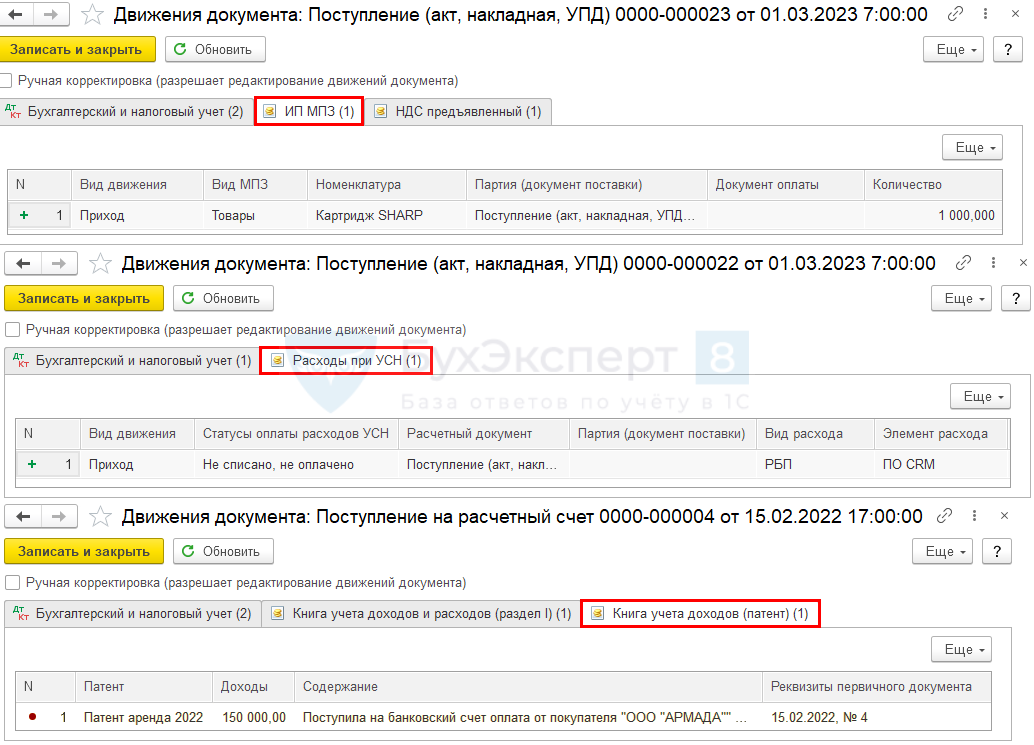

Налоговый учет по НДФЛ, ПСН и УСН

ИП на ОСНО (НДФЛ) — налоговый учет ведется в специальных регистрах ИП.

ИП на ПСН — налоговый учет ведется в регистре накопления.

Организации и ИП на УСН — налоговый учет ведется с помощью системы регистров.

При проведении документов в этих случаях суммы отражаются по счетам расчетов только в БУ.

Одновременно формируются записи в регистры налогового учета НДФЛ/УСН/ПСН.

В стандартных отчетах по счетам бухгалтерского учета данные НУ в таком случае не заполняются, потому что их нет. В 1С показатель НУ есть только у организаций на ОСНО.

Проверка налогового учета по регистрам при отсутствии показателя НУ

Для проверки налогового учета анализируйте данные налоговых регистров с помощью Универсального отчета (раздел Отчеты):

- Как контролировать сумму страховых взносов в КУДиР?

- Как проверить расходы по услугам при УСН

- Универсальный отчет по проверке расходов на оплату труда в книге учета доходов и расходов

- Универсальный отчет по проверке стоимости реализованных товаров в книге учета доходов и расходов

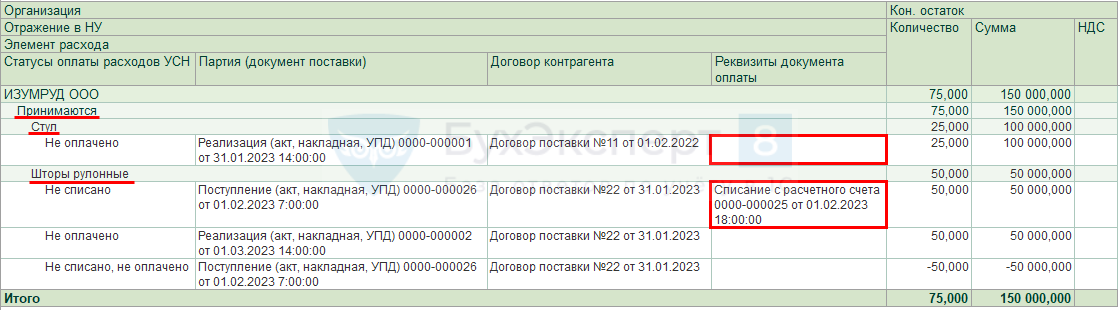

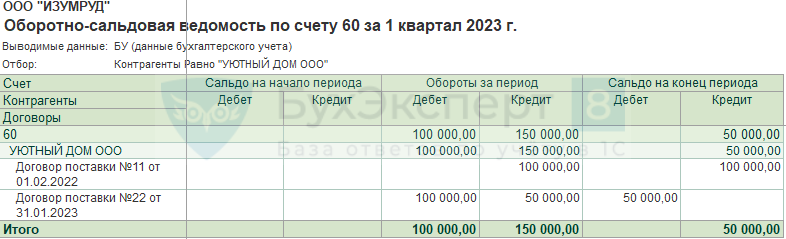

Организация на УСН (доходы – расходы) в 1 квартале приобрела у одного поставщика две партии товара по разным договорам:

- стулья — на сумму 100 000 руб., оплачены;

- шторы рулонные — на сумму 50 000 руб., не оплачены.

Товар реализован покупателям.

При формировании КУДиР за 1 квартал бухгалтер обнаружил, что в отчет:

- не попали затраты на первую партию товара;

- попали затраты на вторую партию.

Сформируйте Универсальный отчет по проверке стоимости реализованных товаров в книге учета доходов и расходов за 1 квартал:

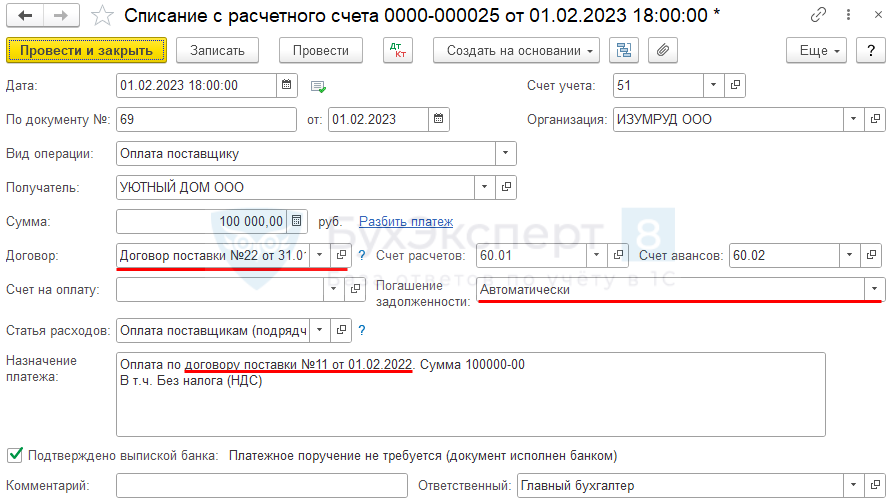

Из отчета видно, что оплата прошла не по той партии товара. Проверьте документ Списание с расчетного счета.

Частая ошибка — неверное указание договора при оприходовании товара и списании с расчетного счета, если установлено Погашение задолженности — Автоматически.

Эту ошибку можно увидеть также через Оборотно-сальдовую ведомость по счету 60 (раздел Отчеты).

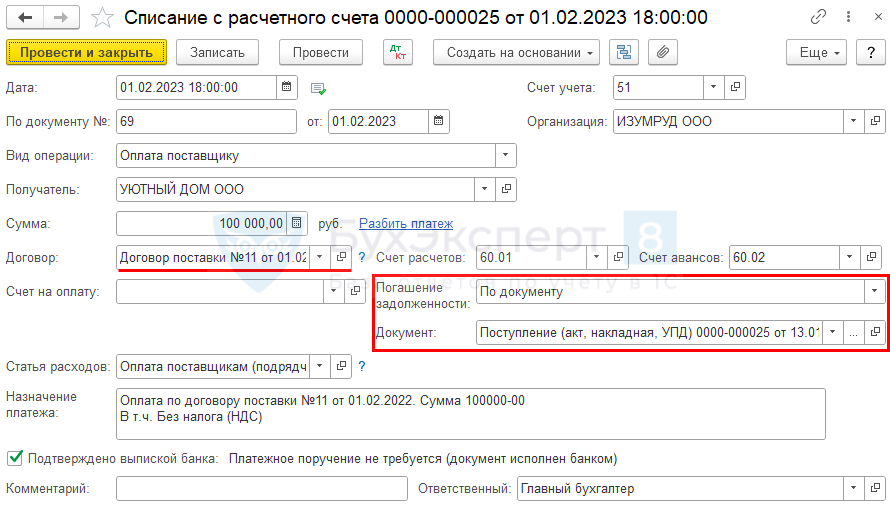

Укажите верный договор и установите:

- Погашение задолженности — По документу;

- Документ — верный документ поступления.

После исправления в КУДиР отразятся верные данные.

Оборотно-сальдовая ведомость по счету 60 и универсальный отчет приобретут вид:

См. также:

- Регистр Расходы при УСН

- Настройка учетной политики по НУ в 1С: УСН

- Регистр Прочие расчеты

- Лайфхаки по Отчетности в 1С за 1 полугодие 2022

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Оцените публикацию

(2 оценок, среднее: 5,00 из 5)

Загрузка…

- Опубликовано 16.02.2023 20:54

- Автор: Administrator

- Просмотров: 33825

С 2023 года в жизни налогоплательщиков появилась масса новых отчетов. Одним из них является Уведомление об исчисленных суммах налогов. Хоть инспекторы и не считают данный документ отчетом, но как его ни назови, а представлять все равно придется. У него есть свои сроки, требования к заполнению, штрафы за непредставление и даже нюансы по исправлению ошибок. Сегодня мы хотели бы остановиться на последнем пункте, а именно на исправлении ошибок в Уведомлениях в программе 1С: Бухгалтерии предприятия ред. 3.0. Как говорится, не ошибается тот, кто ничего не делает. Делитесь с коллегами, сохраняйте в закладки, эта статья точно пригодится абсолютно каждому бухгалтеру!

В статье рассмотрим несколько ситуаций, с которыми на сегодняшний день столкнулись наши клиенты.

Ситуация № 1 – Допущена ошибка в сумме

Представим следующую ситуацию.

Организация выплачивает заработную плату сотрудникам 10 и 25 числа.

Компания должна отправить Уведомление по НДФЛ за февраль 2023г. до 27 февраля 2023 года.

Одновременно с выплатой заработной плата за январь 2023 года, бухгалтер, чтоб не забыть, сразу отправила Уведомление по НДФЛ за февраль 2023 года. Сумма налога в документе была равна 13 000 рублей. Именно эта сумма фигурировала в Начислении заработной платы за январь 2023 года. Других выплат физлицам компанией не производилось.

Но бухгалтер не учла того, что аванс за февраль 2023г., в связи с праздничными днями, она должна будет выплатить 22.02.2023г.

А как мы знаем, Уведомление по НДФЛ за февраль 2023г. подается налогоплательщиком за период с 23 января по 22 февраля. А это значит, что сумма налога в поданном ранее документе не верная.

Посмотрим начисление аванса и увидим, что НДФЛ с аванса составил 5 200р.

Понятно, что Уведомление придется пересдавать, ведь налоговую инспекцию организация дезинформировала, но как это сделать?

На странице ФНС, посвященной ЕНС, имеется следующая информация:

В нашем случае ошибка допущена в сумме. А это значит, что нам требуется подать новое Уведомление и указать в нем верную сумму.

Сумма налога, которую нужно показать в Уведомлении составит 18 200р.

Заходим снова в «Задачи организации» и находим ссылку на нужное нам Уведомление.

Программа предлагает нам создать Уведомление на сумму 18200р.

Формируем новое Уведомление и отправляем в налоговую инспекцию.

Но теперь в Оборотно-сальдовой ведомости по счету 68.01 отражены некорректные данные.

Все дело в том, что Уведомление создает записи в регистрах и записи по счетам учета.

А так как в программе у нас в настоящий момент числятся два Уведомления (ошибочное и верное), то соответственно и записи по счетам учета и регистрам задвоились.

К сожалению, после подачи нового Уведомления предыдущее Уведомление автоматически в программе не сторнируется. Поэтому пользователям придется самостоятельно отслеживать данную ситуацию и вручную удалять ненужные Уведомления, во избежание искажения данных на счетах бухгалтерского учета и в регистрах.

Перейдем в раздел «Операции» – «Единый налоговый счет» – «Уведомления» и пометим на удаление ошибочно поданное Уведомление.

Сформируем повторно Оборотно-сальдовую ведомость по счету 68.01.

Видим, что по состоянию на 22 февраля данные в учете отражены корректно.

Информация на счетах учета не задвоена.

Напомним, что начисление аванса (документ «Начисление зарплаты» с признаком «Аванс») в программе не создает бухгалтерских проводок, поэтому НДФЛ на счете 68.01 удержанный с доходов сотрудников за февраль 2023 года появится только при проведении в учете документа «Начисление зарплаты» с признаком «Окончательный расчет».

Теперь проанализируем еще одну ситуацию, когда требуется исправить ошибку в Уведомлении:

Ситуация № 2 – Допущена ошибка в КБК

Снова обратимся к сайту ФНС и посмотрим, каким образом рекомендовано поступать налогоплательщикам в такой ситуации.

Наша ошибка является ошибкой в иных данных. То есть способом, который мы рассмотрим ниже будут исправляться все ошибки, кроме неверной суммы. Будем действовать в соответствии с рекомендациями инспекторов.

Представим, что нам требуется подать Уведомление по страховым взносам за январь 2023 года. Срок представления такого Уведомления 27.02.2023г.

Сформируем Оборотно-сальдовую ведомость по счету 69 за январь 2023г. Страховые взносы по единому тарифу составили 30 000р.

В нашем примере Уведомление с верной суммой было отправлено в налоговую инспекцию с неверным КБК.

Ошибочно в Уведомлении указали КБК для перечисления ЕНП – 18201061201010000510. Но инспекторы не приняли такой документ, так как при подаче Уведомления должны быть указаны коды, которые соответствуют определенному налогу или взносу. Для НДФЛ КБК – 18210102010011000110, а для страховых взносов КБК – 18210201000011000160.

Также обратите внимание, что с 2023 года разделения по видам взносов для страхователя не существует. Все взносы начисляются по единому тарифу и имеют один КБК. Делить страховые взносы по видам страхования (как это было до 2023 года) не нужно.

Создадим в программе новое Уведомление («Операции» – «Единый налоговый счет» – «Уведомления») и заполним его в точности, как ошибочное, но сумму проставим 0.

А вот, что касается рекомендации инспекторов: «Новой строкой укажите верные данные», то на сегодняшний день, при подаче одного Уведомления с двумя строками (сумма «0» по неверному КБК и сумма по верному КБК), наши клиенты столкнулись с ситуацией, когда поданное по такой рекомендации Уведомление некорректно отразилось на ЕНС.

Исправить ошибку удалось, отправив отдельное Уведомление с нулевой суммой, а затем еще одно Уведомление с верными данными.

Возможно, в будущем эту ситуацию исправят и рекомендации на сайте ФНС будут корректными. Но на данный момент имейте в виду этот нюанс.

Вернемся к нашему примеру и отправим в налоговый орган Уведомление с суммой «0».

Далее создадим еще одно Уведомление, в котором укажем верное КБК и необходимую сумму. На основании этого Уведомления инспекторы самостоятельно скорректируют данные.

Не забудьте удалить первое ошибочное Уведомление и второе корректировочное Уведомление. В программе должно остаться только одно верное Уведомление.

Еще раз сформируем Оборотно-сальдовую ведомость по счету 69. Данные отражены корректно.

Подводя итог всему вышесказанному, можно сделать такой вывод: лучше всего подавать Уведомление из «Задачи организации» («Главное» – «Задачи» – «Задачи организации»). Ведь именно этот способ автоматизирован разработчиками программы, а это значит, что Уведомление заполнится автоматически, что позволит пользователям избежать случайных ошибок.

Но при исправлении ошибок пользователю придется формировать Уведомление самостоятельно («Операции» – «Единый налоговый счет» – «Уведомления») и выбирать верные реквизиты. Хотя программа все равно подскажет, как сделать правильно.

И помните, что исправить ошибку можно только до подачи налоговой декларации или расчета. Так как после получения налоговых данных, инспекторы уже не будут нуждаться в информации, которая указывается налогоплательщиком в Уведомлении. Все сведения налоговики возьмут из деклараций или расчетов.

И в заключении хотим ответить на часто задаваемый вопрос:

Нужно ли подавать Уведомление, если у налогоплательщика нет налога к уплате?

На этот вопрос ФНС в разделе «Часто задаваемые вопросы» ответила отрицательно.

То есть не нужно представлять Уведомление, если налога к уплате нет.

Мы рекомендуем почаще заглядывать на страницу с ФНС Часто задаваемыми вопросами, так как инспекторы постоянно пополняют базу данных с ответами, а это однозначно поможет избежать ошибок. Кроме того, инспекторы в ответах публикуют не только теоретические аспекты, которые зачастую и так известны налогоплательщикам, но и приводят примеры.

Автор статьи: Марина Аленина

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

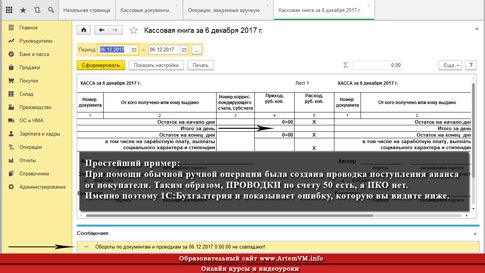

Причина возникновения ошибки “Обороты по документам и проводкам не совпадают”

Собственно, у Кассовой книги 1С есть минимум две причины, по которым выдаётся эта ошибка. Одна из них мало распространена и я укажу на неё позже. Сейчас посмотрим наиболее распространённую причину.

Вообще говоря, часто 1С выдаёт такие ошибки, что по их тексту далеко не всегда можно определить, что же именно просит исправить программа. Особенно часто такие затруднения встречаются у новичков, не имеющих сколько-нибудь существенного опыта ведения бухгалтерии в программе 1С. Много подобных “мутных” ошибок в закрытии месяца. Но указанная в заголовке ошибка кассовой книги к сложным вовсе не относится.

Типовые ошибки учёта рассмотрены в нашем специальном видеокурсе по конфигурации 1С:Бухгалтерия 8.3 (240 уроков, 42 часа). Посмотрите примеры нескольких уроков, учебный план видеокурса и часть сквозной задачи!

Как видно из текста ошибки, 1С не нравится, что суммы оборотов по проводкам бухгалтерского регистра и проведённым документам отличаются. Отличие может быть на миллион рублей или всего на одну копейку — разницы нет. Поскольку речь идёт о кассовой книге, то под “документами” подразумеваются приходные и расходные кассовые ордера. Что же касается проводок, то здесь учитываются все проводки по счёту 50, которые могут быть не только в ПКО и РКО, о чём многие забывают или вообще не знают. Также не забываем, что кассовая книга при выводе ошибки указывает и дату, в которой выявлено несовпадение оборотов по проводкам и документам.

Учитывая всё вышесказанное, можно сделать вывод, что 1С анализирует наличие проводок по счёту 50 и ищет соответствующие этим проводкам ПКО и РКО. И если, к примеру, проводки есть, а документа нет, то вот тогда и выдаётся ошибка о несовпадении оборотов. Также возможен вариант, когда и проводка и документ есть, но суммы в них не совпадают. Кассовая книга начитает ругаться, и пользователь благополучно лезет в интернет…

Всё это — наиболее распространённая причина ошибок при формировании кассовой книги. Однако, есть и вторая причина. Аналогичная по тексту ошибка показывается в том случае, если 1С обнаружит, что в некоторых днях сумма остатка по кассе оказалась меньше нуля. Ситуация, прямо скажем, маловероятная. Однако, учитывая то, что 1С Бухгалтерия допускает проведение расходных операций, в результате которых остаток в кассе может стать отрицательным, такую вероятность исключать не стоит.

Приведённая вторая причина выдачи кассовой книгой ошибки о несовпадении сумм оборотов по проводкам и документам встречается не во всех версиях 1С. Вы можете легко проверить, есть ли это в вашей версии — создайте РКО с суммой, превышающий остаток по кассе, после чего сформируйте кассовую книгу. Если 1С не будет ругаться, то значит на это ваша версия 1С не реагирует.

[нажмите на картинку для увеличения]

Справка: как сохранять фото с сайтов

Как исправить эту ошибку в кассовой книге

Отрицательный остаток по кассе я тут комментировать не буду, потому что тут всё и так ясно. Займёмся причиной номер 1.

Для исправления ошибки несовпадения оборотов нужно найти на указанную кассовой книгой дату все документы с проводками по 50-му счёту и посмотреть, соответствуют ли этим проводкам ПКО/РКО; также проверить, чтобы суммы в проводках и ПКО/РКО были верными и совпадали. Если ошибка выдаётся для нескольких дат, то проверить все.

Приведу пример. Допустим, вы оформили Отчёт о розничных продажах. Сам по себе этот документ УЖЕ содержит проводку по счёту 50. Таким образом, если провести Отчёт о розничных продажах, но не создать соответствующий ему приходный кассовый ордер, то проводка по кассе будет, а вот документа (т.е. ПКО) — нет! В таком случае обороты по проводкам и документам как раз и не совпадут на сумму имеющейся в “Отчёте…” проводки по счёту 50. Вот кассовая книга и будет об этом сообщать.

Как избежать ошибок в учёте

Стоит внимательно следить за тем, чтобы каждой проводке по кассе соответствовал ПКО/РКО. Сложного тут ничего нет.

Кстати, я привёл выше один пример операции, при котором в кассовой книге возникает ошибка “Обороты по документам и проводкам не совпадают”. Есть и другие случаи, не столь очевидные. Так что не теряйте бдительности!

Рассмотрение ошибок кассовой книги входит в учебную программу курса, с которым вы можете ознакомиться на сайте.

Уникальная метка публикации: 3661E0BA-D7AD-D58F-5CE2-9B52A0C2E622

Источник: //artemvm.info/information/uchebnye-stati/1s-predpriyatie/oboroty-po-dokumentam-i-provodkam-ne-sovpadayut/