Кто и почему готовит корректирующую 3-НДФЛ

Статья 81 Налогового кодекса Российской Федерации определяет случаи, когда нужно подавать уточненную 3-НДФЛ.

Корректировка сведений необходима в случаях:

- обнаружения неотражения или неполного отражения данных;

- выявления ошибок, в результате которых сумма налога к уплате занижена;

- выявления фактов указания недостоверных сведений, не приводящих к занижению суммы налога.

Если выявленная ошибка влечет за собой занижение налога, подлежащего к уплате, корректировка налоговой декларации является обязанностью налогоплательщика. Если занижение налога не грозит, то исправление ошибок является правом, а не обязанностью налогоплательщика.

Какой бланк использовать при подаче корректирующих данных

НК РФ не устанавливает, за какой период можно подать уточненную декларацию, — налогоплательщик обязан подать корректирующие данные при обнаружении ошибки, повлекшей недоимку налога на доходы физических лиц, даже если прошло 3 и более года с даты подачи отчета. По общему правилу, при подаче уточненной 3-НДФЛ необходимо использовать ту же форму, которая использовалась при сдаче первоначального отчета.

Например, при обнаружении в 2022 году искаженных данных за 2020 год для уточнения сведений необходимо заполнить уточненную декларацию 3-НДФЛ по форме, которая использовалась при отчете за 2020 г.

Форма 3-НДФЛ ежегодно утверждается приказами ФНС России. Например, Приказ ФНС России от 15.10.2021 № ЕД-7-11/903@ утвердил форму подачи 3-НДФЛ за 2021 год, Приказ от 28.08.2020 № ЕД-7-11/615@ — за 2020 год и т. д.

Как сделать уточненную декларацию 3-НДФЛ

Так же, как и первичная, повторные формы отчета заполняются от руки либо с помощью компьютера, в том числе через личный кабинет налогоплательщика на сайте ФНС России. Форма документа, порядок его заполнения и какие данные указывать в уточненной декларации, определяются приказами ФНС России и аналогичны первичным налоговым отчетам. Главным отличием является то, что для повторных документов обязательно заполнение на титульном листе поля «Номер корректировки». Для номера корректировки используется сквозная нумерация, при которой первичному документу присваивается номер 00, для уточненных форм — 01, 02, 03 и т. д.

Нельзя заполнить номер корректировки по уточняющей форме, если первичная не принята. Например, уточненная декларация за 2023 год может подаваться только после принятия первичной 3-НДФЛ за этот год.

В корректирующую форму вносятся исправленные сведения с приложением документов, обосновывающих изменения. При необходимости прикладывается заявление на возврат налога. Во избежание лишних вопросов у инспекторов отчет целесообразно дополнить пояснительной запиской о причине уточнения налоговых сумм. Повторно прикладывать документы, переданные в ИФНС России с первоначальной декларацией, не нужно, за исключением случая предоставления их оригиналов с последующим возвратом налогоплательщику.

Порядок и сроки подачи уточняющей 3-НДФЛ

Относительно того, как подать уточненную декларацию 3-НДФЛ, действует такой же порядок, как и для первичной подачи:

- в бумажном варианте (напрямую в ИФНС, через МФЦ, почтовым отправлением с описью вложения);

- в электронном виде через Единый портал госуслуг или личный кабинет налогоплательщика.

При подаче 3-НДФЛ напрямую в ИФНС либо через МФЦ рекомендуем подготовить два экземпляра документа: один останется в налоговой, второй, с отметкой о принятии, — у налогоплательщика.

Порядок подачи уточненных данных через личный кабинет налогоплательщика выглядит следующим образом:

Шаг 1. Заходим в личный кабинет налогоплательщика на сайте ФНС, раздел «Доходы и вычеты», подраздел «Декларации» и выбираем удобный способ передачи данных: либо загружаем готовую форму, либо заполняем онлайн.

Шаг 2. Выбираем год, за который уточняем сведения. Отмечаем, что подаем данные не первый раз, ставим номер декларации и нажимаем кнопку «Далее». Дополнительно можно указать телефон для связи, но это поле не является обязательным.

Шаг 3. Заполняем 3-НДФЛ. Алгоритм заполнения уточненной формы аналогичен заполнению первичного документа.

После заполнения уточненных данных, при необходимости, добавляем подтверждающие документы и нажимаем кнопку «Подтвердить и отправить».

Что касается сроков подачи уточненной декларации, то законодательством они не установлены. Следует помнить, что, в случае занижения суммы налога в результате искажения данных в первичной декларации, при предоставлении корректирующих документов позже 30 апреля года, следующего за годом получения соответствующего дохода, возможно привлечение к налоговой ответственности.

Что будет, если не скорректировать сведения

Последствия неподачи корректирующей декларации зависит от многих факторов. Налоговые санкции не последуют, если:

- искажение данных не привело к занижению суммы налога к уплате;

- уточнение произведено до 30 апреля года, следующего за отчетным;

- ошибка найдена налогоплательщиком самостоятельно, уточнение подано позже 30 апреля, но до истечения срока уплаты налога.

Освобождение от налоговых санкций в случае подачи уточненных данных после срока уплаты налога возможно, если налогоплательщик докажет, что не знал о выявленных налоговым органом ошибках и заблаговременно самостоятельно выплатил сумму доначисленного налога и пени, либо если уточненная декларация содержит исправления ошибок, не выявленных налоговыми органами.

В остальных случаях непредоставление корректирующих данных грозит привлечением к ответственности по пункту 1 статьи 122 (штраф в размере 20% от неуплаченной суммы налога) и пункту 1 статьи 129.1 НК РФ (штраф в размере 5000 руб.).

Может пригодиться:

- как заполнить и сдать отчет 3-НДФЛ;

- проверяем статус декларации 3-НДФЛ через Госуслуги;

- ответственность за несдачу декларации 3-НДФЛ.

Дата публикации: 03.03.2022 09:09

Одним из способов получения налоговых вычетов по налогу на доходы физических лиц (далее – НДФЛ) является представление налогоплательщиком налоговой декларации по налогу на доходы физических лиц по форме 3-НДФЛ (далее – налоговая декларация) в налоговый орган по окончании налогового периода с приложением документов, подтверждающих право на получение такого вычета.

По общему правилу, установленному абзацем 2 пункта 1 статьи 81 Налогового кодекса Российской Федерации, при обнаружении налогоплательщиком в поданной им в налоговый орган налоговой декларации недостоверных сведений, а также ошибок, не приводящих к занижению суммы налога, подлежащей уплате, налогоплательщик вправе внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную налоговую декларацию.

Исходя из положений пункта 3.2 Порядка заполнения налоговой декларации, утвержденного Приказом ФНС России от 15.10.2021 № ЕД-7-11/903@, при заполнении титульного листа уточненной декларации должен быть указан номер корректировки. При представлении уточненной декларации, заполненной без использования программного обеспечения, указывается номер корректировки, отражающий, какая по счету уточненная декларация представляется в налоговый орган (например, “1–“, “2–” и так далее).

Кроме того, учитывая, что по итогам налогового периода (календарного года) налогоплательщиком представляется одна налоговая декларация, в уточненной декларации необходимо заполнить все листы, разделы и приложения, которые были заполнены в первичной декларации (в том числе и те, что не содержат ошибок). При этом, в уточненной налоговой декларации следует отразить новые, верные данные, а не разницу между первичными и скорректированными показателями.

К декларации необходимо приложить документы, обосновывающие внесение соответствующих изменений/дополнений в декларацию, а также заявление на возврат НДФЛ/вычет НДФЛ (при необходимости).

Срок представления уточненной декларации законодательством не установлен, поэтому её можно направить в налоговый орган в любое время после обнаружения ошибки (искажения).

Ошибка будет считаться исправленной, только если налогоплательщик подал уточняющую декларацию.

Дополнительно обращаем внимание, что по налоговым декларациям, представленным в налоговый орган после 01.01.2022 с целью получения налоговых вычетов, сумма НДФЛ, исчисленная к возврату налогоплательщиком в представленной им налоговой декларации (сумма переплаты), подлежит отражению в «Личном кабинете налогоплательщика» по окончании камеральной налоговой проверки такой декларации.

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Уточненная налоговая декларация 3-НДФЛ сдается при обнаружении в первичном отчете ошибок и неточностей. Рассмотрим, что особенного есть в уточненной декларации и какие санкции ждут налогоплательщика за представление корректировки.

Особенности подачи и заполнения уточненной декларации 3-НДФЛ

Уточненная декларация 3-НДФЛ (или иначе корректирующая) представляется в ИФНС по адресу постоянной прописки на бланке, действующем в том периоде, за который вносятся поправки (п. 5 ст. 81 НК РФ).

Бланки, которые могут потребоваться для составления уточненной налоговой декларации 3-НДФЛ за последние 3 года, различны.

Для отчета:

- за 2022 год бланк утвержден приказом ФНС России от 29.09.2022 N ЕД-7-11/880@;

Подробнее о новшествах последнего бланка мы писали в материале.

- за 2021 год бланк утвержден приказом ФНС России от 15.10.2021 N ЕД-7-11/903@;

- за 2020 год используйте обновленный бланк декларации из приказа ФНС от 28.08.2020 N ЕД-7-11/615@;

- за 2019 год декларацию нужно сдать на бланке, утвержденном приказом ФНС от 07.10.2019 № ММВ-7-11/506@.

Скачать программы по заполнению налоговых деклараций по форме 3-НДФЛ за последние 3 года можно также на сайте ФНС.

Как заполнить уточненную декларацию 3-НДФЛ? Так же как и первоначальную, но с правильными данными. Особенностью уточненной декларации 3-НДФЛ станет то, что на титульном листе в специально отведенном для этих целей окошке будет проставлен порядковый номер корректировки. Если уточненка подается за налоговый период впервые, то ставится цифра 1.

Как подать уточненную декларацию 3-НДФЛ? Корректирующая декларация направляется в ИФНС вместе с сопроводительным письмом, в котором указывается причина ее подачи. Если в декларации, поданной за отчетный период, был допущен факт неотражения сведений (например, налогоплательщик забыл указать сумму дохода от проданного авто, которым он пользовался менее 3 лет), то вместе с уточненкой и письмом подаются также подтверждающие документы в копиях.

Можно ли подать уточненную декларацию 3-НДФЛ дистанционно? Уточненный отчет может быть заполнен налогоплательщиком и подан в налоговый орган удаленным способом. Заполнение и отправка декларации производятся на сайте ФНС через свой «Личный кабинет». Электронно-цифровую подпись налогоплательщик сможет получить там же.

Как подать корректирующую декларацию 3-НДФЛ, разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

О том, как уточняют декларацию согласно правилам заполнения декларации по прибыли, читайте в статье «Уточненная декларация: что нужно знать бухгалтеру?».

Есть ли санкции за подачу уточненки

Если налогоплательщик подает уточненную декларацию 3-НДФЛ за прошлый отчетный период после 30 апреля, но до граничного срока уплаты налога (до 15 июля в соответствии с п. 6 ст. 227 НК РФ), то на него не накладываются санкции за недостоверно поданные данные в исходном документе. Правда, это касается случаев, если уточненка подается до того момента, как фискальное ведомство самостоятельно обнаружит ошибки, которые привели к занижению НДФЛ, или назначит выездную проверку (п. 3 ст. 81 НК РФ).

Если же корректирующая декларация подается за прошедший отчетный период уже после 15 июля, тогда налогоплательщик освобождается от наложения санкций лишь в том случае, если:

- он не знал об обнаружении ошибок налоговым органом, приведших к снижению налога до подачи уточненки, а также заблаговременно до подачи уточненной декларации выплатил сумму самостоятельно доначисленного налога и пени;

- в уточнении исправляются ошибки, не обнаруженные проверяющими во время проведения проверки.

Итоги

Уточненная декларация 3-НДФЛ подается налогоплательщиком-физлицом, если в исходном варианте этого документа, сданном в ИФНС, обнаружились какие-либо ошибки. Вместе с уточненкой следует подать письмо, поясняющее причины внесения изменений в декларацию. Потребуется также приложение необходимых подтверждающих документов (в копиях), если они не представлялись с первоначальным отчетом.

Корректирующая декларация подается в форме, действовавшей в том отчетном периоде, за который исправляются ошибки. Санкций за подачу уточненки можно избежать, если направить ее в ИФНС до того момента, как проверяющие нашли эти ошибки и уведомили об этом налогоплательщика. Если уточнение подается после 15 июля, то предварительно следует оплатить доначисленный по уточненной декларации налог и пени по нему.

Главный специалист по налогообложению • Стаж 20 лет

В статье расскажем, как исправить ошибку в декларации 3-НДФЛ в 2023 году для получения налогового вычета или декларирования доходов, если налоговая обнаружила неточность. Нужно ли подавать уточненную декларацию, и существует ли срок исправления ошибки.

Как исправить налоговую декларацию

Если была выявлена ошибка в декларации 3-НДФЛ за 2022 год или более ранние годы, то ее нужно исправить, выполнить новый расчет и направить в инспекцию. В противном случае вам откажут в налоговом вычете, а если вы декларируете доход, выпишут штраф.

Уточненная или корректирующая декларация — это исправленный документ вместо первичного или того, в котором были выявлены недочеты. Внести изменения в декларацию 3-НДФЛ нельзя, можно лишь составить новый документ (ст. 81 НК РФ).

Если уточненных расчетов несколько, каждому присваивается порядковый номер — чтобы инспектору было понятно, сколько всего документов было представлено.

Первичная может быть только одна. На титульном листе «первички» ставится цифра «0». Если в этом документе обнаруживаются ошибки, сдается корректирующая и проставляется цифра «1».

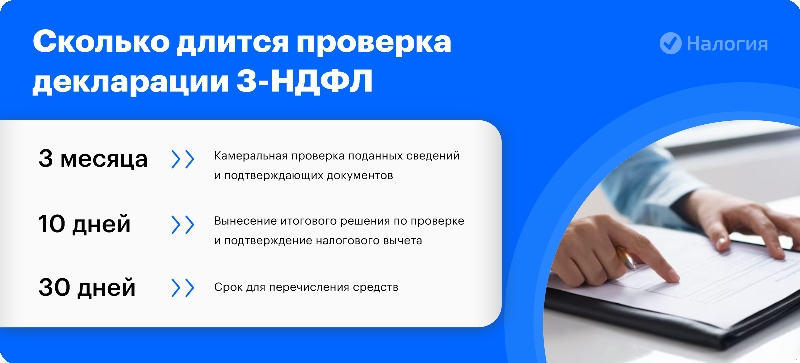

Фото: Сколько длится проверка декларации 3-НДФЛ

Уточненный расчет также бывает ошибочным. Если гражданин неправильно заполнил уточняющую декларацию, предоставляется очередной корректирующий документ — уже с цифрой «2». Любая другая ошибка в налоговой декларации в 2023 году исправляется по аналогии — с изменением порядкового номера корректировки.

Каждая последующая корректирующая форма обнуляет сведения из предыдущей.

Главный специалист по налогообложению

Чтобы не исправлять неточности и не затягивать с получением вычета, обращайтесь к нашим экспертам. Мы проверим документы и в 2-дневный срок заполним 3-НДФЛ с соблюдением всех правил законодательства — корректно и без ошибок.

Оформим налоговый вычет за вас

Стандартный

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в

интуитивном конструкторе

Максимальный

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ

для налогового вычета и самостоятельно отправит ее в ИФНС

Как передать в ИФНС корректирующие документы

Уточненная налоговая декларация 3-НДФЛ подается в инспекцию также, как и первичка:

|

№ пп |

Способ отправки в ФНС: |

|

1. |

лично посетить ИФНС |

|

2. |

отправить в электронном виде через личный кабинет налогоплательщика на сайте ФНС |

|

3. |

заполнить, распечатать и отправить по почте с описью вложения |

|

4. |

заполнить и отправить с помощью онлайн-сервиса «Налогия» |

Если в декларации 3-НДФЛ допущена ошибка, к исправленной форме можете приложить документы, которые подтверждают или дополняют указанные данные. Если такие бумаги вы уже отправляли в налоговую инспекцию, то повторно их можно не передавать.

Важно! Как только вы отправляете первичную отчетность в ИФНС, начинается 3-месячная камеральная проверка (ст. 88 НК РФ). При выявлении ошибок и подаче корректирующей формы проверка первоначальной прекращается, и начинается новый 3-месячный отсчет — по уточненке.

Когда сдавать уточненку

Как мы уже сказали выше, чтобы исправить декларацию 3-НДФЛ, то есть внести уточнения и убрать ошибочные данные, необходимо создать корректировку.

Пример

Попов заполнил декларацию на вычет и передал ее в ИФНС. Через две недели он вспомнил, что не включил в документ часть расходов. Попов заполнил новую декларацию, присвоил ей номер «1» и отправил ее в ФНС.

От вида ошибок зависит, делать ли исправления и отправлять ли новый документ:

- выявлены нарушения, так как занижена сумма налога к уплате — точно подаете уточненный расчет;

- когда НЕ занизили налог — самостоятельно решаете, подавать вам уточненку или нет.

При исправлении ошибок сделать корректировку следует по той же форме, что действовала в период, за который вы сдаете.

Статус камеральной проверки отражается в личном кабинете на сайте ФНС России.

Если декларация заполнена неверно, и во время проверки инспектор обнаружит ошибки или неточности, то направит вам требование, в котором будет написано, что нужно дальше делать:

- представить пояснения или дополнительные документы;

- внести исправления и сдать уточненку.

Если вы такое требование не получали — значит, ваш отчет заполнен правильно.

Срок исправления отчетности

После получения требования о предоставлении пояснений у вас есть 5 рабочих дней, чтобы направить свои пояснения в налоговую инспекцию.

Если вы получили требование о внесении исправлений, то в ответ необходимо отправить корректирующую 3-НДФЛ и указать на титульном листе номер корректировки (об этом мы говорили выше).

В отдельных случаях вы имеете право не исправлять отчетность, а значит по окончании проверки вам направят специальный акт с вынесенным решением.

Образец заявления

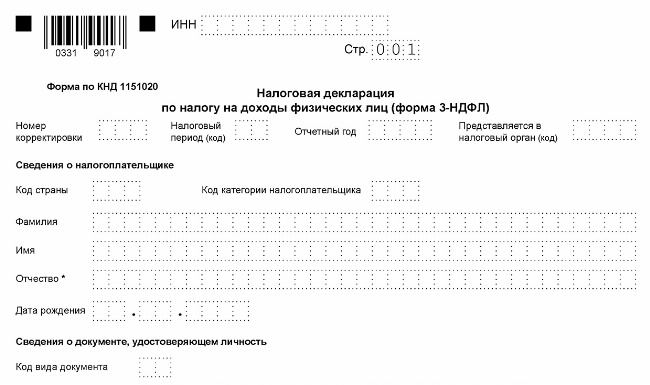

Налоговая декларация по налогу на доходы физических лиц за 2022 год (форма 3-НДФЛ)

Частые вопросы

Отклонили декларацию 3-НДФЛ. Сколько уточняющих можно подать?

+

Столько, сколько потребуется. Но помните, что вернуть налог можно только за последние три года. И если вы подадите первоначальную отчетность вовремя, а уточняющую — по истечение законных сроков, то получить возврат налога не удастся.

Чем грозит ошибка в 3-НДФЛ на вычет, если ошибочно подала декларацию?

+

Все зависит от вида погрешности. Вас могут попросить внести исправления или предоставить дополнительные сведения.

Заявление на соц вычет за 2019 г. подал в начале 2023 г. Получу вычет?

+

В этом случае вам откажут в возврате налога. По закону вы имеете право на социальный вычет по НДФЛ в течение трех лет до момента подачи заявления.

Заключение эксперта

Если налоговая инспекция нашла ошибки, редактировать декларацию 3-НДФЛ в 2023 году не разрешено, следует предоставить исправленный документ. Но самый правильный путь — изначально доверить работу профессионалам и не допускать ошибок. Так вы без задержек получите максимальный налоговый вычет, а при декларировании дохода получите дельный совет для законной оптимизации налогов. Надеемся, что наша статья была для вас полезна.