Дата публикации: 24.04.2023 03:26

В 2023 году всем налогоплательщикам, налоговым агентам, плательщикам страховых взносов открыт Единый налоговый счет (ЕНС), который пополняется с помощью Единого налогового платеж (ЕНП) до срока уплаты налогов, страховых взносов. Поступившая сумма денежных средств распределяется между обязательствами налогоплательщика на основании поданных ими уведомлений об исчисленных суммах налогов, авансовых платежей, сборов, страховых взносов.

Уведомления необходимо подавать в случаях, когда срок представления декларации (расчета) позже срока уплаты налога, страховых взносов.

В случае если работодатель (плательщик страховых взносов и налога на доходы физических лиц) ошибся в реквизитах при представлении уведомления, следует направить в налоговый орган новое уведомление с верными реквизитами только в отношении той обязанности (страховых взносов или налога на доходы физических лиц), по которой допущена ошибка:

- Если ошибка допущена в поле «Сумма налога, авансовых платежей по налогу, сборов, страховых взносов», следует представить уведомление с теми же реквизитами КПП, КБК, ОКТМО, отчетного (налогового) периода, месяца (квартала), отчетного года, но с указанием верной суммы исчисленных страховых взносов (налога на доходы физических лиц);

- Если ошибка допущена в иных реквизитах (не суммовая ошибка), необходимо представить уведомление с указанием двух обязанностей:

- повторить ошибочные реквизиты, в поле «Сумма налога, авансовых платежей по налогу, сборов, страховых взносов» проставить значение – «0»,

- указать новую обязанность с верными реквизитами и суммой исчисленных страховых взносов (налога на доходы физических лиц).

Например, если плательщик ошибся в полях «КПП» и «ОКТМО», то представляет уведомление, в котором указывает две обязанности:

- с неверными КПП и ОКТМО указывает в поле «Сумма налога, авансовых платежей по налогу, сборов, страховых взносов» – «0»;

- в обязанности с верными КПП и ОКТМО указывает сумму страховых взносов (налога на доходы физических лиц), подлежащую уплате.

Если налоговый агент неверно указал номер месяца квартала, за который исчислен НДФЛ, также необходимо представить уведомление с отражением:

- неверного месяца и обнуленной суммой по НДФЛ;

- откорректированного (верного) месяца и суммой НДФЛ, подлежащей распределению с ЕНС на налог.

Уточненная декларация по УСН предоставляется в налоговый орган в случае обнаружения ошибок в периоде, за который вы уже отчитались. Всегда ли нужно подавать уточненку и как это сделать правильно, рассмотрим в нашей статье.

Когда и как подать уточненную декларацию по УСН?

Когда налогоплательщик упрощенного налога обнаруживает в своем учете ошибки, в результате которых сумма налога была занижена, его обязанностью становится подача уточненной декларации по этому налогу (п. 1 ст. 81 НК РФ). Период предоставления уточненных деклараций не ограничен временными рамками, т. е. если ошибка обнаружена в отчете, отправленном более 3 лет назад, к примеру в 2017 году, нужно подать уточненку и за этот период. Но имейте в виду, что это всего лишь позволит вам синхронизировать с налоговой сальдо. Обнаружившуюся переплату вам не вернут.

В какой срок подать уточненку, если ошибки выявлены налоговиками, узнайте в КонсультантПлюс. Получите бесплатный пробный доступ к справочно-правовой системе и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

Сделать это несложно. Главное — придерживаться простого алгоритма:

1. Находим ошибку и определяем период, к которому она относится.

2. Высчитываем сумму недоимки, рассчитываем пени и перечисляем эти суммы в составе единого налогового платежа в бюджет. Это важно сделать до подачи уточненной декларации (п. 4 ст. 81 НК РФ), чтобы не было штрафа. В настоящее время важно, чтобы на момент сдачи уточненки на едином налоговом счете налогоплательщика денежных средств хватало для покрытия доначисленного налога и соответствующей суммы пеней. Только в этом случае в соответствии с подп. 1 п. 4 ст. 81 НК РФ штрафа удастся избежать.

Чтобы быстро и без ошибок посчитать сумму налога используйте наш калькулятор УСН 15% или калькулятор УСН 6%. Есть у нас и отдельный калькулятор пеней.

3. Для составления уточненной декларации по УСН используем ту форму документа, которая действовала в периоде ошибки (п. 5 ст. 81 НК РФ). На титульном листе декларации в специальном поле указываем порядковый номер уточненки. Например, уточненку за 2020 год следует подать на бланке, который сейчас уже не актуален, а действовал в 2020 году. Ссылку на этот бланк вы можете найти в начале нашей статьи.

4. Указываем в уточненной декларация правильные данные. Проще говоря, заполняем ее заново, а не вписываем разницу между первичными и вторичными суммами.

5. Составляем сопроводительное письмо к уточненной декларации (как это сделать, расскажем ниже) — это не требование, а рекомендация.

ВНИМАНИЕ! Если обнаруженная в декларации ошибка привела к переплате налога, т. е. занижения налоговой базы не было, налогоплательщик имеет право, а не обязанность подать уточненную декларацию. Скорее всего, подача такой декларации привлечет к себе внимание налоговых инспекторов, и вероятность проведения налоговой проверки за уточняемый период резко возрастет.

В 2022-2023 гг. действует форма декларации, утвержденная Приказом ФНС России от 25.12.2020 № ЕД-7-3/[email protected] Законодатели планировали обновить ее с учетом новых правил 2023 г., однако на момент выхода статьи никаких изменений опубликовано не было.

Сопроводительное письмо к уточненной декларации по УСН

Остановимся подробнее на сопроводительном письме. Его составляют для предупреждения вопросов со стороны налоговой о причинах, повлиявших на изменение сумм, причитающихся к уплате в бюджет или возврату из него.

Основные реквизиты, которые должны быть указаны в письме:

- наименование органа, в который предоставляется уточненная информация;

- реквизиты вашей организации (наименование, ОГРН, ИНН, КПП, адрес, телефон);

- исходящий номер письма и его дата;

- подпись главного бухгалтера и директора организации; печать, если она у фирмы есть.

В текст письма рекомендуем включить следующие данные:

- за какой период и по какому налогу предоставляется уточненная декларация;

- в чем именно заключается обнаруженная бухгалтером ошибка, повлекшая за собой необходимость представления уточненной декларации;

- что именно изменилось — желательно указать не только новые, но и старые значения изменяющихся показателей;

- сумма налога и пени к уплате с указанием реквизитов платежек на их оплату;

- сумма переплаты по налогу — при желании возвратить или зачесть излишне уплаченный налог указать номер и дату заявления на возврат или зачет налога.

Итоги

В процессе учета периодически совершаются ошибки. Рассмотрев порядок подачи уточненной налоговой декларации по УСН, мы выяснили, что сделать ее совсем не сложно. Тем более что для организации будет лучше, если бухгалтер сам найдет и исправит неточности в учете, не дожидаясь ревизоров. Главное помнить, во избежание штрафных санкций в момент подачи уточненной декларации на ЕНС плательщика должно быть достаточно средств для закрытия доначисленного налога и пеней.

Субъекты малого предпринимательства вправе все ошибки в бухгалтерском учете признавать несущественными. При этом у них не возникает обязанность пересдавать отчетность. Но обязанность исправить ошибку остается. В этой статье приведен алгоритм исправления ошибок для компаний малого бизнеса при УСН

Порядок исправления ошибок в бухгалтерском учете регулирует ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности». Ошибка — это неправильное отражение (неотражение) фактов хозяйственной деятельности в бухгалтерском учете и (или) бухгалтерской отчетности организации (п. 2 ПБУ 22/2010).

Типичные ошибки в бухгалтерском учете:

- неправильно применили законодательство РФ;

- неправильно применили учетную политику организации;

- возникли неточности в вычислениях;

- неправильно классифицированы или оценены факты хозяйственной деятельности;

- неправильно использована информация, имеющаяся на дату подписания бухгалтерской отчетности;

- должностные лица организации совершили недобросовестные действия.

В общем случае порядок исправления ошибки зависит от того, является ошибка существенной или несущественной. При этом организация может столкнуться с ретроспективным пересчетом показателей бухгалтерской отчетности, что является достаточно трудоемким процессом.

Но этот порядок не распространяется на субъекты малого предпринимательства (СМП). Они вправе все ошибки признавать несущественными и не пересдавать отчетность.

Практически все «упрощенцы» относятся к субъектам малого предпринимательства, если соответствуют установленным для них критериям (ст. 4 Федерального закона от 24.07.2007 № 209-ФЗ).

Исправление ошибок в бухгалтерском учете. Ваши действия:

1. Проверьте бухгалтерский учет на наличие ошибок

Эту процедуру также следует провести перед составлением годовой бухгалтерской отчетности.

2. Составьте бухгалтерскую справку

Это первое, что необходимо сделать, перед внесением изменений в бухгалтерский учет. Напомню, любые записи в бухгалтерском учете должны быть документально подтверждены. Нет документа — нет проводки.

3. Исправьте ошибку в бухгалтерском учете

Исправить ошибку в бухгалтерском учете можно:

- составив дополнительную проводку, если надо произвести доначисление;

- сделав корректировочную запись, если необходимо убрать проведенную ранее в учете сумму.

Далее разберем, как исправить ту или иную ошибку в зависимости от того, когда она совершена.

Исправление ошибок в бухгалтерском учете на примерах

Пример 1. Исправляем ошибки текущего года, обнаруженные в этом же году

В чем ошибка: аппарат для ламинирования стоимостью 10 000 руб. не был оприходован, т.к. «первичка», поступившая от поставщика, затерялась среди документов.

Когда обнаружена ошибка: в декабре.

Как и каким числом оприходовать неучтенный аппарат для ламинирования: дополнительную проводку следует сделать в декабре:

Дебет 10 Кредит 60 — 10 000 руб.

Совет: вся поступающая в организацию «первичка» должна обрабатываться по мере ее поступления! А ошибки отчетного года, выявленные до окончания этого года, исправляются записями по соответствующим счетам бухгалтерского учета в том месяце отчетного года, в котором они выявлены (п. 5 ПБУ 22/2010).

Как видно из примера, особых сложностей такая ситуация не вызовет. А что если ошибка обнаружена после окончания года, но до даты подписания бухгалтерской отчетности за этот год?

Пример 2. Исправляем ошибки текущего года, обнаруженные до подписания отчетности

В чем ошибка: аппарат для ламинирования на сумму 10 000 руб., поступивший в ноябре 2014 года, не был оприходован, т.к. «первичка» от поставщика затерялась среди документов.

Когда обнаружена ошибка: 20 марта 2015 года до подписания бухгалтерской отчетности.

Как и каким числом оприходовать неучтенный аппарат для ламинирования: несмотря на то что ошибка 2014 года выявлена в марте 2015 года, следует сделать дополнительную проводку в декабре 2014 года (записи делаются на 31 декабря):

Дебет 10 Кредит 60 — 10 000 руб.

Совет: ошибки, которые обнаружены после окончания года, но до даты подписания бухгалтерской отчетности за этот год, исправляют записями по соответствующим счетам бухгалтерского учета за декабрь отчетного года (года, за который составляется годовая бухгалтерская отчетность). Такой порядок установлен в пункте 6 ПБУ 22/2010.

Исправляем ошибки прошлых лет

Бесплатные вебинары в Контур.Школе

Изменения в учете. Практические ситуации. Судебная практика.

Расписание вебинаров

Ошибка предшествующего отчетного года, не являющаяся существенной и выявленная после даты подписания бухгалтерской отчетности за этот год, исправляется записями по соответствующим счетам бухгалтерского учета в том месяце отчетного года, в котором выявлена ошибка.

Прибыль или убыток, возникшие в результате исправления указанной ошибки, отражаются в составе прочих доходов или расходов текущего отчетного периода. То есть с применением счета 91 «Прочие доходы и расходы».

Пример 3

В чем ошибка: причина та же: из-за отсутствия «первички» от поставщика аппарат для ламинирования стоимостью 10 000 руб., поступивший в ноябре 2014 года, не был оприходован.

Когда обнаружена ошибка: 10 апреля 2015 года, после сдачи бухгалтерской отчетности.

Как и каким числом оприходовать неучтенный аппарат для ламинирования: несмотря на то что ошибка 2014 года выявлена в апреле 2015 года — после сдачи бухгалтерской отчетности, следует сделать дополнительную проводку в том месяце, когда ошибка было обнаружена, то есть в апреле 2015 года:

Дебет 10 Кредит 60 — 10 000 руб.

Субъектам малого предпринимательства на УСН следует зафиксировать в учетной политике порядок исправления ошибок в бухгалтерском учете.

Отправляйте уведомления об исчисленных суммах в ФНС через Экстерн. Календарь отчетности поможет контролировать сроки — система покажет даты подачи и статус уведомлений, которые вы уже отправили.

Попробовать

ФНС выделяет семь основных ошибок, которые компании и ИП допускают в уведомлениях.

Верно указывать период необходимо для того, чтобы ФНС могла правильно определить срок уплаты налога и однозначно установить связь с конкретной декларацией, расчетом, сообщением об исчисленных суммах налогов или уведомлением.

Если вы поставите неверный период (например, месяц вместо квартала), ИФНС отправит сообщение, что указанный вами период невозможен для этой обязанности.

Уведомление об исчисленных суммах подается только по налогам:

- компаниями — по транспортному, земельному, налогу на имущество, агентскому налогу на прибыль;

- компаниями и ИП — по УСН, ЕСХН, страховым взносам, НДФЛ.

Если вы отправили уведомление с неверными КБК и ОКТМО или с КБК, по которому уведомление совсем не подается, сформируйте уведомление с правильными реквизитами и отправьте его снова.

В следующем разделе статьи мы показываем пример, как это сделать.

Если декларацию или расчет вы уже сдали, для ИФНС достаточно информации о начислениях, содержащихся в этих отчетах. Поэтому если вы направите уведомление по налогу за тот же период, ИФНС откажет в его приеме и направит сообщение, что декларация по данным, указанным в уведомлении, принята.

Пример

Компания подала уведомление по страховым взносам за март 2023 года вместе с РСВ за 1 квартал 2023. В этом случае отправлять уведомление не имеет смысла — начисления за март ИФНС возьмет из квартального расчета по страховым взносам.

Исключение — уведомление о налоге по кадастровому имуществу, так как его с 2023 года не вносим в декларацию.

На все суммы по «авансовым» налогам, уплаченные до 31 декабря 2022 года, ФНС установила особый режим «резерва» (п. 6 ст. 4 Федерального закона от 14.07.2022 № 263-ФЗ). Этот режим означает, что:

- обязанность компании увеличена на сумму уплаченных авансов;

- когда компания в 2023 году подаст декларацию, обязанность уменьшится на эту же сумму.

Поэтому если за 1-3 кварталы налог уплачен в 2022 году, уведомление за эти периоды не представляется.

Есть нюансы и по имущественным налогам. Если авансы за 1-3 кварталы уплачены в 2022 году, то после уплаты итоговой суммы налога в 2023 году подается уведомление, в котором указывается налог за 2022 год за минусом уплаченных авансов.

При заполнении уведомления необходимо соблюдать правило: одно уведомление подаем по одному сроку уплаты. При этом в корректирующем уведомлении указывается полная сумма оплаты к данному сроку. Новое уведомление заменяет предыдущее, а не прибавляет разницу к предыдущему начислению.

Пример

Компания отправила в ИФНС уведомление, в котором указала заниженную сумму налога — 30 000 рублей вместо 35 000 рублей. А затем подала уточненное уведомление на разницу — 5 000 рублей. Это неверно. В корректировочном уведомлении необходимо указать полную сумму налога — 35 000 рублей.

Пример, как исправить ошибку в сумме, смотрите ниже.

В 2023 году вместо уведомлений об исчисленных налогах и платежных поручений с указанием КБК ЕНП (статус плательщика 01), можно формировать платежки на уплату конкретного налога (со статусом плательщика 02). В таких платежках заполняются подробные реквизиты:

- КБК;

- ОКТМО;

- период.

Очень важно указать эти реквизиты корректно, чтобы ИФНС могла верно идентифицировать платеж и не произошло задвоение начислений. Порядок заполнения платежек-уведомлений прописан в п. 7 Приложения 2 к Приказу Минфина от 12.11.2013 № 107н.

Напоминаем, что исправить ошибку, сделанную в платежном поручении со статусом 02, можно только путем подачи уведомления об исчисленных суммах. После этого вам придется перейти на платежки со статусом 01 и формировать уведомления по налогам и взносам, входящим в ЕНП.

Если вы платите налог частями, при этом указываете одинаковые периоды, то уведомление будет формировать только последний платеж, что приведет к занижению начислений.

Пример

Компания перечислила НДФЛ не общей суммой 28 числа, а несколькими платежами по факту удержания налога у работников. В этом случае ФНС проведет только последнее уведомление, и начисления будут занижены.

Если вы оплатили налог частями, указав одинаковые периоды и сроки, необходимо подать уведомление на полную сумму, чтобы ИФНС верно сделала начисления.,

Проверить уведомление перед отправкой можно по контрольным соотношениям, утвержденным Письмом ФНС от 17.03.2023 № ЕА-4-15/3132@. Соотношения проверяют взаимосвязь между КБК, налоговым периодом и датой подачи уведомления.

Порядок исправления ошибок в уведомлениях описан в письмах ФНС от 31.01.2023 № БС-3-11/1180@ и от 03.02.2023 № БС-3-11/1379@. Он зависит от того, где сделана ошибка: в сумме налога или в реквизитах уведомления (ОКТМО, КПП, КБК, налоговый или отчетный период).

Тут все просто — заполните новое уведомление и укажите в нем прежние реквизиты и верную сумму.

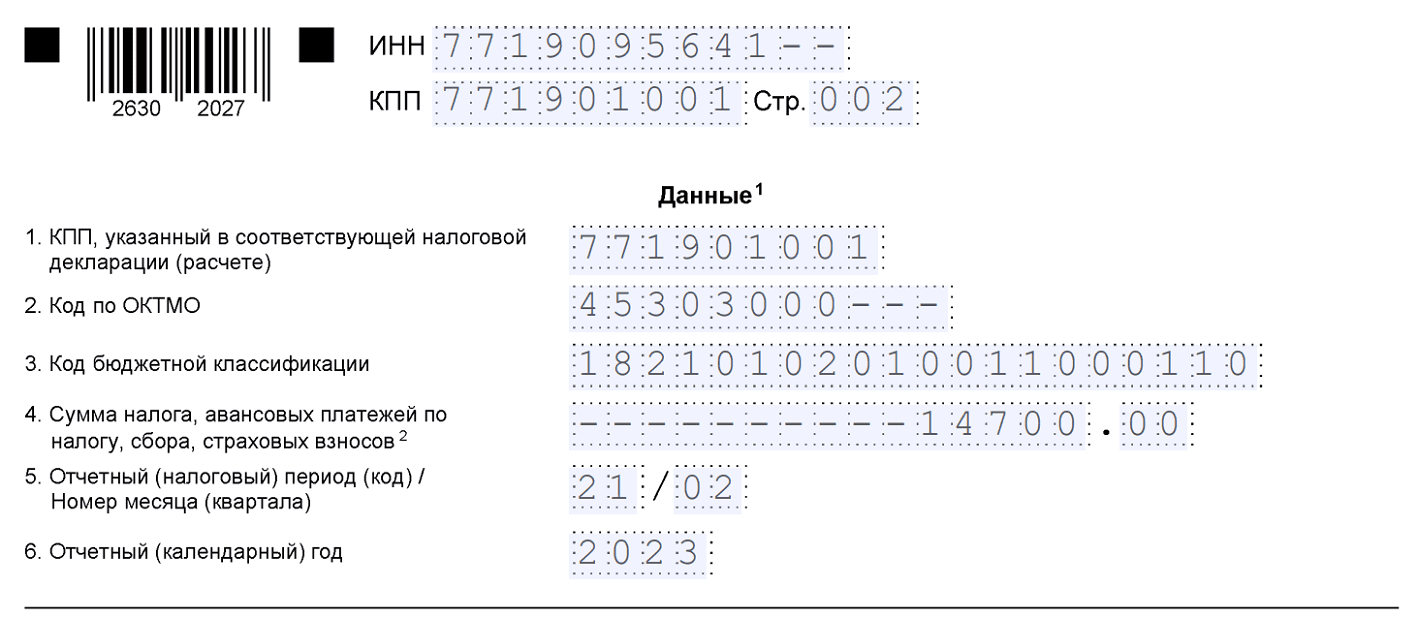

Пример. Компания подала уведомление по НДФЛ за период с 23.01.2023 по 22.02.2023, в котором указала неверную сумму налога — 14 000 рублей вместо 14 700 рублей:

Исправленное уведомление будет выглядеть так:

Обратите внимание: корректировочное уведомление формируем не на разницу 700 рублей, а на полную сумму — 14 700 рублей. Если подадим на разницу, ИФНС проведет начисление НДФЛ на 700 рублей, и сумма налога занизится. А значит, будут пени.

Экстерн автоматически сформирует платежку на уплату налога по данным из декларации, уведомления об исчисленных суммах или требования

Попробовать

Этот вариант немного сложнее — в новом уведомлении придется заполнить два блока.

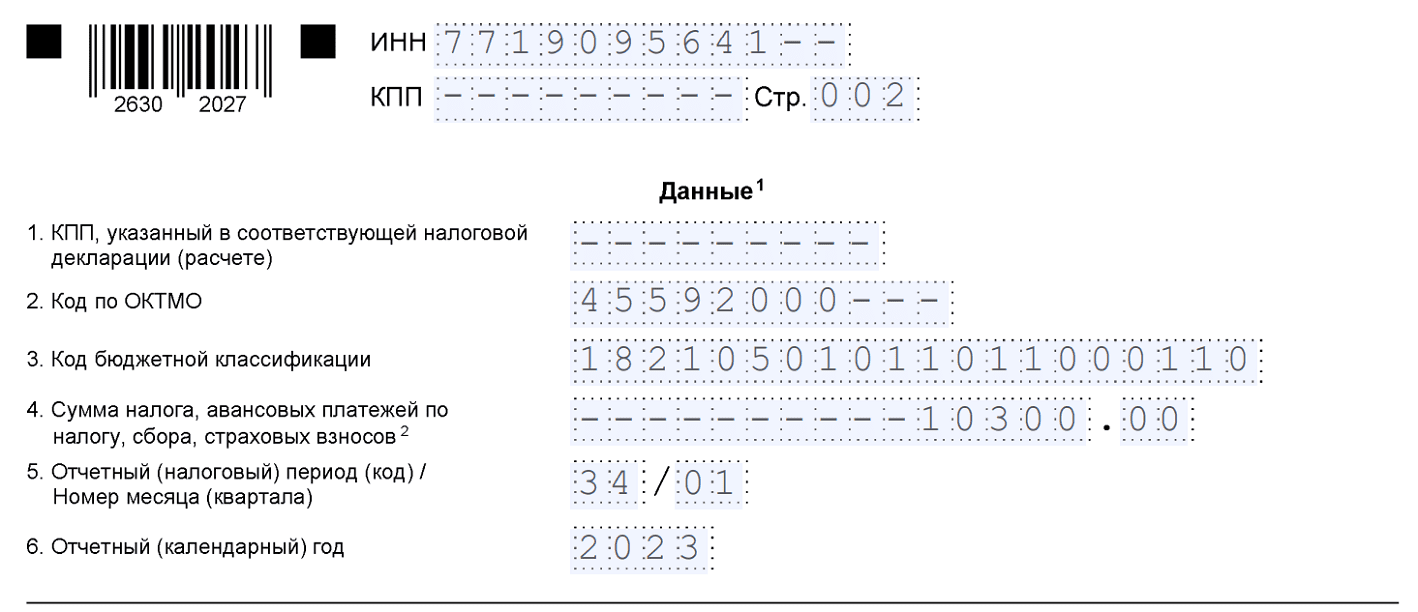

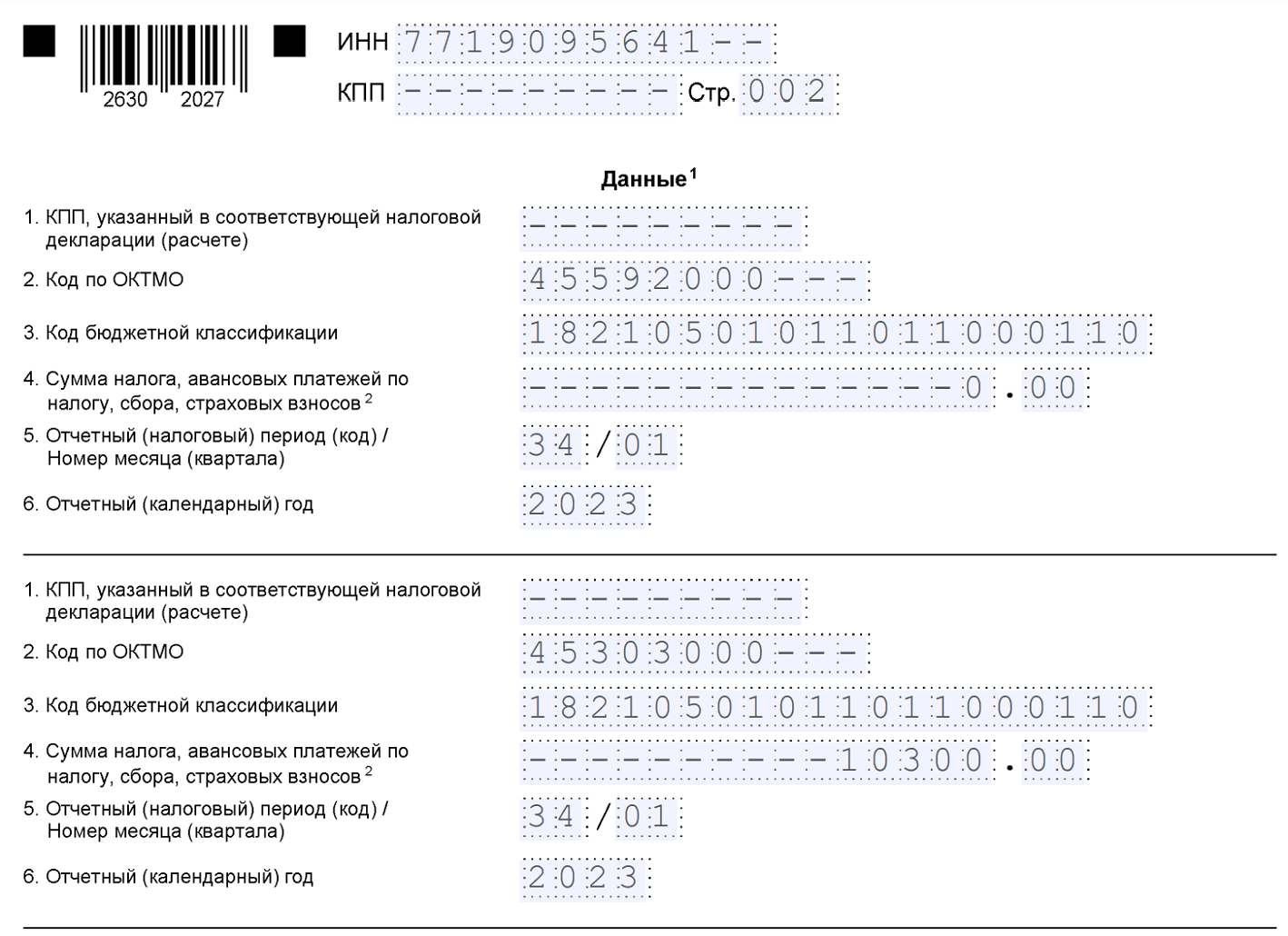

Пример. ИП неверно указал ОКТМО в уведомлении по УСН за 1 квартал 2023 года — 45592000 вместо 45303000. Сумма аванса — 10 300 рублей:

Чтобы исправить ошибку, заполняем два блока в новом уведомлении:

- в первом блоке дублируем все реквизиты из неверного уведомления, кроме суммы — здесь ставим «0»;

- во втором блоке во всех строках указываем верные данные.

По такой же схеме исправляем любые другие реквизиты уведомления: КПП, КБК, период или год.

Кстати, КПП налоговики считают «не очень важным» реквизитом уведомления и не учитывают его при распределении налога. Главное, на что они ориентируются, — это ИНН, КБК и ОКТМО (Письмо ФНС от 01.03.2023 № БС-4-21/2346@).

Предприниматели на упрощенной системе налогообложения так же обязаны вести Книгу учета доходов и расходов. Как поступить, если выясняется, что какие-то доходы или расходы отражены неверно? Первый возникающий вопрос — можно ли в принципе не исправлять ошибки в Книге? Если в результате ошибки вы не доплатили налог и это откроется при проверке, вам доначислят «упрощенный» налог, пени, а также штраф — 20% от неуплаченной суммы (ст.122 НК РФ). Если докажут, что налог не перечислен умышленно, то штраф возрастет до 40% от суммы недоимки.

Если же вы вовремя заметите и исправите ошибку сами, заплатите налог, пени, подадите уточненную декларацию, то штрафы начисляться не будут (п.3 ст.81 НК РФ). Что касается ошибок, из-за которых налог вы переплатили, законодательство исправлять их не требует. Однако в ваших интересах подать уточненную декларацию: излишне уплаченный налог можно вернуть либо зачесть в счет будущих платежей.

Итак, ошибки исправлять в любом случае надо. Какие для этого нужны шаги?

1. Определите период, к которому относится найденная ошибка

Выясните, когда была совершена ошибка, чтобы понять, налоговую отчетность какого года вам нужно корректировать.

По общему правилу пересчитывать следует налоговую базу именно того года, в котором вы допустили ошибку. Есть и исключения: период обнаружения ошибки неизвестен, то придется корректировать записи в текущем году. Так же можно поступить, если в результате допущенной ошибки получилась переплата налога (п.1 ст.54 НК РФ): при переплате вы можете исправлять данные текущего года, а можете и прошлогодние.

Если же база занижена и получилась недоимка по налогу, то корректировать надо именно тот период, в котором вы допустили ошибку.

2. Внесите исправления в Книгу учета

Определив период, внесите изменения в Книгу учета доходов и расходов за требуемый год. Порядок действий будет зависеть от того, в каком виде вы заполняете Книгу учета — в бумажном или в электронном (п.1.4 и 1.5 Порядка заполнения Книги учета, утвержденного приказом Минфина России от 22.10.2012 N 135н).

- Книга учета ведется в бумажном виде

Аккуратно перечеркните неверную сумму, а рядом запишите правильную. Поставьте текущую дату и подпись руководителя фирмы или бизнесмена, а также печать, если она есть (п.1.6 Порядка). Рядом с корректировкой можете сделать надпись: «Исправлено верно».

Кроме того, обязательно составьте бухгалтерскую справку: она будет являться обоснованием корректировок Книги учета (п.1.6 Порядка).

Если прошлогодняя ошибка привела к переплате налога, то исправления можно вносить в Книгу учета как прошлого, так и текущего периода.

- Книга учета ведется в электронном виде

Внесите исправления в программу — удалите неверные данные и введите новые. По итогам года распечатайте верный вариант (п.1.4 Порядка). Например, так можно поступить, если вы нашли ошибку за прошлый год, но Книгу за этот год вы еще не распечатывали. Тогда можно сразу скорректировать регистр.

Однако если Книга учета распечатана, придется исправлять ее первым способом.

3. Определите недоимку или переплату «упрощенного» налога и при необходимости рассчитайтесь с бюджетом

Недоимка по «упрощенному» налогу возникает, если налоговая база по УСН была занижена: не были учтены полученные доходы или отражены лишние расходы. Чтобы определить сумму недоимки, умножьте величину неучтенных доходов или излишне отраженных расходов на ставку налога. И перечислите недоимку в бюджет.

Кроме того, за несвоевременную уплату налога в результате занижения налоговой базы вам придется перечислить пени. Их нужно рассчитать исходя из ставки рефинансирования за каждый день просрочки со дня, следующего за днем, установленным для уплаты налога. И заканчивая днем, когда недоимку уплачивают в бюджет (п.3 ст.75 НК РФ).

Переплата возникает, когда база по УСН завышена: учтены лишние доходы или не полностью отражены расходы. Рассчитывается переплата в том же порядке, что и недоплата. Умножьте величину, на которую завышена налоговая база, на применяемую ставку налога при упрощенной системе.

Переплата означает, что соответствующую сумму вам должен вернуть бюджет. Это возможно только после того, как вы подадите уточненную декларацию и напишете заявление о зачете переплаты в счет будущих платежей или о возврате суммы (ст.78 НК РФ). Без уточненной декларации налоговики не узнают о том, что у вас есть переплата — она просто не будет числиться у них в учете.

4. Отразите исправление ошибки в декларации по УСН

Если год уже закончен и декларация по УСН по нему сдана, то нужно исправить ошибку и подать уточненную декларацию.

Если же вы исправляете ошибку в текущем году, по которому налоговая отчетность еще не подавалась, то у вас в декларацию сразу попадут нужные данные с учетом тех корректировок, которые вы внесли в Книгу учета.

Как составлять уточненную декларацию?

Это нужно делать по форме, действовавшей в том периоде, за который подается декларация (абз.2 п.5 ст.81 НК РФ). Отражайте в ней все корректные данные, а не разницу между правильными и неправильными суммами: действуйте так, как будто вы оформляете декларацию заново, руководствуясь новыми цифрами.

К «уточненке» приложите сопроводительное письмо, в котором объясните причину корректировки и ее содержание, либо бухгалтерскую справку, на основании которой делали исправления в учете.

Обратите внимание: начиная с отчетности за 2014 год действует новая форма декларации по УСН, утвержденная приказом ФНС России от 04.07.2014 N ММВ-7-3/352@. А предыдущая форма декларации была утверждена приказом Минфина России от 22.06.2009 N 58н. Поэтому если вы будете подавать «уточненку» за 2013, 2012 или 2011 год, вам нужно при этом заполнять старую форму.

Автор: П.А.Лисицына, эксперт журнала «Упрощенка» Источник: «Упрощенка», N 5, 2015 год