Дата публикации: 24.04.2023 03:26

В 2023 году всем налогоплательщикам, налоговым агентам, плательщикам страховых взносов открыт Единый налоговый счет (ЕНС), который пополняется с помощью Единого налогового платеж (ЕНП) до срока уплаты налогов, страховых взносов. Поступившая сумма денежных средств распределяется между обязательствами налогоплательщика на основании поданных ими уведомлений об исчисленных суммах налогов, авансовых платежей, сборов, страховых взносов.

Уведомления необходимо подавать в случаях, когда срок представления декларации (расчета) позже срока уплаты налога, страховых взносов.

В случае если работодатель (плательщик страховых взносов и налога на доходы физических лиц) ошибся в реквизитах при представлении уведомления, следует направить в налоговый орган новое уведомление с верными реквизитами только в отношении той обязанности (страховых взносов или налога на доходы физических лиц), по которой допущена ошибка:

- Если ошибка допущена в поле «Сумма налога, авансовых платежей по налогу, сборов, страховых взносов», следует представить уведомление с теми же реквизитами КПП, КБК, ОКТМО, отчетного (налогового) периода, месяца (квартала), отчетного года, но с указанием верной суммы исчисленных страховых взносов (налога на доходы физических лиц);

- Если ошибка допущена в иных реквизитах (не суммовая ошибка), необходимо представить уведомление с указанием двух обязанностей:

- повторить ошибочные реквизиты, в поле «Сумма налога, авансовых платежей по налогу, сборов, страховых взносов» проставить значение – «0»,

- указать новую обязанность с верными реквизитами и суммой исчисленных страховых взносов (налога на доходы физических лиц).

Например, если плательщик ошибся в полях «КПП» и «ОКТМО», то представляет уведомление, в котором указывает две обязанности:

- с неверными КПП и ОКТМО указывает в поле «Сумма налога, авансовых платежей по налогу, сборов, страховых взносов» – «0»;

- в обязанности с верными КПП и ОКТМО указывает сумму страховых взносов (налога на доходы физических лиц), подлежащую уплате.

Если налоговый агент неверно указал номер месяца квартала, за который исчислен НДФЛ, также необходимо представить уведомление с отражением:

- неверного месяца и обнуленной суммой по НДФЛ;

- откорректированного (верного) месяца и суммой НДФЛ, подлежащей распределению с ЕНС на налог.

Разберем, как скорректировать ошибочное уведомление по НДФЛ и взносам.

Содержание

- Общий алгоритм исправления

- Пример 1. Исправление ошибки в сумме налога – НДФЛ к уплате занижен

- Пример 2. Исправление ошибки в сумме налога — НДФЛ к уплате завышен

- Пример 3. Исправление ошибки в ОКТМО новым «Отражением»

- Пример 4. Исправление ошибки в КБК правкой исходного «Отражения»

Общий алгоритм исправления

Для НДФЛ и страховых взносов действуют одинаковые правила исправления. Специальной корректирующей или отменяющей формы для Уведомления не существует. Чтобы исправить ошибку, требуется подать еще одно Уведомление за отчетный период. Оно заменит собой отправленное ранее.

Порядок заполнения нового Уведомления зависит от типа ошибки в исходном документе.

| Тип ошибки | Порядок корректировки |

| Ошибка только в сумме НДФЛ или взносов. | В новом уведомлении указываем правильную сумму налога или взносов. Количество строк в старом и новом уведомлениях совпадает. |

| Ошибка в реквизитах НДФЛ или взносов – КБК, ОКТМО, код ИФНС и т.д. |

На одну ошибочную строку из старого уведомления создаем две строки в новом документе:

|

Работа по подготовке нового Уведомления происходит в четыре этапа.

Шаг 1. Исправление ошибки и подготовка вспомогательных документов в ЗУП 3.1.

Подготовить Уведомление непосредственно в ЗУП 3.1 не получится. Оно составляется в бухгалтерской программе. На стороне ЗУП 3.1 можно создать только вспомогательные документы:

Как организовать работу с программой, чтобы правильно подготовить исходное Уведомление об удержанном НДФЛ и исчисленных взносах, смотрите в статье Как платить НДФЛ и взносы в 2023 году.

Чтобы внести корректировки по исчисленным взносам, нужно заполнить в ЗУП 3.1 новую редакцию Отражения зарплаты в бухучете. Для НДФЛ требуется отредактировать старый документ Отражения удержанного НДФЛ в бухучете или создать новый.

Возможны три варианта работы с Отражением удержанного НДФЛ в бухучете:

- Создать новое Отражение в дополнение к ранее созданному документу. Предыдущее Отражение оставить проведенным. Такой вариант применяется, когда в новом Уведомлении нужно показать НДФЛ по тем же реквизитам, но в большем размере. Новое Отражение можно создать только на сумму увеличения НДФЛ. Тогда при создании нового Уведомления можно учесть сведения об удержанном НДФЛ по обоим документам отражения.

- Создать новый документ, а первоначальный ошибочный — распровести. Способ применяют, если нужно сохранить историю документов в программе. Например, в новом Отражении требуется обнулить НДФЛ по неверным реквизитам и отразить правильные данные в новой строке. При этом нужно видеть, как был заполнен исходный ошибочный документ.

- Отредактировать прежнее Отражение удержанного НФДЛ, не создавая нового документа. Такой способ допускается, когда история документов в программе не важна.

Шаг 2. Передача документов из ЗУП 3.1 в бухгалтерскую программу.

Шаг 3. Подготовка нового Уведомления в бухгалтерской программе.

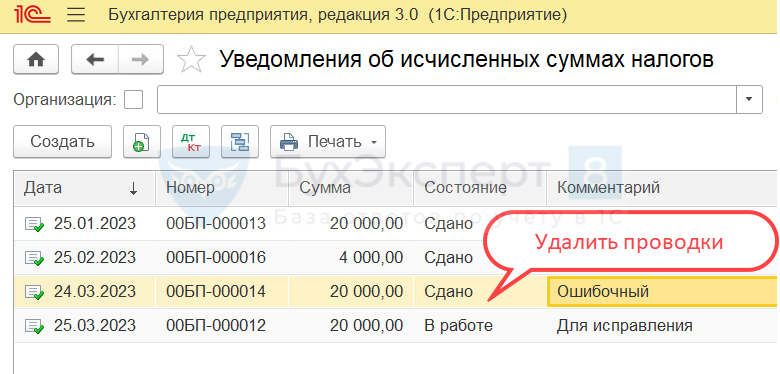

Шаг 4. Удаление проводок ошибочного Уведомления в бухгалтерской программе.

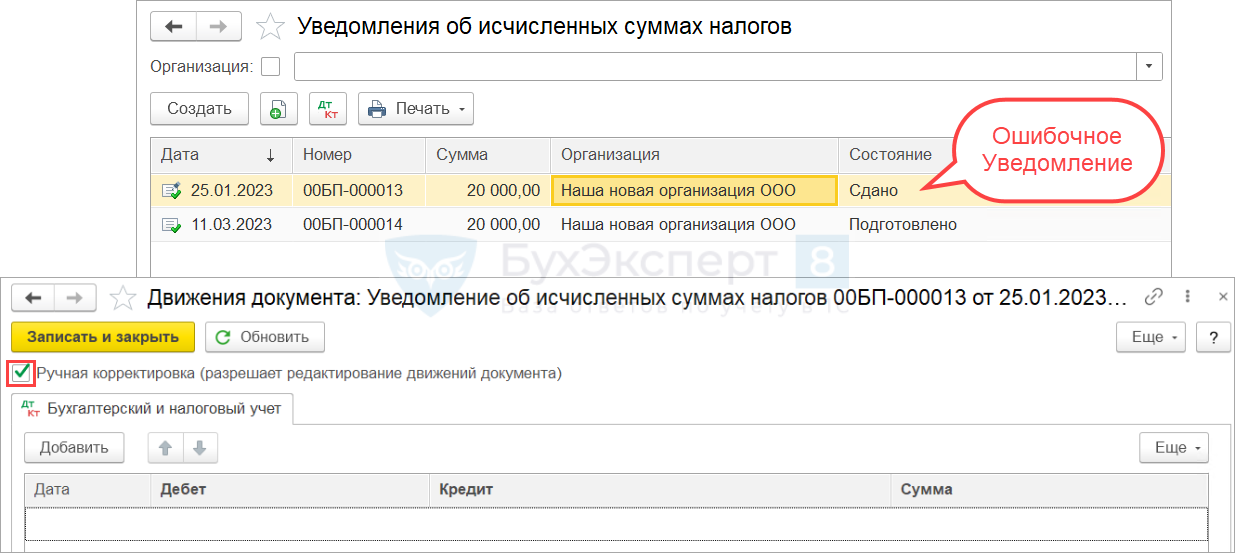

После проведения нового Уведомления нужно убедиться, что в учете по единому налоговому платежу нет лишних проводок. Если ошибочное Уведомление в 1С: Бухгалтерии не прошло по каналам 1С-Отчетности – такой документ проще удалить. Тогда оно не сформирует лишних движений в учете.

Если ошибочное Уведомление уже передано через 1С-Отчетность – удалить его не получится. В этом случае порядок корректировки проводок зависит от набора платежей в старом и новом Уведомлениях:

- Если в ошибочном и в новом документах отражен только НДФЛ или только взносы по единому тарифу – набор платежей совпадает. Тогда новое Уведомление полностью заменит старое. Нужно просто удалить проводки ошибочного Уведомления. Варианты удаления:

- Очистить движения документа вручную по кнопке ДтКт.

- Использовать операцию Сторно документа (Операции — Операции, введенные вручную — Сторно документа).

- Если в Уведомлениях разный набор платежей – потребуется более тонкая корректировка. Например, в одном и том же документе заполнили данные об исчисленных страховых взносах и об исчисленном налоге на прибыль. В таком случае корректировку нужно проводить:

- Операцией по единому налоговому счету — Операции по ЕНС в 1С.

- Ручной корректировкой проводок в уведомлениях. Например, удалить в первичном Уведомлении проводки по тем налогам, по которым подаем корректировку.

Рассмотрим пошагово на примерах, как подготовить данные в ЗУП 3.1 для корректировки уведомления по НДФЛ в ЗУП 3.1 и 1С:Бухгалтерии.

Пример 1. Исправление ошибки в сумме налога – НДФЛ к уплате занижен

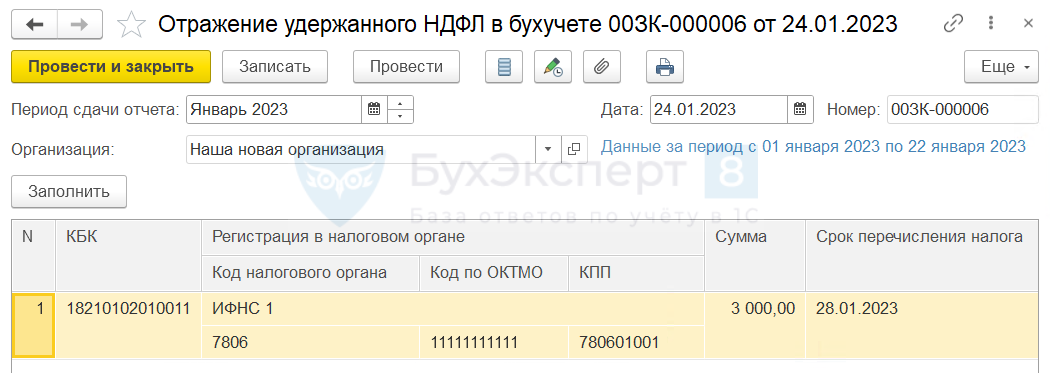

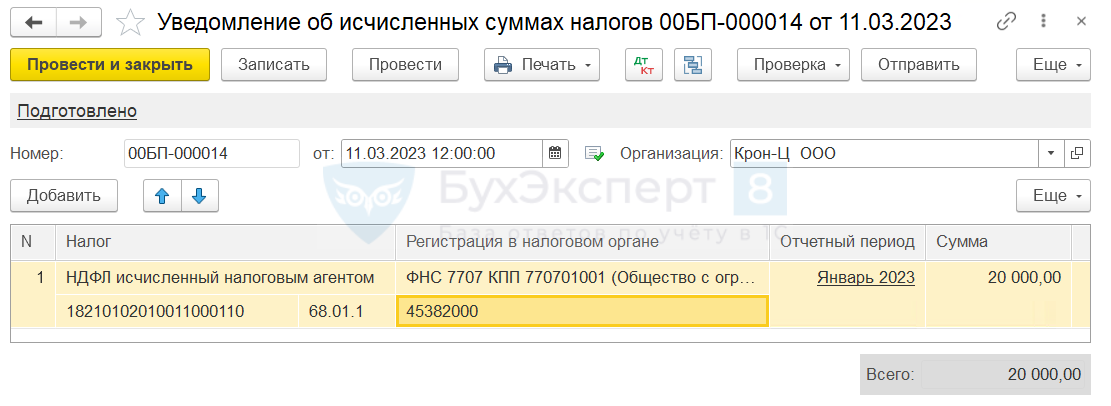

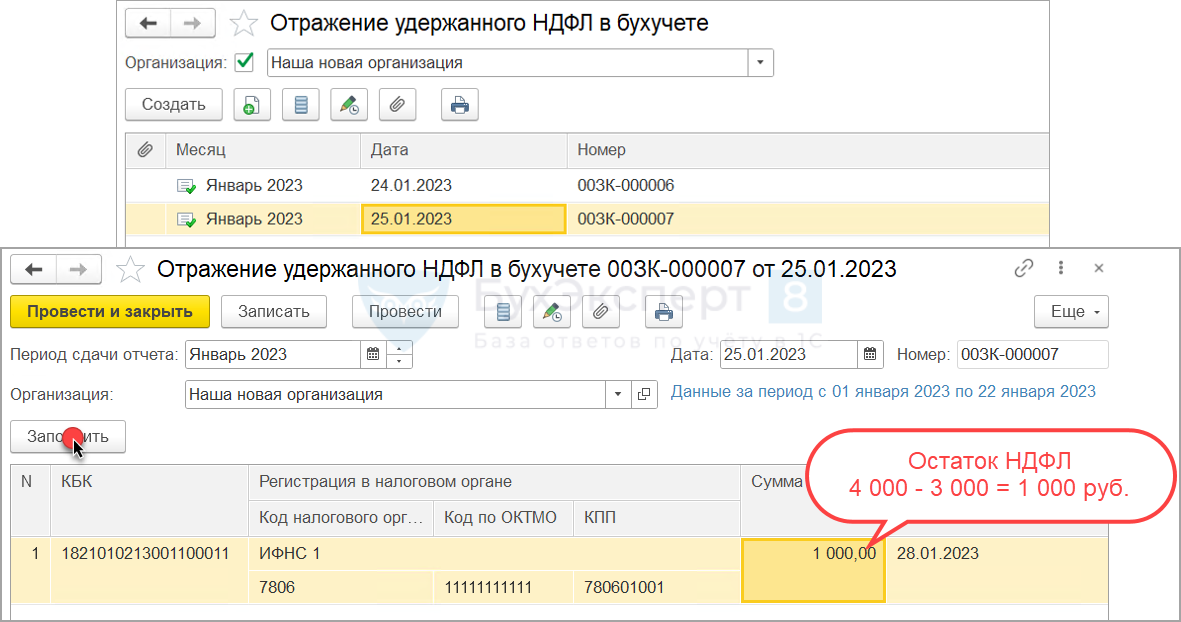

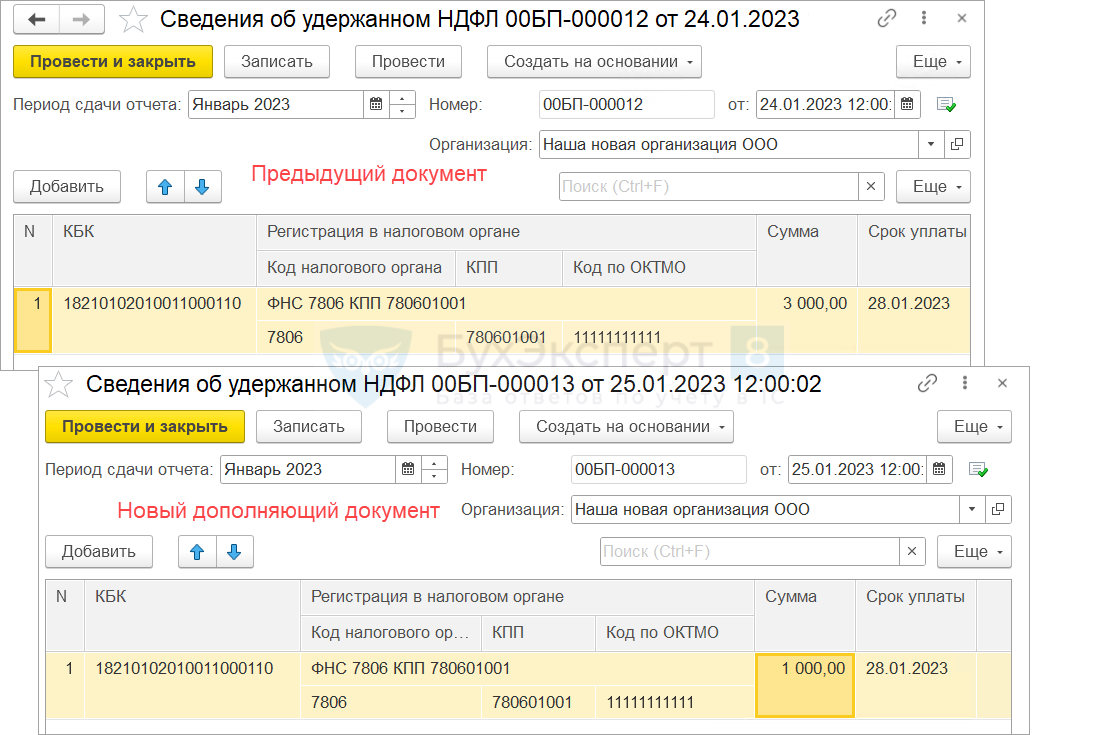

24 января 2023 года в ЗУП 3.1 было заполнено Отражение удержанного НДФЛ в бухучете за январь на 3 000 руб.

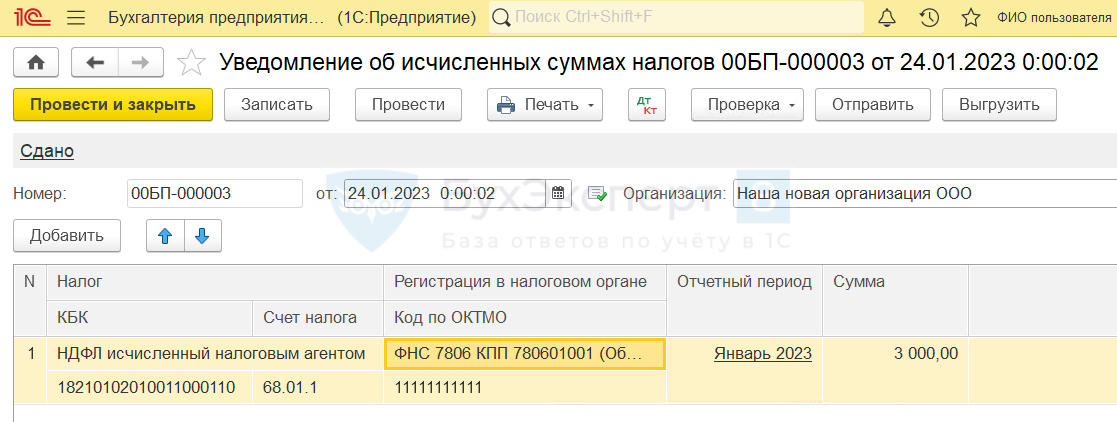

После синхронизации в 1С:Бухгалтерии было подготовлено уведомление в ИФНС.

На следующий день обнаружено, что одну из ведомостей отчетного периода забыли провести. Сумма удержанного НДФЛ по непроведенной ведомости составляет 1 000 руб.

Поэтому налог в Отражении удержанного НДФЛ и в Уведомлении об исчисленных суммах налогов за январь оказался занижен на 1 000 руб.

Разберем, как исправить Уведомление об исчисленных суммах налога по НДФЛ.

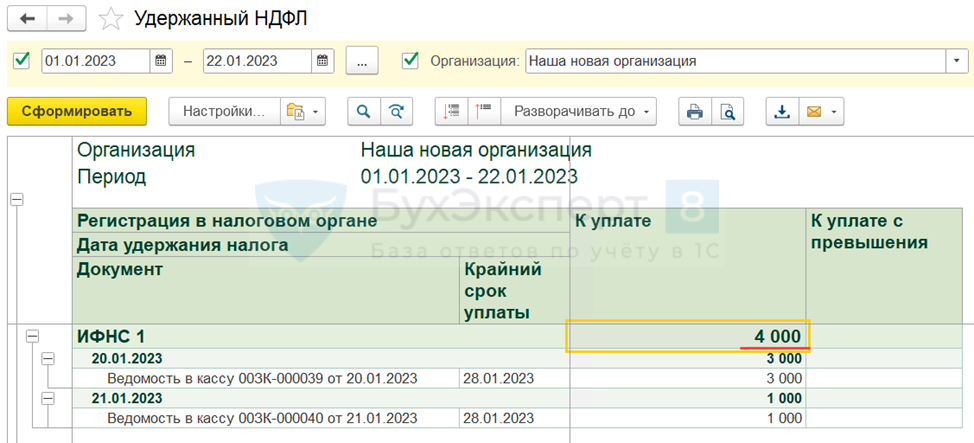

- Проведем недостающую ведомость на выплату зарплаты и определим, какую величину налога следовало отразить в Уведомлении. Итоговые суммы для Отражения удержанного НДФЛ в бухучете за январь будем проверять отчетом Удержанный НДФЛ (Зарплата – Налоги и взносы – Отчеты по налогам и взносам). Для этого укажем в настройках период 01.01.2023 – 22.01.2023. По отчету видно, что составить уведомление нужно было на 4 000 руб.

Воспользуемся первым вариантом работы с Отражением удержанного НДФЛ в бухучете – создадим новый документ на недостающую сумму.

Воспользуемся первым вариантом работы с Отражением удержанного НДФЛ в бухучете – создадим новый документ на недостающую сумму.

Если в информационной базе уже существуют Отражения удержанного НДФЛ в бухучете, то при создании нового документа за тот же самый отчетный период есть одна особенность. Новый документ автоматически заполнится только на сумму разницы.

В нашем случае в базе уже имеется Отражение удержанного НДФЛ в бухучете за январь на 3 000 руб.

Создадим новое Отражение и заполним его автоматически. В документ подтянется разница по налогу на сумму 1 000 руб.

Создадим новое Отражение и заполним его автоматически. В документ подтянется разница по налогу на сумму 1 000 руб.

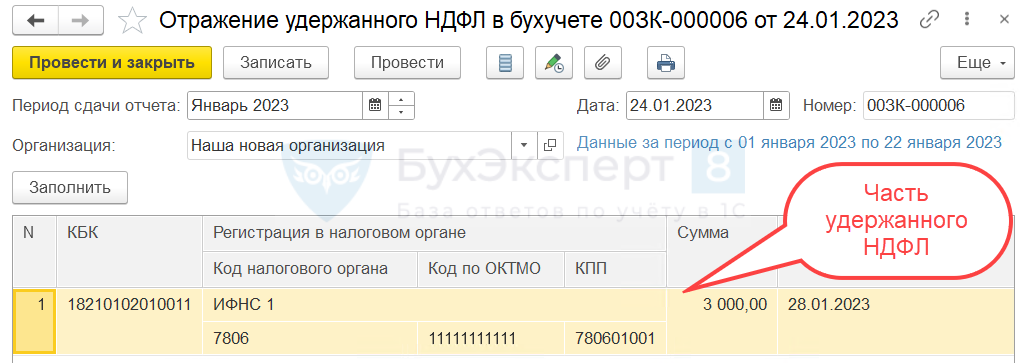

- Передадим Отражение удержанного НДФЛ в 1C: Бухгалтерию. В результате синхронизации в бухгалтерской программе появился еще один документ Сведения об удержанном НДФЛ (Зарплата и кадры – НДФЛ – Сведения об удержанном НДФЛ). Он дополняет предыдущие Сведения.

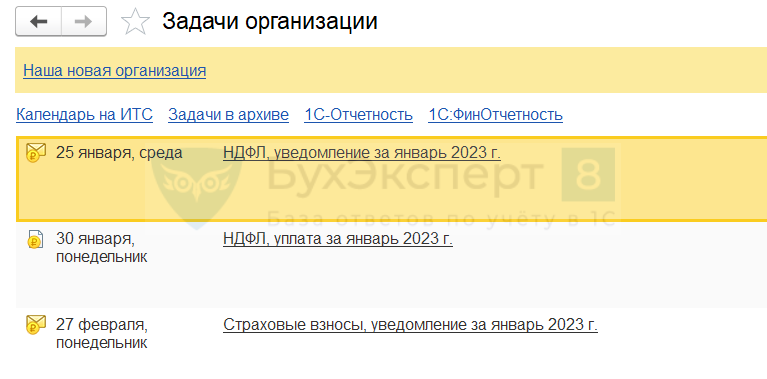

- Создадим новое Уведомление по НДФЛ при помощи обработки Задачи организации (Главное – Задачи).

Если первичное Уведомление тоже создавалось через Задачи организации, то кнопка Сформировать уведомление в форме задачи не будет отображаться. Создать новое Уведомление в этом случае можно другими способами:

- Вручную в рабочем месте 1С-Отчетность (Отчеты – 1С-Отчетность – Уведомления, сообщения и заявления).

- Скопировать исходное Уведомление в списке документов Уведомления об исчисленных суммах налогов (Операции – Единый налоговый счет – Уведомления) и отредактировать новый документ вручную.

- Для Уведомления по НДФЛ — создать новый документ на основании документа Сведения об удержанном НДФЛ. Отредактировать сумму налога в новом Уведомлении вручную.

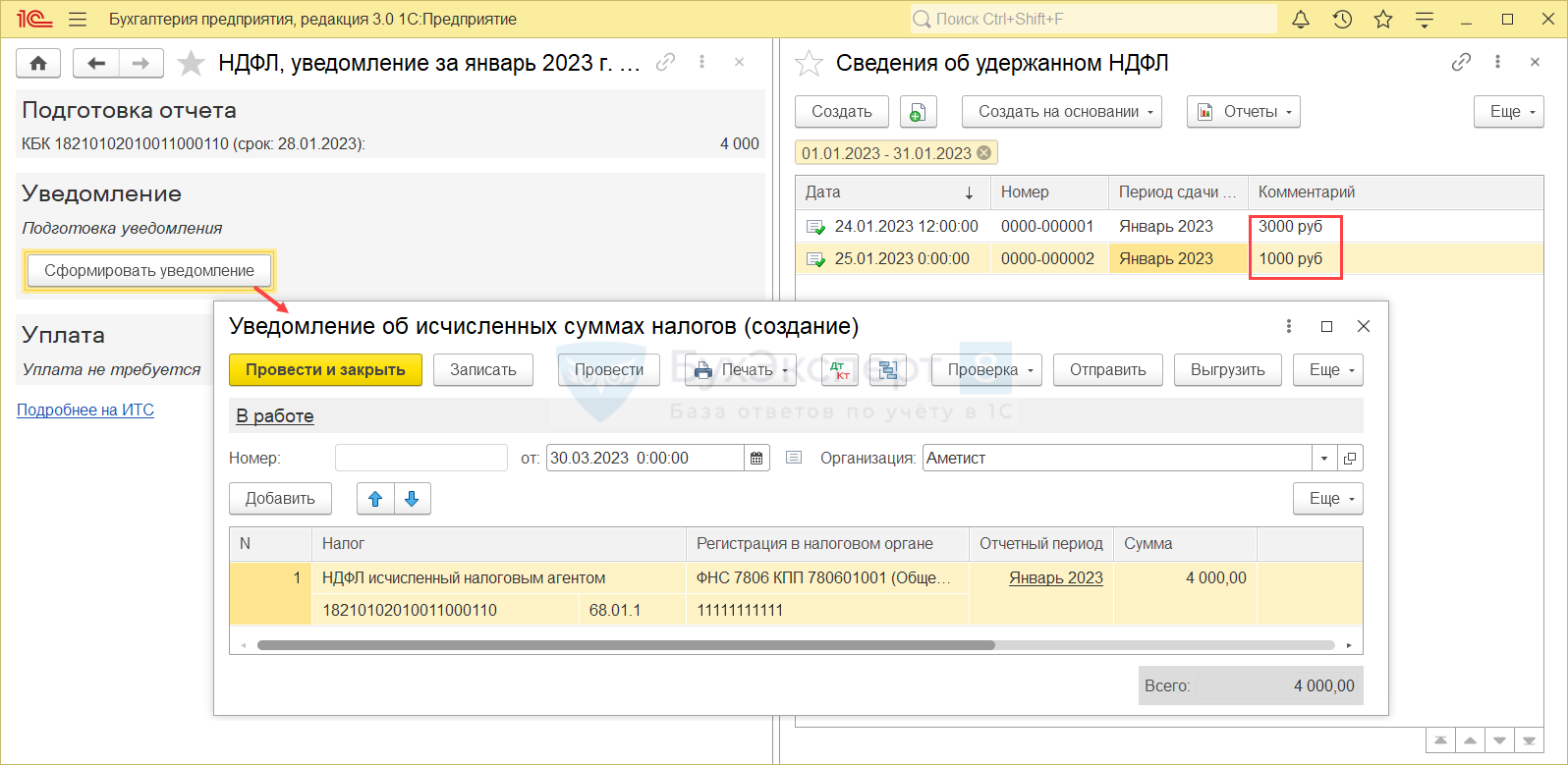

Обработка находит два проведенных документа Сведения об удержанном НДФЛ за январь. Это старый документ на 3 000 руб. и дополняющий на 1 000 руб. По кнопке Сформировать уведомление создаем Уведомление об исчисленных суммах налога на общую сумму 4 000 руб. Значение НДФЛ в нем просуммировано по двум документам Сведений.

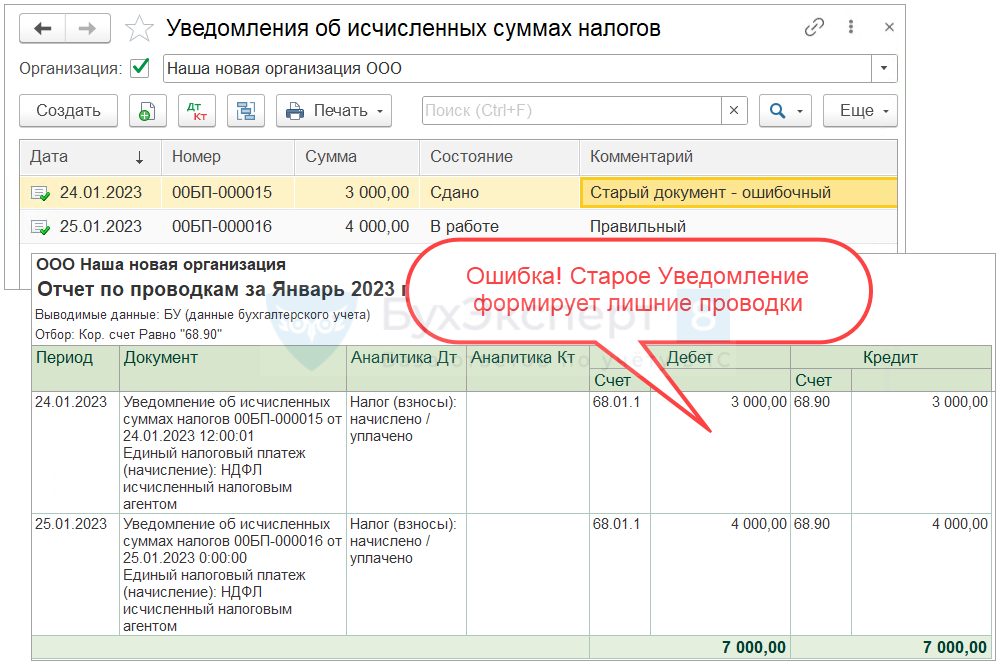

При этом в программе все еще существует ошибочное Уведомление на 3 000 руб., которое ранее было передано в ИФНС. Если оставить его проведенным – в учете будут лишние проводки.

При этом в программе все еще существует ошибочное Уведомление на 3 000 руб., которое ранее было передано в ИФНС. Если оставить его проведенным – в учете будут лишние проводки.

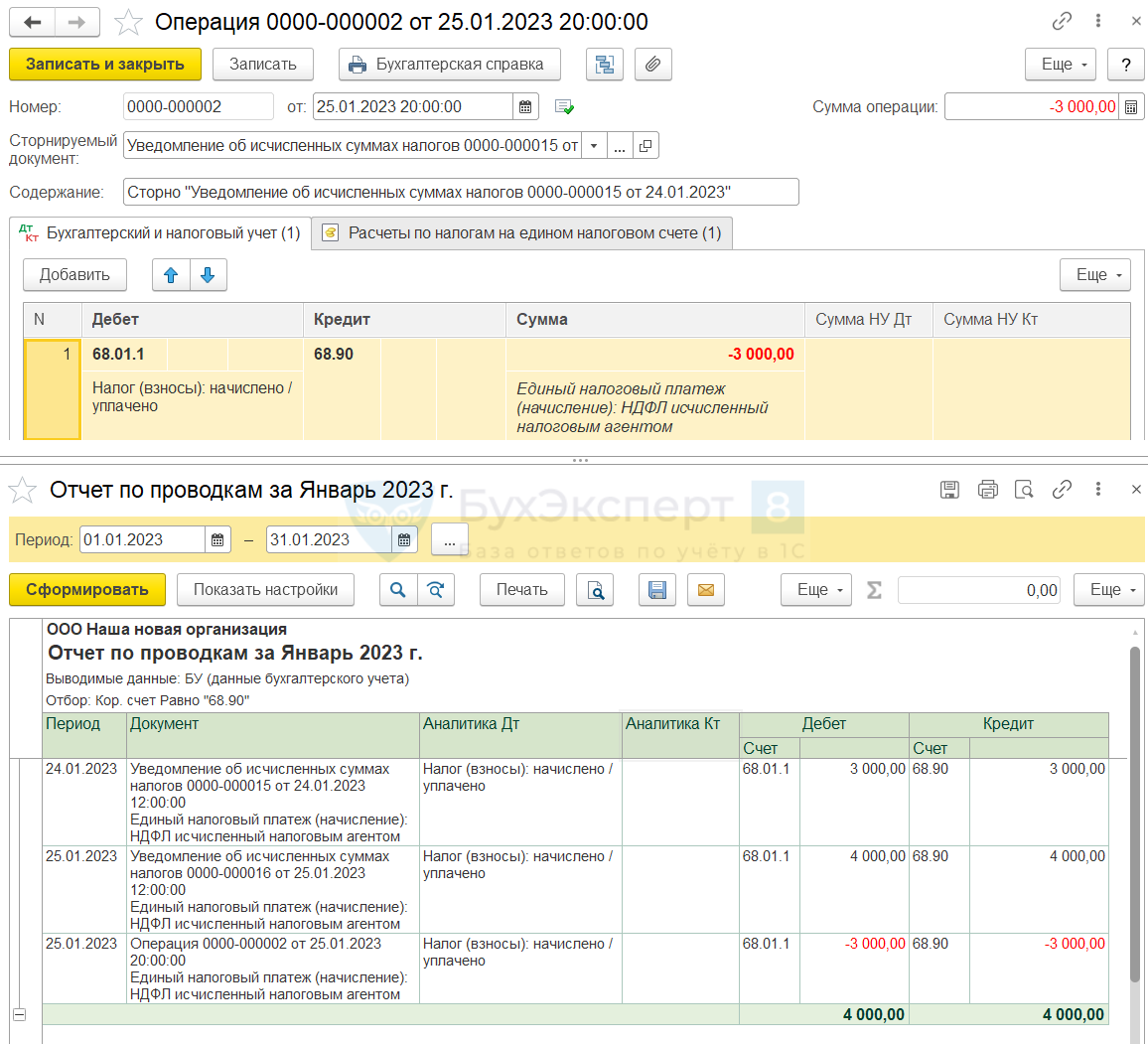

- Новое Уведомление полностью заменяет ошибочное. Поэтому, чтобы избавиться от ненужных записей – сторнируем записи ошибочного Уведомления документом Операция.

Пример 2. Исправление ошибки в сумме налога — НДФЛ к уплате завышен

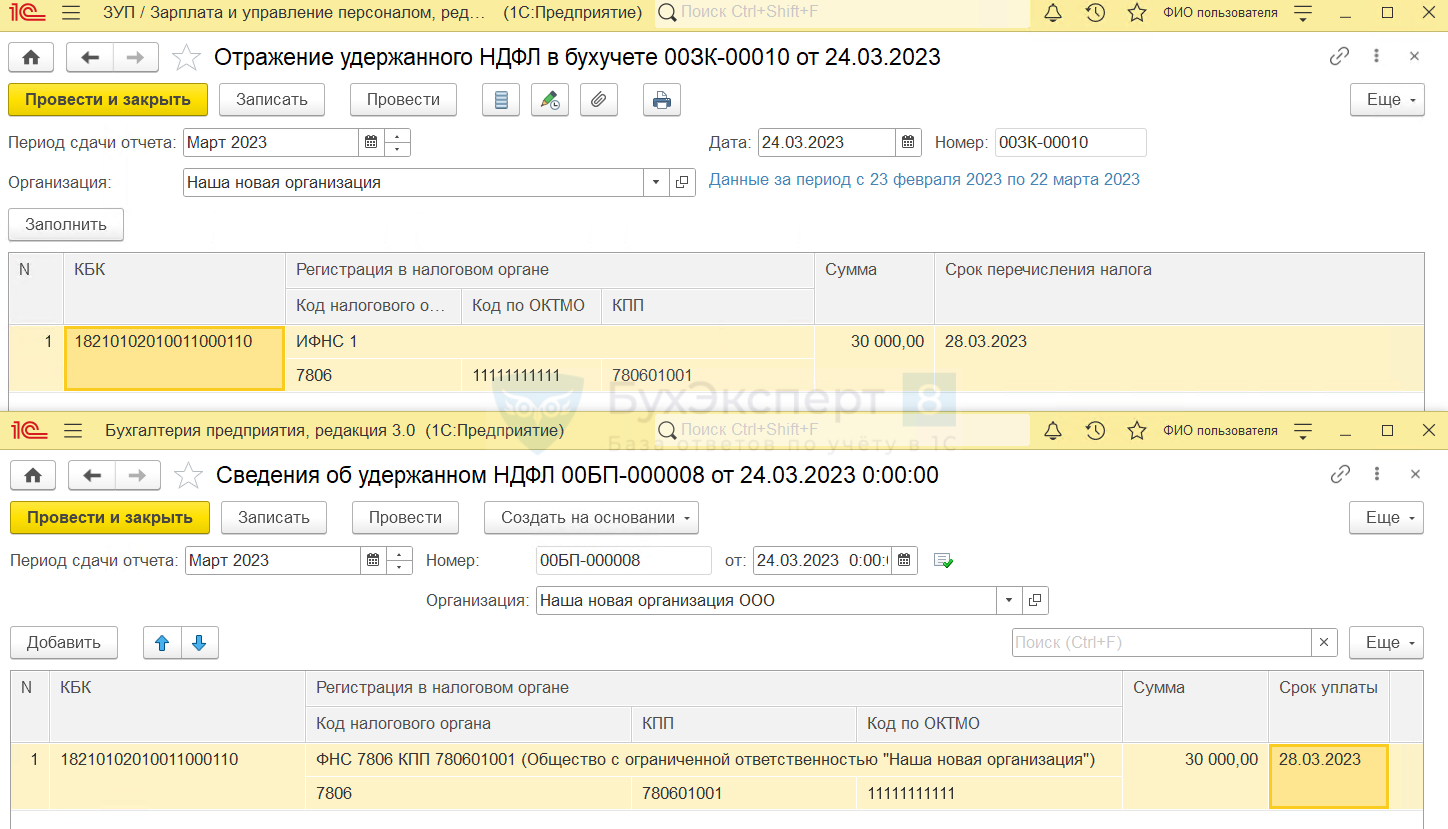

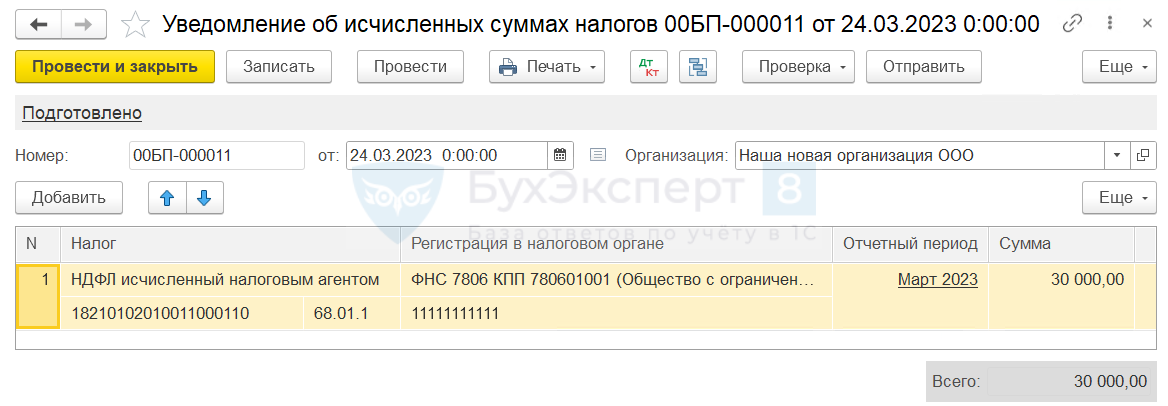

24 марта 2023 года организация заполнила в ЗУП 3.1 Отражение удержанного НДФЛ в бухучете за период с 23 февраля по 22 марта на 30 000 руб. При синхронизации в 1С:Бухгалтерии был создан документ Сведения об удержанном НДФЛ.

По данным Сведений об удержанном НДФЛ было подготовлено Уведомление об исчисленных суммах налога по НДФЛ для отправки в ИФНС.

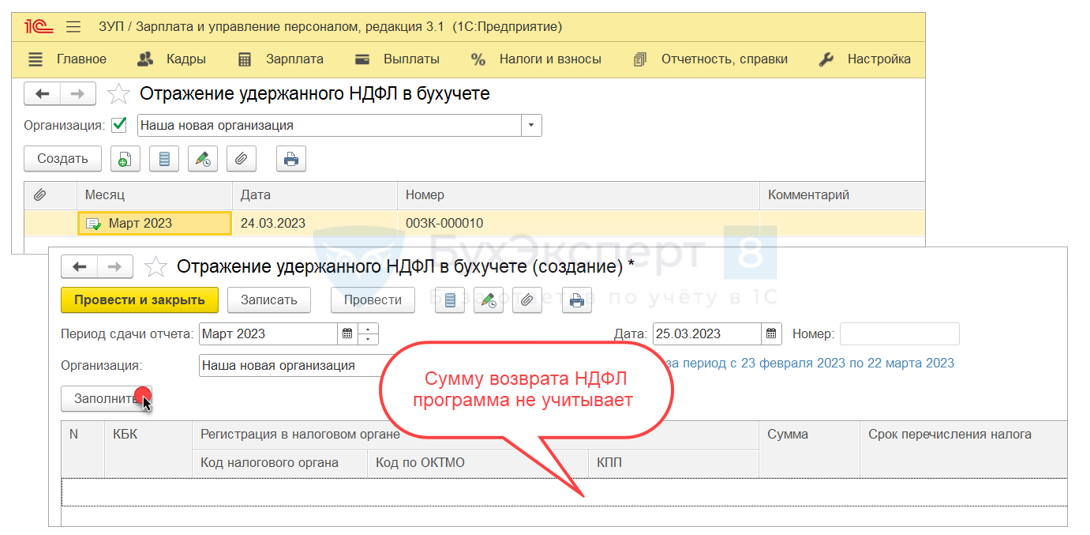

Из-за программной ошибки (Ошибки учета излишне удержанного НДФЛ в 2023 году) в уведомлении не была учтена сумма возвращенного сотруднику НДФЛ в размере 10 000 руб.

Разберем, как скорректировать Уведомление об исчисленных суммах налога.

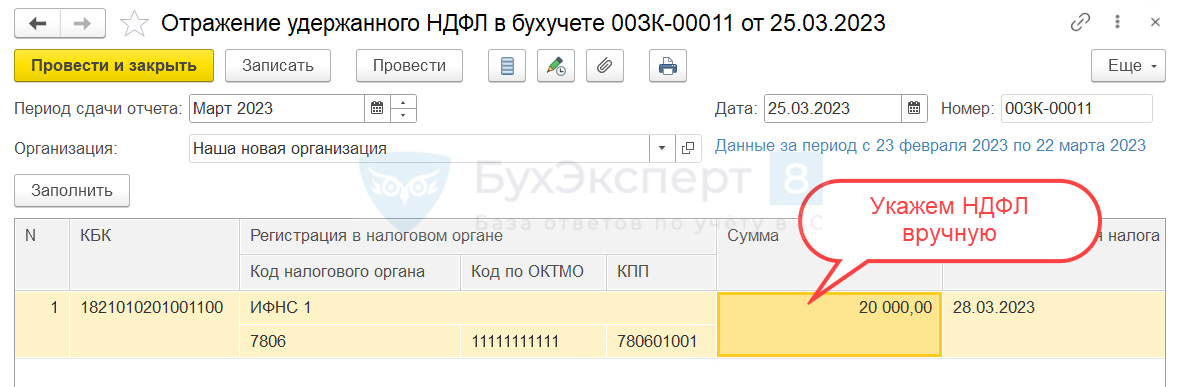

- В новом Уведомлении требуется исправить только сумму налога. Все остальные реквизиты корректировать не нужно. Для этого создадим новое Отражение удержанного НДФЛ в бухучете и укажем в нем сумму НДФЛ на 10 000 руб. меньше.

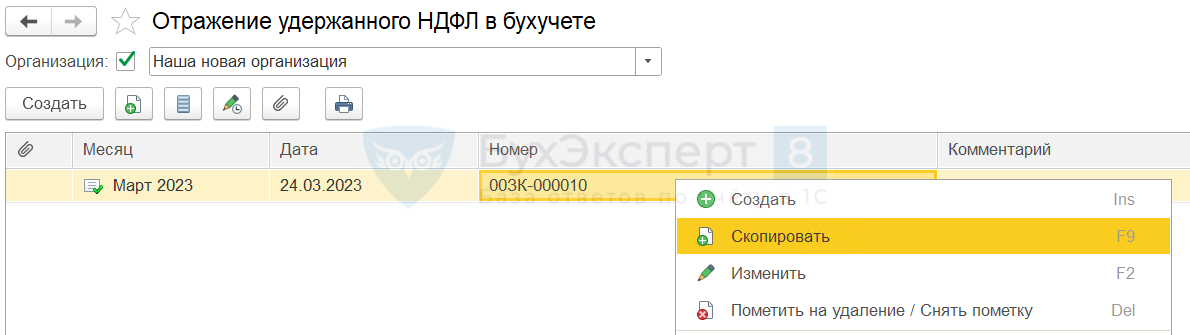

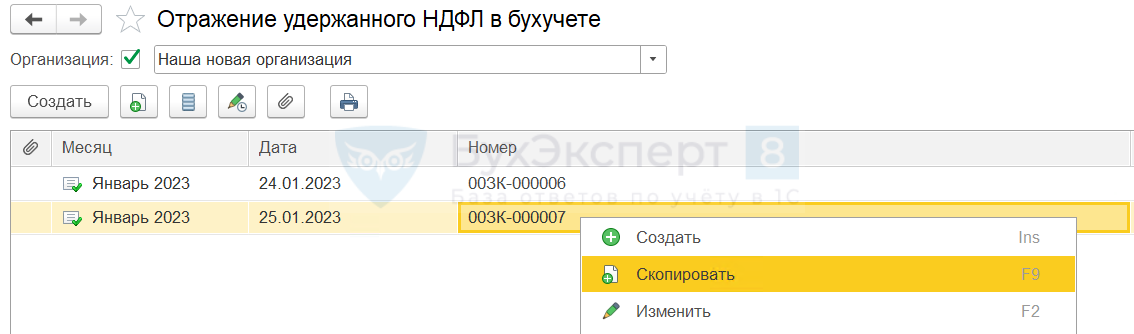

В случае с возвратом НДФЛ автоматическое заполнение нового документа не подходит. Из-за ошибки ЗУП 3.1 не видит, что НДФЛ к перечислению подлежит уменьшению на сумму возврата. В новом Отражении по кнопке Заполнить разница по НДФЛ не рассчитывается. Чтобы не заполнять новое Отражение вручную, создадим его копированием исходного документа.

Чтобы не заполнять новое Отражение вручную, создадим его копированием исходного документа. В колонке Сумма введем правильное значение налога с клавиатуры.

В колонке Сумма введем правильное значение налога с клавиатуры.

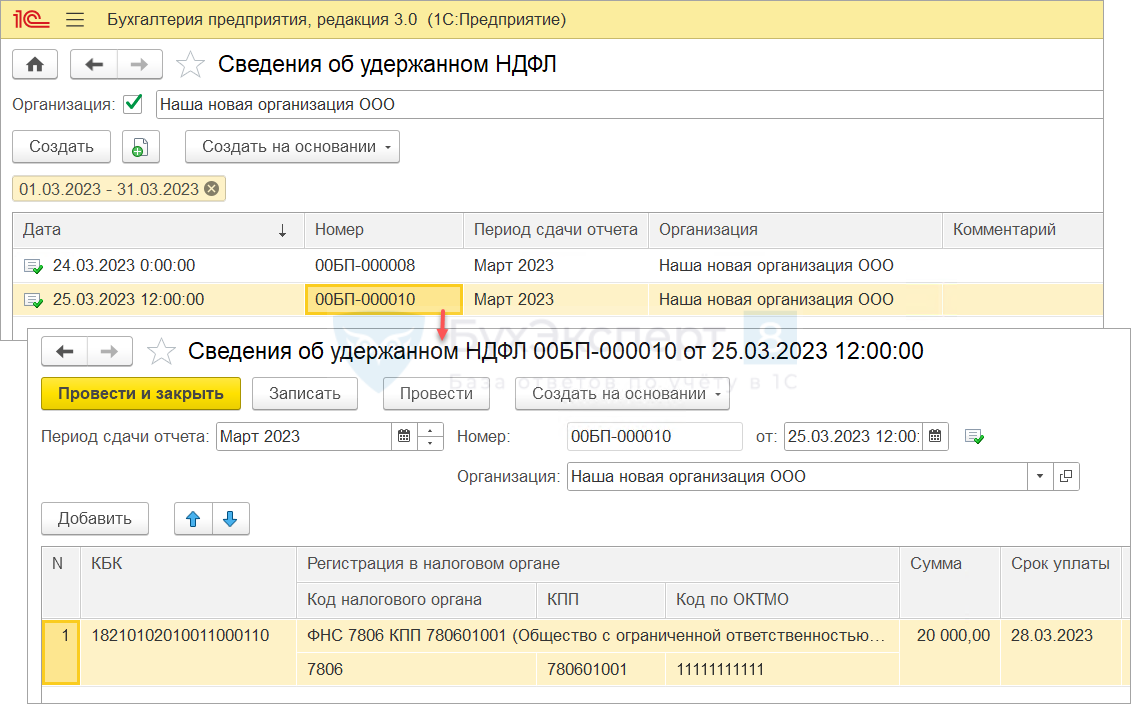

- Информация из Отражения удержанного НДФЛ в бухучете поступит в 1С:Бухгалтерию при очередной синхронизации. По полученным данным программа автоматически создаст новый документ Сведения об удержанном НДФЛ.

- Создадим новое Уведомление об удержанном НДФЛ в 1С:Бухгалтерии при помощи обработки Задачи организации.

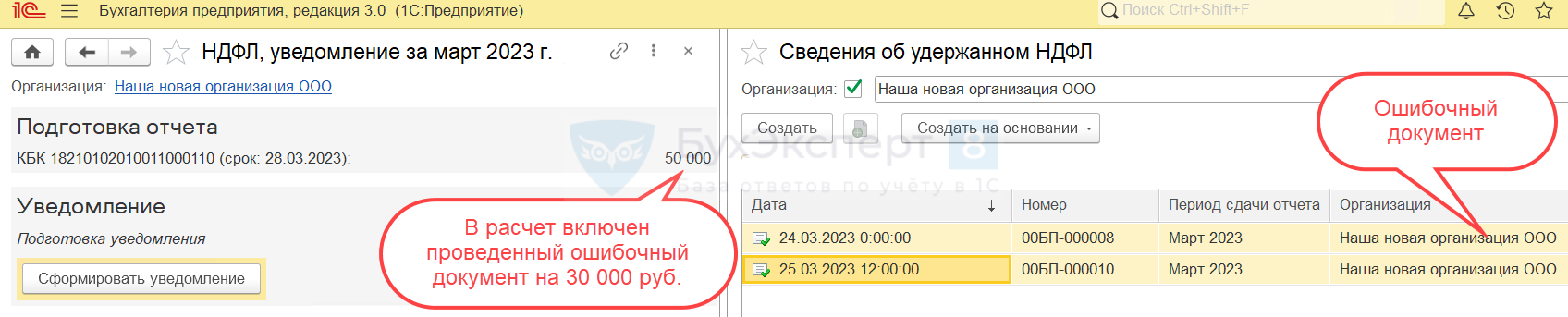

При создании Уведомления обработкой Задачи организации программа суммирует налог по всем проведенным за отчетный месяц документам Сведения об удержанном НДФЛ. Если среди них есть ошибочные – они тоже будут учтены. Чтобы программа не включала в расчет ошибочные Сведения об удержанном НДФЛ, их нужно заранее пометить на удаление или распровести.

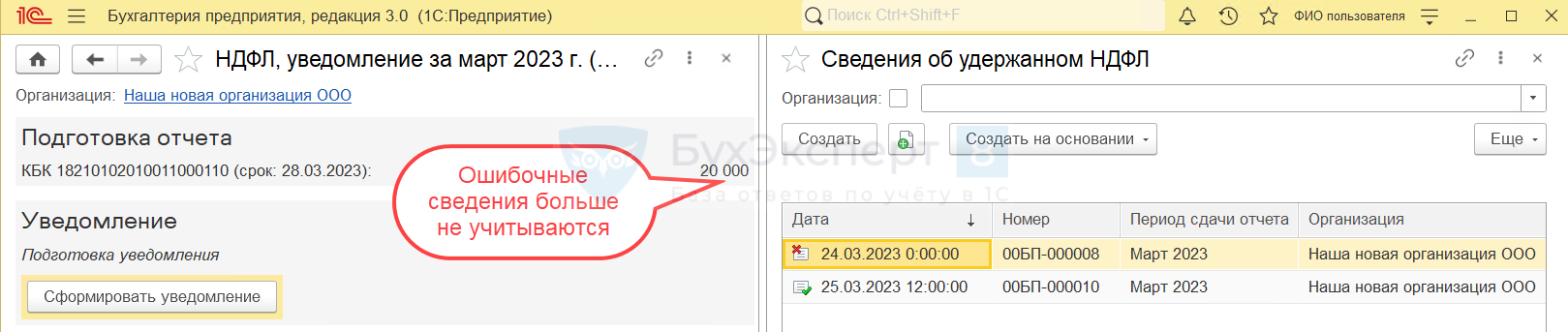

Пометим на удаление ошибочный документ Сведения об удержанном НДФЛ и создадим новое Уведомление.

Пометим на удаление ошибочный документ Сведения об удержанном НДФЛ и создадим новое Уведомление.

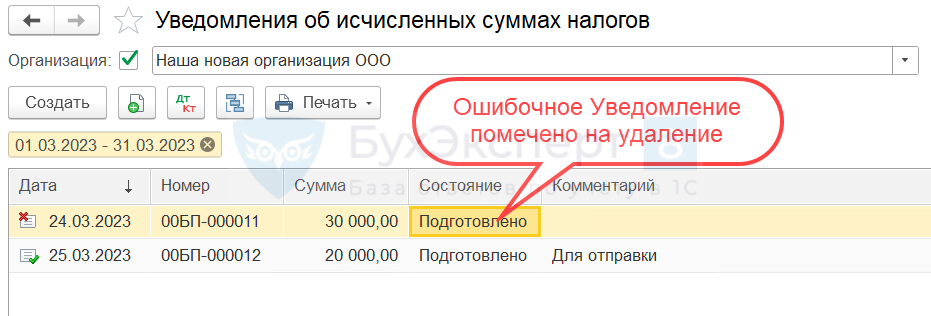

- Теперь в программе имеются два Уведомления по НДФЛ за март – это приводит к задвоению проводок по уплате НДФЛ. Т.к. ошибочное Уведомление еще не передавалось в ИФНС, можем пометить его на удаление. После этого ошибочное Уведомление не будет влиять на формирование проводок по НДФЛ.

Окончательно удалить его можно будет позже в ручном режиме или по расписанию при помощи регламентного задания Удаление помеченных объектов.

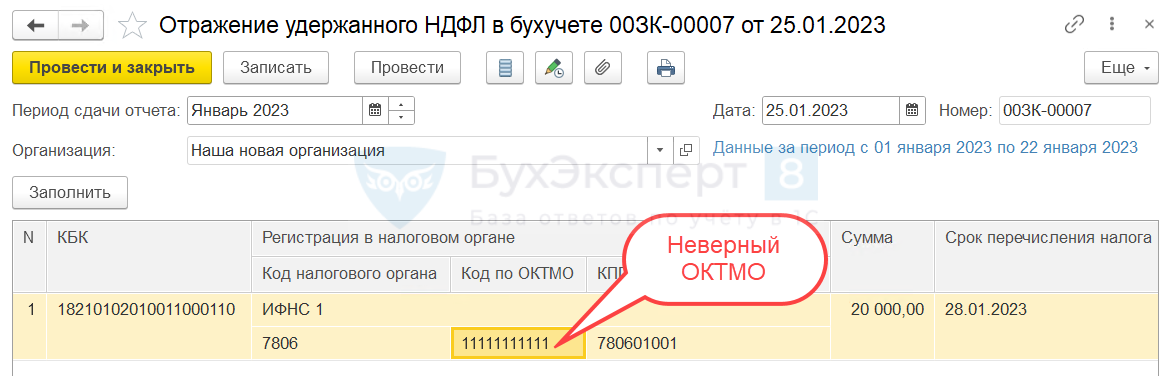

Пример 3. Исправление ошибки в ОКТМО новым «Отражением»

В Отражении удержанного НДФЛ в бухучете был неправильно заполнен Код по ОКТМО. На основании ошибочного Отражения удержанного НДФЛ было подготовлено и отправлено Уведомление об исчисленных суммах налога. Все остальные реквизиты указаны правильно.

Разберем, как выполнить корректировку Уведомления.

- Для исправления ошибки создадим в ЗУП 3.1 новое Отражение удержанного НДФЛ в бухучете. Для этого скопируем исходный документ с ошибочным ОКТМО.

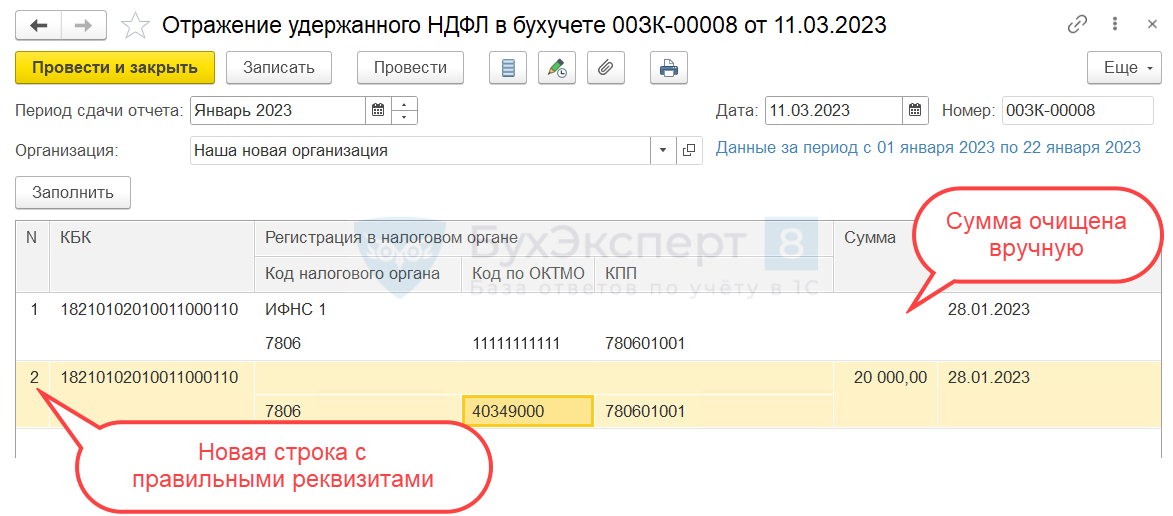

Новое Отражение будет содержать две строки:

Новое Отражение будет содержать две строки:

- Первая строка – с неправильным ОКТМО и нулевой суммой налога.

- Вторая строка – с правильными реквизитами. Ее удобно создать копированием первой строки.

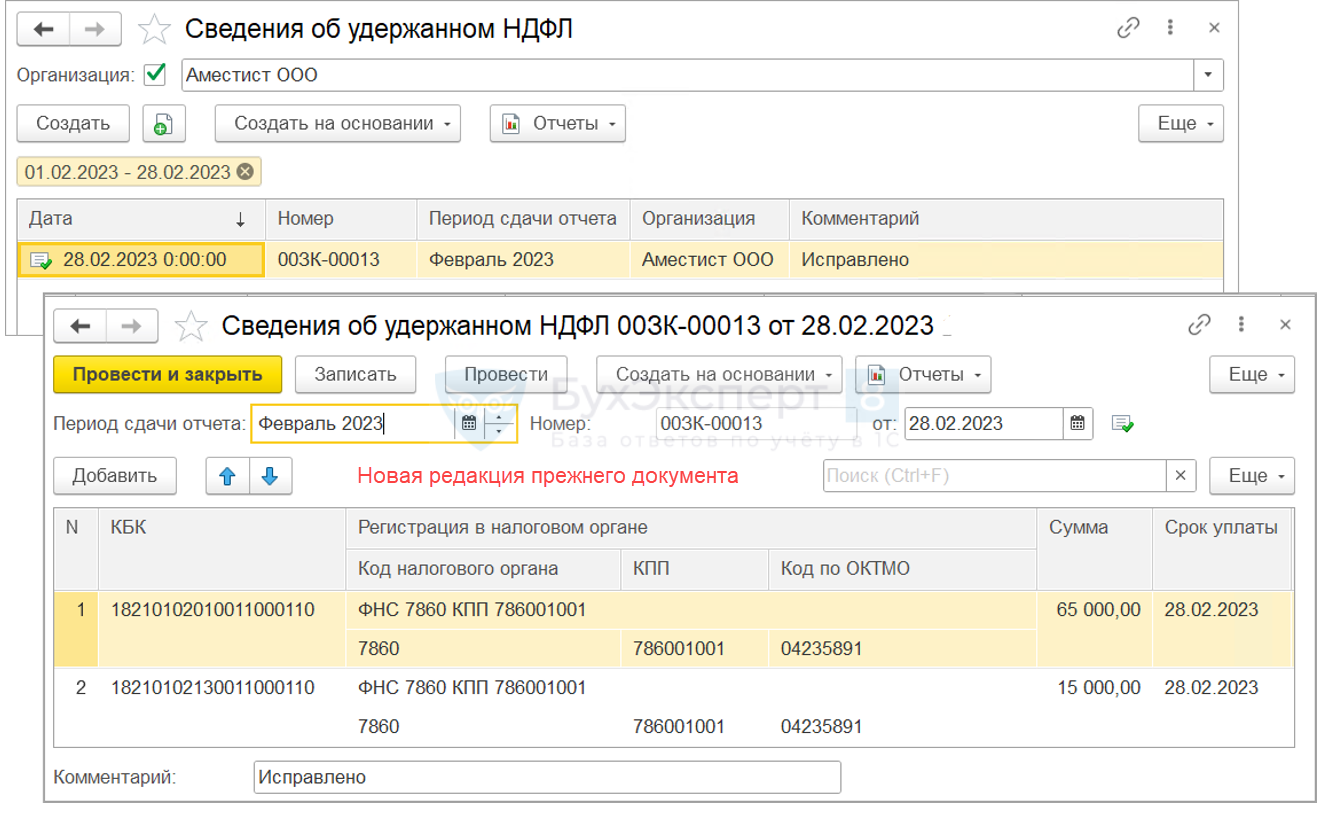

- При очередной синхронизации новое Отражение «приедет» в бухгалтерскую программу, где будет автоматически создан документ Сведения об удержанном НДФЛ.

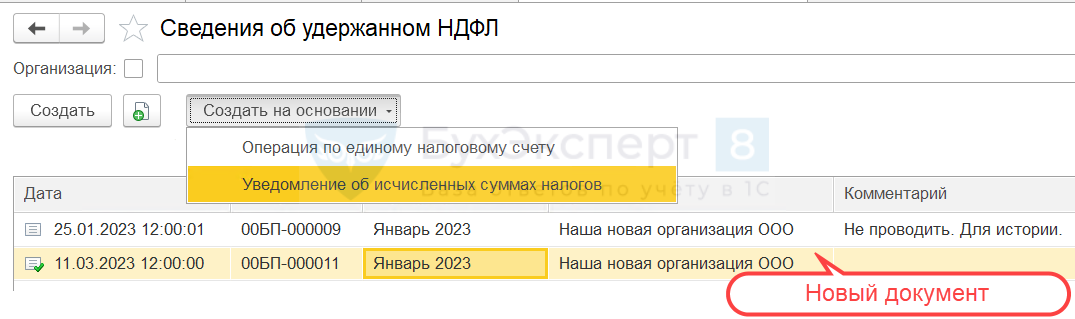

- На основании Сведений сформируем вручную новое Уведомление.

- Новое Уведомление заменит предыдущий ошибочный документ. Ошибочное Уведомление оставим для истории. Чтобы оно не формировало движения по счетам и регистрам, включим ручное редактирование проводок по кнопке ДтКт и очистим все записи.

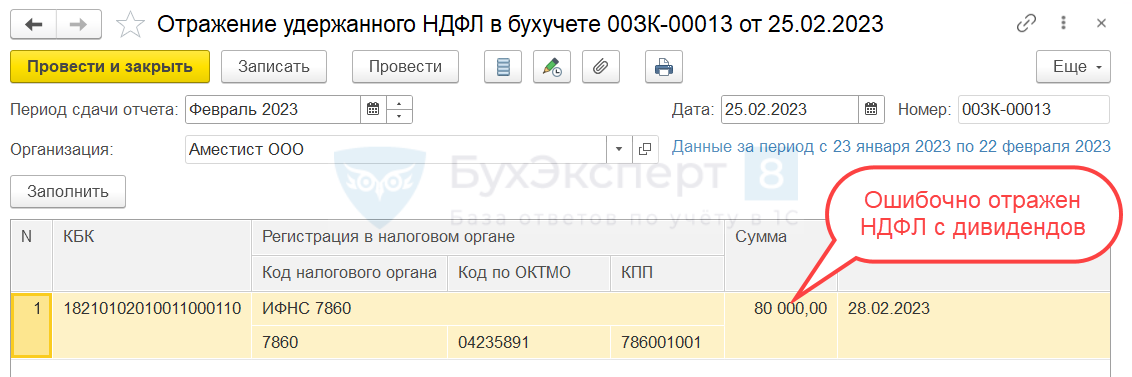

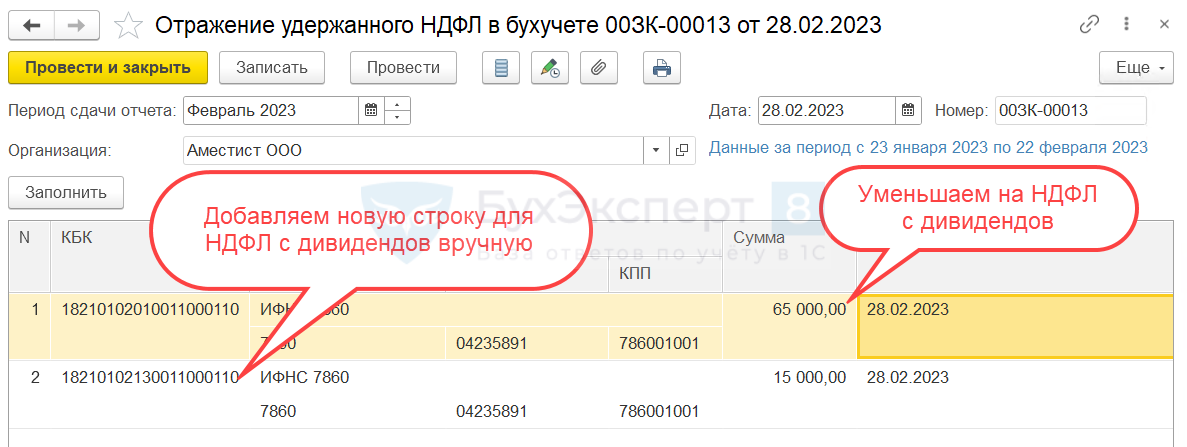

Пример 4. Исправление ошибки в КБК правкой исходного «Отражения»

20 февраля организация выплатила зарплату и удержала с нее НДФЛ в размере 65 000 руб. На следующий день были выплачены дивиденды. Сумма удержанного НДФЛ с дивидендов составила 15 000 руб. В Отражении удержанного НДФЛ в бухучете налог с дивидендов был ошибочно отнесен к тому же КБК, что и налог с зарплаты.

В 1С: Бухгалтерию при синхронизации поступили ошибочные Сведения об удержанном НДФЛ и на их основании создано и передано в ИФНС Уведомление об исчисленных суммах налогов.

Рассмотрим, как исправить Отражение удержанного НДФЛ в бухучете в ЗУП 3.1 и подготовить новое Уведомление в 1С: Бухгалтерии.

С2023 года для дивидендов введены отдельные КБК. Подробнее об этом — смотрите в статье Для НДФЛ с дивидендов ввели свои КБК с 2023.

- Для исправления ошибки откроем документ Отражение удержанного НДФЛ в бухучете и откорректируем его вручную:

- В строке с общим КБК уменьшим сумму на НДФЛ с дивидендов.

- Добавим новую строку для налога с дивидендов и укажем в ней КБК для дивидендов.

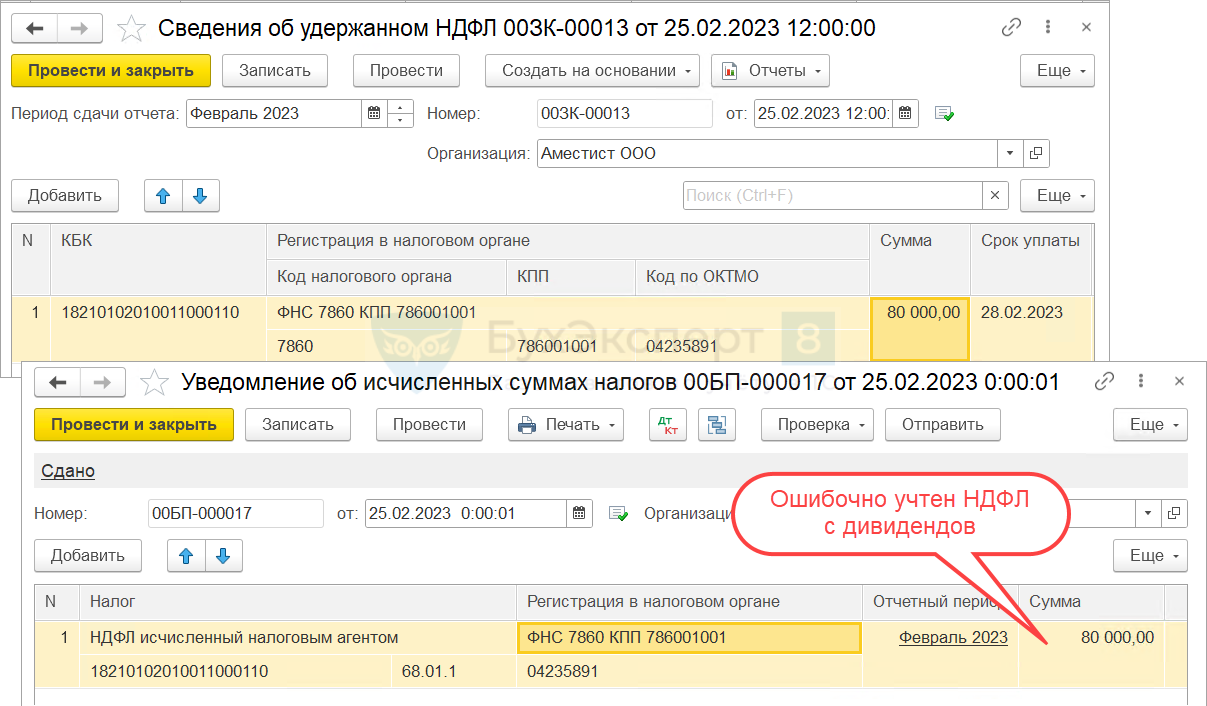

- Отредактированное Отражение удержанного НДФЛ в бухучете передадим в бухгалтерскую программу. Документ поступит в 1C: Бухгалтерию и создаст в ней новую редакцию документа Сведения об удержанном НДФЛ.

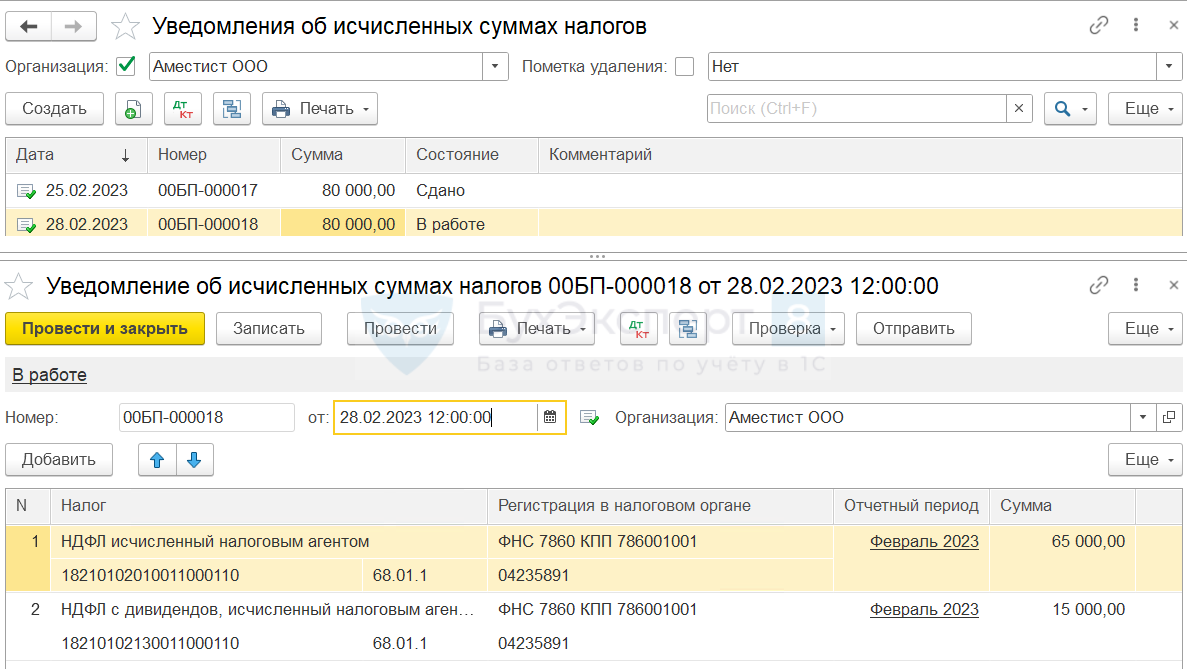

- Создадим на основании новой редакции Сведений еще одно Уведомление и проведем его. Теперь в программе проведено два Уведомления.

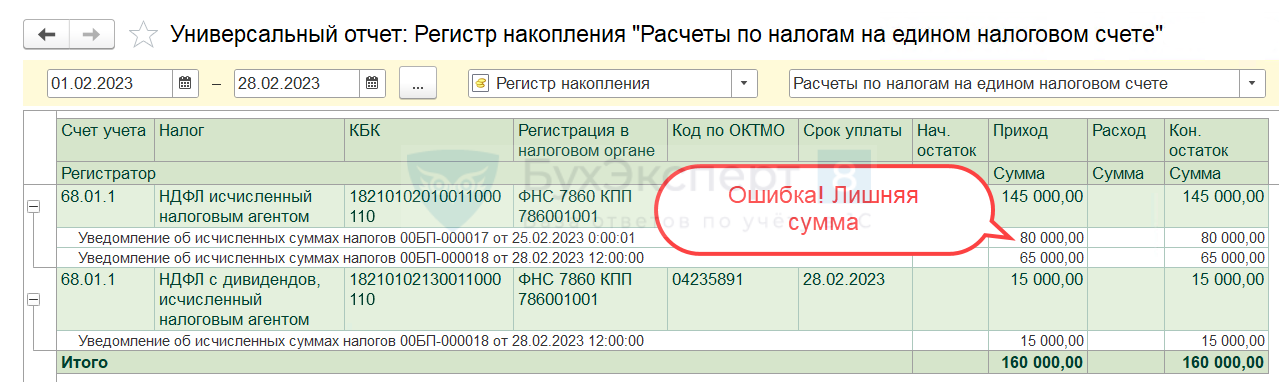

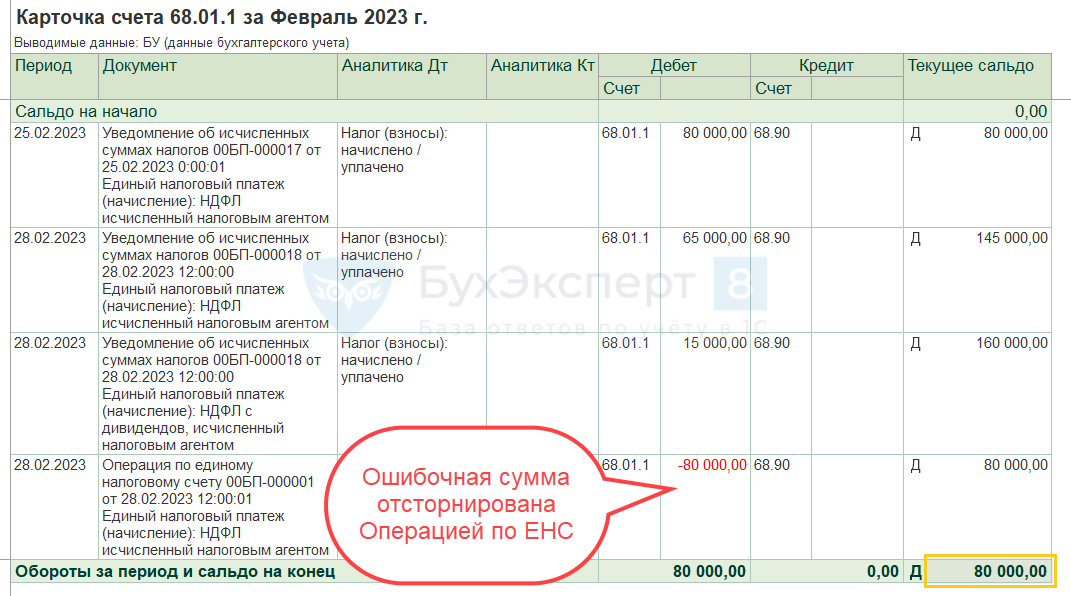

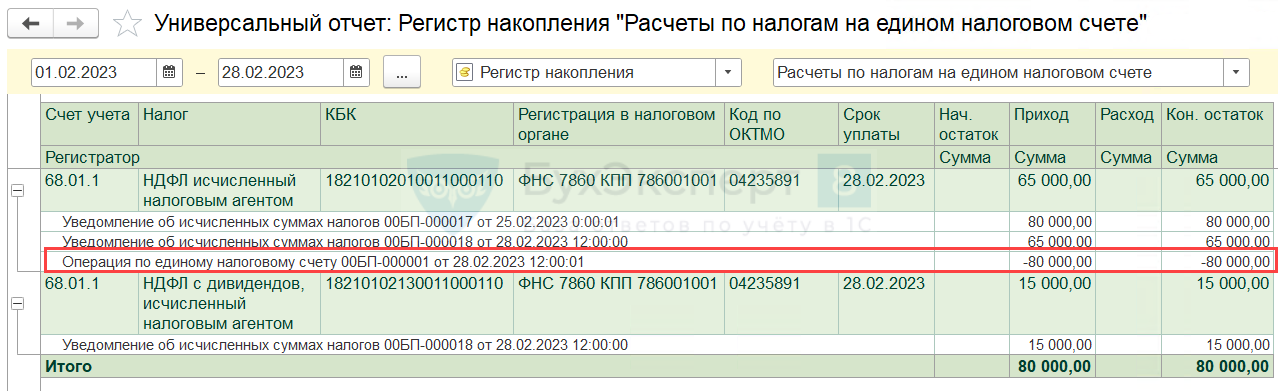

В результате суммы НДФЛ с зарплаты по счетам 68.01.1 и 68.90 и по регистру накопления Расчеты по налогам на едином налоговом счете задвоились. Всего сумма удержанного НДФЛ за февраль должна быть учтена в размере 80 000 руб. Из них 65 000 руб. – НДФЛ с зарплаты и 15 000 руб. – НДФЛ с дивидендов. В учете проводки по уплате НДФЛ отражены на 160 000 руб. – это ошибка.

В результате суммы НДФЛ с зарплаты по счетам 68.01.1 и 68.90 и по регистру накопления Расчеты по налогам на едином налоговом счете задвоились. Всего сумма удержанного НДФЛ за февраль должна быть учтена в размере 80 000 руб. Из них 65 000 руб. – НДФЛ с зарплаты и 15 000 руб. – НДФЛ с дивидендов. В учете проводки по уплате НДФЛ отражены на 160 000 руб. – это ошибка.

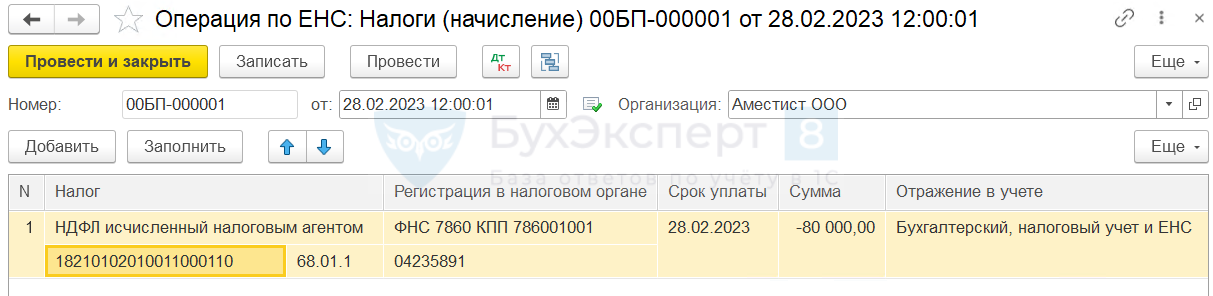

- Исправим ошибки в суммах взаиморасчетов с ИФНС при помощи Операции по ЕНС (Операции – Единый налоговый счет – Операции по счету). Создадим операцию вида Налоги (начисление). Укажем с минусом сумму налога по первичному уведомлению 80 000 руб. по КБК для НДФЛ с зарплаты.

Убедимся, что суммы уплаченного НДФЛ теперь отражены верно – в размере 80 000 руб.

См. также:

- ЗУП 3.1: важные дела февраля 2023

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Возможные ошибки

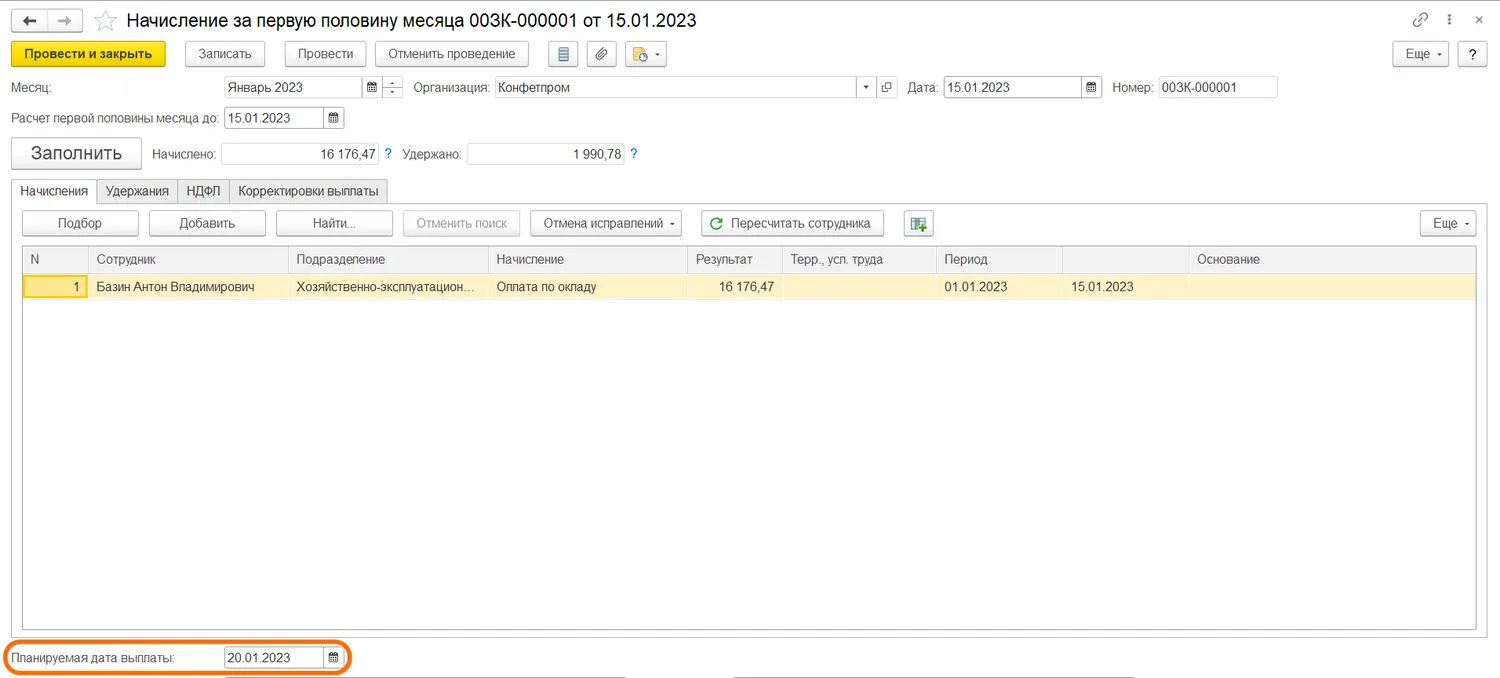

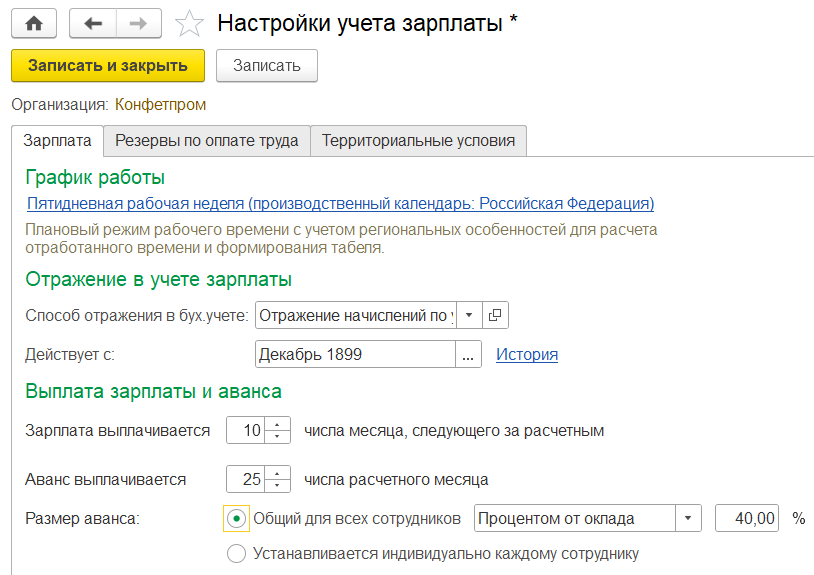

Ошибки при расчёте НДФЛ в конфигурациях могут возникнуть из-за того, что в документах на начисление и выплату зарплаты проставлена неправильная дата выплаты дохода.

При создании документов дата проставляется автоматически из настроек программы. Если фактическая дата выплаты другая, её нужно исправить во всех созданных документах либо же создать новый документ с правильной датой.

Разберем пошаговое создание документов на расчёт зарплаты и НДФЛ в облачных версиях 1С:Бухгалтерия и 1С:ЗУП от Scloud.

Расчёт НДФЛ в 1С:Бухгалтерия

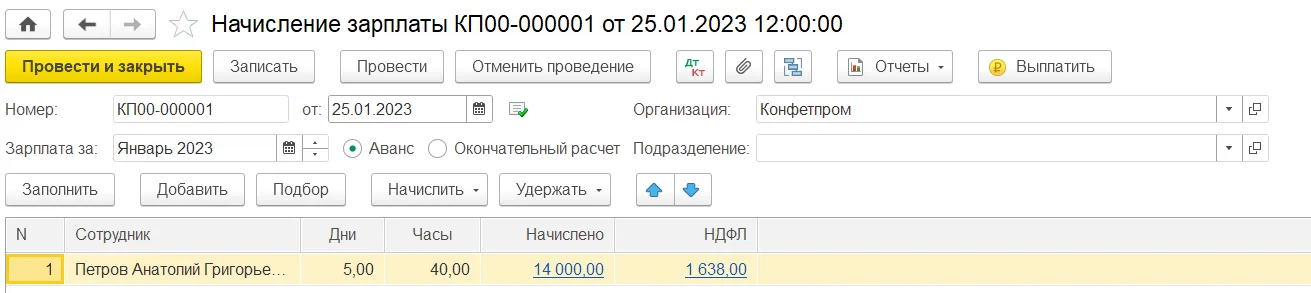

Для расчёта НДФЛ и начисления аванса или зарплаты перейдите в раздел «Зарплата и кадры» → «Все начисления». Создайте документ «Начисление зарплаты», в созданном документе нужно отметить «Аванс» или «Окончательный расчёт».

Снова вопрос по работе в 1С?

Не тратьте время на поиски — закажите консультацию у специалиста Scloud!

После этого важно проверить дату выплаты – программа могла подтянуть неправильную дату из настроек – и изменить её на правильную дату.

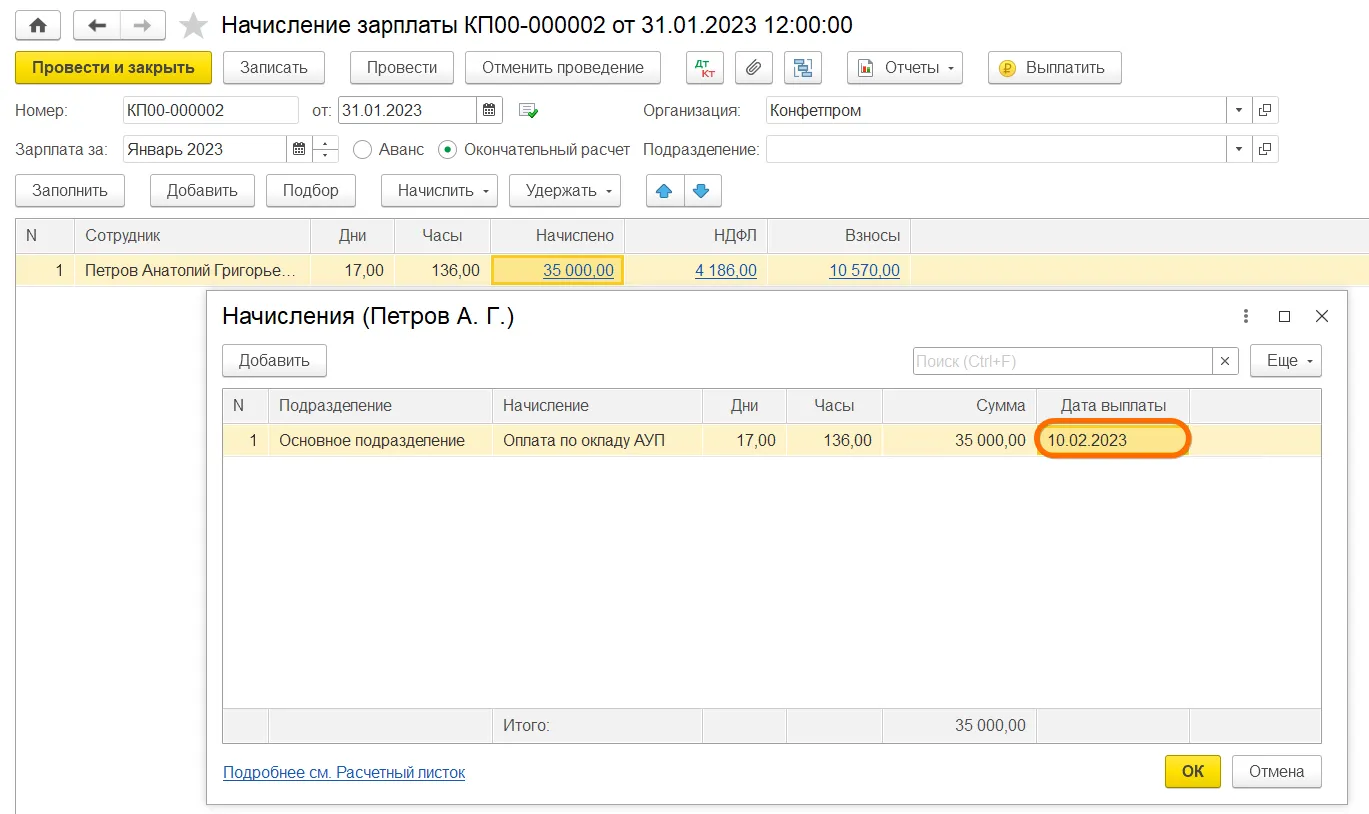

Если вы меняли дату у конкретного сотрудника в уже заполненном документе, нажмите на сумму выплаты сотрудника. При нажатии откроется окно с начислениями: проверьте дату выплаты в окне и измените её на верную, если необходимо.

После всех изменений заново заполните документ: обновится сумма выплат и НДФЛ. Проведите и закройте документ.

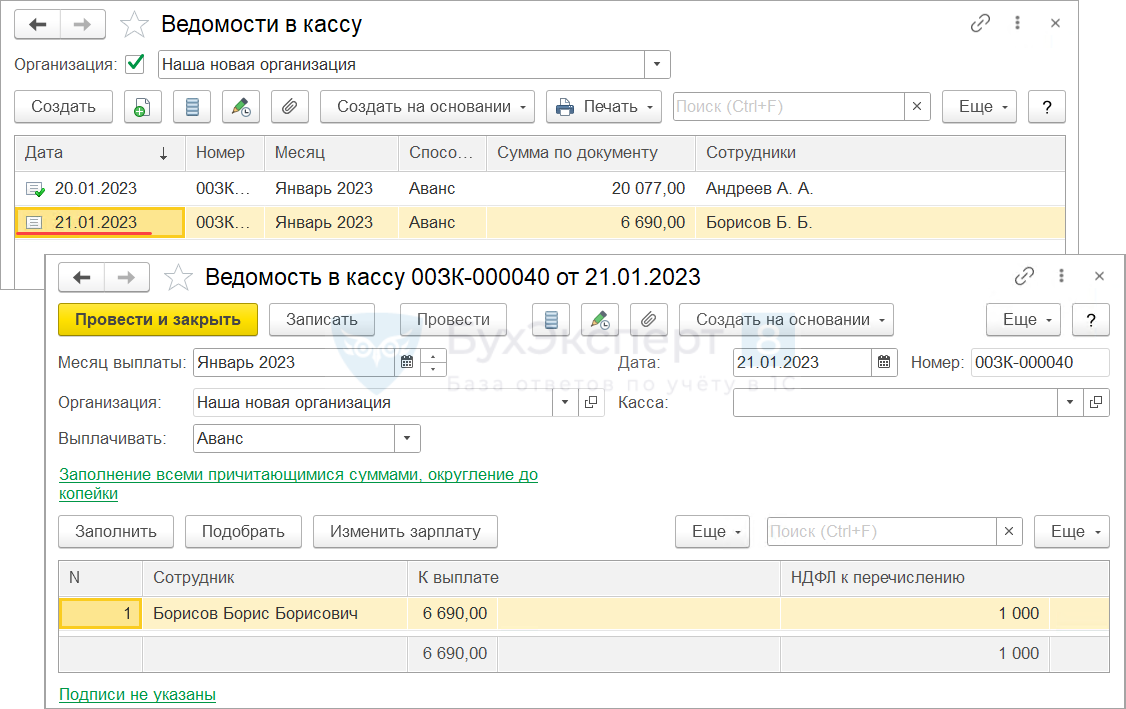

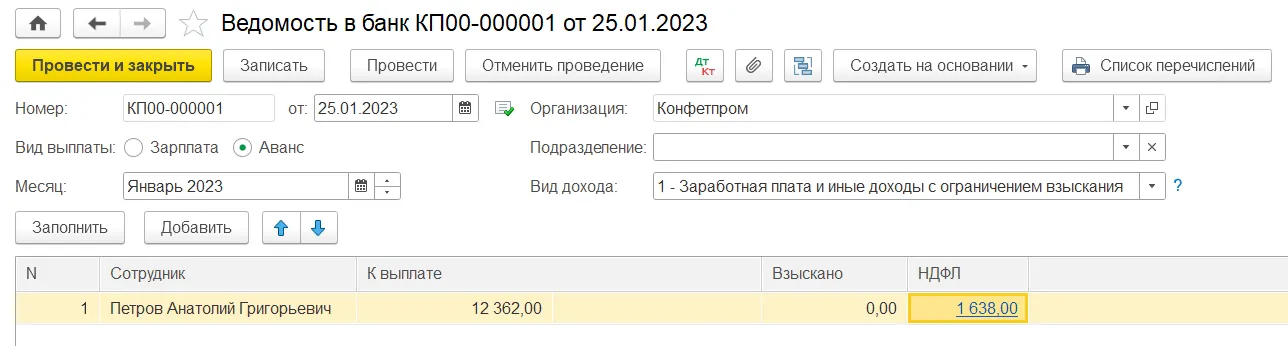

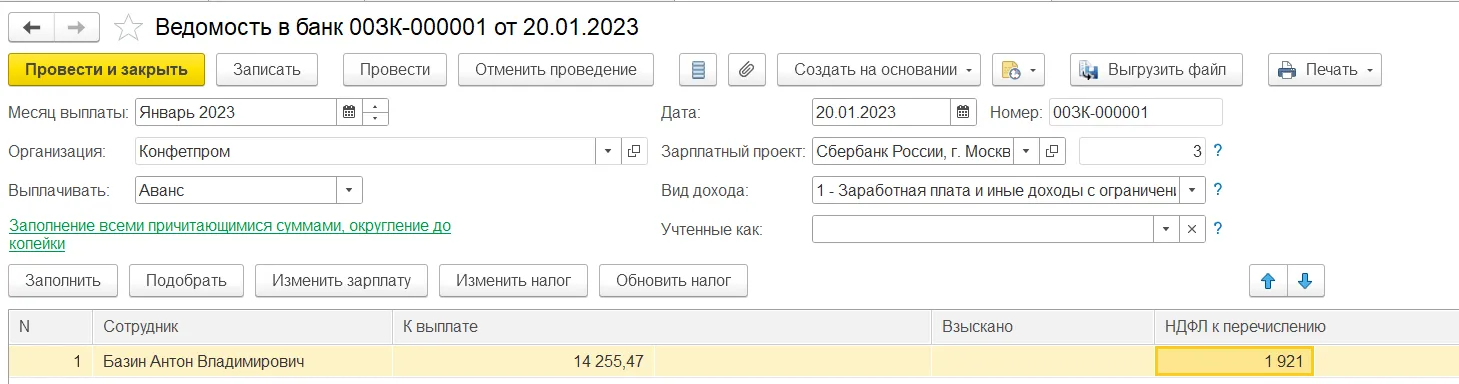

После расчёта нужно создать ведомость на выплату средств. Для этого перейдите в «Зарплата и кадры» → «Зарплата» → «Ведомость в кассу/банк» и создайте ведомость.

Тип ведомости определяется по способу выплаты аванса или зарплаты. В созданном документе выберите «Аванс» или «Зарплата», проверьте дату выплаты и измените дату при необходимости.

Заполните документ: выплаты и НДФЛ должны посчитаться корректно.

Если возникла ошибка в расчётах, проверьте дату в документе «Начисление зарплаты»: дата в ведомости должна совпадать с датой в документе, либо в ведомости должна стоять более поздняя дата. Из-за неправильных дат НДФЛ может рассчитаться некорректно.

Расчёт НДФЛ в 1С:Зарплата и управление персоналом

Для расчёта НДФЛ с аванса создайте документ в разделе «Зарплата» – «Начисление за первую половину месяца». Чтобы рассчитать НДФЛ с оставшейся части зарплаты, создайте документ в разделе «Зарплата» – «Начисление зарплаты и взносов».

Заполните документ.

Бесплатная книга по зарплатному учету в 1С!

Получите бесплатную книгу от консультантов Scloud

Направим книгу Вам на почту!

Просто заполните форму ниже:

Проверьте дату выплаты в документе и в начислениях сотрудников. Посмотреть дату выплаты у сотрудника можно в окне «Начисления», которое откроется при нажатии на сумму выплаты в таблице документа.

После проверки заново заполните документ: обновятся суммы выплат и НДФЛ. Для завершения работы с документом проведите и закройте документ.

После расчёта также нужно создать ведомость на выплату средств. Перейдите в раздел «Выплаты» → «Ведомость в банк/на счета/в кассу» и создайте нужную ведомость.

Тип ведомости зависит от того, как выплачивается зарплата в организации. В документе в пункте «Выплачивать» нужно выбрать «Аванс» или «Зарплата за месяц», чтобы программа понимала, какую сумму рассчитывать.

После этого проверьте дату выплаты: если дата в документе верная, убедитесь что она совпадает с датой выплаты в документе «Начисление зарплаты», либо в ведомости стоит более поздняя дата. Тогда НДФЛ рассчитается корректно.

Заполните ведомость, проведите и закройте документ.

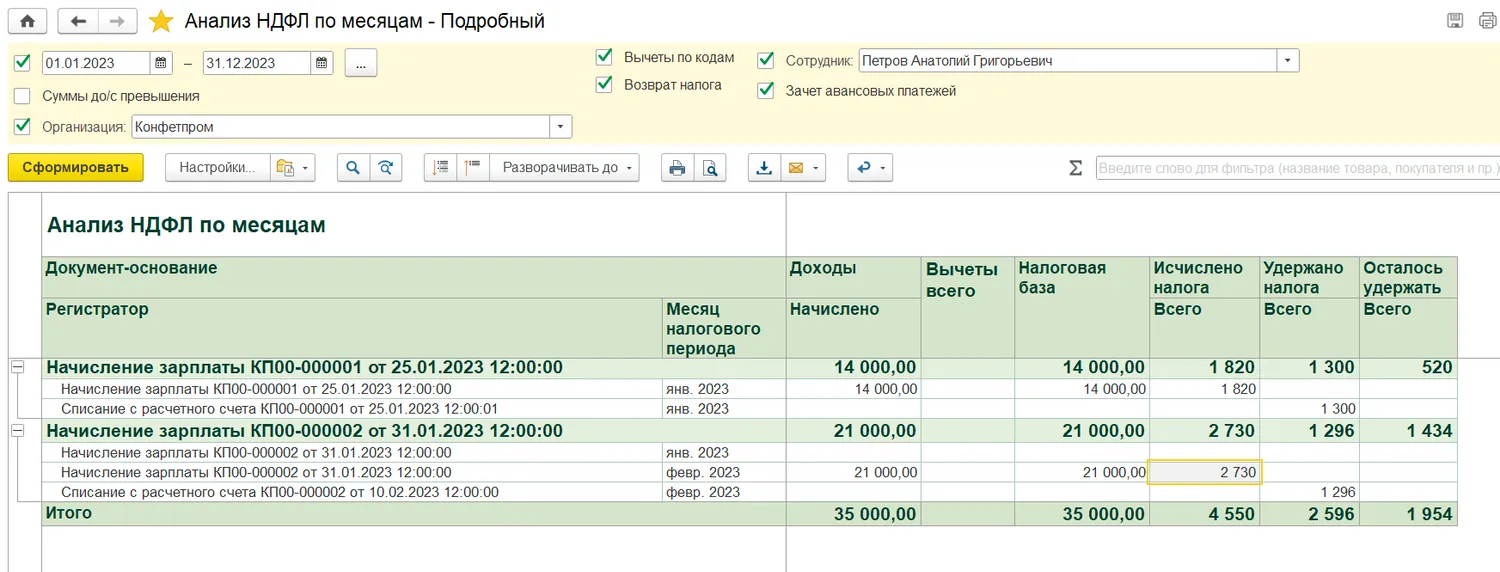

Анализ НДФЛ

Чтобы убедиться, что НДФЛ рассчитан верно, создайте аналитический отчёт в разделе «Налоги и взносы» → «Отчёты по налогам и взносам» → «Анализ НДФЛ по месяцам». В обеих конфигурациях отчёт создается из того же раздела.

Неправильная дата выплаты – распространенная ошибка при расчёте НДФЛ.

Но также бывают и редкие ошибки, которые не решить без анализа базы и исправления учёта НДФЛ. В таком случае можно обратиться к консультантам Scloud – они определят возможные ошибки в расчётах и предложат решение проблемы.

Снова вопрос по работе в 1С?

Не тратьте время на поиски — закажите консультацию у специалиста Scloud!

Реклама: ООО «СервисКлауд», ИНН: 7104516184, erid: LjN8JuPU5

Содержание

Рекомендации по ведению учета

-

Контролировать последовательность начислений и выплат, вводить документы по датам в хронологии.

-

Проводить начисления не заранее, а только перед непосредственной выплатой.

-

Не пересчитывать и не перепроводить документы после их выплаты

-

После начисления ЗП не вводить межрасчетные документы за этот же месяц. В случае необходимости, предварительно отменить проведение начисления ЗП

-

Плановая дата выплаты должна совпадать с фактической

-

По возможности контролировать чтобы аванс не оказывался больше зарплаты (ввод неявок задним числом)

-

При сторнировании начислений проверять суммы в учете НДФЛ

Общая схема исправления учета НДФЛ

Данный вариант исправления подходит для исправления большинства ситуаций. ВНИМАНИЕ! В обязательном порядке сделайте резервную копию базы перед началом исправлений.

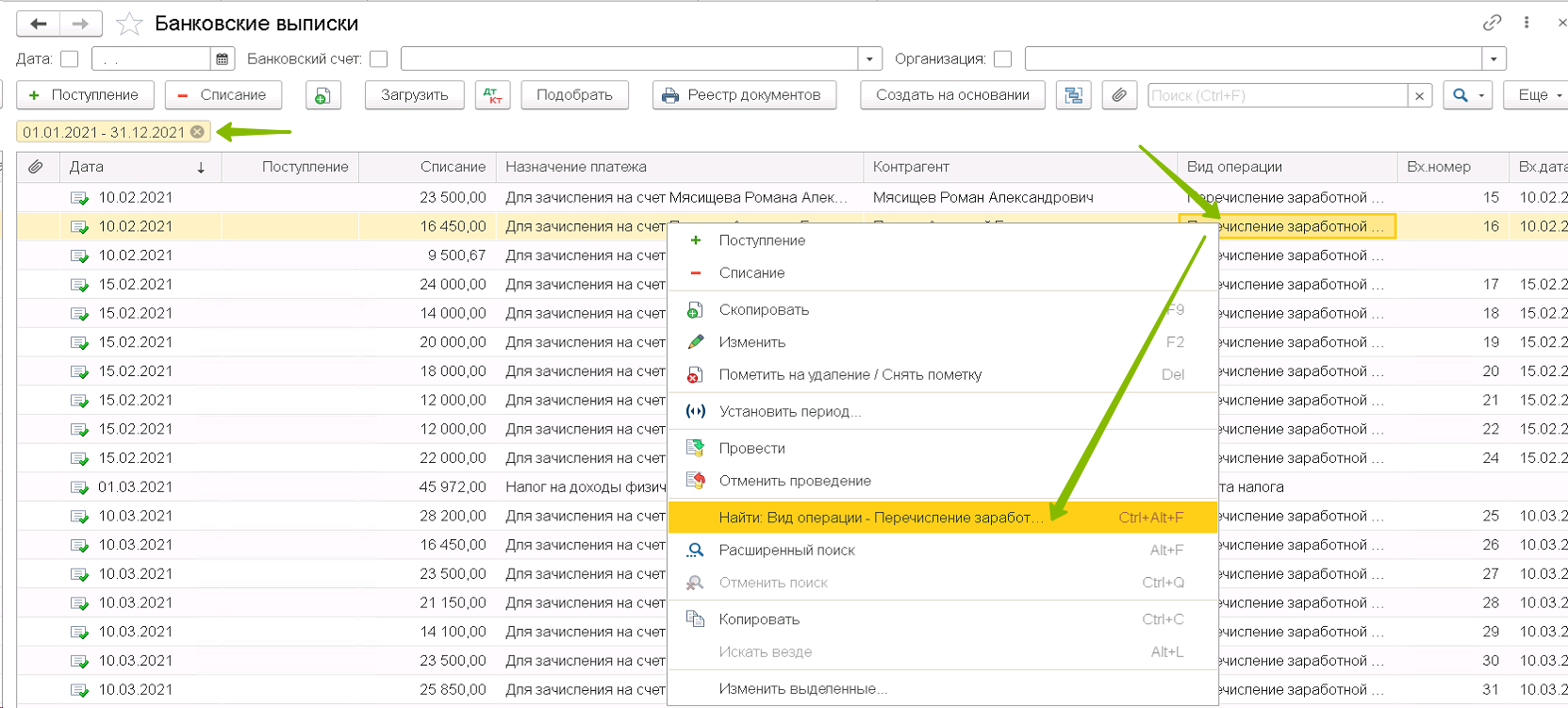

1. Заходим в Банк и Касса, где распроводим все документы выплат по зарплате. Чаще всего, если речь только про доходы штатных сотрудников, достаточно выбрать способ выплаты перечисление заработной платы и сделать отбор списаний только по нему, это облегчит работу.

2. Распроводим все ведомости до первой проблемной.

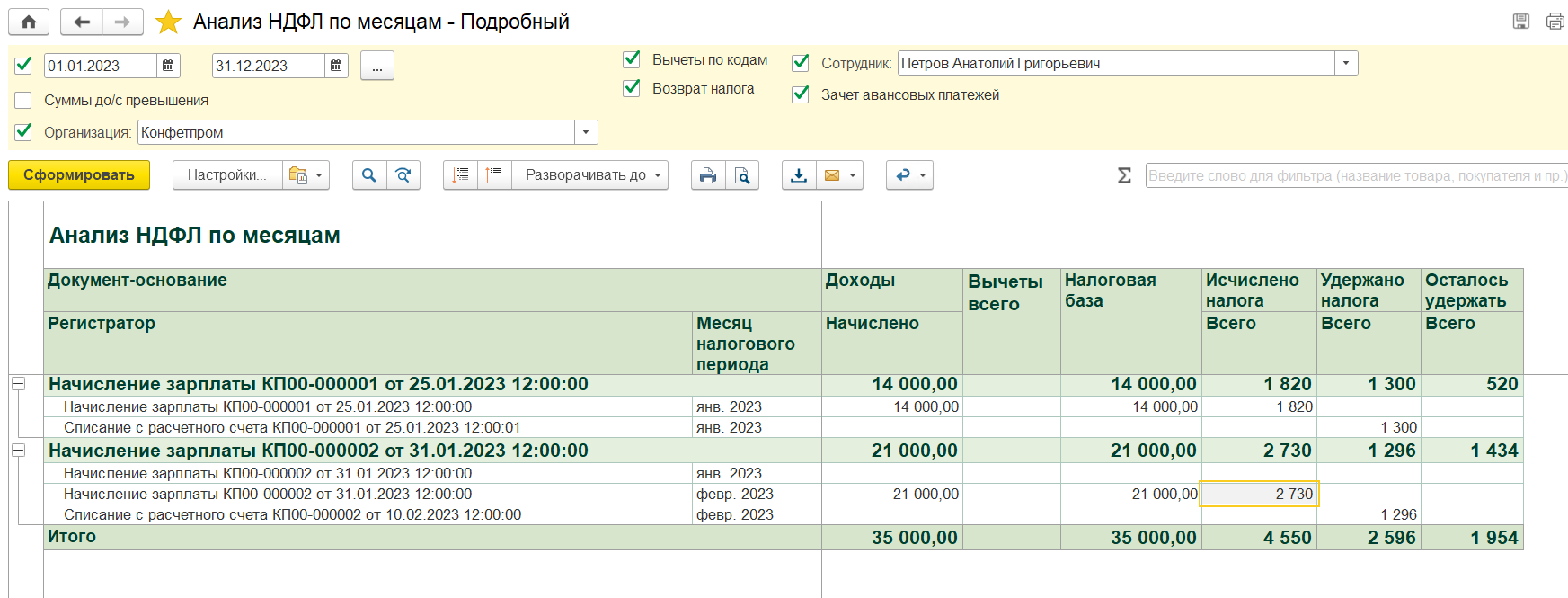

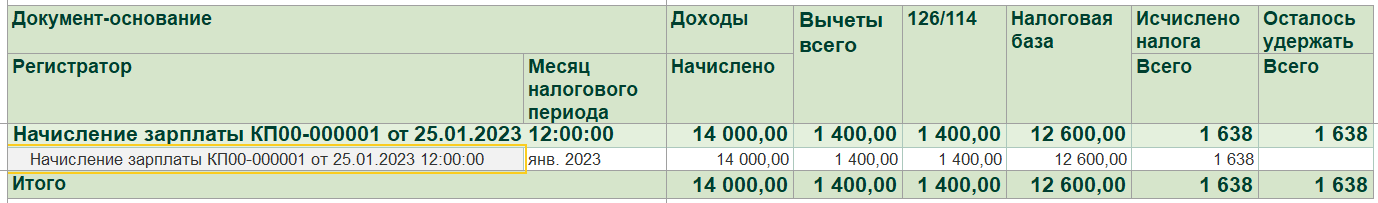

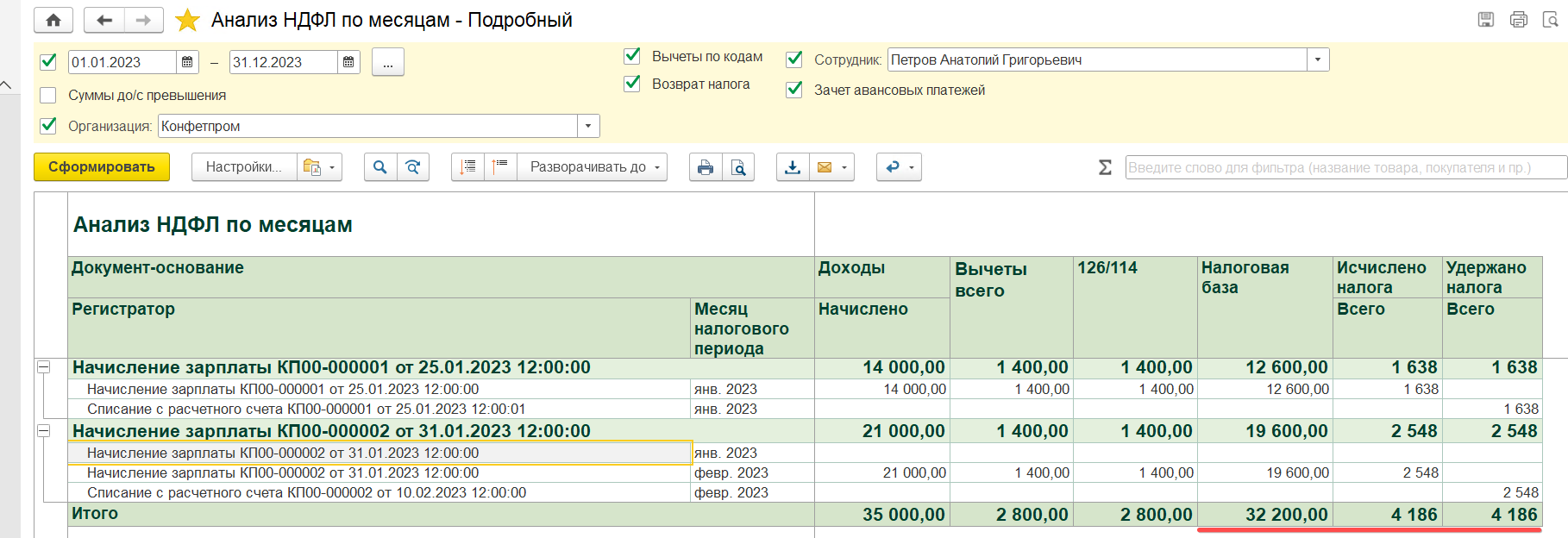

3. Проверяем корректность исчисленного НДФЛ пользуясь данными о налоговой базе из нашего расширенного отчета Анализ НДФЛ по месяцам.

4. Если исчисленный налог рассчитан неверно, заходим в документы начислений и проверяем суммы НДФЛ. Если есть необходимость пересчета, в документах Начисление зарплаты нажимаем

Еще – Пересчитать НДФЛ

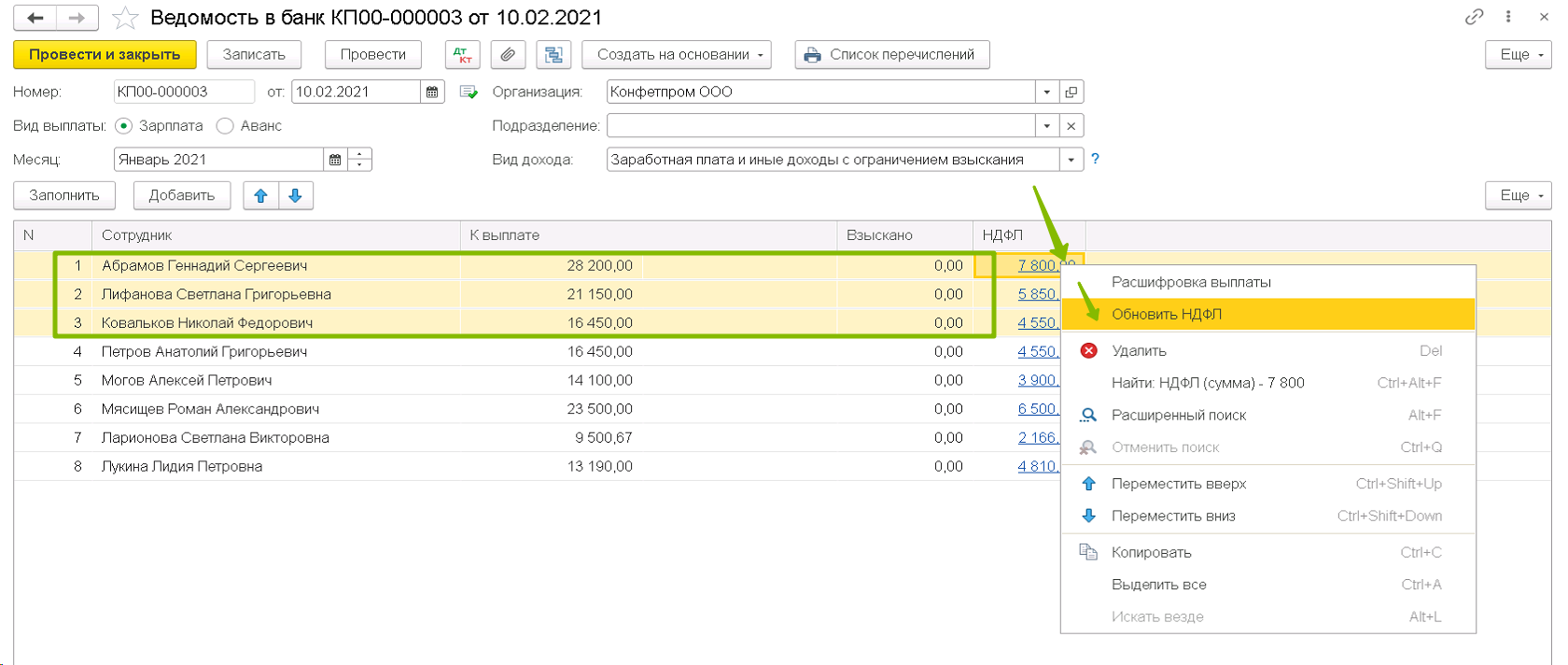

5. Далее выделяем в ведомости проблемных сотрудников, нажимаем для любого из них правой клавишей мыши на сумму НДФЛ и нажимаем Обновить НДФЛ.

6. Проверяем отчетом Анализ НДФЛ по месяцам, равна ла в данном месяце сумма удержанного налога налогу исчисленному.

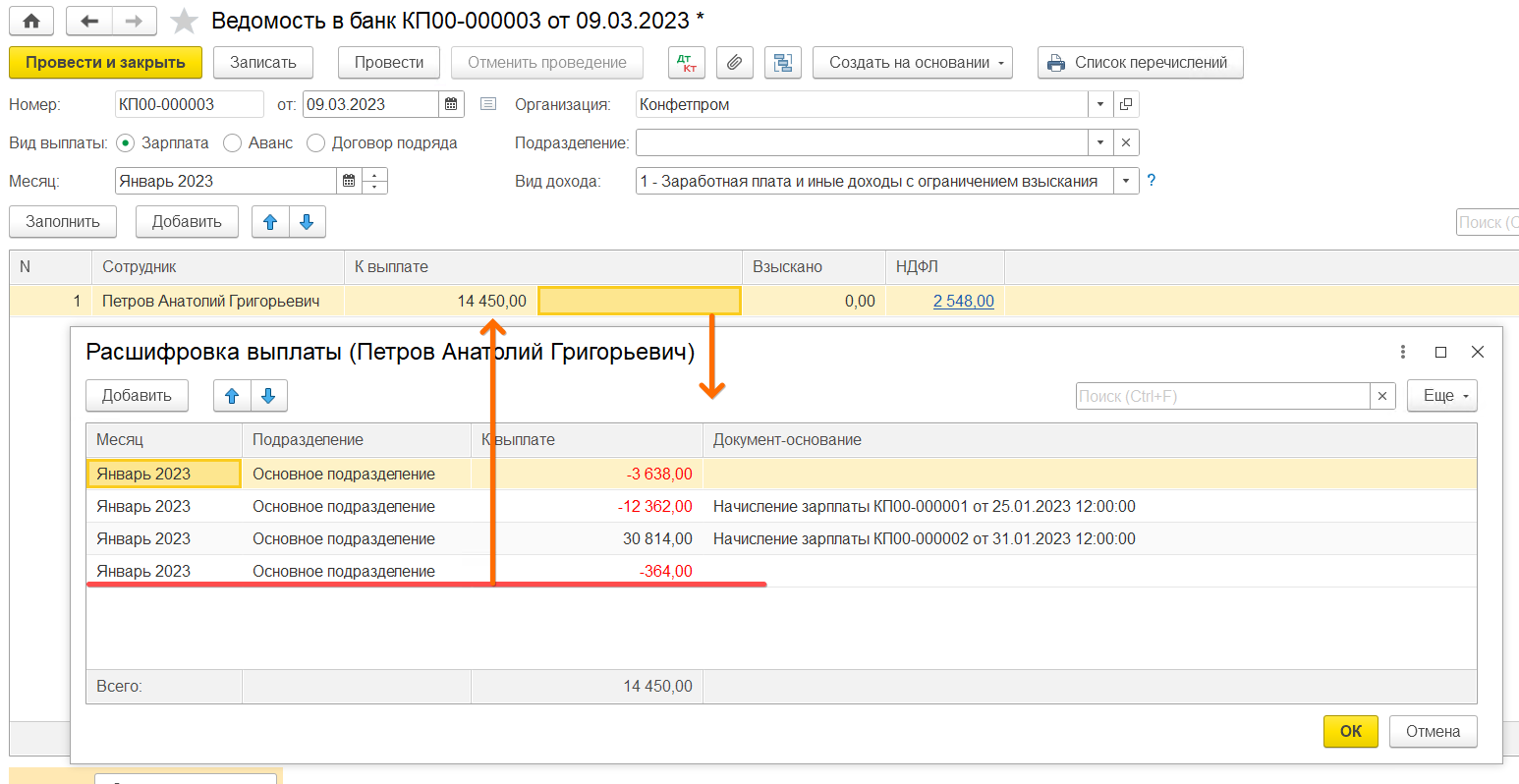

7. Если равенства нет, пробуем перезаполнить в ведомости проблемных сотрудников. При этом обращаем внимание на то, не изменятся ли суммы к выплате и не появятся ли в расшифровках выплаты дополнительные пересчеты и строки. При необходимости после перезаполнения сохранить сумму выплаты неизменной не меняем общую сумму выплаты в ведомости! Это приведет к тому, что программа пропорционально изменит в расшифровке ВСЕ составляющие выплаты, включая и сумму выплаченного аванса. Проваливаемся в расшифровку (пустое поле справа от суммы выплаты) и там вручную изменяем необходимые суммы, чтобы выйти на требуемую сумму выплаты в итоге.

8. Действия 2-6 повторяем по всем последующим ведомостям последовательно, проводя их затем по очереди.

Откуда берутся движения по НДФЛ в программе

В программе Бухгалтерия цепочка НДФЛ состоит из звеньев:

Документы начисления (Начисление зарплаты, Отпуск, Больничный) –

Ведомость на выплаты – Выплата работнику – Уплата НДФЛ (Списание с расчетного счета, выдача наличных). Все они формируют движения по регистрам НДФЛ.

Также не следует забывать, что в программе могут находиться документы ручных операций (Операции – Операции, введенные вручную), которые также могут содержать движения по регистрам НДФЛ и выплат.

Чем отследить неверные движения

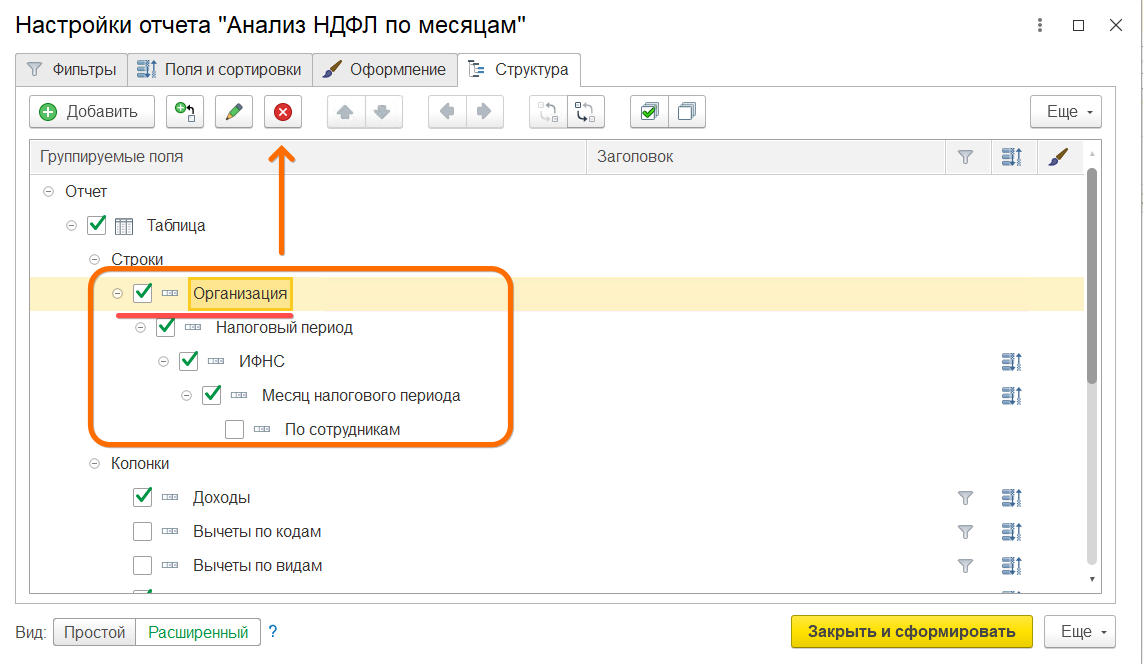

Для создания расширенного отчета вам необходимо открыть:

Налоги и взносы – Отчеты по налогам и взносам – Анализ НДФЛ по месяцам

1. Нажимаем кнопку Настройки

2. Нажимаем кнопку Расширенный

3. Заходим на вкладку Структура

4. Самый быстрый и простой вариант детального отчета можно получить так. Под надписью Строки нажимаем на первый элемент (Организация) и нажимаем Delete на клавиатуре или иконку Удалить. Удалится вся цепочка подчиненных друг другу элементов отчета.

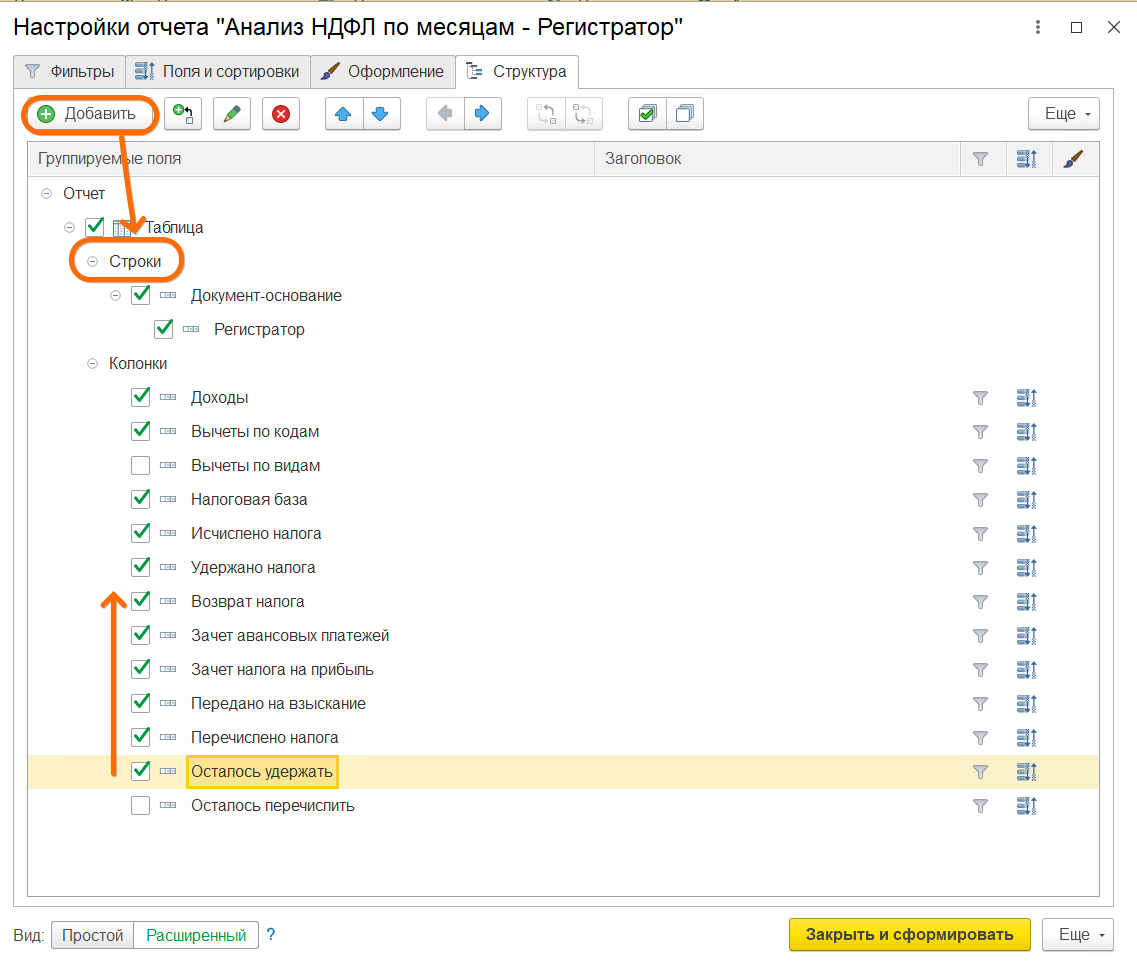

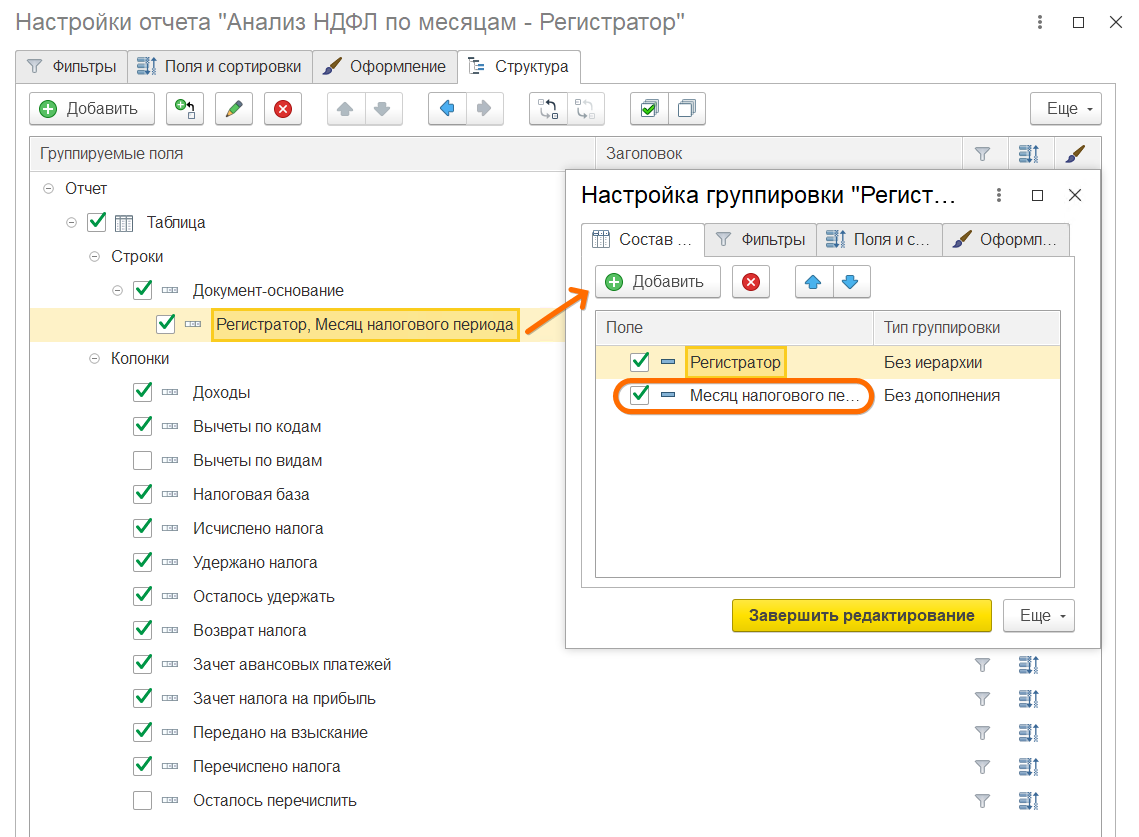

5. Нажимаем на надпись Строки, затем Добавить – Документ-Основание. Затем снова Добавить

– Регистратор. Чуть ниже ставим галочку на поле Осталось удержать и стрелками ↑↓ подтягиваем это поле под поле Удержано налога. Это разница между исчисленным и удержанным налогом за период. Иногда помогает сразу понять в чем проблема. Должно получиться следующее:

Если в вашей организации зарегистрировано несколько ИФНС (велся учет обособленных подразделений или была смена налоговой), нелишне будет сделать цепочку уже из трех элементов: ИФНС – Документ-основание – Регистратор. Это поможет определить по каким налоговым прошло исчисление и удержание НДФЛ.

Также провалимся в поле Регистратор и добавим там поле Месяц налогового периода, которое позволит нам сразу видеть в каких месяцах учтен исчисленный и удержанный НДФЛ. В частности оно позвоит нам понимать вычет какого месяца был применен к документу.

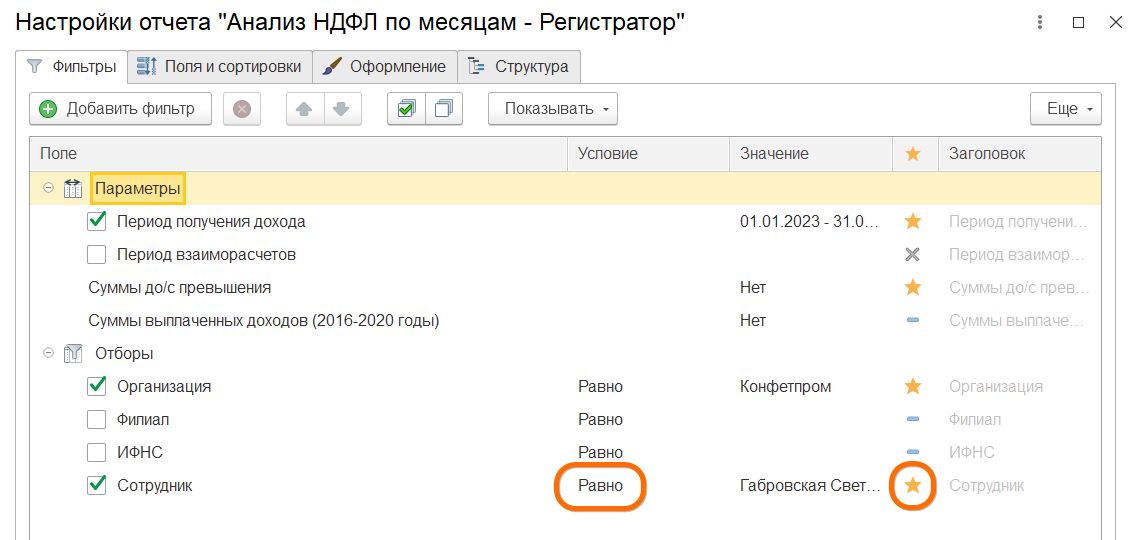

На вкладке Фильтры добавим отбор по сотруднику в шапку нашего отчета

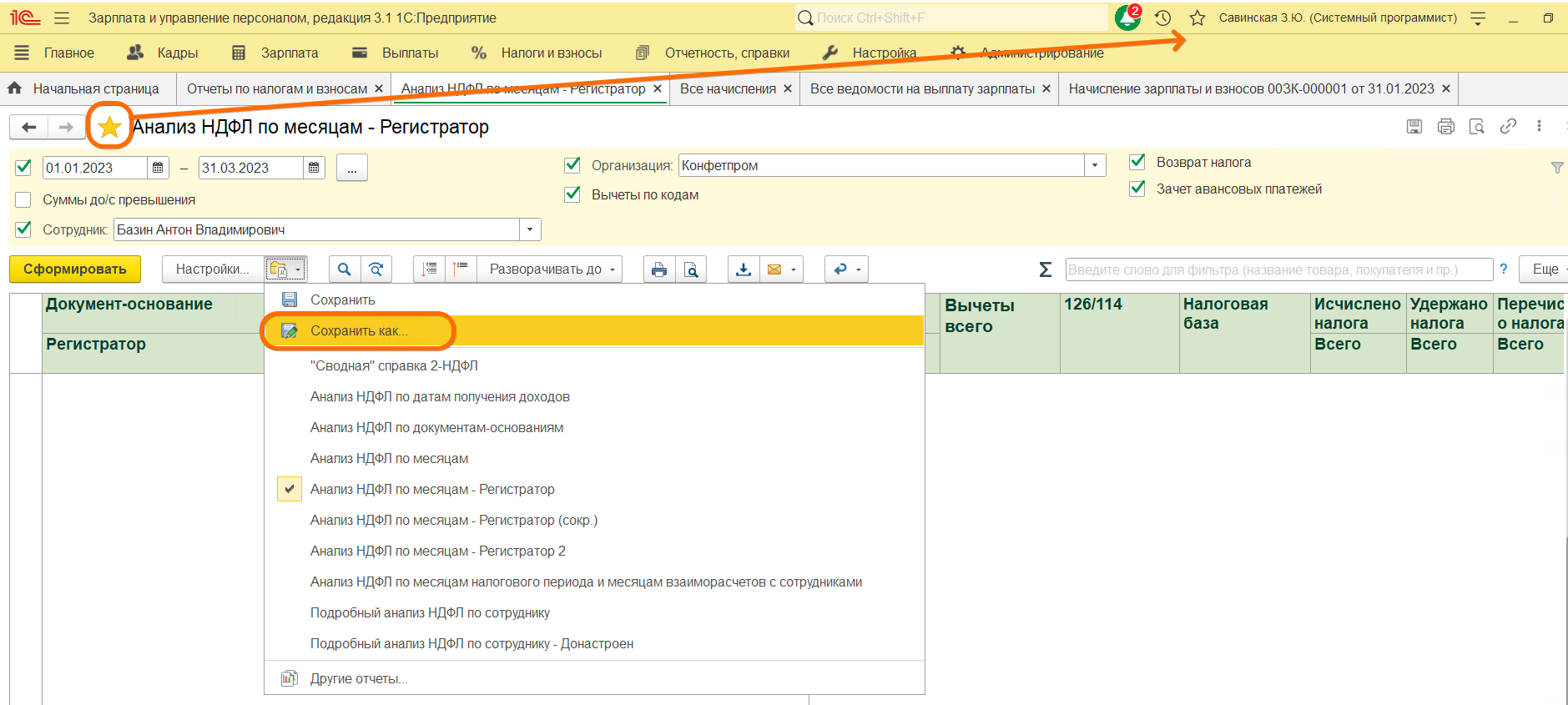

6. Теперь сохраним измененный нами вариант отчета для дальнейшего использования и добавим по необходимости в Избранное.

Как созданный отчет отображает движения НДФЛ (пример исправления учета)

Для примера разберем стуацию с исправлением НДФЛ в программе с заведомо некорректным учетом, где выплаты уже реально прошли по банку (суммы выплат в веомостях изменять нельзя). Зарплата за декабрь 2022 г. была выплачена сотруднику в конце декабря, поэтому в январь этот доход не попадает. Доходы сотрудника за январь – оклад 35000 (выплачивается аванс 25.01 и зарплата 10.02). Полная сумма к выплате за вычетом НДФЛ 30450.

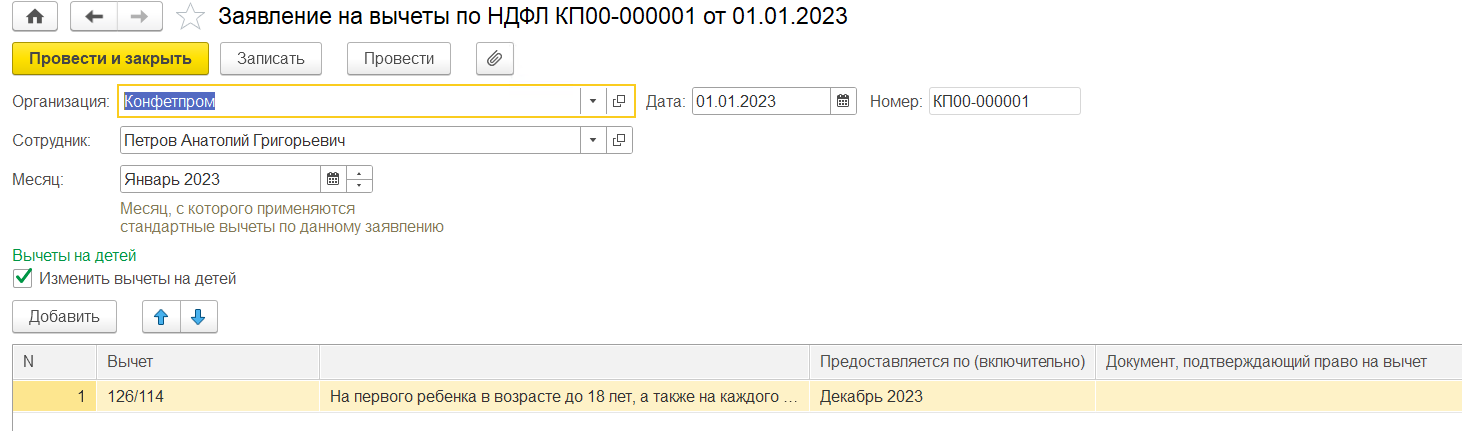

Также сотрудник уже после начисления и выплаты зарплаты принес заявление о праве на вычеты (первый ребенок) с января.

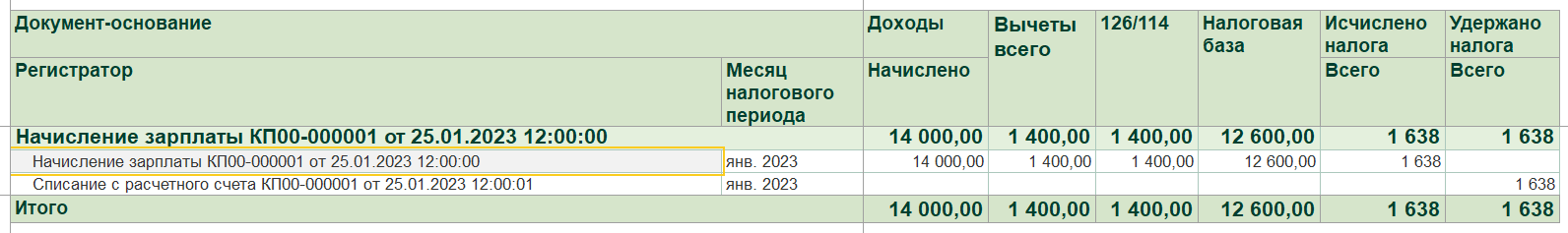

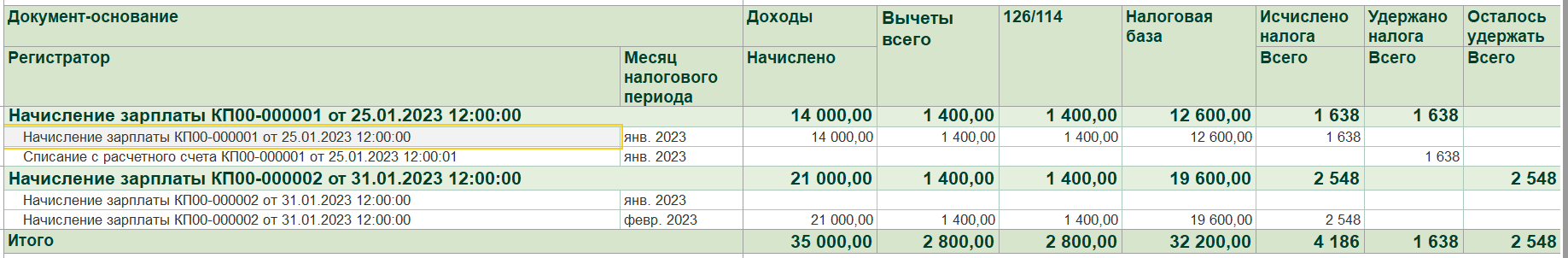

Реально сотруднику выплачено в аванс 16000, в конечную выплату 14450. Сформируем наш настроенный выше отчет за январь 2022 г.

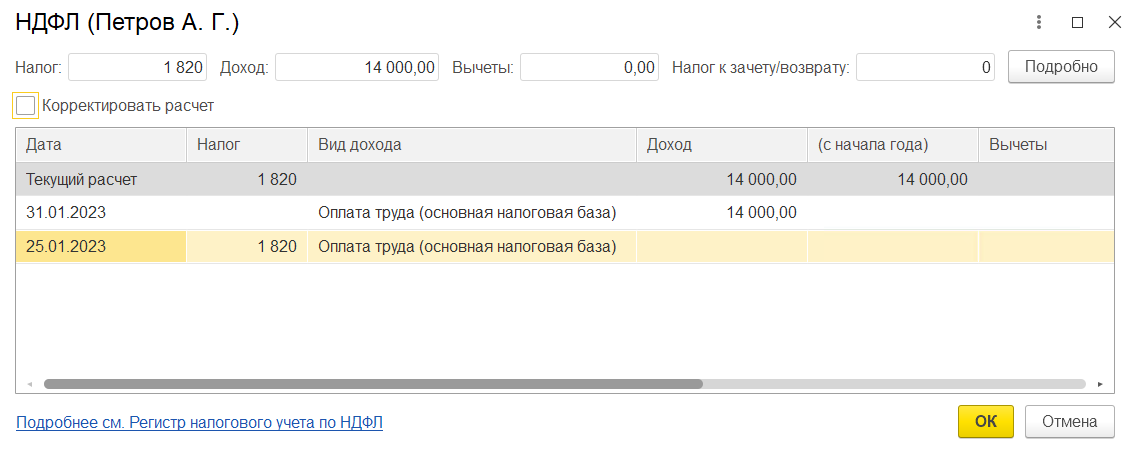

Видно, что есть неудержанный налог, также перед нами стоит задача корректно учесть вычеты января и главное – сохранить фактические суммы выплат за месяц. Обратите внимание, что в отчете отображаются не реальные суммы выплат, а учтенные в документе начисления. Распроводим все документы начислений, ведомостей и выплат до начисления аванса. Заходим в него и проваливаемся в НДФЛ.

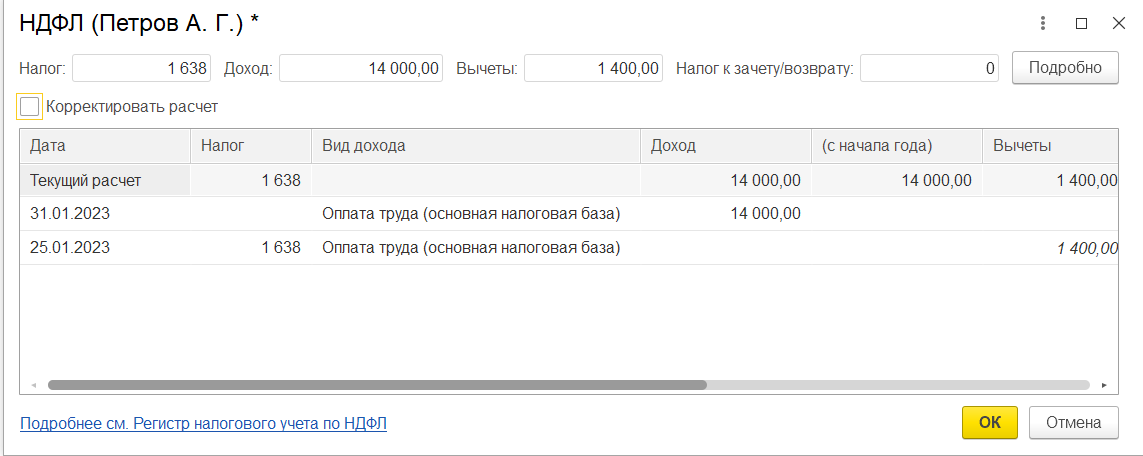

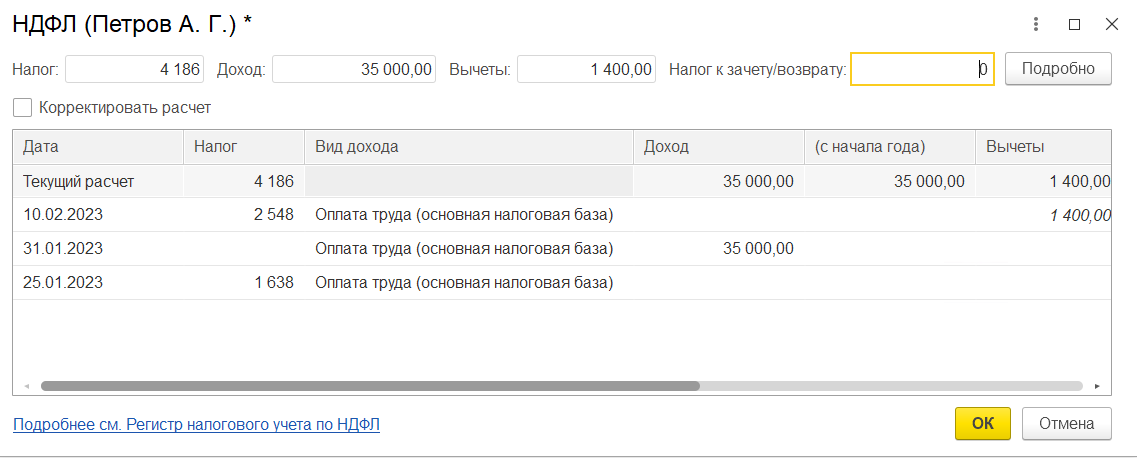

Устанавливаем и снимаем флаг Корректировать расчет (вместо этого можно также нажать в Еще – Пересчитать НДФЛ). Программа изменит суммы НДФЛ и вычета, так как мы ввели заявление на вычеты сотруднику с месяцем изменения Январь.

Обратите внимание, что вычет программа применяет по самой первой указанной дате выплаты, сейчас это дата предполагаемой выплаты 25.01 в документе начисления аванса, так как зарплата за декабрь 2022 была выплачена в конце месяца.

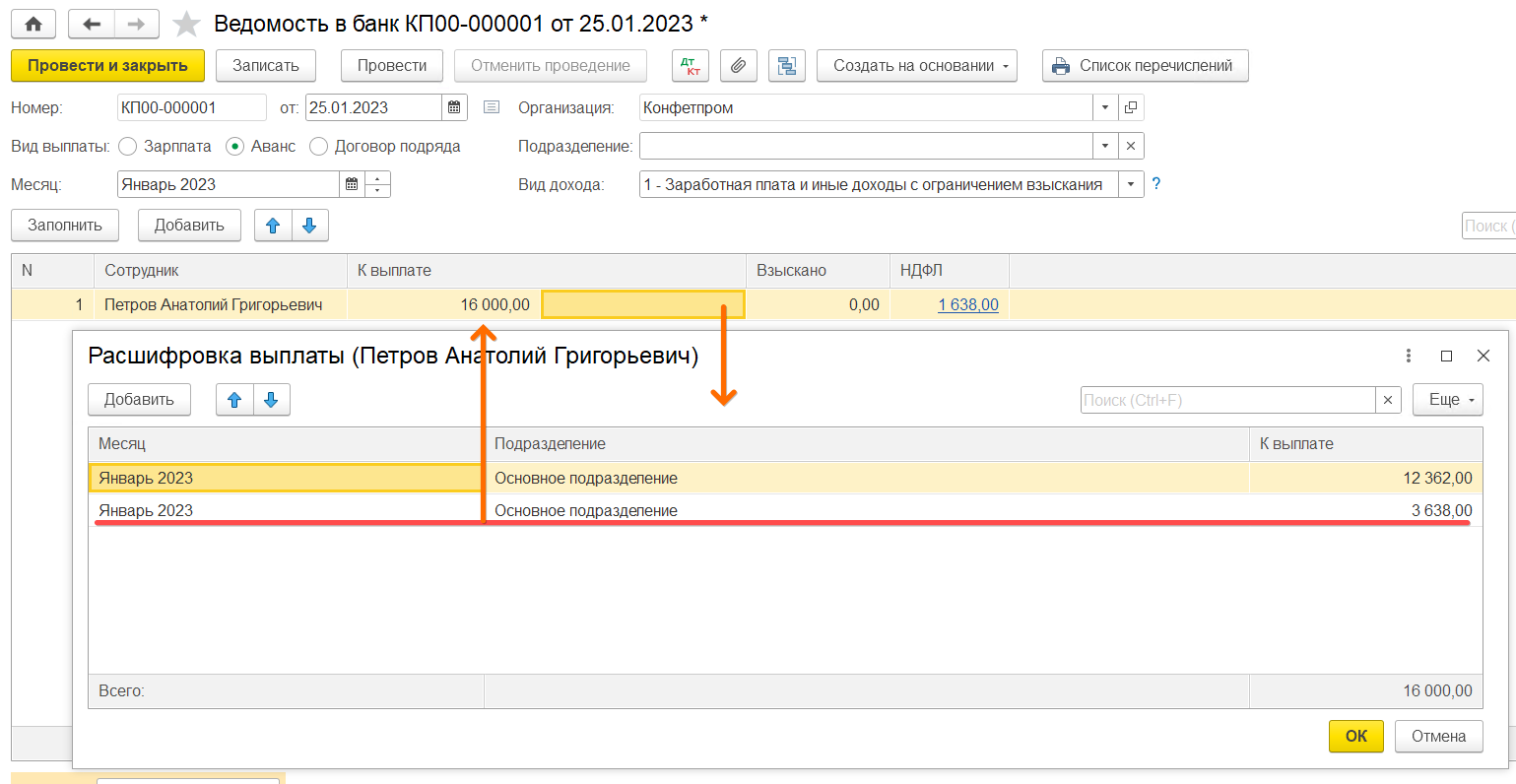

Переходим к ведомости аванса. Запоминаем сумму фактической выплаты и подтягиваем туда сорудника заново. К выплате получаем сумму 12362. Проваливаемся в ее расшифровку (справа от суммы К выплате) и добавляем еще строку с суммой разницы до фактической выплаты (16000-12362=3638).

НДФЛ не меняется, т.к. он рассчитывается с суммы из документа-основания. Сумма фактической выплаты сохранена. Проводим ведомость и следом проводим документ фактической выплаты. Налог по авансукорректно исчислен и удержан.

Переходим к НДФЛ в документе Начисление зарплаты.

Корректируем НДФЛ в расшифровке с помощью Корректировать расчет.

Обратите внимание, что вычет за зарплату января, программа применила уже февральский, т.к. ориентируется на дату предполагаемой выплаты, первую в феврале – 15.02.

Переходим к ведомости на конечную выплату. Подтягиваем сотрудника заново, затем добавляем в расшифровку выплату строку, чтобы добавлением еще одной строки скорректировать сумму конечной выплаты до фактической 14450.

Проводим ведомость и связанное с ней списание. Проверяем отчетом, что по итогам двух документов начислений, налог полностью исчислен и удержан корректно соответствующими ведомостями.

Наиболее частые причины несовпадения сумм исчисленного и удержанного налога

В ведомости суммы выплаты сотруднику есть, но отсутствует документ-основание.

Бвансом без ссылки на конкретный документ-основание и месяц выплаты, ни о каком корректном удержании НДФЛ речи идти не будет, так как программа корректно не определит налоговую базу. Факт выдачи денег в программе без документа-основания подразумевает их дальнейший вычет из зарплаты сотрудника в следующем же месяце. Сам факт корректной выплаты (например, премии с авансом) никак не отменяет и не заменяет необходимости верного оформления этой выплаты в программе. А проверить это вы сможете, дважды щелкнув на пустое поле в ведомости справа от суммы выплаты и провалившись в расшифровку выплаты. Если колонка Документ-основание пуста, значит, такая строка выплаты не сделает никаких движений по удержанию НДФЛ.

Исправление: Два пути.

1. Заново подтянуть сотрудника еще раз в ведомость. Если помимо данной ведомости ошибок нет, он должен подтянуться с привязкой к нужному документу-основанию и налогом. Если же он не подтягивается, а налог удержать все же надо, используем второй вариант.

2. Провалиться сразу в пустующее поле Документ-основание и выбрать его. Например, мы знаем, что данная сумма, это выплата по отпуску. Проваливаемся, выбираем тип документа Отпуск – программа при этом даст нам выбрать из списка конкретный документ отпуска. После чего нажимаем внизу Ок, выходим из расшифровки, правой клавишей мыши нажимаем на сумму налога и нажимаем Обновить НДФЛ.

Правки начислений задним числом

В документе начислений задним числом уже после заполнения ведомости были внесены изменения, а ведомость по сотруднику не перезаполнили и НДФЛ там не обновился.

Исправление: Распроводим связанную с ведомостью выплату (Списание с расчетного счета, Выдача наличных), чтобы исключить обнуление НДФЛ при изменении суммы. Правой клавишей мыши нажимаем на сумму налога и нажимаем Обновить налог. Обратно проводим связанный документ выплаты (Списание с расчетного счета, Выдача наличных).

Налог был исчислен по одной ИФНС, а удержан по другой.

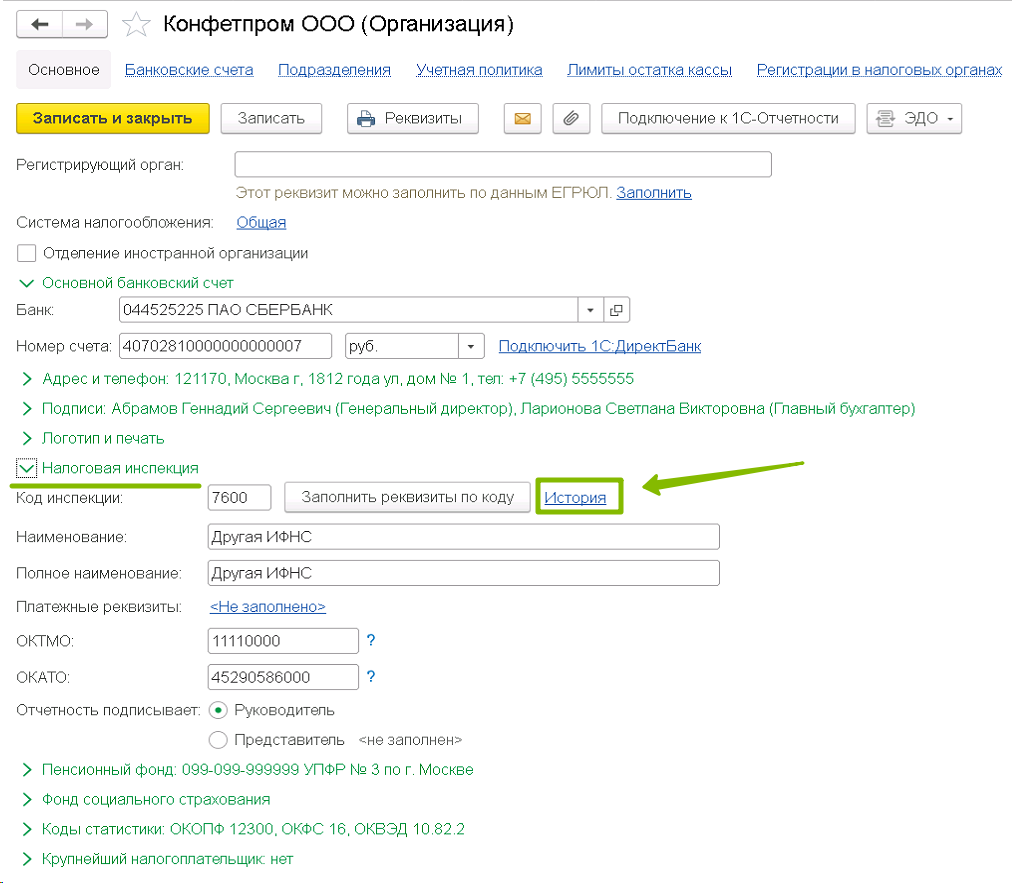

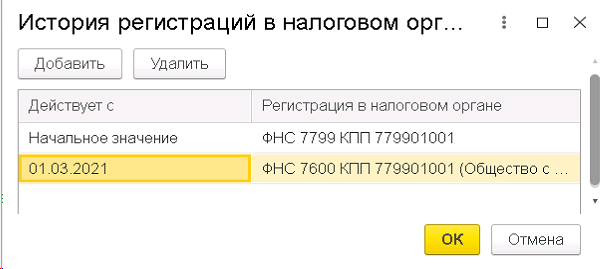

Ситуация актуальна для организаций, которые либо имеют обособленные подразделения, либо в середине года просто меняли ИФНС и что-то оформили в программе неверно.

Исправление: Проверив в каких месяцах и по каким документам имеется расхождение, делаем следующее:

1. Проверяем в настройках имеющихся регистраций ИФНС с какого месяца они будут применены к конкретному подразделению/всей организации. Если этот месяц указан неверно, то дальнейшие действия успехом не увенчаются. Главное – Организации – находим Налоговая инспекция – нажимаем ссылку История.

Именно в этом окне вы увидите, с какого месяца будет регистрироваться НДФЛ по новой ИФНС по основному подразделению.

Точно такая же

История есть и в карточке обособленных подразделений (Главное – Организации – Подразделения)

2. Все затронутые ошибкой документы начислений просто перепроводим, этого достаточно для обновления привязки к нужной ИФНС.

3. Документы ведомостей перепровести недостаточно, привязку к ИФНС нужно обновить внутри них. Предварительно надо будет распровести (а после исправлений обратно провести) связанные с ведомостью документы выплат (Списание с расчетного счета, Выдача наличных). Есть два варианта исправления:

Первый: заходим в каждой ведомости в расшифровку каждой суммы, удержанной не туда и в самом конце находим колонку Регистрация в налоговом органе. Выбираем в ней правильную ИФНС, проводим документ.

Второй: Выделяем в ведомости строки с проблемными доходами, нажимаем правой кнопкой мыши на сумму налога – нажимаем Обновить налог. ИФНС по таким доходам сменится на правильную, но, учтите, что это может привести к изменению удержанного налога, если присутствовали иные проблемы с его удержанием.

Несоответствие дат предполагаемой выплаты в документе-основании и ведомости.

Так, налог с премии, в документе которой указана дата выплаты 15 марта, не будет удержан ведомостью с датой 10 марта. Программа не сможет произвести выплату раньше начисления, соответственно, и налог по конкретному документу-основанию удержать не сможет. Причем в этой ситуации, программа даже не скорректирует вам данную сумму НДФЛ в следующих месяцах.

Исправление: Исправляем либо дату выплаты, указанную в документе-основании, либо дату ведомости с выплатой по нему (не забываем изменить дату и перепровести также и документ выплаты), чтобы устранить конфликт с выплатой до начисления. В Бухгалтерии вопросы по дате выплаты чаще всего возникают по документам Отпуск, где это поле скрыто разработчиком. Поэтому в документе Отпуск вам надо сделать следующее:

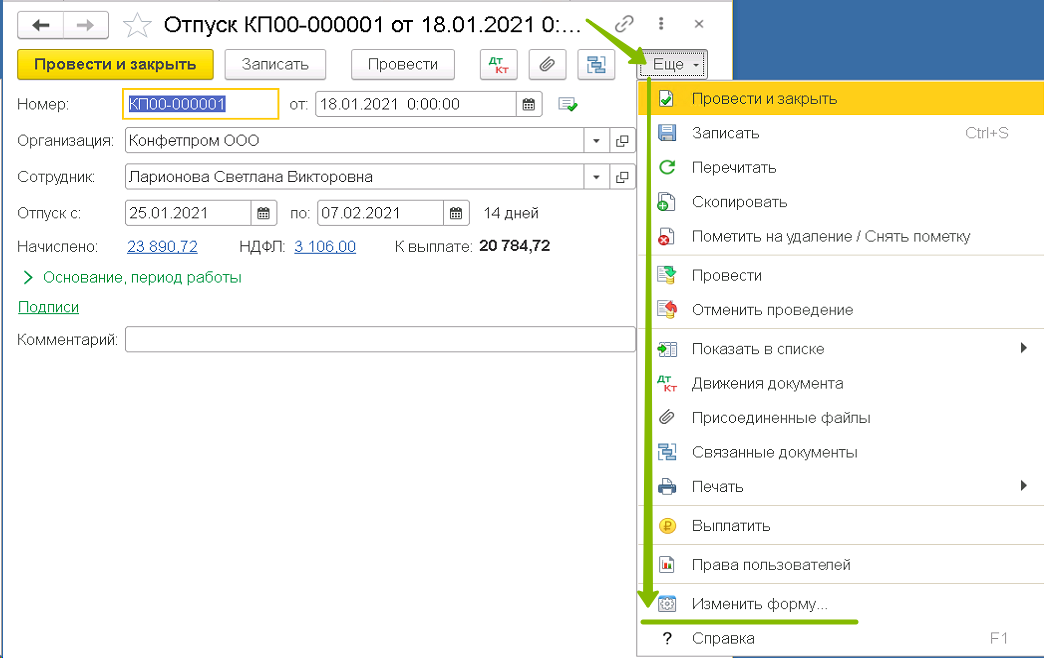

В документе Отпуск нажимаем Еще – Изменить форму

ВАЖНО: в данный момент даже дата выплаты, большая, чем дата предполагаемой выплаты, будет приводить к некорректному расчету НДФЛ в следующем месяце, поэтому следите за их точным совпадением.

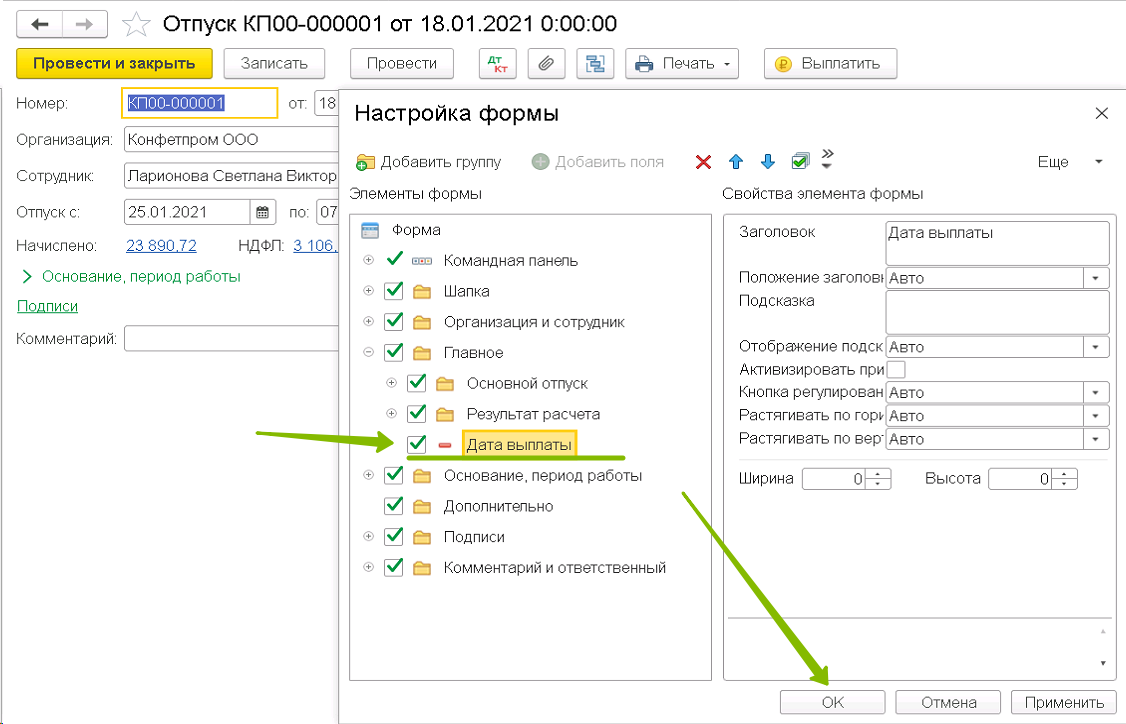

Находим ветку Главное – там строку Дата выплаты, ставим флаг. Нажимаем Ок

Движения налога продублированы другими документами помимо ведомостей и документов начислений.

Уже есть документы Операции – Операции, введенные вручную или Зарплата и кадры – Все документы по НДФЛ – Операция учета НДФЛ, в которых есть либо движения исчисления налога, либо движения удержания, либо внесены данные по регистрам НДФЛ, и эти движения накладываются на движения документов, которые вы сами создаете в программе. Как правило, расширенный отчет Анализ НДФЛ по месяцам (или Подробный анализ НДФЛ по сотруднику) без труда эти документы покажет, и останется лишь выбрать, какие движения оставить, а какие удалить.