Узнайте о секретах заполнения типового документа Корректировка поступления вида операции Исправление в первичных документах.

Данная статья поможет понять, каким образом осуществить исправление документов и ошибок в 1С 8.3, в т. ч. как исправить:

- ошибки прошлых лет в 1С;

- поступления прошлого и текущего периода в бухгалтерском учете;

- ошибки по налогу на прибыль;

- ошибки по НДС, в т.ч. регистрировать исправительные счета-фактуры;

- проводки, когда типовой документ делает неверные записи.

Создание и заполнение документа

Содержание

- Документ Корректировка поступления

- Алгоритм исправления ошибок в БУ

- Ошибки текущего года, выявленные до окончания отчетного года

- Ошибки прошлых лет, выявленные до подписания отчетности

- Несущественные ошибки прошлого года, выявленные после подписания отчетности

- Существенные ошибки прошлого года, выявленные до даты представления отчетности или даты утверждения отчетности

- Существенные ошибки прошлых лет, выявленные после утверждения отчетности

- Алгоритм исправления ошибок в НУ

- Ошибка текущего года не приводит к занижению налога

- Ошибка текущего года приводит к занижению налога

- Ошибка прошлого года не приводит к занижению налога

- Ошибка прошлого года приводит к занижению налога

- Алгоритм исправления ошибок по НДС

- Суммовая ошибка в книге покупок обнаружена в текущем периоде

- Суммовая ошибка в книге покупок обнаружена в следующем периоде

Документ Корректировка поступления

Документ Корректировка поступления используется для:

- исправления:

- технических ошибок, допущенных при вводе первички в базу;

- ошибок, допущенных поставщиком в первичных документах;

- корректировки суммы или количества приобретенных товаров, работ, услуг по согласованию сторон, в т. ч. оформления возврата товаров поставщику.

Основные способы создания документа Корректировка поступления:

- на основании документов по кнопке Создать на основании:

- Поступление (акт, накладная),

- Корректировка поступления,

- Поступление доп.расходов,

- Возврат товаров поставщику.

- из журнала документов:

- Покупки – Корректировка поступления.

Виды операций документа Корректировка поступления в 1С 8.3:

- Корректировка по согласованию сторон:

- регистрируется корректировочный счет-фактура.

- Исправление в первичных документах:

- регистрируется исправительный счет-фактура.

- Исправление собственной ошибки:

- первичные документы оформлены правильно, ошибку совершил бухгалтер при вводе информации в базу.

Особенности заполнения:

- вкладка Главное – основные настройки;

- вкладка Товары – корректировка, исправление стоимости или количества приобретенных материальных ценностей;

- вкладка Услуги – корректировка, исправление стоимости или количества приобретенных нематериальных ценностей;

- Исправление № от — данные входящего исправленного документа;

- Получен – дата отражения исправлений в учете;

- Основание – исправляемый документ;

- Отражать корректировку – где вносятся изменения:

- Во всех разделах учета – формируются проводки по БУ, НУ и движения по регистрам НДС;

- Только в учете НДС – формируются только движения по регистрам НДС;

- Только в печатной форме – проводки и движения не формируются.

Рассмотрим, как в 1С 8.3 исправить ошибки в бухгалтерском учете (исправление документов и проводок), налоговом учете (налог на прибыль), по НДС: исправление счета-фактуры.

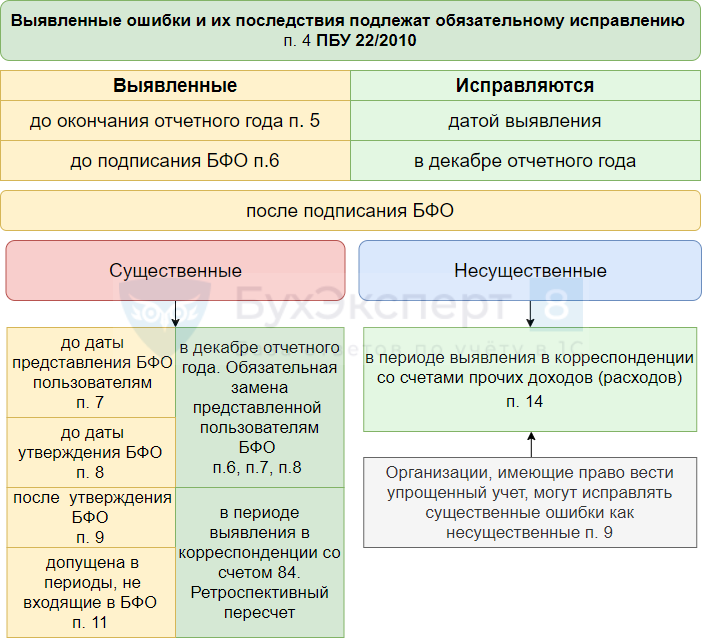

Алгоритм исправления ошибок в БУ

Подробнее об исправлении ошибок в бухгалтерском учете

Ошибки текущего года, выявленные до окончания отчетного года

По алгоритму 1С исправления вносятся в бухгалтерском учете (БУ) в периоде обнаружения ошибки (п. 5 ПБУ 22/2010):

- «закрытый» период открывать не нужно, т.к. проводки в БУ будут формироваться датой обнаружения ошибки:

- в корреспонденции со счетами и субконто, что указаны на вкладке Товары – как и в первичном документе;

- в корреспонденции со счетами и субконто, что указаны на вкладке Услуги, либо в Дт 90.02 – переключатель в разделе Отражение доходов и расходов.

- в бухгалтерской отчетности ошибка будет отражена по строкам текущих расходов.

Практикум по исправлению в БУ ошибки текущего года

Ошибки прошлых лет, выявленные до подписания отчетности

Как исправить ошибки прошлых лет в 1С 8.3? По алгоритму 1С, если дата выявления ошибки прошлый год, то корректировка прошлых периодов в 1С 8.3 осуществляется всегда по дате обнаружения ошибки и через 91 счет.

В этой ситуации в соответствии с п. 6 ПБУ 22/2010 исправления должны быть внесены в декабре прошлого года, поэтому придется откорректировать дату и счета учета в проводках:

- необходимо открыть «закрытый» период, т.к. проводки в БУ будут формироваться 31 декабря;

- в проводках документа Корректировка поступления установить флажок Ручная корректировка:

- изменить дату проводок в БУ на 31 декабря.

Для Услуг:

- изменить корреспонденцию со счетом 91 на текущие счета учета доходов/расходов в БУ 90.02, 90.07, 90.08;

- добавить проводку по исправлению фин.результата:

- Дт 90.09 Кт 99.01.1

либо - Дт 99.01.1 Кт 90.09

Проводки в БУ будут сделаны в «закрытом» периоде, но граница последовательности не нарушается – особенность документа Корректировка поступления.

При этом если появился остаток в БУ на субсчетах 90 (91), то его нужно закрыть:

- запустить Реформацию баланса в процедуре Закрытия месяца за декабрь прошлого года.

Бухгалтерскую отчетность необходимо переформировать. Ошибка будет отражена по тем же строкам что и доходы/расходы по операции.

Несущественные ошибки прошлого года, выявленные после подписания отчетности

По алгоритму 1С, если дата выявления ошибки прошлый год, то исправление ошибок прошлых лет в 1С осуществляется всегда по дате обнаружения ошибки и через 91 счет — как для несущественных ошибок (п. 14 ПБУ 22/2010):

- «закрытый» период открывать не нужно, т.к. проводки в БУ будут формироваться датой обнаружения ошибки:

- всегда в корреспонденции со счетом 91;

- субконто к счету 91 – Статья прочих доходов и расходов, подставляется по умолчанию;

- в бухгалтерской отчетности за текущий год ошибка будет отражена по строкам Прочих доходов/расходов.

Подробнее Практикум по исправлению в БУ несущественной ошибки прошлого года, выявленной после подписания отчетности

Существенные ошибки прошлого года, выявленные до даты представления отчетности или даты утверждения отчетности

Алгоритма для исправления существенных ошибок в 1С не заложено, но принцип корректировки прошлого года 1С 8.3 такой же как для Ошибок прошлого года, выявленных до подписания отчетности:

- необходимо открыть «закрытый» период, т.к. проводки в БУ будут формироваться 31 декабря;

- в проводках документа Корректировка поступления установить флажок Ручная корректировка:

- изменить дату проводок в БУ на 31 декабря.

для Услуг:

- изменить корреспонденцию со счетом 91 на текущие счета учета доходов/расходов в БУ 90.02, 90.07, 90.08;

- добавить проводку по исправлению финансового результата 90.09 / 99.01.1.

Проводки в БУ будут сделаны в «закрытом» периоде, но граница последовательности не нарушается – особенность документа Корректировка поступления

При этом если появился остаток в БУ на субсчетах 90 (91), то его нужно закрыть:

- запустить Реформацию баланса в процедуре Закрытие месяца за декабрь прошлого года.

Сформируйте исправленный экземпляр бухгалтерской отчетности и представьте его всем пользователям. Ошибка будет отражена по тем же строкам, что и доходы/расходы по операции.

Подробнее Практикум по исправлению в БУ существенной ошибки прошлого года, выявленной до даты представления отчетности или даты утверждения отчетности

Существенные ошибки прошлых лет, выявленные после утверждения отчетности

Алгоритма для такой корректировки поступления прошлого периода в 1С не заложено, но можно воспользоваться механизмом для исправления Несущественных ошибок прошлого года, выявленных после подписания отчетности.

По алгоритму 1С исправление ошибок прошлых лет в 1С осуществляется только через 91 счет, а в этой ситуации исправление существенной ошибки должно быть сделано через 84 счет (п. 9 ПБУ 22/2010):

- «закрытый» период открывать не нужно, т.к. проводки в БУ будут формироваться датой обнаружения ошибки;

- в проводках документа Корректировка поступления установить флажок Ручная корректировка:

- изменить корреспонденцию со счетом 91 на счет 84 только в бухгалтерском учете на дату выявления ошибки;

- в текущей бухгалтерской отчетности ретроспективно поправить вручную входящие остатки по изменившимся счетам на 31 декабря.

Либо для исправления существенной ошибки через 84 счет можно воспользоваться документом Операция, введенная вручную.

Но! решение лучше принимать в зависимости от необходимых правок в НУ и НДС.

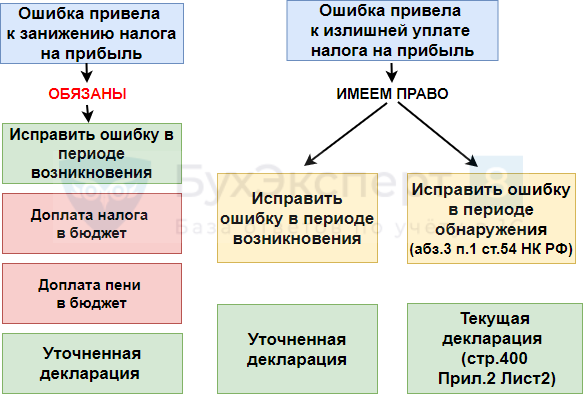

Алгоритм исправления ошибок в НУ

Подробнее об исправлении ошибок в налоговом учете для налога на прибыль

Ошибка текущего года не приводит к занижению налога

По алгоритму 1С исправления вносятся в налоговом учете (НУ) в текущем периоде по правилам абз. 3 п. 1 ст. 54 НК РФ:

- «закрытый» период открывать не нужно, т. к. проводки в НУ будут формироваться датой обнаружения ошибки:

- в корреспонденции со счетами и субконто, что указаны на вкладке Товары – как и в первичном документе;

- в корреспонденции со счетами и субконто, что указаны на вкладке Услуги, либо в Дт 90.02 – переключатель в разделе Отражение доходов и расходов;

- в текущей декларации ошибка будет отражена по тем же строкам, что и доходы/расходы в декларации за период ошибки.

Подробнее Практикум по исправлению в НУ ошибки текущего года, которая не приводит к занижению налога на прибыль

Ошибка текущего года приводит к занижению налога

По алгоритму 1С исправления вносятся в НУ в текущем периоде. Но это не верно!

При занижении налога мы должны представить уточненную декларацию за период возникновения ошибки — за прошлый отчетный период. Поэтому тут два варианта исправления ошибки.

Вариант 1. Ручная корректировка даты проводки в НУ документа

- в проводках документа Корректировка поступления установить флажок Ручная корректировка;

- изменить дату проводки в налоговом учете на дату возникновения ошибки.

Дата меняется только для проводки доходов/расходов в НУ:

- повторите процедуру Закрытия месяца для ранее закрытого периода;

- налог на прибыль будет начислен автоматически.

Плюсы варианта:

- все расходы в НУ в периоде ошибки будут разнесены верно;

- налог на прибыль будет пересчитан автоматически;

- уточненная декларация по налогу на прибыль за период ошибки будет автоматически заполнена программой.

Минусы варианта:

- придется перезакрывать ранее закрытый период.

Подробнее Практикум по исправлению в НУ ошибки текущего года, которая приводит к занижению налога на прибыль, при ручном варианте корректировки проводок документа Корректировка поступления

Вариант 2. Ручное заполнение уточненной декларации

При проведении документа Корректировка поступления ничего корректировать не нужно:

- проводку по исправлению доходов/расходов в НУ оставляем датой обнаружения ошибки и «влезать» в НУ прошлого периода не нужно.

Плюсы варианта

- не нужно перепроводить ранее закрытый период – все останется как было;

- налог на прибыль будет автоматически рассчитан в периоде исправления.

Минусы варианта

- сумма расходов в НУ за предыдущий отчетный период будет отражена не корректно. Она станет правильной только в периоде исправления ошибки нарастающим итогом;

- уточненную декларацию по налогу на прибыль за период ошибки придется формировать вручную;

- в проводках документа Корректировка поступления установить флажок Ручная корректировка;

- изменить дату проводки в налоговом учете на дату возникновения ошибки.

Дата меняется только для проводки доходов/расходов в НУ. В БУ необходимо оставить все как есть:

- повторите процедуру Закрытия месяца для ранее закрытого периода:

- налог на прибыль будет начислен автоматически.

Подробнее Практикум по исправлению в НУ ошибки текущего года, которая приводит к занижению налога на прибыль, при ручном варианте заполнения уточненной декларации

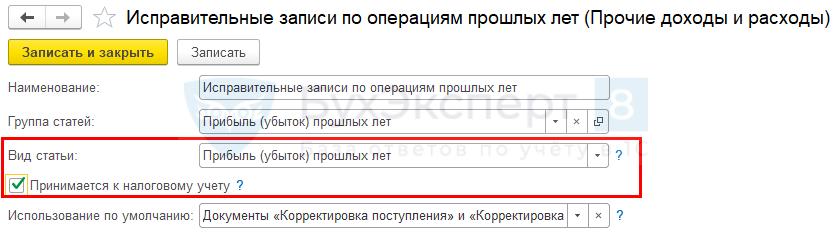

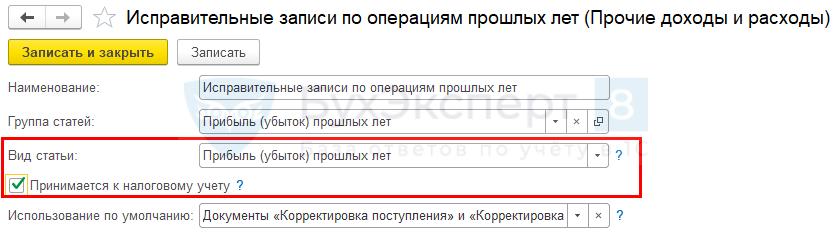

Ошибка прошлого года не приводит к занижению налога

По алгоритму 1С исправления ошибок прошлых лет в 1С вносятся в НУ в текущем периоде по правилам абз. 3 п. 1 ст. 54 НК РФ.

- «закрытый» период открывать не нужно, т.к. проводки в НУ будут формироваться датой обнаружения ошибки:

- в корреспонденции со счетом 91;

- статья Прочих доходов и расходов на вкладке Главное должна быть вида Прибыль (убыток) прошлых лет:

- в декларации по налогу на прибыль ошибки будут автоматически попадать в стр. 300 (301). Необходимо сумму ошибки вручную перенести в стр. 400 (401).

По итогам текущего года убедитесь, что декларация с прибылью (Письмо Минфина РФ от 13.04.2016 N 03-03-06/2/21034), иначе нельзя воспользоваться правилами п. 1 ст. 54 НК РФ и учесть ошибку прошлых лет в текущем периоде. Если декларация оказалась убыточной, то исправить ошибку можно только подав уточненку за предыдущий период.

Подробнее Практикум по исправлению в НУ ошибки прошлого года, которая не приводит к занижению налога на прибыль

Ошибка прошлого года приводит к занижению налога

По алгоритму 1С исправления ошибок прошлых лет в 1С вносятся в НУ в прошлый период:

- необходимо открыть «закрытый» период, т.к. проводки в НУ будут формироваться датой ошибки;

- в проводках документа Корректировка поступления установить флажок Ручная корректировка:

- Кт 90.01.1 – увеличение налоговой базы в составе доходов от реализации – не верно! Необходимо откорректировать проводку в корреспонденции со счетами 90.02, 90.07, 90.08 (91.02) – должен быть счет учета текущих расходов, а не выручки.

- Дт 90.09 Кт 99.01.1 – финансовый результат корректировки.

Проводка в НУ будет сделана в «закрытом» периоде, но граница последовательности не нарушается – особенность документа Корректировка реализации.

При этом появится остаток в НУ на субсчетах 90 (91) и счете 99, который нужно закрыть:

- запустить Реформацию баланса в процедуре Закрытие месяца за декабрь прошлого года;

- доначислить налог на прибыль за прошлый год с помощью документа Операция, введенная вручную датой обнаружения ошибки – по правилам БУ.

- уточненная декларация по налогу на прибыль сформируется автоматически.

Подробнее Практикум по исправлению в НУ ошибки прошлого года, которая приводит к занижению налога на прибыль

Алгоритм исправления ошибок по НДС

Рассмотрим алгоритм исправления ошибок НДС в 1С 8.3 в учете покупателя.

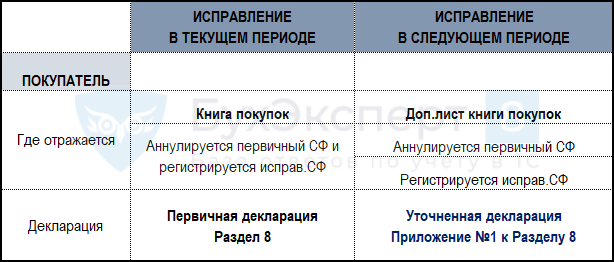

Суммовая ошибка в книге покупок обнаружена в текущем периоде

По алгоритму 1С исправления осуществляются в текущей Книге покупок:

- зарегистрируйте Исправительный счет-фактуру (ИСФ);

- автоматически в Книге покупок текущего периода:

- аннулируется первичный (дефектный) СФ;

- принятие НДС к вычету по ИСФ с помощью документа Формирование записей книги покупок:

- регистрируется исправительный СФ.

- текущая декларация по НДС будет сформирована автоматически:

- Раздел 8;

- Раздел 3 данные указаны верно, с учетом исправленной ошибки.

Суммовая ошибка в книге покупок обнаружена в следующем периоде

По алгоритму 1С исправления вносятся с помощью Дополнительного листа книги покупок:

- зарегистрируйте Исправительный счет-фактуру (ИСФ);

- автоматически в Доп.листе книги покупок прошлого периода:

- аннулируется первичный СФ;

- принятие НДС к вычету по ИСФ с помощью Формирование записей книги покупок:

- регистрируется исправительный СФ.

- уточненная декларация по НДС в 1С будет сформирована автоматически:

- Раздел 8 в поле Ранее представленные сведения переключатель Актуальны;

- Приложение 1 к Разделу 8 переключатель Неактуальны;

- Раздел 3 данные указаны верно в уточненке по НДС в 1С, с учетом исправленной ошибки.

Подробнее Практикум по исправлению НДС суммовой ошибки, обнаруженной в следующем периоде, в книге покупок

См. также:

- Исправление ошибок в учете

- Исправление ошибок в БУ

- Исправление ошибок в НУ

- Исправление ошибок по НДС

- Порядок исправления ошибок в 1С

- Документ «Корректировка поступления» вид операции «Исправление собственной ошибки»

- Документ «Корректировка реализации» вид операции «Исправление в первичных документах»

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

До начала статьи стоит отметить, что для того, чтобы начать использовать документы: Корректировка реализации и «Корректировка поступления 1С» в конфигурации системы 1С:Бухгалтерия – нужно открыть настройки функционала, перейти на вкладку «Торговля» и убрать «галочку» около пункта «Исправительные и корректировочные документы».

1. Пример ошибок в конфигурации системы 1С:Предприятие

Для начала будет приведён пример, заданы исходные условия, основываясь на которых возникла ошибка.

Пусть существует некая компания, в которой применяется общий режим налогообложения. И эта компания платит НДС. При этом 01.01.2016 бухгалтерией было допущено две ошибки во время ввода первичного документа в 1С: акта по оказанию услуг, который был выдан другой компанией.

Первая ошибка была связана с указанием некорректной цены за услугу. А вторая ошибка связана с тем, что во время регистрации счёта-фактуры в 1С, который передал поставщик, был неверно введён его номер.

Акт по оказанию услуг должен быть зарегистрирован внутри конфигурации системы 1С:Бухгалтерия при помощи документа «Поступление», с использованием операции «Услуги». А в строке «Сумма», внутри таблицы, по ошибке было указано на тысячу рублей меньше, чем должно было.

А полученный счёт-фактура в 1С зарегистрирован в документации при помощи прописывания его даты и номера. Однако, была допущена ошибка и записан не тот номер.

Главные ошибки в бухгалтерском и налоговом учете в 1С

Обзор частых ошибок в бесплатном вебинаре.

Получите бесплатное видео с экспертным обзором!

Оставьте заявку в форме ниже, и мы вышлем вам запись:

2. Последствия наличия ошибок в конфигурации системы 1С Бухгалтерия

Затраты по купленной услуге в бухучёте считают общехозяйственной статьёй расходов, которая записывается на 26 учётный счёт.

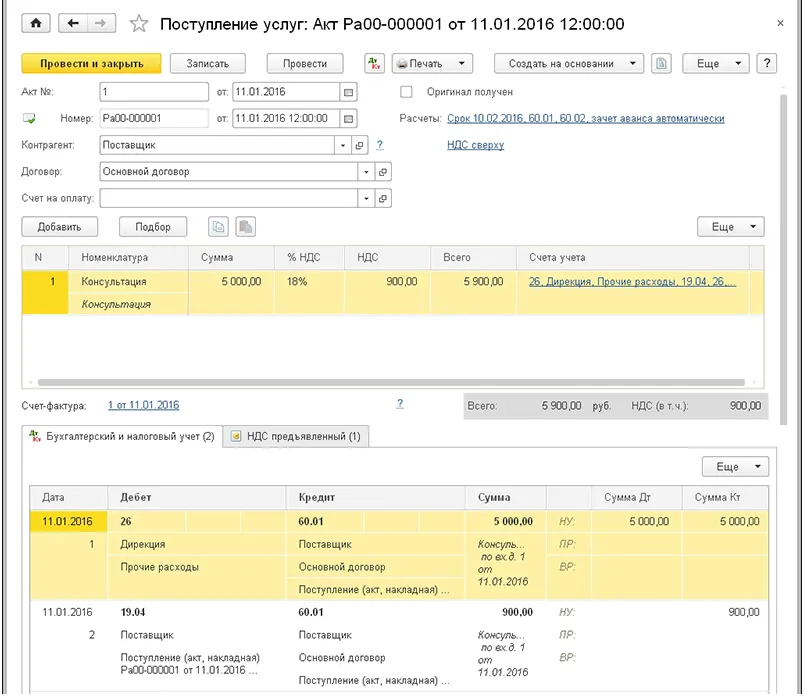

Внутри документа «Поступление» с вышеописанными ошибками будет такое содержание, как показано на скриншоте ниже:

Во время проводки документа внутри бухучёта, а также для системы обложения налогами, учитывается цена услуг, без учёта НДС для дебета 26 счёта «Общехозяйственные расходы 1С». После этого выделяется сумма с дебета счёта в 1С 19.04 «НДС по приобретённым услугам», которая была заявлена поставщиком. И эта же сумма учитывается в кредите счёта 60.01 «Расчёты с поставщиками и подрядчиками».

При помощи документа была сформирована запись в регистр с накоплениями НДС при помощи этого регистра формируются записи внутри книги с покупками.

Получаем, что из-за ошибки в указании стоимости услуг, величина расходов была занижена, соответственно была занижена и сумма по заявленному НДС, получается, что задолженность перед поставщиком тоже была уменьшена.

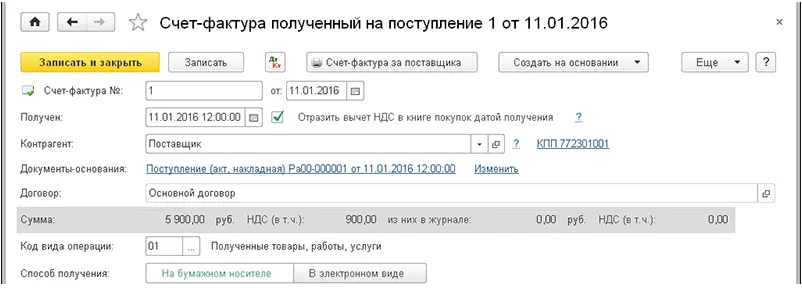

Сам документ счёт-фактура основывается на документе «Поступление». Получается, что в нём также прописана некорректная и сумма, и НДС.

Ниже представлен скриншот с готовым счётом-фактурой 1С Предприятие, в котором находится некорректный номер:

Внутри конфигурации системы 1С: Бухгалтерия величина НДС может быть принята для вычета одним из способов:

-

При помощи документации по регламенту «Формирование записей книги покупок».

-

При помощи документа «Счёт-фактура», если поставить там «галочку» около «Отразить вычет НДС в книге покупок датой получения».

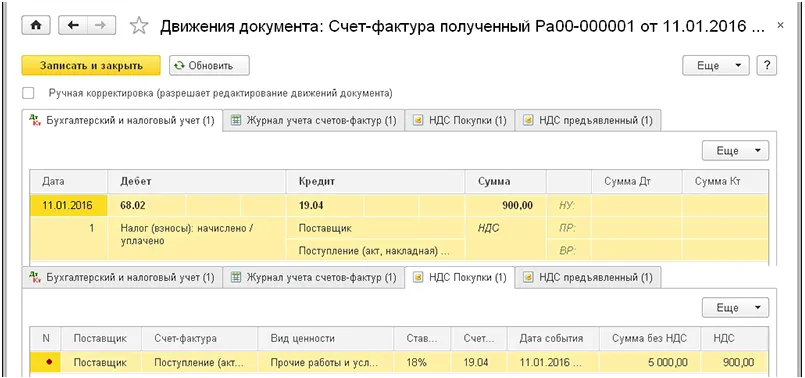

Ниже показан скриншот с примером проводки счёта-фактуры в 1С:

В документации в бухучёте была выбрана величина НДС и сформирована запись для регистра «НДС покупки в 1С», однако, из-за ошибки она была ниже, чем должна была бы, а также счёт-фактура 1С:Предприятие был неверно пронумерован.

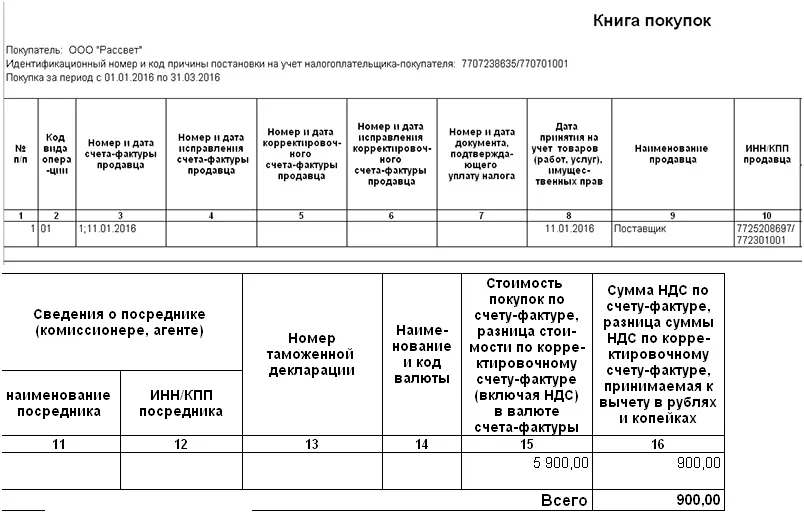

Далее представлено то, как будет выглядеть книга покупок по первому кварталу:

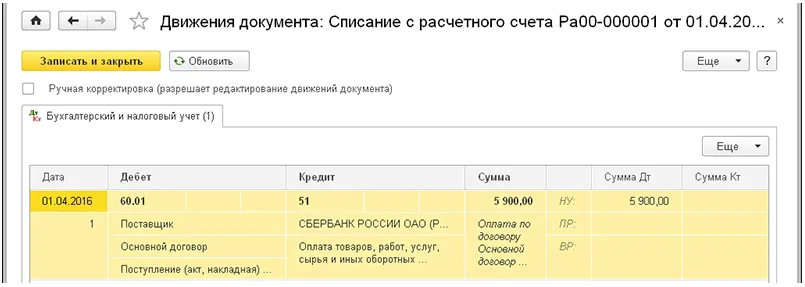

Деньги за услугу были переданы лишь на следующий квартал. А «Платёжное поручение» было некорректно сформировано из-за «Поступление».

Далее демонстрируется документ «Списание с расчётного счёта 1С:Бухгалтерия»:

Однако, после перепроверки уже во втором квартале, ошибки были обнаружены, а НДС-отчёты в 1С первого квартала сданы уже были.

Бесплатно рассчитаем цену установки 1С на вашем предприятии. Поможем выбрать и установим 1С специально под задачи вашего бизнеса. Быстро и качественно обучим ваших сотрудников азам работы с 1С.

Рассчитать стоимость

3. Исправление ошибок в 1С

Для начала нужно понять, как такие ошибки будут исправляться в принципе.

Опираясь на пункт 5 ПБУ 22/2010 «Исправление ошибок в бухучёте и отчётности», если ошибка была найдена до конца года, то она должна быть исправлена записями для конкретных счетов бухучёта для того месяца, в котором была определена неполадка.

Согласно пункту 1 статьи 54 НК, если были найдены какие-либо некорректные моменты в налоговой базе, которые касаются предыдущих налоговых периодов, то в нынешнем налоговом периоде нужно произвести расчёт заново, но за тот период, в котором были найдены ошибки.

Однако, есть исключения. Одно из них – это то, что плательщик налогов может проводить перерасчёт и в том периоде, когда ошибки были выявлены.

В нашей ситуации получилось, что величина расходов стала ниже. Но, дабы налогообложение было корректно сделано на прибыль – прибыль, которая должна облагаться налогом, была увеличена, а налог был уплачен излишне. Из-за этого правку по обложению налогом можно ввести и в данном отчётном периоде.

Однако стоит учесть нюансы с НДС: для этого нужно обратить внимание на постановление Правительства № 1137 от 26.12.2011. Исправляя неточности, будем опираться на 4 пункт «Правил ведения книги покупок», если нужно ввести перемены в книгу с покупками.

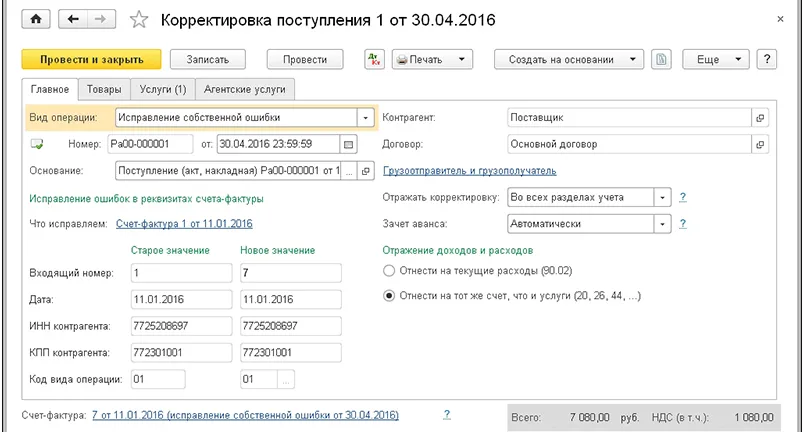

Основой для исправления ошибок будет служить документ «Корректировка поступления 1С», а видом операции будет избран «Исправление собственной ошибки 1С».

На первой странице конфигурации системы 1С:Бухгалтерия нужно открыть вкладку «Главное» и избрать основание, а основанием будет служить тот документ, который содержит ошибку, в котором и будет происходить корректировка.

В этом случае нужно поправить номер на корректный. Во вкладке также можно выбрать то, в каких местах будут учтены изменения:

-

Лишь в учёте НДС.

-

В каждом из учётных разделов.

Аналогично есть возможность избрать счета по отображению затрат и расходов.

Далее демонстрируется скриншот с заполненной вкладкой «Главное» внутри документации «Корректировка поступления 1С»:

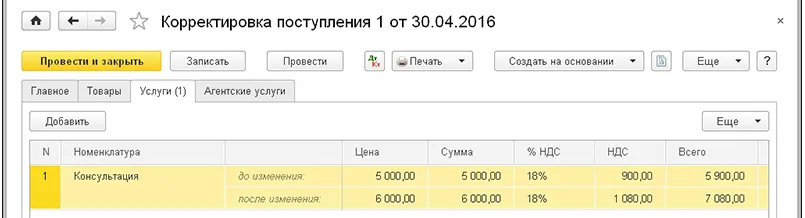

Для случая, если нужно поправить показатели, которые содержат денежные суммы, то нужно будет воспользоваться следующими закладками, а именно: «Агентские услуги», «Товары» и «Услуги».

Так как в нашем примере неверные данные были введены в акт об оказании услуг, то нужно использовать закладку «Услуги» и внести туда корректную сумму.

Далее демонстрируются внесения этих изменений:

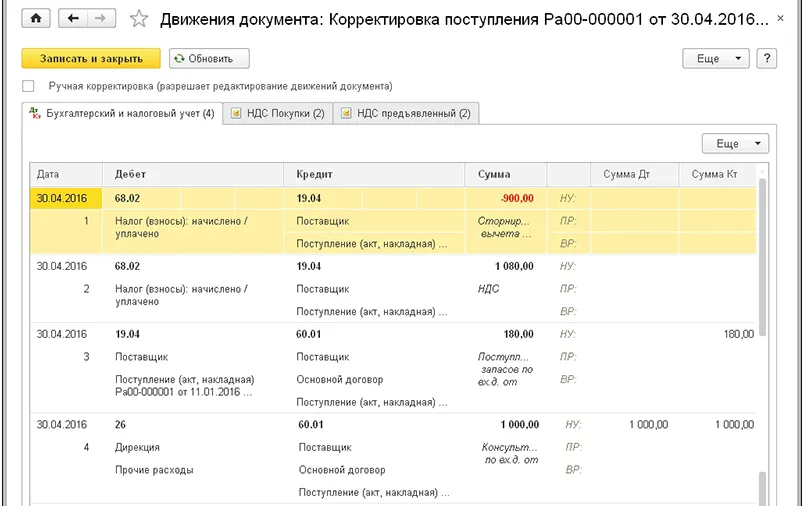

Во время проводки документа в бухучёте пропадает ошибочная проводка по вычету НДС и формируется корректная. Также ещё будут выделены, согласно дебету счёта 19.04, недостающие средства, предъявленные поставщиком НДС, а также увеличена сумма расходов в дебете 26 счёта «Общехозяйственные расходы 1С» для налогового учёта и бухучёта.

Также будет увеличена сумма по кредиту счёта 60.01 – величина долга перед поставщиком.

Ниже представлен скриншот с отображением проводок документа «Корректировка поступления 1С»:

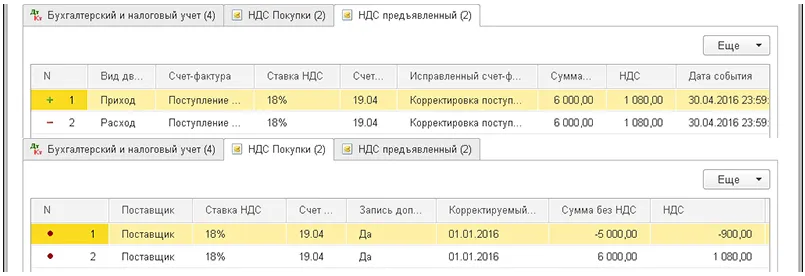

Помимо бухгалтерских и налоговых проводок документом будут сформированы записи по регистрам накопления. В НДС регистре 1С зафиксируется приход на корректную сумму НДС, после чего эта сумма отразится в книге покупок и учтётся расход этой суммы.

Для регистра «НДС Покупки в 1С» сформируются две записи:

-

Неправильный документ с некорректным счётом-фактурой с НДС, который был принят к вычету.

-

Вычет корректной суммы НДС для счёта-фактуры с верными реквизитами.

Исправления будут внесены в предыдущий налоговый период с НДС, а в новых правках будет выставлена отметка о том, что добавлен ещё один лист с указанием периода правок.

Ниже можно увидеть готовые записи для регистров накопления в документе «Корректировка поступления 1С»:

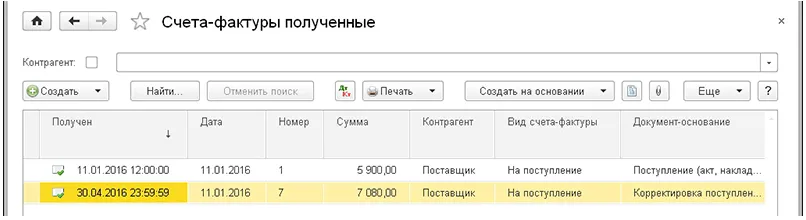

Стоит отметить, что для проводки документа внутри системы 1С создастся ещё один счёт-фактура, в котором будет содержаться метка «исправление собственной ошибки 1С».

Ниже можно увидеть, как рядом отображены корректные и нет документы:

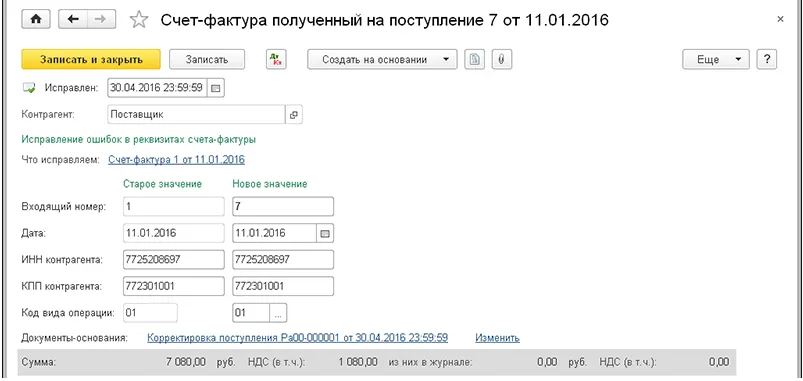

Внутри формы с исправленным счётом-фактурой в 1С будет находиться дата, в которую сделали правку, а также там будет располагаться ссылка на документ, который подвергся правкам.

И внутри формы документа содержатся значения реквизитов, которые были получены от поставщика, и правильное значение, и неправильное, как можно увидеть в примере ниже:

Чтобы проверить, что все действия выше были верны, нужно сформировать книгу с покупками по первому кварталу, то есть, за тот период, в который была допущена ошибка. В нашем отчёте прописываем нужный отрезок времени.

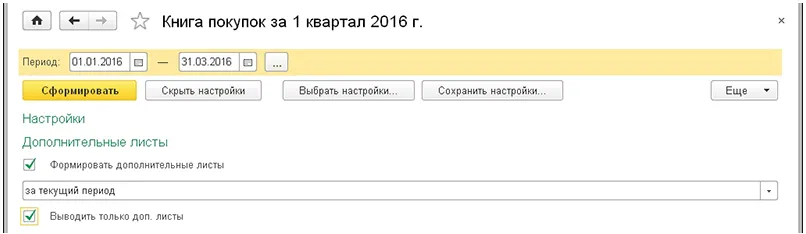

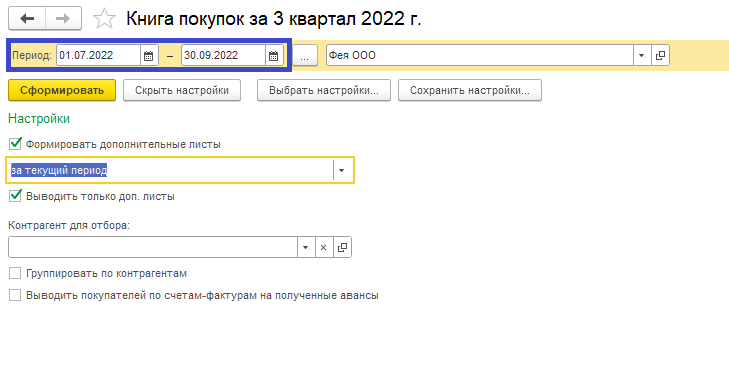

Далее заходим в настройки отчёта, ставим «галочку» около пункта «Формировать дополнительные листы» и проставляем способ формировки – за нынешний период.

На скрине можно увидеть, как выглядят настройки отчёта «Книга покупок в 1С»:

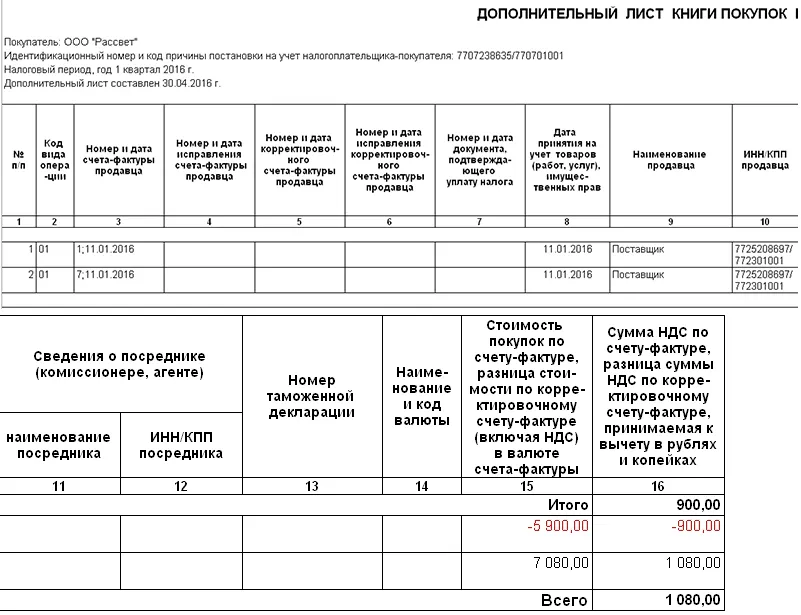

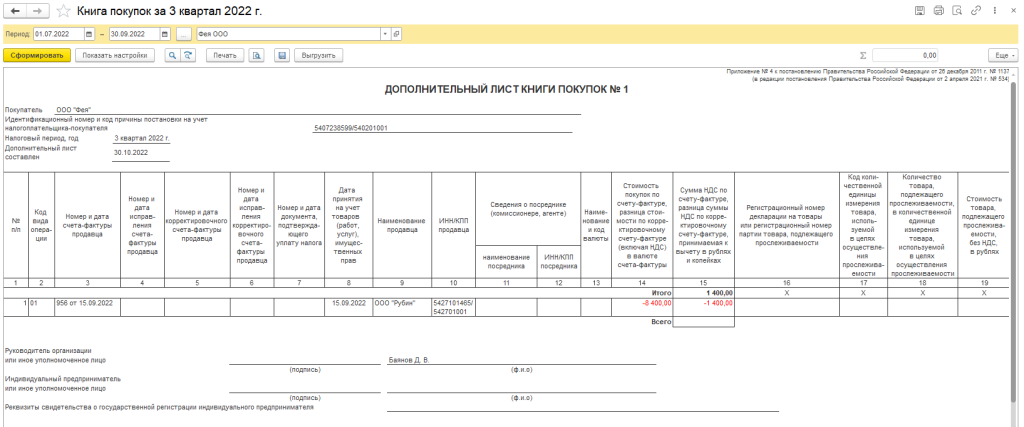

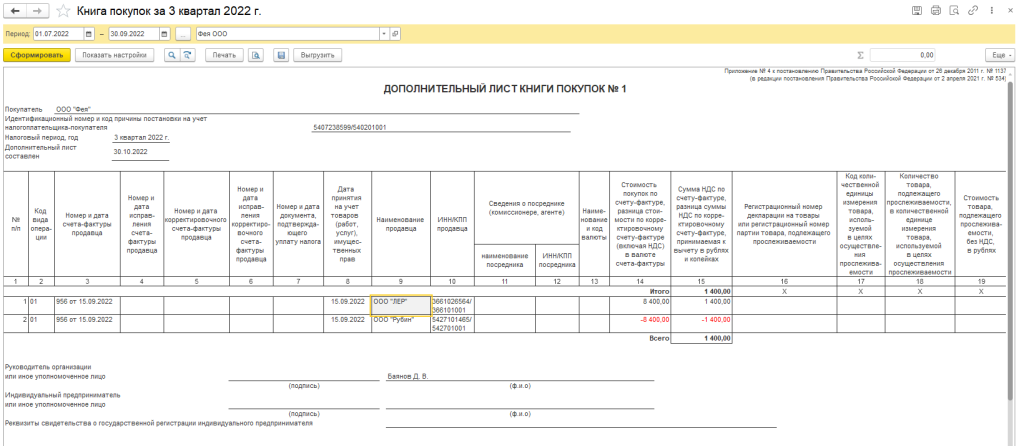

Рассмотрим дополнительный лист внутри книги покупок в 1С. В нём будут прописаны дата его составления, а также налоговый период в 1С. В разделе таблицы отражается конечная сумма НДС за период налогообложения.

Также в добавочном листе содержатся две следующие строки:

-

Неправильный номер счёта-фактуры и некорректная сумма услуги.

-

Правильный номер счёта-фактуры и корректная сумма услуги.

Ниже представлен этот дополнительный лист по книге покупок в 1С с исправлениями:

Обслуживаем программы 1С: получите персонального программиста для решения всех своих задач.

Главные ошибки в бухгалтерском и налоговом учете в 1С

Обзор частых ошибок в бесплатном вебинаре.

Получите бесплатное видео с экспертным обзором!

Оставьте заявку в форме ниже, и мы вышлем вам запись:

Исправленный счет-фактура — документ, с необходимостью выставления которого могут столкнуться фирмы и ИП, имеющие дело с НДС. Рассмотрим, когда он выписывается и как его оформить.

Что понимается под исправленным счетом-фактурой

В гл. 21 НК РФ термин «исправленный счет-фактура», так же как и «исправительный», отсутствует. При этом в обеих формах счета-фактуры (и основной, и корректировочной), предлагаемых постановлением Правительства РФ от 26.12.2011 № 1137, есть строка для указания реквизитов внесенных в них исправлений. Кроме того, о составлении исправленного счета-фактуры говорится в п. 6 Правил заполнения счета-фактуры.

ВНИМАНИЕ! С 01.07.2021 вступили в силу поправки в НК РФ по счетам-фактурам при реализации прослеживаемых товаров. Поправки в НК РФ предусматривают, что при реализации прослеживаемых товаров счета-фактуры, в том числе корректировочные, нужно выставлять в электронной форме.

Порядок выставления и получения счетов-фактур в электронном виде подробно описан в Готовом решении от КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в материал.

С 1 июля 2021 года счета-фактуры оформляются по новой форме (постановление Правительства РФ от 02.04.2021 № 534). Подробнее об изменении реквизитов читайте здесь.

Скачать обновленный бланк счета-фактуры можно, кликнув по картинке ниже:

Бланк счета-фактуры

Скачать

Эксперты КонсультантПлюс подготовили пошаговую инструкцию по оформлению каждой строки обновленного счета-фактуры. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Таким образом, подразумевается, что исправления — вещь, имеющая право на существование. Причем изменения могут быть внесены как в основной документ, так и в исправленный счет-фактуру.

Однако следует понимать, что корректировочный и исправленный счет-фактура —документы совершенно разные:

- Корректировочный счет-фактура нужен тогда, когда вносятся изменения в исходные данные первичного документа (количество и цена), влияющие на расчет итоговой суммы продажи, зафиксированной в нем, и на связанную с ней сумму НДС. Причем корректировка не означает, что в первоначальном варианте счета-фактуры была допущена ошибка. Нет, к оформлению корректировочного счета-фактуры могут привести изменения исходных данных, которые произошли под влиянием каких-то факторов, чаще всего оформленных документально (соглашения об изменении цены, ретроскидки, выявления недостачи, брака или излишков среди поставленного товара).

Подробнее о данном счете-фактуре — «Что такое корректировочный счет-фактура и когда он нужен?».

- Необходимость в исправленном счете-фактуре появляется при обнаружении в исходном документе технических ошибок, которые могут иметь негативные последствия для получения вычетов по нему. При этом не все ошибки приводят к необходимости создания исправленного счета-фактуры. Если они не влияют на правильность понимания информации по реквизитам, в которых они допущены (даже по обязательным), то вычет по такому документу допустим (п. 2 ст. 169 НК РФ) — следовательно, нужда в исправленном счете-фактуре отпадает.

Понятие исправленного счета-фактуры как откорректированного исходного документа возникло с момента принятия постановления Правительства РФ от 26.12.2011 № 1137, т.е. с 2012 года. До этого значительную часть технических ошибок, допущенных в оформлении счета-фактуры, можно было исправить прямо в неправильном исходном документе, заверив исправления подписью и печатью составителя. После введения в действие указанного постановления исправленному счету-фактуре придан статус самостоятельного документа, со всеми вытекающими последствиями.

В каких случаях требуется исправление счета-фактуры

Так в каких случаях оформляют исправленный счет-фактуру? Он нужен тогда, когда возникает необходимость исправления технической ошибки в исходном документе. Например, создание исправленного счета-фактуры может потребоваться при ошибке:

- в дате, если исходный документ ошибочно оформлен другим месяцем, годом;

- реквизитах поставщика или покупателя, если они написаны не просто с опечаткой, а не соответствуют им вообще (неверный ИНН, адрес, наименование и т. п.);

- указании грузоотправителя и грузополучателя, если они не относятся к лицам, которые в реальности отправляли и получали товар;

- реквизитах документа на перечисление аванса;

- названии и коде валюты документа;

- указании наименования товара (работ, услуг);

- указании неправильной цены или неверного количества товара;

- в ставке и, как следствие, в сумме НДС и итоговой сумме документа;

- либо при отсутствии данных, обязательных к заполнению по импортным товарам (страна происхождения и регистрационный номер таможенной декларации).

Надо отметить, что большинство налогоплательщиков, если ошибка обнаружена своевременно и не успела выявиться налоговыми органами, предпочитают не делать исправленный счет-фактуру, а просто заменяют дефектный документ.

Об ошибках, не требующих исправления, читайте в статье «Какие ошибки в заполнении счета-фактуры не критичны для вычета НДС?».

О том, какие ошибки в счет-фактуре должны быть исправлены, читайте в статье «Ошиблись в счете-фактуре – что и как исправлять».

Форма для исправления счета-фактуры

Особой формы для исправленного счета-фактуры не предусмотрено. Он составляется по той же форме, в которой был составлен исходный документ, требующий исправления, т.е. основной или корректировочной. Обе формы содержатся в приложениях 1 и 2 соответственно постановления Правительства РФ от 26.12.2011 № 1137. При этом составление исправленного счета-фактуры может производиться в случае необходимости в коррекции счетов-фактур, ранее выписанных:

- на реализацию;

- на аванс;

- на корректировку, в том числе к нескольким изменяемым документам.

С формой счета-фактуры, в том числе предназначенной для исправления, вы можете познакомиться в статье «Бланк счета-фактуры за 2020-2021 годы в Excel скачать бесплатно».

Особенности заполнения исправленного счета-фактуры

В обеих формах исправленного счета-фактуры под основным заголовком документа, содержащим его номер и дату, предусмотрена строка (или строки) для внесения номера и даты исправления:

- в счете-фактуре строка одна, и расположена она непосредственно под заголовком;

- в корректировочном счете-фактуре— 2: одна предназначена для сведений об исправлении собственно корректировочного счета-фактуры, а вторая — для указания реквизитов первоначального счета-фактуры, к которому был составлен корректировочный счет-фактура.

Иных особенностей оформления исправленного счета-фактуры нет. Он оформляется так же, как обычный, только неверные данные в нем заменяются правильными.

Особенности регистрации исправленного счета-фактуры

Если исправительный счет-фактура составлен в том же квартале, что и исходный счет-фактура (корректировочный счет-фактура), то в этом же квартале:

- Продавец в книге продаж должен зарегистрировать исправленный счет-фактуру и повторно зарегистрировать ошибочный счет-фактуру, но все его числовые показатели отразить со знаком «минус».

Эксперты КонсультантПлюс подготовили пример регистрации исправленного счета-фактуры в книге продаж. Переходите к примеру, получив пробный доступ к К+ бесплатно.

- Покупатель, если он отразил в книге покупок ошибочный счет-фактуру, должен зарегистрировать в книге покупок исправленный счет-фактуру и повторно зарегистрировать ошибочный счет-фактуру, но отразить все его числовые показатели со знаком «минус». Если покупатель не показал в книге покупок ошибочный счет-фактуру, он регистрирует только исправительный счет-фактуру.

Пример регистрации исправленного счета-фактуры в книге покупок есть в системе КонсультантПлюс. Получите пробный доступ к системе бесплатно.

На схеме мы показали порядок действий продавца и покупателя при изменении данных в счете-фактуре или при наличии в нем ошибок.

Если исправительный счет-фактура составлен в другом (следующем) же квартале:

- Продавец должен зарегистрировать исправительный счет-фактуру в дополнительном листе книги продаж того квартала, в котором зарегистрирован ошибочный счет-фактура. В этом же дополнительном листе книги продаж зарегистрировать ошибочный счет-фактуру, указав все его числовые показатели со знаком «минус».

- Покупатель должен составить дополнительный лист к книге покупок того квартала, в котором зарегистрировал ошибочный счет-фактуру и в этом же дополнительном листе к книге покупок продаж зарегистрировать ошибочный счет-фактуру, указав все его числовые показатели со знаком «минус». Если же покупатель изначально в книге покупок счет-фактуру, выписанный с ошибками, не отразил, то исправленный он должен зарегистрировать исправленный счет-фактуру только в книге покупок того квартала, в котором этот документ был получен.

Итоги

Не связанные с внесением поправок в количество, стоимость товаров (работ, услуг) и налоговых обязательств изменения в счет-фактуру и корректировочный счет-фактуру вносятся соответственно на бланке счета-фактуры, корректировочного счета-фактуры. При составлении исправительных документов необходимо указывать реквизиты исходного документа, в котором была допущена ошибка. Порядок регистрации исправительного счета-фактуры зависит от того, в каком периоде он был составлен по отношению к ошибочному счету-фактуре, а у покупателя еще и от того, был ли им зарегистрирован в книге покупок счет-фактура, содержащий ошибки.

Кокоева Полина

Специалист линии консультации франчайзинговой сети “ИнфоСофт”.

16.09.2022

Время прочтения – 5 мин.

Получить бесплатную консультацию

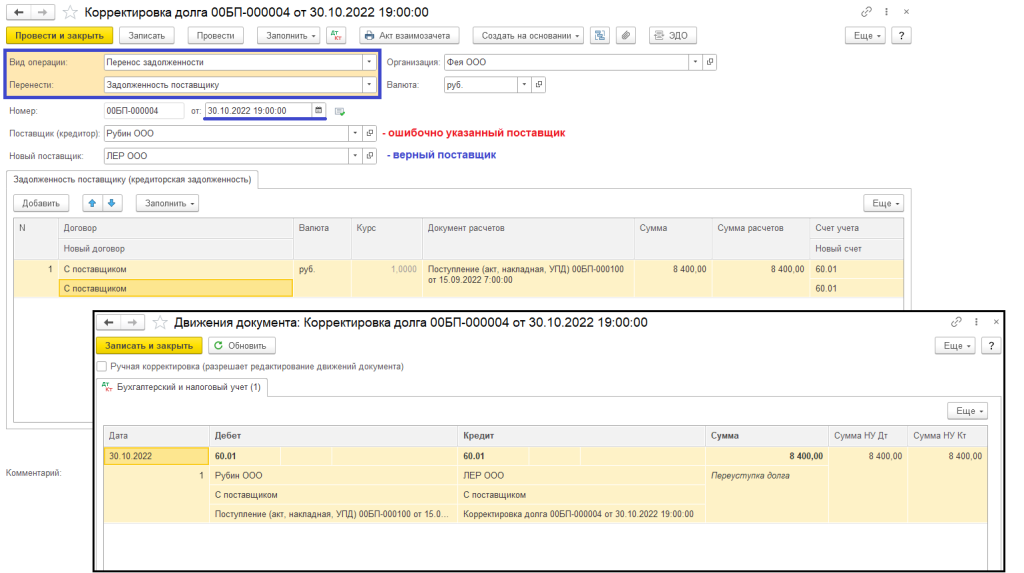

Пример

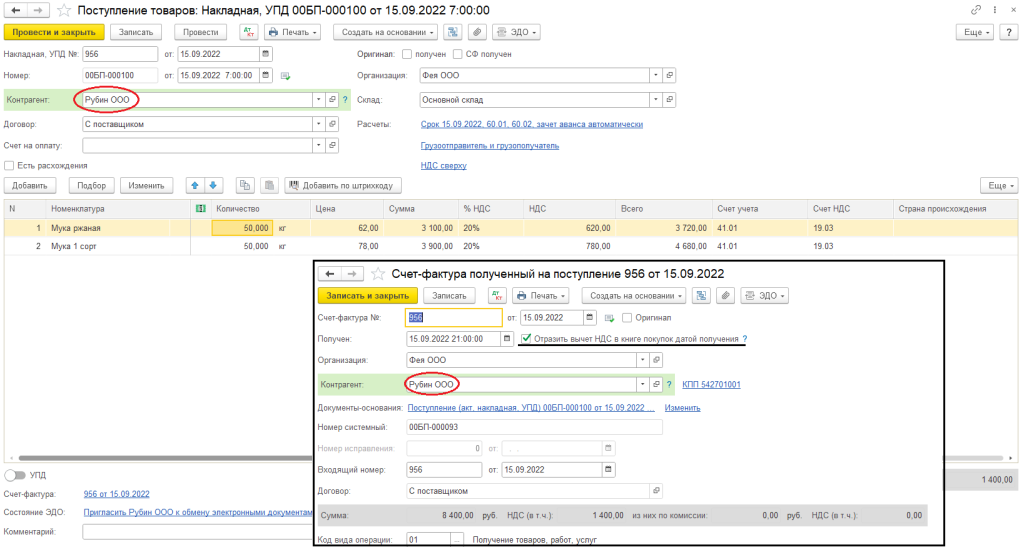

Есть поступление товаров и счет-фактура, в которых ошибочно был указан неверный поставщик (ООО «Рубин») (рис. 1). Верным поставщиком является ООО «ЛЕР».

Рис. 1

Счёт-фактура был отражён к вычету в книге покупок датой получения (рис. 2), поэтому необходимо сформировать дополнительные листы и уточнённую декларацию по НДС.

Рис. 2

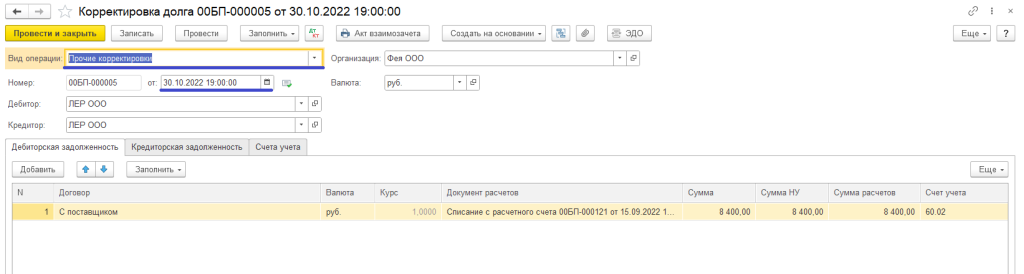

1. Корректировка долга

Для того, чтобы перенести поступление товара на верного поставщика необходимо создать документ «Корректировка долга» (рис. 2).

Покупки – Корректировка долга – Создать

Вид операции: Перенос задолженности

Перенести: Задолженность поставщику

Дата: дата исправления (30.10.2022)

Поставщик (кредитор): Рубин ООО (ошибочно указанный поставщик)

Новый поставщик: ЛЕР ООО (верный поставщик)

Кнопка «Заполнить» в табличной или верхней части документа.

В строке «Новый договор» необходимо указать договор с верным поставщиком.

Кнопка «Провести и закрыть».

Рис. 3

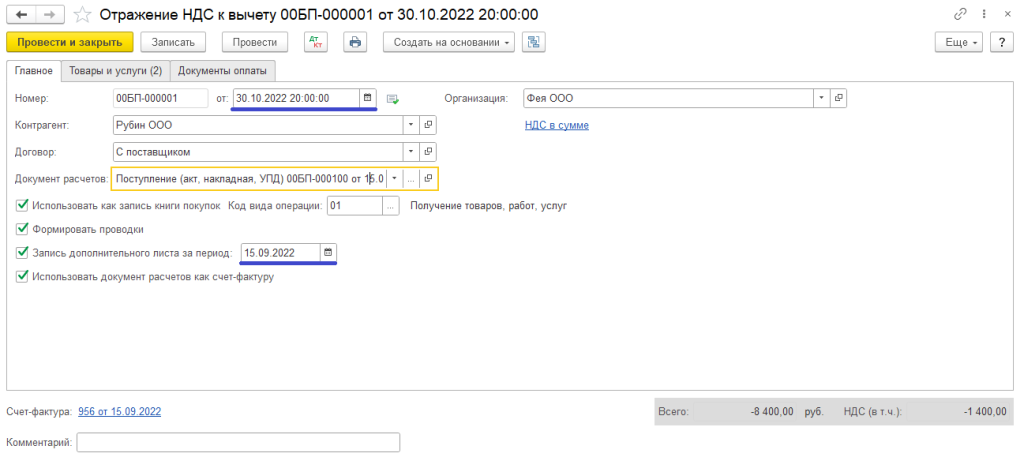

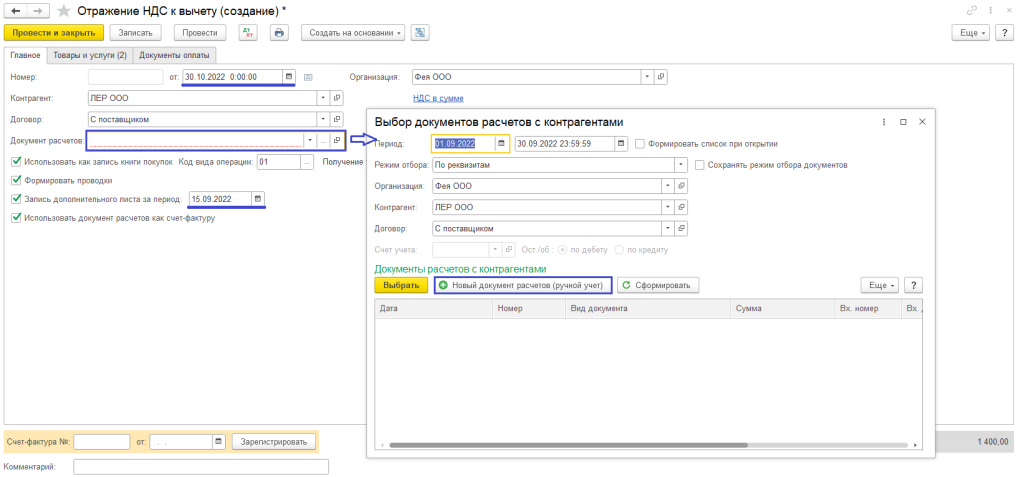

2. Формирование дополнительных листов

Для того, чтобы сторнировать запись в книге покупок с неверным поставщиком и поставить с правильным, воспользуемся документом «Отражение НДС к вычету» (рис. 4).

Операции – Отражение НДС к вычету – Создать

Дата: дата исправления (30.10.2022)

Контрагент: Рубин ООО (ошибочно указанный поставщик)

Договор: С поставщиком (договор, который был выбран в документе поступления)

Документ расчетов: Поступление (акт, накладная, УПД) (документ поступления товаров)

Рис. 4

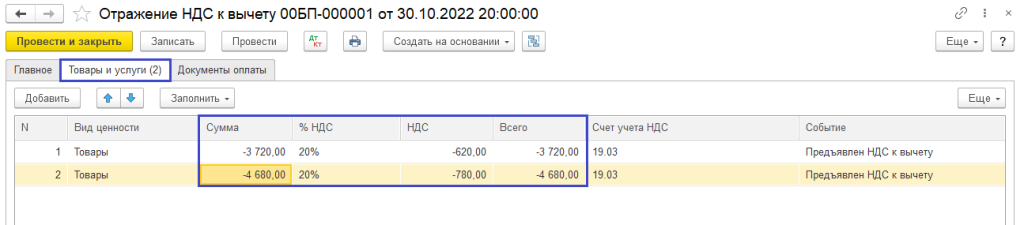

На вкладке «Товары и услуги» по кнопке «Заполнить по расчётному документу» будет заполнена табличная часть. Необходимо указать сумму в каждой строке со знаком «минус» и провести документ (рис. 5).

Рис. 5

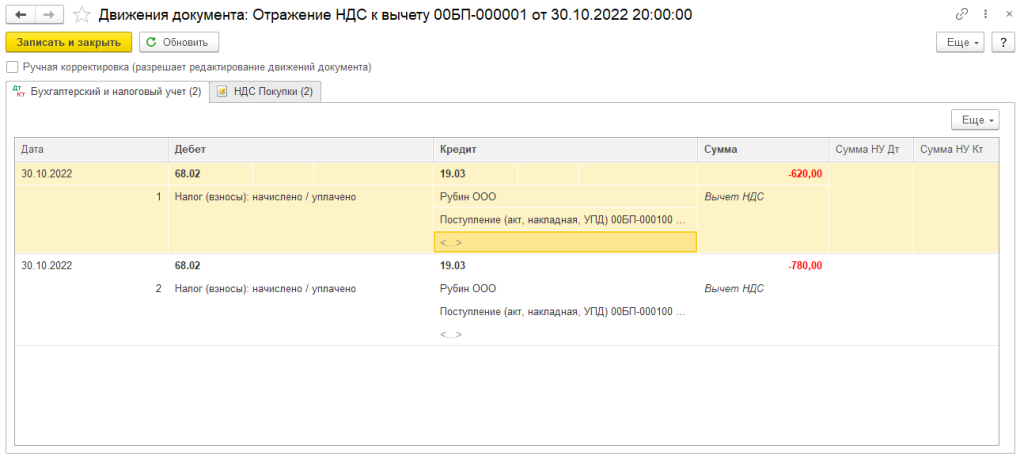

По кнопке можно посмотреть движения по счетам бухгалтерского учёта и специальным регистрам (рис. 6).

Рис. 6

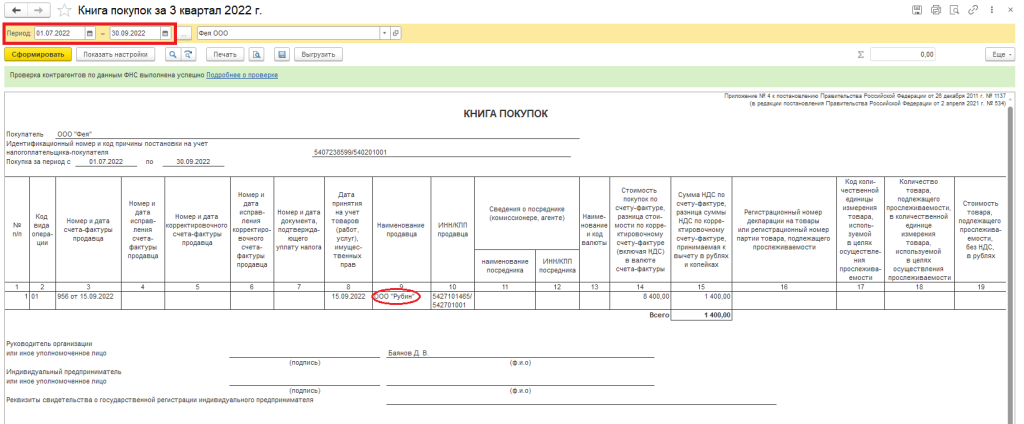

Также проверить запись дополнительных листов можно в книге продаж, указав настройки как на рисунке 7.

Отчеты – Книга покупок – Показать настройки (рис. 7) – Сформировать

Рис. 7

Рис. 8

Подпишитесь на дайджест!

Подпишитесь на дайджест, и получайте ежемесячно подборку полезных статей.

Следующим шагом необходимо сделать запись в доп. лист с верным поставщиком.

Операции – Отражение НДС к вычету – Создать

Дата: дата исправления (30.10.2022)

Контрагент: ЛЕР ООО (верный поставщик)

Договор: С поставщиком (договор поставки с верным поставщиком)

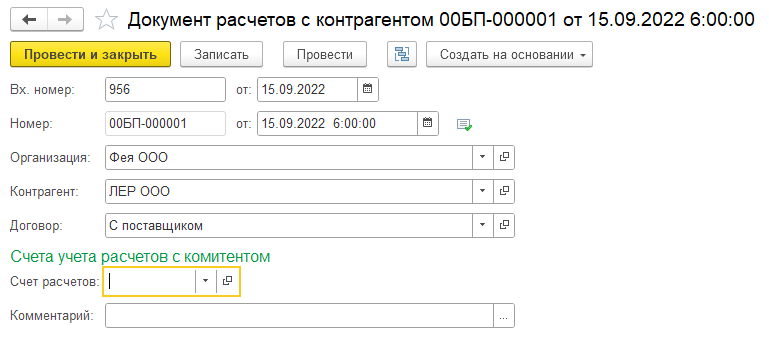

Документ расчетов: Документ расчётов с контрагентом (создать документ, рис. 9, 10)

Рис. 9

Рис. 10

На вкладке «Товары и услуги» заполните табличную часть как в документе поступления, проведите документ. В доп. листе книги покупок добавится запись с верным поставщиком (рис. 11).

Рис. 11

3. Корректировка долга

Так как оплата была верному поставщику необходимо закрыть с ним взаиморасчеты.

Покупки – Корректировка долга – Создать

Вид операции: Прочие корректировки

Дата: дата исправления (30.10.2022)

Дебитор: ЛЕР ООО

Кредитор: ЛЕР ООО

Кнопка «Заполнить» в верхней части документа.

Кнопка «Провести и закрыть».

Рис. 12

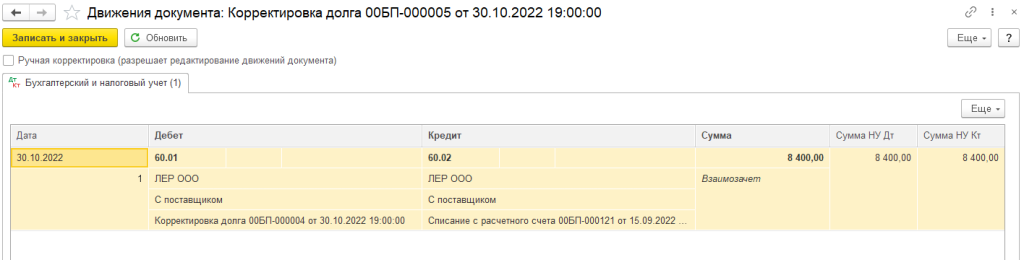

По кнопке можно посмотреть движения по счетам бухгалтерского учёта (рис. 13).

Рис. 13

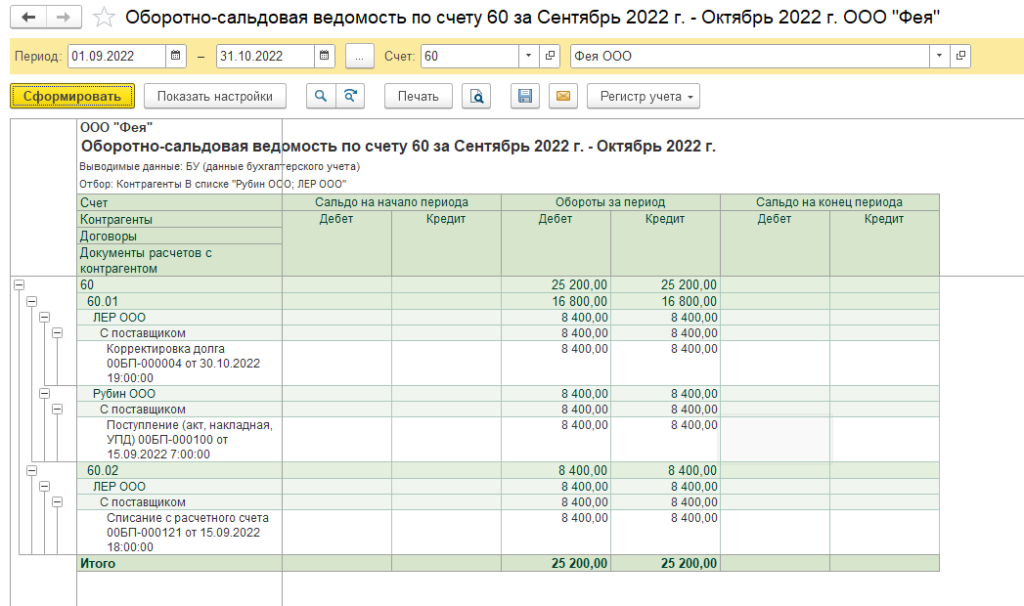

Проверить, что все взаиморасчёты закрыты можно при помощи оборотно-сальдовой ведомости по сч. 60 (рис. 14). Для удобства просмотра при помощи кнопки «Показать настройки» на вкладке «Отбор» поставьте флаг на значении «Контрагент», укажите значение «в списке» и выберете неверного и верного поставщика.

Рис. 14

Исправление ошибок в учёте – взгляд аудитора

- Опубликовано 07.10.2021 08:36

- Автор: Administrator

- Просмотров: 14546

Под ошибкой в бухгалтерском учете понимают неотражение или неправильное отражение фактов хозяйственной деятельности, в связи с неправильным применением нормативно-правовых актов о бухгалтерском учете, учетной политики организации, неточностями в вычислениях и иными факторами. В этой публикации рассмотрим какие основные рекомендации по исправлению ошибок приводят аудиторы, на каких моментах стоить заострить свое внимание. А также напоминаем, что у нас есть целый мастер-класс по устранению ошибок прошлых лет, благодаря которому вы четко будете знать алгоритм действий в самых разных ситуациях!

Ошибки, произведенные в бухгалтерском учете, нередко искажают данные о реальном финансовом положении организации, дезинформируя заинтересованных пользователей бухгалтерской отчетности.

Важно не только выявлять ошибки своевременно, но и верно их классифицировать, понимать различие ошибки от недобросовестных действий, определять существенность ошибки.

Понятие ошибок и правила их исправления установлены ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности», утв. Приказом Минфина России от 28.06.2010 № 63н.

Виды ошибок

Ошибки бывают:

1) текущего года, если они обнаружены в том же периоде, в котором совершены;

2) прошлых лет, когда они раскрыты после окончания того года, в котором совершены.

По степени влияния на отчетность ошибки делятся на:

• существенные;

• несущественные.

Существенной является ошибка, если она может повлиять на экономические решения пользователей, принимаемые ими на основе бухгалтерской отчетности, составленной за этот отчетный период.

Существенность ошибки определяют самостоятельно, исходя как из величины, так и характера соответствующей статьи (статей) бухгалтерской отчетности.

Обычно уровень существенности определяют в процентах к показателю статьи (группы статей).

Обнаруженные ошибки и их последствия подлежат обязательному исправлению.

Для исправления ошибок текущего года неважно, существенные они или нет, т.к. исправляются одинаково в месяце их обнаружения (сторнировочными или дополнительными записями) по соответствующим счетам (п. 5 ПБУ 22/2010).

Порядок же исправления ошибок прошлых лет зависит от их существенности.

Несущественные ошибки, выявленные до подписания отчетности, корректируются в том же порядке, что и ошибки текущего года записями на 31 декабря.

После подписания отчетности, обнаруженные ошибки исправляются текущим периодом (п. 6 ПБУ 22/2010).

Существенные ошибки, выявленные до утверждения отчетности, исправляются записями на 31 декабря. Необходимо заново сформировать и подписать отчетность.

После следует сдать в налоговую инспекцию уточненную отчетность, если отправили подписанную, но еще не утвержденную отчетность с существенными ошибками (п. 8 ПБУ 22/2010). Утвержденную отчетность прошлых лет менять нельзя.

Существенные ошибки, найденные после утверждения отчетности, правятся текущим годом. Как правило, корректировочными записями в корреспонденции со счетом 84 «Нераспределенная прибыль (непокрытый убыток)».

В отчетности текущего года сделайте ретроспективный пересчет, то есть отразите данные за прошлые годы так, как будто ошибок не было. В пояснениях к отчетности за текущий год нужно написать, почему изменились данные отчетности за прошлые годы.

Три основных метода исправления ошибок

1. Корректурный способ применим для ошибок в бумажных документах. Ошибочная запись зачеркивается одной чертой так, чтобы можно было ее прочитать, правильная сумма надписывается сверху. Затем делают надпись: «Исправлено» и ставят дату, фамилию и подпись лица, осуществившего исправление. Необходимо дать также краткую, но понятную всем ссылку на документ или другое основание для исправления.

2. Метод дополнительной записи применяется тогда, когда корреспонденция счетов указана правильно, но запись сделана на меньшую сумму, чем следовало. Для исправления ошибки делается дополнительная запись той же корреспонденцией счетов. Если проводку надо подтвердить расчетом, составляют справку-расчет (бухгалтерская справка) – первичный документ, который бухгалтер составляет, если операцию нельзя оформить другим документом. В бухгалтерской справке должны быть все обязательные реквизиты, форма может быть любой.

В программном продукте 1С: Бухгалтерия предприятия 8, редакция 3.0 бухгалтерскую справку можно сформировать следующим образом:

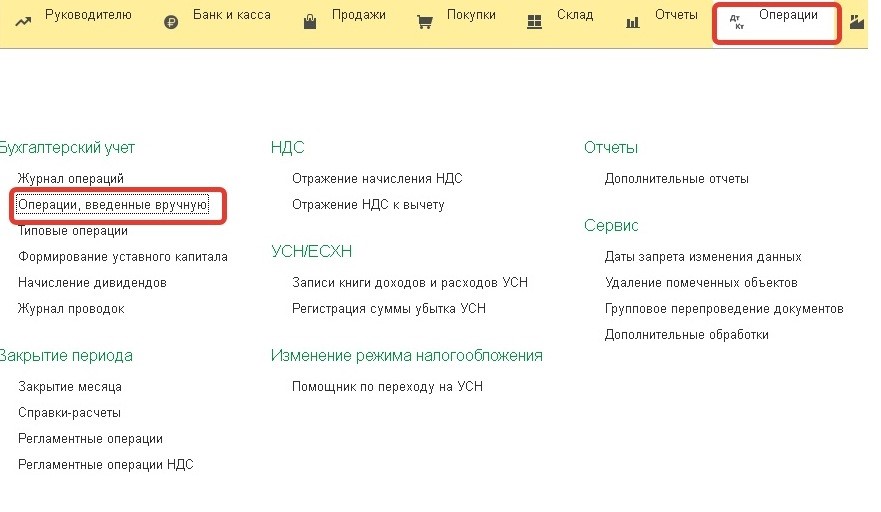

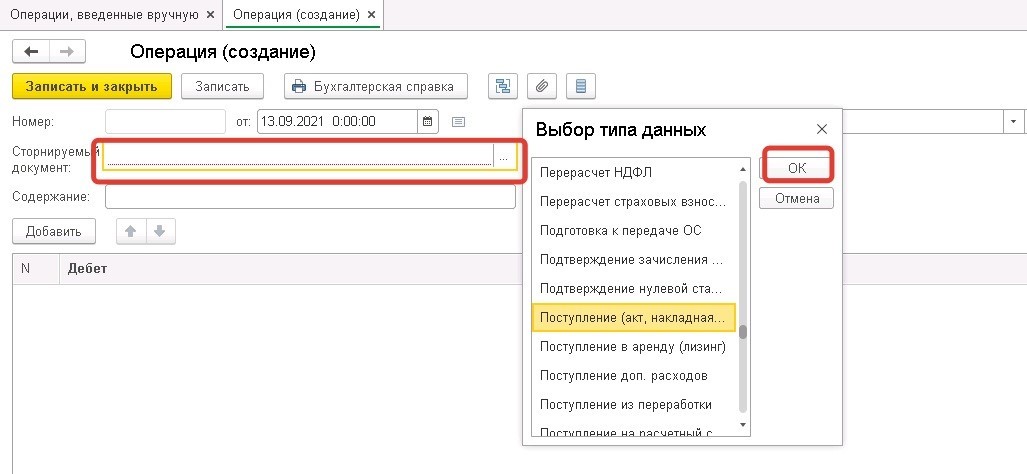

Перейдем в раздел «Операции» и выберем пункт «Операции, введенные вручную».

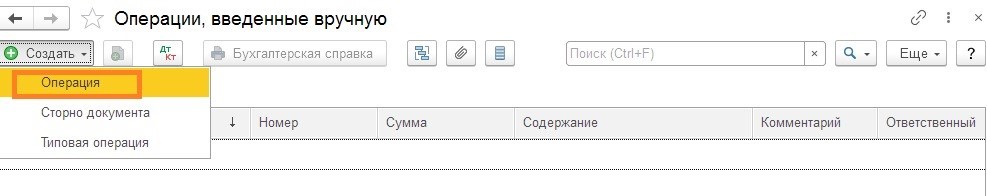

Нажимаем кнопку «Создать»

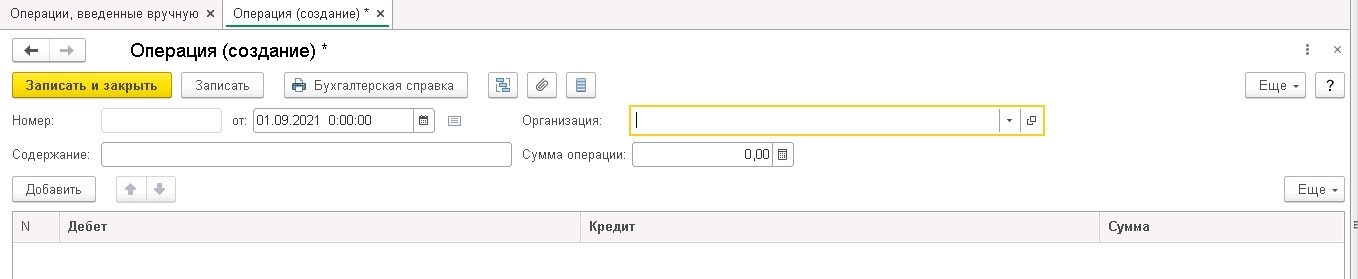

Откроется окно создания документа.

Из практического опыта рекомендуем прикладывать к бухгалтерской справке копии первичных документов, по которым были допущены и исправлены ошибки, а также расчеты, чтобы в дальнейшем не тратить время на доказательство обоснованности исправлений.

3. Способ «красное сторно» применим для исправления ошибок, допущенных в корреспонденции счетов и в тех случаях, когда корреспонденция счетов указана правильно, но сумма завышена.

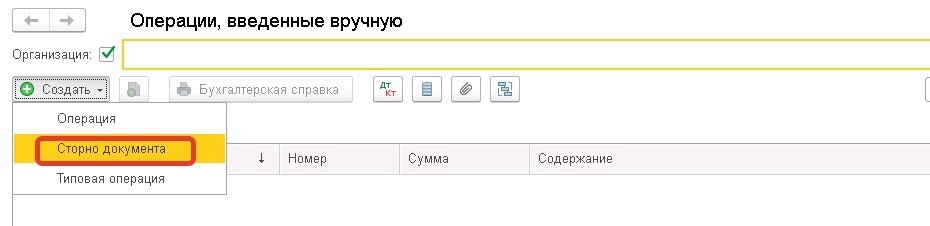

В 1С: Бухгалтерии предприятия сторно документа можно сделать также через раздел «Операции» – «Операции, введенные вручную». Выбираем создать новый документ, в открывшемся окне нажимаем на «Сторно»:

Далее указываем дату составления операции и выбираем документ, который необходимо отсторнировать или произвести в нем исправительные записи.

Как исправлять первичные учетные документы и регистры бухучета?

Допустимо исправлять все первичные документы.

Исключением являются случаи, когда по законодательству РФ или установленным в соответствии с ним правилам вносить исправления запрещено. Это касается, например, кассовых документов (ч. 7 ст. 9 Закона о бухгалтерском учете, пп. 4.7 п. 4 Указания №3210-У).

Если вы допустили ошибку при составлении кассового документа, его надо оформить заново.

Порядок внесения исправлений в регистры бухгалтерского учета такой же, как для первичных учетных документов. Кроме того, для исправления можно производить сторнировочные или дополнительные записи по счетам бухгалтерского учета.

С 1 января 2022 года вступает в силу ФСБУ 27/2021 «Документы и документооборот в бухгалтерском учете», утв. Приказом Минфина России от 16.04.2021 № 62н в котором установлены требования к исправлению документов бухгалтерского учета.

Как исправить ошибки в налоговом учете?

В налоговом учете порядок исправления ошибок отличается от бухгалтерского.

После выявления ошибки в исчислении налоговой базы прошлых отчетных (налоговых) периодов, пересчет нужно производить в периоде совершения ошибки.

Чтобы правильно пересчитать налоговую базу в корректируемом отчетном (налоговом) периоде, необходимо внести исправления в соответствующие налоговые регистры.

Если ошибка затрагивает несколько отчетных периодов, необходимо сдать уточненные декларации за каждый из них. Рекомендуем приложить к ним записку с пояснениями причин внесения исправлений.

Выявленные ошибки могут приводить как к недоплате, так и к переплате налога. Если налогоплательщик недоплатил налог, он обязан внести необходимые дополнения и изменения в налоговую декларацию, а также уплатить недостающую сумму налога и пени.

Какая ответственность предусмотрена за ошибки в учете?

Налоговая ответственность предусмотрена за отсутствие первичных документов, регистров бухучета, систематическое несвоевременное или неправильное отражение фактов хозяйственной жизни в бухучете. Это грубое нарушение правил учета доходов, расходов и объектов налогообложения.

За это предусмотрен штраф (ст. 120 НК РФ):

• 10 000 руб. – если нарушение совершено в одном налоговом периоде и не привело к занижению налоговой базы (базы для начисления страховых взносов);

• 30 000 руб. – если нарушение совершено в двух и более налоговых периодах и не привело к занижению налоговой базы (базы для начисления страховых взносов);

• 20% от суммы неуплаченного налога (страховых взносов), но не менее 40 000 руб. – если нарушение повлекло занижение налоговой базы (базы для начисления страховых взносов).

Административная ответственность предусмотрена за грубое нарушение требований к бухучету, в том числе к бухгалтерской отчетности. За это предусмотрены (ст. 15.11 КоАП РФ):

• штраф от 5 000 до 10 000 руб.;

• штраф от 10 000 до 20 000 руб. или дисквалификация на срок от одного года до двух лет – если правонарушение совершено повторно.

Автор статьи: Евгения Тарасова

Понравилась статья? Подпишитесь на рассылку новых материалов