Что такое существенная ошибка в бухгалтерском учете?

Основной нормативный акт, регулирующий порядок исправления ошибок в учете — ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности» (утверждено приказом Минфина от 28.10.2010 № 63н). Согласно ПБУ ошибкой не может быть неточность в учете или отчетности, возникшая из-за появления сведений уже после внесения в учет факта хозяйственной деятельности.

ПБУ 22/2010 делит ошибки в учете на существенные и несущественные. Существенная ошибка — та, которая сама по себе или в совокупности с другими ошибками за отчетный период способна повлиять на экономические решения пользователей, принимаемых на основе бухотчетности за этот отчетный период.

Законодательство не устанавливает фиксированный размер существенной ошибки — налогоплательщик должен выявить его самостоятельно в абсолютном или процентном выражении. Уровень существенности, свыше которого ошибка считается существенной, должен быть указан в учетной политике.

Чиновники в некоторых нормативных актах рекомендовали установить уровень существенности равным 5% от показателя статьи отчетности или суммарного размера актива или обязательства (п. 1 приказа Минфина от 11.05.2010 № 41н, п. 88 приказа Минфина от 28.12.2001 № 119н, в настоящее время эти приказы утратили силу). Мы предлагаем установить одновременно и абсолютный, и относительный показатель определения существенной ошибки. Абсолютный показатель фирма может установить в произвольном размере.

Пример формулировки для учетной политики:

Ошибка признается существенной, если сумма искажений превышает … тыс. руб. или величина ошибки составляет 5% от общего размера актива (обязательства), значения показателя бухгалтерской отчетности.

О том, чем нужно руководствоваться при составлении бухгалтерской учетной политики, читайте в материале «ПБУ 1/2008 «Учетная политика организации» (нюансы)».

Если отдельная ошибка не является существенной, согласно установленному критерию, но в отчетном периоде аналогичных ошибок много — например, бухгалтер неправильно принимает к учету средства индивидуальной защиты, — то рассматривать эти ошибки нужно в совокупности, поскольку суммарно они могут быть признаны существенными.

Для существенных ошибок в бухгалтерском учете установлены отдельные правила исправления.

Исправление ошибок в бухгалтерской документации

Алгоритм исправления неточностей в бухучете зависит от того, где была совершена ошибка — в первичке и регистрах или в самой отчетности, сроков выявления ошибки и от того, является ли она существенной.

Существуют следующие способы исправления в первичке и регистрах:

- Корректурный — используется в бумажных документах; неправильные сведения зачеркивают так, чтобы можно было прочесть первоначальную информацию, и рядом делают верную запись. Исправление должно быть заверено Ф. И. О. и подписью ответственного лица, датой и печатью компании (п. 7 ст. 9 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ).

ВНИМАНИЕ! Есть ряд документов, исправления в которых недопустимы. К ним относятся кассовые и банковские документы.

- «Красное сторно» — применяется в случае неправильной проводки счетов. При рукописном вводе ошибочная проводка повторяется красными чернилами, при этом выделенные красным суммы при подсчете итогов нужно вычитать. В итоге неверная запись аннулируется, а вместо нее нужно сделать новую проводку с верными счетами и суммой. Если учет ведется в типовой компьютерной программе, то обычно достаточно сделать проводку с той же корреспонденцией, но сумму указать со знаком минус. Запись в регистрах будет вычитаться и нивелировать неверную проводку. Далее следует сделать верную.

- Дополнительная проводка — используется если первоначальная корреспонденция счетов была правильной, но с неверной суммой, либо если операция не была зафиксирована вовремя. Компания на недостающую сумму составляет дополнительную проводку, а если первоначальная сумма была завышена, то делает проводку на необходимую разницу с применением красного сторно. Также бухгалтер обязан составить справку-пояснение о причине исправления.

О том, как составить такую справку, читайте в статье «Бухгалтерская справка об исправлении ошибки – образец».

Способы исправления ошибок в бухгалтерском учете за 2022 год

Порядок исправлений зависит от существенности ошибки и периода выявления:

- Ошибки 2022 года, выявленные до конца 2022 года, исправляем в том месяце, в котором они были выявлены.

- Несущественную ошибку, допущенную в 2021 году, но выявленную в 2022-м, уже после утверждения отчетности за 2021 год, исправляем записями по соответствующим счетам бухучета в том месяце 2022 года, в котором ошибку выявили; прибыль или убыток, полученные в результате исправления ошибки, относим на счет 91.

- Ошибка 2022 года, которую обнаружили в 2023 году, но до даты подписания бухотчетности за 2022 год, исправляем путем внесения записи в операции бухучета за декабрь 2022 года. Аналогично исправляются и существенные ошибки в учете, которые были обнаружены после подписания отчетности за 2022 год, но до даты ее предоставления госоргану или собственникам (акционерам).

- Если ошибка 2022 года существенная, а отчетность за 2022 год уже подписана и предоставлена собственникам (акционерам) и госорганам, но не утверждена, исправляем ее учетными записями, которые будут датированы декабрем 2022 года. При этом в новом варианте бухотчетности нужно указать, что эта отчетность заменяет первоначально предоставленную и указать основания для замены.

ВНИМАНИЕ! Новую отчетность нужно обязательно представить всем адресатам, кому представлялась предыдущая неисправленная отчетность.

- Существенная ошибка за 2022 год выявлена после утверждения бухотчетности за 2022 год — исправляем записями по счетам бухучета уже в 2023 году. В проводках будет задействован счет 84.

Пример:

Бухгалтер ООО «Перспектива» в мае 2023 года обнаружил, что не отразил в операциях за 2022 год арендную плату в размере 100 000 руб. Это существенная ошибка согласно учетной политике ООО «Перспектива», к тому же она выявлена после утверждения отчетности за 2022 год. Бухгалтер сделает проводку:

Дт 84 Кт 76 на сумму 100 000 руб. — выявлен ошибочно не отраженный расход за 2022 год.

Кроме того, ООО «Перспектива» должно сдать уточненку по налогу на прибыль за 2022 год.

Также при исправлении существенной ошибки, обнаруженной после утверждения годовой отчетности, нужно произвести ретроспективный перерасчет показателей бухгалтерской отчетности — это процедура приведения показателей отчетности в соответствующий вид так, как будто ошибка не была допущена. Например, если после ретроспективного пересчета данных показатель прибыли за 2022 год уменьшился с 200 000 руб. до 100 000 руб., то в отчетах 2023 года в графах сравнительных данных за 2022 год следует указывать уже не 200 000 руб. (по утвержденному отчету), а 100 000 руб. (по исправлению). Эту процедуру разрешено не делать компаниям, применяющим упрощенные способы ведения бухучета.

О том, какую отчетность сдают компании, ведущие учет упрощенным способом, читайте в материале «Упрощенная бухгалтерская финансовая отчетность – КНД 0710096».

Информацию о выявленных существенных ошибках прошлых лет, которые были исправлены в отчетном периоде, нужно обязательно указывать в пояснительной записке к годовой бухотчетности. Юрлицо должно указать характер ошибки, сумму корректировки по каждой статье отчетности и корректировку вступительного сальдо. Если организация указывает информацию о прибыли, приходящейся на 1 акцию, то в пояснительной записке также указывается сумма корректировки по данным о базовой и разводненной прибыли на 1 акцию.

Какие еще сведения нужно указывать в пояснительной записке, рассказывается в статье «Составляем пояснительную записку к бухгалтерскому балансу (образец)».

В соответствии с письмом Минфина от 22.01.2016 № 07-01-09/2235 организация имеет право самостоятельно разработать алгоритм исправления ошибок в учете и отчетности на основании действующего законодательства. Выбранный порядок рекомендуем закрепить в учетной политике.

Исправление ошибок в налоговом учете

Если положения ПБУ 22/2010 являются актуальными для юрлиц, поскольку самозанятое население не обязано вести бухучет, то порядок исправления ошибок в налоговом учете касается и предпринимателей, и организации.

Согласно ст. 314 НК РФ исправлять ошибки в налоговых регистрах нужно корректурным способом: должна быть подпись лица, исправившего регистр, дата и обоснование исправления.

Порядок исправления ошибок в налоговом учете подробно расписан в ст. 54 НК РФ.

Если ошибка в расчете налоговой базы за прошлые годы была обнаружена в текущем отчетном периоде, то нужно провести перерасчет налоговой базы и суммы налога за период совершения ошибки.

Если определить период совершения ошибки нельзя, то перерасчет производится в том отчетном периоде, в котором найдена ошибка.

Ошибки в налоговом учете, в результате чего налоговая база была занижена, а значит, и недоплачен налог в бюджет, нужно не только исправить, но и предоставить в ИФНС уточненку за период совершения ошибки (ст. 81 НК РФ). Однако если ошибка обнаружена в ходе налоговой проверки, то подавать уточненку не нужно. При этом сумма недоимки или переплаты будет зафиксирована в материалах проверки, и налоговики внесут эти данные в карточку лицевого счета компании. Если же фирма передаст в налоговый орган уточненку, то данные в карточке задвоятся.

Если на конец года имеет место спор с ИФНС и велика вероятность доначислений налогов (штрафных санкций), то в бухотчетности надо признать оценочное обязательство. Подробнее об этом – в материале «Налоговый спор = оценочное обязательство».

В том случае, когда компания переплатила налог из-за собственной ошибки, она может подать уточненку или же не исправлять ошибку (например, сумма переплаты незначительная). Еще один вариант, которым может воспользоваться фирма, — уменьшить налоговую базу в периоде обнаружения ошибки на величину завышения налоговой базы в предыдущем периоде. Так можно сделать при расчете транспортного налога, НДПИ, УСН и налога на прибыль.

ВНИМАНИЕ! Таким способом нельзя воспользоваться при выявлении ошибок по расчету НДС, поскольку исправлять завышенный НДС можно только путем сдачи уточненки за период совершения ошибки.

Если фирма работала в убыток и выявила ошибку в прошлом периоде, которая увеличит убыток, то эти расходы включать в расчет налога за нынешний период нельзя. Компании следует подать уточненку с новыми суммами расходов и убытка (письмо Минфина от 23.04.2010 № 03-02-07/1-188).

Что делать, если выявлены ошибки в первичных документах, детально разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно переходите в Путеводитель по налогам.

Штрафы за ошибки в учете

Ошибки в бухгалтерском учете и при составлении отчетности чреваты для компании штрафом. Причем с 10.04.2016 размеры штрафов за неправильное ведение учета выросли — со вступлением в силу закона от 30.03.2016 № 77-ФЗ.

Ст. 15.11 КоАП в новой редакции содержит следующий перечень нарушений и наказаний за них:

|

Новая редакция ст. 15.11 КоАП |

Старая редакция (действует по нарушениям, совершенным до 10.04.2016) |

|

Искажения в учете, которые привели к занижению налогов и сборов на 10% и больше |

Искажения в учете, которые привели к занижению налогов и сборов на 10% и больше |

|

Искажения любой статьи бухотчетности на 10% и больше |

Искажения любой статьи бухотчетности на 10% и больше |

|

Фиксация мнимого, притворного объекта бухучета или не совершившегося события |

– |

|

Ведение счетов бухучета вне регистров |

– |

|

Составление бухотчетности не на основе сведений из регистров бухучета |

– |

|

Отсутствие первички, регистров учета или аудиторского заключения |

– |

|

Штраф за нарушение, выявленное впервые: от 5 000 до 10 000 руб. |

Штраф за нарушение, выявленное впервые: от 2 000 до 3 000 руб. |

|

Штраф за повторное нарушение: от 10 000 до 20 000 руб. или дисквалификация ответственного должностного лица на срок до 2 лет |

– |

|

Оштрафовать могут в течение 2 лет с момента нарушения |

Оштрафовать могут в течение 1 года с момента нарушения |

Таким образом, чиновники расширили перечень нарушений в бухучете и отчетности, за которые будут отныне штрафовать, и увеличили санкции, а также срок, в течение которого компанию могут наказать.

Итоги

Ошибки в бухгалтерском и налоговом учете — головная боль бухгалтера, поскольку это означает перерасчет статей бухотчетности и сумм уплаченных налогов. А если ошибку выявили налоговики на проверке, то компания еще и заплатит штраф, а должностное лицо будет дисквалифицировано (в случае если нарушения выявлялись неоднократно).

С 29 октября 2017 года вступает в силу Приказ Минфина России от 27.09.2017 № 148н, вносящий изменения в Инструкцию 157н. В ближайшее время будут внесены поправки в Инструкции по составлению отчетности № 191н и № 33н. Самые важные изменения касаются порядка исправления ошибок в бухгалтерской бюджетной отчетности. Нововведения надо будет применять уже при составлении отчета за 2017 год.

Организации гос. сектора, согласно Постановлению Правительства 27.06.2016 № 584, обязаны до 1 января 2020 года начать применять профстандарт бухгалтера и обучить сотрудников. Пройдите обучение на курсе проф.переподготовки в Школе бухгалтера. Программа курса соответствует профстандарту. Преподаватели — Опальская Александра и Опальский Александр.

Документарное оформление исправления ошибок

Исправление ошибок в учетных регистрах сопровождается оформлением Справки (ф. 0504833), содержащей информацию:

- по обоснованию внесения исправлений;

- наименование исправляемого регистра бухгалтерского учета;

- номер исправляемого регистра бухгалтерского учета;

- период, за который составлен регистр бухгалтерского учета.

Обязательные реквизиты Бухгалтерской справки (ф. 0504833), которая оформляется при исправлении ошибок, перечислены в абз. 6 п. 18 Инструкции 157н.

В соответствии с Приказом Минфина № 148н с 29.10.2017 в перечень обязательных реквизитов добавлен «период, в котором были выявлены ошибки».

Методы исправления ошибок, обнаруженных в регистрах бухгалтерского учета

В соответствии с положениями пункта 18 Инструкции № 157н ошибки в бюджетном учете можно классифицировать в зависимости от следующих обстоятельств:

- в какой период обнаружена ошибка;

- требуются ли изменения в регистрах бюджетного учета.

1. Если ошибка, выявлена в отчетном периоде до момента представления отчетности и не требует внесения изменения данных в регистрах бухгалтерского учета.

В этом случае ошибка выполняется путем зачеркивания тонкой чертой неправильных сумм и текста так, чтобы можно было прочитать зачеркнутое, и написания над зачеркнутым исправленного текста и суммы. Одновременно в регистре бухгалтерского учета, в котором производится исправление ошибки, на полях против соответствующей строки за подписью главного бухгалтера делается надпись «Исправлено».

2. Если ошибка, выявлена в отчетном периоде до момента представления отчетности, но требует внесения изменения данных в регистры бухгалтерского учета.

В этом случае приемлемы следующие методы исправления ошибок:

- методом «красное сторно»;

- методом дополнительной записи;

- методом «красное сторно» с дополнительной записью.

Исправление ошибки отражается последним днем отчетного периода.

3. Ошибка, обнаруженная за отчетный период, за который отчетность в установленном порядке уже представлена.

В этом случае так же применяются методы: «красное сторно», дополнительной записи, «красное сторно» с дополнительной записью.

Исправление ошибки отражается датой обнаружения ошибки.

Метод «красное сторно» при исправлении ошибок, выявленных в отчетном периоде

Метод «красное сторно» применяется для отмены ранее выполненной операции и заключается в выполнении бухгалтерской записи, полностью аналогичной отменяемой, с теми же счетами и аналитическими разрезами по дебету и кредиту, но с противоположным знаком.

Пример 1

В течении отчетного периода бухгалтер ошибочно начислил задолженность по услугам связи:

Дебет 1 401 20 221 Кредит 1 302 21 730 500 руб.

В конце отчетного периода необходимо выполнить сторно ошибочной операции, но сторнируемую сумму указать с противоположным знаком:

Дебет 1 401 20 221 Кредит 1 302 21 730 — 500 руб.

Важно! Исправление ошибки методом «обратной проводки» не допустимо:

Дебет 1 302 21 830 Кредит 1 401 20 221 — 500 руб.

Подобная запись при исправлении ошибки приведет к «задвоению» оборотов по счету 302 и искажению данных финансовой отчетности.

Исправление методом дополнительной записи при исправлении ошибок, выявленных в отчетном периоде

Исправление методом дополнительной записи выполняется в случае, когда ошибка заключается в том, что своевременно не была выполнена необходимая бухгалтерская запись. Например, когда обнаружен не учтенный первичный документ, относящийся к прошедшему периоду, операции за который уже отражены в учетных регистрах.

Важно! Дополнительная бухгалтерская запись выполняется последней датой отчетного периода.

Пример 2

В октябре 2017 года было выявлено, что бухгалтер не отразил задолженность по прочим услугам за апрель 2017 года контрагенту А на сумму 500 руб.

Исправления в учет необходимо внести 30 октября 2017 года дополнительной бухгалтерской записью на основании Справки (ф. 0504833):

– начислена задолженность по прочим услуга контрагенту А

Дебет 1 401 20 226 Кредит 1 302 26 730, Контрагент А 500 руб.

Исправление методом «красное сторно» с дополнительной записью при исправлении ошибок, выявленных в отчетном периоде

Исправление методом «красное сторно» с дополнительной записью используется когда ошибка заключается в неправильном указании кода счета, аналитических кодов, объекта учета. Для исправления сторнируется ранее выполненная неправильная запись, и следом выполняется правильная запись.

Пример 3

В октябре 2017 года выявлено, что в апреле 2017 года бухгалтер ошибочно начислили задолженность по прочим услугам не тому контрагенту:

Дебет 1 401 20 226 Кредит 1 302 26 730, Контрагент А 500 руб.

30 октября исправлена ошибочная запись методом «красное сторно»

Дебет 1 401 20 226 Кредит 1 302 26 730 Контрагент А -500 руб.

Сделана правильная дополнительная запись

Дебет 1 401 20 226 Кредит 1 302 26 730 Контрагент Б 500 руб.

Важно!

Исправление ошибки методом «внутренних оборотов по счету» недопустимо:

Дебет 1 302 26 830 Контрагент А Кредит 1 302 26 730 Контрагент Б 500 руб.

Подобная запись при исправлении ошибки приведет к необоснованному увеличению оборотов по счету 302 и искажению данных финансовой отчетности.

Исправление ошибок за предыдущие периоды

При исправлении ошибок, обнаруженных в регистрах бухгалтерского учета за прошлые периоды, следует принимать во внимание то, что счета учета доходов и расходов (401 40 и 401 20) уже были закрыты в корреспонденции со счетом учета финансовых результат прошлых отчетных периодов (401 30). Следовательно, в подобных ситуациях в исправительных проводках не может быть использован и счет 401 30, так как до завершения текущего финансового года финансовый результат по любым видам деятельности не определяется. В подобных случаях в качестве «промежуточного» счета, как правило, используется счет 401 10 «Прочие доходы».

Пример 4

В 2017 году выявлено, что в 2016 году была ошибочно начислена задолженность по услугам связи в сумме 500 руб.

Дебет 1 401 20 221 Кредит 1 302 21 730 500 руб.

Соответственно финансовый результат

В 2017 году при исправлении выявленной ошибки произведены следующие записи:

- исправлена ошибочно начисленная задолженность методом «красное сторно»

Дебет 1 401 20 221 Кредит 1 302 21 730 — 500 руб.

В конце 2017 года при проведении операций по закрытию балансовых счетов финансовый результат будет скорректирован.

Если ошибочная операция изменяет: стоимость имущества, величину дебиторской и кредиторской задолженности, движение денежных средств результаты деятельности, то корректировки следует отразить как в бухучете, так и в отчетности. Порядок внесения изменений в этом случае будет следующий:

- исправление ошибок одним из допустимых методов;

- подготовка Справки (ф. 0504833) с указанием исправительных проводок и периода к которому относятся исправления;

- подготовка уточненной отчетности с отражением информации об исправлениях в Пояснительной записке.

Изменения в порядке исправления ошибок прошлых отчетных периодов с 1 января 2018 года

Согласно планам Минфина в 2018 году будет введен новый федеральный стандарт «Учетная политика, оценочные значения и ошибки». В соответствии с этим стандартом нельзя будет учитывать при составлении отчетов 2018 года корректирующие проводки по ошибкам прошлых лет. Ожидается, что для исправления этих ошибок в План счетов введут специальный аналитический счет к счету 401 00 «Финансовый результат экономического субъекта». Причем на сумму исправлений ошибок прошлых лет надо будет изменить остатки на 1 января 2017 г. в отчетных формах за 2018 год. В проекте стандарта эта процедура называется ретроспективный пересчет. Несмотря на то, что данный документ находится в стадии проекта, планируется, что он будет применяться с 1 января 2018 года.

Исправление ошибок в учёте – взгляд аудитора

- Опубликовано 07.10.2021 08:36

- Автор: Administrator

- Просмотров: 14379

Под ошибкой в бухгалтерском учете понимают неотражение или неправильное отражение фактов хозяйственной деятельности, в связи с неправильным применением нормативно-правовых актов о бухгалтерском учете, учетной политики организации, неточностями в вычислениях и иными факторами. В этой публикации рассмотрим какие основные рекомендации по исправлению ошибок приводят аудиторы, на каких моментах стоить заострить свое внимание. А также напоминаем, что у нас есть целый мастер-класс по устранению ошибок прошлых лет, благодаря которому вы четко будете знать алгоритм действий в самых разных ситуациях!

Ошибки, произведенные в бухгалтерском учете, нередко искажают данные о реальном финансовом положении организации, дезинформируя заинтересованных пользователей бухгалтерской отчетности.

Важно не только выявлять ошибки своевременно, но и верно их классифицировать, понимать различие ошибки от недобросовестных действий, определять существенность ошибки.

Понятие ошибок и правила их исправления установлены ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности», утв. Приказом Минфина России от 28.06.2010 № 63н.

Виды ошибок

Ошибки бывают:

1) текущего года, если они обнаружены в том же периоде, в котором совершены;

2) прошлых лет, когда они раскрыты после окончания того года, в котором совершены.

По степени влияния на отчетность ошибки делятся на:

• существенные;

• несущественные.

Существенной является ошибка, если она может повлиять на экономические решения пользователей, принимаемые ими на основе бухгалтерской отчетности, составленной за этот отчетный период.

Существенность ошибки определяют самостоятельно, исходя как из величины, так и характера соответствующей статьи (статей) бухгалтерской отчетности.

Обычно уровень существенности определяют в процентах к показателю статьи (группы статей).

Обнаруженные ошибки и их последствия подлежат обязательному исправлению.

Для исправления ошибок текущего года неважно, существенные они или нет, т.к. исправляются одинаково в месяце их обнаружения (сторнировочными или дополнительными записями) по соответствующим счетам (п. 5 ПБУ 22/2010).

Порядок же исправления ошибок прошлых лет зависит от их существенности.

Несущественные ошибки, выявленные до подписания отчетности, корректируются в том же порядке, что и ошибки текущего года записями на 31 декабря.

После подписания отчетности, обнаруженные ошибки исправляются текущим периодом (п. 6 ПБУ 22/2010).

Существенные ошибки, выявленные до утверждения отчетности, исправляются записями на 31 декабря. Необходимо заново сформировать и подписать отчетность.

После следует сдать в налоговую инспекцию уточненную отчетность, если отправили подписанную, но еще не утвержденную отчетность с существенными ошибками (п. 8 ПБУ 22/2010). Утвержденную отчетность прошлых лет менять нельзя.

Существенные ошибки, найденные после утверждения отчетности, правятся текущим годом. Как правило, корректировочными записями в корреспонденции со счетом 84 «Нераспределенная прибыль (непокрытый убыток)».

В отчетности текущего года сделайте ретроспективный пересчет, то есть отразите данные за прошлые годы так, как будто ошибок не было. В пояснениях к отчетности за текущий год нужно написать, почему изменились данные отчетности за прошлые годы.

Три основных метода исправления ошибок

1. Корректурный способ применим для ошибок в бумажных документах. Ошибочная запись зачеркивается одной чертой так, чтобы можно было ее прочитать, правильная сумма надписывается сверху. Затем делают надпись: «Исправлено» и ставят дату, фамилию и подпись лица, осуществившего исправление. Необходимо дать также краткую, но понятную всем ссылку на документ или другое основание для исправления.

2. Метод дополнительной записи применяется тогда, когда корреспонденция счетов указана правильно, но запись сделана на меньшую сумму, чем следовало. Для исправления ошибки делается дополнительная запись той же корреспонденцией счетов. Если проводку надо подтвердить расчетом, составляют справку-расчет (бухгалтерская справка) – первичный документ, который бухгалтер составляет, если операцию нельзя оформить другим документом. В бухгалтерской справке должны быть все обязательные реквизиты, форма может быть любой.

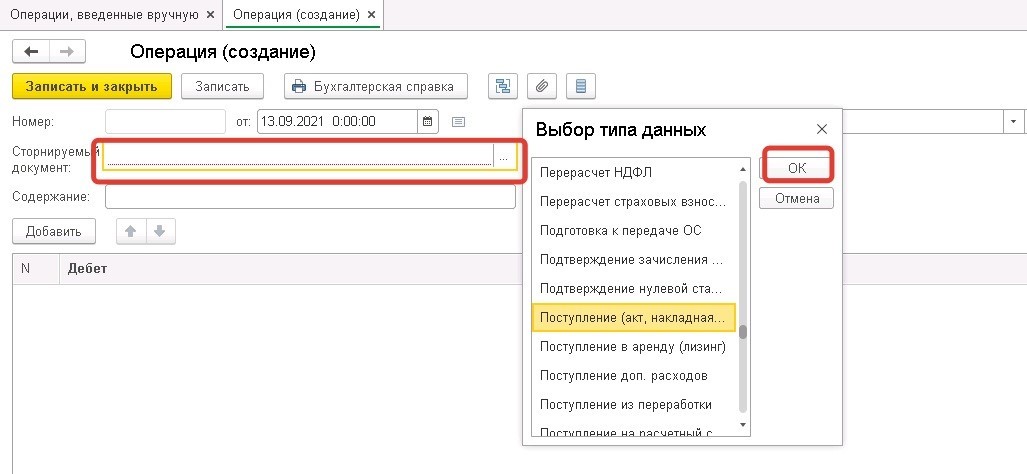

В программном продукте 1С: Бухгалтерия предприятия 8, редакция 3.0 бухгалтерскую справку можно сформировать следующим образом:

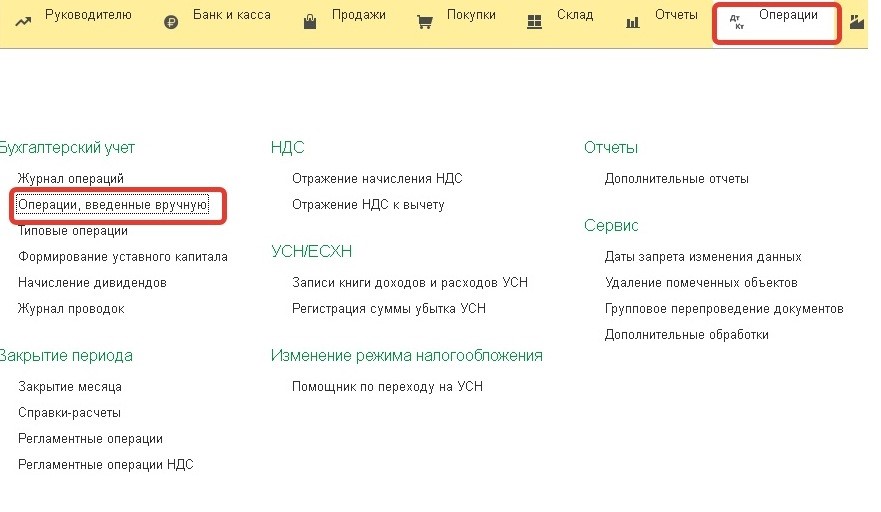

Перейдем в раздел «Операции» и выберем пункт «Операции, введенные вручную».

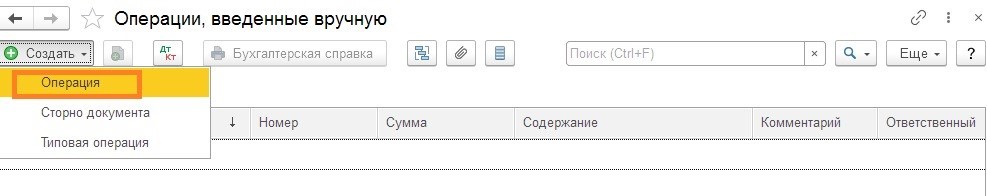

Нажимаем кнопку «Создать»

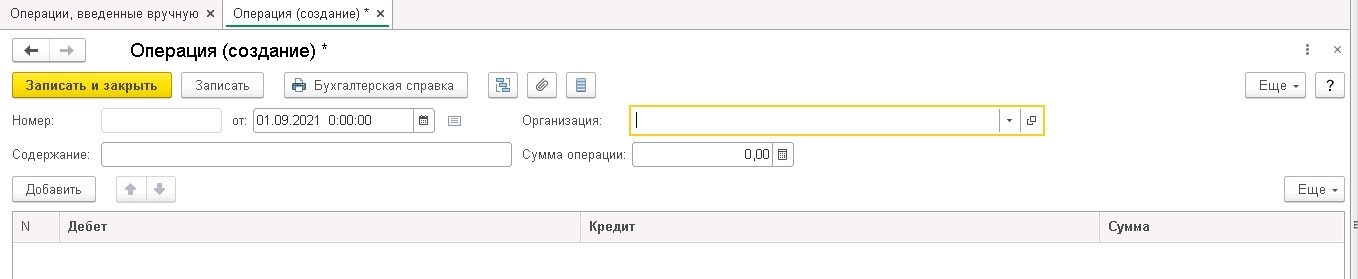

Откроется окно создания документа.

Из практического опыта рекомендуем прикладывать к бухгалтерской справке копии первичных документов, по которым были допущены и исправлены ошибки, а также расчеты, чтобы в дальнейшем не тратить время на доказательство обоснованности исправлений.

3. Способ «красное сторно» применим для исправления ошибок, допущенных в корреспонденции счетов и в тех случаях, когда корреспонденция счетов указана правильно, но сумма завышена.

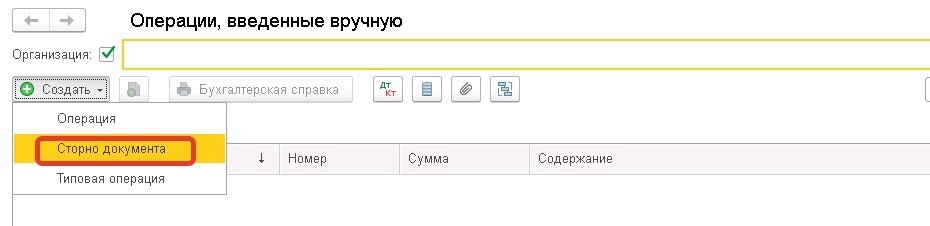

В 1С: Бухгалтерии предприятия сторно документа можно сделать также через раздел «Операции» – «Операции, введенные вручную». Выбираем создать новый документ, в открывшемся окне нажимаем на «Сторно»:

Далее указываем дату составления операции и выбираем документ, который необходимо отсторнировать или произвести в нем исправительные записи.

Как исправлять первичные учетные документы и регистры бухучета?

Допустимо исправлять все первичные документы.

Исключением являются случаи, когда по законодательству РФ или установленным в соответствии с ним правилам вносить исправления запрещено. Это касается, например, кассовых документов (ч. 7 ст. 9 Закона о бухгалтерском учете, пп. 4.7 п. 4 Указания №3210-У).

Если вы допустили ошибку при составлении кассового документа, его надо оформить заново.

Порядок внесения исправлений в регистры бухгалтерского учета такой же, как для первичных учетных документов. Кроме того, для исправления можно производить сторнировочные или дополнительные записи по счетам бухгалтерского учета.

С 1 января 2022 года вступает в силу ФСБУ 27/2021 «Документы и документооборот в бухгалтерском учете», утв. Приказом Минфина России от 16.04.2021 № 62н в котором установлены требования к исправлению документов бухгалтерского учета.

Как исправить ошибки в налоговом учете?

В налоговом учете порядок исправления ошибок отличается от бухгалтерского.

После выявления ошибки в исчислении налоговой базы прошлых отчетных (налоговых) периодов, пересчет нужно производить в периоде совершения ошибки.

Чтобы правильно пересчитать налоговую базу в корректируемом отчетном (налоговом) периоде, необходимо внести исправления в соответствующие налоговые регистры.

Если ошибка затрагивает несколько отчетных периодов, необходимо сдать уточненные декларации за каждый из них. Рекомендуем приложить к ним записку с пояснениями причин внесения исправлений.

Выявленные ошибки могут приводить как к недоплате, так и к переплате налога. Если налогоплательщик недоплатил налог, он обязан внести необходимые дополнения и изменения в налоговую декларацию, а также уплатить недостающую сумму налога и пени.

Какая ответственность предусмотрена за ошибки в учете?

Налоговая ответственность предусмотрена за отсутствие первичных документов, регистров бухучета, систематическое несвоевременное или неправильное отражение фактов хозяйственной жизни в бухучете. Это грубое нарушение правил учета доходов, расходов и объектов налогообложения.

За это предусмотрен штраф (ст. 120 НК РФ):

• 10 000 руб. – если нарушение совершено в одном налоговом периоде и не привело к занижению налоговой базы (базы для начисления страховых взносов);

• 30 000 руб. – если нарушение совершено в двух и более налоговых периодах и не привело к занижению налоговой базы (базы для начисления страховых взносов);

• 20% от суммы неуплаченного налога (страховых взносов), но не менее 40 000 руб. – если нарушение повлекло занижение налоговой базы (базы для начисления страховых взносов).

Административная ответственность предусмотрена за грубое нарушение требований к бухучету, в том числе к бухгалтерской отчетности. За это предусмотрены (ст. 15.11 КоАП РФ):

• штраф от 5 000 до 10 000 руб.;

• штраф от 10 000 до 20 000 руб. или дисквалификация на срок от одного года до двух лет – если правонарушение совершено повторно.

Автор статьи: Евгения Тарасова

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Добавить в «Нужное»

Исправление ошибок в бухгалтерском учете и отчетности

Если вы обнаружили, что допустили ошибки в бухгалтерском учете и отчетности в одном из прошлых периодов, то эти ошибки надо исправить. Порядок исправления ошибок в бухгалтерской отчетности и учете зависит от того, когда была допущена ошибка и насколько она существенная.

Порядок исправления ошибок в бухгалтерской отчетности и учете

Какие ошибки бывают в учете и отчетности? Основное деление – на существенные и несущественные ошибки. А далее возможны следующие ситуации:

- ошибка обнаружена до подписания руководителем бухгалтерской отчетности за отчетный период;

- ошибка обнаружена уже после подписания руководителем бухгалтерской отчетности за отчетный период и при этом ошибка является:

- или существенной;

- или несущественной.

Существенность ошибки в бухгалтерском учете определяет сама организация. Можно закрепить критерии существенности в учетной политике (п. 3 ПБУ 22/2010; п. 4 ПБУ 1/2008).

Как правило, при любой ошибке оформляется бухгалтерская справка, в которой фиксируется выявление ошибок в бухгалтерском учете, их исправление, проводки, которые сделаны для исправления.

Исправление ошибок в бухгалтерском учете и отчетности

Рассмотрим первую ситуацию.

Вариант 1. Ошибка допущена в текущем году. Тогда просто сделайте необходимые записи на дату выявления ошибки (п. 5 ПБУ 22/2010).

Вариант 2. Ошибка была допущена в прошлом году, отчетность за который еще не подписана руководителем. Тогда исправительные записи сделайте на 31 декабря прошлого года (п. 6 ПБУ 22/2010).

То есть при обоих вариантах нужно сторнировать неправильную запись и сделать правильную.

Исправление ошибок прошлых лет: проводки

Итак, следующая ситуация: отчетность за год, в котором допущена ошибка, уже утверждена руководителем и эта ошибка, по мнению бухгалтера организации, является существенной. Исправление существенных ошибок в бухгалтерской отчетности производится следующим образом.

Вариант 1. Ошибка выявлена до утверждения отчетности участниками организации. Тогда исправьте ошибку записями 31 декабря отчетного года. А всем, кому вы уже направили первоначальный вариант отчетности, передайте исправленный вариант (пп. 7, 8 ПБУ 22/2010).

Вариант 2. Ошибка выявлена уже после утверждения отчетности участниками организации. Тогда ошибка исправляется (п. 9 ПБУ 22/2010):

- или записями на дату выявления ошибки;

- или записями на 1 января текущего года.

И кроме того, когда вы будете составлять отчетность за текущий год, вам нужно будет в ней пересчитать данные прошлых лет так, как будто ошибки не было. И в пояснениях к отчетности пояснить, почему данные за прошлые годы в текущей отчетности не совпадают с данными в ранее составленной, утвержденной и переданной пользователям отчетности.

Какие проводки при этом нужно сделать? Если ошибка затронула финансовый результат, то нужно сделать запись, обратную неправильной проводке, но в корреспонденции со счетом 84 «Нераспределенная прибыль (непокрытый убыток)». Затем при необходимости сделайте правильную проводку также в корреспонденции со счетом 84.

Если же ошибка на финансовый результат не повлияла, то сторнируйте неправильную проводку и сделайте правильную.

Исправление несущественной ошибки в бухгалтерском учете

Такие ошибки прошлых лет исправляются записями на дату выявления ошибки (п. 14 ПБУ 22/2010).

Если ошибка повлияла на финансовый результат отчетного года, то нужно сделать запись, обратную неправильной проводке, в корреспонденции со счетом 91 «Прочие доходы и расходы». И затем, если нужно, делается правильная запись также в корреспонденции со счетом 91.

Например, стоимость материалов была списана в расходы в неправильной сумме. Нужно сделать проводку по дебету счета 10 и кредиту счета 91, субсчет «Прочие доходы» для аннулирования неправильной проводки. А затем сделать правильную проводку по дебету счета 91, субсчет «Прочие расходы» и кредиту счета 10.

Если ошибка не повлияла на финансовый результат, то просто сторнируйте неправильную проводку и сделайте правильную.

Упрощенный порядок исправления ошибок

Организации, являющиеся малыми предприятиями, не подлежащие обязательному аудиту, могут все ошибки исправлять как несущественные. Но это правило надо закрепить в учетной политике (пп. 9, 14 ПБУ 22/2010).

Содержание

- Изменения в УП — ФСБУ 27/2021

- Исправление бумажных документов

- Требования к исправлению документов

- Исправление электронных документов

- Исправление регистров БУ

Изменения в УП — ФСБУ 27/2021

В связи с новым ФСБУ 27/2021 «Документы и документооборот в БУ» в учетной политике нужно указать порядок:

- исправления документов бухучета;

- хранения и предоставления доступа к первичным учетным документам, отраженным в учете, и регистрам бухучета.

Необходимо организовать хранение документов в России начиная с 1 января 2024.

Исправление бумажных документов

Бумажные документы исправляются только корректурным способом:

- путем зачеркивания ошибочного текста или суммы;

- указанием исправленного текста или суммы над зачеркнутым (п. 21 ФСБУ 27/2021).

Исправлять можно все первичные документы, кроме кассовых документов и банковских платежек (п. 4.7 Указания Банка России от 11.03.2014 N 3210-У, п. 16 Приказа Минфина от 29.07.1998 N 34н).

Исправление сопровождается надписью «Исправлено».

Требования к исправлению документов

- должны быть ясны ошибочные и исправленные данные;

- указывается дата исправления;

- подписывают исправления лица:

- составившие первичный учетный документ (ответственных за ведение регистра БУ),

- внесшее исправление.

Также указываются должности, фамилий и инициалы, либо иные реквизиты, необходимых для идентификации подписывающих лиц.

Исправление электронных документов

Электронный документ исправляется созданием нового (исправленного) документа с указанием (п. 20 ФСБУ 27/2021):

- взамен какого первоначального электронного документа он составлен;

- даты исправления;

- электронных подписей.

Новый (исправленный) электронный документ нельзя использовать отдельно от первоначального документа.

Исправление регистров БУ

Исправление регистров БУ осуществляется путем внесения в него исправительной записи по счетам БУ:

- сторнирующей записью (со знаком «-») на полную или часть ошибочной суммы;

- дополнительной записью на сумму, дополняющую сумму ошибочной записи до правильной величины (п. 22 ФСБУ 27/2021, п. 8 Информации Минфина от 10.06.2021 N ИС-учет-33).

См. также:

- ФСБУ 27/2021 – новые требования к бухгалтерской первичке и документообороту

- Учетная политика на 2022 в 1С

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно