Отражение затрат не на том счете может повлечь ошибки не в одной хозяйственной операции. Если при отражении затрат формирующих первоначальную стоимость выбрать не правильный счет, то это не только неверно отразится по счету 01 «Основные средства», но и начисленная амортизация не будет соответствовать действительности. Рассмотрим, как исправить такую ошибку, если по критериям учетной политики она соответствует существенной и бухгалтерская отчетность утверждена.

Содержание

- Пошаговая инструкция

- Исправление ошибки

- Исправление существенной ошибки

- Исправление начисленной амортизации

- Исправление первоначальной стоимости для расчета амортизации

- Декларация по налогу на прибыль за текущий период

- Бухгалтерская отчетность за текущий период с ретроспект.изменениями

Пошаговая инструкция

02 декабря 2019 организация ввела в эксплуатацию реконструированное нежилое помещение Склад готовой продукции стоимостью 5 000 000 руб.

31 декабря 2020 обнаружена существенная ошибка, допущенная при вводе объекта в эксплуатацию, а именно:

- при оценке введенного в декабре 2019 в эксплуатацию объекта капитального строительства часть капитализируемых расходов (1 000 000 руб.) была ошибочно отражена на счете 97, вместо счета 08. В итоге сумма не вошла в первоначальную стоимость объекта, а так и осталась учтена в дебетовом сальдо счета 97.

События 2019 года, связанные с приобретением ОС и его реконструкцией:

- 03 июня 2019 приобретен у ООО «АН ЛИДЕР» объект Магазин стоимостью 6 000 000 руб. (в т. ч. НДС 20%);

- 05 июня 2019 организация заключает с ООО «ВЕКТОР» договор на строительно-отделочные работы по реконструкции объекта в виде перепланировки и последующей отделки. Назначение объекта поменяется с розничного магазина на склад;

- 30 ноября 2019 подписан акт о приеме-сдаче реконструированного объекта на сумму 1 200 000 руб. (в т.ч. НДС 20%).

В результате за:

2019 год:

- в Балансе неправильно отражены данные по строкам:

- 1150 «Основные средства»;

- 1210 «Запасы».

2020 год:

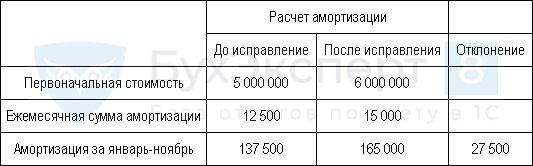

- занижены расходы на амортизацию, вместо 165 000 руб. начисленная сумма составила 137 500 руб.;

- завышена налогооблагаемая база по налогу на прибыль в размере 27 500 руб.

Рассмотрим пошаговую инструкцию оформления примера. ![]() PDF

PDF

Исправление ошибки

БУ

Существенная ошибка, обнаруженная после утверждения отчетности, исправляется в корреспонденции со счетом 84 и осуществляется ретроспективный пересчет показателей в отчетности (п. 9 ПБУ 22/2010).

НУ

За 2020 в расходах НУ недоучтена сумма начисленной амортизации, ошибка не приводит к занижению налога, поэтому перерасчет налоговой базы может быть произведен в периоде обнаружения ошибки (IV квартал 2020) и отражается в текущей декларации по текущим строкам (ст. 54 НК РФ).

НДС

Исправлений в части НДС не требуется, т.к. входной НДС был принят к вычету в соответствии с законодательством:

- II квартал 2019 в размере 1 000 000 руб. по приобретению объекта;

- IV квартал 2019 в размере 200 000 руб. по работам на реконструкцию объекта.

Исправление существенной ошибки

Перед исправлением ошибки обязательно проверьте данные по счету, на котором учли расходы – были ли при расчете налога на прибыль.

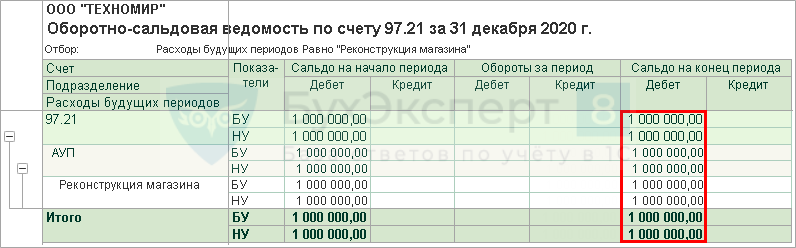

Сформируем Оборотно-сальдовую ведомость по счету 97.21: счет на котором ошибочно отражены затраты на первоначальную стоимость.

Остаток по счету 97.21 соответствует ошибочно учтенным затратам, следовательно, они не учтены при расчете налога на прибыль.

Исправление данных счетов не влияет на искажение налога на прибыль, поэтому сумма в НУ исправляется на такую же дату, как и в БУ.

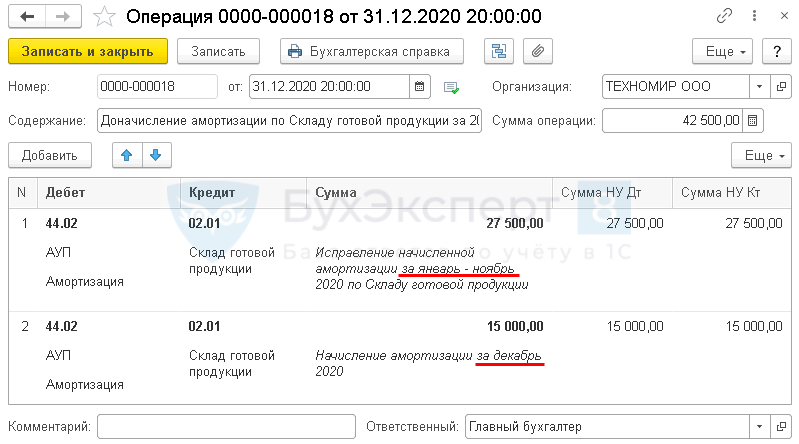

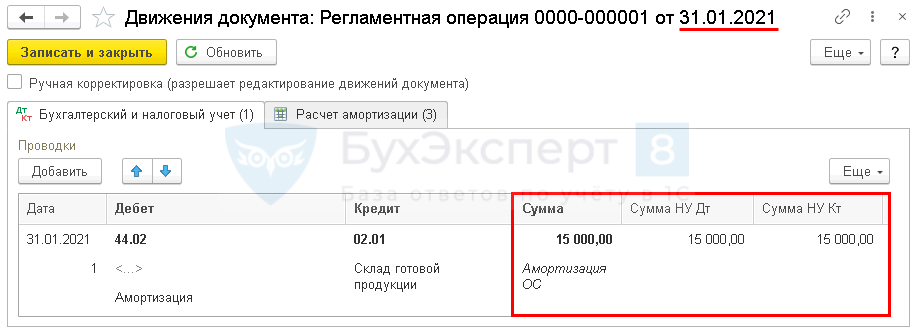

Исправление начисленной амортизации

Рассчитываем сумму амортизации, которую не учли:

Т.к. расходы в НУ были занижены, а налог на прибыль за 1 квартал, полугодие и 9 месяцев завышен, то ошибку можно исправить датой обнаружения и отразить в текущей декларации по текущим строкам.

При начислении амортизации вручную, в регламентной операции Амортизация и износ основных средств процедуры Закрытие месяца по данному ОС расчета не будет. Поэтому учтите в расходах амортизацию и за месяц обнаружения ошибки в полном размере.

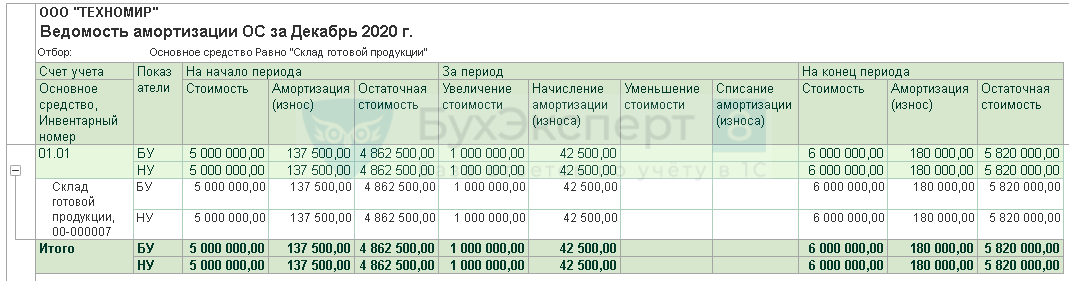

Начисленная амортизация и остаточная стоимость с декабря отразится в отчетах правильно.

Исправление первоначальной стоимости для расчета амортизации

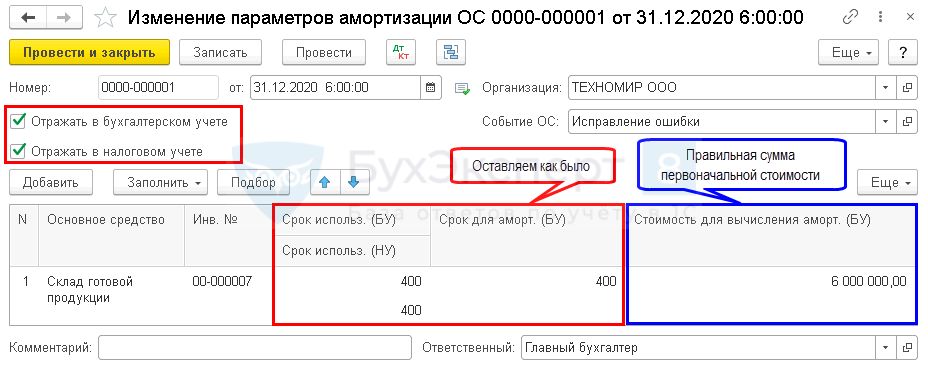

Для правильного расчета амортизации в следующих месяцах после исправления ошибки введите документ Изменение параметров амортизации ОС в месяце исправления начисленной амортизации! Если указать:

- дату раньше исправления (например, дату возникновения ошибки), то при перепроведении Закрытия месяца, сумма амортизации пересчитается;

- дату позже исправления (например, дату следующего месяца), то амортизация за этот месяц также рассчитается неправильно: изменения в расчете амортизации начинают действовать со следующего месяца после даты документа.

Со следующего месяца сумма амортизация рассчитается правильно.

Декларация по налогу на прибыль за текущий период

Декларация по налогу на прибыль за 2020 год не была сдана, поэтому ее просто перезаполните. Сумма заполнится автоматически, т.к. внесены все изменения в этом периоде:

В титульном листе: ![]() PDF

PDF

- Номер корректировки – 0, т.е. первичная декларация;

- Налоговый (отчетный) период (код) – 34 «год», т.е. числовой код периода предоставления декларации.

В Листе 02 Приложение N 2 стр. 040 «Косвенные расходы»: ![]() PDF

PDF

- правильная сумма косвенных затрат.

В декларации за 2019 год ошибок не было.

Бухгалтерская отчетность за текущий период с ретроспект.изменениями

Т.к. Бухгалтерская отчетность за 2019 год утверждена, то изменения вносятся в отчетности за 2020 год.

В Балансе на 31 декабря 2019 отразить ретроспективный пересчет остатков: ![]() PDF

PDF

- стр. 1150 «Основные средства» — вручную прибавить неучтенные расходы в первоначальной стоимости;

- стр. 1210 «Запасы» — вручную убавить излишне отраженные расходы по счету 97.21.

См. также:

- Существенность в исправлении ошибок

- Позднее поступление документов: является ли ошибкой в БУ?

- Занижена сумма выручки прошлого года

- Завышены расходы по услугам поставщика прошлого года

- Неучтенная реализация услуг прошлого года

- Пропущенные документы прошлого года от поставщика услуг

- Занижена сумма затрат прошлого года. Занижен транспортный налог

- Завышена сумма затрат прошлого года. Завышен транспортный налог

- Ошибка во взаиморасчетах с покупателем: указан неправильный договор. Обнаружение и исправление ошибки с помощью отчета Анализ Субконто

- Техническая ошибка: номер счета-фактуры введен не верно

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

-

Ксения Плеханова

Консультант по регламентированному учету

В системе «1С:ERP Управление предприятием» версии 2.5.7 пользователям предоставлена возможность легко и быстро откорректировать стоимость, начисленную амортизацию и залоговую стоимость основного средства. Для этого используется типовой документ «Корректировка стоимости и амортизации ОС». Найти его можно в разделе «Внеоборотные активы – Корректировка стоимости и амортизации ОС» (располагается в группе «Основные средства»):

В открывшемся документе на вкладке «Основное» необходимо заполнить следующие поля:

- «Подразделение» – подразделение, в котором числится основное средство, ранее принятое к учету;

- «Вид имущества» – На балансе / За балансом (выводится в случае корректировки в регламентированном учете);

- «Корректировка в» – необходимо выбрать вид учета, в котором происходит корректировка: только в регламентированном, только в управленческом или в обоих видах учета.

Также необходимо выбрать организацию и событие. При выборе события в списке будут показаны с видом «Прочее», поэтому, если в справочнике «Событие ОС» не заведено нового элемента, необходимо завести новый элемент с указанным видом события:

Далее переходим на вкладку «Основные средства»:

Нужно ввести основное средство, по которому необходимо откорректировать данные по стоимости и амортизации. Ввести можно двумя способами:

- с помощью кнопки «Добавить – Показать все»;

- с помощью кнопки «Заполнить – Подобрать».

В обоих случаях в списке будут показаны основные средства, принятые к учету в организации и подразделении, указанном на вкладке «Основное». После выбора основного средства оно появится на вкладке с уже заполненными данными по учету.

Важно! Сумму амортизации необходимо указывать без учета суммы амортизации, начисленной в месяце корректировки. Амортизация за текущий месяц при линейном методе будет рассчитана при закрытии месяца с учетом коэффициента периода (количество дней с начала месяца до даты расчета амортизации, деленное на количество дней в месяце).

Редактируемые поля:

- «Стоимость» – необходимо поставить стоимость основного средства (используется при формировании проводки для актуализации стоимости на счете 01.01);

- «Амортизация» – необходимо ввести корректную сумму начисленной амортизации на день ввода документа без учета амортизации, начисленной в месяце корректировки;

- «Первоначальная стоимость» – уже поставлена автоматически и равна первоначальной стоимости на дату принятия основного средства к учету;

- «Параметры, используемые для расчета амортизации» – необходимо заполнить стоимость для вычисления амортизации, а также сумму постоянных разниц (при необходимости).

Затем на вкладке «Отражение расходов и доходов» необходимо указать статьи «расходовактивов» и статьи «доходовпассивов» с указанием счета учета. Например, для корректировок при переходе на ФСБУ 6 необходимо указать счет 84.02 для отражения расходов, счет 84.01 – для отражения расходов доходов, есть возможность выбора статьи активов и пассивов:

Все суммы необходимо указывать на дату документа. Таким образом, если в месяце создания документа «Корректировка стоимости и амортизации ОС» были ранее сделаны документы по переоценке, модернизации или частичному списанию ОС, то необходимо указать стоимость с учетом введенных документов, а сами документы по изменению стоимости («Переоценка ОС», «Модернизация ОС» и т. д.) отразить после документа «Корректировка стоимости и амортизации ОС».

Расчет амортизации с учетом внесенных корректировок происходит со дня введения документа. Таким образом, чтобы начисление амортизации происходило по-новому (например, с марта), документ рекомендуется оформить последним числом февраля.

Документ «Корректировка стоимости и амортизации ОС» необходим только для корректировок сумм стоимости и амортизации ОС. Для корректировок параметров учета основного средства, таких как начисление амортизации, ликвидационная стоимость, группа финансового учета, срок полезного использования, график амортизации и прочее необходимо оформить документ «Изменение параметров ОС». Документ «Изменение параметров ОС» можно ввести на основании документа «Корректировка стоимости и амортизации ОС» и наоборот.

Для удобства ввода нескольких наименований ОС можно использовать типовую доработку «Групповое изменение элементов амортизации», которая находится в подразделе «Сервис» раздела «Внеоборотные активы» (используется с релиза «1С:ERP» 2.5.7.298). С помощью обработки можно загрузить данные из табличного документа, заполненного по шаблону, или подобрать основные средства из справочника и создать документы «Изменение параметров ОС» и «Корректировка стоимости амортизации» массово».

____________________________________

Автор статьи: Ксения Плеханова — консультант по регламентированному учету.

Дата публикации статьи: 11.04.2022 г.

Подпишитесь на нашу рассылку

и получите еще больше статей от экспертов по 1С!

По мере публикации статей, но не чаще

одного раза в неделю.

В этой статье показываем самые частые ошибки с работе с инвентарной карточкой и способы их исправить

Содержание статьи:

Как появляются ошибки?

Когда ошибки обнаруживаются?

Самые частые ошибки в инвентарной карточке и способы их решения

В первой статье рассматривали, как заполнять реквизиты ИК, и на что обращать внимание при заполнении.

Во второй — как заполнять таблицы ИК.

Как появляются ошибки?

Если при ведении учёта основных средств пользоваться документом «Операция (бухгалтерская)», в инвентарной карточке могут появиться ошибки. Так происходит, потому что эта операция не формирует записи в регистрах основных средств, а значит, в карточку основных средств и в специализированные отчёты информация не попадает. Поэтому лучше не пользоваться этой операцией при учёте основных средств.

Например, если увеличить стоимость основного средства с помощью документа Операция (бухгалтерская), это изменение отобразится в оборотке по счёту. Но в инвентарной карточке и ведомости остатков стоимость не изменится.

Когда ошибки обнаруживаются?

Вот основные ситуации, в которых становятся заметны ошибки:

- Когда нужно списать основное средство. В помощнике подбора его нет, а в оборотно-сальдовой ведомости есть.

- Когда нужно списать основное средство, его балансовая стоимость списывается, а начисленная амортизация — нет.

- Стоимость или начисленная амортизация в ведомости остатков отличаются от данных бухгалтерского учета в оборотно-сальдовой ведомости.

- В ведомости остатков основных средств остаточная стоимость выводится в отрицательном значении.

- При выводе на печать инвентарной карточки основных средств остаточная стоимость выводится неправильно.

Самые частые ошибки в инвентарной карточке и способы их решения

Большинство проблем с регистрами можно решить с помощью документа «Корректировка записей регистров». В документе настраивается состав регистров, которые нужно исправить, и добавляются корректирующие записи.

Рассмотрим наиболее распространенные ошибки и способы их исправления.

Неправильные данные по основному средству

Некорректно отображаются данные по основному средству при использовании помощника подбора в документах списания или внутреннего перемещения. Этот помощник берет данные из регистра «Стоимость ОС». Для решения проблемы нужно перейти в регистр и посмотреть, в чем именно проблема:

-

Пустой инвентарный номер. Если в некоторых строках регистра не заполнено поле «Инвентарный номер», нужно создать запись с расходным движением по пустому инвентарному номеру и приходным движением по заполненному инвентарному номеру.

- Стоимость ОС в инвентарной карточке выше учётной. Стоимость будет выше, если нет записи регистра, в которой отражается уменьшение стоимости. Тогда нужно сделать расходное движение, которое уменьшит стоимость на нужную сумму.

- Отрицательная стоимость основного средства или его вообще нет в помощнике подбора – присутствует лишняя строка регистра, показывающая уменьшение стоимости. В таком случае делается приходное движение с теми же данными, что и в лишней записи.

Стоимость ОС в Ведомости остатков отличается от данных бух. учёта ОС

Стоимость или начисленная амортизация в Ведомости остатков по основным средствам отличается от данных бухгалтерского учета основных средств, или, наиболее яркий случай, остаточная стоимость основных средств отрицательная.

В данном случае имеем дело с одним из регистров накопления – «Стоимость ОС» или «Амортизация и обесценение». В первую очередь определяемся, данные какого именно регистра отличаются от данных учета. А затем с помощью документа «Корректировка записей регистров» добавляем корректирующие строки: расходное движение по лишним записям или приходное по недостающим.

читайте также

Автор статьи

Екатерина Елизарова

Консультант по бухгалтерскому учету в государственных учреждениях

Как решить проблему с наименьшими потерями

Любая ошибка в бухгалтерском учете основных средств неминуемо отразится на формировании базы не только по налогу на имущество, но и по налогу на прибыль. На это обращает внимание Минфин России в одном из своих недавно обнародованных писем. Мы покажем, как выйти из этой ситуации с наименьшими потерями.

Андрей Илюшечкин, эксперт «УНП», к. э. н.

Ошибки в учете основных средств бухгалтеры допускают как в момент принятия объектов на учет, так и в ходе их эксплуатации. Например, бухгалтер может неправильно сформировать первоначальную стоимость. Или же неправильно квалифицировать расходы на ремонт. Соответственно амортизация будет начислена неверно.

Как правило, обнаружив ошибку в учете основных средств, бухгалтер сразу же вспоминает о налоге на имущество. Ведь он рассчитывается по данным бухгалтерского учета. Однако о негативных последствиях для налога на прибыль мало кто вспоминает. Именно на это обращают внимание специалисты финансового ведомства в письме от 11.04.06 № 03-06-01-04/83. Ведь если не исправить налоговые базы по этим двум налогам, штрафных санкций по статье 120 НК РФ не избежать.

Как быть бухгалтеру, если ошибка обнаружена после того, как годовая отчетность сдана в налоговую инспекцию и утверждена собственниками?

Исправляем учет

Рассмотрим ситуацию, когда в бухгалтерском учете неправильно начислялась амортизация по основному средству.

Пример.

В январе 2005 года компания провела реконструкцию основного средства. На момент завершения реконструкции остаточная стоимость объекта составляла 180 000 руб., а оставшийся срок полезного использования – 40 месяцев. Ежемесячно начислялась амортизация в сумме 5000 руб. По ошибке бухгалтер не сделал проводку по включению расходов на реконструкцию в сумме 60 000 руб. в стоимость основного средства в бухгалтерском учете. Из-за этого амортизацию он продолжал начислять по-старому. Ошибку бухгалтер обнаружил в апреле 2006 года.

Начиная с февраля 2005 года бухгалтер должен был начислять амортизацию по основному средству исходя из его стоимости с учетом расходов на реконструкцию. Они в обязательном порядке должны увеличивать стоимость объекта (п. 4 ПБУ 6/01 «Учет основных средств»). Поэтому стоимость основного средства должна быть равна 240 000 руб. (180 000 + 60 000), а ежемесячная сумма амортизации – 6000 руб. (240 000 руб./ 40 мес.).

По общему правилу ошибки в утвержденной бухгалтерской отчетности за прошлый год не исправляются. Изменения учитываются в отчетности текущего периода (п. 39 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ; утверждено приказом Минфина России от 29.07.98 № 34н). Поэтому бухгалтеру нужно сторнировать проводку по списанию расходов на реконструкцию:

Дебет 20 Кредит 60 – 60000 руб.

– сторнированы расходы на реконструкцию.

Эти расходы нужно включить в стоимость основного средства и доначислить амортизацию начиная с месяца, следующего за месяцем завершения реконструкции:

Дебет 08 Кредит 60 60000 руб.

– учтены расходы на реконструкцию;

Дебет 01 Кредит 08 60000 руб.

– увеличена стоимость основного средства;

Дебет 20 Кредит 02 14000 руб.

((6000 руб. – 5000 руб.) 5 14 мес.)

– доначислена амортизация.

Уточняем налоги

Следствием невключения расходов на реконструкцию в стоимость основного средства в бухгалтерском учете будет неправильно рассчитанный налог на имущество. В объект обложения по этому налогу включается имущество, учитываемое в качестве основных средств по правилам бухгалтерского учета (п. 1 ст. 374 НК РФ). База же по налогу на имущество, а именно среднегодовая стоимость имущества, формируется исходя из остаточной стоимости основных средств (п. 1 ст. 375 НК РФ). Среднегодовая стоимость имущества определяется на первое число каждого месяца (п. 4 ст. 376 НК РФ). Соответственно на эти же даты нужно пересчитать остаточную стоимость основного средства.

Поскольку база по налогу на имущество оказалась занижена, нужно сдать уточненные декларации за каждый отчетный период и за год начиная с периода, в котором совершена ошибка (ст. 54, 81 НК РФ). Если сделать это до того, как налоговики обнаружат нарушение при проверке, заплатив предварительно недоимку и пени, то можно избежать штрафа (п. 4 ст. 81 НК РФ). В данном случае штраф применяется по статье 120 НК РФ за грубое нарушение правил учета доходов и расходов, которое привело к занижению налоговой базы.

Кроме уточнения обязательств по налогу на имущество бухгалтеру нужно пересдать декларации по налогу на прибыль. Это связано с тем, что сумма начисленного налога на имущество включается в расходы (п. 1 ст. 264 НК РФ). Поскольку налог на имущество был меньше, чем надо, организация занизила свои расходы. То есть по налогу на прибыль возникла переплата.

Обратите внимание: несмотря на то что налог на прибыль был перечислен в большей сумме, организацию могут привлечь к ответственности по статье 120 НК РФ. Так считает Минфин России (письмо от 01.07.04 № 07-02-14/ 160). Его поддерживают и суды (например, постановление Федерального арбитражного суда Северо-Западного округа от 26.07.04 по делу № А13-10706/ 03-05).

Но поскольку в этом случае ущерба для бюджета нет, а это является смягчающим обстоятельством, то размер штрафа может быть снижен (постановление Федерального арбитражного суда Северо-Западного округа от 07.07.04 по делу № А44-1396/ 04-С14).

Если налоговой проверки не было, штрафа в этой ситуации можно избежать. Для этого бухгалтеру также нужно сдать уточненные декларации по налогу на прибыль. А переплату можно вернуть или зачесть в счет будущих платежей (ст. 78 НК РФ).

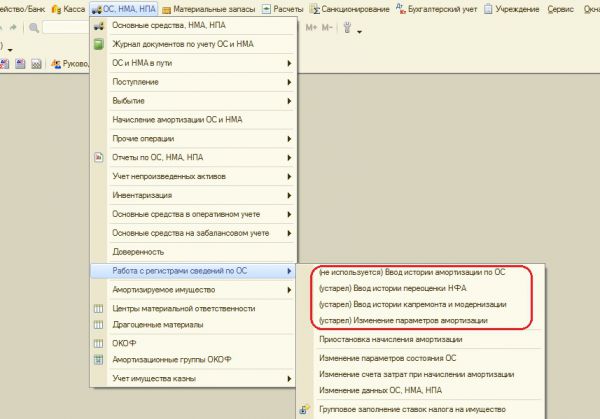

Не так давно, следуя изменениям законодательства, в 1С: Бухгалтерии государственного учреждения 8 ред.1.0 произошли изменения, и несколько документов, предназначенных для корректировки параметров амортизации, перестали использоваться. Какие же документы теперь нужно использовать вместо устаревших?

Итак, документ «Изменение параметров амортизации» устарел (рис.1), и теперь необходимая информация вносится разными документами, все зависит от ее вида.

Для того, чтобы изменить порядок погашения стоимости, а также способ начисления амортизации и срок полезного использования, применяется документ «Изменение стоимости, амортизации ОС и НМА». В документе несколько видов операций (рис.2).

Рассмотрим первую операцию. Нередко возникает ситуация, когда в силу различных причин (ошибка при приеме основного средства к учету, выявление ошибок при проведении инвентаризации) бывает установлено, что срок полезного использования основного средства указан неверно. Операция «Изменение амортизации (106, 109, 401.20 – 104)» позволяет скорректировать срок полезного использования, а также сумму амортизации, которая изменилась при исправлении ОКОФ. Для корректного отражения операций и формирования первичных учетных документов необходимо учесть следующие моменты (рис. 3):

- Операция – Изменение амортизации (106, 109, 401.20 – 104) задает реквизиты табличной части закладки Основные средства.

- Первичный документ (Вид документа, Номер, от) – данные документа-основания.

- КФО, вид НФА – параметры отбора объектов в табличную часть документа.

- В поле Отбор по гиперссылке можно задать дополнительные условия отбора объектов.

- Вид движения НФА – значение, необходимое для отражения оборота по изменению суммы амортизации в форме регламентированной отчетности 0503768 “Сведения о движении нефинансовых активов”. Рекомендуем указать значение Прочее изменение.

На закладке Основные средства следует подобрать в таблицу объекты ОС (кнопки , Подбор или Заполнить), срок полезного использования которых требуется уточнить.

- По объекту будут указаны данные в подстроках до изменения: и после изменения:.

- В подстроке после изменения: следует установить верный Срок полезного использования и Сумму амортизации, которая должна быть начислена за период, в котором был произведен неверный расчет.

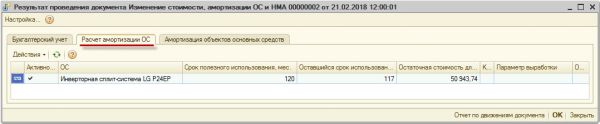

В примере изменен срок и сумма амортизации. Проводки, сформированные документом, представлены на рис.4

Новый срок полезного использования, оставшийся срок полезного использования и остаточная стоимость объекта ОС на дату документа «Изменение стоимости, амортизации ОС и НМА» записывается в регистр сведений «Расчет амортизации ОС» для дальнейшего начисления амортизации по измененным условиям (рис.5).

Изменение срока полезного использования, расчета амортизации ОС отразится в инвентарной карточке (рис. 6), которую можно распечатать:

- из режима просмотра элемента справочника Основные средства, НМА, НПА;

- с помощью обработки Групповая печать инвентарных карточек (ОС, НМА, НПА – Отчеты по ОС, НМА, НПА).

Начиная с месяца обнаружения и исправления ошибки в данных бухгалтерского учета, амортизация будет рассчитываться по новым заданным параметрам (рис. 7).

Следующая операция «Изменение стоимости (101, 102 – 106, 401.10), амортизации (106, 109, 401.20 – 104)» (рис. 8) применяется для доначисления амортизации до 100% балансовой стоимости по объектам ОС (НМА), по которым способ начисления амортизации был изменен на «100% при вводе в эксплуатацию».

В документе обязательно указываем КФО (код финансового обеспечения), на котором учитывается основное средство.

В табличной части можно изменить срок полезного использования, порядок погашения стоимости, способ начисления амортизации, балансовую стоимость и сумму амортизации.

Операция «Изменение стоимости (401.10 – 101, 102), амортизации (104 – 101, 102)» (рис. 9) применяется для отражения ликвидации части объекта ОС (НМА).

Заполняем счет доходов, на который будет отнесена сумма от ликвидации. Изменяем балансовую стоимость и после этого нажимаем кнопку «Пересчитать амортизацию».

Данный документ формирует проводки по дебету счёта 401.10 и кредиту счета 101.36.

И еще одна операция в документе «Изменение стоимости (401.20 – 101, 102), амортизации (104 – 401.20)» (рис.10) применяется для изменения срока полезного использования для основных средств с линейным способом начисления амортизации.

В реквизите счета ставим счет расходов 401.20 и указываем новый срок полезного использования. Если нужно изменить сумму начисленной амортизации, согласно новому сроку, то нажимаем кнопку «Пересчитать амортизацию».

Для приостановки и возобновления начисления амортизации используется документ «Приостановка начисления амортизации».

В документе несколько операций: «Приостановить начисление амортизации», «Возобновить начисление амортизации», «Консервация» и «Расконсервация» (рис. 11). Выбираем нужную нам.

В табличную часть подбираем основное средство и проводим документ.

Реквизиты «Код ОКОФ» и «Амортизационная группа» можно изменить в справочнике «Основные средства, НМА, НПА».

Заходим в карточку основного средства и изменяем реквизиты (рис. 12).

Корректность выполненных операций можно проверить путем формирования стандартного отчета «Ведомость амортизации».

Статья подготовлена с использованием материалов с сайта 1С:ИТС