Поскольку форма УПД, как форма первичного учетного документа, построена на основе формы счета-фактуры, то анализ применения налогоплательщиком того или иного порядка исправления показателей этого документа со статусом “1” рекомендуется осуществлять с учетом следующего:

– сохранение требований Постановления N 1137 к порядку внесения исправлений в счет-фактуру. Действующий в настоящее время порядок предполагает, что исправления в счета-фактуры вносятся продавцом путем составления новых экземпляров счетов-фактур;

– соответствие порядка исправления документа положениям Закона N 402-ФЗ. Согласно пункту 7 статьи 9 Закона N 402-ФЗ исправление в первичном учетном документе должно содержать дату исправления, а также подписи лиц, составивших исправляемый документ, с указанием их фамилий и инициалов либо иных реквизитов, необходимых для их идентификации. Однако конкретного способа внесения исправлений нормы Закона N 402-ФЗ не содержат. Таким образом, соответствующий указанным требованиям любой способ исправления данных первичного учетного документа может считаться соответствующим законодательству Российской Федерации о бухгалтерском учете.

– право на исправление первичного учетного документа установлено Законом N 402-ФЗ вне зависимости от того, составлен ли такой документ на бумажном носителе или в виде электронного документа, подписанного электронной подписью (пункты 5 и 7 статьи 9 Закона N 402-ФЗ). При этом в законе N 402-ФЗ не содержится различий в порядке исправления первичных учетных документов в зависимости от их вида. С учетом изложенного возможно применение одинакового порядка как к исправлению УПД, составленного в электронной форме, так и к УПД на бумажном носителе.

С учетом вышеуказанного, существуют различия в порядке внесения исправлений в УПД со статусом “1” в зависимости от того, какой показатель подлежит исправлению.

1.1. Ситуация 1. Ошибки в показателях, относящихся одновременно и к счету-фактуре, и к первичному учетному документу, которые в части счета-фактуры квалифицируются как ошибки, препятствующие налоговым органам при проведении налоговой проверки идентифицировать продавца, покупателя товаров (работ, услуг, имущественных прав), наименование товаров (работ, услуг, имущественных прав), их стоимость, а также налоговую ставку и сумму налога, предъявленную покупателю <1>.

——————————–

<1> Любые ошибки, которые квалифицированы продавцом как не подпадающие под действие абзаца 2 пункта 2 статьи 169 НК РФ.

В данном случае исправление показателей комплексного документа (ошибочно не заполненных или заполненных с ошибками) рекомендуется производить путем составления нового исправленного экземпляра УПД со статусом “1” в порядке, установленном пунктом 7 раздела II Приложения N 1 к Постановлению N 1137.

В новом экземпляре УПД рекомендуется сохранять данные показателей строки (1) УПД, составленного до внесения в него исправлений, и заполнять строку (1а), в которой рекомендуется указывать порядковый номер исправления и дату исправления.

В новый экземпляр УПД рекомендуется переносить все показатели из экземпляра, составленного до внесения исправлений, с указанием новых сведений (первоначально не заполненных) или уточненных (измененных) по соответствующим позициям, требующим исправления.

Подписание нового исправленного экземпляра УПД рекомендуется осуществлять в том же порядке, в каком был подписан УПД, составленный до внесения исправлений.

В вышеуказанных ситуациях последствия исправления ошибок в целях налогообложения НДС и формирования налоговых обязательств по налогу на прибыль рекомендуется рассматривать аналогично, как если бы исправлялись отдельный счет-фактура и отдельный первичный учетный документ.

1.2. Ситуация 2. Ошибки в показателях, относящихся к счету-фактуре и (или) одновременно к счету-фактуре и первичному учетному документу, которые в части счета-фактуры квалифицируются продавцом как ошибки, не препятствующие налоговым органам при проведении налоговой проверки идентифицировать продавца, покупателя товаров (работ, услуг, имущественных прав), наименование товаров (работ, услуг, имущественных прав), их стоимость, а также налоговую ставку и сумму налога, предъявленную покупателю.

В соответствии с пунктом 2 статьи 169 НК РФ такие ошибки в счетах-фактурах не являются основанием для отказа в принятии к вычету сумм налога. При обнаружении таких ошибок новые экземпляры счетов-фактур не составляются (пункт 7 раздела II приложения N 1 к Постановлению N 1137).

При этом у налогоплательщика может возникнуть необходимость внести исправления в реквизиты составленного ранее УПД с целью изменения (уточнения) показателей (характеристик) задокументированного факта хозяйственной жизни (например, реквизитов грузоотправителя, грузополучателя; номера расчетно-платежного документа; номера таможенной декларации и др.).

В этих случаях исправление заполненных с ошибками (или ошибочно не заполненных) показателей УПД рекомендуется производить путем составления нового исправленного экземпляра УПД. В новом экземпляре УПД сохраняются данные показателей строки (1) УПД, составленного до внесения в него исправлений, и заполняется строка (1а), в которой указывается порядковый номер исправления УПД и дата исправления.

В новый экземпляр УПД в этом случае рекомендуется переносить все показатели из экземпляра, составленного до внесения исправлений, с указанием по соответствующим позициям первичного учетного документа, нуждающимся в исправлении, новых сведений (первоначально не заполненных) или уточненных (измененных).

Поскольку такие изменения производятся с целью исправления УПД только как первичного учетного документа, для визуального выделения такой ситуации в форме исправленного экземпляра УПД рекомендуется указывать статус “2”, независимо от того, каким был первоначальный статус исправляемого УПД.

Указанный способ внесения исправлений соответствует законодательству Российской Федерации о бухгалтерском учете и НК РФ и может применяться для исправления показателей УПД как первичного учетного документа в любой его части и вне зависимости от того, составлен ли документ на бумажном носителе или в электронном виде.

При применении такого способа исправления (способ 1) рекомендуется учитывать, что составление исправленного экземпляра УПД не затрагивает отношения, связанные с исчислением НДС и заявлением налогового вычета. Поэтому новый исправленный экземпляр УПД не подписывается руководителем организации или иным уполномоченным на подписание счетов-фактур лицом, а также главным бухгалтером (иным уполномоченным лицом). Соответственно, такой исправленный экземпляр УПД в журнале учета полученных и выставленных счетов-фактур, в книге покупок и книге продаж не регистрируется.

1.3. Ситуация 3. Ошибки в показателях, относящихся только к первичному учетному документу, которые представляют собой реквизиты, дополнительные к обязательным показателям счета-фактуры и расположенные за границей формы счета-фактуры, утвержденной приложением N 1 к Постановлению N 1137.

В данном случае исправление ошибок возможно аналогично исправлению ошибок, приведенных в ситуации 2 (способ 1).

Кроме того, если первоначальный УПД был составлен на бумажном носителе, то исправления показателей, не относящихся к обязательным для счета-фактуры и не подписанных лицами, уполномоченными на подписание счетов-фактур (начиная со строки [8] и далее) могут производиться и в порядке, приведенном в разделе 4 Положения о документах и документообороте в бухгалтерском учете, утвержденного Минфином СССР 29.07.1983 N 105:

Такой способ исправления (способ 2) также согласуется с требованиями пункта 7 статьи 9 Закона N 402-ФЗ.

В вышеуказанных случаях, как и в ситуации 2, последствия исправления ошибок в целях налогообложения НДС и формирования налоговых обязательств по налогу на прибыль рекомендуется рассматривать аналогично, как если бы исправлялся отдельный первичный учетный документ.

По аналогии со счетами-фактурами, для УПД предусмотрена возможность выставления исправленных документов (отдельно проставляется поле «Номер исправления» и «Дата исправления»), корректировочных УПД (УКД), а также аннулирования УПД.

Исправленный УПД (иУПД) – документ, который выставляется в случае изменения реквизитов в «шапке» универсального передаточного документа, а также данных по товарам (выполненных работ, оказанных услуг).

Универсальный корректировочный документ (УКД) – отдельно предусмотренный тип электронного документа, наиболее близким аналогом которого является корректировочный счёт-фактура. Аналогично традиционным электронным счетам-фактурам, УКД создаётся в случаях изменения стоимости/количества товарных позиций в УПД.

Варианты работы по исправлению ошибок в выставленных УПД может идти следующим образом:

- Перевыставление новой версии УПД. Данный вариант технически возможен, но является не самым оптимальным с точки зрения налоговых рисков и соответствия Постановлению №1137. При этом, существуют ошибки, при которых требуется перевыставление УПД, например:

504 Gateway Time out – это код состояния HTTP, который означает, что один сервер не получил своевременный отклик от другого сервера, к которому он обратился, пытаясь загрузить веб-страницу или выполнить запрос браузера. Она может возникать вместе с 502 Bad Gateway и исправляется только посредством перевыставления УПД. - Выставление исправленного УПД с номером исправления и датой исправления. Номер самого документа остаётся прежним.

- Выставление корректировочного УПД. Ему присваивается отдельный номер, а также прописывается ссылка на оригинальный УПД.

Также доступно аннулирование УПД. Документы, которые можно аннулировать:

- Исходящий УПД независимо от его статуса

- Входящий УПД со статусом «Завершён», либо «Получен „Титул покупателя“»

Платформа Ediweb позволяет проводить вышеуказанные действия как с помощью веб-интерфейса, так и с помощью интеграционных соединений.

Ниже представлены особенности бизнес-процессов при работе с УПД в разрезе торговых сетей (Табл. 1).

| Компания / сеть | Функция УПД | Реализовано: исправленный УПД / УКД / Аннулирование | Документ-основание |

|---|---|---|---|

| Castorama | СЧФДОП | Перевыставление УПД | RECADV |

| DNS (ООО ДНС Ритейл) | СЧФДОП | Перевыставление УПД, иУПД, УКД, Аннулирование | ORDERS |

| DOSTAевский | СЧФДОП, ДОП | Перевыставление УПД | RECADV |

| Hoff (ООО Домашний интерьер) | СЧФДОП | УКД, Аннулирование | ORDERS, DESADV |

| Leroy Merlin (ООО Леруа Мерлен Восток) | СЧФДОП, ДОП | До получения «Титула покупателя» — перевыставление УПД, после — исправления на бумаге, УКД, Аннулирование при предварительном согласовании. |

DESADV |

| METRO | СЧФДОП, СЧФ | Перевыставление УПД. После поставки расхождения устраняются с помощью INVOIC. Когда INVOIC согласован и все расхождения устранены, на основании его создается УПД, который подписывается и передается. |

Автоматически на основании INVOIC |

| Ozon (ООО Интернет решения) | СЧФДОП, ДОП | Аннулирование, УКД, иУПД | Маркетплейс: автоматически на основании Excel, отправленного на эл.почту Работа с EDI: на основании ORDERS |

| Selgros | СЧФ, СЧФДОП | Перевыставление УПД, иУПД, УКД | DESADV (до приёмки, УПД с признаком маркировки), RECADV (после приёмки, УПД без маркировки) |

| Wildberries (ООО Вайлдберриз) | СЧФДОП, ДОП | Перевыставление УПД, Аннулирование, УКД | «С нуля» |

| X5 Group | СЧФДОП, СЧФ, ДОП | иУПД , УКД | ORDERS, RECADV |

| 220 Вольт | СЧФДОП | Перевыставление УПД | RECADV |

| Азбука вкуса | СЧФДОП, ДОП | иУПД, Аннулирование | ORDERS |

| Аксон | СЧФДОП, ДОП | Перевыставление УПД | RECADV |

| Атак | СЧФДОП | иУПД, УКД, Аннулирование | DESADV |

| Ашан | СЧФДОП | иУПД, УКД, Аннулирование | ORDERS |

| Батыр (АО Башбакалея) | СЧФДОП | иУПД, УКД, Аннулирование | DESADV |

| Бауцентр | СЧФДОП, ДОП | Перевыставление УПД | «С нуля» |

| Бетховен (ООО Пет Ритейл) | СЧФДОП, ДОП | Перевыставление УПД | RECADV |

| Бристоль | СЧФДОП | Перевыставление УПД | ORDERS, DESADV, RECADV |

| Вимос | СЧФДОП, ДОП | иУПД, перевыставление УПД | Автоматически после отправки заказа в Excel на эл.почту |

| Верный (ООО Союз Св. Иоанна Воина) | СЧФДОП | иУПД, УКД | RECADV |

| ВкусВилл | СЧФДОП, ДОП | Перевыставление УПД, иУПД, УКД | «С нуля» |

| ГК «Виктория» | Исходящий: СЧФ, СЧФДОП Входящий: СЧФДОП |

иУПД, УКД | RECADV |

| ТК «Время Простора» (ООО Вега) | СЧФДОП, ДОП | Перевыставление УПД, иУПД, УКД | RECADV |

| Высшая лига | СЧФДОП, ДОП | Перевыставление УПД, иУПД | DESADV |

| Вятские рассветы | СЧФДОП, ДОП | иУПД | ORDERS |

| Глобус (ООО Гиперглобус) | СЧФДОП, СЧФ+ДОП | иУПД, УКД | DESADV, RECADV |

| Гулливер | СЧФДОП, ДОП | Перевыставление УПД, иУПД | DESADV, RECADV |

| ГФ Трейд (Grow Food) | СЧФДОП | Перевыставление УПД, иУПД, УКД | RECADV |

| Да! (ООО Фреш маркет) | СЧФДОП | Перевыставление УПД, Аннулирование | DESADV, RECADV |

| Детский мир | СЧФДОП, СЧФ, ДОП | УКД | RECADV |

| ДоброСтрой (ООО Электротехническая компания) | СЧФДОП | Перевыставление УПД, УКД | RECADV, DESADV (при наличии положительного APERAK) |

| Доброцен (ООО Правильный выбор) | СЧФДОП | Перевыставление УПД, Аннулирование | RECADV |

| Домашний гастроном | СЧФДОП, ДОП | Перевыставление УПД, иУПД | DESADV, RECADV |

| Домовой (УК Старт) | СЧФДОП | иУПД, УКД | «С нуля» |

| Дикси | СЧФ, СЧФДОП, ДОП | иУПД, УКД | DESADV, RECADV |

| Европа | СЧФДОП, ДОП | Перевыставление УПД, иУПД, УКД | DESADV, RECADV |

| Евроритейл | СЧФДОП | иУПД | RECADV |

| Журавли (ООО Ритейл) | СЧФДОП | УКД | ORDERS, DESADV |

| ИКЕА | СЧФДОП, ДОП | иУПД, УКД | «С нуля» |

| Интерторг | СЧФДОП | Перевыставление УПД, Аннулирование | RECADV |

| Камаз | СЧФДОП | Перевыставление УПД, иУПД, УКД, Аннулирование | ORDERS, DESADV, RECADV |

| Караван | СЧФДОП | иУПД, УКД | DESADV |

| Кенгуру (ООО Кенгуру-ОПТ) |

СЧФДОП | Перевыставление УПД, иУПД, УКД | ORDERS, DESADV |

| Командор-Холдинг | СЧФДОП | УКД | DESADV, RECADV |

| Комос Групп | СЧФ, СЧФДОП | Перевыставление УПД, УКД | DESADV |

| Колорлон | СЧФДОП, ДОП | Аннулирование, УКД | ORDERS |

| Кораблик-Р | СЧФДОП | иУПД , УКД | DESADV, RECADV |

| Кировский | СЧФДОП, ДОП | Перевыставление УПД, иУПД и УКД после получения «Уведомления об уточнении» |

DESADV, RECADV |

| Краски России (ИП Копытин) | СЧФДОП | Перевыставление УПД | RECADV |

| Красное и белое (ООО Лабиринт) | СЧФДОП | Перевыставление УПД, УКД, Аннулирование | RECADV |

| Красный Яр | СЧФДОП | Перевыставление УПД | RECADV |

| Крымская сырная компания | СЧФДОП | иУПД, УКД | ORDERS |

| Лама | СЧФДОП, ДОП | Перевыставление УПД, иУПД, УКД | RECADV |

| Лента | СЧФ, СЧФДОП | иУПД, УКД | ORDERS (для СЧФДОП / ДОП); DESADV, RECADV (для СЧФ). |

| Лента-Центр | СЧФДОП, ДОП | Перевыставление УПД, иУПД, УКД, Аннулирование | ORDERS |

| Ленкапитал | СЧФДОП, ДОП | УКД | ORDERS, DESADV |

| Линия (АО Корпорация ГРИНН) | СЧФДОП, ДОП | иУПД , УКД, Аннулирование | RECADV |

| Магнит (АО Тандер) | СЧФДОП, СЧФ+ДОП | иУПД, УКД | ORDERS, DESADV, RECADV |

| Магнолия | СЧФДОП | иУПД, УКД | ORDERS |

| Макси | СЧФДОП | иУПД, УКД, Аннулирование | DESADV (УПД с содержанием маркировки, отправляется до поставки) RECADV (УПД без маркировки, отправляется после поставки) |

| Максидом | СЧФДОП | Перевыставление УПД | RECADV |

| Мастер Вин | СЧФДОП | Перевыставление УПД | ORDERS |

| Мирадин | СЧФДОП, ДОП | УКД | ORDERS, DESADV |

| Молния-SPAR | СЧФДОП, ДОП | иУПД, УКД | DESADV |

| Монетка | СЧФДОП | УКД, в случае расхождений в «шапке» документа – перевыставление УПД |

RECADV |

| Мегастрой (ООО Агава) | СЧФДОП, ДОП | УКД, Аннулирование | «С нуля» |

| АО Мерседес-Бенц РУС | СЧФДОП | Аннулирование | – |

| Метрополис | СЧФДОП, ДОП | УКД, Аннулирование | RECADV |

| Мираторг (ООО ПродМир) | СЧФДОП | Перевыставление УПД, УКД | RECADV |

| Мясная компания | СЧФДОП, ДОП | Перевыставление УПД, иУПД, УКД | «С нуля» |

| Нелт-Ритейл | СЧФДОП | Перевыставление УПД, УКД | RECADV |

| Нестле Кубань | СЧФДОП, СЧФ СЧФ+ДОП |

Перевыставление УПД, иУПД, УКД | «С нуля» |

| Низкоцен (ООО Холлифуд) | СЧФДОП, ДОП | иУПД, УКД | RECADV. Если товар с маркировкой, то DESADV. |

| НОВЭКС | СЧФДОП | Перевыставление УПД | RECADV |

| Нск Холди | СЧФДОП, СЧФ+ДОП |

иУПД, УКД на бумаге | DESADV, RECADV |

| О’кей | СЧФДОП, СЧФ, ДОП | иУПД, УКД | DESADV (не используется при УПД (ДОП), RECADV, ORDERS |

| Оптоклуб Ряды | СЧФДОП | иУПД, УКД | RECADV |

| Ордер (ИП Хавронин) | СЧФДОП, ДОП | Перевыставление УПД, иУПД, УКД | RECADV (DESADV по доп.соглашению) |

| Паритет Консалт | СЧФДОП, ДОП | УКД | ORDERS, DESADV |

| АО Парфюм | СЧФДОП, ДОП | Перевыставление УПД | DESADV (рекомендуется), RECADV |

| Пловдив (ООО Петроторг) | СЧФ, СЧФДОП | Перевыставление УПД, УКД | RECADV |

| Подружка (ООО Табер Трейд) | СЧФДОП | Перевыставление УПД, иУПД, УКД | RECADV |

| Покупочка (ГК «Тамерлан») | СЧФДОП, ДОП | Перевыставление УПД, иУПД, УКД | DESADV, RECADV |

| Правильная корзинка (ООО Корзинка-6) | СЧФДОП, ДОП | Перевыставление УПД | «С нуля» |

| Призма | СЧФДОП, ДОП | иУПД, УКД | ORDERS |

| Петрович | СЧФДОП | иУПД, УКД | ORDERS, DESADV |

| Реалъ | СЧФДОП, ДОП | Перевыставление УПД, иУПД, УКД | DESADV, RECADV |

| РосАл (ООО Актив) | СЧФДОП | иУПД, Аннулирование | DESADV |

| Русская рыбная компания (ООО РРК Ритейл) | СЧФ, СЧФДОП, ДОП | УКД, иУПД | ORDERS, DESADV |

| Самокат (ООО Умный Ритейл) | СЧФДОП | УКД | DESADV |

| СПАР Миддл Волга | СЧФ – для всех поставщиков СЧФДОП – для поставщиков маркируемой продукции |

иУПД (в случае ошибки в «шапке» документа) УКД (в случае ошибки в товарной части и итоговых суммах) |

RECADV |

| СПАР Тула | СЧФДОП | Перевыставление УПД, УКД | RECADV |

| Сельта | Входящий СЧФДОП | — | — |

| Семишагофф | СЧФДОП, ДОП | Перевыставление УПД, УКД, Аннулирование | RECADV |

| Семья (Пермь) | СЧФДОП, ДОП | Перевыставление УПД, иУПД, УКД | DESADV, RECADV |

| Сибирский гигант | Исходящий: СЧФДОП Входящий: СЧФДОП |

иУПД | ORDERS, DESADV, RECADV |

| Система глобус | СЧФДОП, ДОП | Перевыставление УПД | DESADV |

| Сити Гурмэ (ООО Делюкс) | СЧФДОП | иУПД | DESADV |

| Сладкая жизнь | СЧФДОП | иУПД | RECADV |

| Солнечный круг | СЧФДОП | УКД | RECADV |

| Строительный двор | СЧФДОП | иУПД, УКД | ORDERS, DESADV, RECADV |

| Стройландия (ИП Филиппов) |

СЧФДОП, ДОП | Перевыставление УПД, иУПД, УКД | ORDERS, DESADV |

| Табрис (ООО ТВК-Р) | СЧФДОП, ДОП | УКД, Аннулирование | ORDERS, DESADV |

| АЗС «Татнефть» | СЧФ | УКД | ORDERS, DESADV |

| Текиладжаз | СЧФДОП, ДОП | УКД | ORDERS, DESADV |

| ТД «Сима-Ленд» | СЧФДОП, ДОП | Перевыставление УПД, иУПД, УКД, Аннулирование | «С нуля» |

| Улыбка радуги | СЧФДОП, ДОП+СЧФ |

иУПД, УКД | DESADV |

| Фруттрейд | СЧФДОП, ДОП | УКД | ORDERS, DESADV |

| ФЦ Сибирь | СЧФДОП, СЧФ+ДОП |

иУПД, УКД на бумаге | DESADV, RECADV |

| Хилти Дистрибьюшн ЛТД | Входящий: СЧФ, СЧФДОП, ДОП | — | — |

| Холидей Классик | СЧФДОП, СЧФ+ДОП | иУПД, при приёмке УКД только на бумаге | DESADV – СЧФДОП и ДОП (до приёмки) RECADV – СЧФ (после приёмки) |

| ИП Чогандарян | ДОП | Отсутствует | «С нуля» |

| Челны-Хлеб | СЧФДОП, ДОП | Перевыставление УПД, иУПД | ORDERS, DESADV, RECADV |

| Эссен (ООО Оптовик) | СЧФДОП | иУПД, корректировка на бумаге | RECADV |

| Яндекс | СЧФДОП | Перевыставление УПД | ORDERS, DESADV |

| Яндекс.Лавка | СЧФДОП, ДОП | иУПД, УКД, Аннулирование | ORDERS, RECADV |

| Ярче! (ООО Камелот-А) | СЧФДОП | иУПД, Перевыставление УПД, Аннулирование | RECADV |

В случае ошибки в УПД предусмотрена возможность выставления документов: исправительного УПД, или универсального корректировочного документа (УКД).

Исправленный УПД (УПД(и)) – электронный документ, который выставляется в случае изменения реквизитов универсального передаточного документа, а также данных по товарам (оказанных услуг, выполненных работ).

Универсальный корректировочный документ (УКД) – отдельный тип электронного документа. УКД создаётся в случаях цены (тарифа) или количества (объема) поставленных (отгруженных) товаров (выполненных работ, оказанных услуг), переданных имущественных прав.

Работа с исправлением ошибок в выставленных УПД может идти следующим образом:

1. Выставление исправленного УПД с датой исправления и номером исправления. Номер самого документа остаётся прежним.

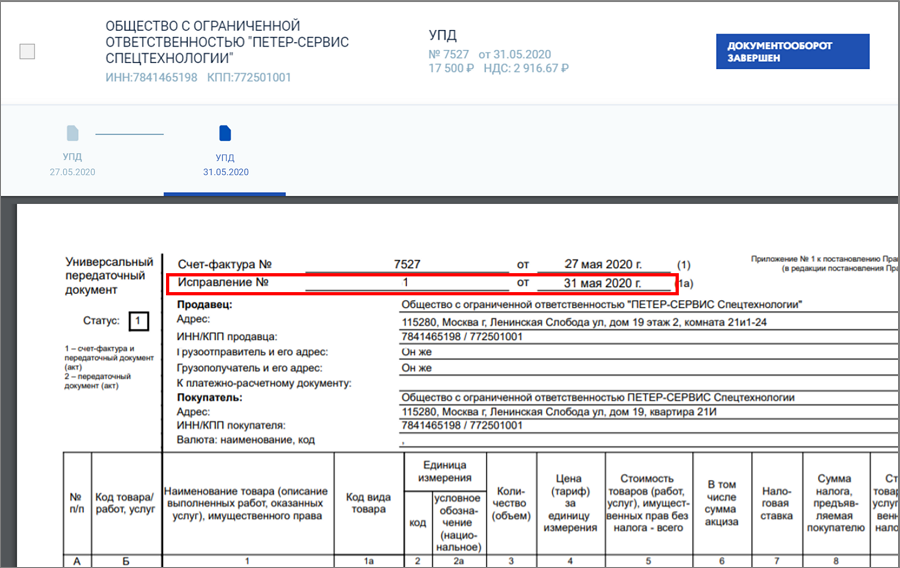

Пример 2

Продавец ООО «Ромашка» 27 мая 2020 года реализовал покупателю ООО «Базука» товары на общую сумму 50 400,00 руб. (в т. ч. НДС 20 %). Позже продавец обнаружил ошибку в документе реализации и в выставленном УПД — неверно указан номер договора. 31 мая 2020 года продавец оформил и передал покупателю исправленный УПД.

2. Выставление корректировочного УПД. Ему присваивается отдельный номер, а также указывается ссылка на оригинальный УПД.

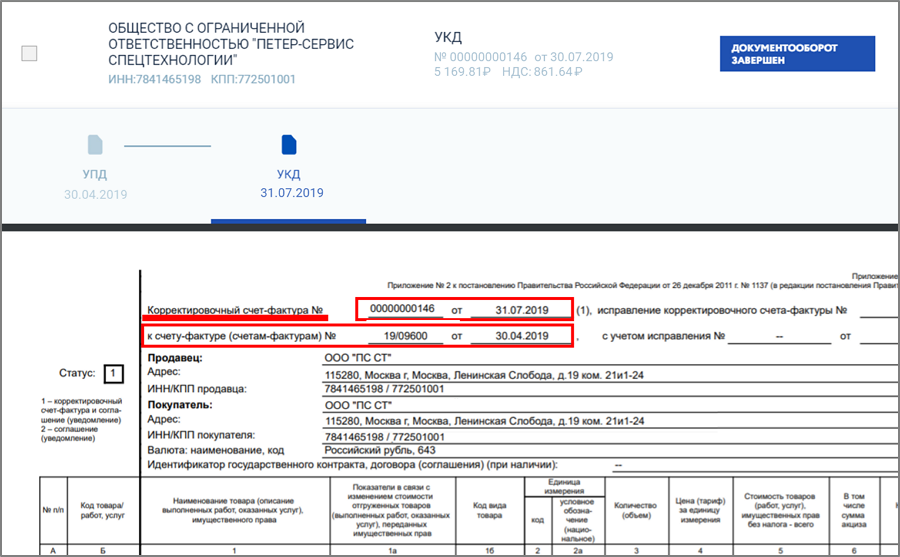

Пример 3

Продавец ООО «Ромашка» 30 апреля 2019 года оказал покупателю консультационные услуги по использованию программного обеспечения на общую сумму 70 000,00 руб. (в т. ч. НДС 20 %). В связи с тем, что покупатель выполнил план по закупкам программного обеспечения, ему была предоставлена скидка на консультационные услуги в размере 4 000 руб. (в т. ч. НДС 20 %), о чем 31 июля 2019 года было подписано соглашение об изменении цены. Этим же днем продавец оформил и передал покупателю корректировочный счет-фактуру.

Автор: Марина Климова – профессиональный бухгалтер и независимый налоговый консультант, автор более 70 книг и многочисленных статей по проблемам бухгалтерского учёта и налогообложения, к. э. н.

Первичные документы

Традиционные методы внесения исправлений в документы, оформленные на бумажном носителе, не подходят для электронного документооборота.

В нормативной базе только-только начали появляться правила внесения исправлений в электронную первичку. Причем в Законе о бухучете этому вопросу внимание вообще не уделяется (есть только общие слова в п. 7 ст. 9, которые никак не применить к цифровым документам). Так что до момента вступления в силу ФСБУ 27/2021 «Документы и документооборот в бухучете» хозяйствующие субъекты в этом смысле были предоставлены сами себе и им оставалось только действовать по аналогии с порядком исправления ошибок в счетах-фактурах.

А вот какое решение предлагает ФСБУ 27/2021 (п. 18, 20):

- допустимые способы исправления документов бухгалтерского учета устанавливаются экономическим субъектом. Это означает, что приемлемый для компании подход нужно закрепить в учетной политике;

- первичный документ, составленный в электронном виде, можно исправить путем составления нового (исправленного) электронного документа;

- новый (исправленный) документ должен содержать указание на то, что он составлен взамен первоначального электронного документа, дату исправления, а также электронные подписи лиц, составивших первичный учетный документ, с указанием их должностей, фамилий и инициалов либо иных реквизитов, необходимых для идентификации этих лиц. Обратите внимание: вносит исправления и заверяет их своей электронной подписью составитель документа, а не иное лицо, поскольку за достоверность данных отвечает именно подписант и вносить корректировки без его ведома недопустимо. Если исполнитель к моменту внесения правок сменился, это целесообразно оговорить в примечаниях к исправленному документу, чтобы констатировать, что нормативные требования не нарушались;

- средства воспроизведения нового (исправленного) электронного документа должны обеспечить невозможность использования его отдельно от первоначального электронного документа.

По существу, предложен вариант, аналогичный составлению исправленных счетов-фактур: нужно сохранить дату и номер (при наличии) подлинника, указать номер и дату исправления, тем самым связав первоначальный и скорректированный документы, а остальные реквизиты привести уже без ошибок. Тогда по совокупности в первоначальном документе и документе с исправлениями будет в наличии информация о неправильном и верном тексте, дате исправления и подтверждении исправления подписями ответственных лиц.

В тех случаях, когда формат первичного электронного документа разработан ФНС России, именно такой порядок внесения исправлений и реализуется, например, применительно:

- к формату акта о приемке выполненных работ (Приказ ФНС России от 28.07.2022 № ЕД-7-26/691@),

- к формату документа о приемке материальных ценностей и (или) расхождениях, выявленных при их приемке (Приказ ФНС России от 27.08.2019 № ММВ-7-15/423@),

- к формату документа о передаче товаров при торговых операциях (Приказ ФНС России от 30.11.2015 № ММВ-7-10/551@).

При самостоятельной разработке форматов электронных первичных документов логично пойти этим же путем.

Счета-фактуры

Порядок выставления счетов-фактур, в том числе исправленных, определен ст. 168, 169 НК РФ, Постановлением Правительства РФ от 26.12.2011 № 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость» (далее – Постановление № 1137); особенности порядка выставления и получения счетов-фактур в электронной форме установлены Приказом Минфина России 05.02.2021 № 14н (далее – Порядок № 14н).

Исправление осуществляется путем создания нового файла документа.

В исправленном счете-фактуре обязательно проставляется порядковый номер исправления и дата его внесения, но – также обязательно – сохраняются первоначальные номер и дата самого документа. Остальные показатели нового экземпляра счета-фактуры, в том числе новые (первоначально не заполненные) или уточненные (измененные), указываются в общем порядке (п. 7 Правил заполнения счета-фактуры, утв. Постановлением № 1137 (далее – Правила)).

«Такском-Файлер» – универсальный сервис электронного документооборота

- Прост, как электронная почта

- Надёжен, как автомат Калашникова

- Web-версия + мобильное приложение

- Идеальный вариант для розницы, работающей с маркированным товаром

Обратите внимание: если исправленный счет-фактура составляется после того, как первоначальному был составлен один или несколько корректировочных счетов-фактур, то в графах 3 (количество (объем) поставляемых (отгруженных) по счету-фактуре товаров (выполненных работ, оказанных услуг), переданных имущественных прав); 4 (цена (тариф) за единицу измерения (без НДС)); 5 (стоимость всего количества (объема) поставляемых (отгруженных) по счету-фактуре товаров (выполненных работ, оказанных услуг), переданных имущественных прав (без НДС); 6 (сумма акциза); 8 (сумма НДС); 9 (стоимость (с учетом НДС) исправленного счета-фактуры данные приводятся без учета изменений по строке Б (после изменения), а в графах 5, 6, 8 и 9 – без учета изменений по строкам В (увеличение), Г (уменьшение) (абз. 1 п. 7 Правил).

Всегда ли при выявлении ошибки нужно составлять исправленный счет-фактуру? Нет, можно ограничиться случаями, когда ошибка препятствует налоговым органам идентифицировать продавца, покупателя товаров (работ, услуг), имущественных прав, наименования товаров (работ, услуг), имущественных прав, их стоимость, налоговую ставку и сумму налога, предъявленную покупателю, и когда ошибка вкралась в реквизиты прослеживаемости. В остальных случаях в силу прямого указания в п. 7 Правил новые экземпляры счетов-фактур не составляются. Это объясняется тем, что несущественные ошибки не мешают покупателю воспользоваться вычетом налога (см. п. 2 ст. 169 НК РФ), а значит, лишний документооборот ни к чему.

Исправленный электронный счет-фактура подписывается УКЭП руководителя организации либо иных лиц, уполномоченных на это приказом (иным распорядительным документом) по организации или доверенностью от имени организации, ИП. Интересно, что в случае со счетами-фактурами законодательство не требует, чтобы исправленный документ был заверен тем же подписантом, что и первоначальный.

Если ошибку в электронном счете-фактуре заметил покупатель, он направляет продавцу через оператора электронного документооборота уведомление об уточнении электронного документа. При получении уведомления продавец устраняет указанные в нем ошибки в счете-фактуре и направляет покупателю исправленный счет-фактуру в электронной форме (п. 17, 18 Порядка № 14н).

К слову, формат уведомления об уточнении электронного документа утвержден приказом ФНС России от 30.01.2012 № ММВ-7-6/36@ и обновлен Приказом ФНС России от 21.02.2023 № ЕД-7-26/133@. С учетом новой редакции документа формат уведомления можно использовать не только для обращения к продавцу с целью исправления счетов-фактур, но и для обращения участника ЭДО к своему контрагенту с просьбой о внесении исправлений в первичные документы: формат сделали универсальным.

После обнаружения существенной ошибки – самостоятельно или с подачи покупателя – продавец обязан сформировать и направить контрагенту исправленный счет-фактуру, но, к сожалению, заставить несознательного продавца сделать это невозможно: ни налоговое, ни гражданское законодательство не содержат положений, позволяющих понудить его к этому. Если ошибка, которую отказался исправлять продавец, препятствует вычету НДС у покупателя, тот может обратиться в суд с иском о возмещении причинных ему бездействием продавца убытков.

УПД

Статус УПД до сих пор остается спорным: что это – счет-фактура «с довеском» или первичный документ, совмещенный со счетом-фактурой? То есть, какова природа этого документа, какая его часть – локомотив? Если начать разбираться, становится понятно, что никакого электронного документа, который официально назывался бы «УПД», вообще не существует.

Бумажному УПД со статусом «1» (счет-фактура и передаточный документ (акт)) соответствует т. н. «счет-фактура с дополнительной информацией» – счет-фактура, применяемый при расчетах по НДС и первичный учетный документ о передаче товаров (работ, услуг, имущественных прав), в результате которой изменяется финансовое состояние передающей и принимающей стороны (функция «СЧФДОП») (п. 2 Формата, утв. Приказом ФНС России от 19.12.2018 № ММВ-7-15/820@, Приложение 3 к Письму ФНС России от 28.05.2021 № ЕА-4-15/7407).

В целях формирования такого документа показатели счета-фактуры, установленные п. 5 ст. 169 НК РФ, дополнены на основании п. 9 Правил заполнения счета-фактуры, утв. Постановлением № 1137, информацией, позволяющей применять электронный документ в качестве первичного документа.

Получается, что «биполярность» этого электронного документа заставляет нас при внесении в него исправлений учитывать как правила, предусмотренные налоговым законодательством для исправления счетов-фактур (в той части его реквизитов, которые соответствуют счету-фактуре), так и бухгалтерскими НПА для исправления первичных учетных документов (в той его части, где он выступает в роли документа об отгрузке).

Внимание

Важно не запутаться, когда следует вносить исправления в счет-фактуру или УПД, а когда составлять корректировочный документ.

Продавец выставляет корректировочный счет-фактуру (УКД), если с согласия (с ведома) покупателя происходит изменение стоимости отгруженных товаров, работ, услуг, имущественных прав (п. 3 ст. 168, п. 13 ст. 171, п. 10 ст. 172 НК РФ). То есть, изменились условия сделки. Основанием для корректировки будет договор, соглашение или иной первичный документ, подтверждающий согласие (факт уведомления) покупателя на изменение стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, в том числе из-за изменения цены (тарифа) и (или) изменения количества (объема) отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав.

Исправления же вносятся в документы с ошибками!

Радикальное решение

Когда весь документ – одна большая ошибка, его можно аннулировать.

Нигде в законодательстве нет понятия или описания порядка аннулирования первичных документов, счетов-фактур или УПД.

Под аннулированием же вообще принято понимать признание чего-либо недействительным, не состоявшимся, не имеющим правовых последствий.

Например, если документы составили по ошибке в отношении не имевшего места факта хозяйственной жизни, то оснований для их исправления или корректировки не имеется – их логично аннулировать.

ФНС России в Письмах от 31.10.2022 № СД-4-3/14664, от 15.02.2023 № ЕА-3-26/2155@ не отвергает возможности аннулирования документов по договоренности контрагентов о признании отсутствия гражданско-правовых последствий ошибочно сформированного документа. Способ такого признания может быть установлен соглашением сторон.

Не имеющий правовых последствий и составленный по ошибке первичный документ следует изъять из учета (как бухгалтерского, так и налогового), а ошибочно внесенные при тех же обстоятельствах в книгу покупок или книгу продаж на основании недействительных счетов-фактур (УПД) записи аннулировать, зарегистрировав такие документы снова, но со знаком «минус».

Если ошибка выявлена до окончания налогового периода, запись делается в регистре за этот же квартал; если по окончании, то в дополнительном листе книги покупок или книги продаж за квартал, в котором такой документ был изначально зарегистрирован (по аналогии с нормами п. 11 Правил ведения книги продаж, п. 4, 9 Правил ведения книги покупок, утв. Постановлением № 1137).

Если аннулирование записей в доплистах книги покупок (продаж) привело к увеличению суммы налога к уплате, налогоплательщик обязан представить в налоговый орган уточненную налоговую декларацию по НДС (п. 1 ст. 81 НК РФ). Аналогично следует действовать, если из-за ошибочно составленного и принятого к учету документа (который в дальнейшем аннулировали) оказались занижены начисления по налогу на прибыль за прошедший отчетный (налоговый) период.

Откройте документ, нажмите , выберите в списке передаточный документ или счет-фактуру.

Проверьте данные. Если обнаружите ошибку, исправьте их.

- Статус — зависит от ставки НДС в карточке товара или услуги, а также в настройках аккаунта.

- 1 — есть какая-либо ставка НДС. УПД с таким статусом заменяет счет-фактуру, накладную либо акт.

- 2 — ставка «Без НДС». Заменяет только накладную либо акт.

- Счет-фактура N _ от _ — регистрационный номер документа и дата заполнения бланка указываются автоматически. Можно изменить при создании реализации.

- Исправление N _ от _ — номер и дата внесения корректировки указываются автоматически. Можно изменить при оформлении исправления и указать номер, предусмотренный в компании.

- Продавец — полное название организации продавца указывается автоматически при создании реализации или вручную при редактировании документа. Если это ИП — ФИО полностью.

- Адрес — указывается автоматически, на основании информации из карточки организации, из первого поля «Адрес» (юридический). Если оно не заполнено, из второго поля «Адрес» (фактический). Изменить адрес можно карточке организации и при редактировании документа.

- ИНН/КПП продавца — указывается автоматически на основании реквизитов вашей компании. Изменить их можно в карточке организации.

- Грузоотправитель и его адрес — полное название организации указывается вручную при редактировании документа. Если это ИП, отображается краткое название. Если оно не заполнено — ФИО полностью.

Если грузоотправитель ваша компания, отображается ее адрес из карточки организации, из первого поля «Адрес» (юридический). Если оно не заполнено, из второго поля «Адрес» (фактический).

Если грузоотправитель сторонняя организация, отображается адрес из карточки контрагента, из первого поля «Адрес». Если оно не заполнено, из поля «Фактический адрес».

- Грузополучатель и его адрес — полное название организации указывается вручную при создании реализации. Если это ИП, отображается краткое название. Если оно не заполнено — ФИО полностью.

Адрес указывается автоматически, на основании информации из карточки контрагента, из первого поля «Адрес». Если оно не заполнено, из поля «Фактический адрес». Изменить его можно в карточке контрагента и при редактировании документа.

- К платежно-расчетному документу — название, номер и дата документа-основания указывается вручную при создании или редактировании УПД.

- Документ об отгрузке — номер и дата составления документа об отгрузке товаров, соответствующего порядковому номеру записи в счете-фактуре. Их может быть несколько, указывать через «;».

- Покупатель — полное название организации указывается вручную при создании реализации или устанавливается автоматически, если реализация создана на основании другого документа. Изменить название контрагента можно в его карточке. Если это ИП, отображается краткое название. Если оно не заполнено — ФИО полностью.

- Адрес — указывается автоматически при выборе покупателя. Если оно не заполнено, из поля «Фактический адрес». Изменить его можно при редактировании документа и в карточке контрагента.

- ИНН/КПП покупателя — указывается автоматически при выборе покупателя. Изменить можно в карточке контрагента.

- Валюта: наименование, код — указывается автоматически. Чтобы изменить валюту, настройте учет валютных операций.

- Идентификатор государственного контракта, договора (соглашения) (при наличии) — указывается вручную при редактировании документа.

- А, Код товара/работ, услуг — артикул или номер ОКВЭД заполняются автоматически, если в карточке товара или услуги заполнено поле «Код».

- 1, № п/п — номер записи в таблице устанавливается автоматически.

- 1а, Наименование товара (описание выполненных работ, оказанных услуг), имущественного права — название из карточки товара или услуги, из поля «Полное наименование».

- 1б, Код вида товара. Не заполняется в СБИС.

- Единица измерения:

- 2, код — код из карточки товара или услуги, из поля «ед. изм.».

- 2а, условное обозначение (национальное) — название единицы измерения из карточки товара или услуги из поля «ед. изм.».

- 3, Количество (объем) — указывается при добавлении товаров в реализацию.

- 4, Цена (тариф) за единицу измерения — стоимость может указываться при создании карточки товара, при добавлении товара в реализацию, переносе из документа-основания.

- 5, Стоимость товаров (работ, услуг) имущественных прав без налога — всего — сумма за все единицы товара без суммы налога. Рассчитывается автоматически.

- 6, В том числе сумма акциза — размер суммы акциза заполняется автоматически, если в документе есть подакцизные товары, например табак.

- 7, Налоговая ставка — размер налоговой ставки вашей компании указывается в карточке товара или услуги, а также в настройках аккаунта.

- 8, Сумма налога, предъявляемая покупателю — размер налога, который оплатит покупатель. Рассчитывается автоматически, исходя из стоимости товаров.

- 9, Стоимость товаров (работ, услуг) имущественных прав с налогом — всего — сумма за все единицы товара вместе с суммой налога. Рассчитывается автоматически.

- Страна происхождения:

- 10 и 10а, Цифровой код и Краткое наименование — код и название страны производителя, которые указываются при расширенном редактировании товара, из поля «Страна».

- 11, Регистрационный номер таможенной декларации — номер ГТД, указывается при расширенном редактировании товара.

- Количественная единица измерения товара, используемая в целях прослеживаемости:

- 12 и 12а, код и условное обозначение — заполняются автоматически, если вы продаете прослеживаемые товары.

- 13, Количество товара, подлежащего прослеживаемости, в количественной единице измерения товара — количество прослеживаемого товара.

- Документ составлен на _ листах — количество листов указывается автоматически.

- Руководитель организации или иное уполномоченное лицо — фамилия и инициалы, должность лица, производившего отгрузку, передавшего итоги услуги, работы или права на собственность. Заполняется в момент подписания документа ЭП отправителя. Поле «Подпись» заполняется словом «электронно», на документе отображается штамп электронной подписи.

- Главный бухгалтер или иное уполномоченное лицо — фамилия и инициалы, должность сотрудника, уполномоченного подписывать документы о хоздеятельности компании. Заполняется в момент подписания документа ЭП отправителя. Поле «Подпись» заполняется словом «электронно», на документе отображается штамп электронной подписи.

- Индивидуальный предприниматель или иное уполномоченное лицо — фамилия и инициалы индивидуального предпринимателя, реквизиты свидетельства ОГРНИП. Заполняется в момент подписания документа ЭП отправителя. Поле «Подпись» заполняется словом «электронно», на документе отображается штамп электронной подписи.

- Основание передачи (сдачи)/получения приемки — название, номер и дата связанного платежного документа, например счета или заказа. Также может указываться вручную при создании или редактировании УПД.

- Данные о транспортировке и грузе — реквизиты транспортных документов или масса груза. Указывается вручную при заполнении или редактировании УПД.

- Товар (груз) передал/услуги, результаты работ, права сдал — фамилия и инициалы, должность сотрудника, отгрузившего товар, или уполномоченного подписывать акты передачи результатов работ от имени организации или предпринимателя. Поле «Подпись» заполняется словом «электронно», на документе отображается штамп электронной подписи. Заполняется при подписании реализации продавцом.

- Дата отгрузки, передачи (сдачи) — дата передачи товаров или права на собственность, оказания услуг. Заполняется датой отправки документа.

- Иные сведения об отгрузке, передаче — прочие данные о документе. Например, сопутствующие документы.

- Ответственный за правильность оформления факта хозяйственной жизни — фамилия и инициалы, должность сотрудника, ответственного за правильное оформление факта хозяйственной жизни, со стороны продавца. Поле «Подпись» заполняется словом «электронно», на документе отображается штамп электронной подписи. Заполняется при подписании

- Наименование экономического субъекта — составителя документа (в т. ч. комиссионера/агента) — название компании составителя документа. Например, комиссионера или агента.

- Товар (груз) получил/услуги, результаты работ, права принял — фамилия и инициалы, должность сотрудника, который получил товар или услугу или уполномочен подписывать документы от имени компании-покупателя. Заполняется при подписании документа «Поступление». Поле «Подпись» заполняется словом «электронно», на документе отображается штамп электронной подписи.

- Дата получения (приемки) — дата получения товара или услуг покупателем. Заполняется при подписании документа «Поступление».

- Ответственный за правильность оформления факта хозяйственной жизни — фамилия и инициалы, должность сотрудника, ответственного за правильность оформления сделки. Заполняется при подписании документа «Поступление». Поле «Подпись» заполняется словом «электронно», на документе отображается штамп электронной подписи.

- Наименование экономического субъекта — составителя документа — фамилия и инициалы, должность сотрудника, ответственного за правильность оформления сделки со стороны покупателя. В том числе о лице, ведущем бухгалтерский учет в организации.

Нашли неточность? Выделите текст с ошибкой и нажмите ctrl + enter.