Перерасход по авансовому отчету — как поступить в этой ситуации и можно ли выплатить сумму перерасхода сотруднику? Рассмотрим алгоритм действий по данному вопросу и нормы его законодательного регулирования.

Каковы условия, при которых перерасход по авансовому отчету возмещается?

Перерасход по авансовому отчету – вещь нередкая, поскольку сложно точно угадать ту сумму, которую нужно будет уплатить за приобретаемые товары (услуги) или израсходовать в служебной поездке. При выдаче средств объем предстоящих расходов определяется приблизительно. Окончательная их сумма становится известна из авансового отчета (АО).

Важно! С 30.11.2020 срок сдачи подотчетным лицом авансового отчета организация может установить самостоятельно. Требование о том, что отчет должен представляться не позднее 3 рабочих дней после дня истечения срока, на который выданы подотчетные, или со дня выхода на работу, отменено.

В АО должны отразиться все произведенные расходы. Обязательным приложением к нему станут оправдательные документы, подтверждающие величину этих расходов (чеки, счета, квитанции и т. д.).

В ходе проверки АО, осуществляемом бухгалтерией, нужно определить, все ли траты совершены по правилам, обоснованы ли они, соответствует ли их характер цели, на которую выдавались средства. Образовавшаяся сумма перерасхода по авансовому отчету будет оплачена сотруднику, если к АО у бухгалтерии нет претензий, а сам отчет утвержден руководителем (что подтверждает его согласие с осуществленными тратами).

В каком порядке бухгалтер должен принять авансовый отчет у работника, узнайте в Готовом решении от экспертов КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Требования бухгалтерии к АО таковы:

- отчет оформлен в соответствии с установленными для него правилами;

- каждая расходная строка имеет подтверждающий документ;

- соблюдается принцип обоснованности по каждому из расходов, т. е. он направлен на выполнение цели, изначально поставленной при выдаче средств на покупки.

Расход, в отношении которого не соблюдено хотя бы одно из 2 последних перечисленных условий, принят быть не может. Общий итог АО будет уменьшен на его сумму. Это может привести либо к исчезновению перерасхода, либо к уменьшению его суммы.

О том, как правильно заполнить АО, читайте в статье «Образец заполнения авансового отчета в 2023 году».

Перерасход по авансовому отчету: заявление нужно?

Нужно ли работнику, сдавшему АО с перерасходом, писать заявление на возмещение такового? Обоснованно ли такое требование бухгалтерии?

Выплата перерасхода осуществляется на основании утвержденного АО. Никаких заявлений дополнительно писать не требуется — данная обязанность нигде законодательно не закреплена.

Важно! Рекомендация от КонсультантПлюс

Расчет наличными деньгами по авансовому отчету, по которому образовался перерасход, оформите расходным кассовым ордером (РКО)…

В строке “Основание” РКО укажите:…

Подробнее смотрите в КонсультантПлюс. Пробный доступ к системе можно получить бесплатно.

Обоснованием того, что перерасход по авансовому отчету нужно выплачивать, являются следующие факторы:

- обоснованность расходов;

- документальное подтверждение каждого расхода;

- соответствие АО принятой у работодателя форме;

- утверждение АО руководителем.

О вопросах, возникающих при возмещении перерасхода по командировочным расходам, читайте в материале «Каков порядок возмещения по авансовому отчету?».

Можно ли выплачивать перерасход на карту сотруднику?

Удобство использования в расчетах банковских карт неоспоримо, но можно ли использовать такой способ расчета для выплаты перерасхода по АО? Позиция государственных органов в этом вопросе неоднозначна.

Если обратиться к унифицированной форме АО (АО-1), то мы можем увидеть, что в качестве документа, на основании которого выдаются деньги по перерасходу, в нем указан только кассовый ордер. Однако в нем имеются и свободные строки, позволяющие вписать туда иные способы получения денег.

Форму АО-1 можно скачать на нашем сайте по ссылке ниже:

Скачать форму № АО-1

На то, что выплату подотчетных средств можно осуществлять только посредством выдачи наличных средств через кассу, указано в п. 6.3 указания Банка России от 11.03.2014 № 3210-У. Однако казначейство РФ и Минфин РФ придерживаются иной позиции (письма от 10.09.2013 № 42-7.4-05/5.2-554 и № 02-03-10/37209), считая выплату средств на карту сотрудника вполне допустимой.

Итоги

Для подтверждения факта перерасхода по АО нужно не только документально обосновать все расходы, но и осуществить их в соответствии с поставленной при выдаче средств задачей. Выплата перерасхода осуществляется после проверки АО бухгалтерией и утверждения его руководством. Основанием для выплаты является сам авансовый отчет. Выплату можно осуществлять как наличными из кассы предприятия, так и переводом средств на карту сотрудника.

Составленный, проверенный и утвержденный авансовый отчет является основанием для принятия к учету расходов, которые произвело подотчетное лицо. На что нужно обратить особое внимание при составлении авансового отчета, какие изменения в законодательстве на него повлияли — речь об этом пойдет в сегодняшней статье.

Тезисы об авансовых отчетах:

- Неважно, как именно были выданы денежные средства — наличными, перечислены на личную карту или потрачены с корпоративной банковской карты. Отчет нужен в любом случае.

- Работник обязательно прикладывает к отчету подтверждающие документы (пункт 6.3 Указания ЦБ № 3210).

- Если работник потратил свои деньги для служебных целей, он имеет право на компенсацию расходов (статья 164 ТК РФ). Основание — заявление работника, либо приказ руководителя компании. Достаточно одного документа (пункт 6.3 Указания ЦБ № 3210).

- Остаток неиспользованных денег подотчетное лицо возвращает работодателю. Перерасход компенсирует работодатель.

Рассмотрим оформление авансового отчета через призму типичных ошибок.

Ошибка 1. Отсутствие локальных нормативных актов

Законодательно обязанность разрабатывать ЛНА по подотчету не закреплена, но на практике документ пригодится как работникам — они будут четко знать регламент работы с подотчетными средствами, так и работодателям — руководитель сможет отслеживать соблюдение правил и сроков.

Рекомендуем установить в ЛНА следующие сроки и правила:

- Срок подачи заявления на выдачу подотчетных сумм, его форму (если нужно).

- Порядок согласования и срок рассмотрения заявления уполномоченным лицом (не обязательно руководителем).

- Срок предоставления отчета, его можно дифференцировать — в зависимости от целей или групп работников (например: администрация, рабочие).

- Срок проверки авансового отчета бухгалтерией и его утверждения руководителем;

- Сроки расчета (выплаты перерасхода или возврата остатка);

- Форму авансового отчета.

Обычно такие правила объединяют в Положении о расчетах с подотчетными лицами. Оно поможет решить конфликтную ситуацию внутри организации, защитит компанию при проверке, обоснует права работника и работодателя в суде.

Обратите внимание: с 30.11.2020 отменен 3-дневный срок для авансового отчета подотчетным лицом (Указание Банка России от 05.10.2020 № 5587-У). Срок сдачи авансового отчета устанавливается руководителем, индивидуальным предпринимателем (пункт 6.3 Указания ЦБ № 3210). Выдавать новый аванс, даже если не израсходован предыдущий, с 30 ноября 2020 тоже можно.

Ошибка 2. Некорректное оформление авансового отчета

Ранее для составления авансового отчета использовалась унифицированная форма № АО-1. Но с 1 января 2013 года компании вправе разрабатывать свои формы первичных документов. Главное, чтобы в них присутствовали обязательные реквизиты согласно пункту 2 статьи 9 Закона «О бухгалтерском учете»:

- наименование документа;

- дата составления документа;

- наименование экономического субъекта, составившего документ;

- содержание факта хозяйственной жизни;

- величина натурального и/или денежного измерения факта хозяйственной жизни с указанием единиц измерения;

- наименование должности лица, совершившего сделку, операцию и ответственного за ее оформление;

- подписи лиц с указанием их фамилий и инициалов.

Составление авансового отчета

Зачастую бухгалтера используют унифицированную форму, тем более, что она предусмотрена программами учета. По правилам подотчетное лицо должно заполнять часть отчета, где указываются приложенные документы, суммы в них и вид расхода. Но чаще это делает сам бухгалтер.

Шапку отчета — с наименованием компании, ее данными, можно не заполнять от руки, а сразу сделать частью бланка. Так удобнее. Заполнять отчет смешанным способом — автоматизировано и вручную закон не запрещает.

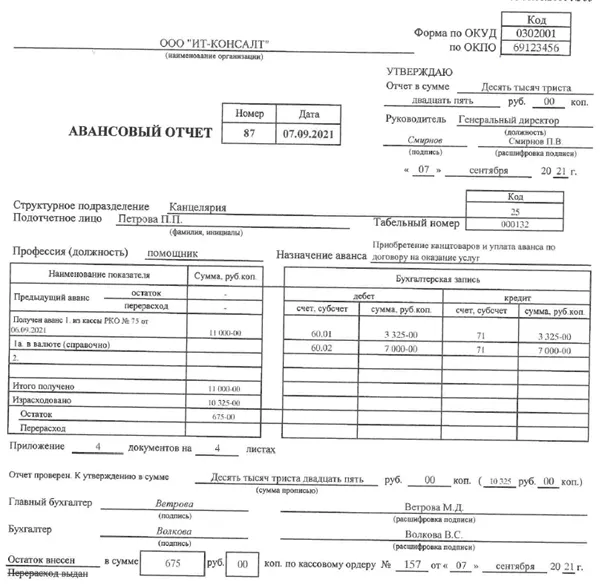

Если вы применяете «стандартный» отчет АО-1, то заполнять его следует так:

1. Указать дату составления авансового отчета, структурное подразделение (если есть), в котором работает сотрудник, ФИО, табельный номер, должность и назначение выданного аванса (например, «на покупку материалов»).

2. Заполнить таблицы (см. рис. 1):

- В таблице слева указываются данные о предыдущем авансе, суммы выданных средств с разбивкой: из кассы, со счета, в рублях и валюте, а также сумма остатка или перерасхода.

- В таблице справа указываются общие суммы расходов в разбивке по счетам учета затрат.

Рис. 1

3. Далее указывается количество приложений к авансовому отчету, то есть документов, которые подтверждают расходы и следуют подписи ответственных лиц.

Осталось обратить внимание на строку с утвержденной суммой отчета. Она может отличаться от суммы, которую указал сотрудник. Причины — нет подтверждающих документов на расход, документы оформлены ненадлежащим образом, не хватает документов (например, прилагается товарный чек, но нет кассового).

Бухгалтер сверяет сведения, которые указал работник (на оборотной стороне отчета) с оригиналами документов.

Не важно какой документ используется у вас — АО-1 или собственный бланк, печать организации на авансовом отчете не нужна.

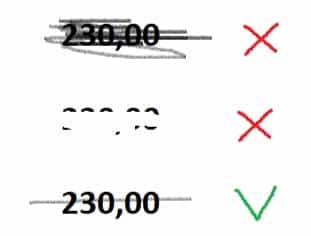

Если в авансовом отчете допущена ошибка, ее можно исправить (в соответствии с частью 7 статьи 9 Закона № 402-ФЗ, пунктом 4.2 Положения о документах и документообороте в бухгалтерском учете, пунктом 16 Положения № 34н):

- согласовать внесение исправлений со всеми лицами, составившими и подписавшими отчет;

- аккуратно зачеркнуть ошибочную запись одной чертой;

- написать рядом (сбоку, сверху) верные данные;

- указать дату исправления (например, «Исправлено 26.01.2021») и заверить новую запись подписями лиц, составивших и подписавших авансовый отчет.

В форме АО-1 есть отрезной корешок. Он подтверждает факт передачи от работника бухгалтеру отчета и документов к нему — эта часть передается подотчетному лицу.

Ошибка 3. Неверное оформление приложенных документов

Конкретный перечень документов, подтверждающих расходы, которые работник должен приложить к авансовому отчету, не определен законодательством.

Как минимум, это будут кассовые чеки. Пунктом 6.1 статьи 4.7 Федерального закона № 54-ФЗ установлены требования к чекам (наличие реквизитов):

- наименование организации и ИНН;

- дата, время и место (адрес) осуществления расчета;

- должность и ФИО кассира (продавца), выбившего фискальный кассовый чек (ФКЧ);

- наименование документа и признак расчета;

- регистрационный номер ККТ и заводской номер фискального накопителя;

- адрес сайта, где проверяют ФКЧ;

- номер смены и порядковый номер ФКЧ за смену;

- наименование товаров (работ, услуг), количество, цена за единицу, стоимость с учетом скидок — обязательно с 01 февраля 2021-го года;

- форма расчета;

- ставка и сумма НДС;

- система налогообложения;

- код товара;

- QR-код.

В отдельных случаях к авансовому отчету можно не прикладывать бумажные кассовые чеки.

- Товарного чека (иного документа) для подтверждения оплаты достаточно, если это позволяет 54-ФЗ. Например, работник был в командировке в отдаленной местности, где законом разрешено вести расчеты без применения ККТ (пункты 3 и 8 статьи 2 Федерального закона 54-ФЗ).

- БСО (бланк строгой отчетности) также могут стать подтверждением расхода. В них тоже должны быть обязательные реквизиты (пункт 6.1 статьи 4.7 Федерального закона № 54-ФЗ) и печатать их необходимо с применением онлайн-кассы (статья 1.1, п. 2 статьи 2 Закона 54-ФЗ, п. 8 статьи 7 Закона № 290-ФЗ от 03.07.2016).

- Работнику могут выдать электронный фискальный чек. Он должен содержать реквизиты, предусмотренные приказом ФНС от 14.09.2020 № ЕД-7-20/662@. Его можно распечатать и приложить к авансовому отчету. Электронный документ или ссылку на него тоже нужно передать бухгалтеру, например, на электронную почту.

Документы, в которых отсутствуют обязательные реквизиты, принимать к учету нельзя, возместить (учесть) расходы по ним тоже. Поэтому сотруднику либо придется заново запросить документы, оформленные надлежащим образом либо придется вернуть деньги работодателю (нет документов = нет расхода).

Бухгалтер также не должен принимать документы, которые:

- выцвели (либо повреждены), реквизиты в них нечитаемы (либо утрачены);

- содержат операции, которые не соответствуют характеру подотчета, к примеру, даты оплаты гостиницы не совпадают с датами командировки.

Без подтверждающих документов можно учесть только один вид командировочных расходов — суточные.

Другими документами, подтверждающими расходы, могут стать: акты, накладные, билеты, договоры аренды, путевые листы и т. д.

Подробнее о документах, которые потребуются для учета командировки — читайте в другой статье.

Ошибка 4. Неверный учет расходов в бухучете

В бухгалтерском учете расчеты с подотчетными лицами учитываются на счете 71. Записи на счетах учета делаются на основании утвержденного авансового отчета и приложенных к нему документов.

Типовые проводки выглядят так:

|

Содержание операции |

Дебет |

Кредит |

|

Выданы деньги под отчет из кассы (такая же проводка делается при выплате перерасхода) |

71 |

50 |

|

Перечислены средства под отчет со счета организации (ИП) на карту работника (такая же проводка при переводе перерасхода) |

71 |

51 |

|

Израсходованы сотрудником средства по корпоративной карте (если есть возможность оперативного контроля за движением средств, например, сразу видно, по карте какого сотрудника прошло списание) |

71 |

55 |

|

Если нет оперативного контроля, то сначала средства, использованные по корпкарте, отражаются, как переводы в пути (57 счет) и затем относятся на конкретное подотчетное лицо |

71 57 |

57 55 |

|

Расходы в командировке (суточные, проживание, проезд и др. подобные) отнесены на счета учета затрат |

20, 26, 44 и др. |

71 |

|

Оприходованы материалы (товары), купленные подотчетным лицом |

10 (41) |

60 |

|

Отражена оплата материалов (других покупок, оплата услуг, работ), совершенная подотчетником |

60 (76) |

71 |

|

Возвращен в кассу неизрасходованный остаток подотчетной суммы |

50 |

71 |

|

Подотчетник вернул остаток на расчетный счет (переводом) |

51 |

71 |

Если бухгалтер допустил в проводках ошибку, то порядок исправления зависит от периода, в котором была обнаружена ошибка:

- Ошибка совершена в текущем году — исправления вносят тем периодом, когда была совершена ошибка. Сторнируют неверную запись и делают правильную.

- Если ошибка обнаружена после окончания года, но до утверждения годовой отчетности — исправление делается 31 декабря отчетного года — сторно и верная проводка.

- Если ошибка обнаружена после утверждения отчетности — ошибку исправляют текущим годом. Например, ошибку 2020 года исправляем 2021-м годом, сторно неверной проводки и правильную проводку делаем в месяце ее обнаружения.

Курс «Кадровый учет и делопроизводство»

Научим вести кадровый учёт без ошибок и штрафов!

ВОПРОС

Сотрудник под отчёт получил наличные на хоз. нужды. К авансовому отчету приложил чек, где указано электронно, т.е. расплачивался своей банковской картой. Нет ли в этом нарушения, и как ему выдать перерасход?

ОТВЕТ

Нарушения нет. Возврат перерасхода подотчетной суммы на хозяйственные и прочие расходы возможно перечислить на банковскую карту работника или выдать наличными.

ОБОСНОВАНИЕ

Если подотчетное лицо оплатило расходы своей банковской картой, то принять к учету авансовый отчет можно. Для этого к авансовому отчету необходимо приложить документы, подтверждающие оплату. Такими документами могут быть, например:

- чек ККТ (ст. 1.1, п. 1 ст. 1.2 Закона о применении ККТ);

- документ строгой отчетности, в том числе электронный билет (п. 8 ст. 7 Федерального закона от 03.07.2016 N 290-ФЗ, Письмо Минфина России от 06.06.2017 N 03-03-06/1/35214);

- слип (квитанция электронного терминала) (Письма Минфина России от 06.10.2017 N 03-03-06/1/65253, от 24.06.2016 N 03-03-06/1/36877);

- выписка с банковского счета сотрудника о совершении транзакции с указанием назначения и получателя платежа.

Возможность выдачи работникам денег под отчет путем перечисления на личные банковские карты (в том числе зарплатные) Минфин России подтвердил в Письмах от 21.07.2017 N 09-01-07/46781, от 25.08.2014 N 03-11-11/42288, от 10.09.2013 N 02-03-10/37209.

После того как авансовый отчет будет проверен бухгалтером и утвержден руководителем организации, сумма перерасхода может быть выплачена работнику. Так же, как и при выдаче денег под отчет, возмещение можно перечислить сотруднику на карту либо выдать наличными.

Возврат перерасхода подотчетной суммы на хозяйственные и прочие расходы на банковские карты работников оформляется бухгалтерской проводкой: Дебет 71 “Расчеты с подотчетными лицами” Кредит 51 “Расчетные счета”.

Ошибки в авансовых отчетах прячутся в данных о подотчетнике, в суммах расходов, остатков и перерасходе, в счетах, на которые относятся затраты. Как предотвращать ошибки, быстро их находить и исправлять — читайте дальше.

Кратко об авансовом отчете

Правильно составленный и утвержденный авансовый отчет — необходимое основание для того, чтобы принять к учету расходы, произведенные подотчетником.

Форма выдачи средств под отчет значения не имеет — в наличной форме, перечислением карту (личную, корпоративную), отчет и подтверждающие документы необходимы всегда.

Если сотрудник потратился на благо фирмы, то он получает компенсацию таких трат (ст. 164 Трудового кодекса) на основании соответствующего заявления или распорядительного документа (приказа) руководителя. Составлять в данном случае авансовый отчет будет некорректно.

Если выданные деньги израсходованы не полностью, то остаток требуется вернуть работодателю, а перерасход компенсировать.

Проверка реквизитов

Если ваша фирма пользуется унифицированной формой № AO-1, то все нужные реквизиты априори имеются. Если форма разработана самостоятельно, то следует проверить, все ли обязательные реквизиты в ней содержатся. А именно (п. 2 ст. 9 закона о бухучете):

- наименование;

- дата составления;

- данные о лице, составившем АО;

- содержание операции;

- единицы измерения;

- должность лица, совершившего операцию, ответственного за ее оформление;

- подписи, Ф.И.О и др.

В большинстве случаев мы используем формы, «вшитые» в программы для ведения учета, и там, все реквизиты присутствуют. Но все равно стоит проверить их соответствие требования законодательства.

Срок хранения авансового отчета — 5 лет (в некоторых случаях дольше, например, если первичка подтверждает получение убытка, то срок ее хранения составляет 10 лет). Столько же нужно хранить сопутствующие документы.

Часто приложением являются чеки, которые быстро выцветают, буквально до чистого листа. Поэтому стоит их либо копировать, либо создавать скан-копию.

Ошибки заполнения авансового отчета

Правила требуют, чтобы часть авансового отчета, в которой указывают прилагаемые документы, суммы, вид расхода заполнял сам подотчетник. На практике же это — головная боль бухгалтера. Он вносит все данные в программу, потом распечатывает отчет и уже передает на подпись подотчетному лицу.

Если все-таки форму заполнил подотчетник, то надо проконтролировать, чтобы он указал:

- дату составления;

- структурное подразделение (при наличии), в котором он работает, например «отдел снабжения»;

- Ф.И.О. полностью;

- табельный номер (надо признать, на этот реквизит реже всего обращают внимание);

- должность (в соответствии со штатным расписанием, трудовым договором), к примеру, если в штатном должность «инженер по тепловым сетям», а в авансовом отчете будет написано просто «инженер» это уже ошибка;

- назначение аванса (оно указано обычно в заявлении работника на выдачу аванса или в приказе руководителя).

В таблице на первом листе указывают общие данные о расходах:

Для упрощения используем стандартную форму AO-1.

Данные о прошлом авансе нужно указать обязательно, чтобы вывести верные остатки по расчету с подотчетным лицом. В настоящее время допускается выдача новых авансов до того, как был израсходован предыдущий.

Выданные суммы по текущему отчету нужно разбить: столько-то выдано со счета, из кассы, в рублях и инвалюте. Подвести итоги по отчету и вывести остаток.

С правой стороны таблицы указаны суммы расходов, распределенные по счетам учета затрат. В Дебете укажем, например, счет 10 — приобретены материалы, или счета 76, 60 — проведена оплата за услуги контрагенту (за связь, интернет, товары или услуги), а в кредите — 71 — счет учета расчетов с подотчетниками.

Придется посчитать количество подтверждающих документов. Здесь часто возникают ошибки.

Например, у вас есть товарный чек, кассовый чек и слип с терминала эквайринга (при оплате картой) по одной операции — покупке бумаги для принтера. Несмотря на то, что в отчеты мы укажем реквизиты только одного документа — кассового чека, потому что именно он подтверждает расход средств, но посчитать надо все приложенные документы, так что их будет три.

Аналогично следует поступить и с другими документами, например, со служебными записками, гарантийными талонами, книжками, другими сопутствующими, если их работник приложил к авансовому отчету. Их тоже надо посчитать.

Подписи ответственных лиц обязательны, а вот печать ставить на отчете не нужно.

Обратите внимание! Сумма, указанная в строке с утвержденной суммой отчета, может быть отличной от той, что была указана работником, в т. ч. из-за отсутствия документального подтверждения, неправильного оформления и т. п.

Пример: сотрудник вместо одной запчасти к автомобилю приобрел две, разного размера, т. к. не был уверен какая из них подойдет. Покупка запчасти была согласована с руководителем, а вот приобретение сразу двух — нет. В итоге директор утвердил покупку только подходящей к автомобилю детали. Поэтому сумма в разделе со сведениями, полученными от работника, и сумма к утверждению будут разными.

Следует сверять все данные, указанные подотчетником на обороте отчета, с оригиналами представленных оправдательных документов. Здесь тоже часто находятся ошибки трех видов:

- ошибки в реквизитах оправдательного документа (неверный номер, дата);

- ошибки в суммах;

- ошибки в выборе самого подтверждающего документа.

Если вы совершили покупку, то главный документ для вас — кассовый чек, остальные — сопутствующие. Например, допустимо, если в чеке будет общая сумма, а расшифровка покупки в накладной. При этом в авансовом отчете будет указан все же кассовый чек.

При обнаружении ошибки ее следует исправить. Для этого потребуется:

- согласовать исправление с лицами, составившими и подписавшими отчет;

- зачеркнуть ошибочный текст (суммы);

- нанести рядом (сверху, сбоку) верные данных (п. 7 ст. 9 закона о бухучете, п. 21 ФСБУ 27/2021 «Документы и документооборот в бухгалтерском учете», п. 16 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ);

- проставить отметку «Исправлено» с датой исправления и подписями лиц, составивших документ, с указанием их должностей, Ф.И.О. либо иных реквизитов, необходимых для идентификации;

Нельзя использовать для корректировки специальные жидкости, маркеры или зачеркивать многократно исходные данные.

Если фирма применяет форму АО-1, то для подтверждения передачи отчета и документации используйте отрезной корешок, передавая его подотчетнику. Он служит подтверждением в приемке отчета бухгалтерией.

Проверка приложенных документов

Как правило, сотрудники собирают все, что можно собрать, включая личные чеки и прочий мусор и просто вываливают бухгалтеру на стол – разбирайся.

Ситуация усложняется тем, что нормативно не определен перечень оправдательных документов, и расходы подтверждают документы самые разнообразные (билеты, акты, чеки, путевые листы, договоры и т. п.). Поэтому приходится обращать особое внимание на оформление приложенной документации, прежде всего, кассовых чеков. Согласно статье 4.7 закона № 54-ФЗ, в чеке должны присутствовать следующие реквизиты:

- наименование организации;

- ИНН;

- дата, время и место (адрес) осуществления расчета;

- должность, Ф.И.О. кассира;

- наименование документа;

- признак расчета;

- регистрационный номер ККТ;

- заводской номер ФН;

- адрес сайта для проверки ФКЧ (фискального кассового чека);

- номер смены, порядковый номер ФКЧ за смену;

- наименование товаров (работ, услуг), количество, цена за единицу, стоимость с учетом скидок;

- форма расчета;

- НДС (ставка, сумма);

- указание на систему налогообложения;

- код товара;

- QR.

Бумажные кассовые чеки можно не прилагать к авансовому отчету в некоторых случаях, например, если место командировки относилось к тем, где в силу закона можно вести расчеты без ККТ, см. п. 3, 8 ст. 2 закона № 54-ФЗ. Вместо них можно приложить товарный чек, БСО. Чек также может быть представлен в электронной форме (ссылка на электронный документ).

Реквизиты электронного фискального чека поименованы в приказе ФНС России от 14 сентября 2020 г. № ЕД-7-20/662. Его можно распечатать и приложить к авансовому отчету.

Если каких-то обязательных реквизитов нет, а также если документы:

- выцвели;

- повреждены;

- содержат нечитаемые реквизиты;

- содержат операции, не соответствующие характеру подотчетной операции,

их нельзя принимать к учету и, тем более, возмещать (учитывать) расходы на их основании.

Лицу, предоставившему такой документ, придется или принести корректный документ, или вернуть деньги работодателю. Напомним, что в отсутствие подтверждающей документации возможно учитывать лишь суточные.

Как предотвратить ошибки

Один из вариантов: утвердить локальные акты по подотчету. Да, мы в курсе, что это необязательно. Однако только документ с четко прописанным регламентом работы со средствами, выданными под отчет, со сроками, правилами, регламентом согласования избавит вас от «удовольствия» лицезреть набор «собери сам» от подотчетного лица и его оправдания: «А я откуда знаю как заполнять?».

С таким положением нужно обязательно знакомить всех сотрудников, которым выдаются средства под отчет и подтверждать ознакомление их подписью.

Пропишите в локальном нормативном акте (помимо формы авансового отчета) сроки:

- подачи заявления на выдачу сумм (при необходимости, такое заявление не обязательно по закону);

- рассмотрения и согласования заявления;

- представления отчета (с 30 ноября 2020 г. не действует трехдневный срок его подачи, конкретные сроки устанавливает руководитель, ИП согласно п. 1.3 Указания Банка России от 5 октября 2020 г. № 5587-У);

- проверки и утверждения отчета;

- расчета с подотчетным лицом (выплаты перерасхода, возврата остатка).

Для надежности – разработайте еще и краткую памятку для сотрудников, которую они смогут всегда держать под рукой.

Подобное положение поможет разрешить не только внутренние, но и внешние конфликты (включая судебное разбирательство).