14 Республика Саха (Якутия)

Дата публикации: 03.04.2023

Издание: Первый республиканский информационно-аналитический портал «SakhaNews» («Новости Якутии»)

Тема: ЕНС

Источник:

https://1sn.ru/kak-ispravit-osibku-v-plateznom-porucenii

Уплата налогов единым налоговым платежом введена с 1 января 2023 года. При этом плательщики должны представлять в налоговые органы уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборам, страховым взносам по форме КНД 1110355.

В переходный период в течение 2023 года предусмотрена возможность не подавать уведомление, а по-прежнему представлять в банк платежный документ с заполненными реквизитами, позволяющими идентифицировать платеж (КБК, ОКТМО, КПП, налоговый период, статус 02 и т.д.). Информация об исчисленной сумме поступит из данных платежного поручения.

Важно! Если в платежном поручении будет допущена любая ошибка, исправить ее можно только подав уведомление (по форме КНД 1110355).

Следует отметить, что отправлять вместо уведомлений платежки с отдельным КБК можно только в том случае, если ранее не подавали уведомления. Если налогоплательщик хотя бы раз отправит уведомление, то у него теряется право пользоваться переходным периодом.

Удобнее всего направлять уведомления об исчисленных суммах налогов по телекоммуникационным каналам связи или через личный кабинет налогоплательщика.

В настоящее время в бесплатном программном обеспечении «Налогоплательщик ЮЛ» реализована возможность формирования уведомления по форме КНД 1110355 для его представления в налоговый орган через электронный сервис «Представление налоговой и бухгалтерской отчетности в электронной форме».

Актуальная версия Программы с изменениями (версия 4.80.6) размещена в подразделе «Программные средства» раздела «Сервисы и госуслуги» на официальном сайте ФНС России.

Прежде чем перейти к основной теме статьи, вкратце обозначим основные изменения в порядке уплаты платежей, произошедшие в 2023 году. Их достаточно много:

Введение ЕНС и ЕНП.

ЕНС – единый налоговый счет. Если объяснять простыми словами, то это копилка, куда налогоплательщик переводит деньги, а налоговая оттуда забирает их на уплату конкретного платежа по сроку.

ЕНП – обезличенный платеж, которым налогоплательщик пополняет ЕНС.

-

Изменение сроков уплаты платежей.

Практически по всем платежам был изменен срок уплаты. Теперь он единый – 28 число.

Подробнее об этом можно узнать из этой статьи.

-

Изменение сроков сдачи отчетности.

Для сдачи налоговых деклараций и расчетов также был установлен новый, единый срок сдачи – 25 число.

Направление отчетности с помощью сервиса «Онлайн-бухгалтерия» избавит вас от риска сдачи отчетности с нарушением срока или по неактуальной форме. Выберите тариф под себя, и оцените преимущества электронной сдачи отчетности в контролирующие органы.

-

Введение новых форм отчетности.

Основные среди них: ЕФС-1, которая заменила собой четыре отчета в ИФНС и ФСС (4-ФСС, СЗВ-СТАЖ, СЗВ-ТД и ДСВ-3), и уведомление об исчисленных суммах налога.

Порядок уплаты налога с введением ЕНС и ЕНП должен был снять с бизнеса нагрузку, связанную с заполнением множества платежек на уплату обязательных платежей. Но из-за масштабности изменений и не очень детальной проработки всех спорных и сложных моментов, бизнес столкнулся с еще большими сложностями, чем было до введения ЕНС.

Неработающий раздел ЕНС в личном кабинете, неактуальные данные по счету, невозможность провести сверку расчетов с бюджетом, сложности с уменьшением налога по УСН и ПСН на страховые взносы – вот лишь часть проблем, с которыми столкнулся бизнес после введения ЕНС.

Как теперь происходит уплата налога в бюджет

В 2023 году организации и ИП могут выбрать один из двух способов уплаты обязательных платежей:

-

Пополнение ЕНС в рамках ЕНП (стандартный способ).

Организация или ИП пополняет ЕНС обезличено через ЕНП (в личном кабинете, через специальный сервис или по платежке через банк). Затем подает уведомление об исчисленных суммах налога, чтобы налоговая знала, сколько денег списать с ЕНС.

Уведомление подается только по тем платежам, по которым не предусмотрена отчетность, (например, по имущественным налогам организаций и НДФЛ за сотрудников) или по тем, по которым налог или взнос платится раньше срока сдачи отчетности (например, авансы по УСН).

-

Уплата налога платежкой на конкретный КБК (комбинированный способ).

Этот способ действует только в 2023 году. Организация или ИП составляет платежку с основными реквизитами ЕНС (в части получателя средств), но конкретным КБК платежа и статусом плательщика «02».

Этот способ позволяет не сдавать уведомление об исчисленных суммах, так как платежка в 2023 году его заменяет. С 2024 года оплата платежей в бюджет будет возможна только через обезличенное пополнение ЕНС (стандартным способом).

Разберем, как исправлять ошибки, которые могут возникнуть при оплате обязательных платежей каждым из указанных выше способов.

Ошибки при платежах в бюджет в 2023 году

Ошибки при перечислении средств в бюджет могут возникнуть в двух случаях:

-

Некорректное заполнение уведомления об исчисленных налогах (при оплате налога стандартным способом).

-

Некорректное заполнение платежного поручения на уплату налога или взноса (при оплате комбинированным способом).

Рассмотрим оба варианта более детально.

Онлайн-бухгалтерия

Занимайтесь бизнесом, а бухгалтерию мы возьмем на себя

Остались вопросы?

Оставьте ваши контактные данные. Наш специалист свяжется с вами и ответит на любые вопросы

Как исправить ошибку в уведомлении об исчисленных суммах налога

Порядок исправления ошибки в уведомлении зависит от того, где она была допущена:

● в сумме платежа;

● в реквизитах на уплату.

Если ошибка допущена в сумме платежа

В блоке «Данные» второй страницы уведомления укажите старые (верные) реквизиты и корректную сумму платежа, которую нужно списать с ЕНС в счет уплаты налога.

Например, ИП Степанов должен уплатить по итогам 1 квартала аванс по УСН в сумме 10 000 руб., но указал он по ошибке 8 000 руб. Новое (корректирующее) уведомление он заполнит так:

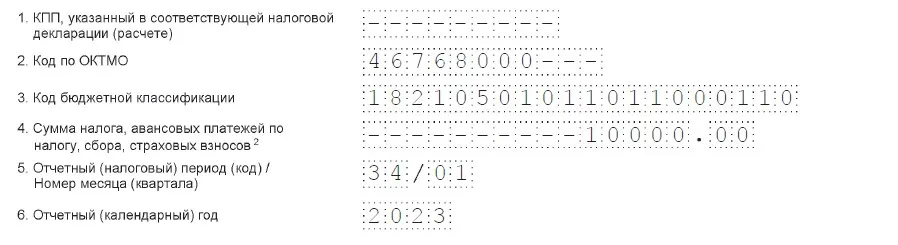

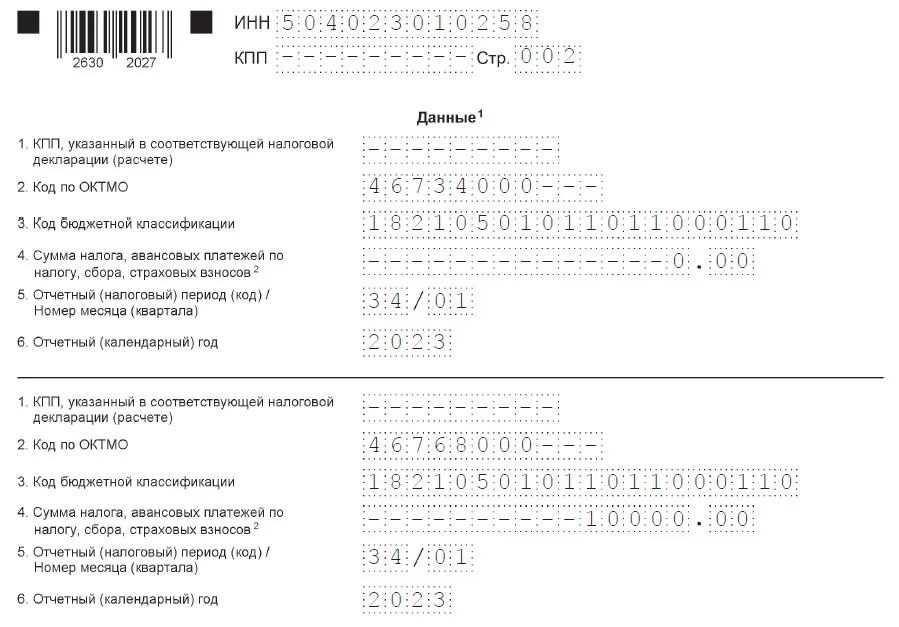

Если ошибка допущена в реквизитах: КБК, ОКТМО, налоговый (отчетный) периоды (год)

В этом случае нужно заполнить два блока «Данные»:

● В первом блоке внести старые (ошибочные) реквизиты и сумму налога в размере 0 руб.

● Во втором блоке указать верные реквизиты и сумму налога, которую нужно списать с ЕНС.

Например, Степанов, неверно заполнил реквизит ОКТМО и указал вместо корректного 46768000 неверный (по старому месту учета) – 46734000. Корректирующее уведомление он заполнит следующим образом:

Нигде в уведомлении не указывается его корректирующий характер. Номера корректировки как он есть, например, у всех налоговых деклараций, уведомление не содержит.

В связи с этим для исправления ошибки каждый раз составляется новый (первичный) документ. В нем не нужно дублировать другие (верные) записи, если уведомление подается по нескольким платежам.

Как исправить ошибку в платежке-уведомлении

Если организация или ИП выбрали комбинированный способ уплаты налога и допустили ошибку при заполнении платежки, то исправить ее можно только одним способом – направить в ИФНС уведомление об исчисленных суммах.

Ошибка в платежке лишает налогоплательщика права на освобождение от сдачи уведомления об исчисленных суммах.

Не рискуйте, направляйте отчетность с помощью сервиса «Онлайн бухгалтерия». Сервис сам сформирует и направит всю необходимую отчетность в контролирующие органы. Риск сдачи документа с ошибкой исключен. Занимайтесь бизнесом, а не счетами!

ИП Степанов перечислил авансовый платеж по УСН за первый квартал 2023 года платежным поручением, но допустил ошибку в КБК. Для исправления ошибки он должен подать в налоговую уведомление с корректным КБК. В дальнейшем Степанов должен будет:

-

платить авансы и налог по УСН только через обезличенное пополнение ЕНС;

-

сдавать по авансам на УСН уведомление об исчисленных суммах налога.

Вернуться к комбинированному способу уплаты платежей по УСН он больше не сможет.

Для исправления ошибки, допущенной в платежке на уплату обязательного платежа, заполните уведомление об исчисленных суммах налога в зависимости от того, где допущена неточность:

-

В сумме платежа.

Внесите в блок «Данные» корректную сумму налога и реквизиты (ОКТМО, КБК, отчетный или налоговый период и год, за который уплачен налог).

-

В реквизитах (КБК, ОКТМО, налоговый период).

Заполните два блока «Данные». В первом укажите старые (ошибочные) реквизиты и сумму налога «0» (то есть обнулите сумму налога по неверным реквизитам). Во второй блок внесите верные реквизиты и корректную сумму налога.

Порядок заполнения уведомления при указанных выше ошибках в платежке аналогичен тому, что был рассмотрен выше (в разделе про исправление ошибки в уведомлении).

Если после направления уведомления или платежки с ошибкой вы подали налоговую декларацию или расчет, то корректирующее уведомление сдавать не нужно. ИФНС возьмет данные из декларации (расчета).

Возможности сервиса:

● сам сформирует нужную отчетность в контролирующие органы;

● рассчитает и оплатит налоги;

● сформирует счета и договоры за вас;

● рассчитает зарплаты, больничные и отпускные сотрудников, а также подготовит документы для приёма и увольнения.

Онлайн-бухгалтерия

Занимайтесь бизнесом, а не счетами

Хотите получить консультацию?

Оставьте контакты в форме ниже, мы свяжемся с вами:

Реклама: ПАО «АК БАРС» БАНК, ИНН: 1653001805

Ошибка при выборе контрагента в выписке банка (платеж без НДС) – как исправить в 1С: Бухгалтерии предприятия ред. 3.0?

- Опубликовано 19.11.2021 16:47

- Автор: Administrator

- Просмотров: 3563

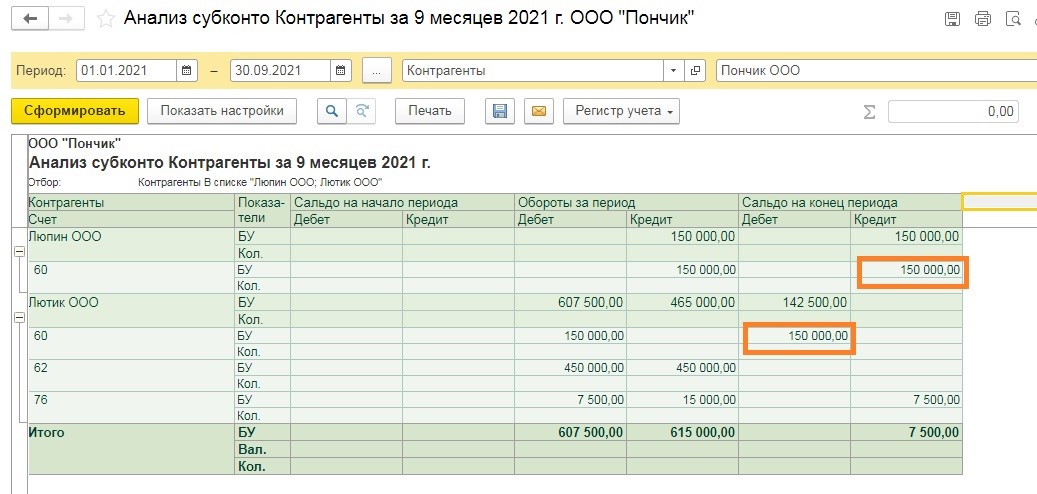

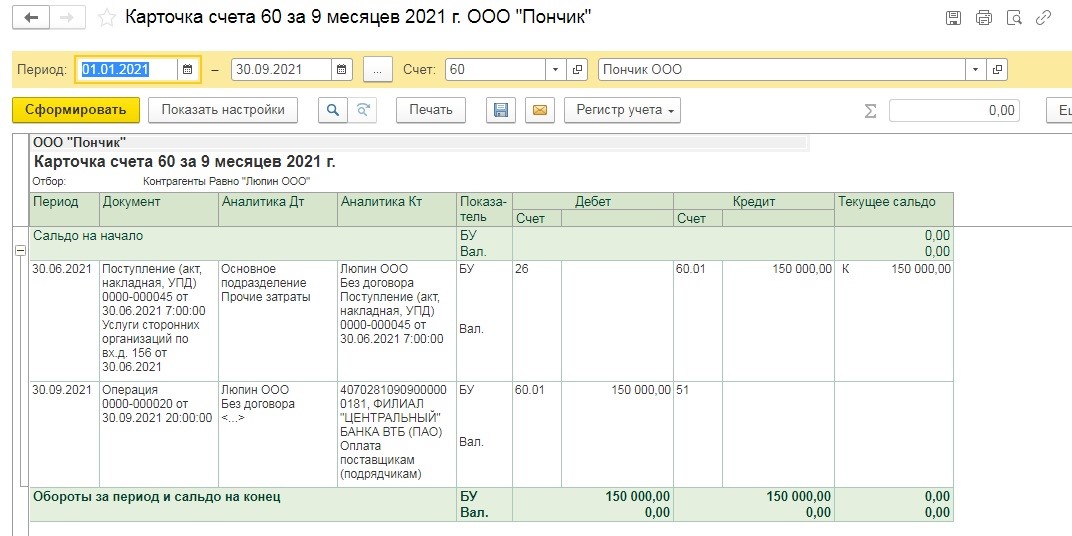

Такая ошибка бывает достаточно часто! Заплатили одному контрагенту, а в выписке банка ошибочно отнесли на другого. Период закрыт, просто исправить данные в документе нет возможности. В результате образовалось недостоверное сальдо по дебиторской и кредиторской задолженности в разрезе двух организаций. Что делать, когда бухгалтер обнаружил ошибку? Расскажем в этой статье!

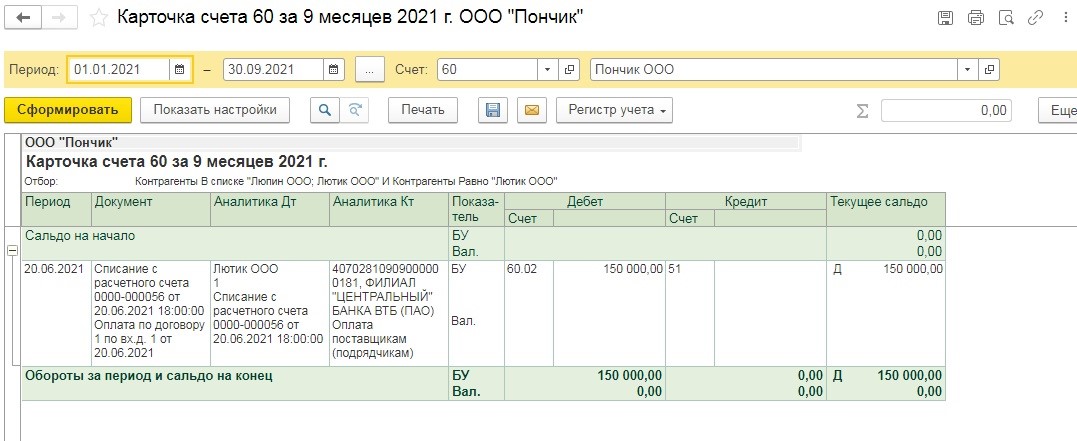

Перейдем сразу к конкретному примеру: при подготовке к закрытию квартала на этапе подписания акта сверки выявлено расхождение по нескольким контрагентам. В ходе выяснения причин обнаружено, что при загрузке выписок банка один платеж поставщику (без НДС) в июне отнесен на другого контрагента.

Рассмотрим несколько способов, которыми можно исправить данную ситуацию.

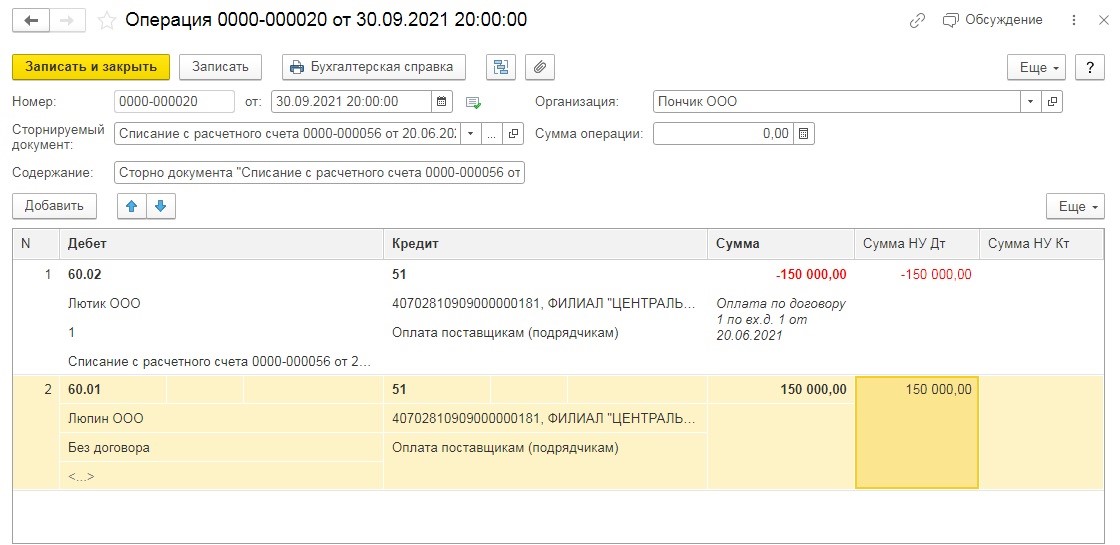

Способ № 1 – Сторно ошибочного документа

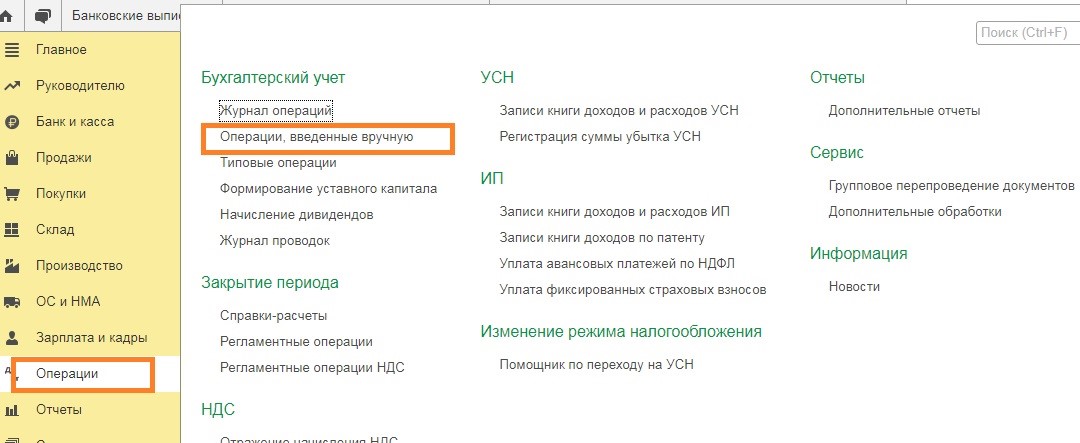

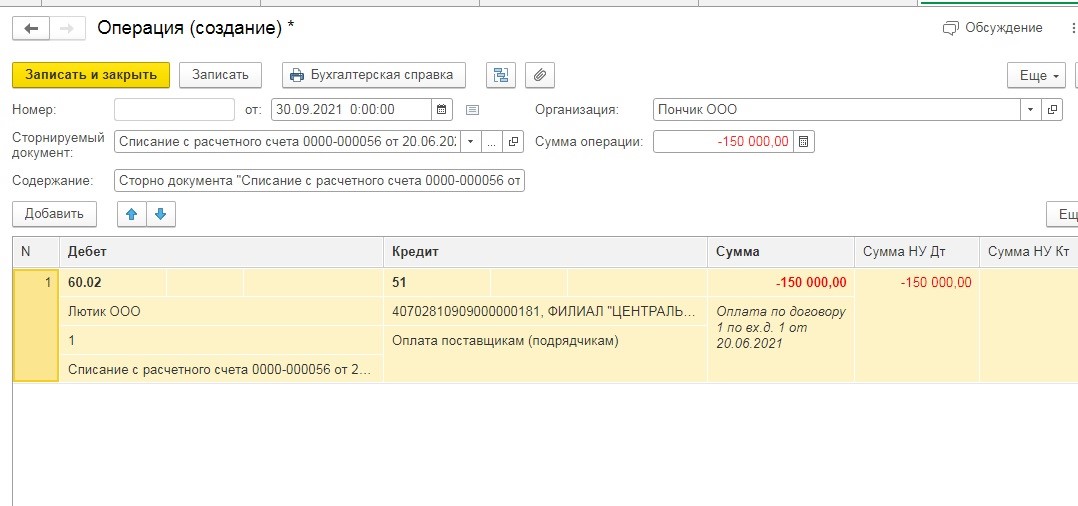

В программе 1С: Бухгалтерия предприятия 8, редакция 3.0 сделаем сторно документа, а именно банковской выписки.

Для этого в разделе «Операции» выберем пункт «Операции, введенные вручную».

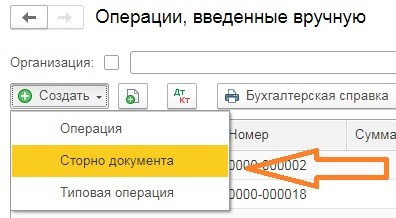

Нажимаем создать новый документ и выбираем «Сторно документа»:

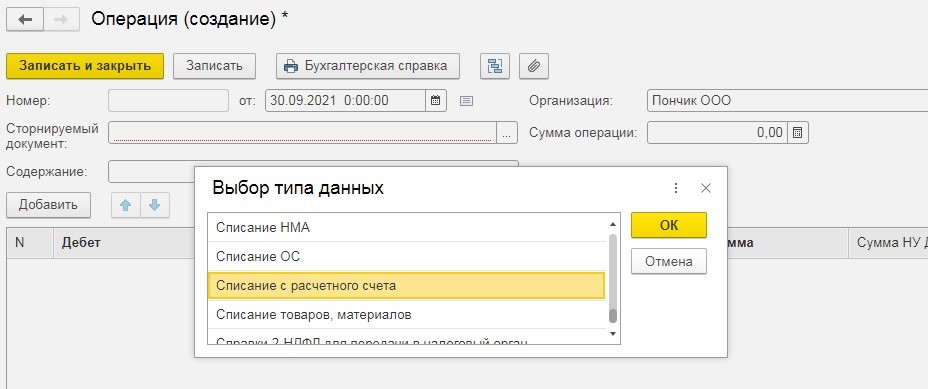

Создаем новую операцию, указываем дату, далее выбираем документ, который необходимо отсторнировать. В нашем случае это списание с расчетного счета.

Нажимаем на кнопку «ОК». После этого документ заполнится автоматически.

Как мы видим отсторнирован платеж ошибочному контрагенту, далее в этом же документе нажимаем кнопку «Добавить» и разносим платеж на верную организацию.

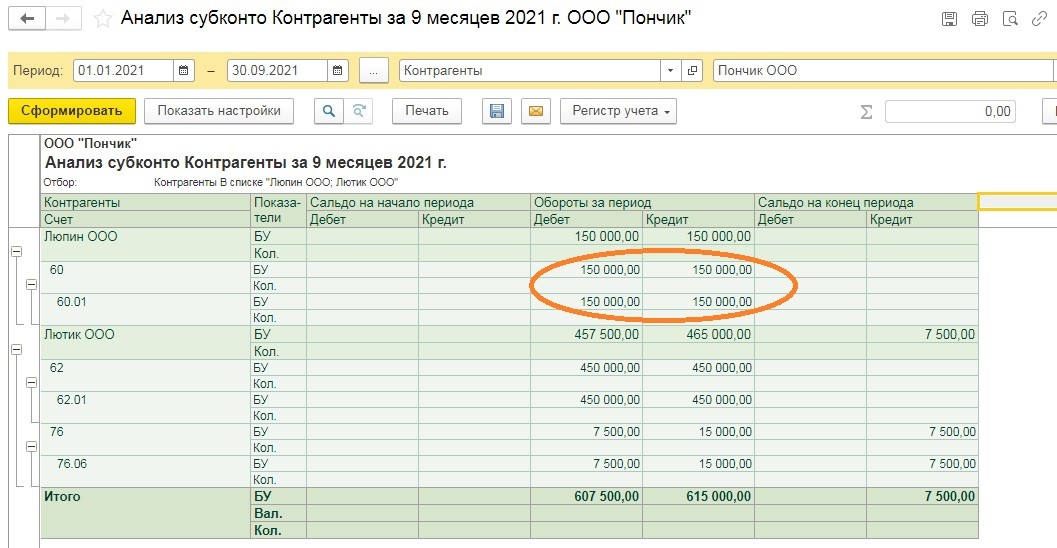

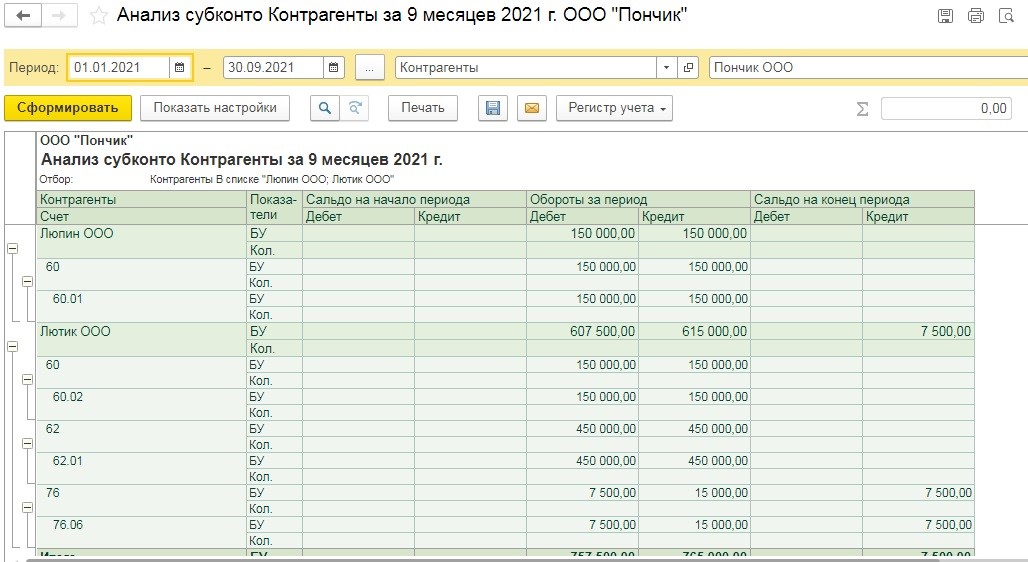

Далее выполняем «Закрытие месяца», перепроводим документы. Снова формируем документ «Анализ субконто».

Как видим сальдо по контрагентам изменилось, ситуация исправлена.

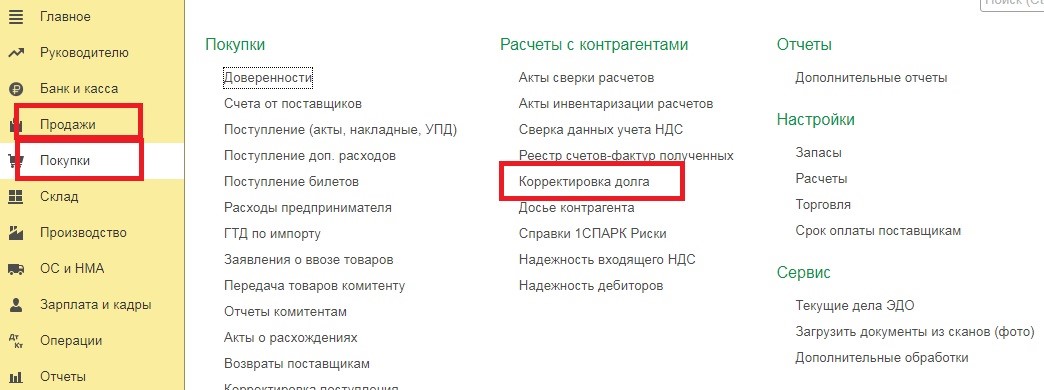

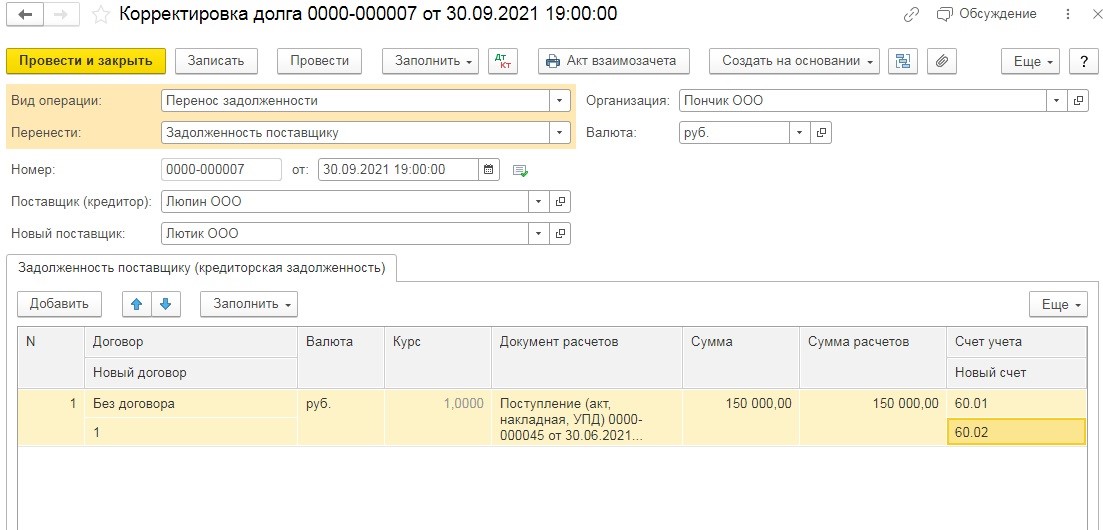

Способ № 2 – Корректировка долга

Вторым вариантом исправления данной ситуации является применение документа «Корректировка долга».

Перейти в него можно из разделов «Продажи» и «Покупки» далее «Корректировка долга».

Нажимаем «Создать», в появившемся окне указываем вид операции «Перенос задолженности», перенести «Задолженность поставщику». Указываем дату создания операции, выбираем контрагента, с которого следует перенести задолженности и нового поставщика. Далее кнопка «Заполнить».

Указываем новый договор, счет учета и проводим документ.

После делаем перепроведение документов, опять сформируем отчет «Анализ субконто». Как видите, и таким способом решилась проблема с путаницей в контрагентах.

Мы рассмотрели ситуацию, когда платеж был совершен без НДС. Более сложный случай, когда в перечислении денежных средств присутствует НДС, выписана счет-фактура на аванс, рассмотрим в следующей нашей публикации.

Автор статьи: Евгения Тарасова

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Платежное поручение на уплату налога оформлено и направлено в банк. Банк провел его и списал денежные средства со счета компании. Однако позже обнаруживается, что в «платежке» была допущена ошибка. Как в этом случае поступить налогоплательщику? Разбиралась в вопросе Вероника Емельянова, эксперт по бухгалтерскому учету и налогообложению.

Какие реквизиты в платежке можно уточнять

Существует общее правило: если ошибка в платежном поручении не повлекла за собой неперечисления средств в бюджет, то у организации (ИП) имеется право на уточнение платежа (п. 7 ст. 45 НК РФ). То есть, новую платежку не нужно оформлять, если деньги все же попали в казну.

С какими же ошибками в платежке деньги все же попадают в бюджет?

В Налоговом кодексе прямо не сказано, какие именно ошибки не влекут за собой неперечисления налога. Однако подсказка имеется. В том же пункте 7 ст. 45 НК РФ перечислены показатели, просьба об уточнении которых может содержаться в заявлении об уточнении платежа. Это основание, тип и принадлежность платежа, налоговый период, статус плательщика или счет Федерального казначейства. Обращаем внимание, что возможность по уточнению казначейского счета появилась лишь в этом году. А раньше при неверном указании этого показателя требовалось вносить платеж заново.

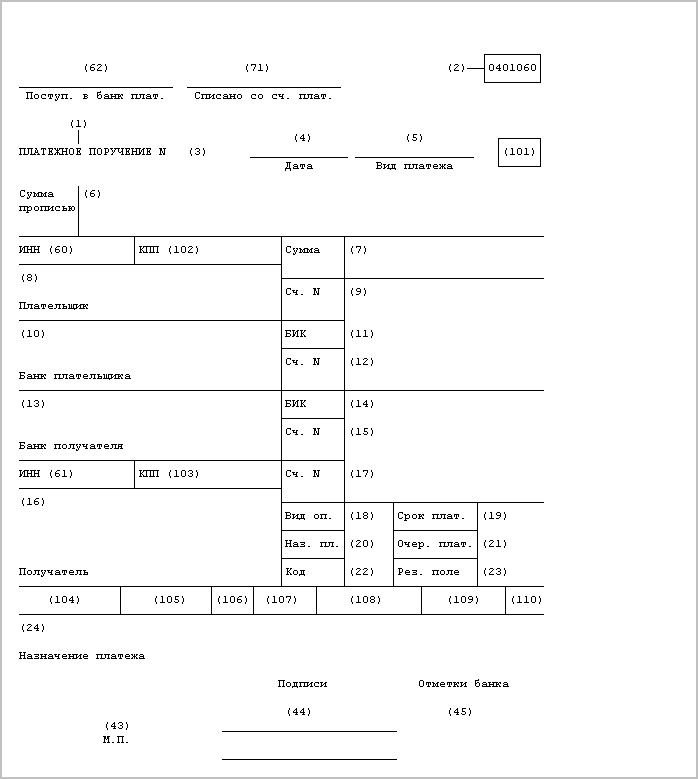

Рассмотрим показатели, возможные к уточнению, в контексте конкретных полей платежного поручения.

Основание платежа включает в себя ряд полей:

- поле 106 – основание платежа (например, «ТР» при уплате налога по требованию ИФНС);

- поле 108 – номер документа, на основании которого переводятся деньги (например, номер требования ИФНС);

- поле 109 – дата такого документа (например, дата требования ИФНС).

Для отражения типа платежа предназначено поле 110, однако уже несколько лет это поле не заполняется.

Принадлежность платежа включает в себя ряд полей:

- поле 60 – ИНН плательщика;

- поле 61 – ИНН получателя;

- поле 102 – КПП плательщика;

- поле 103 – КПП получателя;

- поле 104 – КБК налога;

- поле 105 – ОКТМО.

Рис. 1 Приложение 3 к Положению Банка России от 19 июня 2012 года N 383-П “О правилах осуществления перевода денежных средств”.

Для отражения налогового периода предназначено поле 107, статуса плательщика – поле 101 и, наконец, счета Федерального казначейства – поле 17.

Таким образом, ошибочное указание реквизитов в этих полях «платежки» не ведет к неперечислению налога. А значит, их можно уточнить.

1С:Контрагент – быстрая проверка информации о контрагентах, автоматическое заполнение реквизитов контрагентов в различных документах и другие полезные функции.

Какие ошибки требуют повторного перечисления денег в бюджет

В каких же случаях нельзя ограничиться уточнением сведений в полях платежного поручения, а понадобится повторно оформить его, то есть заново осуществить платеж (с возвратом ранее направленного платежа)?

Ответ на этот вопрос хотя и дан в пп. 4 п. 4 ст. 45 НК РФ, однако ясности он не привносит. В этом подпункте сказано, что обязанность по уплате налога не будет считаться исполненной из-за неправильного указания номера счета Федерального казначейства и наименования банка получателя. То есть ошибка в этих двух показателях является критичной.

Но здесь возникают сразу два вопроса. Первый: ошибка должна быть в этих двух показателях одновременно или достаточно ошибиться при указании лишь одного из них (вопрос встает из-за наличия союза «и», не содержащего дополнение союза «или»)? Второй вопрос: как положения пп. 4 п. 4 ст. 45 НК РФ согласуются с п. 7 ст. 45 РФ, который содержит возможность уточнения казначейского счета, а значит, свидетельствует о том, что при неверном указании счета налог все же считается уплаченным?

Эти вопросы являются актуальными в следующих ситуациях:

- когда ошибка содержится только в наименовании банка получателя;

- когда ошибка содержится одновременно и в наименовании банка получателя, и в номере казначейского счета.

К сожалению, никаких разъяснений чиновников на этот счет нет. Мы не можем предугадать исход событий, если компания решит не уточнять ничего и не переоформлять платежку. Но можно предположить, что платеж, скорее всего, не дойдет до адресата, а значит, понадобится оформить его заново (а ранее переведенные деньги вернуть). Правда, во второй ситуации можно попробовать уточнить номер счета Федерального казначейства и посмотреть, как отреагируют на это налоговики. И далее действовать, исходя из действий инспекции. Либо можно сразу обратиться за разъяснениями в свою налоговую.

Некритичные ошибки в платежках

В некоторых ситуациях ошибки в платежном поручении не требуют ни уточнения, ни повторного перечисления. При этом никаких последствий они не несут, и платеж без проблем заносится налоговой инспекцией в карточку расчетов с бюджетом. Что это за ситуации?

Первая ситуация: ошибка содержится в тех полях, о которых мы не упоминали. Например, ошибка в очередности платежа. Иногда сам банк указывает на эту ошибку и недочет устраняется еще до списания средств со счета. Или ошибка в сумме платежа. Деньги спишутся и попадут в бюджет в той сумме, что была указана в документе, а если ее недостаточно, то придется доплатить недостающее. Если, наоборот, ошибка произошла в сторону увеличения, то переплату можно либо вернуть, либо зачесть в порядке, предусмотренном ст. 78 НК РФ.

Вторая ситуация: неверно указан ОКТМО, однако платежка была оформлена в отношении налога, который полностью зачисляется в доходы федерального бюджета. В этом случае об уточнениях заявлять не потребуется, о чем прямо сказано в разд. 1 Порядка, утв. Приказом ФНС России от 25.07.2017 № ММВ-7-22/579.

Третья ситуация: налоговики сами обнаружили ошибку, нуждающуюся в уточнении, и сами же ее и уточнили. Инспекция самостоятельно, без инициативы со стороны налогоплательщика принимает решение об уточнении платежа, о чем в течении пяти рабочих дней узнает компания. Именно этот срок дается налоговикам для уведомления налогоплательщика о принятом решении.

Возможность уточнять платеж появилась у инспекторов с начала этого года, с внесением изменений в п. 7 ст. 45 НК РФ. Раньше, даже если налоговики обнаруживали неточность, они сообщали о ней плательщику, чтобы тот сам уточнил ошибочный реквизит.

В каком порядке уточнять ошибки в платежном поручении

Чтобы уточнить реквизит в проведенной банком платежке, нужно заполнить заявление об уточнении платежа и направить его в налоговую инспекцию.

Утвержденной формы такого заявления нет, поэтому оформляется оно произвольно. Представлять его можно в бумажном виде или направлять в электронной форме с усиленной квалифицированной подписью, а также через личный кабинет на сайте ФНС России. К заявлению следует приложить документы, подтверждающие уплату налога (копию платежного поручения, в котором содержится ошибка, и выписку банка, подтверждающую списание средств со счета).

При получении заявления об уточнении платежа налоговики должны принять решение об уточнении в течение 10 рабочих дней. Еще 14 рабочих дней дается им на то, чтобы направить это решение в казначейство для уточнения платежа (в случае, если решение об уточнении платежа требует исполнения в органах Федерального казначейства). А плательщика о принятом решении налоговики обязаны уведомить в течение 5 рабочих дней со дня принятия. Делается это специальным извещением, направленным по телекоммуникационным каналам связи, через личный кабинет или по почте.

Кстати, с этого года официально установлен предельный срок, в течение которого можно уточнить платеж – три года с даты, когда перечислили деньги в бюджет.

Также имейте в виду, что если налоговая инспекция успела начислить пени на недошедший платеж, то при уточнении платежа она обязана аннулировать пени (абз. 8 п. 7 ст. 45 НК РФ).

Заявление об уточнении платежа можно составить по следующему образцу:

«…10 июня 2019 года наша организация перечислила третью часть НДС за 1 квартал 2019 года в размере 23 000 руб. платежным поручением № 54 от 10 июня 2019 г. В данном платежном поручении была допущена ошибка в номере КБК. В поле 104 был указан неверный КБК – 182 1 03 01000 01 1000 111. Вместо него должен быть указан правильный КБК – 182 1 03 01000 01 1000 110. Указанная ошибка не повлекла за собой неперечисление суммы налога в бюджет.

Согласно п. 7 ст. 45 НК РФ просим уточнить принадлежность платежа и отнести платеж на правильный КБК 182 1 03 01000 01 1000 110».

Как в «1С:Бухгалтерии 8» редакции 3.0 выполняется проверка реквизитов по уплате налогов

Содержание:

1. Как исправить ошибочную операцию в 1С 8 Бухгалтерия государственного учреждения

В работе любой организации, в том числе и бюджетной, возникают моменты, когда надо уточнить информацию по произведенным платежам. Причин может быть много: неверный КБК, не указано наименование назначения платежа, и так далее. При этом, удалять операции с ошибками нельзя, их можно исправить только через уточнение платежа в 1С или сторнирование. Также, надо отправить уведомление в казначейство.

Важно: документ “Уточнение платежа в 1С” никаких проводок в программе не делает – это заполнение уведомления в казначейство.

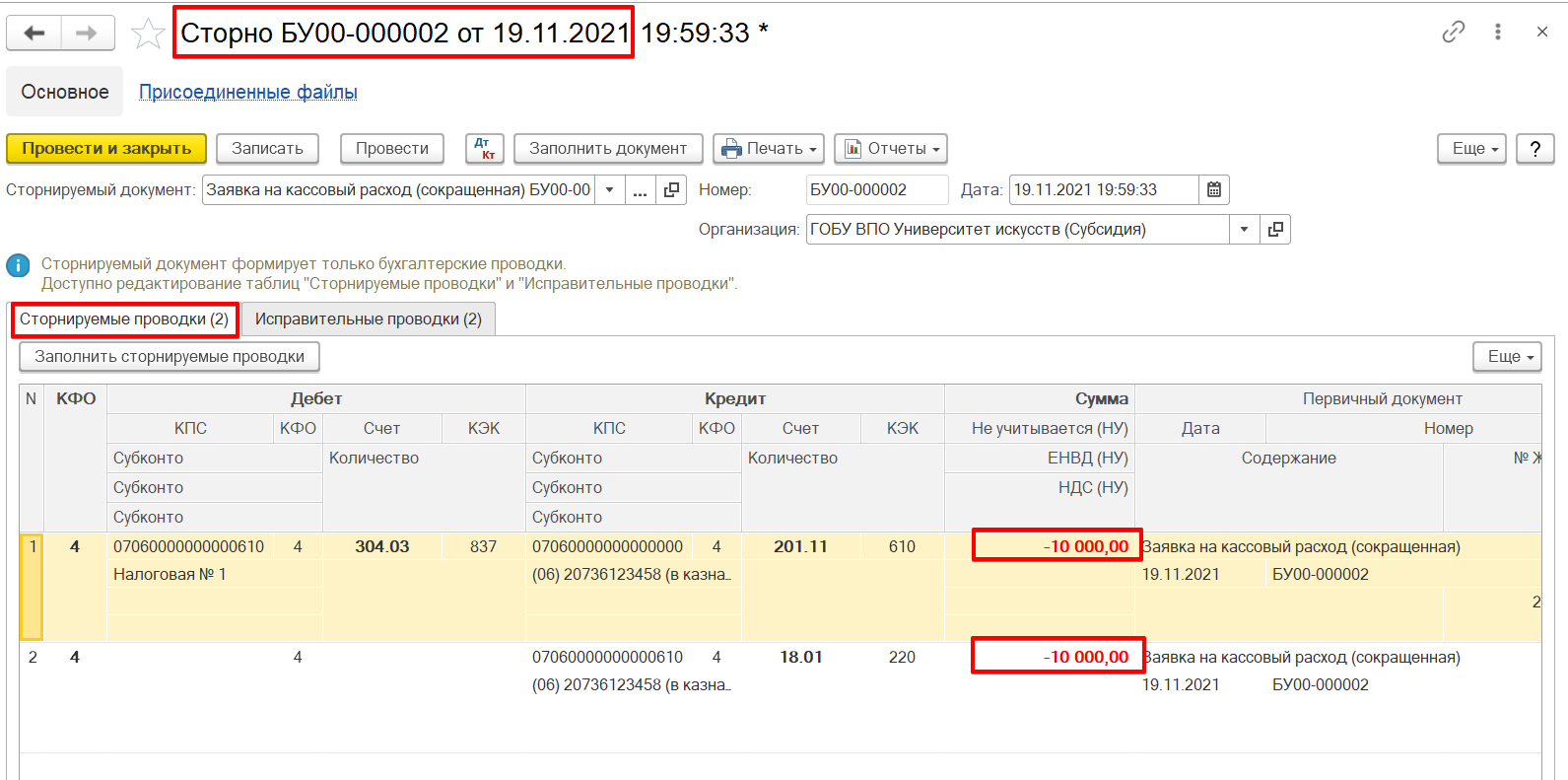

Рассмотрим на примере бюджетного предприятия и программы 1С 8 Бухгалтерия государственного учреждения. Допустим, наша организация ГОБУ ВПО “Университет искусств” перечисляет в бюджет налог на имущество в 1С. По ошибке, при заполнении заявки на кассовый расход в 1С был указан КБК 07060000000000610 “Выбытие со счетов бюджетов”, вместо 07060000000000851 “Уплата налога на имущество организаций и земельного налога”. Документ был проведен, соответствующие проводки отобразились в учете, рис.1.

Рисунок 1.

Для того чтобы исправить ошибку, зайдем в документ “Заявка в кассовый расход”, который надо отредактировать, и нажимаем кнопку «Создать на основании», рис.2.

Рисунок 2.

В открывшемся меню выбираем «Сторно». Откроется окно сторнирования ошибочной операции. При этом, проводки для сторнирования, «Сторнируемые проводки», будут заполнены автоматически из документа-основания, иными словами, нашей заявки на кассовый расход в 1С. Обратим внимание на то, что сумма заявки сразу идет красной записью, то есть с минусом, для обнуления операции, рис.3.

Рисунок 3.

Далее, перейдем в закладку “Исправительные проводки”. Тут нажимаем кнопку “Заполнить исправительные поводки”. Программа полностью скопирует и подставит проводки из исправляемой заявки. При этом, сумма документа делается уже «черной» записью, то есть будет проведена новой операцией для отражения в учете, рис.4.

Рисунок 4.

Затем, вручную исправляем ошибку – меняем КБК 07060000000000610 «Выбытие со счетов бюджетов» на 07060000000000851 “Уплата налога на имущество организаций и земельного налога”, рис.5.

Рисунок 5.

При нажатии кнопки «Провести» или «Провести и закрыть», документ «Сторно» делает две проводки: сторнирует отрицательной суммой ошибочную операцию и проводит положительной суммой правильную. Это хорошо видно в списке проводок документа в 1С 8.3, рис.6.

Рисунок 6.

2. Сформировать и распечатать бухгалтерскую справку в 1С о проведенных документах

После того как проводка была исправлена, можно сформировать и распечатать бухгалтерскую справку в 1С о проведенных изменениях. Для этого, в документе «Сторно» нажать кнопку «Печать» и из предложенного списка выбрать нужную форму справки, рис.7.

Рисунок 7.

Печатная форма справки будет заполнена автоматически, и в ней будут отображены все произведенные действия по изменению проводок нашей заявки на кассовый расход в 1С, рис.8.

Рисунок 8.

Специалист компании “Кодерлайн”

Максим Федоров