ОС переведено в МОС, а потом выяснено, что в первоначальной стоимости не учтено часть расходов. Как исправить ошибку, если правильная первоначальная стоимость ОС превышает установленный в учетной политики стоимостной лимит для ОС? Нужно ли восстанавливать ранее переведенное ОС в МОС? Ответы на эти вопросы найдете в статье.

Содержание

- Превышен лимит ОС после исправления ошибки

- Пошаговая инструкция

- Ввод «опоздавших документов»

- Исправление ошибки в НУ

- Доначисление налога и уплата пеней по налогу на прибыль

- Восстановление ОС из МОС

- Исправление ошибки в БУ и доначисление амортизации в БУ и НУ

- Ввод «опоздавших» документов

- Ошибки в первоначальной стоимости ОС за прошлый период

- Ошибки в первоначальной стоимости ОС в НУ

- Ошибки в первоначальной стоимости ОС в БУ

- Ошибки в амортизации ОС

- Восстановление первоначальной стоимости ОС в НУ в периоде совершения ошибки

- Закрытие года и реформация баланса в НУ

- Удаление записи о снятии с учета ОС

- Сторно перевода ОС в МОС в БУ

- Исправление ошибки в стоимости и амортизации ОС в БУ за 2021

- Исправление в регистрах ОС

- Ошибки в начислении амортизации ОС текущего года

- Доначисление амортизации

- Доначисление амортизации в регистрах

Превышен лимит ОС после исправления ошибки

После закрытия 2021 года, поставщик предоставил документы на расходы по монтажу ОС. Стоимость данного объекта была ниже лимита ОС и на 31.12.21 при переходе на ФСБУ 6 была списана.

Если бы документы были предоставлены вовремя, то стоимость ОС превысила 100 000 руб. Объект остался бы на балансе как ОС и амортизировался.

Нужно ли восстановить ОС на баланс или лучше пересдать отчетность за 2021 год?

Стоимость ОС на 31.12 была неверно сформирована – не учтены доп.расходы, с их учетом она превысила лимит для ОС.

ОС ниже лимита ошибочно списали на расходы в БУ и НУ. Необходимо исправить ошибку — восстановить ОС и начислять амортизацию.

БУ

Несущественные ошибки, выявленные после подписания БФО исправляются в периоде выявления – во II квартале 2022 (п. 14 ПБУ 22/2010).

НУ

При занижении налоговой базы ошибка исправляется в периоде возникновения (IV квартал 2021) и сдается уточненная декларация за этот период (абз. 2 п. 1 ст. 54 НК РФ).

Пошаговая инструкция

31.10.2021 приобретено ОС первоначальной стоимостью 90 000 руб. В БУ объект учтен как ОС, в НУ как неамортизируемое имущество и списан на расходы.

31.12.2021 выполнен переход на ФСБУ 6, остаточная стоимость ОС 85 000 руб. списана в БУ, т.к. она ниже установленного лимита – 100 000 руб.

30.04.2022 получены документы от поставщика на компоненты, установленные в ОС и их монтаж стоимостью 28 800 руб.

Первоначальная стоимость ОС должна быть 118 800 руб.

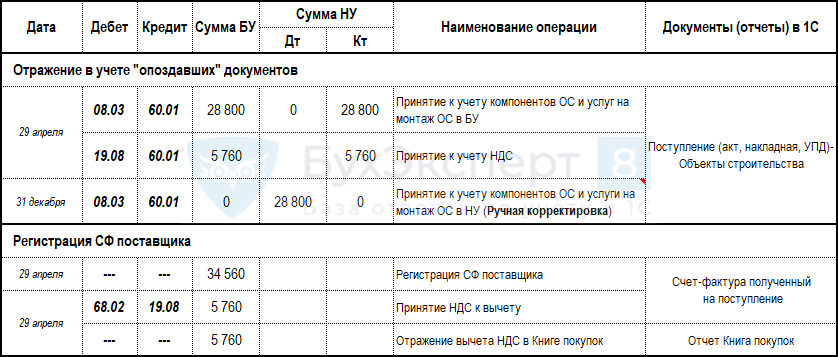

Ввод «опоздавших документов»

Подробнее Позднее поступление документов: является ли ошибкой в БУ?

Исправление ошибки в НУ

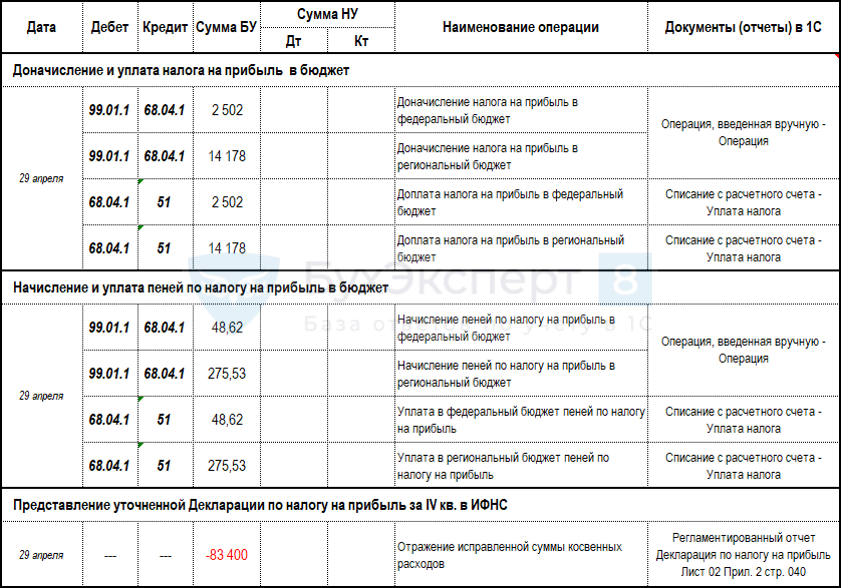

Доначисление налога и уплата пеней по налогу на прибыль

Восстановление ОС из МОС

Исправление ошибки в БУ и доначисление амортизации в БУ и НУ

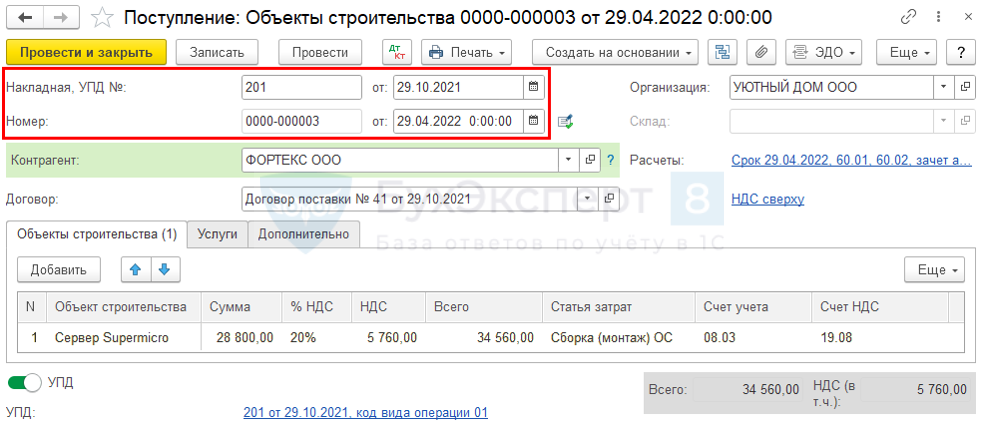

Ввод «опоздавших» документов

Покупки – Поступление (акты, накладные, УПД)

Подробнее Позднее поступление документов: является ли ошибкой в БУ?

Проводки

Ошибки в первоначальной стоимости ОС за прошлый период

БУ

Несущественная ошибка отчетного года, выявленная после подписания БФО исправляется в периоде выявления (II квартал 2022) в корреспонденции со счетом 91 (п. 14 ПБУ 22/2010).

НУ

При занижении налоговой базы ошибка исправляется в периоде возникновения (IV квартал 2021) и сдается уточненная декларация за этот период (абз. 2 п. 1 ст. 54 НК РФ).

- Порядок исправления ошибок в БУ

- Порядок исправления ошибок в НУ

Ошибки в первоначальной стоимости ОС в НУ

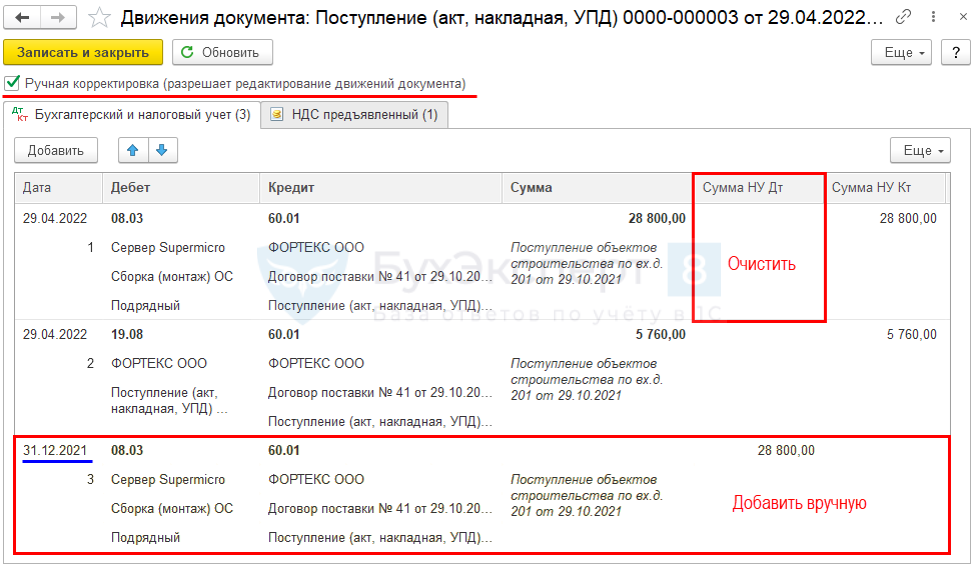

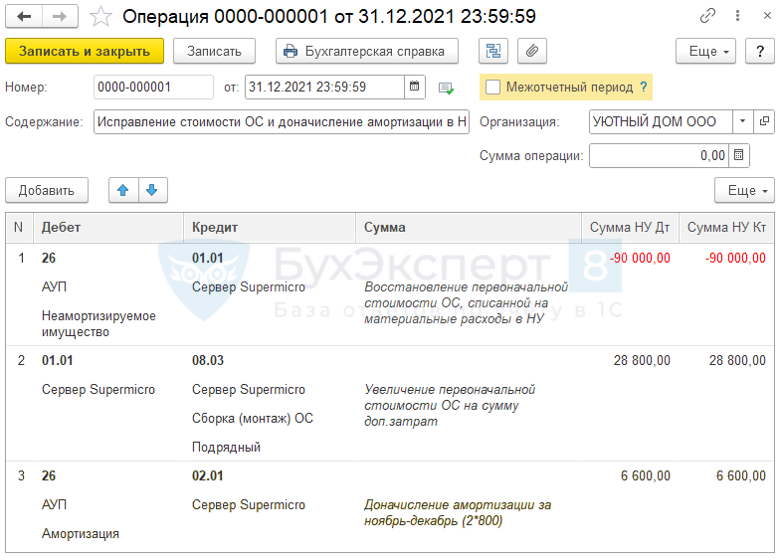

Исправления в НУ вносятся через документ Операция, введенная вручную на 31.12.2021, где корректируются:

- Проводки в НУ — первоначальная стоимость и амортизация за 2021.

- Корректируется закрытие года (вручную).

- Доначисляется налог на прибыль (вручную).

Уточненная декларация по налогу на прибыль формируется автоматически.

В периоде обнаружения вносятся данные в регистры ОС по НУ:

- регистр сведений Первоначальные сведения ОС (обязательно) — указывается Способ отражения расходов на амортизацию.

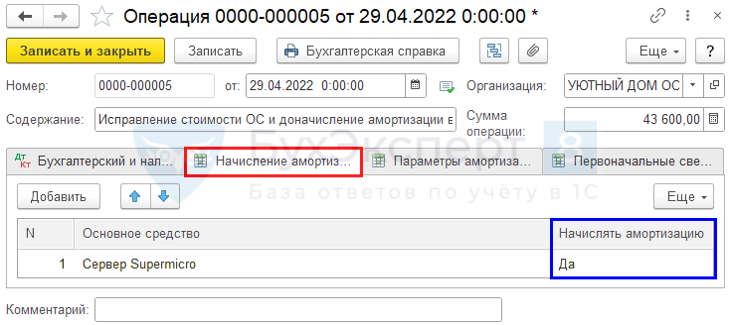

- регистр сведений Начисление амортизации ОС (обязательно) — устанавливается необходимость начисления амортизации.

Данные вносятся в периоде обнаружения, чтобы при случайном перепроведении документов не была начислена амортизация в НУ.

Ошибки в первоначальной стоимости ОС в БУ

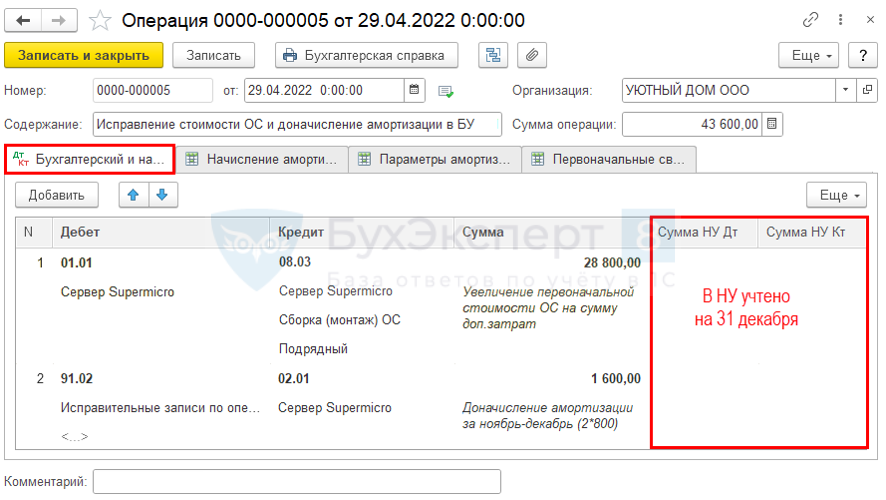

Исправления в БУ вносятся через документ Операция, введенная вручную датой обнаружения, где корректируются:

- проводки в БУ — первоначальная стоимость и амортизация;

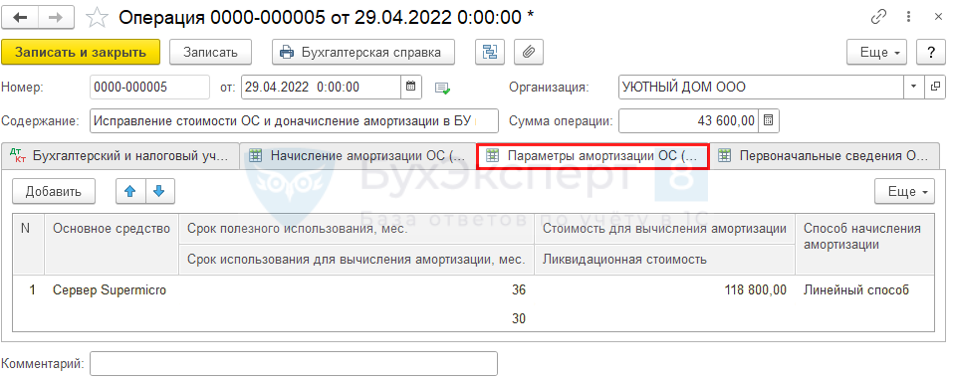

- регистр сведений Параметры амортизации ОС (обязательно) – исправляется Стоимость для вычисления амортизации.

Ошибки в амортизации ОС

С ноября по декабрь 2021:

НУ:

- амортизация не начислялась, а должна была начисляться ежемесячно 3 300 руб.

БУ:

- ежемесячно начислялась амортизация 2 500 руб., а должно быть 3 300 руб. Необходимо доначислить амортизацию 800 руб. за каждый месяц.

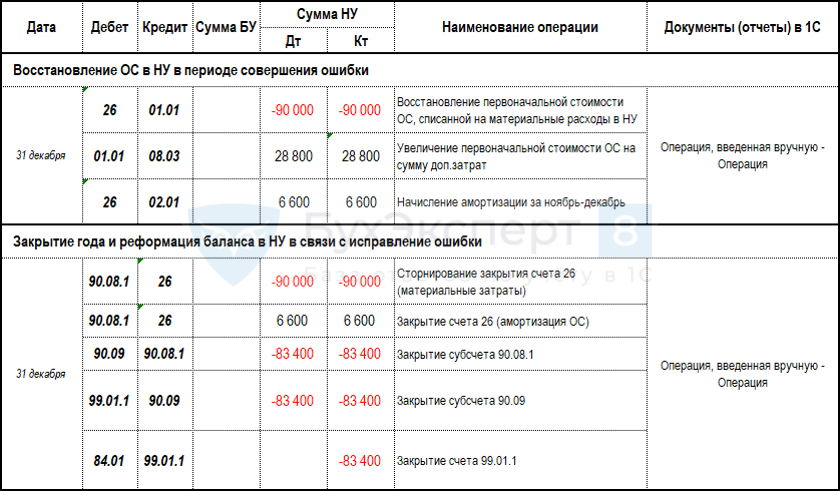

Восстановление первоначальной стоимости ОС в НУ в периоде совершения ошибки

Операции– Операции, введенные вручную – Операция

Подробнее Завышена сумма затрат прошлого года

Закрытие года и реформация баланса в НУ

Операции– Операции, введенные вручную – Операция

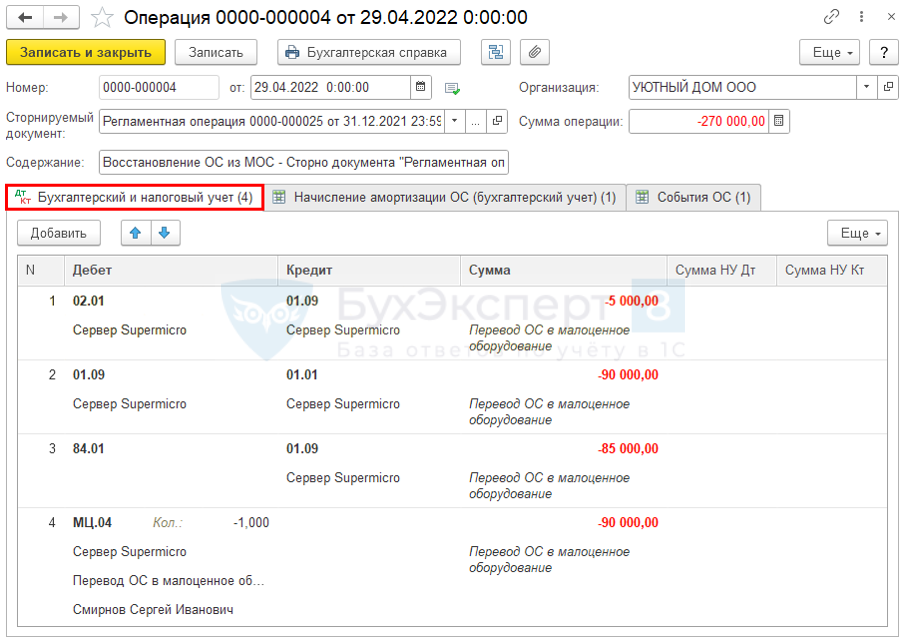

Удаление записи о снятии с учета ОС

Операции – Закрытие месяца — рег.операция Перевод ОС в малоценное оборудование

Сторно перевода ОС в МОС в БУ

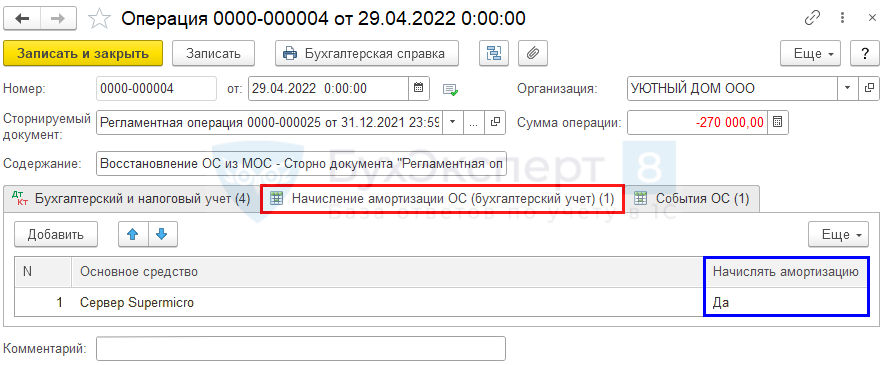

Операции– Операции, введенные вручную – Сторно документа

Для автоматического начисления амортизации добавьте запись в регистр Начисление амортизации ОС (бухгалтерский учет) по кнопке Еще – Выбор регистров – регистр сведений Начисление амортизации ОС (бухгалтерский учет).

Для истории по действиям с ОС добавьте запись в регистр События ОС по кнопке Еще – Выбор регистров – регистр сведений События ОС.

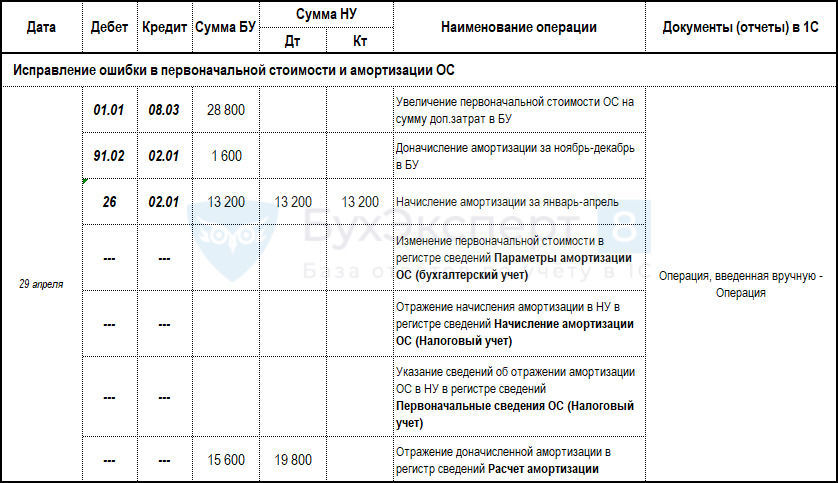

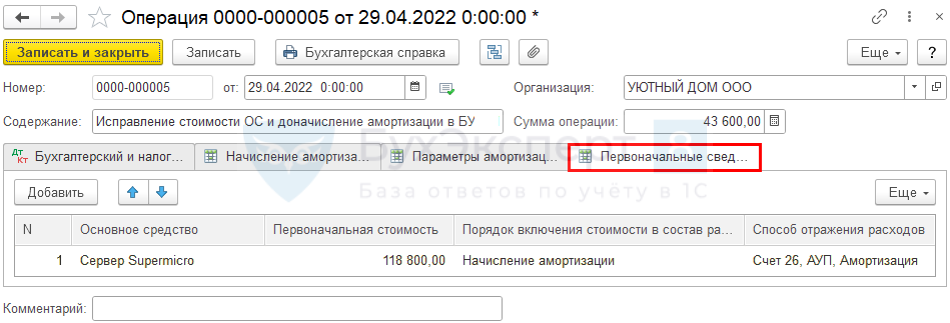

Исправление ошибки в стоимости и амортизации ОС в БУ за 2021

Операции– Операции, введенные вручную – Операция

Подробнее Искажена первоначальная стоимость ОС

Исправление в регистрах ОС

Кнопка Еще – Выбор регистров – регистр сведений Параметры амортизации ОС (бухгалтерский учет).

Подробнее Как исправить первоначальную стоимость, если доп.расходы отражены позже?

Кнопка Еще – Выбор регистров – регистр сведений Начисление амортизации ОС (налоговый учет).

Кнопка Еще – Выбор регистров – регистр сведений Первоначальные сведения ОС (налоговый учет).

Ошибки в начислении амортизации ОС текущего года

БУ

Ошибка, обнаруженная до окончания отчетного периода, исправляется в месяце обнаружения по соответствующим счетам БУ (п. 5 ПБУ 22/2010).

НУ

Неучтенная сумма амортизации не приводит к занижению налога на прибыль, поэтому может быть учтена в налоговой базе в периоде обнаружения ошибки и отразится в текущей декларации по текущим строкам (ст. 54 НК РФ).

- Порядок исправления ошибок в БУ

- Порядок исправления ошибок в НУ

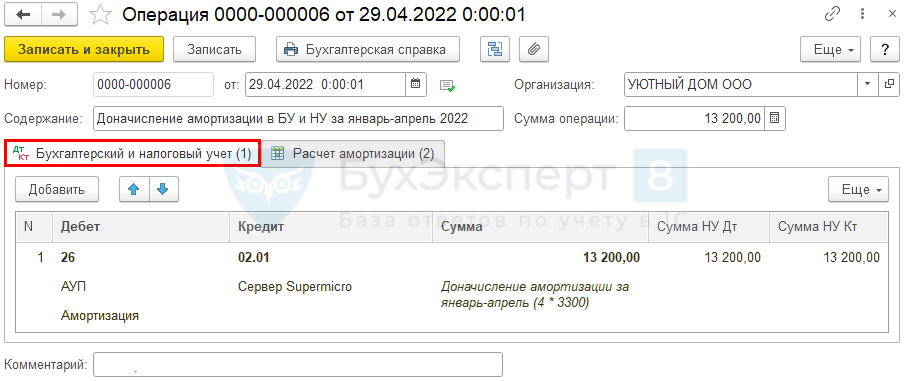

Доначисление амортизации

Исправления в БУ и НУ вносятся через документ Операция, введенная вручную, где корректируются:

- проводки в БУ и НУ – амортизация за 2022;

- регистр сведений Расчет амортизации (необязательно) – для отражения правильной суммы амортизации в отчете Справка-расчет амортизации. Если его не исправить, то амортизация в Справке будет отличаться от Ведомости амортизации.

С января по апрель 2022:

БУ:

- амортизация не начислялась, а должна была ежемесячно начисляться 3 300 руб.

НУ:

- амортизация не начислялась, а должна была ежемесячно начисляться 3 300 руб.

Необходимо доначислить амортизацию 3 300 руб. за каждый месяц.

В месяце восстановления ОС также доначислите амортизацию вручную, в Закрытии месяца амортизация начисляется только со следующего месяца.

Операции– Операции, введенные вручную – Операция

Подробнее Ошибка в начислении амортизации

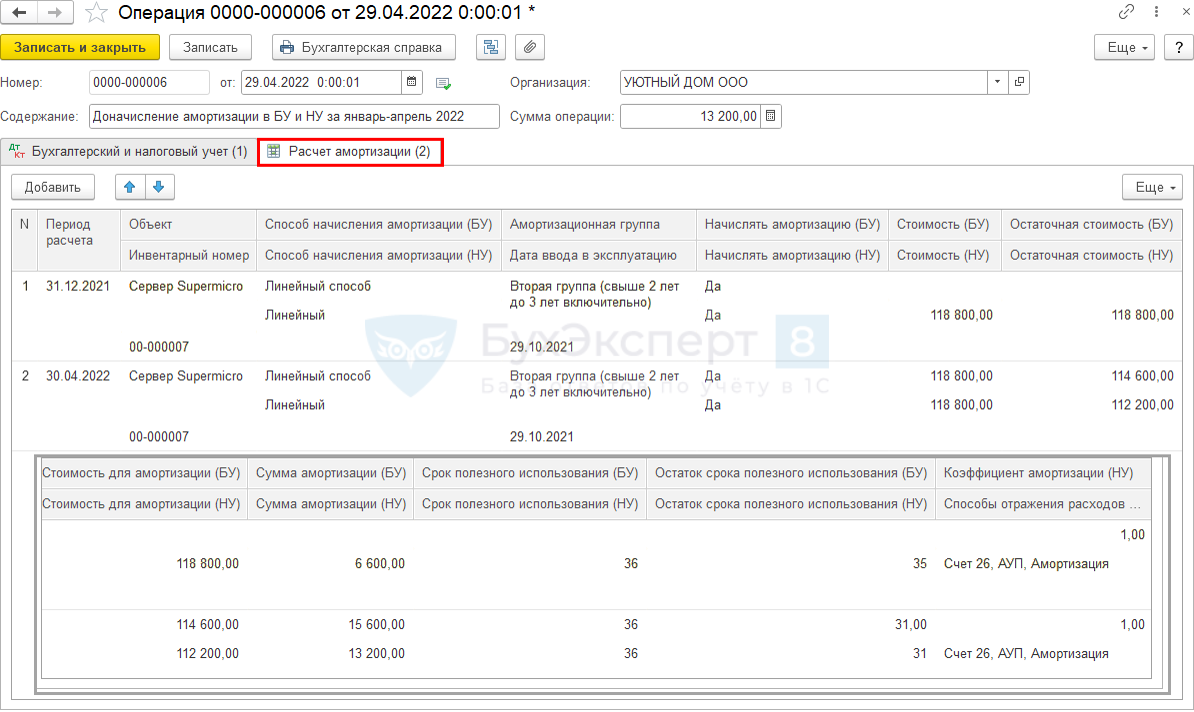

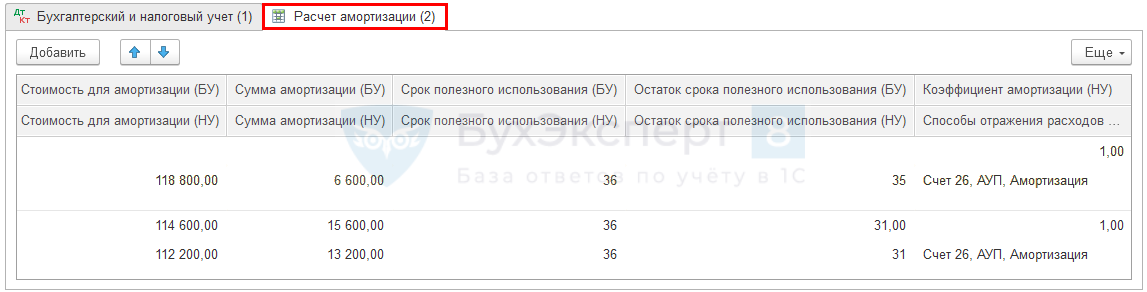

Доначисление амортизации в регистрах

Заполнение регистра Расчет амортизации:

- открыть рег.операцию Амортизация и износ ОС, посмотреть заполнение регистра Расчет амортизации по ОС за прошлые месяцы, заполнить по аналогии.

- Стоимость (БУ), Стоимость (НУ) – первоначальная стоимость ОС.

- Стоимость для расчета амортизации:

- БУ – остаточная стоимость;

- НУ – первоначальная стоимость.

Подробнее Исправление в регистре Расчет амортизации

Кнопка Еще – Выбор регистров – регистр сведений Расчет амортизации

См. также:

- Последний шанс без ошибок перейти на ФСБУ 6 в 1С

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Как решить проблему с наименьшими потерями

Любая ошибка в бухгалтерском учете основных средств неминуемо отразится на формировании базы не только по налогу на имущество, но и по налогу на прибыль. На это обращает внимание Минфин России в одном из своих недавно обнародованных писем. Мы покажем, как выйти из этой ситуации с наименьшими потерями.

Андрей Илюшечкин, эксперт «УНП», к. э. н.

Ошибки в учете основных средств бухгалтеры допускают как в момент принятия объектов на учет, так и в ходе их эксплуатации. Например, бухгалтер может неправильно сформировать первоначальную стоимость. Или же неправильно квалифицировать расходы на ремонт. Соответственно амортизация будет начислена неверно.

Как правило, обнаружив ошибку в учете основных средств, бухгалтер сразу же вспоминает о налоге на имущество. Ведь он рассчитывается по данным бухгалтерского учета. Однако о негативных последствиях для налога на прибыль мало кто вспоминает. Именно на это обращают внимание специалисты финансового ведомства в письме от 11.04.06 № 03-06-01-04/83. Ведь если не исправить налоговые базы по этим двум налогам, штрафных санкций по статье 120 НК РФ не избежать.

Как быть бухгалтеру, если ошибка обнаружена после того, как годовая отчетность сдана в налоговую инспекцию и утверждена собственниками?

Исправляем учет

Рассмотрим ситуацию, когда в бухгалтерском учете неправильно начислялась амортизация по основному средству.

Пример.

В январе 2005 года компания провела реконструкцию основного средства. На момент завершения реконструкции остаточная стоимость объекта составляла 180 000 руб., а оставшийся срок полезного использования – 40 месяцев. Ежемесячно начислялась амортизация в сумме 5000 руб. По ошибке бухгалтер не сделал проводку по включению расходов на реконструкцию в сумме 60 000 руб. в стоимость основного средства в бухгалтерском учете. Из-за этого амортизацию он продолжал начислять по-старому. Ошибку бухгалтер обнаружил в апреле 2006 года.

Начиная с февраля 2005 года бухгалтер должен был начислять амортизацию по основному средству исходя из его стоимости с учетом расходов на реконструкцию. Они в обязательном порядке должны увеличивать стоимость объекта (п. 4 ПБУ 6/01 «Учет основных средств»). Поэтому стоимость основного средства должна быть равна 240 000 руб. (180 000 + 60 000), а ежемесячная сумма амортизации – 6000 руб. (240 000 руб./ 40 мес.).

По общему правилу ошибки в утвержденной бухгалтерской отчетности за прошлый год не исправляются. Изменения учитываются в отчетности текущего периода (п. 39 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ; утверждено приказом Минфина России от 29.07.98 № 34н). Поэтому бухгалтеру нужно сторнировать проводку по списанию расходов на реконструкцию:

Дебет 20 Кредит 60 – 60000 руб.

– сторнированы расходы на реконструкцию.

Эти расходы нужно включить в стоимость основного средства и доначислить амортизацию начиная с месяца, следующего за месяцем завершения реконструкции:

Дебет 08 Кредит 60 60000 руб.

– учтены расходы на реконструкцию;

Дебет 01 Кредит 08 60000 руб.

– увеличена стоимость основного средства;

Дебет 20 Кредит 02 14000 руб.

((6000 руб. – 5000 руб.) 5 14 мес.)

– доначислена амортизация.

Уточняем налоги

Следствием невключения расходов на реконструкцию в стоимость основного средства в бухгалтерском учете будет неправильно рассчитанный налог на имущество. В объект обложения по этому налогу включается имущество, учитываемое в качестве основных средств по правилам бухгалтерского учета (п. 1 ст. 374 НК РФ). База же по налогу на имущество, а именно среднегодовая стоимость имущества, формируется исходя из остаточной стоимости основных средств (п. 1 ст. 375 НК РФ). Среднегодовая стоимость имущества определяется на первое число каждого месяца (п. 4 ст. 376 НК РФ). Соответственно на эти же даты нужно пересчитать остаточную стоимость основного средства.

Поскольку база по налогу на имущество оказалась занижена, нужно сдать уточненные декларации за каждый отчетный период и за год начиная с периода, в котором совершена ошибка (ст. 54, 81 НК РФ). Если сделать это до того, как налоговики обнаружат нарушение при проверке, заплатив предварительно недоимку и пени, то можно избежать штрафа (п. 4 ст. 81 НК РФ). В данном случае штраф применяется по статье 120 НК РФ за грубое нарушение правил учета доходов и расходов, которое привело к занижению налоговой базы.

Кроме уточнения обязательств по налогу на имущество бухгалтеру нужно пересдать декларации по налогу на прибыль. Это связано с тем, что сумма начисленного налога на имущество включается в расходы (п. 1 ст. 264 НК РФ). Поскольку налог на имущество был меньше, чем надо, организация занизила свои расходы. То есть по налогу на прибыль возникла переплата.

Обратите внимание: несмотря на то что налог на прибыль был перечислен в большей сумме, организацию могут привлечь к ответственности по статье 120 НК РФ. Так считает Минфин России (письмо от 01.07.04 № 07-02-14/ 160). Его поддерживают и суды (например, постановление Федерального арбитражного суда Северо-Западного округа от 26.07.04 по делу № А13-10706/ 03-05).

Но поскольку в этом случае ущерба для бюджета нет, а это является смягчающим обстоятельством, то размер штрафа может быть снижен (постановление Федерального арбитражного суда Северо-Западного округа от 07.07.04 по делу № А44-1396/ 04-С14).

Если налоговой проверки не было, штрафа в этой ситуации можно избежать. Для этого бухгалтеру также нужно сдать уточненные декларации по налогу на прибыль. А переплату можно вернуть или зачесть в счет будущих платежей (ст. 78 НК РФ).

В этой статье показываем самые частые ошибки с работе с инвентарной карточкой и способы их исправить

Содержание статьи:

Как появляются ошибки?

Когда ошибки обнаруживаются?

Самые частые ошибки в инвентарной карточке и способы их решения

В первой статье рассматривали, как заполнять реквизиты ИК, и на что обращать внимание при заполнении.

Во второй — как заполнять таблицы ИК.

Как появляются ошибки?

Если при ведении учёта основных средств пользоваться документом «Операция (бухгалтерская)», в инвентарной карточке могут появиться ошибки. Так происходит, потому что эта операция не формирует записи в регистрах основных средств, а значит, в карточку основных средств и в специализированные отчёты информация не попадает. Поэтому лучше не пользоваться этой операцией при учёте основных средств.

Например, если увеличить стоимость основного средства с помощью документа Операция (бухгалтерская), это изменение отобразится в оборотке по счёту. Но в инвентарной карточке и ведомости остатков стоимость не изменится.

Когда ошибки обнаруживаются?

Вот основные ситуации, в которых становятся заметны ошибки:

- Когда нужно списать основное средство. В помощнике подбора его нет, а в оборотно-сальдовой ведомости есть.

- Когда нужно списать основное средство, его балансовая стоимость списывается, а начисленная амортизация — нет.

- Стоимость или начисленная амортизация в ведомости остатков отличаются от данных бухгалтерского учета в оборотно-сальдовой ведомости.

- В ведомости остатков основных средств остаточная стоимость выводится в отрицательном значении.

- При выводе на печать инвентарной карточки основных средств остаточная стоимость выводится неправильно.

Самые частые ошибки в инвентарной карточке и способы их решения

Большинство проблем с регистрами можно решить с помощью документа «Корректировка записей регистров». В документе настраивается состав регистров, которые нужно исправить, и добавляются корректирующие записи.

Рассмотрим наиболее распространенные ошибки и способы их исправления.

Неправильные данные по основному средству

Некорректно отображаются данные по основному средству при использовании помощника подбора в документах списания или внутреннего перемещения. Этот помощник берет данные из регистра «Стоимость ОС». Для решения проблемы нужно перейти в регистр и посмотреть, в чем именно проблема:

-

Пустой инвентарный номер. Если в некоторых строках регистра не заполнено поле «Инвентарный номер», нужно создать запись с расходным движением по пустому инвентарному номеру и приходным движением по заполненному инвентарному номеру.

- Стоимость ОС в инвентарной карточке выше учётной. Стоимость будет выше, если нет записи регистра, в которой отражается уменьшение стоимости. Тогда нужно сделать расходное движение, которое уменьшит стоимость на нужную сумму.

- Отрицательная стоимость основного средства или его вообще нет в помощнике подбора – присутствует лишняя строка регистра, показывающая уменьшение стоимости. В таком случае делается приходное движение с теми же данными, что и в лишней записи.

Стоимость ОС в Ведомости остатков отличается от данных бух. учёта ОС

Стоимость или начисленная амортизация в Ведомости остатков по основным средствам отличается от данных бухгалтерского учета основных средств, или, наиболее яркий случай, остаточная стоимость основных средств отрицательная.

В данном случае имеем дело с одним из регистров накопления – «Стоимость ОС» или «Амортизация и обесценение». В первую очередь определяемся, данные какого именно регистра отличаются от данных учета. А затем с помощью документа «Корректировка записей регистров» добавляем корректирующие строки: расходное движение по лишним записям или приходное по недостающим.

читайте также

Автор статьи

Екатерина Елизарова

Консультант по бухгалтерскому учету в государственных учреждениях

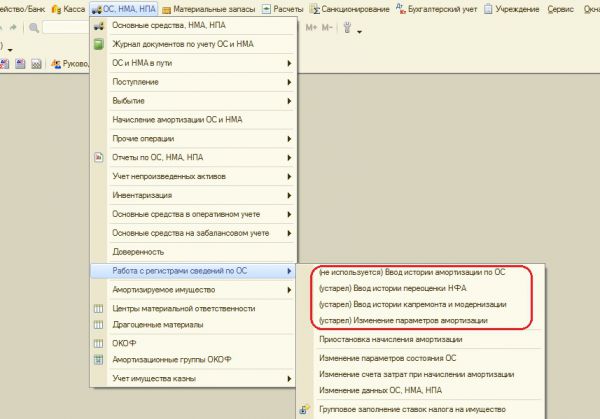

Не так давно, следуя изменениям законодательства, в 1С: Бухгалтерии государственного учреждения 8 ред.1.0 произошли изменения, и несколько документов, предназначенных для корректировки параметров амортизации, перестали использоваться. Какие же документы теперь нужно использовать вместо устаревших?

Итак, документ «Изменение параметров амортизации» устарел (рис.1), и теперь необходимая информация вносится разными документами, все зависит от ее вида.

Для того, чтобы изменить порядок погашения стоимости, а также способ начисления амортизации и срок полезного использования, применяется документ «Изменение стоимости, амортизации ОС и НМА». В документе несколько видов операций (рис.2).

Рассмотрим первую операцию. Нередко возникает ситуация, когда в силу различных причин (ошибка при приеме основного средства к учету, выявление ошибок при проведении инвентаризации) бывает установлено, что срок полезного использования основного средства указан неверно. Операция «Изменение амортизации (106, 109, 401.20 – 104)» позволяет скорректировать срок полезного использования, а также сумму амортизации, которая изменилась при исправлении ОКОФ. Для корректного отражения операций и формирования первичных учетных документов необходимо учесть следующие моменты (рис. 3):

- Операция – Изменение амортизации (106, 109, 401.20 – 104) задает реквизиты табличной части закладки Основные средства.

- Первичный документ (Вид документа, Номер, от) – данные документа-основания.

- КФО, вид НФА – параметры отбора объектов в табличную часть документа.

- В поле Отбор по гиперссылке можно задать дополнительные условия отбора объектов.

- Вид движения НФА – значение, необходимое для отражения оборота по изменению суммы амортизации в форме регламентированной отчетности 0503768 “Сведения о движении нефинансовых активов”. Рекомендуем указать значение Прочее изменение.

На закладке Основные средства следует подобрать в таблицу объекты ОС (кнопки , Подбор или Заполнить), срок полезного использования которых требуется уточнить.

- По объекту будут указаны данные в подстроках до изменения: и после изменения:.

- В подстроке после изменения: следует установить верный Срок полезного использования и Сумму амортизации, которая должна быть начислена за период, в котором был произведен неверный расчет.

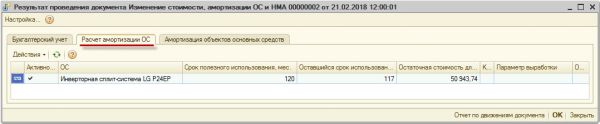

В примере изменен срок и сумма амортизации. Проводки, сформированные документом, представлены на рис.4

Новый срок полезного использования, оставшийся срок полезного использования и остаточная стоимость объекта ОС на дату документа «Изменение стоимости, амортизации ОС и НМА» записывается в регистр сведений «Расчет амортизации ОС» для дальнейшего начисления амортизации по измененным условиям (рис.5).

Изменение срока полезного использования, расчета амортизации ОС отразится в инвентарной карточке (рис. 6), которую можно распечатать:

- из режима просмотра элемента справочника Основные средства, НМА, НПА;

- с помощью обработки Групповая печать инвентарных карточек (ОС, НМА, НПА – Отчеты по ОС, НМА, НПА).

Начиная с месяца обнаружения и исправления ошибки в данных бухгалтерского учета, амортизация будет рассчитываться по новым заданным параметрам (рис. 7).

Следующая операция «Изменение стоимости (101, 102 – 106, 401.10), амортизации (106, 109, 401.20 – 104)» (рис. 8) применяется для доначисления амортизации до 100% балансовой стоимости по объектам ОС (НМА), по которым способ начисления амортизации был изменен на «100% при вводе в эксплуатацию».

В документе обязательно указываем КФО (код финансового обеспечения), на котором учитывается основное средство.

В табличной части можно изменить срок полезного использования, порядок погашения стоимости, способ начисления амортизации, балансовую стоимость и сумму амортизации.

Операция «Изменение стоимости (401.10 – 101, 102), амортизации (104 – 101, 102)» (рис. 9) применяется для отражения ликвидации части объекта ОС (НМА).

Заполняем счет доходов, на который будет отнесена сумма от ликвидации. Изменяем балансовую стоимость и после этого нажимаем кнопку «Пересчитать амортизацию».

Данный документ формирует проводки по дебету счёта 401.10 и кредиту счета 101.36.

И еще одна операция в документе «Изменение стоимости (401.20 – 101, 102), амортизации (104 – 401.20)» (рис.10) применяется для изменения срока полезного использования для основных средств с линейным способом начисления амортизации.

В реквизите счета ставим счет расходов 401.20 и указываем новый срок полезного использования. Если нужно изменить сумму начисленной амортизации, согласно новому сроку, то нажимаем кнопку «Пересчитать амортизацию».

Для приостановки и возобновления начисления амортизации используется документ «Приостановка начисления амортизации».

В документе несколько операций: «Приостановить начисление амортизации», «Возобновить начисление амортизации», «Консервация» и «Расконсервация» (рис. 11). Выбираем нужную нам.

В табличную часть подбираем основное средство и проводим документ.

Реквизиты «Код ОКОФ» и «Амортизационная группа» можно изменить в справочнике «Основные средства, НМА, НПА».

Заходим в карточку основного средства и изменяем реквизиты (рис. 12).

Корректность выполненных операций можно проверить путем формирования стандартного отчета «Ведомость амортизации».

Статья подготовлена с использованием материалов с сайта 1С:ИТС

Бухгалтер, работая на участке основных средств, может найти ошибку ведения учета объектов. Важную роль при исправлении имеет период, в котором была допущена ошибка. Методы исправления в текущем периоде и в прошлых отличаются друг от друга. В статье мы рассмотрим вариант исправления бухгалтерских проводок при выявлении существенной ошибки прошлых лет.

- Перейдем сразу к практике

- Отражение исправления ошибки прошлых лет

- Ввод правильных записей

- Отражение исправления ошибки прошлых лет в регистрах учета и отчетности

Перейдем сразу к практике

Рассмотрим пример, когда бухгалтер обнаружил ошибку в принятии к учету объекта основных средств (далее объект ОС) в 2020 г. на счете 101.11 «Основные средства — недвижимое имущество учреждения». Объект ОС был принять на счет 101.11 при отсутствии документов, которые подтверждали бы его гос. регистрацию.

Отражение исправления ошибки прошлых лет

Данная ситуация — нарушение пункта 36 «Инструкции по применению Единого плана счетов бухгалтерского учета, утвержденным приказом Минфина России от 01.12.2010 г. № 157н», (далее Инструкция № 157н), в котором говориться, что принятие к учету и выбытие из учета объектов недвижимого имущества осуществляется на основании документов, подтверждающих государственную регистрацию права или сделку.

В противном случае, до госрегистрации объект недвижимости должен учитываться на забалансовом счете 01 «Имущество, полученное в пользование».

Методика исправления ошибок прошлых лет, реализованная в «1С:БГУ», позволяет пользователю оформить исправления, как исправления текущего года, а затем преобразовать бухгалтерские записи с применением специальных счетов.

Для исправления ошибок прошлых периодов применяются корреспонденции со счетами 304.86 «Иные расчеты года, предшествующего отчетному, выявленные в отчетном году», 304.96 «Иные расчеты прошлых лет, выявленные в отчетном году».

В программе следует исправить ошибку прошлых лет, как ошибку текущего года. Для этого создается документ «Сторно» датой исправления ошибки, на основании документа «Принятие к учету ОС, НМА», отраженного в прошлых годах ошибочно.

Документ «Сторно», в отличие от остальных учетных документов, преобразовывает бухгалтерские записи исправления ошибок в табличной части с помощью кнопки «Заполнить». В нашем примере требуется заполнить табличную часть по кнопке «Заполнить» — «Исправление ошибок прошлых лет» — «Ошибка ранее прошлого года».

При заполнении табличной части документа бухгалтерские записи будут заполнены с применением специальных счетов исправления ошибок согласно выбранному периоду.

В табличной части документа «Сторно» будут отражены следующие записи: Дт 101.11.310, Кт 304.96.731 в сумме — 450000,00 рублей (Красное сторно); Дт 304.96.831, Кт 106.11.310 в сумме — 450000,00 рублей (Красное сторно).

Обратите внимание, поскольку в данной бухгалтерской записи не участвуют счета учета доходов и расходов, табличная часть заполняется двумя записями в корреспонденции со счетом 304.96 (так как это ошибка ранее прошлого года). Сохранение документа осуществляется по кнопке «ОК»

Документ «Сторно» позволяет сформировать печатную форму «Бухгалтерской Справки» (ф. 0504833).

Ввод правильных записей

После проведения документа «Сторно», в программе следует создать документ «Поступление ОС (забаланс)», датой исправления ошибки, в примере 15.12.2020, с помощью которого объект недвижимого имущества будет поставлен на забалансовый счет 01 «Имущество, полученное в пользование».

Согласно стандарту «Учетная политика, оценочные значения и ошибки» и Инструкции № 157н, для забалансовых счетов, не предусмотрены специальные счета исправления ошибок прошлых лет. В связи с этим, в регламентированной бухгалтерской отчетности записи по исправлению ошибок прошлых лет на забалансовых счетах отражаются как обороты текущего года, а не как входящие остатки.

Нужно исправить ошибку в учете?

Обратитесь к нашим специалистам и получите консультацию по работе в программе.

Получить консультацию

Отражение исправления ошибки прошлых лет в регистрах учета и отчетности

Отражение сформированных бухгалтерских записей, в которых присутствуют специальные счета исправления ошибок прошлых лет 304.86 или 304.96, находит себя в «Журнале операций № 8-ош» по прочим операциям датой исправления ошибки.

В оборотах «Главной книги» (ф. 0504072) исправительные бухгалтерские записи отражаются в момент обнаружения ошибки прошлых лет и осуществления корректировочных записей как обороты отчетного периода.

Исправление ошибок прошлых периодов будет отражено по соответствующим строкам граф 6, 10 Сведений об изменении остатков валюты баланса (ф. 0503173).

В рассматриваемом примере обороты исправления ошибки прошлых лет отражаются на начало отчетного периода как уменьшение входящих остатков по счету 101.00 (стр. 010) и как увеличение входящих остатков по счету 106.00.

Обороты по специальному счету исправления ошибок 304.96 учитываются в строке 570 «Финансовый результат экономического субъекта». Поскольку обороты по этому счету в учете отражены дважды — по Дт и Кт, итоговый показатель в строке будет равен нулю.

В Балансе (ф. 0503130) сумма входящих остатков основных средств по счету 101.00 на начало будет скорректирована в сторону уменьшения на 450000,00 рублей из-за исправления ошибки прошлых лет и будет отражена по строке 010.

Сумма входящих остатков вложений в НФА по счету 106.00 на начало года будет скорректирована в сторону увеличения на 450000,00 рублей из-за исправления ошибки прошлых лет и будет отражена по строке 120:

Остатков по специальному счету исправления ошибок 304.86 нет, поскольку операции были отражены по дебету и кредиту счета в одинаковых суммах.

При заполнении регламентированного бухгалтерского отчета Ф. 0503168, «Сведения о движении НФА» (действует с 2021) бухгалтерские записи исправления ошибок прошлых лет учитываются как входящие остатки в графе 4 «Наличие на начало года, всего» и служебных графах 4а «остаток на начало года», 4б «исправление ошибок прошлых лет», и не учитываются в оборотах — в графах 5 — 10.