Что такое существенная ошибка в бухгалтерском учете?

Основной нормативный акт, регулирующий порядок исправления ошибок в учете — ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности» (утверждено приказом Минфина от 28.10.2010 № 63н). Согласно ПБУ ошибкой не может быть неточность в учете или отчетности, возникшая из-за появления сведений уже после внесения в учет факта хозяйственной деятельности.

ПБУ 22/2010 делит ошибки в учете на существенные и несущественные. Существенная ошибка — та, которая сама по себе или в совокупности с другими ошибками за отчетный период способна повлиять на экономические решения пользователей, принимаемых на основе бухотчетности за этот отчетный период.

Законодательство не устанавливает фиксированный размер существенной ошибки — налогоплательщик должен выявить его самостоятельно в абсолютном или процентном выражении. Уровень существенности, свыше которого ошибка считается существенной, должен быть указан в учетной политике.

Чиновники в некоторых нормативных актах рекомендовали установить уровень существенности равным 5% от показателя статьи отчетности или суммарного размера актива или обязательства (п. 1 приказа Минфина от 11.05.2010 № 41н, п. 88 приказа Минфина от 28.12.2001 № 119н, в настоящее время эти приказы утратили силу). Мы предлагаем установить одновременно и абсолютный, и относительный показатель определения существенной ошибки. Абсолютный показатель фирма может установить в произвольном размере.

Пример формулировки для учетной политики:

Ошибка признается существенной, если сумма искажений превышает … тыс. руб. или величина ошибки составляет 5% от общего размера актива (обязательства), значения показателя бухгалтерской отчетности.

О том, чем нужно руководствоваться при составлении бухгалтерской учетной политики, читайте в материале «ПБУ 1/2008 «Учетная политика организации» (нюансы)».

Если отдельная ошибка не является существенной, согласно установленному критерию, но в отчетном периоде аналогичных ошибок много — например, бухгалтер неправильно принимает к учету средства индивидуальной защиты, — то рассматривать эти ошибки нужно в совокупности, поскольку суммарно они могут быть признаны существенными.

Для существенных ошибок в бухгалтерском учете установлены отдельные правила исправления.

Исправление ошибок в бухгалтерской документации

Алгоритм исправления неточностей в бухучете зависит от того, где была совершена ошибка — в первичке и регистрах или в самой отчетности, сроков выявления ошибки и от того, является ли она существенной.

Существуют следующие способы исправления в первичке и регистрах:

- Корректурный — используется в бумажных документах; неправильные сведения зачеркивают так, чтобы можно было прочесть первоначальную информацию, и рядом делают верную запись. Исправление должно быть заверено Ф. И. О. и подписью ответственного лица, датой и печатью компании (п. 7 ст. 9 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ).

ВНИМАНИЕ! Есть ряд документов, исправления в которых недопустимы. К ним относятся кассовые и банковские документы.

- «Красное сторно» — применяется в случае неправильной проводки счетов. При рукописном вводе ошибочная проводка повторяется красными чернилами, при этом выделенные красным суммы при подсчете итогов нужно вычитать. В итоге неверная запись аннулируется, а вместо нее нужно сделать новую проводку с верными счетами и суммой. Если учет ведется в типовой компьютерной программе, то обычно достаточно сделать проводку с той же корреспонденцией, но сумму указать со знаком минус. Запись в регистрах будет вычитаться и нивелировать неверную проводку. Далее следует сделать верную.

- Дополнительная проводка — используется если первоначальная корреспонденция счетов была правильной, но с неверной суммой, либо если операция не была зафиксирована вовремя. Компания на недостающую сумму составляет дополнительную проводку, а если первоначальная сумма была завышена, то делает проводку на необходимую разницу с применением красного сторно. Также бухгалтер обязан составить справку-пояснение о причине исправления.

О том, как составить такую справку, читайте в статье «Бухгалтерская справка об исправлении ошибки – образец».

Способы исправления ошибок в бухгалтерском учете за 2022 год

Порядок исправлений зависит от существенности ошибки и периода выявления:

- Ошибки 2022 года, выявленные до конца 2022 года, исправляем в том месяце, в котором они были выявлены.

- Несущественную ошибку, допущенную в 2021 году, но выявленную в 2022-м, уже после утверждения отчетности за 2021 год, исправляем записями по соответствующим счетам бухучета в том месяце 2022 года, в котором ошибку выявили; прибыль или убыток, полученные в результате исправления ошибки, относим на счет 91.

- Ошибка 2022 года, которую обнаружили в 2023 году, но до даты подписания бухотчетности за 2022 год, исправляем путем внесения записи в операции бухучета за декабрь 2022 года. Аналогично исправляются и существенные ошибки в учете, которые были обнаружены после подписания отчетности за 2022 год, но до даты ее предоставления госоргану или собственникам (акционерам).

- Если ошибка 2022 года существенная, а отчетность за 2022 год уже подписана и предоставлена собственникам (акционерам) и госорганам, но не утверждена, исправляем ее учетными записями, которые будут датированы декабрем 2022 года. При этом в новом варианте бухотчетности нужно указать, что эта отчетность заменяет первоначально предоставленную и указать основания для замены.

ВНИМАНИЕ! Новую отчетность нужно обязательно представить всем адресатам, кому представлялась предыдущая неисправленная отчетность.

- Существенная ошибка за 2022 год выявлена после утверждения бухотчетности за 2022 год — исправляем записями по счетам бухучета уже в 2023 году. В проводках будет задействован счет 84.

Пример:

Бухгалтер ООО «Перспектива» в мае 2023 года обнаружил, что не отразил в операциях за 2022 год арендную плату в размере 100 000 руб. Это существенная ошибка согласно учетной политике ООО «Перспектива», к тому же она выявлена после утверждения отчетности за 2022 год. Бухгалтер сделает проводку:

Дт 84 Кт 76 на сумму 100 000 руб. — выявлен ошибочно не отраженный расход за 2022 год.

Кроме того, ООО «Перспектива» должно сдать уточненку по налогу на прибыль за 2022 год.

Также при исправлении существенной ошибки, обнаруженной после утверждения годовой отчетности, нужно произвести ретроспективный перерасчет показателей бухгалтерской отчетности — это процедура приведения показателей отчетности в соответствующий вид так, как будто ошибка не была допущена. Например, если после ретроспективного пересчета данных показатель прибыли за 2022 год уменьшился с 200 000 руб. до 100 000 руб., то в отчетах 2023 года в графах сравнительных данных за 2022 год следует указывать уже не 200 000 руб. (по утвержденному отчету), а 100 000 руб. (по исправлению). Эту процедуру разрешено не делать компаниям, применяющим упрощенные способы ведения бухучета.

О том, какую отчетность сдают компании, ведущие учет упрощенным способом, читайте в материале «Упрощенная бухгалтерская финансовая отчетность – КНД 0710096».

Информацию о выявленных существенных ошибках прошлых лет, которые были исправлены в отчетном периоде, нужно обязательно указывать в пояснительной записке к годовой бухотчетности. Юрлицо должно указать характер ошибки, сумму корректировки по каждой статье отчетности и корректировку вступительного сальдо. Если организация указывает информацию о прибыли, приходящейся на 1 акцию, то в пояснительной записке также указывается сумма корректировки по данным о базовой и разводненной прибыли на 1 акцию.

Какие еще сведения нужно указывать в пояснительной записке, рассказывается в статье «Составляем пояснительную записку к бухгалтерскому балансу (образец)».

В соответствии с письмом Минфина от 22.01.2016 № 07-01-09/2235 организация имеет право самостоятельно разработать алгоритм исправления ошибок в учете и отчетности на основании действующего законодательства. Выбранный порядок рекомендуем закрепить в учетной политике.

Исправление ошибок в налоговом учете

Если положения ПБУ 22/2010 являются актуальными для юрлиц, поскольку самозанятое население не обязано вести бухучет, то порядок исправления ошибок в налоговом учете касается и предпринимателей, и организации.

Согласно ст. 314 НК РФ исправлять ошибки в налоговых регистрах нужно корректурным способом: должна быть подпись лица, исправившего регистр, дата и обоснование исправления.

Порядок исправления ошибок в налоговом учете подробно расписан в ст. 54 НК РФ.

Если ошибка в расчете налоговой базы за прошлые годы была обнаружена в текущем отчетном периоде, то нужно провести перерасчет налоговой базы и суммы налога за период совершения ошибки.

Если определить период совершения ошибки нельзя, то перерасчет производится в том отчетном периоде, в котором найдена ошибка.

Ошибки в налоговом учете, в результате чего налоговая база была занижена, а значит, и недоплачен налог в бюджет, нужно не только исправить, но и предоставить в ИФНС уточненку за период совершения ошибки (ст. 81 НК РФ). Однако если ошибка обнаружена в ходе налоговой проверки, то подавать уточненку не нужно. При этом сумма недоимки или переплаты будет зафиксирована в материалах проверки, и налоговики внесут эти данные в карточку лицевого счета компании. Если же фирма передаст в налоговый орган уточненку, то данные в карточке задвоятся.

Если на конец года имеет место спор с ИФНС и велика вероятность доначислений налогов (штрафных санкций), то в бухотчетности надо признать оценочное обязательство. Подробнее об этом – в материале «Налоговый спор = оценочное обязательство».

В том случае, когда компания переплатила налог из-за собственной ошибки, она может подать уточненку или же не исправлять ошибку (например, сумма переплаты незначительная). Еще один вариант, которым может воспользоваться фирма, — уменьшить налоговую базу в периоде обнаружения ошибки на величину завышения налоговой базы в предыдущем периоде. Так можно сделать при расчете транспортного налога, НДПИ, УСН и налога на прибыль.

ВНИМАНИЕ! Таким способом нельзя воспользоваться при выявлении ошибок по расчету НДС, поскольку исправлять завышенный НДС можно только путем сдачи уточненки за период совершения ошибки.

Если фирма работала в убыток и выявила ошибку в прошлом периоде, которая увеличит убыток, то эти расходы включать в расчет налога за нынешний период нельзя. Компании следует подать уточненку с новыми суммами расходов и убытка (письмо Минфина от 23.04.2010 № 03-02-07/1-188).

Что делать, если выявлены ошибки в первичных документах, детально разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно переходите в Путеводитель по налогам.

Штрафы за ошибки в учете

Ошибки в бухгалтерском учете и при составлении отчетности чреваты для компании штрафом. Причем с 10.04.2016 размеры штрафов за неправильное ведение учета выросли — со вступлением в силу закона от 30.03.2016 № 77-ФЗ.

Ст. 15.11 КоАП в новой редакции содержит следующий перечень нарушений и наказаний за них:

|

Новая редакция ст. 15.11 КоАП |

Старая редакция (действует по нарушениям, совершенным до 10.04.2016) |

|

Искажения в учете, которые привели к занижению налогов и сборов на 10% и больше |

Искажения в учете, которые привели к занижению налогов и сборов на 10% и больше |

|

Искажения любой статьи бухотчетности на 10% и больше |

Искажения любой статьи бухотчетности на 10% и больше |

|

Фиксация мнимого, притворного объекта бухучета или не совершившегося события |

– |

|

Ведение счетов бухучета вне регистров |

– |

|

Составление бухотчетности не на основе сведений из регистров бухучета |

– |

|

Отсутствие первички, регистров учета или аудиторского заключения |

– |

|

Штраф за нарушение, выявленное впервые: от 5 000 до 10 000 руб. |

Штраф за нарушение, выявленное впервые: от 2 000 до 3 000 руб. |

|

Штраф за повторное нарушение: от 10 000 до 20 000 руб. или дисквалификация ответственного должностного лица на срок до 2 лет |

– |

|

Оштрафовать могут в течение 2 лет с момента нарушения |

Оштрафовать могут в течение 1 года с момента нарушения |

Таким образом, чиновники расширили перечень нарушений в бухучете и отчетности, за которые будут отныне штрафовать, и увеличили санкции, а также срок, в течение которого компанию могут наказать.

Итоги

Ошибки в бухгалтерском и налоговом учете — головная боль бухгалтера, поскольку это означает перерасчет статей бухотчетности и сумм уплаченных налогов. А если ошибку выявили налоговики на проверке, то компания еще и заплатит штраф, а должностное лицо будет дисквалифицировано (в случае если нарушения выявлялись неоднократно).

Добавить в «Нужное»

Исправление ошибок в бухгалтерском учете и отчетности

Если вы обнаружили, что допустили ошибки в бухгалтерском учете и отчетности в одном из прошлых периодов, то эти ошибки надо исправить. Порядок исправления ошибок в бухгалтерской отчетности и учете зависит от того, когда была допущена ошибка и насколько она существенная.

Порядок исправления ошибок в бухгалтерской отчетности и учете

Какие ошибки бывают в учете и отчетности? Основное деление – на существенные и несущественные ошибки. А далее возможны следующие ситуации:

- ошибка обнаружена до подписания руководителем бухгалтерской отчетности за отчетный период;

- ошибка обнаружена уже после подписания руководителем бухгалтерской отчетности за отчетный период и при этом ошибка является:

- или существенной;

- или несущественной.

Существенность ошибки в бухгалтерском учете определяет сама организация. Можно закрепить критерии существенности в учетной политике (п. 3 ПБУ 22/2010; п. 4 ПБУ 1/2008).

Как правило, при любой ошибке оформляется бухгалтерская справка, в которой фиксируется выявление ошибок в бухгалтерском учете, их исправление, проводки, которые сделаны для исправления.

Исправление ошибок в бухгалтерском учете и отчетности

Рассмотрим первую ситуацию.

Вариант 1. Ошибка допущена в текущем году. Тогда просто сделайте необходимые записи на дату выявления ошибки (п. 5 ПБУ 22/2010).

Вариант 2. Ошибка была допущена в прошлом году, отчетность за который еще не подписана руководителем. Тогда исправительные записи сделайте на 31 декабря прошлого года (п. 6 ПБУ 22/2010).

То есть при обоих вариантах нужно сторнировать неправильную запись и сделать правильную.

Исправление ошибок прошлых лет: проводки

Итак, следующая ситуация: отчетность за год, в котором допущена ошибка, уже утверждена руководителем и эта ошибка, по мнению бухгалтера организации, является существенной. Исправление существенных ошибок в бухгалтерской отчетности производится следующим образом.

Вариант 1. Ошибка выявлена до утверждения отчетности участниками организации. Тогда исправьте ошибку записями 31 декабря отчетного года. А всем, кому вы уже направили первоначальный вариант отчетности, передайте исправленный вариант (пп. 7, 8 ПБУ 22/2010).

Вариант 2. Ошибка выявлена уже после утверждения отчетности участниками организации. Тогда ошибка исправляется (п. 9 ПБУ 22/2010):

- или записями на дату выявления ошибки;

- или записями на 1 января текущего года.

И кроме того, когда вы будете составлять отчетность за текущий год, вам нужно будет в ней пересчитать данные прошлых лет так, как будто ошибки не было. И в пояснениях к отчетности пояснить, почему данные за прошлые годы в текущей отчетности не совпадают с данными в ранее составленной, утвержденной и переданной пользователям отчетности.

Какие проводки при этом нужно сделать? Если ошибка затронула финансовый результат, то нужно сделать запись, обратную неправильной проводке, но в корреспонденции со счетом 84 «Нераспределенная прибыль (непокрытый убыток)». Затем при необходимости сделайте правильную проводку также в корреспонденции со счетом 84.

Если же ошибка на финансовый результат не повлияла, то сторнируйте неправильную проводку и сделайте правильную.

Исправление несущественной ошибки в бухгалтерском учете

Такие ошибки прошлых лет исправляются записями на дату выявления ошибки (п. 14 ПБУ 22/2010).

Если ошибка повлияла на финансовый результат отчетного года, то нужно сделать запись, обратную неправильной проводке, в корреспонденции со счетом 91 «Прочие доходы и расходы». И затем, если нужно, делается правильная запись также в корреспонденции со счетом 91.

Например, стоимость материалов была списана в расходы в неправильной сумме. Нужно сделать проводку по дебету счета 10 и кредиту счета 91, субсчет «Прочие доходы» для аннулирования неправильной проводки. А затем сделать правильную проводку по дебету счета 91, субсчет «Прочие расходы» и кредиту счета 10.

Если ошибка не повлияла на финансовый результат, то просто сторнируйте неправильную проводку и сделайте правильную.

Упрощенный порядок исправления ошибок

Организации, являющиеся малыми предприятиями, не подлежащие обязательному аудиту, могут все ошибки исправлять как несущественные. Но это правило надо закрепить в учетной политике (пп. 9, 14 ПБУ 22/2010).

До начала статьи стоит отметить, что для того, чтобы начать использовать документы: Корректировка реализации и «Корректировка поступления 1С» в конфигурации системы 1С:Бухгалтерия – нужно открыть настройки функционала, перейти на вкладку «Торговля» и убрать «галочку» около пункта «Исправительные и корректировочные документы».

1. Пример ошибок в конфигурации системы 1С:Предприятие

Для начала будет приведён пример, заданы исходные условия, основываясь на которых возникла ошибка.

Пусть существует некая компания, в которой применяется общий режим налогообложения. И эта компания платит НДС. При этом 01.01.2016 бухгалтерией было допущено две ошибки во время ввода первичного документа в 1С: акта по оказанию услуг, который был выдан другой компанией.

Первая ошибка была связана с указанием некорректной цены за услугу. А вторая ошибка связана с тем, что во время регистрации счёта-фактуры в 1С, который передал поставщик, был неверно введён его номер.

Акт по оказанию услуг должен быть зарегистрирован внутри конфигурации системы 1С:Бухгалтерия при помощи документа «Поступление», с использованием операции «Услуги». А в строке «Сумма», внутри таблицы, по ошибке было указано на тысячу рублей меньше, чем должно было.

А полученный счёт-фактура в 1С зарегистрирован в документации при помощи прописывания его даты и номера. Однако, была допущена ошибка и записан не тот номер.

Главные ошибки в бухгалтерском и налоговом учете в 1С

Обзор частых ошибок в бесплатном вебинаре.

Получите бесплатное видео с экспертным обзором!

Оставьте заявку в форме ниже, и мы вышлем вам запись:

2. Последствия наличия ошибок в конфигурации системы 1С Бухгалтерия

Затраты по купленной услуге в бухучёте считают общехозяйственной статьёй расходов, которая записывается на 26 учётный счёт.

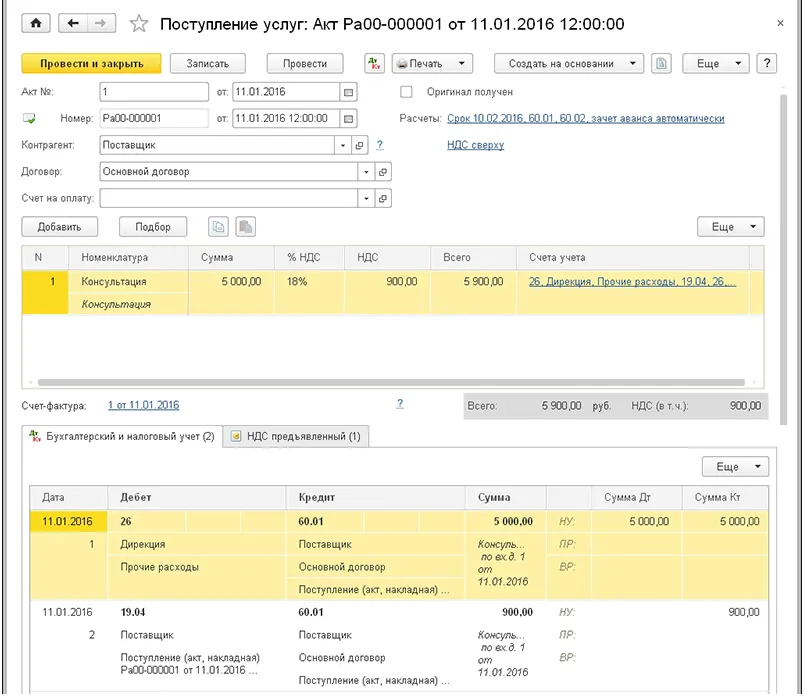

Внутри документа «Поступление» с вышеописанными ошибками будет такое содержание, как показано на скриншоте ниже:

Во время проводки документа внутри бухучёта, а также для системы обложения налогами, учитывается цена услуг, без учёта НДС для дебета 26 счёта «Общехозяйственные расходы 1С». После этого выделяется сумма с дебета счёта в 1С 19.04 «НДС по приобретённым услугам», которая была заявлена поставщиком. И эта же сумма учитывается в кредите счёта 60.01 «Расчёты с поставщиками и подрядчиками».

При помощи документа была сформирована запись в регистр с накоплениями НДС при помощи этого регистра формируются записи внутри книги с покупками.

Получаем, что из-за ошибки в указании стоимости услуг, величина расходов была занижена, соответственно была занижена и сумма по заявленному НДС, получается, что задолженность перед поставщиком тоже была уменьшена.

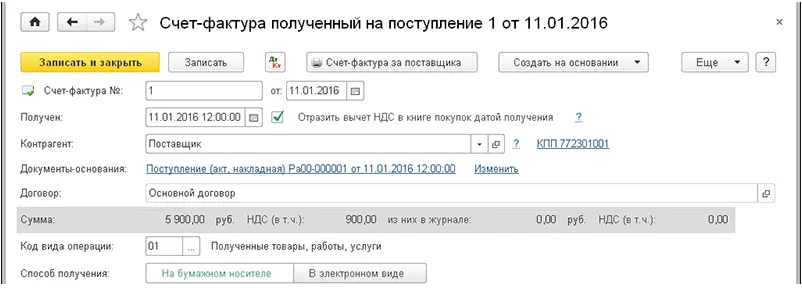

Сам документ счёт-фактура основывается на документе «Поступление». Получается, что в нём также прописана некорректная и сумма, и НДС.

Ниже представлен скриншот с готовым счётом-фактурой 1С Предприятие, в котором находится некорректный номер:

Внутри конфигурации системы 1С: Бухгалтерия величина НДС может быть принята для вычета одним из способов:

-

При помощи документации по регламенту «Формирование записей книги покупок».

-

При помощи документа «Счёт-фактура», если поставить там «галочку» около «Отразить вычет НДС в книге покупок датой получения».

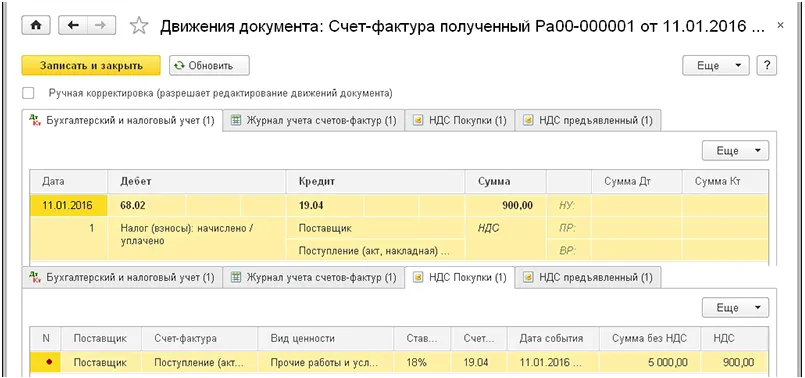

Ниже показан скриншот с примером проводки счёта-фактуры в 1С:

В документации в бухучёте была выбрана величина НДС и сформирована запись для регистра «НДС покупки в 1С», однако, из-за ошибки она была ниже, чем должна была бы, а также счёт-фактура 1С:Предприятие был неверно пронумерован.

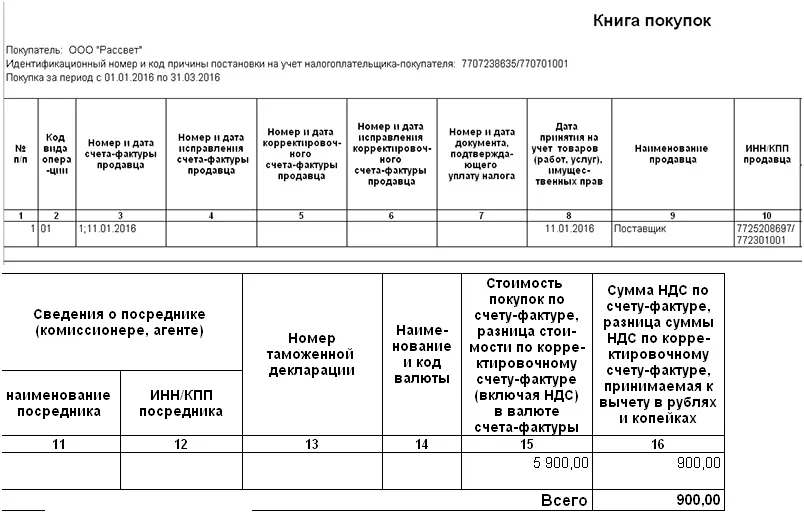

Далее представлено то, как будет выглядеть книга покупок по первому кварталу:

Деньги за услугу были переданы лишь на следующий квартал. А «Платёжное поручение» было некорректно сформировано из-за «Поступление».

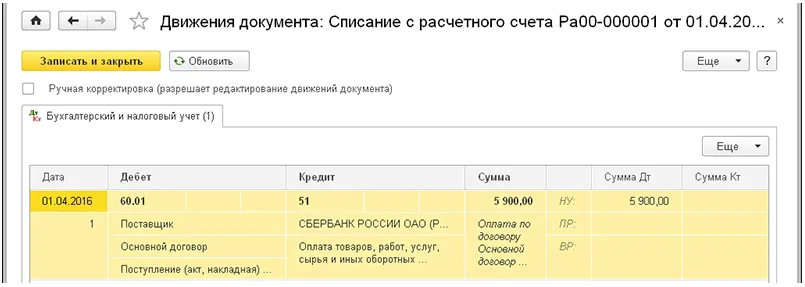

Далее демонстрируется документ «Списание с расчётного счёта 1С:Бухгалтерия»:

Однако, после перепроверки уже во втором квартале, ошибки были обнаружены, а НДС-отчёты в 1С первого квартала сданы уже были.

Бесплатно рассчитаем цену установки 1С на вашем предприятии. Поможем выбрать и установим 1С специально под задачи вашего бизнеса. Быстро и качественно обучим ваших сотрудников азам работы с 1С.

Рассчитать стоимость

3. Исправление ошибок в 1С

Для начала нужно понять, как такие ошибки будут исправляться в принципе.

Опираясь на пункт 5 ПБУ 22/2010 «Исправление ошибок в бухучёте и отчётности», если ошибка была найдена до конца года, то она должна быть исправлена записями для конкретных счетов бухучёта для того месяца, в котором была определена неполадка.

Согласно пункту 1 статьи 54 НК, если были найдены какие-либо некорректные моменты в налоговой базе, которые касаются предыдущих налоговых периодов, то в нынешнем налоговом периоде нужно произвести расчёт заново, но за тот период, в котором были найдены ошибки.

Однако, есть исключения. Одно из них – это то, что плательщик налогов может проводить перерасчёт и в том периоде, когда ошибки были выявлены.

В нашей ситуации получилось, что величина расходов стала ниже. Но, дабы налогообложение было корректно сделано на прибыль – прибыль, которая должна облагаться налогом, была увеличена, а налог был уплачен излишне. Из-за этого правку по обложению налогом можно ввести и в данном отчётном периоде.

Однако стоит учесть нюансы с НДС: для этого нужно обратить внимание на постановление Правительства № 1137 от 26.12.2011. Исправляя неточности, будем опираться на 4 пункт «Правил ведения книги покупок», если нужно ввести перемены в книгу с покупками.

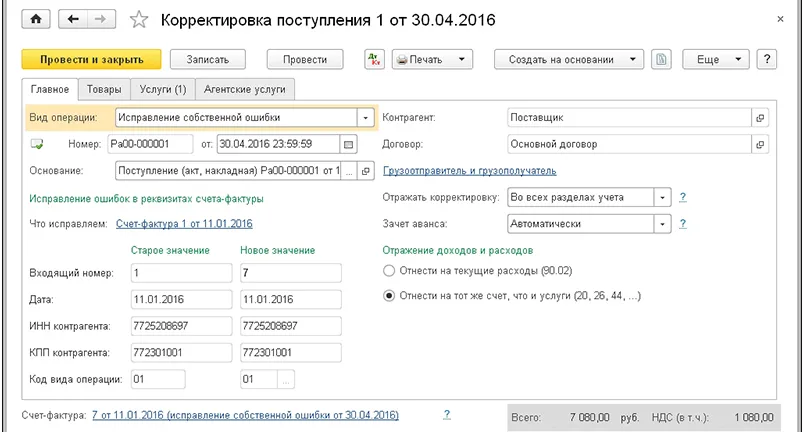

Основой для исправления ошибок будет служить документ «Корректировка поступления 1С», а видом операции будет избран «Исправление собственной ошибки 1С».

На первой странице конфигурации системы 1С:Бухгалтерия нужно открыть вкладку «Главное» и избрать основание, а основанием будет служить тот документ, который содержит ошибку, в котором и будет происходить корректировка.

В этом случае нужно поправить номер на корректный. Во вкладке также можно выбрать то, в каких местах будут учтены изменения:

-

Лишь в учёте НДС.

-

В каждом из учётных разделов.

Аналогично есть возможность избрать счета по отображению затрат и расходов.

Далее демонстрируется скриншот с заполненной вкладкой «Главное» внутри документации «Корректировка поступления 1С»:

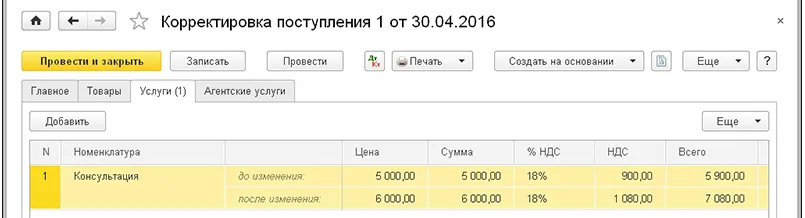

Для случая, если нужно поправить показатели, которые содержат денежные суммы, то нужно будет воспользоваться следующими закладками, а именно: «Агентские услуги», «Товары» и «Услуги».

Так как в нашем примере неверные данные были введены в акт об оказании услуг, то нужно использовать закладку «Услуги» и внести туда корректную сумму.

Далее демонстрируются внесения этих изменений:

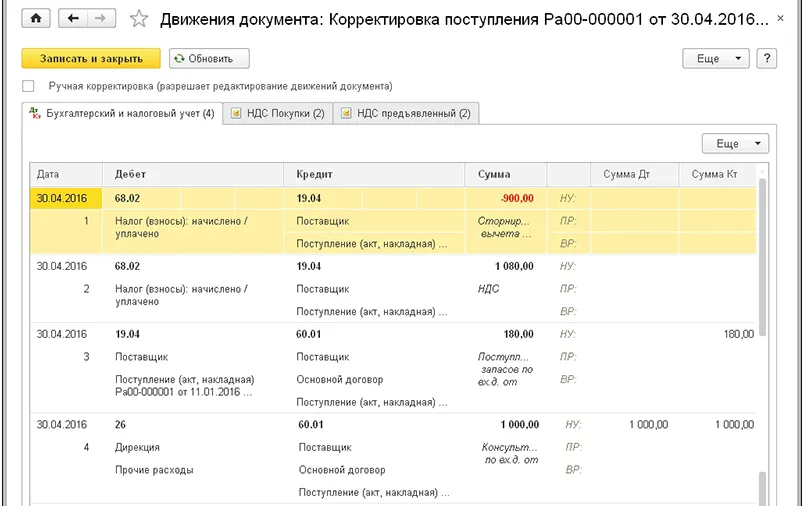

Во время проводки документа в бухучёте пропадает ошибочная проводка по вычету НДС и формируется корректная. Также ещё будут выделены, согласно дебету счёта 19.04, недостающие средства, предъявленные поставщиком НДС, а также увеличена сумма расходов в дебете 26 счёта «Общехозяйственные расходы 1С» для налогового учёта и бухучёта.

Также будет увеличена сумма по кредиту счёта 60.01 – величина долга перед поставщиком.

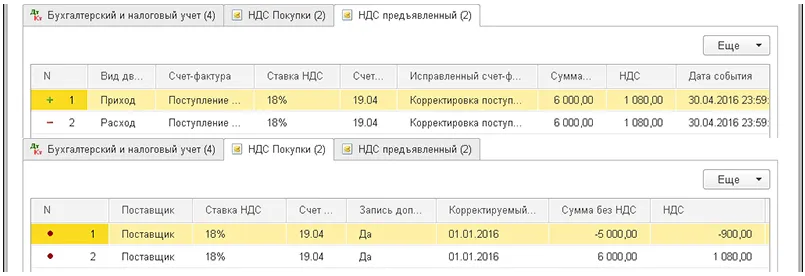

Ниже представлен скриншот с отображением проводок документа «Корректировка поступления 1С»:

Помимо бухгалтерских и налоговых проводок документом будут сформированы записи по регистрам накопления. В НДС регистре 1С зафиксируется приход на корректную сумму НДС, после чего эта сумма отразится в книге покупок и учтётся расход этой суммы.

Для регистра «НДС Покупки в 1С» сформируются две записи:

-

Неправильный документ с некорректным счётом-фактурой с НДС, который был принят к вычету.

-

Вычет корректной суммы НДС для счёта-фактуры с верными реквизитами.

Исправления будут внесены в предыдущий налоговый период с НДС, а в новых правках будет выставлена отметка о том, что добавлен ещё один лист с указанием периода правок.

Ниже можно увидеть готовые записи для регистров накопления в документе «Корректировка поступления 1С»:

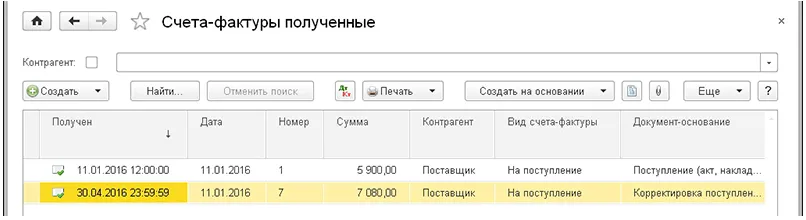

Стоит отметить, что для проводки документа внутри системы 1С создастся ещё один счёт-фактура, в котором будет содержаться метка «исправление собственной ошибки 1С».

Ниже можно увидеть, как рядом отображены корректные и нет документы:

Внутри формы с исправленным счётом-фактурой в 1С будет находиться дата, в которую сделали правку, а также там будет располагаться ссылка на документ, который подвергся правкам.

И внутри формы документа содержатся значения реквизитов, которые были получены от поставщика, и правильное значение, и неправильное, как можно увидеть в примере ниже:

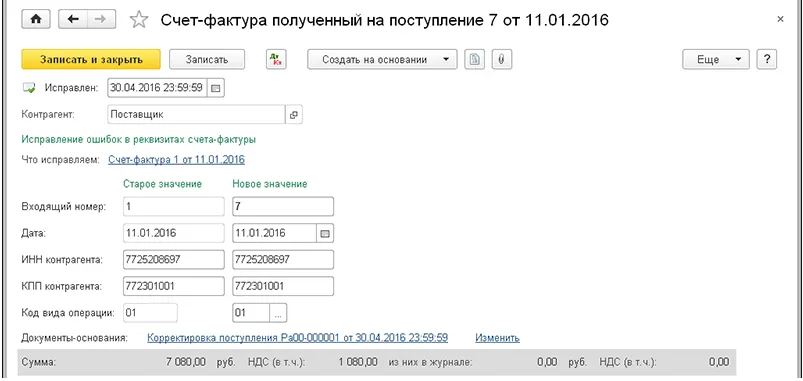

Чтобы проверить, что все действия выше были верны, нужно сформировать книгу с покупками по первому кварталу, то есть, за тот период, в который была допущена ошибка. В нашем отчёте прописываем нужный отрезок времени.

Далее заходим в настройки отчёта, ставим «галочку» около пункта «Формировать дополнительные листы» и проставляем способ формировки – за нынешний период.

На скрине можно увидеть, как выглядят настройки отчёта «Книга покупок в 1С»:

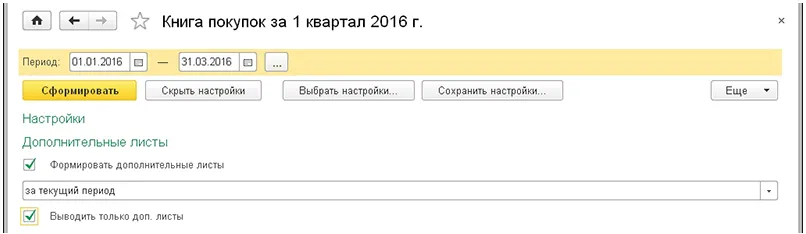

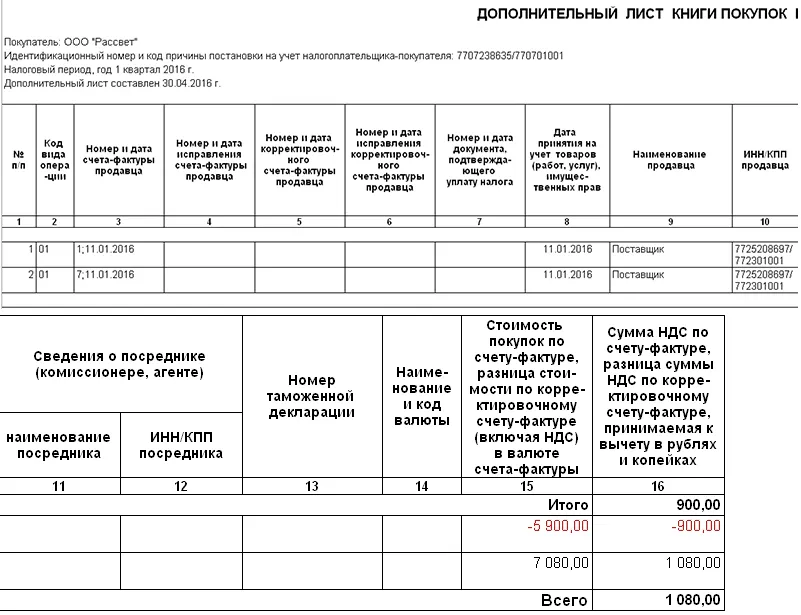

Рассмотрим дополнительный лист внутри книги покупок в 1С. В нём будут прописаны дата его составления, а также налоговый период в 1С. В разделе таблицы отражается конечная сумма НДС за период налогообложения.

Также в добавочном листе содержатся две следующие строки:

-

Неправильный номер счёта-фактуры и некорректная сумма услуги.

-

Правильный номер счёта-фактуры и корректная сумма услуги.

Ниже представлен этот дополнительный лист по книге покупок в 1С с исправлениями:

Обслуживаем программы 1С: получите персонального программиста для решения всех своих задач.

Главные ошибки в бухгалтерском и налоговом учете в 1С

Обзор частых ошибок в бесплатном вебинаре.

Получите бесплатное видео с экспертным обзором!

Оставьте заявку в форме ниже, и мы вышлем вам запись: