Исправленный счет-фактура — документ, с необходимостью выставления которого могут столкнуться фирмы и ИП, имеющие дело с НДС. Рассмотрим, когда он выписывается и как его оформить.

Что понимается под исправленным счетом-фактурой

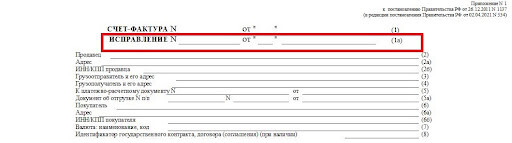

В гл. 21 НК РФ термин «исправленный счет-фактура», так же как и «исправительный», отсутствует. При этом в обеих формах счета-фактуры (и основной, и корректировочной), предлагаемых постановлением Правительства РФ от 26.12.2011 № 1137, есть строка для указания реквизитов внесенных в них исправлений. Кроме того, о составлении исправленного счета-фактуры говорится в п. 6 Правил заполнения счета-фактуры.

ВНИМАНИЕ! С 01.07.2021 вступили в силу поправки в НК РФ по счетам-фактурам при реализации прослеживаемых товаров. Поправки в НК РФ предусматривают, что при реализации прослеживаемых товаров счета-фактуры, в том числе корректировочные, нужно выставлять в электронной форме.

Порядок выставления и получения счетов-фактур в электронном виде подробно описан в Готовом решении от КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в материал.

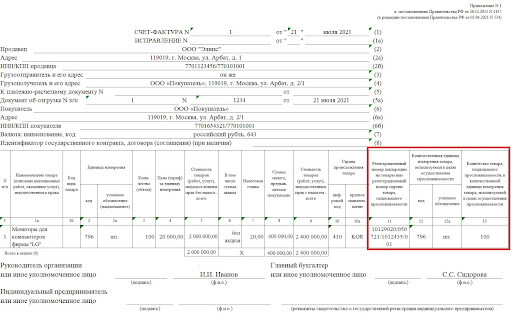

С 1 июля 2021 года счета-фактуры оформляются по новой форме (постановление Правительства РФ от 02.04.2021 № 534). Подробнее об изменении реквизитов читайте здесь.

Скачать обновленный бланк счета-фактуры можно, кликнув по картинке ниже:

Бланк счета-фактуры

Скачать

Эксперты КонсультантПлюс подготовили пошаговую инструкцию по оформлению каждой строки обновленного счета-фактуры. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Таким образом, подразумевается, что исправления — вещь, имеющая право на существование. Причем изменения могут быть внесены как в основной документ, так и в исправленный счет-фактуру.

Однако следует понимать, что корректировочный и исправленный счет-фактура —документы совершенно разные:

- Корректировочный счет-фактура нужен тогда, когда вносятся изменения в исходные данные первичного документа (количество и цена), влияющие на расчет итоговой суммы продажи, зафиксированной в нем, и на связанную с ней сумму НДС. Причем корректировка не означает, что в первоначальном варианте счета-фактуры была допущена ошибка. Нет, к оформлению корректировочного счета-фактуры могут привести изменения исходных данных, которые произошли под влиянием каких-то факторов, чаще всего оформленных документально (соглашения об изменении цены, ретроскидки, выявления недостачи, брака или излишков среди поставленного товара).

Подробнее о данном счете-фактуре — «Что такое корректировочный счет-фактура и когда он нужен?».

- Необходимость в исправленном счете-фактуре появляется при обнаружении в исходном документе технических ошибок, которые могут иметь негативные последствия для получения вычетов по нему. При этом не все ошибки приводят к необходимости создания исправленного счета-фактуры. Если они не влияют на правильность понимания информации по реквизитам, в которых они допущены (даже по обязательным), то вычет по такому документу допустим (п. 2 ст. 169 НК РФ) — следовательно, нужда в исправленном счете-фактуре отпадает.

Понятие исправленного счета-фактуры как откорректированного исходного документа возникло с момента принятия постановления Правительства РФ от 26.12.2011 № 1137, т.е. с 2012 года. До этого значительную часть технических ошибок, допущенных в оформлении счета-фактуры, можно было исправить прямо в неправильном исходном документе, заверив исправления подписью и печатью составителя. После введения в действие указанного постановления исправленному счету-фактуре придан статус самостоятельного документа, со всеми вытекающими последствиями.

В каких случаях требуется исправление счета-фактуры

Так в каких случаях оформляют исправленный счет-фактуру? Он нужен тогда, когда возникает необходимость исправления технической ошибки в исходном документе. Например, создание исправленного счета-фактуры может потребоваться при ошибке:

- в дате, если исходный документ ошибочно оформлен другим месяцем, годом;

- реквизитах поставщика или покупателя, если они написаны не просто с опечаткой, а не соответствуют им вообще (неверный ИНН, адрес, наименование и т. п.);

- указании грузоотправителя и грузополучателя, если они не относятся к лицам, которые в реальности отправляли и получали товар;

- реквизитах документа на перечисление аванса;

- названии и коде валюты документа;

- указании наименования товара (работ, услуг);

- указании неправильной цены или неверного количества товара;

- в ставке и, как следствие, в сумме НДС и итоговой сумме документа;

- либо при отсутствии данных, обязательных к заполнению по импортным товарам (страна происхождения и регистрационный номер таможенной декларации).

Надо отметить, что большинство налогоплательщиков, если ошибка обнаружена своевременно и не успела выявиться налоговыми органами, предпочитают не делать исправленный счет-фактуру, а просто заменяют дефектный документ.

Об ошибках, не требующих исправления, читайте в статье «Какие ошибки в заполнении счета-фактуры не критичны для вычета НДС?».

О том, какие ошибки в счет-фактуре должны быть исправлены, читайте в статье «Ошиблись в счете-фактуре – что и как исправлять».

Форма для исправления счета-фактуры

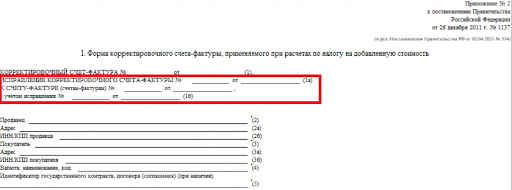

Особой формы для исправленного счета-фактуры не предусмотрено. Он составляется по той же форме, в которой был составлен исходный документ, требующий исправления, т.е. основной или корректировочной. Обе формы содержатся в приложениях 1 и 2 соответственно постановления Правительства РФ от 26.12.2011 № 1137. При этом составление исправленного счета-фактуры может производиться в случае необходимости в коррекции счетов-фактур, ранее выписанных:

- на реализацию;

- на аванс;

- на корректировку, в том числе к нескольким изменяемым документам.

С формой счета-фактуры, в том числе предназначенной для исправления, вы можете познакомиться в статье «Бланк счета-фактуры за 2020-2021 годы в Excel скачать бесплатно».

Особенности заполнения исправленного счета-фактуры

В обеих формах исправленного счета-фактуры под основным заголовком документа, содержащим его номер и дату, предусмотрена строка (или строки) для внесения номера и даты исправления:

- в счете-фактуре строка одна, и расположена она непосредственно под заголовком;

- в корректировочном счете-фактуре— 2: одна предназначена для сведений об исправлении собственно корректировочного счета-фактуры, а вторая — для указания реквизитов первоначального счета-фактуры, к которому был составлен корректировочный счет-фактура.

Иных особенностей оформления исправленного счета-фактуры нет. Он оформляется так же, как обычный, только неверные данные в нем заменяются правильными.

Особенности регистрации исправленного счета-фактуры

Если исправительный счет-фактура составлен в том же квартале, что и исходный счет-фактура (корректировочный счет-фактура), то в этом же квартале:

- Продавец в книге продаж должен зарегистрировать исправленный счет-фактуру и повторно зарегистрировать ошибочный счет-фактуру, но все его числовые показатели отразить со знаком «минус».

Эксперты КонсультантПлюс подготовили пример регистрации исправленного счета-фактуры в книге продаж. Переходите к примеру, получив пробный доступ к К+ бесплатно.

- Покупатель, если он отразил в книге покупок ошибочный счет-фактуру, должен зарегистрировать в книге покупок исправленный счет-фактуру и повторно зарегистрировать ошибочный счет-фактуру, но отразить все его числовые показатели со знаком «минус». Если покупатель не показал в книге покупок ошибочный счет-фактуру, он регистрирует только исправительный счет-фактуру.

Пример регистрации исправленного счета-фактуры в книге покупок есть в системе КонсультантПлюс. Получите пробный доступ к системе бесплатно.

На схеме мы показали порядок действий продавца и покупателя при изменении данных в счете-фактуре или при наличии в нем ошибок.

Если исправительный счет-фактура составлен в другом (следующем) же квартале:

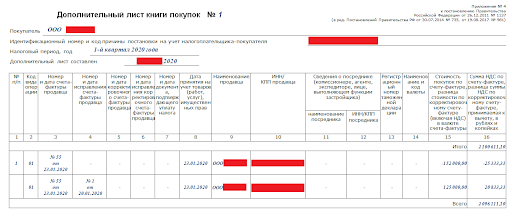

- Продавец должен зарегистрировать исправительный счет-фактуру в дополнительном листе книги продаж того квартала, в котором зарегистрирован ошибочный счет-фактура. В этом же дополнительном листе книги продаж зарегистрировать ошибочный счет-фактуру, указав все его числовые показатели со знаком «минус».

- Покупатель должен составить дополнительный лист к книге покупок того квартала, в котором зарегистрировал ошибочный счет-фактуру и в этом же дополнительном листе к книге покупок продаж зарегистрировать ошибочный счет-фактуру, указав все его числовые показатели со знаком «минус». Если же покупатель изначально в книге покупок счет-фактуру, выписанный с ошибками, не отразил, то исправленный он должен зарегистрировать исправленный счет-фактуру только в книге покупок того квартала, в котором этот документ был получен.

Итоги

Не связанные с внесением поправок в количество, стоимость товаров (работ, услуг) и налоговых обязательств изменения в счет-фактуру и корректировочный счет-фактуру вносятся соответственно на бланке счета-фактуры, корректировочного счета-фактуры. При составлении исправительных документов необходимо указывать реквизиты исходного документа, в котором была допущена ошибка. Порядок регистрации исправительного счета-фактуры зависит от того, в каком периоде он был составлен по отношению к ошибочному счету-фактуре, а у покупателя еще и от того, был ли им зарегистрирован в книге покупок счет-фактура, содержащий ошибки.

На практике бывают случаи, когда в уже сданную декларацию нужно внести исправления. Такое случается, например, если был выставлен «лишний» счет-фактура либо, наоборот, не был заявлен вычет НДС. Бывают ошибки, связанные с неправильным заполнением счета-фактуры, его регистрацией с завышенной суммой НДС и некоторые другие. Как правильно поступить налогоплательщику в таких ситуациях рассмотрим в статье.

Обязательно ли делать уточнения и как это происходит?

Обязательно:

- если ошибка привела к неуплате налога, в частности, когда в декларации была занижена сумма НДС к уплате (п. 1 ст.81 НК РФ).

По желанию:

если же налогоплательщик совершил иную ошибку:

- неверный номер и/или дата счета-фактуры;

- неправильный ИНН покупателя и др.

При этом, корректировки в книгу продаж/книгу покупок вносятся обязательно. Даже в тех случаях, когда уточненную декларацию можно не подавать.

Если подавать «уточненку» обязательно, то нужно:

1. внести исправления в книгу продаж или книгу покупок;

2. уплатить недоимку и соответствующие пени (п. 1 и п. 4 ст. 81 НК РФ);

3. предоставить уточненную декларацию.

Обратите внимание: п. 1 ст. 54 НК РФ устанавливает возможность перерасчета суммы налоговой базы и суммы налога в периоде обнаружения ошибки, если такая ошибка привела к излишней уплате налога. Иными словами, это возможность исправить ошибку, не представляя уточненную налоговую декларацию. Но на декларацию по НДС это правило не распространяется, поскольку применить это правило на практике нельзя.

Иногда исправления происходят во время камеральной проверки декларации по НДС. Это касается технических ошибок, не затрагивающих числовые показатели. Налоговая служба после выявления нестыковок запросит пояснения. В ответ на это требование налогоплательщик разъяснит и фактически исправит недочеты в разделах 8 и 9 декларации по НДС

Ситуация из практики.

Вопрос: налогоплательщик указал неправильный адрес контрагента, когда вносил счета-фактуры в бухгалтерскую программу. Стоит ли волноваться, что во время камеральной проверки декларации по НДС эта ошибка будет обнаружена?

Ответ: адрес контрагента не указывается ни в книге продаж, ни в книге покупок. Следовательно, декларация этот реквизит не содержит. Поэтому беспокоиться не стоит. Нужно просто внести исправления в бухгалтерскую программу.

Как внести исправления в книгу продаж и книгу покупок

Если выставленный счет-фактура не был зарегистрирован в книге покупок/продаж

Его нужно зарегистрировать в дополнительном листе к книге продаж/покупок квартала, в котором возникло право на вычет/ налоговая база по НДС.

Если оформлена реализация товара, которой не было

В дополнительном листе к книге продаж необходимо повторить «лишнюю» запись о счете-фактуре. При этом его числовые показатели указываются с отрицательным знаком.

Разъяснение ФНС: если выставленный счет-фактуру продавец не зарегистрировал в книге продаж, а покупатель в книге покупок, то никаких налоговых последствий у сторон сделки не возникает (Письмо ФНС РФ от 30 апреля 2015 г. № БС-18-6/499@). Иными словами, для аннулирования выставленного счета-фактуры достаточно аннулировать запись о нем в книге продаж.

Если указана неверная сумма НДС к уплате (зарегистрирован счет-фактура с некорректными числовыми показателями)

В дополнительном листе книги продаж (книги покупок) требуется повторить неправильные записи, но указать числовые показатели со знаком «минус». После чего нужно сделать правильную запись.

Если не заявлен вычет НДС

Сначала нужно разобраться: можно ли перенести этот вычет на следующий период или нет?

Так, например, вычет НДС по товарам (работам, услугам), указанным в п. 2 ст.171 НК РФ (НДС, предъявленный продавцами и «таможенный» НДС), можно заявить в течение 3 лет после отражения товаров (работ, услуг) в учете (п. 1.1 ст.172 НК РФ). Заявить такие вычеты можно как в текущем периоде, так и в уточненной декларации по НДС, если конечно сроки для вычета НДС не пропущены.Важно: такие вычеты можно заявлять частями в разных кварталах (Письмо Минфина России от 18.05.2015 № 03-07-РЗ/28263). Исключения — вычеты НДС по основным средствам, оборудованию к установке и (или) нематериальным активам. НДС по ним переносить можно, но заявлять его необходимо в полном объеме (Письмо Минфина России от 19.12.2017 № 03-07-11/84699).Вычеты, не указанные в п.1.1. ст.172 НК РФ, переносить на более поздний период не следует (Письма Минфина от 21.07.2015 № 03-07-11/41908, от 09.04.2015 № 03-07-11/20290). Если налогоплательщик забыл заявить их к вычету, то для реализации этого права нужно представить уточненную декларацию, а забытый счет-фактуру следует зарегистрировать в дополнительном листе книги покупок квартала, в котором возникло право на вычет.

Как исправить счет-фактуру?

Действия продавца:

1) выставить правильно заполненный счет-фактуру с тем же номером и датой;Обратите внимание: все показатели счета-фактуры заполняются так, как это должно быть с учетом всех необходимых правок. Только в строке 1а указывают номер и дату исправления счета-фактуры.2) внести исправления в книгу продаж того периода, в котором был зарегистрирован первоначальный счет-фактура. Напомним, что исправления книги продаж производятся в дополнительном листе книги продаж того квартала, в котором был зарегистрирован счет-фактура с ошибкой. Т.е. нужно аннулировать запись о неправильно заполненном счете-фактуре в книге продаж (его числовые показатели указываются с отрицательным значением);

3) зарегистрировать исправленный счет-фактуру;

4) представить уточненную декларацию по НДС, независимо от того как изменилась налоговая база по НДС (в большую или меньшую сторону).

Действия покупателя:

1) аннулировать запись о неправильно заполненном счете-фактуре (п. 3 и п. 5 Правил заполнения дополнительного листа книги покупок, применяемой при расчетах по налогу на добавленную стоимость, утв. Постановлением № 1137);

2) зарегистрировать исправленный счет-фактуру в дополнительном листе книги покупок за квартал, в котором был зарегистрирован счет-фактура до внесения в него исправлений (п. 4. и п. 9 Правил ведения книги покупок, применяемой при расчетах по налогу на добавленную стоимость, утв. Постановлением № 1137);

3) представить уточненную декларацию по НДС;По мнению автора, даже если покупатель принял к вычету НДС в меньшей сумме, чем указано в исправленном счете-фактуре, ему следует представить «уточнёнку» по НДС.Зачем покупателю уточненная декларация в данном случае?

- существенные ошибки в счете-фактуре не дают покупателю право на вычет НДС (п.2 ст.169 НК РФ). Поэтому, неважно получил покупатель исправленный счет-фактуру или нет, вычет по неправильно заполненному счету-фактуре невозможен. Следовательно, если покупатель принял к вычету НДС по такому счету-фактуре, он завысил сумму вычетов, т.е. совершил ошибку, которая привела к неуплате налога. Такие ошибки должны быть исправлены (п.1 ст.81 НК РФ).

- если у покупателя нет уточненной декларации по НДС, то его данные не сойдутся с данными декларации продавца.

Как составить уточненную декларацию по НДС?

В уточненную декларацию нужно включить: те разделы и приложения к ним, которые уже направлялись (с учетом корректировок) + иные разделы (приложения), если в них вносятся изменения/дополнения (п. 2 Порядка заполнения декларации по НДС, утв. Приказом ФНС России от 29.10.2014 № ММВ-7-3/558@ (далее — Порядок заполнения декларации).

Таким образом, разделы 1-7 декларации по НДС представляются «снова» (с учетом необходимых исправлений).

Если при исправлении ошибок применялся дополнительный лист книги продаж/покупок, уточненную декларацию следует дополнить Приложением № 1 к разделу 9 (данными из доплиста книги продаж) и (или) Приложением № 1 к разделу 8 (данными из доплиста книги покупок). При этом в разделах с 8 по 12, если их исправлять не нужно, в графе 3 по строке 001 указывается признак актуальности сведений цифра «1», а в строках 005, 010 — 190 ставятся прочерки (п. 45.2 и др. Порядка заполнения декларации). Это значит, что данные из книги продаж и покупок, а также данные разделов 10-12 декларации (если они были включены в первоначальную декларацию) повторно загружать не нужно.

В Приложениях № 1 раздела 8 и 9 декларации по строке 001 указывается признак актуальности сведений цифра «0». В приложения № 1 к разделу 8 и разделу 9 будут загружены только данные дополнительных листов книги продаж/покупок.

Если к книге продаж или книге покупок за один и тот же квартал составлено несколько дополнительных листов (уточнения вносились 2 и более раз), в Приложениях № 1 к разделу 8 и (или) 9 информация из нескольких дополнительных листов отражается как один дополнительный лист. Т.е. в строках 090 — 300 Приложения № 1 к разделу 9 декларации отражаются данные, указанные в графах 2 — 8, 10 — 19 всех дополнительных листов книги продаж (п. 48.8 Порядка заполнения налоговой декларации по налогу на добавленную стоимость, утв. Приказом ФНС России от 29.10.2014 № ММВ-7-3/558@). Соответственно заполняется и Приложение № 1 к разделу 8.

Начинаем серию уроков по работе с НДС в 1С:Бухгалтерия 8.3 (редакция 3.0).

Курс повышения квалификации «Все про НДС: от нуля до сложных моментов»

На практических примерах научим вас работать с НДС в любых ситуациях: разберем новые правила 2023 года по НДС, заполнение деклараций, применение льгот и обоснование вычетов.

Официальное удостоверение на 120 ак. часов в ФИС ФРДО Рособрнадзора.

Посмотреть программу

Сегодня рассмотрим тему: «Исправленный счет-фактура».

Большая часть материала будет рассчитана на начинающих бухгалтеров, но и опытные найдут кое-что для себя.

Напоминаю, что это урок, поэтому вы можете смело повторять мои действия у себя в базе (лучше копии или учебной).

Итак, приступим.

Немного теории

В отличие от корректировочного счета-фактуры, исправленный счет-фактура используется для исправления ошибок, допущенных при заполнении первичного счета-фактуры.

Исправления вносятся только в тех случаях, когда обнаружены именно ошибки заполнения, например:

-

опечатки,

-

неверные реквизиты,

-

перепутаны налоговые ставки.

Исправленный счет-фактура составляется продавцом в 2 экземплярах, один из которых остаётся у него, а второй передаётся покупателю.

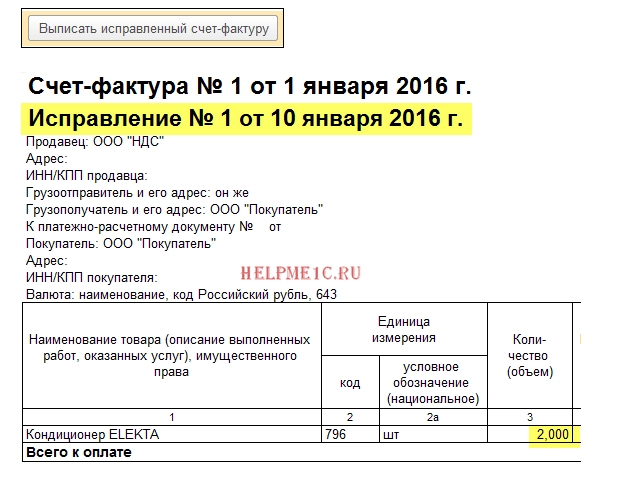

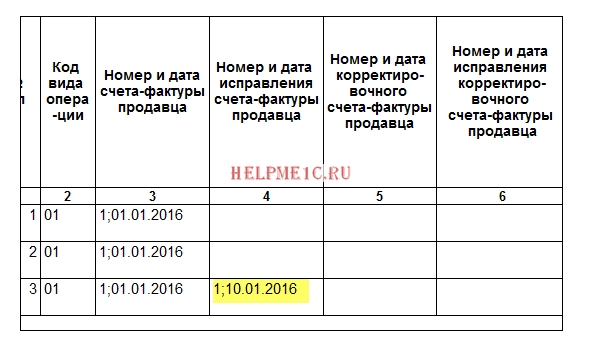

Номер и дата исправленного счета-фактуры полностью совпадают с первичным документом, но в нём дополнительно указывается номер и дата исправления.

Нумерация исправлений ведётся в пределах первичного счета-фактуры от 1 и до бесконечности.

Рассмотрим возможные ситуации на примерах.

Исправление на стороне продавца

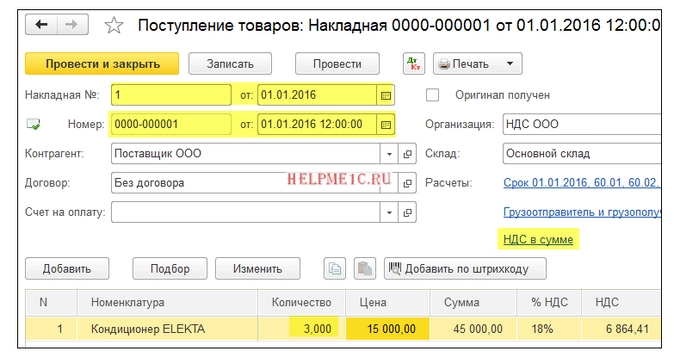

01.01.2016 мы (ООО “НДС”) отгрузили ООО “Покупатель” 2 кондиционера по цене 15 000 рублей каждый (включая НДС).

При этом мы выставили покупателю первичный счет-фактуру №1 от 01.01.2016, в котором допустили опечатку, указав вместо двух 3 кондиционера.

Выставляем первичный счет-фактуру

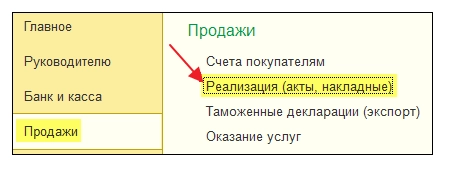

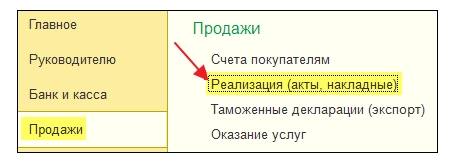

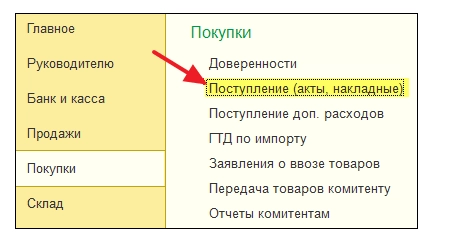

Заходим в раздел “Продажи” пункт “Реализация (акты, накладные)”:

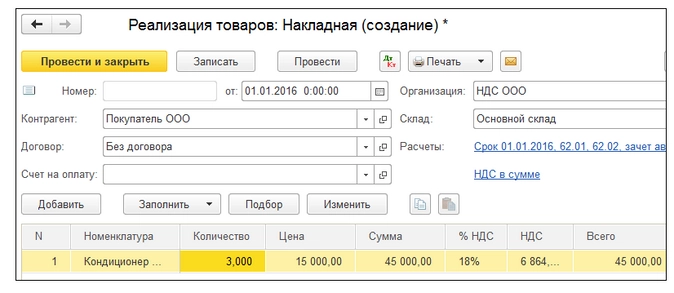

Создаём и заполняем новый документ “Реализация (товары)”:

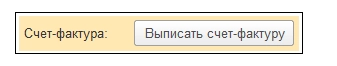

Проводим его, а затем выписываем счет-фактуру (кнопка внизу документа):

Ошибку обнаружили в том же налоговом периоде (у продавца)

Свою ошибку мы обнаружили 10 января, выставив покупателю исправленный счет-фактуру №1 (исправление 1) от 01.01.2016 (исправление 10.01.2016).

Выставляем исправленный счет-фактуру в том же налоговом периоде (у продавца)

Снова заходим в раздел “Продажи” пункт “Реализация (акты, накладные)”:

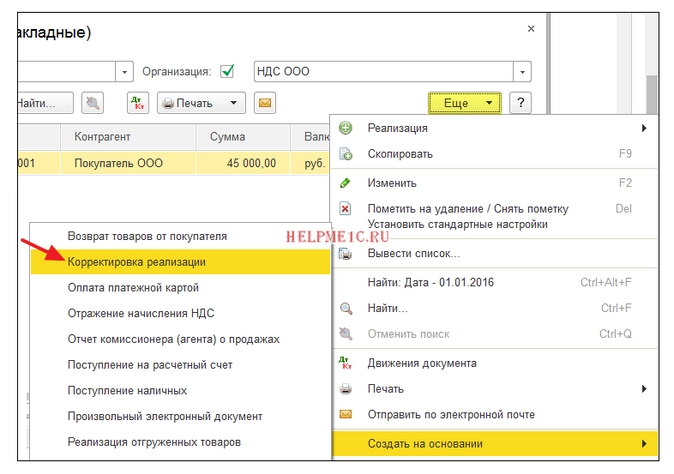

Выделяем созданную ранее реализацию левой кнопкой мыши, а затем выбираем пункт “Создать на основании” (может быть скрыта в пункте “Ещё”) и далее пункт “Корректировка реализации”:

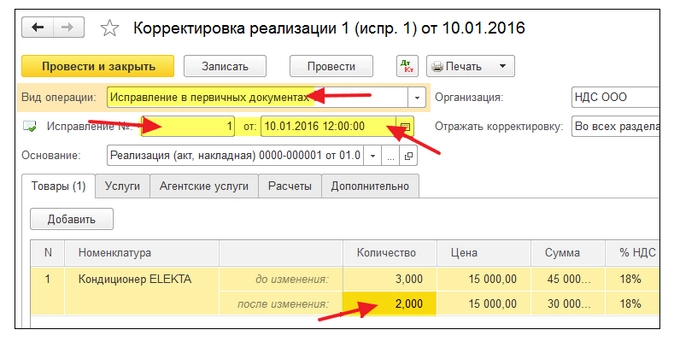

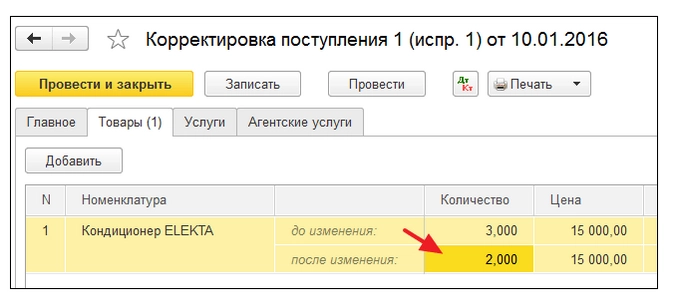

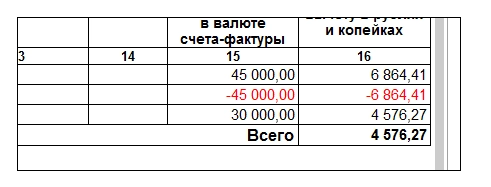

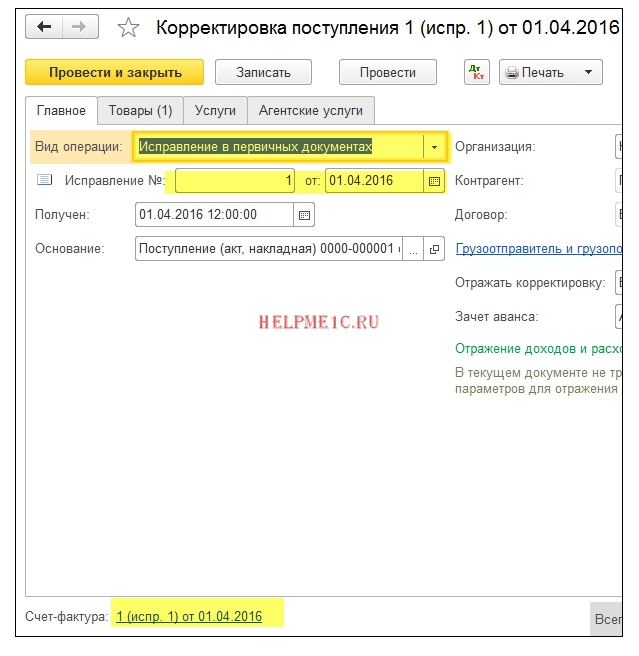

Заполняем корректировку реализации:

При этом обратите внимание на несколько моментов:

-

Вид операции “Исправление в первичных документах”.

-

Исправление №1 от 10.01.2016.

-

Количество 2.

Проводим документ и выставляем исправленный счет-фактура (кнопка внизу документа):

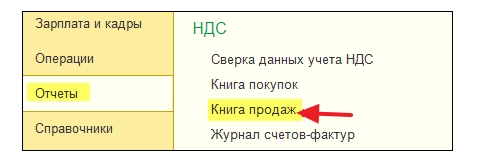

Смотрим книгу продаж в том же налоговом периоде (у продавца)

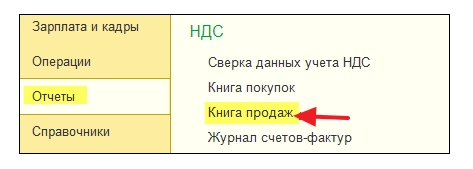

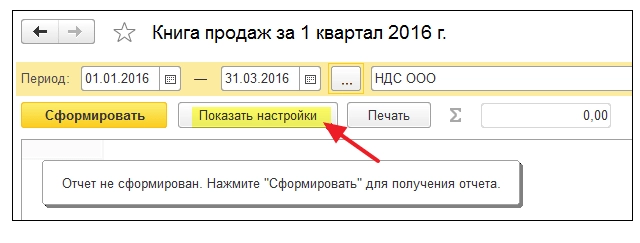

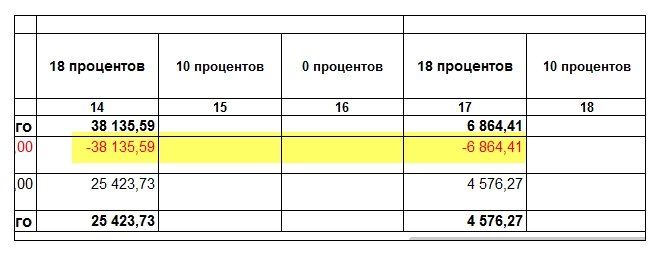

Формируем книгу продаж за 1 квартал:

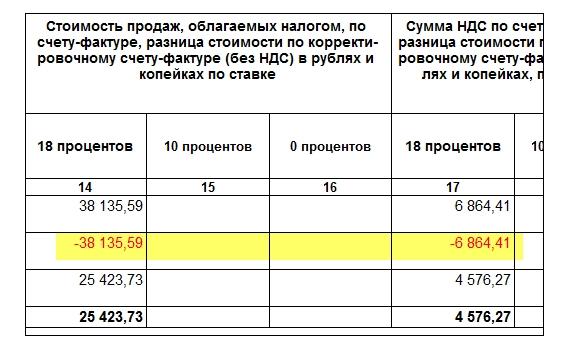

И видим, что первичный счет-фактура аннулирован (методом сторно):

Исправленный счет-фактура попал в книгу продаж:

При этом там же указаны номер и дата исправления:

Ошибку обнаружили в другом налоговом периоде (у продавца)

Свою ошибку мы обнаружили 01 апреля, выставив покупателю исправленный счет-фактуру №1 (исправление 1) от 01.01.2016 (исправление 01.04.2016).

Выставляем исправленный счет-фактуру по той же схеме (как и выше), только датой 01.04.2016:

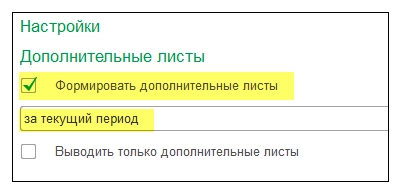

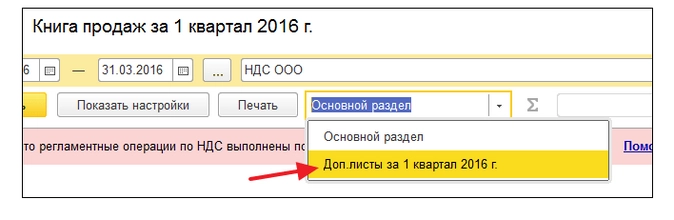

В этом случае (выставление исправленного счета-фактуры в другом налоговом периоде) исправление вносится через дополнительный лист книги продаж 1 квартала.

Открываем книгу продаж за 1 квартал:

Нажимаем в ней “Показать настройки”:

Отмечаем галку “Формировать дополнительные листы” за текущий период:

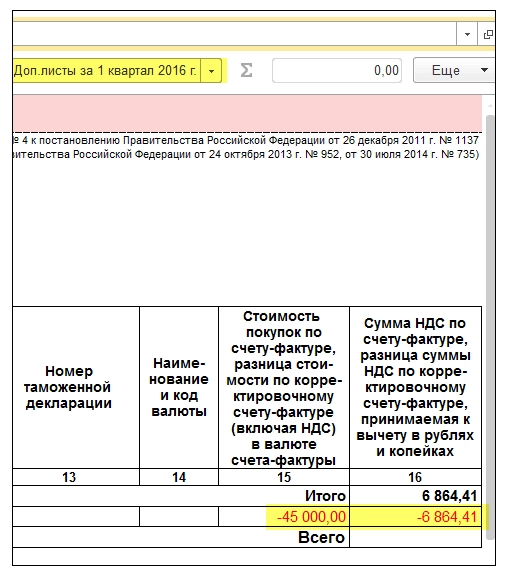

Формируем книгу продаж и вместо основного раздела указываем “Дополнительный лист за 1 квартал 2016 года”:

Вот аннулирование первичного счета-фактуры:

А вот исправленный счет-фактура с указанием номера и даты исправления:

Исправление на стороне покупателя

01.01.2016 мы (ООО “НДС”) получили от ООО “Поставщик” 2 кондиционера по цене 15 000 рублей каждый (включая НДС).

При этом мы получили первичный счет-фактуру №1 от 01.01.2016, в котором была допущена опечатка (указано 3 кондиционера вместо 2).

Заносим первичный счет-фактуру

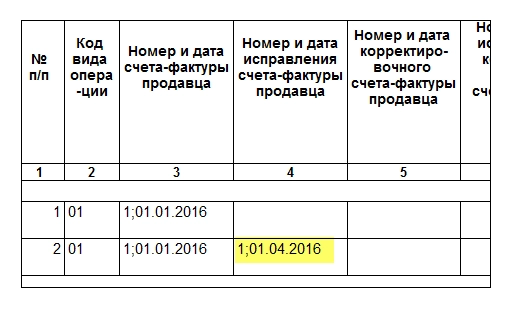

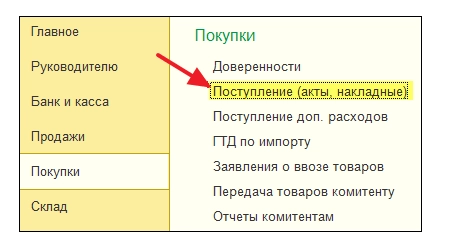

Заходим в раздел “Покупки” пункт “Поступление (акты, накладные)”:

Создаем и заполняем новый документ “Поступление (товары)”:

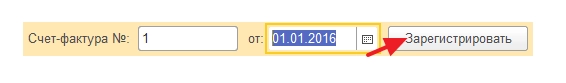

Регистрируем первичный счет-фактуру внизу документа:

Ошибку обнаружили в том же налоговом периоде (у покупателя)

Свою ошибку продавец обнаружил 10 января, выставив нам (покупателю) исправленный счет-фактуру №1 (исправление 1) от 01.01.2016 (исправление 10.01.2016).

Заносим исправленный счет-фактуру в том же налоговом периоде (у покупателя)

Снова заходим в раздел “Покупки” пункт “Поступление (акты, накладные)”:

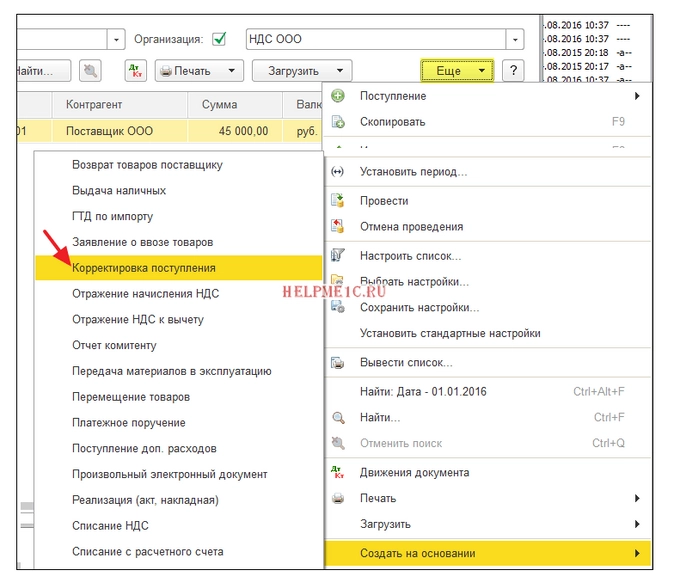

Выделяем созданное ранее поступление левой кнопкой мыши, а затем выбираем пункт “Создать на основании” (может быть скрыта в пункте “Ещё”) и далее пункт “Корректировка поступления”:

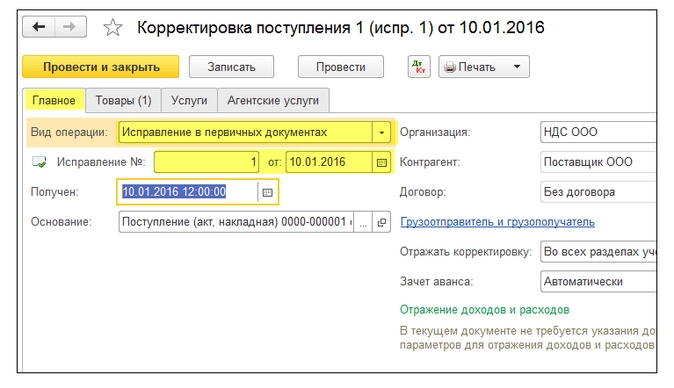

Заполняем корректировку поступления следующим образом:

На закладке “Товары” указываем верное количество:

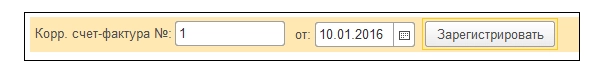

Проводим документ и регистрируем исправленный счет-фактуру:

Делаем запись в книгу покупок в том же налоговом периоде (у покупателя)

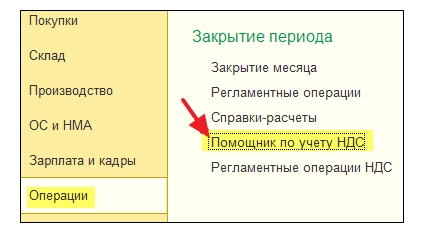

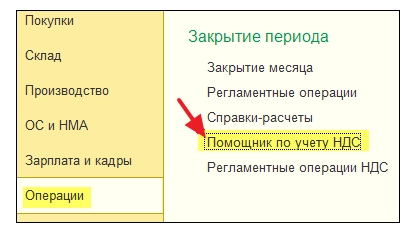

Заходим в раздел “Операции” пункт “Помощник по учету НДС”:

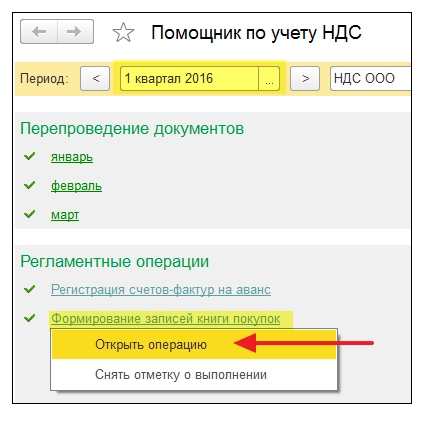

Указываем период “1 квартал” а затем открываем формирование записей книги покупок:

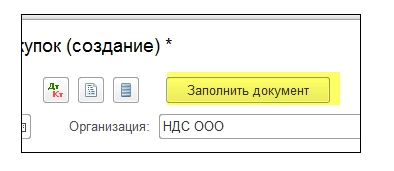

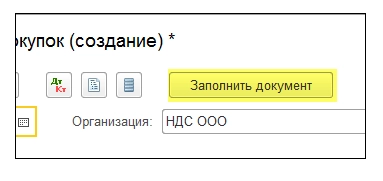

Нажимаем кнопку “Заполнить документ”:

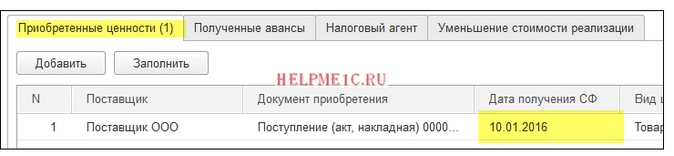

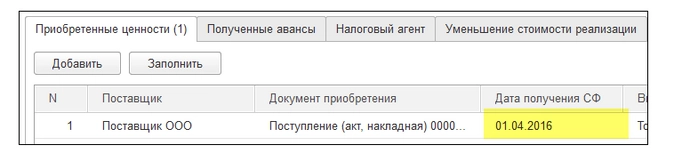

Закладка “Приобретенные ценности” автоматически заполнятся нашим поступлением, с указание даты получения счет-фактуры 10.01.2016 (дата исправления):

Проводим документ, а затем формируем книгу покупок за 1 квартал:

Первичный счет-фактура аннулирован, новый (исправленный) счет-фактура внесен.

Ошибку обнаружили в другом налоговом периоде (у покупателя)

Свою ошибку продавец обнаружил 01 апреля, выставив нам (покупателю) исправленный счет-фактуру №1 (исправление 1) от 01.01.2016 (исправление 01.04.2016).

Заносим исправленный счет-фактуру по той же схеме (как и выше), только датой 01.04.2016:

В этом случае аннулирование первичного счета-фактуры производится через дополнительный лист книги покупок за 1 квартал:

А исправленный счет-фактура вносится в книгу покупок 2 квартала через записи в книгу покупок.

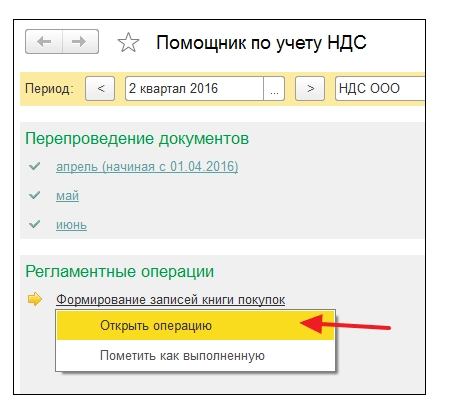

Для этого открываем “Помощник по учету НДС” за 2 квартал:

И открываем операцию “Формирование записей книги покупок”:

В открывшейся форме нажимаем кнопку “Заполнить документ”:

Закладка “Приобретенные ценности” автоматически заполнилась исправленным счетом-фактурой от 01.04.2016:

Проводим документ, а затем формируем книгу покупок за 2 квартал:

Исправленный счет-фактура занесен в книгу покупок 2 квартала.

Мы молодцы, на этом всё :-).

-

Что такое исправленный счёт-фактура

-

Когда нужно исправить счёт-фактуру

-

Какую форму счёт-фактуры используют при исправлении

-

Особенности заполнения исправленного счёта-фактуры

-

Как зарегистрировать исправленный счёт-фактуру

-

Исправление счёта-фактуры при прослеживаемости товаров

Что такое исправленный счёт-фактура

В Налоговом Кодексе РФ отсутствует такое понятие как «исправительный счёт-фактура». На практике применяются 4 типа счетов-фактур (СФ):

- стандартный — выставляется плательщиком НДС после отгрузки товара или выполнения работ (услуг);

- авансовый — выписывают при получении предоплаты за поставку товаров, оказание услуг или выполнение работ;

- корректировочный — применяется при изменении количества, объёма или стоимости товаров (услуг или работ);

- исправленный. Про него мы расскажем дальше.

В Налоговом Кодексе РФ отсутствует такое понятие как «исправительный счёт-фактура». На практике применяются 4 типа счетов-фактур (СФ): С обычным вариантом вопросов нет. Проблемы, особенно у неопытного бухгалтера, могут возникнуть с разницей между корректировочного и исправленного СФ. У них похожие по смыслу наименования, но разные причины для выставления:

- корректировку проводят по обоюдному согласию сторон, когда изменяется количество, объём отгружаемых товаров или выполненных работ (услуг). Также причиной может стать согласованное изменение стоимости определённой партии товаров или этапа работ;

- исправления делают при обнаружении ошибок технического характера. Например, неправильно указан адрес, наименования поставщика, допущена опечатка при указании цены или названия товара.

Различия, как видно, есть, и довольно существенные. Поэтому бухгалтеру важно чётко понимать, в каких случаях выставляется исправленный счёт-фактура. Ошибки возникают и в отгрузочных, и в авансовых, и в корректировочных СФ. Везде, где присутствует человеческий фактор, есть вероятность неправильного внесения данных — из первичных документов или бухгалтерской базы данных, используемой для учёта хозяйственных операций.

Бухгалтеру при выставлении счетов-фактур следует ориентироваться на Постановление Правительства РФ от 26.12.2011 №1137. Согласно документу, есть две утверждённые формы СФ:

- стандартная (Приложение 1);

- корректировочная (Приложение 2).

Специального бланка для исправительной СФ нет. Но, есть отдельное поле для внесения изменений в каждую из счетов-фактур:

Поле для исправлений в стандартном СФ

Поле для исправлений в корректировочном СФ

С 01.07.2021 г. внесены изменения в формы СФ в связи с введением механизма прослеживаемости товаров. С 1 октября 2021 года применение обновлённых форм обязательно.

Когда нужно исправить счёт-фактуру

Инициатором изменений в документе может выступать любая сторона хозяйственных взаимоотношений. Важно понять, в каких случаях нужна исправительный счёт-фактура, а когда можно обойтись и без него. Например, неточное наименование товаров (работ, услуг) может быть не столь критично. Но есть реквизиты, которые нельзя поменять без последствий — артикул поставляемого товара, дата, код валюты, и т.д.

Также причинами для оформления исправительного СФ могут выступать:

- ошибочно указанная дата оформления исходного документа (число, месяц, год);

- реквизиты поставщика, покупателя, указанные неверно (ИНН, наименование, юр. адрес);

- реквизиты грузоотправителя, грузополучателя, не соответствующие действительности;

- неправильно указанные название, код валюты;

- некорректное количество товара, единица измерения, цена, включая НДС.

Отдельно рассматривают ошибки, связанные с внесением обязательных реквизитов при торговле импортными товарами. Например, неверно указана страна происхождения, регистрационный номер таможенной декларации. В идеале, при своевременном обнаружении ошибок дефектный документ заменяют на правильно оформленный. Но на практике приходится иметь дело и с исправлениями, на которые указала налоговая инспекция. Тогда без оформления исправленного счёта-фактуры не обойтись.

Ошибки в счетах-фактурах обнаруживаются быстро — когда происходит приёмка товаров и работы. Недостача товара, брак, некачественно выполненная работа служат основанием для корректировки документа. Что в этом случае делать — выставлять исправительную счет-фактуру или предоставить заменённую СФ с внесёнными новыми данными, будет зависеть от договорённости между контрагентами. Так, при изменении цены из-за колебания курса валют могут потребоваться неоднократные исправления одного счёта-фактуры.

Более детально с разъяснениями по требованиям и ошибкам заполнения СФ можно ознакомиться в следующих письмах Минфина России:

Какую форму счёт-фактуры используют при исправлении

Так как отдельного бланка для исправленного счёт-фактуры не предусмотрено, бухгалтеру нужно применять стандартную форму СФ. Создаётся новый документ, в котором прописывается номер, дата неправильного счёта-фактуры и номер исправления по порядку. Если СФ оформляется в текущем квартале, после регистрации в книге продаж и покупок нового документа туда же вносят исходный (исправляемый) документ, но с отрицательными цифрами, — для исключения задвоения суммы налога.

Исправление допустимо делать для коррекции ранее выданных счетов-фактур на отгрузку, аванс или корректировку. В том числе и к нескольким документам сразу.

В каких случаях выставляется исправленный счёт-фактура и вносятся изменения в декларацию по НДС? Когда документы по учёту уже не принимаются (период закрыт), а декларация по налогу уже отправлена в ИФНС. Бухгалтер должен заполнить дополнительный лист книги покупок или продаж и внести две дополнительных записи — об аннулировании первичного документа покупок (продаж) и внесения исправленного СФ.

После этого оформляют корректировочную декларацию по НДС за прошлый период, и, при необходимости, перечисляют недостающую сумму НДС в бюджет.

Если ошибка не повлияла на итоговую сумму НДС, скорректированную декларацию по налогу сдавать не нужно.

Особенности заполнения исправленного счёта-фактуры

В специальную строку бланка СФ вписывают номер и дату вносимых изменений. Порядок действий одинаков — как для документов на бумажном носителе, так и в электронном виде. При расчётах основной акцент делается на корректности финальной суммы НДС, подлежащей уплате по проведённым сделкам.

Строка в отгрузочном (стандартном) счёте-фактуре всего одна, она всегда находится под заголовком. Корректировочный СФ содержит две строки для исправления: первая — под сведения, которые указывают на исправления, вторая — под реквизиты изначального корректировочного счёта-фактуры.

Никаких других особенностей по оформлению нет. Если есть понимание, в каких случаях выставляется исправленный счет-фактура, всё остальное будет просто. Оформление исправленного СФ происходит так же, как и стандартного, просто неверные данные меняют на правильные. Если документооборот ведётся в электронном формате, то и исправления вносятся так же.

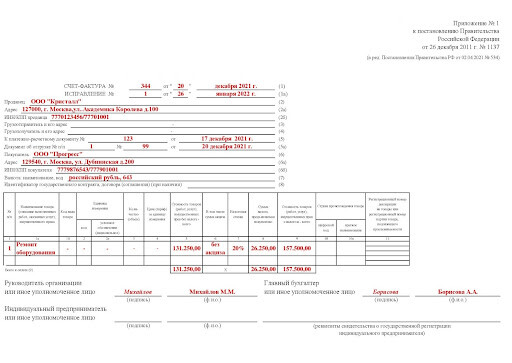

Пример: 20 декабря 2021 года ООО «Кристалл» выставил счёт-фактуру №344 заказчику — ООО «Прогресс» на ремонт оборудования в сумме 157 500 рублей. В январе 2022 года выявилась ошибка — неправильно указали ИНН заказчика. Исправленный СФ сделали 26 января 2022 года:

Образец заполнения исправленного счёта-фактуры

Как зарегистрировать исправленный счёт-фактуру

Расскажем о регистрации документов в зависимости от срока обнаружения ошибок. Так, при своевременном выявлении неправильного СФ, до внесения его в учётную базу, лучше всего запросить скорректированный вариант документа. Такой способ не подойдёт при электронном оформлении счёта-фактуры с одновременным списанием товарных позиций со склада.

Особенности внесения информации о счёте-фактуре внутри отчётного периода:

- продавец вносит данные исправленного счёта-фактуры в книгу продаж. Туда же ещё раз включается ошибочный документ с минусовыми числовыми значениями. Тогда итоговая сумма по исправительным операциям станет равной последнему, корректному значению;

- покупатель отражает исправления в книге покупок. Алгоритм тот же. В результате, налоговая инспекция получает достоверные сведения о базе налогообложения: без задвоения сумм расходов.

По истечении отчётного периода и сдачи декларации по НДС:

- и покупатель, и продавец оформляют дополнительный лист книги покупок или продаж соответственно. В него вносят информацию по такому же принципу — сначала окончательный вариант с верными реквизитами, а затем исходный с минусом.

Оформление дополнительного листа книги покупок

Важно учитывать, что исправлению согласно пункта 2 статьи 169 НК РФ подлежат только те сведения, от которых зависит исчисление суммы налогового вычета и идентификация стороны сделки. Прочие ошибки не служат основанием отказа в принятии к вычету суммы НДС.

Исправление счёта-фактуры при прослеживаемости товаров

Есть две особенности СФ, используемых при движении товаров, подлежащих отслеживанию:

- они выписываются строго в электронном виде. Соответственно, и исправительные СФ должны оформляться электронно;

- обязательны к заполнению графы 11, 12, 12а, 13 в счетах-фактурах. Нужно обращать особое внимание на правильность этих данных.

Обязательные к заполнению графы СФ при прослеживаемости товаров

Во всём остальном исправления вносятся в общем порядке.

«Уточненка» по НДС: обязанность или право?

В каких случаях налогоплательщик обязан подать уточненную декларацию по НДС? Необходимость есть в случае, если ошибка привела к неуплате налога, в частности, когда в декларации была занижена сумма НДС к уплате (п.1 ст.81 НК РФ). Если же налогоплательщик совершил иную ошибку, то обязанности по представлению уточненной декларации по НДС у него нет, но он вправе внести исправление в декларацию по НДС.

На практике некоторые технические ошибки, не затрагивающие числовые показатели, можно исправить в рамках камеральной проверки декларации по НДС. Когда налоговый орган обнаружит нестыковки между данными о счетах-фактурах в декларациях налогоплательщиков-контрагентов, он запросит пояснения и при ответе на это требование налогоплательщик сможет пояснить и фактически скорректировать недочеты в заполнении разделов 8 или 9 декларации по НДС.

Так, например, если при заполнении Разделов 8 или 9 декларации по НДС, т.е. при заполнении книги продаж или книги покупок, налогоплательщик неверно указал номер или дату счета-фактуры, ошибся в ИНН покупателя или продавца, представлять «уточненку» по НДС не обязательно. Также нет необходимости в исправлении декларации, если в книге покупок и Разделе 8 декларации по НДС соответственно налогоплательщик забыл указать или указал неверно регистрационный номер таможенной декларации из графы 11 полученного от продавца счета-фактуры.

Но в любом случае налогоплательщику необходимо внести исправления в книгу продаж (книгу покупок), указав в них правильные данные.

Некоторые налогоплательщики переживают, что при внесении данных о счетах-фактурах в бухгалтерскую программу неверно указали адрес продавца или покупателя и при проведении камеральной проверки декларации по НДС налоговый орган обнаружит эту ошибку. Хотим напомнить, что такие реквизиты не отражаются ни в книге продаж, ни в книге покупок, а значит, и в декларации по НДС. Поэтому опасаться нестыковок данных декларации с данными ЕГРЮЛ, ЕГРИП или декларацией контрагента не нужно. Если адрес в счете-фактуре был заполнен корректно, то бухгалтеру достаточно внести изменения в бухгалтерскую программу, указав правильные реквизиты контрагента.

В тоже время, если продавец ошибся в номере или дате счета-фактуры, указал неверный ИНН покупателя и не хочет, чтобы при проведении проверки декларации по НДС, представленной его покупателем, у налоговых органов были лишние вопросы, он вправе представить уточненную декларацию по НДС, указав в ней правильные реквизиты счетов-фактур, чтобы данные продавца совпали с данными, указанными в декларации покупателя.

Если при заполнении декларации налогоплательщик совершил ошибку в цифровых показателях, то ее можно исправить только путем представления уточненной декларации.

Как исправить ошибку в декларации НДС?

Как уже говорилось, если недостоверные сведения и ошибки привели к неуплате налога, то налогоплательщик обязан их исправить, представив уточненную декларацию. А чтобы избежать штрафных санкций перед представлением «уточненки» необходимо уплатить недоимку и соответствующие пени (п.1 и п.4 ст.81 НК РФ). Также путем представления уточненной декларации по НДС при желании налогоплательщика исправляется ошибка, которая не повлияла на исчисление налога (например, ошибки в реквизитах счетов-фактур, отраженные в Разделах 8-11 Декларации по НДС).

В тоже время п.1 ст.54 НК РФ предусмотрена возможность перерасчета налоговой базы и суммы налога в периоде обнаружения ошибки, если такая ошибка привела к излишней уплате налога, т.е. данная норма позволяет исправить ошибку, не представляя уточненную налоговую декларацию.

Однако в отношении НДС данное правило применить невозможно.

Это связано с тем, что в декларацию включаются данные о счетах-фактурах и при исправлении налоговой базы в текущем периоде невозможно корректно заполнить декларацию (в т.ч. скорректировать данные о выставленном счете-фактуре в разделе 9 декларации по НДС), т.е. исправление ошибки в текущем периоде правилами заполнения Декларации по НДС не предусмотрено.

А в отношении вычетов НДС п.1 ст.54 НК РФ вообще неприменим, поскольку при исправлении ошибки вычеты корректируют только сумму исчисленного налога, а перерасчет налоговой базы не производится. Правда некоторые вычеты можно совершенно официально переносить на более поздний период, но об этом мы расскажем чуть позже.

Итак, на практике получается, что исправить ошибки в декларации по НДС, допущенные в прошедшем периоде, можно только в периоде их совершения, т.е. путем представления уточненных деклараций. Но прежде необходимо внести исправления в книгу продаж или книгу покупок.

Общие правила исправления книги продаж и книги покупок

Скорректировать данные этих налоговых регистров необходимо и в том случае, когда обязанности в представлении уточненной декларации нет и налогоплательщику необходимо исправить технические ошибки. При обнаружении ошибок после окончания квартала, в котором они совершены, исправительные записи в книгу продаж или в книгу покупок производятся в дополнительных листах книги продаж (книги покупок), в которых были допущены ошибки (п. 4 Правил ведения книги покупок, п. п. 3, 11 Правил ведения книги продаж, утв. Постановлением Правительства РФ от 26.12.2011 N 1137 (далее — Правила ведения книги покупок, Правила ведения книги продаж).

Чтобы внести в книгу продаж или книгу покупок запись о ранее не включенных в них счетах-фактурах необходимо зарегистрировать «забытые» счета фактуры в дополнительном листе к книге продаж или книге покупок соответственно. А чтобы убрать ошибочную запись, в дополнительном листе к книге покупок (книги продаж) необходимо повторить «лишнюю» запись о счете-фактуре, указав числовые показатели счета-фактуры с отрицательным знаком.

Разберем подробнее самые распространенные ошибки и варианты их исправления.

Ошибка 1. Забыли зарегистрировать выставленный счет-фактуру в книге продаж

Счета-фактуры нужно зарегистрировать в книге продаж в том периоде, в котором возникли налоговые обязательства (п. 2 Правил ведения книги продаж).

Соответственно, «забытый» счет-фактуру следует зарегистрировать в дополнительном листе книги продаж квартала, в котором возникла налоговая база по НДС. Также необходимо представить уточненную декларацию по НДС, предварительно уплатив недоимку и пени.

Ошибка 2. Выставлен «лишний» счет-фактура

Во многих организациях оформлением первичных документов и счетов-фактур занимаются менеджеры, а не сотрудники бухгалтерии. Поэтому после окончания квартала иногда выясняется, что была оформлена реализация товаров (работ, услуг), которой не было.

Такие ситуации характерны для организаций, выполняющих строительно-монтажные работы.

Рассмотрим на примере.

В последний день квартала подрядчик составил акт выполненных работ, выписал счет-фактуру, но заказчик отказался от подписания акта по объективным причинам. В такой ситуации нет реализации работ, значит, и счет-фактура выписан преждевременно. Соответственно, его нужно аннулировать.

ФНС РФ разъясняет: если выставленный счет-фактуру продавец не зарегистрировал в книге продаж, а покупатель — в книге покупок, то никаких налоговых последствий у сторон сделки не возникает (Письмо ФНС РФ от 30 апреля 2015 г. N БС-18-6/499@). Следовательно, чтобы аннулировать ошибочно выставленный счет-фактуру, продавцу необходимо аннулировать запись о таком документе в книге продаж.

Если ошибочно выставленный счет-фактуру покупатель зарегистрировал в книге покупок, то ему необходимо аннулировать запись о нем в книге покупок.

Порядок внесения исправления был рассмотрен ранее. Так, если необходимо внести изменения в книгу продаж или в книгу покупок после окончания квартала, такие исправления вносятся в дополнительных листах книги продаж (книги покупок), т.е. записи о «лишних» счетах-фактурах аннулируются (числовые показатели отражаются с отрицательным значением).

Ошибка 3. Зарегистрировали счет-фактуру с неправильными числовыми показателями (завысили или занизили сумму НДС к уплате)

При регистрации правильно заполненных счетов-фактур можно допустить ошибку при заполнении книги покупок (книги продаж), указав неверные данные. В этом случае для исправления ошибок аннулируют неправильные записи о счетах-фактурах, т.е. в дополнительном листе книги продаж (книги покупок) повторяют ошибочные записи, но указывают числовые показатели со знаком «минус» и делают правильную запись.

В такой ситуации независимо от результатов перерасчета следует представить уточненную декларацию по НДС. Если налогоплательщик занизил сумму НДС к уплате, то перед представлением «уточненки» необходимо уплатить недоимку и соответствующие пени.

Ошибка 4. Забыли заявить вычет НДС

Практика показывает, что чаще всего налогоплательщики забывают принять к вычету:

- НДС с предоплаты при отражении отгрузки товаров, работ, услуг (п.8 ст.171, п.6 ст.172 НК РФ);

- НДС, который был уплачен в качестве налоговых агентов.

В вышеприведенных ситуациях, если налогоплательщик желает воспользоваться «забытыми» вычетами, следует представить уточненную декларацию по НДС, увеличив сумму вычетов.

Дело в том, что, по мнению Минфина РФ, не все вычеты можно переносить на более поздний период.

Так, в соответствии с п.1.1 ст.172 НК РФ вычет НДС по товарам (работам, услугам), указанным в п.2 ст.171 НК РФ, т.е. НДС, предъявленный продавцами, и «таможенный» НДС можно заявить в течение трех лет после отражения товаров (работ, услуг) в учете. Причем вычеты можно заявлять частями в разных кварталах (Письма Минфина России от 09.08.2019 № 03-07-08/60395, от 18.05.2015 N 03-07-РЗ/28263).

Исключения составляют основные средства, оборудование к установке и (или) нематериальные активы. НДС по ним переносить можно, но заявлять его необходимо в полном объеме (т.е. частично переносить вычет нельзя) (п.1 ст.172 НК РФ, Письмо Минфина России от 19.12.2017 N 03-07-11/84699).

Вычеты, не указанные в п.1.1. ст.172 НК РФ, переносить на более поздний период нельзя.

Соответственно, если налогоплательщик обнаружил, что забыл принять к вычету НДС, исчисленный при получении предоплаты на дату отгрузки товаров (работ, услуг) или НДС, уплаченный налоговым агентом, и не хочет спорить с налоговыми органами, заявить такие вычеты следует в том квартале, в котором выполнены условия для вычета, т.е. в уточненной декларации по НДС. Переносить эти вычеты на более поздний период не следует (Письма Минфина от 14.07.2020 N 03-07-14/61018, от 21.07.2015 N 03-07-11/41908, от 09.04.2015 N 03-07-11/20290).

В тоже время, нормами главы 21 НК РФ могут быть установлены иные сроки для вычетов НДС. Например, вычет НДС при возврате предоплаты или возврате товаров (работ, услуг) возможен после отражения в учете соответствующих операций по корректировке в связи с возвратом товаров или отказом от товаров (работ, услуг), но не позднее одного года с момента возврата или отказа (п.5 ст.171 и п.4 ст.172 НК РФ).

А вычет по корректировочным счетам-фактурам производится в течение трех лет с момента выставления таких счетов-фактур (п.13 ст.171 и п.10 ст.172 НК РФ). При этом важно, чтобы было подтверждение согласия покупателя об изменении стоимости товаров (работ, услуг). Поэтому заявить такие вычеты можно как в текущем периоде, так и в уточненной декларации, если, конечно, сроки для вычета НДС не пропущены.

Таким образом, если налогоплательщик обнаружил, что забыл заявить вычет НДС, которым можно воспользоваться в более позднем периоде, представлять уточненную декларацию по НДС не обязательно. Возместить налог разрешается в текущем периоде. Если же переносить вычет на более поздний период по какому-либо из оснований, установленных НК РФ, нельзя, то для реализации права на вычет следует представить «уточненку». В этом случае, забытый счет-фактуру требуется зарегистрировать в дополнительном листе книги покупок квартала, в котором возникло право на вычет.

Ошибка 5. Допущена ошибка при заполнении счета-фактуры

Если была допущена ошибка при заполнении счета-фактуры, например, указали не ту цену за товар, перепутали ставку налога и пр., т.е. ошибка в счете-фактуре препятствует налоговым органам установить продавца, покупателя, правильную стоимость товара, сумму и ставку НДС, то в таком случае счет-фактуру необходимо исправить (п.2 ст.169 НК РФ, Письмо Минфина России от 06.04.2021 N 03-07-09/25250). Иначе покупатель не вправе принять к вычету НДС.

Счета-фактуры исправляют путем выставления корректного (правильно заполненного) счета-фактуры с тем же номером и датой. При этом в строке 1а указывают номер и дату правки счета-фактуры. Остальные показатели счета-фактуры заполняют так, как нужно было это сделать изначально (то есть правильно).

После исправления счета-фактуры продавцу необходимо уточнить данные в книге продаж того периода, в котором был зарегистрирован первоначальный счет-фактура. Если счет-фактура исправлен после окончания квартала, в котором он был зарегистрирован в книге продаж, то исправления книги продаж производятся в дополнительном листе книги продаж того квартала, в котором был зарегистрирован счет-фактура с ошибкой.

Запись о неправильно заполненном счете-фактуре аннулируется, т.е. его числовые показатели указываются с отрицательным значением. А затем регистрируется исправленный счет-фактура.

После составления дополнительного листа книги продаж необходимо представить уточненную декларацию по НДС независимо от того, как изменилась налоговая база по НДС, в т.ч. чтобы оградить покупателя от лишних взаимодействий с налоговыми органами.

Если покупатель получил исправленный счет-фактуру, он может принять к вычету НДС в том периоде, в котором он заявил вычет по неправильно заполненному счету-фактуре.

Исправленный счет-фактура, полученный после окончания налогового периода, регистрируются в дополнительном листе книги покупок за квартал, в котором был зарегистрирован счет-фактура до внесения в него исправлений (п. 4. и п. 9 Правил ведения книги покупок. При этом запись о неправильно заполненном счете-фактуре аннулируется (п.3 и п.5 Правил заполнения дополнительного листа книги покупок, применяемой при расчетах по налогу на добавленную стоимость, утв. Постановлением N 1137).

Например, покупатель принял к вычету НДС по неправильно заполненному счету-фактуре во третьем квартале 2021 года, а во втором квартале 2022 года получил исправленный счет-фактуру. В этом случае в дополнительном листе книги покупок за 3-й квартал 2021 года он аннулирует запись о неправильно заполненном счете-фактуре и зарегистрирует исправленный счет-фактуру.

И здесь может возникнуть вопрос: нужно ли покупателю представлять уточненную декларацию по НДС, если сумма вычетов не изменилась? Например, в 3-м квартале 2021 года покупатель принял к вычету НДС по товарам на основании счета-фактуры на сумму 120 000 руб., т.е. НДС — 20 000 руб., а во 2-м квартале 2022 года получил исправленный счет-фактуру на сумму 240 000 руб., в т.ч. НДС —40 000 руб.

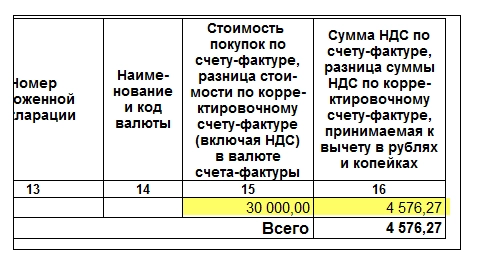

Чтобы сумма вычетов в уточненной декларации по НДС не увеличилась, налогоплательщик принял решение заявить вычет по исправленному счету-фактуре частями, т.е. он аннулировал запись о неправильно заполненном счете-фактуре на сумму 120 000 руб. и зарегистрировал исправленный счет-фактуру в дополнительном листе книги покупок за 3-й квартал 2021 года, указав в графе 14 дополнительного листа книги покупок стоимость товаров (работ, услуг), указанную в графе 9 по строке «Всего к оплате» исправленного счета-фактуры (в нашем примере — 240 000 руб.), а в графе 15 — сумму НДС, принимаемую к вычету — 20 000 руб. Оставшуюся часть вычета (20 000 руб.) по исправленному счету-фактуре он отразил в книги покупок текущего периода. Соответственно, сумма вычетов НДС по итогам 3-го квартала 2021 года не изменилась.

По мнению автора, даже если покупатель принял к вычету НДС в меньшей сумме, чем указано в исправленном счете-фактуре, ему следует представить уточненную декларацию по НДС.

Дело в том, что существенные ошибки в счете-фактуре, в частности, ошибки в стоимости товаров и сумме предъявленного НДС лишают покупателю права на вычет НДС (п.2 ст.169 НК РФ). Соответственно, независимо от того, получил покупатель исправленный счет-фактуру или нет, вычет по неправильно заполненному счету-фактуре невозможен. А значит, приняв к вычету НДС, покупатель завысил сумму вычетов, т.е. совершил ошибку, которая привела к неуплате налога и обязан ее исправить (п.1 ст.81 НК РФ). Вычет НДС по исправленному счету-фактуре — это право налогоплательщика и это право следует заявить в декларации по НДС.

Кроме того, при отсутствии уточненной декларации по НДС у покупателя данные уточненной декларации по НДС у продавца не «схлопнутся» с данными декларации покупателя. Поэтому существует риск, что при непредставлении уточненной декларации по НДС налоговый орган при проведении выездной проверки «снимет» с вычетов всю сумму НДС по неправильно заполненному счету-фактуре, при этом право на вычет по исправленному счету-фактуре налоговый орган «навязывать» налогоплательщику не будет.

Как заполнить и составить уточненную декларацию по НДС?

После внесения изменений в книгу продаж и (или) книгу покупок представляем уточненную декларацию по НДС. В уточненную декларацию нужно включить:

- те разделы и приложения к ним, которые ранее были представлены в налоговый орган, но с учетом внесенных в них изменений;

- иные разделы и приложения к ним, в случае внесения в них изменений (дополнений).

Основание — п.2 Порядка заполнения декларации по НДС, утв. Приказом ФНС России от 29.10.2014 N ММВ-7-3/558@ (далее — Порядок заполнения декларации).

Т.е. Разделы 1-7 декларации по НДС представляются «повторно» (с учетом необходимых исправлений). Так, например, если налогоплательщик ошибся в сумме налоговой базы или вычетов НДС, отражаемых в Разделе 3 декларации по НДС, ему необходимо скорректировать данные этого раздела и итоговую сумму НДС, подлежащую уплате в бюджет, отражаемую в Разделе 1 Декларации.

При использовании дополнительного листа книги продаж и (или) книги покупок для исправления ошибки уточненную декларацию следует дополнить Приложением N 1 к разделу 9 (данными из доплиста книги продаж) и (или) Приложением N 1 к разделу 8 (данными из доплиста книги покупок). При этом в разделах с 8 по 12, если их исправлять не нужно в графе 3 по строке 001 указывается признак актуальности сведений цифра «1», а в строках 005, 010 — 230 ставятся прочерки (п. 45.2 и др. Порядка заполнения декларации).

В Приложениях N 1 раздела 8 и 9 декларации по строке 001 указывается признак актуальности сведений цифра «0». Т.е. данные из книги продаж и покупок, а также данные разделов 10-12 декларации (если они были включены в первоначальную декларацию) повторно загружать не нужно, в приложения N 1 к разделу 8 и разделу 9 будут загружены только данные дополнительных листов книги продаж и книги покупок.

В случае, если налогоплательщик уже представлял уточненную декларацию и такая необходимость возникла снова, т.е. к книге продаж или книге покупок за один и тот же квартал составлено несколько дополнительных листов, в Приложениях № 1 к разделу 8 и (или) 9 информация из нескольких дополнительных листов отражается как один дополнительный лист.

Т.е. в строках 090 — 304 Приложения № 1 к разделу 9 декларации отражаются данные, указанные в графах 2 — 6, 8, 10 — 23 всех дополнительных листов книги продаж (п. 48.8 Порядка заполнения декларации). Аналогично заполняется и Приложение № 1 к разделу 8.

Мы рассмотрели лишь самые «популярные» ошибки в декларации по НДС и возможные варианты их исправления. Если у Вас остались вопросы — обращайтесь в компанию «Правовест Аудит». Наши консультанты, аудиторы и юристы — всегда готовы помочь в решении сложных вопросов.