Порядок оформления счета-фактуры на возврат товара изменился. Теперь эта обязанность лежит не на покупателе, а на поставщике. Хотя иногда и покупателю приходится этим заниматься. Как оформить счет-фактуру на возврат в 2022-2023 годах и какие разъяснения ФНС и Минфина необходимо учесть, рассказываем в нашем материале.

Когда закон позволяет покупателю вернуть товар

Заключая договор купли-продажи, продавец и покупатель рассчитывают, что прописанные в нем условия будут выполнены — поставщик отгрузит товар надлежащего качества в установленный срок и в согласованном объеме, а покупатель вовремя и в полной сумме расплатится.

По разным причинам покупатель может отказаться от поставки и вернуть товар продавцу. Перечень законных оснований для таких действий представлен на рисунке:

Гражданское законодательство также предусматривает, что покупатель не вправе отказаться от поставки или возвратить товар, если продавец оперативно заменит бракованный товар или доукомплектует его.

Упрощенный механизм оформления возвратных операций

С 2019 года технология оформления возврата товаров в налоговом учете значительно упростилась.

Посмотрите, что нужно учесть в 2022-2023 годах поставщику и покупателю при оформлении возврата товара:

С 01.07.2021 действует новый бланк счета-фактуры, в т.ч. корректировочного, в редакции постановления Правительства РФ от 02.04.2021 № 534. Обновление бланка вызвано внедрением системы прослеживаемости товаров. Использовать новый бланк обязаны все налогоплательщики, даже в случае, если товары не включены в систему прослеживаемости. Подробнее об изменениях внесенных в счет-фактуру мы рассказали здесь.

Скачать новый бланк счета-фактуры можно кликнув по картинке ниже:

Бланк счета-фактуры

Скачать

Эксперты КонсультантПлюс подготовили пошаговую инструкцию по оформлению каждой строки обновленного счета-фактуры. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Фраза «заполняем счет-фактуру на возврат поставщику» в настоящее время приобрела иное значение и вопрос о том, как оформить счет фактуру при возврате товара, решается проще, чем это происходило до 2019 года.

Когда счет-фактуру на возврат выставляет покупатель

Действующий механизм оформления возврата товаров не предусматривает для покупателя обязанности по выставлению счета-фактуры на возврат. Однако в отдельных случаях покупателю все-таки придется это сделать.

Из разъяснений чиновников следует, что обратный выкуп возможен не только в отношении нераспроданных качественных товаров (когда покупатель не смог реализовать товар к определенному сроку и возвращает их по условиям договора), но и бракованных (письма Минфина от 15.05.2019 № 03-07-09/34582, № 03-07-09/34591).

Таким образом, выставление счета-фактуры на возврат от покупателя в 2023 году возможно только в перечисленных случаях и зависит от условий договора.

Как оформить корректировочный счет-фактуру на возврат

Как бы продавец и покупатель ни именовали этот документ — «корректировочный счет-фактура на возврат товара поставщику», «корректирующая счет-фактура при возврате товара» или «корректировочная счет фактура на возврат», технология его оформления не меняется. Она прописана в постановлении Правительства РФ от 26.12.2011 № 1137.

Обратите внимание! Корректировочный счет-фактура за прошлый период выставляется в общий срок – пять календарных дней с даты составления документов, которые подтверждают согласие покупателя (или его уведомление) на изменение стоимости поставки. Иных сроков Налоговый кодекс РФ не предусматривает (п. 3 ст. 168 НК РФ).

Как оформить корректировочный счет-фактуру при возврате товара, покажем на примере.

Компания «Торнадо» (поставщик) в декабре отгрузила покупателю — АО «Тайфун» — партию товара стоимостью 354 000 руб., в том числе НДС 59 000 руб.

После того как товар был принят покупателем на учет, а входящий НДС заявлен к вычету, у отдельных товаров обнаружились дефекты. Стоимость некачественных товаров составила 35 400 руб., в том числе НДС 5 900 руб.

АО «Тайфун» составило акт по некачественным товарам и вернуло их поставщику. ООО «Торнадо» выставило корректировочный счет-фактуру.

Цифровые данные для заполнения корректировочного счета-фактуры:

До корректировки:

- количество товаров — 500 шт.;

- стоимость товаров без НДС — 295 000 руб. (500 шт. × 590 руб./шт.);

- НДС (20%) — 59 000 руб. (295 000 руб. × 20%);

- стоимость товаров с налогом — 354 000 руб. (295 000 руб. + 59 000 руб.).

После корректировки:

- количество товаров — 450 шт.;

- стоимость товаров без НДС — 265 500 руб. (450 шт. × 590 руб./шт.);

- НДС (20%) — 53 100 руб. (265 500 руб. × 20%);

- стоимость товаров с налогом — 318 600 руб. (265 500 руб. + 53 100 руб.).

Всего уменьшение:

- стоимость товаров без налога — 29 500 руб. (295 000 – 265 500);

- НДС (20%) — 5 900 руб. (59 000 – 53 100);

- стоимость товаров с налогом — 35 400 руб. (354 000 – 318 600).

Налоговые нюансы возврата товаров

Корректировочный счет-фактура при возврате товара является документом-основанием для получения вычета продавцом. Без него не обойтись. При этом покупателю и продавцу не требуется сдавать уточненные декларации по НДС за период отгрузки товаров в связи с возвратом.

Где продавец и покупатель отражают корректировочный счет-фактуру на возврат и для чего это нужно сделать, показано на схеме:

Если покупатель обнаружил брак при приемке товара и отразил его на забалансовом счете, необходимости в корректировке обязательств по НДС у него не возникает.

Порядок действий покупателя и продавца при возврате товаров разъясняется в письмах Минфина от 02.08.2019 № 03-07-09/58362, от 08.07.2019 № 03-07-11/50174, от 10.04.2019 № 03-07-09/25208 и ФНС от 29.05.2019 № СД-4-3/[email protected]

Если игнорировать данный порядок оформления возврата товаров и действовать по прежней схеме (когда процедура возврата сопровождалась счетом-фактурой от покупателя), продавец лишится вычета НДС.

Узнайте, какие налоговые последствия могут возникать в разных ситуациях:

- «Беспроцентный заем от учредителя — налоговые последствия»;

- «Продажа недвижимости ниже кадастровой стоимости — налоговые последствия»;

- «Виза оплачена, а командировка отменена: налоговые последствия».

Как возврат товара отразить в бухучете

Если в бухгалтерии появляется корректировочный счет-фактура на возврат, проводки производятся на счетах бухучета и у покупателя, и у продавца. Только основанием для них будет не счет-фактура (он не является первичным документом), а другие документы — к примеру, накладная с пометкой «Возврат товара» (п. 1 ст. 9 закона «О бухучете от 06.12.2011 № 402-ФЗ).

Если возврат товара оформлен как обратная купля-продажа и процедура возврата сопровождается оформлением обычной накладной и счета-фактуры на реализацию, проводки будут другими:

Подробнее о проводках в ситуации, когда изменяется стоимость первоначальной отгрузки, узнайте из статьи «Как отразить корректировочный счет-фактуру на уменьшение».

Итоги

В 2022 – 2023 годах при оформлении возврата продавец обязан выставить корректировочный счет-фактуру, в котором будет отражено уменьшение стоимости товаров и НДС в связи с возвратом. Продавец составляет первичный документ на возврат.

Если продавец и покупатель оформят договор обратной купли-продажи по возвращаемым товарам или в исходном договоре есть условие об обратном выкупе, покупатель приобретает по новому договору статус продавца и выставляет обычный счет-фактуру на реализацию.

Ошибки при заполнении счетов-фактур не редкость. Совершать их могут и опытные бухгалтера, и начинающие специалисты. Возникает вопрос, как исправить ошибку. Законодательством предусмотрена возможность использования корректировочных счетов-фактур, внесения исправлений в уже существующие счета-фактуры, в то время как процедура аннулирования этого документа нигде не прописана. По мнению ФНС, ничего сложного либо требующего дополнительных разъяснений в аннулировании счетов-фактур нет. Бухгалтерам остается опираться на принятые законодательные нормы и на сложившуюся практику, о которой далее пойдет речь. Следует отметить, что налоговая служба не возражает против ее применения (письмо ФНС №БС-18-6/499 от 30-04-15 г.).

Что делать продавцу при ошибочном выставлении счета-фактуры?

Аннулировать или корректировать (исправлять)?

Правила заполнения счетов-фактур (СЧФ) позволяют исправить информацию, содержащуюся в документе (п. 7 правил заполнения СЧФ, пост. Прав-ва №1137 от 26-12-11 г.). Исправлением можно пользоваться, если информация не мешает ФНС без ошибок определять продавца или покупателя – участников сделки.

Исправляя документ, нельзя изменять его дату и номер, значит, применять такой способ повсеместно нельзя. Можно выписать корректировочный СЧФ. Чаще всего корректировкой оформляют изменение цены сделки или количества товара (ст. 169-5.2 НК РФ), однако и этот способ не охватывает всех проблемных моментов при оформлении неверного СЧФ.

Как аннулировать счет-фактуру в книге покупок?

Аннулирование применяют в случаях:

- если документ выписан ошибочно, например, другому контрагенту;

- если в документе содержатся ошибки в реквизитах, что не позволяет ФНС идентифицировать участников сделки или одного из них;

- если документ выставлен ошибочно до завершения хозяйственной операции (например, заказчик не принял работу, а исполнитель уже выставил СЧФ), и т.д.

На заметку! В постановлении №1137 есть термин «аннулирование», но касается он не счетов-фактур, а записей в книге покупок и продаж.

Счета-фактуры могут иметь как бумажную форму, так и электронную. В первом случае документ зачастую уничтожается непосредственно. Использование электронного документооборота усложняет эту процедуру. Приказ Минфина №174н от 10-11-15 г. описывает порядок ЭДО счетов-фактур. Из него следует, что:

- отправка документа подтверждается оператором ЭДО, получение — контрагентом;

- документ имеет копию в сторонней базе данных.

Как аннулировать счет-фактуру в книге продаж?

Заметим, что под аннулированием, с т.з. операций по НДС, понимается в первую очередь не физическое уничтожение документа, а лишение его легитимности, юридической силы. Следовательно, чтобы аннулировать СЧФ, достаточно:

- оформить согласие на аннулирование (в т.ч. и электронной его формы) документально, если он уже признан контрагентами;

- не вносить в книги покупок и продаж этот документ, в том числе и в доплисты.

Рассмотрим действия продавца и покупателя при аннулировании СЧФ более подробно. Следует учитывать, что действия бухгалтера при аннулировании в отчетном периоде и вне его будут разниться.

Действия продавца

Начинаются с уведомления покупателя письмом об аннулировании СЧФ. Указываются реквизиты документа, договор, на основании которого он был выписан, другие значимые для идентификации данные. В письме, как правило, содержится рекомендация контрагенту об исключении СЧФ из книги покупок.

Далее вносятся исправления в книгу продаж (пост. 1137 прил. 5):

- до завершения отчетного периода – в самой книге со знаком «минус» делается регистрационная запись еще раз;

- после завершения отчетного периода – в доплисте к книге делается запись в рамках того периода, за который был выставлен ошибочный документ.

В последнем случае без уточненной декларации по НДС обойтись не удастся – налицо занижение суммы реализации, а значит, и налога (ст. 81-1 НК РФ). Если этого не сделать, то последует письмо ФНС с требованием пояснений по данным декларации, после дачи которых все равно придется формировать декларацию уточненного характера.

Ситуация: организация А отгрузила продукцию организации В, а счет-фактуру на нее предъявила организации С. Ошибка выявлена до окончания квартала. В этом случае следует сделать «минусовую» запись в книге продаж по организации С (графы от 13а до19), а следом сделать запись о выставленном счете — фактуре контрагенту В.

Если квартал окончен, то неверный СЧФ контрагенту С вносят в доплист с отрицательным значением записи, и туда же вносятся данные по организации В (прил. 5 пост. 1137, ч. 2 п. 3). В указанном случае суммы по СЧФ равны и итогового занижения налога нет, однако информация по организациям будет разниться. Придется либо сдавать «уточненку», либо ждать письма налоговой и давать на него пояснения.

Действия покупателя

На основании полученной в письме информации и полученного исправленного счета-фактуры покупатель также вносит исправления в книгу покупок (пост. 1137 прил. 4):

- до завершения периода – повторной записью с «минусом»;

- после – в доплисте с учетом периода оформления недействительного документа.

В последнем случае покупатель также подает «уточненку» по НДС за период, в который произошла ошибка и аннулирование СЧФ (ст. 81-1 НК РФ).

Если говорить о ситуации, которая описана выше, существует вероятность, что чужой СЧФ уже внесен в базу данных организации С и его придется аннулировать. В текущем квартале это делается «минусовой» записью в книге покупок, а после его завершения – аналогично в доплистах к ней (прил. 4 пост. 1137, ч. 2 п. 4).

До подачи уточненной декларации следует уплатить разницу сумм налога, образованную неправомерным вычетом НДС, и пени.

На заметку. Дополнительные листы являются неотъемлемой частью книг покупок и продаж.

Бухгалтерский учет

Корректировочные записи делаются по тем же счетам и проводкам, на которых были отражены ошибочные операции. Применяется метод «красного сторно».

Рекомендуется составить на основании исправляющих записей в книгах и регистрах НУ бухгалтерскую справку пояснительного характера, с корреспонденцией счетов и суммами исправлений.

Выявленные ошибки, согласно ПБУ 22/10, исправляются в периоде обнаружения. Если ошибка произошла в истекшем периоде, исправления за указанный период в БУ вносить не следует, в отличие от НУ.

Если ошибка обнаружена в текущем году, записи делаются этим годом. Если прошлая ошибка обнаружена уже в новом году, исправления вносятся в периоде после обнаружения. Если же ошибка обнаружена в новом году за предыдущий период, до сдачи бухгалтерской отчетности, ее исправляют декабрем года, за который составляется отчетность.

Проводки при аннулировании стандартные:

- Дт 62 Кт 90/1 – реализация сторно;

- Дт 90/3 Кт 68/2 – НДС на сумму реализации сторно у продавца.

- Дт 41, 10 и пр. Кт 60 – покупка сторно.

- Дт 19 К 60 – НДС по счету-фактуре на сумму покупки сторно.

- Дт 68/2 К 19 – НДС к вычету сторно у покупателя.

Главное

- Аннулирование счетов-фактур происходит по общим правилам заполнения книг покупок и продаж, внесением записей со знаком «минус» в книги или в дополнительные листы к ним. Дополнительные листы используются для исправлений по периоду, после его фактического окончания.

- В последнем случае нужна подача уточненной декларации по НДС как со стороны продавца, так и со стороны покупателя.

- В БУ делаются записи по стандартным проводкам учета НДС, методом «сторно». Исправления в общем случае вносятся в периоде обнаружения ошибки.

Если поставщик доставил бракованный товар или решил сделать скидку, то необходимо выставить корректировочный счет‑фактуру. Этот документ меняет налоговую базу после сдачи отчетности, не нарушая закона.

Как правильно его оформить и отразить в учете — в нашем материале.

Содержание:

- В каких случаях выставляется корректировочный счет‑фактура

- Когда корректировочный счет‑фактура не нужен

- Порядок заполнения корректировочного счета‑фактуры

- Регистрация в книгах покупок и продаж

- Проверка в налоговой: коды ошибок

- Повторная корректировка

В каких случаях выставляется корректировочный счет‑фактура

Корректировочный счет‑фактура применяется, когда изменился объем или цена товаров или услуг:

- покупатель возвращает партию товаров или ее часть независимо от того, приняты товары на учет или нет;

- продавец предоставил покупателю скидки за выполнение определенных условий договора;

- в процессе приемки покупатель нашел недостачу или несоответствие по качеству товаров и услуг;

- покупатель обнаружил некачественные товары, которые он успел принять на баланс, но продавцу их не возвращает, а утилизирует собственными силами;

- продавец отгрузил покупателю товары по предварительным ценам. Впоследствии их пересмотрели с учетом цен, по которым продукцию продали конечным потребителям;

- при возврате товаров от покупателя, не являющегося плательщиком налога на добавленную стоимость, если товары уже были приняты им на учет.

Сторонам сделки надо заранее договориться. Согласие может быть оформлено в виде дополнительного соглашения, уведомления или первичным документом, например актом об установленном расхождении.

Корректировочный счет‑фактуру нужно составить в течение пяти дней после подписания соглашения об изменении условий сделки. За нарушение сроков выставления наказания нет.

Штрафы

Если не оформить корректировочный счет‑фактуру при увеличении цены продавца, налоговая может оштрафовать по ст. 120 НК РФ. Размер штрафа зависит от периода и налоговых последствий. А покупатель потеряет часть вычета по НДС.

При уменьшении цены продавец теряет часть вычета по НДС, а покупателя могут оштрафовать по статье 120 НК РФ, если он не восстановит налог.

Когда корректировочный счет‑фактура не нужен

Есть ситуации, когда надо внести исправления в первоначальный счет‑фактуру, а не выписывать корректировочный.

Вот эти случаи:

- допустили технические ошибки в ИНН продавца или покупателя, в наименовании или количестве отгруженных товаров, сумме НДС или налоговой ставке;

- предоставление покупателю различных финансовых поощрений и премий, не влияющих на фактическую стоимость реализованного товара;

- определение окончательной стоимости товара (услуг) по итогам корректировок. В этом случае в отгрузочный счет‑фактуру вносятся исправления;

- если продавец знает, что цена и количество отгружаемой продукции будут уточнены в течение 5 дней с даты реализации, то ему достаточно дождаться этих изменений и выписать счет‑фактуру с учетом новых цен или уточненного количества.

Порядок заполнения корректировочного счета‑фактуры

Корректировочный счет‑фактура выписывается в двух экземплярах. Если нужно исправить несколько счетов, то оформляется единый документ. Отличий в бланке и порядке заполнения при этом нет.

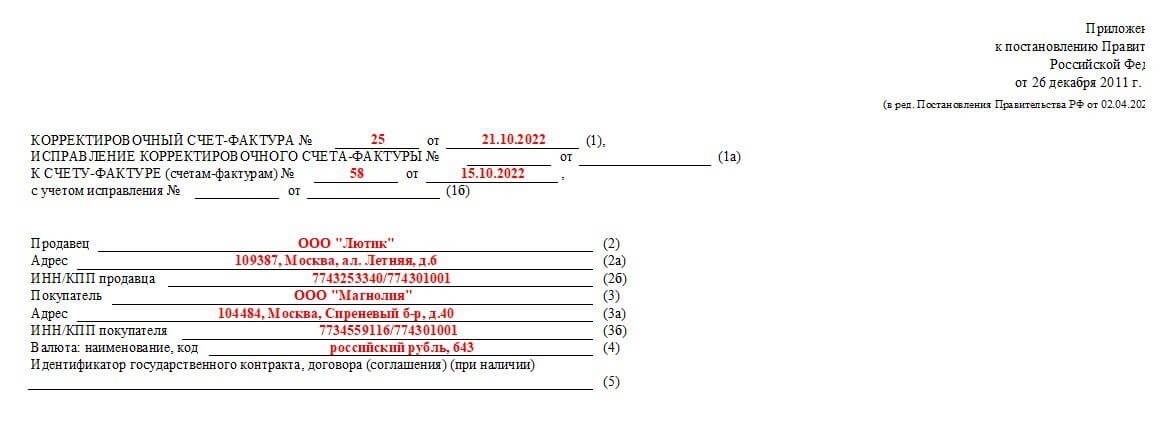

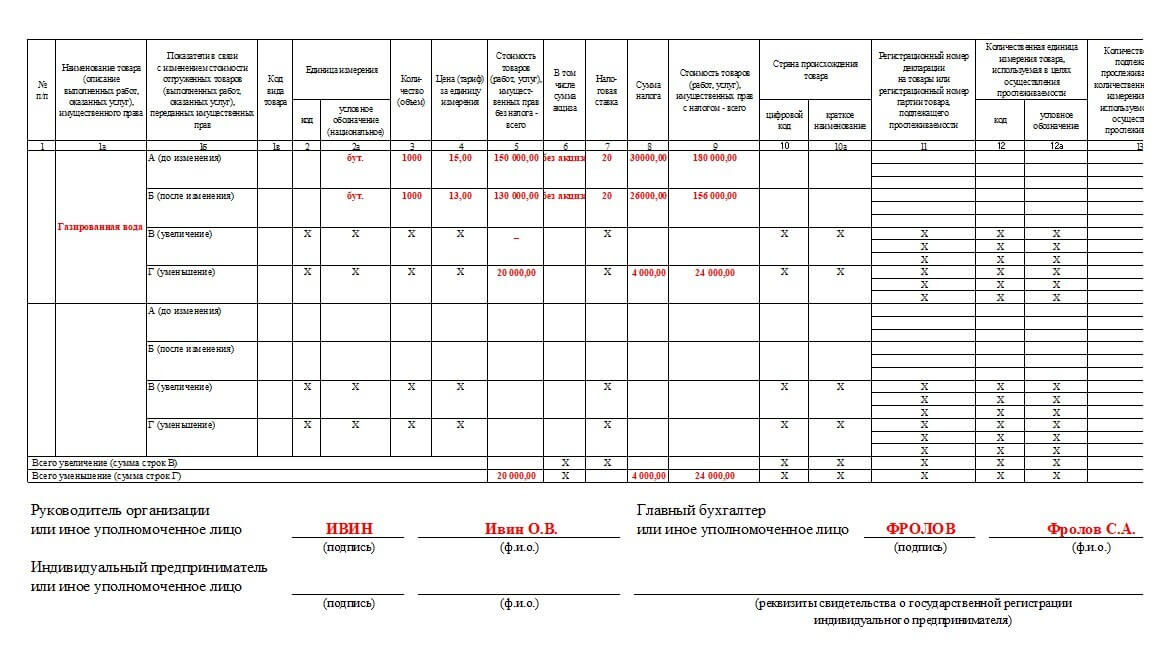

Строка 1 — порядковый номер и дата составления.

Строка 1а — номер и дата исправления корректировочного счета‑фактуры. Заполняется только в случае дополнительных правок.

Строка 1б — порядковый номер и дата документа, по которому оформляют исправления. Если корректируются несколько документов, то указывают номер и даты каждого из них.

Строка 2-2б — наименование, юридический адрес, ИНН/КПП поставщика.

Строка 3-3б — наименование, юридический адрес, ИНН/КПП покупателя.

Строка 4 — валюта расчетов и ее шифр переносятся из строки 7 первичного счета‑фактуры.

Строка 5 — идентификатор государственного контракта, договора (соглашения). Указывается при его наличии.

Переходим к основной части: здесь необходимо внести данные из счета‑фактуры и изменившиеся показатели. В корректировочный счет‑фактуру вносятся только те товары или услуги, по которым изменилась цена или количество.

Столбец 1 — порядковый номер корректируемой записи из исходного счета‑фактуры.

Столбец 1а — название товара, работ или услуги, по которым проводится увеличение либо уменьшение стоимости.

Столбец 1в — заполняется только при формировании документов в отношении товаров из ЕАЭС, в других случаях ставится прочерк.

Столбцы 2, 2а — код единицы измерения и ее национальное наименование, заполняется при наличии.

По каждому наименованию товара (услуги) есть 4 строки показателей:

А — до изменения;

Б — после изменения;

В — увеличение;

Г — уменьшение.

3А — количество переносится из графы 3 первичного счета‑фактуры.

3Б — новое количество, если меняется. Если не было изменений, то переносится из графы 3А.

4А — цена переносится из графы 4 первичного счета‑фактуры.

4Б — новая цена с учетом подписанного соглашения. Если цена не менялась, то данные берем из графы 4А.

5А — стоимость товара без НДС из графы 5 первичного счета‑фактуры.

5Б — общая стоимость без НДС после изменений.

5В — разница ячеек А-Б, если она меньше нуля. В противном случае ставим прочерк.

5Г — разница ячеек А-Б, если она больше нуля. Если нет, то прочерк.

6А — сумму акцизов берем из графы 6 первичного счета‑фактуры.

6Б — сумма акцизов после изменения цены или количества.

6В — разница ячеек А-Б, если она меньше нуля. В противном случае ставим прочерк.

6Г — разница ячеек А-Б, если она больше нуля. Если нет, то прочерк.

7А — ставка НДС.

8А — сумма налога переносится из графы 7 первичного счета‑фактуры.

8Б —сумма НДС после изменений.

8В — разница ячеек А-Б, если она меньше нуля. В противном случае ставим прочерк.

8Г — разница ячеек А-Б, если она больше нуля. Если нет, то прочерк.

9А — первоначальная стоимость товаров, услуг с налогом из графы 9 отгрузочного счета‑фактуры.

9Б — окончательная стоимость с налогом после изменений.

9В — разница ячеек А-Б, если она меньше нуля. В противном случае ставим прочерк.

9Г — разница ячеек А-Б, если она больше нуля. Если нет, то прочерк.

10-10А — заполняются только по товарам не из России.

11 — данные отдельных товаров: когда подлежат прослеживаемости, если товар ввезен на территорию РФ из страны ЕАЭС.

12, 12а, 13 — оформляются по товарам, подлежащим прослеживаемости.

Заполненный документ подписывается руководителем, главным бухгалтером или уполномоченными им лицами.

Регистрация в книгах покупок и продаж

Корректировочные счета‑фактуры надо зарегистрировать в книге покупок или книге продаж, в зависимости от того, как изменилась стоимость.

Если она выросла, то продавец вписывает в книгу продаж, при снижении цены — в книгу покупок.

У покупателя наоборот: при уменьшении суммы — в книгу продаж, при увеличении — в книгу покупок.

Продавец

- Увеличение стоимости. Возникшую разницу необходимо включить в налоговую базу текущего отчетного периода.

- Уменьшение стоимости. У продавца появляется право на вычет суммы НДС, излишне начисленной по первоначальному счету-фактуре.

Покупатель

- Увеличение стоимости. У покупателя появляется право на вычет дополнительно предъявленной суммы НДС.

- Уменьшение стоимости. У покупателя возникает обязанность восстановить сумму НДС, излишне принятую к вычету по первоначальному счету-фактуре.

Проверка корректировочного счета‑фактуры в налоговой: коды ошибок

Подписанный документ необходимо направить в налоговую инспекцию на проверку. Если сотрудники найдут расхождения, то направят запрос по разъяснению расхождений. В запросе будет указан числовой код ошибки. Сейчас действуют девять кодов возможных ошибок — от 1 до 9.

Код ошибки 1

Возникает в четырех случаях:

- контрагент не отразил счет‑фактуру по сделке;

- сдал нулевую декларацию по НДС;

- не отчитался;

- ошибся в реквизитах счета‑фактуры, из-за чего программа не смогла его идентифицировать.

Код ошибки 2

Если внутри декларации расходятся данные об одной и той же операции, то возникает код ошибки 2. Речь идет о несоответствии между операциями в книгах покупок и продаж.

Код ошибки 3

Указывает на расхождения между сведениями в разделах 10 и 11 декларации по НДС и возникает при несоответствии между выставленным и полученным счетами-фактурами.

Код ошибки 4

Если ошиблись в конкретной графе книги покупок или книги продаж, налоговики ставят код 4. В квадратных скобках после этого кода они указывают номер графы, например 4[19] или 4[3]. Речь идет о графах таблицы расхождений, а не самой книги покупок или продаж.

Код ошибки 5

Означает, что в разделах 8–12 декларации есть счет‑фактура без даты. Либо его дата превышает квартал, за который сдали отчетность.

Код ошибки 6

Возникает, если к вычету НДС указана сумма, зарегистрированная в счете-фактуре более трех лет назад.

Код ошибки 7

Заявили вычет на основании счета‑фактуры, который составили раньше даты государственной регистрации продавца или покупателя. Налоговики считают такие сделки фиктивными и поэтому снимают вычеты.

Код ошибки 8

В разделах 8–12 декларации по НДС указан неверный код вида операции. Это одна их самых частых ошибок.

Код ошибки 9

Указывает на ошибки при аннулировании исходящих счетов-фактур. Возникает в двух случаях:

- в книге продаж нет записи, которую вы отменяете;

- сумма аннулированного НДС оказалась больше суммы налога, что отразили по первоначальному счету-фактуре.

На исправление ошибок дается 10 дней после получения запроса. В налоговую надо предоставить все необходимые пояснения и документы. Штрафов за ошибки в корректировочных счетах-фактурах нет, но покупателю могут отказать в вычете НДС.

Повторный корректировочный счет‑фактура

Проводить корректировку стоимости товаров и услуг можно сколько угодно раз.

Продавец указывает данные предыдущего документа: дата и номер, разница между новыми сведениями и первой корректировкой. В строку «До изменения» переносятся данные из предыдущего корректировочного счета‑фактуры.

Документ регистрируется продавцом и покупателем в книгах продаж и покупок на указанную в нем сумму разницы. При этом не аннулируются записи предыдущего корректировочного счета‑фактуры.

Когда товар можно вернуть

В законодательстве предусмотрены случаи, когда покупатель может вернуть товар поставщику:

- Товар поставлен не в полном объеме (ст. 466 ГК).

- Нет документации или принадлежностей к товару (ст. 464 ГК).

- Нарушено условие об ассортименте (ст. 468 ГК).

- Обнаружен недокомплект (ст. 480, 519 ГК).

- Товар передан без тары или упаковки (482 ГК).

- Неоднократно нарушены сроки поставок по договору (ст. 523 ГК).

- Товар имеет недостатки, которые:

- невозможно устранить;

- нельзя устранить без несоразмерных расходов или затрат времени;

- выявляются неоднократно (ст. 475 ГК).

Возврат товара также может быть предусмотрен условиями договора или выполняться в рамках нового контракта. Тогда стороны меняются местами, то есть покупатель уже выступает поставщиком, а поставщик становится покупателем. Такую операцию отражают в учете не как возврат, а как новую продажу.

МойСклад — удобный и функциональный сервис для торговли и производства. Сделайте ваш бизнес прозрачным.

Узнать подробнее о возможностях сервиса

Как оформить возврат товара

Набор документов зависит от ситуации.

Несоответствие обнаружено при приемке товара у представителя поставщика

Например: водитель-экспедитор поставщика привез товар в магазин, а в процессе приемки обнаружили, что часть продукции испорчена.

Тогда покупатель может просто не принимать бракованные позиции. То есть на месте откорректировать приходную накладную — вычеркнуть из нее позиции с браком.

Важно: исправления в документе нужно сделать в присутствии представителя поставщика — материально-ответственного лица (в нашем примере водителя-экспедитора).

Представитель должен поставить свою подпись рядом с вычеркнутой позицией и забрать некондиционный товар.

Поставщик, который применяет общий режим, обязан оформить корректировочный счет-фактуру на меньшую сумму и в течение 5 дней передать ее покупателю. Если при реализации товара поставщик использовал УПД, то при его возврате он также вправе оформить корректировочный счет-фактуру (письмо УФНС по Москве от 13.05.2020 № 24-23/3/080514@), либо выставить УКД.

Несоответствие обнаружилось при приемке, но вернуть товар сразу невозможно

Такая ситуация может произойти, если товар доставила транспортная компания, которая не принимает груз обратно. Документальное оформление будет сложнее.

Покупателю придется принять товар, но нужно будет задокументировать брак в присутствии представителя транспортной компании. Для этого придется составить акт о расхождении в четырех экземплярах. Можно использовать форму ТОРГ-2 или самостоятельно разработанный бланк.

Вы можете скачать бланк ТОРГ-2 здесь.

Затем на основании акта нужно составить претензию продавцу. Это можно сделать в произвольной форме. Укажите в тексте выявленные недостатки, потребуйте принять бракованный товар обратно и вернуть деньги.

Скачайте образец претензии здесь.

После того, как продавец рассмотрит вашу претензию, нужно составить накладную на возвращаемый товар (например, по форме ТОРГ-12). При этом в графе «Основание» указывают: «Возврат некачественного товара». Все реквизиты документа переносят из договора и приходной накладной, по которой ранее поступил товар.

Если покупатель — плательщик НДС, то ему нужно получить корректировочный счет-фактуру от продавца.

МойСклад

Все что нужно — в одной системе: продажи, закупки, склад, финансы, клиенты и поставщики

Несоответствие обнаружили после того, как оприходовали товар

Действовать нужно так же, как и в предыдущей ситуации. Поскольку товар уже был принят, то можно составить не акт о расхождениях (формально он имеет отношение только к процедуре приемки), а другой документ в произвольной форме. Например: акт о выявлении некачественного товара.

Акт составляет комиссия, состав которой руководитель утверждает отдельным распоряжением или приказом. Комиссия должна состоять из двух и более человек. Обычно это работники предприятия, которые имеют достаточную квалификацию, чтобы подтвердить наличие дефектов товара.

Возврат качественного товара

Иногда покупатель возвращает поставщику продукцию надлежащего качества.

Если возврат происходит в рамках существующей сделки (по первоначальному договору или допсоглашению к нему), то покупатель оформляет накладную на возврат и получает корректировочный счет-фактуру от продавца.

Иная ситуация, если покупатель возвращает товар в рамках новой сделки (то есть стороны оформляют новый договор поставки). В этом случае стороны меняются местами: бывший покупатель становится поставщиком, а его поставщик — покупателем. И действия сторон будут стандартными. Бывший покупатель, ставший поставщиком, сам выставляет своему контрагенту обычный пакет документов (например: накладную и счет-фактуру).

Важно: до 01.04.2019 стороны могли применять метод, так называемой, «обратной реализации» (покупатель продавал товар поставщику в рамках первоначальной сделки). Но теперь так делать нельзя. Если покупатель в такой ситуации выставит счет-фактуру, то продавец не сможет ее использовать для получения вычета (письмо Минфина от 10.04.2019 № 03-07-09/25208).

Сервис МойСклад — все, что нужно бизнесу в одной системе: продажи, закупки, склад, финансы, клиенты и поставщики.

Попробовать МойСклад бесплатно

Как учесть возврат неоприходованного товара

Если покупатель обнаружил брак до того, как оприходовал товар, но вынужден какое-то время хранить его у себя, стоимость товара отражают на забалансовом счете 002:

Дт 002 — стоимость некачественного товара отражена на забалансовом учете.

Возврат товара поставщику будет отражен так:

Кт 002 — некачественный товар списан с забалансового учета;

Дт 51 — Кт 60 — получены деньги за возвращенный товар.

НДС не был принят к учету. Поэтому исправлять ничего не нужно, ведь никаких первоначальных записей в книги покупок и продаж не было.

Как учесть возврат оприходованного товара

Возврат бракованного товара отражают так:

Дт 76.2 — Кт 41 — списана стоимость бракованного товара;

Дт 76.2 — Кт 68 — восстановлен НДС, ранее принятый к вычету;

Дт 51 — Кт 76.2 — получены деньги от контрагента.

Если покупатель возвращает качественный товар, то ему нужно сторнировать в учете проводки:

Дт 41 — Кт 60 Сторно — товар возвращен поставщику;

Дт 19 — Кт 60 Сторно — отражен НДС со стоимости возвращенного товара;

Дт 68 — Кт 19 Сторно — восстановлен НДС, который ранее был принят к вычету.

Дт 51 — Кт 60 — получены деньги от продавца.

Бухгалтер уже принял НДС к учету и отразил его в книге покупок. Теперь ему нужно отразить сумму корректировочного счета-фактуры в книге продаж, чтобы восстановить ранее принятый к учету НДС.

Обратную реализацию отражают в учете обычными проводками:

Дт 62 — Кт 90.1 — учтена сумма выкупа с НДС;

Дт 90.2 — Кт 41 — отражена стоимость возвращаемых товаров;

Дт 90.3 — Кт 68 — отражен НДС с реализации;

Дт 60 — Кт 62 — проведен зачет взаимных требований.

Выставленный бывшему поставщику (а теперь новому покупателю) счет-фактуру фиксируют в книге продаж.

Что с налогом на прибыль

Возврат бракованного товара покупатель при расчете налога на прибыль никак не учитывает. Если ранее стоимость такого товара была учтена в расходах, то следует откорректировать отчетность того периода, в котором были признаны эти расходы (ст. 81 НК).

Возврат качественного товара по сути — новая продажа. Учет возврата зависит от метода, который применяет покупатель: кассового или начисления. То есть либо отражает выручку от реализации в день получения оплаты, либо в момент реализации товара (в момент перехода права собственности).

МойСклад — мультисервис для бизнеса

Объединяйте все бизнес-процессы: производство, складской учет, продажи. Попробуйте, это бесплатно!

Остались вопросы?

Заполните заявку и наш специалист свяжется с вами:

Корректировочный счет-фактура выставляется в том случае, когда изменяется стоимость отгруженных ранее товаров (выполненных работ, оказанных услуг) за счет изменения цены и (или) количества (объема) товара (работы, услуги). При этом данный факт должен быть подтвержден соответствующими документами. Необходимость составления корректировочного счета-фактуры в указанных случаях следует из положений п. 3 ст. 168 НК РФ и подтверждается выводами, сделанными в письме ФНС России от 23.08.2012 № АС-4-3/13968@.

Обратите внимание, если изменение стоимости произошло в течение пяти календарных дней со дня отгрузки товаров и до выставления счета-фактуры, то можно выставить обычный счет-фактуру на отгрузку, а не корректировочный (Письмо Минфина России от 18.06.2014 № 03-07-РЗ/29089).

Порядок оформления корректировочного счета-фактуры

Корректировочный счет-фактура составляется при обязательном наличии договора, соглашения или иного первичного документа, подтверждающего согласие (факт уведомления) покупателя на изменение стоимости отгруженных товаров (выполненных работ, оказанных услуг), в том числе из-за изменения цены и (или) изменения количества (объема). Данная норма прописана в положениях п.10 ст.172 НК РФ.

На составление корректировочного счета-фактуры у поставщика есть пять календарных дней с даты оформления соответствующего документа, подтверждающего изменение стоимости и (или) количества отгруженного товара (работы, услуги).

В корректировочном счете-фактуре должны быть указаны следующие реквизиты:

- наименование «корректировочный счет-фактура», его порядковый номер и дата составления;

- порядковый номер и дата составления счета-фактуры (счетов-фактур), по которому осуществляется изменение;

- наименования, адреса и идентификационные номера налогоплательщика и покупателя;

- наименование товаров (описание выполненных работ, оказанных услуг) и единица измерения, по которым осуществляются изменение цены и (или) уточнение количества (объема);

- количество (объем) товаров (работ, услуг) по счету-фактуре до и после уточнения;

- наименование валюты;

- цена за единицу измерения без учета НДС;

- стоимость всего количества товаров (работ, услуг) по счету-фактуре без НДС до и после изменений;

- сумма акциза по подакцизным товарам;

- налоговая ставка;

- сумма НДС до и после изменения стоимости;

- стоимость всего количества товаров (работ, услуг) с учетом суммы НДС до и после изменения;

- разница между показателями счета-фактуры, по которому осуществляется изменение стоимости.

При этом налогоплательщик вправе составить единый корректировочный счет-фактуру на изменение стоимости отгруженных товаров (выполненных работ, оказанных услуг), указанных в двух и более счетах-фактурах, составленных им ранее.

Кроме того, при необходимости продавец может внести дополнительные реквизиты в форму корректировочного счета-фактуры, утвержденного Постановлением Правительства РФ от 26.12.2011 №1137. Такая позиция подтверждается выводами, сделанными в письмах ФНС России от 23.08.2012 № АС-4-3/13968@ и Минфина России от 04.09.2012 № 03-07-08/264 и от 08.08.2012. № 03-07-15/102.

На практике можно встретиться с ситуацией, когда Вам понадобится оформление повторного корректировочного счета-фактуры, изменяющего данные первого. Поскольку корректировочный счет-фактуру составляют на разницу между показателями до и после изменения стоимости отгруженных товаров (выполненных работ, оказанных услуг), то при повторном изменении стоимости отгрузки продавец должен будет выставить новый корректировочный счет-фактуру. В него надо будет перенести соответствующие данные из предыдущего корректировочного счета-фактуры, то есть, в строку А (до изменения) повторного корректировочного счета-фактуры переносятся сведения, отражаемые по строке Б (после изменения) предыдущего корректировочного счета-фактуры. А в строке 1б повторного корректировочного счета-фактуры отражается номер и дата первого корректировочного счета-фактуры, к которому он составляется. Данная позиция высказана в письме Минфина России от 26.05.2015 № 03-07-09/30177.

При этом повторный корректировочный счет-фактура также составляется в течение пяти дней с момента составления документа, подтверждающего согласие (факт уведомления) покупателя с повторным изменением стоимости отгруженных товаров (работ, услуг). Регистрация нового корректировочного счета-фактуры в книге покупок и книге продаж осуществляется в общеустановленном порядке, а запись о выставленном предыдущем корректировочном счете-фактуре в книге покупок (книге продаж) при повторном изменении стоимости и выставлении нового корректировочного счета-фактуры не аннулируется.

Необходимость составления корректировочного счета-фактуры при неполной поставке товара

В случае расхождения количества фактически полученных покупателем товаров (объема выполненных работ, оказанных услуг) по сравнению с количеством, указанном продавцом в первичном документе и первоначальном счете-фактуре, и последующего изменения стоимости отгруженных товаров (работ, услуг) в результате уточнения их количества продавцом должен быть выставлен корректировочный счет-фактура.

В случае, если изменение стоимости товаров (работ, услуг) произошло в результате исправления технической ошибки, возникшей в результате неправильного ввода данных о цене и (или) количестве отгруженных товаров (работ, услуг), то корректировочный счет-фактура продавцом не выставляется. Также не составляется корректировочный счет-фактура при пересортице товара, когда к покупателю поступают товары, не упомянутые в отгрузочном счете-фактуре. В указанных случаях в выставленный счет-фактуру следует внести соответствующие исправления. Исправления вносятся продавцом в порядке, установленном п. 7 Приложения № 1 к Постановлению Правительства РФ от 26.12.2011 №1137 путем составления нового экземпляра счета-фактуры.

Заметим, если компания своевременно не выставит корректировочный счет-фактуру в случае, когда его выставление необходимо, она рискует получить штраф по ст.120 НК РФ за грубое нарушение правил учета доходов и расходов и объектов налогообложения в размере 10 000 руб. при совершении нарушения в течение одного квартала, и 30 000 руб. – в течение большего времени.

На основании корректировочного счета-фактуры поставщик вправе заявить вычет по НДС. Поэтому корректировочный счет-фактуру нужно зарегистрировать в книге покупок. А вот покупателю регистрировать корректировочный счет-фактуру, поступившую от поставщика, не нужно (письмо Минфина России от 12.05.2012 № 03-07-09/48). Ведь покупатель должен принимать на учет только фактически поступившие товары.

Поскольку вычет по НДС можно заявить только по фактически поступившим и учтенным товарам (п. 1 ст. 172 НК РФ), покупатель должен изначально заявить к вычету правильную сумму НДС. И корректировать ее в дальнейшем не потребуется. В таком случае в книге покупок регистрируется только отгрузочный счет-фактура поставщика на сумму налога со стоимости товаров, принятых на учет.

Необходимость составления корректировочного счета-фактуры при возврате товара

Корректировочный счет-фактура составляется только в том случае, когда покупатель возвращает продавцу лишь часть товаров, не принятых им еще на учет.

Корректировочный счет-фактура не составляется в следующих случаях (исправления вносятся в порядке, установленном Постановлением Правительства РФ от 26.12.2011 №1137):

- покупатель возвращает товары, которые уже были приняты им на учет (тогда покупатель должен оформить отгрузочный счет-фактуру на стоимость возвращенных товаров);

- покупатель возвращает всю партию товаров, не принятых на учет (тогда поставщик вправе принять к вычету НДС со стоимости товаров на основании своего счета-фактуры на их отгрузку).

Оформляется корректировочный счет-фактура у покупателя и продавца при возврате товара в таком же порядке, в каком и при недопоставке товара (работы, услуги), описанной выше.

Необходимость составления корректировочного счета-фактуры при предоставлении скидки, премии на товар (работу, услугу)

При предоставлении скидок покупателю принципиальное значение имеет момент, когда продавцом предоставляется скидка или премия до или после оплаты товара покупателем. Если скидка предоставляется до того, как он оплатил товар, то она не может уменьшать стоимость отгруженного товара, и особых сложностей в дальнейшем ее учет не вызывает. Другое дело, когда скидка дается уже после того, как товар был оплачен, например, за объем совершенных покупок.

При этом, если поставщик выплачивает покупателю премию или иную поощрительную выплату, то такая выплата не уменьшает для целей исчисления налоговой базы по НДС продавцом товаров (работ, услуг) (и применяемых вычетов их покупателем) стоимость отгруженных товаров, что прямо следует из положений п. 2.1 ст. 154 НК РФ). Исключением является случай, когда непосредственно договором предусмотрено уменьшение стоимости отгруженных товаров (выполненных работ, оказанных услуг) на сумму выплачиваемой (предоставляемой) премии (поощрительной выплаты). При предоставлении такой «ретроскидки» продавец либо возвращает разницу в стоимости отгруженных товаров денежными средствами, либо стороны договариваются учесть возникшую разницу в счет аванса уже под следующую поставку. В последней рассмотренной нами ситуации меняется стоимость товаров, а значит корректировке подлежит и налоговая база по НДС (выставляется корректировочный счет-фактура).

Таким образом, при решении вопроса о необходимости составления корректировочного счета-фактуры, бухгалтеру необходимо тщательно ознакомиться с условиями договора, в рамках которого предоставляется скидка или премия для того, чтобы убедиться изменяется ли стоимость товара на предоставленную покупателю скидку или нет. В случае необходимости составления корректировочного счета-фактуры его оформление происходит в вышеуказанном порядке так же, как и в ранее описанных ситуациях.

Интересно рассмотреть выводы, сделанные Верховным Судом в Определении от 22.06.2016 №308-КГ15-19017 касательно предоставления подобных «рестроскидок», уменьшающих стоимость ранее отгруженных товаров на основании корректировочных счетов-фактур. Суть вопроса заключалась в том, что в рассматриваемой спорной ситуации поставлялись продовольственные товары, в то время как положениями Закона от 28.12.2009 № 381-ФЗ «Об основах государственного регулирования торговой деятельности в РФ» не позволено изменять условия договора, в том числе стоимость товара, когда продовольственные товары уже отгружены. В Определении Верховный Суд поддержал позицию налогоплательщика и подтвердил правомерность определения налоговой базы по НДС с учетом предоставленных скидок и внесения корректировок за тот налоговый период, в котором отражена реализация товаров (работ, услуг). Отметим, данный вывод соответствует доводам, приводимым ранее в Постановлениях Президиума ВАС от 22.12.2009 №11175/09 и от 7.02.2012 № 11637/11 о необходимости составления корректировочных счетов-фактур при изменении стоимости отгруженных товаров.

Процессы работы с бумажными и электронными корректировочными счетами-фактурами идентичны. Но к несомненным плюсам электронного документооборота можно отнести быстрый поиск необходимого документа, контроль операций и историю изменений, экономию времени и исключение ошибок, возникающих из-за «человеческого фактора».

Подключиться к юридически значимому электронному документообороту можно с помощью продуктов компании Такском. Для обмена электронными документами может быть использована учетная система или простая веб-версия, работающая с любого компьютера.

Узнать больше об ЭДО, получить консультацию специалистов, ознакомиться с историями успешного внедрения ЭДО в крупнейших компаниях можно на сайте компании Такском.