Начинаем серию уроков по работе с НДС в 1С:Бухгалтерия 8.3 (редакция 3.0).

Курс повышения квалификации «Все про НДС: от нуля до сложных моментов»

На практических примерах научим вас работать с НДС в любых ситуациях: разберем новые правила 2023 года по НДС, заполнение деклараций, применение льгот и обоснование вычетов.

Официальное удостоверение на 120 ак. часов в ФИС ФРДО Рособрнадзора.

Посмотреть программу

Сегодня рассмотрим тему: «Исправленный счет-фактура».

Большая часть материала будет рассчитана на начинающих бухгалтеров, но и опытные найдут кое-что для себя.

Напоминаю, что это урок, поэтому вы можете смело повторять мои действия у себя в базе (лучше копии или учебной).

Итак, приступим.

Немного теории

В отличие от корректировочного счета-фактуры, исправленный счет-фактура используется для исправления ошибок, допущенных при заполнении первичного счета-фактуры.

Исправления вносятся только в тех случаях, когда обнаружены именно ошибки заполнения, например:

-

опечатки,

-

неверные реквизиты,

-

перепутаны налоговые ставки.

Исправленный счет-фактура составляется продавцом в 2 экземплярах, один из которых остаётся у него, а второй передаётся покупателю.

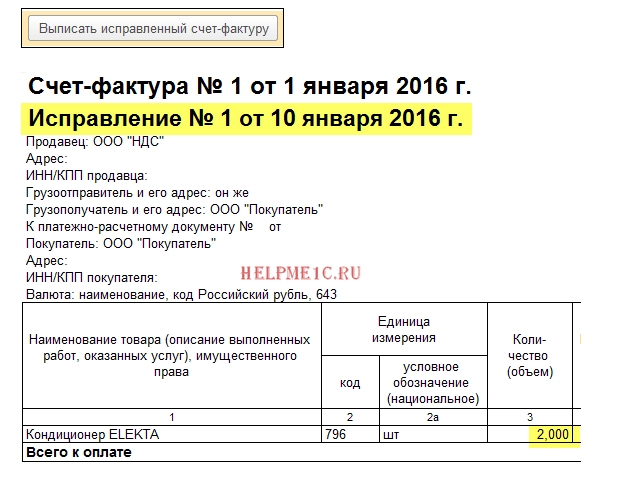

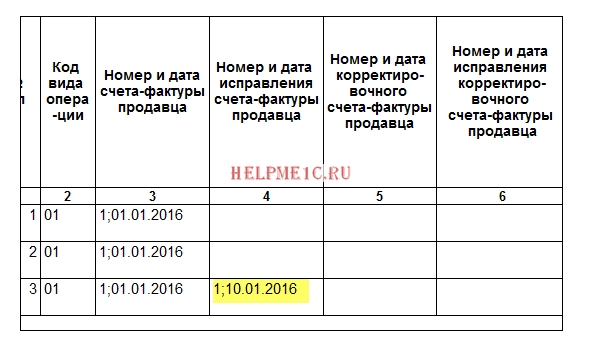

Номер и дата исправленного счета-фактуры полностью совпадают с первичным документом, но в нём дополнительно указывается номер и дата исправления.

Нумерация исправлений ведётся в пределах первичного счета-фактуры от 1 и до бесконечности.

Рассмотрим возможные ситуации на примерах.

Исправление на стороне продавца

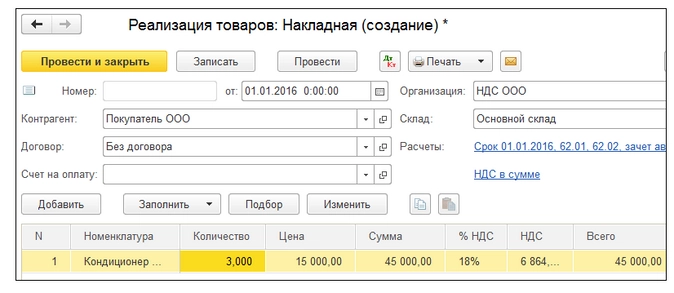

01.01.2016 мы (ООО “НДС”) отгрузили ООО “Покупатель” 2 кондиционера по цене 15 000 рублей каждый (включая НДС).

При этом мы выставили покупателю первичный счет-фактуру №1 от 01.01.2016, в котором допустили опечатку, указав вместо двух 3 кондиционера.

Выставляем первичный счет-фактуру

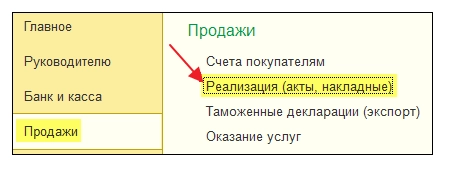

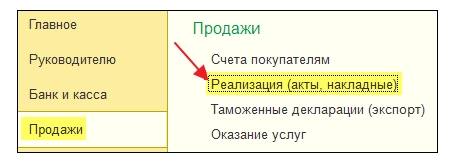

Заходим в раздел “Продажи” пункт “Реализация (акты, накладные)”:

Создаём и заполняем новый документ “Реализация (товары)”:

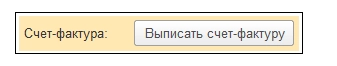

Проводим его, а затем выписываем счет-фактуру (кнопка внизу документа):

Ошибку обнаружили в том же налоговом периоде (у продавца)

Свою ошибку мы обнаружили 10 января, выставив покупателю исправленный счет-фактуру №1 (исправление 1) от 01.01.2016 (исправление 10.01.2016).

Выставляем исправленный счет-фактуру в том же налоговом периоде (у продавца)

Снова заходим в раздел “Продажи” пункт “Реализация (акты, накладные)”:

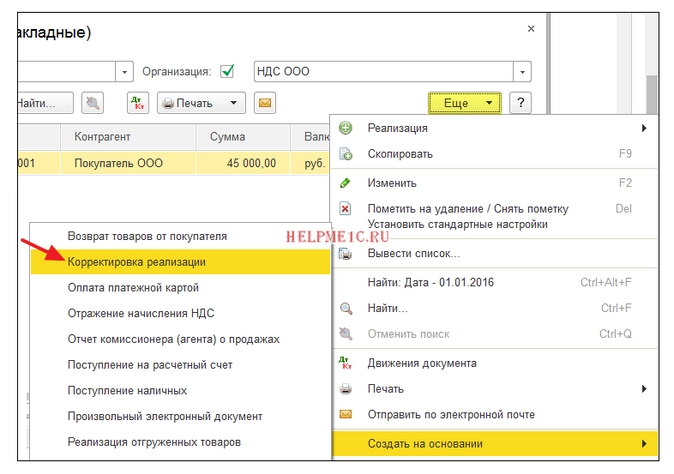

Выделяем созданную ранее реализацию левой кнопкой мыши, а затем выбираем пункт “Создать на основании” (может быть скрыта в пункте “Ещё”) и далее пункт “Корректировка реализации”:

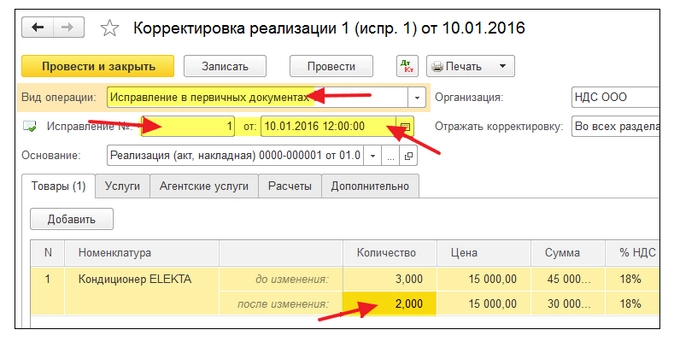

Заполняем корректировку реализации:

При этом обратите внимание на несколько моментов:

-

Вид операции “Исправление в первичных документах”.

-

Исправление №1 от 10.01.2016.

-

Количество 2.

Проводим документ и выставляем исправленный счет-фактура (кнопка внизу документа):

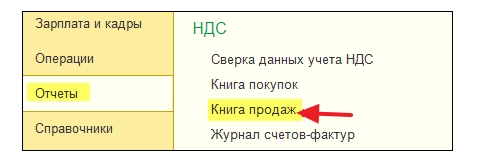

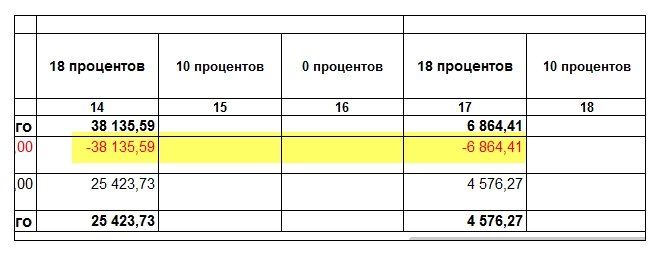

Смотрим книгу продаж в том же налоговом периоде (у продавца)

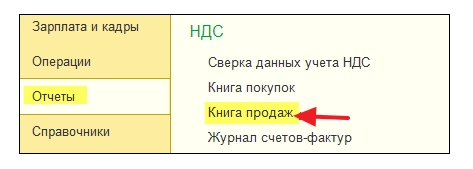

Формируем книгу продаж за 1 квартал:

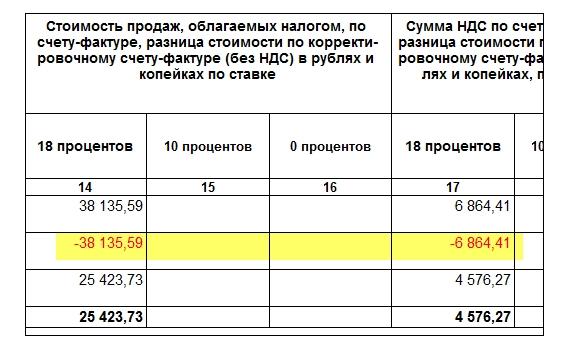

И видим, что первичный счет-фактура аннулирован (методом сторно):

Исправленный счет-фактура попал в книгу продаж:

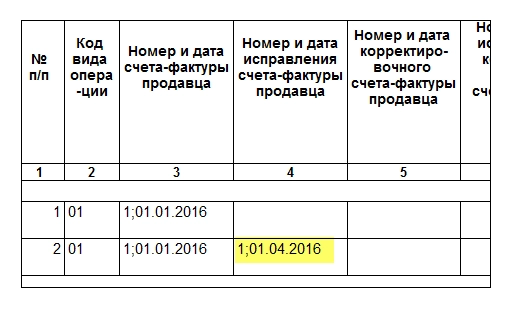

При этом там же указаны номер и дата исправления:

Ошибку обнаружили в другом налоговом периоде (у продавца)

Свою ошибку мы обнаружили 01 апреля, выставив покупателю исправленный счет-фактуру №1 (исправление 1) от 01.01.2016 (исправление 01.04.2016).

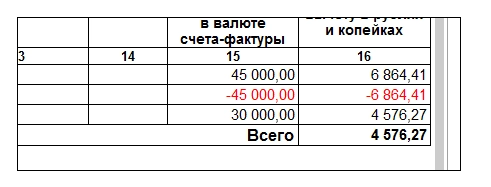

Выставляем исправленный счет-фактуру по той же схеме (как и выше), только датой 01.04.2016:

В этом случае (выставление исправленного счета-фактуры в другом налоговом периоде) исправление вносится через дополнительный лист книги продаж 1 квартала.

Открываем книгу продаж за 1 квартал:

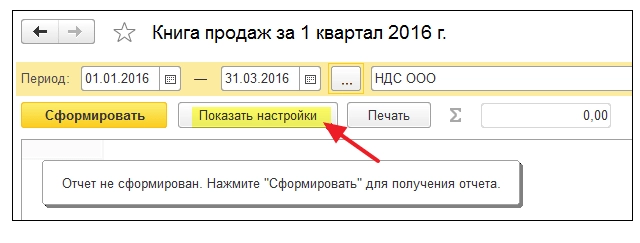

Нажимаем в ней “Показать настройки”:

Отмечаем галку “Формировать дополнительные листы” за текущий период:

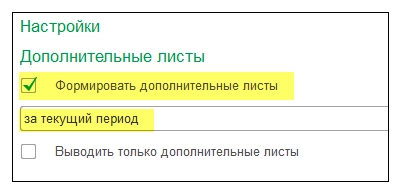

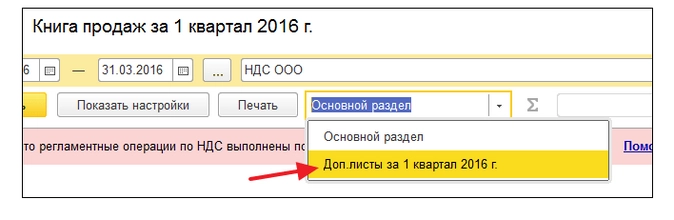

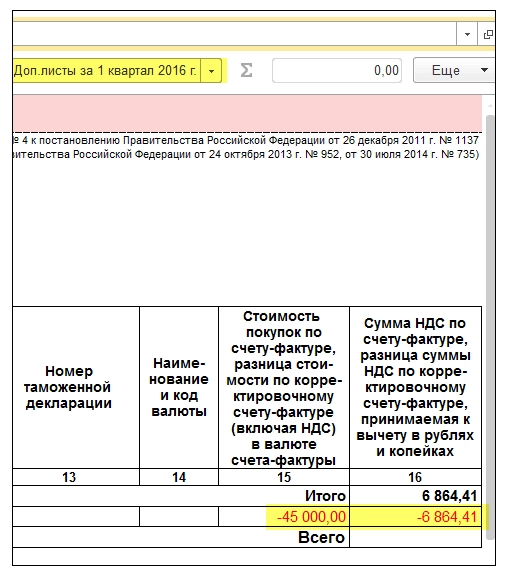

Формируем книгу продаж и вместо основного раздела указываем “Дополнительный лист за 1 квартал 2016 года”:

Вот аннулирование первичного счета-фактуры:

А вот исправленный счет-фактура с указанием номера и даты исправления:

Исправление на стороне покупателя

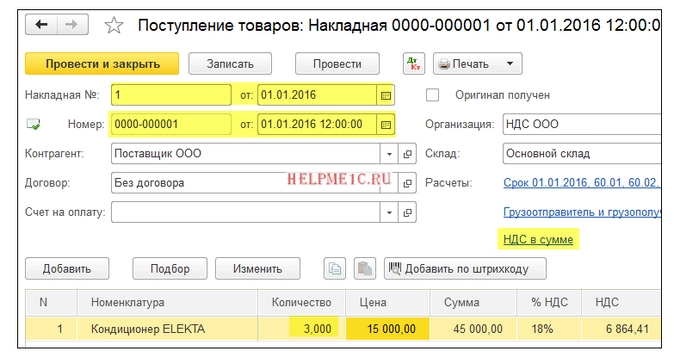

01.01.2016 мы (ООО “НДС”) получили от ООО “Поставщик” 2 кондиционера по цене 15 000 рублей каждый (включая НДС).

При этом мы получили первичный счет-фактуру №1 от 01.01.2016, в котором была допущена опечатка (указано 3 кондиционера вместо 2).

Заносим первичный счет-фактуру

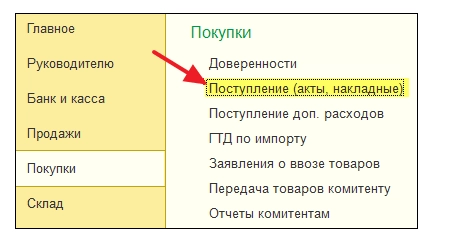

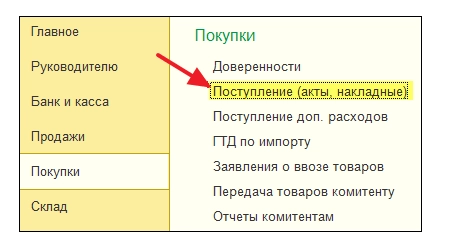

Заходим в раздел “Покупки” пункт “Поступление (акты, накладные)”:

Создаем и заполняем новый документ “Поступление (товары)”:

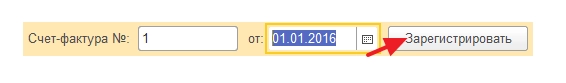

Регистрируем первичный счет-фактуру внизу документа:

Ошибку обнаружили в том же налоговом периоде (у покупателя)

Свою ошибку продавец обнаружил 10 января, выставив нам (покупателю) исправленный счет-фактуру №1 (исправление 1) от 01.01.2016 (исправление 10.01.2016).

Заносим исправленный счет-фактуру в том же налоговом периоде (у покупателя)

Снова заходим в раздел “Покупки” пункт “Поступление (акты, накладные)”:

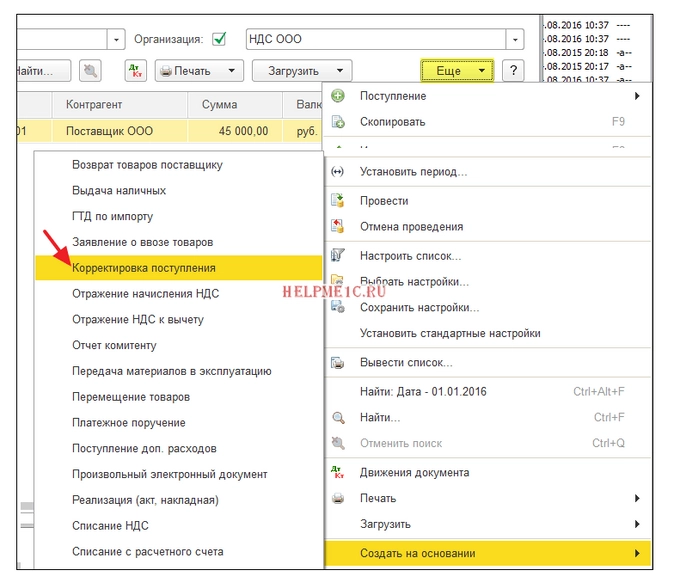

Выделяем созданное ранее поступление левой кнопкой мыши, а затем выбираем пункт “Создать на основании” (может быть скрыта в пункте “Ещё”) и далее пункт “Корректировка поступления”:

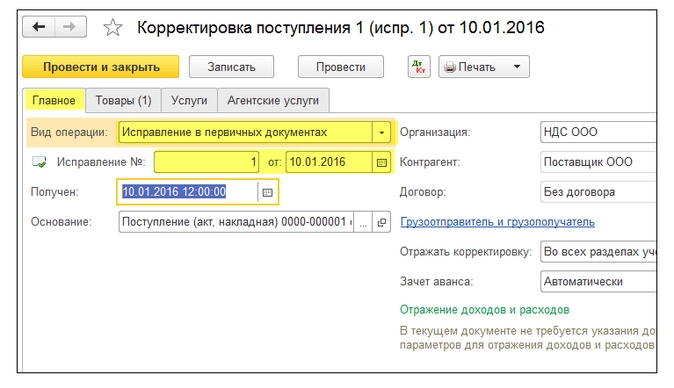

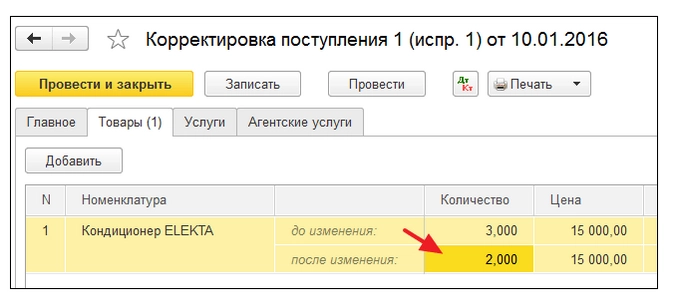

Заполняем корректировку поступления следующим образом:

На закладке “Товары” указываем верное количество:

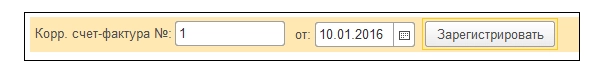

Проводим документ и регистрируем исправленный счет-фактуру:

Делаем запись в книгу покупок в том же налоговом периоде (у покупателя)

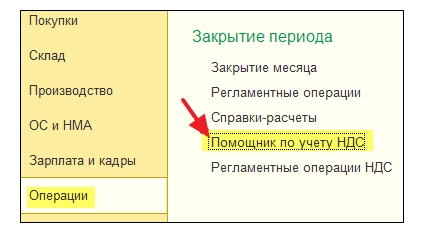

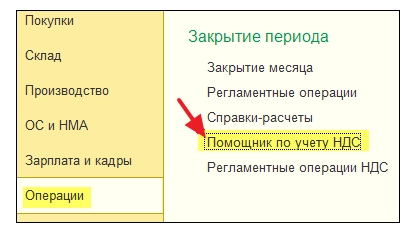

Заходим в раздел “Операции” пункт “Помощник по учету НДС”:

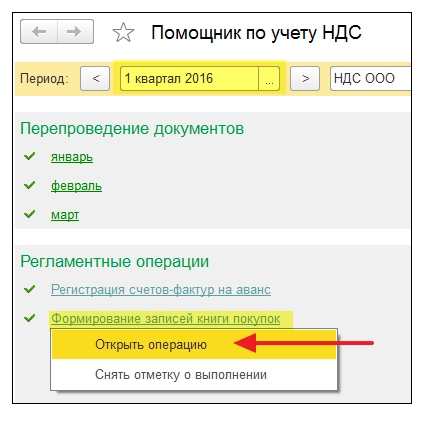

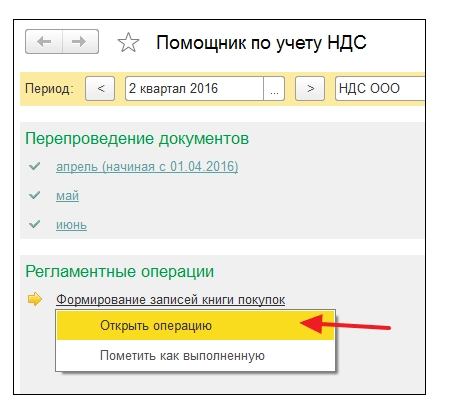

Указываем период “1 квартал” а затем открываем формирование записей книги покупок:

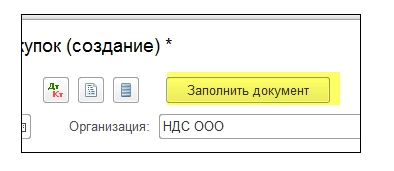

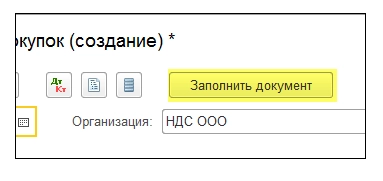

Нажимаем кнопку “Заполнить документ”:

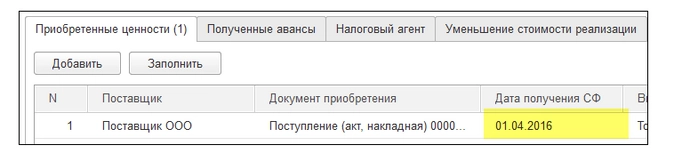

Закладка “Приобретенные ценности” автоматически заполнятся нашим поступлением, с указание даты получения счет-фактуры 10.01.2016 (дата исправления):

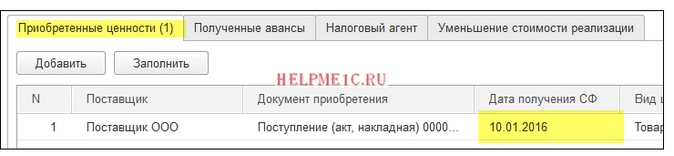

Проводим документ, а затем формируем книгу покупок за 1 квартал:

Первичный счет-фактура аннулирован, новый (исправленный) счет-фактура внесен.

Ошибку обнаружили в другом налоговом периоде (у покупателя)

Свою ошибку продавец обнаружил 01 апреля, выставив нам (покупателю) исправленный счет-фактуру №1 (исправление 1) от 01.01.2016 (исправление 01.04.2016).

Заносим исправленный счет-фактуру по той же схеме (как и выше), только датой 01.04.2016:

В этом случае аннулирование первичного счета-фактуры производится через дополнительный лист книги покупок за 1 квартал:

А исправленный счет-фактура вносится в книгу покупок 2 квартала через записи в книгу покупок.

Для этого открываем “Помощник по учету НДС” за 2 квартал:

И открываем операцию “Формирование записей книги покупок”:

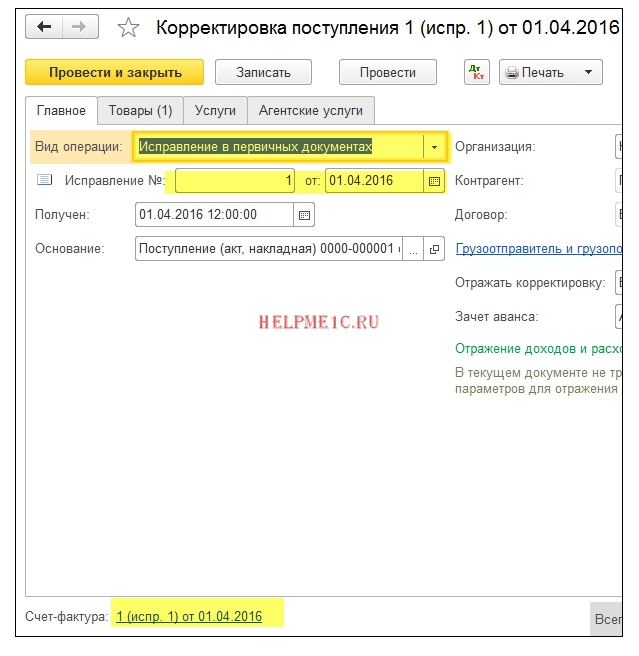

В открывшейся форме нажимаем кнопку “Заполнить документ”:

Закладка “Приобретенные ценности” автоматически заполнилась исправленным счетом-фактурой от 01.04.2016:

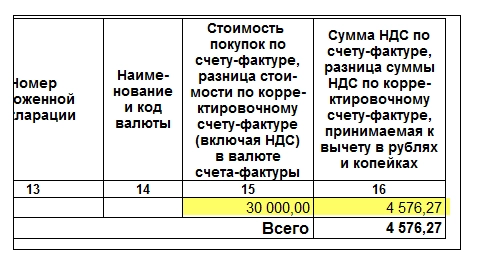

Проводим документ, а затем формируем книгу покупок за 2 квартал:

Исправленный счет-фактура занесен в книгу покупок 2 квартала.

Мы молодцы, на этом всё :-).

Исправленный счет-фактура — документ, с необходимостью выставления которого могут столкнуться фирмы и ИП, имеющие дело с НДС. Рассмотрим, когда он выписывается и как его оформить.

Что понимается под исправленным счетом-фактурой

В гл. 21 НК РФ термин «исправленный счет-фактура», так же как и «исправительный», отсутствует. При этом в обеих формах счета-фактуры (и основной, и корректировочной), предлагаемых постановлением Правительства РФ от 26.12.2011 № 1137, есть строка для указания реквизитов внесенных в них исправлений. Кроме того, о составлении исправленного счета-фактуры говорится в п. 6 Правил заполнения счета-фактуры.

ВНИМАНИЕ! С 01.07.2021 вступили в силу поправки в НК РФ по счетам-фактурам при реализации прослеживаемых товаров. Поправки в НК РФ предусматривают, что при реализации прослеживаемых товаров счета-фактуры, в том числе корректировочные, нужно выставлять в электронной форме.

Порядок выставления и получения счетов-фактур в электронном виде подробно описан в Готовом решении от КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в материал.

С 1 июля 2021 года счета-фактуры оформляются по новой форме (постановление Правительства РФ от 02.04.2021 № 534). Подробнее об изменении реквизитов читайте здесь.

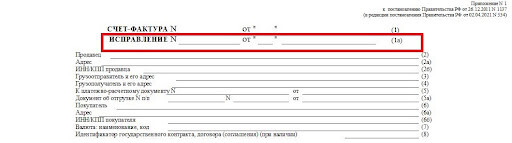

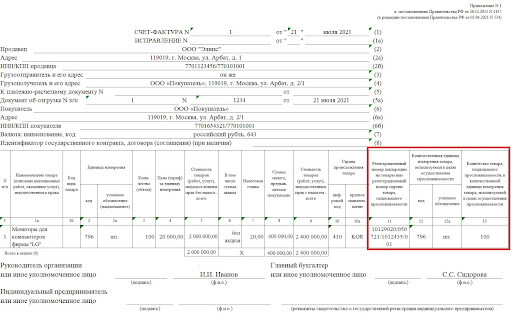

Скачать обновленный бланк счета-фактуры можно, кликнув по картинке ниже:

Бланк счета-фактуры

Скачать

Эксперты КонсультантПлюс подготовили пошаговую инструкцию по оформлению каждой строки обновленного счета-фактуры. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Таким образом, подразумевается, что исправления — вещь, имеющая право на существование. Причем изменения могут быть внесены как в основной документ, так и в исправленный счет-фактуру.

Однако следует понимать, что корректировочный и исправленный счет-фактура —документы совершенно разные:

- Корректировочный счет-фактура нужен тогда, когда вносятся изменения в исходные данные первичного документа (количество и цена), влияющие на расчет итоговой суммы продажи, зафиксированной в нем, и на связанную с ней сумму НДС. Причем корректировка не означает, что в первоначальном варианте счета-фактуры была допущена ошибка. Нет, к оформлению корректировочного счета-фактуры могут привести изменения исходных данных, которые произошли под влиянием каких-то факторов, чаще всего оформленных документально (соглашения об изменении цены, ретроскидки, выявления недостачи, брака или излишков среди поставленного товара).

Подробнее о данном счете-фактуре — «Что такое корректировочный счет-фактура и когда он нужен?».

- Необходимость в исправленном счете-фактуре появляется при обнаружении в исходном документе технических ошибок, которые могут иметь негативные последствия для получения вычетов по нему. При этом не все ошибки приводят к необходимости создания исправленного счета-фактуры. Если они не влияют на правильность понимания информации по реквизитам, в которых они допущены (даже по обязательным), то вычет по такому документу допустим (п. 2 ст. 169 НК РФ) — следовательно, нужда в исправленном счете-фактуре отпадает.

Понятие исправленного счета-фактуры как откорректированного исходного документа возникло с момента принятия постановления Правительства РФ от 26.12.2011 № 1137, т.е. с 2012 года. До этого значительную часть технических ошибок, допущенных в оформлении счета-фактуры, можно было исправить прямо в неправильном исходном документе, заверив исправления подписью и печатью составителя. После введения в действие указанного постановления исправленному счету-фактуре придан статус самостоятельного документа, со всеми вытекающими последствиями.

В каких случаях требуется исправление счета-фактуры

Так в каких случаях оформляют исправленный счет-фактуру? Он нужен тогда, когда возникает необходимость исправления технической ошибки в исходном документе. Например, создание исправленного счета-фактуры может потребоваться при ошибке:

- в дате, если исходный документ ошибочно оформлен другим месяцем, годом;

- реквизитах поставщика или покупателя, если они написаны не просто с опечаткой, а не соответствуют им вообще (неверный ИНН, адрес, наименование и т. п.);

- указании грузоотправителя и грузополучателя, если они не относятся к лицам, которые в реальности отправляли и получали товар;

- реквизитах документа на перечисление аванса;

- названии и коде валюты документа;

- указании наименования товара (работ, услуг);

- указании неправильной цены или неверного количества товара;

- в ставке и, как следствие, в сумме НДС и итоговой сумме документа;

- либо при отсутствии данных, обязательных к заполнению по импортным товарам (страна происхождения и регистрационный номер таможенной декларации).

Надо отметить, что большинство налогоплательщиков, если ошибка обнаружена своевременно и не успела выявиться налоговыми органами, предпочитают не делать исправленный счет-фактуру, а просто заменяют дефектный документ.

Об ошибках, не требующих исправления, читайте в статье «Какие ошибки в заполнении счета-фактуры не критичны для вычета НДС?».

О том, какие ошибки в счет-фактуре должны быть исправлены, читайте в статье «Ошиблись в счете-фактуре – что и как исправлять».

Форма для исправления счета-фактуры

Особой формы для исправленного счета-фактуры не предусмотрено. Он составляется по той же форме, в которой был составлен исходный документ, требующий исправления, т.е. основной или корректировочной. Обе формы содержатся в приложениях 1 и 2 соответственно постановления Правительства РФ от 26.12.2011 № 1137. При этом составление исправленного счета-фактуры может производиться в случае необходимости в коррекции счетов-фактур, ранее выписанных:

- на реализацию;

- на аванс;

- на корректировку, в том числе к нескольким изменяемым документам.

С формой счета-фактуры, в том числе предназначенной для исправления, вы можете познакомиться в статье «Бланк счета-фактуры за 2020-2021 годы в Excel скачать бесплатно».

Особенности заполнения исправленного счета-фактуры

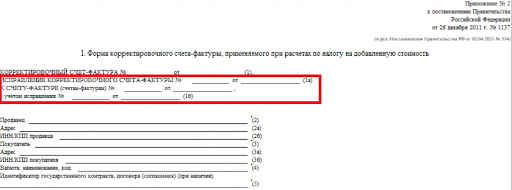

В обеих формах исправленного счета-фактуры под основным заголовком документа, содержащим его номер и дату, предусмотрена строка (или строки) для внесения номера и даты исправления:

- в счете-фактуре строка одна, и расположена она непосредственно под заголовком;

- в корректировочном счете-фактуре— 2: одна предназначена для сведений об исправлении собственно корректировочного счета-фактуры, а вторая — для указания реквизитов первоначального счета-фактуры, к которому был составлен корректировочный счет-фактура.

Иных особенностей оформления исправленного счета-фактуры нет. Он оформляется так же, как обычный, только неверные данные в нем заменяются правильными.

Особенности регистрации исправленного счета-фактуры

Если исправительный счет-фактура составлен в том же квартале, что и исходный счет-фактура (корректировочный счет-фактура), то в этом же квартале:

- Продавец в книге продаж должен зарегистрировать исправленный счет-фактуру и повторно зарегистрировать ошибочный счет-фактуру, но все его числовые показатели отразить со знаком «минус».

Эксперты КонсультантПлюс подготовили пример регистрации исправленного счета-фактуры в книге продаж. Переходите к примеру, получив пробный доступ к К+ бесплатно.

- Покупатель, если он отразил в книге покупок ошибочный счет-фактуру, должен зарегистрировать в книге покупок исправленный счет-фактуру и повторно зарегистрировать ошибочный счет-фактуру, но отразить все его числовые показатели со знаком «минус». Если покупатель не показал в книге покупок ошибочный счет-фактуру, он регистрирует только исправительный счет-фактуру.

Пример регистрации исправленного счета-фактуры в книге покупок есть в системе КонсультантПлюс. Получите пробный доступ к системе бесплатно.

На схеме мы показали порядок действий продавца и покупателя при изменении данных в счете-фактуре или при наличии в нем ошибок.

Если исправительный счет-фактура составлен в другом (следующем) же квартале:

- Продавец должен зарегистрировать исправительный счет-фактуру в дополнительном листе книги продаж того квартала, в котором зарегистрирован ошибочный счет-фактура. В этом же дополнительном листе книги продаж зарегистрировать ошибочный счет-фактуру, указав все его числовые показатели со знаком «минус».

- Покупатель должен составить дополнительный лист к книге покупок того квартала, в котором зарегистрировал ошибочный счет-фактуру и в этом же дополнительном листе к книге покупок продаж зарегистрировать ошибочный счет-фактуру, указав все его числовые показатели со знаком «минус». Если же покупатель изначально в книге покупок счет-фактуру, выписанный с ошибками, не отразил, то исправленный он должен зарегистрировать исправленный счет-фактуру только в книге покупок того квартала, в котором этот документ был получен.

Итоги

Не связанные с внесением поправок в количество, стоимость товаров (работ, услуг) и налоговых обязательств изменения в счет-фактуру и корректировочный счет-фактуру вносятся соответственно на бланке счета-фактуры, корректировочного счета-фактуры. При составлении исправительных документов необходимо указывать реквизиты исходного документа, в котором была допущена ошибка. Порядок регистрации исправительного счета-фактуры зависит от того, в каком периоде он был составлен по отношению к ошибочному счету-фактуре, а у покупателя еще и от того, был ли им зарегистрирован в книге покупок счет-фактура, содержащий ошибки.

Добавить в «Нужное»

Исправленный счет-фактура

Законодательством предусмотрено три вида счетов-фактур:

- обычный, выставляемый продавцом при отгрузке товара (выполнении работ, оказании услуг);

- корректировочный счет-фактура, выставляемый при изменении количества или стоимости товаров (работ, услуг);

- исправленный счет-фактура. Поговорим поподробнее именно о последнем из них. И, конечно, первый вопрос, который встает – исправленный счет-фактура в каких случаях выставляется.

Исправленный счет-фактура: в каких случаях выставляется

Итак, когда выставляется исправленный счет-фактура? Продавец выставляет исправленный счет-фактуру, если в первоначально выставленном счете-фактуре были обнаружены ошибки, препятствующие вычету НДС. Это ошибки в наименовании продавца или покупателя, названии товара (работы, услуги), в стоимости товаров, в ставке или сумме НДС (п. 2 ст. 169 НК РФ). Хотя в принципе продавец может оформить исправленный счет-фактуру и при других ошибках, чтобы впоследствии у покупателя не было разногласий с налоговиками.

Исправленный счет-фактура – это новый счет-фактура. В нем указываются правильные данные по сравнению с первоначально выставленным счетом-фактурой. И в нем заполняется строка 1а «Исправление № ___ от «__»____».

| Строка исправленного счета-фактуры | Что указывается |

|---|---|

| 1 | Номер и дата первоначального счета-фактуры с ошибками |

| 1а | Номер и дата исправления |

В каком квартале регистрируется исправленный счет-фактура у продавца

Продавец регистрирует исправленный счет-фактуру в книге продаж за тот квартал, в котором был отражен первоначально выставленный с ошибками счет-фактура. При этом ошибочные данные аннулируются (первоначально выставленный счет-фактура регистрируется с отрицательными показателями). А далее записываются правильные показатели по данным исправленного счета-фактуры (п. 6 Правил, утв. Постановлением Правительства от 26.12.2011 № 1137). Если квартал уже закрыт, то заполняется дополнительный лист к книге продаж.

Если в результате исправления ошибки сумма НДС к уплате увеличилась, то продавцу придется доплатить налог, заплатить пени и сдать уточненную декларацию по НДС (ст. 81 НК РФ).

В каком квартале регистрируется исправленный счет-фактура у покупателя

Предположим, исправленный счет-фактура получен покупателем уже в другом отчетном периоде. Тогда покупатель делает корректирующие записи в дополнительном листе книги покупок за тот период, в котором был зарегистрирован первоначально выставленный неправильный счет-фактура (п. 6 Правил, утв. Постановлением Правительства от 26.12.2011 № 1137). При этом суммовые показатели ошибочного счета-фактуры надо отразить со знаком «-» в графах 15 и 16 дополнительного листа, а затем там же зарегистрировать в обычном порядке показатели исправленного счета-фактуры со знаком «+».

Таким образом, если ошибка не касалась суммы НДС, то никаких исправлений в декларацию по НДС за уже прошедший квартал вносить не придется.

Но если в результате исправления ошибки сумма НДС стала меньше, то есть налог к уплате за прошлый период оказался занижен, то придется доплачивать налог, пени и подавать уточненку (ст. 81 НК РФ).

Исправленный счет-фактура у посредников, застройщиков и экспедиторов

Указанные лица при получении исправленного счета-фактуры вносят корректировки в часть 2 журнала учета полученных счетов-фактур за тот период, в котором был зарегистрирован счет-фактура с ошибкой до внесения в него исправлений (п. 12 Правил, утв. Постановлением Правительства от 26.12.2011 № 1137).

Исправленный счет-фактура от поставщика на уменьшение

Предположим, уже после отгрузки товаров (работ, услуг) цена или количество товаров (работ, услуг) изменилась в меньшую сторону. Какой счет-фактуру в этом случае должен выставить продавец: исправленный или корректировочный? Ответ зависит от основания уменьшения цены или количества.

Так, если цена или количество изменились в результате договоренности между продавцом и покупателем (например, была предоставлена скидка на товар или покупатель не принял часть товаров), то выставляется корректировочный счет-фактура.

Если же в первоначально выставленном счете-фактуре была допущена ошибка в цене товара или его количестве, то продавец должен исправить ошибку путем выставления исправленного счета-фактуры.

✅ Налоговая декларация НДС превращается в … уточненную

Действия налогоплательщика при обнаружении ошибок в уже сданных декларациях регламентирует ст. 81 НК РФ:

*️⃣ если ошибки привели к занижению суммы налога, подлежащего уплате в бюджет, уточненную декларацию за период, содержащий ошибки, сдавать нужно обязательно;

*️⃣ если ошибки не занизили сумму к уплате в бюджет, уточненную декларацию представить можно, но можно и учесть исправления в периоде обнаружения ошибок.

Порядок исправлений в налоговом учете установлен в ст. 54 НК РФ. Если в текущем периоде обнаружены ошибки прошлых периодов, то налоговая база и сумма налога периода ошибок пересчитывается. Но иногда прошлые ошибки можно учесть (исправить) в текущих расчетах: если нельзя определить период совершения ошибок или если ошибка привела к излишней уплате налога.

Согласитесь, вариант «нельзя определить период ошибки» довольно экзотический: в любом случае каждая хозяйственная операция оформляется первичным документом, одним из обязательных реквизитов которого является дата. А вот ошибка, повлекшая переплату налога, частое дело: документ, подтверждающий расходы, не поступил вовремя в бухгалтерию, расходы не отражены в учете, вот и переплата налогов (и НДС, и налога на прибыль).

Исправления налоговой декларации по НДС имеют свои особенности. Правило п. 1 ст. 54 НК РФ не применяется в отношении ошибок, связанных с неправильным применением вычетов, так как вычеты не равно налоговая база (п. 1 ст. 171 НК РФ, письмо Минфина от 25.08.2010 № 03-07-11/363). К тому же постановление Правительства РФ от 26.12.2011 № 1137 не предусматривает перерасчет налоговой базы по НДС в периоде обнаружения ошибки прошлых налоговых периодов. Иначе говоря, исправления в налоговую базу (НДС с реализации) вносим в период совершения ошибки, а вычеты НДС можем принять и в периоде обнаружения ошибки. Главное, чтобы не прошло три года после окончания периода появления права на вычет (п. 2 ст. 173 НК РФ). К этому правилу не относится НДС с предоплаты, НДС налогового агента – эти вычеты предъявляются строго в периоде возникновения права на них.

Форма налоговой декларации по НДС утверждена приказом ФНС от 29.10.2014 № ММВ-7-3/558@.

Уточненную декларацию по НДС представляют по форме, действовавшей в налоговом периоде, за который вносятся соответствующие изменения (п. 5 ст. 81 НК РФ).

В письмах ФНС от 21.03.2016 № СД-4-3/4581@, от 17.06.2016 г. № СД-3-3/2770@ разъясняется порядок заполнения уточненных деклараций. В графах 3 строки 001 разделов 8 (книга покупок) или 9 (книга продаж) нужно указать признак актуальности сведений: «0» (сведения прежней декларации не актуальны, они полностью заменяются данными из уточненной декларации) или «1» (представленные ранее сведения замене не подлежат).

Когда меняются данные книг покупок и продаж по истечении налогового периода, за который представляется декларация, заполняется Приложение 1 к разделам 8 и (или) 9.

В своем письме от 11.03.2016 № ЕД-4-15/3967@ ФНС напоминает, что в уточненную декларацию должны быть включены все разделы, ранее поданные в инспекцию.

✅ Счета-фактуры и ошибки в них

Правильно оформленный счет-фактура – документ, подтверждающий право на вычет НДС (п. 2 ст. 169 НК РФ). При этом у счета-фактуры должны быть обязательные реквизиты (пп. 5, 5.1, 6 ст. 169 НК РФ).

Счет-фактура, не соответствующий требованиям ст. 169 НК РФ и приложению № 1 постановления Правительства Российской Федерации от 26.12.2011 № 1137, не регистрируется покупателем в книге покупок (п. 3 Правил ведения книги покупок, утв. постановлением Правительства РФ от 26.12.2011 № 1137).

Виды ошибок в счетах-фактурах: технические (неправильный ввод данных о количестве, цене и пр.) и арифметические.

Счет-фактура с ошибками исправляется продавцом. Для исправления формируется новый экземпляр счета-фактуры с тем же номером и датой (п. 7 Правил заполнения счета-фактуры, утв. постановлением Правительства РФ от 26.12.2011 № 1137), но с заполнением строки 1а «Исправление № __ от __». В исправленном счете-фактуре указываются все правильные данные из первичного счета-фактуры, а вместо ошибочных показателей отражаются верные.

Форма исправленного счета-фактуры должна соответствовать той, которая действовала в период оформления первичного счета-фактуры, на это обращают внимание Минфин и ФНС в своих письмах (письма Минфина от 06.05.2019 № 03-07-11/32905 и ФНС от 07.06.2018 № СД-3-3/3806@).

Действия продавца при исправлении счета-фактуры:

*️⃣ исправление вносится до окончания текущего налогового периода: аннулировать запись о первичном счете-фактуре в книге продаж, внести запись об исправленном счете-фактуре;

*️⃣ исправление вносится после окончания налогового периода: в дополнительном листе книги продаж за налоговый период, в котором был зарегистрирован счет-фактура до внесения в него исправлений нужно зарегистрировать исправленный счет-фактуру и аннулировать запись по первоначальному счету-фактуре (п. 3, п. 11 Правил ведения книги продаж, утв. Постановлением № 1137).

Действия покупателя – зеркальны действиям продавца: покупатель аннулирует запись о первичном счете-фактуре в книге покупок (до окончания текущего налогового периода) или в дополнительном листе книги покупок (после окончания текущего налогового периода) за тот период, в котором счет-фактура был зарегистрирован до внесения исправлений. Исправленный счет-фактура регистрируется покупателем за тот период, в котором был отражен аннулированный.

В итоге вычет по исправленному счету-фактуре будет отражен в периоде получения первичного счета-фактуры (п. 9 Правил ведения книги покупок, утв. постановлением Правительства РФ от 26.12.2011 № 1137).

В п. 7 Правил заполнения счета-фактуры, утв. постановлением Правительства РФ от 26.12.2011 № 1137 уточняется, что ошибки в счетах-фактурах, не мешающие идентификации данных покупателя и продавца, наименования товаров (работ, услуг), их стоимости, ставке и сумме НДС, а также неверные указания (или неуказание вообще) сведений, связанных с прослеживаемыми товарами, не могут стать причиной отказа в вычете «входного» НДС (п. 2 ст. 169 НК РФ).

То есть при наличии таких ошибок продавец не обязан вносить исправления и составлять новый экземпляр счета-фактуры.

Помимо исправленных счетов-фактур есть и корректировочные. Корректировочные счета-фактуры выставляются в случае изменений цены, количества отгруженных товаров, работ, услуг (пример: покупатель принял товаров меньше, чем указано в счете-фактуре, продавец предоставил скидку на уже отгруженные товары). Для составления корректировочного счета-фактуры должно быть основание – первичный документ, подтверждающий согласование изменений продавцом и покупателем (акт возврата, соглашение и пр.).

Вывод: исправление ошибок – исправленный счет-фактура, изменений параметров отгрузки – корректировочный счет-фактура.

✅ Примеры из практики

1️⃣ ФНС в ходе камеральной налоговой проверки по налогу на прибыль за 2020 г. прислала требование о предоставлении пояснений по разнице в налоговой базе по НДС за 1-4-й кварталы и налогу на прибыль за 2020 г. Разница – внереализационные доходы, которые нужно было отразить в разделе 7 декларации по НДС. Вопрос: пояснения направили, а обязаны ли представлять уточненные декларации по НДС за 1-4 кварталы 2020 г.?

Согласно п. 4 ст.88 НК РФ налогоплательщик, представляющий в налоговый орган пояснения относительно выявленных ошибок и противоречий, может по своему усмотрению дополнительно представить в налоговый орган выписки из регистров налогового и (или) бухгалтерского учета и (или) иные документы, подтверждающие достоверность данных, внесенных в налоговую декларацию (расчет). В рассматриваемой ситуации налогоплательщик самостоятельно решает, представлять или не представлять уточненную декларацию (абзац 2 п. 1 ст. 81 НК РФ, абзац 2 п. 2 Порядка заполнения декларации по НДС (Приложение 2 к приказу ФНС от 29.10.2014 № ММВ-7-3/558@)).

2️⃣ Поставщик в книге продаж декларации по НДС ошибочно указал код вида операции 26 вместо 01. ИФНС требует от покупателя сдать уточненную декларацию, убрать вычет по этому поставщику и доплатить НДС и пени. Ошибка выявлена налоговиками в декларации по НДС двухлетней давности. Поставщик был на общей системе налогообложения, НДС по этой отгрузке заплачен, но в настоящее время поставщик уже не работает, уточненную декларацию представить не сможет. Как действовать покупателю в этой ситуации?

Возможность внести изменения в налоговую декларацию предусмотрена положениями ст. 81 НК РФ. Обязанность по предоставлению уточненной налоговой декларации возлагается на налогоплательщика только в том случае, если выявленные недостатки и ошибки повлекли за собой занижение налоговой базы и неуплату налога в бюджет. Если же обнаруженные ошибки или недостоверные сведения никак не влияют на указанную в декларации сумму налога, налогоплательщик вправе сам решать: представлять или не представлять уточненную декларацию (абзац 2 п. 1 ст. 81 НК РФ).

Ошибка в указании кода вида операции не повлияла на сумму НДС, подлежащую уплате, ответственности за неверное указание кода операции в законодательстве нет. Налоговый орган не вправе требовать представления уточненной декларации. Но пояснения в ФНС лучше направить.

В моей практике был такой же случай со стороны продавца: в программе счет-фактура на отгрузку сформировалась с кодом операции 01, но при выгрузке в книге продаж по данной операции появился код 26 (операции за наличный расчет без формирования счета-фактуры). Налоговый орган прислал требование о предоставлении пояснений, указал, что наш покупатель отразил в книге покупок нашу операцию с кодом 01, а в нашей книге продаж был указан код 26. При этом налоговики отметили, что НДС уплачен, все в порядке, но попросили представить уточненную декларацию. Просьбу мы выполнили.

3️⃣ По техническим причинам в новой форме счета-фактуры с 1 июля 2021 года не заполнялась графа 5а «Документ об отгрузке», при этом отгруженный товар не подлежит прослеживаемости. Нужно ли исправлять счет-фактуру?

Теоретически оставление графы 5а незаполненной – это ошибка, заполнение этой строки не связано с тем, какие товары указаны в счете-фактуре – подлежащие прослеживаемости или нет. С 01.07.2021 г. выставляемые контрагентам счета-фактуры должны соответствовать формам, утвержденным постановлением Правительства РФ от 26.12.2011 № 1137 (в ред. постановления Правительства РФ от 02.04.2021 № 534). Если какая-то строка утвержденной формы не заполнена или заполнена неверно – это ошибка. Но эта ошибка не препятствует идентификации налогоплательщиков, не затрагивает сведения, указанные в абзаце втором п. 2 ст. 169 НК РФ (продавец-покупатель, наименование ценностей, их стоимость, ставку и сумму НДС, номер партии прослеживаемых товаров), поэтому не должна помешать получить вычет по НДС. Следовательно, исправленные счета-фактуры в данном случае можно не составлять (п. 2 ст. 169 НК РФ, четвертый абзац п. 7 Правил заполнения счета-фактуры, второй абзац п. 6 Правил заполнения корректировочного счета-фактуры).

4️⃣ Организация сдает помещение в аренду. Счета-фактуры выставляются на бумажном носителе и в электронном виде. Является ли ошибкой формирование незаполненных граф 12-13 (единица и количество прослеживаемых товаров) при формировании счета-фактуры на оказанные услуги на бумажном носителе?

Если в выставленном счете-фактуре будут сформированы графы 12, 12а, 13, но останутся пустыми, это не будет считаться ошибкой, подлежащей исправлению. Вычет НДС по такому счету-фактуре возможен.

В последнем абзаце п. 5 ст. 169 НК РФ указано, что сведения, предусмотренные подп. 16-18 п. 5 ст. 169 НК РФ (как раз те, что отражены в графах 12-13), указываются в отношении товаров, подлежащих прослеживаемости. Постановление Правительства РФ от 26.12.2011 № 1137 в ред. от 02.04.2021 г. устанавливает, что при составлении счета-фактуры на бумажном носителе на товары, не подлежащие прослеживаемости, графы 12-13 не формируются (п. 2² Правил заполнения счета-фактуры, Приложение I к Постановлению № 1137).

При составлении организацией счета-фактуры в электронном виде показатели, которые не заполняются или в которых проставляются прочерки, а также показатель «Главный бухгалтер или иное уполномоченное лицо» не формируются (п. 8 Правил заполнения счета-фактуры).

✅ Не допустить ошибок в заполнении и сдаче отчетных документов поможет Такском

1️⃣ Вам не придется следить за новостями об обновлениях – все формы отчетности, представленные в сервисах Такском, актуальны и отвечают последним изменениям законодательства.

2️⃣ При заполнении форм отчетности вы видите текстовые подсказки по их заполнении – очень удобно, чтобы не обращаться за помощью к дополнительным интернет ресурсам.

3️⃣ Во всех сервисах Такском для отчетности через интернет встроена автоматическая система проверки на ошибки, которая не даст вам отправить некорректно заполненный отчет или отчет с пропущенными полями.

Узнать подробнее о преимуществах электронной отчетности и подобрать тарифный план вы можете по ссылке.

✅ Статьи по теме:

*️⃣

Исправления первичной документации

*️⃣ Исправления в учете и бухгалтерской отчетности

-

Что такое исправленный счёт-фактура

-

Когда нужно исправить счёт-фактуру

-

Какую форму счёт-фактуры используют при исправлении

-

Особенности заполнения исправленного счёта-фактуры

-

Как зарегистрировать исправленный счёт-фактуру

-

Исправление счёта-фактуры при прослеживаемости товаров

Что такое исправленный счёт-фактура

В Налоговом Кодексе РФ отсутствует такое понятие как «исправительный счёт-фактура». На практике применяются 4 типа счетов-фактур (СФ):

- стандартный — выставляется плательщиком НДС после отгрузки товара или выполнения работ (услуг);

- авансовый — выписывают при получении предоплаты за поставку товаров, оказание услуг или выполнение работ;

- корректировочный — применяется при изменении количества, объёма или стоимости товаров (услуг или работ);

- исправленный. Про него мы расскажем дальше.

В Налоговом Кодексе РФ отсутствует такое понятие как «исправительный счёт-фактура». На практике применяются 4 типа счетов-фактур (СФ): С обычным вариантом вопросов нет. Проблемы, особенно у неопытного бухгалтера, могут возникнуть с разницей между корректировочного и исправленного СФ. У них похожие по смыслу наименования, но разные причины для выставления:

- корректировку проводят по обоюдному согласию сторон, когда изменяется количество, объём отгружаемых товаров или выполненных работ (услуг). Также причиной может стать согласованное изменение стоимости определённой партии товаров или этапа работ;

- исправления делают при обнаружении ошибок технического характера. Например, неправильно указан адрес, наименования поставщика, допущена опечатка при указании цены или названия товара.

Различия, как видно, есть, и довольно существенные. Поэтому бухгалтеру важно чётко понимать, в каких случаях выставляется исправленный счёт-фактура. Ошибки возникают и в отгрузочных, и в авансовых, и в корректировочных СФ. Везде, где присутствует человеческий фактор, есть вероятность неправильного внесения данных — из первичных документов или бухгалтерской базы данных, используемой для учёта хозяйственных операций.

Бухгалтеру при выставлении счетов-фактур следует ориентироваться на Постановление Правительства РФ от 26.12.2011 №1137. Согласно документу, есть две утверждённые формы СФ:

- стандартная (Приложение 1);

- корректировочная (Приложение 2).

Специального бланка для исправительной СФ нет. Но, есть отдельное поле для внесения изменений в каждую из счетов-фактур:

Поле для исправлений в стандартном СФ

Поле для исправлений в корректировочном СФ

С 01.07.2021 г. внесены изменения в формы СФ в связи с введением механизма прослеживаемости товаров. С 1 октября 2021 года применение обновлённых форм обязательно.

Когда нужно исправить счёт-фактуру

Инициатором изменений в документе может выступать любая сторона хозяйственных взаимоотношений. Важно понять, в каких случаях нужна исправительный счёт-фактура, а когда можно обойтись и без него. Например, неточное наименование товаров (работ, услуг) может быть не столь критично. Но есть реквизиты, которые нельзя поменять без последствий — артикул поставляемого товара, дата, код валюты, и т.д.

Также причинами для оформления исправительного СФ могут выступать:

- ошибочно указанная дата оформления исходного документа (число, месяц, год);

- реквизиты поставщика, покупателя, указанные неверно (ИНН, наименование, юр. адрес);

- реквизиты грузоотправителя, грузополучателя, не соответствующие действительности;

- неправильно указанные название, код валюты;

- некорректное количество товара, единица измерения, цена, включая НДС.

Отдельно рассматривают ошибки, связанные с внесением обязательных реквизитов при торговле импортными товарами. Например, неверно указана страна происхождения, регистрационный номер таможенной декларации. В идеале, при своевременном обнаружении ошибок дефектный документ заменяют на правильно оформленный. Но на практике приходится иметь дело и с исправлениями, на которые указала налоговая инспекция. Тогда без оформления исправленного счёта-фактуры не обойтись.

Ошибки в счетах-фактурах обнаруживаются быстро — когда происходит приёмка товаров и работы. Недостача товара, брак, некачественно выполненная работа служат основанием для корректировки документа. Что в этом случае делать — выставлять исправительную счет-фактуру или предоставить заменённую СФ с внесёнными новыми данными, будет зависеть от договорённости между контрагентами. Так, при изменении цены из-за колебания курса валют могут потребоваться неоднократные исправления одного счёта-фактуры.

Более детально с разъяснениями по требованиям и ошибкам заполнения СФ можно ознакомиться в следующих письмах Минфина России:

Какую форму счёт-фактуры используют при исправлении

Так как отдельного бланка для исправленного счёт-фактуры не предусмотрено, бухгалтеру нужно применять стандартную форму СФ. Создаётся новый документ, в котором прописывается номер, дата неправильного счёта-фактуры и номер исправления по порядку. Если СФ оформляется в текущем квартале, после регистрации в книге продаж и покупок нового документа туда же вносят исходный (исправляемый) документ, но с отрицательными цифрами, — для исключения задвоения суммы налога.

Исправление допустимо делать для коррекции ранее выданных счетов-фактур на отгрузку, аванс или корректировку. В том числе и к нескольким документам сразу.

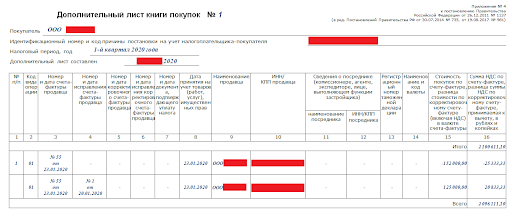

В каких случаях выставляется исправленный счёт-фактура и вносятся изменения в декларацию по НДС? Когда документы по учёту уже не принимаются (период закрыт), а декларация по налогу уже отправлена в ИФНС. Бухгалтер должен заполнить дополнительный лист книги покупок или продаж и внести две дополнительных записи — об аннулировании первичного документа покупок (продаж) и внесения исправленного СФ.

После этого оформляют корректировочную декларацию по НДС за прошлый период, и, при необходимости, перечисляют недостающую сумму НДС в бюджет.

Если ошибка не повлияла на итоговую сумму НДС, скорректированную декларацию по налогу сдавать не нужно.

Особенности заполнения исправленного счёта-фактуры

В специальную строку бланка СФ вписывают номер и дату вносимых изменений. Порядок действий одинаков — как для документов на бумажном носителе, так и в электронном виде. При расчётах основной акцент делается на корректности финальной суммы НДС, подлежащей уплате по проведённым сделкам.

Строка в отгрузочном (стандартном) счёте-фактуре всего одна, она всегда находится под заголовком. Корректировочный СФ содержит две строки для исправления: первая — под сведения, которые указывают на исправления, вторая — под реквизиты изначального корректировочного счёта-фактуры.

Никаких других особенностей по оформлению нет. Если есть понимание, в каких случаях выставляется исправленный счет-фактура, всё остальное будет просто. Оформление исправленного СФ происходит так же, как и стандартного, просто неверные данные меняют на правильные. Если документооборот ведётся в электронном формате, то и исправления вносятся так же.

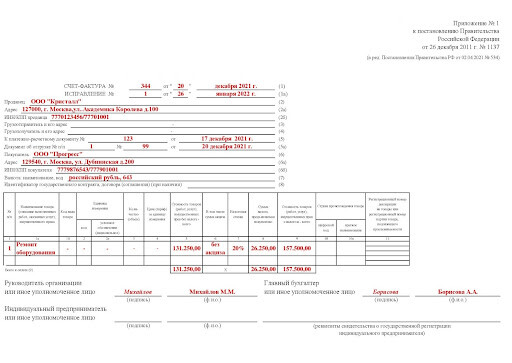

Пример: 20 декабря 2021 года ООО «Кристалл» выставил счёт-фактуру №344 заказчику — ООО «Прогресс» на ремонт оборудования в сумме 157 500 рублей. В январе 2022 года выявилась ошибка — неправильно указали ИНН заказчика. Исправленный СФ сделали 26 января 2022 года:

Образец заполнения исправленного счёта-фактуры

Как зарегистрировать исправленный счёт-фактуру

Расскажем о регистрации документов в зависимости от срока обнаружения ошибок. Так, при своевременном выявлении неправильного СФ, до внесения его в учётную базу, лучше всего запросить скорректированный вариант документа. Такой способ не подойдёт при электронном оформлении счёта-фактуры с одновременным списанием товарных позиций со склада.

Особенности внесения информации о счёте-фактуре внутри отчётного периода:

- продавец вносит данные исправленного счёта-фактуры в книгу продаж. Туда же ещё раз включается ошибочный документ с минусовыми числовыми значениями. Тогда итоговая сумма по исправительным операциям станет равной последнему, корректному значению;

- покупатель отражает исправления в книге покупок. Алгоритм тот же. В результате, налоговая инспекция получает достоверные сведения о базе налогообложения: без задвоения сумм расходов.

По истечении отчётного периода и сдачи декларации по НДС:

- и покупатель, и продавец оформляют дополнительный лист книги покупок или продаж соответственно. В него вносят информацию по такому же принципу — сначала окончательный вариант с верными реквизитами, а затем исходный с минусом.

Оформление дополнительного листа книги покупок

Важно учитывать, что исправлению согласно пункта 2 статьи 169 НК РФ подлежат только те сведения, от которых зависит исчисление суммы налогового вычета и идентификация стороны сделки. Прочие ошибки не служат основанием отказа в принятии к вычету суммы НДС.

Исправление счёта-фактуры при прослеживаемости товаров

Есть две особенности СФ, используемых при движении товаров, подлежащих отслеживанию:

- они выписываются строго в электронном виде. Соответственно, и исправительные СФ должны оформляться электронно;

- обязательны к заполнению графы 11, 12, 12а, 13 в счетах-фактурах. Нужно обращать особое внимание на правильность этих данных.

Обязательные к заполнению графы СФ при прослеживаемости товаров

Во всём остальном исправления вносятся в общем порядке.