Если вы отправили отчет РСВ в налоговую инспекцию, а затем обнаружили, что у сотрудника неверно указаны ФИО или СНИЛС, сформируйте корректирующий отчет. Включите в него те же разделы и листы, что в первичном отчете. В разделе 3 укажите данные о сотруднике, у которого обнаружили ошибку.

В новом интерфейсеВ старом интерфейсе

- Создайте корректирующий отчет РСВ.

- На титульном листе проверьте номер корректировки.

- В разделе 3 сотрудник должен быть добавлен дважды:

- с неверными ФИО или СНИЛС — нажмите «Аннулировать» и кликните «Обнулить суммы». Это действие аннулирует неверные сведения о застрахованном сотруднике в базе ФНС;

- с правильными данными — исправьте ФИО или СНИЛC, укажите суммы выплат. Сведения будут добавлены в базу ФНС.

- Как скорректировать сведения по сотруднику за период с 1 квартала 2017 года по 4 квартал 2019 года?

- с неверными ФИО или СНИЛС — нажмите «Аннулировать» и кликните «Обнулить суммы». Это действие аннулирует неверные сведения о застрахованном сотруднике в базе ФНС;

- Отправьте сведения только по исправленным сотрудникам — нажмите

, отметьте фамилии и кликните «Отправить».

Отчет считается принятым, когда инспекция пришлет положительный протокол.

- Создайте корректирующий отчет РСВ.

- На титульном листе проверьте номер корректировки.

- В разделе 3 добавьте сотрудника дважды:

- с неверными ФИО или СНИЛС — установите у него флаг «Аннулирование» и нажмите «Обнулить суммы». Это действие аннулирует неверные сведения о застрахованном сотруднике в базе ФНС;

- с правильными данными — исправьте ФИО или СНИЛC, укажите суммы выплат. Сведения будут добавлены в базу ФНС.

- Как скорректировать сведения по сотруднику за период с 1 квартала 2017 года по 4 квартал 2019 года?

- с неверными ФИО или СНИЛС — установите у него флаг «Аннулирование» и нажмите «Обнулить суммы». Это действие аннулирует неверные сведения о застрахованном сотруднике в базе ФНС;

- Убедитесь, что у всех сотрудников, сведения о которых нужно исправить, появился значок

. Он означает, что данные отредактированы и будут отправлены в составе корректирующего отчета.

- Как убрать из отправки сотрудников, добавленных по ошибке?

- Как отобрать отредактированные сведения?

- Нажмите «Проверить». Если ошибок нет, кликните «К отправке».

РСВ считается принятым, когда инспекция пришлет положительный протокол.

Лицензия, права и роли

- Создайте корректирующий отчет РСВ.

- На титульном листе проверьте номер корректировки.

- В разделе 3 добавьте сотрудника дважды:

- с неверными ФИО или СНИЛС — установите у него флаг «Аннулирование» и убедитесь, что суммы обнулились.

Эти действия аннулируют неверные сведения о застрахованном сотруднике в базе ФНС;

- с правильными данными — исправьте ФИО или СНИЛC, укажите суммы выплат.

Сведения будут добавлены в базу ФНС.

- Как скорректировать сведения по сотруднику за период с 1 квартала 2017 года по 4 квартал 2019 года?

- с неверными ФИО или СНИЛС — установите у него флаг «Аннулирование» и убедитесь, что суммы обнулились.

- Сотрудников, сведения по которым не менялись, удалите из списка. Для этого используйте клавишу <Delete> или дополнительное меню.

- Нажмите «Проверить отчет». Если ошибок нет, кликните «К отправке».

РСВ считается принятым, когда инспекция пришлет положительный протокол.

Лицензия

- Создайте корректирующий отчет РСВ.

- На титульном листе проверьте номер корректировки.

- В разделе 3 добавьте сотрудника дважды:

- с неверными ФИО или СНИЛС — установите у него флаг «Аннулирование» и убедитесь, что суммы обнулились.

Эти действия аннулируют неверные сведения о застрахованном сотруднике в базе ФНС;

- с правильными данными — исправьте ФИО или СНИЛC, укажите суммы выплат.

Сведения будут добавлены в базу ФНС.

- Как скорректировать сведения по сотруднику за период с 1 квартала 2017 года по 4 квартал 2019 года?

- с неверными ФИО или СНИЛС — установите у него флаг «Аннулирование» и убедитесь, что суммы обнулились.

- Сотрудников, сведения по которым не менялись, удалите из списка — наведите курсор на ФИО и нажмите

.

- Нажмите

. Если ошибок нет, кликните «Отправить».

РСВ считается принятым, когда инспекция пришлет положительный протокол.

Лицензия

Нашли неточность? Выделите текст с ошибкой и нажмите ctrl + enter.

Добавить в «Нужное»

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 18 февраля 2019 г.

Содержание журнала № 5 за 2019 г.

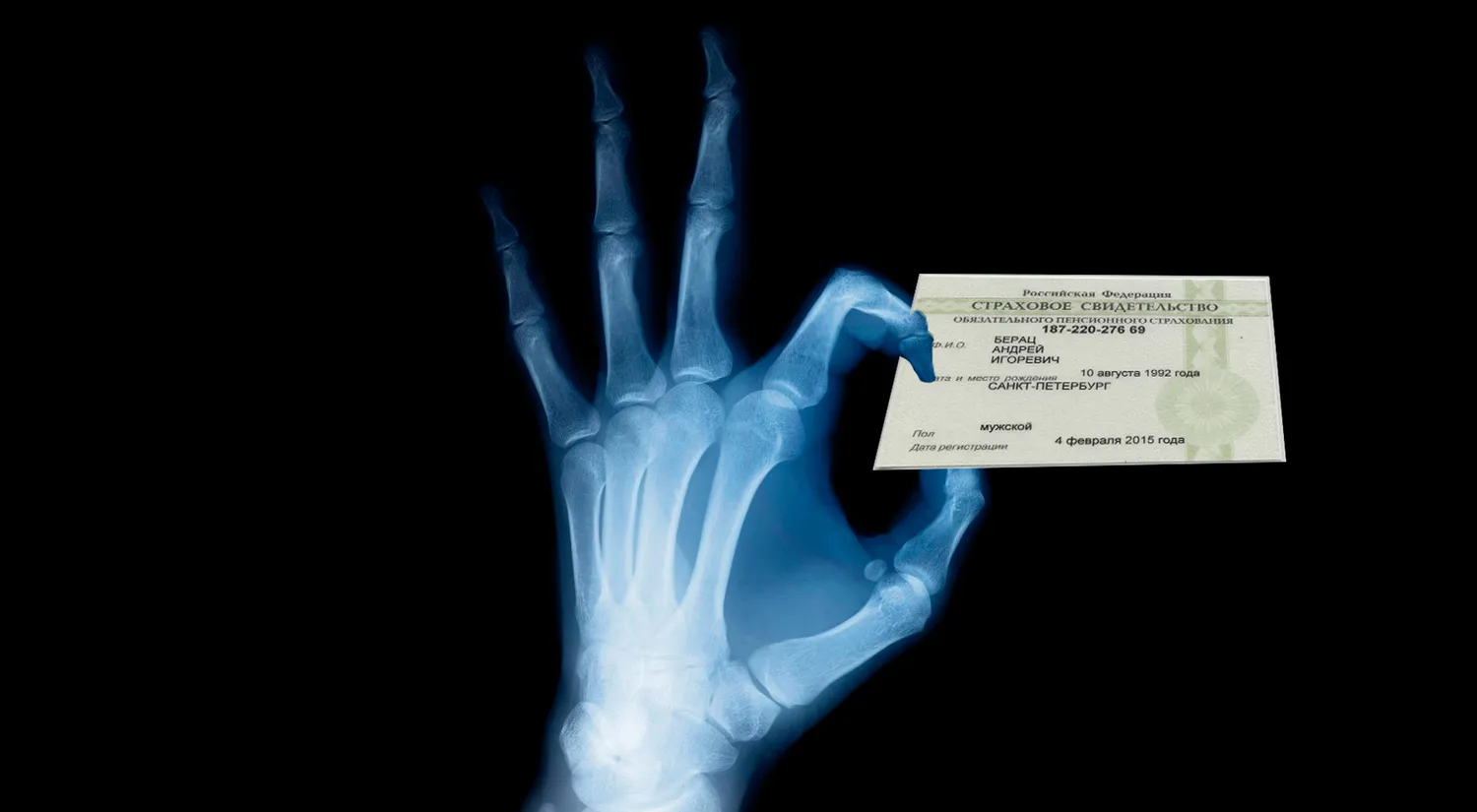

РСВ: как уточнить персональные данные работников

Если вы обнаружили, что в уже принятом инспекцией расчете по страховым взносам вами были допущены ошибки в разделе 3 «Персонифицированные сведения о застрахованных лицах», то в уточненном расчете раздел 3 нужно заполнить дваждыПисьмо ФНС от 26.12.2018 № БС-4-11/25634.

Первый раз раздел 3 в уточненке заполняется с целью аннулирования некорректных данных. Для этого в подразделе 3.1 уточненного РСВ персональные данные указываются в том же виде, в котором они попали в первоначальный расчет. При этом в строках 190—300 подраздела 3.2, содержащих суммовые показатели, проставляются нули, а в «несуммовых» строках ставится прочерк. В строке 010 раздела 3 уточненного расчета указывается номер корректировки «1–». В строках 160—180 подраздела 3.1 следует отразить признак «2» — не является застрахованным лицом.

При заполнении второго раздела 3 в подразделе 3.1 нужно будет указать корректные (актуальные) персональные данные застрахованных лиц. Подраздел 3.2 заполняется в общеустановленном порядке (то есть с отражением суммовых показателей). В строке 010 раздела 3 уточненного РСВ указывается номер корректировки «0–». В строках 160—180 подраздела 3.1 указывается код «1» либо «2» в зависимости от того, является лицо застрахованным или нет.

Если суть корректировки персональных данных в расчете заключается в том, чтобы убрать из РСВ сведения о «лишних» физлицах, нужно заполнить только один раздел 3 (обнуляющий).

Отметим, что при указании в расчете недостоверных персональных данных, идентифицирующих застрахованных лиц, РСВ считается непредставленнымп. 7 ст. 431 НК РФ. Так что описанный порядок представления уточненок, вероятно, относится к периодам, когда налоговики еще принимали расчеты с такими ошибками из-за некорректно переданных из ПФР данных о СНИЛС (то есть к 2017 г.).

Понравилась ли вам статья?

- Почему оценка снижена?

- Есть ошибки

- Слишком теоретическая статья, в работе бесполезна

- Нет ответа по поставленные вопросы

- Аргументы неубедительны

- Ничего нового не нашел

- Нужно больше примеров

- Тема не актуальна

- Статья появилась слишком поздно

- Слишком много слов

- Другое

Поставить оценку

Комментарии (0)

Оценивать статьи могут только подписчики журнала «Главная книга» или по демодоступу.

-

я подписчик электронного журнала

-

я не подписчик, но хочу им стать

-

хочу читать статьи бесплатно и попробовать все возможности подписчика

Другие статьи журнала по теме:

Страховые взносы – расчет / уплата / отчетность

Страховые взносы – расчет / уплата / отчетность

2023 г.

2022 г.

2021 г.

Из нашей статьи вы узнаете:

РСВ — это ежеквартальный отчёт по страховым взносам всех видов: на пенсионное, социальное и медицинское страхование. Его сдают все организации и ИП с сотрудниками, даже если нерегулярно уплачивают взносы. Расчёт направляют в ФНС. Он содержит данные по уплаченным взносам и сведения о застрахованных сотрудниках. Если в каком-то из разделов допущена ошибка, её нужно исправить. Расскажем, как сдать корректировку по РСВ.

РСВ — не единственный отчёт, который содержит данные о сотрудниках и выплатах. С полным перечнем отчётности по сотрудникам в 2022 году вы можете ознакомиться в нашей статье.

Когда нужна корректировка РСВ

Подать уточнённый расчёт по страховым взносам нужно в случае, если вы обнаружили в уже отправленном расчёте следующие ошибки:

- не указаны какие-либо сведения о сотрудниках или указаны не полностью;

- допущены ошибки, которые привели к занижению суммы страховых взносов, подлежащей уплате.

Есть также правила заполнения РСВ, при нарушении которых необходимо подать корректировку (п. 7 ст. 431 НК РФ). Расчёт признают непредставленным, если неверно заполнен хотя бы один из следующих показателей в подразделе 3.2:

- сумма выплат и иных вознаграждений за каждый из последних трёх месяцев отчётного или расчётного периода (строка 210 — в РСВ за 2019 год, либо строка 140 — в РСВ 2020-2022 годов);

- база для исчисления пенсионных взносов в рамках предельной величины за эти же месяцы (строка 200 (за 2019 год) или 150 соответственно);

- сумма исчисленных пенсионных взносов в рамках предельной величины за эти же месяцы (срока 210 (за 2019 год) или 170).

Строка 061 приложения 1 раздела 1 расчёта должна быть равна суммам строк 170 раздела 3 расчёта.

Ошибка в указании личных данных работников (Ф. И. О., СНИЛС, ИНН) также приводит к тому, что отчёт признают непредставленным, о чём плательщику взносов налоговый орган должен направить уведомление. В то же время ФНС выпустила разъяснение, согласно которому указание в отчёте неактуальных персональных данных физического лица не препятствует приёму отчёта, если не мешает его идентифицировать (письмо ФНС РФ от 16.01.2018 № ГД-4-11/574).

Корректирующий расчёт по страховым взносам нужен в случае занижения взносов как в целом по организации, так и по отдельным физлицам. Также необходимо уточнить расчёт, если физлицо невозможно идентифицировать. В остальных случаях исправление ошибок — это право, а не обязанность страхователя. Например, если ошибка привела не к занижению, а к завышению взносов, страхователь может сдать корректировку, а может не делать этого.

Что входит в состав уточнённого расчёта РСВ

Корректировка РСВ за год сдаётся по форме, которая действовала на момент подачи первичного расчёта с ошибкой. С 2020 года применялась форма, утверждённая приказом ФНС от 18 сентября 2019 года № ММВ-7-11/470@. А начиная с 1 квартала 2022 года применяется новая редакция РСВ, утверждённая приказом ФНС России от 6 октября 2021 года № ЕД-7-11/875@.

Бланк уточнённого отчёта отличается от первичного номером корректировки в специальном поле. В первичном расчёте на титульном листе в качестве номера корректировки указывают ноль, а уже в уточнённом расчёте — 1, 2, 3 и так далее в зависимости от того, в какой раз подаётся форма.

В уточнённый расчёт включают ранее поданные разделы и приложения к ним с учётом внесённых изменений. Исключение составляет раздел 3 «Персонифицированные сведения о застрахованных лицах» — его нужно включать только по физлицам, по которым произошли изменения.

В уточняющем расчёте указывают только новые корректные показатели. Не надо указывать суммы, на которые уменьшились или увеличились данные первичного отчёта.

Как заполнить уточнённый расчёт РСВ

Как скорректировать данные в РСВ, зависит от конкретной ситуации.

Если нужно скорректировать данные по взносам

Это ситуация, когда необходимо изменить сведения в разделе 1 или 2 с приложениями и подразделами. При этом корректировка РСВ в разделе 3 не нужна.

На титульном листе укажите номер корректировки. Включите в отчёт раздел 1 или 2 с приложениями и подразделами, где указаны правильные данные, а раздел 3 не включайте в отчёт.

Если забыли включить сотрудника в исходный отчёт

Следует подать корректировку РСВ даже по одному сотруднику. Забытого сотрудника нужно включить в раздел 3. В 1 разделе и приложениях к нему данные необходимо исправить с учётом выплат забытому сотруднику.

Если включили сотрудника в расчёт по ошибке

Нужно отправить корректировку с разделом 3 этого сотрудника с признаком аннулирования сведений о застрахованном лице в строке 010, удалив в его карточке Подраздел 3.2. Таким образом обнулятся данные по нему в базе ФНС.

Затем нужно уменьшить количество застрахованных лиц в строках 010 и 020 (015) Приложений 1 и 2. Суммы в Разделе 1 и Приложениях 1 и 2 к Разделу 1 меняются с учётом этого сотрудника, то есть уменьшаются.

Если включили одного сотрудника вместо другого

В 3 раздел корректировки нужно добавить информацию об обоих работниках. По сотруднику, которого внесли в расчёт ошибочно, в поле 010 раздела 3 нужно указать тип аннулирования сведений «1». В подразделе 3.2 строки под номерами 130-170, 190-210 заполнять не нужно. В 1 разделе и приложении к нему следует пересчитать суммы. Количество застрахованных лиц при этом не изменится.

Если допущена форматная ошибка в данных физлица

Если допущена опечатка или другая форматная ошибка, ФНС не сможет идентифицировать застрахованное лицо. В этом случае может прийти отказ в приёме всего отчёта или только по одному лицу, в чьи данные закралась ошибка.

Если не принят весь РСВ, исправьте данные сотрудника и снова отправьте отчёт. Поскольку исходный РСВ не принят, номер корректировки не указывайте, повторно отправляйте первичный отчёт.

Если отчёт принят по всем физикам, кроме одного, необходима корректировка.

На титульном листе укажите номер корректировки, разделы 1 или 2 оставьте без изменений. В раздел 3 включите только одного сотрудника, чьи данные не приняла ФНС. В поле «Признак аннулирования» оставьте прочерк, заполните правильные данные, включая суммы.

С 2020 года для исправления персональных данных используется новый реквизит «Признак аннулирования». Создайте две карточки для одного физлица.

В одной из них укажите сведения в полях 020 – 060, как в исходном отчёте, то есть с ошибкой. Поставьте единицу в поле «Признак аннулирования». В строках 130 – 170, 190 – 210 поставьте прочерки.

Во второй карточке в поле «Признак аннулирования» поставьте прочерк. Заполните правильные данные во всех строках: и персональные сведения в полях 020 – 060, и суммы в полях 130 – 170, 190 – 210.

Когда и как сдавать корректировку РСВ

Сроки сдачи уточнённого расчёта не закреплены в законе. Но следует учитывать некоторые нюансы.

Сдать корректировку можно в сроки представления первичного расчёта. Допустим, вы сдали РСВ за девять месяцев в начале октября. А в середине октября обнаружили ошибку. Если отправить корректировку до конца октября, то можно избежать штрафа.

В ситуации, когда ошибку обнаружили сразу после отправки РСВ или на следующий день, не следует торопиться. Лучше дождаться, пока ФНС зарегистрирует у себя первичный расчёт — только после этого она сможет принять уточнённый.

Если срок сдачи первичного РСВ уже истёк, сдавайте корректировку сразу, как только найдёте ошибку. Если успеть исправить неточность до того, как её обнаружат налоговики, штрафов не будет.

Уточнёнку сдают в ФНС по месту учёта. Если в компании 10 или менее сотрудников, можно сдать её на бумаге или в электронном виде. Если численность сотрудников превышает эту цифру, то ФНС примет только электронный отчёт.

«Калуга Астрал» предлагает несколько сервисов для сдачи электронной отчётности. «Астрал Отчёт 5.0» — это удобный онлайн-сервис, в котором можно вести несколько организаций в режиме одного окна, «Астрал Отчёт 4.5» — программа для ПК, в которой есть всё для сдачи отчётности онлайн, а «1С-Отчётность» можно использовать в привычном интерфейсе 1С.

Рассказываем, как правильно составить корректирующий расчет по РСВ.

Нередкими бывают те случаи, когда после сдачи и приема налоговым органом отчетности по страховым взносам бухгалтером могут быть обнаружены неточности в заполнении персональных данных работников, либо же непосредственно со стороны ИФНС может поступить требование о некорректности заполнения ФИО, СНИЛС, ИНН и пр. по физлицам из раздела 3 Расчета по страховым взносам (РСВ) и соответствующем устранении указанных несоответствий.

В подобных ситуациях бухгалтеру необходимо сдать корректирующий расчет. Если организация/ИП проигнорирует исполнение налогового требования по данной части вопроса, то предприятие ожидают штрафные санкции по ст. 119 НК РФ. Однако при заполнении корректировки важно учесть некоторые нюансы.

В соответствии со ст. 431 НК РФ должен быть в обязательном порядке представлен уточненный расчет, если:

- неверно указаны персональные данные застрахованных физлиц;

- сумма всех взносов, указанных по каждому сотруднику из раздела 3 РСВ не равна величине взносов, отраженных в разделе 1 РСВ;

- в разделе 3 РСВ присутствуют ошибки в числовых показателях.

Кроме того, уточненный расчет требуется обязательно подать, когда допущенная ошибка в первоначальном отчете привела к занижению суммы бюджетных обязательств (начисленных страховых взносов) – ст. 81 НК РФ. Если показатели взносов завышены в отчете, то сдавать коррекцию можно на свое усмотрение.

Отражение некорректных персонифицированных данных в разделе 3 РСВ является наиболее частой ошибкой.

В сведениях о застрахованных физлицах ИФНС в обязательном порядке сверяют ФИО и СНИЛС работников из отчета РСВ со своей базой. Если есть расхождения, то налоговый орган в своем требовании/уведомлении запрашивает либо пояснения о выявленных несоответствиях, либо же корректирующий расчет. Уточнение или пояснения нужно подать в течение пяти дней со дня получения настоящего уведомления. Что касается ИНН застрахованных лиц, то по данному реквизиту предоставление уточненных данных не требуется, поскольку в контрольных соотношениях не предусмотрена проверка ИНН. Но несмотря на это, ФНС все-таки зачастую просят о корректировке ИНН.

Для исправления персональных сведений о застрахованных лицах (ФИО, СНИЛС, ИНН) в 3-ий раздел корректирующего расчета нужно включить только тех сотрудников, на которые ранее была предоставлена неактуальная информация. Остальных физлиц в данном разделе отражать не требуется, чтобы данные у ФНС не задвоились. Об этом указано в п. 1.2 Порядка заполнения расчета страховых взносов, утвержденного Приказом ФНС РФ от 10.10.2016 № ММВ -7-11/551@.

Работников, у которых необходимо исправить персональные сведения, в разделе 3 их требуется отразить дважды (Письмо ФНС РФ от 26.12.2018г. № БС-4-11/25634).

Первый раз раздел 3 заполняется для аннулирования неверных данных по сотруднику. Для этого по строке 010 ставится номер корректировки «1», а по строке 040 указывается первоначальный номер страницы персонифицированных сведений. К примеру, в первичном расчете по физлицу Гавриленко Татьяне Ивановне необходимо исправить фамилию, номер страницы с ее сведениями – 53, следовательно, в уточненном расчете так же нужно проставить по строке 040 «53». Далее в подразделе 3.1 по строкам 060-150 переносятся исходные данные из первичного отчета (с ошибочными данными), а по строкам 160-180 необходимо проставить «2» (лицо не подлежит страхованию), в подразделе 3.2.1 по строкам 210-240 ставятся прочерки – таким образом все данные по начисленным взносам физлица обнуляются.

После этого персональные сведения по данному сотруднику нужно заполнить во второй раз, при этом указав уже исправленную информацию. Номер корректировки по строке 010 указываем в этот раз «0», а номер страницы по строке 040 должен быть уникальным, отличным от всех номеров, которые отражены в первичном РСВ. Например, в исходящем отчете всего было 69 сотрудников и номер последней страницы «69». Соответственно, в уточненном расчете во второй раз по сотруднику нужно отразить номер страницы «70» по строке 040. Это необходимо для того, чтобы налоговым органом были зарегистрированы новые верные данные по застрахованному лицу. Далее в подразделе 3.1 по строкам 060-150 указываются верная персональная информация, а по строкам 160-180 ставится признак «1» (лицо подлежит страхованию). В подразделе 3.2.1 по строкам 210-240 соответственно указываются суммовые показатели базы исчисления страховых взносов и величины рассчитанных взносов.

Также требуется заметить, что раздел 1 в уточненном расчете заполняется в обычном порядке, то есть все данные полностью переносятся из первичного РСВ. Если по работнику начисляются страховые взносы по дополнительному тарифу, то заполнение подраздела 3.2.2 аналогично заполнению подраздела 3.2.1 (первый раз заполняются прочерки, во второй раз – суммовые показатели).

Следует обратить внимание, в случае, если в первичный расчет случайно попали физлица, информация по которым не должна отражаться в отчете, то в уточнении сведения по ним необходимо только обнулить, заполнив раздел 3 один раз.

Обратите внимание, что при указании в предоставляемом плательщиком расчете недостоверной персональной информации по каждому застрахованному физлицу такой отчет считается непредставленным (п. 7 ст. 431 НК РФ). Игнорировать получение уведомлений от инспекций о непредставлении сведений не стоит, поскольку это влечет наложение санкций и штрафов.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Возможно, вам будет интересно

- Новые коды доходов для исполнительного производства

- Как выбрать обслуживающую организацию

- ЕНВД и НДС: как учитывать доходы и расходы

- Дебиторская задолженность: счет 62 и 76, как произвести списание

- Нюансы ввода остатком в программе «1С:Бухгалтерия предприятия», ред. 3.0

- ИП-работодатель: от первого работника до снятия с учета

Возможно, вам будет полезно

26 400

«1С:Розница. Магазин бытовой техники и средств связи»

Подробнее

432000

«1С:ERP Управление предприятием 2»

Подробнее

от 59 500

«1С:Предприятие». Комплект прикладных решений на 5 пользователей

Подробнее

от 17 000

«1С:Бухгалтерия государственного учреждения»

Подробнее

26 400

«1С:Розница.Ювелирный магазин»

Подробнее

90000

«1С:Предприятие 8. ERP Управление птицеводческим предприятием 2»

Подробнее

2757600

«1С:ERP Управление предприятием 2. Корпоративная поставка»

Подробнее

20 600

«1С:Управление нашей фирмой» ПРОФ

Подробнее

90000

«1С:Управляющая компания ЖКХ. Модуль для 1С:ERP и «1С:Комплексная автоматизация 2»

Подробнее

70 000

«Модуль 1C:Аренда и управление недвижимостью для 1С:ERP»

Подробнее

26 400

«1С:Розница.Магазин строительных и отделочных материалов»

Подробнее

100000

«1С:Заказчик-застройщик. Модуль для 1С:ERP»

Подробнее

120 000

«1С-Рарус:Управление медицинской организацией»

Подробнее

90000

«1С:Производство мясной и рыбной продукции 2. Модуль для 1С:ERP»

Подробнее

72 000

«1С:ТОИР Управление ремонтами и обслуживанием оборудования»

Подробнее

90000

«1С:Реализация алкогольной продукции. Модуль для 1С:ERP и «1С:Комплексная автоматизация 2»

Подробнее

7000

Клиентские лицензии «1С:Предприятие 8»

Подробнее

Сообщит менеджер

Лицензия на Microsoft SQL Server 2019 для «1С:Предприятие» (SQL-сервер для «1C»)

Подробнее

от 35 000

«1С:Производственная Безопасность — Охрана Труда»

Подробнее

120000

«1С:Производство алкогольной продукции. Модуль для 1С:ERP»

Подробнее

58000

«1С:Медицина. Больничная аптека»

Подробнее

100000

«1С:Управление строительным производством. Модуль для 1С:ERP и «1С:Комплексная автоматизация 2»

Подробнее

90 000

«1С-Рарус:Амбулатория», редакция 2

Подробнее

3 600

«1С:Бухгалтерия». Базовая версия

Подробнее

28 000

«1С:Подрядчик строительства. Управление строительным производством»

Подробнее

от 72 800

«1С:Комплексная автоматизация»

Подробнее

45 300

«1С:Медицина. Стоматологическая клиника»

Подробнее

35 000

«1С-Рарус:Амбулатория. Регистратура» + Лицензия на 10 рабочих мест

Подробнее

92 000

«Модуль 1С:Управление автотранспортом для 1С:ERP»

Подробнее

Сообщит менеджер

«1С:Мобильная касса»

Подробнее

330 000

«1С:ТОИР Управление ремонтами и обслуживанием оборудования 2 КОРП»

Подробнее

26 400

«1С:Розница.Магазин автозапчастей»

Подробнее

499000

«1С:ERP Управление строительной организацией 2»

Подробнее

Сообщит менеджер

1С:Предприятие 8. Лицензия на сервер

Подробнее

1950000

«1С:ERP. Управление холдингом». Электронная поставка

Подробнее

768800

«1С:ERP Управление предприятием 2» + «1С:Документооборот». Cервер (x86-64). 50 клиентских лицензий

Подробнее

238000

«1С:MES Оперативное управление производством»

Подробнее

117000

«1С:Молокозавод. Модуль для 1С:ERP и «1С:Комплексная автоматизация 2»

Подробнее

33 200

«1С:Зарплата и кадры государственного учреждения»

Подробнее

96000

«1С:Полиграфия 2. Модуль для 1C:ERP, «1С:Комплексная автоматизация 2» и «1С:Управление торговлей»

Подробнее

90000

«1С:Управление лесозаготовительным предприятием. Модуль для 1С:ERP и «1С:Коплексная автомматизация 2»

Подробнее

от 26 700

«1С:Управление торговлей» ПРОФ

Подробнее

600000

«1С:ERP Агропромышленный комплекс 2»

Подробнее

42 500

«1С:Бухгалтерия сельскохозяйственного предприятия»

Подробнее

16100

«1С:Бухгалтерия строительной организации»

Подробнее

Сообщит менеджер

Трактиръ:Front-Office v4

Подробнее

от 26 700

«1С:Зарплата и управление персоналом» ПРОФ

Подробнее

50400

«1С:Медицина. Диетическое питание»

Подробнее

90000

«1С:Управление металлургическим комбинатом 2. Модуль для 1С:ERP»

Подробнее

108000

«1С:Управление мукомольным, крупяным, комбикормовым и масложировым производством. Модуль для 1С:ERP и «1С:Комплексная автоматизация 2»

Подробнее

9156

Облачная «1С:Бухгалтерия» в сервисе «1С:Фреш»

Подробнее

78600

«1С:Общепит. Модуль для 1С:ERP и «1С:Комплексная автоматизация 2»

Подробнее

8 900

«1С:Зарплата и управление персоналом». Базовая версия

Подробнее

90000

«1С:Хлебобулочное и кондитерское производство 2. Модуль для 1С:ERP»

Подробнее

23 000

«1С:Предприятие. Производственная безопасность. Пожарная безопасность»

Подробнее

471000

1С:Предприятие 8. ERP Управление мясоперерабатывающим предприятием 2

Подробнее

Сообщит менеджер

Трактиръ:Head-Office

Подробнее

35 000

«1С:Подрядчик строительства 4.0. Управление финансами»

Подробнее

Сообщит менеджер

Трактиръ: Back-Office

Подробнее

10 800

«1С:Бухгалтерия крестьянско-фермерского хозяйства». Базовая версия

Подробнее

770000

«1С:Предприятие 8. ERP Горнодобывающая промышленность 2»

Подробнее

495000

«1С:ERP+PM Управление проектной организацией 2»

Подробнее

120000

«Модуль 1C:PM Управление проектами для 1С:ERP»

Подробнее

Сообщит менеджер

«1С:Розница» Базовая

Подробнее

47000

1С:Риэлтор. Управление продажами недвижимости. Модуль для 1С:ERP

Подробнее

77600

«1С:Управление автотранспортом. ПРОФ»

Подробнее

138 800

«1С:Документооборот государственного учреждения»

Подробнее

9800

«Айлант:Управление ЖКХ». Базовая версия

Подробнее

144000

«1С:ERP Управление предприятием 2. Лицензия для дочерних обществ и филиалов»

Подробнее

7 400

«1С:Управление торговлей». Базовая версия

Подробнее

110000

«1С:Управление деревообрабатывающим предприятием. Модуль для 1С:ERP и «1С:Комплексная автоматизация 2». Электронная поставка

Подробнее

60 000

«1С-Рарус:Амбулатория. Регистратура + Страхование + Аптека» + Лицензия на 10 мест

Подробнее

33500

«1С:Предприятие. Управление Автотранспортом. Стандарт»

Подробнее

348000

«1С:Мясопереработка MES. Модуль для 1С:ERP»

Подробнее

1020

«1С:Бухгалтерия». Аренда в сервисе «Облачная инфраструктура. 1С:Готовое рабочее место»

Подробнее

26 400

«1С:Розница. Магазин одежды и обуви»

Подробнее

128 700

«1С:Зарплата и управление персоналом» КОРП

Подробнее

1200

«ГЭНДАЛЬФ. Путешествие по Средиземью»

Подробнее

30 700

«1С:Бухгалтерия». Комплект на 5 пользователей

Подробнее

276000

«1С:Государственные и муниципальные закупки»

Подробнее

Не принимают РСВ из-за СНИЛС, хотя есть подтверждение из ПФ о его верности. Как быть?

Из за СНИЛС сотрудников в налоговой не принимают РСВ. По их мнению, эти СНИЛС не совпадают с данными ИФНС. Как тут поступить?

Из за СНИЛС сотрудников в налоговой не принимают РСВ. По их мнению, эти СНИЛС не совпадают с данными ИФНС. Как тут поступить?

Спрашивают в «Красном уголке бухгалтера».

«Не принимают РСВ. Двое сотрудников меняли СНИЛС. Справка из ПФ о достоверности номеров имеется. Послала корректировку разделы 1,2 и 3 — только на этих сотрудников и письмом подтверждение от ПФ. Опять отказ по причине что сведения по этим сотрудникам не совпадают с данными в ИФНС. Что делать?».

Далее в комментариях автор уточняет, что приходит не отказ, а уведомление об уточнении.

В комментариях советуют:

«Пишите, что СНИЛС верный, что ПФР принимает, прикладывайте сам СНИЛС, ответ из ПФР или последний СЗВ-М с протоколом: „прошу принять рсв за 9 мес… СНИЛС указан верно…“».

Кто-то подобным случаем делится и заодно советует:

«Недавно столкнулась с подобной ситуацией. По одной сотруднице приходила ошибка по РСВ — неверный СНИЛС. Она посмотрела в ЛК физлица на налог.ру, там действительно не верный был СНИЛС указан, затем она уточнила персональные данные через ЛК и теперь все в порядке, СНИЛС отражается верно и по РСВ больше ошибка не выскакивает. Вообще на уточнение персональных данных у налоговой 30 дней, но они буквально через несколько дней все исправили».

Еще напомнили, что налоговая и сама может свериться с ПФР:

«Звонили из налоговой, просили написать в ПФР запрос, что СНИЛС достоверный. На мое утверждение, что это работа налоговой сверяться с ПФР, если у налоговой что-то не так, инспектор была удивлена. А мне непонятно, почему у меня через раз, то принят отчет, то нет, в одном периоде принят, в следующем нет. Кстати, ИНН у этих сотрудников есть?».

Автор пишет, что ИНН есть, налоговая именно на СНИЛС ругается. Ей в ответ пишут:

«Если ИНН есть, то не беспокойтесь, человека они идентифицировали. И если предупреждение, то отчет принят».

А еще рассказывают, что у одного сотрудника вообще два СНИЛСа было:

«У нас у сотрудника было два СНИЛСа. Мы об этом узнали после увольнения. Когда отчет не приняли, он у нас работал всего три недели. Отчеты как-то сдали. Прошел год. Налоговая прислала требование пояснить. По-моему даже жалобу писали. Кончилось тем, что сотрудница наша дозвонилась в налоговую, инспектор сказала: „я не буду искать ваше письмо, их там много, продиктуйте правильный номер“».