Установила срок полезного использования ОС больше действительного, следовательно — не правильная декларация по налогу на прибыль за полугодие 2020. Как исправить?

БУ

Ошибка, обнаруженная до окончания отчетного периода исправляется в месяце обнаружения (п. 5 ПБУ 22/2010).

НУ

Неучтенная сумма амортизации не приводит к занижению налога на прибыль, поэтому может быть учтена в налоговой базе в периоде обнаружения ошибки (III квартал 2020) и отразится в текущей декларации по текущим строкам (ст. 54 НК РФ).

Ошибка: амортизация занижена

31 июля бухгалтер ООО «ТЕХНОМИР» обнаружил ошибку в начислении амортизации по торгово-офисному помещению — СПИ установлен 600 мес. вместо 360 мес. Первоначальная стоимость ОС — 2 550 000 руб. Начисленная амортизация за полугодие — 25 500 руб. Принято решение не учтенную амортизацию признать в расходах НУ в текущем отчетном периоде.

Пересчет амортизации

СПИ 360 мес. (БУ=НУ)

- ежемесячная сумма — 2 550 000 / 360 = 7083,33 руб.;

- за период с января по июнь — 7 083,33 х 6 мес. = 42 500 руб.;

- к доначислению — 42 500 – 25 500 = 17 000 руб.

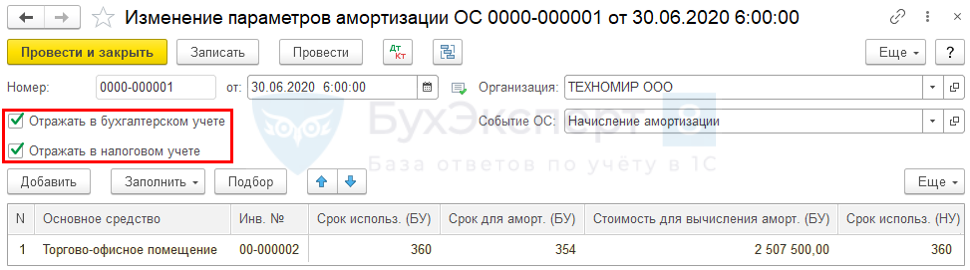

ОС и НМА — Параметры амортизации ОС — Изменение параметров амортизации ОС

Стоимость для вычисления амортизации (БУ):

2 550 000 – 42 500 = 2 507 500 руб.

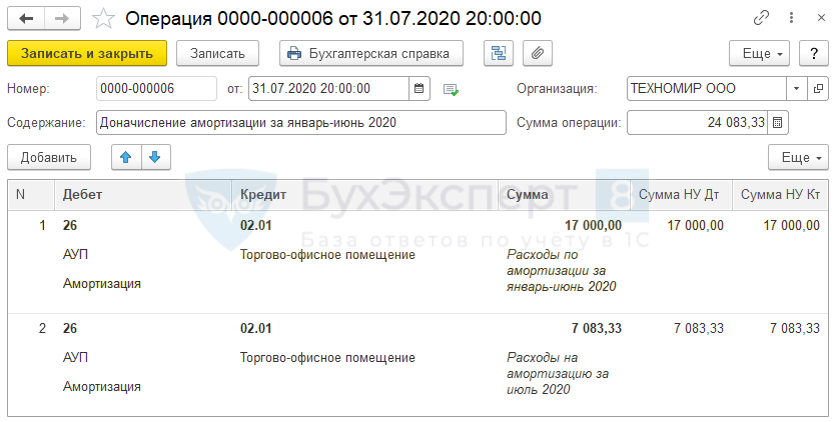

Операции — Операции, введенные вручную

Проверка

Амортизация — 2 550 000 / 360 х 9 мес. = 63 750 руб.

Остаточная стоимость — 2 550 000 – 63 749,99 = 2 486 250 руб.

Ошибка: амортизация завышена

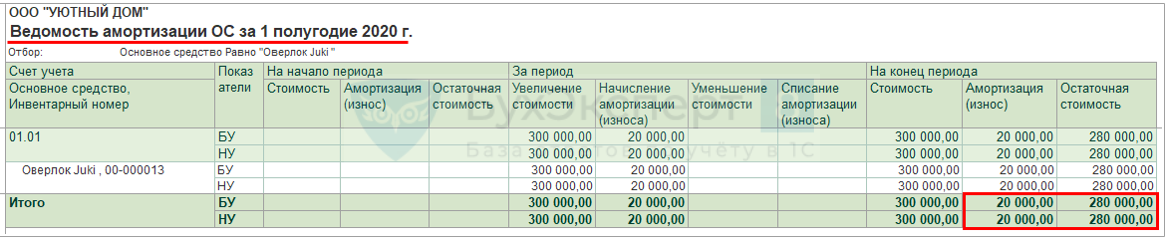

31 июля бухгалтер ООО «УЮТНЫЙ ДОМ» обнаружил ошибку в начислении амортизации по ОС оверлок — СПИ установлен 60 мес. вместо 75 мес. Первоначальная стоимость ОС — 300 000 руб. Амортизация начисляется с февраля. Начисленная амортизация за полугодие — 25 000 руб. (в т.ч. июнь 5 000 руб.).

БУ

Ошибка, обнаруженная до окончания отчетного периода исправляется в месяце обнаружения (п. 5 ПБУ 22/2010).

НУ

Ошибка, которая привела к занижению налога на прибыль, должна быть исправлена в периоде совершения ошибки (I полугодие 2020). Налогоплательщик обязан подать уточненную декларацию (ст. 54 НК РФ, п. 1 ст. 80 НК РФ).

Пересчет амортизации

СПИ 75 мес. (БУ=НУ)

- ежемесячная сумма — 300 000 / 75 = 4 000 руб.;

- за период с февраля по май — 4 000 х 4 мес. = 16 000 руб.;

- к уменьшению — 20 000 – 16 000 = 4 000 руб.

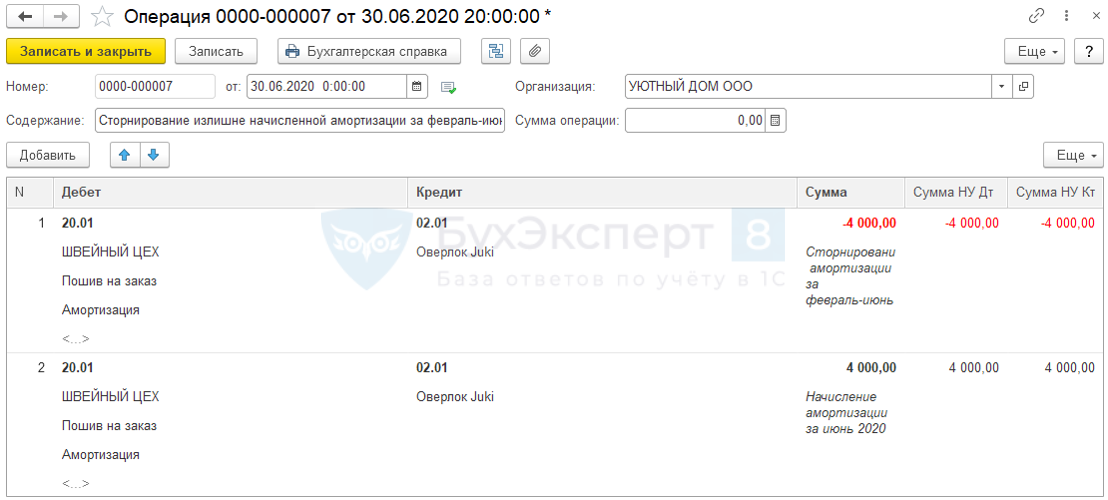

Операции — Операции, введенные вручную

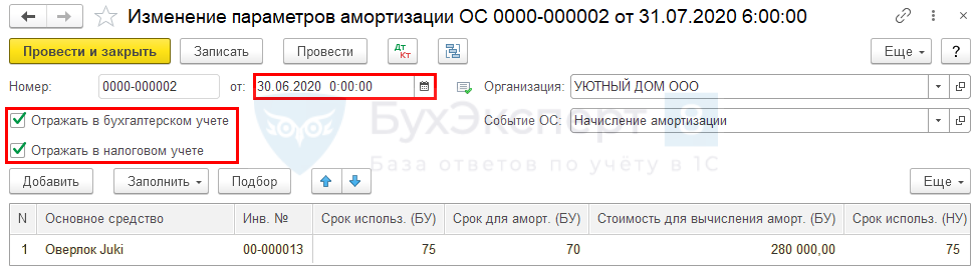

ОС и НМА — Параметры амортизации ОС — Изменение параметров амортизации ОС

Стоимость для вычисления амортизации (БУ)

300 000 – 20 000 = 280 000 руб.

Проверка

Амортизация — 300 000 / 75 х 5 мес. = 20 000 руб.

Остаточная стоимость — 300 000 – 20 000 = 280 000 руб.

См. также:

- [19.08.2020 запись] 10 Блиц-решений в 1С:Бухгалтерия по исправлению ошибок в Отчетности

- Почему не начисляется амортизация в 1С при Закрытии месяца?

- Как в 1С изменить способ отражения в расходах амортизации ОС?

- Искажена первоначальная стоимость основного средства. Исправление существенной ошибки после утверждения отчетности

- Ошибки прошлых лет в декларации по налогу на прибыль

- Уточненная декларация по налогу на прибыль

- Расчет и уплата пеней по налогу на прибыль

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Оцените публикацию

(1 оценок, среднее: 5,00 из 5)

Загрузка…

- Опубликовано 18.10.2021 06:45

- Автор: Administrator

- Просмотров: 19534

Одна из ошибок, часто выявляемых аудиторами в ходе проверки основных средств организации – это установка неверного срока полезного использования ОС, что влечет за собой некорректное начисление амортизации. В этой публикации разберем такой случай и расскажем, как исправить данную ошибку, особенно, если предыдущий период закрыт, и отчетность по нему сдана.

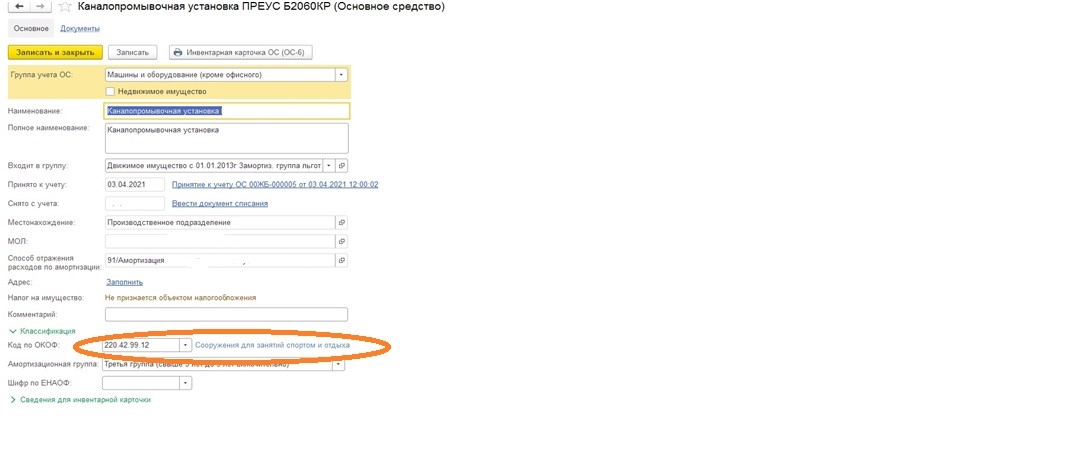

Перейдем сразу к практическому примеру: в результате изучения первичных документов выяснилось, что в апреле приобретено и принято к учету оборудование.

Срок полезного использования (СПИ) объектов основных средств согласно учетной политике организации определяется в соответствии с Классификацией основных средств, утв. Постановлением Правительства РФ №1 от 01.01.2002 г.

Объект отнесен к третьей амортизационной группе, срок полезного использования установлен в количестве 37 месяцев, и присвоен ОКОФ 220.42.99.12 «Сооружения для занятий спортом и отдыха».

При этом данное основное средство по своим характеристикам относится к шестой группе, должно иметь другой ОКОФ и, соответственно, иной СПИ.

В результате указанного нарушения существует вероятность искажения строк 1150 «Основные средства», 1370 «Нераспределенная прибыль (непокрытый убыток)» бухгалтерского баланса на 30.06.2021 г., строк 2120 «Себестоимость продаж» и 2400 «Чистая прибыль (убыток)» отчета о финансовых результатах за 1 полугодие 2021 г.

Занижена налогооблагаемая база по налогу на прибыль за 1 полугодие 2021 года, поскольку сумма амортизационных отчислений увеличена.

Период закрыт, отчеты сданы. Что делать? Как же исправить срок полезного использования, чтоб в дальнейшем ошибка была устранена?

Ответ прост.

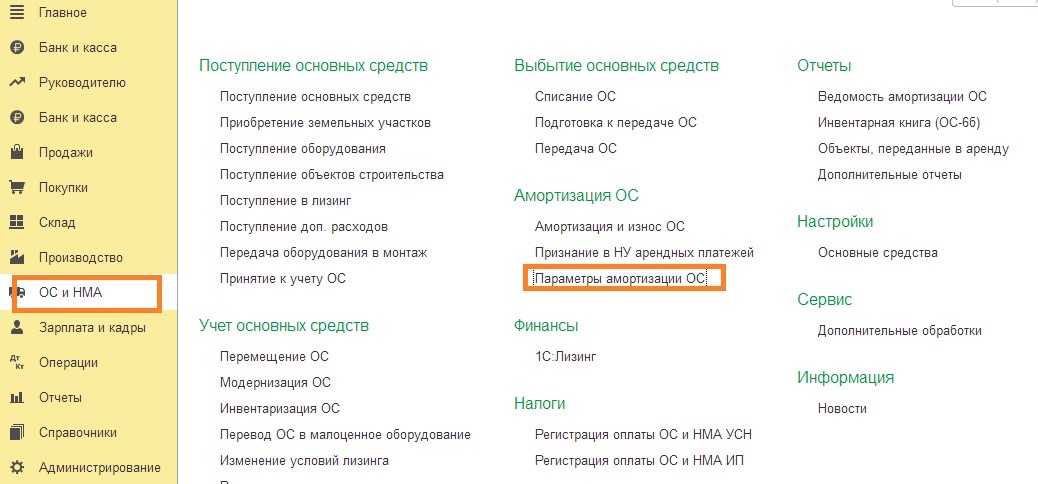

Для этого в программе 1С: Бухгалтерия предприятия 8, редакция 3.0. есть специальный документ.

Как его найти?

Заходим в раздел «ОС и НМА» выбираем в подразделе «Амортизация ОС» «Параметры амортизации ОС».

Далее кнопка «Создать».

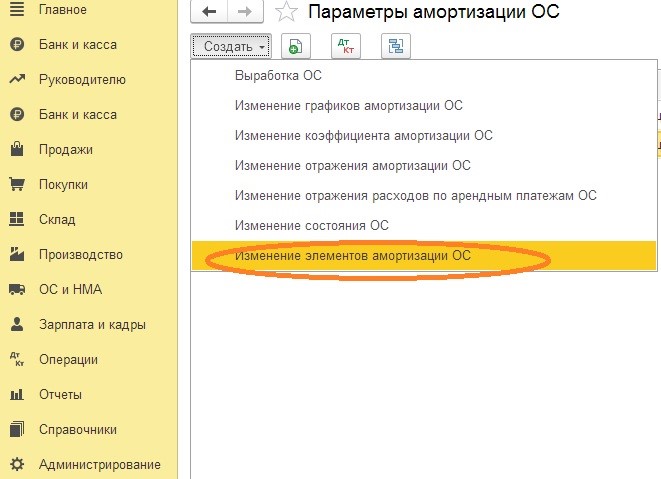

В открывшемся окне нажмем «Изменение элементов амортизации ОС».

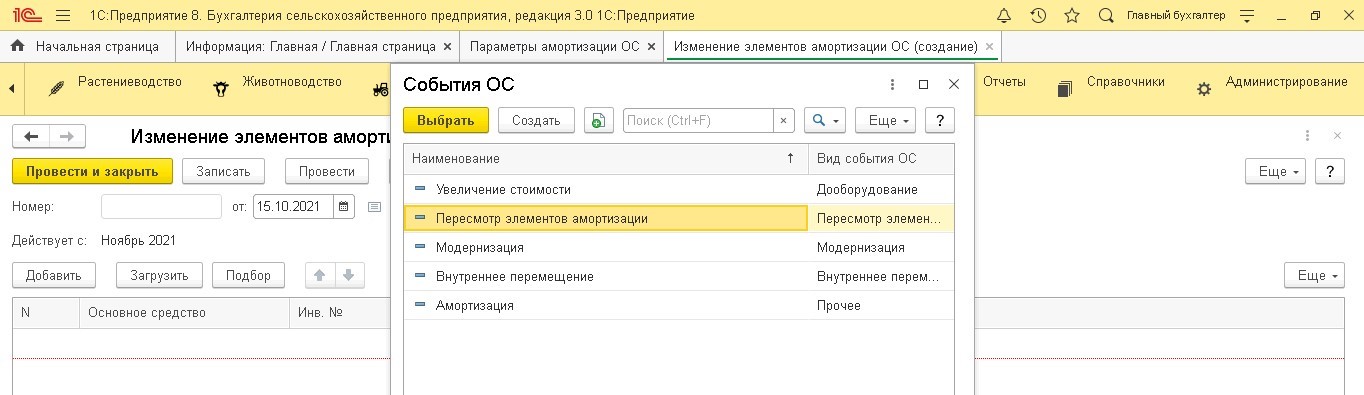

В новом документе заполняем дату, выбираем из списка событие ОС «Пересмотр элементов амортизации».

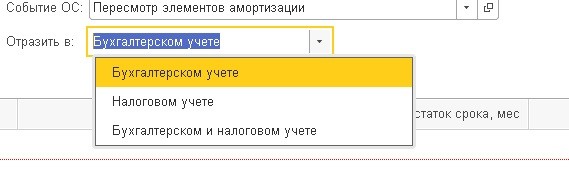

В строке «Отразить в» необходимо выбрать, где требуется провести изменение – только в бухгалтерском учете, только в налоговом или и в бухгалтерском, и в налоговом учете.

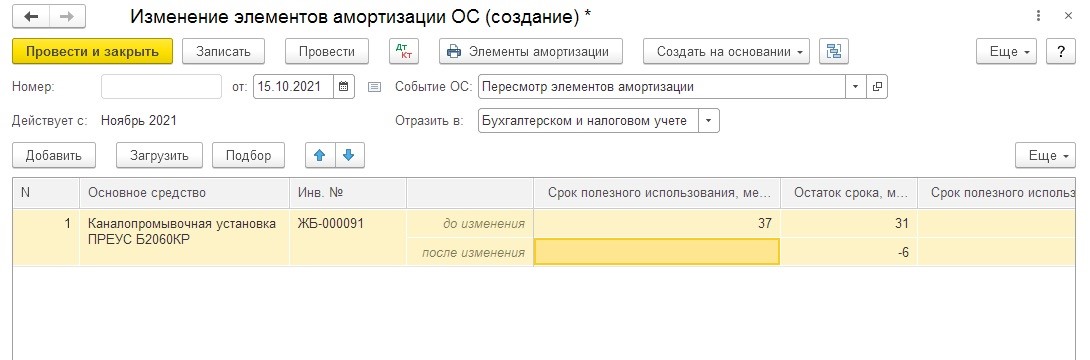

Далее выбираем основное средство, по которому следует изменить срок, данные до изменения заполняются автоматически.

В строке «После изменения» указываем верный срок полезного использования, остаток срока также посчитается самостоятельно.

Если ваша организация применяет общую систему налогообложения, то не забываем и про налоговый учет.

Теперь проводим документ.

Не забываем, что изменения вступят в силу с 1 числа месяца следующего за датой создания документа.

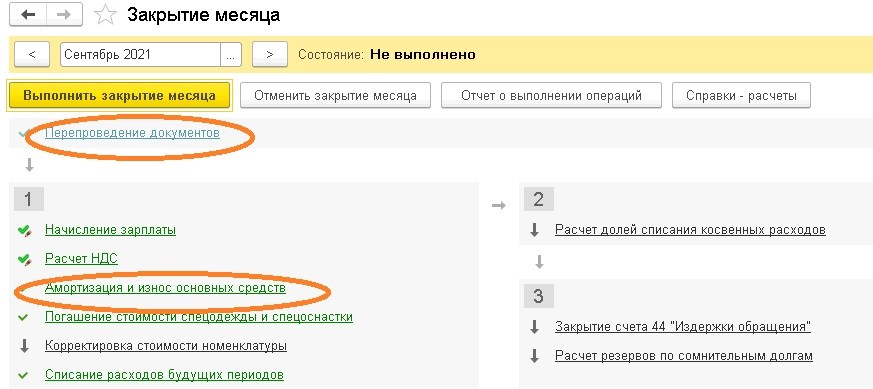

В завершении делаем регламентную процедуру «Закрытие месяца», препроводим документы и выполняем операцию «Амортизация и износ основных средств».

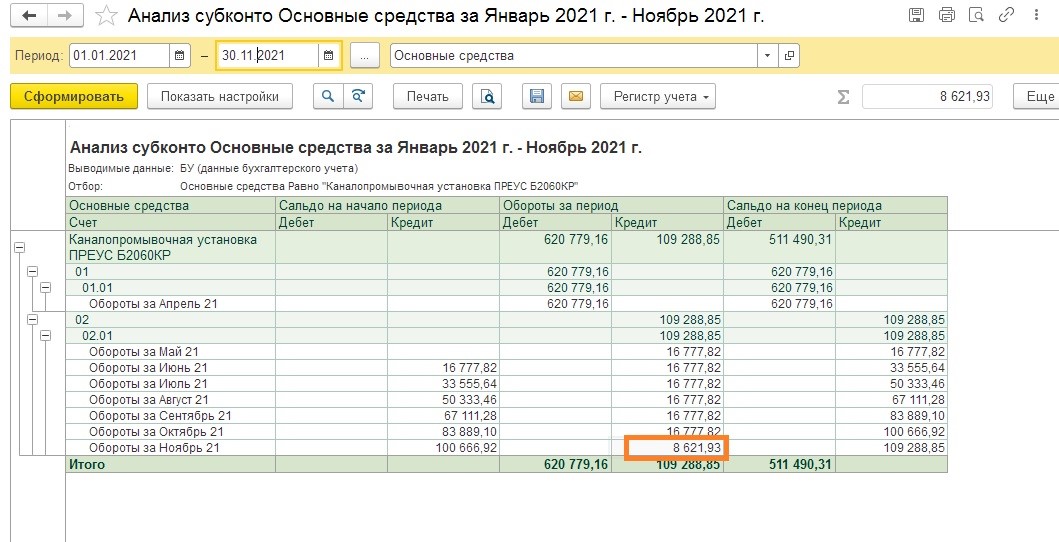

Для того чтобы быстро увидеть изменилась ли сумма амортизации, необходимо перейти в раздел «Отчёты» и выбрать пункт «Анализ субконто».

В открывшемся окне следует установить нужный период, выбрать субконто «Основные средства», отобрать необходимое основное средство и сформировать отчет.

Теперь мы видим, что сумма амортизации уменьшилась. Значит проблема с изменением срока полезного использования решена.

Автор статьи: Евгения Тарасова

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Как изменить срок полезного использования для начисления амортизации основного средства?

Срок полезного использования (СПИ) основного средства может быть изменен:

- После ввода в эксплуатацию в случае реконструкции, модернизации, технического перевооружения объекта. В этом случае для изменения СПИ используется документ “Модернизация ОС”, при проведении которого в регистры сведений, используемые для начисления амортизации, записываются новые данные.

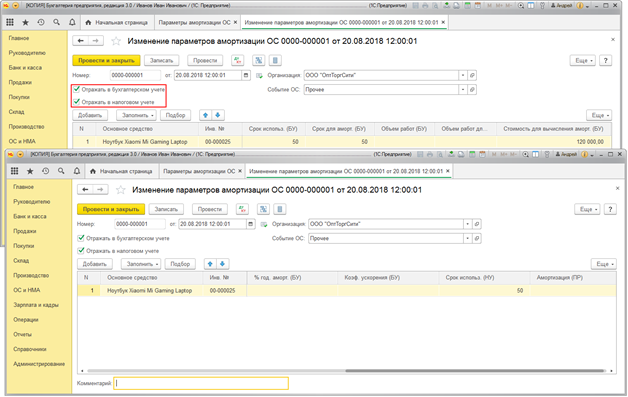

- 2. При необходимости исправить допущенную ранее ошибку или изменить амортизационную группу (например, в связи с внесением изменений в Классификацию основных средств). В этом случае следует использовать документ “Изменение параметров амортизации ОС”, который также внесет изменения в регистры сведений “Параметры амортизации ОС (бухгалтерский учет)” и “Параметры амортизации ОС (налоговый учет)”:

- Раздел: ОС и НМА – Параметры амортизации ОС.

- Кнопка “Создать”, вид документа “Изменение параметров амортизации ОС”.

- В поле “от” укажите дату изменения параметров амортизации – любое число месяца, предшествующего месяцу начисления амортизации по новым данным.

- Поставьте флажки “Отражать в бухгалтерском учете” (если срок полезного использования меняется в БУ) и “Отражать в налоговом учете” (если срок полезного использования меняется в НУ).

- В поле “Событие ОС” выберите “Прочее”.

- В табличной части документа:

- выберите основное средство, по которому меняются параметры начисления амортизации;

- в колонках “Срок использ. (БУ)”, “Срок для аморт. (БУ)” и “Срок использ. (НУ)” укажите новый срок в соответствии с новой амортизационной группой (или в соответствии с исправленной ошибкой);

- в колонке “Стоимость для вычисления аморт. (БУ)” проверьте первоначальную стоимость для расчета амортизации;

- в колонке “Коэф. ускорения (БУ)” – если амортизация по основному средству начисляется способом уменьшаемого остатка, укажите коэффициент ускорения. Если коэффициент ускорения не меняется, то укажите прежний коэффициент ускорения.

- Документ проводок не формирует. Со следующего месяца после проведения документа (после изменения срока использования ОС) сумма ежемесячной амортизации изменится.

- Если необходимо отразить сумму излишне начисленной или недоначисленной амортизации до изменения СПИ, сделайте это с помощью документа “Операция” (раздел: “Операции – Операции, введенные вручную”): добавьте проводку по счетам бухгалтерского учета и движения по регистру сведений “Расчет амортизации”.

Изменить элементы амортизации основного средства по нормам ФСБУ 6/2020 можно в программе “1С:Бухгалтерия 8”.

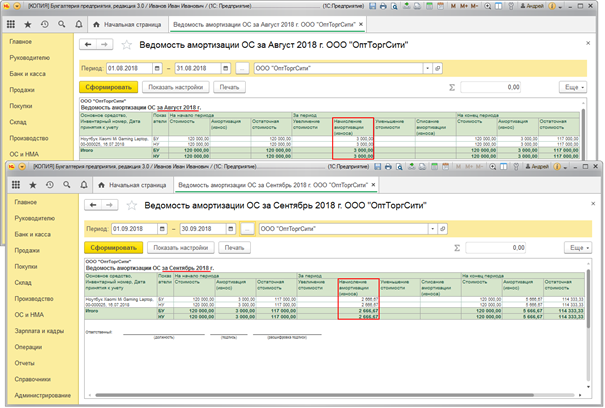

Изменение элементов амортизации ОС (Отчет “Ведомость амортизации ОС”. Раздел: ОС и НМА – Ведомость амортизации ОС)

1. Установите период отчета – по месяц, предшествующий изменению элементов амортизации. По кнопке Показать настройки на закладке Показатели отметьте флажками показатели БУ и НУ для вывода в отчет данных по бухгалтерскому и налоговому учету.

2. При необходимости установите другие настройки. На закладке Группировка добавьте и отметьте флажками поля для группировки. На закладке Дополнительные поля добавьте и отметьте флажками дополнительные информационные поля. На закладке Сортировка добавьте и отметьте флажками показатели для сортировки объектов ОС в отчете. На закладке Отбор добавьте и отметьте флажками поля для отбора ОС при выводе в отчет.

3. Кнопка Сформировать.

В документе “Изменение элементов амортизации ОС”, разделе: ОС и НМА – Параметры амортизации ОС нажмите кнопку Создать, вид документа “Изменение элементов амортизации ОС”. Установите дату документа.

1. В поле Событие ОС выберите “Пересмотр элементов амортизации”. Если такого события в списке нет, создайте новое с видом события ОС “Пересмотр элементов амортизации”. В поле Отразить в выберите Бухгалтерском учете. Добавьте в табличную часть документа объекты ОС, элементы амортизации по которым пересматриваются или по кнопке Загрузить из файла загрузите список таких объектов из заранее подготовленного файла. При добавлении ОС способ амортизации, общий срок полезного использования, остаток срока полезного использования на дату документа заполнятся автоматически в подстроке “до изменения”. В подстроке “после изменения” укажите новый срок в соответствующей колонке, значение в другой колонке со сроком посчитается автоматически. В колонке Ликвидационная стоимость укажите новую ликвидационную стоимость ОС в подстроке “после изменения”. Если меняется способ начисления амортизации, укажите его в колонке Способ амортизации в подстроке “после изменения”.

2. Кнопка Провести и закрыть. Посмотрите результат проведения документа. Документ проводок не формирует. Соответствующие записи отражаются в регистрах “Параметры амортизации ОС ” и “События ОС”.

Начисление амортизации (Обработка “Закрытие месяца”. Раздел: Операции – Закрытие месяца)

Установите месяц закрытия. Кнопка Выполнить закрытие месяца.

Начислена амортизация ОС (Регламентная операция “Амортизация и износ основных средств” в составе обработки “Закрытие месяца”)

По ссылке с названием регламентной операции Амортизация и износ основных средств выберите Показать проводки и посмотрите результат ее выполнения. Расчет: Амортизация в БУ: Балансовая стоимость ОС / Оставшийся СПИ. Для анализа суммы ежемесячной амортизации и остаточной стоимости ОС можно воспользоваться справкой-расчетом Амортизация и отчетом Ведомость амортизации ОС. Раздел: Операции – Справки-расчеты или кнопка Справки-расчеты в форме обработки Закрытие месяца или ссылка с названием регламентной операции в форме обработки Закрытие месяца. Выбор данных производится по кнопке Показать настройки с помощью переключателя на закладке Показатели. Укажите период формирования отчета. Настройте отчет, как описано в операции 1.1. Кнопка Сформировать.

Начисление амортизации и расчет отложенных налогов (Обработка “Закрытие месяца”. Раздел: Операции – Закрытие месяца)

Установите месяц закрытия. Кнопка Выполнить закрытие месяца.

Признано отложенное налоговое обязательство в части разницы в стоимости ОС в БУ и НУ (Регламентная операция “Расчет отложенного налога по ПБУ 18” в составе обработки “Закрытие месяца”)

По ссылке с названием регламентной операции Расчет отложенного налога по ПБУ 18 выберите Показать проводки и посмотрите результат ее выполнения. Расчет: До текущего месяца балансовая и налоговая стоимость ОС были равны. Разница возникла в текущем месяце. ОНО = (Балансовая стоимость – Налоговая стоимость) * 20 %.

Погашено отложенное налоговое обязательство в части разницы в стоимости ОС в БУ и НУ (Регламентная операция “Расчет отложенного налога по ПБУ 18” в составе обработки “Закрытие месяца”)

По ссылке с названием регламентной операции Расчет отложенного налога по ПБУ 18 выберите Показать проводки и посмотрите результат ее выполнения. Расчет: Признано ОНО: (Балансовая стоимость – Налоговая стоимость ОС) * 20 % – Ранее признанное ОНО. Аналогичным образом начисляется амортизация и погашается ОНО за последующие месяцы в течение срока полезного использования основного средства, пока его балансовая стоимость не станет равна ликвидационной стоимости.

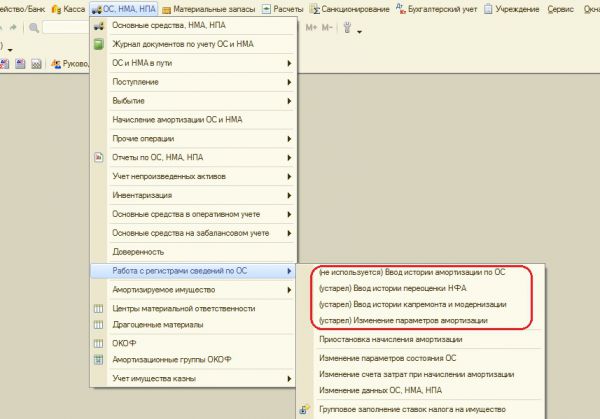

Не так давно, следуя изменениям законодательства, в 1С: Бухгалтерии государственного учреждения 8 ред.1.0 произошли изменения, и несколько документов, предназначенных для корректировки параметров амортизации, перестали использоваться. Какие же документы теперь нужно использовать вместо устаревших?

Итак, документ «Изменение параметров амортизации» устарел (рис.1), и теперь необходимая информация вносится разными документами, все зависит от ее вида.

Для того, чтобы изменить порядок погашения стоимости, а также способ начисления амортизации и срок полезного использования, применяется документ «Изменение стоимости, амортизации ОС и НМА». В документе несколько видов операций (рис.2).

Рассмотрим первую операцию. Нередко возникает ситуация, когда в силу различных причин (ошибка при приеме основного средства к учету, выявление ошибок при проведении инвентаризации) бывает установлено, что срок полезного использования основного средства указан неверно. Операция «Изменение амортизации (106, 109, 401.20 – 104)» позволяет скорректировать срок полезного использования, а также сумму амортизации, которая изменилась при исправлении ОКОФ. Для корректного отражения операций и формирования первичных учетных документов необходимо учесть следующие моменты (рис. 3):

- Операция – Изменение амортизации (106, 109, 401.20 – 104) задает реквизиты табличной части закладки Основные средства.

- Первичный документ (Вид документа, Номер, от) – данные документа-основания.

- КФО, вид НФА – параметры отбора объектов в табличную часть документа.

- В поле Отбор по гиперссылке можно задать дополнительные условия отбора объектов.

- Вид движения НФА – значение, необходимое для отражения оборота по изменению суммы амортизации в форме регламентированной отчетности 0503768 “Сведения о движении нефинансовых активов”. Рекомендуем указать значение Прочее изменение.

На закладке Основные средства следует подобрать в таблицу объекты ОС (кнопки , Подбор или Заполнить), срок полезного использования которых требуется уточнить.

- По объекту будут указаны данные в подстроках до изменения: и после изменения:.

- В подстроке после изменения: следует установить верный Срок полезного использования и Сумму амортизации, которая должна быть начислена за период, в котором был произведен неверный расчет.

В примере изменен срок и сумма амортизации. Проводки, сформированные документом, представлены на рис.4

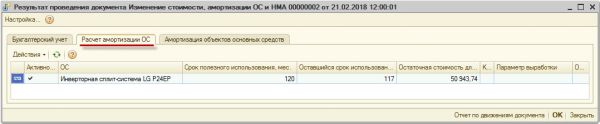

Новый срок полезного использования, оставшийся срок полезного использования и остаточная стоимость объекта ОС на дату документа «Изменение стоимости, амортизации ОС и НМА» записывается в регистр сведений «Расчет амортизации ОС» для дальнейшего начисления амортизации по измененным условиям (рис.5).

Изменение срока полезного использования, расчета амортизации ОС отразится в инвентарной карточке (рис. 6), которую можно распечатать:

- из режима просмотра элемента справочника Основные средства, НМА, НПА;

- с помощью обработки Групповая печать инвентарных карточек (ОС, НМА, НПА – Отчеты по ОС, НМА, НПА).

Начиная с месяца обнаружения и исправления ошибки в данных бухгалтерского учета, амортизация будет рассчитываться по новым заданным параметрам (рис. 7).

Следующая операция «Изменение стоимости (101, 102 – 106, 401.10), амортизации (106, 109, 401.20 – 104)» (рис. 8) применяется для доначисления амортизации до 100% балансовой стоимости по объектам ОС (НМА), по которым способ начисления амортизации был изменен на «100% при вводе в эксплуатацию».

В документе обязательно указываем КФО (код финансового обеспечения), на котором учитывается основное средство.

В табличной части можно изменить срок полезного использования, порядок погашения стоимости, способ начисления амортизации, балансовую стоимость и сумму амортизации.

Операция «Изменение стоимости (401.10 – 101, 102), амортизации (104 – 101, 102)» (рис. 9) применяется для отражения ликвидации части объекта ОС (НМА).

Заполняем счет доходов, на который будет отнесена сумма от ликвидации. Изменяем балансовую стоимость и после этого нажимаем кнопку «Пересчитать амортизацию».

Данный документ формирует проводки по дебету счёта 401.10 и кредиту счета 101.36.

И еще одна операция в документе «Изменение стоимости (401.20 – 101, 102), амортизации (104 – 401.20)» (рис.10) применяется для изменения срока полезного использования для основных средств с линейным способом начисления амортизации.

В реквизите счета ставим счет расходов 401.20 и указываем новый срок полезного использования. Если нужно изменить сумму начисленной амортизации, согласно новому сроку, то нажимаем кнопку «Пересчитать амортизацию».

Для приостановки и возобновления начисления амортизации используется документ «Приостановка начисления амортизации».

В документе несколько операций: «Приостановить начисление амортизации», «Возобновить начисление амортизации», «Консервация» и «Расконсервация» (рис. 11). Выбираем нужную нам.

В табличную часть подбираем основное средство и проводим документ.

Реквизиты «Код ОКОФ» и «Амортизационная группа» можно изменить в справочнике «Основные средства, НМА, НПА».

Заходим в карточку основного средства и изменяем реквизиты (рис. 12).

Корректность выполненных операций можно проверить путем формирования стандартного отчета «Ведомость амортизации».

Статья подготовлена с использованием материалов с сайта 1С:ИТС