- Опубликовано 18.10.2021 06:45

- Автор: Administrator

- Просмотров: 19422

Одна из ошибок, часто выявляемых аудиторами в ходе проверки основных средств организации – это установка неверного срока полезного использования ОС, что влечет за собой некорректное начисление амортизации. В этой публикации разберем такой случай и расскажем, как исправить данную ошибку, особенно, если предыдущий период закрыт, и отчетность по нему сдана.

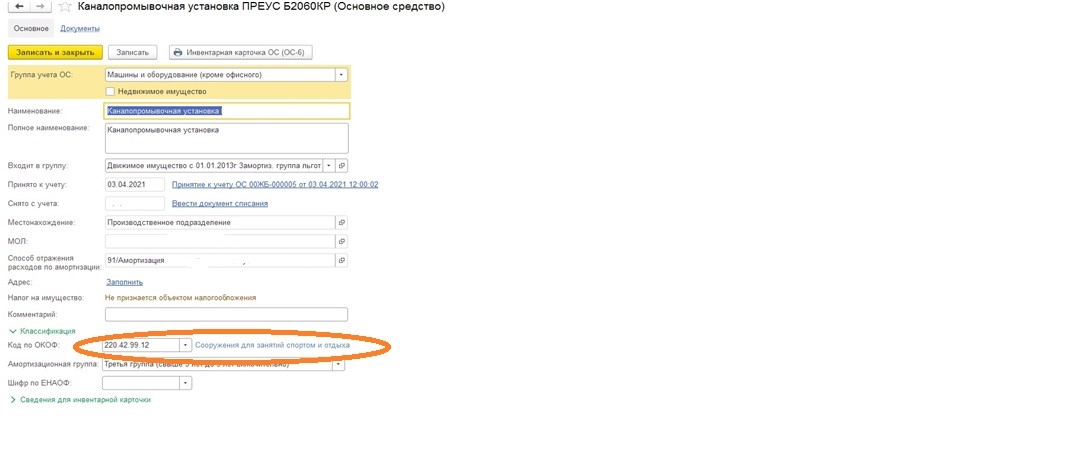

Перейдем сразу к практическому примеру: в результате изучения первичных документов выяснилось, что в апреле приобретено и принято к учету оборудование.

Срок полезного использования (СПИ) объектов основных средств согласно учетной политике организации определяется в соответствии с Классификацией основных средств, утв. Постановлением Правительства РФ №1 от 01.01.2002 г.

Объект отнесен к третьей амортизационной группе, срок полезного использования установлен в количестве 37 месяцев, и присвоен ОКОФ 220.42.99.12 «Сооружения для занятий спортом и отдыха».

При этом данное основное средство по своим характеристикам относится к шестой группе, должно иметь другой ОКОФ и, соответственно, иной СПИ.

В результате указанного нарушения существует вероятность искажения строк 1150 «Основные средства», 1370 «Нераспределенная прибыль (непокрытый убыток)» бухгалтерского баланса на 30.06.2021 г., строк 2120 «Себестоимость продаж» и 2400 «Чистая прибыль (убыток)» отчета о финансовых результатах за 1 полугодие 2021 г.

Занижена налогооблагаемая база по налогу на прибыль за 1 полугодие 2021 года, поскольку сумма амортизационных отчислений увеличена.

Период закрыт, отчеты сданы. Что делать? Как же исправить срок полезного использования, чтоб в дальнейшем ошибка была устранена?

Ответ прост.

Для этого в программе 1С: Бухгалтерия предприятия 8, редакция 3.0. есть специальный документ.

Как его найти?

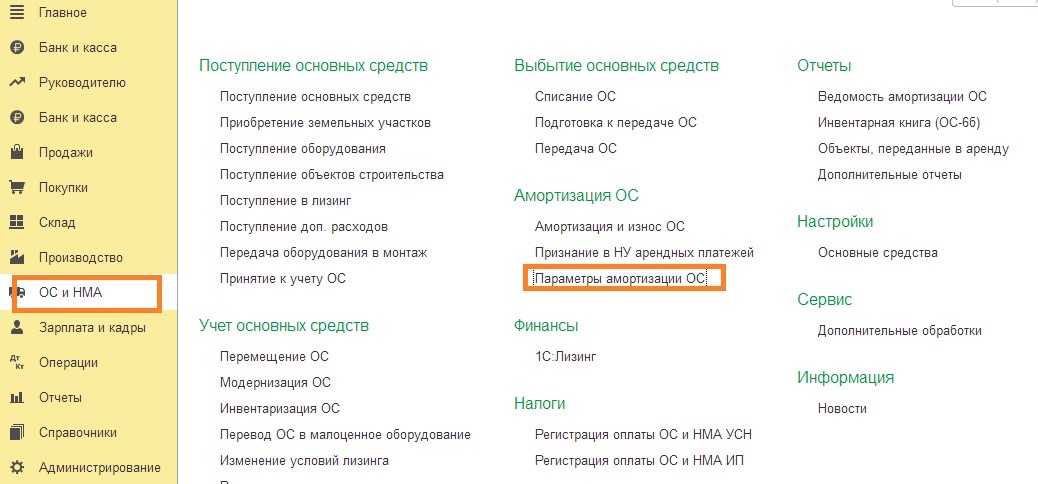

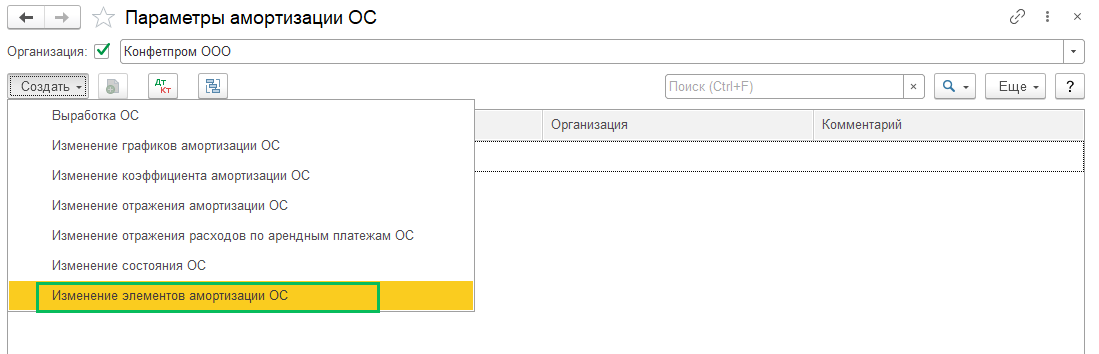

Заходим в раздел «ОС и НМА» выбираем в подразделе «Амортизация ОС» «Параметры амортизации ОС».

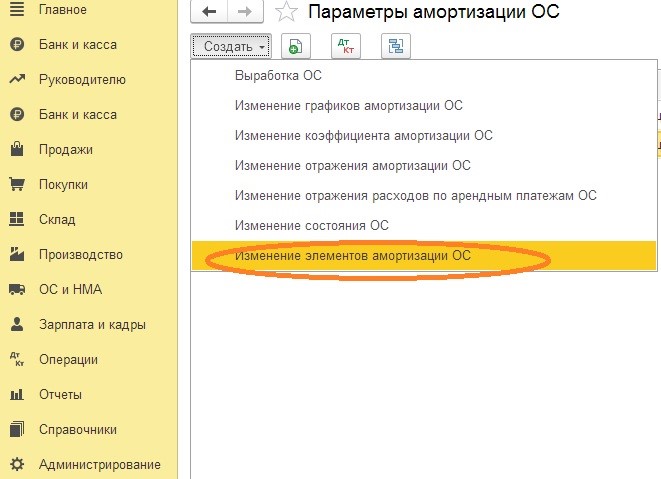

Далее кнопка «Создать».

В открывшемся окне нажмем «Изменение элементов амортизации ОС».

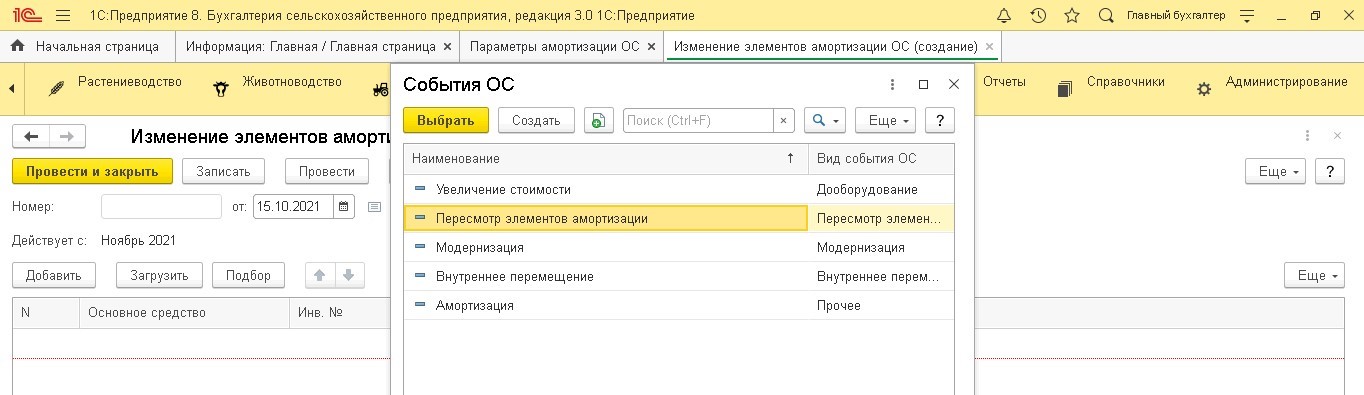

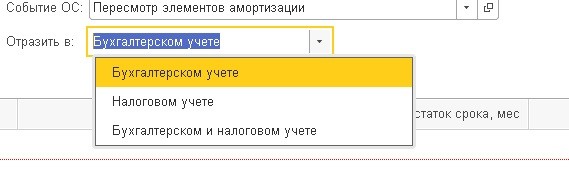

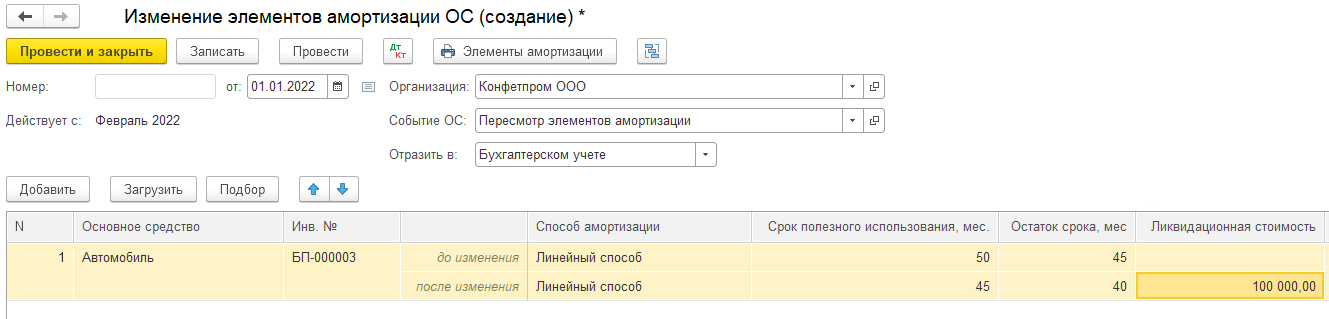

В новом документе заполняем дату, выбираем из списка событие ОС «Пересмотр элементов амортизации».

В строке «Отразить в» необходимо выбрать, где требуется провести изменение – только в бухгалтерском учете, только в налоговом или и в бухгалтерском, и в налоговом учете.

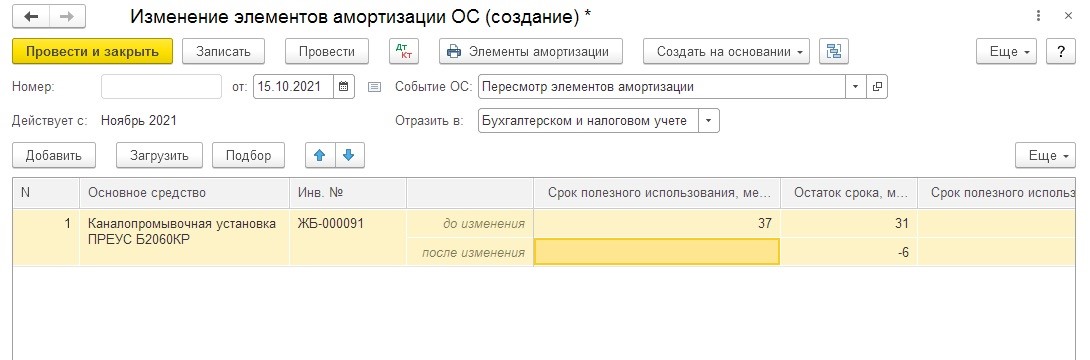

Далее выбираем основное средство, по которому следует изменить срок, данные до изменения заполняются автоматически.

В строке «После изменения» указываем верный срок полезного использования, остаток срока также посчитается самостоятельно.

Если ваша организация применяет общую систему налогообложения, то не забываем и про налоговый учет.

Теперь проводим документ.

Не забываем, что изменения вступят в силу с 1 числа месяца следующего за датой создания документа.

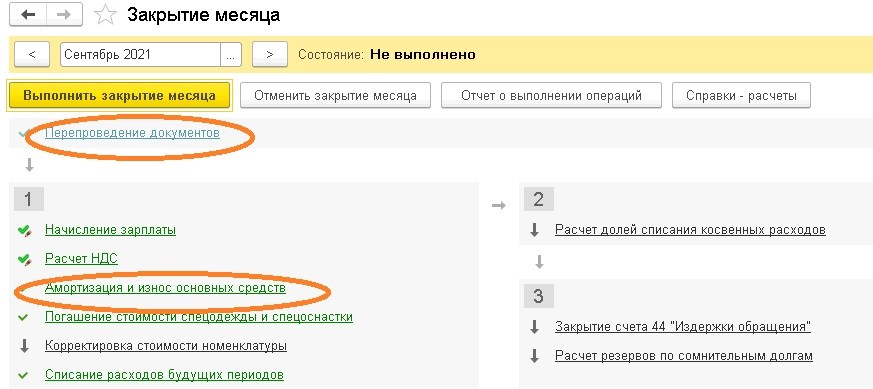

В завершении делаем регламентную процедуру «Закрытие месяца», препроводим документы и выполняем операцию «Амортизация и износ основных средств».

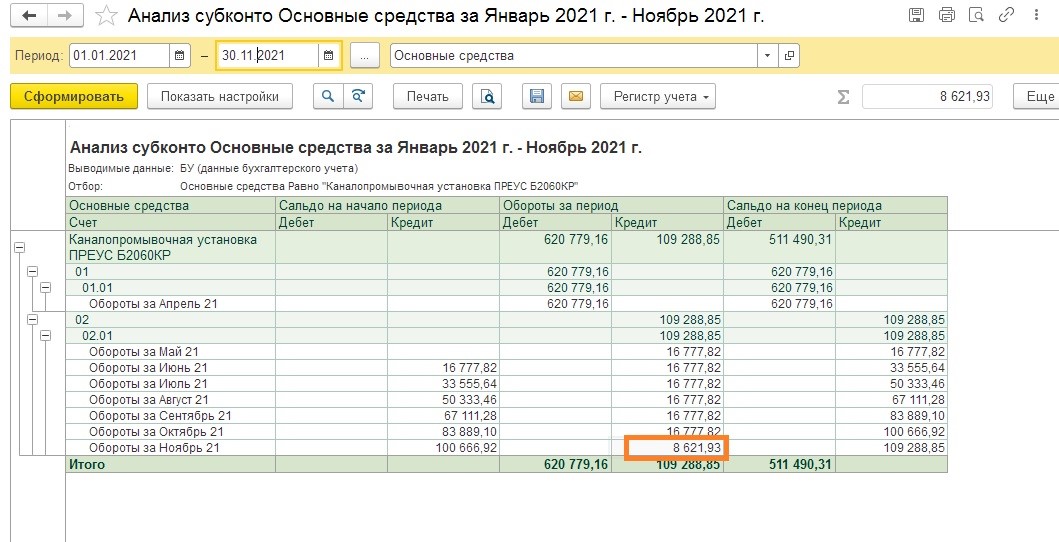

Для того чтобы быстро увидеть изменилась ли сумма амортизации, необходимо перейти в раздел «Отчёты» и выбрать пункт «Анализ субконто».

В открывшемся окне следует установить нужный период, выбрать субконто «Основные средства», отобрать необходимое основное средство и сформировать отчет.

Теперь мы видим, что сумма амортизации уменьшилась. Значит проблема с изменением срока полезного использования решена.

Автор статьи: Евгения Тарасова

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

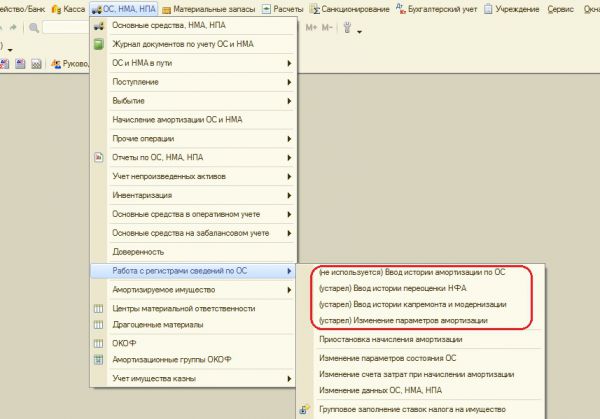

Не так давно, следуя изменениям законодательства, в 1С: Бухгалтерии государственного учреждения 8 ред.1.0 произошли изменения, и несколько документов, предназначенных для корректировки параметров амортизации, перестали использоваться. Какие же документы теперь нужно использовать вместо устаревших?

Итак, документ «Изменение параметров амортизации» устарел (рис.1), и теперь необходимая информация вносится разными документами, все зависит от ее вида.

Для того, чтобы изменить порядок погашения стоимости, а также способ начисления амортизации и срок полезного использования, применяется документ «Изменение стоимости, амортизации ОС и НМА». В документе несколько видов операций (рис.2).

Рассмотрим первую операцию. Нередко возникает ситуация, когда в силу различных причин (ошибка при приеме основного средства к учету, выявление ошибок при проведении инвентаризации) бывает установлено, что срок полезного использования основного средства указан неверно. Операция «Изменение амортизации (106, 109, 401.20 – 104)» позволяет скорректировать срок полезного использования, а также сумму амортизации, которая изменилась при исправлении ОКОФ. Для корректного отражения операций и формирования первичных учетных документов необходимо учесть следующие моменты (рис. 3):

- Операция – Изменение амортизации (106, 109, 401.20 – 104) задает реквизиты табличной части закладки Основные средства.

- Первичный документ (Вид документа, Номер, от) – данные документа-основания.

- КФО, вид НФА – параметры отбора объектов в табличную часть документа.

- В поле Отбор по гиперссылке можно задать дополнительные условия отбора объектов.

- Вид движения НФА – значение, необходимое для отражения оборота по изменению суммы амортизации в форме регламентированной отчетности 0503768 “Сведения о движении нефинансовых активов”. Рекомендуем указать значение Прочее изменение.

На закладке Основные средства следует подобрать в таблицу объекты ОС (кнопки , Подбор или Заполнить), срок полезного использования которых требуется уточнить.

- По объекту будут указаны данные в подстроках до изменения: и после изменения:.

- В подстроке после изменения: следует установить верный Срок полезного использования и Сумму амортизации, которая должна быть начислена за период, в котором был произведен неверный расчет.

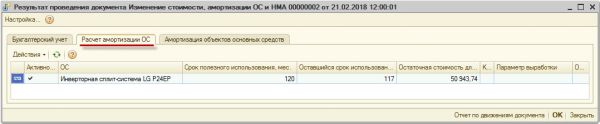

В примере изменен срок и сумма амортизации. Проводки, сформированные документом, представлены на рис.4

Новый срок полезного использования, оставшийся срок полезного использования и остаточная стоимость объекта ОС на дату документа «Изменение стоимости, амортизации ОС и НМА» записывается в регистр сведений «Расчет амортизации ОС» для дальнейшего начисления амортизации по измененным условиям (рис.5).

Изменение срока полезного использования, расчета амортизации ОС отразится в инвентарной карточке (рис. 6), которую можно распечатать:

- из режима просмотра элемента справочника Основные средства, НМА, НПА;

- с помощью обработки Групповая печать инвентарных карточек (ОС, НМА, НПА – Отчеты по ОС, НМА, НПА).

Начиная с месяца обнаружения и исправления ошибки в данных бухгалтерского учета, амортизация будет рассчитываться по новым заданным параметрам (рис. 7).

Следующая операция «Изменение стоимости (101, 102 – 106, 401.10), амортизации (106, 109, 401.20 – 104)» (рис. 8) применяется для доначисления амортизации до 100% балансовой стоимости по объектам ОС (НМА), по которым способ начисления амортизации был изменен на «100% при вводе в эксплуатацию».

В документе обязательно указываем КФО (код финансового обеспечения), на котором учитывается основное средство.

В табличной части можно изменить срок полезного использования, порядок погашения стоимости, способ начисления амортизации, балансовую стоимость и сумму амортизации.

Операция «Изменение стоимости (401.10 – 101, 102), амортизации (104 – 101, 102)» (рис. 9) применяется для отражения ликвидации части объекта ОС (НМА).

Заполняем счет доходов, на который будет отнесена сумма от ликвидации. Изменяем балансовую стоимость и после этого нажимаем кнопку «Пересчитать амортизацию».

Данный документ формирует проводки по дебету счёта 401.10 и кредиту счета 101.36.

И еще одна операция в документе «Изменение стоимости (401.20 – 101, 102), амортизации (104 – 401.20)» (рис.10) применяется для изменения срока полезного использования для основных средств с линейным способом начисления амортизации.

В реквизите счета ставим счет расходов 401.20 и указываем новый срок полезного использования. Если нужно изменить сумму начисленной амортизации, согласно новому сроку, то нажимаем кнопку «Пересчитать амортизацию».

Для приостановки и возобновления начисления амортизации используется документ «Приостановка начисления амортизации».

В документе несколько операций: «Приостановить начисление амортизации», «Возобновить начисление амортизации», «Консервация» и «Расконсервация» (рис. 11). Выбираем нужную нам.

В табличную часть подбираем основное средство и проводим документ.

Реквизиты «Код ОКОФ» и «Амортизационная группа» можно изменить в справочнике «Основные средства, НМА, НПА».

Заходим в карточку основного средства и изменяем реквизиты (рис. 12).

Корректность выполненных операций можно проверить путем формирования стандартного отчета «Ведомость амортизации».

Статья подготовлена с использованием материалов с сайта 1С:ИТС

Изменить элементы амортизации основного средства по нормам ФСБУ 6/2020 можно в программе “1С:Бухгалтерия 8”.

Изменение элементов амортизации ОС (Отчет “Ведомость амортизации ОС”. Раздел: ОС и НМА – Ведомость амортизации ОС)

1. Установите период отчета – по месяц, предшествующий изменению элементов амортизации. По кнопке Показать настройки на закладке Показатели отметьте флажками показатели БУ и НУ для вывода в отчет данных по бухгалтерскому и налоговому учету.

2. При необходимости установите другие настройки. На закладке Группировка добавьте и отметьте флажками поля для группировки. На закладке Дополнительные поля добавьте и отметьте флажками дополнительные информационные поля. На закладке Сортировка добавьте и отметьте флажками показатели для сортировки объектов ОС в отчете. На закладке Отбор добавьте и отметьте флажками поля для отбора ОС при выводе в отчет.

3. Кнопка Сформировать.

В документе “Изменение элементов амортизации ОС”, разделе: ОС и НМА – Параметры амортизации ОС нажмите кнопку Создать, вид документа “Изменение элементов амортизации ОС”. Установите дату документа.

1. В поле Событие ОС выберите “Пересмотр элементов амортизации”. Если такого события в списке нет, создайте новое с видом события ОС “Пересмотр элементов амортизации”. В поле Отразить в выберите Бухгалтерском учете. Добавьте в табличную часть документа объекты ОС, элементы амортизации по которым пересматриваются или по кнопке Загрузить из файла загрузите список таких объектов из заранее подготовленного файла. При добавлении ОС способ амортизации, общий срок полезного использования, остаток срока полезного использования на дату документа заполнятся автоматически в подстроке “до изменения”. В подстроке “после изменения” укажите новый срок в соответствующей колонке, значение в другой колонке со сроком посчитается автоматически. В колонке Ликвидационная стоимость укажите новую ликвидационную стоимость ОС в подстроке “после изменения”. Если меняется способ начисления амортизации, укажите его в колонке Способ амортизации в подстроке “после изменения”.

2. Кнопка Провести и закрыть. Посмотрите результат проведения документа. Документ проводок не формирует. Соответствующие записи отражаются в регистрах “Параметры амортизации ОС ” и “События ОС”.

Начисление амортизации (Обработка “Закрытие месяца”. Раздел: Операции – Закрытие месяца)

Установите месяц закрытия. Кнопка Выполнить закрытие месяца.

Начислена амортизация ОС (Регламентная операция “Амортизация и износ основных средств” в составе обработки “Закрытие месяца”)

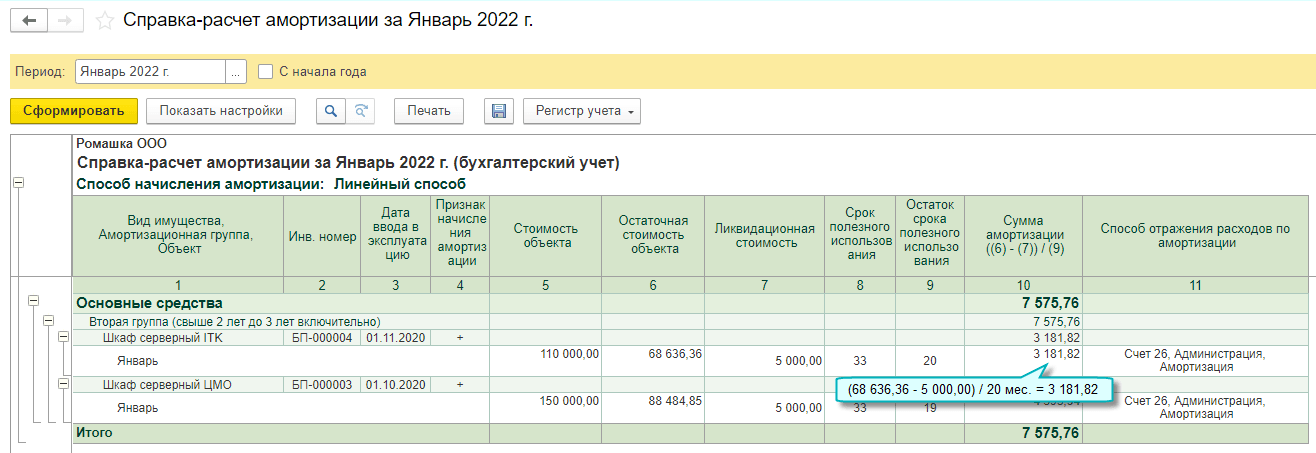

По ссылке с названием регламентной операции Амортизация и износ основных средств выберите Показать проводки и посмотрите результат ее выполнения. Расчет: Амортизация в БУ: Балансовая стоимость ОС / Оставшийся СПИ. Для анализа суммы ежемесячной амортизации и остаточной стоимости ОС можно воспользоваться справкой-расчетом Амортизация и отчетом Ведомость амортизации ОС. Раздел: Операции – Справки-расчеты или кнопка Справки-расчеты в форме обработки Закрытие месяца или ссылка с названием регламентной операции в форме обработки Закрытие месяца. Выбор данных производится по кнопке Показать настройки с помощью переключателя на закладке Показатели. Укажите период формирования отчета. Настройте отчет, как описано в операции 1.1. Кнопка Сформировать.

Начисление амортизации и расчет отложенных налогов (Обработка “Закрытие месяца”. Раздел: Операции – Закрытие месяца)

Установите месяц закрытия. Кнопка Выполнить закрытие месяца.

Признано отложенное налоговое обязательство в части разницы в стоимости ОС в БУ и НУ (Регламентная операция “Расчет отложенного налога по ПБУ 18” в составе обработки “Закрытие месяца”)

По ссылке с названием регламентной операции Расчет отложенного налога по ПБУ 18 выберите Показать проводки и посмотрите результат ее выполнения. Расчет: До текущего месяца балансовая и налоговая стоимость ОС были равны. Разница возникла в текущем месяце. ОНО = (Балансовая стоимость – Налоговая стоимость) * 20 %.

Погашено отложенное налоговое обязательство в части разницы в стоимости ОС в БУ и НУ (Регламентная операция “Расчет отложенного налога по ПБУ 18” в составе обработки “Закрытие месяца”)

По ссылке с названием регламентной операции Расчет отложенного налога по ПБУ 18 выберите Показать проводки и посмотрите результат ее выполнения. Расчет: Признано ОНО: (Балансовая стоимость – Налоговая стоимость ОС) * 20 % – Ранее признанное ОНО. Аналогичным образом начисляется амортизация и погашается ОНО за последующие месяцы в течение срока полезного использования основного средства, пока его балансовая стоимость не станет равна ликвидационной стоимости.

30.11.2021

Большинство организаций не пересматривают изначально установленный срок полезного использования (СПИ) объектов основных средств и редко работают с оценочными значениями, которым является СПИ. Однако с учетом требований к бухгалтерской отчетности и реальных условий эксплуатации объектов основных средств очевидно, что их СПИ нужно пересматривать. Причем сам пересмотр СПИ не является принципиально новой процедурой, установленной ФСБУ 6/2020. Его можно было проводить и раньше. Эксперт по бухгалтерскому учету и налогообложению Елена Орлова специально для БУХ.1С рассказала о нормах ФСБУ 6/2020 по пересмотру СПИ и сравнила их с прежним порядком.

Определение срока полезного использования (СПИ)

Для каждого объекта основных средств организация определяет срок полезного использования. СПИ объекта основных средств – это (п. 8 ФСБУ 6/2020):

- период в единицах времени, в течение которого использование объекта основных средств будет приносить экономические выгоды организации (общее правило). Может быть установлен как отчетный период, за который составляется промежуточная или годовая бухгалтерская отчетность (год) (ч.ч. 1, 4 ст. 15 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете», п.п. 29, 33 ФСБУ 6/2020);

- в натуральных единицах (количество продукции, объем работ), которое организация ожидает получить от использования объекта основных средств. Устанавливается в штуках, квадратных метрах, тоннах и т.п. (для отдельных объектов основных средств).

СПИ объекта основных средств определяется исходя из (п. 9 ФСБУ 6/2020):

- ожидаемого периода эксплуатации с учетом производительности или мощности, нормативных, договорных и других ограничений эксплуатации, намерений руководства организации в отношении использования объекта;

- ожидаемого физического износа с учетом режима эксплуатации (количества смен), системы проведения ремонтов, естественных условий, влияния агрессивной среды и иных аналогичных факторов;

- ожидаемого морального устаревания, в частности, в результате изменения или усовершенствования производственного процесса или в результате изменения рыночного спроса на продукцию или услуги, производимые при помощи основных средств;

- планов по замене основных средств, модернизации, реконструкции, технического перевооружения.

Пересмотр срока полезного использования (СПИ)

СПИ – прогнозная характеристика. Если с течением времени при изменении условий деятельности эта характеристика уточняется, то финансовая картина становится более достоверной. А когда изначально установленный при принятии объекта к учету СПИ не пересматривается, такая учетная практика приводит к снижению информативности отчетных показателей и ухудшению качества бухгалтерской отчетности (п. 5 Толкования Р91 «Изменение срока полезного использования основных средств в течение эксплуатации», принятого Комитетом по толкованиям 27.05.2009, утвержденного в итоговой редакции 10.07.2009) к ПБУ 6/01, 21/08»).

Пересмотр СПИ до ФСБУ 6/2020

Правило первичного определения СПИ (абз. 1 п. 20 ПБУ 6/01) не ограничивает его последующий пересмотр. Пересмотр СПИ при реконструкции и модернизации (абз. 6 п. 20 ПБУ 6/01) не является единственно возможным случаем изменения СПИ. Правила пересмотра СПИ в результате других причин в ПБУ 6/01 отсутствуют: нет ни запрета, ни разрешения, ни предписания. В противном случае в разделе III ПБУ 6/01 должна была присутствовать норма, аналогичная п. 14 ПБУ 6/01, согласно которому стоимость основных средств, в которой они приняты к бухучету, не подлежит изменению, кроме специально названных случаев (Рекомендация «НРБУ «БМЦ» Р-6/2009 КпР «Изменение срока полезного использования основных средств в течение эксплуатации»).

То, что изначально установленный СПИ может изменяться не только в случае реконструкции и модернизации, подтверждается следующими нормами:

- оценочным значением являются, в частности, СПИ основных средств (п. 3 ПБУ 21/2008 «Изменение оценочных значений»);

- изменением оценочного значения признается корректировка стоимости актива (обязательства) или величины, отражающей погашение стоимости актива, обусловленная появлением новой информации, которая производится исходя из оценки существующего положения дел в организации, ожидаемых будущих выгод и обязательств и не является исправлением ошибки в бухгалтерской отчетности (п. 2 ПБУ 21/2008).

Таким образом, из совокупности норм ПБУ 6/01 и ПБУ 21/2008 следует вывод: появление новой информации является основанием для изменения СПИ основного средства в течение его эксплуатации, в т.ч. в случаях, когда не было реконструкции или модернизации.

Поскольку пересмотр СПИ (кроме реконструкции и модернизации) прямо не регулируется ПБУ 6/01, необходимость его регулярного пересмотра подтверждается также (п. 7.1 ПБУ 1/2008 «Учетная политика организации», Рекомендация Р-6/2009 КпР):

- § 51 IAS 16 «Основные средства»;

- п. 27 ПБУ 14/07 «Учет нематериальных активов» (Приложение к Письму Минфина России от 19.01.2018 № 07-04-09/2694);

- Рекомендацией Р-6/2009 КпР;

- Толкованием Р91.

Следовательно, пересмотр СПИ был возможен и до принятия ФСБУ 6/2020.

Обратите внимание! Рекомендация «НРБУ «БМЦ» Р-6/2009 КпР «Изменение срока полезного использования основных средств в течение эксплуатации» и Толкование Р91 «Изменение срока полезного использования основных средств в течение эксплуатации», принятое Комитетом по толкованиям 27.05.2009, утвержденное в итоговой редакции 10.07.2009 к ПБУ 6/01, 21/08, не потеряли своей актуальности в части разъяснений пересмотра СПИ, не противоречащей ФСБУ 6/2020, поскольку толкуемые ими документы включают в себя не только ПБУ 6/01, но и действующие нормы ПБУ 21/2008, ПБУ 1/2008, ПБУ 14/07, IAS 16.

Пересмотр СПИ по ФСБУ 6/2020

СПИ (наряду с ликвидационной стоимостью и способом начисления амортизации) – это элемент амортизации объекта основных средств. Элементы амортизации (п. 37 ФСБУ 6/2020, Информационное сообщение Минфина России от 03.11.2020 № ИС-учет-29):

- определяются при признании объекта основных средств в бухгалтерском учете;

- проверяются на соответствие условиям использования объекта основных средств.

Это значит, что теперь в профильном ФСБУ 6/2020 прямо предусмотрен пересмотр СПИ.

Проверка элементов амортизации

Проверка СПИ проводится (п. 37 ФСБУ 6/2020):

- в конце каждого отчетного года. Например, в рамках инвентаризации основных средств, в частности, перед составлением годовой бухгалтерской отчетности. Но если организация проводит инвентаризацию основных средств раз в три года, пересмотр СПИ все равно нужно делать в конце каждого года. Частота проведения инвентаризации не должна служить основанием для пересмотра СПИ реже, чем один раз в год (ч.ч. 1–3 ст. 11 Закона от 06.12.2011 № 402-ФЗ, п. 27 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденного Приказом Минфина России от 29.07.1998 № 34н, п. 2 Рекомендации Р-6/2009 КпР, п. 8 Толкования Р91);

- при наступлении обстоятельств, свидетельствующих о возможном изменении элементов амортизации. Пересмотр СПИ нужно проводить сразу по факту их наступления.

Проверку элементов амортизации (п. 37 ФСБУ 6/2020) рекомендовано увязывать с проверкой порядка применения пункта 5 ФСБУ 6/2020 на соответствие условиям и характеру инвестиционной деятельности организации и проводить обе проверки в рамках единой процедуры (п. 7 Рекомендации «НРБУ «БМЦ» Р-126/2021-КпР «Стоимостной лимит для основных средств»).

Изменение СПИ может быть обусловлено:

- конкретными обстоятельствами, которые должны были быть приняты во внимание при первоначальном установлении СПИ (перевод объекта в условия агрессивной среды, отличный от среднестатистического режим работы, сезонность использования, переход от двухсменного режима работы в трехсменный, плановые простои по каким-то причинам, принятие ограничивающих нормативных правовых актов, утверждение руководством бюджета организации, в котором установлены планируемые даты закупок нового оборудования с заменой имеющегося, и т.д.);

- постепенным накоплением новой информации, которой за год может оказаться достаточно, чтобы существенно изменились прогнозы организации относительно СПИ объектов основных средств (при отсутствии конкретных обстоятельств).

Процедуру проверки элементов амортизации целесообразно установить в учетной политике организации (п. 4 ПБУ 1/2008, п.п. 4, 5 Рекомендации Р-6/2009 КпР, п. 11 Толкования Р91). В нее нужно включить в отношении СПИ, в частности:

- организационные аспекты – какая комиссия осуществляет такую проверку, ее компетенции и обязанности;

- методологические аспекты – установленный организацией порядок проверки каждого элемента амортизации, регулярность такой проверки, уровень и иные критерии существенности, соответствие которым влечет за собой изменение элементов амортизации; расчет амортизации за период, в котором пересмотрен СПИ;

- документальное оформление результатов проверки.

Приказом по организации обязанности по проверке элементов амортизации можно возложить на инвентаризационную комиссию; комиссию по приему, вводу в эксплуатацию и списанию основных средств или специально созданную для этого комиссию. В состав комиссии целесообразно включить специалиста, отвечающего за техническое состояние основных средств, их работоспособность; эксплуатирующего объект работника, лицо, ответственное за сохранность основных средств, финансиста, экономиста, технолога, начальника производства, определяющих будущие экономические выгоды от использования основных средств, бухгалтера на участке основных средств. Если у членов комиссии нет необходимых знаний для проведения технической экспертизы объектов, комиссия может привлечь сторонних экспертов с соответствующей квалификацией.

Пересмотр СПИ не означает непременное его изменение. Организация должна убедиться, не возникло ли необходимости изменения СПИ. В этих целях к компетенциям комиссии относятся, в частности (п. 2 Рекомендации Р-6/2009 КпР, п. 8 Толкования Р91):

- анализ физических параметров текущего и планируемого использования объектов основных средств (режима эксплуатации, способов использования, естественных условий, систем проведения ремонта, нормативно-правовых и других ограничений, намерений руководства организации, физического или морального износа и др.), моделей распределения будущих экономических выгод, ожидаемых доходов от выбытия и др.;

- сравнение их с данными, которые учитывались для установления элементов амортизации при признании объектов или при предыдущем пересмотре;

- вынесение оценочного суждения по всему комплексу обстоятельств для принятия решения – нужно изменять СПИ или нет, и если нужно, то какой вариант амортизации с пересмотренным СПИ будет более показательным для пользователя бухгалтерской отчетности;

- документальное оформление принятого решения о пересмотре СПИ по соответствующим объектам основных средств (об отсутствии необходимости в пересмотре).

Если текущая информация свидетельствует о существенном изменении параметров объектов основных средств, СПИ по ним изменяется (в том числе как в сторону увеличения, так и в сторону уменьшения).

Результат работы комиссии по проверке элементов амортизации оформляется протоколом заседания комиссии, форму которого целесообразно утвердить в приложении к учетной политике (п. 4 ПБУ 1/2008). Протокол должен содержать все обязательные реквизиты первичного учетного документа, а также (при необходимости) – реквизиты, являющиеся дополнительными к обязательным реквизитам, установленным ч. 2 ст. 9 Закона от 06.12.2011 № 402-ФЗ. В протоколе нужно указать по каждому объекту основных средств, по которому принято решение о пересмотре СПИ и других элементов амортизации, ранее установленные элементы амортизации, новые (измененные) элементы амортизации, причины пересмотра. Протокол, подписанный председателем и членами комиссии, утверждает руководитель организации или уполномоченное им лицо (п. 8 ст. 3, ч.ч. 1, 2, 4 ст. 9 Закона № 402-ФЗ, п.п. 2, 4, 8, 12 ФСБУ 27/2021, п. 4 ПБУ 1/2008, п. 1 абз. 9 ст. 313 НК РФ).

Доначисление амортизации в связи с пересмотром СПИ может быть оформлено ведомостью учета основных средств и начисленных амортизационных отчислений по самостоятельно разработанной форме или, например, по форме № В-1, а также бухгалтерской справкой-расчетом (ч.ч. 2, 4 ст. 9 Закона № 402-ФЗ, п.п. 2, 4, 8, 12 ФСБУ 27/2021, п. 4 ПБУ 1/2008, Приложение 2 к Типовым рекомендациям, утвержденным Приказом Минфина РФ от 21.12.1998 № 64н).

Расчет амортизации после пересмотра срока полезного использования (СПИ)

Если по результатам проверки элементов амортизации организация примет решение о пересмотре СПИ, возникшие в связи с этим корректировки отражаются в бухгалтерском учете как изменения оценочных значений (перспективно). Ранее начисленная амортизация не пересчитывается. Оставшаяся подлежащая амортизации стоимость объекта распределяется на оставшийся СПИ, только уже измененный. Исходя из этого начисление амортизации продолжается в новых суммах. Такие корректировки не являются исправлением ошибки в бухгалтерской отчетности (п. 37 ФСБУ 6/2020, п.п. 2, 3, 4 ПБУ 21/2008).

Амортизация за период, в котором изменился СПИ

При пересмотре СПИ в результате наступления конкретного обстоятельства амортизация с применением пересмотренного СПИ начисляется после наступления этого обстоятельства, без пересчета сумм, которые уже начислены за текущий год. Она может начисляться, например, с 1-го числа месяца, следующего за месяцем, в котором наступило данное обстоятельство и принято соответствующее решение, без пересчета начислений истекших месяцев текущего года (пп. «а» п. 33, п. 37 ФСБУ 6/2020, п. 4 ПБУ 21/2008, п. 4 Рекомендации Р-6/2009 КпР, п. 10 Толкования Р91).

Спорным вопросом является вопрос начисления амортизации за период, в котором произошел пересмотр СПИ, по результатам обязательной ежегодной проверки элементов амортизации. Существуют два варианта, один из которых организация может предусмотреть в своей учетной политике (п. 4 ПБУ 1/2008):

- вариант 1: амортизация с применением пересмотренного СПИ начисляется с 1 января следующего отчетного года (п. 37 ФСБУ 6/2020, п. 4 ПБУ 21/2008, пп. «а» п. 7.1 ПБУ 1/2008, п. 38 МСФО (IAS) 8 «Учетная политика, изменения в бухгалтерских оценках и ошибки»);

- вариант 2: амортизация с применением пересмотренного СПИ доначисляется с 1 января текущего отчетного года. Это не является ретроспективным пересчетом, а является отражением изменения оценочного значения в текущем отчетном периоде. Амортизация начисляется за отчетный период – в рассматриваемом случае за год (ч.ч. 1, 4 ст. 15 Закона от 06.12.2011 № 402-ФЗ, п. 29 ФСБУ 6/2020). Поэтому после принятия решения о пересмотре СПИ в декабре текущего отчетного года к сумме амортизации уже начисленной за 11 месяцев нужно доначислить в декабре недостающую сумму исходя из пересмотренного СПИ с тем, чтобы по итогам года получилась требуемая сумма амортизации за период с 1 января по 31 декабря (п. 4 Рекомендации Р-6/2009 КпР, п. 10 Толкования Р91). Эффект от пересмотренного СПИ (если он существенен) должен быть учтен в том году, за который накопилась информация, обусловившая это изменение, а не в следующем отчетном году. Тогда пользователи бухгалтерской отчетности быстрее увидят актуализированную существенную информацию. А если амортизацию по пересмотренному СПИ начать начислять с 1 января следующего отчетного года, пользователи годовой отчетности увидят ее не скоро – через год, то есть тогда, когда это будет неактуально, и может накопиться за следующий год новая информация по элементам амортизации, которую нужно будет опять обновлять.

В то же время, если доначисление амортизации по варианту 2 является трудоемким, а доначисленная сумма не является существенной, организация, руководствуясь требованиями рациональности и существенности, вправе принять решение о начислении амортизация с применением пересмотренного СПИ с 1 января следующего отчетного года (п.п. 4, 6, 7.4 ПБУ 1/2008, п. 4 Рекомендации Р-6/2009 КпР, п. 10 Толкования Р91).

Пример доначисления амортизации по варианту 2

Первоначальная стоимость объекта основных средств – 12 млн. руб. Изначально установленный СПИ – 10 лет. Амортизация в год при линейном способе должна составить 1 200 тыс. руб. Амортизация в месяц – 100 тыс. руб. Объект был введен в эксплуатацию в декабре, амортизация начисляется с 1 января календарного года. В течение первых двух лет эксплуатации обстоятельств для пересмотра СПИ не установлено. В декабре третьего года на основании обновленной информации выяснилось, что первоначальные прогнозы были оптимистичными, и объект прослужит на 3 года меньше: принято решение об уменьшении общего СПИ до 7 лет (10 лет – 3 года).

За первые 2 года амортизация составила 2 400 тыс. руб. (1 200 тыс. руб. х 2). За третий год до момента пересмотра СПИ (за 11 месяцев третьего года) начисленная амортизация составила 1 100 тыс. руб. (100 тыс. руб. х 11 мес.).

Доначисление амортизации в периоде пересчета СПИ

Согласно учетной политике организации, моментом, начиная с которого амортизация должна начисляться по-новому, является начало текущего отчетного периода, т.е. 1 января текущего года. Новый оставшийся СПИ составит 5 лет (новый общий срок 7 лет – 2 истекших года). Остаточная стоимость объекта, подлежащая амортизации на этот момент, составит 9 600 тыс. руб. (12 000 тыс. руб. /первоначальная стоимость/ – 2 400 тыс. руб. /начисленная за 2 года амортизация/). Новая амортизация в год начиная с третьего года эксплуатации объекта – 1 920 тыс. руб. (9 600 тыс. руб. : 5 лет).

В бухучете за 11 месяцев третьего года уже начислено 1 100 тыс. руб. амортизации.

Годовая сумма амортизации за третий год должна быть 1 920 тыс. руб. Нужно в декабре доначислить амортизацию в сумме 820 тыс. руб. (1 920 тыс. руб. – 1 100 тыс. руб.).

На следующий четвертый год начиная с января амортизация начисляется, исходя из пересмотренного СПИ, по 160 тыс. руб. в месяц (1 920 тыс. руб. : 12 мес.).

Если в конце четвертого года, проверив СПИ, организация решит, что его снова нужно менять, то действия по доначислению амортизации будут аналогичными.

Поделиться с друзьями:

Подписаться на комментарии

Отправить на почту

Печать

Написать комментарий

Поддержка ФСБУ 6/2020 “Основные средства” в БП 3.0

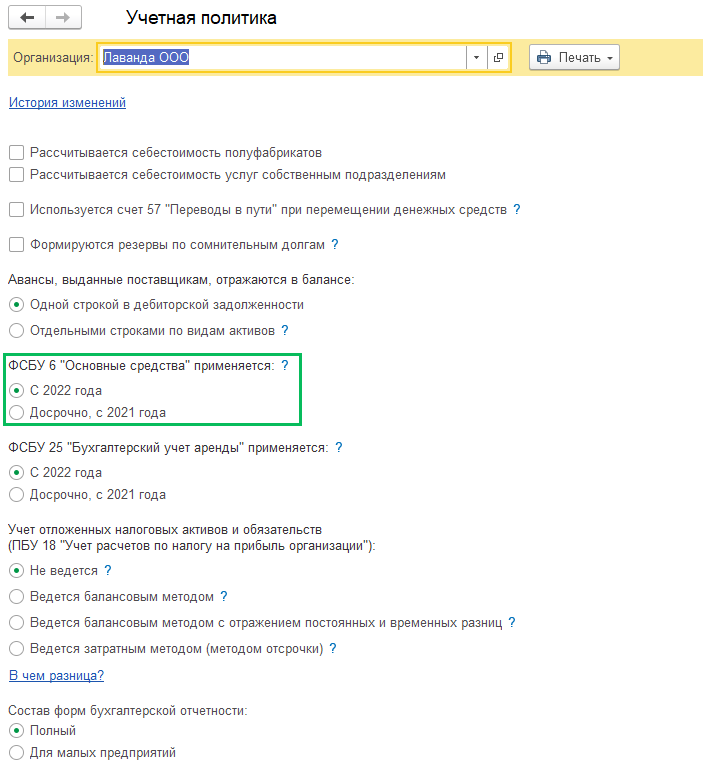

С релиза Бухгалтерии Предприятия 3.0.96 добавлена возможность ведения учета по ФСБУ 6/2020. Стандарт обязателен к применению с 2022 года, но при желании организации могут начать применять его раньше. Для этого в Учетной политике (Главное – Учетная политика) предусмотрена настройка применения ФСБУ 6/2020.

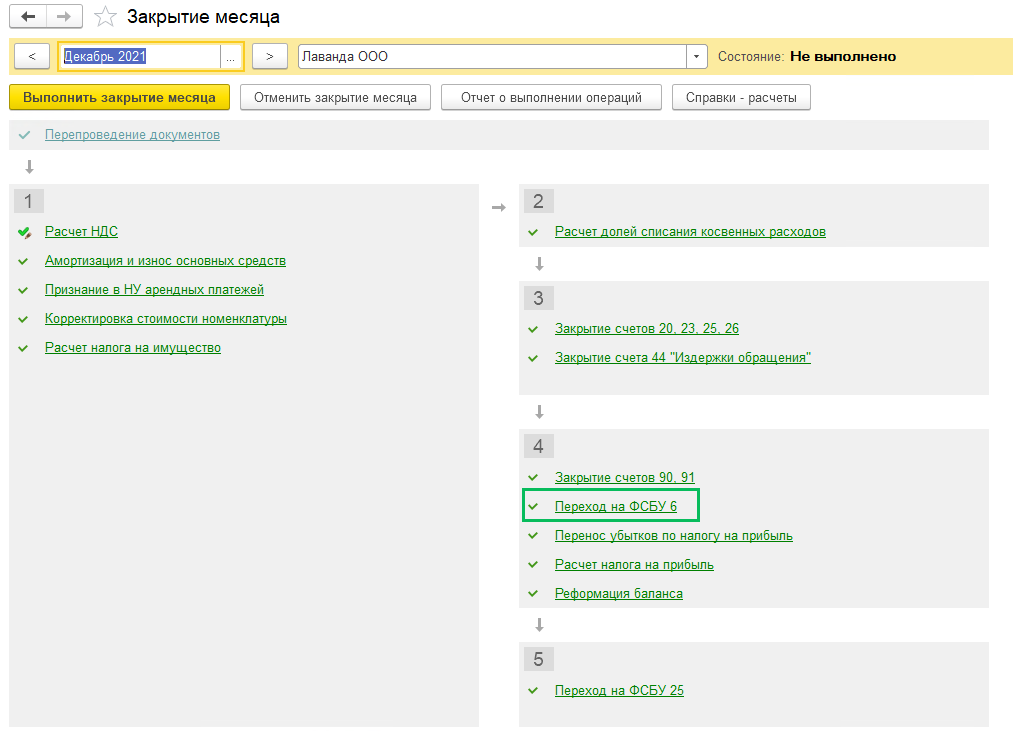

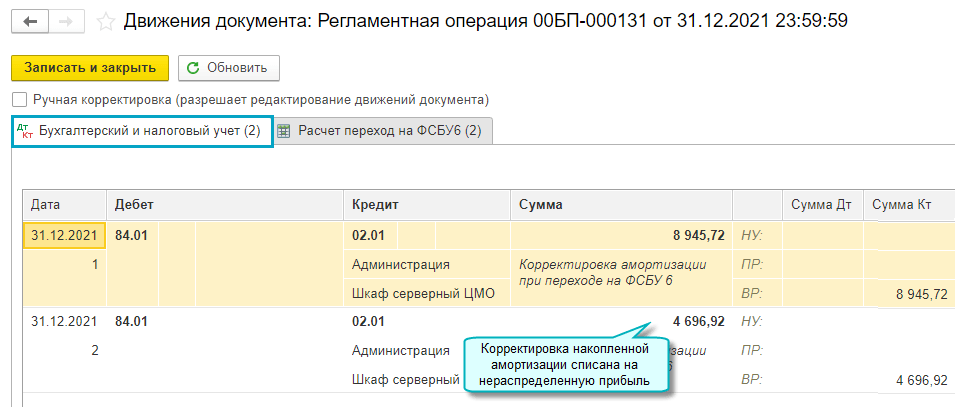

При закрытии декабря 2021 года появилась операция Переход на ФСБУ 6/2020.

Изменение элементов амортизации ОС

Перед переходом на ФСБУ 6/2020 рекомендуется провести проверку ОС на соответствие условий их использования и способа начисления амортизации. Документ Изменение параметров амортизации ОС переименован в Изменение элементов амортизации ОС. Раздел ОС и НМА – Параметры амортизации – Создать – Изменение элементов амортизации ОС.

В документе Изменение элементов амортизации можно изменить срок полезного использования, остаток срока и установить ликвидационную стоимость для ОС. Документ проводок не формирует, но влияет на дальнейшее проведение регламентных операций по расчету амортизации.

Изменения действуют со следующего месяца, после проведения данного документа. Обращаем внимание, что переход с линейного способа на способ начисления пропорционально объему продукции (работ) не поддерживается.

Элементы амортизации ОС следует проверять на соответствие условиям их использования в конце каждого года и изменять при необходимости (п. 37 ФСБУ 6/2020).

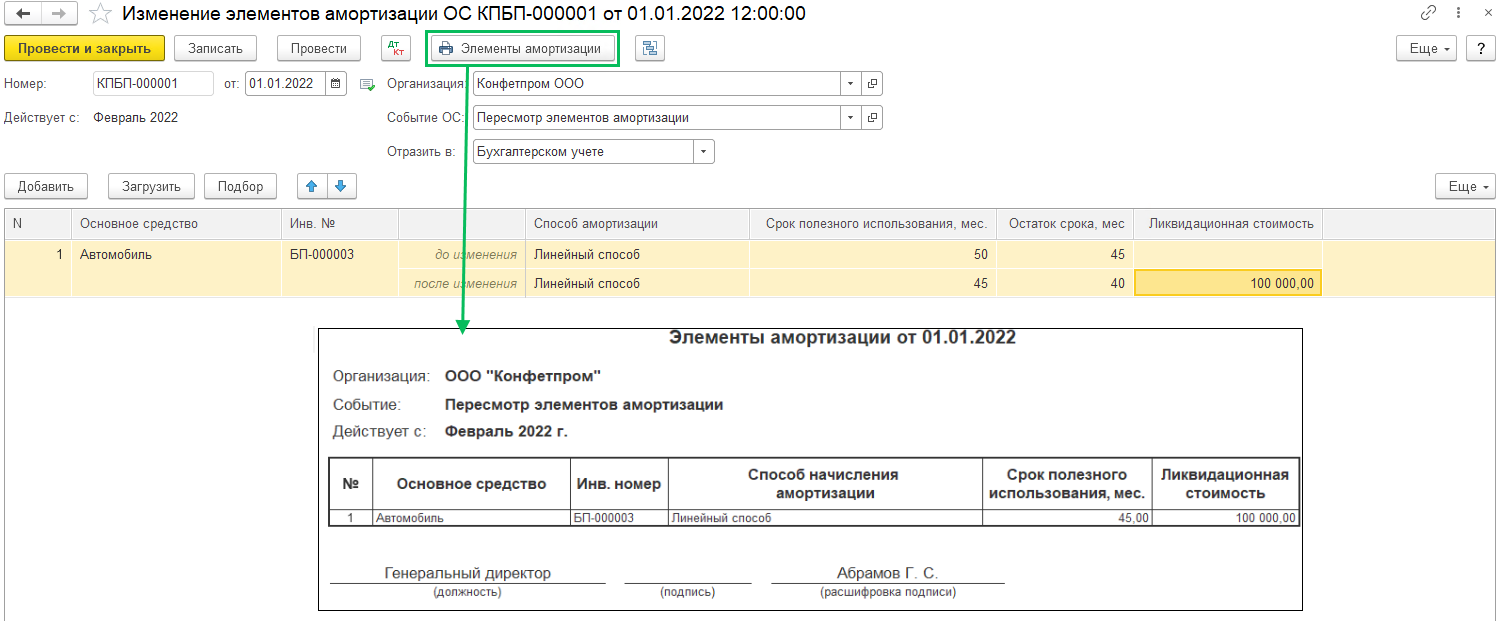

На основании Изменения элементов амортизации можно вывести печатную форму Элементы амортизации.

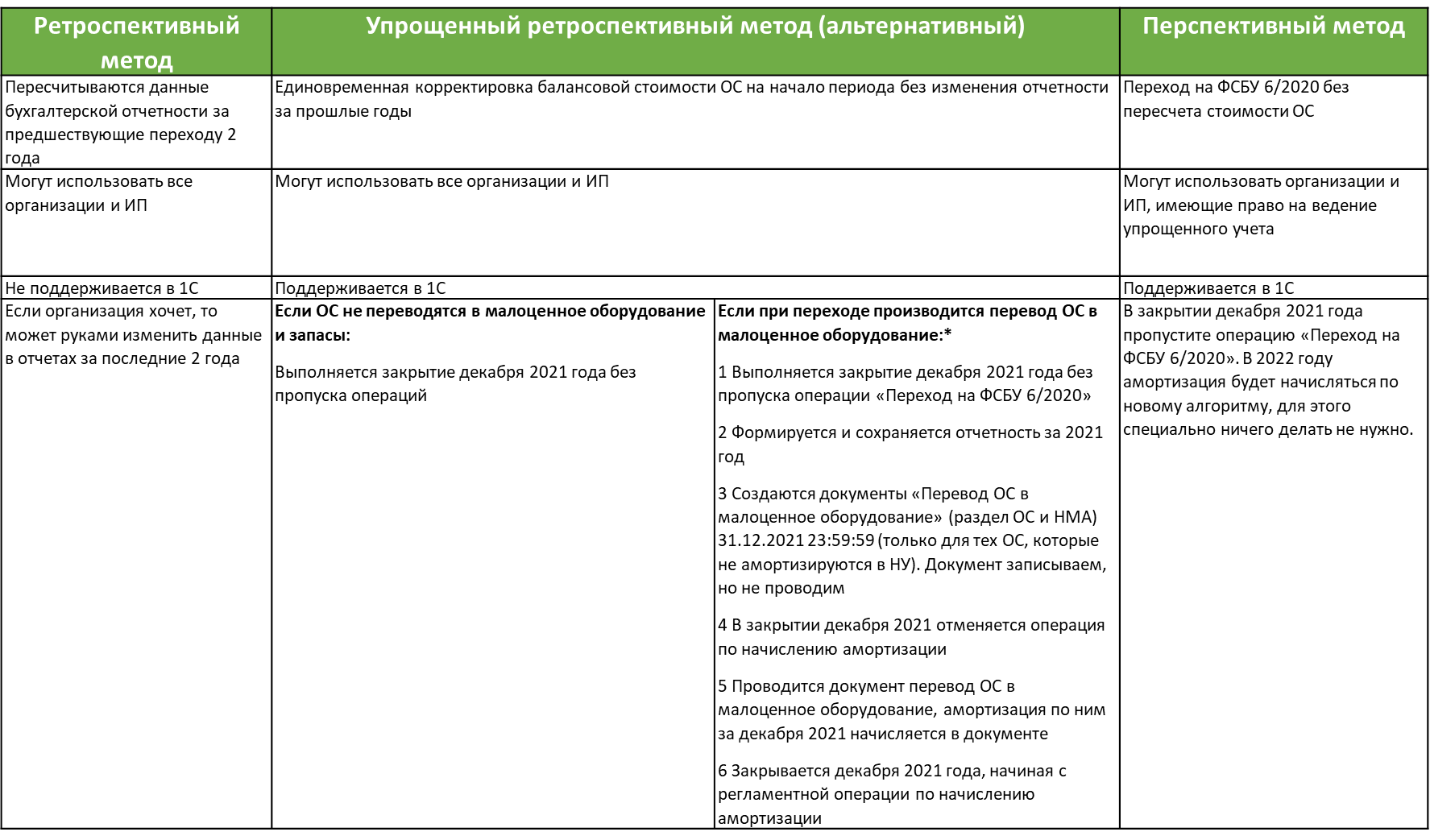

Переход на ФСБУ 6/2020

Переход на ФСБУ 6/2020 “Основные средства” может быть проведен тремя способами: ретроспективным, упрощенным ретроспективным и перспективным методом. Описание и возможности переходов описаны в таблице ниже.

*Важно! Для Бухгалтерии Предприятия релизом до 106.60 для перехода упрощенным ретроспективным методом

1) Закрываем год и сдаем отчетность

2) Возвращаемся в декабрь и выполняем операции перехода на ФСБУ 6/2020

2.1) Отменяем начисление амортизации, т.к. собираемся списать малоценные ОС, и амортизация будет начислена в момент их списания

2.2) Выполняем Перевод ОС в малоценное оборудование для списания малоценных ОС на 84 счет (проводим документ)

2.3) Перезакрываем месяц, начиная с начисления амортизации, в т.ч. выполняем Переход на ФСБУ 6/2020 для корректировки амортизации на 84 счет

Изменения после перехода на ФСБУ 6/2020

Изменения после перехода коснутся амортизации ОС, она будет рассчитываться исходя остаточной стоимости, ликвидационной стоимости и оставшегося срока полезного использования или объема продукции (работ).

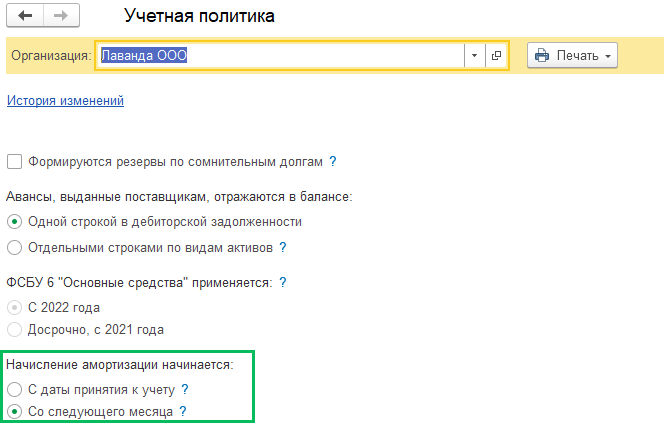

С релиза 1С Бухгалтерии предприятия КОРП 3.0.112 добавлена возможность выбора варианта начала начисления амортизации в БУ по ОС: с даты принятия к учету ОС или со следующего месяца после принятия ОС к учету. Выбирается нужный вариант в учетной политике (Главное – Учетная политика). Метод начала амортизации с даты принятия ОС к учета ближе к МСФО, рекомендуется тем организациям, которые готовят аудируемую бухгалтерскую отчетность и стремятся в учете быть ближе к МСФО. Если же организация преследует сближение БУ и НУ, то рекомендовано использование варианта начала начисления амортизации со следующего месяца.

Обращаем внимание, что при выборе начисления амортизации с даты принятия к учету, возникнет разница между амортизацией в БУ и НУ. Расчет сумма амортизации в первом и последнем месяцах выполнится исходя из количества календарных дней использования ОС.

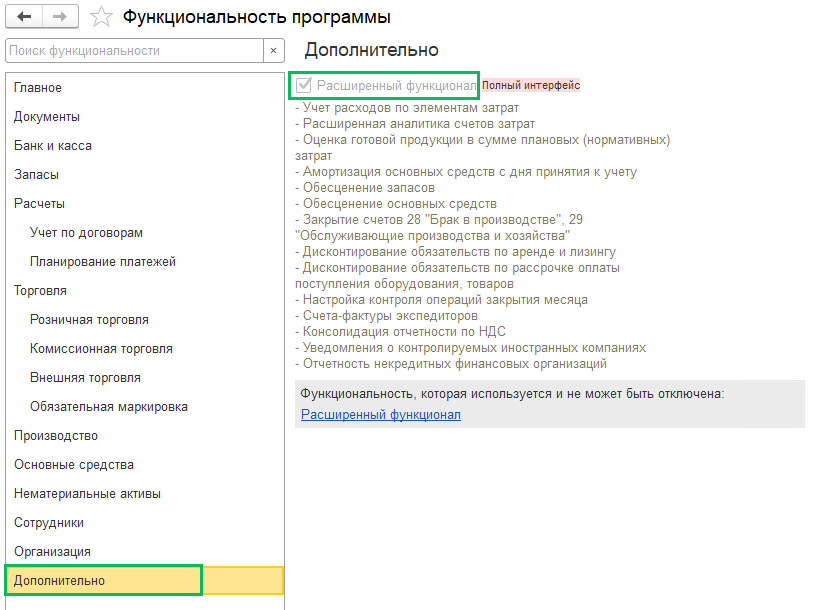

Возможность выбора в Учетной политике появляется, если в БП КОРП в Функциональности активирован Расширенный функционал.

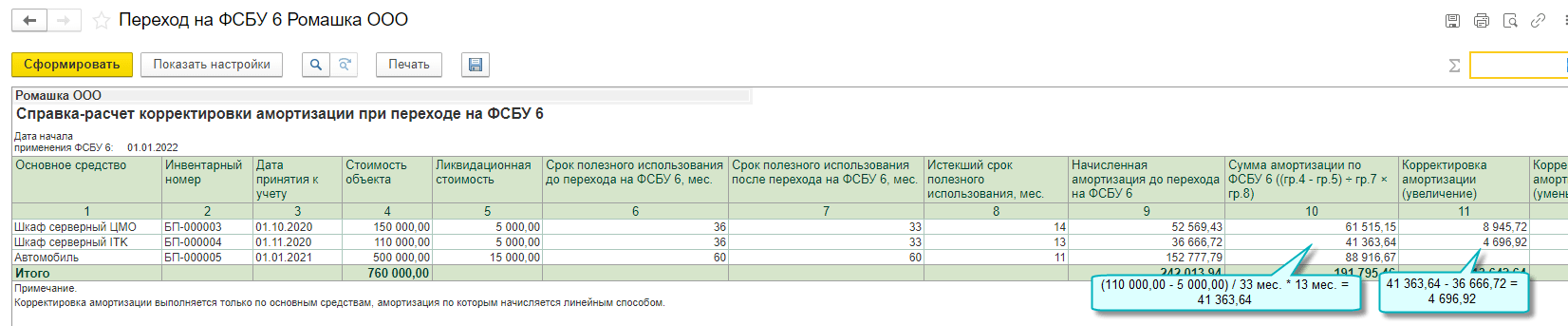

После перехода на ФСБУ 6/2020 амортизация линейным способом будет рассчитываться по формуле:

(Остаточная стоимость – Ликвидационная стоимость) / Остаточный срок полезного использования

Ликвидационная стоимость – сумма, которую организация получила бы в случае выбытие объекта ОС (в том числе стоимость МПЗ, остающихся после выбытия) после вычета предполагаемых затрат на выбытие. При этом ОС рассматривается таким образом, как если бы он уже достиг окончания срока полезного использования и находится в состоянии, характерном для такого срока эксплуатации.

Ликвидационную стоимость считают равной нулю если:

1) От выбытия ОС не ожидается поступления, в том числе и от продажи МПЗ, оставшихся после выбытия

2) Ожидаемая сумма от выбытия к получению несущественна

3) Ожидаемая сумма от выбытия к получению не может быть определена

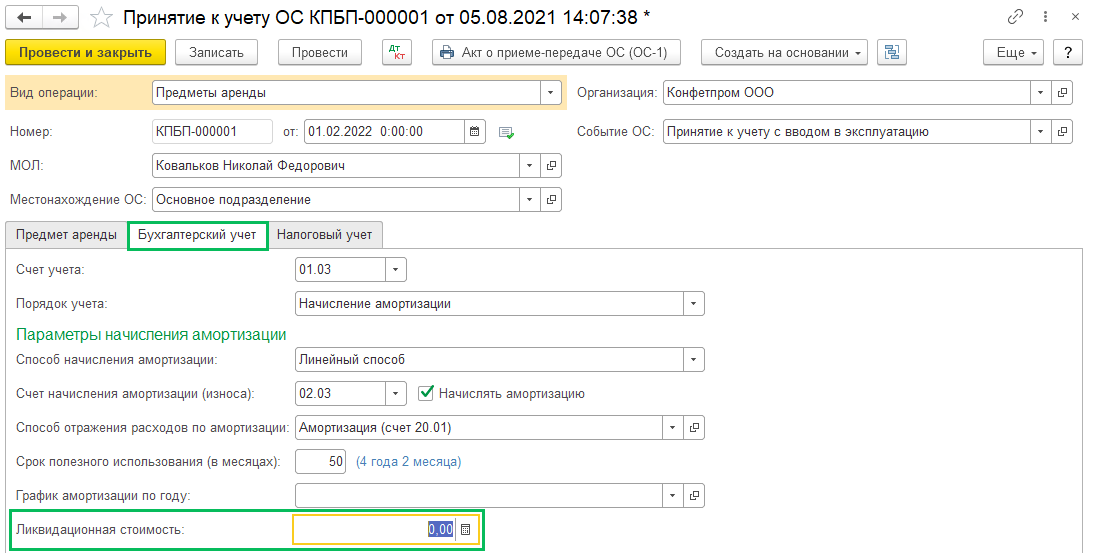

При поступлении новых ОС в документе Поступление основных средств нет возможности указать ликвидационная стоимость. Документ Поступление основных средств могут использовать только организации, ведущие упрощенный учет (Малые предприятия, НКО с исключениями, участники проекта Сколково). Если необходимо указать ликвидационную стоимость, то используются документы Поступление оборудования и Принятие к учету ОС.

В документе Принятие к учету ОС после перехода на ФСБУ 6/2020 ликвидационную стоимость можно будет указать во вкладке Бухгалтерский учет:

Так как ликвидационная стоимость при расчете амортизации учитывается только в бухгалтерском учете, то при расчете амортизации будет возникать разница между БУ и НУ.

(Рейтинг:

5 ,

Голосов: 1 )