Узнайте о секретах заполнения типового документа Корректировка поступления вида операции Исправление собственной ошибки.

Данная статья поможет понять, как в 1С 8.3 с помощью типового документа исправить технические ошибки по НДС, в т. ч. как осуществить изменение:

- номера счета-фактуры;

- даты счета-фактуры,

- ИНН/КПП контрагента,

- кода вида операции.

Содержание

- Документ Корректировка поступления

- Алгоритм исправления ошибок по НДС

- Ошибка в ИНН

- Реквизиты продавца или покупателя указаны не в соответствии с форматом

- Ошибка в КПП

- Ошибка в коде вида операции

- Ошибка в номере и дате счета-фактуры

Документ Корректировка поступления

Документ Корректировка поступления вид операции Исправление собственной ошибки используется для исправления собственных ошибок в 1С 8.3, допущенных при вводе первички в базу:

- суммы товаров, работ, услуг (ТРУ);

- реквизитов счета-фактуры (СФ), а именно:

- номера,

- даты,

- ИНН/КПП контрагента,

- кода вида операции.

Основные способы создания документа Корректировка поступления:

- на основании документов по кнопке Создать на основании:

- Поступление (акт, накладная),

- Корректировка поступления,

- Поступление доп.расходов,

- Возврат товаров поставщику,

- из журнала документов:

- Покупки – Корректировка поступления.

Особенности заполнения:

- вкладка Главное – основные настройки и исправление реквизитов счета-фактуры в 1С;

- вкладка Товары – исправление стоимости или количества приобретенных материальных ценностей;

- вкладка Услуги – исправление стоимости или количества приобретенных нематериальных ценностей.

- Основание – исправляемый документ или первичный документ исправляемого счета-фактуры;

- Старое значение/ Новое значение – зарегистрированные данные в базе и верные данные счета-фактуры;

- Отражать корректировку – где вносятся изменения для исправления поступления в 1С 8.3:

- Во всех разделах учета – формируются проводки по БУ, НУ и движения по регистрам НДС;

- Только в учете НДС – формируются только движения по регистрам НДС.

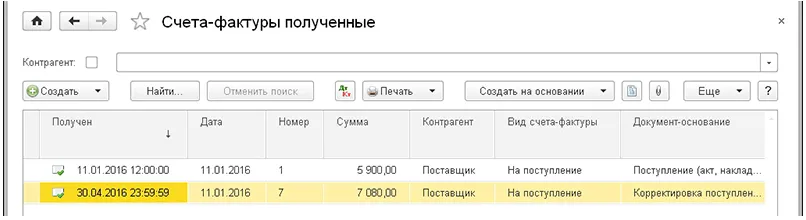

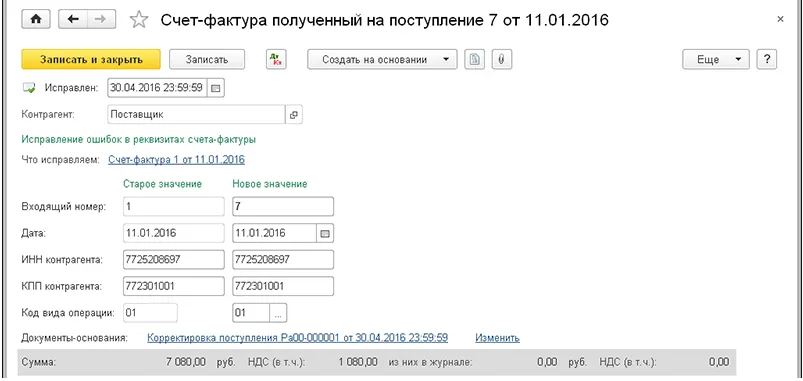

Ошибка, допущенная при регистрации счета-фактуры — «техническая» ошибка в заполнении книги покупок, поэтому при проведении документа Корректировка поступления или по кнопке Зарегистрировать создается «технический» счет-фактура для регистрации исправленных данных и исправления счет-фактуры в 1С.

Алгоритм исправления ошибок по НДС

Исправление документов в 1С и «технических» ошибок в заполнении книги покупок зависит от того, кем они обнаружены:

- самостоятельно налогоплательщиком. Порядок исправления таких ошибок конкретно не прописан в законодательстве. Такие ошибки исправляют стандартным способом – через дополнительные листы книги покупок или продаж и представление уточненной декларации по НДС;

- ФНС при камеральной проверке. ФНС отправляет Требование о неточностях (ошибках) в декларации, в результате чего налогоплательщик должен отправить Пояснения по единому формату (Приказ ФНС от 16.12.2016 N ММВ-7-15/682@).

Рассмотрим, как исправить ошибки по НДС: исправление счет фактуры, исправление документов, исправление собственной ошибки в 1С 8.3.

Ошибка в ИНН

Рекомендации ФНС по исправлению ошибки:

- необходимо вносить исправления в дополнительный лист книги покупок или продаж, и сдавать уточненку по НДС.

Реквизиты продавца или покупателя указаны не в соответствии с форматом

- 10 символов ИНН и 9 символов КПП (юр.лицо);

- 12 символов ИНН (ИП).

ИНН не может начинаться на «00…». Никаких пробелов, прочерков, пустых КПП при наличии ИНН в 10 символов программы не пропускают.

Рекомендации ФНС по исправлению ошибки: исправления в дополнительный лист книги покупок или продаж, и сдавать уточненку по НДС.

Все УНП, и другие номера иностранцев, присвоенные им в стране регистрации, не являются ИНН/КПП в рамках налогового законодательства РФ, поэтому не подлежат отражению в декларации (оставлять поле пустым).

При реализации товаров физическим лицам должен быть указан либо корректный ИНН, либо ничего не указывается (поле не заполнено).

При безвозмездной передаче товаров физическим лицам (форменная одежда, еда, подарки) проставляется код вида операции «26» и ИНН не заполняется.

Ошибка в КПП

Рекомендации ФНС по исправлению ошибки:

- исправления вносятся на усмотрение налогоплательщика, если ФНС запросит пояснения, то необходимо их представить.

Порядок указания:

- КПП должен быть указан тот, что указан в счете-фактуре и действует на дату сделки.

Ошибка в коде вида операции

Рекомендации ФНС по исправлению ошибки:

- решение об исправлении собственной ошибки принимается налогоплательщиком самостоятельно;

- коды вида операций носят рекомендательный характер.

ФНС настоятельно просит указывать правильные коды:

- примеры по простановке кодов видов операций ФНС дала в своем Письме от 20.09.2016 N СД-4-3/17657.

Ошибка в номере и дате счета-фактуры

Рекомендации ФНС по исправлению ошибки:

- исправления осуществляются через дополнительный лист к книгам покупок и продаж и представление уточненки по НДС.

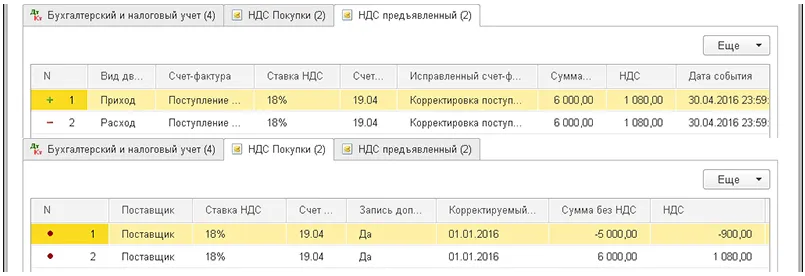

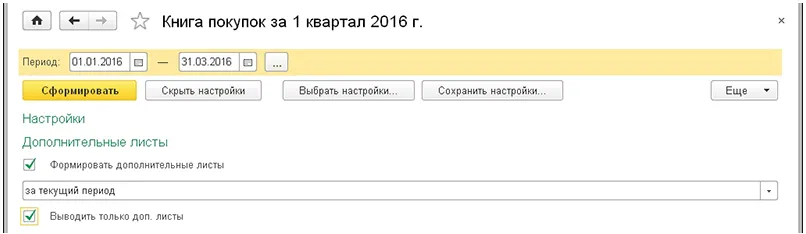

По алгоритму 1С исправление счет-фактуры вносятся с помощью Дополнительного листа книги покупок:

- зарегистрируйте «технический» исправительный счет-фактуру (ИСФ);

- автоматически в Доп.листе книги покупок исправленного периода:

- аннулируется запись с неправильными данными;

- регистрируется СФ с правильными данными.

- уточненная декларация по НДС в 1С будет сформирована автоматически:

- Раздел 8 в поле Ранее представленные сведения переключатель Актуальны;

- Приложение 1 к Разделу 8 переключатель Неактуальны;

- Раздел 3 данные не меняются.

Подробнее Практикум по исправлению ошибки в номере счета-фактуры, зарегистрированного в книге покупок

См. также:

- Исправление ошибок в БУ

- Исправление ошибок в НУ

- Исправление ошибок по НДС

- Порядок исправления ошибок в 1С

- Документ «Корректировка поступления» вид операции «Исправление в первичных документах»

- Документ «Корректировка реализации» вид операции «Исправление в первичных документах»

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Для внесения изменений в книгу покупок есть два законных способа. Какой из них использовать, зависит от периода, в который закралась ошибка. Если вы выявили в книге покупок ошибочные записи (лишний или недостающий счет-фактуру, неверно отраженные данные), узнайте из нашего материала, как это исправить.

Внесение изменений в текущем налоговом периоде

Порядок внесения изменений в книгу покупок регулируется постановлением Правительства РФ «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость» от 26.12.2011 № 1137 (далее — Правила).

Если вы вносите изменения до окончания налогового периода, то в книге покупок:

- аннулируйте ошибочный счет-фактуру (корректировочный счет-фактуру) — запишите его в книгу покупок с отрицательными стоимостными значениями;

- следом зарегистрируйте исправленный (исправленный корректировочный) счет-фактуру с положительными верными значениями (п. 9 приложения 4 к Правилам).

Таким образом, для исправления ошибок в книге продаж в текущем квартале дополнительный лист вам оформлять не требуется — исправляйте ошибочные записи непосредственно в книге покупок.

Зачем продавцу или покупателю аннулировать счета-фактуры и как это правильно сделать, узнайте здесь.

Внесение изменений по окончании налогового периода

Если вам необходимо исправить ошибки в книге покупок по уже закончившемуся кварталу:

- оформите дополнительный лист книги покупок за тот налоговый период, в котором был зарегистрирован требующий исправления счет-фактура (п. 4 приложения 4 к Правилам);

- подайте уточненную декларацию по НДС, доплатите налог и пени, если в результате ошибок в книге покупок сумма налогового вычета оказалась завышенной (п. 1 ст. 1 НК РФ).

Обновленная редакция Правил ведения доплиста к книге покупок закрепила выгодный для налогоплательщиков вариант отражения изменений: исправленный счет-фактуру можно регистрировать в периоде, когда был получен первичный счет-фактура. В п. 6 Правил ведения доплиста к книге покупок теперь прописан алгоритм вычисления показателя по строке «Всего»:

ВСЕГО0 = ИТОГО0 – АСФ + ИСФ

где: ВСЕГО0 — показатель строки «Всего» доплиста книги покупок за налоговый период, в котором был зарегистрирован счет-фактура до внесения в него исправлений;

ИТОГО0 — показатель строки «Итого»;

АСФ — показатели подлежащих аннулированию счетов-фактур;

ИСФ — показатели зарегистрированных счетов-фактур (в том числе корректировочных) с внесенными в них исправлениями.

Как отличить исправленный счет-фактуру от корректировочного, узнайте из материалов:

- «Что такое корректировочный счет-фактура и когда он нужен?»;

- «В каких случаях используется исправленный счет-фактура?».

РАЗЪЯСНЕНИЯ от КонсультантПлюс:

В IV квартале 2019 г. при приобретении фруктов по импортному контракту в книге покупок заявлен вычет по НДС по декларации на товары по ставке 20%. В мае 2020 г. от таможенного органа получено Решение о внесении изменений и (или) дополнений в сведения, указанные в декларации на товары, со ставкой 10% по данной сделке в связи с изменениями законодательства, устанавливающими ставку НДС на фрукты с 1 октября 2019 г. Решение оформлено таможенным органом. Как следует отразить это в книге покупок? …

Ответ смотрите в системе КонсультантПлюс. Если у вас нет доступа к системе КонсультантПлюс, получите пробный онлайн-доступ бесплатно.

Форма дополнительного листа книги покупок и правила его заполнения

Форма дополнительного листа книги покупок и Правила его заполнения установлены в приложении 4 к постановлению Правительства РФ от 26.12.2011 № 1137.

С 01.07.2021 дополнительные листы к книге покупок нужно заполнять по новой форме. Обновление связано с введением системы прослеживаемости товаров, но новый бланк обязателен для всех налогоплательщиков, даже если они не торгуют прослеживаемыми товарами.

Дополнительные листы книги покупок являются неотъемлемой частью книги покупок.

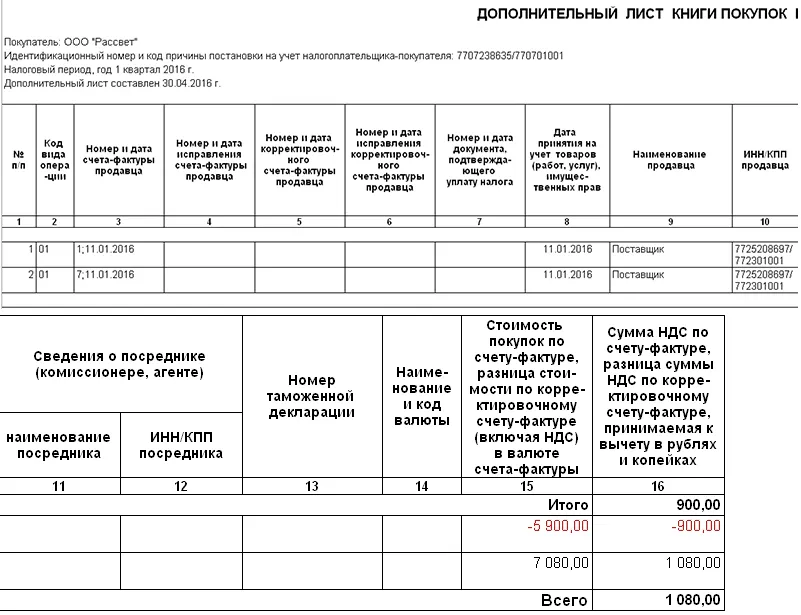

Порядок оформления дополнительного листа к книге покупок:

- В строку «Итого» перенести итоговые данные (п. 2 Правил заполнения дополнительного листа книги покупок):

- из графы 15 книги покупок за тот налоговый период, в котором зарегистрирован ошибочный счет-фактура (в том числе корректировочный), если дополнительные листы для данной книги покупок не оформлялись;

- из графы 15 последнего из оформленных дополнительных листов книги покупок за налоговый период, в котором зарегистрирован ошибочный счет-фактура (в том числе корректировочный), если к данной книге покупок уже имеются дополнительные листы.

- По строке в графах с 1-й по 19-ю записать показатели аннулируемого ошибочного счета-фактуры (корректировочного счета-фактуры), при этом показатели в графах 14 и 15 отражаются с отрицательным значением (пп. 3, 5 Правил заполнения дополнительного листа книги покупок). При аннулировании записи об авансовом счете-фактуре графы 8 и 16-19 дополнительного листа не заполняются (п. 4 Правил заполнения дополнительного листа книги покупок).

- В строке «Всего» подвести итоги по графе 15 (из показателей строки «Итого» вычесть показатели записей ошибочного счета-фактуры (корректировочного счета-фактуры) и к полученному результату прибавить показатели зарегистрированных счетов-фактур (в том числе корректировочных) с внесенными в них исправлениями) (п. 6 Правил заполнения дополнительного листа книги покупок).

Показатели строки «Всего» используются для внесения изменений в налоговую отчетность, ранее представленную в налоговый орган (п. 1 ст. 81 НК РФ, п. 6 Правил заполнения дополнительного листа книги покупок).

Пример оформления дополнительного листа книги покупок

Разобраться с заполнением дополнительного листа к книге покупок по новой форме с 01.07.2021 поможет пример от профессионалов КонсультантПлюс.

Пример заполнения дополнительного листа к книге покупок от КонсультантПлюс

ООО “Альфа” после подачи декларации по НДС за III квартал 2022 г. обнаружило, что в результате технического сбоя в нее не включены показатели счета-фактуры N 715 от 22.09.2022 по подлежащему прослеживаемости товару, который получен от ООО “Бета” и оприходован 22.09.2022. Для подачи уточненной декларации за этот период организация зарегистрировала “пропущенный” счет-фактуру в дополнительном листе книги покупок за III квартал 2022 г.

Посмотреть образец можно, кликнув по картинке ниже. Пробный доступ к КонсультантПлюс бесплатен.

Пример оформления дополнительного листа книги покупок вы можете посмотреть и скачать, получив пробный онлайн доступ к системе КонсультантПлюс. Это бесплатно:

Итоги

Ошибочные записи в книге покупок исправляйте по-разному в зависимости от того, закончился квартал или нет. Внутри квартала исправительные записи оформляйте в самой книге покупок (сначала аннулируйте ошибочные данные, отразив их знаком «минус», затем зарегистрируйте верные данные с положительными значениями).

Если квартал уже закончился и декларация отправлена налоговикам, исправляйте книгу покупок с помощью дополнительного листа к той книге покупок, в которой зарегистрирован первичный счет-фактура. Порядок заполнения его описан в постановлении № 1137.

До начала статьи стоит отметить, что для того, чтобы начать использовать документы: Корректировка реализации и «Корректировка поступления 1С» в конфигурации системы 1С:Бухгалтерия – нужно открыть настройки функционала, перейти на вкладку «Торговля» и убрать «галочку» около пункта «Исправительные и корректировочные документы».

1. Пример ошибок в конфигурации системы 1С:Предприятие

Для начала будет приведён пример, заданы исходные условия, основываясь на которых возникла ошибка.

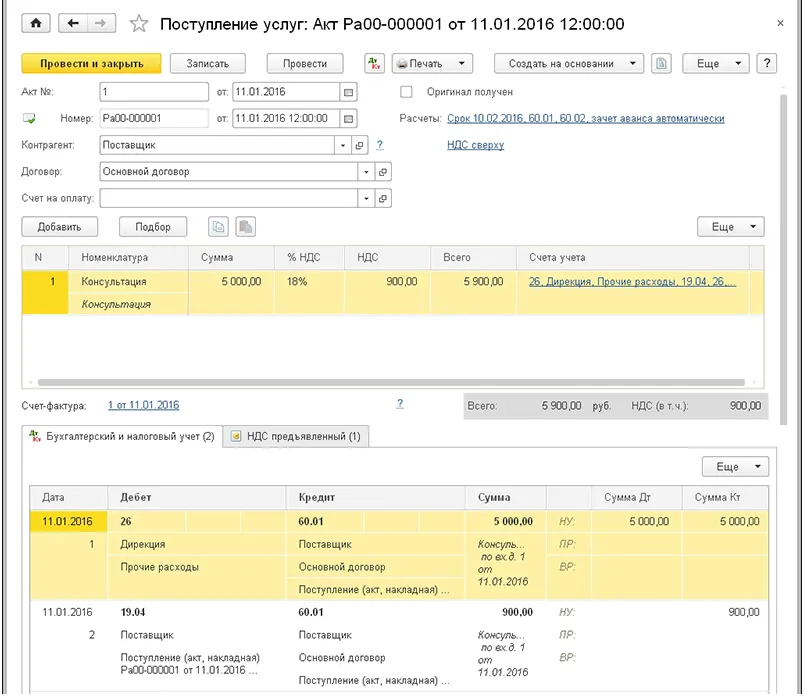

Пусть существует некая компания, в которой применяется общий режим налогообложения. И эта компания платит НДС. При этом 01.01.2016 бухгалтерией было допущено две ошибки во время ввода первичного документа в 1С: акта по оказанию услуг, который был выдан другой компанией.

Первая ошибка была связана с указанием некорректной цены за услугу. А вторая ошибка связана с тем, что во время регистрации счёта-фактуры в 1С, который передал поставщик, был неверно введён его номер.

Акт по оказанию услуг должен быть зарегистрирован внутри конфигурации системы 1С:Бухгалтерия при помощи документа «Поступление», с использованием операции «Услуги». А в строке «Сумма», внутри таблицы, по ошибке было указано на тысячу рублей меньше, чем должно было.

А полученный счёт-фактура в 1С зарегистрирован в документации при помощи прописывания его даты и номера. Однако, была допущена ошибка и записан не тот номер.

Главные ошибки в бухгалтерском и налоговом учете в 1С

Обзор частых ошибок в бесплатном вебинаре.

Получите бесплатное видео с экспертным обзором!

Оставьте заявку в форме ниже, и мы вышлем вам запись:

2. Последствия наличия ошибок в конфигурации системы 1С Бухгалтерия

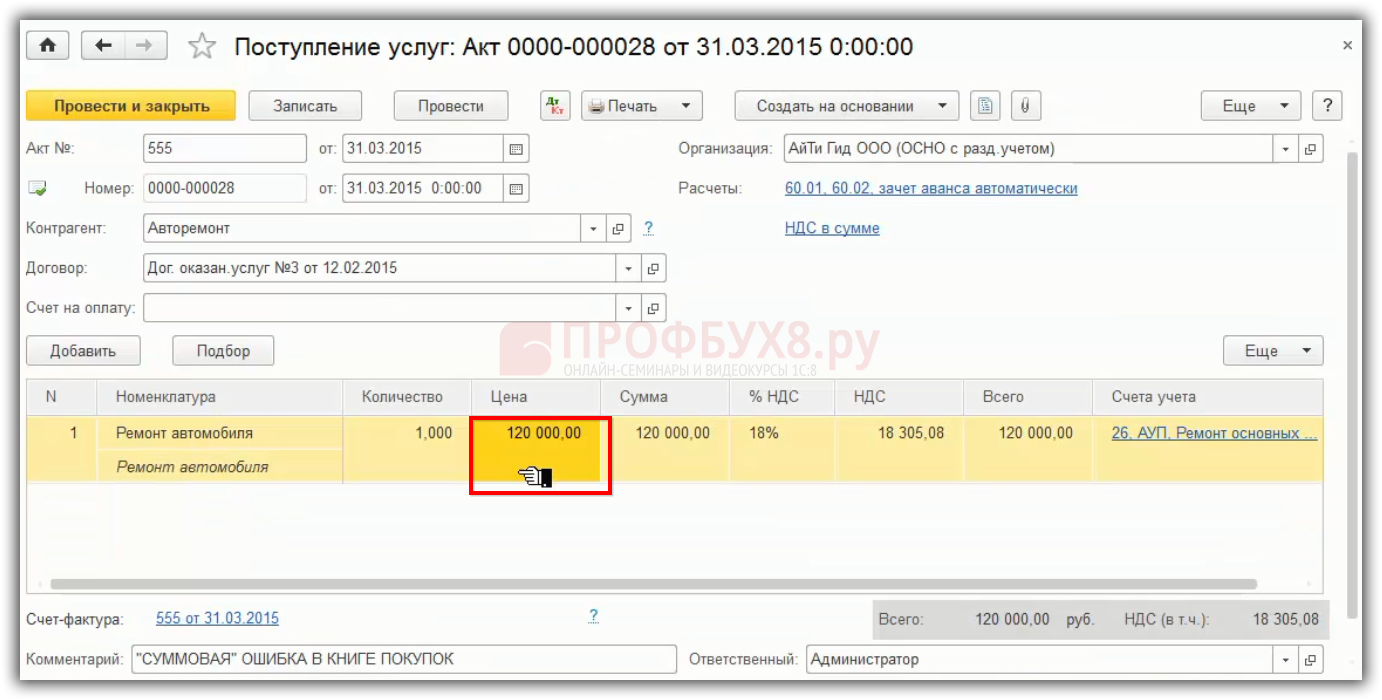

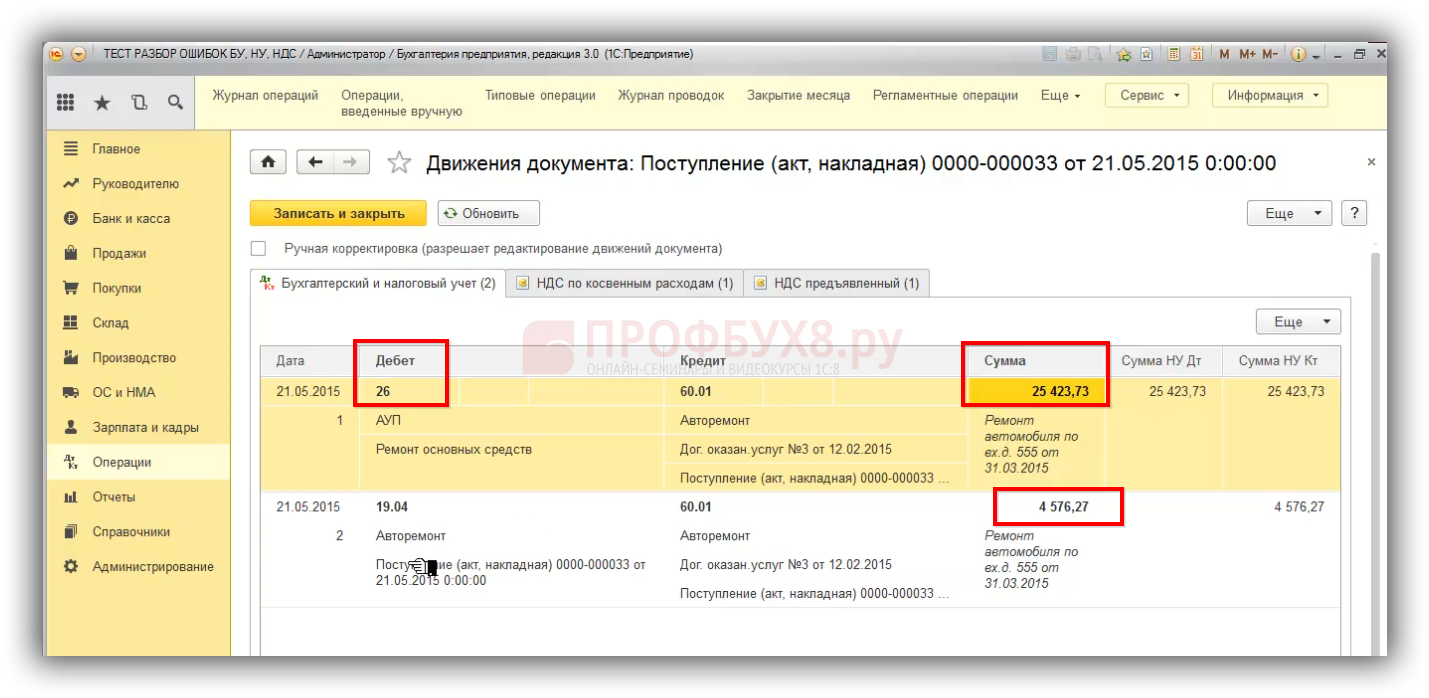

Затраты по купленной услуге в бухучёте считают общехозяйственной статьёй расходов, которая записывается на 26 учётный счёт.

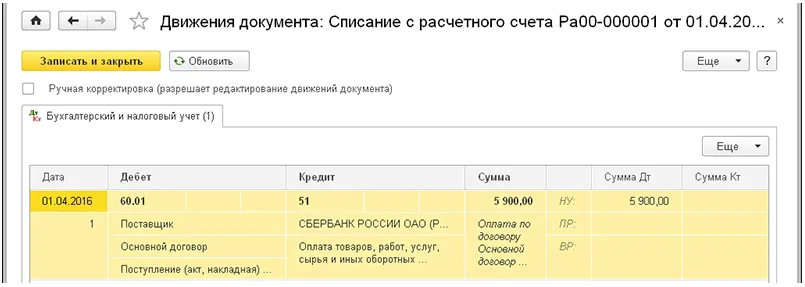

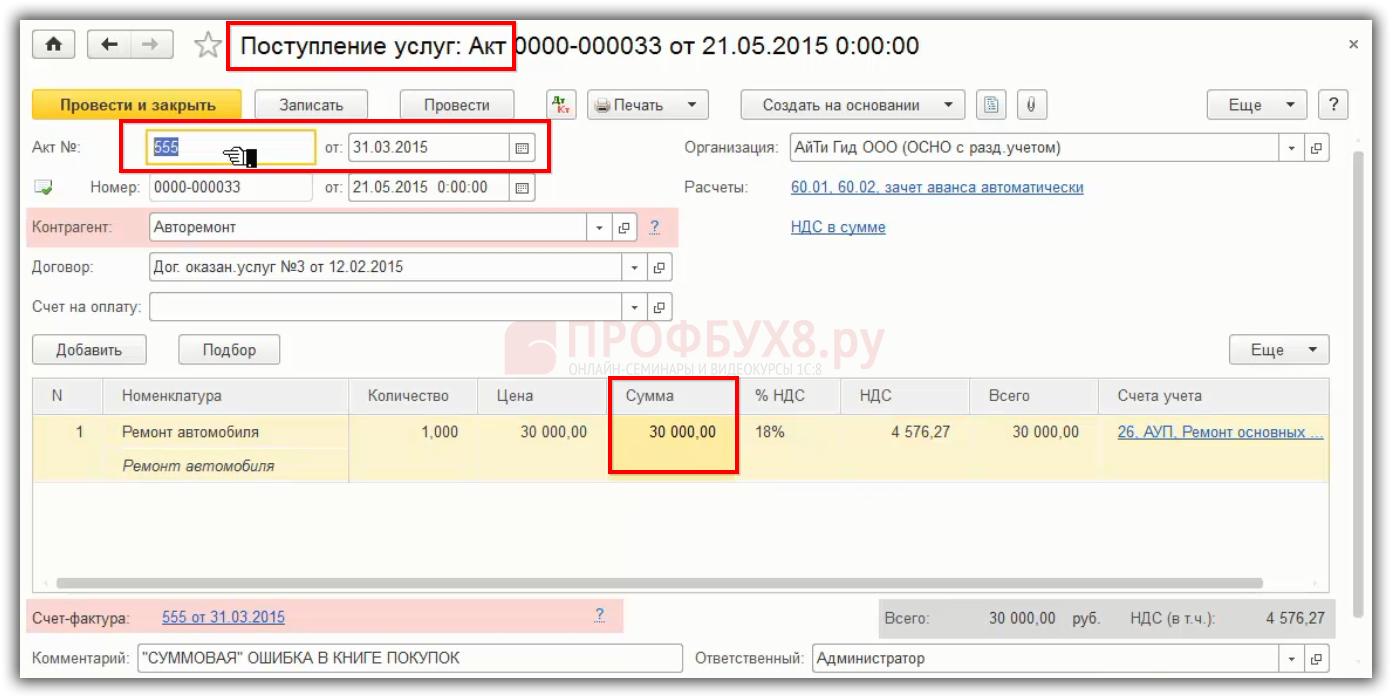

Внутри документа «Поступление» с вышеописанными ошибками будет такое содержание, как показано на скриншоте ниже:

Во время проводки документа внутри бухучёта, а также для системы обложения налогами, учитывается цена услуг, без учёта НДС для дебета 26 счёта «Общехозяйственные расходы 1С». После этого выделяется сумма с дебета счёта в 1С 19.04 «НДС по приобретённым услугам», которая была заявлена поставщиком. И эта же сумма учитывается в кредите счёта 60.01 «Расчёты с поставщиками и подрядчиками».

При помощи документа была сформирована запись в регистр с накоплениями НДС при помощи этого регистра формируются записи внутри книги с покупками.

Получаем, что из-за ошибки в указании стоимости услуг, величина расходов была занижена, соответственно была занижена и сумма по заявленному НДС, получается, что задолженность перед поставщиком тоже была уменьшена.

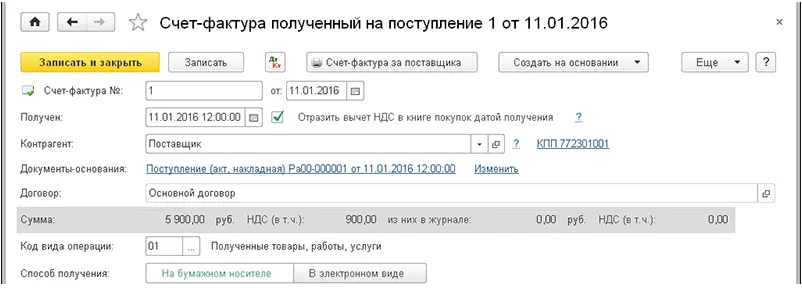

Сам документ счёт-фактура основывается на документе «Поступление». Получается, что в нём также прописана некорректная и сумма, и НДС.

Ниже представлен скриншот с готовым счётом-фактурой 1С Предприятие, в котором находится некорректный номер:

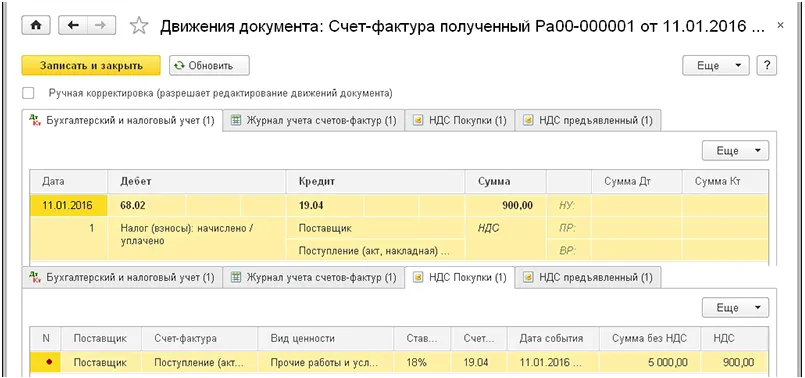

Внутри конфигурации системы 1С: Бухгалтерия величина НДС может быть принята для вычета одним из способов:

-

При помощи документации по регламенту «Формирование записей книги покупок».

-

При помощи документа «Счёт-фактура», если поставить там «галочку» около «Отразить вычет НДС в книге покупок датой получения».

Ниже показан скриншот с примером проводки счёта-фактуры в 1С:

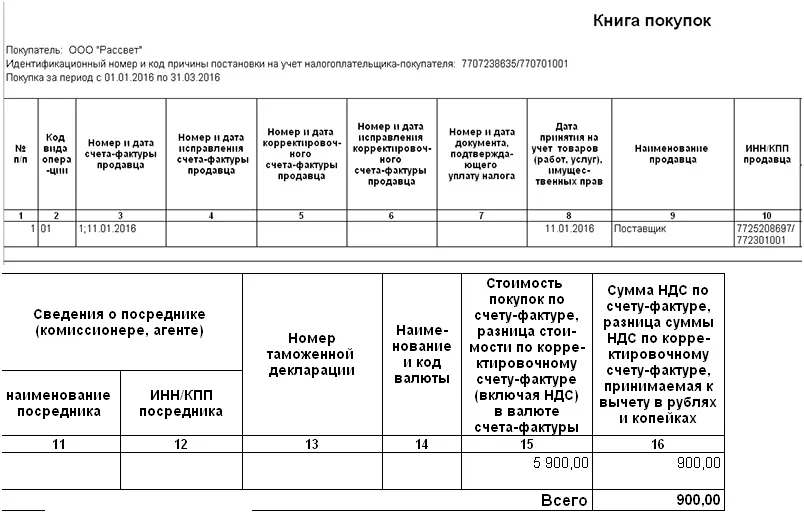

В документации в бухучёте была выбрана величина НДС и сформирована запись для регистра «НДС покупки в 1С», однако, из-за ошибки она была ниже, чем должна была бы, а также счёт-фактура 1С:Предприятие был неверно пронумерован.

Далее представлено то, как будет выглядеть книга покупок по первому кварталу:

Деньги за услугу были переданы лишь на следующий квартал. А «Платёжное поручение» было некорректно сформировано из-за «Поступление».

Далее демонстрируется документ «Списание с расчётного счёта 1С:Бухгалтерия»:

Однако, после перепроверки уже во втором квартале, ошибки были обнаружены, а НДС-отчёты в 1С первого квартала сданы уже были.

Бесплатно рассчитаем цену установки 1С на вашем предприятии. Поможем выбрать и установим 1С специально под задачи вашего бизнеса. Быстро и качественно обучим ваших сотрудников азам работы с 1С.

Рассчитать стоимость

3. Исправление ошибок в 1С

Для начала нужно понять, как такие ошибки будут исправляться в принципе.

Опираясь на пункт 5 ПБУ 22/2010 «Исправление ошибок в бухучёте и отчётности», если ошибка была найдена до конца года, то она должна быть исправлена записями для конкретных счетов бухучёта для того месяца, в котором была определена неполадка.

Согласно пункту 1 статьи 54 НК, если были найдены какие-либо некорректные моменты в налоговой базе, которые касаются предыдущих налоговых периодов, то в нынешнем налоговом периоде нужно произвести расчёт заново, но за тот период, в котором были найдены ошибки.

Однако, есть исключения. Одно из них – это то, что плательщик налогов может проводить перерасчёт и в том периоде, когда ошибки были выявлены.

В нашей ситуации получилось, что величина расходов стала ниже. Но, дабы налогообложение было корректно сделано на прибыль – прибыль, которая должна облагаться налогом, была увеличена, а налог был уплачен излишне. Из-за этого правку по обложению налогом можно ввести и в данном отчётном периоде.

Однако стоит учесть нюансы с НДС: для этого нужно обратить внимание на постановление Правительства № 1137 от 26.12.2011. Исправляя неточности, будем опираться на 4 пункт «Правил ведения книги покупок», если нужно ввести перемены в книгу с покупками.

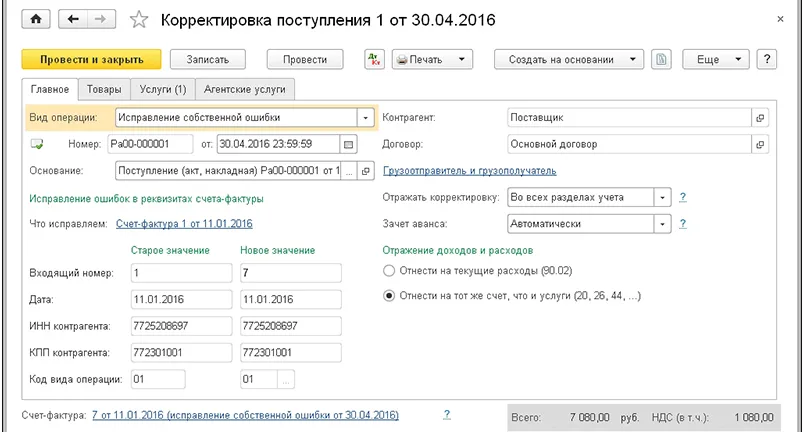

Основой для исправления ошибок будет служить документ «Корректировка поступления 1С», а видом операции будет избран «Исправление собственной ошибки 1С».

На первой странице конфигурации системы 1С:Бухгалтерия нужно открыть вкладку «Главное» и избрать основание, а основанием будет служить тот документ, который содержит ошибку, в котором и будет происходить корректировка.

В этом случае нужно поправить номер на корректный. Во вкладке также можно выбрать то, в каких местах будут учтены изменения:

-

Лишь в учёте НДС.

-

В каждом из учётных разделов.

Аналогично есть возможность избрать счета по отображению затрат и расходов.

Далее демонстрируется скриншот с заполненной вкладкой «Главное» внутри документации «Корректировка поступления 1С»:

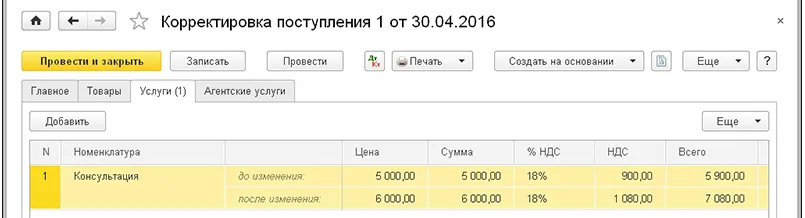

Для случая, если нужно поправить показатели, которые содержат денежные суммы, то нужно будет воспользоваться следующими закладками, а именно: «Агентские услуги», «Товары» и «Услуги».

Так как в нашем примере неверные данные были введены в акт об оказании услуг, то нужно использовать закладку «Услуги» и внести туда корректную сумму.

Далее демонстрируются внесения этих изменений:

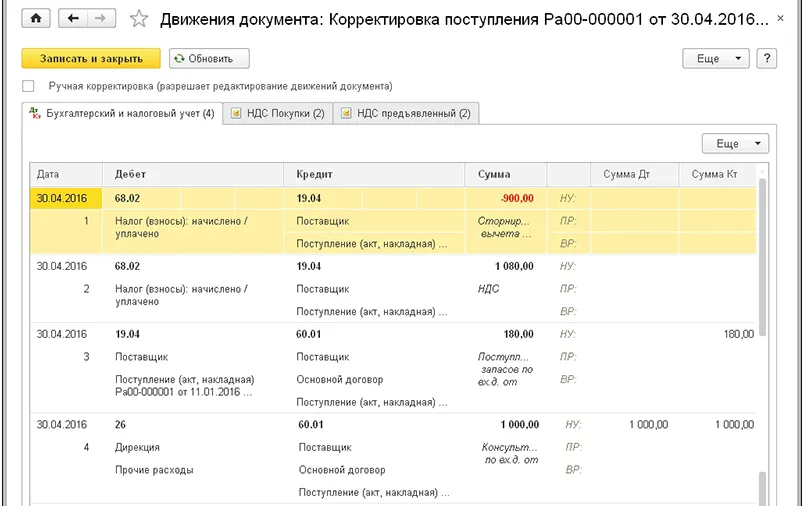

Во время проводки документа в бухучёте пропадает ошибочная проводка по вычету НДС и формируется корректная. Также ещё будут выделены, согласно дебету счёта 19.04, недостающие средства, предъявленные поставщиком НДС, а также увеличена сумма расходов в дебете 26 счёта «Общехозяйственные расходы 1С» для налогового учёта и бухучёта.

Также будет увеличена сумма по кредиту счёта 60.01 – величина долга перед поставщиком.

Ниже представлен скриншот с отображением проводок документа «Корректировка поступления 1С»:

Помимо бухгалтерских и налоговых проводок документом будут сформированы записи по регистрам накопления. В НДС регистре 1С зафиксируется приход на корректную сумму НДС, после чего эта сумма отразится в книге покупок и учтётся расход этой суммы.

Для регистра «НДС Покупки в 1С» сформируются две записи:

-

Неправильный документ с некорректным счётом-фактурой с НДС, который был принят к вычету.

-

Вычет корректной суммы НДС для счёта-фактуры с верными реквизитами.

Исправления будут внесены в предыдущий налоговый период с НДС, а в новых правках будет выставлена отметка о том, что добавлен ещё один лист с указанием периода правок.

Ниже можно увидеть готовые записи для регистров накопления в документе «Корректировка поступления 1С»:

Стоит отметить, что для проводки документа внутри системы 1С создастся ещё один счёт-фактура, в котором будет содержаться метка «исправление собственной ошибки 1С».

Ниже можно увидеть, как рядом отображены корректные и нет документы:

Внутри формы с исправленным счётом-фактурой в 1С будет находиться дата, в которую сделали правку, а также там будет располагаться ссылка на документ, который подвергся правкам.

И внутри формы документа содержатся значения реквизитов, которые были получены от поставщика, и правильное значение, и неправильное, как можно увидеть в примере ниже:

Чтобы проверить, что все действия выше были верны, нужно сформировать книгу с покупками по первому кварталу, то есть, за тот период, в который была допущена ошибка. В нашем отчёте прописываем нужный отрезок времени.

Далее заходим в настройки отчёта, ставим «галочку» около пункта «Формировать дополнительные листы» и проставляем способ формировки – за нынешний период.

На скрине можно увидеть, как выглядят настройки отчёта «Книга покупок в 1С»:

Рассмотрим дополнительный лист внутри книги покупок в 1С. В нём будут прописаны дата его составления, а также налоговый период в 1С. В разделе таблицы отражается конечная сумма НДС за период налогообложения.

Также в добавочном листе содержатся две следующие строки:

-

Неправильный номер счёта-фактуры и некорректная сумма услуги.

-

Правильный номер счёта-фактуры и корректная сумма услуги.

Ниже представлен этот дополнительный лист по книге покупок в 1С с исправлениями:

Обслуживаем программы 1С: получите персонального программиста для решения всех своих задач.

Главные ошибки в бухгалтерском и налоговом учете в 1С

Обзор частых ошибок в бесплатном вебинаре.

Получите бесплатное видео с экспертным обзором!

Оставьте заявку в форме ниже, и мы вышлем вам запись:

«Уточненка» по НДС: обязанность или право?

В каких случаях налогоплательщик обязан подать уточненную декларацию по НДС? Необходимость есть в случае, если ошибка привела к неуплате налога, в частности, когда в декларации была занижена сумма НДС к уплате (п.1 ст.81 НК РФ). Если же налогоплательщик совершил иную ошибку, то обязанности по представлению уточненной декларации по НДС у него нет, но он вправе внести исправление в декларацию по НДС.

На практике некоторые технические ошибки, не затрагивающие числовые показатели, можно исправить в рамках камеральной проверки декларации по НДС. Когда налоговый орган обнаружит нестыковки между данными о счетах-фактурах в декларациях налогоплательщиков-контрагентов, он запросит пояснения и при ответе на это требование налогоплательщик сможет пояснить и фактически скорректировать недочеты в заполнении разделов 8 или 9 декларации по НДС.

Так, например, если при заполнении Разделов 8 или 9 декларации по НДС, т.е. при заполнении книги продаж или книги покупок, налогоплательщик неверно указал номер или дату счета-фактуры, ошибся в ИНН покупателя или продавца, представлять «уточненку» по НДС не обязательно. Также нет необходимости в исправлении декларации, если в книге покупок и Разделе 8 декларации по НДС соответственно налогоплательщик забыл указать или указал неверно регистрационный номер таможенной декларации из графы 11 полученного от продавца счета-фактуры.

Но в любом случае налогоплательщику необходимо внести исправления в книгу продаж (книгу покупок), указав в них правильные данные.

Некоторые налогоплательщики переживают, что при внесении данных о счетах-фактурах в бухгалтерскую программу неверно указали адрес продавца или покупателя и при проведении камеральной проверки декларации по НДС налоговый орган обнаружит эту ошибку. Хотим напомнить, что такие реквизиты не отражаются ни в книге продаж, ни в книге покупок, а значит, и в декларации по НДС. Поэтому опасаться нестыковок данных декларации с данными ЕГРЮЛ, ЕГРИП или декларацией контрагента не нужно. Если адрес в счете-фактуре был заполнен корректно, то бухгалтеру достаточно внести изменения в бухгалтерскую программу, указав правильные реквизиты контрагента.

В тоже время, если продавец ошибся в номере или дате счета-фактуры, указал неверный ИНН покупателя и не хочет, чтобы при проведении проверки декларации по НДС, представленной его покупателем, у налоговых органов были лишние вопросы, он вправе представить уточненную декларацию по НДС, указав в ней правильные реквизиты счетов-фактур, чтобы данные продавца совпали с данными, указанными в декларации покупателя.

Если при заполнении декларации налогоплательщик совершил ошибку в цифровых показателях, то ее можно исправить только путем представления уточненной декларации.

Как исправить ошибку в декларации НДС?

Как уже говорилось, если недостоверные сведения и ошибки привели к неуплате налога, то налогоплательщик обязан их исправить, представив уточненную декларацию. А чтобы избежать штрафных санкций перед представлением «уточненки» необходимо уплатить недоимку и соответствующие пени (п.1 и п.4 ст.81 НК РФ). Также путем представления уточненной декларации по НДС при желании налогоплательщика исправляется ошибка, которая не повлияла на исчисление налога (например, ошибки в реквизитах счетов-фактур, отраженные в Разделах 8-11 Декларации по НДС).

В тоже время п.1 ст.54 НК РФ предусмотрена возможность перерасчета налоговой базы и суммы налога в периоде обнаружения ошибки, если такая ошибка привела к излишней уплате налога, т.е. данная норма позволяет исправить ошибку, не представляя уточненную налоговую декларацию.

Однако в отношении НДС данное правило применить невозможно.

Это связано с тем, что в декларацию включаются данные о счетах-фактурах и при исправлении налоговой базы в текущем периоде невозможно корректно заполнить декларацию (в т.ч. скорректировать данные о выставленном счете-фактуре в разделе 9 декларации по НДС), т.е. исправление ошибки в текущем периоде правилами заполнения Декларации по НДС не предусмотрено.

А в отношении вычетов НДС п.1 ст.54 НК РФ вообще неприменим, поскольку при исправлении ошибки вычеты корректируют только сумму исчисленного налога, а перерасчет налоговой базы не производится. Правда некоторые вычеты можно совершенно официально переносить на более поздний период, но об этом мы расскажем чуть позже.

Итак, на практике получается, что исправить ошибки в декларации по НДС, допущенные в прошедшем периоде, можно только в периоде их совершения, т.е. путем представления уточненных деклараций. Но прежде необходимо внести исправления в книгу продаж или книгу покупок.

Общие правила исправления книги продаж и книги покупок

Скорректировать данные этих налоговых регистров необходимо и в том случае, когда обязанности в представлении уточненной декларации нет и налогоплательщику необходимо исправить технические ошибки. При обнаружении ошибок после окончания квартала, в котором они совершены, исправительные записи в книгу продаж или в книгу покупок производятся в дополнительных листах книги продаж (книги покупок), в которых были допущены ошибки (п. 4 Правил ведения книги покупок, п. п. 3, 11 Правил ведения книги продаж, утв. Постановлением Правительства РФ от 26.12.2011 N 1137 (далее — Правила ведения книги покупок, Правила ведения книги продаж).

Чтобы внести в книгу продаж или книгу покупок запись о ранее не включенных в них счетах-фактурах необходимо зарегистрировать «забытые» счета фактуры в дополнительном листе к книге продаж или книге покупок соответственно. А чтобы убрать ошибочную запись, в дополнительном листе к книге покупок (книги продаж) необходимо повторить «лишнюю» запись о счете-фактуре, указав числовые показатели счета-фактуры с отрицательным знаком.

Разберем подробнее самые распространенные ошибки и варианты их исправления.

Ошибка 1. Забыли зарегистрировать выставленный счет-фактуру в книге продаж

Счета-фактуры нужно зарегистрировать в книге продаж в том периоде, в котором возникли налоговые обязательства (п. 2 Правил ведения книги продаж).

Соответственно, «забытый» счет-фактуру следует зарегистрировать в дополнительном листе книги продаж квартала, в котором возникла налоговая база по НДС. Также необходимо представить уточненную декларацию по НДС, предварительно уплатив недоимку и пени.

Ошибка 2. Выставлен «лишний» счет-фактура

Во многих организациях оформлением первичных документов и счетов-фактур занимаются менеджеры, а не сотрудники бухгалтерии. Поэтому после окончания квартала иногда выясняется, что была оформлена реализация товаров (работ, услуг), которой не было.

Такие ситуации характерны для организаций, выполняющих строительно-монтажные работы.

Рассмотрим на примере.

В последний день квартала подрядчик составил акт выполненных работ, выписал счет-фактуру, но заказчик отказался от подписания акта по объективным причинам. В такой ситуации нет реализации работ, значит, и счет-фактура выписан преждевременно. Соответственно, его нужно аннулировать.

ФНС РФ разъясняет: если выставленный счет-фактуру продавец не зарегистрировал в книге продаж, а покупатель — в книге покупок, то никаких налоговых последствий у сторон сделки не возникает (Письмо ФНС РФ от 30 апреля 2015 г. N БС-18-6/499@). Следовательно, чтобы аннулировать ошибочно выставленный счет-фактуру, продавцу необходимо аннулировать запись о таком документе в книге продаж.

Если ошибочно выставленный счет-фактуру покупатель зарегистрировал в книге покупок, то ему необходимо аннулировать запись о нем в книге покупок.

Порядок внесения исправления был рассмотрен ранее. Так, если необходимо внести изменения в книгу продаж или в книгу покупок после окончания квартала, такие исправления вносятся в дополнительных листах книги продаж (книги покупок), т.е. записи о «лишних» счетах-фактурах аннулируются (числовые показатели отражаются с отрицательным значением).

Ошибка 3. Зарегистрировали счет-фактуру с неправильными числовыми показателями (завысили или занизили сумму НДС к уплате)

При регистрации правильно заполненных счетов-фактур можно допустить ошибку при заполнении книги покупок (книги продаж), указав неверные данные. В этом случае для исправления ошибок аннулируют неправильные записи о счетах-фактурах, т.е. в дополнительном листе книги продаж (книги покупок) повторяют ошибочные записи, но указывают числовые показатели со знаком «минус» и делают правильную запись.

В такой ситуации независимо от результатов перерасчета следует представить уточненную декларацию по НДС. Если налогоплательщик занизил сумму НДС к уплате, то перед представлением «уточненки» необходимо уплатить недоимку и соответствующие пени.

Ошибка 4. Забыли заявить вычет НДС

Практика показывает, что чаще всего налогоплательщики забывают принять к вычету:

- НДС с предоплаты при отражении отгрузки товаров, работ, услуг (п.8 ст.171, п.6 ст.172 НК РФ);

- НДС, который был уплачен в качестве налоговых агентов.

В вышеприведенных ситуациях, если налогоплательщик желает воспользоваться «забытыми» вычетами, следует представить уточненную декларацию по НДС, увеличив сумму вычетов.

Дело в том, что, по мнению Минфина РФ, не все вычеты можно переносить на более поздний период.

Так, в соответствии с п.1.1 ст.172 НК РФ вычет НДС по товарам (работам, услугам), указанным в п.2 ст.171 НК РФ, т.е. НДС, предъявленный продавцами, и «таможенный» НДС можно заявить в течение трех лет после отражения товаров (работ, услуг) в учете. Причем вычеты можно заявлять частями в разных кварталах (Письма Минфина России от 09.08.2019 № 03-07-08/60395, от 18.05.2015 N 03-07-РЗ/28263).

Исключения составляют основные средства, оборудование к установке и (или) нематериальные активы. НДС по ним переносить можно, но заявлять его необходимо в полном объеме (т.е. частично переносить вычет нельзя) (п.1 ст.172 НК РФ, Письмо Минфина России от 19.12.2017 N 03-07-11/84699).

Вычеты, не указанные в п.1.1. ст.172 НК РФ, переносить на более поздний период нельзя.

Соответственно, если налогоплательщик обнаружил, что забыл принять к вычету НДС, исчисленный при получении предоплаты на дату отгрузки товаров (работ, услуг) или НДС, уплаченный налоговым агентом, и не хочет спорить с налоговыми органами, заявить такие вычеты следует в том квартале, в котором выполнены условия для вычета, т.е. в уточненной декларации по НДС. Переносить эти вычеты на более поздний период не следует (Письма Минфина от 14.07.2020 N 03-07-14/61018, от 21.07.2015 N 03-07-11/41908, от 09.04.2015 N 03-07-11/20290).

В тоже время, нормами главы 21 НК РФ могут быть установлены иные сроки для вычетов НДС. Например, вычет НДС при возврате предоплаты или возврате товаров (работ, услуг) возможен после отражения в учете соответствующих операций по корректировке в связи с возвратом товаров или отказом от товаров (работ, услуг), но не позднее одного года с момента возврата или отказа (п.5 ст.171 и п.4 ст.172 НК РФ).

А вычет по корректировочным счетам-фактурам производится в течение трех лет с момента выставления таких счетов-фактур (п.13 ст.171 и п.10 ст.172 НК РФ). При этом важно, чтобы было подтверждение согласия покупателя об изменении стоимости товаров (работ, услуг). Поэтому заявить такие вычеты можно как в текущем периоде, так и в уточненной декларации, если, конечно, сроки для вычета НДС не пропущены.

Таким образом, если налогоплательщик обнаружил, что забыл заявить вычет НДС, которым можно воспользоваться в более позднем периоде, представлять уточненную декларацию по НДС не обязательно. Возместить налог разрешается в текущем периоде. Если же переносить вычет на более поздний период по какому-либо из оснований, установленных НК РФ, нельзя, то для реализации права на вычет следует представить «уточненку». В этом случае, забытый счет-фактуру требуется зарегистрировать в дополнительном листе книги покупок квартала, в котором возникло право на вычет.

Ошибка 5. Допущена ошибка при заполнении счета-фактуры

Если была допущена ошибка при заполнении счета-фактуры, например, указали не ту цену за товар, перепутали ставку налога и пр., т.е. ошибка в счете-фактуре препятствует налоговым органам установить продавца, покупателя, правильную стоимость товара, сумму и ставку НДС, то в таком случае счет-фактуру необходимо исправить (п.2 ст.169 НК РФ, Письмо Минфина России от 06.04.2021 N 03-07-09/25250). Иначе покупатель не вправе принять к вычету НДС.

Счета-фактуры исправляют путем выставления корректного (правильно заполненного) счета-фактуры с тем же номером и датой. При этом в строке 1а указывают номер и дату правки счета-фактуры. Остальные показатели счета-фактуры заполняют так, как нужно было это сделать изначально (то есть правильно).

После исправления счета-фактуры продавцу необходимо уточнить данные в книге продаж того периода, в котором был зарегистрирован первоначальный счет-фактура. Если счет-фактура исправлен после окончания квартала, в котором он был зарегистрирован в книге продаж, то исправления книги продаж производятся в дополнительном листе книги продаж того квартала, в котором был зарегистрирован счет-фактура с ошибкой.

Запись о неправильно заполненном счете-фактуре аннулируется, т.е. его числовые показатели указываются с отрицательным значением. А затем регистрируется исправленный счет-фактура.

После составления дополнительного листа книги продаж необходимо представить уточненную декларацию по НДС независимо от того, как изменилась налоговая база по НДС, в т.ч. чтобы оградить покупателя от лишних взаимодействий с налоговыми органами.

Если покупатель получил исправленный счет-фактуру, он может принять к вычету НДС в том периоде, в котором он заявил вычет по неправильно заполненному счету-фактуре.

Исправленный счет-фактура, полученный после окончания налогового периода, регистрируются в дополнительном листе книги покупок за квартал, в котором был зарегистрирован счет-фактура до внесения в него исправлений (п. 4. и п. 9 Правил ведения книги покупок. При этом запись о неправильно заполненном счете-фактуре аннулируется (п.3 и п.5 Правил заполнения дополнительного листа книги покупок, применяемой при расчетах по налогу на добавленную стоимость, утв. Постановлением N 1137).

Например, покупатель принял к вычету НДС по неправильно заполненному счету-фактуре во третьем квартале 2021 года, а во втором квартале 2022 года получил исправленный счет-фактуру. В этом случае в дополнительном листе книги покупок за 3-й квартал 2021 года он аннулирует запись о неправильно заполненном счете-фактуре и зарегистрирует исправленный счет-фактуру.

И здесь может возникнуть вопрос: нужно ли покупателю представлять уточненную декларацию по НДС, если сумма вычетов не изменилась? Например, в 3-м квартале 2021 года покупатель принял к вычету НДС по товарам на основании счета-фактуры на сумму 120 000 руб., т.е. НДС — 20 000 руб., а во 2-м квартале 2022 года получил исправленный счет-фактуру на сумму 240 000 руб., в т.ч. НДС —40 000 руб.

Чтобы сумма вычетов в уточненной декларации по НДС не увеличилась, налогоплательщик принял решение заявить вычет по исправленному счету-фактуре частями, т.е. он аннулировал запись о неправильно заполненном счете-фактуре на сумму 120 000 руб. и зарегистрировал исправленный счет-фактуру в дополнительном листе книги покупок за 3-й квартал 2021 года, указав в графе 14 дополнительного листа книги покупок стоимость товаров (работ, услуг), указанную в графе 9 по строке «Всего к оплате» исправленного счета-фактуры (в нашем примере — 240 000 руб.), а в графе 15 — сумму НДС, принимаемую к вычету — 20 000 руб. Оставшуюся часть вычета (20 000 руб.) по исправленному счету-фактуре он отразил в книги покупок текущего периода. Соответственно, сумма вычетов НДС по итогам 3-го квартала 2021 года не изменилась.

По мнению автора, даже если покупатель принял к вычету НДС в меньшей сумме, чем указано в исправленном счете-фактуре, ему следует представить уточненную декларацию по НДС.

Дело в том, что существенные ошибки в счете-фактуре, в частности, ошибки в стоимости товаров и сумме предъявленного НДС лишают покупателю права на вычет НДС (п.2 ст.169 НК РФ). Соответственно, независимо от того, получил покупатель исправленный счет-фактуру или нет, вычет по неправильно заполненному счету-фактуре невозможен. А значит, приняв к вычету НДС, покупатель завысил сумму вычетов, т.е. совершил ошибку, которая привела к неуплате налога и обязан ее исправить (п.1 ст.81 НК РФ). Вычет НДС по исправленному счету-фактуре — это право налогоплательщика и это право следует заявить в декларации по НДС.

Кроме того, при отсутствии уточненной декларации по НДС у покупателя данные уточненной декларации по НДС у продавца не «схлопнутся» с данными декларации покупателя. Поэтому существует риск, что при непредставлении уточненной декларации по НДС налоговый орган при проведении выездной проверки «снимет» с вычетов всю сумму НДС по неправильно заполненному счету-фактуре, при этом право на вычет по исправленному счету-фактуре налоговый орган «навязывать» налогоплательщику не будет.

Как заполнить и составить уточненную декларацию по НДС?

После внесения изменений в книгу продаж и (или) книгу покупок представляем уточненную декларацию по НДС. В уточненную декларацию нужно включить:

- те разделы и приложения к ним, которые ранее были представлены в налоговый орган, но с учетом внесенных в них изменений;

- иные разделы и приложения к ним, в случае внесения в них изменений (дополнений).

Основание — п.2 Порядка заполнения декларации по НДС, утв. Приказом ФНС России от 29.10.2014 N ММВ-7-3/558@ (далее — Порядок заполнения декларации).

Т.е. Разделы 1-7 декларации по НДС представляются «повторно» (с учетом необходимых исправлений). Так, например, если налогоплательщик ошибся в сумме налоговой базы или вычетов НДС, отражаемых в Разделе 3 декларации по НДС, ему необходимо скорректировать данные этого раздела и итоговую сумму НДС, подлежащую уплате в бюджет, отражаемую в Разделе 1 Декларации.

При использовании дополнительного листа книги продаж и (или) книги покупок для исправления ошибки уточненную декларацию следует дополнить Приложением N 1 к разделу 9 (данными из доплиста книги продаж) и (или) Приложением N 1 к разделу 8 (данными из доплиста книги покупок). При этом в разделах с 8 по 12, если их исправлять не нужно в графе 3 по строке 001 указывается признак актуальности сведений цифра «1», а в строках 005, 010 — 230 ставятся прочерки (п. 45.2 и др. Порядка заполнения декларации).

В Приложениях N 1 раздела 8 и 9 декларации по строке 001 указывается признак актуальности сведений цифра «0». Т.е. данные из книги продаж и покупок, а также данные разделов 10-12 декларации (если они были включены в первоначальную декларацию) повторно загружать не нужно, в приложения N 1 к разделу 8 и разделу 9 будут загружены только данные дополнительных листов книги продаж и книги покупок.

В случае, если налогоплательщик уже представлял уточненную декларацию и такая необходимость возникла снова, т.е. к книге продаж или книге покупок за один и тот же квартал составлено несколько дополнительных листов, в Приложениях № 1 к разделу 8 и (или) 9 информация из нескольких дополнительных листов отражается как один дополнительный лист.

Т.е. в строках 090 — 304 Приложения № 1 к разделу 9 декларации отражаются данные, указанные в графах 2 — 6, 8, 10 — 23 всех дополнительных листов книги продаж (п. 48.8 Порядка заполнения декларации). Аналогично заполняется и Приложение № 1 к разделу 8.

Мы рассмотрели лишь самые «популярные» ошибки в декларации по НДС и возможные варианты их исправления. Если у Вас остались вопросы — обращайтесь в компанию «Правовест Аудит». Наши консультанты, аудиторы и юристы — всегда готовы помочь в решении сложных вопросов.

Рассмотрим технические ошибки в 1С 8.3 при заполнении книги покупок. На сегодняшний день в законодательстве не прописано, как исправлять такие технические ошибки. В любой момент налоговый орган может выслать в адрес организации “Требование о неточностях (ошибках), допущенных в указании номера счет-фактуры поставщика” по Разделу 8 декларации. Изучим, какие действия необходимо предпринять в 1С 8.3, если действительно допущена ошибка при регистрации счета-фактуры в книге покупок.

Содержание

- 1 Что делать, если нашли ошибки уже в сданной отчетности по НДС

- 1.1 Поиск ошибок в Книге покупок в ИФНС

- 1.2 Если пришло Требование о предоставлении пояснений из ИФНС

- 2 Исправление собственной ошибки в Книге покупок в номере счета-фактуры в 1С 8.3

- 2.1 Шаг 1

- 2.2 Шаг 2

- 2.3 Шаг 3

- 3 «Суммовая ошибка» при заполнении книги покупок

- 3.1 Исправление в 1С 8.3 «суммовой ошибки» в счете-фактуре в Книге покупок

- 3.2 Шаг 1

- 3.3 Шаг 2

- 3.4 Шаг 3

- 3.5 Вам будет интересно

Что делать, если нашли ошибки уже в сданной отчетности по НДС

Допустим, после сдачи отчетности по НДС выяснилось, что бухгалтер случайно при вводе входного счета-фактуры ошибся в номере счета-фактуры в Книге покупок. Таким образом, в сданной декларации по НДС Раздела 8 прошел ошибочный номер счета-фактуры.

Поиск ошибок в Книге покупок в ИФНС

В ИФНС поиск «пары» счета-фактуры осуществляется по основным идентификаторам. То есть данные из Раздела 8 Декларации по НДС покупателя должны совпасть с данными счета-фактуры из Раздела 9 Декларации и Книги продаж продавца по следующим идентификаторам:

- Номер и дата счета фактуры обязательно должны совпасть.

- ИНН (КПП) контрагента обязательно должны совпасть.

- Номер платежно-расчетного документа должен совпасть в тех случаях, когда это необходимо для регистрации записи в Книге покупок и в Книге продаж.

- Сумма счета-фактуры. Обязательно должна совпасть общая сумма по счету-фактуре.

- Сумма НДС к вычету не должна быть больше, чем у продавца. При этом сумма НДС к вычету может быть меньше чем у продавца, но больше – не может.

Как избежать технические ошибки в Книге покупок и как сверить счета-фактуры с контрагентами в 1С 8.3 рассмотрено в статье «Ошибки по НДС — как найти и исправить в 1С 8.3»

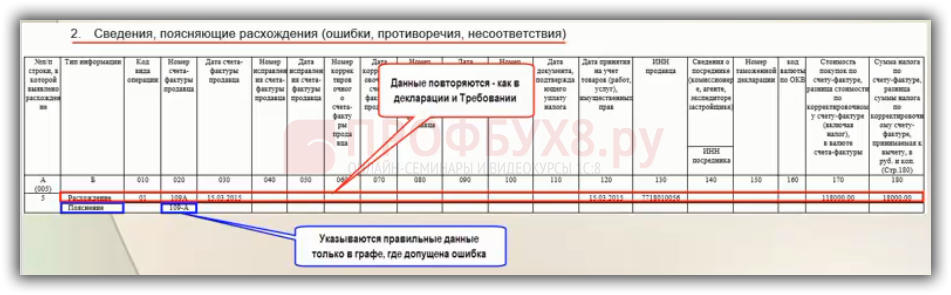

Если пришло Требование о предоставлении пояснений из ИФНС

Если ИФНС запустила проверку декларации по НДС Раздела 8 и не смогла найти «пару» к счету-фактуре, так как продавец сдал Книгу продаж с правильным номером счета-фактуры, то из ИФНС направляется Требование о предоставлении пояснений о неточностях (ошибках).

Пример Приложения к Требованию о предоставлении пояснений из ИФНС, где неправильно указан номер счета-фактуры:

В данном случае, организация обязана в течение 5-ти рабочих дней отправить в ИФНС ответ с уточнением данных, где в таблице 2 «Сведения, поясняющие расхождения (ошибки, противоречия, несоответствия)» указывается правильный номер счета-фактуры:

Как отвечать через 1С Отчетность на требование из ИФНС, исправление «технических ошибок» при заполнении Книги покупок подробно рассмотрены на Мастер-классе «Исправление ошибок и корректировки в учете».

В связи с тем, что порядок исправления «собственных ошибок» при заполнении книги покупок не прописан в законодательстве, то исходя из Правил постановления №1137, правки в книгу покупок вносятся через дополнительный лист к книге покупок, где сначала аннулируется запись с неправильным номером счета-фактуры, а затем указывается запись с правильным номером счета-фактуры.

Исправление собственной ошибки в Книге покупок в номере счета-фактуры в 1С 8.3

После того, как в ИФНС отправлен исправленный номер счета-фактуры, в 1С 8.3 необходимо внести исправления в учет, так как если понадобится сдать уточненную декларацию по НДС, то она опять уйдет с ошибочным номером счета-фактуры.

Механизм исправления закрытых периодов в Книге покупок и Книге продаж прописан в п. 9 Правил ведения книги покупок Постановления № 1137.

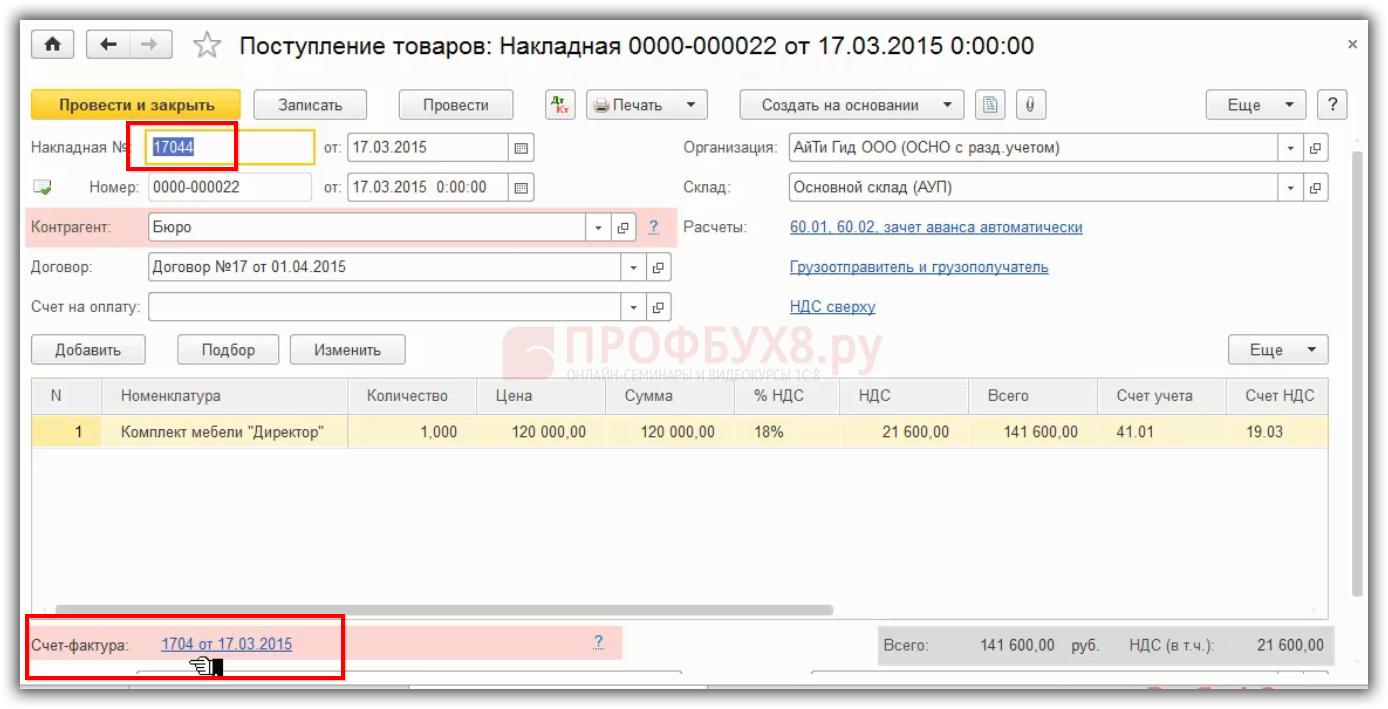

Допустим, в 1 квартале при регистрации счета-фактуры в 1С 8.3 допущена ошибка в отражении его номера:

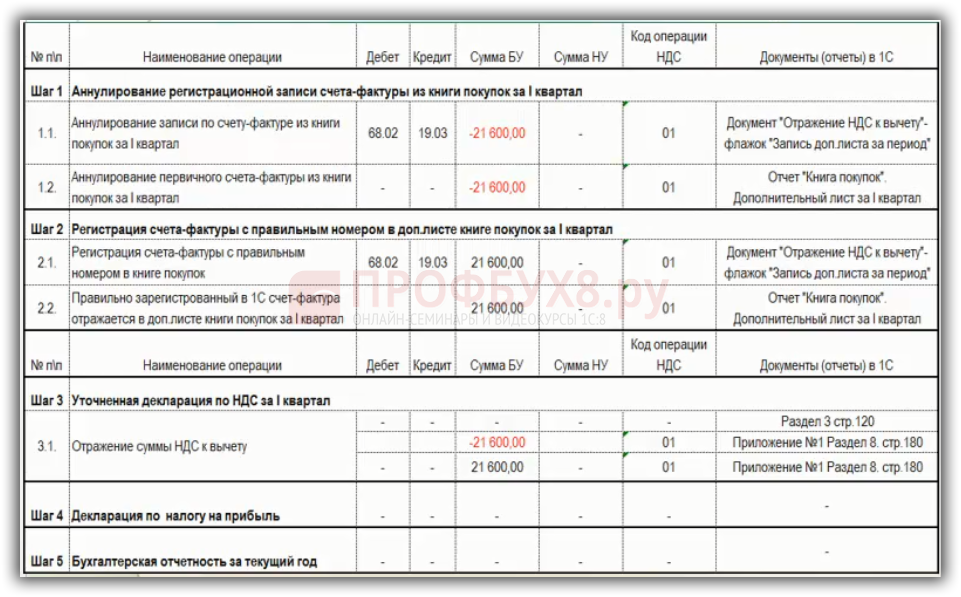

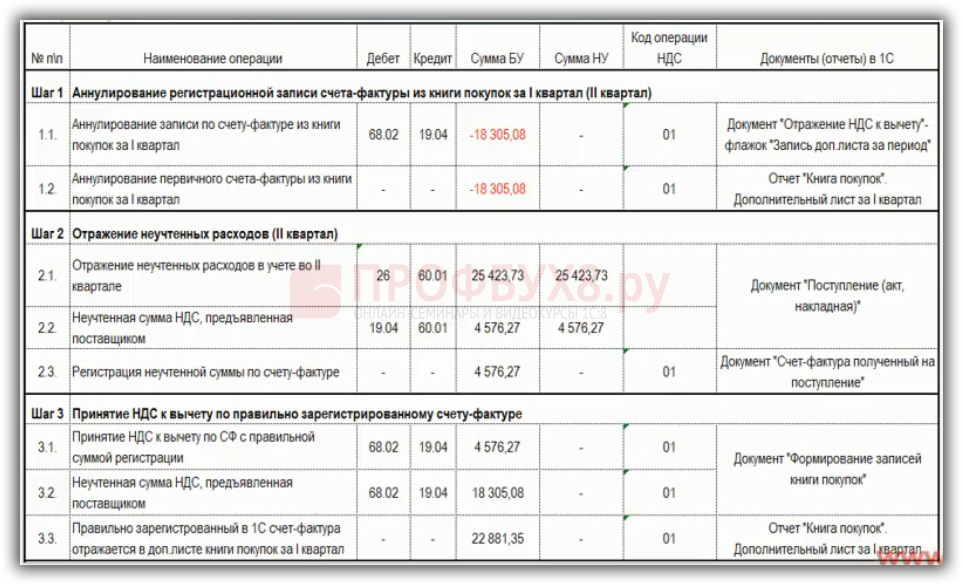

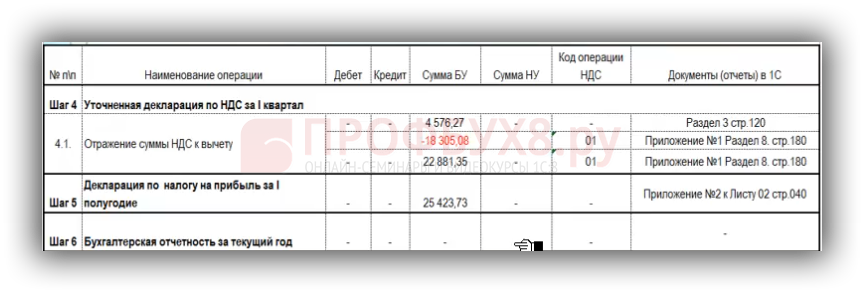

Алгоритм исправления собственной ошибки в Книге покупок в номере счета-фактуры в 1С 8.3 представлен в таблице:

Шаг 1

Неправильная регистрационная запись по счет-фактуре аннулируется из Книги покупок за 1 квартал через дополнительный лист. Таким образом, номер счета-фактуры необходимо исправлять путем внесения исправительной записи в доп.лист.

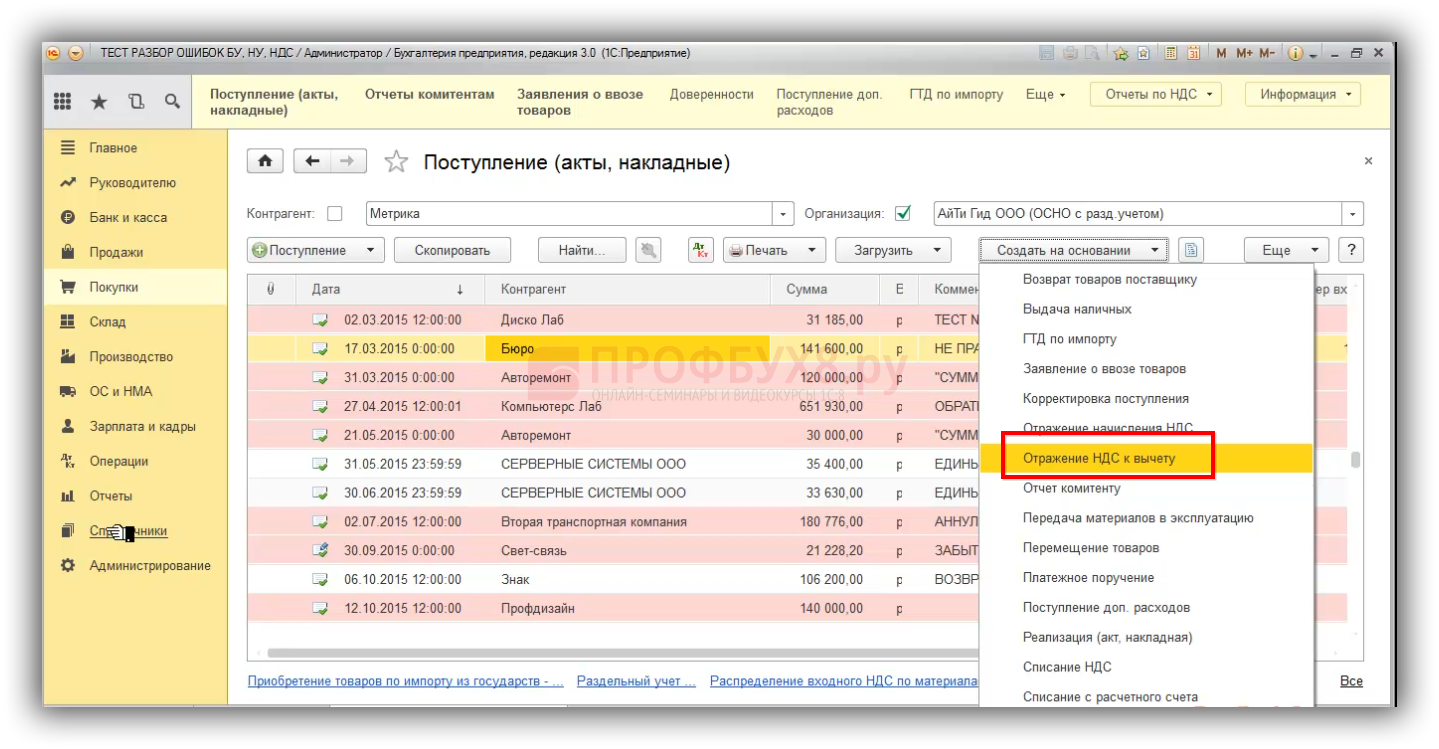

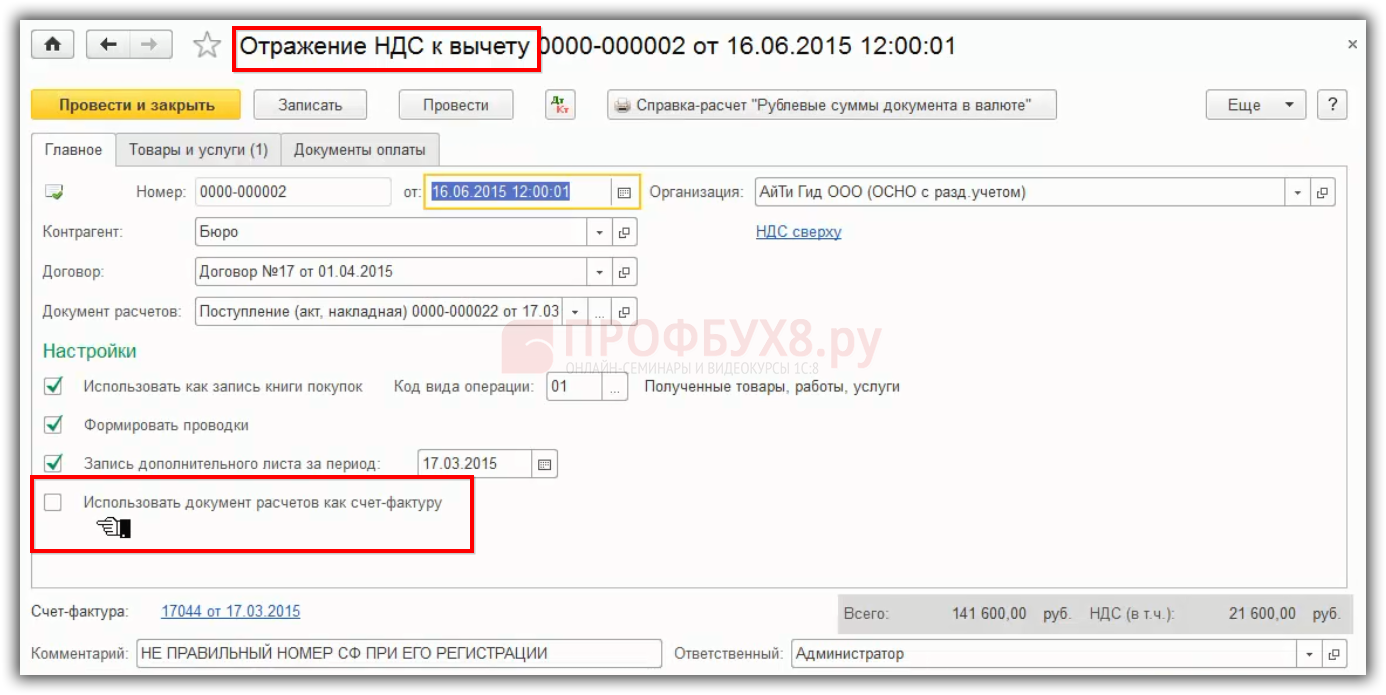

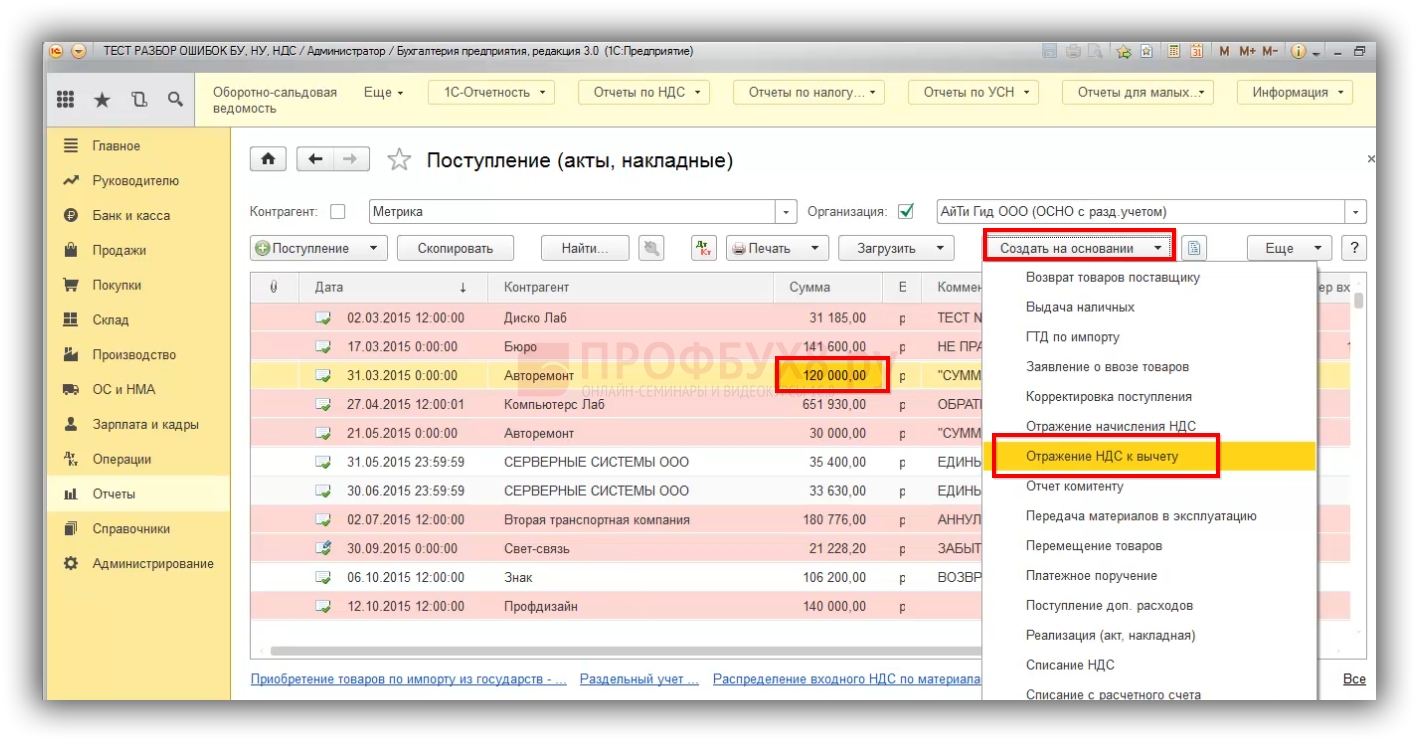

На основе документа с ошибочно введенным номером счета-фактуры создаем документ «Отражение НДС к вычету»:

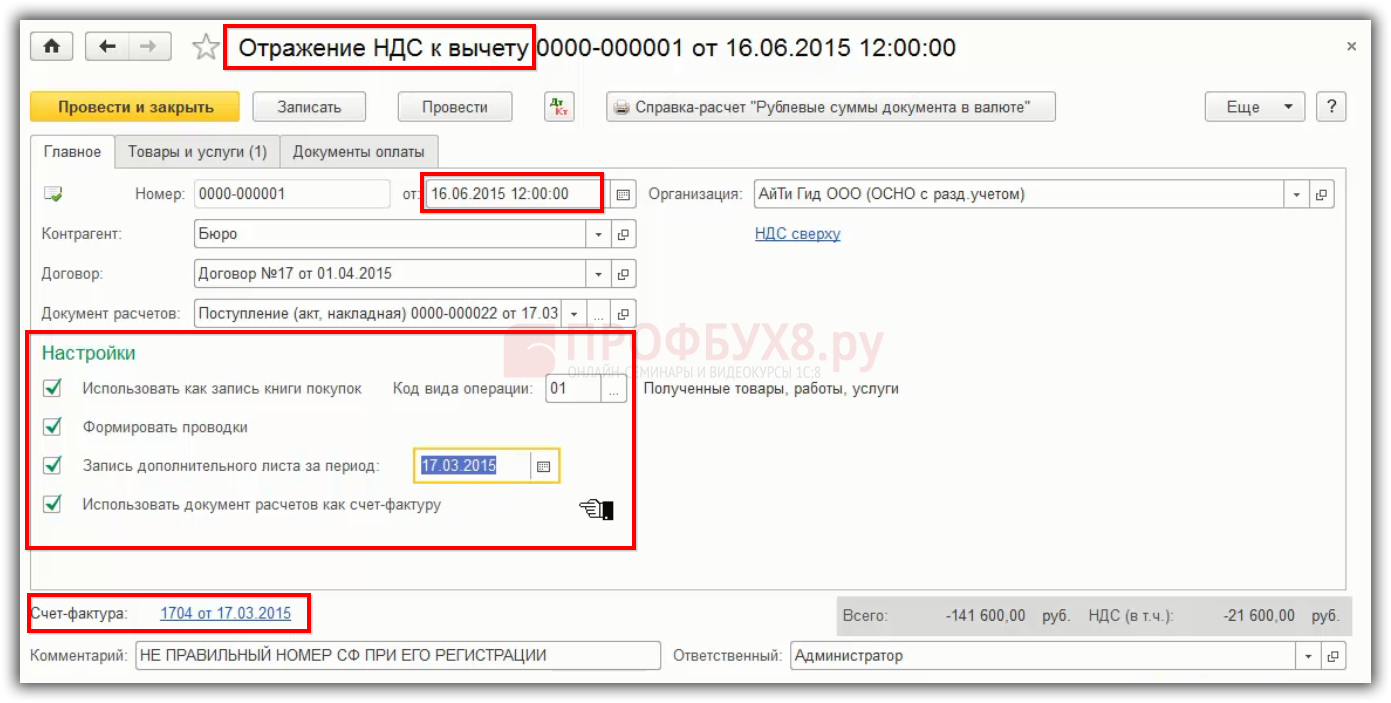

В записи «Отражение НДС к вычету» указывается:

- Дата, когда обнаружена ошибка, когда отправлен ответ на Требование ИФНС, чтобы данные в учете 1С 8.3 соответствовали тому, что было отправлено в ИФНС.

- В настройках устанавливаем все галочки:

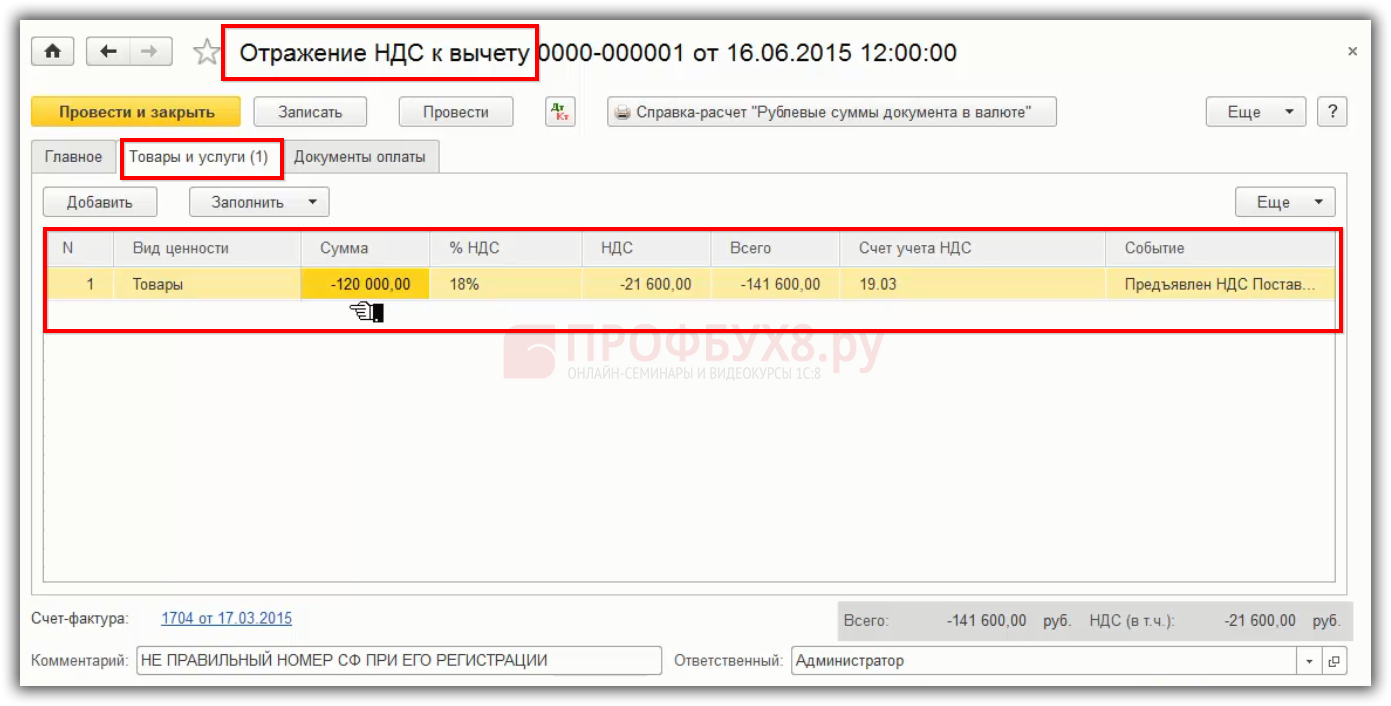

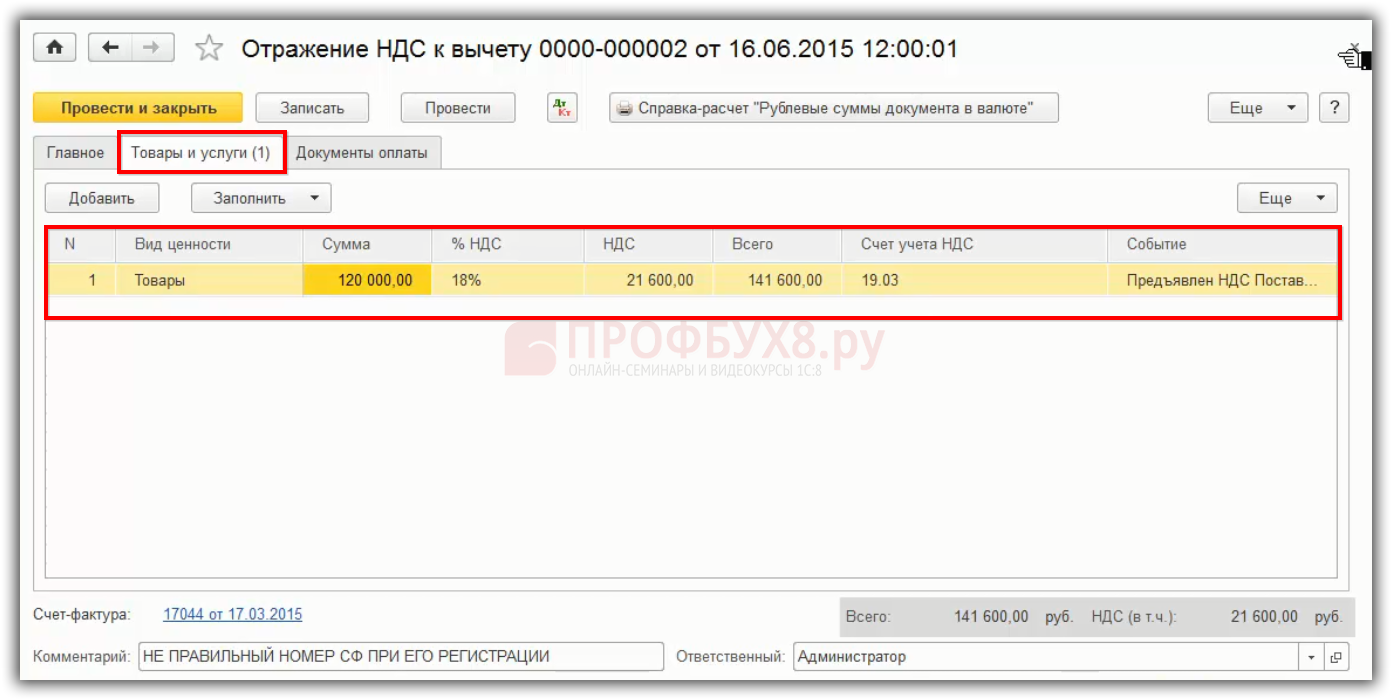

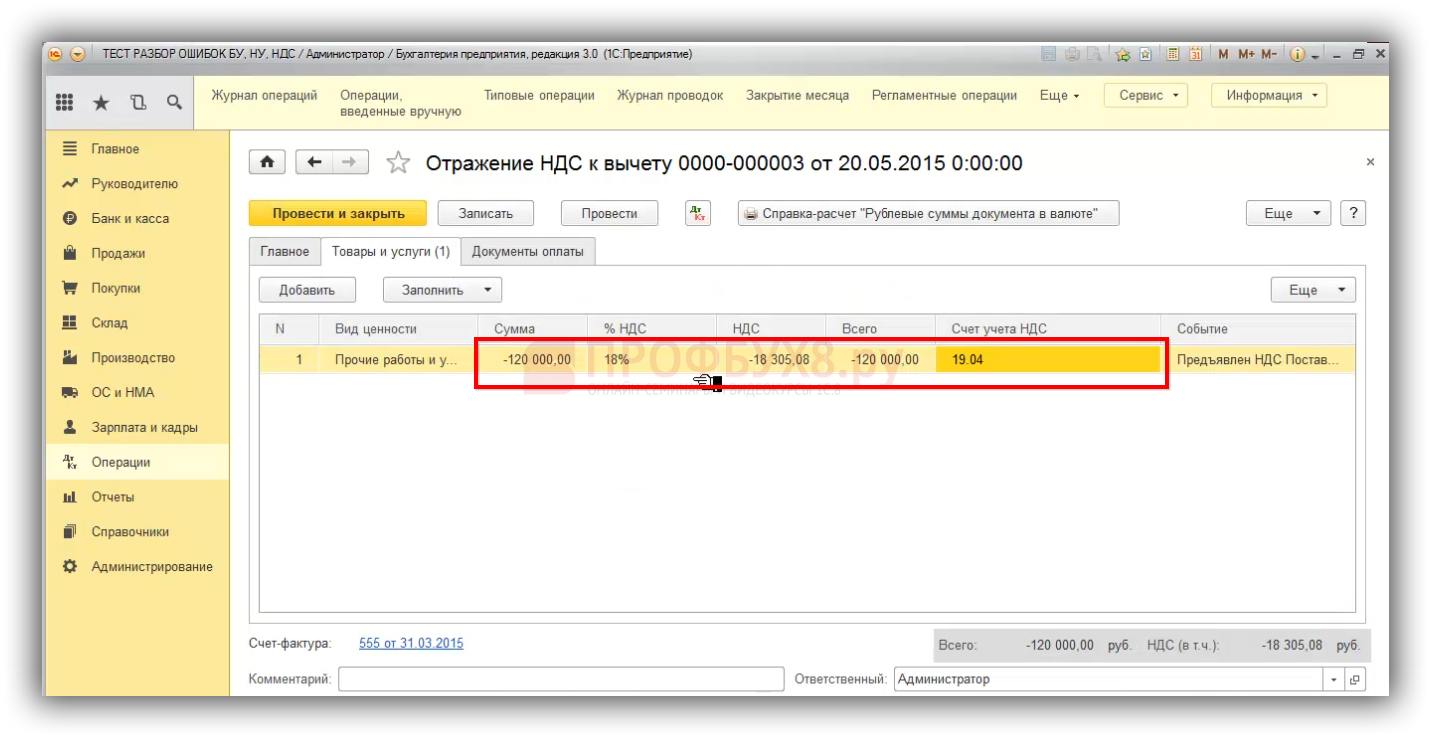

На закладке Товары и услуги регистрационная запись сторнируется, в том числе будет отсторнирован НДС:

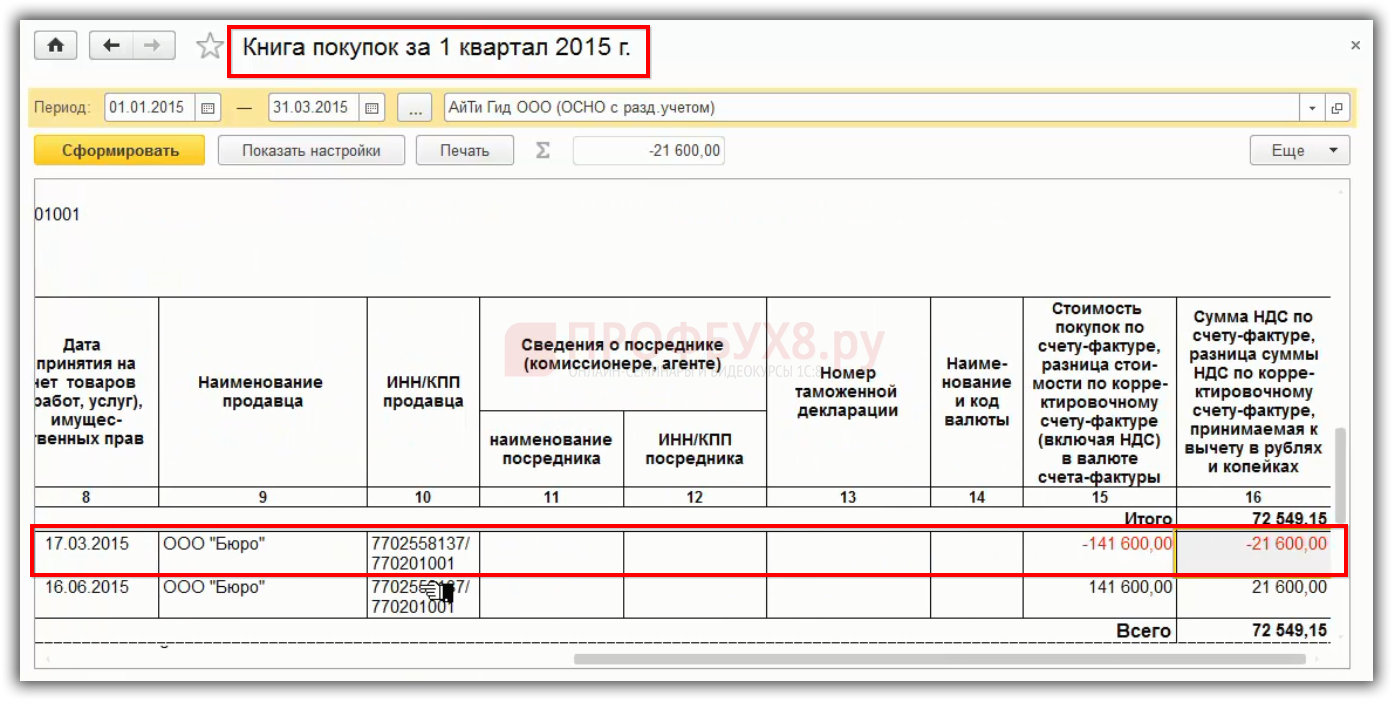

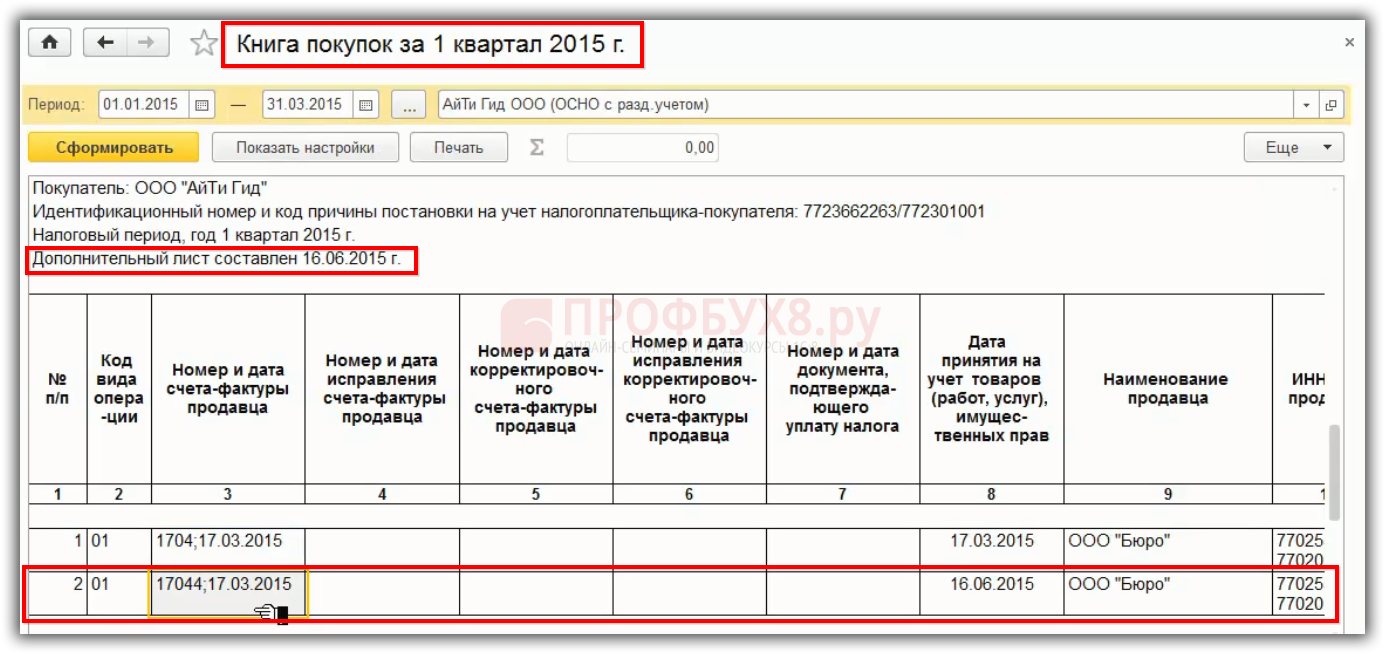

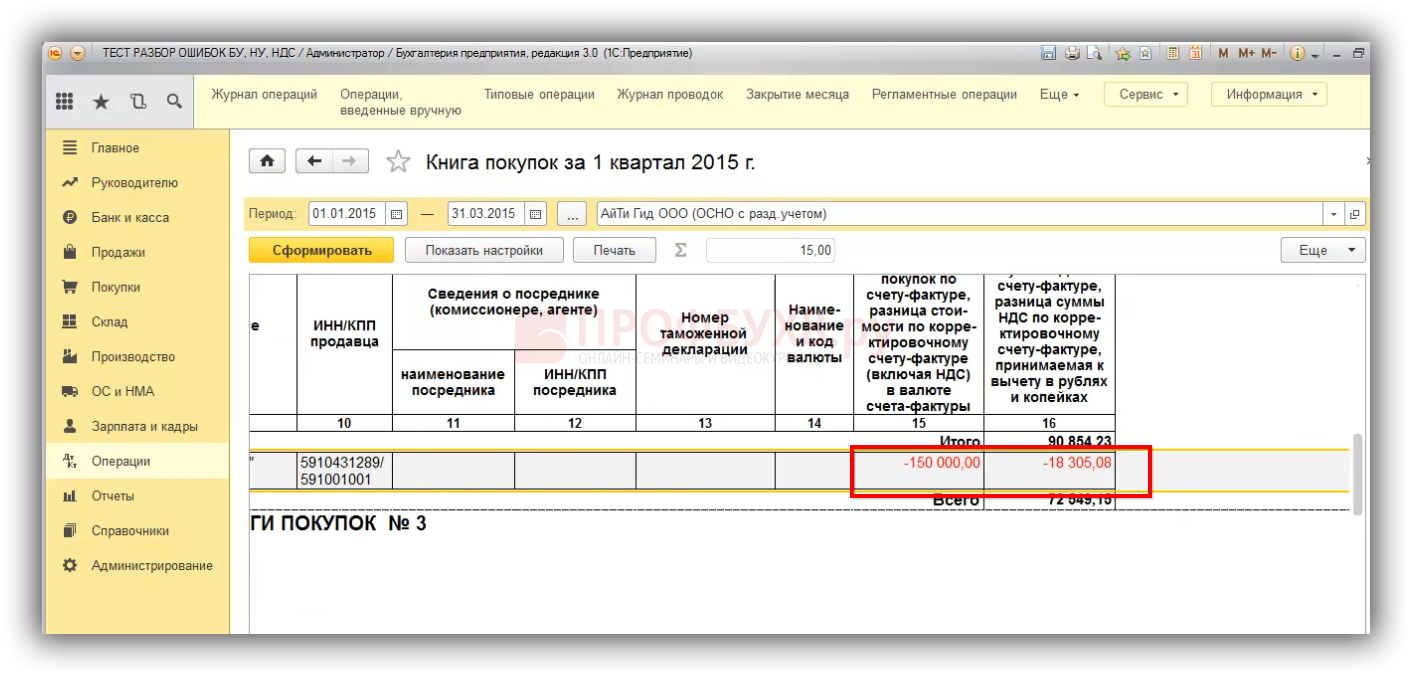

В 1С 8.3 в Книге покупок в дополнительном листе счет-фактура с неправильным номером будет зарегистрирован как аннулированный:

Шаг 2

В дополнительном листе в Книге покупок за 1 квартал регистрируется дополнительная запись с положительным значением по счет-фактуре, который зарегистрирован под правильным номером. То есть, производится правильная регистрационная запись с правильным номером счета-фактуры в 1 квартале.

На основе документа с ошибочно введенным номером счета-фактуры создаем документ «Отражение НДС к вычету», где:

- В настройках убираем флажок «Использовать документ расчетов как счет-фактуру»:

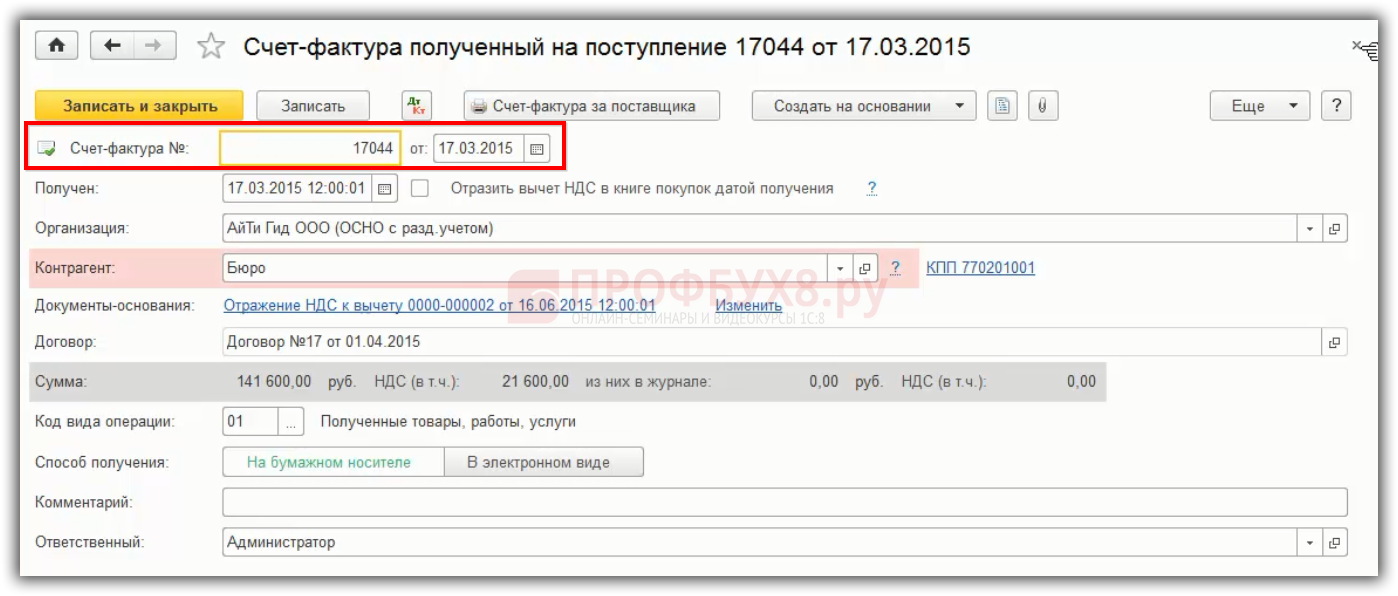

- Регистрируем счет-фактуру с новым правильным номером в 1С 8.3:

- На закладке «Товары и услуги» все суммы будут стоять с плюсом:

В результате в 1С 8.3 отразится регистрация записи в Книге покупок в дополнительном листе:

Запись в дополнительном листе сформировалась на ту же сумму с «плюсом». В результате итоговая сумма НДС не изменилась:

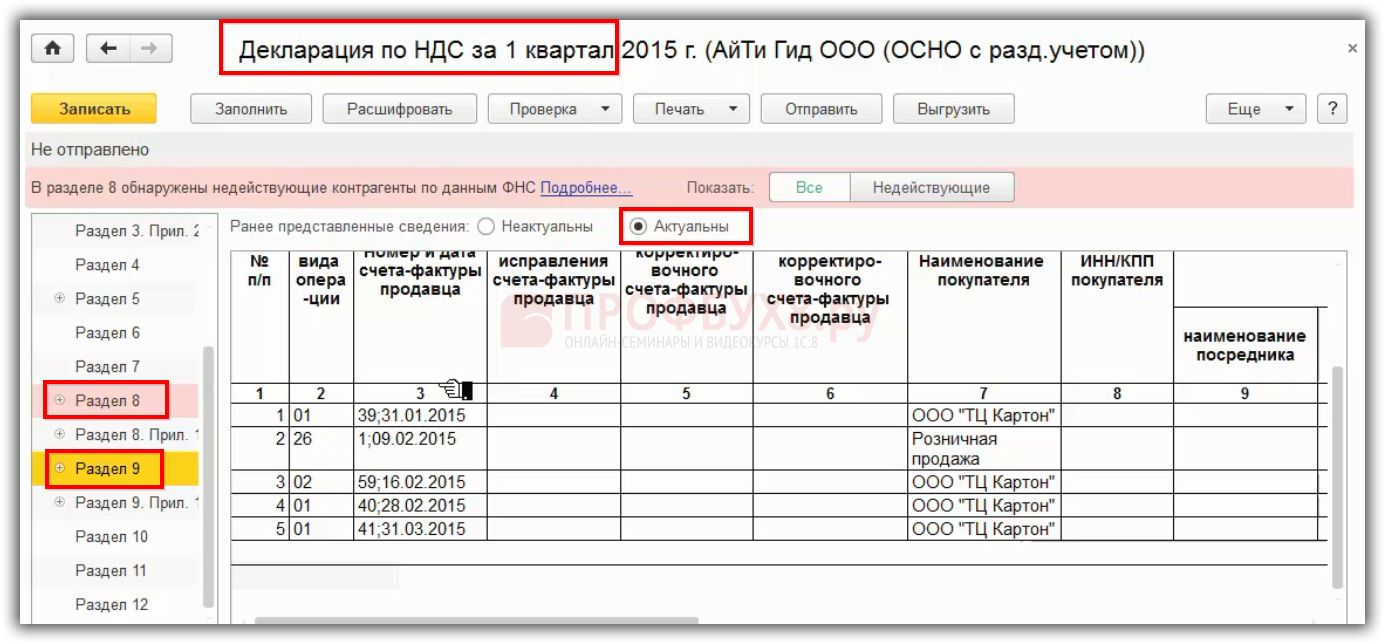

Шаг 3

После внесения исправлений через дополнительный лист Книги покупок необходимо сдать уточненную декларацию по НДС. Таким образом, исходя из законодательства, собственная ошибка в номере счета-фактуры в 1С 8.3 может привести к сдаче уточненной декларации.

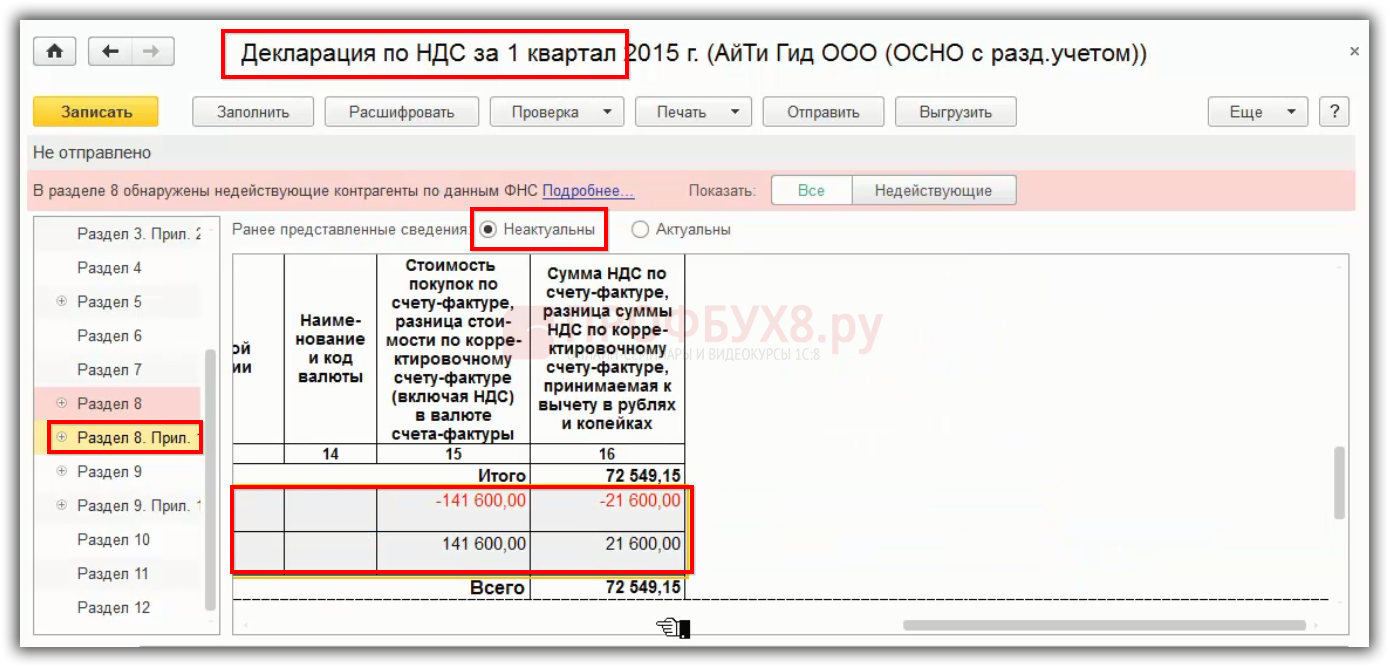

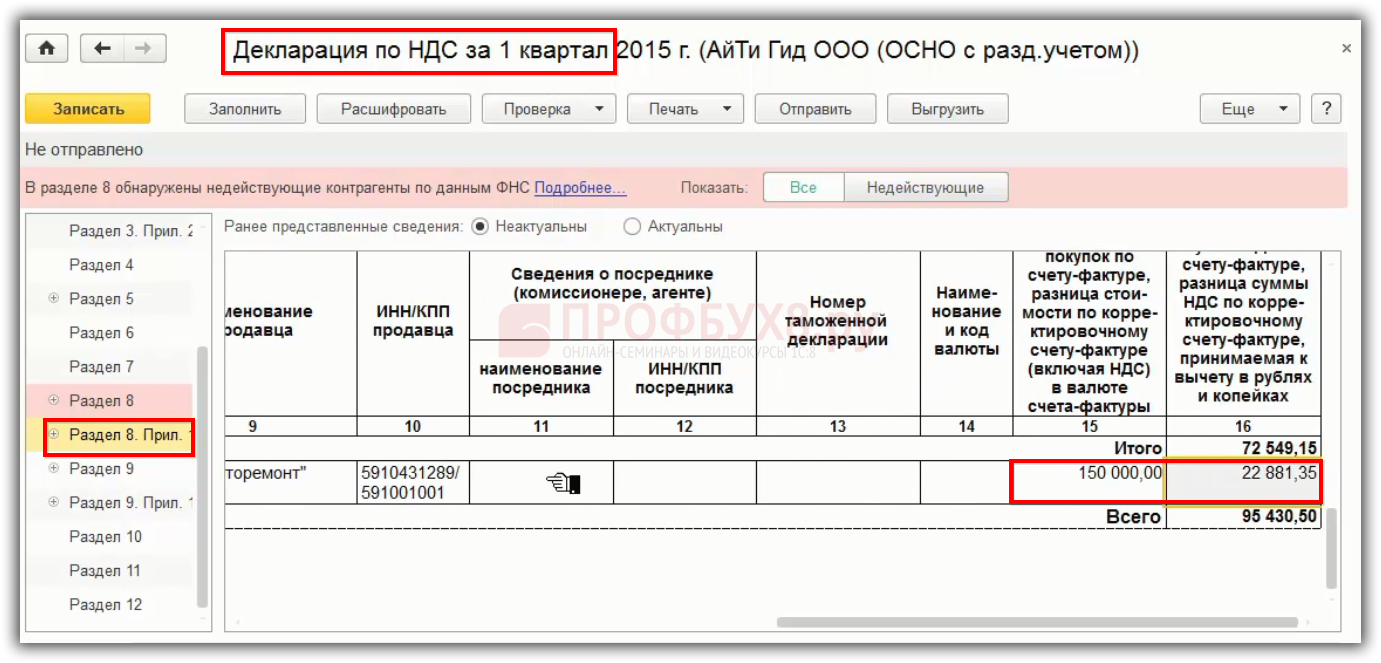

При составлении уточненной декларации по НДС за 1 квартал, производится:

- Аннулируется неправильная запись счета-фактуры в Приложении 1 Раздела 8.

- Добавляется правильная запись счета-фактуры на полную сумму в Приложении 1 Раздела 8.

- Раздел 8 и Раздел 9 можно повторно не представлять, т.е. признак актуальности «1». В 1С 8.3 – Ранее представленные сведения «Актуальны».

В уточненной декларации в Приложении 1 Раздела 8 отражаются:

- сведения в двух строках, с положительной и отрицательной суммой,

- флажок ставится «Неактуальны»:

В Разделе 8 и 9 уточненной декларации указывается признак «Актуальны», так как не перегружаем заново:

Никаких изменений по операции изменения номера счета-фактуры в Разделе 3 по строке 120 не будет, так как имеем право на вычет по счету-фактуре в 1 квартале. Потому что сам счет-фактура правильный, но неверно зарегистрирован.

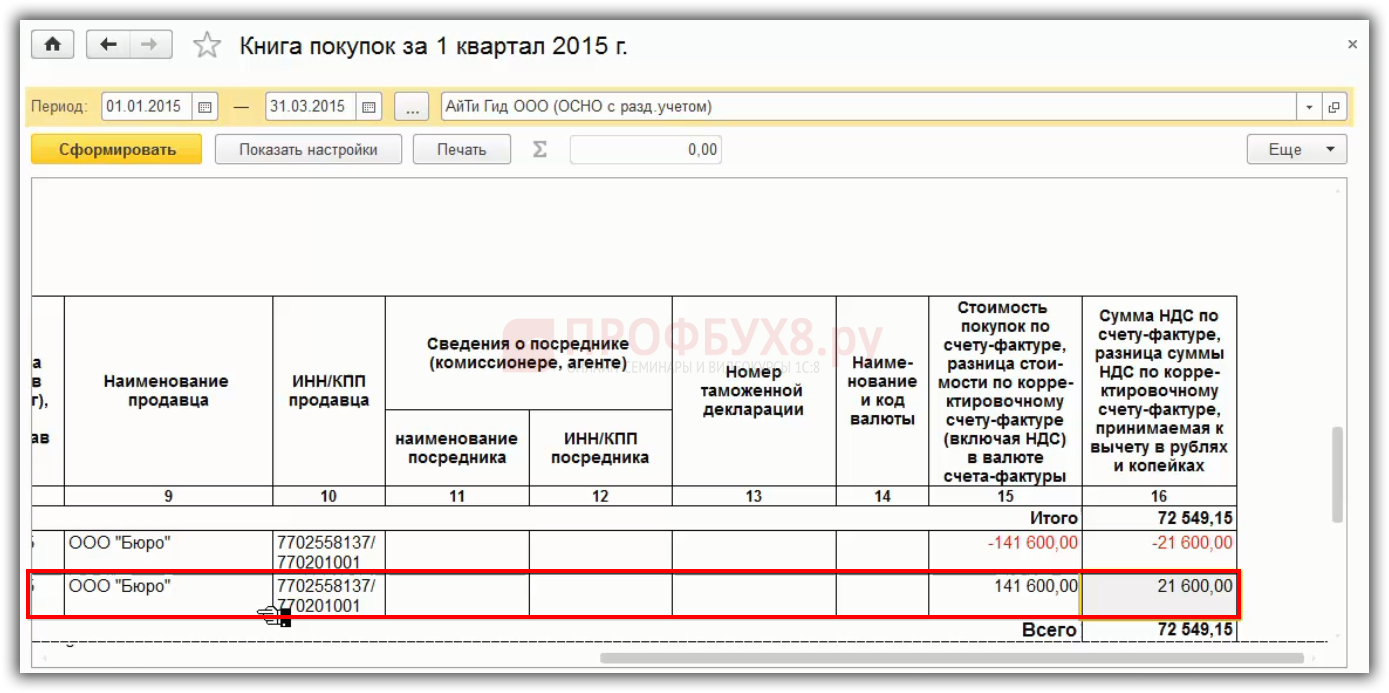

«Суммовая ошибка» при заполнении книги покупок

Изучим еще один пример собственной ошибки, когда в Книге покупок неправильно зарегистрировали правильный счет-фактуру.

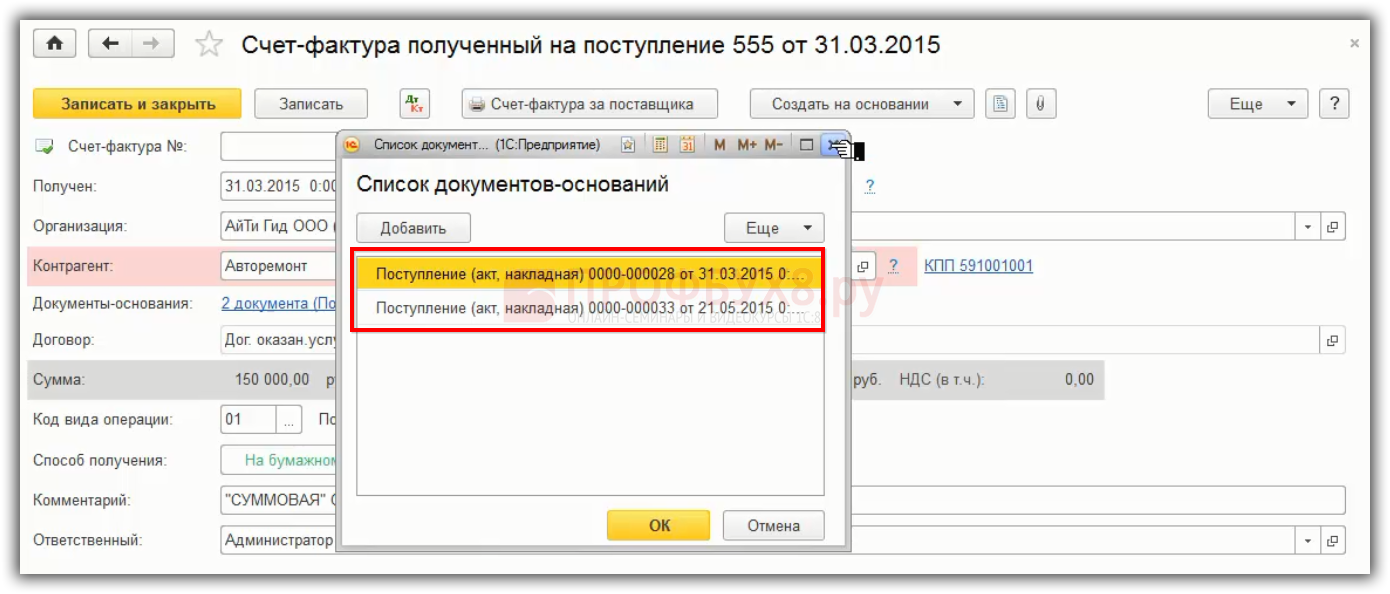

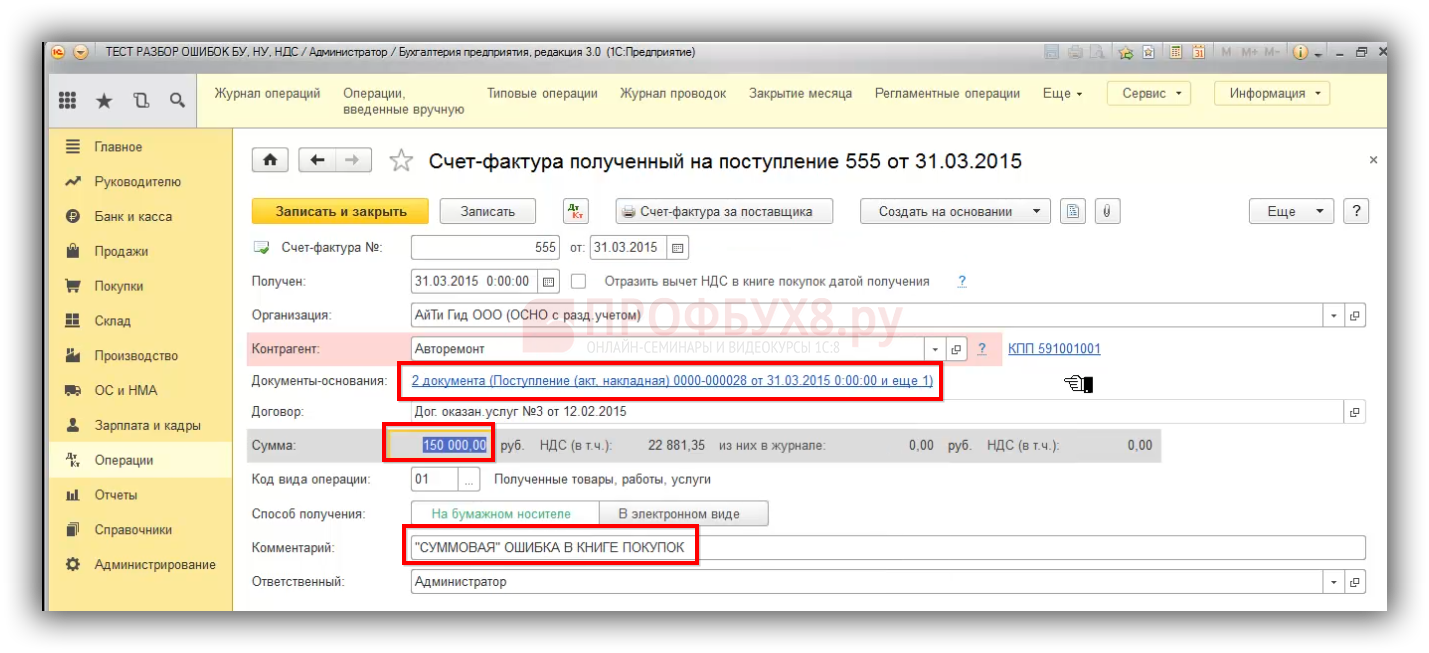

Допустим, во 2 квартале обнаружили, что в 1 квартале 2015 года из-за невнимательности бухгалтера первичные документы и счет-фактура на приобретение товаров отражены на меньшую сумму 120 000 рублей, а должно быть 150 000 рублей:

Получается, что когда ИФНС будет искать «пару» для счета-фактуры, то будет производиться поиск на сумму 120 000 рублей. Соответственно, пара для счета-фактуры не найдется, потому что у продавца в счет-фактуре стоит сумма 150 000 рублей.

Исправление в 1С 8.3 «суммовой ошибки» в счете-фактуре в Книге покупок

Для целей учета НДС ошибка бухгалтера в Книге покупок при регистрации счета-фактуры в суммовых показателях подлежит исправлению, то есть необходимо аннулировать неправильную запись и сделать правильную регистрацию счета-фактуры в доп. листе книги покупок за 1 квартал. Также надо представить уточненную декларацию Приложение № 1 Раздел 8.

Порядок исправления «суммовой ошибки» при заполнении Книги покупок в 1С 8.3 представлен в таблице:

Шаг 1

При регистрации счета-фактуры в книге покупок допущена ошибка по графе 15 «Стоимость покупок по СФ». Поэтому неправильная запись по счету-фактуре аннулируется из книги покупок за 1 квартал через дополнительный лист.

В 1С 8.3 аннулирование записи осуществляется через документ «Отражение НДС к вычету»:

В документе «Отражение НДС к вычету» идут отрицательные записи:

В 1С 8.3 этот счет-фактура отразился в доп. листе книги покупок за 1 квартал с минусом:

Шаг 2

В дополнительном листе в Книге покупок за 1 квартал регистрируется дополнительная запись с положительным значением по счету-фактуре, где общая сумма НДС по счету-фактуре принимается к вычету.

Далее необходимо решить в каком периоде внести исправление в 1С 8.3. С точки зрения НУ и БУ сумма разницы в 30 000 рублей включается в расходы в том периоде, когда обнаружена ошибка. В документе указываем те же номер Акта и дату документа:

Когда в 1С 8.3 регистрируем счет-фактуру под тем же номером, который уже есть в 1С 8.3, то можно по одному и тому же счету фактуре оформить два разных документа:

В результате они объединятся, и этот счет-фактура будет по двум поступлениям зарегистрирован на сумму 150 000 рублей:

В 1С 8.3 сформировались исправительные проводки:

Шаг 3

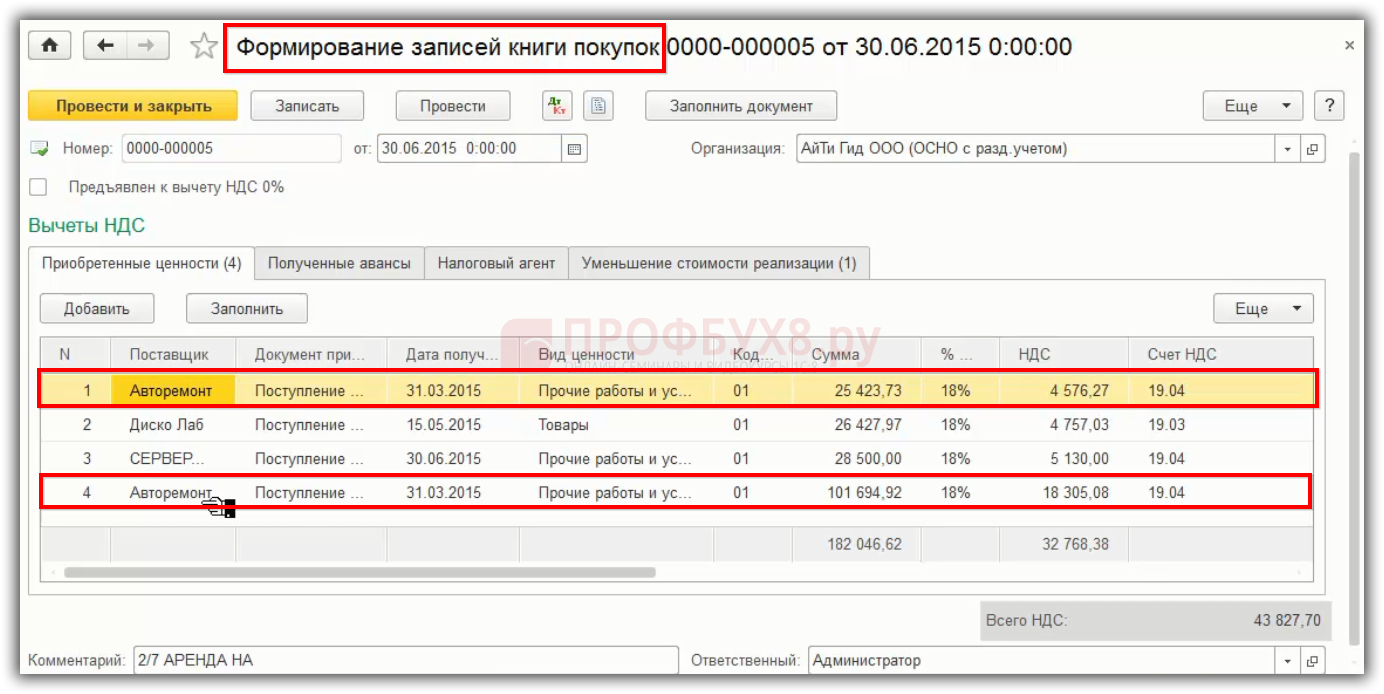

Чтобы поставить всю сумму к вычету и сделать проводку по принятию НДС к вычету по двум частичкам, в 1С 8.3 применяется «Формирование записей книги покупок». В данном документе одна строка заполняется автоматически, а вторую нужно добавить вручную:

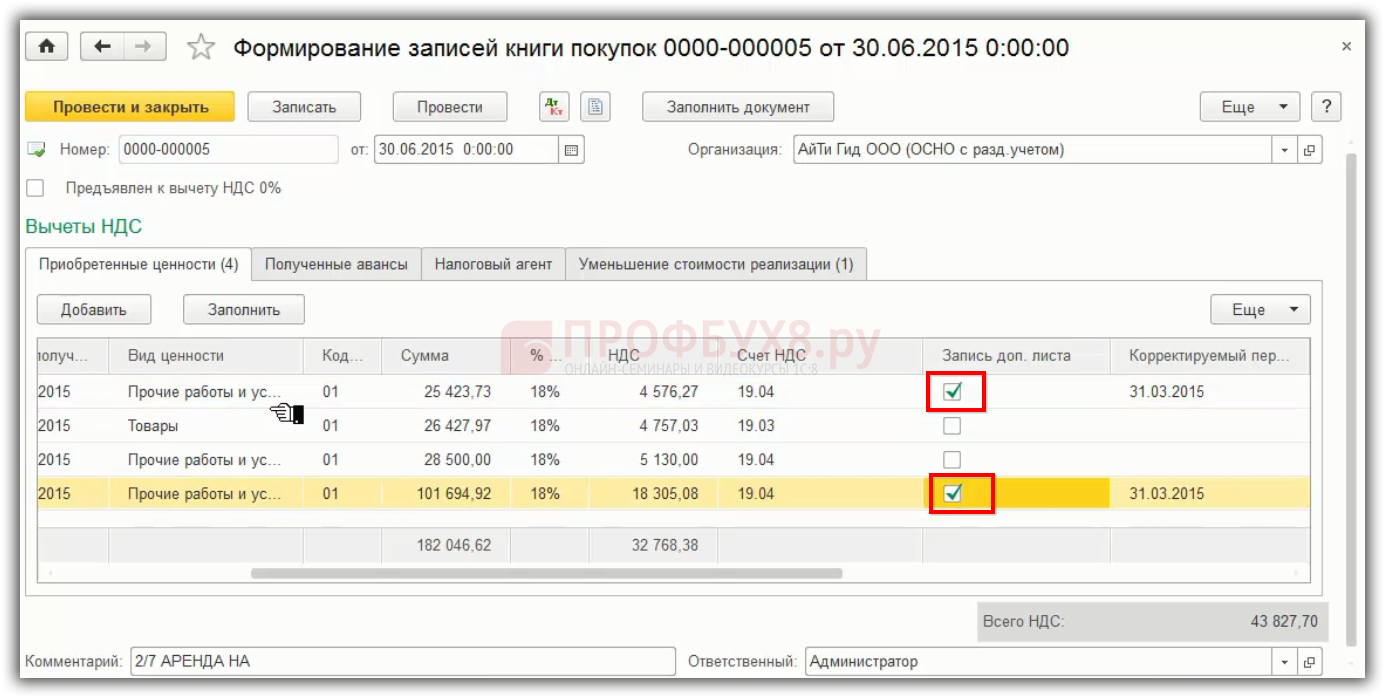

Главное указать, что производится запись доп. листа к 1 кварталу:

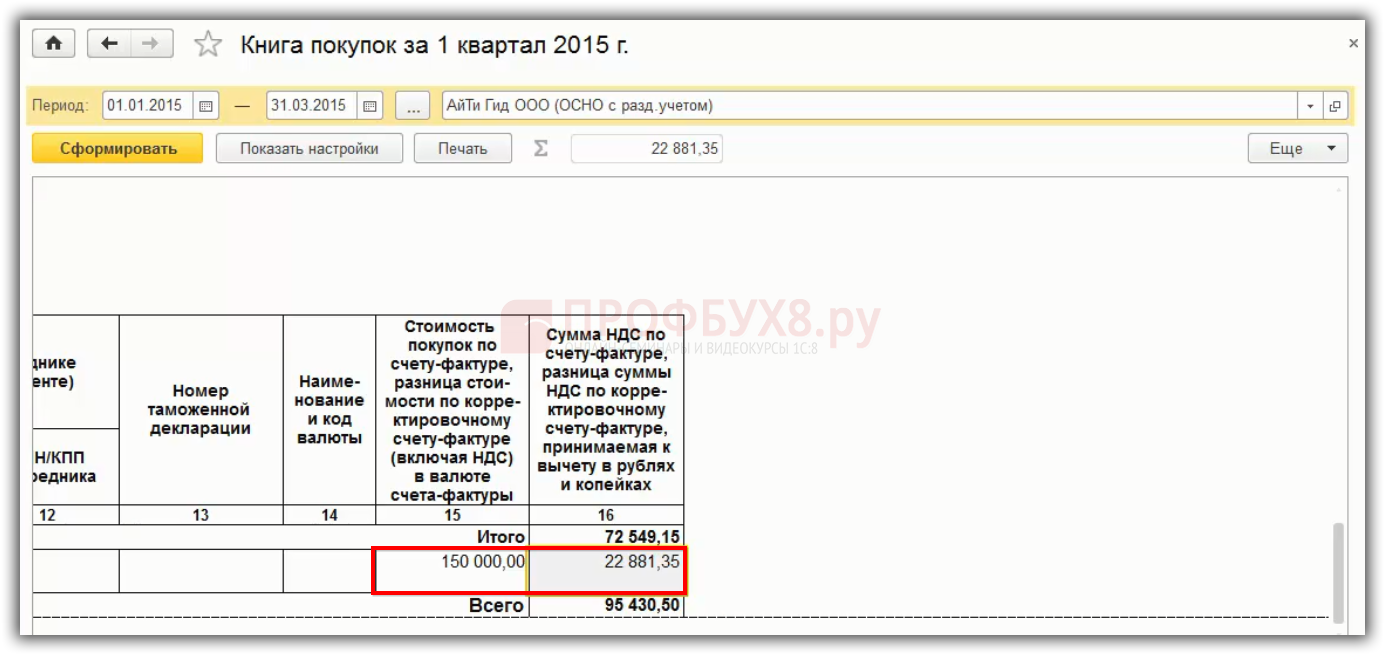

Тогда запись в доп. листе Книги покупок пойдет положительной строкой на общую сумму 150 000 рублей и общую сумму НДС к вычету:

Составляется уточненная декларация по НДС за 1 квартал, где НДС принятый к вычету:

- Если вычет по уточненной декларации будет приниматься в полной сумме, то меняется Раздел 3 стр. 120.

- Добавится Приложение № 1 к Разделу 8 с признаком актуальности «0». В 1С 8.3 – Разные представленные сведения «Неактуальны».

- Раздел 8 и Раздел 9 можно повторно не представлять, т.е. признак актуальности «1». В 1С 8.3 – Ранее представленные сведения «Актуальны».

В декларации по НДС в Разделе 8 Приложении 1 первая сумма будет отрицательной, а вторая сумма положительной и добавится НДС к вычету:

Также будет затронут Раздел 3 в декларации по строке 120, добавится сумма к вычету, соответственно одна сумма пойдет с минусом, а вторая общая сумма с плюсом по Приложению 1 к Разделу 8:

Самый сложный вопрос в 1С 8.3 – это исправление ошибок по НДС, как собственных, так и ошибок, приведших к неправильному исчислению налога. Данный вопрос подробно изучен на МАСТЕР-КЛАССАХ: УЧЁТ СЛОЖНЫХ ОПЕРАЦИЙ. Теория и Практика в 1С 8.3.

Поставьте вашу оценку этой статье:

Загрузка…

Дата публикации: Май 30, 2016

Поставьте вашу оценку этой статье:

Загрузка…