Забыли применить вычет по НДФЛ – как исправить в 1С: ЗУП ред. 3.1?

- Опубликовано 13.07.2020 13:27

- Автор: Administrator

- Просмотров: 36189

В работе бухгалтера нередко может возникнуть ситуация, когда необходимо внести изменения в право на вычеты сотрудников для исчисления НДФЛ. Обычно, такое случается, когда зарплата уже начислена (и не за один месяц), а бухгалтер забыл отразить предоставленную справку о вычетах или же сотрудник не вовремя ее предоставил. А еще больше вопросов возникает, когда сумма «пропущенных» вычетов становится больше начисленного за текущий месяц НДФЛ. Как поступать в таких ситуациях, чтобы программа 1С: ЗУП ред. 3.1 корректно рассчитала НДФЛ и правильно отразила данные в отчетах 6-НДФЛ и 2-НДФЛ? Оба случая подробно рассмотрим в статье.

Ситуация № 1: предоставленный вычет меньше исчисленного НДФЛ

Для начала посмотрим, в каком документе наглядно отражаются вычеты?

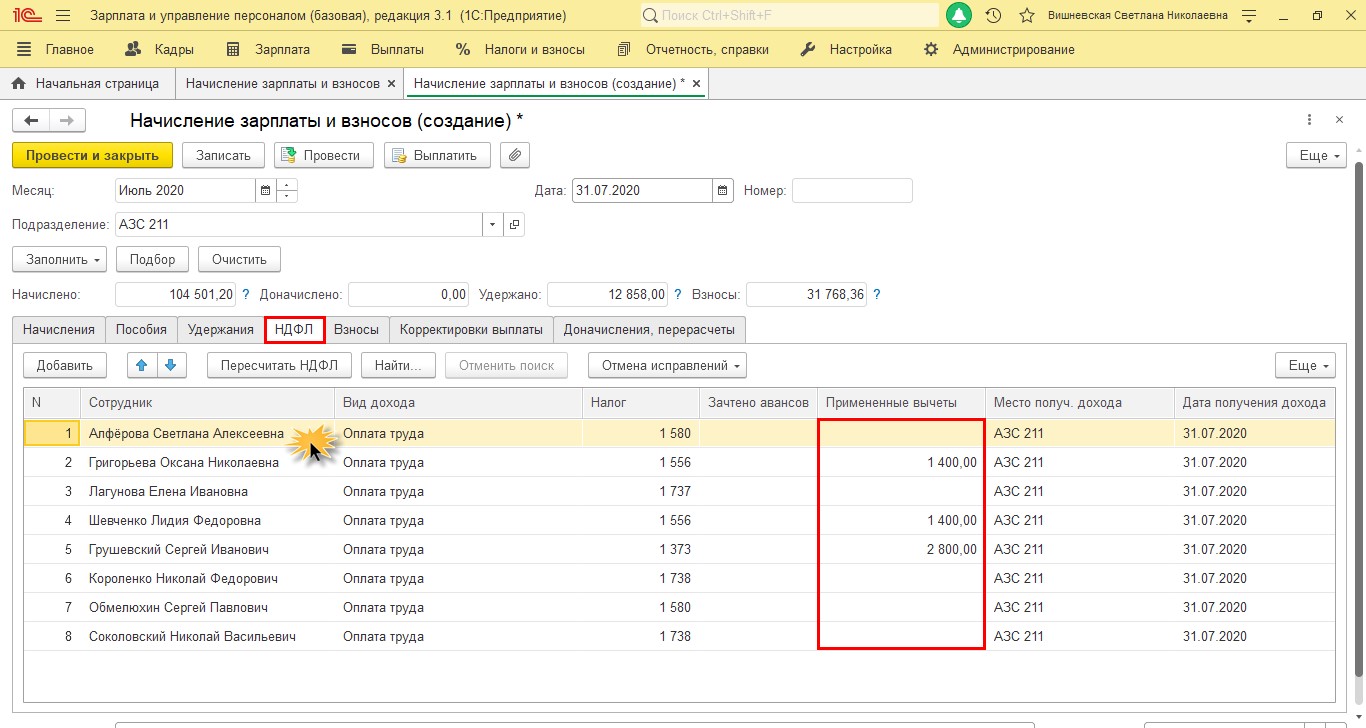

При начислении зарплаты в документе «Начисление зарплаты и взносов» на вкладке «НДФЛ» кроме сумм исчисленного налога есть информация о предоставленных вычетах – колонка «Примененные вычеты».

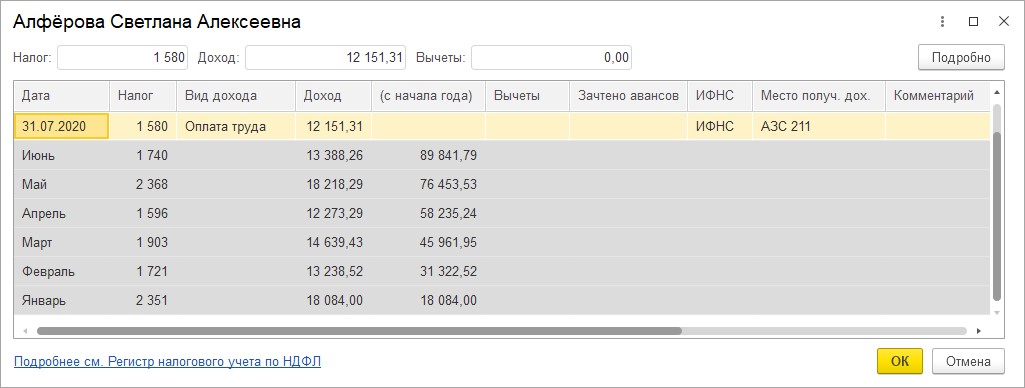

По щелчку мышкой на строке с интересующим сотрудником откроется подробная информация об исчисленном НДФЛ, доходах и примененных вычетах с начала года.

В случае, если вычеты не отражены или отражены неверно, их надо внести или исправить данные.

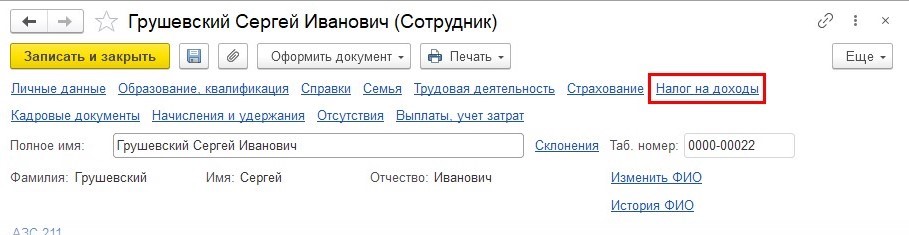

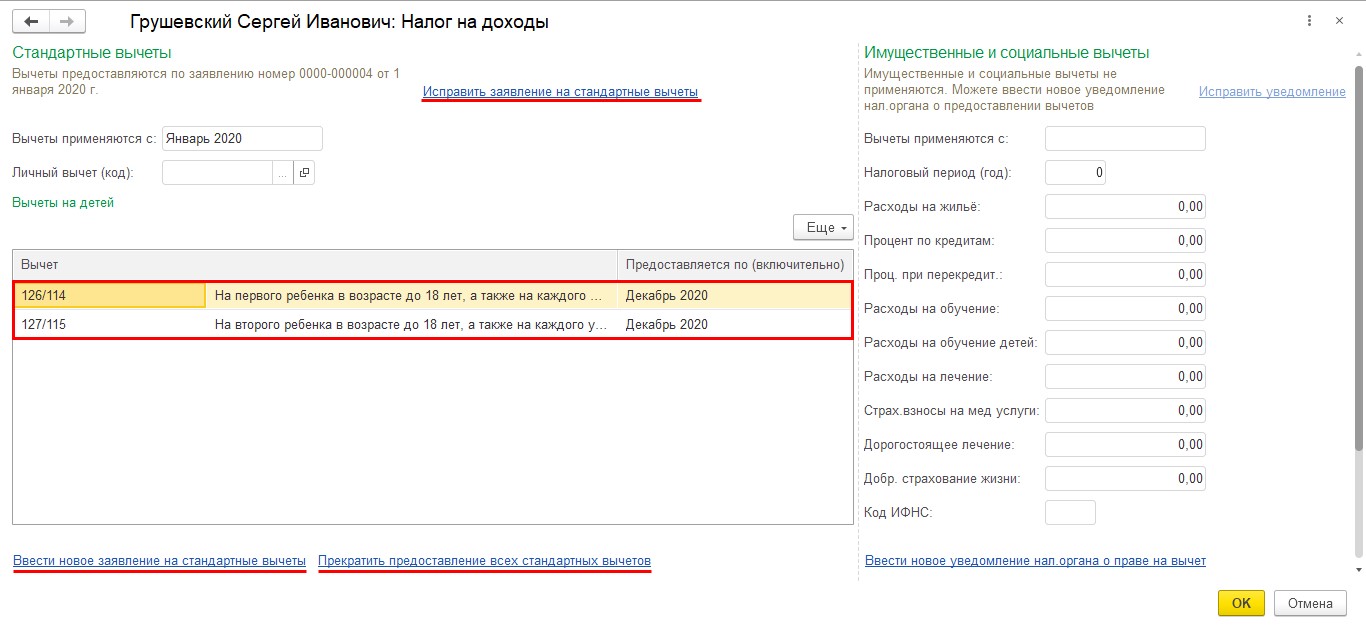

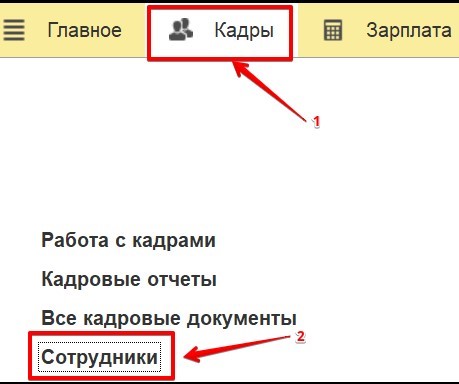

При предоставлении документов о праве на вычет, данные вносятся в карточку сотрудника: «Кадры» – «Сотрудники», в разделе «Налог на доходы» отражается информация о вычетах.

У сотрудника Грушевский С.Н. учтен вычет на двух детей.

В этом разделе можно:

• исправить данные о вычетах;

• ввести новое заявление о вычетах;

• прекратить право на вычет.

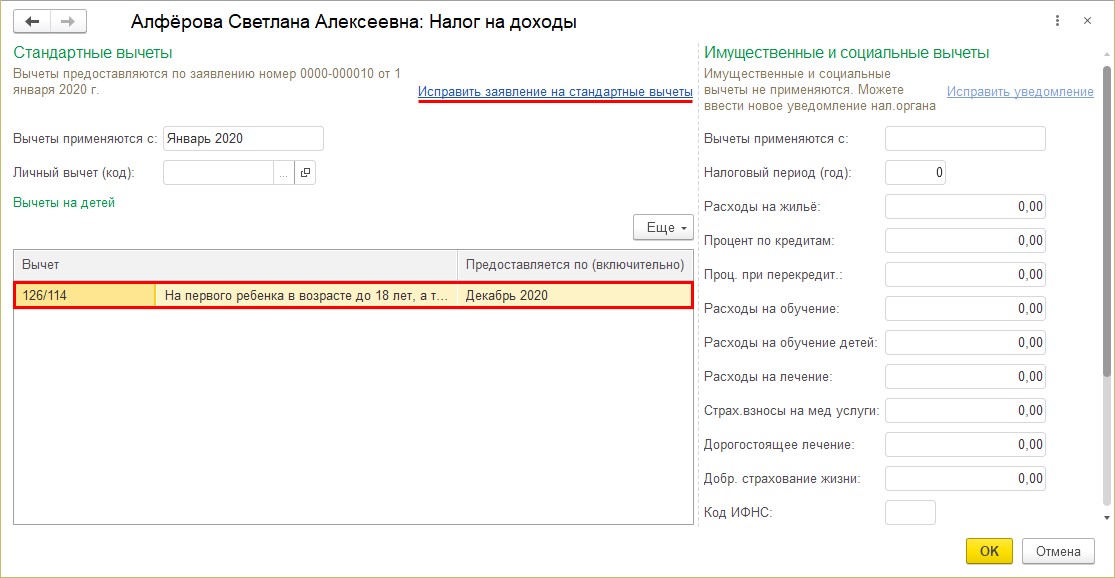

У сотрудницы Алферовой С.А. бухгалтер не учла предоставленную справку о праве на вычет и с начала года вычеты ей не предоставлялись.

Исправим эту ситуацию.

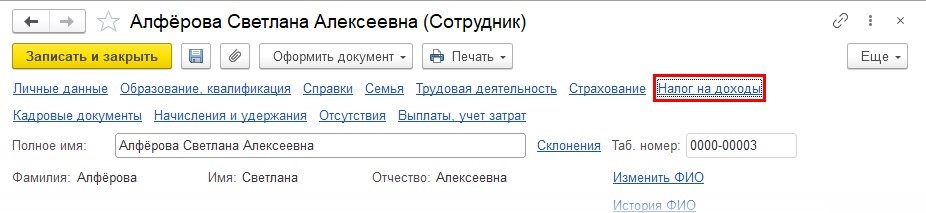

Шаг 1. Откроем в разделе «Кадры» справочник «Сотрудники». Выберем сотрудника и перейдем по гиперссылке «Налог на доходы».

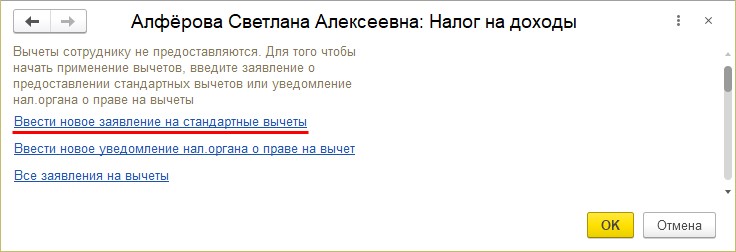

Шаг 2. Переходим по гиперссылке «Ввести новое заявление на стандартные вычеты».

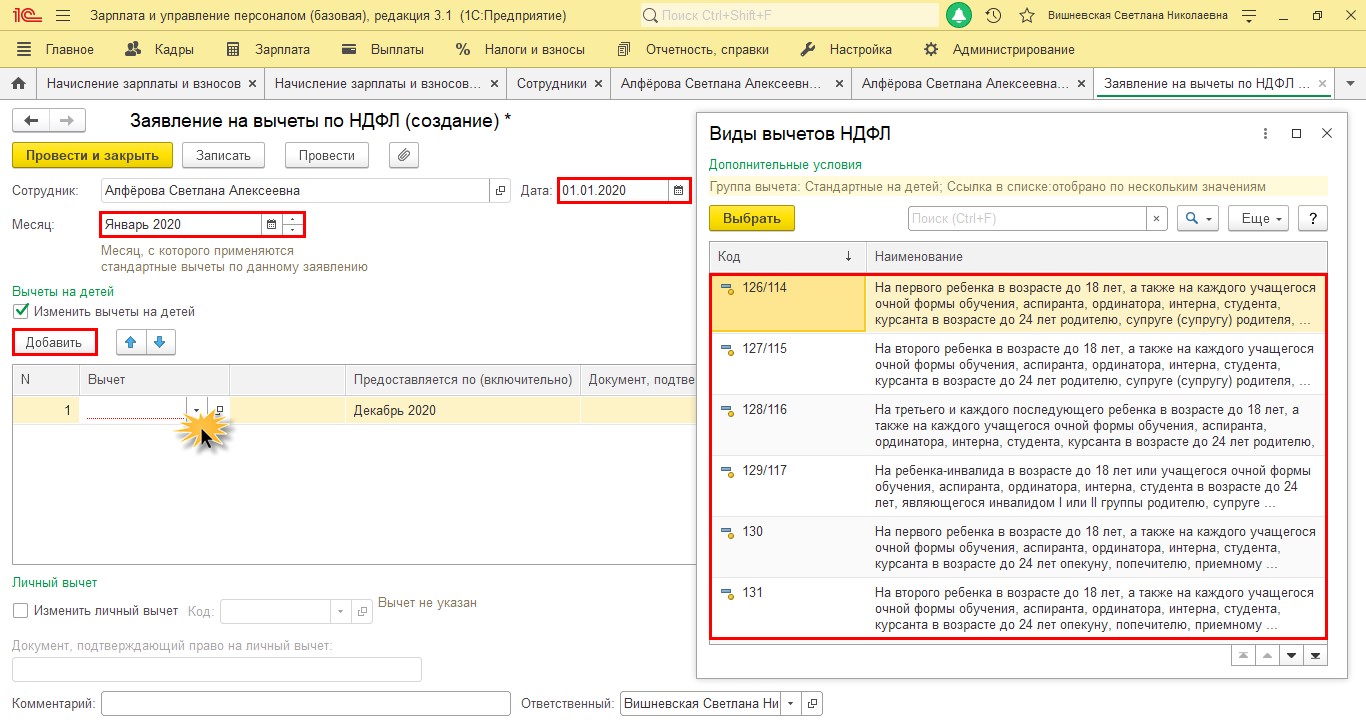

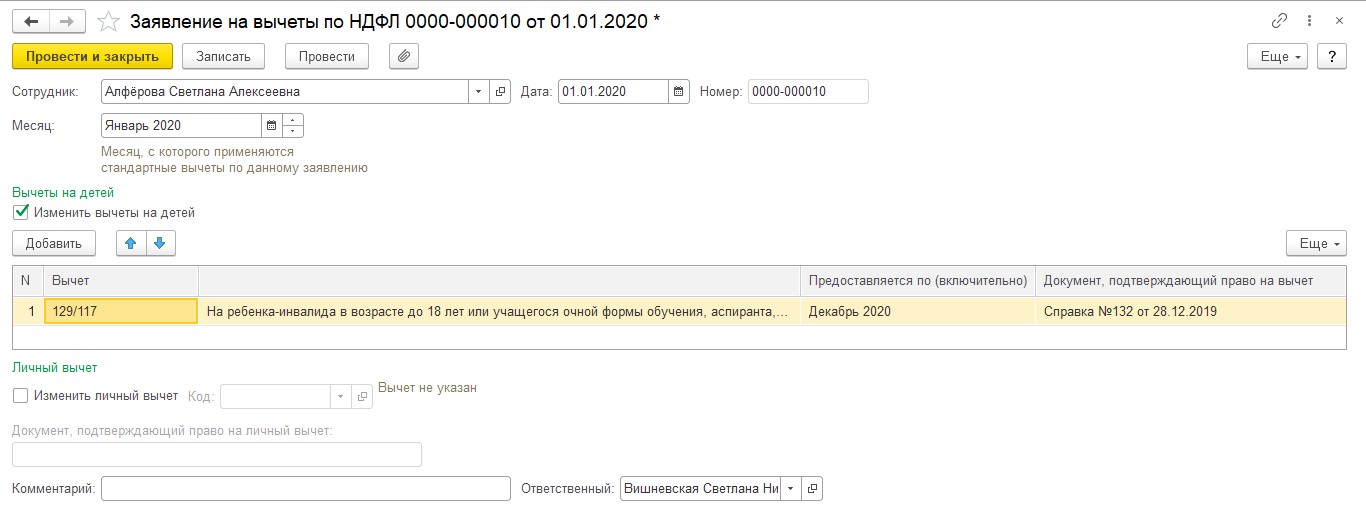

Шаг 3. Заполним данные о предоставленном вычете.

Указываем:

• дату заявления;

• с какого месяца предоставляется;

• код вычета;

• по какой месяц предоставляется вычет;

• документ, подтверждающий право на применение вычета.

Одна маленькая подсказка: в поле «Предоставляется по (включительно)» программа по умолчанию ставит декабрь текущего налогового периода. В этом случае в начале следующего нужно будет снова внести информацию о вычете в программу. Но мы понимаем, сколько работы у бухгалтера в конце и начале года, есть большая вероятность, что про вычет вы даже и не вспомните в период сдачи отчетности. Соответственно, зарплата будет начислена без вычета НДФЛ, что в последствии приведет к перерасчету налога.

Согласно п.1 ст. 218 НК РФ вычет предоставляется с месяца рождения ребенка и до конца года, в котором ему исполнится 18 лет.

Поэтому рекомендуем вам в этом поле сразу поставить месяц декабрь того года, в котором ребенку исполняется 18 лет. В этом случае вам больше не придется возвращаться к этому вопросу, если не произойдет никаких изменений.

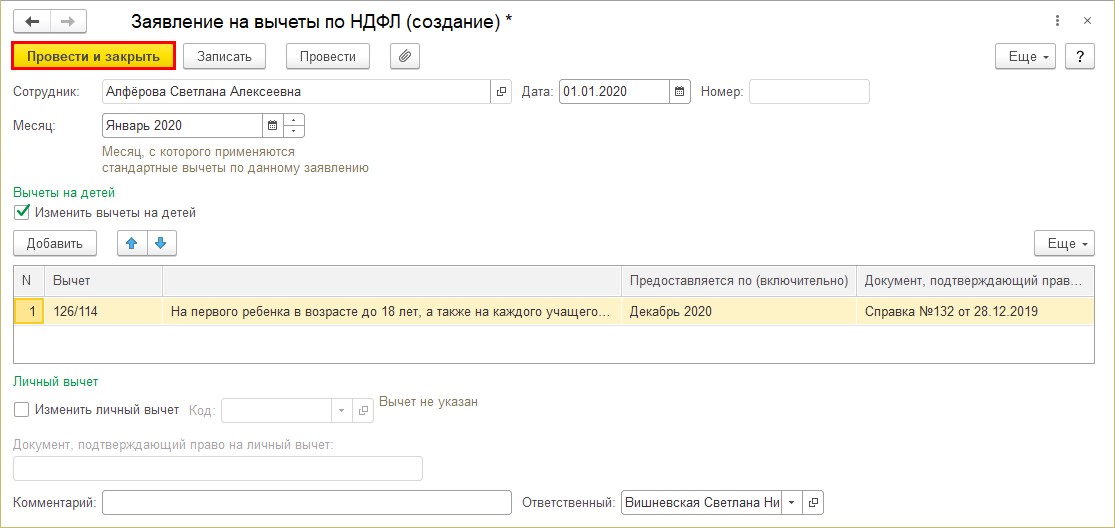

Шаг 4. Сохраняем документ – «Провести и закрыть».

Вычет сотрудницы Алферовой С.А. зафиксирован. Для внесения исправлений в имеющееся заявление переходим по гиперссылке «Исправить заявление на стандартные вычеты».

Перейдем к расчету зарплаты и начислению НДФЛ в текущем месяце. Рассмотрим, как отразится наше изменение данных.

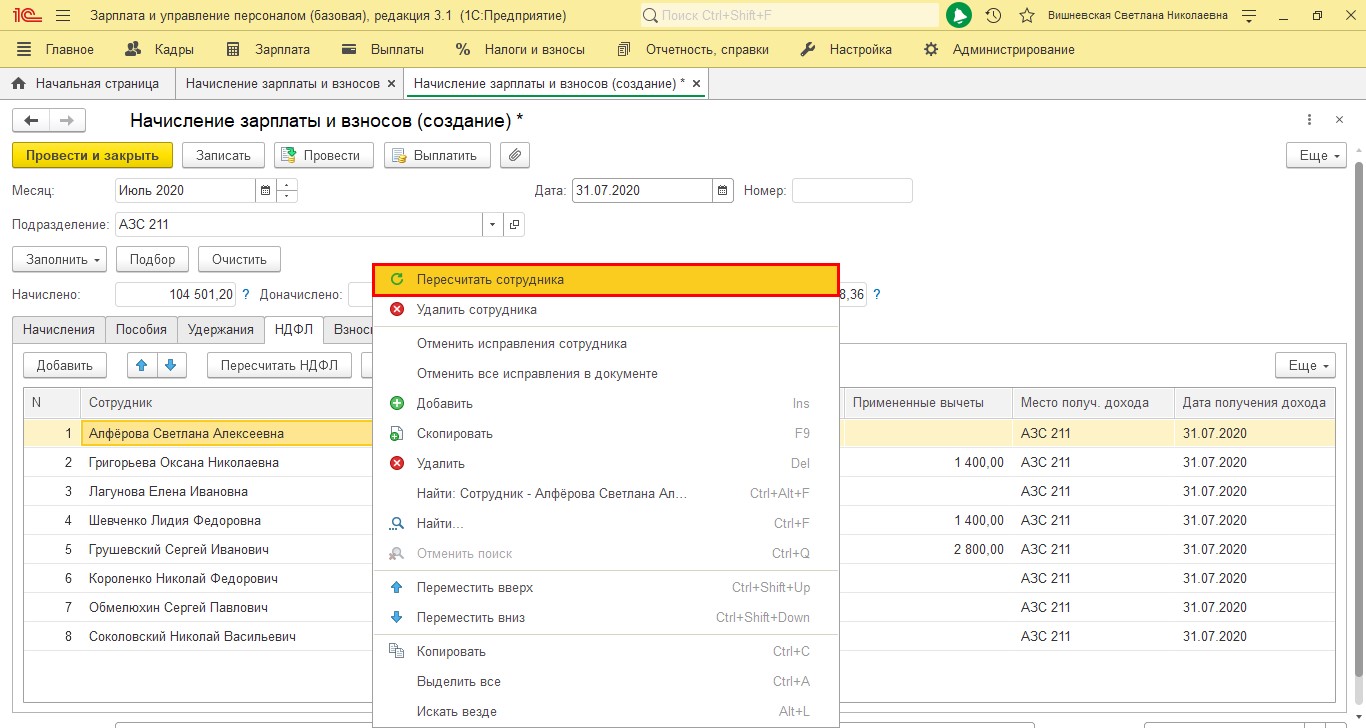

При начисленной зарплате текущего месяца, чтобы не затрагивать других сотрудников, нажимаем на нужной строке правой кнопкой мышки и в контекстном меню выбираем «Пересчитать сотрудника».

В результате пересчета программа учтет внесенные данные о предоставленных вычетах и пересчитает НДФЛ.

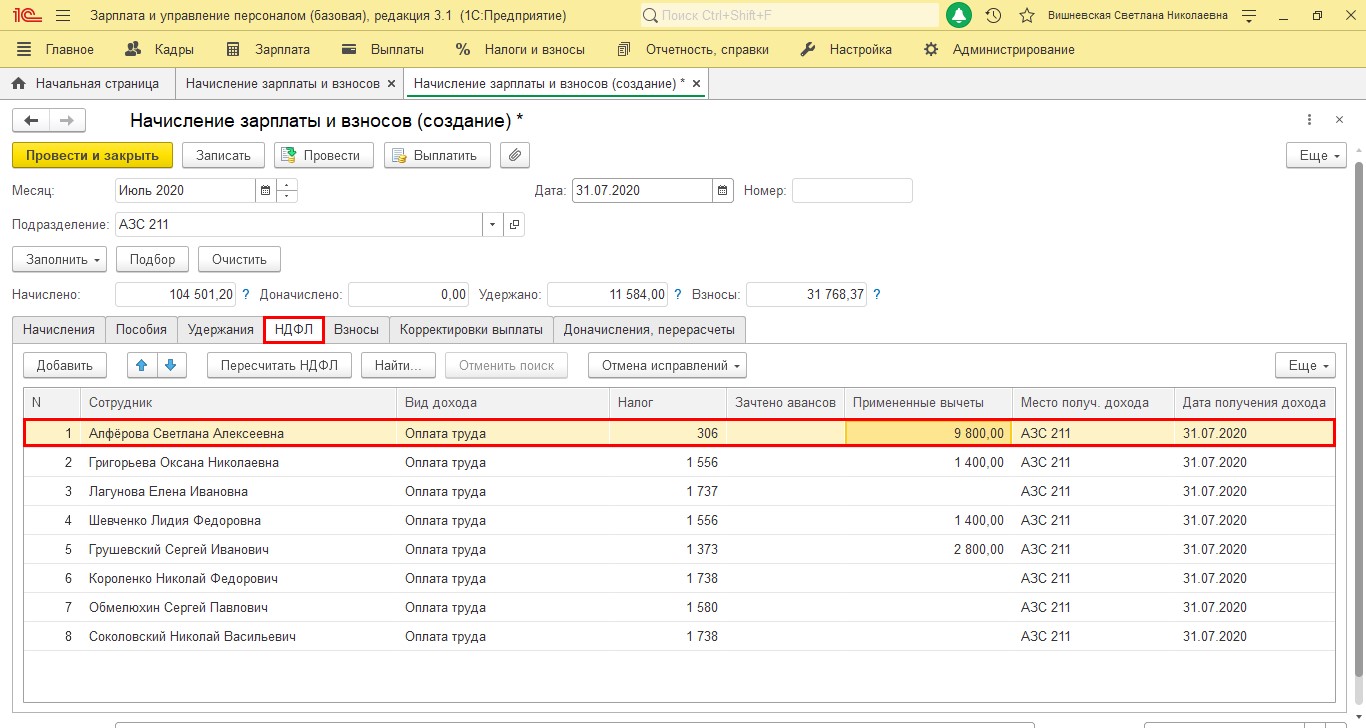

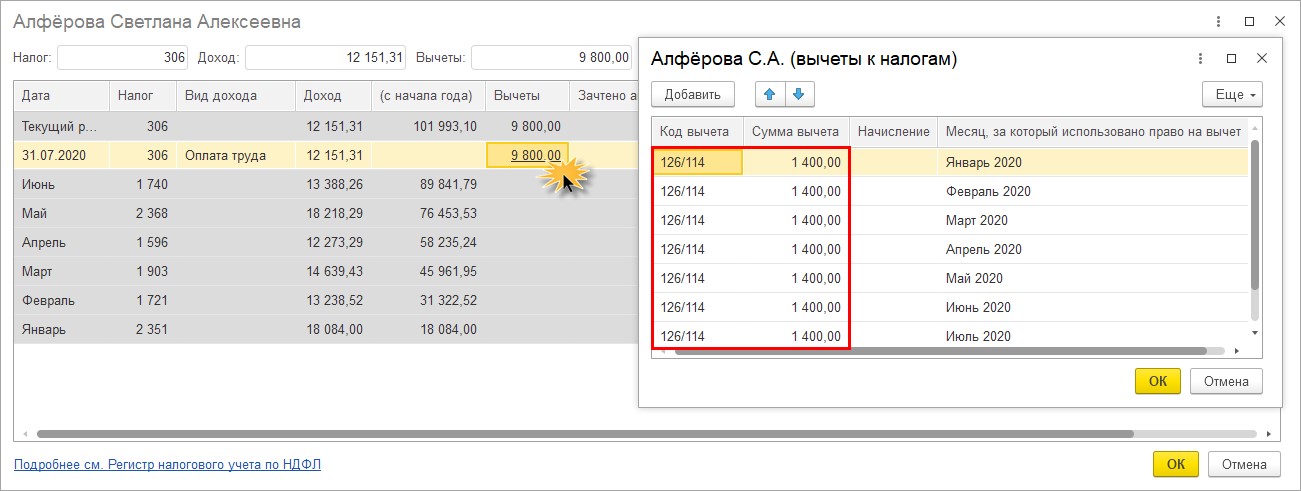

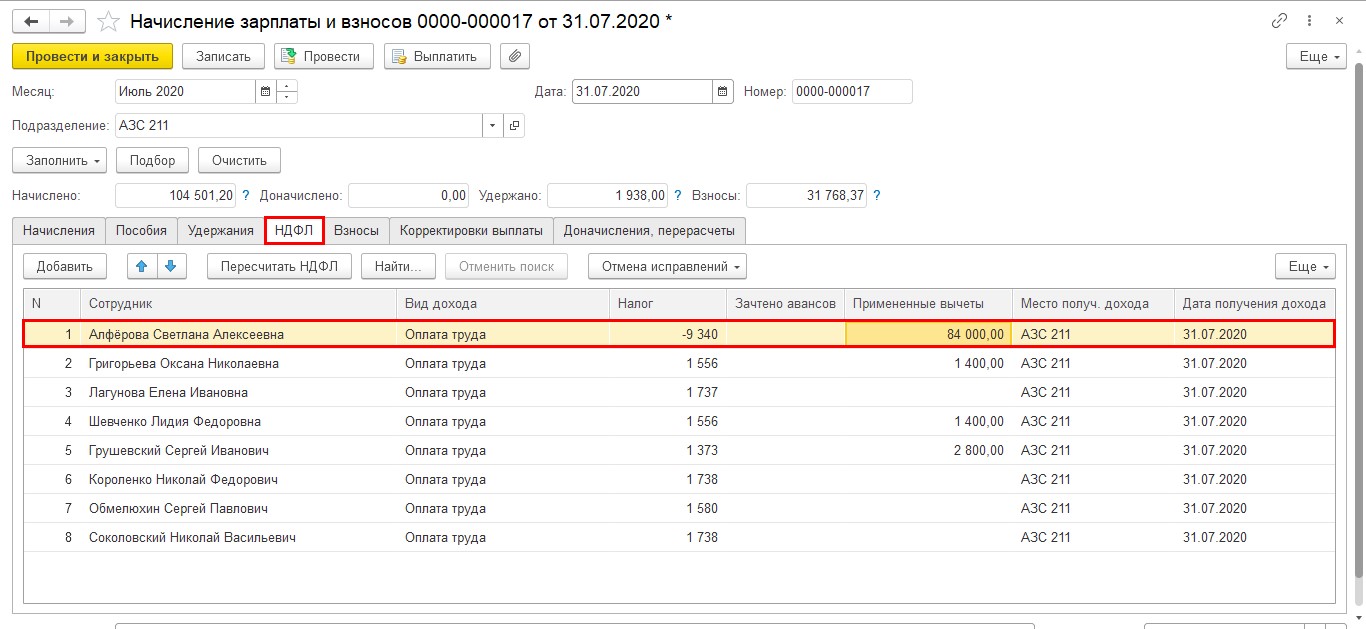

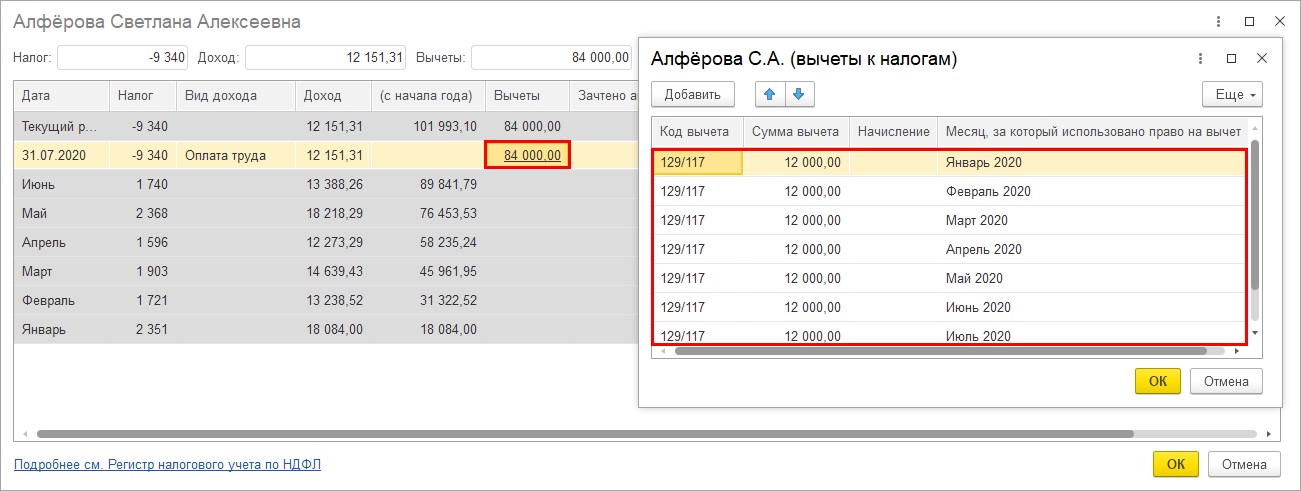

Откроем расшифровку НДФЛ, щелкнув двойным щелчком мышки на фамилии сотрудника.

В строке за текущий месяц стоит сумма предоставленных вычетов с начала года. По щелчку мышкой откроется окно с детализацией месяцев, за который они предоставлены.

В результате ввода справки задним числом все вычеты за текущий год учтены.

Проверим, как отразились предоставленные вычеты в отчетах.

Для проверки сформируем следующие отчеты:

1. Справка 2-НДФЛ;

2. Отчет 6-НДФЛ.

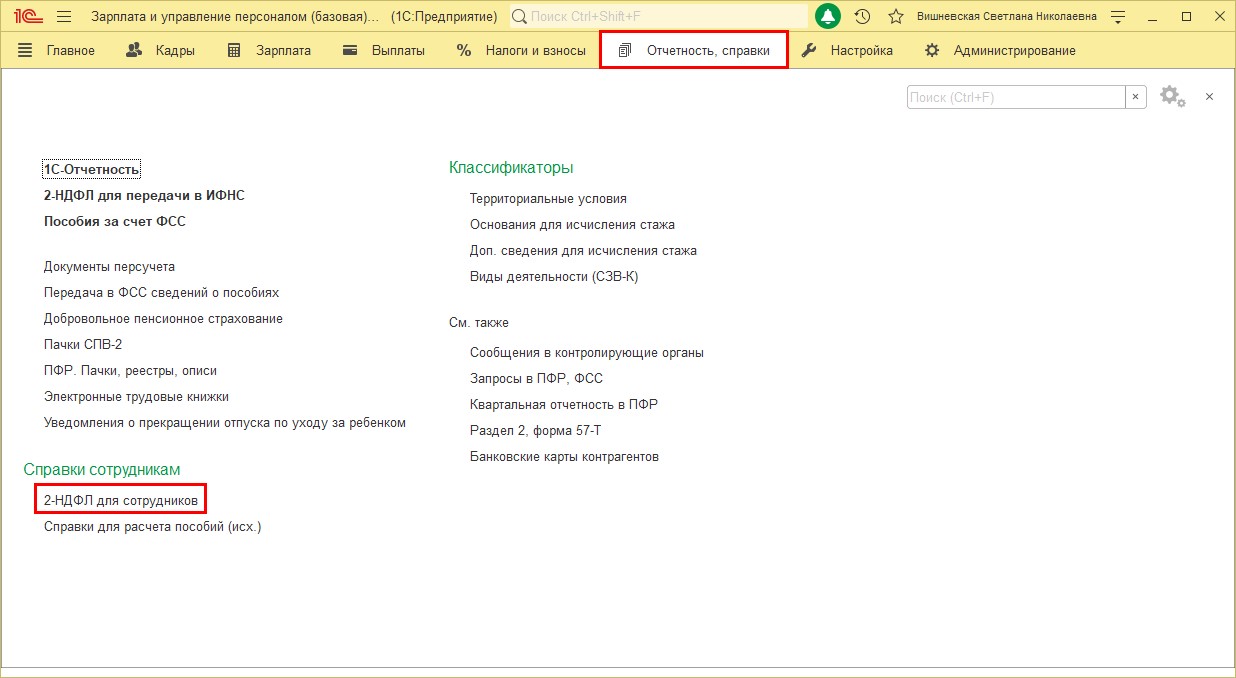

Переходим в раздел «Отчетность, справки» – «2-НДФЛ для сотрудников».

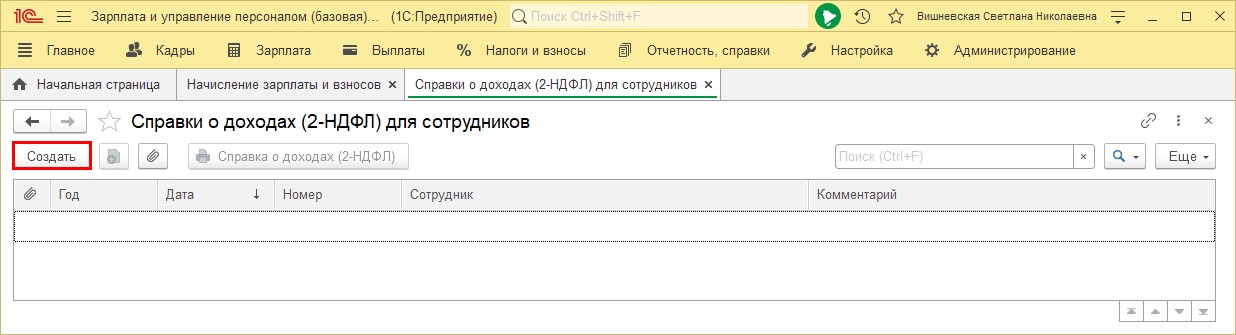

Шаг 1. Нажимаем «Создать».

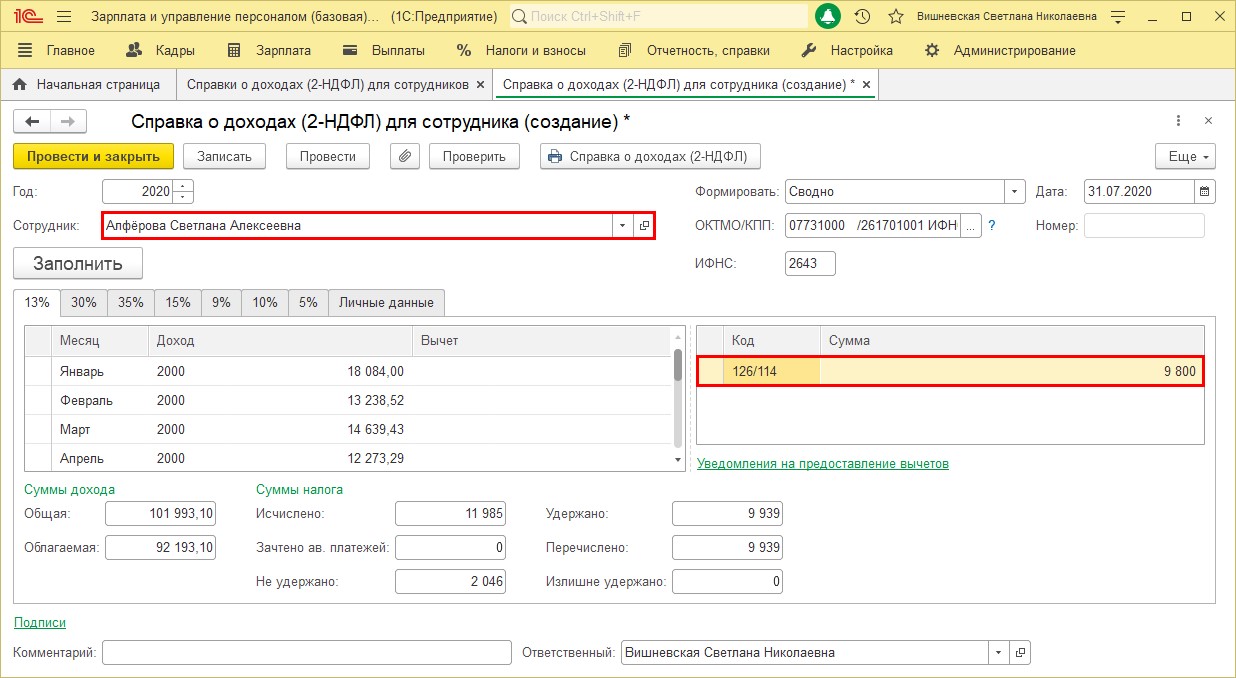

Шаг 2. Выбираем сотрудника. Данные в справке заполнятся автоматически.

В справке отражены доходы сотрудника, суммы исчисленного и удержанного налога, а также предоставленные вычеты.

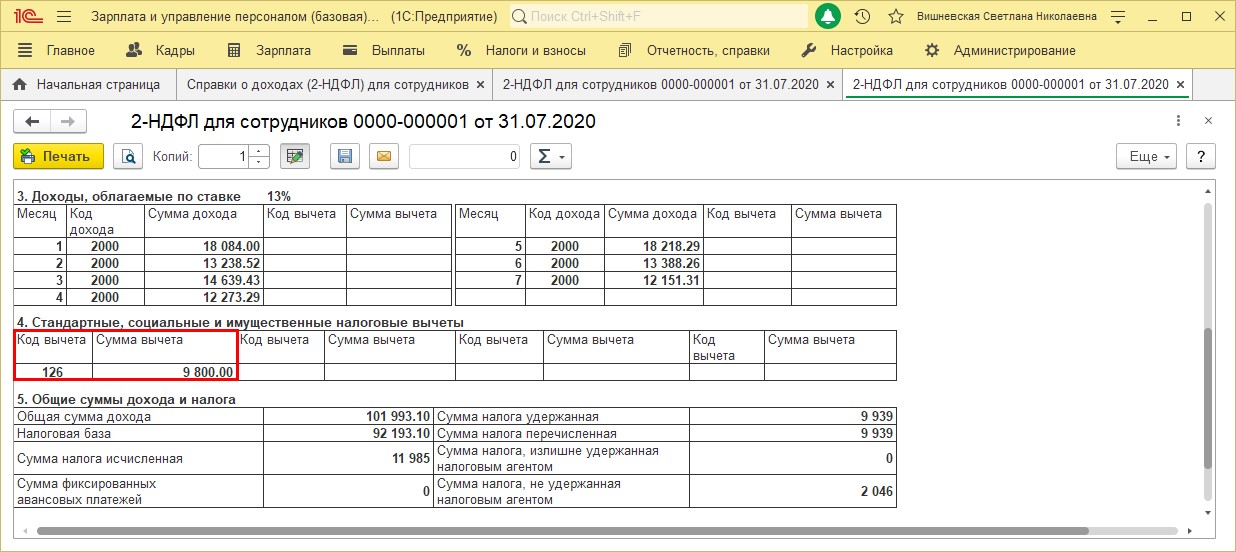

Шаг 3. Сформируем печатную форму справки – «Справка о доходах (2-НДФЛ)».

В печатной форме видно, что сумма вычетов предоставлена за весь указанный нами период.

Сформируем отчет 6-НДФЛ и посмотрим, как отразились в нем данные сотрудника.

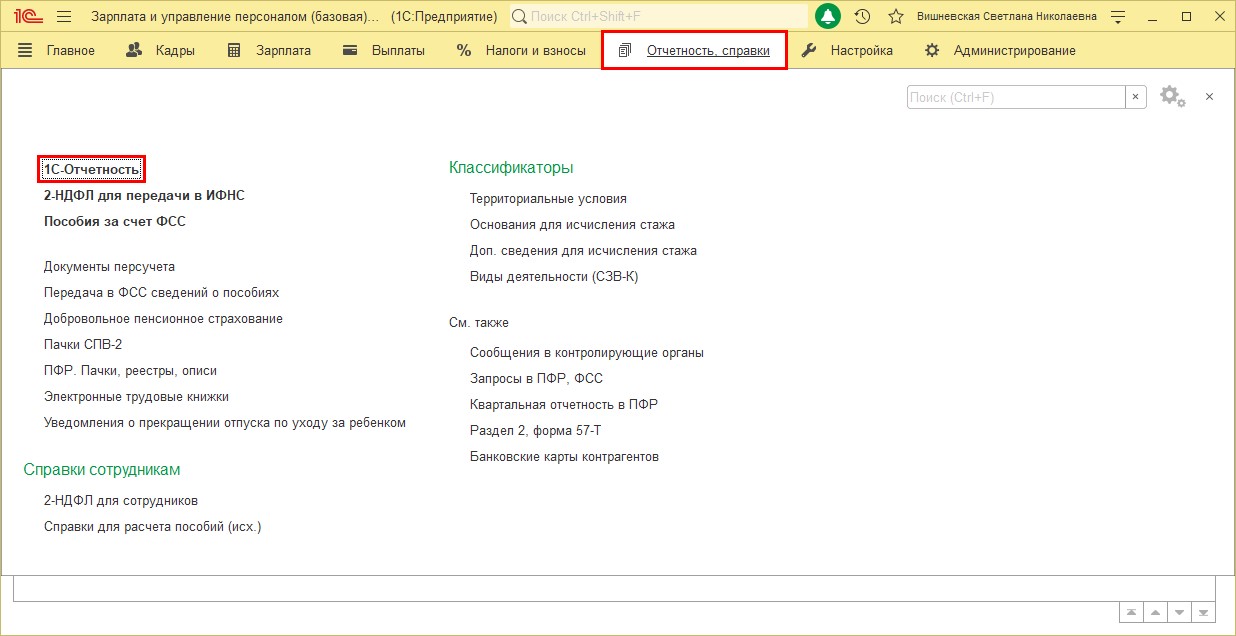

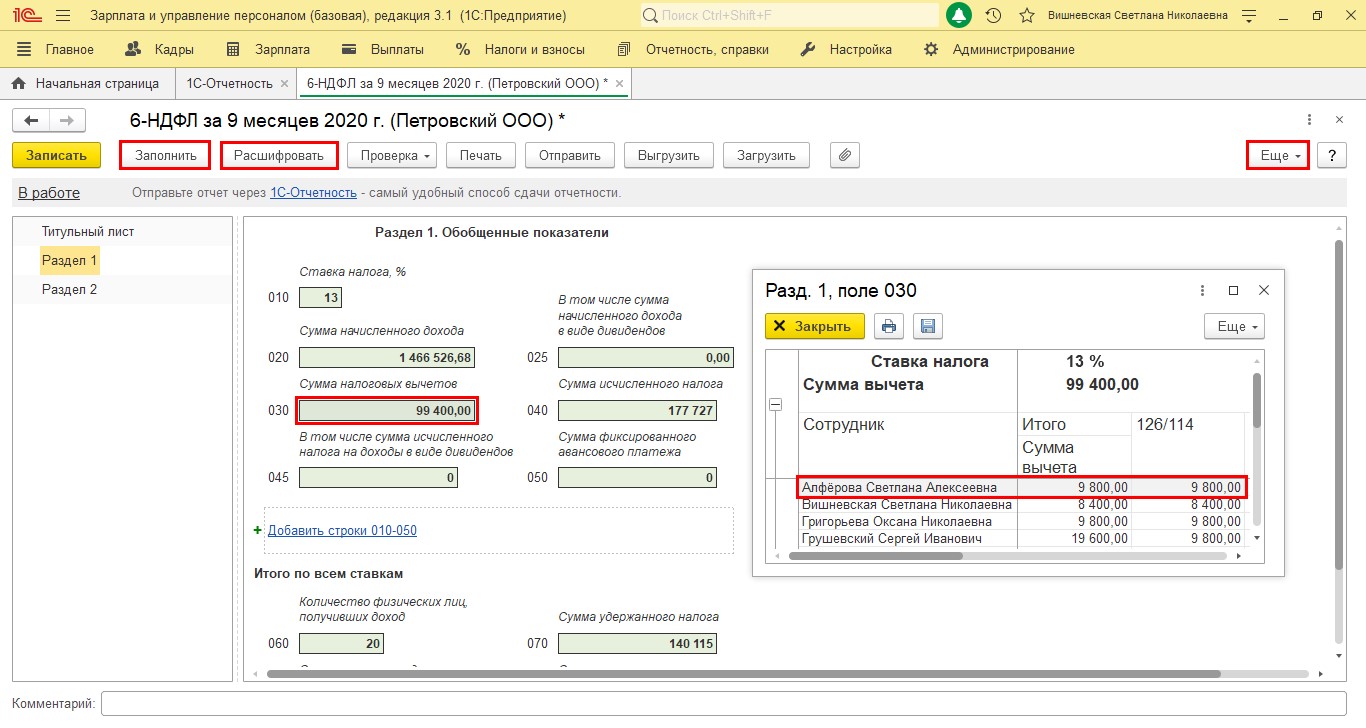

Шаг 1. Переходим в раздел «Отчетность, справки» – «1С-Отчетность».

Шаг 2. Нажимаем «Создать» и в категории «Отчетность по физлицам» выбираем «6-НДФЛ».

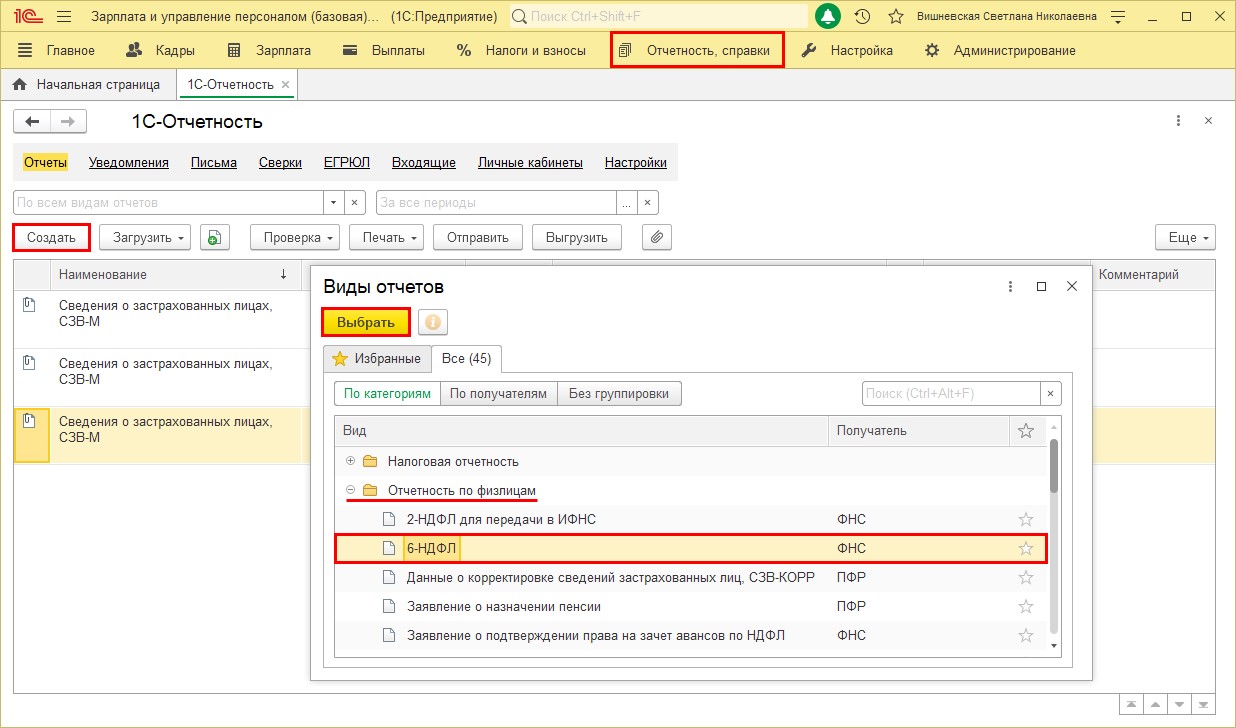

Шаг 3. С помощью кнопок выбора периода установим период отчета. В нашем примере июль входит в период 9 месяцев. Нажимаем «Создать».

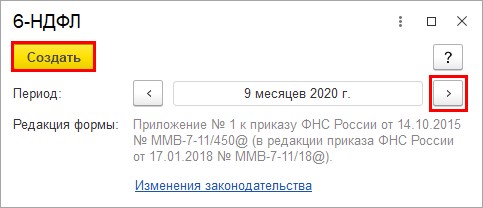

Шаг 4. Сформируем отчет – кнопка «Заполнить».

В первом разделе отчета отражены суммы дохода, исчисленного налога и примененных вычетов в целом по организации.

Выделив ячейку в отчете, ее можно расшифровать разными способами:

1. Нажав кнопку «Расшифровать»;

2. Щелкнув правой кнопкой мышки на ячейке и выбрав команду «Расшифровать»;

3. Выбрав «Расшифровать» в подменю по кнопке «Еще»;

В детализации ячейки отчета «Сумма налоговых вычетов» видны предоставленные вычеты по всем сотрудникам. У сотрудницы Алферовой С.А. вычеты в полной сумме учтены в отчете 6-НДФЛ.

Ситуация № 2: предоставленный вычет больше исчисленного НДФЛ

Рассмотрим нередкий случай, когда в результате применения накопленного вычета его сумма больше, чем налог, исчисленный за текущий месяц. Ведь ничто не пугает бухгалтера больше, чем красный минус в документе или отчете.

Предположим, сотруднице Алферовой С.А. предоставлен вычет на ребенка инвалида (код 129/117) в размере 12000 руб. ежемесячно. Этот код отражается в карточке сотрудника в заявлении на вычеты.

Пересчитаем начисления сотрудника и проанализируем ситуацию.

Из начисления видно, что Алферовой С.А. предоставлен вычет в текущем месяце в размере 84000 руб., из расчета 12000 руб. за период с января по июль. В результате сумма НДФЛ отразилась к возврату с минусом. Детально это видно в расшифровке строки. Откроем детализацию двойным щелчком мышки в документе начисления на строке сотрудника и в появившемся окне нажмём на ячейку «Вычеты».

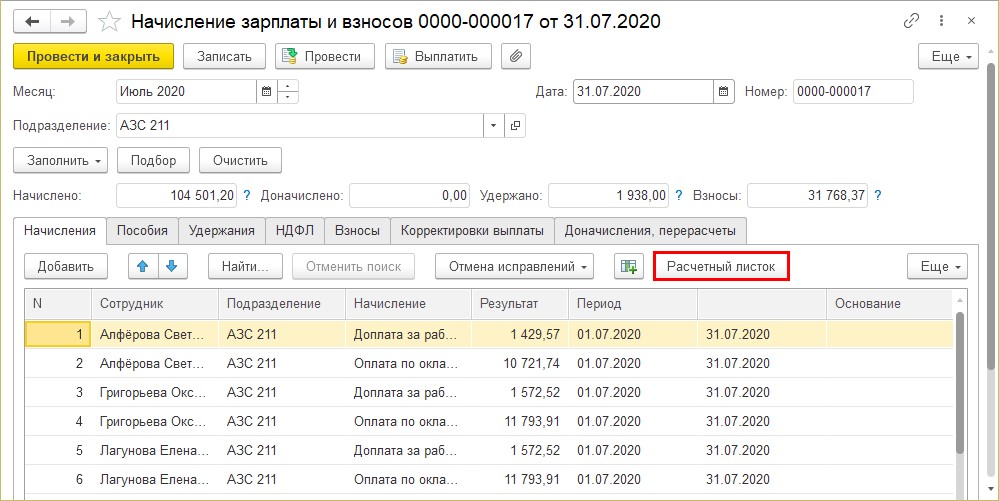

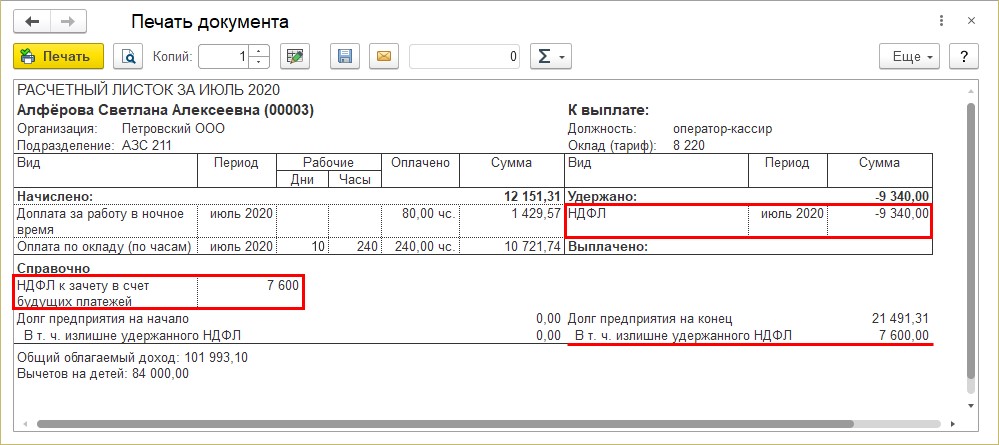

На вкладке «Начисления» сформируем расчетный листок по сотруднику.

В расчетном листке отражена сумма перерасчета НДФЛ и сумма излишне удержанного НДФЛ.

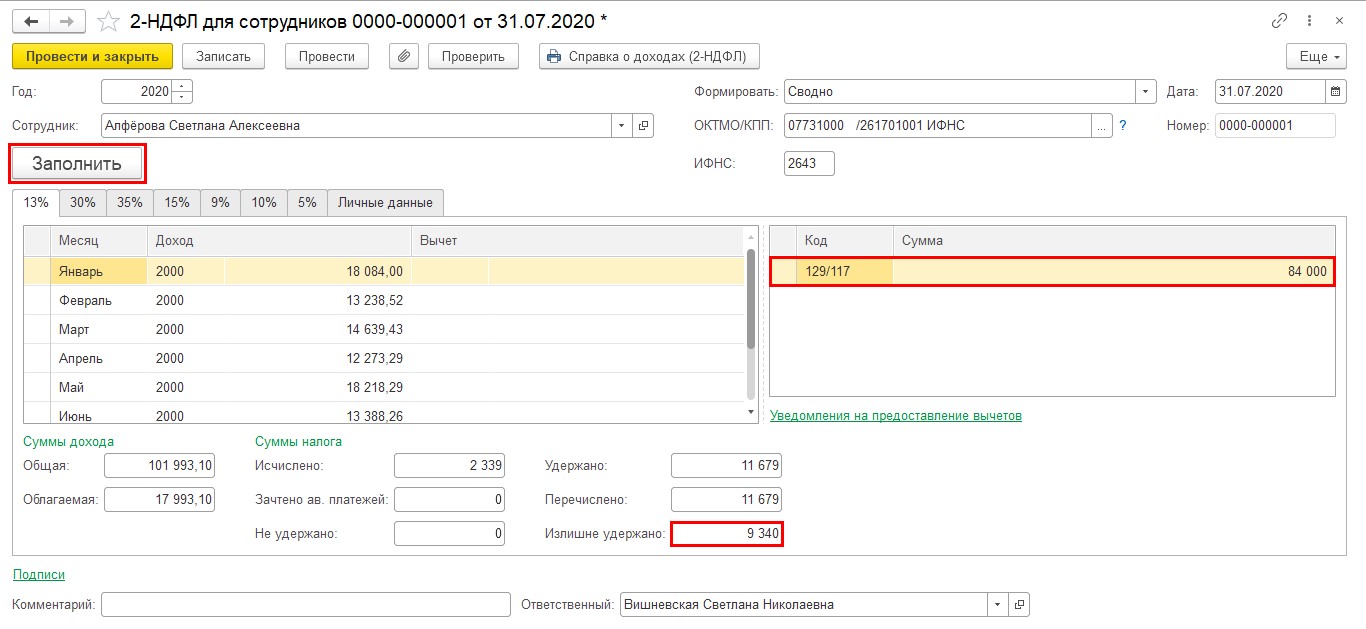

Посмотрим, как отразится данное исправление в справке 2-НДФЛ.

Вернемся к нашей справке в разделе «Отчетность, справки» – «2-НДФЛ для сотрудников». Нажимаем «Заполнить», чтобы обновить данные.

В справке отражена сумма предоставленного вычета и сумма излишне удержанного налога.

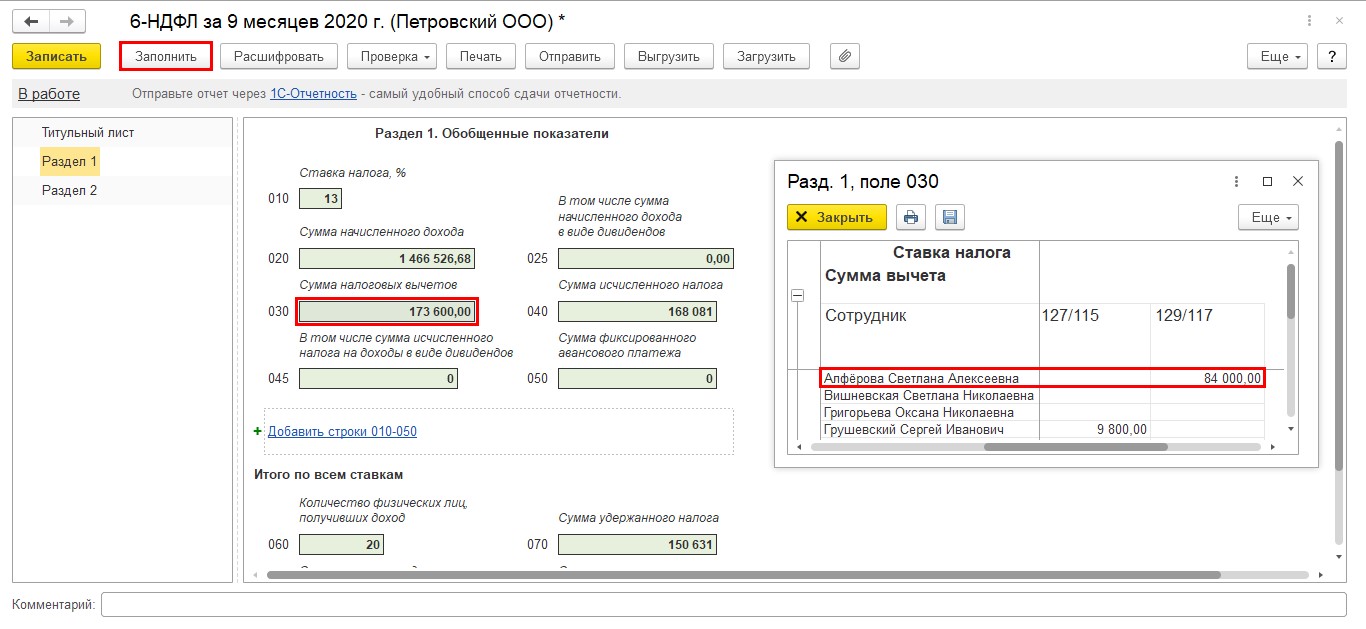

Сформируем отчет 6-НДФЛ после исправления данных («Отчетность, справки» – «1С-Отчетность»).

Откроем ранее сохраненный отчет и нажимаем «Заполнить».

Сведения изменились. В расшифровке ячейки «Сумма налоговых вычетов» видно измененную сумму вычетов по сотруднице Алферовой С.А.

Таким образом мы исправили недочеты в предоставлении вычетов сотруднику.

Для правильного расчета налога при начислении зарплаты важно контролировать корректность применения вычетов и при обнаружении ошибки своевременно ее исправлять. Так как применение вычетов и расчет НДФЛ происходят нарастающим итогом с начала года, то такое исправление допустимо.

Автор статьи: Ольга Круглова

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Содержание:

1. Что такое вычет НДФЛ в 1С 8.3 и где его найти

В налоговом кодексе РФ, помимо перечня и порядка расчета различных видов налогов для физических лиц, предусмотрены, так называемые вычеты из доходов. Это суммы, которые вычитаются из каких-либо начисленных выплат сотруднику, при определении суммы дохода, облагаемой НДФЛ 1С 8.3. Периодически суммы и коды вычетов меняются, изменения в 1С подгружаются обновлениями программы.

К примеру: Орлова Е.Н. имеет двоих детей до 18 лет. Ей выплачивается оклад в размере 50 тыс. руб. Сотрудница предоставляет заявление на вычет на обоих детей. Тогда ее НДФЛ составит: (50000р.(оклад) – 1400р.(вычет)*2(дети))*13%(ставка налога) = 6136р.

В 1С ЗУП 3.1., чтобы просмотреть справочник с кодами надо пройти: Налоги и взносы в 1С 8.3 / Виды вычетов НДФЛ, стрелки 1 и 2, рис.1.1.

Рисунок 1.1.

Нам откроется актуальный перечень налоговых вычетов физическим лицам, с кодами и пояснениями.

Рассмотрим сам справочник по пунктам, указанным стрелочками под номерами на рис. 1.1:

3. Как видно на указанной области, вычеты периодически отменяют. При этом, чтобы не потерять предыдущие расчеты, в списке они сохраняются с указанием периода действия. В нашем примере, вычет с кодом 212 применялся с 2011 по 2014 годы, с 2015 года не используется.

4. Часть вычетов остается неизменной на протяжении длительного времени.

5. Еще часть – меняют коды. В данном примере, до 2015 года включительно применялся код 114, с 2016 – 126. Суммы вычетов так же меняются, согласно изменениям в законодательстве. При этом, если открыть историю начислений налогов проводки в 1С 8.3, увидим, что значения меняются в соответствии с датами изменения кодов, рис. 1.2.

Рисунок 1.2.

2. Как настроить правила использования налоговых вычетов

Настроить правила использования налоговых вычетов можно, пройдя: Настройка / Организации / Учетная политика в 1С 8 / НДФЛ в 1С 8.3, рис. 2.1.

Рисунок 2.1.

Здесь, необходимо указать принципы, по которым рассчитываем налог. В окне, которое откроется при нажатии на кнопку: НДФЛ в 1С 8 3, находится перечень возможных вариантов. Наиболее предпочтительные и часто используемые помечены, как (рекомендуется), рис. 2.2.

Рисунок 2.2.

Здесь же, устанавливаем, как считать вычеты, рис. 2.2.1.

Рисунок 2.2.1.

Вариантов применения вычетов, как видно на рисунке, 2:

1. Рекомендованный в 1С – когда вычеты «накапливаются» нарастающим итогом в течение отчетного периода. В этом случае, если сотрудник продолжает работать, но доходов нет, вычеты сохраняются и суммируются. В момент появления дохода, вычеты применятся за весь «нулевой» период, в пределах суммы начисленной выплаты.

2. Вычеты «сгорают» – означает, что, если в конкретном месяце не было дохода, то вычеты не накапливаются, а обнуляются и в дальнейшем предоставлены не будут.

3. Как завести заявление на вычеты в 1С

Для того, чтобы начать использовать вычеты у какого-либо сотрудника, нужно основание. Таким основанием является заявление физ. лица, предоставляемое за личной подписью. Затем, это заявление нужно занести в программу, с указанием всех необходимых данных: дата начала и окончания (если есть) действия вычета, вид вычета (код). Размер будет взят из справочника, имеющегося в программе.

Итак, чтобы у сотрудника появился вычет, есть три варианта:

1. Проходим с главного меню: Налоги и взносы в 1С 8.3 / Заявления на вычеты в 1С / Заявление на вычеты в 1С / Создать / Заявление на налоговые вычеты по НДФЛ, рис. 3.1, 3.2.

Рисунок 3.1.

Рисунок 3.2.

2. Зайти в карточку сотрудника, выбрать в главном меню: Кадры / Сотрудники / Нужный сотрудник/ Налог на доходы в 1С / Ввести новое заявление на стандартные вычеты, рис. 3.3, 3.4, 3.5.

Рисунок 3.3.

Рисунок 3.4.

Рисунок 3.5.

3. Самый короткий: Сотрудники / Нужный сотрудник (выбираем из списка)/ Оформить документ / НДФЛ в 1С 8 3 / Заявление на налоговые вычеты по НДФЛ, рис. 3.6.

Рисунок 3.6.

Вне зависимости от того, каким из двух путей мы прошли, открывается документ: Заявление на налоговые вычеты НДФЛ (Создание). Дальше рассмотрим рисунок 3.7.

Рисунок 3.7.

Как мы видим, здесь автоматически подставляются ФИО сотрудника, дата документа и месяц, с которого начинают применяться вычеты. Последние два пункта можно поменять, при необходимости. Далее, под стрелочками 1 и 2 видим два вида вычетов:

· Вычеты на детей в 1С 8.3 – применяются чаще всего.

· Личный вычет.

Эти два вида вычетов могут применяться, как одновременно, так и отдельно друг от друга. Чтобы указать, какой именно вычет надо применять, ставим галочку в соответствующем окошке.

Рассмотрим каждый вид вычета отдельно.

4. Как занести вычеты на детей в 1С 8.3

Итак, самым распространенным вычетом являются вычеты на одного или нескольких детей. Как мы увидим в справочнике, таких вычетов несколько видов. Обратимся к рисунку 3.8.

Рисунок 3.8.

Для начала, ставим галочку в окошке «Изменить вычеты на детей», затем нажимаем «Добавить». В таблице появится новая строка, её и заполняем дальше. Нажимаем поле в графе «Вычет» и начинаем вводить код нужного вычета. Будет предложен выбор из подходящих кодов справочника. Выбираем нужный. В соседней графе отобразится расшифровка. При этом, в графе «Предоставляется по (включительно)» автоматически будет подставлен декабрь текущего года. Изменить дату окончания действия вычета надо вручную, к примеру, на ту, когда ребенку исполнится 18 лет. Затем, в графе “Документ подтверждающий право на вычет” указываем какой документ-основание был предоставлен сотрудником: справки, свидетельства о рождении, и т.д.

5. Как использовать личный налоговый вычет в 1С 8.3

Второй вид применяемых вычетов – личный. В том же документе “Заявление на налоговые вычеты по НДФЛ (создание)” есть галочка «Личный вычет», рис. 3.9.

Рисунок 3.9.

Здесь так же, ставим галочку и указываем код нужного вычета. Информация о выбранном коде отобразится справа от окошка с номером кода. Ниже, в строке «Документ, подтверждающий право на личный вычет», необходимо указать документ, на основании которого, данный вычет применяется.

Как учесть ФНС доходы и вычеты 2 НДФЛ с предыдущего места работы?

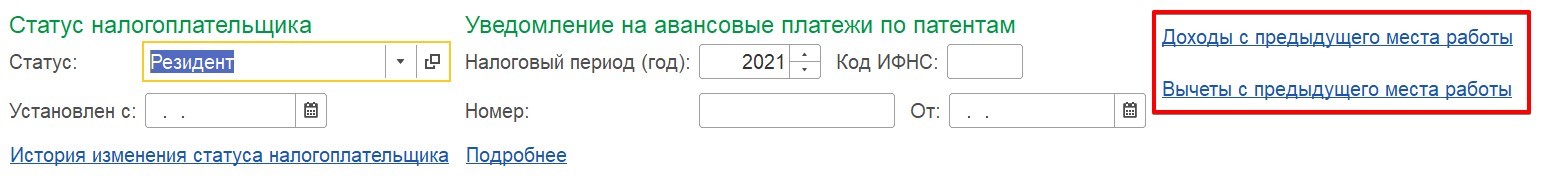

Если до заключения договора с нашей организацией у физ. лица была трудовая деятельность, то необходимо учитывать доходы и вычеты с предыдущего места работы. Для этого проходим: Кадры в 1С 8.3 – Сотрудники – Нужный сотрудник – Налог на доходы в 1С, листаем ниже и нажимаем: доходы с предыдущего места работы в 1С или вычеты с предыдущего места работы, рис. 4.1, 4.2.

Рисунок 4.1.

Рисунок 4.2.

В зависимости от выбранной кнопки, откроется таблица для заполнения доходов или вычетов.

При заполнении доходов надо вручную указать год, за который предоставлена справка и размеры доходов по месяцам, рис. 4.3.

Рисунок 4.3.

При заполнении вычетов, указываем год предоставленных вычетов. А сами вычеты заполняем через кнопку «Добавить». При её нажатии, откроется список кодов доходов, к которым были применены вычеты по НДФЛ. Соответственно предоставленной справке с предыдущего места работы, эту таблицу и заполняем, рис.4.4.

Рисунок 4.4.

6. Как отключить налоговые вычеты в 1С 8.3

Когда сотрудник увольняется, нужно отменить все его вычеты. Для этого, проходим в заявления на вычеты сотрудника:

· Кадры в 1С 8.3 / Сотрудники / Нужный сотрудник/ Налог на доходы в 1С

· Налоги и взносы в 1С 8.3 / Заявления на вычеты в 1С / Заявление на вычеты в 1С / Нужный сотрудник

· Сотрудники / Нужный сотрудник/ Оформить документ / НДФЛ в 1С 8 3 / Прекращение стандартных вычетов по НДФЛ в 1С 8 3

Открываем карточку заявлений сотрудника и нажимаем: Прекратить предоставление всех стандартных налоговых вычетов в 1С 8.3, рис. 5.1.

Рисунок 5.1.

Откроется документ отмены налоговых вычетов в 1С 8.3, рис. 5.2.

Рисунок 5.2.

Тут указываем месяц, с которого рабочие отношения прекращаются, и вычеты больше не предоставляем.

Специалист компании ООО “Кодерлайн”

Максим Федоров

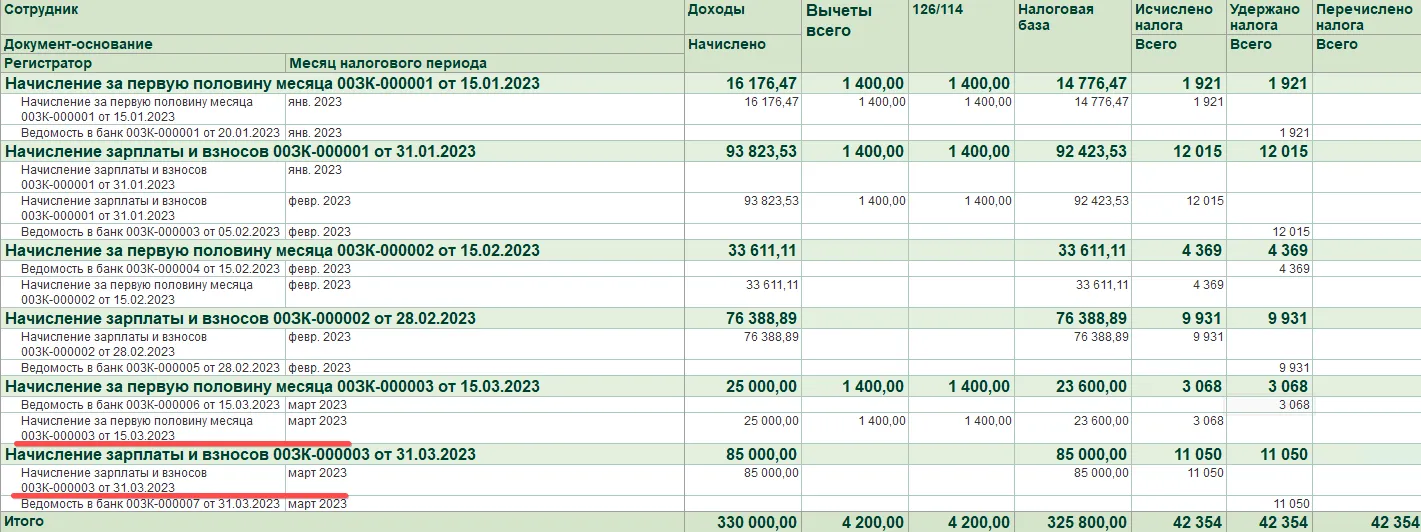

В 1С вычет предоставляется автоматически при расчёте аванса. Иногда возникает ситуация, когда одному сотруднику предоставляется два вычета. В каких случаях это нормально, а в каких – ошибка, расскажем в статье.

Почему программа предоставляет два вычета

Предоставление вычета зависит от даты выплаты дохода сотруднику. Если и аванс, и зарплата выплачены в одном месяце, программа предоставляет только один вычет с аванса.

Если же аванс и зарплата выплачены в разных месяцах, то программа предоставляет два вычета.

Поясним на примерах.

Первый случай

Аванс выплачен 15 марта, а оставшаяся часть заработной платы – 31 марта. Программа предоставляет один вычет – с аванса.

Второй случай

Аванс выплачен 15 января, а оставшаяся часть зарплаты выплачена в следующем месяце – 5 февраля. Программа предоставляет два вычета сотруднику: в январе и в феврале.

Это нормально, в этом случае вычет с аванса считается вычетом января, а вычет с зарплаты – вычетом февраля. Далее зарплата будет выплачена в конце месяца, и вычет по ней программа не предоставит.

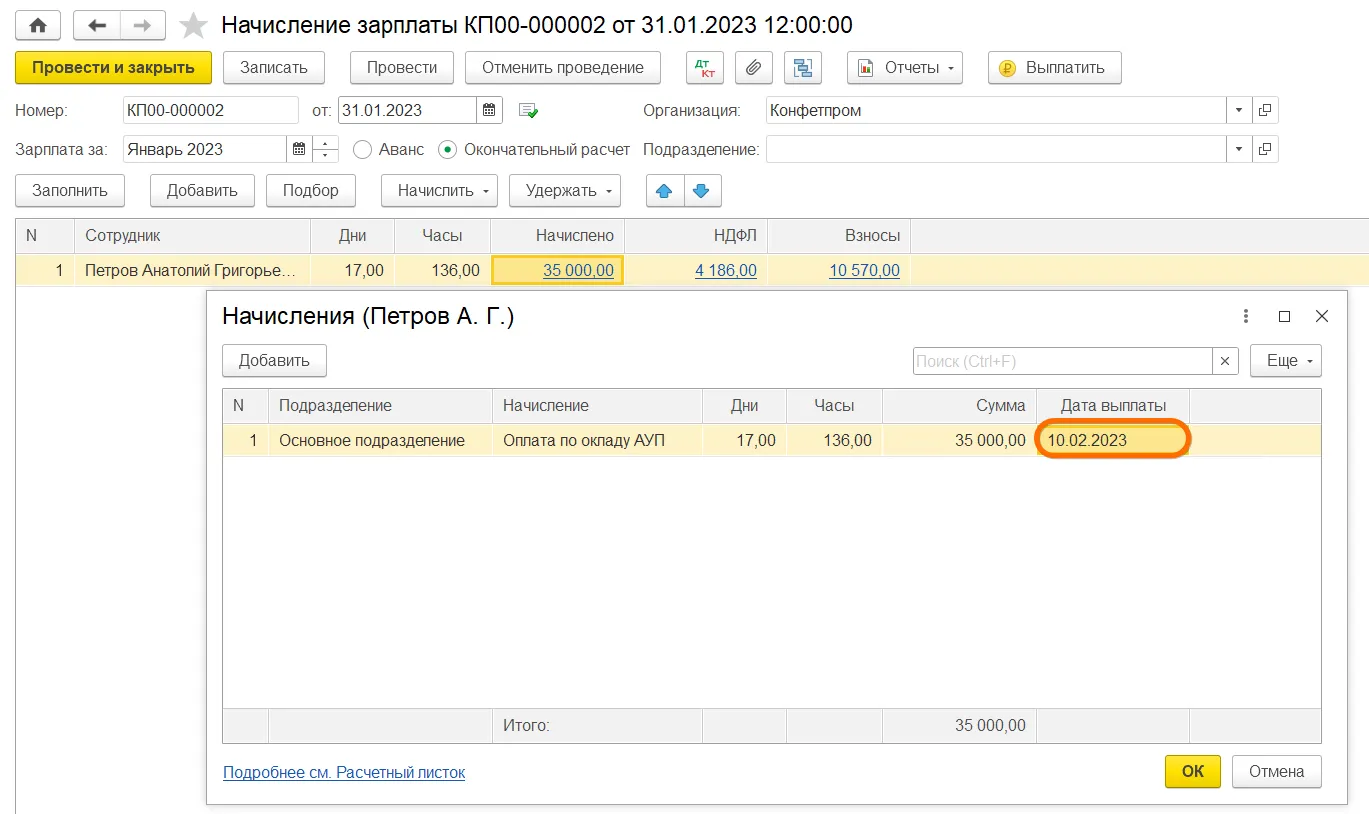

Зарплата выплачена в одном месяце, но предоставлено два вычета

Если аванс и заработная плата выплачены в одном месяце, а вычета предоставляется два, значит в документах по начислению и выплате зарплаты стоит неправильная дата.

Например, вы выплатили заработную плату сотруднику 15 и 31 января, а в документах стоят другие даты: 15 января и 5 февраля. Чтобы избавиться от путаницы, исправьте даты выплаты дохода в документах в 1С.

1С:Бухгалтерия

Необходимо исправить дату в документах «Начисление зарплаты» и «Ведомость на выплату зарплаты в банк/кассу». Тип ведомости зависит от способа выплаты дохода.

После изменения даты, нажмите «Заполнить», проведите и закройте документ.

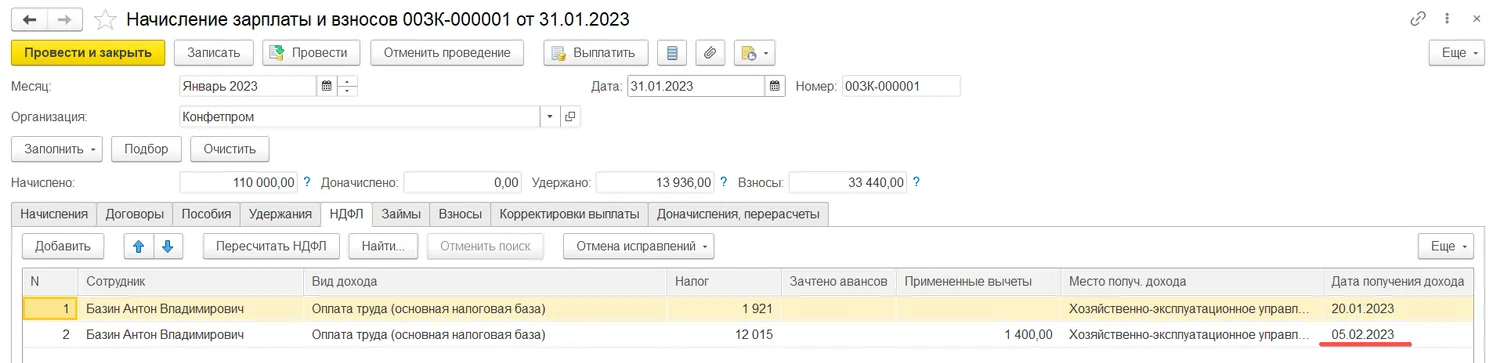

1С:ЗУП

В этой конфигурации дату нужно исправить в документах «Начисление зарплаты и взносов» и «Ведомость на выплату зарплаты в банк/на счета/в кассу».

Поменяйте дату на правильную, заполните и проведите документ.

После всех изменений в программе должен отображаться один вычет в месяц.

Бесплатная книга по зарплатному учету в 1С!

Получите бесплатную книгу от консультантов Scloud

Направим книгу Вам на почту!

Просто заполните форму ниже:

Реклама: ООО «СервисКлауд», ИНН: 7104516184, erid: LjN8KMToR