Узнайте о секретах заполнения типового документа Корректировка реализации вида операции Исправление в первичных документах.

Данная статья поможет понять, каким образом осуществить исправление документов и ошибок в 1С 8.3, в т.ч. как исправить:

- реализацию прошлого и текущего периода в бухгалтерском учете;

- ошибки по налогу на прибыль;

- ошибки по НДС, в т.ч. выписывать исправительные счета-фактуры;

- проводки, когда типовой документ делает неверные записи.

Создание и заполнение документа

Содержание

- Документ Корректировка реализации

- Алгоритм исправления ошибок в БУ

- Ошибки текущего года, выявленные до окончания отчетного года

- Ошибки прошлых лет, выявленные до подписания отчетности

- Несущественные ошибки прошлых лет, выявленные после подписания отчетности

- Существенные ошибки прошлых лет, выявленные до даты представления отчетности или даты утверждения отчетности

- Существенные ошибки прошлых лет, выявленные после утверждения отчетности

- Алгоритм исправления ошибок в НУ

- Ошибка текущего года не приводит к занижению налога

- Ошибка текущего года приводит к занижению налога

- Ошибка прошлого года не приводит к занижению налога

- Ошибка прошлого года приводит к занижению налога

- Алгоритм исправления ошибок по НДС

- Суммовая ошибка в книге продаж обнаружена в текущем периоде

- Суммовая ошибка в книге продаж обнаружена в следующем периоде

Документ Корректировка реализации

Документ Корректировка реализации используется для:

- исправления ошибок в первичных документах на реализацию ТМЦ, работ, услуг (ТРУ);

- корректировки суммы или количества реализованных товаров, работ, услуг по согласованию сторон, в т.ч. оформления возврата товаров от покупателя.

Виды операций:

- Корректировка по согласованию сторон:

- выписывается корректировочный счет-фактура;

- Исправление в первичных документах:

- выписывается исправительный счет-фактура.

Основные способы создания документа Корректировка реализации:

- на основании документов по кнопке Создать на основании:

- Реализация (акт, накладная);

- Корректировка реализации;

- Оказание производственных услуг;

- Отчет комиссионера (агента) о продажах;

- Возврат товаров от покупателя;

- из журнала документов:

- Продажи – Корректировка реализации.

Особенности заполнения:

- Исправление № от — данные исправленного документа;

- Основание – исправляемый или корректируемый документ;

- Отражать корректировку – где вносятся изменения:

- Во всех разделах учета – формируются проводки по БУ, НУ и движения по регистрам НДС;

- Только в учете НДС – формируются только движения по регистрам НДС;

- Только в печатной форме – проводки и движения не формируются;

- вкладка Товары – корректировка, исправление стоимости или количества реализованных материальных ценностей;

- вкладка Услуги – корректировка, исправление стоимости или количества реализованных нематериальных ценностей;

Ошибка исправляется по счетам учета:

- сторнировочными записями

либо - дополнительными записями.

Рассмотрим, как в 1С 8.3 исправить ошибки в бухгалтерском учете (исправление документов и проводок), налоговом учете (налог на прибыль), по НДС: регистрация исправленного счета-фактуры.

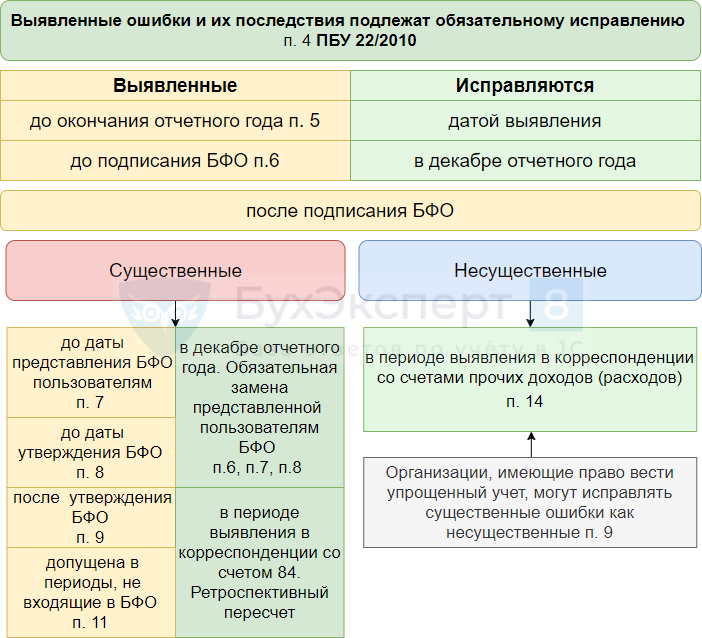

Алгоритм исправления ошибок в БУ

Подробнее об исправлении ошибок в бухгалтерском учете

Ошибки текущего года, выявленные до окончания отчетного года

По алгоритму 1С исправления вносятся в БУ в периоде обнаружения ошибки (п. 5 ПБУ 22/2010):

- «закрытый» период открывать не нужно, т.к. проводки в БУ будут формироваться датой обнаружения ошибки:

- в корреспонденции со счетами и субконто, что указаны на вкладках Товары/Услуги – как и в первичном документе;

- в бухгалтерской отчетности ошибка будет отражена по тем же строкам что и доходы/расходы по операции.

Подробнее Практикум по исправлению в БУ ошибки текущего года

Ошибки прошлых лет, выявленные до подписания отчетности

По алгоритму 1С корректировка реализации прошлого периода вносится в БУ в декабре (п. 6 ПБУ 22/2010):

- необходимо открыть «закрытый» период, т.к. проводки в БУ будут формироваться 31 декабря;

- вкладка Расчеты — флажок Бухгалтерский учет прошлого года закрыт от корректировки (отчетность подписана) не установлен:

- в корреспонденции со счетами и субконто, указанными на вкладках Товары/Услуги – как и в первичном документе;

- Дт 90.09 Кт 99.01.1 – финансовый результат корректировки.

Проводки в БУ будут сделаны в «закрытом» периоде, но граница последовательности не нарушается – особенность документа Корректировка реализации.

При этом появится остаток в БУ на субсчетах 90 (91) и счете 99, который нужно закрыть:

- запустить Реформацию баланса в процедуре Закрытие месяца за декабрь прошлого года.

Бухгалтерскую отчетность необходимо переформировать. Ошибка будет отражена по тем же строкам что и доходы/расходы по операции.

Подробнее Практикум по исправлению в БУ ошибки прошлого года, выявленной до подписания отчетности

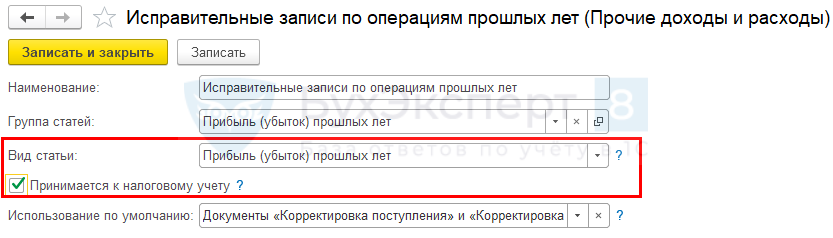

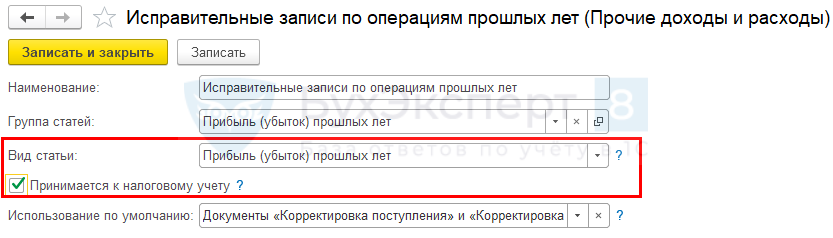

Несущественные ошибки прошлых лет, выявленные после подписания отчетности

По алгоритму 1С корректировка реализации прошлого периода осуществляется как для несущественных ошибок в периоде обнаружения ошибки через 91 счет (п. 14 ПБУ 22/2010):

- «закрытый» период открывать не нужно, т.к. проводки в БУ будут формироваться датой обнаружения ошибки.

- вкладка Расчеты — флажок Бухгалтерский учет прошлого года закрыт от корректировки (отчетность подписана) установлен:

- в корреспонденции со счетом 91;

- субконто к счету 91 – Статья прочих доходов и расходов, по умолчанию подставляется.

- в бухгалтерской отчетности за текущий год ошибка будет отражена по строкам Прочих доходов/расходов.

Существенные ошибки прошлых лет, выявленные до даты представления отчетности или даты утверждения отчетности

Алгоритма для корректировки прошлого года 1С 8.3 не заложено, но принцип исправления такой же как для Ошибок прошлого года, выявленных до подписания отчетности:

- необходимо открыть «закрытый» период, т. к. проводки в БУ будут формироваться 31 декабря;

- вкладка Расчеты — флажок Бухгалтерский учет прошлого года закрыт от корректировки (отчетность подписана) не установлен:

- в корреспонденции со счетами и субконто, указанными на вкладках Товары/Услуги – как и в первичном документе:

- Дт 90.09 Кт 99.01.1 – финансовый результат корректировки.

Проводки в БУ будут сделаны в «закрытом» периоде, но граница последовательности не нарушается — особенность документа Корректировка реализации.

При этом появится остаток в БУ на субсчетах 90 (91) и счете 99, который нужно закрыть:

- запустить Реформацию баланса в процедуре Закрытие месяца за декабрь прошлого года.

Сформируйте исправленный экземпляр бухгалтерской отчетности и представьте его всем пользователям. Ошибка будет отражена по тем же строкам, что и доходы (расходы) по операции.

Существенные ошибки прошлых лет, выявленные после утверждения отчетности

Алгоритма для исправления таких ошибок в 1С не заложено, но можно воспользоваться механизмом для исправления Несущественных ошибок прошлого года, выявленных после подписания отчетности.

По алгоритму 1С корректировка прошлого года осуществляется только через 91 счет, а в этой ситуации исправление должно быть сделано через 84 счет (п. 9 ПБУ 22/2010):

- «закрытый» период открывать не нужно, т.к. проводки в БУ будут формироваться датой обнаружения ошибки.

- вкладка Расчеты — флажок Бухгалтерский учет прошлого года закрыт от корректировки (отчетность подписана) установлен;

- в проводках документа Корректировка реализации установить флажок Ручная корректировка:

- изменить корреспонденцию со счетом 91 на счет 84 только в бухгалтерском учете на дату выявления ошибки;

Дата меняется только для проводки доходов/расходов в БУ!

- в текущей бухгалтерской отчетности ретроспективно поправить вручную входящие остатки по изменившимся счетам на 31 декабря.

Либо для исправления существенной ошибки через 84 счет можно воспользоваться документом Операция, введенная вручную.

Но! решение лучше принимать в зависимости от необходимых правок в НУ и НДС.

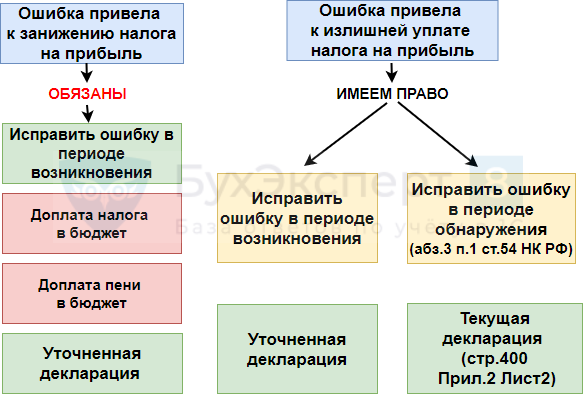

Алгоритм исправления ошибок в НУ

Подробнее об исправлении ошибок в налоговом учете для налога на прибыль

Ошибка текущего года не приводит к занижению налога

По алгоритму 1С исправления вносятся в НУ в текущем периоде по правилам абз. 3 п. 1 ст. 54 НК РФ:

- «закрытый» период открывать не нужно, т.к. проводки в НУ будут формироваться датой обнаружения ошибки:

- в корреспонденции со счетами и субконто, что указаны на вкладках Товары/Услуги – как и в первичном документе;

- в текущей декларации ошибка будет отражена по тем же строкам что и доходы/расходы в декларации за период ошибки.

Подробнее Практикум по исправлению в НУ ошибки текущего года, которая не приводит к занижению налога на прибыль

Ошибка текущего года приводит к занижению налога

По алгоритму 1С исправления вносятся в НУ в текущем периоде. Но это не верно!

При занижении налога мы должны представить уточненную декларацию за период возникновения ошибки — за прошлый отчетный период.

Поэтому тут два варианта исправления ошибки.

Вариант 1. Ручная корректировка даты проводки в НУ документа

- в проводках документа Корректировка реализации установить флажок Ручная корректировка;

- изменить дату проводки в налоговом учете на дату возникновения ошибки.

Дата меняется только для проводки доходов/расходов в НУ. В БУ необходимо оставить все как есть:

- повторите процедуру Закрытие месяца для ранее закрытого периода:

- налог на прибыль будет начислен автоматически.

Плюсы варианта:

- все расходы в НУ в периоде ошибки будут разнесены верно;

- налог на прибыль будет пересчитан автоматически;

- уточненная декларация по налогу на прибыль за период ошибки будет автоматически заполнена программой 1С.

Минусы варианта:

- придется перезакрывать ранее закрытый период.

Вариант 2. Ручное заполнение уточненной декларации

При проведении документа Корректировка реализации ничего корректировать не нужно.

- проводку по исправлению доходов/расходов в НУ оставляем датой обнаружения ошибки и «влезать» в НУ прошлого периода не нужно.

Плюсы варианта:

- не нужно перепроводить ранее закрытый период – все останется как было;

- налог на прибыль будет автоматически рассчитан в периоде исправления.

Минусы варианта:

- сумма расходов в НУ за предыдущий отчетный период будет отражена не корректно. Она станет правильной только в периоде исправления ошибки нарастающим итогом;

- уточненную декларацию по налогу на прибыль за период ошибки придется формировать вручную;

- в проводках документа Корректировка реализации установить флажок Ручная корректировка;

- изменить дату проводки в налоговом учете на дату возникновения ошибки.

Дата меняется только для проводки доходов/расходов в НУ. В БУ необходимо оставить все как есть

- повторите процедуру Закрытие месяца для ранее закрытого периода:

- налог на прибыль будет начислен автоматически.

Ошибка прошлого года не приводит к занижению налога

По алгоритму 1С корректировка реализации прошлого периода вносится в НУ в текущем периоде по правилам абз. 3 п. 1 ст. 54 НК РФ:

- «закрытый» период открывать не нужно, т.к. проводки в НУ будут формироваться датой обнаружения ошибки:

- в корреспонденции со счетом 91;

- статья Прочих доходов и расходов на вкладке Расчеты должна быть вида Прибыль (убыток) прошлых лет:

- в декларации по налогу на прибыль ошибки будут автоматически попадать в стр. 300 (301). Необходимо сумму ошибки вручную перенести в стр. 400 (401)

По итогам текущего года убедитесь, что декларация с прибылью (Письмо Минфина РФ от 13.04.2016 N 03-03-06/2/21034), иначе нельзя воспользоваться правилами п. 1 ст. 54 НК РФ и учесть ошибку прошлых лет в текущем периоде. Если декларация оказалась убыточной, исправить ошибку можно только подав уточненку по НДС за предыдущий период.

Ошибка прошлого года приводит к занижению налога

По алгоритму 1С корректировка реализации прошлого периода вносится в НУ в прошлый период:

- необходимо открыть «закрытый» период, т.к. проводки в НУ будут формироваться датой ошибки:

- Кт 90.01.1 – увеличение налоговой базы в составе доходов от реализации;

- Дт 90.09 Кт 99.01.1 – финансовый результат корректировки;

- уточненная декларация по налогу на прибыль сформируется автоматически.

Проводка в НУ будет сделана в «закрытом» периоде, но граница последовательности не нарушается – особенность документа Корректировка реализации.

При этом появится остаток в НУ на субсчетах 90 (91) и счете 99, который нужно закрыть:

- запустить Реформацию баланса в процедуре Закрытие месяца за декабрь прошлого года;

- доначислить налог на прибыль за прошлый год с помощью документа Операция, введенная вручную датой обнаружения ошибки – по правилам БУ.

Подробнее Практикум по исправлению в НУ ошибки прошлого года, которая приводит к занижению налога на прибыль

Алгоритм исправления ошибок по НДС

Рассмотрим алгоритм исправления ошибок НДС в 1С 8.3 в учете продавца.

Суммовая ошибка в книге продаж обнаружена в текущем периоде

По алгоритму 1С исправления осуществляются в текущей Книге продаж:

- осуществить исправление счета-фактуры, т. е. выписать Исправительный счет-фактуру (ИСФ);

- автоматически в Книге продаж текущего периода:

- аннулируется первичный счет-фактура;

- регистрируется исправительный счет-фактура;

- текущая декларация по НДС будет сформирована автоматически:

- Раздел 9;

- Раздел 3 данные указаны верно, с учетом исправленной ошибки.

Суммовая ошибка в книге продаж обнаружена в следующем периоде

По алгоритму 1С исправления вносятся с помощью Дополнительного листа книги продаж:

- выписать Исправительный счет-фактуру;

- автоматически в Доп.листе книги продаж прошлого периода (возникновения ошибки):

- аннулируется первичный счет-фактура;

- регистрируется исправительный счет-фактура.

- уточненная декларация по НДС будет сформирована автоматически:

- Раздел 9 в поле Ранее представленные сведения переключатель Актуальны;

- Приложение 1 к Разделу 9 переключатель Неактуальны;

- Раздел 3 данные указаны верно в уточненке по НДС в 1С, с учетом исправленной ошибки.

Подробнее Практикум по исправлению НДС суммовой ошибки, обнаруженной в следующем периоде, в книге продаж

См. также:

- Исправление ошибок в учете

- Исправление ошибок в БУ

- Исправление ошибок в НУ

- Исправление ошибок по НДС

- Порядок исправления ошибок в 1С

- Документ «Корректировка поступления» вид операции «Исправление собственной ошибки»

- Документ «Корректировка поступления» вид операции «Исправление в первичных документах»

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Корректировка реализации прошлого периода в сторону уменьшения отражается на счетах бухгалтерского учета в текущем периоде. Почему она может появиться и как правильно отразить ее в бухгалтерском учете, читайте в нашей статье.

Причины изменения реализации прошлого периода

На практике нередко встречаются ситуации, когда в текущем периоде необходимо произвести корректировку реализации прошлого периода, который уже был закрыт. Причины, по которым это необходимо сделать, бывают разные:

- снижение цены в результате выявления заказчиком в отчетном периоде некачественной продукции, полностью или частично невыполненных работ, оплаченных в предыдущем закрытом периоде;

- исправление реализационных документов в текущем периоде по вине ответственных за продажи лиц, например менеджеров по продажам;

Узнайте, как правильно исправлять первичные документы, из нашего материала.

- уменьшение стоимости в результате предоставления скидок и других бонусов;

- соглашение сторон, преследующее другие деловые цели.

Изменение суммы реализации затронет НДС, а также записи фактов хозяйственной жизни на бухгалтерских счетах. Особенно подобная ситуация характерна для строительных предприятий, когда документы на выполненные работы оформлены и уже переданы в бухгалтерию. Но при этом часть этих работ не сделана или сделана с технологическими нарушениями. При этом некачественные или невыполненные работы могут быть выявлены в следующем периоде после проведения проверки или экспертизы.

Как корректируется налоговая база по НДС при изменении цены реализации, узнайте в Готовом решении от КонсультантПлюс. Изучите материал, получив пробный доступ к системе К+ бесплатно.

Корректировка реализации прошлого периода в сторону уменьшения

Для того чтобы понять, как оформить корректировку реализации прошлого периода в сторону уменьшения, рассмотрим практические примеры.

Пример 1

18.12.2022 ООО «Мир» подписало акт выполненных работ по текущему ремонту объекта в сумме 240 тыс. руб., в том числе НДС 40 тыс. руб. Денежные средства были перечислены в полном объеме с расчетного счета предприятия 20.12.2022. В марте 2023 года ООО «Мир» была проведена независимая экспертиза для оценки качества выполненных работ. По ее результатам были обнаружены невыполненные, но уже оплаченные работы на сумму 18 тыс. руб., в том числе НДС 3000 руб. ООО «Мир» направило в адрес подрядчика ООО СК «Пара» претензионное письмо и дополнительное соглашение к договору на уменьшение стоимости выполненных работ и возврат денежных средств. В апреле 2023 года ООО СК «Пара» подписало дополнительное соглашение и вернуло на расчетный счет предприятия денежные средства за невыполненные работы.

Правильные проводки при корректировке реализации прошлых периодов у ООО «Мир» (заказчика)

Декабрь 2022 года:

- Дт 20 Кт 60 — затраты по текущему ремонту объекта включены в себестоимость готовой продукции в сумме 200 тыс. руб.

- Дт 19 Кт 60 — отражен НДС в сумме 40 тыс. руб.

- Дт 68 Кт 19 — принятие НДС к вычету в сумме 40 тыс. руб.

- Дт 60 Кт 51 — оплачены выполненные работы в сумме 240 тыс. руб.

Апрель 2023 года:

После подписания дополнительного соглашения сделаны следующие записи:

- Дт 76 Кт 91.1 — начислен прочий доход в сумме 15 000 руб.

- Дт 76 Кт 68 — восстановлен НДС по невыполненным работам в сумме 3000 руб.

- Дт 51 Кт 76 — получены денежные средства от ООО СК «Пара» в сумме 18 тыс. руб.

Бухгалтерский учет у ООО СК «Пара» (подрядчика)

Декабрь 2022 года:

- Дт 62 Кт 90.1 — отражена выручка по ремонтным работам для ООО «Мир» в сумме 240 тыс. руб.

- Дт 90.3 Кт 68 — отражен НДС по реализованным работам в сумме 40 тыс. руб.

- Дт 51 Кт 62 — получена оплата от ООО «Мир» за ремонтные работы в сумме 240 тыс. руб.

Апрель 2023 года:

- Дт 91.2 Кт 62 — отражено уменьшение реализации (убыток) 2022 года, выявленный в апреле 2023 года, в сумме 15 000 руб.

- Дт 68 Кт 62 — отражен НДС по уменьшению в сумме 3000 руб.

- Дт 62 Кт 51 — перечислены денежные средства в адрес ООО «Мир» в сумме 18 тыс. руб.

На нашем сайте вы можете скачать бланк акта выполненных работ «Акт приемки выполненных работ в строительстве — образец».

Корректировка реализации прошлого периода в сторону увеличения

Помимо корректировки суммы реализации прошлого периода в сторону уменьшения, возможна и корректировка в большую сторону (увеличения).

Воспользуемся данными предыдущего примера, но немного дополним его условия.

Пример 2

В мае 2023 года выяснилось, что специалисты заказчика допустили ошибку. Из невыполненных работ на 18 тыс. руб. согласно предъявленной претензии половина (на сумму 9 тыс. руб.) оказалась выполненной. Денежные средства по выявленным работам были перечислены от ООО «Мир» обратно ООО СК «Пара».

Бухгалтерский учет у ООО СК «Пара» (подрядчика)

В мае 2023 года бухгалтер ООО СК «Пара» сделает следующие проводки:

- Дт 62 Кт 91.1 — доначислена реализация (выручка) на сумму 9 тыс. руб.

- Дт 51 Кт 62 — получены денежные средства от ООО «Мир» в сумме 9 тыс. руб.

Если сумма реализации увеличивается, то у подрядчика возникает необходимость и в доплате НДС в бюджет, что отражается проводками:

- Дт 90.3 Кт 68 — доначислен НДС в сумме 1800 руб.

- Дт 68 Кт 51 — перечислен НДС в бюджет в сумме 1800 руб.

Итоги

Корректировку реализации прошедшего закрытого периода можно провести в текущем отчетном периоде. Она возможна как в сторону уменьшения, так и в сторону увеличения. Учет корректировки отражается в бухгалтерском учете у заказчика и исполнителя.

Уже почти десять лет, как при составлении финансовой отчетности мы руководствуемся, в том числе, и Положением по бухгалтерскому учету «Исправление ошибок в бухгалтерском учете и отчетности» (ПБУ 22/2010), утвержденным приказом Минфина России от 28.06.2010 № 63н.

В нем вполне понятно и доступно (ну, почти доступно) разъяснено, как поступать при обнаружении ошибки как текущего года, так и прошлых лет.

Но до сих на форумах, и довольно часто, коллеги делятся одной и той же проблемой: — Только сейчас обнаружили, что уже второй (или третий) год, и далее варианты:

— неправильно начисляем амортизацию по основному средству;

— не так, как положено, распределяем транспортные расходы;

— ремонт отражаем, как модернизацию (или наоборот);

— и тому подобное.

Примеров выявленных ошибок много, а вопрос один: — Считаем, что надо внести изменения в баланс и другие формы финансовой отчетности за прошлый (или позапрошлый) год. Как это правильно сделать, и что написать в сопроводительном письме к исправленным формам?

Однозначно на такой вопрос ответить нельзя. Вносить изменения в сданную налоговикам (в прошлые годы) финансовую отчетность необходимо только в определенных ПБУ 22/2010 случаях.

Как было сказано у классика: Мамаша, я готов разделить ваше горе, но по пунктам (из к/фильма «Шырли-Мырли»).

Сейчас постараемся разъяснить тоже по пунктам, когда это обязательно, а когда нет нужды.

Управленческий учет: с нуля до настройки в 1С, Excel и Google-таблицах

Уметь настраивать и вести управленку — значит быть полезным для руководителей. Научитесь понимать, откуда приходят и куда уходят деньги компании на курсе повышения квалификации от «Клерка».

Пункт 1. Каков статус организации, бухгалтер которой обнаружил ошибку прошлого года?

Тут два варианта.

1.1.Организация имеет право применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность.

Такое право (не обязанность), в первую очередь, дано организациям, являющимся субъектами малого предпринимательства и отчетность которых не подлежит обязательному аудиту (п. п. 4 и 5 ст. 6 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете»).

Исключения из этого общего правила (когда, допустим, аудит не обязателен, а право применять упрощенные методы и формы субъект малого предпринимательства не имеет) приведены в тех же самых пунктах.

И в этом случае выявленная ошибка исправляется записями в регистрах бухгалтерского учета за тот период (месяц и день) в котором она стала известна (п. 9 ПБУ. Следовательно, последствия исправления этой ошибки (изменение величины дебиторской или кредиторской задолженности, финансового результата, стоимости чистых активов и т. д., и т. п., и пр.) будут отражены в отчетности за текущий год. Прибыль (или убыток), возникшие в результате такого исправления ошибки, отражаются в составе прочих доходов (или расходов) текущего отчетного периода (п. 14 ПБУ 22/2010).

1.2Организация обязана составлять полную отчетность по формам, предусмотренным приложениями №№ 1 и 2 к приказу Минфина России от 02.07.2010. № 66н «О формах бухгалтерской отчетности организаций».

Вот здесь необходимо определить, является данная ошибка существенной, либо нет.

Ранее существенной признавалась сумма, отношение которой к общему итогу соответствующих данных за отчетный год составляло не менее 5% [п. 1 Указаний о порядке составления и представления бухгалтерской отчетности, утвержденных Приказом Минфина России от 22.07.2003 № 67н (утратили силу)].

Те же 5% от общей суммы показателя признаются существенными для раздельного отражения в финансовой отчетности доходов (п. 18.1 Положения по бухгалтерскому учету «Доходы организации» ПБУ 9/99, утвержденного приказом Минфина России от 06.05.99 № 32н), и расходов (п. 21.1 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденного приказом Минфина России от 06.05.99 № 33н).

Сейчас же ошибка признается существенной, если она (вне зависимости от суммы) в отдельности или в совокупности с другими ошибками за один и тот же отчетный период может повлиять на экономические решения пользователей, принимаемые ими на основе бухгалтерской отчетности, составленной за этот отчетный период (п. 3 ПБУ 22/2010).

Это определение зачастую приводит в затруднение бухгалтеров-практиков с большим опытом работы, в том числе и автора.

Мы, ветераны учетного фронта, до сих пор никак не можем привыкнуть, что бухгалтер является не контролером, приставленным государством в организацию следить за сохранностью государственного же имущества.

Если честно, то бухгалтер (главный, старший и просто) — счетовод (пусть и высококвалифицированный), нанятый владельцами организации (в лице ее руководителя) для анализа себестоимости, своевременной и правильной уплаты налогов, составления грамотной финансовой отчетности. И отчетность нужна, в первую очередь собственникам. Они на основании данной отчетности принимают решения, можно ли полученную прибыль потратить на уплату дивидендов, либо в первую очередь направить ее на развитие производства, хватит ли имеющихся средств на новое строительство, или придется брать кредиты, да и есть ли смысл в продолжении работы, либо пора делить, что есть, и разбегаться, иначе через год ликвидация компании обойдется еще дороже.

Также к заинтересованным пользователям отчетности можно отнести и банки-кредиторы, которые на ее основании будут отслеживать (с той или иной степенью достоверности) судьбу выданных ими взаймы средств и вероятность их своевременного возврата.

Интерес к отчетности могут проявить и потенциальные инвесторы, готовые вложить свои средства с целью получить прибыль с минимальным для себя риском.

Налоговые инспекции рассматривают финансовую отчетность, в первую очередь, как один из инструментов по контролю за правильностью начисления налогов. Хотя, по мнению автора, в связи со все более увеличивающейся разницей в правилах ведения бухучета и порядком исчисления налогов, взаимоувязка показателей форм бухгалтерской отчетности с налоговыми декларациями все более затруднительна.

Хотя не секрет, что и до сих пор налоговики довольно часто «достают» сдавшую отчетность организацию вопросами типа — А почему это у вас значение строки 2210 «Выручка» Отчета о финансовых результатах не совпадает со значениями строк 010 «Реализация» Налоговых деклараций по налогу на добавленную стоимость за тот же год?

И каждый раз письменно или устно приходится объяснять, что это разные показатели, которые рассчитываются по разным правилам, и что иногда они могут совпадать, но далеко не всегда обязаны.

То есть все зависит не от суммы, а, в первую очередь, от характера ошибки и влияния ее на финансовые показатели организации.

И признание ошибки существенной зависит от того, как этот факт (обнаружения ошибки и ее исправления) повлиял, допустим, на сумму чистой прибыли, что, в свою очередь, сказалось и на сумме дивидендов. Или, например, изменилась сумма просроченной кредиторской задолженности, что должно повлиять на условия предоставленного кредита. И т. д., и т. п., и пр.

Исходя из вышесказанного, организация самостоятельно может и должна определить параметр существенной ошибки, закрепив его в своей учетной политике.

Можно остановиться на тех же 5%, и признавать существенной ошибку, размер которой равен или превышает эту цифру соответствующего показателя за год.

Можно за ориентир взять п. 1 ст. 15.11 КоАП РФ, согласно которому грубым нарушением требований к бухгалтерскому учету признается искажение показателя финансовой отчетности не менее, чем на 10%.

Также никто не запретит, например, указать в учетной политике, что искажение показателя менее, чем на 10% (или на 3%, или на 5%, на 7,83%) признается несущественной ошибкой. Если показатель искажен на большую сумму, то признание такой ошибки существенной (или нет) определяется в каждом конкретном случае на основании справки-расчета, составленной бухгалтером и утвержденной руководителем. Право выбора — за руководством.

Здесь также два варианта.

1.2.1 Ошибка признана несущественной

Как и субъект малого предпринимательства, не обязанный проводить ежегодный аудит (см. п. 1.1) организация исправляет эту ошибку соответствующими проводками в период ее обнаружения (п. 14 ПБУ 22/2010). Возникшие в результате прибыль (или убыток) отражаются в составе прочих доходов или расходов текущего отчетного периода, то есть проводками по балансовому счету 91 «Прочие доходы и расходы».

1.2.2. Ошибка признана существенной

Сейчас уже март (а то и апрель) 2020 года. Финансовая отчетность за 2019 год сдана в налоговую инспекцию*, и, может быть, утверждена собственниками**.

*Финансовая отчетность за 2019 год должна быть сдана в налоговую инспекцию по месту нахождения организации не позднее 31.03.2020 (подп. 5 п. 1 ст. 23 НК РФ)

**Срок утверждения годовой финансовой отчетности за 2019 год собственниками общества с ограниченной ответственностью — март-апрель 2020 года (ст. 34 Федерального закона от 08.02.98 № 14-ФЗ «Об обществах с ограниченной ответственностью»).

Срок утверждения годовой финансовой отчетности акционерами акционерного общества март-июнь 2020 года (п. 1 ст. 47 Федерального закона от 26.12.95 № 208-ФЗ «Об акционерных обществах»).

В этом случае исправление ошибок производится записями в регистрах бухгалтерского учета за тот период, в котором была выявлена ошибка. При этом выявленная сумма прибыл (убытка) отражается проводками в корреспонденции с балансовым счетом 84 «Нераспределенная прибыль (непокрытый убыток»)” (подп. 1 п. 9 ПБУ 22/2010).

И уже при составлении отчетности за 2020 год (в январе-марте 2021 года) в соответствующих строках форм финансовой отчетности в графах «по состоянию на 31.12.2020» (в Балансе или Отчете о движении капитала) или «за 2020 год» (в Отчете о финансовых результатах или Отчете о движении денежных средств) те либо иные показатели должны быть указаны в новых суммах (с учетом исправления ошибки). То есть производится их ретроспективный пересчет (подп. 2 п. 9 ПБУ 22/2010).

Исправление подписанной руководством организации финансовой отчетности при выявлении существенной ошибки за прошлый год в обязательном порядке должен быть произведен в том, и только в том случае, если отчетность налоговикам уже сдана, но собственники (акционеры) ее еще не утвердили (п. п. 7 и 8 ПБУ 22/2010).

В 2020 году это может произойти, если информация о существенной ошибке поступит до утверждения отчетности собственниками.

Если позже — никто не вправе заставить нас переделать и пересдать уже утвержденную отчетность.

Ошибки — да, есть. Но мы их исправим в установленном порядке, и в установленный срок.

Подавать или нет уточненные налоговые декларации за 2019 год — это уже из другой оперы. Тут вариантов много, и в рамках данной статьи их рассматривать не будем.

Но еще раз повторим. Даже если и налоговики, получив от вас в апреле или позже уточненную налоговую декларацию по тому или иному налогу за 2019 год, потребуют и еще и исправленную бухгалтерскую отчетность, не спешите выполнять их требования. Поинтересуйтесь только, на основании какого законодательного или нормативно-правового акта у них возникло такое желание. Обычно такого вопроса бывает достаточно.

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 20 сентября 2021 г.

Содержание журнала № 19 за 2021 г.

Даже если в учете и отчетности прошлого года вы обнаружили ошибку в виде заниженной выручки, не впадайте в панику. Главное теперь — минимизировать последствия, а для этого нужно правильно и быстро все исправить. Рассмотрим ситуацию на примере. В августе 2021 г. бухгалтер организации обнаружил, что в ноябре 2020 г. была неправильно отражена сумма реализации. Выручка за ноябрь 2020 г. занижена.

Занижена выручка прошлого года: исправляем бухгалтерский и налоговый учет

Исправляем бухгалтерский учет

Если ваша организация на ОСН. Любые ошибки и их последствия обязательно нужно исправитьп. 4 ПБУ 22/2010. В нашем случае для этого необходимо доначислить недостающую выручку, а также налог на прибыль и НДС с этой выручки. И как следствие — пени.

Порядок исправления ошибки зависит от периода обнаружения и существенности.

Ошибка признается существенной, если она может повлиять на экономические решения пользователей бухгалтерской отчетности за этот отчетный период. Критерий существенности каждая организация определяет самостоятельно и закрепляет в учетной политикеп. 3 ПБУ 22/2010.

Период обнаружения ошибки (до окончания года, до утверждения бухгалтерской отчетности участниками организации или после утверждения этой отчетности участниками) тоже влияет на порядок ее исправления. По условиям нашего примера ошибка обнаружена после подписания и утверждения отчетности за 2020 г., поэтому исправления в бухгалтерский учет надо внести в месяце обнаружения, то есть в августе 2021 г.п. 14 ПБУ 22/2010

Если ошибка несущественная, то ее исправляют проводками на дату обнаружения в корреспонденции со счетом 91. Если ошибка существенная, то корректировки делают на дату обнаружения через счет 84. Исключение — компании, которые ведут упрощенный бухгалтерский учет. Все ошибки такие организации исправляют как несущественныепп. 9, 14 ПБУ 22/2010.

Исправление ошибок в бухучете нужно оформить бухгалтерской справкой. Это первичный учетный документ, который бухгалтер составляет для подтверждения операции, которую нельзя оформить другими документами. Форму справки разработайте самостоятельно, главное — чтобы она содержала все обязательные реквизиты первичного документа. Удобно утвердить форму справки как приложение к учетной политикеч. 2 ст. 9 Закона от 06.12.2011 № 402-ФЗ; п. 4 ПБУ 1/2008.

Конец ознакомительного фрагмента статьи

Комментарии (0)

Корректировка реализации прошлого периода – явление в учете нередкое. Необходимость внесения изменений может возникнуть как в сторону увеличения, так и в сторону уменьшения. Рассмотрим отражение корректировочных сведений по реализации в бухгалтерском и налоговом учете.

Как отразить в учете поставщика корректировку реализации в связи с пересмотром условий поставки?

Когда возникает необходимость корректировки

Ситуаций, при которых необходимо корректировать суммы уже после поставки, в практике ведения бизнеса довольно много. Вот некоторые из них:

- Ошибки в документах на отгрузку.

- Претензии со стороны покупателя на ненадлежащий ассортимент товарной массы, претензии к качеству товара.

- Пересортица и, как следствие, пересчет цены и количества товара.

- Бонусы, уменьшающие цену.

- Дополнительное соглашение, заключенное к уже действующему договору, и пр.

Как заполнить корректировочный счет-фактуру при уменьшении стоимости поставки?

Ситуации, при которых бухгалтеру приходится корректировать реализацию прошлого периода, могут возникнуть в любой сфере бизнеса, особенно если речь идет о крупных фирмах, работающих по нескольким направлениям и видам деятельности; о больших объемах отгрузки.

Если изменения произошли в течение 5-дневного срока с момента первичной отгрузки, особых проблем не возникает. К примеру, в целях налогового учета достаточно выставить новый счет-фактуру, учитывающий изменения (ст. 168 НК РФ п. 3). Однако так бывает не всегда. Рассмотрим ситуации корректировки реализации прошлого периода в ту или иную сторону на примерах.

Как учесть корректировку реализации при изменении цены?

Увеличение

Пусть в текущем периоде выявлена ошибка во взаиморасчетах прошлого периода ООО «Альфа», после чего ООО «Бета» перечислила фирме за товар дополнительную сумму. Разница в объеме реализации составила 12000 руб., в том числе НДС. 12000 / 1,20 = 10000 руб. 12000 — 10000 = 2000 руб.

Как корректируется налоговая база по НДС при изменении цены реализации?

Проводки ООО «Альфа»:

- Дт 62 Кт 90-1 12000 руб. — доначисление выручки (с НДС).

- Дт 51 Кт 62 12000 руб. — получение денежных средств от ООО «Бета».

- Дт 90-3 Кт 68 2000 руб. — отражена дополнительная сумма НДС в бюджет.

- Дт 68 Кт 51 2000 руб. — перечислена дополнительная сумма НДС в бюджет.

На заметку! Согласно инструкции по применению плана счетов (пр. №94н от 31/10/2000 Минфина) и в зависимости от особенностей рабочего плана счетов, утвержденного учетной политикой, в проводках могут применяться соответственно счета 91 (вместо 90-1), 76 (вместо 62, 60).

Уменьшение

Предположим теперь, что в марте ООО «Бета» подписало акт выполненных работ с ООО «Пиксель» на сумму 24000 руб., в том числе НДС, – установка и настройка нового ПО. В апреле в работе установленного программного обеспечения возникли сбои. Экспертиза определила неустранимый дефект ПО. ООО «Пиксель» с полученной от контрагента претензией полностью согласилось и в феврале вернуло деньги ООО «Бета». Такая операция отражается на счетах обеих фирм. 24000 / 1,2 = 20000 руб. 24000-20000 = 4000 руб.

ООО «Пиксель» (поставщик услуг)

Март:

- Дт 62 Кт 90-1 24000 руб. – начислена выручка (с НДС).

- Дт 90-3 Кт 68 4000 руб. – начислен НДС.

- Дт 51 Кт 62 24000 руб. – оплата от ООО «Бета» по акту выполненных работ.

Апрель (корректировка данных 1 квартала):

- Дт 91-2 Кт 62 20000 руб. – убыток, уменьшение продаж.

- Дт 68 Кт 62 4000 руб. – уменьшение НДС.

- Дт 62 Кт 51 24000 – возврат ООО «Бета» перечисленных ранее средств.

В данном случае также возможна проводка Дт 91-2 Кт 62 24000 руб. – уменьшение отражается вместе с НДС, Дт 68 Кт 91-1 4000 руб. – выделяется НДС на эту сумму, налоговый вычет на основании корректировочного счета-фактуры. Однако в инструкции к плану счетов связь 91 счета с НДС не обозначена. Вместе с тем учетный смысл счетов 90 и 91, безусловно, схож.

ООО «Бета»

Март:

- Дт 20, 26 Кт 60 20000 руб. – стоимость установки ПО включена в стоимость.

- Дт 19 Кт 60 4000 руб.

- Дт 68 Кт 19 4000 руб. – учтен НДС и принят к вычету.

- Дт 60 Кт 51 24000 руб. – оплата работ ООО «Пиксель».

Апрель:

- Дт 76/2 (поскольку была претензия) Кт 91/1 20000 руб. – зафиксирован прочий доход.

- Дт 76/2 Кт 68 4000 руб. – восстановление НДС по расчетам с ООО «Пиксель».

- Дт 51 Кт 76/2 24000 руб. – возврат денег от ООО «Пиксель».

Нюансы налогового учета

Счет-фактура от продавца на уменьшение стоимости отгрузки, НДС к вычету регистрируется в книге покупок. Это можно сделать не раньше, чем получено согласие покупателя на уменьшение, и не позже 3-х лет с момента оформления корректировочного счета-фактуры (ст. 171-13, 172-10 НК РФ).

Если реализация увеличивалась, корректировочный документ заносится в книгу продаж в том же квартале, котором был составлен (ст. 154-10 НК РФ).

По налогу на прибыль при изменении объема реализации, следовательно, и налоговой базы, подается корректировочная декларация. Сведения должны отражаться в периоде первоначального отражения хозяйственной операции. Об этом говорится в ряде писем Минфина (напр. №03-03-06/1/44103 от 12/07/17).

При увеличении реализации это правило работает всегда. Если корректировка произошла в сторону уменьшения, есть возможность отразить это в периоде корректировки, с одним условием: в периоде первичной отгрузки налог на прибыль рассчитан к уплате. В периоде первичной отгрузки был убыток (или нулевой показатель дохода) – значит, подается корректировочная декларация (ст. 54-1 НК РФ).