Работа с НДС в точности подпадает под поговорку: «Взялся за гуж, не говори, что не дюж». И одним из моих «любимых» моментов является отражение корректировки реализации или корректировки поступления товаров: когда бухгалтерский учет расходится с налоговым, а грешное сходится с праведным. Но все-таки мы боремся с этим, побеждаем и в конце концов отражаем корректировки согласно законодательству. Рассмотрим же все по порядку.

Первичный документ

В уже кажущийся далеким 2015 г. была введена в работу система АСК НДС-2, которая автоматически проводит перекрестные сверки налоговых деклараций по НДС на основе сведений из книг покупок, книг продаж и журналов учета выставленных и полученных счетов-фактур на предмет соответствия контрагентов, сумм и дат. Началась тотальная сверка книг поставщиков и покупателей. Поначалу чего только не приходилось решать бухгалтеру!

Проблемы возникали самые разные: как ошибки самих налогоплательщиков, так и отсутствие законодательных норм, регулирующих данный процесс. 20 сентября 2016 г. Минфин выпустил письмо № СД-4-3/17657@, в котором подробно и обстоятельно описаны правила отражения корректировочных документов, а в преддверии повышения ставки НДС уже ФНС выпустила письмо от 23.10.2018 № СД-4-3/20667@, в котором, избавив налогоплательщиков от лукавого мудрствования, постановила, что теперь счет-фактура во всех видах корректировок и возвратов отражается как корректировочный, выставленный поставщиком.

Все мы работаем в основном с первичной документацией, но при корректировках одни документы становятся «первичнее» других. А именно, документ-основание корректировки или возврата – первичный вариант регистрации факта хозяйственной жизни предприятия. Разницы между счетом-фактурой из корректировки и возврата нет: что первый, что второй имеют одинаковый вид и порядковую нумерацию, первая корректировка – № 1, вторая – № 2 и т.д., поэтому не будем заострять на них внимание, а перейдем к самой сути отражения таких документов в книгах. Вариантов тут может быть два: когда первичный документ и его корректировка прошли в одном квартале и когда они, к великой нашей скорби, оказались в разных кварталах. Давайте подробно остановимся на обоих этих вариантах.

Два документа – один квартал

Продажа

Как указано в вышеупомянутом письме ФНС от 2018 г., корректировочный счет-фактура теперь в любом случае выписывает поставщик. Вернули нам товар или же мы решили что-то откорректировать в проданной партии, не важно. Главное для нас, что произошло это в течение одного квартала. А так как лучше один раз увидеть, чем сто раз услышать, то на примере «1С:Бухгалтерия предприятия 8.3» покажем, как реализовать это в базе.

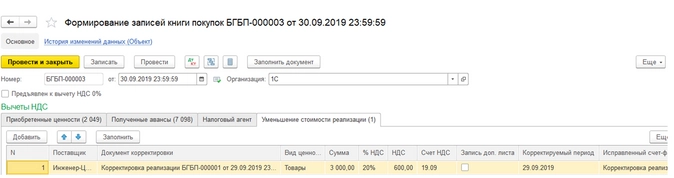

27.09 была сделана продажа, 29.09. одну товарную позицию вернули, что мы и отразили в корректировке: оставив пустыми количество и сумму в графе «После изменения», выписываем счет-фактуру и проводим документ. Далее в обычном порядке заполняем регламентные операции по НДС. Заполнив операцию «Формирование записей книги покупок» заходим во вкладку «Уменьшение стоимости реализации» и видим там нашу корректировку. В графе «Корректируемый период» указываем дату корректировки и в графе «Исправленный счет-фактура» выбираем нашу корректировку. Доплисты мы не формируем, так как наши операции произошли внутри одного квартала. Проводим документ и перемещаемся в Книгу покупок.

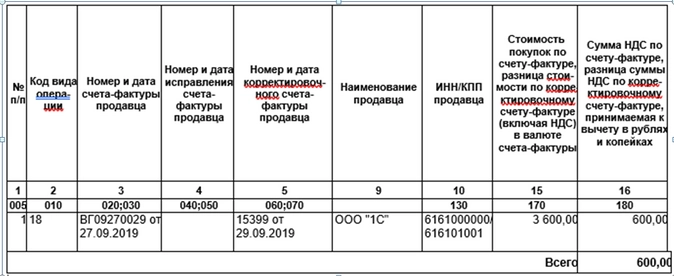

Лист Книги покупок я отражу в несколько усеченном виде, оставив только те графы, которые заполняются. В настройках выбираем интересующего нас контрагента и формируем операции по нему. В ней мы видим, данные по нашему первичному документу, дату корректировки и сумму уменьшаемого НДС.

Книга покупок

Покупатель: ООО «1С»

Идентификационный номер и код причины постановки на учет налогоплательщика-покупателя: 6161000000/611301001

Покупка за период с 01.07.2019 по 30.09.2019

Отбор: Контрагент = Инженер-Ц

Покупка

Мы решили вернуть поставщику товар в течение одного квартала после покупки. Он выставил нам корректировочный счет-фактуру, мы отразили ее у себя документом «Корректировка поступления». Проверили, что в первичном счете-фактуре у нас стоит флаг в поле «Отразить вычет НДС в книге покупок датой получения», иначе сумма накладной-основания, уже принятая к вычету, не отразится сторнирующей записью в Книге покупок, и мы дважды уменьшим налог. Далее формируем регламентные операции и в «Формировании записи книги покупок» находим нашу корректировку во вкладке «Приобретенные ценности». Для легкого поиска всех корректировок можно воспользоваться следующим методом: кликаем по любой ячейке в графе «Исправленный счет-фактура», далее в самом поле, где отражены операции, в правом верхнем углу выбираем кнопку «Еще», кликаем по ней и выбираем пункт «Сортировать по убыванию», после этого программа в верхние строчки отправит накладные, по которым были созданы корректировки.

Проводим документ и формируем Книгу покупок. В ней отражается первичный счет-фактура, следующей строчкой он же только с минусовой суммой (сторно), далее корректировочный счет-фактура. Все отразилось в одной книге без доплистов.

Каждому документу свой квартал

Продажа

Предлагаю не описывать всю схему отражения корректировочного счета-фактуры при выставлении его по продаже прошлого квартала, а остановится именно на различиях. Дело в том, что по бухгалтерскому учету суммы изменились именно датой выставления корректировочного счета-фактуры, а вот по налоговому изменение произошло датой выставления первичного документа. Почему так – я не понимаю, но ФНС сказала делать так, и тут ничего не попишешь. Вернемся к нашим книгам.

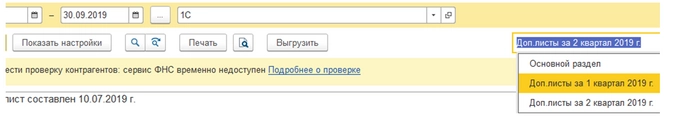

Корректировка и регламентные операции по НДС формируются обычным путем. Но когда доходим до регламентной операции «Формирование записей книги покупок», то ставим галочку в графе «Запись доплиста», в графе «Корректируемый период» указываем дату корректировки и в графе «Исправленный счет-фактура» выбираем нашу корректировку. Проводим документ и перемещаемся в Книгу покупок. В ней кликаем по полю «Показать настройки», в нем выбираем «Формировать дополнительные листы» -> «За корректируемый период», «Выводить только доплисты», так как остальные нас пока не интересуют, и формируем книгу. В ней мы видим нашу корректировку, отраженную в периоде, в котором был выставлен первичный документ реализации.

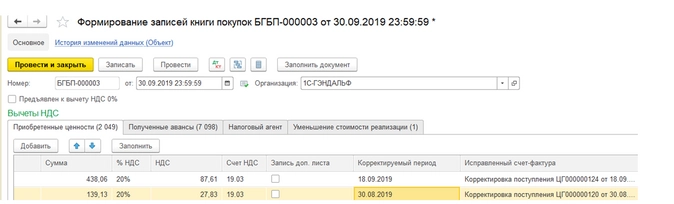

Покупка

В этом пункте также нет изменений до формирования записей книги покупок. Во вкладке «Приобретенные ценности» отбираем наши корректировки и в тех, которые были получены по покупкам предыдущих кварталов ставим галочку «Запись доплиста». Проводим документ. Далее переходим в Книгу покупок и формируем только доплисты за корректируемый период. В шапке книги в поле для выбора выводимых листов у нас будут показаны все кварталы, в которые вносились изменения. Выбираем нужный нам и проверяем, чтобы в доплисте отразилось сторно первичной суммы документа и новую сумму согласно корректировочным документам.

Мы правильно отразили все наши корректировочные счета-фактуры, увидели их в книгах и благодаря этому правильно рассчитали НДС. Но проблема возникает тогда, когда документы принадлежат разным кварталам. Как уже упоминалось, правки по налоговому учету проходят в квартале, в котором был выписан документ-основание. Поэтому мы должны подать уточненную декларацию за корректируемый период.

Управленческий учет: с нуля до настройки в 1С, Excel и Google-таблицах

Уметь настраивать и вести управленку — значит быть полезным для руководителей. Научитесь понимать, откуда приходят и куда уходят деньги компании на курсе повышения квалификации от «Клерка».

✅ Налоговая декларация НДС превращается в … уточненную

Действия налогоплательщика при обнаружении ошибок в уже сданных декларациях регламентирует ст. 81 НК РФ:

*️⃣ если ошибки привели к занижению суммы налога, подлежащего уплате в бюджет, уточненную декларацию за период, содержащий ошибки, сдавать нужно обязательно;

*️⃣ если ошибки не занизили сумму к уплате в бюджет, уточненную декларацию представить можно, но можно и учесть исправления в периоде обнаружения ошибок.

Порядок исправлений в налоговом учете установлен в ст. 54 НК РФ. Если в текущем периоде обнаружены ошибки прошлых периодов, то налоговая база и сумма налога периода ошибок пересчитывается. Но иногда прошлые ошибки можно учесть (исправить) в текущих расчетах: если нельзя определить период совершения ошибок или если ошибка привела к излишней уплате налога.

Согласитесь, вариант «нельзя определить период ошибки» довольно экзотический: в любом случае каждая хозяйственная операция оформляется первичным документом, одним из обязательных реквизитов которого является дата. А вот ошибка, повлекшая переплату налога, частое дело: документ, подтверждающий расходы, не поступил вовремя в бухгалтерию, расходы не отражены в учете, вот и переплата налогов (и НДС, и налога на прибыль).

Исправления налоговой декларации по НДС имеют свои особенности. Правило п. 1 ст. 54 НК РФ не применяется в отношении ошибок, связанных с неправильным применением вычетов, так как вычеты не равно налоговая база (п. 1 ст. 171 НК РФ, письмо Минфина от 25.08.2010 № 03-07-11/363). К тому же постановление Правительства РФ от 26.12.2011 № 1137 не предусматривает перерасчет налоговой базы по НДС в периоде обнаружения ошибки прошлых налоговых периодов. Иначе говоря, исправления в налоговую базу (НДС с реализации) вносим в период совершения ошибки, а вычеты НДС можем принять и в периоде обнаружения ошибки. Главное, чтобы не прошло три года после окончания периода появления права на вычет (п. 2 ст. 173 НК РФ). К этому правилу не относится НДС с предоплаты, НДС налогового агента – эти вычеты предъявляются строго в периоде возникновения права на них.

Форма налоговой декларации по НДС утверждена приказом ФНС от 29.10.2014 № ММВ-7-3/558@.

Уточненную декларацию по НДС представляют по форме, действовавшей в налоговом периоде, за который вносятся соответствующие изменения (п. 5 ст. 81 НК РФ).

В письмах ФНС от 21.03.2016 № СД-4-3/4581@, от 17.06.2016 г. № СД-3-3/2770@ разъясняется порядок заполнения уточненных деклараций. В графах 3 строки 001 разделов 8 (книга покупок) или 9 (книга продаж) нужно указать признак актуальности сведений: «0» (сведения прежней декларации не актуальны, они полностью заменяются данными из уточненной декларации) или «1» (представленные ранее сведения замене не подлежат).

Когда меняются данные книг покупок и продаж по истечении налогового периода, за который представляется декларация, заполняется Приложение 1 к разделам 8 и (или) 9.

В своем письме от 11.03.2016 № ЕД-4-15/3967@ ФНС напоминает, что в уточненную декларацию должны быть включены все разделы, ранее поданные в инспекцию.

✅ Счета-фактуры и ошибки в них

Правильно оформленный счет-фактура – документ, подтверждающий право на вычет НДС (п. 2 ст. 169 НК РФ). При этом у счета-фактуры должны быть обязательные реквизиты (пп. 5, 5.1, 6 ст. 169 НК РФ).

Счет-фактура, не соответствующий требованиям ст. 169 НК РФ и приложению № 1 постановления Правительства Российской Федерации от 26.12.2011 № 1137, не регистрируется покупателем в книге покупок (п. 3 Правил ведения книги покупок, утв. постановлением Правительства РФ от 26.12.2011 № 1137).

Виды ошибок в счетах-фактурах: технические (неправильный ввод данных о количестве, цене и пр.) и арифметические.

Счет-фактура с ошибками исправляется продавцом. Для исправления формируется новый экземпляр счета-фактуры с тем же номером и датой (п. 7 Правил заполнения счета-фактуры, утв. постановлением Правительства РФ от 26.12.2011 № 1137), но с заполнением строки 1а «Исправление № __ от __». В исправленном счете-фактуре указываются все правильные данные из первичного счета-фактуры, а вместо ошибочных показателей отражаются верные.

Форма исправленного счета-фактуры должна соответствовать той, которая действовала в период оформления первичного счета-фактуры, на это обращают внимание Минфин и ФНС в своих письмах (письма Минфина от 06.05.2019 № 03-07-11/32905 и ФНС от 07.06.2018 № СД-3-3/3806@).

Действия продавца при исправлении счета-фактуры:

*️⃣ исправление вносится до окончания текущего налогового периода: аннулировать запись о первичном счете-фактуре в книге продаж, внести запись об исправленном счете-фактуре;

*️⃣ исправление вносится после окончания налогового периода: в дополнительном листе книги продаж за налоговый период, в котором был зарегистрирован счет-фактура до внесения в него исправлений нужно зарегистрировать исправленный счет-фактуру и аннулировать запись по первоначальному счету-фактуре (п. 3, п. 11 Правил ведения книги продаж, утв. Постановлением № 1137).

Действия покупателя – зеркальны действиям продавца: покупатель аннулирует запись о первичном счете-фактуре в книге покупок (до окончания текущего налогового периода) или в дополнительном листе книги покупок (после окончания текущего налогового периода) за тот период, в котором счет-фактура был зарегистрирован до внесения исправлений. Исправленный счет-фактура регистрируется покупателем за тот период, в котором был отражен аннулированный.

В итоге вычет по исправленному счету-фактуре будет отражен в периоде получения первичного счета-фактуры (п. 9 Правил ведения книги покупок, утв. постановлением Правительства РФ от 26.12.2011 № 1137).

В п. 7 Правил заполнения счета-фактуры, утв. постановлением Правительства РФ от 26.12.2011 № 1137 уточняется, что ошибки в счетах-фактурах, не мешающие идентификации данных покупателя и продавца, наименования товаров (работ, услуг), их стоимости, ставке и сумме НДС, а также неверные указания (или неуказание вообще) сведений, связанных с прослеживаемыми товарами, не могут стать причиной отказа в вычете «входного» НДС (п. 2 ст. 169 НК РФ).

То есть при наличии таких ошибок продавец не обязан вносить исправления и составлять новый экземпляр счета-фактуры.

Помимо исправленных счетов-фактур есть и корректировочные. Корректировочные счета-фактуры выставляются в случае изменений цены, количества отгруженных товаров, работ, услуг (пример: покупатель принял товаров меньше, чем указано в счете-фактуре, продавец предоставил скидку на уже отгруженные товары). Для составления корректировочного счета-фактуры должно быть основание – первичный документ, подтверждающий согласование изменений продавцом и покупателем (акт возврата, соглашение и пр.).

Вывод: исправление ошибок – исправленный счет-фактура, изменений параметров отгрузки – корректировочный счет-фактура.

✅ Примеры из практики

1️⃣ ФНС в ходе камеральной налоговой проверки по налогу на прибыль за 2020 г. прислала требование о предоставлении пояснений по разнице в налоговой базе по НДС за 1-4-й кварталы и налогу на прибыль за 2020 г. Разница – внереализационные доходы, которые нужно было отразить в разделе 7 декларации по НДС. Вопрос: пояснения направили, а обязаны ли представлять уточненные декларации по НДС за 1-4 кварталы 2020 г.?

Согласно п. 4 ст.88 НК РФ налогоплательщик, представляющий в налоговый орган пояснения относительно выявленных ошибок и противоречий, может по своему усмотрению дополнительно представить в налоговый орган выписки из регистров налогового и (или) бухгалтерского учета и (или) иные документы, подтверждающие достоверность данных, внесенных в налоговую декларацию (расчет). В рассматриваемой ситуации налогоплательщик самостоятельно решает, представлять или не представлять уточненную декларацию (абзац 2 п. 1 ст. 81 НК РФ, абзац 2 п. 2 Порядка заполнения декларации по НДС (Приложение 2 к приказу ФНС от 29.10.2014 № ММВ-7-3/558@)).

2️⃣ Поставщик в книге продаж декларации по НДС ошибочно указал код вида операции 26 вместо 01. ИФНС требует от покупателя сдать уточненную декларацию, убрать вычет по этому поставщику и доплатить НДС и пени. Ошибка выявлена налоговиками в декларации по НДС двухлетней давности. Поставщик был на общей системе налогообложения, НДС по этой отгрузке заплачен, но в настоящее время поставщик уже не работает, уточненную декларацию представить не сможет. Как действовать покупателю в этой ситуации?

Возможность внести изменения в налоговую декларацию предусмотрена положениями ст. 81 НК РФ. Обязанность по предоставлению уточненной налоговой декларации возлагается на налогоплательщика только в том случае, если выявленные недостатки и ошибки повлекли за собой занижение налоговой базы и неуплату налога в бюджет. Если же обнаруженные ошибки или недостоверные сведения никак не влияют на указанную в декларации сумму налога, налогоплательщик вправе сам решать: представлять или не представлять уточненную декларацию (абзац 2 п. 1 ст. 81 НК РФ).

Ошибка в указании кода вида операции не повлияла на сумму НДС, подлежащую уплате, ответственности за неверное указание кода операции в законодательстве нет. Налоговый орган не вправе требовать представления уточненной декларации. Но пояснения в ФНС лучше направить.

В моей практике был такой же случай со стороны продавца: в программе счет-фактура на отгрузку сформировалась с кодом операции 01, но при выгрузке в книге продаж по данной операции появился код 26 (операции за наличный расчет без формирования счета-фактуры). Налоговый орган прислал требование о предоставлении пояснений, указал, что наш покупатель отразил в книге покупок нашу операцию с кодом 01, а в нашей книге продаж был указан код 26. При этом налоговики отметили, что НДС уплачен, все в порядке, но попросили представить уточненную декларацию. Просьбу мы выполнили.

3️⃣ По техническим причинам в новой форме счета-фактуры с 1 июля 2021 года не заполнялась графа 5а «Документ об отгрузке», при этом отгруженный товар не подлежит прослеживаемости. Нужно ли исправлять счет-фактуру?

Теоретически оставление графы 5а незаполненной – это ошибка, заполнение этой строки не связано с тем, какие товары указаны в счете-фактуре – подлежащие прослеживаемости или нет. С 01.07.2021 г. выставляемые контрагентам счета-фактуры должны соответствовать формам, утвержденным постановлением Правительства РФ от 26.12.2011 № 1137 (в ред. постановления Правительства РФ от 02.04.2021 № 534). Если какая-то строка утвержденной формы не заполнена или заполнена неверно – это ошибка. Но эта ошибка не препятствует идентификации налогоплательщиков, не затрагивает сведения, указанные в абзаце втором п. 2 ст. 169 НК РФ (продавец-покупатель, наименование ценностей, их стоимость, ставку и сумму НДС, номер партии прослеживаемых товаров), поэтому не должна помешать получить вычет по НДС. Следовательно, исправленные счета-фактуры в данном случае можно не составлять (п. 2 ст. 169 НК РФ, четвертый абзац п. 7 Правил заполнения счета-фактуры, второй абзац п. 6 Правил заполнения корректировочного счета-фактуры).

4️⃣ Организация сдает помещение в аренду. Счета-фактуры выставляются на бумажном носителе и в электронном виде. Является ли ошибкой формирование незаполненных граф 12-13 (единица и количество прослеживаемых товаров) при формировании счета-фактуры на оказанные услуги на бумажном носителе?

Если в выставленном счете-фактуре будут сформированы графы 12, 12а, 13, но останутся пустыми, это не будет считаться ошибкой, подлежащей исправлению. Вычет НДС по такому счету-фактуре возможен.

В последнем абзаце п. 5 ст. 169 НК РФ указано, что сведения, предусмотренные подп. 16-18 п. 5 ст. 169 НК РФ (как раз те, что отражены в графах 12-13), указываются в отношении товаров, подлежащих прослеживаемости. Постановление Правительства РФ от 26.12.2011 № 1137 в ред. от 02.04.2021 г. устанавливает, что при составлении счета-фактуры на бумажном носителе на товары, не подлежащие прослеживаемости, графы 12-13 не формируются (п. 2² Правил заполнения счета-фактуры, Приложение I к Постановлению № 1137).

При составлении организацией счета-фактуры в электронном виде показатели, которые не заполняются или в которых проставляются прочерки, а также показатель «Главный бухгалтер или иное уполномоченное лицо» не формируются (п. 8 Правил заполнения счета-фактуры).

✅ Не допустить ошибок в заполнении и сдаче отчетных документов поможет Такском

1️⃣ Вам не придется следить за новостями об обновлениях – все формы отчетности, представленные в сервисах Такском, актуальны и отвечают последним изменениям законодательства.

2️⃣ При заполнении форм отчетности вы видите текстовые подсказки по их заполнении – очень удобно, чтобы не обращаться за помощью к дополнительным интернет ресурсам.

3️⃣ Во всех сервисах Такском для отчетности через интернет встроена автоматическая система проверки на ошибки, которая не даст вам отправить некорректно заполненный отчет или отчет с пропущенными полями.

Узнать подробнее о преимуществах электронной отчетности и подобрать тарифный план вы можете по ссылке.

✅ Статьи по теме:

*️⃣

Исправления первичной документации

*️⃣ Исправления в учете и бухгалтерской отчетности

Для внесения изменений в книгу покупок есть два законных способа. Какой из них использовать, зависит от периода, в который закралась ошибка. Если вы выявили в книге покупок ошибочные записи (лишний или недостающий счет-фактуру, неверно отраженные данные), узнайте из нашего материала, как это исправить.

Внесение изменений в текущем налоговом периоде

Порядок внесения изменений в книгу покупок регулируется постановлением Правительства РФ «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость» от 26.12.2011 № 1137 (далее — Правила).

Если вы вносите изменения до окончания налогового периода, то в книге покупок:

- аннулируйте ошибочный счет-фактуру (корректировочный счет-фактуру) — запишите его в книгу покупок с отрицательными стоимостными значениями;

- следом зарегистрируйте исправленный (исправленный корректировочный) счет-фактуру с положительными верными значениями (п. 9 приложения 4 к Правилам).

Таким образом, для исправления ошибок в книге продаж в текущем квартале дополнительный лист вам оформлять не требуется — исправляйте ошибочные записи непосредственно в книге покупок.

Зачем продавцу или покупателю аннулировать счета-фактуры и как это правильно сделать, узнайте здесь.

Внесение изменений по окончании налогового периода

Если вам необходимо исправить ошибки в книге покупок по уже закончившемуся кварталу:

- оформите дополнительный лист книги покупок за тот налоговый период, в котором был зарегистрирован требующий исправления счет-фактура (п. 4 приложения 4 к Правилам);

- подайте уточненную декларацию по НДС, доплатите налог и пени, если в результате ошибок в книге покупок сумма налогового вычета оказалась завышенной (п. 1 ст. 1 НК РФ).

Обновленная редакция Правил ведения доплиста к книге покупок закрепила выгодный для налогоплательщиков вариант отражения изменений: исправленный счет-фактуру можно регистрировать в периоде, когда был получен первичный счет-фактура. В п. 6 Правил ведения доплиста к книге покупок теперь прописан алгоритм вычисления показателя по строке «Всего»:

ВСЕГО0 = ИТОГО0 – АСФ + ИСФ

где: ВСЕГО0 — показатель строки «Всего» доплиста книги покупок за налоговый период, в котором был зарегистрирован счет-фактура до внесения в него исправлений;

ИТОГО0 — показатель строки «Итого»;

АСФ — показатели подлежащих аннулированию счетов-фактур;

ИСФ — показатели зарегистрированных счетов-фактур (в том числе корректировочных) с внесенными в них исправлениями.

Как отличить исправленный счет-фактуру от корректировочного, узнайте из материалов:

- «Что такое корректировочный счет-фактура и когда он нужен?»;

- «В каких случаях используется исправленный счет-фактура?».

РАЗЪЯСНЕНИЯ от КонсультантПлюс:

В IV квартале 2019 г. при приобретении фруктов по импортному контракту в книге покупок заявлен вычет по НДС по декларации на товары по ставке 20%. В мае 2020 г. от таможенного органа получено Решение о внесении изменений и (или) дополнений в сведения, указанные в декларации на товары, со ставкой 10% по данной сделке в связи с изменениями законодательства, устанавливающими ставку НДС на фрукты с 1 октября 2019 г. Решение оформлено таможенным органом. Как следует отразить это в книге покупок? …

Ответ смотрите в системе КонсультантПлюс. Если у вас нет доступа к системе КонсультантПлюс, получите пробный онлайн-доступ бесплатно.

Форма дополнительного листа книги покупок и правила его заполнения

Форма дополнительного листа книги покупок и Правила его заполнения установлены в приложении 4 к постановлению Правительства РФ от 26.12.2011 № 1137.

С 01.07.2021 дополнительные листы к книге покупок нужно заполнять по новой форме. Обновление связано с введением системы прослеживаемости товаров, но новый бланк обязателен для всех налогоплательщиков, даже если они не торгуют прослеживаемыми товарами.

Дополнительные листы книги покупок являются неотъемлемой частью книги покупок.

Порядок оформления дополнительного листа к книге покупок:

- В строку «Итого» перенести итоговые данные (п. 2 Правил заполнения дополнительного листа книги покупок):

- из графы 15 книги покупок за тот налоговый период, в котором зарегистрирован ошибочный счет-фактура (в том числе корректировочный), если дополнительные листы для данной книги покупок не оформлялись;

- из графы 15 последнего из оформленных дополнительных листов книги покупок за налоговый период, в котором зарегистрирован ошибочный счет-фактура (в том числе корректировочный), если к данной книге покупок уже имеются дополнительные листы.

- По строке в графах с 1-й по 19-ю записать показатели аннулируемого ошибочного счета-фактуры (корректировочного счета-фактуры), при этом показатели в графах 14 и 15 отражаются с отрицательным значением (пп. 3, 5 Правил заполнения дополнительного листа книги покупок). При аннулировании записи об авансовом счете-фактуре графы 8 и 16-19 дополнительного листа не заполняются (п. 4 Правил заполнения дополнительного листа книги покупок).

- В строке «Всего» подвести итоги по графе 15 (из показателей строки «Итого» вычесть показатели записей ошибочного счета-фактуры (корректировочного счета-фактуры) и к полученному результату прибавить показатели зарегистрированных счетов-фактур (в том числе корректировочных) с внесенными в них исправлениями) (п. 6 Правил заполнения дополнительного листа книги покупок).

Показатели строки «Всего» используются для внесения изменений в налоговую отчетность, ранее представленную в налоговый орган (п. 1 ст. 81 НК РФ, п. 6 Правил заполнения дополнительного листа книги покупок).

Пример оформления дополнительного листа книги покупок

Разобраться с заполнением дополнительного листа к книге покупок по новой форме с 01.07.2021 поможет пример от профессионалов КонсультантПлюс.

Пример заполнения дополнительного листа к книге покупок от КонсультантПлюс

ООО “Альфа” после подачи декларации по НДС за III квартал 2022 г. обнаружило, что в результате технического сбоя в нее не включены показатели счета-фактуры N 715 от 22.09.2022 по подлежащему прослеживаемости товару, который получен от ООО “Бета” и оприходован 22.09.2022. Для подачи уточненной декларации за этот период организация зарегистрировала “пропущенный” счет-фактуру в дополнительном листе книги покупок за III квартал 2022 г.

Посмотреть образец можно, кликнув по картинке ниже. Пробный доступ к КонсультантПлюс бесплатен.

Пример оформления дополнительного листа книги покупок вы можете посмотреть и скачать, получив пробный онлайн доступ к системе КонсультантПлюс. Это бесплатно:

Итоги

Ошибочные записи в книге покупок исправляйте по-разному в зависимости от того, закончился квартал или нет. Внутри квартала исправительные записи оформляйте в самой книге покупок (сначала аннулируйте ошибочные данные, отразив их знаком «минус», затем зарегистрируйте верные данные с положительными значениями).

Если квартал уже закончился и декларация отправлена налоговикам, исправляйте книгу покупок с помощью дополнительного листа к той книге покупок, в которой зарегистрирован первичный счет-фактура. Порядок заполнения его описан в постановлении № 1137.

В деятельности компании нередко возникают различные ситуации, требующие корректировки налоговых регистров вследствие обнаруженной неточности или ошибки. К таким регистрам относится и книга продаж – основной документ, где фиксируются выставленные счета-фактуры и указываются суммы налога, который можно компенсировать предъявлением к вычету. Достоверность данных в ней является обязательным условием нормальной работы фирмы. Разберемся, как внести исправления в книгу продаж в различных обстоятельствах.

Исправление книги продаж: применяемые варианты

Регулируется порядок внесения исправлений в книгу продаж Правилами заполнения документов, применяемых при расчетах по НДС, утвержденных Постановлением № 1137 от 26.12.2011. В нем предлагается два метода, зависящих от периода возникновения необходимости внести поправки – в течение налогового периода (квартала) или после его завершения.

Корректировка книги продаж в текущем периоде осуществляется поставщиком товаров/услуг непосредственно в книге двумя строками по следующему алгоритму:

-

В первой сторнируется стоимость товаров/услуг и начисленный на них НДС по аннулируемому счету-фактуре;

-

Во второй регистрируют положительные значения из исправленного или корректировочного счета-фактуры.

Исправительные счета-фактуры (СФ) оформляются продавцом при обнаружении арифметических (в суммах) или технических (в реквизитах, номерах, датах) ошибок. Корректировочные счета-фактуры (КСФ) составляются при согласовании с покупателем повышения стоимости поставки по ранее заключенному договору. При уменьшении стоимости товаров по договору исправления в свою книгу продаж вносит покупатель.

Для внесения изменений по исправленным счетам-фактурам в книгу продаж за прошедшие налоговые периоды потребуется составление специальных дополнительных листов к ней. Принцип записи в них сохраняется тот же: аннулирование прежних значений по первичному документу и регистрация новых по скорректированному экземпляру.

Составляется доплист и в ситуации, когда в периоде, наступившем за периодом отгрузки товара, увеличилась стоимость поставки и оформлен корректировочный счет-фактура. Тогда исправления вносятся на основании КСФ.

Рассмотрим, как внести изменения в книгу продаж на примере:

ООО «Комбинат ЖБИ» в 20 июня 2018 поставил ООО «Стройка» фундаментные блоки (100 шт. по 50 тыс. руб. каждый) на сумму 590 тыс. руб., в т.ч. НДС – 90 тыс. руб. В августе 2018 года в счете-фактуре выявлена ошибка – неправильно указана цена, т.к. по договору она составляла 52 тыс. руб. без НДС.

В результате составлен и передан покупателю исправительный счет-фактура с той же датой, но на сумму 613,6 тыс. руб., в т.ч. НДС – 93,6 тыс. руб., т.е. продавцу необходимо дополучить с покупателя 23,6 тыс. руб. и доплатить в бюджет НДС в сумме 3,6 тыс. руб. (93 600 – 90 000).

Необходимо оформить дополнительный лист к книге продаж, сторнировать числовые значения первичного документа, внести исправительную запись на сумму продажи 613,6 тыс. руб. с НДС 23,6 тыс. руб. Далее продавцу следует доплатить сумму налога, рассчитать и уплатить пени, подать уточненную декларацию за 2 квартал.

Если бы ошибка была обнаружена до завершения квартала, продавец, создав исправительный документ, внес бы данные из него отдельной строкой непосредственно в книгу продаж, а сведения из первичного счета-фактуры провел со знаком «минус». При этом никаких дополнительных затрат (пени) у компании бы не возникло.

Ошибка в коде книги продаж

Подобные ошибки выявляются при камеральной проверке поданных деклараций по НДС на этапе проверки алгоритма интеллектуальной сопоставимости специальной программой ФНС. Они означают неправильное написание реквизитов контрагента. Неточности в указании адреса контрагента ИФНС не обнаружит, поскольку подобные данные в декларацию не попадают. Бухгалтеру достаточно будет исправить их в бухгалтерской программе.

При ошибках в ИНН, номерах или датах счетов-фактур внести исправления придется уже в раздел декларации, заполняемый на базе данных книги продаж, заполнив таблицу приложения 2.3 или 2.4 (раздел 9) к письму ФНС № АС-4-2/12705 от 16.07.2013 (ред. от 25.29.2018) и представив уточненную декларацию. Таблица заполняется также в две строки – в первой указываются ошибочные данные, во второй – исправленные. Она же будет служить основанием для исправления сведений в книге продаж.

Изменения в книге продаж, если выставленный счет-фактура в ней не зарегистрирован

Если в книге продаж не отражена реализация, то незанесенный СФ следует отразить:

-

в книге продаж, если налоговый период еще не закончился,

-

в дополнительном листе, если он уже завершился.

При этом сделана будет только одна запись, так как она является первичной, но эти изменения повлекут недоплату НДС в бюджет, и, если налоговый период закончен, плательщику придется доплатить сумму налога и пени, а также подать уточненную декларацию.

Как исправить ошибку в книге продаж при выставлении лишнего СФ

В крупных торговых и строительных компаниях случаются факты проведения реализации, которая не произошла. Так бывает, когда в последний день квартала подрядчик, оформив акт выполненных работ, выставил СФ, но заказчик не подписал приемку работ, мотивируя отказ объективными причинами. Т.е. реализация не произошла, а СФ выписан необоснованно, следовательно, его нужно аннулировать, сделав запись по данным СФ в дополнительном листе и аннулировать числовые значения (сделав сторно) в книге продаж. Второй записи в этом случае делать не нужно, поскольку продажи не случилось.

Восстановление НДС в книге продаж

Исправление ошибки, влекущей восстановление налога, встречается в ситуациях оформления корректировочного СФ, когда контрагенты, договорившись, уменьшают стоимость поставки за счет уменьшения цены товара или его объема. В этом случае восстановлению подлежит разница между уже принятым к вычету НДС и его суммой, определенной после снижения стоимости поставленной партии. Регистрируется корректировочный счет-фактура в книге продаж покупателя, если он составлен до завершения налогового периода, или в дополнительном листе – если составлен после окончания квартала.

Удаление ошибочного документа реализации товаров и услуг и аннулирование записи книги продаж

Если после подачи налоговой декларации в данных обнаружена ошибка, статья 81 пункт 1 Налогового кодекса РФ предписывает поступить следующим образом (в зависимости от влияния ошибки на сумму налога):

-

если налог рассчитан меньше, чем нужно, обязательно вносятся изменения и представляется уточненный документ;

-

если налог рассчитан больше или сумма не меняется, плательщик вправе внести изменения и представить уточненный документ.

Регламент ведения книг Покупок и Продаж определяет вносить любые изменения прошлых периодов только на дополнительных листах. Лист должен относиться к периоду оформления и регистрации документов, в которых допущена ошибка.

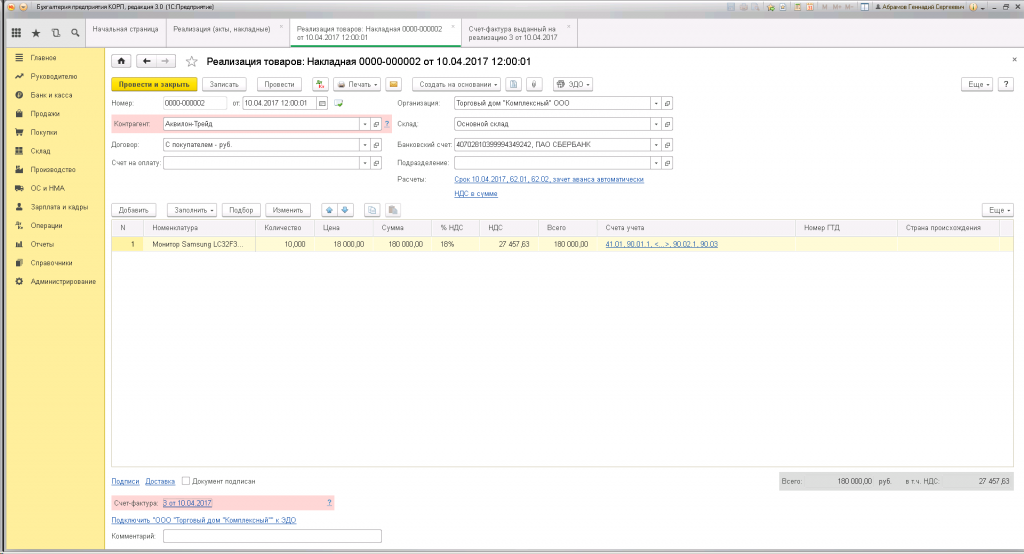

Рассмотрим ситуацию, когда предприятие ошибочно зарегистрировало в 1С реализацию, которая попала в отчетность завершенного периода. По документам был продан товар на сумму 180 000,00 руб, в том числе НДС 27 457,63 руб.:

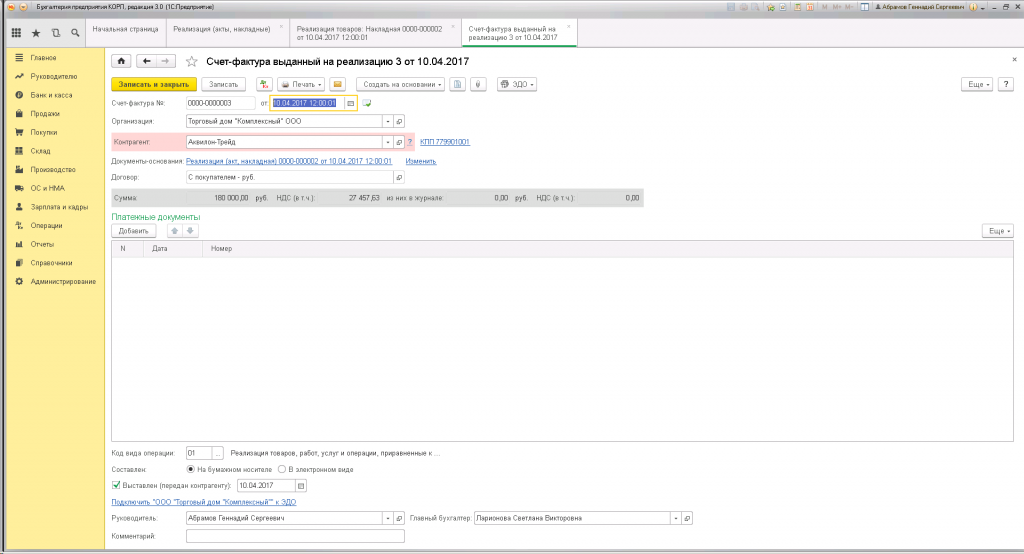

Был сформирован и отражен в программе счет-фактура на реализацию:

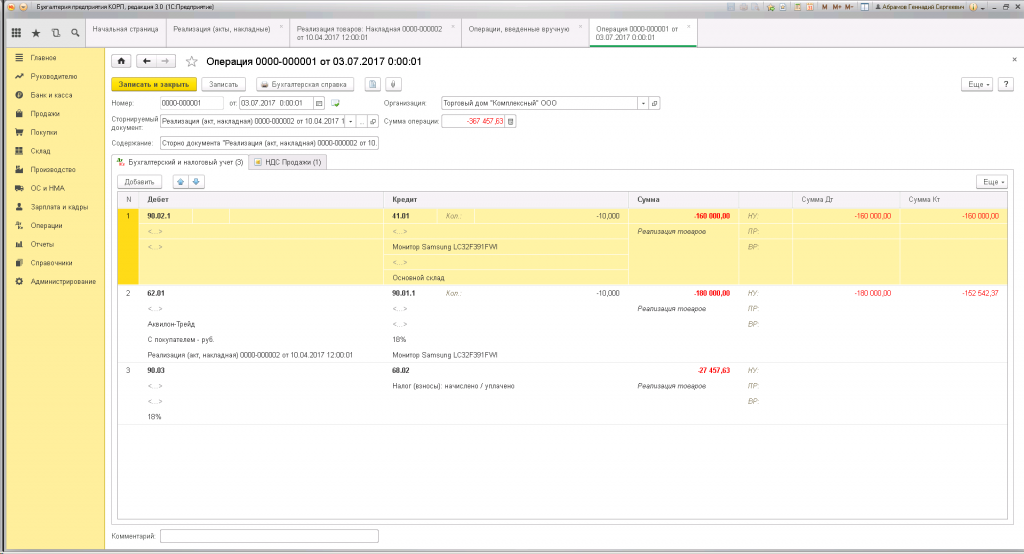

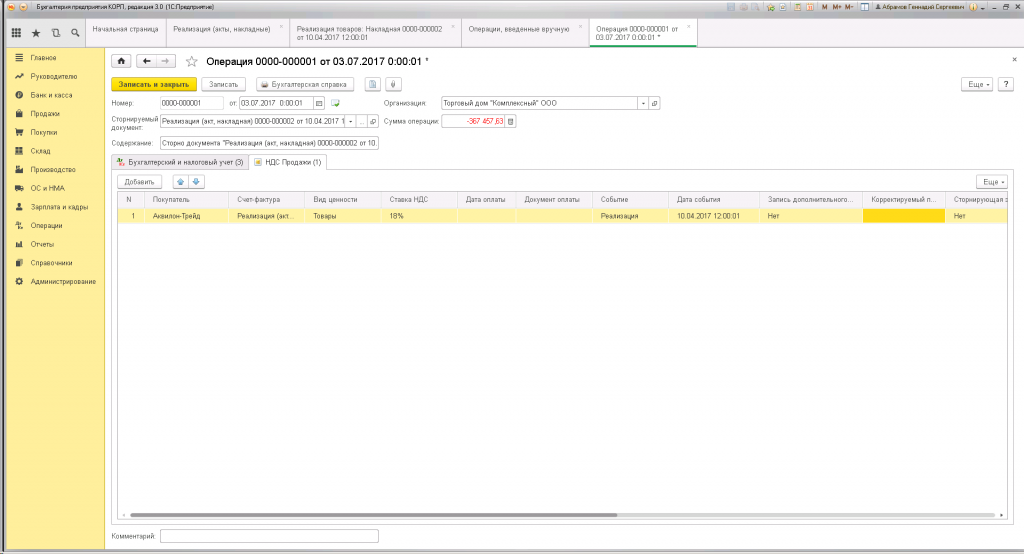

Для аннулирования реализации, ее нужно сторнировать. Операция «Сторно документа» находится в 1С: раздел Операции – Бухгалтерский учет – Операции, введенные вручную. Создаем новый документ, заполняем шапку:

-

«Номер» – программа присвоит сама:

-

«От» – отразится текущая дата;

-

«Сторнируемый документ» – здесь необходимо выбрать из списка нужную реализацию (раскрывается список нажатием «…»);

-

«Содержание» – данные заполнятся после выбора сторнируемой реализации;

-

«Организация» – если в базе 1С заведена только одна организация, то оставляем без изменений. Если вы ведете отчетность нескольких организаций, проверьте, чтобы в поле была указана нужная.

Таблица в нижней половине формы заполнится данными из реализации автоматически:

На закладке «НДС Продажи» появится строка со сторнировочной записью:

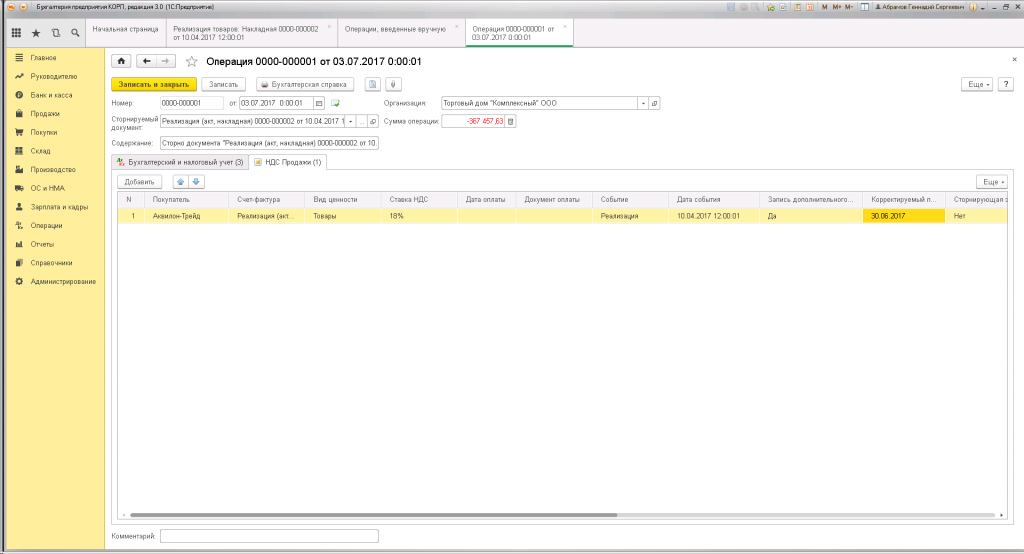

Обратите внимание, что по умолчанию в программе не создается дополнительный лист и не определяется период, к которому нужно отнести изменения. Это делается вручную:

-

для столбца «Запись дополнительного листа» ставится значение «Да» (по умолчанию стоит «Нет»);

-

для столбца «Корректируемый период» указывается дата, относящаяся к периоду, который мы корректируем (23 квартал 2017 года).

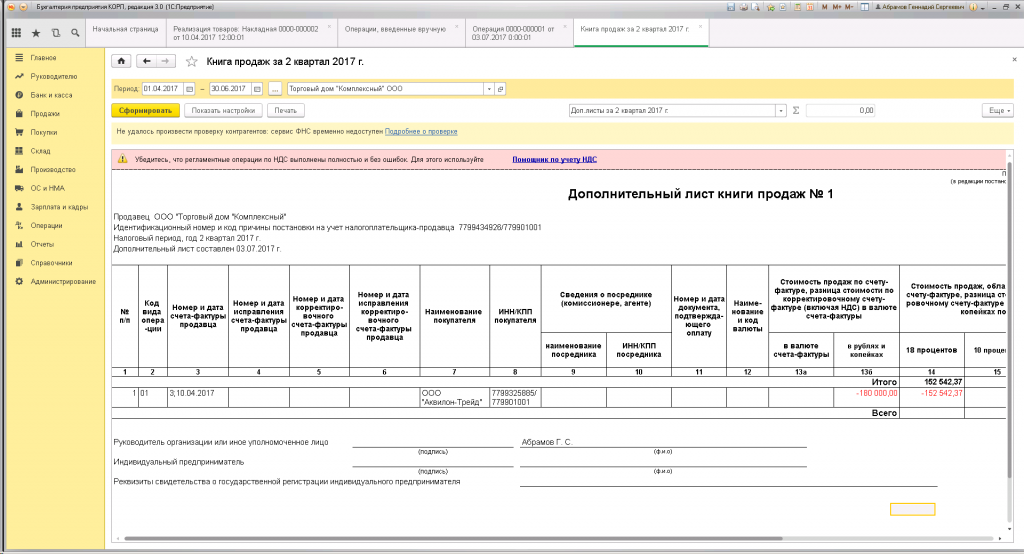

Когда все поля заполнены, можно проверить и записать документ. После этого реализация будет аннулирована, о чем появится запись в Книге продаж на дополнительном листе за 2 квартал 2017 года:

(Рейтинг:

5 ,

Голосов: 5 )