В строке 113 6-НДФЛ нужно показать, какая сумма из всех доходов отчетного периода начислена по гражданско-правовым договорам:

Что входит в строку 113:

- вознаграждения сторонним исполнителям по договорам на выполнение работ и оказание услуг;

- выплаты штатным работникам в рамках заключенных с ними договоров ГПХ на работы, услуги (их показывают отдельно от зарплаты, отражаемой в строке 112).

Что не входит в строку 113:

- аренда — это не работа и не услуга;

- плата за приобретенное у физлица имущество (тоже не работа и не услуга);

- выплаты по ГПД самозанятым (не платят НДФЛ) и ИП (платят НДФЛ сами).

Построчный порядок заполнения 6-НДФЛ по гражданско-правовым договорам смотрите в КонсультантПлюс. Пробный доступ к системе можно получить бесплатно.

Образец заполнения 6-НДФЛ за 1 квартал 2023 года смотрите в «КонсультантПлюс», бесплатно, оформив пробный доступ:

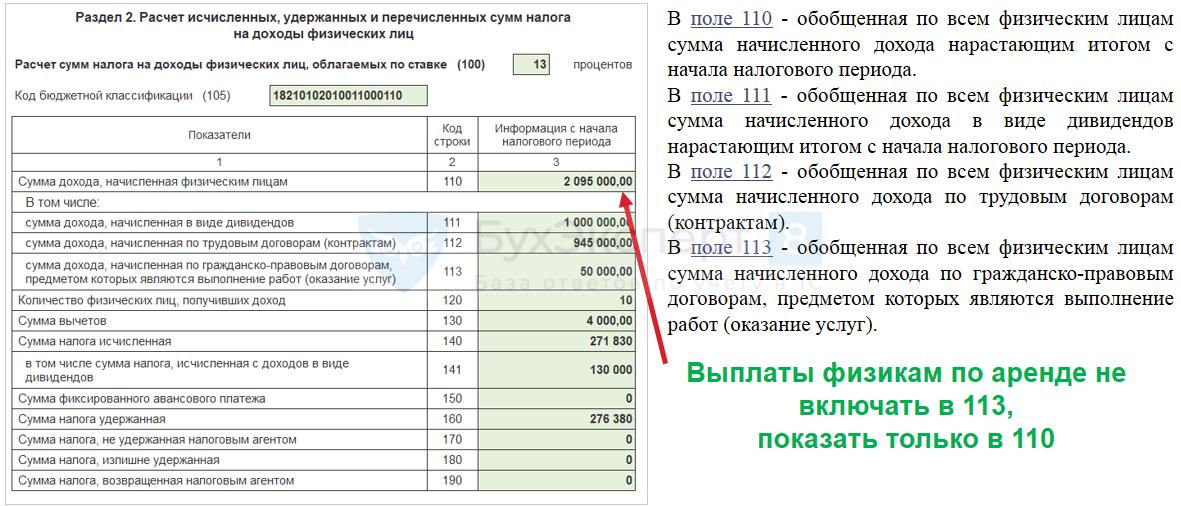

Порядок заполнения Раздела 2 отчета 6-НДФЛ (с 2021 года)

Содержание

- Порядок заполнения Раздела 2 отчета 6-НДФЛ (с 2021 года)

- Контрольные соотношения и примеры заполнения строк 110 – 113

- Настройки в ЗУП 3, при которых доходы попадают в 112 и 113 строки раздела 2 отчета 6-НДФЛ (с 2021 года)

Порядок заполнения Раздела 2 отчета 6-НДФЛ (с 2021 года)

Раздел 2 отчета 6-НДФЛ (с 2021 года) заполняется для каждой из ставок налога.

В Разделе 2 указывается:

Согласно правилам заполнения Раздела 2 строка 110 не равна сумме строк 111, 112 и 113:

- 110 строка <> 111 строка + 112 строка + 113 строка

Подробнее см. — Должна ли в 6-НДФЛ в разделе 2 строка 110 равняться сумме строк 111, 112 и 113?

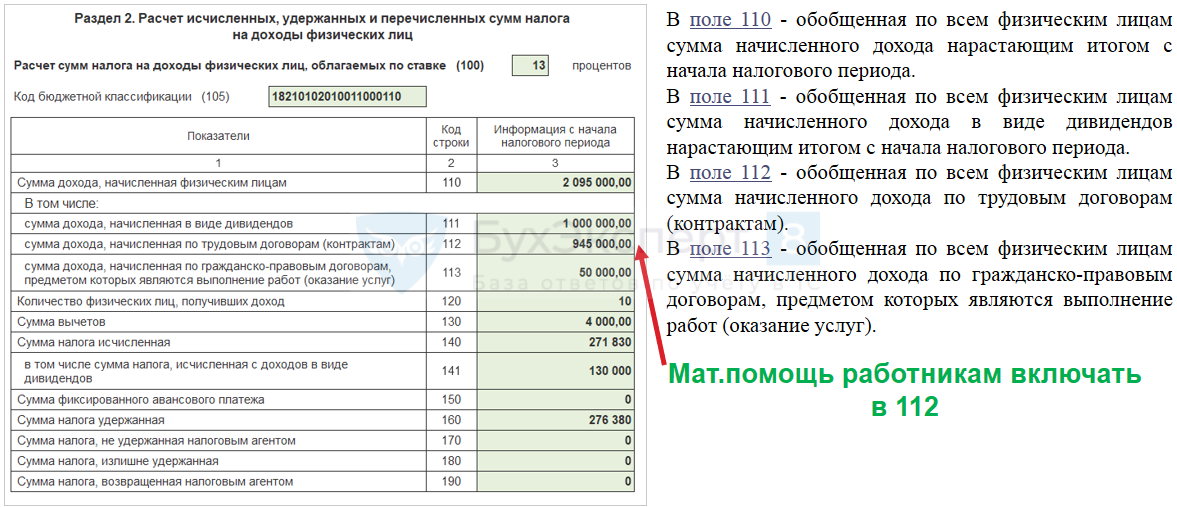

Рассмотрим несколько примеров заполнения строк 113 и 112:

- Выплаты физикам по аренде НЕ включаются в 113 строку, отражаются только в 110 строке.

Подробнее см. — Включаются ли выплаты физлицам по аренде в 113 строку раздела 2 отчета 6-НДФЛ?

- Материальная помощь работникам включается в 112 строку.

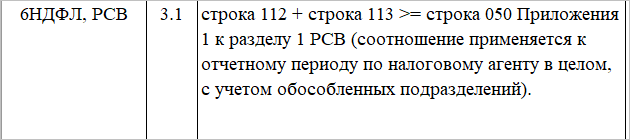

Вывод о таком заполнении данных в строке 112 по материальной помощи работникам следует из контрольного соотношения между 6-НДФЛ и РСВ:

Подробнее см. — Включать ли материальную помощь работникам в 112 строку раздела 2 отчета 6-НДФЛ?

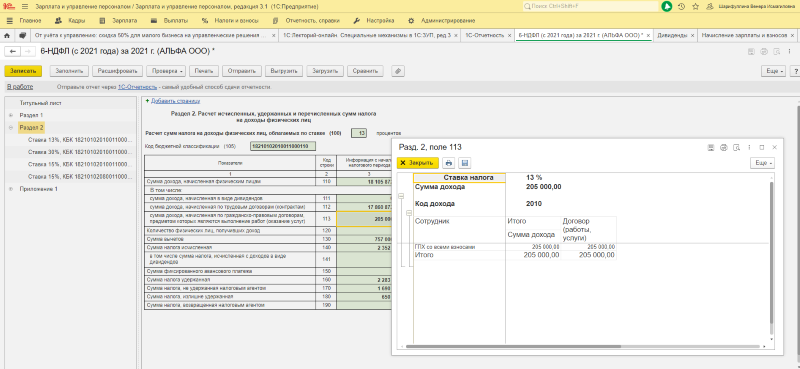

Настройки в ЗУП 3, при которых доходы попадают в 112 и 113 строки раздела 2 отчета 6-НДФЛ (с 2021 года)

В ЗУП 3 доходы попадают в 112 и 113 строки Раздела 2 отчета 6-НДФЛ (с 2021 года) по следующим правилам:

- в строке 112 отражаются доходы с категориями Оплата труда, Оплата труда в натуральной форме и Прочие доходы от трудовой деятельности, а также доходы с кодами (независимо от наличия трудового договора на день получения дохода): 2000, 2002, 2003, 2012, 2013, 2014, 2300, 2530. Для кодов 2760, 2762, 2710, 2720, 4800 проверяется наличие трудового договора.

- в строке 113 отражаются доходы с кодами 2001, 2010, а также доходы, полученные в дни, когда есть только договор ГПХ: 2760, 2720, 4800.

Такая реализация выбрана для того, чтобы по максимуму выполнялось контрольное соотношение между 6-НДФЛ и РСВ.

Подробнее см. — Настройки в ЗУП 3, при которых доходы попадают в 112 и 113 строки раздела 2 отчета 6-НДФЛ (с 2021 года)

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Оцените публикацию

(6 оценок, среднее: 4,17 из 5)

Загрузка…

Назад к статье

Отчеты, документы, обработки

Назад к статье

Новости и изменения

Назад к статье

Дополнительные материалы

Назад к статье

Топ-вопросов

Ответ эксперта

Расчет сумм НДФЛ, исчисленных и удержанных налоговым агентом, заполняют по форме из приказа ФНС от 15.10.2020 № ЕД-7-11/753@. Расчет состоит из двух разделов: в первом разделе отражают данные по обязательствам налогового агента, а во втором — высчитывают подоходный налог.

В разделе 2 расчета 6-НДФЛ указывают обобщенные показатели по всем физлицам:

- в строке 110 — сумму начисленного дохода нарастающим итогом с начала года;

- в строке 111 — сумму начисленных дивидендов нарастающим итогом с начала года;

- в строке 112 — сумму начисленного дохода по трудовым договорам и контрактам;

- в строке 113 — сумму начисленного дохода по гражданско-правовым договорам на выполнение работ, оказание услуг.

Договоры аренды, подряда и оказания услуг — это разные соглашения, которые регулируются отдельными главами Гражданского кодекса:

- аренда — главой 34 ГК РФ;

- подряд — главой 37 ГК РФ;

- возмездное оказание услуг — главой 39 ГК РФ.

По договору аренды или имущественного найма арендодатель предоставляет арендатору имущество во временное владение или пользование за плату (ст. 606 ГК РФ). Арендный договор — это самостоятельное соглашение, оно не относится к договорам оказания услуг (письмо Минфина от 15.03.2017 № 03-04-05/15280, письмо ФНС от 13.10.2011 № ЕД-3-3/3378@).

Более того, статья 208 НК РФ относит доходы от сдачи имущества в аренду и вознаграждение за трудовые обязанности, выполнение работ и оказание услуг к разным видам доходов для применения главы 23 НК РФ. Поэтому рекомендуем включать выплаты физлицам по договорам аренды в состав доходов из строки 110 расчета 6-НДФЛ. В строке 113 учитывать арендную плату не нужно.

Этот факт подтверждает и то, что в контрольных соотношениях к форме 6-НДФЛ нет такого, в соответствии с которым в разделе 2 расчета показатели строки 110 должны равняться суммам строк 111, 112 и 113 (письма ФНС от 18.02.2022 № БС-4-11/1981@, от 10.03.2022 № БС-4-11/2819@). Зато есть соотношение, в котором суммы показателей из строки 112 и 113 раздела 2 должны быть равны или больше показателя строки 050 «База для исчисления страховых взносов» приложения 1 к разделу 1 РСВ. Напомним, что арендная плата страховыми взносами не облагается (п. 4 ст. 420 НК РФ, письмо ФНС от 25.06.2018 № БС-4-11/12184@).

Разберем еще один нюанс — аренда и самозанятые сотрудники. Раньше организации и ИП, которые арендовали жилье, транспорт или имущество у своих самозанятых работников, не удерживали и не платили НДФЛ с арендной платы. Но Минфин разъяснил, что арендная плата не попадает под налог на профессиональный доход — такие поступления относятся к доходам от сдачи имущества в аренду, а не от профессиональной деятельности (письма ФНС от 03.08.2021 № СД-4-3/10980@, Минфина от 15.06.2021 № 03-11-11/46753, от 20.01.2022 № 03-11-11/3153).

В результате ИФНС требует от налоговых агентов сдать уточненные расчеты 6-НДФЛ и включить доходы от аренды сотрудников в раздел 2 — в строку 110. В такой ситуации налоговая вправе взыскать с агента НДФЛ, который он не удержал (п. 9 ст. 226 НК РФ). Кроме того, налоговики начисляют пени и штрафы за неудержание у сотрудника подоходного налога из арендной платы.

2 минуты на чтение

90 просмотров

Содержание

В строке 113 расчета 6-НДФЛ указывают сумму доходов отчетного периода, начисленных по гражданско-правовым договорам.

В строке 113 расчета по форме 6-НДФЛ нужно указать обобщенную по всем работникам сумму дохода, начисленного по гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг. То есть, не все выплаты в рамках гражданско-правовых отношений включаются в этот показатель.

Суммы по каким ГПД включать в строку 113:

- Суммы вознаграждений, начисленных исполнителям по договорам о выполнении работ и оказании услуг.

- Суммы вознаграждений, начисленных штатным работникам по заключенным с ними гражданско-правовым договорам о выполнении работ, оказании услуг (эти суммы показывают отдельно от зарплаты, отражаемой в строке 112).

Суммы по каким ГПД не нужно включать в строку 113:

- Вознаграждения по договорам аренды, так как, это не работа и не услуга.

- Выплаты по договорам купли-продажи имущества, передачи прав и т.п

- Выплаты по ГПД с самозанятым.

Построчный порядок заполнения 6-НДФЛ по гражданско-правовым договорам смотрите в бераторе Практическая энциклопедия бухгалтера

Что проверить в 6-НДФЛ

ФНС России письмом от 23.03.2021 № БС-4-11/3759@ утвердила контрольные соотношения.

По строке 113 установлено свое соотношение. Поскольку есть доходы, которые должны быть только в общей сумме, сумма строк 111 112 113 не должна быть равна строке 110 раздела 2 расчета 6-НДФЛ.

Доход по строке 110 должен быть >= вычетам по строке 130.

Рекомендуем похожие статьи

Ваша заявка принята. Мы решим ваш вопрос в течение 2-х рабочих часов!

Спасибо! Ваша заявка принята.

Мы свяжемся с вами в ближайшее время!

Спасибо! Мы свяжемся с вами через несколько минут

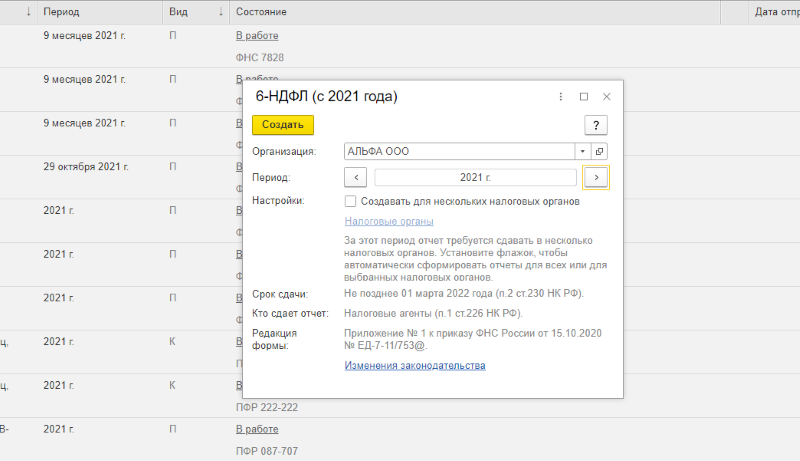

Год близится к завершению. У бухгалтеров наступает пора подводить итоги года. В текущем году появились новые формы отчётов, 6-НДФЛ не исключение. Начиная с первого квартала 2021 года утверждена Приказом ФНС России от 15.10.2020 № ЕД-7-11/753@ новая форма и порядок заполнения.

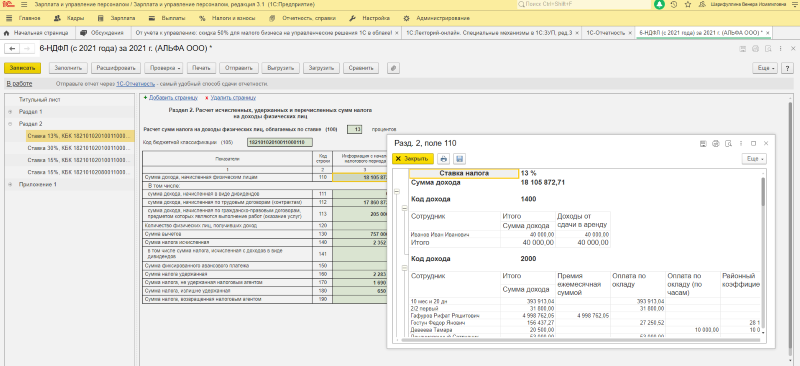

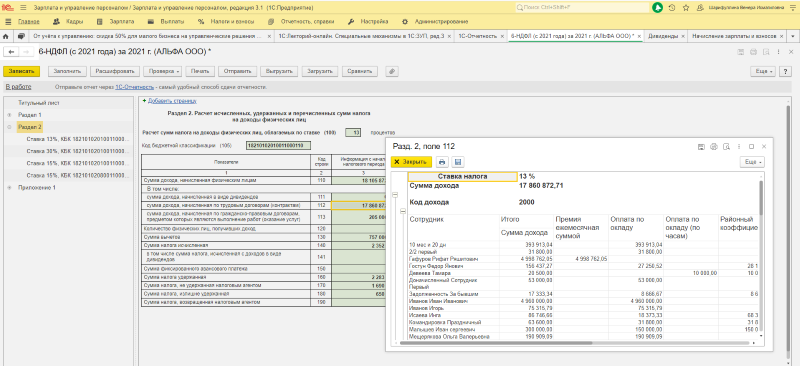

При формировании нового отчёта 6-НДФЛ в программе 1С:Зарплата и управление персоналом ред. 3.1 ещё возникает много вопросов и сложностей заполнения второго раздела отчёта. В этой статье рассмотрим подробнее заполнение строк 110 — 113 второго раздела нашего отчёта.

Хотим дать маленькое пояснение. Сама форма отчёта изменилась, но порядок заполнения остался прежним. Итак, второй раздел будет отражать информацию по начислениям нарастающим итогом с начала отчётного периода (года). До этого данную функцию выполнял первый раздел.

Нарастающим итогом отражаются начисленные доходы (стр. 110 — 113); количество физлиц — получателей доходов (стр. 120); сумму предоставленных налоговых вычетов (стр. 130); сумму НДФЛ: начисленную (стр. 140), удержанную (стр. 160), неудержанную (стр. 170), излишне удержанную (стр. 180), возвращённую (стр. 190); фиксированный аванс (стр. 150).

Подробнее остановимся на строках 110 — 113.

В строке 110 отражается сумма начисленного дохода нарастающим итогом с начала налогового периода.

В строке 111 отражается обобщённая по физическим лицам сумма начисленного дохода в виде дивидендов нарастающим итогом с начала налогового периода.

В строке 112 отражается обобщённая по физическим лицам сумма начисленного дохода по трудовым договорам (контрактам). ФНС России дала разъяснения, что к доходам, которые должны быть отражены по этой строке, относятся выплаты, начисляемые работодателем (налоговым агентом) физическим лицам в рамках трудовых отношений. Ещё можно сюда отнести премию, компенсацию за неиспользованный отпуск, выплаты, имеющие социальный характер, и др..

В строке 113 отражается обобщённая по физическим лицам сумма начисленного дохода по гражданско-правовым договорам, предметом которых является выполнение работ (оказание услуг). Письмом ФНС России от 23.03.2021 № БС-4-11/3759@ утверждены контрольные соотношения, которые будут применены при проверке отчёта. Сумма строк 111, 112, 113 не равна строке 110 раздела 2 расчёта 6-НДФЛ, а это значит, что есть доходы, которые будут только в общей сумме, следовательно, отсутствие этого равенства не будет нарушением по названным строкам.

Доход по строке 110 будет больше или равен вычетам по строке 130.

Отметим, что проверять заполнение 6-НДФЛ налоговые органы будут также и по контрольным соотношениям к РСВ. Такие показатели ИФНС привела в письме от 19.02.2021 № БС-4-11/2124. В проверке имеют место соотношения:

– стр. 110 разд. 2 6-НДФЛ — стр. 111 разд. 2 6-НДФЛ больше либо равно стр. 050 гр. 1 подр. 1.1 разд. 1 РСВ.

То есть сумма общих доходов минус доходы в виде дивидендов равна данным по доходам из отчёта «Расчёт страховых взносов за указанный период».

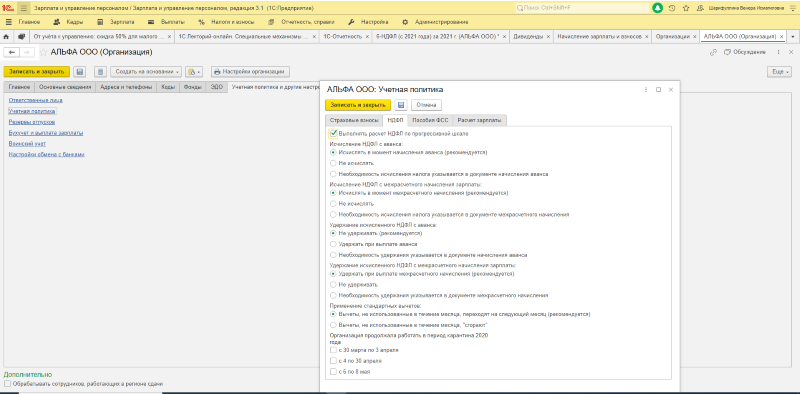

Обратите внимание , что с 1 января 2021 года действует прогрессивная шкала ставок НДФЛ. До 5 млн рублей ставка НДФЛ 13 %. После превышения налогооблагаемой базы применяем 15 % от суммы превышения. Поэтому доходы должны отражаться по соответствующим налоговым ставкам. Настройка в программе 1С:Зарплата и управление персоналом ред. 3.1 уже есть в настройках учётной политики организации.

В статье показаны необходимые моменты отражения данных в отчёте 6-НДФЛ при заполнения раздела 2. Желаем продуктивного подведения итогов отчётного года и лёгкой сдачи отчётности. А мы в свою очередь будем рады помочь, если вы обратитесь к нам на Линию консультаций 1С по номеру +7 499 956-21-70.

Свидетельство о регистрации СМИ: Эл № ФС77-67462 от 18 октября 2016 г.

Контакты редакции: +7 (495) 784-73-75, smi@4dk.ru

Поздравляем! Вы успешно подписались на рассылку