С объемами кредитования растут и объемы кредитного мошенничества. Дело преступников упрощают технологии: сегодня стало в разы легче выкрасть конфиденциальную информацию и воспользоваться ей, чтобы оформить «ложную» ссуду или микрозайм. В статье ниже — о том, что такое кредитная история и как узнать, какие кредиты на меня оформлены.

Что такое кредитная история?

Кредитная история — это финансовое досье, которое банки формируют на всех граждан РФ и лиц, имеющих вид на жительство. Включает такую информацию:

- О заемщике — фамилию, имя и отчество, дату рождения, паспортные данные (идентификационный номер, гражданство, прописка);

- О кредитных обязательствах — номера договоров займа и договоров, даты их заключения, размер и валюта, срок кредитования;

- Об исполнении обязательств — сроки и размер платежей, наличие задолженностей и просрочек, опыт поручительства.

Кстати, кредитная история есть даже у тех, кто ни разу не обращался за ссудой (в этом случае она называется «нулевой»). Все досье на россиян находятся в БКИ — бюро кредитных историй. В 2019 году действовало 12 таких организаций, зарегистрированных в госреестре (их перечень есть на сайте Банка России).

Сведения из кредитной истории хранятся 15 лет, начиная со времени, когда была сделана последняя запись. Каждый гражданин вправе получить доступ к своему досье: один раз в год бесплатно, чаще — за деньги. Это гарантирует ст. 8 закона № 218-ФЗ «О кредитных историях».

Зачем банку кредитная история?

Кредитование в стране набирает обороты. В банки обращаются за кредитными и овердрафтными картами, потребкредитами, автокредитами и ипотекой, а в МФО — за микрозаймами. В таких условиях финучреждениям необходимо понимать, кто их заявитель: есть ли на нем кредиты, насколько дисциплинирован в погашении долга, какова его текущая кредитная нагрузка и есть ли задолженности. Эти сведения банки и формируют в кредитную историю.

Если досье положительное, заявку одобрят быстро и могут предложить более мягкие условия по ссуде. Тем же, кто допускал просрочки, слишком часто обращался за кредитами или имеет незакрытые долги на внушительную сумму, почти наверняка откажут. Это объясняется рисками банка: ни одна организация не хочет терять свои деньги, одалживая их ненадежному плательщику.

Как проверить, есть ли кредит на человеке?

Узнать, сколько кредитов у человека, можно массой способов — и онлайн, и посредством личного визита. Но всего есть три инстанции, куда обращаются с таким запросом:

- Непосредственно в банк. Через отделение, call-центр, мобильный или интернет-банк, терминал, банкомат;

- В бюро кредитных историй. Начать поиски можно на сайте госуслуг и Банка России либо напрямую обратиться в БКИ;

- На сайте судебных приставов. Способ работает, если по кредиту уже образовалась задолженность.

Чтобы получить ответ в каждой из инстанций, нужно представить личные данные — ФИО, номера паспорта и кредитных договоров, код субъекта в БКИ. А вот информации о кредитах и должниках в свободном доступе или за плату стоит остерегаться: она не соответствует действительности.

Как проверить наличие кредитов онлайн?

Узнать долги по кредитам без лишней беготни можно, если начать поиски онлайн. Через интернет взаимодействуют с теми же инстанциями:

- Запрашивают КИ в бюро;

- Обращаются напрямую в банк;

- Ищут сведения на сайте приставов.

Каждый из способов имеет свои нюансы. На них стоит остановиться подробнее.

Запрос в БКИ

В России работает дюжина БКИ. Кредитная история может храниться в любом из них, поэтому сперва человек должен выяснить, куда именно ему обращаться. Как это сделать:

- Через сайт Банка России cbr.ru. При нем собран Центральный каталоге кредитных историй (ЦККИ), где хранятся сведения о финансовых досье всех россиян. Для поиска по каталогу вводят паспортные данные и код субъекта;

- Через сайт госуслуг gosuslugi.ru. Узнать местонахождение своей кредитной истории могут пользователи, которые подтвердили учётную запись.

Дальше дело за малым — кредитная история запрашивается в нужном бюро. Как сделать это дистанционно:

- Зарегистрироваться на сайте БКИ;

- Пройти идентификацию.

Обычно бюро предлагают способы:

- Через переадресацию на портал Госуслуг;

- Квалифицированной эл. подписью (УКЭП);

- Телеграммой, заверенной оператором связи.

- Пройти в личный кабинет, где можно посмотреть кредитную историю.

Естественно, получить доступ к КИ можно и оффлайн, придя с паспортом в офис организации и написав соответствующее заявление.

Обращение в банк

Этот способ работает, если знать, в каком банке оформлен кредит. Например, заемщики часто проверяют, есть ли задолженность по кредитам и в каком размере. Что можно сделать онлайн:

- Обратиться к онлайн-консультанту, назвав персональные данные. Обычно это ФИО, телефон и номер кредитного договора;

- Зайти в мобильный или интернет-банк. В личном кабинете во вкладке «Кредиты» есть вся информация о графиках платежей, суммах и долгах;

- Использовать терминал. Введя номер кредитного договора, клиент видит размер задолженности и может пополнить счет.

Кстати, оповещение о платежах и просрочках банки предлагают настроить автоматически. Если воспользоваться этой опцией, подробные отчеты по кредиту будут приходить на телефон, электронный ящик или по почте.

Проверка у судебных приставов

Узнать задолженность по кредиту по фамилии можно на сайте судебных приставов. Их база содержит сведения о заемщиках при условии:

- что банку задолжали сумму свыше 50 000 рублей;

- при этом кредитор подал заявление в судебные инстанции;

- было принято решение о взыскании долга, аресте имущества или о запрете выезжать за границу.

Кроме фамилии, на портале приставов запрашивают дату рождения и место проживания (регистрации).

Как проверить, есть ли кредит на другом человеке?

Проверить, есть ли кредит у другого человека нельзя: эта информация считается конфиденциальной и потому охраняется от посторонних. Но сделать запрос в БКИ с разрешения самого владельца кредитной истории можно. Для этого оформляется доверенность (с заверкой и нотариуса). Далее алгоритм тот же — с документом нужно явиться в бюро и назвать код субъекта.

Что делать, если на меня оформили кредит?

Оформление кредита на чужое имя подпадает под статью «мошенничество», поэтому без взаимодействия с правоохранительными органами не обойтись. Если в БКИ или банковском сервисе вдруг обнаружился «ложный» кредит, то вот подробный алгоритм действий:

- Подать заявление в отделении полиции. Желательно уже на этом этапе подтвердить непричастность к оформлению кредита (например, представить документы о краже или утере паспорта);

- С бумагами, выданными в полиции, отправиться в банк. Там затребовать копии документов по ссуде и составить претензию о незаконности кредитования;

- Собрать максимум доказательств своей непричастности — запросить записи с камер наблюдения и провести почерковедческую экспертизу.

Далее служба безопасности банка и полиция должны координировать поиски мошенника. Но если кредитная организация отказывается сотрудничать, клиент может идти суд с гражданским иском. Незаконность кредита ему предстоит доказать с помощью свидетельских показаний и документов.

Теперь взять кредит или кредитную карту онлайн стало еще проще. Скачайте и установите мобильное приложение Bankiros.ru в Google Play.В приложении вы можете быстро и бесплатно подобрать кредит или кредитную карту среди самых выгодных предложений, оставить заявку в выбранные банки или отправить единую анкету во все банки в пару кликов.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

На 2022 год в России зарегистрировано 1310 МФО. Они работают по единым шаблонам и нередко имеют схожий фирменный стиль, из-за чего клиенты часто путаются и не могут понять, оформляли они в этой компании кредит или нет.

Однако если человек забыл название офиса, где брал займ, он может легко узнать эту информацию (как дистанционно, так и офлайн).

Как узнать, где брал займ, если забыл название?

Поиск МФО через БКИ

Найти микрофинансовую компанию, в которой был взят микрозайм, проще всего через БКИ (бюро кредитных историй). Для этого нужно заказать бесплатную выписку из Центрального каталога КИ в режиме online.

В полученном электронном документе будет находиться полный список всех БКИ, в котором содержатся данные о конкретном физическом лице. Если у заемщика нет профиля на Госуслугах, он может отправить запрос через официальный сайт ЦБ РФ.

У любого гражданина РФ есть право бесплатно проверять кредитную историю один раз в 6 месяцев. За более частые запросы надо платить. При этом максимальное количество запросов КИ не ограничено.

После ознакомления с перечнем бюро, в которых находится кредитная история, надо запросить в них нужную информацию.

Оформить запрос можно несколькими способами:

- онлайн на сайте БКИ;

- в банке (эту возможность следует уточнить в выбранном БКИ);

- по обычной почте (для этого потребуется нотариальное удостоверение подписи);

- лично в офисе по приему физических лиц бюро;

- с помощью электронной анкеты с использованием ЭЦП;

- телеграммой, заверенной оператором связи при условии своевременного предъявления паспорта или иного документа, удостоверяющего личность.

Ответы от БКИ присылаются в электронном виде на указанную в заявке почту. Их нужно внимательно изучить и отметить все имеющиеся МФО.

Дело в том, что подобные организации обязаны направлять данные в бюро даже тогда, когда они отказали клиенту в выдаче ссуды. Благодаря этому физлицо сможет найти название искомой конторы и связаться с ее представителями.

Получение КИ со списком МФО через Госуслуги: пошаговая инструкция

Цифровизация государственных услуг дала возможность каждому гражданину РФ запросить кредитную историю через сервис Gosuslugi.

Оригинальные отзывы по этой теме мы собрали здесь, отзывы настоящих людей, много комментариев, стоит почитать.

Получение КИ в этом случае включает в себя:

- авторизацию в ЛК;

- поиск фразы «Бюро кредитных историй»;

- открытие нужной вкладки;

- заполнение анкеты;

- направление данных на обработку.

Пользователь может запросить кредитную историю в любом формате (на телефон или e-mail). Помимо этого информация о КИ будет размещена в ЛК на сайте Госуслуг. Заемщикам доступна полная кредитная история со всеми необходимыми пометками.

На основании этих данных можно узнать официальные наименования микрофинансовых фирм, где клиент получал микрозайм, а затем найти бренд, под которым они работают.

Поиск среди крупных МФО

Если клиент забыл, где и как брал займ, он может узнать микрофинансовую организацию по ее названию или особенным условиям кредитования. При этом начинать поиск следует с самых крупных МФО.

В 2022 году к ним можно отнести:

- Lime zaim (МФК “ЛАЙМ-ЗАЙМ”)

- Екапуста (сайтом владеет МКК Русинтерфинанс);

- Турбозайм

- MoneyMan (договор в фирме подписывается с МФК Мани Мен);

- Отличные наличные (торговая марка принадлежит двум фирмам: Авантаж и Бюро финансовых решений);

- Zaymer (МФК Займер);

- МигКредит (организация учреждена кипрским холдингом MIGCREDIT HOLDINGS LIMITED);

- OneClickMoney (МКК Универсального финансирования);

- Kviku (сервис МФО Air Loans);

- Ezaem (фирма является частью международного концерна TWINO);

- ДоброЗайм (МФК Саммит);

- CashUfinance (МКК Киберлэндинг);

- Быстроденьги (МФК Быстроденьги);

- PayPS (МФК Займ Онлайн).

Больше о самых популярных и надежных микрофинансовых компаниях России, услугами которых пользуются многочисленные россияне, читайте здесь.

При поиске МФО важно учитывать не только ее бренд, но и официальное юридическое название, указываемое в кредитных договорах. Это поможет быстрее найти нужную фирму.

Заемщик может обратиться напрямую в каждую из этих микрофинансовых организаций, чтобы узнать, не оформлял ли он когда-либо в них кредит. Для этого потребуется активный номер телефона и реквизиты паспорта.

Чтобы проверить наличие или отсутствие задолженности перед конкретной организацией, нужно авторизоваться на ее сайте. При необходимости можно воспользоваться функцией восстановления пароля по телефону или электронной почте.

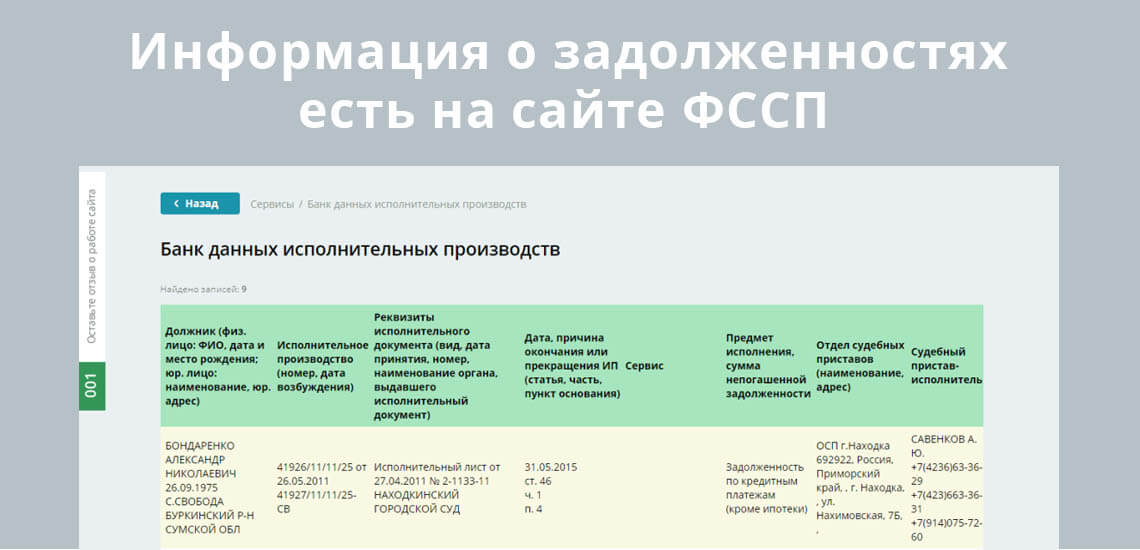

Поиск МФО через сайт ФССП

Сайт судебных приставов позволяет получить развернутые сведения о кредитах, по которым было начато исполнительное производство. Для поиска требуемых данных на портале ФССП нужно ввести свои ФИО, после чего на странице отобразится информация о просроченной задолженности с указанием всех микрокредитных фирм.

Однако этот способ обычно не приносит желаемого результата, поскольку непогашенными микрозаймами в МФО занимаются специальные отделы взыскания. Они самостоятельно находят контакты заемщика и связываются с ним для разъяснения ситуации.

Если же на сайте ФССП присутствует список исполнительных производств, которые не относятся к конкретному физическому лицу, необходимо:

- Удостовериться в точности заполнение графы поисковой формы.

- Проверить, на кого оформлены микрозаймы, т.к. в результатах поиска ФССП могут отображаться данные о полных тезках с одинаковыми датами рождения.

- Связаться с сотрудниками ФССП и сообщить о неправомерно начисленном долге. Это нужно для того, чтобы максимально быстро и законно урегулировать проблему. Также может потребоваться подача заявления о мошенничестве в правоохранительные органы (актуально для тех случаев, когда кредит в МФО оформлялся по поддельному паспорту).

- Позвонить или написать в микрофинансовую компанию, в которой числится задолженность, и согласовать с ее руководством план дальнейших действий.

Дополнительно читайте этот обзор, в котором мы рассматриваем лучшие МФО, которые новым клиентам предлагают займы без процентов (0 рублей переплаты).

Поиск через интернет-сервисы моментальной проверки КИ

Сегодня существует немало специальных онлайн сервисов, которые за минимальные плату предоставляют подробный отчет по кредитной истории. При этом вся процедура занимает меньше 20 минут. В 2022 году такой способ считается самым популярным и безопасным.

Возможно, эти статьи также будут вам интересны:

В отчетном документе посреднического интернет сервиса будут указаны все микрофинансовые организации, в которых человек когда-либо оформлял ссуду: с контактами и адресами. Это поможет сориентироваться и быстро найти нужную организацию.

Поиск МФО с помощью телефона и электронной почты

При оформлении микрокредита МФО использует разные методы идентификации заемщиков. И одним из таких способов является подтверждение номера мобильного телефона, профиля в социальных сетях или электронной почты.

МФК направляет клиенту смс или письмо с кодом активации, который заемщик должен ввести в соответствующее поле на сайте или назвать менеджеру фирмы, чтобы получить деньги. Благодаря этому клиент может найти наименование МФО через свой мобильный телефон, емейл или профиль в соцсети.

Для этого нужно проверить все электронные письма за определенный промежуток времени, восстановить переписку в аккаунте соцсети или взять распечатку смс и звонков.

Этот способ поможет каждому человеку узнать, где он брал денежный займ, если забыл точное название фирмы, и как выглядит ее офис. Метод подходит для тех клиентов, которые обращались в компанию в дистанционном режиме через портал МФО.

Если вы хотите узнать, как получить кредит без отказа? Тогда пройдите по этой ссылке. Если же у вас плохая кредитная история, и банки вам отказывают, то вам обязательно необходимо прочитать эту статью. Если же вы хотите просто оформить займ на выгодных условиях то нажмите сюда.

Если вы хотите оформить кредитную карту, тогда пройдите по этой ссылке. Другие записи на эту тему ищите здесь.

“Billing address” – это адрес, на который клиенту приходят выписки и счета от банка. Кредитные и дебетовые карты Сбербанка открываются без ввода этого параметра, но при оплате заказа в иностранных интернет-магазинах платежный адрес ввести необходимо.

«Billing Address» – термин из иностранной банковской системы, в буквальном смысле – «платежный адрес». В общем смысле под ним понимается адрес владельца счета, который он указывал при оформлении карты или вклада. По этому адресу приходят выписки и другие документы о движении средств.

Интернет-магазины запрашивают эту информацию, чтобы предотвратить мошеннические действия и получить дополнительное подтверждение личности владельца счета. Когда проводится транзакция (списание средств), платежный адрес, введенный при заполнении анкеты сверяется с общей базой данных Address Verification Service (AVS). Если информация совпадает, оплата производится без дополнительных задержек. Если нет – операция отклоняется.

Тут и возникают сложности для владельцев российских карт. Дело в том, что российские банки не используют billing addres в работе. А так данных в системе нет, они не занесены в AVS и проверка транзакции невозможна.

Это не значит, что граждане России не могут совершать покупки в зарубежных интернет-магазинах. В большинстве случаев владельцы сайтов знают об особенностях работы банковской системы и просто пропускают процедуру сверки AVS. Платежный адрес сохраняется во внутренней базе, чтобы при возникновении спорных ситуаций провести новую сверку. Иногда прибегают к ручной проверке данных. Реже платеж отклоняется совсем.

Иногда платежный адрес требуется ввести уже при регистрации на крупных сайтах. По сути это обычная формальность. Оставить поле пустым нельзя, но можно ввести свой адрес по месту проживания или прописки.

В других случаях указать информацию нужно при оформлении заказа. В этом случае выберите адрес, указанный при получении карты. Подойдет и адрес доставки товара. К ручной сверке с системой интернет-магазины прибегают редко.

Как узнать «billing addres» карты Сбербанка

Как и другие финансовые организации, ведущие деятельность на территории Российской Федерации, Сбербанк не использует платежный адрес клиента и не вводит его в систему. Поэтому покупки на иностранных сайтах осложняются.

В большинстве случаев работает простой способ – ввести любой вымышленный адрес, похожий на российский. Так как сверка с системой в крупных интернет-магазинах не проводится, операция скорее всего будет одобрена.

Но разумнее будет выбрать реальный адрес. Нужно вспомнить данные, указанные при заказе и оформлении карты или счета, адрес фактического проживания или регистрации. В этом случае можно не бояться дополнительной ручной проверки и отказа от транзакции.

Оформляя покупку, которая будет оплачена картой Сбербанка на зарубежном сайте, набирайте данные транслитом (латинскими буквами), но на русском языке. Стандартный порядок ввода данных на американских и европейских сайтах таков: улица, номер дома, корпус, квартира. То есть примерный платежный адрес будет выглядеть так: ulica Lenina, 23-4. Если вы не знаете, как правильно написать адрес английскими буквами, воспользуйтесь онлайн-сервисами транслита.

Несмотря на то, что по сути введение платежного адреса для покупок по российским картам является простой формальностью, стоит отнести к процедуре серьезно. Иначе у магазина могут возникнуть подозрения, что именно вы являетесь владельцем карты.

В спорных случаях продавец может обратиться за подтверждением транзакции в Сбербанк. В этом случае, скорее всего, банк одобрит платеж, но могут возникнуть технические сбои и задержки.

Практика показывает, что в большинстве случаев оплата не отклоняется из-за неверного платежного адреса. В некоторых случаях иностранные интернет-магазины отклоняют платеж, сделанный картой Сбербанка. Но таких сайтов очень мало, а все крупные организации (Amazon, bestbuy, eBay, AliExpress и другие) предусматривают особенности российской банковской системы и оформляют заказы без проверки платежного адреса.

С термином «расчетный адрес кредитной карты» владелец кредитки сталкивается достаточно редко. Это обусловлено тем, что большинство клиентов банков рассчитываются кредиткой на территории России, где в силу особенностей банковской системы этот реквизит не обязателен при проведении операций по банковской карте.

Что такое расчетный адрес?

Расчетный адрес платежного инструмента – это один из реквизитов карты, который совпадает с местом жительства или регистрации владельца платежного инструмента. Он присваивается однократно при заполнении анкеты на получение платежного инструмента. По данному адресу банк направляет клиенту корреспонденцию, в том числе выписки по счету, если он заявил о необходимости их получения на бумажном носителе. Впоследствии его можно поменять только при личном посещении банка по письменному заявлению владельца кредитки.

Следует обратить на некоторые особенности присвоения расчетного адреса. Дело в том, что зачастую место регистрации и фактическое проживание клиента не совпадают. Банк отправляет корреспонденцию по месту фактического проживания клиента, который он указывает при формировании анкеты. Однако многие владельцы кредитного продукта не обращают внимания на такую особенность и считают расчетным адресом тот, который указан в паспорте как место регистрации, что является ошибкой.

Обратите внимание! В эпоху коронавируса все ищут дополнительные возможности заработка. Удивительно, что альтернативными способами зарабатывать можно гораздо больше, вплоть до миллионов рублей в месяц. Один из наших лучших авторов написал отличную статью о том, как зарабатывают в игровой индустрии тысячи людей в интернете. Читайте статью с отзывами о заработке на играх в лучших заведениях.

Для чего необходим расчетный адрес?

Данный параметр необходим для полноценного использования платежного инструмента. При расчетах за границей, а также при оплате товаров и услуг зарубежных интернет-магазинов многие пользователи сталкиваются с обязательным полем Billing address, (это и есть расчетный адрес). При заполнении реквизитов для оплаты поле Billing address нельзя оставлять пустым, поскольку произвести транзакцию будет невозможно.

Для справки! Billing address необходим для предотвращения случаев мошенничества и служит дополнительным параметром идентификации плательщика. Специальная система проводит автоматическую сверку данных внесенных плательщиком с данными, зарегистрированными в банковской системе.

Заполнение поля Billing address осуществляется латиницей, что зачастую становится препятствием для продолжения проведения операции. Если при оформлении кредитки ее владелец предъявил в качестве второго документа загранпаспорт, то сотрудник банка переписывает его в точности как написано в паспорте в документы по кредитной карте. В этом случае проблем не возникает, и владелец кредитки при указании платежных реквизитов просто переписывает реквизиты с загранпаспорта.

Но, если заемщик предъявил общегражданский паспорт, в котором место проживания указано только на русском, то сотрудник банка при внесении данного реквизита переводит его на свое усмотрение, при этом зачастую допуская ошибки. В данном случае достаточно сложно догадаться, как именно перевел адрес сотрудник банка. Поэтому недостаточно просто знать данный параметр, необходимо еще учитывать, как он записан в документах при оформлении платежного инструмента.

Как узнать свой Billing address?

Во избежание проблем при оплате за границей следует знать свой точный Billing address. Узнать его можно несколькими способами:

- Позвонить в банк эмитент и уточнить у оператора данную информацию. Для этого необходимо сообщить свои паспортные данные или кодовое слово, которое было оговорено при заполнении анкеты.

- Если сохранился конверт, в котором клиент получил кредитку, то нам содержится вся необходимая информация по карте.

- В договоре, который прилагался к кредитной карте, помимо условий пользования обязательно содержатся все ее реквизиты.

- Самый простой и доступный способ посмотреть все данные карты – в личном кабинете интернет-банке или в мобильном банке.

Знание всех реквизитов платежного инструмента позволит клиенту полноценно использовать весь ее функционал, который с каждым годом расширяется.

Если нравится – подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Высшее образование в Международном Восточно-Европейском Университете по направлению “Банковское дело”. С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю “Финансы и кредит”. Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. rusanova@brobank.ru

Открыть профиль

Специалист Бробанк.ру провел исследование и определил, как узнать, есть ли кредиты на человеке, существуют ли вообще такие методы проверки. Куда можно обратиться за получением информации, и как узнать, есть ли у тебя кредиты.

-

Как проверить наличие кредита у человека

-

Через платные сервисы

-

Узнать наличие кредитов через базу ФССП

-

Как узнать, сколько у меня кредитов

Как проверить наличие кредита у человека

Все сведения о выданных и выплаченных кредитах хранятся в Бюро Кредитных Историй (сокращенно — БКИ). Только там можно узнать наличие кредитов у физического лица. На каждого заемщика, который брал или даже просто пытался взять ссуду, создается досье, где и отражается полная информация: запрос на займы, информация о гашение, о действующих долгах, о просрочках.

Эти сведения всегда изучают банки и микрофинансовые организации. Для них проверка кредитов крайне важна, они проводят ее всегда. Таким образом они получают важную информацию, которая помогает определить платежеспособность заявителя, его текущую долговую нагрузку и обязательность. При наличии просрочек банки обычно присылают отказ.

Но можно ли узнать о кредитах другого человека таким образом? Если банки имеют прямой доступ к базе БКИ, то обычные люди им не обладают. По закону вы можете подавать запросы в БКИ, чтобы получить собственное досье, но вот проверить наличие кредитов по фамилии и даже паспортным данным стороннего человека невозможно.

По закону БКИ могут предоставлять кредитные истории только самим гражданам после идентификации или финансовым организациям.

Так что, тут только один вариант. Если для вас крайне важен вопрос, как узнать про кредиты человека, то получить информацию можете только с его разрешения. Он сам запросит свою КИ и передаст вам на ознакомление.

Через платные сервисы

На рынке работают платные сервисы, которые предоставляют людям их кредитную историю по упрощенному порядку. Если изучить получение сведений из БКИ, вы поймете, что это совсем не простой и не моментальный процесс. Если же обратиться к сервисам, то они позволяют узнать, есть ли кредиты на человеке онлайн, и готовы моментально предоставить информацию. И идентификацию они стандартно не проводят. В итоге получается, что их услугами может воспользоваться любой желающий.

Выбирайте для получения информации не официальные онлайн-сервисы БКИ, а сторонние фирмы. Там к предоставлению сведений относятся проще.

Например, можете воспользоваться услугами MyCreditinfo, это проверенный сервис. И самое важное — проверка на кредиты ведется по всем основным БКИ, работающим в России. То есть отчет будет максимально полным. Стоимость услуги — 990 рублей. Другие сервисы могут брать меньше, например, 300 рублей, но обратите внимание, что обычно при такой цене проверка неполная, только по отдельным БКИ.

Как узнать, какие кредиты висят на человеке:

- Выберете любой сервис, который предоставляет платную услугу по получению кредитной истории.

- Заполните заявку. Нужно указать ФИО интересующего человека, его дату рождения и паспортные данные.

- Оплатить услугу онлайн, например, с банковской карты или с электронного кошелька.

- Получить отчет на свою электронную почту. Обычно его формирование занимает несколько минут после оплаты услуг.

Конечно, платные сервисы, по идее, тоже не могут предоставлять сведения о третьих лицах, могут передать данные только тому человеку, которому они принадлежат. Но это больше формальность, идентификация не проводится. Поэтому, если вы знаете паспортные данные гражданина, можете попробовать «пробить» его таким образом. Если в одном сервисе это не получится, используйте другой, их много и все они работают онлайн.

Узнать наличие кредитов через базу ФССП

Если вы думаете о том, как узнать о кредитах человека бесплатно, то единственная возможность это сделать — прибегнуть к базе судебных приставов. Она находится в свободном доступе, ею может воспользоваться любой желающий.

В базу вносятся сведения о долгах россиян. То есть вы можете узнать, какие кредиты просрочены. По ним прошел суд, и судебные приставы занимаются взысканием долга. Непроблемные обязательства там не отражаются. Но порой информация о долгах бывает крайне важной.

Как узнать, висит ли на человеке кредит (судебный, просроченный):

- Найти в интернете базу ФССП.

- Указать ФИО интересующего гражданина, регион его регистрации и дату рождения, ввести проверочный код.

- Система сразу выдаст таблицу, где будут указаны действующие долги. Будет указана сумма и дата начала исполнительного производства.

Отражаются не только кредитные долги, но и все остальные: по налогам, штрафам, за коммунальные платежи, алименты и пр. Вид задолженности в таблице тоже указан, но информации о банке-кредиторе нет.

Как узнать, сколько у меня кредитов

Рекомендует регулярно проводить проверку своей кредитной истории. Это нужно не только для банального получения информации, но для собственного успокоения: в последнее время все чаще встречаются случаи, когда не человека без его ведома мошенники оформляют кредит. И чтобы держать руку на пульсе, нужно периодически задаваться вопросом, как проверить себя на наличие кредитов.

По закону люди могут 2 раза в год обращаться в БКИ за бесплатным получением кредитной истории.

Как узнать, если на тебе кредиты:

- Для начала нужно узнать, в каких именно бюро хранится досье. Это можно сделать на сайте Центрального Банка, нужный раздел найдете через поисковик. Отправляете запрос, получаете через несколько дней информацию. Это же действие можно провести через портал Госуслуг, если вы на нем зарегистрированы.

- Обратиться в эти бюро. На сайте каждого из них указано, как проверить наличие кредитов. Это можно сделать путем передачи заявления заказным письмом, телеграммой. Если офис рядом (есть только в Москве), можно обратиться туда лично. Самый простой — онлайн с идентификацией через Госуслуги.

- В течение трех дней получить отчет на электронную почту.

Так что, узнать о кредитах другого человека сложно, но можно. А если вы думаете о том, как проверить свои кредиты, то сделаете это без проблем.

При желании проверить на наличие кредитов лично себя тоже можно пользоваться услугами платных сервисов. Многие люди готовы заплатить, чтобы оперативно получить нужную информацию. Действительно, в БКИ даже при выборе самого срочного метода придется ждать как минимум 3 дня. Сервис же даст результат за несколько минут.

Официальные запросы в БКИ делают не так просто. Например, если вы отправляете заявление почтой, то требуется его нотариальное заверение — это дополнительные расходы. Если телеграммой, то телеграф еще нужно поискать, да и сама услуга отправки стоит денег.

Проще всего проверить есть ли у тебя кредиты тем, кто имеет аккаунт на Госуслугах или имеет квалифицированную электронную почту. Эти люди могут сделать удаленный запрос.