На фондовом рынке можно инвестировать в акции несколькими способами:

- Покупать акции на длительный период и получать прибыль от дивидендных выплат, а также роста стоимости акций. Данный вид инвестирования можно отнести к долгосрочному.

- Покупать акции и удерживать их на протяжении краткосрочного периода времени с целью получить прибыль от предстоящего события в компании. Например, публикации квартальных отчетов. Этот вариант можно отнести к краткосрочным инвестициям.

- Спекулировать акциями в течение торговой сессии. Данный вид трейдинга относится к внутридневному.

Ранее я уже рассказывал вам о том, как искать акции для долгосрочных инвестиций, поэтому сегодня мы поговорим краткосрочном трейдинге, и как выбирать акции для краткосрочных инвестиций.

Что такое краткосрочные инвестиции?

Краткосрочные инвестиции подразумевают под собой отработку определенной идеи или события, которое должно произойти в ближайшее время. При этом время удержания акции может быть от 1 дня до нескольких месяцев. Всё зависит от того, какая идея отрабатывается.

Период удержания сделки в краткосрочных инвестициях носит условный характер и не имеет строгих рамок. В данной статье под краткосрочными инвестициями подразумевается время удержания позиции свыше 1 торговой сессии вплоть до нескольких месяцев.

Повторюсь, это условный временной период, так как нет четкого разделения инвестиций на краткосрочные и долгосрочные. Все зависит от того, как долго будет отрабатываться та или иная идея, и часто бывает так, что краткосрочные инвестиции переходят в раздел долгосрочных, так как инвестор в момент достижения цели решил не продавать акцию.

Отбор акций для краткосрочного вида трейдинга можно разделить на две части.

- Отбор акций, основанный на техническом анализе.

- Отбор акций, основанный на фундаментальном анализе.

На самом деле, крайне редко бывает, что акция покупается на основании лишь одного из видов анализа. Иногда на решение больше влияют выводы из технического анализа, иногда – из фундаментального. Но идеальную ситуацию мы встречаем, когда оба вида анализа указывают в одном направлении.

Отбор акций для краткосрочных инвестиций по данным технического анализа

Разберем, как сделать отбор акций для краткосрочных инвестиций, полагаясь на технический анализ.

Для того, чтобы сделать подобный отбор, необходимо обладать знаниями в области технического анализа хотя бы на уровне начинающего трейдера.

Требуется знать:

- Основные графические фигуры.

- Как находить уровни поддержки/сопротивления и как использовать их в торговле.

- Основные технические индикаторы и как с ними работать.

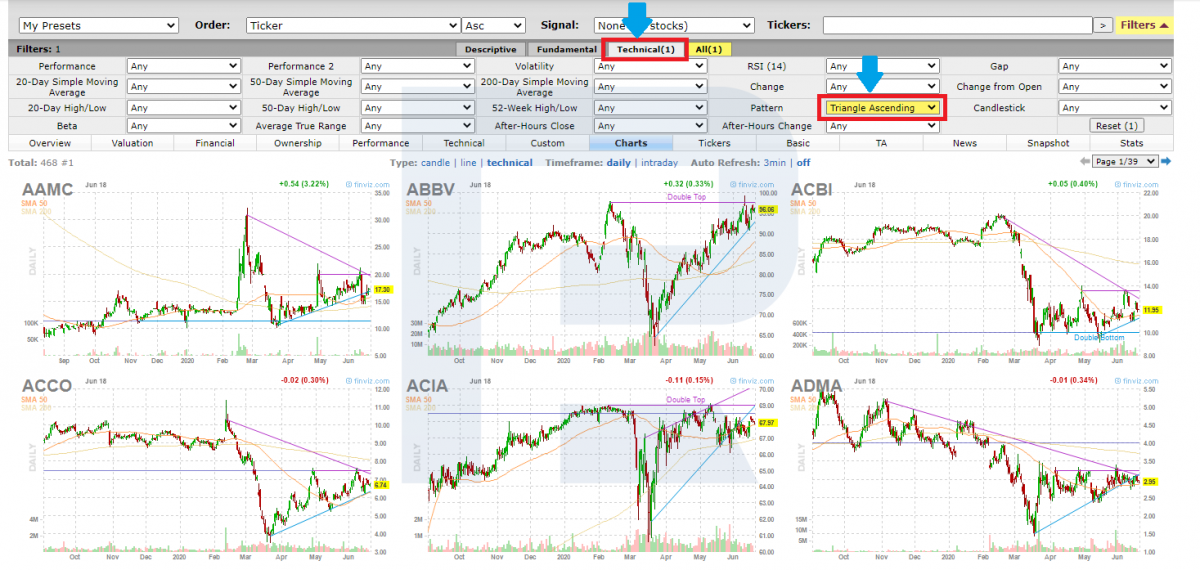

Самым простым способом отбора является поиск графических фигур. Для этого вам понадобится сайт Finviz.com.

В сканере акций выбираем поиск по техническим параметрам и указываем, какая фигура нас интересует. В данном случае выбираем фигуру “Треугольник”.

Фигуры на сайте ищет программа, и она не всегда корректно будет находить то, что нам надо. Поэтому визуально оцениваем предложенные варианты и просматриваем как минимум 3 страницы.

Из представленных ниже акций выбираем те, у которых фигура “Треугольник” выглядит самой красивой. То есть, цена практически не выходит за границы линий, и фигура похожа именно на “Треугольник”, а не что-то подобное ему.

Паттерн “Треугольник” на акции Acco Brands Corporation

В данном случае можно рассмотреть акцию компании Acco Brands Corporation (NYSE: ACCO). На графике четко просматривается горизонтальная линия, пробой которой будет являться сигналом к покупке акции, и нижняя линия, указывающая на поджатие цены к верхней границе.

Таким образом, мы получаем готовую торговую идею, в которой присутствует:

- Точка входа (пробой Уровня сопротивления).

- Уровень цены для фиксации прибыли (ширина “Треугольника”).

- Выход из позиции (возврат котировок обратно в “Треугольник”), на случай, если цена не пойдет по запланированному сценарию.

Теперь остается ждать точки входа. А за это время можно оценить ситуацию: посмотреть новости о компании и просчитать, сколько дней примерно придется удерживать позицию для данной краткосрочной инвестиции открытой.

Для этого изучаем историю и смотрим, за какое время акция проходила такое расстояние раньше. В итоге получаем, что акция преодолевала 3.5 USD минимум за 10 дней и максимум за 27 дней. Выводим среднее значение и ориентируемся на то, что акцию придется удерживать в портфеле около 18 дней.

Точно также можно делать отбор по другим параметрам технического анализа. В любом случае, у вас будет идея, которую можно будет отработать.

А теперь обратите внимание, как подобная этой идея отрабатывалась на истории.

На графике акции был сформирован “Треугольник”, она попала в сканер сайта Finviz.com, где и можно было её найти. Потом произошел пробой сопротивления на 27.70, и цена за 14 дней достигла предполагаемой цели.

Об акциях Acco Brands Corporation я рассказывал 13 мая на нашем канале Youtube, еще когда эта фигура только формировалась.

Отбор акций для краткосрочных инвестиций по данным фундаментального анализа

Фундаментальный анализ с точки зрения логики выглядит более надежным, так как мы рассматриваем финансовое состояние компании, которое должно повлиять на стоимость акции. Однако очень часто бывает, что реальное положение дел в компании очень сильно расходится с тем, что происходит с акциями.

К примеру, компания Tesla (NASDAQ: TSLA) свыше 4 лет подряд оставалась убыточной, но её акции постоянно росли в цене. Поэтому не стоит полагаться на все 100% на фундаментальный анализ, но некоторую информацию можно использовать для крактосрочных инвестиций.

Краткосрочные инвестиции с дивидендами

Приведу пример с выплатой дивидендов. Вроде бы, ничего особенного: купил акцию, держишь её длительный период времени и потом получаешь дивидендную выплату. На самом деле, зная информацию о том, когда будет производиться выплата дивидендов, можно заработать больше, чем на самих дивидендах.

Как заработать на информации о дивидендах?

Для того, чтобы заработать на дивидендах надо знать, кому и при каких условиях производится начисление дивидендных выплат. Решение о размере и выплате дивидендов принимается на собрании акционеров. Там же определяется, и кому выплачивать эти дивиденды. То есть, определяется дата, на которую инвестору необходимо держать акции в портфеле, чтобы получить дивиденды.

Это число называется Ex-date (на российском рынке акций – “дата отсечки”). В платформе R StocksTrader есть встроенный сканер по отбору акций, который показывает Ex-date по бумагам компаний. Зная эту дату, трейдеры могут купить акцию за день до выплаты, а уже наследующий день после открытия рынка получить дивиденды и тут же продать бумагу.

И здесь кроется возможность получить прибыль не только от дивидендов, но и от роста стоимости акции. Ведь информация по Ex-date доступна всем и большинство желает получить дивиденды, не удерживая акцию годами. В итоге, за несколько дней до выплаты наблюдается повышенный спрос на акции компании, что приводит к росту цены. Вот на этом и можно заработать, и прибыль в таких ситуациях в несколько раз может превышать выплату по дивидендам.

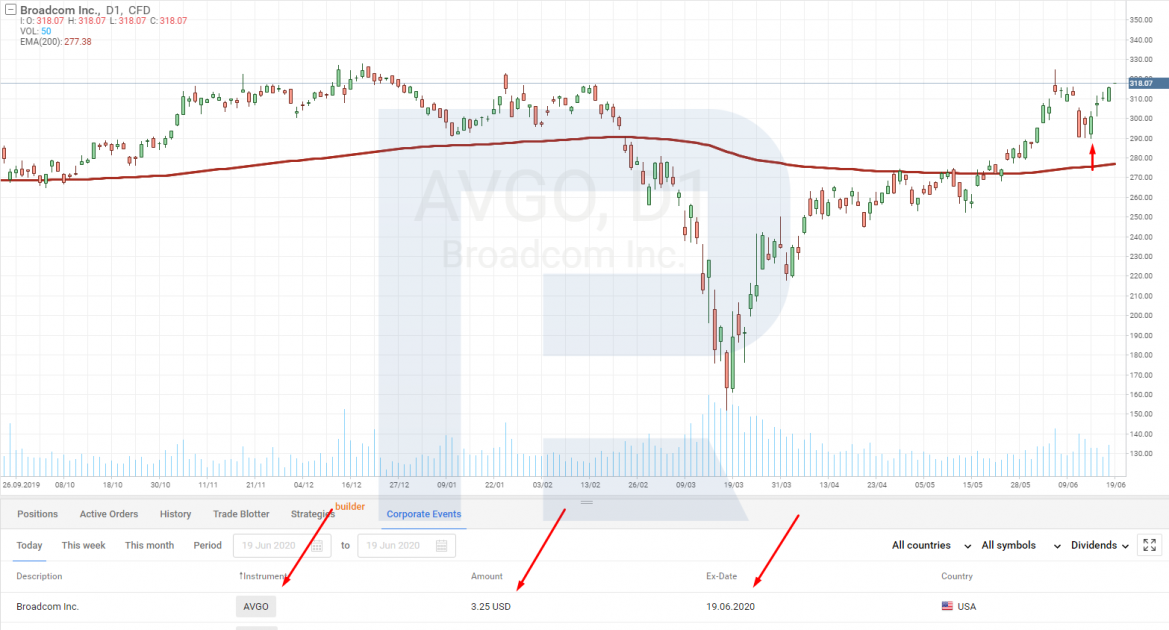

Приведу пример с акцией компании Broadcom Inc. (NASDAQ: AVGO).

Ex-date – 19 июня, то есть для получения дивидендов акцию надо было купить 18 июня. Выплата составляет 3.25 USD на одну бумагу. При покупке 100 акций дивидендная выплата составит 325 USD. Но за 4 дня до Ex-date стоимость бумаги выросла в цене с 290 до 315 USD, то есть со 100 акций можно было заработать 2500 USD. Это достаточно популярная схема заработка среди трейдеров.

Конечно, везде есть свои нюансы, и чтобы получить таким образом прибыль необходимо, чтобы компания была финансово сильной, а размер дивидендной выплаты привлекал инвесторов. Если компания будет выплачивать всего 2-3 цента на акцию, то бумагой никто и не заинтересуется, а значит и роста цены не будет. Точно также можно отрабатывать некоторые предстоящие события, которые носят позитивный или негативный характер.

Возьмем, к примеру, презентации компании Apple (NASDAQ: AAPL). Они анонсируются заранее, и в подавляющем большинстве случаев акции за несколько дней до данного события растут в цене, что позволяет на этом хорошо заработать, открывая позиции в краткосрочной перспективе, всего на несколько дней.

Презентация Apple Inc.

22 июня компания Apple провела очередную презентацию своего продукта. За неделю до этого события акции компании пользовались повышенным спросом, и их цена выросла с 332 USD до 350 USD.

В прошлом году, 10 сентября, Apple проводила презентацию новых iPhone 11 Pro, iPhone 11, Apple Watch Series 5 и iPad. За 5 дней до события акции подорожали с 205 до 214 USD.

Эти закономерности указывают на то, что есть определенная группа инвесторов, которая занимается краткосрочными инвестициями и отрабатывает предстоящие события, за счет чего получает хорошую прибыль.

При торговле на фундаментальных событиях цена покупки акции определяется в течение торговой сессии, то есть нет четкой привязки к уровню. Определяется лишь день, в который покупается бумага. То же самое с фиксацией прибыли. За день до предстоящего события акцию продают, так как неизвестно, как отразится новость в будущем на стоимости бумаги.

Можно, конечно, рискнуть и подождать выхода события. Если оно воспримется публикой как позитивное, то прибыль по сделке увеличится. Но бывает и так, что новость оказалась позитивной, а цена на акции все равно падет. Это обусловлено тем, что данная новость уже учтена в стоимости бумаги. Таким образом, если передержать акцию, то риск потерять прибыль возрастает.

Вывод

В отличие от долгосрочной торговли, где трейдер может опираться на рекомендации крупнейших рейтинговых агентств, которые проводят анализ финансовых показателей компаний, в краткосрочных инвестициях приходится полагаться на свои знания и смекалку.

Но в краткосрочных инвестициях есть и свои преимущества. Вам можно определиться с идеей, которую вы будете отрабатывать на рынке и строго придерживаться её правил. Через какое-то время вы станете профессионалом в своей области, и будете “видеть” и “понимать” движение акций, а эти знания открываются только с опытом.

В торговой платформе R StocksTrader доступно свыше 12 000 инструментов, и в ней каждый день можно находить те финансовые инструменты, которые сегодня подходят под вашу схему работы. Не надо зацикливаться только на одной акции.

Инвестируйте в американские акции на выгодных условиях! Реальные акции на платформе R StocksTrader от 0,0045 USD с минимальной комиссией в размере 0,5 USD. Вы можете попробовать свои навыки торговли в платформе R StocksTrader на демо-счёте или открыть реальный торговый счёт, для этого нужно только зарегистрироваться на сайте RoboForex и открыть счёт.

Евгений Савицкий

Работает на валютном рынке с 2004 года. С 2012 года участвует в торговле акциями на американской бирже и публикует аналитические статьи по фондовому рынку. Принимает активное участие в подготовке и проведении обучающих вебинаров RoboForex.

На всякий случай предупреждаю, что данный текст ориентирован на новичков в инвестиционной деятельности и будет содержать самые основы инвестиционного анализа акций.

Итак, вы выбрали брокерскую площадку, завели на нее деньги и уже готовы купить каких-нибудь акций в свой инвестиционный портфель 😀

Мы с Вами помним, что способов получения дохода от акций два — дивидендный и спекулятивный.

Как правило, больший доход приносит именно спекулятивный способ.

В нем мы реализуем закон барона Ротшильда — “Покупай — дешево, продавай дорого”

Для того, чтобы нам найти акцию, которую мы можем сейчас дешево купить и через некоторое время дороже продать, нам необходимо провести инвестиционный анализ.

Различают два основных вида инвестиционного анализа: фундаментальный и технический.

Какой же из этих типов инвестиционного анализа выбрать и какой лучше работает? На самом деле, для среднесрочного (держим актив более 3 мес.) и долгосрочного (держим актив более 6 мес.) инвестирования мы будем использовать оба типа анализа, пользуясь простым правилом:

Фундаментальный анализ нам необходим для того, чтобы выбрать, что покупать (например акцию Facebook или акцию Apple), а технический анализ нам необходим для того, чтобы определить когда покупать — сегодня, через неделю или через месяц.

Если проще, то фундаментальный анализ — что покупать, технический — когда покупать.

Что же такое фундаментальный анализ?

Давайте разберем, что такое фундаментальный анализ на простом примере: в вашем дворе стоит магазинчик с овощами и фруктами, и Вы неожиданно узнаете, что половина этого магазинчика (бизнеса) продается за 500 000 рублей.

И, о чудо, у Вас как раз есть 500 000 рублей, и Вы давно искали куда можно выгодно вложить эти деньги, а тут подвернулось такое предложение :)) Скорее всего, Вы первым делом найдете владельца этого бизнеса и попытаетесь узнать:

- Какую выручку ежемесячно делает этот магазин?

- Продается ли он вместе с помещением или нужно платить аренду?

- Какие складские остатки? Почему он продает половину? Сколько бывает покупателей в день, какой средний чек, какая чистая прибыль и так далее.

Можно придумать сотню вопросов, но какой из этих вопросов для Вас будет наиболее важным?

Наверное, это будет вопрос «Какую чистую прибыль приносит этот магазин ежемесячно?»

Ведь зная это, Вы сможете подсчитать, через какое время отобьются Ваши вложения и какую прибыль будет в дальнейшем приносить Ваше вложение. И также чистая прибыль — это показатель эффективности бизнеса. Согласитесь, оборот не так важен, как важно то, какую прибыль приносит бизнес его собственнику.

Этот пример с небольшим магазинчиком очень показателен, так как и в этом примере, и при покупке акции какой либо компании Вы приобретаете часть бизнеса, и Вам, как совладельцу, важно, какую чистую прибыль приносит этот бизнес.

Поэтому один из самых важных показателей (но не единственный) в фундаментальном анализе — это чистая прибыль компании.

Причем не сам размер чистой прибыли, а динамику её изменения — чистая прибыль растет, падает или она постоянна. Согласитесь, если Вы будете приобретать часть бизнеса, то это будет тот бизнес, у которого чистая прибыль в последнее время растет, а не падает.

Как выяснить чистую прибыль компании? Все просто: заходите на сайт investing.com, справа-сверху переключаетесь на русский язык.

И видите следующую картину…

Столбцы, раскрашенные в серый цвет, показывают нам чистую прибыль компании Facebook за 2014, 2015, 2016 и 2017 год. Как Вы видите, чистая прибыль компании растет каждый год, бизнес развивается и приносит все больше прибыли своим владельцам.

Давайте посмотрим, растет ли стоимость акций компании Facebook, также хорошо, как растет ее прибыль? Открываем график стоимости акций:

И видим такую же картину. В 2013 году за одну акцию давали 30$, сейчас 195$. Рост в 6,5 раз.

И также рассмотрим финансовую отчетность компании Twitter, которая все последние годы несла убытки, но по итогам 2017 года, компания значительно их сократила, появилась позитивная динамика изменения чистой прибыли компании.

Что же происходило со стоимостью акций компании Twitter в эти годы?

Как Вы видите, стоимость акций в 2014, 2015 и 2016 году постоянно падала, так как инвесторы видели убыточные отчеты и постепенно разочаровывались в компании. Но в 2017 компания сократила свои убытки и начался закономерный рост стоимости акций.

По этим примерам Вы видите, насколько важен показатель чистой прибыли для стоимости акций компании, и я думаю, теперь абсолютно понятно, на что в первую очередь стоит обращать внимание при фундаментальном анализе.

Следующий тип инвестиционного анализа — это технический анализ.

В этом типе анализа мы рассматриваем не сам актив (прибыль, оборот, активы, обязательства сектор экономики и т.д.), а анализируем отношение других инвесторов к этому активу.

Например, представьте, что если на продажу части магазина за 500 000 рублей выстроится очередь покупателей и поднимется большой ажиотаж, то собственник может существенно поднять цену. То есть, сам актив не изменился. В магазине не появились новые товары, он не стал больше по площади или ближе к центру города, но изменились отношение к нему других инвесторов, и это повлияло на его стоимость.

Как можно увидеть отношение других инвесторов к акциям какой либо компании?

Правильно, по тому же графику стоимости акций. Я думаю Вы уже замечали, что стоимость акции на графике растет не хаотично, а может двигаться достаточно долго в предсказуемом диапазоне. Он называется «ценовой канал». В этом ценовом канале есть точки, где цена касается его верхней границы и нижней. Это верхи и низы или как говорят профи «взял на хаях» или «взял на лоях».

Как Вы понимаете на верхах (хаях) брать не стоит, так как Вы приобретаете по заведомо высокой цене, и она в скором времени может пойти ниже к низу ценового коридора. А нашей задачей будет взять акцию по низу ценового канала (на лоях).

Таким образом, Вы купите ту же акцию компании, но со скидкой в 5-15% . Поэтому, в первую очередь, мы должны определить акцию какой компании мы покупаем (фундаментальный анализ), а затем предположить, когда будет следующее хорошее время для её покупки (технический анализ) — сейчас или позже, если она на хаях.

Я надеюсь, что стратегии выбора акций и их инвестиционной оценки стала для Вас более понятной. И Вас уже не испугают слова фундаментальный и технический анализ 😁

Хотите узнать об инвестициях больше прямо сейчас? Приглашаю вас на бесплатный мастер-класс:

РЕГИСТРАЦИЯ

Если эта статья оказалась для Вас полезной, то, пожалуйста, поставьте лайк и сделайте репост 🙂

С уважением, Федор.

По мнению брокера, в следующем году российский рынок вырастет на 40%. При этом наибольший потенциал роста имеют бумаги компаний, которые ориентированы на внутренний спрос

Аналитики «БКС Мир инвестиций» ожидают, что российский рынок акций может вырасти в 2023 году на 40%. В связи с этим инвесткомпания выделила топ-10 компаний, бумаги которой ее эксперты считают наиболее перспективными для покупки. Об этом говорится в стратегии «БКС Мир инвестиций» на 2023 год (есть в распоряжении «РБК Инвестиций»).

Индекс Мосбиржи

В «БКС Мир инвестиций» полагают, что к концу 2023 года индекс Мосбиржи достигнет отметки 2800 пунктов без учета дивидендов, а с учетом таких выплат может вырасти и до 3000 пунктов.

«Мы установили целевой уровень по индексу Мосбиржи на конец 2023 года на уровне 2800, что предполагает потенциал роста в 33% и соответствует рекомендации «покупать», особенно принимая во внимание дополнительные 8% в виде дивидендов в течение 2023 года. Вместе с дивидендами цель по индексу Мосбиржи сейчас составляет 2950, а потенциал роста — 40%», — спрогнозировали аналитики.

Индекс МосБиржи

IMOEX

2 601,09

(+1,4%)

Исходя из расчета фундаментального потенциала индекса, их рекомендация по рынку — «покупать» до уровня 2200 пунктов, далее «держать» до 2600 пунктов и фиксировать прибыль выше 2800 пунктов.

Они также повысили свой прогноз по индексу РТС. Теперь ожидается, что к концу следующего года индекс с учетом ожидаемого валютного курса вырастет до 1300 пунктов.

Курс доллара к рублю, согласно оценкам брокера, в 2023 году составит $71.4, а в 2024 году вырастет до $72.

По мнению аналитиков «БКС Мир инвестиций», основным позитивным драйвером для российского рынка в следующем году будет восстановление экономики. Среди рисков в инвесткомпании отмечают снижение цен на нефть. Это «должно оказать значительное давление на нефтяной сектор, тогда как именно нефтянка исторически была главной доминантой российского фондового рынка».

Акции-фавориты

В этих условиях инвесткомпания видит больший потенциал роста в бумагах компаний, которые ориентированы на внутренний спрос. К ним, в частности, относятся

эмитенты

из следующих секторов:

- медиа;

- финансы («Сбер», TCS Group, Московская биржа);

- недвижимость (ПИК);

- потребительский сектор («Магнит»);

- телекоммуникации.

Фото: Стратегия «БКС Мир инвестиций»

По оценкам «БКС Мир инвестиций», средний потенциал роста акций в каждом из этих секторов до конца 2023 года составляет от 45% до 60%, что соответствует рейтингу «покупать».

В список фаворитов на 2023 год также попали бумаги «Интер РАО».

Финансы

Возвращение к регуляторному раскрытию отчетности и сильная динамика финансовых показателей — это позитивные факторы для бумаг «Сбера» и TCS Group, объяснили аналитики. Росту спроса на акции Сбербанка также поспособствует ожидаемая выплата дивидендов в 2023 году. Позитивным фактором для Мосбиржи, в свою очередь, стала рекордная прибыль за 2022 год, которая подтвердила устойчивость бизнеса, а также ожидания возвращения к выплате дивидендов.

Нефть и газ

Что касается сырьевого сектора, то здесь потенциал роста котировок ниже, а самих акций-фаворитов — меньше. Предпочтительнее других экспортов выглядят газовые компании, средний потенциал роста которых оценивается в 42%.

«Мы считаем, что акции газовиков могут выглядеть лучше в первом квартале 2023 года, поскольку эмбарго на начальном этапе может оказаться более разрушительным для рынков нефти и нефтепродуктов, а также для доходов российских нефтяных компаний. Для сравнения, запасы газа в Европе могут оказаться критически низкими этой зимой, что приведет к росту цен на газ по всей кривой и улучшит перспективы доходов как «Газпрома», так и НОВАТЭКа», — объяснили свой выбор аналитики.

«Нефтяники оказались в аутсайдерах с потенциалом роста 16% на фоне слабых перспектив прибыли», — констатировали эксперты.

По их оценкам, низкий мировой спрос в сочетании с жесткими санкциями против российского нефтяного сектора приведет к тому, что цены на нефть марки Urals упадут с $81 за баррель в 2022 году до $61 за баррель в 2023 году.

Металлургия

В то же время металлургический сектор дает средний потенциал роста в 32%, что технически соответствует рейтингу «держать». Однако в топ-10 акций эксперты все же добавили акции «Мечела», «Русала» и «Северстали».

Котировки последней должны поддержать новые экспортные маршруты и сильный спрос на сталь в России, а также возможный возврат к выплате дивидендов. Значимым драйвером роста «Русала», в свою очередь, могут стать потенциальные регулярные дивидендные выплаты. Кроме того, позитивом для компании являются крупные

дивиденды

со стороны «Норникеля» и отсутствие жестких санкций. Что касается «Мечела», то в пользу компании говорят ослабление рубля, рост производства и сокращение долговой нагрузки.

Остальные фавориты

«В отсутствие публикаций операционных и финансовых результатов на текущем этапе мы обращаем внимание на лидирующие позиции ПИК, прочные финансовые позиции и ориентацию на массмаркет», — объяснили авторы стратегии «БКС Мир инвестиций».

«Магнит», в свою очередь, вошел в топ-10 как один из лидеров продуктового ретейла. Однако в отличие от X5 Group у компании нет проблем с регистрацией бизнеса, вследствие чего «Магнит» на горизонте 12 месяцев может вновь вернуться к распределению прибыли между акционерами.

Что касается «Интер РАО», то здесь позитивным фактором выступает рост тарифов на электроэнергию. Эксперты также отметили, что бумаги смотрятся привлекальнее других в свете положительного свободного денежного потока (

FCF

) и разумных капвложений.

Свободный денежный поток. Средства, оставшиеся у компании после уплаты всех операционных расходов.

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления).

Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов.

Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода.

Подробнее

Инвестиции24 ноября 2021 в 13:0088 369

12 российских эмитентов, акции которых могут показать наибольший рост в следующем году

Перспективы мировой экономики

Российские компании, активно использующие ВИЭ.

Будет ли кризис?

Последний раз ключевая ставка была повышена 22 октября до 7,5%.

Насколько страшен для России переход на зелёную экономику?

Акции роста — 2022

«Полюс», «Полиметалл» и «Петропавловск»

Полюс

+61,99%

Купить онлайн

Рис. 1. Динамика изменения стоимости акций ПАО «Полюс» на Московской бирже, 2017 — октябрь 2021. Источник: TradingView

Polymetal International plc

+110,47%

Купить онлайн

Рис. 2. Динамика изменения стоимости акций Polymetal PLC на Московской бирже, 2017 — 2021. Источник: TradingView

Petropavlovsk PLC

0%

Купить онлайн

Рис. 3. Динамика изменения стоимости акций Petropavlovsk PLC на Лондонской бирже, 2017 — 2021. Источник: TradingView

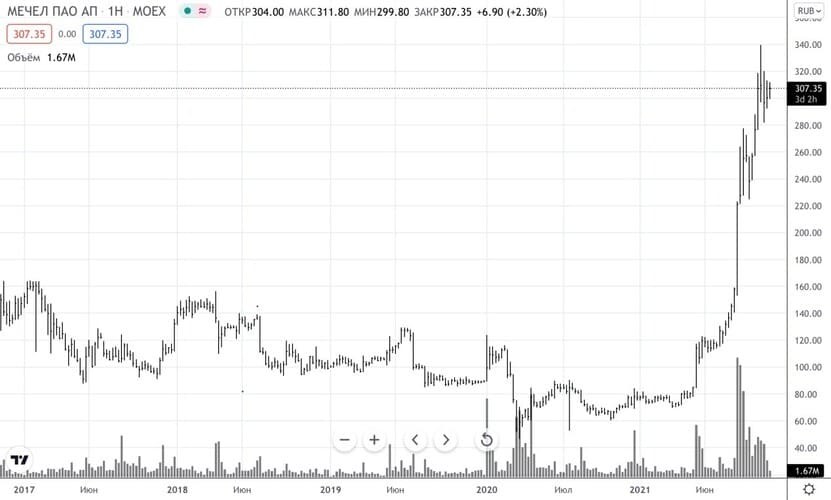

«Мечел» и «Распадская»

Мечел, АП

+42,56%

Купить онлайн

Чего ждать владельцам префов «Мечела»?

Рис. 4. Динамика изменения стоимости привилегированных акций ПАО «Мечел» на Московской бирже, 2017 — 2021. Источник: TradingView

Распадская

+21,13%

Купить онлайн

Рис. 5. Динамика изменения стоимости акций ПАО «Распадская» на Московской бирже, 2017 — 2021. Источник: TradingView

Акции цветных металлургов

Положение на рынке EN+ – лидера по производству ВИЭ и алюминия.

Рис. 6. Динамика изменения стоимости акций Rusal PLC на Московской бирже, 2017 — 2021. Источник: TradingView

Рис. 7. Динамика изменения стоимости акций En+ Group на Московской бирже, март 2020 — октябрь 2021. Источник: TradingView

МКПАО ОК РУСАЛ

+5,41%

Купить онлайн

ГМК Норильский никель

-1,96%

Купить онлайн

Рис. 8. Динамика изменения стоимости акций ПАО «ГМК «Норильский никель» на Московской бирже, 2017 — 2021. Источник: TradingView

Акции нефтегазового сектора

Сургутнефтегаз, АП

+44,96%

Купить онлайн

Рис. 9. Динамика изменения стоимости привилегированных акций ПАО «Сургутнефтегаз» на Московской бирже, 2017 — 2021. Источник: TradingView

Газпром

+4,38%

Купить онлайн

Рис. 10. Динамика изменения стоимости акций ПАО «Газпром» на Московской бирже, 2017 — 2021. Источник: TradingView

Татнефть им. В.Д. Шашина

+7,08%

Купить онлайн

Рис. 11. Динамика изменения стоимости акций ПАО «Татнефть» на Московской бирже, 2017 — 2021. Источник: TradingView

НК Роснефть

+19,43%

Купить онлайн

Рис. 12. Динамика изменения стоимости акций ПАО «Роснефть» на Московской бирже, 2017 — 2021. Источник: TradingView

Разве не прекрасно было бы иметь навык, благодаря которому достаточно посмотреть на график акции и знать наверняка, что ее цена готова пойти вверх? Об этом, конечно же, мечтает каждый трейдер. Именно это ежедневно пытаются делать новички и опытные трейдеры. И это – одна из наиболее сложных задач.

Разве не прекрасно было бы иметь навык, благодаря которому достаточно посмотреть на график акции и знать наверняка, что ее цена готова пойти вверх? Об этом, конечно же, мечтает каждый трейдер. Именно это ежедневно пытаются делать новички и опытные трейдеры. И это – одна из наиболее сложных задач.

Хотя невозможно со 100% уверенностью предсказать, что собирается делать акция, можно выделить три признака, которые каждый трейдер может использовать для повышения своих шансов на точное определение точки входа в позицию, после чего начнется рост цены акции. В данной статье мы рассмотрим эти 3 признака, а также 3 конкретных метода, используя которые вы сможете получать качественные торговые сигналы.

Одна из самых трудных вещей для каждого трейдера – постараться “поймать дно” конкретной акции. Дном акции называют момент достижения ценой нижней точки, с которой начинается восходящий тренд. Безусловно, каждый хотел бы покупать на Low и продавать на High. Но учитывая, что на цену акции влияет множество переменных (макроэкономические показатели, политические и экономические события), вряд ли можно точно определить, что в конкретный момент времени цена акций находится на дне.

Можно со всей уверенность утверждать, что еще никому не удалось найти способ точного предсказания того, что цена будет делать в будущем. Никто не знает наверняка, пойдет ли цена выше. Ведь для этого необходимо проанализировать огромный объем информации: бухгалтерскую отчетность компании, фундаментальный и технический анализ, советы аналитиков в СМИ (которые тоже основаны на догадках либо просто создают заказанный информационный фон). Но и в этом случае мы не можем со 100% уверенностью сказать, что конкретная акция в конкретной точке начнет расти. Однако, мы можем предположить дальнейший рост цены акции и дождаться хороших условий для входа в позицию с высокой вероятностью получения прибыли.

Анализ ситуации в каждой отдельной акции

Прежде всего, нужно определить свой интервал торговли: краткосрочный (20 дней), среднесрочный (18 недель) или долгосрочный (18 месяцев).

В зависимости от временного интервала, можно использовать следующие графики:

- Краткосрочный – дневной график

- Среднесрочный – недельный график

- Долгосрочный – месячный график

Первое требование при просмотре графиков – акция должна уже находиться в восходящем тренде. Попытки поймать дно понижающегося тренда – большая глупость. Это требование, в сочетании с применением простых методов, которые будут изложены ниже, поможет находить акции, которые с высокой вероятностью пойдут выше.

С учетом этого, можно поместить на графики ряд очень полезных инструментов, которые будут подтверждать, что ваши ожидания продолжения роста цены являются обоснованными. Многие начинающие трейдеры принимают торговые решения на основании субъективной информации – своих догадок или интуиции. Одна из самых важных вещей, которые может сделать трейдер, – выработать объективные критерии для процесса торговли. Они помогут понять, что происходит на графике не строя догадок.

Если трейдеру удастся разработать пошаговый процесс оценки графиков, он может обрести уверенность и постоянство, необходимые для совершения сделок. Так на какие же объективные вещи нужно смотреть, чтобы определить, собирается ли цена расти в будущем?

Вот три критерия, которые нужно для этого использовать:

Признак 1: Поведение цены

Это, возможно, наиболее простой, но при этом наиболее эффективный, способ определить, пойдет ли цена вверх. Поведение цены является основой для всех других индикаторов. Если бы не было движения цены, другие индикаторы были бы бесполезны.

Первым делом, надо убедиться, что цена формирует повышающиеся High и повышающиеся Low. Без этого акция не будет расти. Каждый бар имеет свои High и Low. Когда эти High растут, мы видим, что цена движется вверх.

Один из способов убедиться, что цена начинает идти вверх, – найти начало такого движения, когда чередование снижающихся Low и High сменяется появлением повышающихся High и Low. Например, после того, как цена сформировала один повышающийся локальный High и один повышающийся локальный Low, можно довольно уверенно говорить о том, что формируется новый тренд.

Взгляните на график ниже.

В данном примере вы видите красные и зеленые круги, которыми обозначены High и Low – те и другие повышаются. Когда мы наблюдаем подобное движение, можно уверенно утверждать, что цена должна продолжить идти вверх.

Кроме того, если такой шаблон поведения цены изменится, и сформируются понижающиеся High или Low, вы будете знать, что направление движения начинает меняться.

Признак 2: Скользящие средние

Это – еще один простой инструмент, который поможет узнать, можно ли ожидать роста цены. Есть множество типов скользящих средних: простая, экспоненциальная, взвешенная и т. д. В приведенном ниже примере используется простая скользящая средняя. Она дает представление о том, находится ли цена в повышающемся тренде.

Простая скользящая средняя может вычисляться на основании цен открытия, High, Low или закрытия. В данном примере использовались цены закрытия. Таким образом, чтобы вычислить 40-периодную скользящую среднюю, нужно сложить цены закрытия предыдущих 40 баров и разделить сумму на 40. Это дает нам среднюю цену за рассматриваемый период времени. С помощью полученного индикатора, который нанесен на график можно увидеть растет ли цена. Хотя это не гарантирует, что цена будет идти вверх, данный индикатор покажет, заинтересован ли рынок в укреплении цены.

Обратите внимание на рост красной 40-периодной простой скользящей средней на графике ниже.

Это говорит о силе цены и о том, что акция, вероятно, продолжит идти вверх, во всяком случае – в ближайшем будущем. Заметьте также, что цена находится выше скользящей средней. Это является дополнительным подтверждением того, что тренд – сильный. Если цена опустится ниже скользящей средней, это может свидетельствовать о том, что тренд ослабевает, и нужно искать другую акцию, которая готова расти.

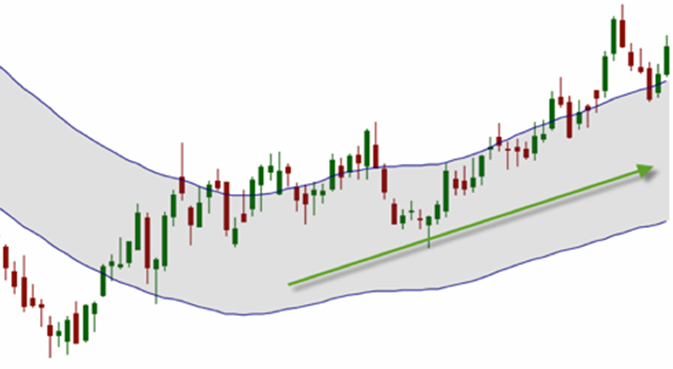

Признак 3: Конверт скользящих средних

Этот инструмент поможет наглядней видеть направление движения цены. Конверт скользящих средних использует две дополнительные линии, отстоящие от основной скользящей средней на определенный процент. Базовая линия этого индикатора может представлять собой простую, экспоненциальную или взвешенную скользящую среднюю.

Верхняя и нижняя линии канала строятся на одинаковом удалении от основной. Таким образом, мы получаем параллельные линии, отслеживающие движение цены. Поскольку данный индикатор основан на скользящей средней, то по своей сути он является трендовым индикатором. Если канал направлен вверх, то цена, скорее всего, продолжит бычье движение.

На рисунке ниже можно увидеть, как это выглядит.

В данном примере используется 50-периодная скользящая средняя со стандартным отклонением 10. Эти параметры можно регулировать, но не стоит подгонять их под то, что вы хотите увидеть.

Данный индикатор дает хорошее наглядное представление о направлении, в котором собирается идти цена. Восходящий канал скользящих средних соответствует бычьему движению. Когда направление канала меняется, нужно быть готовым выйти из бычьей сделки.

Заключение

Теперь вы знаете секрет. Независимо от того, используете ли вы поведение цены, скользящие средние или канал скользящих средних, главное – иметь объективный инструмент, который избавит вас от необходимости угадывать, что произойдет в будущем. Нужно иметь возможность, взглянув на график, мгновенно получить подтверждение, сохраняет ли цена силу, и готова ли она продолжить рост.

Имея возможность торговать, когда есть вероятность роста цены, вы находитесь в наиболее выгодном положении для совершения прибыльной сделки. Проверьте эффективность этих признаков самостоятельно, применив описанные методы, и вы увидите, насколько они помогут улучшить состояние вашего торгового счета.