Амортизация инвестиций

Инвестиции имеют множество источников, одними из которых могут быть собственные средства конкретной компании. Конечно, это возможно только в случае, если здесь предусмотрительно выполняются соответствующие амортизационные отчисления. Следует отметить, что крупные компании, которыми руководят опытные и дальновидные руководители (авторы инновационных проектов) всегда стремятся создавать фонды. Именно они позволяют в случае необходимости направлять накопленные средства на реализацию новых проектов. Благодаря этому компаниям не приходится искать сторонние источники финансирования для того, чтобы выйти на новые рынки сбыта, диверсифицировать производство, улучшить позиционирование путем проведения маркетинговой политики.

Амортизация инвестиций – это систематически отчисляемая сумма денежных средств, направленная на поддержание бизнеса и способствующая сохранению уровня существующей прибыли. В условиях хорошо развитой экономики и рыночных отношений амортизационные отчисления способствуют компенсации износа средств производства и материальных активов (зданий, оборудования, силовых машин, производственного и хозяйственного инвентаря). Ведь все средства производства постепенно устаревают (изнашиваются), а поэтому с течением времени приходится приобретать новые.

Любому предприятию для успешного развития и ведения бизнеса необходимо развиваться, для чего важно своевременно внедрять инновации на производство. В этом отношении большую роль играют амортизационные отчисления в собственный инвестиционный фонд, что дает возможность осуществлять не простое, а расширенное производство. Нужно отметить, что в высокоразвитых государствах амортизационные отчисления покрывают порядка 80% потребностей предприятия в капиталовложениях, что подтверждает их важную роль в успешной бизнес деятельности.

Подробнее об инновационных проектах, вы сможете узнать в нашей статье.

Таким образом, амортизация как источник финансирования дает компании значительные преимущества, включая и то, что данные денежные средства всегда остаются внутри самой компании. Ведь благодаря этому фирма может:

- Легко реализовывать новые проекты, касающиеся расширения производства или переоборудования механизированной линии.

- Преодолевать кризисные периоды.

- Активно финансировать собственные разработки без необходимости привлечения сторонних инвесторов.

Неплохим средством инвестирования являются облигации, являющиеся ценными бумагами, которые котируются на международном фондовом рынке. Они обладают хорошей конвертируемостью, поэтому обеспечивают предприятию надежную защиту от форс-мажорных обстоятельств. Ведь облигации в любой момент можно реализовать, преобразовав их в реальные денежные средства для достижения конкретной финансовой цели или задачи.

Важно! Собственный инвестиционный фонд имеет хорошую конвертируемость, то есть данные отчисления всегда можно использовать для решения той или иной хозяйственной задачи. Благодаря этому компания получает дополнительный источник денежных средств в качестве своеобразного резерва, что позволяет избежать необходимости в заемных денежных средствах банка или микрофинансовой организации.

Валовые инвестиции

Главной задачей накопления денежных средств с целью формирования собственного инвестиционного фонда является расширение собственного производства и рост объема выпускаемой продукции. Однако чистые инвестиции — это валовые инвестиции минус амортизация, которая необходима для постепенного обновления средств производства. Новое оборудование и механизмы позволяют снизить амортизационный процент до минимума, что, соответственно, увеличивает отчисления на чистые инвестиционные накопления. Соответственно, если больше амортизация, то сумма перечисления на фонд будет меньшей.

Подводя итог, можно констатировать, что результатом отчисления в основной инвестиционный фонд (собственный) всегда становится уверенность в том, что предприятие сможет не только сохранить свой уровень дохода, но и увеличить его. Амортизационные отчисления, в свою очередь, способствуют компенсации имущества, которое с течением времени изнашивается.

Подробнее о том, что такое валовые инвестиции, читайте в нашей статье.

Дополнительную информацию об амортизации, вы сможете узнать из данного видео:

Предварительный расчет амортизации в инвестиционном анализе

Описание данных необходимых для расчета амортизации

Инвестиция, стоимость оборудования без НДС — та сумма инвестиций, на которую затем будет начисляться амортизация. Суммы начисленной амортизации определяются в следующем порядке. Амортизируемым имуществом признается имущество и объекты интеллектуальной собственности, которые принадлежат налогоплательщику, используется им для извлечения дохода и стоимость которых погашается посредством начисления амортизации. При этом амортизация начисляется на имущество со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 10 000 рублей. Не подлежат амортизации земля и другие объекты природопользования, материально-производственные запасы, товары, ценные бумаги и некоторые другие активы. Кроме того, амортизация не начисляется на имущество бюджетных и некоммерческих организаций, имущество, созданное или приобретенное с использованием бюджетных средств целевого финансирования, продуктивный скот, приобретенные издания и ряд других видов имущества.

Инвестиция, стоимость установки без НДС — стоимость работ по установке и наладке оборудования также капитализируется.

Способ начисления — Начисление амортизации может осуществляться линейным и нелинейным методами. Однако в отношении зданий и сооружений VIII-IX групп может применяться только линейный метод.

Срок полезного использования оборудования. Амортизируемым имуществом являются основные средства и нематериальные активы. Сумма амортизации определяется исходя из срока полезного использования амортизируемого имущества. Это период, в течение которого объект служит для выполнения целей деятельности налогоплательщика. Срок полезного использования основных средств определяется налогоплательщиками самостоятельно на дату ввода объекта в эксплуатацию с учетом установленной классификации основных средств.

Прежде чем начислить амортизацию, организация должна определить срок полезного использования основного средства. До 1 января 2002 года в целях налогообложения применялись Единые нормы амортизационных отчислений на полное восстановление основных фондов народного хозяйства СССР, утвержденные Постановлением Совмина СССР от 22 октября 1990 г. ? 1072. Однако с 1 января 2002 года эти нормы не действуют. Теперь, чтобы установить срок полезного использования основного средства, нужно обратиться к Классификации основных средств, включаемых в амортизационные группы, утвержденной Постановлением Правительства РФ от 1 января 2002 г. ? 1 (далее ? Классификация).

Налоговым кодексом РФ выделяются десять амортизационных групп со следующими сроками полезного использования объектов:

I группа — от 1 до 2 лет включительно;

II группа — от 2 до 3 лет;

III группа — от 3 до 5 лет;

IV группа — от 4 до 7 лет;

V группа — от 7 до 10 лет;

VI группа — от 10 до 15 лет;

VII группа — от 15 до 20 лет;

VIII группа — от 20 до 25 лет;

IX группа — от 25 до 30 лет;

X группа — свыше 30 лет.

Для каждой группы установлен интервал срока полезного использования. Например, офисная мебель относиться к четвертой амортизационной группе. Срок ее полезного использования может составлять от пяти лет одного месяца до семи лет включительно. Конкретный срок в рамках этого интервала организация выбирает самостоятельно.

Коэффициент ускорения — используется для расчетов по схеме начисления амортизации нелинейным методом для вновь устанавливаемого оборудования. Выбирается с расчетом на минимальный размер выплат по налогу на прибыль, но с учетом ограничений налагаемых НК РФ.

Продажа заменяемого оборудования — остаточная стоимость заменяемого оборудования. Новое (устанавливаемое) оборудование вводится в эксплуатацию вместо ранее использовавшегося, и старое оборудование продается и имеет остаток срока полезного использования. В данном случае не важна рыночная стоимость продаваемого оборудования, а применяется для расчета отмененной амортизации заменяемого оборудования. Это же значение запишется в прогнозе денежных потоков в строчке «Продажа заменяемого оборудования». Если рыночная стоимость заменяемого оборудования отличается от остаточной стоимости, то в эту строчку необходимо вводить его рыночную стоимость.

Остаток срока для замещаемого оборудования, месяцев — оставшийся срок полезного использования заменяемого оборудования, в месяцах.

Коэффициент сменности — к примеру, если оборудование работает в три смены, а срок полезного использования определен исходя из работы в две смены, то коэффициент сменности равен 1,5.

Порядок расчета

При применении линейного метода сумма начисленной амортизации за один месяц определяется как произведение первоначальной стоимости объекта основных средств и соответствующей нормы амортизации, которая определяется по формуле:

К — норма амортизации в процентах к первоначальной стоимости объекта;

n — срок полезного использования объекта (в месяцах).

Пример №1. Линейная амортизация. Инвестиция, стоимость оборудования без НДС 400 000 рублей. Линейный метод начисления амортизации. Срок полезного использования 4 года. Определите размер амортизационных начислений и остаточную стоимость оборудования.

Норма амортизации: 1 / (4*12) * 100% =2,08333%.

Месячная амортизация: 400 000 * 2,08333% / 100% = 8 333 рублей.

Сумма за год амортизации: 8 333 * 12 = 100 000 рублей.

Отсюда остаточная стоимость:

На конец 1 — го года: 400 000 — 100 000 = 300 000 рублей.

На конец 2 — го года: 300 000 — 100 000 = 200 000 рублей.

На конец 3 — го года: 200 000 — 100 000 = 100 000 рублей.

На конец 4 — го года: 100 000 — 100 000 = 0 рублей.

При применении линейного способа амортизации сильнее возрастает влияние инфляции на эффективность инвестиционного проекта (при достаточной длительности проекта).

Пример №2. Линейная амортизация. 5 лет срок полезного использования, размер инвестиции 1000 рублей, уровень инфляции 12%. Линейный метод начисления амортизации. Норма амортизации 20%. Оцените влияние инфляции.

На 5 году амортизируется 200 рублей, но эти 200 рублей при пересчете на нулевой год по ставке 12% составляют всего лишь 113,5 рублей.

При применении нелинейного метода сумма амортизации за месяц определяется как произведение остаточной стоимости объекта и нормы амортизации, которая вычисляется по формуле:

Koef — коэффициент ускорения, (2, . 3, в зависимости от НК РФ)

n — срок полезного использования объекта (в месяцах).

Затем, когда остаточная стоимость объекта достигнет 20% первоначальной, эта остаточная стоимость принимается как базовая для дальнейших расчетов. Тогда сумма начисленной в месяц амортизации определяется делением базовой стоимости на количество месяцев, оставшихся до окончания срока полезного использования объекта.

Пример №3. Нелинейный метод; период месяц. Инвестиция, стоимость оборудования без НДС 400 000 рублей. Нелинейный метод начисления амортизации с коэффициентом ускорения равным 2. Срок полезного использования 4 года. Определите размер амортизационных начислений и остаточную стоимость оборудования.

Норма амортизации: 2 / (4*12) * 100% =4,16667%.

Амортизация и остаточная стоимость по месяцам:

1-й месяц: А = 400 000 * 4,16667% / 100% = 16 667 руб. ОС = 400 000 — 16 667 = 383 333 руб.

2-й месяц: А = 383 333 * 4,16667% / 100% = 15 972 руб. ОС = 383 333 — 15 972 = 367 360 руб.

3-й месяц: А = 367 360 * 4,16667% / 100% = 15 307 руб. ОС = 367 360 — 15 307 = 352 053 руб.

4-й месяц: А = 352 053 * 4,16667% / 100% = 14 669 руб. ОС = 352 053 — 14 669 = 337 384 руб.

5-й месяц: А = 14 057 руб. ОС = 323327

6-й месяц: А = 13 471 руб. ОС = 309855

7-й месяц: А = 12 910 руб. ОС = 296945

8-й месяц: А = 12 372 руб. ОС = 284572

9-й месяц: А = 11 857 руб. ОС = 272715

10-й месяц: А = 11 362 руб. ОС = 261352

11-й месяц: А = 10 889 руб. ОС = 250462

12-й месяц: А = 10 435 руб. ОС = 240026

Сумма за 1 год амортизации: 159 973 рублей и т.д. аналогично считаем для всех 4 лет.

Амортизация за 2-ой год 95 994 руб.

Амортизация за 3-й год 57 603 руб.

Амортизация за 4-й год 86 428 руб. (т.к. 20% приходится не ровно на год, а расчет делается на каждый месяц, то возможна ситуация, когда амортизация за 4 год больше чем за 3).

Рис. 1 Амортизация для примеров №1 и №3

Норма амортизации: 2 / 6 * 100% = 33,333%.

Амортизация и остаточная стоимость по месяцам:

1-й месяц: А = 100 000 * 33,333% / 100% = 33 333 руб. ОС = 100 000 — 33 333 = 66 666 руб.

2-й месяц: А = 66 666 * 33,333% / 100% = 22 222 руб. ОС = 66 666 — 22 222 = 44 444 руб.

3-й месяц: А = 44 444 * 33,333% / 100% = 14 815 руб. ОС = 44 444 — 14 815 = 29 630 руб.

4-й месяц: А = 29 630 * 33,333% / 100% = 9 876 руб. ОС = 29 630 — 9 876 = 19 753 руб. < 20 000 тысяч (20 %)

5-й месяц: А = 19 753 / 2 = 9 877 руб ОС = 19 753 — 9 877 = 9 877 руб.

6-й месяц: А = 9 877 руб. ОС = 9 877 — 9 877 = 0 руб.

Примечания:

1. Стоимость оборудования и установки вводится при предварительном расчете амортизации без НДС, т.к. в амортизационные начисления НДС не входит, а при расчете самого денежного потока с НДС (потом НДС будет учтено в графе «Вычет НДС»).

Область применения:

— амортизационные отчисления используются при расчете издержек производства и реализации продукции (снижения налога на прибыль);

— остаточная стоимость основных фондов используется при расчетах среднегодовой стоимости основных фондов для определения налога на имущество и при определении ликвидационной стоимости имущества предприятия;

— затраты на замещение основных средств и нематериальных активов (основных фондов) учитываются в общих инвестиционных затратах проекта.

Главная

Copyright © 2003-2011 by Altair Software Company. Потенциальным спонсорам программ и проекта.

УЧЕТ АМОРТИЗАЦИИ ПРИ ОЦЕНКЕ ЭФФЕКТИВНОСТИ ИНВЕСТИЦИЙ

Поэтому в целях недопущения занижения доходов в период покупки и их завышения в последующие годы предприятия распределяют общую величину стоимости инвестиционных товаров более или менее равномерно на весь fcpok службы оборудования.

Ежегодные отчисления, которые показывают объем капитала, потреблённого в ходе производства в отдельные годы, называются амортизационными отчислениями (АО). Ежегодные амортизационные отчисления на реновацию (восстановление первоначальной стоимости) определяются по формуле

АОг = И х На, (5.13)

где И — первоначальная (восстановительная) стоимость оборудования, Д.е.;

Н4 — норма амортизационных отчислений.

Норма (коэффициент) амортизационных отчислений может определяться двумя подходами;

без учета фактора времени (рис. 5.14).

В этом случае амортизационные отчисления равномерно распределяются на срок службы объекта инвестиций, и норма амортизационных отчислений определяется по формуле

И-С.

ОСТ

где Та, — срок службы инвестиционного объекта (актива), лет;

Сост — остаточная стоимость актива.

Однако при равномерном распределении первоначальных инвестиций на весь срок службы объекта инвестиций сумма годовых величин амортизационных отчислений будет больше величины первоначальных инвестиций, так как вложенная в банк она будет приносить ежегодный процент на капитал.

Пример 5.3. Первоначальная стоимость оборудования И = 10 д.е., срок службы Т», = 5 лет, Е = 10%. Определим норму амортизационных отчислений, ежегодные амортизационные отчисления и накопленную сумму AOj;.

По формуле (5.14) Н, =^=0,2 ( а по формуле (5.13) АО =10 х х 0,2 = 2 (д.е.)

АО — PVA

АО, -*¦ FVA наращенная сумма АО 2 2 2 2

¦

0 • » • ¦ • ‘ » 2 3 4 5 Т

Рис. 5.14. Схема начисления амортизационных отчислений без учета фактора времени

AOs -»FVA = PVA х ST,% = 2 х S5,10Ч = 2 х 6,105 = 12,21 (д.е.) gt; 10 (д.е.)

с учетом фактора времени (рис. 5.15).

Сущность вывода формулы состоит в том, что сумма амортизационных отчислений за срок службы объекта инвестиций (АОг) должна быть равна первоначальным инвестициям. Для вывода нормы амортизационных отчислений мы должны решить задачу, обратную предыдущей (см. пример 5.3).

Пример 5.4. Условие по примеру 5.3. Определим норму и ежегодную величину амортизационных отчислений, если накопленная сумма амортизационных отчислений AOs = 10 д.е.

По формуле (5.7) — прямая задача: FVA » PVA х Sr, %.

Нам необходимо решить обратную задачу — определить PVA:

FVA = АОг =10 (д.в.)

Рис. 5.15. Схема начисления амортизации с учетом фактора времени

Используя пример 5.4, можно вывести формулу нормы амортизационных отчислений с учетом фактора времени: если PVA ¦ АО, FVA — И, то

АО = Их

1

Т

,ноАО = ИхН,

Н. 1

Sf‘% (1 + ?)Г-* (l + ff-l (5.15)

Е

Норма амортизационных отчислений Н„, определенная по формуле (5.15), в финансовых таблицах обозначена как «фактор фонда

1

возмещения» с условным обозначением ? ^ .

Определим На по примеру 5.4:

Н,= —— 2iL—=0,164. (1+Е)*-1 (1+0,1)*-1

Источники: http://dengikupera.ru/investicyi/amortizatsiya/, http://investment-analysis.ru/metodIA2/preliminary-calculation-depreciation.html, http://uchebnik.online/investirovanie-biznes-besplatno/uchet-amortizatsii-pri-otsenke-effektivnosti-48438.html

Амортизация облигаций: кому и когда она выгодна

Такой тип долговых бумаг подразумевает возврат части номинала до погашения. Эту сумму можно реинвестировать, чтобы повысить доходность портфеля. Когда выгодны облигации и как их найти — в статье.

Инвестор покупает облигацию и дает деньги в долг эмитенту. Эмитент их использует для своих целей и за это выплачивает процент. В конце срока облигации он возвращает все средства, то есть номинал облигации, инвестору. Но иногда эмитент может возвращать номинал раньше.

- Что такое амортизация облигаций

- Выгода облигаций с амортизацией для инвестора

- Выгода облигаций с амортизацией для эмитента

- Как найти облигации с амортизацией

- Кратко

Что такое амортизация облигаций

Амортизация облигаций — это возврат части номинала долговой бумаги до ее погашения. Это могут быть регулярные выплаты вместе с купонами или несколько выплат в установленные даты. Если купон облигации привязан к номиналу, он будет уменьшаться.

Сравним две облигации с одинаковыми параметрами: номинал — 1000 рублей, срок — 5 лет, купонный доход — 8% от номинала. Одна из них обычная, а одна с амортизацией: эмитент собирается возвращать по 20% от номинала каждый год.

Сравнительная таблица типов долговых бумаг. Источник данных: аналитический отдел ООО «Ньютон Инвестиции»

Минусы облигаций с амортизацией:

- без реинвестирования дают меньшую доходность, чем обычные облигации;

- капиталом, который вернулся по амортизации, необходимо управлять;

- реинвестировать не всегда выгодно: доходность инструментов может быть и выше и ниже, чем доходность облигаций с амортизацией.

Выгода облигаций с амортизацией для инвестора

В обычных облигациях капитал заморожен до их погашения. Чтобы его получить раньше срока, надо продать облигации бирже. Однако они могут торговаться дешевле номинала, при этом инвестору нужно заплатить комиссию брокеру за продажу.

По облигациям с амортизацией инвестор получает часть вложений раньше срока погашения. Он может гибко управлять портфелем и реинвестировать полученный капитал. Важно помнить, что при этом реинвестирование даже в аналогичный класс активов не всегда может принести большую доходность.

Амортизация снижает риск потерять капитал при банкротстве эмитента — инвестор сохранит его часть за счет предыдущих выплат по амортизации. Например, это выгодно при покупке рисковых облигаций с высокой доходностью небольших растущих компаний.

Выгода облигаций с амортизацией для эмитента

Амортизация облигаций помогает распределить долговую нагрузку на весь срок действия облигации, и некоторым компаниям выгоднее выплачивать номинал регулярно, а не в конце срока при погашении.

Если компания небольшая, то ей тяжелее привлечь инвесторов. Из-за размера у подобных компаний бывает невысокий кредитный рейтинг. Чтобы увеличить спрос на свои облигации, такой эмитент повышает выплаты по купонам и предлагает амортизацию.

Как найти облигации с амортизацией

На сайте ПАО «Московская Биржа» в разделе «Календарь облигационных выплат» есть календарь погашения и амортизации облигаций.

Облигация от Минфина Иркутской области RU000A0JX314 погашается частями: 23 декабря 2019 года было выплачено 20% от номинала, 21 декабря 2020 года — 30% и 25 декабря 2021 года выплачивается остаток номинала — 50%. Источник данных: сайт ПАО «Московская Биржа»

Амортизационные облигации придется искать вручную: выбрать период погашения, например три месяца, и отбирать бумаги, у которых выплата от номинала меньше 100%.

Кратко

- Амортизация облигаций — это возврат части их номинала до погашения.

- Главный плюс — инвестор получает капитал раньше срока погашения облигации и может его реинвестировать.

- Минусы амортизационных облигаций: доходность ниже обычных; капиталом, который вернулся, надо управлять; если изменится рыночная ситуация, реинвестирование может дать меньший доход.

- Облигации с амортизацией можно найти вручную в разделе сайта ПАО «Московская Биржа» — «Календарь облигационных выплат».

Данный справочный и аналитический материал подготовлен компанией ООО «Ньютон Инвестиции» исключительно в информационных целях. Оценки, прогнозы в отношении финансовых инструментов, изменении их стоимости являются выражением мнения, сформированного в результате аналитических исследований сотрудников ООО «Ньютон Инвестиции», не являются и не могут толковаться в качестве гарантий или обещаний получения дохода от инвестирования в упомянутые финансовые инструменты. Не является рекламой ценных бумаг. Не является индивидуальной инвестиционной рекомендацией и предложением финансовых инструментов. Несмотря на всю тщательность подготовки информационных материалов, ООО «Ньютон Инвестиции» не гарантирует и не несет ответственности за их точность, полноту и достоверность.

Читайте также

Общество с ограниченной ответственностью «Ньютон Инвестиции» осуществляет деятельность на

основании лицензии профессионального участника рынка ценных бумаг на осуществление

брокерской деятельности №045-14007-100000, выданной Банком России 25.01.2017, а также

лицензии на осуществление дилерской деятельности №045-14084-010000, лицензии на

осуществление деятельности по управлению ценными бумагами №045-14085-001000 и лицензии

на осуществление депозитарной деятельности №045-14086-000100, выданных Банком России

08.04.2020. ООО «Ньютон Инвестиции» не гарантирует доход, на который рассчитывает инвестор,

при условии использования предоставленной информации для принятия инвестиционных

решений. Представленная информация не является индивидуальной инвестиционной

рекомендацией. Во всех случаях решение о выборе финансового инструмента либо совершении

операции принимается инвестором самостоятельно. ООО «Ньютон Инвестиции» не несёт

ответственности за возможные убытки инвестора в случае совершения операций либо

инвестирования в финансовые инструменты, упомянутые в представленной информации.

С целью оптимизации работы нашего веб-сайта и его постоянного обновления ООО «Ньютон

Инвестиции» используют Cookies (куки-файлы), а также сервис Яндекс.Метрика для

статистического анализа данных о посещениях настоящего веб-сайта. Продолжая использовать

наш веб-сайт, вы соглашаетесь на использование куки-файлов, указанного сервиса и на

обработку своих персональных данных в соответствии с «Политикой конфиденциальности» в

отношении обработки персональных данных на сайте, а также с реализуемыми ООО «Ньютон

Инвестиции» требованиями к защите персональных данных обрабатываемых на нашем сайте.

Куки-файлы — это небольшие файлы, которые сохраняются на жестком диске вашего

устройства. Они облегчают навигацию и делают посещение сайта более удобным. Если вы не

хотите использовать куки-файлы, измените настройки браузера.

Условия обслуживания могут быть изменены брокером в одностороннем порядке в любое время в соответствии с условиями

регламента брокерского обслуживания. Клиент обязан самостоятельно обращаться на

сайт брокера

за сведениями об изменениях, произведенных в регламенте

брокерского обслуживания и несет все риски в полном объеме, связанные с неполучением или несвоевременным получением

сведений в результате неисполнения или ненадлежащего исполнения указанной обязанности.

© 2023 Ньютон Инвестиции

Ольга Дмитриевна Белоус

Эксперт по предмету «Инвестиции»

Задать вопрос автору статьи

Общее понятие об инвестициях

В современном мире экономики мы все чаще встречаем термины «инвестиции», «инвесторы». Это случается, когда речь идет о каких-либо экономических проектах или финансовых операциях. Некоторые люди путают понятия «инвестиция» и «кредит». Существует несколько вариантов определения этого понятия.

Определение 1

Инвестицией называют денежные средства или ценные бумаги, а также имущественные права, которые имеют денежную стоимость, вложенные в экономическую деятельность с целью получения прибыли.

Есть более короткое определение:

Инвестиция – это размещение капитала с целью получения прибыли».

Лицо (как физическое, так и юридическое), вкладывающие средства, называется инвестором. А деятельность по размещению средств для получения в дальнейшем прибыли называется инвестиционной деятельностью.

Отличие инвестирования от кредитования состоит в том, что инвестор больше рискует. Кредитор может получить свой долг с должника. А инвестор, внося деньги, рассчитывает на будущую прибыль. Если дело окажется успешным, инвестор получает прибыль, а если нет, терпит убытки.

Сегодня инвестиции – неотъемлемая составляющая современной экономики. Она способствует вовлечению в оборот свободных средств активизации экономической деятельности в стране.

Сущность понятия амортизация

В бухгалтерии очень часто упоминается термин «амортизация». Он означает перенос по частям стоимости средств производства по мере их износа (физического или морального) на стоимость производимого товара.

Подобная операция просто необходима. Ведь в процессе производства оборудование изнашивается, морально устаревает. Через некоторое время потребуется его замена. А для этого потребуются средства. Поэтому и происходит расчет стоимости оборудования и постепенное («почастичное») включение этой цены в цену выпускаемой продукции.

«Амортизация инвестиций» 👇

Определение 2

Амортизационными отчислениями называются перечисления некоторой части стоимости оборудования (основных фондов) для того, чтобы возместить их износ.

Для правильного начисления суммы амортизации устанавливают годовой процент для возмещения стоимости оборудования. Этот процент называется нормой амортизации.

Амортизационные отчисления при инвестициях

В условиях современного рынка и с учетом возможных финансовых рисков наиболее надежным вариантом любого коммерческого предприятия является вложение в проект собственных средств – финансирование инвестиций из собственных источников.

Таковыми источниками являются чистая прибыль предприятия и отчисления на амортизацию (амортизация инвестиций). Итогом подобных операция является получение максимальной прибыли. Ведь прибыль облагается налогом, а амортизационные отчисления – нет.

Амортизация инвестиций обеспечивает простое и, иногда, расширенное воспроизводство. Во многих развитых странах их размеры составляют более $ 60$% от инвестиционных потребностей предприятий. Важным моментом является то обстоятельство, что эти средства всегда остаются в распоряжении предприятия.

Предприятия используют прибыль в качестве источника финансирования инвестиций. Целью подобных операций является, в конечном счете, реконструкция предприятия, его обновление. Это способствует повышению эффективности работы всего производства. Кроме того, как уже упоминалось выше, эта прибыль не облагается налогом, а значит – остается в распоряжении предприятия.

Из-за этого амортизация инвестиций получает независимую структуру и развитие. Она перестает отражать реальную ситуацию износа оборудования. Постепенно стирается грань между амортизацией и чистой прибылью. Поэтому амортизация инвестиций является важным инструментом регулирования экономической деятельности предприятия.

Находи статьи и создавай свой список литературы по ГОСТу

Поиск по теме

Этапы расчета амортизации

Способы амортизации

Оптимизация затрат на амортизацию оборудования

С вопросами начисления амортизации сталкивается каждое предприятие, которое приобретает и учитывает в бухгалтерском учете основные средства. Многие компании заинтересованы в том, чтобы как можно скорее отнести стоимость приобретенных основных средств в состав расходов. Очевидно, что чем быстрее стоимость основных средств переносится на себестоимость, тем быстрее сокращается налогооблагаемая база.

В соответствии со ст. 256 Налогового кодекса РФ (далее — НК РФ) амортизируемым имуществом признается имущество, результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности, которые находятся у налогоплательщика на праве собственности и используются им для извлечения дохода (со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 100 000 руб.).

Под основными средствами понимается часть имущества, используемого в качестве средств труда для производства и реализации товаров (выполнения работ, оказания услуг) или для управления организацией первоначальной стоимостью более 100 000 руб.

ЭТАПЫ РАСЧЕТА АМОРТИЗАЦИИ

Определяем первоначальную стоимость основных средств

Первоначальная стоимость основного средства определяется как сумма расходов на его приобретение (а в случае, если основное средство получено налогоплательщиком безвозмездно либо выявлено в результате инвентаризации, — как сумма, в которую оценено такое имущество), сооружение, изготовление, доставку и доведение до состояния, в котором оно пригодно для использования, за исключением налога на добавленную стоимость и акцизов.

В соответствии с Положением по бухгалтерскому учету «Учет основных средств» (ПБУ 6/01)[1] стоимость объектов основных средств погашается посредством начисления амортизации.

Восстановление основных средств может осуществляться с помощью ремонта, модернизации и реконструкции. В этих случаях у предприятия, как правило, появляются затраты — на оплату труда основным производственным работникам, участвующим в выполнении работ, уплату страховых взносов, оплату материальных расходов, оплату работ сторонним организациям и т. п.

Затраты по ремонту объекта основных средств отражаются в бухгалтерском учете по дебету соответствующих счетов учета затрат на производство в корреспонденции с кредитом счетов учета произведенных затрат, и не увеличивают первоначальную стоимость объекта основных средств[2].

Затраты на модернизацию и реконструкцию объекта основных средств после их окончания увеличивают первоначальную стоимость такого объекта, если в результате модернизации и реконструкции улучшаются (повышаются) первоначально принятые нормативные показатели функционирования (срок полезного использования, мощность, качество применения и т. п.) объекта основных средств (п. 26 ПБУ 6/01).

В таком случае соответствующие корректировки вносятся в инвентарную карточку или заводится новая карточка (ранее присвоенный номер сохраняется), в которой отражаются новые показатели.

В случае проведения восстановительных работ может быть изменен и срок полезного использования — это тоже должно быть отражено в инвентарной карточке.

Пересматривать стоимость основных средств можно не чаще одного раза в год. Для этого определяется восстановительная стоимость.

Восстановительная стоимость — это стоимость воспроизводства основного средства при современных условиях (ценах, технологии, автоматизации и т. п.).

Решение о переоценке основных средств утверждается приказом руководства предприятия с указанием перечня основных средств, которые необходимо переоценить.

Определяем срок полезного использования

Амортизация основных средств – это способ распределения их стоимости в течение срока полезного использования.

Срок полезного использования объекта основных средств определяется организацией при принятии его к бухгалтерскому учету исходя из:

• ожидаемого срока использования этого объекта в соответствии с ожидаемой производительностью или мощностью;

• ожидаемого физического износа (зависит от режима эксплуатации (количества смен), естественных условий и влияния агрессивной среды, системы проведения ремонта);

• нормативно-правовых и других ограничений использования этого объекта (например, срок аренды).

Если в результате реконструкции или модернизации первоначально принятые нормативные показатели функционирования объекта основных средств улучшатся (повысятся), организация пересматривает срок полезного использования этого объекта.

Выбираем методику расчета амортизации

Выбранный способ начисления амортизации по группе однородных объектов основных средств применяется в течение всего срока полезного использования объектов, входящих в эту группу.

В течение отчетного года амортизационные отчисления по объектам основных средств начисляются ежемесячно независимо от применяемого способа начисления в размере 1/12 годовой суммы.

Линейный способ расчета амортизации

Для погашения стоимости объектов основных средств определяется сумма амортизационных отчислений. При линейном способе сумма амортизационных отчислений определяется исходя из первоначальной или текущей (восстановительной) стоимости (в случае проведения переоценки) объекта основных средств и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта.

В соответствии со ст. 259 НК РФ вне зависимости от установленного налогоплательщиком в учетной политике для целей налогообложения метода начисления амортизации линейный метод начисления амортизации применяется в отношении зданий, сооружений, передаточных устройств, нематериальных активов, входящих в восьмую–десятую амортизационные группы, независимо от срока ввода в эксплуатацию соответствующих объектов, а также амортизируемых основных средств, используемых налогоплательщиками исключительно при осуществлении деятельности, связанной с добычей углеводородного сырья на новом морском месторождении углеводородного сырья.

В отношении прочих объектов амортизируемого имущества независимо от срока введения объектов в эксплуатацию применяется метод начисления амортизации, установленный налогоплательщиком в учетной политике для целей налогообложения.

Самый распространенный способ начисления амортизации — линейный благодаря простоте расчетов: расчет производится единожды в самом начале, полученная сумма будет одинаковой для всего срока эксплуатации.

Кроме того, такой перенос стоимости оборудования в состав себестоимости является максимально равномерным, в отличие от других методов, когда чаще всего в начале суммы амортизации выше, чем в последующие периоды.

Пример 1

ООО «Альфа» приобрело оборудование стоимостью 150 000 руб., срок его полезного использования — 5 лет (оборудование относится к третьей амортизационной группе).

Определим ежемесячные нормы амортизационных отчислений:

1. Рассчитаем годовую норму амортизации:

100 % / 5 лет = 20 %.

Следовательно, 20 % стоимости оборудования будет ежегодно уходить в счет погашения стоимости оборудования и за 5 лет стоимость полностью будет списана.

2. Определим годовую сумма амортизационных отчислений:

150 000 руб. × 20 % = 30 000 руб.,

т. е. ежегодно в счет амортизации будут списываться 30 000 руб., что за 5 лет покроет всю сумму приобретения данного оборудования.

3. Рассчитаем ежемесячную сумму амортизационных отчислений:

30 000 рублей / 12 мес. = 2500 руб.

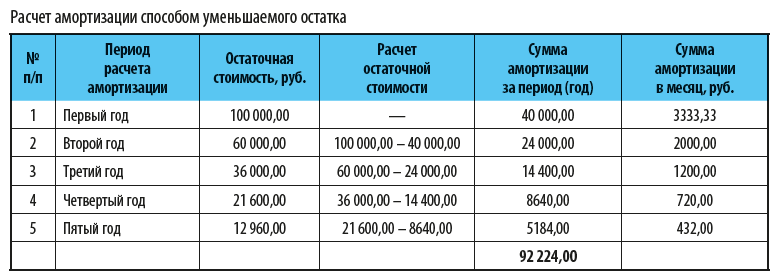

Способ уменьшаемого остатка

При способе уменьшаемого остатка сумма амортизационных отчислений рассчитывается исходя из остаточной стоимости (первоначальной или текущей (восстановительной) стоимости (в случае проведения переоценки) за минусом начисленной амортизации) объекта основных средств на начало отчетного года и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта.

К сведению

Субъекты малого предпринимательства могут применять коэффициент ускорения, равный 2, а по движимому имуществу, составляющему объект финансового лизинга и относимому к активной части основных средств, может применяться коэффициент ускорения в соответствии с условиями договора финансовой аренды не выше 3.

Пример 2

ООО «Альфа» приобрело оборудование стоимостью 100 000 руб., срок полезного использования — 5 лет (оборудование относится к третьей амортизационной группе).

Рассчитаем суммы амортизации по способу уменьшаемого остатка:

1. Рассчитаем годовую норму амортизации:

100 % / 5 лет = 20 %.

Следовательно, 20 % стоимости оборудования будет ежегодно уходить в счет погашения стоимости оборудования, и за 5 лет стоимость полностью будет списана.

2. Применим коэффициент ускорения, равный 2. Тогда годовая норма амортизации составит уже 40 %.

3. В первый год эксплуатации годовая сумма амортизационных отчислений определяется исходя из первоначальной стоимости, сформированной при принятии объекта основных средств к бухгалтерскому учету, — это 40 тыс. руб.:

100 000 × 40 %.

Во второй год эксплуатации амортизация начисляется в размере 40 % от остаточной стоимости на начало отчетного года, т. е. разницы между первоначальной стоимостью объекта и суммой амортизации, начисленной за первый год, и составит 24 тыс. руб.:

(100 тыс. руб. – 40 тыс. руб.) × 40 %.

В третий год эксплуатации амортизация начисляется в размере 40 % от разницы между остаточной стоимостью объекта, образовавшейся по окончании второго года эксплуатации, и суммой амортизации, начисленной за второй год эксплуатации, и составит 14,4 тыс. руб.:

(60 – 24) × 40 %

и т. д. (см. таблицу).

4. По окончании периода осталась несписанной часть первоначальной стоимости оборудования — 7776 руб. (100 000 – 92 224), поэтому необходимо «досписать» эту сумму, например, единовременно включить ее в сумму амортизации (порядок учета таких разниц должен быть отражен в учетной политике компании).

Способ списания стоимости по сумме чисел лет срока полезного использования

В этом случае сумма амортизационных отчислений определяется исходя из первоначальной или текущей (восстановительной) стоимости (в случае проведения переоценки) объекта основных средств и соотношения, в числителе которого — число лет, остающихся до конца срока полезного использования объекта, а в знаменателе — сумма чисел лет срока полезного использования объекта.

К сведению

Как и нелинейный метод начисления амортизации, способ списания стоимости по сумме чисел срока полезного использования оборудования предполагает ускоренное списание в первые годы эксплуатации. Правда, в отличие от способа уменьшаемого остатка, данный способ позволяет списать стоимость полностью.

Пример 3

ООО «Восход» приобрело оборудование стоимостью 150 000 руб., срок его полезного использования — 5 лет, относящийся к третьей амортизационной группе.

Определим суммы амортизации:

1. Сумма чисел лет срока службы оборудования составит

1 + 2 + 3 + 4 + 5 = 15 лет.

2. Амортизация за первый год эксплуатации:

5 / 15 × 150 000 = 50 000 руб.

3. Амортизация за второй год эксплуатации:

4 / 15 × 150 000 = 40 000 руб.

4. Амортизация за третий год эксплуатации:

3 / 15 × 150 000 = 30 000 руб.

5. Амортизация за четвертый год эксплуатации:

2 / 15 × 150 000 = 20 000 руб.

6. Амортизация за пятый год эксплуатации:

1 / 15 × 150 000 = 10 000 руб.

Таким образом, вся сумма, за которую было приобретено оборудование, списана без остатка (50 тыс. руб. + 40 тыс. руб. + 30 тыс. руб. + 20 тыс. руб. + 10 тыс. руб.), но в первые периоды эксплуатации списывались более значительные суммы, чем в последующие годы.

Способ списания стоимости пропорционально объему продукции (работ)

При начислении амортизации по объектам основных средств способом списания стоимости пропорционально объему продукции (работ) годовая сумма амортизационных отчислений определяется исходя из натурального показателя объема продукции (работ) в отчетном периоде и соотношения первоначальной стоимости объекта основных средств и предполагаемого объема продукции (работ) за весь срок полезного использования такого объекта.

Данный метод начисления амортизации особенно актуален, когда есть прямая зависимость износа оборудования от степени активности его использования.

Особенно активно данный метод используется в автохозяйстве, когда списание может осуществляться на каждую тысячу километров; а также при возможности определения количества продукции, планируемой к выпуску на конкретном оборудовании за период его полезного использования.

Пример 4

ООО «Радуга» приобрело оборудование стоимостью 150 000 руб., на котором планируется выпустить 30 000 единиц продукции в период его полезного использования.

Рассчитаем суммы амортизации, если известно, что в первый год эксплуатации планируется выпустить 9000 единиц продукции, во второй год — 10 000, а в третий — 11 000 единиц продукции:

1. Сумма амортизации на выпуск 1 единицы продукции составит:

150 000 руб. / 30 000 ед. = 5 руб.

2. Амортизация оборудования за первый год эксплуатации:

5 руб. × 9000 ед. = 45 000 руб.

3. Амортизация оборудования за второй год эксплуатации:

5 руб. × 10 000 ед. = 50 000 руб.

4. Амортизация оборудования за третий год эксплуатации:

5 руб. × 11 000 ед. = 55 000 руб.

Таким образом, за первые три года эксплуатации и при выпуске всех 30 000 единиц продукции оборудование будет полностью самортизированным (45 тыс. руб. + 50 тыс. руб. + 55 тыс. руб.), т. е. его стоимость будет полностью перенесена в состав себестоимости.

ОПТИМИЗИРУЕМ ЗАТРАТЫ НА АМОРТИЗАЦИЮ ОБОРУДОВАНИЯ

Есть следующие способы оптимизировать затраты на амортизацию:

• Постановка оборудования на учет в качестве составных частей.

• Применение амортизационной премии.

• Применение специального повышающего коэффициента.

Рассмотрим эти способы.

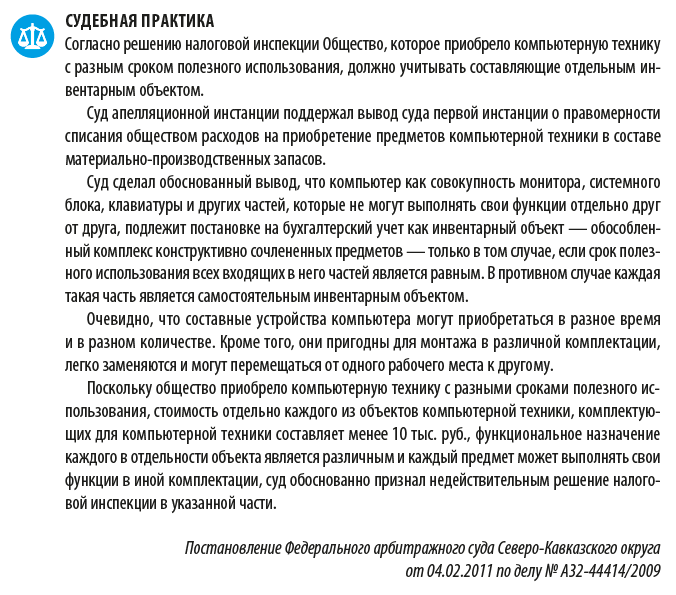

Постановка на учет оборудования в качестве составных частей

Учитывая, что в соответствии со ст. 256 НК РФ амортизируемым имуществом признается имущество с первоначальной стоимостью более 100 000 руб., самый простой способ — приобрести основное средство «частями». Например, не весь компьютер целиком, если его стоимость будет превышать 100 000 руб., а отдельно монитор, системный блок, мышь, клавиатуру и т. д.

В бухгалтерском учете основные средства учитываются по счету 01 «Основные средства», где отображается информация о наличии и движении основных средств организации, находящихся в эксплуатации, запасе, на консервации, в аренде, доверительном управлении.

Амортизация в бухгалтерском учете отражается по счету 02 «Амортизация основных средств», на котором собирается информация об амортизации, накопленной за время эксплуатации объектов основных средств.

Если компания приобретет оборудование дешевле, чем за 100 000 руб., его не нужно учитывать на счете 01, как и применять счет 02, ведь все расходы можно будет единовременно принять к учету.

Пример 5

ООО «Транслогистик» приобрело оборудование (ПК) за 115 000 руб. ПК состоит из системного блока стоимостью 80 000 руб. и монитора с диагональю 27’ стоимостью 35 000 руб.

Если учитывать ПК как «монитор + системный блок», то придется учитывать его в качестве основного средства с отражением на счете 01 и переносом стоимости приобретения через счет 02 «Амортизация». Если же мы учитываем их как самостоятельные объекты, то так как их стоимость по отдельности не превышает 100 000 руб., они не будут являться основными средствами и их стоимость можно сразу списать в расходы.

Мнения о применении такого способа оптимизации амортизации (постановка на учет оборудования не как единого целого, а в качестве составных частей) разнятся. Так, например, Минфин России в письме № 03-03-06/2/110 от 02.06.2010 указывает следующее:

С другой стороны, есть судебная практика с противоположным мнением.

Применение амортизационной премии

В соответствии со ст. 258 НК РФ налогоплательщик имеет право воспользоваться амортизационной премией, т. е. включить в состав расходов отчетного (налогового) периода расходы на капитальные вложения в размере не более 10 % (не более 30 % — в отношении основных средств, относящихся к третьей–седьмой амортизационным группам) первоначальной стоимости основных средств (за исключением основных средств, полученных безвозмездно), а также не более 10 % (не более 30 % — в отношении основных средств, относящихся к третьей–седьмой амортизационным группам) расходов, которые понесены в случаях достройки, дооборудования, реконструкции, модернизации, технического перевооружения и т. д.

Если налогоплательщик использует указанное право, соответствующие объекты основных средств после их ввода в эксплуатацию включаются в амортизационные группы (подгруппы) по своей первоначальной стоимости за вычетом не более 10 % (не более 30 % — в отношении основных средств, относящихся к третьей–седьмой амортизационным группам) первоначальной стоимости, отнесенных в состав расходов отчетного (налогового) периода, а суммы, на которые изменяется первоначальная стоимость объектов в случаях достройки, дооборудования, реконструкции, модернизации, технического перевооружения, частичной ликвидации объектов, учитываются в суммарном балансе амортизационных групп (подгрупп) (изменяют первоначальную стоимость объектов, амортизация по которым начисляется линейным методом) за вычетом не более 10 % (не более 30 % — в отношении основных средств, относящихся к третьей–седьмой амортизационным группам) таких сумм.

Если основное средство, в отношении которого была применена амортизационная премия, реализовано ранее чем по истечении пяти лет с момента введения его в эксплуатацию взаимозависимому с налогоплательщиком лицу, суммы расходов, которые ранее были включены в состав расходов очередного отчетного (налогового) периода, подлежат включению в состав внереализационных доходов в том отчетном (налоговом) периоде, в котором была осуществлена такая реализация.

Пример 6

АО «Рассвет» приобрело оборудование стоимостью 200 000 руб., срок полезного использования — 4 года (третья амортизационная группа).

Рассчитаем суммы амортизации с учетом применения амортизационной премии в соответствии со ст. 258 НК РФ:

1. Так как оборудование относится к третьей амортизационной группе, то максимальный процент премии, который допустимо применить, — 30 %:

200 000 руб. × 30 % = 60 000 руб.

2. Рассчитаем ежемесячные амортизационные отчисления:

(200 000 руб. – 60 000 руб.) / (12 мес. × 4 года) = 2916,67 руб.

3. Рассчитаем ежегодные амортизационные отчисления:

12 мес. × 2916,67 руб. = 35 000,04 руб.

4. Для сравнения рассчитаем амортизационные отчисления, если бы компания не применяла амортизационную премию:

• 200 000,00 / (12 мес. × 4 года) = 4166,67 руб. — ежемесячные суммы;

• 4166,67 × 12 мес. = 50 000 руб. — ежегодные суммы.

5. При применении амортизационной премии годовая сумма амортизационных отчислений составит 35 000,04 руб. против 50 000 руб. при условии неприменения амортизационной премии, что позволит компании снизить себестоимость продукции, выпускаемой с использованием данного оборудования, почти на 15 000 руб.:

50 000 руб. – 35 000,04 руб. = 14 999,96 руб.

Применение специального повышающего коэффициента (не более 2)

Еще один метод оптимизации амортизации находим в ст. 259.3 НК РФ, в соответствии с которой налогоплательщики вправе применять к основной норме амортизации специальный коэффициент, но не выше 2:

1) в отношении амортизируемых основных средств, используемых для работы в условиях агрессивной среды и (или) повышенной сменности.

К сведению

Под агрессивной средой понимается совокупность природных и (или) искусственных факторов, влияние которых вызывает повышенный износ (старение) основных средств в процессе их эксплуатации. К работе в агрессивной среде приравнивается также нахождение основных средств в контакте с взрыво-, пожароопасной, токсичной или иной агрессивной технологической средой, которая может послужить причиной (источником) инициирования аварийной ситуации.

При применении нелинейного метода начисления амортизации указанный специальный коэффициент не применяется к основным средствам, относящимся к первой–третьей амортизационным группам;

2) в отношении собственных амортизируемых основных средств налогоплательщиков — сельскохозяйственных организаций промышленного типа (птицефабрики, животноводческие комплексы, зверосовхозы, тепличные комбинаты);

3) в отношении собственных амортизируемых основных средств налогоплательщиков — организаций, имеющих статус резидента промышленно-производственной или туристско-рекреационной особой экономической зоны либо участника свободной экономической зоны;

4) в отношении амортизируемых основных средств, относящихся к объектам (за исключением зданий), имеющим высокую энергетическую эффективность, в соответствии с перечнем таких объектов, установленным Правительством РФ, или к объектам (за исключением зданий), имеющим высокий класс энергетической эффективности, если в отношении таких объектов в соответствии с законодательством РФ предусмотрено определение классов их энергетической эффективности;

5) в отношении амортизируемых основных средств, относящихся к основному технологическому оборудованию, эксплуатируемому в случае применения наилучших доступных технологий, согласно утвержденному Правительством РФ перечню основного технологического оборудования;

6) в отношении амортизируемых основных средств, включенных в первую–седьмую амортизационные группы и произведенных в соответствии с условиями специального инвестиционного контракта.

Применение специального повышающего коэффициента (не более 3)

В соответствии со ст. 259.3 НК РФ налогоплательщики также вправе применять к основной норме амортизации специальный коэффициент, но не выше 3:

1) в отношении амортизируемых основных средств, являющихся предметом договора финансовой аренды (договора лизинга), — налогоплательщики, у которых данные основные средства должны учитываться в соответствии с условиями договора финансовой аренды (договора лизинга).

Указанный специальный коэффициент не применяется к основным средствам, относящимся к первой–третьей амортизационным группам;

2) в отношении амортизируемых основных средств, используемых только для осуществления научно-технической деятельности;

3) в отношении амортизируемых основных средств, используемых налогоплательщиками исключительно при осуществлении деятельности, связанной с добычей углеводородного сырья на новом морском месторождении углеводородного сырья;

4) в отношении амортизируемых основных средств, используемых в сфере водоснабжения и водоотведения, по перечню, установленному Правительством РФ.

Пример 7

ООО «Гамма» приобрело оборудование стоимостью 150 000 руб., срок полезного использования — 3 года (третья амортизационная группа).

Рассчитаем амортизационные отчисления с учетом возможности применения повышающего коэффициента 2 в соответствии с утвержденной учетной политикой компании:

1. Сумма ежемесячной амортизации при условии применения повышающего коэффициента составит:

150 000 / (12 мес. × 3 года) × 2 = 8333,33 руб.

Таким образом, вся сумма приобретения будет списана не за 3 года, а за полтора (8333,33 руб. × 1,5 года × 12 мес.), в ускоренном режиме с учетом повышающего коэффициента.

При этом, ежегодные суммы амортизации составят:

• 8333,33 руб. × 12 мес. = 100 000 руб. — первый год;

• 8333,33 руб. × 6 мес. = 50 000 руб. — второй год.

2. Если бы компания не применяла повышающий коэффициент, то амортизационные начисления составили бы:

• 150 000 / (12 мес. × 3 года) = 4166,67 — ежемесячные начисления;

• 4166,67 × 12 мес. = 50 000,00 руб.

3. Рассчитаем экономию на налоге на прибыль за счет сокращения налоговой базы на примере первого года эксплуатации:

(100 000 – 50 000 руб.) × 20 % = 10 000 руб.

Заключение

Какой метод амортизации выбрать — каждая компания решает самостоятельно исходя из номенклатуры основных средств, их технического состояния, а также с учетом своего финансового состояния.

Выбор в пользу ускоренной амортизацией обычно делают компании, заинтересованные в скорейшем обновлении основных средств путем замены полностью самортизированных на новые, усовершенствованные объекты.

Амортизационную премию, как правило, используют компании, которые хотят снизить свои затраты при производстве продукции, чтобы повысить ее конкурентоспособность.

[1] Утверждено Приказом Минфина России от 30.03.2001 № 26н (в ред. от 16.05.2016).

[2][2] Пункт 67 Методических указаний по бухгалтерскому учету основных средств, утвержденных Приказом Минфина России от 13.10.2003 № 91н (в ред. от 24.12.2010, с изм. от 23.01.2020; далее — Методические указания).

Статья опубликована в журнале «Справочник экономиста» № 7, 2020.

Мы обещали в статье «Как перейти на ФСБУ 6/2020 с 2022 года: пошаговая инструкция» раскрыть тему начисления амортизации по ФСБУ 6/2020 “Основные средства“. Поскольку корректировки при переходе на этот стандарт бухучёта напрямую зависят от того, насколько правильно пересчитана амортизация по ОС, разбираем подробно, начиная с новых понятий, установленных этим стандартом, а также элементы, формулы, правила начисления амортизации.

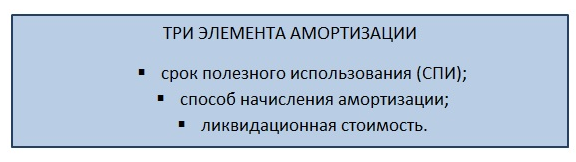

Что такое элементы амортизации

По ФСБУ 6/2020 в процессе начисления амортизации участвуют 3 элемента:

Если СПИ и способ начисления бухгалтеру более-менее знакомы, то ликвидационная стоимость для многих – новое понятие.

Чтобы лучше понимать то, о чём пойдёт речь далее, разберём, зачем она нужна.

Цель новых стандартов учёта – сближение подхода и принципов, по которым готовят бухотчетность в РФ, с международными подходами и принципами. В первую очередь, с МСФО. И по МСФО отчетность делают с конкретной целью – предоставить информацию пользователю. Кто же пользователь отчетности по МСФО, а теперь и по ФСБУ?

Не налоговая и не Росстат, как привыкли считать поколения наших бухгалтеров. Главный пользователь бухотчетности – это лицо, которое либо уже вложило свои деньги в компанию, либо размышляет над тем, чтобы это сделать.

Термин «вложило» трактуем широко – это и приобрело долю в капитале, и купило ценные бумаги, и выдало заем, и т. п. Причем, не просто так по доброте душевной, а с намерением получить от такого вложения доход.

Предполагается, что пользователь, вкладывая деньги, анализирует отчетность компании на предмет получения выгод от такого вложения, а компания старается предоставить наиболее подробную и полную информацию путем раскрытия в отчетности соответствующих показателей.

Да, на текущий момент в России не так много пользователей, которые на «ты» с МСФО и новыми ФСБУ. Но, как только бухгалтеры научатся готовить отчеты по новым правилам, так и пользователи со временем научатся в них разбираться.

А пока же, изучая тонкости начисления амортизации по ФСБУ 6/2020, нужно держать в уме, для чего это делать. И тогда будет гораздо понятнее.

Ликвидационная стоимость

Начнем разбирать элементы амортизации с нового и возможно пока не очень понятного – ликвидационной стоимости (далее для краткости будем сокращать ЛС).

ПРИМЕР

Представим, что компания раз в 7 лет обновляет парк машин, которые использует в своей деятельности. К концу этого срока машины, как правило, еще вполне годятся для эксплуатации частниками. И их продают по стоимости, составляющей порядка 40% от покупной цены.

Пусть компания в очередной раз обновила автопарк и одно новое авто стоит 1 млн рублей. Компания готовит отчетность, которую в том числе планирует показать банку для предоставления крупного кредита.

В этой ситуации списывать через амортизацию в затраты для бухгалтерской прибыли всю стоимость каждой новой машины – не самая лучшая идея. Ведь примерно 400 000 рублей вернутся обратно при продаже авто через 7 лет эксплуатации. То есть, фактически, расход на закупку одного авто составляет только 600 000 рублей.

Как показать все это банку в отчетности?

Надо установить, что возможная сумма «к возврату» – 400 000 рублей – не уменьшает бухгалтерскую прибыль компании. А именно – на нее не начисляется амортизация.

Вот эти 400 000 и будут ликвидационной стоимостью объекта (автомобиля).

Теперь уточним несколько важных моментов по определению ЛС.

Устанавливая ЛС, нужно отталкиваться от настоящего момента. То есть:

- Представить, что объект уже находится в том состоянии, в котором будет на момент окончания СПИ.

- Затем установить, как и за сколько можно было бы продать такой объект сегодня (на дату определения ЛС).

Ну и не забыть, что продажа может быть связана с определенными действиями, которые стоят денег. Например, демонтажом объекта, оплатой регистрационных действий, пошлин и тому подобного.

Такого рода траты нужно вычесть из возможной стоимости продажи, чтобы получился «чистый» результат – сколько денег практически поступит в компанию от продажи объекта.

По требованию ФСБУ 6/2020, ликвидационную стоимость нужно устанавливать для каждого объекта, по которому начисляется амортизация.

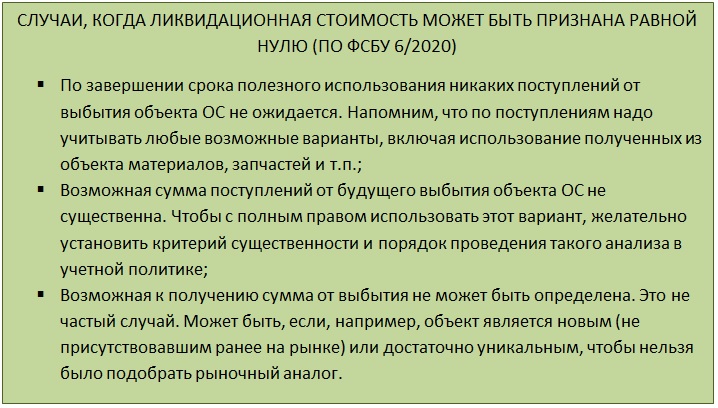

Иногда ЛС можно принять равной нулю, но такие случаи строго ограничены. Об этом мы подробнее рассказывали в статье «Как перейти на ФСБУ 6/2020 с 2022 года: пошаговая инструкция».

Срок полезного использования

Второй элемент, который разберем, это СПИ. ФСБУ 6/2020 предлагает 2 метода его определения.

Первый привычен – срок, в течение которого объект ОС (далее будем говорить просто «объект») будет приносить экономические выгоды.

Но ФСБУ 6/2020, как и МСФО, требует, чтобы и этот показатель давал как можно больше информации пользователю.

Так, если имеют место:

- особые условия эксплуатации (агрессивная среда, отличный от среднестатистического режим работы);

- сезонность использования;

- плановые простои по каким-либо причинам;

- иные подобные факторы,

то они должны быть учтены при определении срока СПИ. Вплоть до того, чтобы вообще отказаться от определения СПИ по времени и применить второй метод – по выгодам, которые может принести объект. Например, общее количество продукции, которое на нем можно выпустить.

Отметим, что подобный подход – не нововведение. Определение СПИ как объема продукции (работ), которые могут быть получены с помощью объекта, для «отдельных групп ОС» прописано еще в ПБУ 6/01. Однако без расшифровки и указания на обязательность такого выбора.

А вот ФСБУ 6/2020 требует при определении СПИ проводить ряд оценок (п. 9):

- Ожидаемый период фактической эксплуатации нужно оценивать с учетом влияния особых факторов, прогнозируемых на период эксплуатации. А также с учетом нормативных ограничений, договорных ограничений по использованию, планов руководства на будущее;

- Ожидаемый физический износ тоже нужно оценивать с учетом подобных факторов. Помимо агрессивной внешней среды, следует обращать внимание и на планы и тех. требования по ремонтам, обязательным осмотрам, обслуживанию с остановкой и т. п.;

- В СПИ следует учитывать возможность морального устаревания актива. Например, может устареть продукция, которую выпускают с помощью объекта или измениться технология выпуска на более эффективную и дешевую;

- Из предыдущего пункта вытекает еще одно обстоятельство, которое надо учесть – это планы по техническому перевооружению, в результате которых конкретный объект должен быть модернизирован или заменен в определенный срок.

То есть, устанавливая СПИ, бухгалтеру надо собрать, проанализировать и вынести оценочное суждение по комплексу фактов, чтобы решить, какой вариант амортизации с этим СПИ будет более показательным для пользователя отчетности.

Кроме того, далее надо периодически отслеживать факторы, на основании которых был установлен СПИ. И если что-то заметно поменялось, СПИ нужно пересмотреть. По смыслу ФСБУ 6/2020, такой пересмотр надо проводить не реже чем один 1 раз в год – на дату, на которую готовите отчетность.

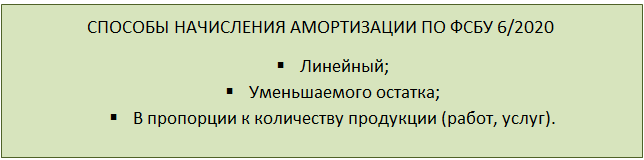

Способ начисления амортизации

К способу, каким будет начисляться амортизация, предъявляют такие же требования, что и к СПИ. Он должен не упрощать работу бухгалтеру, совпадая с тем, что принят в налоговом учете, а наиболее точно показывать пользователю через бухотчетность распределение экономических выгод, получаемых от объекта.

ОБРАТИТЕ ВНИМАНИЕ!

Способ списания стоимости по сумме чисел лет срока полезного использования для начисления амортизации ФСБУ 6/2020 не предусмотрен.

Как можно догадаться, если СПИ определен как период, то выбирать надо из первых двух приведенных на рисунке способов расчета. А третий вариант предназначен для случая, когда СПИ установили в натуральных единицах.

В ФСБУ 6/2020 есть еще несколько важных моментов, о которых нужно помнить:

- для объектов, входящих в одну группу, всегда устанавливают один и тот же способ расчета амортизации;

- выбранный способ нужно применять последовательно из одного периода в другой, чтобы обеспечивалась сопоставимость данных;

- если обстоятельства, исходя из которых был принят конкретный метод расчета, поменялись, способ расчета амортизации тоже надо пересмотреть. Проверку на необходимость пересмотра надо делать ежегодно на момент подготовки отчетности. Однако, если существенные изменения в порядке эксплуатации объекта произошли по ходу года, то можно и чаще (п. 37 ФСБУ 6/2020).

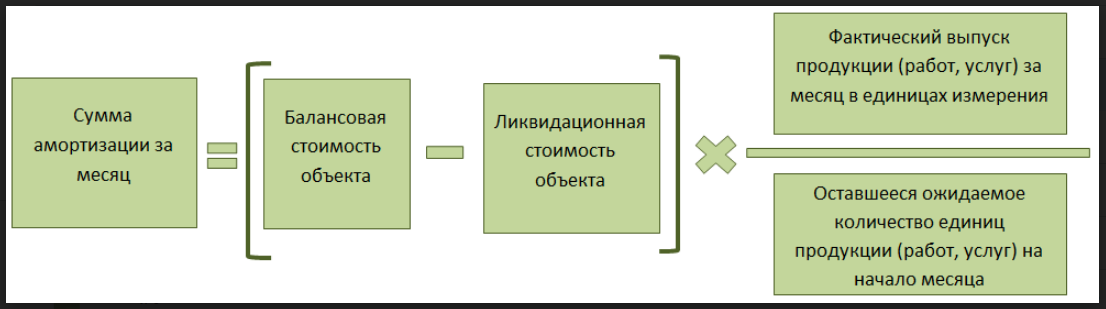

Расчет амортизации

Как вы уже поняли про ликвидационную стоимость, формулы для расчета амортизации сами по себе не поменялись. Изменилась величина, которую в них нужно подставлять.

Если определена ЛС, то в формулу для расчета амортизации по выбранному методу надо ставить выражение:

(БАЛАНСОВАЯ СТОИМОСТЬ – ЛИКВИДАЦИОННАЯ СТОИМОСТЬ)

Отметим, что ФСБУ 6/2020 не содержит прямого упоминания о праве проводить ускоренную амортизацию. Однако при амортизации способом уменьшаемого остатка допустимо использовать коэффициенты ускорения.

Напомним еще раз, что просто так применить ускоряющий коэффициент нельзя. Должны быть объективные факторы вроде особых условий эксплуатации. И информацию об ускорении амортизации и подтолкнувших к этому причинах нужно раскрыть в отчетности.

Формула, по которой проводить расчет по уменьшаемому остатку и применять коэффициент ускорения, компания определяет самостоятельно. При этом должны выполняться 2 условия:

- величина амортизации уменьшается от периода к периоду;

- на конец СПИ балансовая стоимость и ЛС равны.

В завершение темы расчетов немного поясним начисление амортизации в натуральном выражении.

Базовая формула привязывает амортизацию к объему того, что произведено с помощью объекта.

Объем продукции (работ, услуг) для подстановки в формулу надо определять именно по тому, что выпущено. Не по отгрузке и не по выручке от продажи!

Обратим внимание, что ФСБУ 6/2020 не требует начислять амортизацию ежемесячно. Период, за который надо начислить амортизацию, компания устанавливает самостоятельно. Только периоды для амортизации должны соответствовать периоду, за который готовите отчетность – укладываться в финансовый год.

По этой причине формулу для расчета амортизации за месяц мы и назвали базовой. Ее можно адаптировать и для ежеквартального, и, например, полугодичного начисления амортизации.

Несколько важных моментов

В завершение разберем несколько нюансов и ответов на вопросы, которые возникают у бухгалтеров, переходящих на ФСБУ 6/2020.

Как амортизируют ОС, бывшие в употреблении

Есть ли какие-то особенности для определения элементов амортизации для б/у объектов?

Каких-то особых указаний в отношении объектов б/у в ФСБУ 6/2020 нет. Значит, при приеме таких объектов к учету нужно определять элементы амортизации и далее начислять ее так же, как и для любых других объектов.

Есть ли случаи, когда амортизацию по ФСБУ начислять не надо

ФСБУ 6/2020 предусматривает несколько ситуаций, когда амортизацию не надо начислять. Так, не амортизируют:

- инвестиционную недвижимость;

- объекты с неизменными потребительскими свойствами – землю, водные объекты и т. п.;

- объекты, которые нужны только для выполнения законодательства РФ по мобилизации и мобилизационной подготовке, и не используются в другой деятельности.

По всем остальным объектам, даже временно не используемым или находящимся на консервации, амортизацию начисляют (п. 30 ФСБУ 6/2020). Хотя при этом надо пересмотреть элементы для ее начисления таким образом, чтобы амортизация отражала текущее состояние и режим использования объекта.

Согласно ФСБУ 6/2020, по основному способу амортизацию начисляют с даты признания объекта в учете.

Допустимо начать амортизировать ОС с 1-го числа месяца, следующего за месяцем признания объекта, закрепив такой вариант в учетной политике.

Ни проведение госрегистрации, ни фактическое начало использования на дату начала исчисления амортизации не влияет. Для госрегистрации сделано одно исключение: если без нее в принципе нельзя начать использовать объект по назначению.

Когда заканчивать начислять амортизацию

Если начисления начаты с момента признания объекта в учете, то и заканчивать начисление надо с момента снятия объекта с учета.

Если начисления идут с 1-го числа месяца, следующего за месяцем признания объекта, то заканчивать начисления надо аналогично – с 1-го числа месяца, следующего за месяцем снятия с учета.

Если балансовая стоимость объекта, определенная по ФСБУ 6/2020, стала равна или меньше установленной ликвидационной стоимости, то начисление амортизации нужно приостановить. Термин «приостановить» использован неспроста, поскольку стоимость ОС можно пересматривать (например, при переоценке) и снова стать больше ЛС. В таком случае начисление амортизации надо возобновить до того момента, как балансовая стоимость снова сравняется с ликвидационной.