Еще один важный шаг при работе с системой Profitunity – анализ при помощи кривой баланса. Можно назвать этот метод пятым измерением рыночной ситуации. Основная задача метода заключается в том, чтобы определить сигнал до того, как появится соответствующий фрактал Форекс.

Баланс представляет собой линию, на которую ориентировалась бы цена, если бы не поступающая новая информация, которая оказывает влияние на рынок в настоящем времени. Для того, чтобы понять насколько сильно новая информация оказывает влияние на рынок, мы можем проанализировать дистанцию между текущей стоимостью актива и балансом.

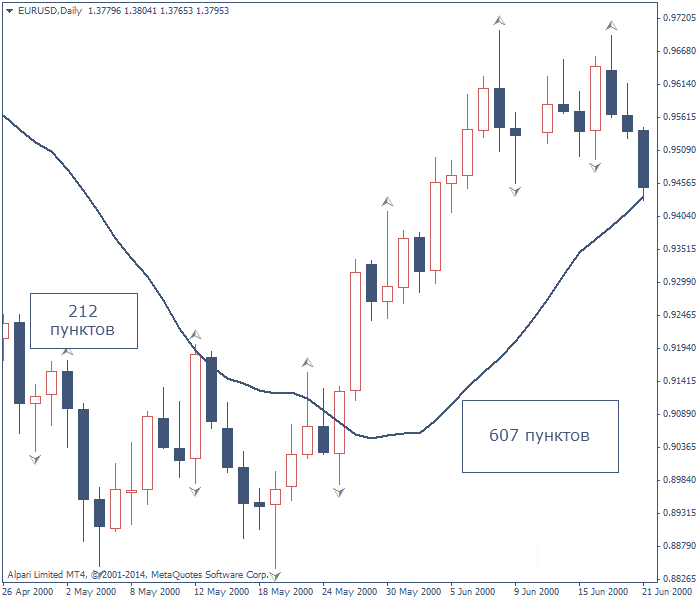

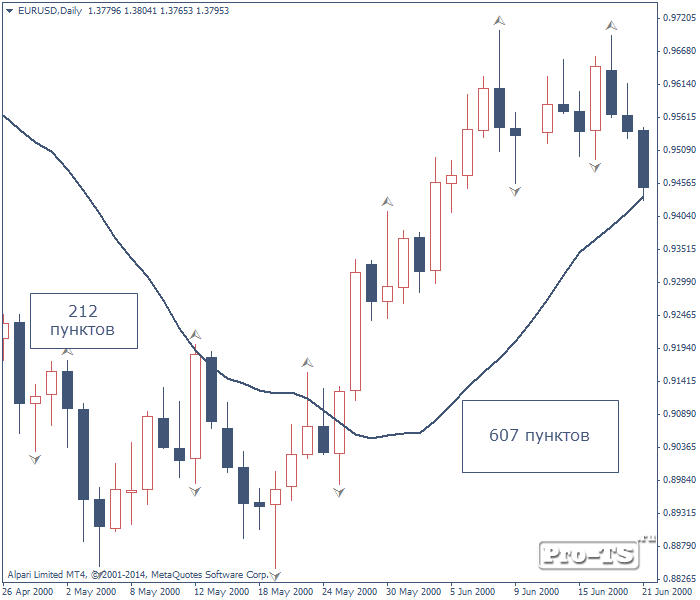

Для того чтобы проще воспринимать полученную информацию, стоит рассмотреть баланс как вершину горы. Если поступает новая информация на рынок, ему значительно прощу уйти от баланса. То есть куда проще идти вниз, чем подниматься вверх. Благодаря балансу мы можем видеть направление, по которому цена могла быть пойти с наименьшим сопротивлением. Если вы внимательно изучите скриншот, то вы увидите, что цена сначала ушла на 212 пунктов, а затем стала сближаться с линией баланса.

Основная цель, которую мы преследуем, когда работаем с данной стратегией – найти возможность войти в рынок в тот момент, когда цена уходит от линии баланса.

Линия баланса покупки

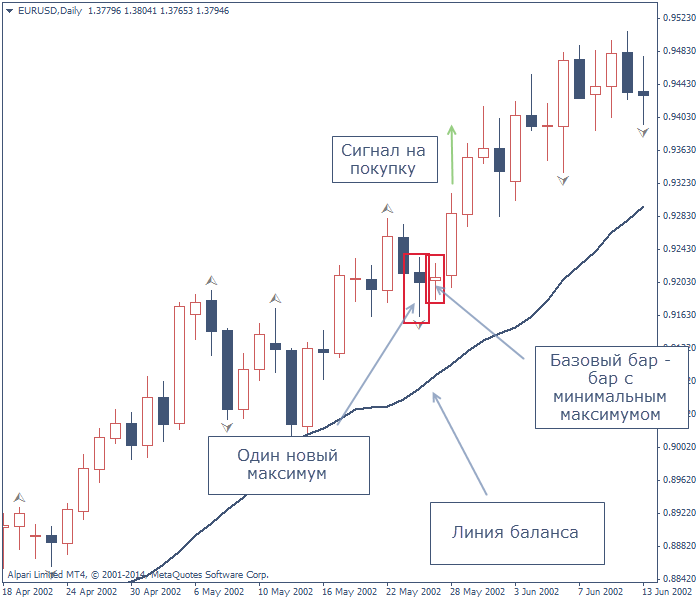

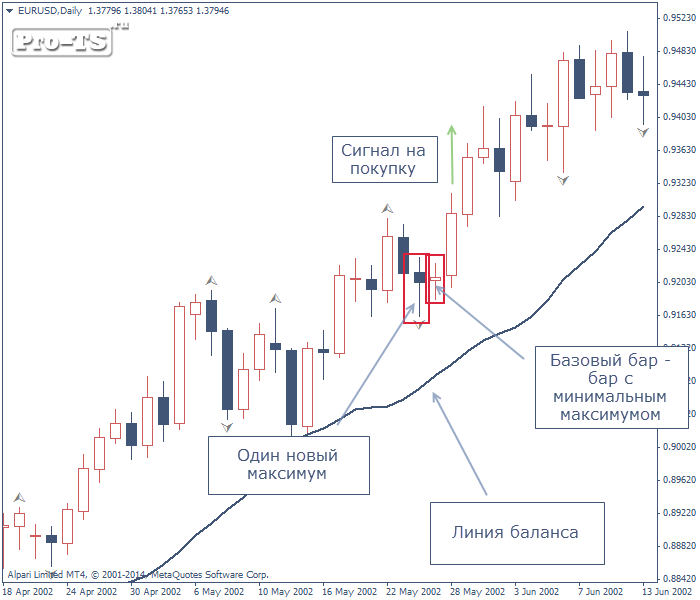

Сигналы на открытие длинной позиции (рынок выше уровня баланса):

- читаем график справа налево;

- обращаем внимание на максимальные значения только когда мы находимся в поиске сигналов на открытие длинной позиции;

- базовая свеча является отправной точкой;

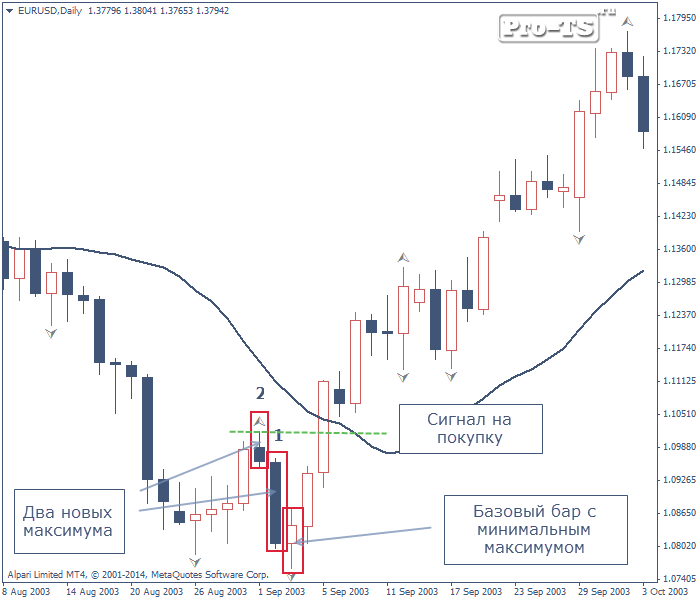

- в первую очередь, необходимо определить базовую свечу. Чтобы найти ее, требуется отыскать свечу с наименьшим максимальным значением;

- после этого, требуется найти новое максимальное значение для открытия позиции.

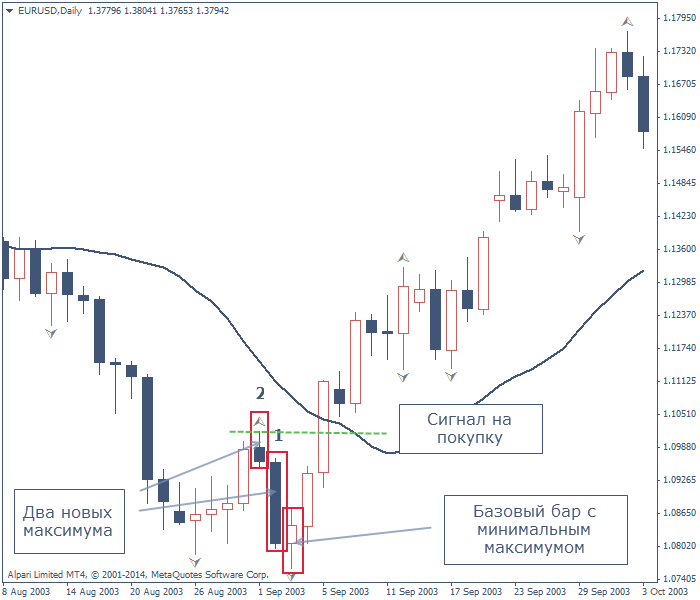

Сигналы на открытие длинной позиции (рынок ниже баланса):

- график читается справа налево;

- максимальные значения стоит рассматривать только тогда, когда мы находимся в поиске сигналов на открытие длинной позиции;

- базовая свеча – это отправная точка для анализа. Ее необходимо найти в первую очередь. Для ее определения требуется найти бар с минимальным значением максимума. Для того чтобы открыть длинную позицию после этого требуется найти два новых максимальных значения, которые будут выше предыдущего.

Что такое баланс на Форекс

Баланс на Форексе – это состояние торгового счета. Оно изменяется после каждой сделки. Другими словами – это сводка по всем движениям финансов на счете трейдера.

Эквити

Помимо средств, находящихся на счете, понятие «баланса» включает в себя все торговые транзакции (закрытые профитные и убыточные сделки) и неторговые операции.

Как определить баланс на Форекс

Узнать, что такое баланс на Форекс можно в финансовом отчете, который присылает брокер. Сумма включает в себя:

- деньги, лежащие на депозите;

- результаты всех закрытых сделок;

- снятие денег и пополнение счета;

- брокерские комиссионные.

Суммы снятия и убыточных сделок выражаются отрицательными цифрами. В ежедневном отчете отражается количество прибыльных и убыточных сделок и максимальная просадка – сумма наибольшего убытка.

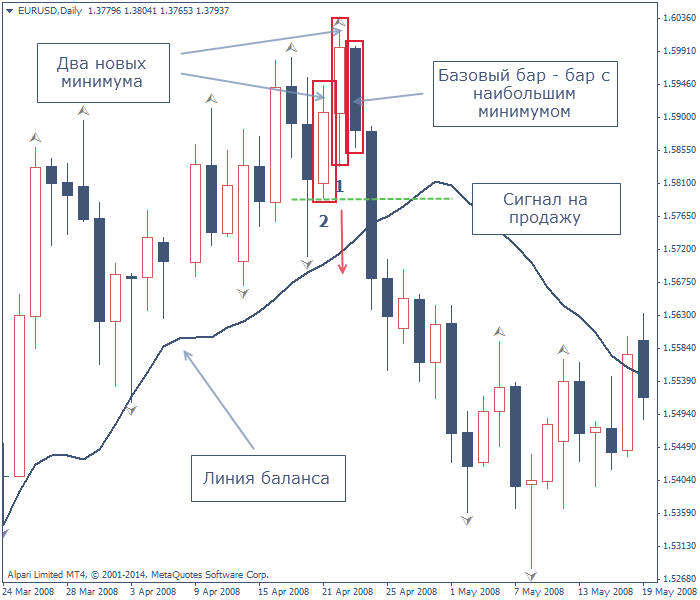

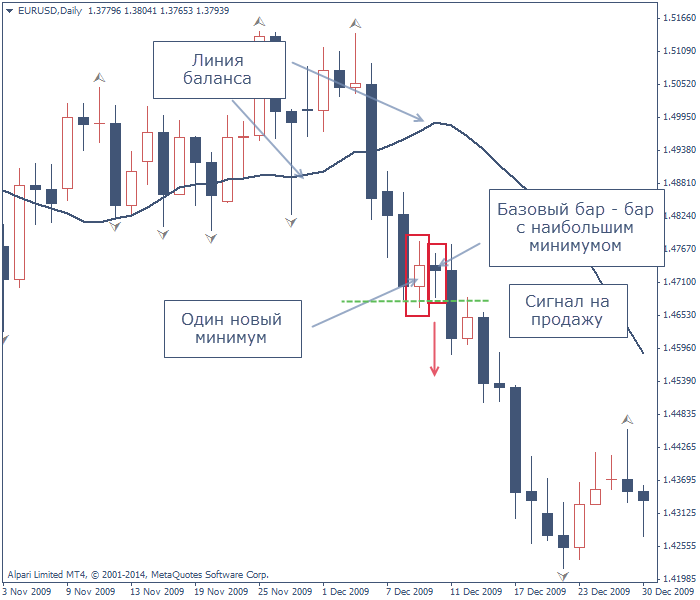

Линия баланса продажи

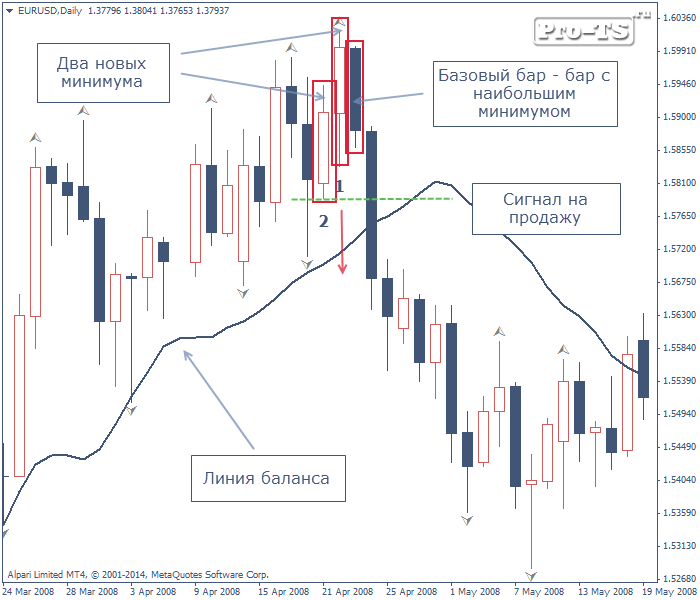

Открытие короткой позиции (рынок выше баланса):

- график читается справа налево;

- минимумы принимаются во внимание исключительно для поиска сигналов на продажу;

- отправная точка – базовая свеча. Ее необходимо определить для начала. Для этого находим свечу с наиболее высоким показателем минимума. Далее ищем два других минимума для того, чтобы открывать короткую позицию.

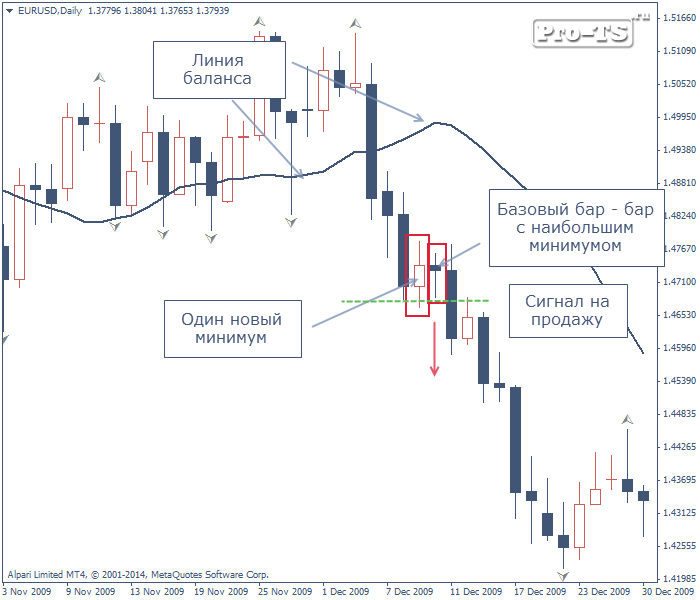

Сигналы на открытие короткой позиции (рынок ниже баланса):

- график читается справа налево;

- минимумы принимаются во внимание только в случае поиска сигналов на открытие короткой позиции;

- в качестве отправной точки рассматривается базовая свеча. Ее необходимо определить. Для этого находится свеча с самым маленьким значением минимума. Затем, для входа в рынок находится новый минимум.

Отличия эквити от баланса счета на Форекс

Многие начинающие трейдеры не понимают, что такое баланс на Форекс и чем он отличается от эквити.

При подсчете баланса учитываются только закрытые сделки. В сумму не входят «висящие» у трейдера открытые позиции, а также залоговые средства (маржа).

Счет эквити

Соотношение эквити и баланса на Форекс могут равными, если:

- на текущий момент нет открытых сделок;

- суммарные прибыль и убыток по открытым позициям равны нулю.

Сумма баланса увеличивается после прибыльной сделки и уменьшается после убыточной. Эквити может быть меньше баланса, если:

- есть открытые сделки с сильной просадкой;

- прибыль не покрывает размера своп и комиссионных брокера.

Таким образом, на рынке Форекс баланс – более статичное понятие. Оно учитывает только закрытые позиции и совершенные операции. Эквити отличается динамичностью и включает все изменения, в т.ч. открытые сделки.

Торговля в различных зонах с помощью сигналов линии баланса

После того как вы изучили всю вышеописанную информацию, можно добавлять определенные факторы, которые несколько усложняют работу. Именно благодаря такому усложнению прибыль от сделок стремительно вырастает. Эти факторы можно назвать фильтрами.

В качестве первого такого фильтра будет использоваться индикатор Аллигатор. Вне зависимости от полученного сигнала, реагировать следует только на такой, который сформирован вне пределов «пасти» Аллигатора. Направление движение должно указывать на то, что этот сигнал будет оставаться вне пределов пасти.

Второй фильтр – это зона, в которой находится цена. Если она красная, но цена находится выше баланса, и мы хотим открыть длинную позицию, необходимо определить отправную свечу, а также две других свечи, у которых более высокие максимальные значения.

В другой ситуации, когда цена находится выше баланса и в зеленой зоне, а мы ищем возможность для открытия короткой позиции, на требуется найти четыре более низких минимума. Для того чтобы искать сигналы на покупку в красной или продажу в зеленой зонах, требуется удвоить требования к сигналам.

Рыночное равновесие

Итак, рыночная кривая спроса описывает поведение покупателей, а рыночная кривая предложения поведение производителей относительно конкретного товара. Их совмещение в одном рыночном пространстве и характеризует рынок этого товара (см. рис. 5.4.1.).

Рис. 5.4.1. Рыночное равновесие

Точка пересечения кривых Е0 (equilibrium – англ.) называется рыночным равновесием (оптимумом), которое имеет равновесную цену – Р0 и равновесное количество – Q0.

Рыночное равновесие – это такое состояние рынка, когда желания и возможности продавцов и покупателей относительно цены и количества продукта совпадают полностью. Для равновесного состояния рынка характерно отсутствие у продавцов и покупателей стимулов к изменению существующего положения, однако оно может быть нарушено извне.

Цена по которой товар реально продается и покупается называется рыночной, и она необязательно совпадает с равновесной, а следовательно не совпадают и равновесный и реальный объемы продаж. В этом случае возможны 2 состояния рынка: перепроизводства, когда рынок находится выше точки равновесия и дефицита, когда он расположен ниже точки равновесия (см. рис. 5.4.2.).

Рис.5.4.2. Дефицит и перепроизводство

Рыночное равновесие по своей природе нестабильно, т.к. рыночные условия его определяющие постоянно изменяются, вызывая колебания спроса и предложения. Результатом этих колебаний является восстановление равновесия на прежнем или новом уровне. Нарушение рыночного равновесия может перейти в двух случаях: либо при отклонении рыночной цены от равновесной, либо при изменении неценовых факторов спроса и предложения.

1-ый случай. Цене присуща уравновешивающая функция. Если рыночная цена по какой-либо причине оказалась выше равновесной (см. рис. 5.4.3.)

Рис. 5.4.3. Уравновешивающая функция цены

(P1>P0), то объем спроса Qd1 будет меньше равновесного Q0, а число желающих продать по этой цене увеличится, в результате чего реальный объем продаж Qs1 превышает равновесный Q0. Наглядно видимое превышение объема предложения над объемом спроса приведет к затовариванию рынка. (Qs1-Qd1). Чтобы избавиться от излишков товара продавцы начнут снижать цену, а производители сокращать производство. По мере снижения рыночной цены начнут активизироваться покупатели, предъявляя все больший спрос на товар. Это будет продолжаться до тех пор, пока излишек товаров не исчезнет и на рынке таким образом снова восстановится равновесие.

В противоположной ситуации, т.е. если рыночная цена P2 ниже равновесной P0, возникает дефицит. Желающих купить дешевый товар станет больше и объем спроса достигнет Qd2. Напротив, количество же продавцов сократится и предложение будет равно Qs2, в результате Qd2 > Qs2. Ориентируясь на активный спрос продавцы начнут поднимать цены. Оживятся производители, расширяя выпуск, а с другой стороны рост цены будет сокращать избыточный спрос. В результате этих процессов рынок также вернется к прежнему равновесному состоянию.

2-ой случай. В результате изменения неценовых факторов спроса и предложения равновесие устанавливается на новом уровне. Возможны 3 ситуации.

а). Изменение только неценовых факторов спроса. Например, товар стал модным, поэтому спрос на него возрос. Это приведет к сдвигу кривой спроса вверх – вправо (см. рис.5.4.4.).

Рис. 5.4.4. Эффект сдвига кривой спроса

Конкретно речь идет о том, что возрос объем требуемых товаров данного вида при каждом уровне цен. Активный спрос простимулирует повышение цены и расширение выпуска. Одновременно по мере роста цены активность спроса будет падать. Это будет продолжаться до тех пор, пока система не придет в новое равновесное состояние Е1. Эффект, полученный от такого сдвига кривой спроса, будет заключаться в одновременном росте цены P1 > P0 и увеличении объема продаж Q1< Q0. Обратная реакция рынка будет наблюдаться при сдвиге кривой спроса вниз и влево.

б). Изменение только неценовых факторов предложения. Например, произошло удорожание сырья. Затраты на производство продукции возрастут. Для покрытия возросших издержек производители повысят цены (см. рис. 5.4.5.),

Рис. 5.4.5. Эффект сдвига кривой предложения

которые в свою очередь приведут к сокращению спроса. В результате на рынке возникнет новое равновесное состояние, характеризующееся более высокой ценой (P1>P0) и меньшим равновесным количеством (Q10).

Обратная ситуация будет наблюдаться при снижении цен на ресурсы.

в). Изменение неценовых факторов спроса и предложения приводит к одновременному сдвигу кривых спроса и предложения, причем их влияние может быть либо противоположным, либо однонаправленным, т.е. вариантов может быть несколько. Рассмотрим один из них, более сложный, когда под воздействием неценовых факторов спрос растет, а предложение падает, например, товар стал модным, но цены на ресурсы для его производства выросли. Эта ситуация приведет к тому, что кривая спроса сдвинется вверх-вправо, а кривая предложения вверх-влево (см. рис. 5.4.6.).

Рис. 5.4.6. Эффект одновременного сдвига кривых спроса и предложения

Активный спрос и рост цен на ресурсы вызовет однозначно рост равновесной цены (Р1> Р0). Равновесное же количество может увеличиться, сократиться или же остаться прежним (как в нашем примере), это зависит от того какой из неценовых факторов действует сильнее мода или цены на ресурсы, либо же они уравновешивают друг друга как в данном случае (Q0=Q1).

Способность рынка возвращаться в утраченное равновесие называется устойчивостью рыночного равновесия. Это означает, что изменение любых факторов на рынке, вызывающее нарушение рыночного равновесия, активизирует силы, обеспечивающие восстановление этого состояния. Устойчивость рыночного равновесия определяется рядом обстоятельств, но в первую очередь типом рыночной структуры.

Устойчивость рыночного равновесия важный аспект теоретических исследований, поскольку позволяет решить наиважнейшую проблему о степени государственного вмешательства в ход экономического развития.

Похожие работы

- Рыночное равновесие и равновесная цена

- Рыночное равновесие и его характеристика (Вариант 9)

- Рыночное равновесие (Вариант №9)

- Рыночное равновесие и его характеристика. Равновесная цена, ее изменение и последствия для рынка

- Рыночное равновесие

- Рыночное равновесие

- Рынок и рыночные процессы

- Рыночные процессы их место и роль в микроэкономике

- Рыночное равновесие (избыток и дефицит)

- Рынок и рыночные процессы

- Рыночное равновесие (спрос и предложение)

- Рыночное равновесие

Условия возникновения

Рыночное равновесие появляется не абы как. Экономист Л. Вальрас считал, что все взаимосвязано: субъекты, производители, объем товара, спроса, цены, предложение. В результате рынок как бы «нащупывает» равновесное состояние. Однако сам механизм этого «нащупывания» Вальрас так и не раскрыл.

Фрэнсис Эджуорт предложил другое объяснение условий наступления равновесия экономики. Согласно его позиции, при заключении сделки все контракты учитывают вариант ее перезаключения или вообще расторжения. Это происходит потому, что состояние рынка неравновесно. При равновесных ценах сделки не нуждаются в перезаключении, и наступает оплата всех ранее заключенных контрактов. Однако теория ирландского экономиста оторвана от жизни. В реальности никто не знает, не владеет полной информацией о рынке, потому и сделки перезаключаются.

В более поздних теория и концепциях, уже XX веке, возникает идея, что равновесие экономической системы зависит во многом от координации экономической деятельности и распространения информации. Вот к примеру, появилась идея создания седьмого айфона. Но никто об этом пока не знает: ни какие функции у него появятся, ни какие будут характеристики.

В итоге возникает всплеск ожиданий и, следовательно, дикий спрос на этот товар. Поэтому в первые дни после начала продаж айфон себе можно взять только не меньше чем за «сотку». В дальнейшем же все узнают, что нового в айфоне всего ничего и поэтому спрос снижается, как и цена. Так что пока не будет глобальной координации экономической деятельности будет и неравновесие рыночной системы. Как-то так.

Согласно современным концепциям, рыночное равновесие возможно при координации деятельности следующих субъектов:

- производителя, представляющего совокупность нефинансовых коммерческих организаций;

- банка, представляющего совокупность финансовых коммерческихорганизаций;

- населения, представляющего физические лица – потребителей и наемных работников;

- собственника, представляющего потребителей и наемных работников;

- торговца, как чистого посредника между потребителями, производителями, экспортером и импортером;

- государства, деятельность которого может быть представлена Центральным банком;

- экспортера;

- импортера.

Как бы там ни было, тема это щекотливая, и по сей день нет единого представления о равновесии в экономике. Скорее всего это такой же идеальный тип по Максу Веберу, как и остальные теоретические конструкты. Если будут вопросы, задавайте в комментах

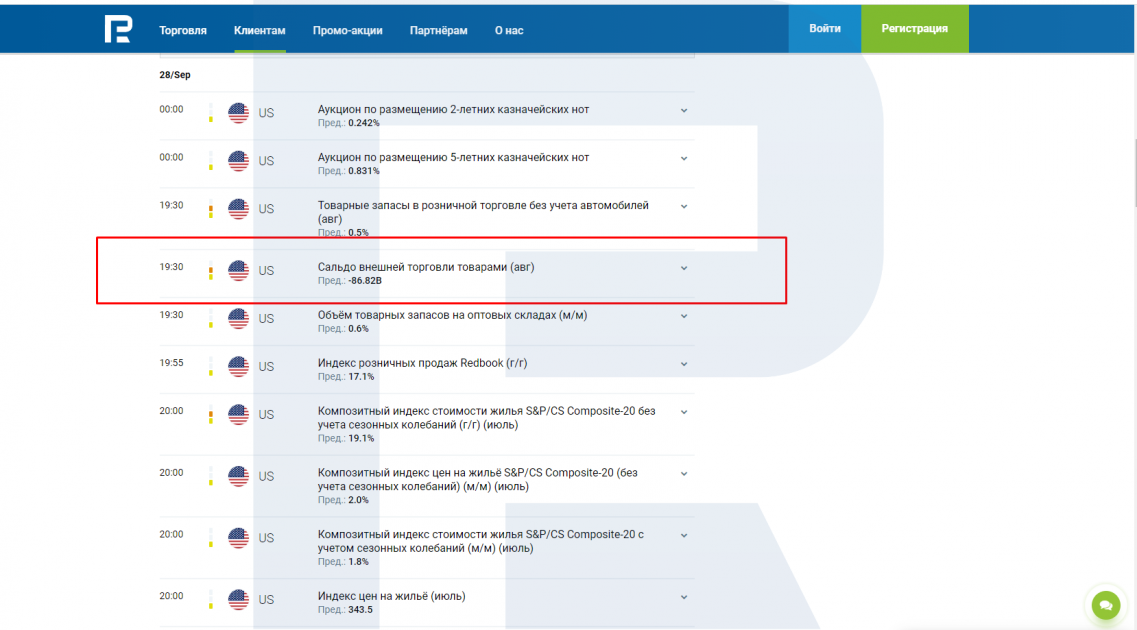

В этой статье разбираем, что такое “Торговый баланс”, его влияние на национальную валюту, и как этот показатель используется для торговли на Форекс.

Что такое Торговый баланс?

Торговый баланс (Trade Balance, International Trade) – это макроэкономический показатель, отражающий разницу между суммой цен товаров, вывезенных из страны, и суммой цен товаров, ввезенных в страну за определенный период времени. То есть, по сути, это разница между объемами экспорта и импорта в денежном выражении. Торговый баланс является одним из ключевых показателей конкурентоспособности товаров и услуг, производимых в стране.

Торговый баланс = Экспорт – Импорт

В зависимости от того, какой из показателей окажется больше, торговый баланс может иметь положительное или отрицательное значение:

- Торговый профицит или положительное сальдо показателя образуется в результате превышения экспорта над импортом.

- Торговый дефицит или отрицательное сальдо показателя возникает в том случае, когда сумма импорта превышает сумму экспорта.

Данные о состоянии торгового баланса страны выходят ежемесячно. Он рассчитывается с учетом сезонности и детализируется по отдельным направлениям:

- Потребительские товары (Consumer goods).

- Продукты питания (Food).

- Сырье и промышленные запасы (Raw materials & industrial supplies).

- Автомобили (Autos).

- Средства производства (Capital goods).

- Прочие товары (Other merchandise).

Как правило, для торговли на Форекс торговый баланс оценивается в целом, не углубляясь в детализацию. Данные по изменению величины Торгового баланса публикуются в Экономическом календаре.

Как торговый баланс влияет на курс валюты?

Торговый баланс оказывает непосредственное влияние на валютные курсы. Текущая динамика соотношения импорта и экспорта, которую он демонстрирует, напрямую связана с потребностью как в местной, так и в иностранной валюте. Страна должна использовать международные валютные резервы для оплаты импорта, а торговые партнеры, соответственно, формируют спрос на ее валюту для оплаты закупаемых товаров.

Стране, испытывающей торговый дефицит (импорт превышает экспорт), потребуется доступ к большому количеству иностранной валюты, чтобы покрыть расходы на закупку импорта. Уменьшение спроса на свою валюту в сочетании с растущим спросом на иностранные деньги оказывает негативное воздействие на курс местной валюты. Уменьшение объемов экспорта может привести к сокращениям в производственном секторе и увеличению безработицы, что также будет способствовать снижению стоимости национальной валюты.

Торговый профицит, наоборот, положительно влияет на курсы валют. Страна, которая экспортирует больше товаров, чем импортирует, будет иметь устойчивый спрос на свою валюту от партнеров по международной торговле. Повышенный спрос на экспортируемые товары приводит к расширению производства, в результате чего создаются новые рабочие места и стимулируются потребительские расходы. В результате курс национальной валюты растет.

Использование торгового баланса на Форекс

Торговый баланс можно использовать для торговли на Форекс аналогично другим важным показателям развития экономики страны. Рассмотрим ниже два варианта применения его в торговле.

Долгосрочная торговля

Это инвестиционный подход, требующий большой величины капитала и долгосрочных вложений. Для такой торговли используется фундаментальный анализ, в котором динамика изменения торгового баланса страны оценивается в совокупности с другими важными экономическими показателями: ставками ЦБ, ВВП, уровнем безработицы, индексами инфляции, промышленным производством и другими.

Положительная динамика (рост профицита) торгового баланса будет подтверждать хорошие перспективы дальнейшего роста национальной валюты. Если другие фундаментальные показатели не противоречат, то рост профицита будет увеличивать вероятность укрепления курса валюты и интерес инвесторов к ней. Своими покупками они будут формировать восходящий тренд.

Отрицательная динамика (рост дефицита) торгового баланса, наоборот, предвещает возможное снижение курса национальной валюты. Если остальные показатели также выходят в негативном ключе, то рост дефицита увеличит вероятность снижения курса этой валюты, и инвесторы начнут ее продавать против других, более перспективных. В результате продаж на рынке будет формироваться нисходящая тенденция.

Краткосрочная торговля

Это наиболее простой и доступный вариант использования показателя для торговли на Форекс. Он основывается на краткосрочном влиянии на курс валюты выхода данных по торговому балансу, речь идет о так называемой “торговле на новостях”. Неожиданное повышение профицита способно вызвать временный рост национальной валюты, а рост дефицита спровоцировать падение. Этот краткосрочный импульс цены можно попытаться “поймать” при торговле.

Для такой торговли необходимо будет проанализировать график цены и принять решение – где и как можно совершить сделку после выхода новости. Для этого используется технический анализ – он подскажет, где находятся ближайшие сильные уровни поддержки и сопротивления, ценовые фигуры и другие инструменты, на которые можно будет ориентироваться.

Познакомиться с основными принципами краткосрочной торговли на новостях можно в нашей статье “Торговля на новостях: как использовать стратегию и сформировать торговый план?”:

Заключение

Торговый баланс является важным макроэкономическим индикатором, отражающим торговое сальдо (соотношение экспорта и импорта) страны. Публикация этого показателя может оказать существенное влияние на курс национальной валюты.

Торговый баланс можно использовать как для долгосрочной торговли (совместно с другими показателями), так и для краткосрочной торговли на новостях.

Виктор Грязин

Торгует на финансовых рынках с 2004 года. Приобретённые опыт и знания помогли ему сформировать собственный подход к анализу активов, деталями которого он охотно делится со слушателями вебинаров RoboForex.

Добро пожаловать в дикий мир торговых дисбалансов! Сейчас будем терять время, чтобы узнать что такое имбаланс в трейдинге. Представьте себе проводы зимы и перетягивание каната. В колхозе работяги соревнуются со школьниками, а в трейдинге покупатели и продавцы, где цена находится где-то на середине. Покупатели находятся на одной стороне, отчаянно тянут и кричат “Более высокие цены!”, а продавцы находятся на другой стороне, столь же решительно настроенные снизить цену и кричащие “Более низкие цены!”. И посреди всего этого хаоса у нас есть цена, прыгающая туда-сюда как на стероидах.

Но не волнуйся, обладая небольшими знаниями и долей юмора, я постараюсь помочь тебе ориентироваться в этом захватывающем, а иногда и головокружительном мире дисбалансов. Так что хватай свой попкорн и садись поудобнее!

Введение в дисбаланс

В этой статье я хочу помочь тебе разобраться, почему имбаланс так часто применяют в трейдинге, особенно в концепции Smart Money. А также прийти к конкретному выводу, что такое имбаланс в действительности, есть ли этому какое-либо объяснения и стоит ли его применять в своей торговле. Будет мало рисунков, любителям почитать минут 5 посвящается.

Дисбаланс в торговле подобен попытке смешать масло и воду, они просто не сочетаются естественным образом. Это происходит, когда силы спроса и предложения не совпадают, как в игре в перетягивание каната, где в одной команде все игроки, а в другой – всего лишь одинокий ребенок. Одна сторона пытается подтолкнуть цену вверх, в то время как другая пытается потянуть ее вниз.

Что такое дисбаланс в трейдинге

Дисбаланс в торговле относится к ситуации, когда спрос на определенную ценную бумагу или актив больше, чем предложение, или наоборот. Дисбаланс в торговле возникает, когда силы спроса и предложения не находятся в равновесии, что приводит к неравномерному распределению ордеров на покупку и продажу. Это может привести к волатильности цен и увеличению риска на рынке. Когда “покупателей больше, чем продавцов”, цены имеют тенденцию к росту, а когда “продавцов больше, чем покупателей”, цены имеют тенденцию к падению. Дисбаланс может возникнуть в результате рыночных событий, выхода экономических данных или изменений в настроениях инвесторов. Это также может быть вызвано крупными трейдерами или учреждениями, размещающими крупные заказы, что может временно нарушить баланс спроса и предложения.

На примере выше отчетливо виден имбаланс цены, где она начинает валиться от переизбытка sell ордеров и нехватка ликвидности со стороны покупателей.

В трейдинге активно разгуливает теория, что появившиеся зона имбаланса должна быть перекрыта. Выводы пришли из представления о ценовой неэффективности, чтобы цена торговалась эффективно, нужно предоставить обоим сторонам рынка возможность открывать и закрывать свои позиции по любой цене. Именно по этой схеме маркет-мейкер возвращает цену в зону дисбаланса. Вроде логика в этом какая-то есть, но очень мутная. Надо разобраться.

Но, что делает маркет-мейкер на рынке?

Кто такие маркет-мейкеры

Маркет-мейкер – это финансовое учреждение или частное лицо, которое обеспечивает ликвидность финансового рынка, будучи готовым покупать и продавать ценные бумаги в любое время. Они также известны как поставщики ликвидности. Они действуют как посредники между покупателями и продавцами на рынке и помогают гарантировать, что рынок остается упорядоченным, обеспечивая постоянный спрос и предложение на данную ценную бумагу.

Основная задача маркет-мейкера состоит в поддержании справедливого и упорядоченного рынка путем постоянного предоставления цен bid и ask для конкретной ценной бумаги. Они делают это, поддерживая большой запас ценных бумаг и постоянно корректируя свои цены предложения и продажи в зависимости от рыночных условий. Когда покупателей больше, чем продавцов, они обычно снижают цену предложения, а когда продавцов больше, чем покупателей, они повышают цену предложения. Это помогает гарантировать, что всегда есть покупатель и продавец для конкретной ценной бумаги, даже когда рыночные условия изменчивы.

Маркет-мейкеры также играют важную роль в обеспечении ликвидности, которая необходима для эффективного определения цен и бесперебойной торговли. Они обеспечивают ликвидность, будучи готовыми покупать и продавать ценные бумаги в любое время, что позволяет другим трейдерам легко входить на рынок и выходить из него. Это помогает предотвратить сбои на рынке, в том числе большие ценовые колебания в виде дисбаланса.

Маркет-мейкеры играют определенную роль в возврате цены, чтобы устранить дисбаланс, корректируя свои цены предложения и спроса на основе рыночных условий. Когда на рынке наблюдается избыток покупателей, маркет-мейкеры обычно снижают свои цены предложения, чтобы побудить больше продавцов выйти на рынок, таким образом балансируя спрос и предложение. Аналогичным образом, когда на рынке наблюдается избыток продавцов, маркет-мейкеры повышают свои запрашиваемые цены, чтобы побудить больше покупателей выйти на рынок, снова балансируя спрос и предложение.

Вон оно как, Михалыч! Значит есть в мире трейдинга дяденьки, которые всё-таки стараются вернуть цену в зону имбаланса.

Однако стоит отметить, что маркет-мейкерам не всегда удается вернуть цены в состояние равновесия, и рыночные имбалансы в трейдинге могут сохраняться в течение длительных периодов времени. Но на рынке может быть как много покупателей, так и много продавцов, а сильное влияние на цену и ее изменение в виде скачка может обусловлено в связи с изменением рыночных настроений, каких нибудь экономических или политических событий, а также инсайдерской торговли и влияния институциональных трейдеров.

Это что получается, имбаланс может быть перекрыт, а может и не перекрыт?

Тестирование зоны имбаланса

Согласно статистике, цена подобна надувному мячу в зоне дисбаланса. Иногда он отскакивает от дисбаланса со глухим звуком, а в других случаях он прорывается сквозь него, как горячее копье сквозь сливочное масло. Но давайте будем честны, цена не всегда предсказуема. Трудно сказать, отскочит ли она от дисбаланса или пробьет его. Это все равно что пытаться угадать исход игры в камень-ножницы-бумага. Будет ли цена твердой, как скала, и отскочит от дисбаланса, или она будет подобна ножницам и прорежет дисбаланс? Только время покажет.

На тестирование зона имбаланса в трейдинге может влиять огромное количество факторов:

- Выход важных новостей

- Политические события

- Рыночные настроения

- Технический и фундаментальный анализы

- Инсайдерская торговля

- Институциональные трейдеры

- Инструмент

- Время года

- Погода и тд.

Будет ли цена перекрывать имбаланс?

По факту, перекроет цена имбаланс или нет, можно узнать подкинув монету. Но вот что еще интересно, если цена все же тестирует зону дисбаланса, то её туда толкает маркет-мейкер в целях привести ценовую неэффективность в порядок, тем самым тратя на это свои ресурсы. Я вот пришел к какому выводу:

Так как в зоне имбаланса цены меньше ликвидности, то будь то это маркет-мейкер или другой крупный трейдер, ему будет намного легче загнать туда цену. Маркет-мейкер может стоять на пути крупного игрока, если крупный игрок стремится угнать цену дальше и окажется сильнее, то никакой ценовой эффективности нам не видать. Однако, из-за отсутствия ликвидности на месте ценовой неэффективности, крупный игрок может совместно с маркет-мейкером возвращать цену с незначительными вложениями. Делается это для того, чтобы сформировать дополнительную ликвидность позади в виде стоп-лоссов своих “слабых” конкурентов.

К чему это, при недостатке ликвидности рынок может быть более подвержен манипуляциям и инсайдерской торговле, поскольку даже небольшая группа участников рынка может оказывать большее влияние на цену. Как рынок неликвиден на неизвестном активе, точно также он не ликвиден и при имбалансе. Что там, что тут – манипуляции.

Как и в любой игре, рынок постоянно меняется, и ценовой дисбаланс может быть временным. Это как игра в музыкальные стулья, где дисбаланс – это пустой стул, а цена – музыка. Как только музыка прекращается, дисбаланс заполняется, и игра начинается сначала.

Нет надежного способа с уверенностью определить, закроет ли цена дисбаланс или продолжит движение. Однако технический анализ и графические модели могут дать некоторые подсказки и понимание потенциального движения цены. Некоторые признаки, которые можно увидеть на графике и которые могут указывать на то, что цена закроет дисбаланс, включают:

- Консолидация цены: Если цена консолидируется после достижения дисбаланса, это может указывать на то, что давление покупки и продажи уравновешивается, и цена может вернуться к своему первоначальному уровню.

- Объемный анализ: Увеличение объема во время дисбаланса может указывать на то, что ценовое движение стимулируется сильными участниками рынка и может продолжаться в этом направлении.

- Уровни и линии тренда: Если цена пробивает ключевые уровни поддержки или сопротивления, это может указывать на то, что тренд изменился, и цена, вероятно, продолжит двигаться в этом направлении.

Крупный игрок и имбаланс в трейдинге

Крупный трейдер, также известный как участник рынка или институциональный трейдер, может существенно повлиять на ценовой дисбаланс на рынке. У них есть возможность покупать или продавать большие объемы актива, что может сдвинуть цену в направлении их торговли.

Когда крупный трейдер покупает значительное количество актива, он существенно увеличивает спрос на этот актив и толкает цену вверх. Аналогичным образом, когда они продают большое количество актива, они снижают спрос и толкают цену вниз. Это может вызвать ценовой дисбаланс на рынке и создать возможности для других трейдеров воспользоваться ценовыми колебаниями. Крупные трейдеры также могут использовать высокочастотные торговые стратегии и алгоритмическую торговлю, чтобы воспользоваться краткосрочными ценовыми дисбалансами на рынке. Они могут быстро покупать и продавать активы в зависимости от рыночных условий, а также использовать сложные алгоритмы для выявления ценовых дисбалансов и совершения сделок за считанные миллисекунды.

Однако рынок – это не шоу одного человека, это коллективные усилия, и маркет-мейкеры и другие трейдеры также оказывают влияние на баланс цен. Поэтому важно следить за действиями крупных трейдеров и других участников рынка и понимать, как они могут влиять на ценовой дисбаланс на рынке.

Ценовые дисбалансы на графике могут возникать в самых разных местах, но чаще всего они встречаются в областях поддержки и сопротивления. Уровни поддержки – это области, где цена стремится найти интерес покупателей и отскочить, в то время как уровни сопротивления – это области, где цена стремится обнаружить давление продавцов и откатиться назад. Когда цена пробивает уровень поддержки или сопротивления, это может создать дисбаланс на рынке, поскольку трейдерам, у которых были позиции, основанные на этом уровне, придется получить стоп-лосс или быстро пересмотреть свою стратегию.

Другим распространенным местом возникновения дисбалансов являются ключевые уровни технического анализа, такие как линии тренда, скользящие средние и уровни Фибоначчи. Эти уровни могут выступать в качестве областей поддержки и сопротивления и могут вызвать дисбаланс на рынке при их тестировании.

Раз крупный игрок способен манипулировать ценой, а маркет-мейкер не стоит у него на пути, делаем вывод, что он и есть результат рыночного дисбаланса. Нет ничего сложного, чтобы использовать стоп-лоссы покупателей или продавцов, чтобы при их активации цена “сама” полетела в нужном для него направлении. В статье про ликвидность я писал, что стоп-лоссы используются:

- Для доставления цены в нужную сторону

- Для набора позиции

Вот как раз имбаланс у значимых зон является одним из типов использования ликвидности рынка в пользу крупного игрока, т.е. для доставления цены в нужную ему ценовую зону.

Крупный игрок и маркет-мейкер

Крупный игрок или “умные деньги” обладает значительным объемом капитала, а также имеет доступ к большему количеству информации и ресурсов и может двигать рынок своими сделками. Маркет-мейкеры – это организации, которые обеспечивают ликвидность рынка путем непрерывной покупки и продажи ценных бумаг. Они получают прибыль, поддерживая спрэд “спрос-предложение”.

В некоторых случаях крупный игрок и маркет-мейкер могут находиться в прямой конкуренции друг с другом. Например, крупный игрок может пытаться купить большое количество акций по определенной цене, в то время как маркет-мейкер пытается продать те же самые акции по более высокой цене. Это может привести к перетягиванию каната между ними, а цена болтаться тудой-сюдой со значительным колебанием, поскольку два клоуна пытаются переиграть друг-друга.

Когда крупный игрок выталкивает цену за значимый уровень и создает дисбаланс, пытаясь этим маневром доставить цену прилагая меньше усилий, маркет-мейкер встанет как баран у него на пути и будет стремиться затолкать цену обратно. Одна ситуация, но есть другая. Если же Smart Money выталкивает цену за значимый уровень с целью набора позиции, то он встанет вместе с маркет-мейкером у одной стартовой полосы. Шо тот, шо этот, хотят скупить рыночные ордера и развернуть цену, тут они толкаются не лбами, а скоростью и хитростью.

Представьте себе двух бойцов-тяжеловесов, одного из которых называют “Главным игроком”, а другого “Маркет-мейкером”, выходящих на ринг. Крупный игрок, в своем модном костюме и броских часах, готов обрушить рынок своим баблищем (деньгами, не девушками). Маркет-мейкер, с другой стороны, одет в простую футболку и шорты, выглядя так, словно он готов к обычной игре в пляжный волейбол. Пусть маркет-мейкер со своими труселями вас не смущает, он умеет ловко уворачиваться от тяжелого кошелька главного игрока.

Это битва воли и стратегии, когда два бойца пытаются перехитрить друг друга. Крупный игрок хочет поднять цену и получить быструю прибыль, в то время как маркет-мейкер просто хочет сохранить стабильность рынка и обеспечить достаточную ликвидность для всех. В конце концов, это немного похоже на игру в шахматы, где каждый пытается перехитрить другого. Но, в отличие от шахмат, здесь нет явного победителя или проигравшего, поскольку и крупный игрок, и маркет-мейкер играют важную роль на рынке.

Кто виновник дисбаланса, маркет-мейкер или крупный игрок?

Рыночные дисбалансы могут быть созданы как “умными деньгами”, так и маркет-мейкерами.

Как крупный игрок, совершая крупные сделки, которые меняют баланс спроса и предложения может создавать имбаланс ны рынке, так и маркет-мейкер, также могут создавать дисбалансы, совершая крупные сделки или изменяя спред, который представляет собой разницу между ценами bid и ask.

С точки зрения раскручивания цены, чтобы устранить дисбаланс, как умные деньги, так и маркет-мейкеры могут сыграть свою роль. Например, если маркет-мейкер создает дисбаланс, размещая крупные сделки, он может позже отменить эти сделки, чтобы вернуть рынок в равновесие. Аналогичным образом, крупные трейдеры могут изменять свои позиции или закрывать сделки, чтобы уменьшить влияние созданного ими дисбаланса.

В конечном счете, взаимодействие между спросом и предложением, а также действия участников рынка определяют движение цены и то, как устраняются дисбалансы.

Зачем они создают такой дисбаланс? Участники рынка создают ценовые дисбалансы по целому ряду причин, в том числе:

- Манипулирование ценами: Некоторые участники рынка могут заниматься незаконной практикой, такой как инсайдерская торговля или манипулирование рынком, чтобы искусственно создавать дисбалансы и влиять на цену в свою пользу.

- Позиционирование: Трейдеры могут создавать дисбалансы, совершая крупные сделки, чтобы позиционировать себя на определенном рынке или воспользоваться воспринимаемыми рыночными тенденциями.

- Рыночная ликвидность: Дисбалансы также могут возникать естественным образом из-за колебаний рыночной ликвидности, что может привести к временному избытку либо покупателей, либо продавцов.

- Волатильность рынка: Дисбалансы также могут возникать в периоды волатильности рынка, когда внезапные колебания цен создают временные дисбалансы в спросе и предложении.

- Изменения спреда: Маркет-мейкеры могут создавать дисбалансы, изменяя спред, который представляет собой разницу между ценами предложения и спроса.

Независимо от причины, ценовые дисбалансы могут оказывать значительное влияние на рынок, и трейдеры должны знать об этих дисбалансах и о том, как они могут повлиять на их сделки.

Как применять имбаланс в трейдинге

Как и в любой игре, есть стратегии, которые нужно изучить, и правила, которым нужно следовать. Все дело в понимании того, где находятся дисбалансы и как извлечь из них выгоду. Точно так же, как серфер, ловящий волну, вы должны уметь находить подходящую возможность и знать, когда действовать.

Чтобы применить концепцию имбаланса в трейдинге, трейдеры могут использовать различные методы и стратегии. Вот несколько примеров:

- Анализ потока заказов: Это включает в себя изучение распределения заказов на покупку и продажу, чтобы выявить области дисбаланса. Ты можешь использовать эту информацию, чтобы предвидеть движение цен и совершать сделки соответствующим образом.

- Профиль объема: Это графическое представление объема сделок на разных ценовых уровнях. Ты можешь использовать эту информацию для определения областей поддержки и сопротивления, а также областей с высокой или низкой ликвидностью.

- След маркет-мейкера: Используй этот метод для определения действий маркет-мейкеров и того, как они влияют на ценовой баланс.

- Профиль рынка: Трейдеры могут использовать этот метод для определения ключевых ценовых уровней, на которых рынок провел больше всего времени, и как он, вероятно, будет двигаться в будущем.

- Анализ структуры рынка: Можно использовать этот метод для определения рыночных тенденций и паттернов и использовать их для прогнозирования будущих ценовых движений.

Важно отметить, что эти методы и стратегии следует использовать в сочетании с другими инструментами анализа рынка и надежным планом управления рисками. Кроме того, тебе нужно знать, что прошлые результаты не всегда указывают на будущие результаты, и всегда должен быть осведомлен о рыночных условиях и потенциальных рисках.

Итак, если ты чувствуешь себя подавленным взлетами и падениями рынка, просто помни: все это просто большая игра, и вы хозяин своей собственной торговой судьбы. И если все остальное терпит неудачу, просто сделайте глубокий вдох, расслабьтесь и позвольте рынку делать свое дело. В конце концов, все это уравновесится (надеюсь, с некоторой прибылью в вашем кармане!)

Как отмечать имбалансы тут:

Что такое балансовая стоимость акции и как ее считать

Рыночная стоимость акций меняется ежеминутно и зависит от экономических событий. Балансовая стоимость акции, в свою очередь, отражает размер чистых активов на одну ценную бумагу. В каких случаях и как рассчитывать этот показатель — в статье.

Балансовая стоимость активов — это стоимость всех активов компании за вычетом ее обязательств, например кредитов или отложенных платежей. Балансовая стоимость акций рассчитывается как отношение этого показателя к количеству акций в обращении.

- Что такое балансовая стоимость акций

- Формула расчета балансовой стоимости акции

- Как рассчитать балансовую стоимость акции

- Что делать с этими данными

- Особенности расчета показателя

- Кратко

Что такое балансовая стоимость акций

Балансовая стоимость акций — рациональный показатель, который рассчитывается на основе бухгалтерской отчетности и не подчиняется эмоциональному поведению участников рынка. Фактически он показывает, какова стоимость активов, которыми обеспечена ценная бумага: сколько зданий или техники есть на балансе компании.

Важно не спутать балансовую стоимость с номинальной. Она рассчитывается иначе: перед размещением акций на бирже компания решает, на сколько частей она поделит свой уставной капитал. Одна часть — одна акция. Ее стоимость и называют номинальной. Рыночная стоимость часто превышает ее в десятки и сотни раз: например, номинал обыкновенной акции Сбера — всего три рубля. Рыночная же стоимость доходила до 370 рублей.

Формула расчета балансовой стоимости акции

Балансовую стоимость акции можно рассчитать, разделив сумму активов, которыми владеет компания, на количество выпущенных ей акций. Если в обращении у компании только обыкновенные акции, формула расчета выглядит следующим образом:

БСА = БА / Коа

БА — балансовая стоимость, а Коа — количество обыкновенных акций, выпущенных компанией

Если у компании есть привилегированные акции, формула расчета будет немного сложнее:

БСА = (БА — Pап) / Коа

БА — балансовая стоимость, Рап — ликвидационная стоимость привилегированных акций, а Коа — количество обыкновенных акций, выпущенных компанией.

Как рассчитать балансовую стоимость акции

Чтобы узнать балансовую стоимость активов компании, нужно найти балансовый отчет компании за последний год. Если рассматривать РСБУ, в нем нужна строка 1600, которая может называться «Итого активы» или «Актив». В эту сумму входят все активы компании: и оборотные — деньги, и внеоборотные — недвижимость, транспорт, интеллектуальная собственность. Из нее нужно вычесть долгосрочные (строка 1400) и краткосрочные (строка 1500) обязательства компании.

Если в отчете есть строка «Итого капитала», «Чистые активы» или «Собственный капитал» (номер 1300), то можно сразу использовать для расчетов ее значение. Собственный капитал — это и есть активы компании за вычетом обязательств.

Балансовый отчет Газпрома за 2021 год. Источник данных: аналитический отдел сервиса Газпромбанк Инвестиции.

Например, согласно бухгалтерскому балансу за 2021 год собственный капитал Газпрома составил 13 559 936 137 рублей. У Газпрома 23 673 512 900 обыкновенных акций. Чтобы рассчитать балансовую стоимость акции, делим первое число на второе — и получаем 572,2 рубля. Это и есть БСА одной акции Газпрома.

Что делать с этими данными

Балансовая стоимость акции не коррелирует с рыночной. Она рассчитывается в зависимости от частоты предоставления отчетности.

Компании могут предоставлять отчет по РСБУ или МСФО. Первый составляется на основе российского стандарта бухгалтерского учета. В нем оценка имущества часто не совпадает с реальной, в отличие от МСФО — международного стандарта финансовой отчетности.

Например, компания отчитывается по МСФО, значит, переоценка балансовой стоимости будет происходить раз в квартал — в момент выхода отчетности.

Корреляция стоимости рыночной акции ЛУКОЙЛ с балансовой стоимостью акций. Согласно последней оценке балансовая стоимость компании сильно превышает ее оценку. Источник данных: TradingView

Чтобы инвесторам было проще оценивать разницу между рыночной и бухгалтерской оценкой, в обращение ввели коэффициент P/B — price to book value. Он показывает отношение капитализации компании к ее балансовой стоимости.

Считается, что если коэффициент P/B выше 1, инвесторы верят в будущее компании и, возможно, переоценивают ее. Чем ближе P/B к 1, тем справедливее стоимость бумаг. Если P/B меньше единицы при благоприятной рыночной конъюнктуре, это может говорить о том, что компания недооценена. Если компания потеряла рынок сбыта или переживает кризисный период, этот показатель может отражать негативные настроения инвесторов относительно ее будущего.

Динамика рыночной стоимости акций ПАО «Газпром» и коэффициента P/B. Источник данных: TradingView

Если значение меньше 1, возможно, компания недооценена, и у ее акций есть потенциал роста. Например, P/B Газпрома на 11 октября 2022 года составил 183 / 572,2 = 0,24.

Причин, почему компания оценивается ниже балансовой стоимости, может быть несколько. Например, это может быть кризисная ситуация на рынке, недооценка самой компании или ее неэффективность. Чтобы убедиться, что проблема не в самой компании, можно сравнить ее ROE — рентабельность собственного капитала — с требуемой рынком доходностью. Для этого чистую прибыль компании делят на собственный капитал организации. Если стоимость акций на рынке выше, чем бухгалтерская, а рентабельность капитала больше, чем у других компаний из отрасли, скорее всего, компания недооценена.

Коэффициент P/B также позволяет сравнить компании из одного сектора и смотреть, какая из них недооценена рынком.

Если сравнить Роснефть, Газпром нефть, ЛУКОЙЛ и Татнефть по показателю P/B, окажется, что Татнефть наиболее справедливо оценена рынком. Источник данных: аналитический отдел сервиса Газпромбанк Инвестиции

Как за многими мультипликаторами, за P/B также наблюдают в динамике. Если он снижается, это может говорить об ухудшении позиций компании в отрасли или на рынке, а также о ее переоценке инвесторами. Возможно, у бизнеса нет драйверов для роста выручки — например, недавно произошла потеря экспортного рынка. Если мультипликатор снижается, но при этом стоимость имущества растет, это может говорить о неэффективном управлении компанией.

Особенности расчета показателя

Изначально P/B использовали для оценки промышленных предприятий, у которых есть физическое имущество. Однако таких активов нет у ИТ-корпораций и компаний, которые занимаются созданием научных разработок. Рынок готов платить за продукты и бизнес Apple в несколько раз больше, поэтому высокий показатель P/B будет характерен для компаний, чей доход зависит от технологических достижений.

Динамика рыночной стоимости акций Apple и коэффициента P/B. Источник данных: TradingView

Кроме того, этот мультипликатор часто применяют для оценки банковского сектора. При нормальной работе банка коэффициент P/B близок к 1. Если показатель находится ниже 1 и снижается, это может говорить о проблемах в экономике или рисках для самого банка. Если растет — об экономическом подъеме.

Согласно оценке по коэффициенту P/B The Goldman Sachs Group торгуется по справедливой цене. Банк ВТБ, в свою очередь, переживает достаточно трудные времена или же не пользуется доверием инвесторов. Источник данных: аналитический отдел сервиса Газпромбанк Инвестиции

Мультипликатор P/B — один из немногих показателей, на которые стоит опираться инвестору. Он помогает быстро узнать оценку компании рынком относительно ее баланса или сравнить несколько компаний из одного региона и сектора между собой. Однако полагаться только на него не стоит — перспективы компании, а также ее положение на рынке нужно оценивать в комплексе с другими мультипликаторами.

Кратко

-

1

Балансовая стоимость акций отражает бухгалтерскую стоимость активов, которыми обеспечена ценная бумага. -

2

Балансовая стоимость акций используется в расчете мультипликатора P/B. -

3

Считается, что чем ближе коэффициент P/В к единице, тем более справедливо акции компании оценены рынком. -

4

Коэффициент имеет свои особенности и помогает оценивать компании, имеющие на балансе реальные активы. Коэффициент ИТ-компаний может быть сильно завышен, и это будет считаться нормой.

Данный справочный и аналитический материал подготовлен компанией ООО «Ньютон Инвестиции» исключительно в информационных целях. Оценки, прогнозы в отношении финансовых инструментов, изменении их стоимости являются выражением мнения, сформированного в результате аналитических исследований сотрудников ООО «Ньютон Инвестиции», не являются и не могут толковаться в качестве гарантий или обещаний получения дохода от инвестирования в упомянутые финансовые инструменты. Не является рекламой ценных бумаг. Не является индивидуальной инвестиционной рекомендацией и предложением финансовых инструментов. Несмотря на всю тщательность подготовки информационных материалов, ООО «Ньютон Инвестиции» не гарантирует и не несет ответственности за их точность, полноту и достоверность.

Читайте также

Общество с ограниченной ответственностью «Ньютон Инвестиции» осуществляет деятельность на

основании лицензии профессионального участника рынка ценных бумаг на осуществление

брокерской деятельности №045-14007-100000, выданной Банком России 25.01.2017, а также

лицензии на осуществление дилерской деятельности №045-14084-010000, лицензии на

осуществление деятельности по управлению ценными бумагами №045-14085-001000 и лицензии

на осуществление депозитарной деятельности №045-14086-000100, выданных Банком России

08.04.2020. ООО «Ньютон Инвестиции» не гарантирует доход, на который рассчитывает инвестор,

при условии использования предоставленной информации для принятия инвестиционных

решений. Представленная информация не является индивидуальной инвестиционной

рекомендацией. Во всех случаях решение о выборе финансового инструмента либо совершении

операции принимается инвестором самостоятельно. ООО «Ньютон Инвестиции» не несёт

ответственности за возможные убытки инвестора в случае совершения операций либо

инвестирования в финансовые инструменты, упомянутые в представленной информации.

С целью оптимизации работы нашего веб-сайта и его постоянного обновления ООО «Ньютон

Инвестиции» используют Cookies (куки-файлы), а также сервис Яндекс.Метрика для

статистического анализа данных о посещениях настоящего веб-сайта. Продолжая использовать

наш веб-сайт, вы соглашаетесь на использование куки-файлов, указанного сервиса и на

обработку своих персональных данных в соответствии с «Политикой конфиденциальности» в

отношении обработки персональных данных на сайте, а также с реализуемыми ООО «Ньютон

Инвестиции» требованиями к защите персональных данных обрабатываемых на нашем сайте.

Куки-файлы — это небольшие файлы, которые сохраняются на жестком диске вашего

устройства. Они облегчают навигацию и делают посещение сайта более удобным. Если вы не

хотите использовать куки-файлы, измените настройки браузера.

Условия обслуживания могут быть изменены брокером в одностороннем порядке в любое время в соответствии с условиями

регламента брокерского обслуживания. Клиент обязан самостоятельно обращаться на

сайт брокера

за сведениями об изменениях, произведенных в регламенте

брокерского обслуживания и несет все риски в полном объеме, связанные с неполучением или несвоевременным получением

сведений в результате неисполнения или ненадлежащего исполнения указанной обязанности.

© 2023 Ньютон Инвестиции

Стратегия Билла Вильямса. “Линия баланса”

Следующий этап при работе со стратегией Форекс “Profitunity” является торговля с помощью линии баланса. Это пятое измерение анализа рынка. Цель – позволить заключить сделку до появления сигнала фрактала. Линия баланса – это линия, на которой находилась бы цена, если бы не было новой поступающей информации (Хаос), влияющей на рынок в данный момент времени. Мы можем судить о воздействии новой информации на рынок, оценивая, как далеко находится текущая цена от линии баланса.

Для простоты понимания представьте линию баланса как вершину горы. Когда на рынок поступает новая информация, цене легче уйти от линии баланса (требуется меньше энергии в виде новой информации), чем приблизиться к ней. Это можно выразить просто: “Легче спуститься под гору, чем подняться на гору”.

Линия баланса показывает нам направление текущего пути наименьшего сопротивления на рынках. Обратите внимание на то, что десять баров в левой части ушли на 212 пунктов, а потом направились в направлении сближения с линией баланса, что аналогично подъему в гору. Также обратите внимание на то, что десять баров в следующей половине графика направились от линии баланса. Десять баров справа покрыли 607 пунктов, потому что цена спускалась с горы.

Наша цель состоит в том, чтобы легче войти в направленное движение, когда оно стремится прочь от линии баланса (аналогично движению с горы), в отличие от движения по направлению к линии баланса (в гору).

Линия баланса – покупки

Сигналы на покупку, когда рынок находится выше линии баланса

- Всегда читайте справа налево.

- Обращайте внимание на максимумы только тогда, когда вы ищете сигнал на покупку.

- Базовый бар является стартовой точкой.

- Сначала определите базовый бар.

- Чтобы найти базу, обращайте внимание на текущий бар или на бар с минимальным максимумом.

- После того, как вы определили базовый бар, вам необходим один новый максимум, для входа в рынок.

- Внутридневные стратегии Форекс с полным описанием от лучших трейдеров.

Сигналы на покупку, когда рынок находится ниже линии баланса

- Всегда читайте справа налево.

- Обращайте внимание на максимумы только тогда, когда вы ищете сигнал на покупку.

- Базовый бар является стартовой точкой.

- Сначала определите базовый бар.

- Чтобы найти базу, обращайте внимание на текущий бар или на бар с минимальным максимумом.

- После того, как вы определили базовый бар, вам необходимы два новых максимума, для входа в рынок.

Линия баланса – продажи

Сигналы на продажу, когда рынок находится выше линии баланса

- Всегда читайте справа налево.

- Обращайте внимание на минимумы только тогда, когда вы ищете сигнал на продажу.

- Базовый бар является стартовой точкой.

- Сначала определите базовый бар.

- Чтобы найти базу, обращайте внимание на текущий бар или на бар с наибольшим минимумом.

- После того, как вы определили базовый бар, вам необходимы два новых минимума, для входа в рынок.

Сигналы на продажу, когда рынок находится ниже линии баланса

- Всегда читайте справа налево.

- Обращайте внимание на минимумы только тогда, когда вы ищете сигнал на продажу.

- Базовый бар является стартовой точкой.

- Сначала определите базовый бар.

- Чтобы найти базу, обращайте внимание на текущий бар или на бар с наибольшим минимумом.

- После того, как вы определили базовый бар, вам необходим один новый минимум, для входа в рынок.

Торговля при помощи сигналов линии баланса в различных зонах

Теперь мы можем ввести добавочные факторы, которые сначала могли слишком усложнить картину, но это усложнение с лихвой окупается соответствующим возрастанием доходов. Мы называем их фильтрами. Первый фильтр – это Аллигатор. Независимо от того, какой сигнал образован, мы хотим лишь тот, который находится за пределами пасти Аллигатора, и движемся в направлении, которое будет удерживать нас вне пасти Аллигатора. Второе ограничивающее условие – это зона, в которой находится текущая цена.

Если текущий бар окрашен в красный цвет, а мы находимся выше синей линии баланса, и ищем сигналы на покупку, нам потребуется базовый бар и два более высоких максимума (чем один более высокий максимум, как в зеленой или серой Зоне). Соответственно, если мы находимся выше линии баланса в зеленой зоне для продажи, нам требуется в два раза больше более низких минимумом (четыре, а не два, когда мы находимся в зеленой или серой зоне).

Другими словами: вы должны лишь удвоить требования для продажи в зеленой зоне, и удвоить требования на покупку в красной зоне. В любой другой ситуации необходимо обычное число более высоких максимумов или более низких минимумов.

Далее рекомендуем к изучению “Как извлечь прибыль на Форекс”?

Обучение по стратегии Билла Вильямса

Хотите закрывать 8 сделок из 10 в плюс?

Посетив спецкурс “Торговый хаос Билла Вильямса” вы научитесь максимально

устранять элементы прогнозирования или «угадывания» из анализа рынка

Прими участие в спецкурсе “Торговый хаос Билла Вильямса” и закрывай сделки в плюс!

Хочу принять участие в спецкурсе